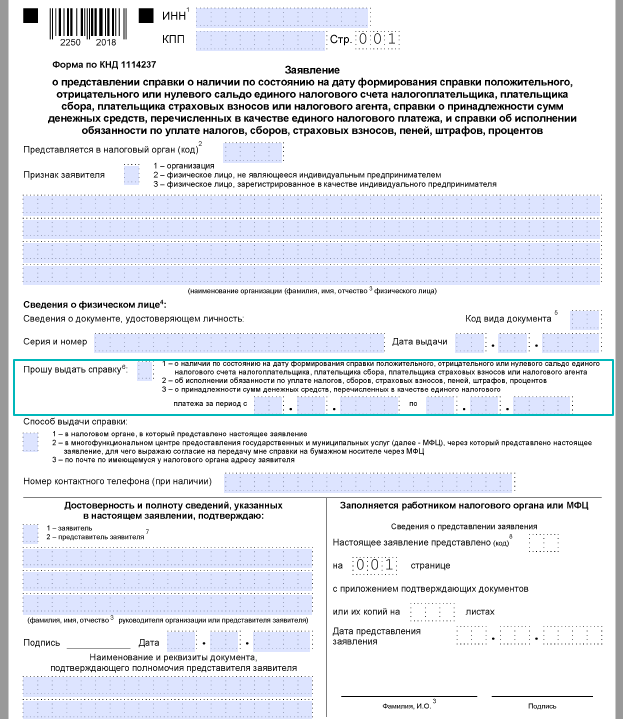

Один из способов узнать о долге на едином налоговом счете – запросить в налоговой с 2023 года соответствующую справку о сальдо, которое может быть положительным, отрицательным или нулевым. Для этого ФНС разработала форму заявления на справку о сальдо ЕНС (КНД 1114237). Скачать бланк и образец заполнения – в этой статье.

Как утверждена

Форма заявления с КНД 1114237 на представление справки о сальдо ЕНС утверждена с 1 января 2023 года в Приложении № 1 к приказу ФНС от 14.11.2022 № ЕД-7-19/1086.

Подать заявление может юрлицо, ИП, физлицо.

Согласно подп. 10 п. 1 ст. 32 НК, налоговые органы обязаны представлять налогоплательщику, плательщику сбора или налоговому агенту по его запросу такую справку.

Заполнение заявления

Запрос состоит из этого одного листа и довольно прост в заполнении (бланк можно бесплатно скачать в конце статьи). Подсказки, как заполнить некоторые реквизиты, есть на самом бланке.

В рамках этого заявления можно запросить одну из 3 видов справок (одновременно несколько нельзя), проставив галочку в нужном месте:

- о наличии на дату формирования справки положительного, отрицательного или нулевого сальдо единого налогового счета;

- принадлежности сумм денежных средств, перечисленных в качестве единого налогового платежа (также нужно указать период, за который нужна справка);

- исполнении обязанности по уплате налогов, сборов, страховых взносов, пеней, штрафов, процентов.

Если физлицо указало свой ИНН, то сведения о документе, удостоверяющем личность, заполнять не нужно.

Также нужно указать способ выдачи справки:

- в ИФНС, в которую подано заявление;

- МФЦ, через который представлено заявление, для чего выражаю согласие;

- по почте по имеющемуся у ИФНС адресу заявителя.

Как запросить

Указанное заявление на справку о сальдо ЕНС можно передать в ИФНС:

- в электронной форме – по телекоммуникационным каналам связи через операторов ЭДО или личный кабинет налогоплательщика;

- на бумажном носителе.

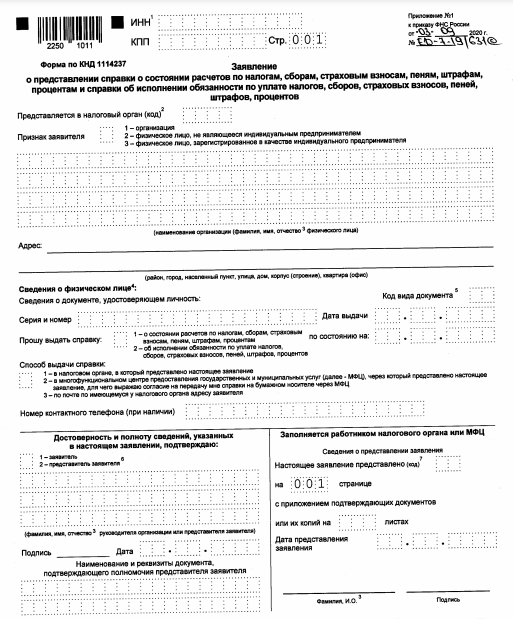

Одновременно с 2023 года признана утратившей силу форма заявления на представление справки о состоянии расчетов по налогам, сборам, страховым взносам, пеням, штрафам, процентам. Она была утверждена приказом ФНС от 03.09.2020 № ЕД-7-19/631.

Также см. Как узнать о задолженности на ЕНС.

Форма справки о сальдо ЕНС

В свою очередь форма этой справки (КНД 1160082) и электронный формат утверждены с 10 января 2023 года приказом ФНС от 30.11.2022 № ЕД-7-8/1128.

Подробнее см. Справка о наличии сальдо на ЕНС с 2023 года.

Важные документы

ЗАЯВЛЕНИЕ-ЗАПРОС О ЕНС, ЕНП, ИСПОЛНЕНИИ НАЛОГОВОЙ ОБЯЗАННОСТИ

Скачать документ

Форма КНД 1114237 была утверждена в сентябре 2020 года. Она используется для подачи заявления в ФНС, чтобы получить справку о состоянии расчетов по взносам, налогам и сборам. Стоит уточнить, раньше этот бланк считался лишь рекомендованным.

Новая форма по КНД 1114237

В 2023 году эта форма уже считается обязательной к использованию. Подав в налоговую этот документ, заявитель сможет получить бумажную справку о состоянии расчетов.

По этому заявлению можно запрашивать множество различных документов. В связи с этим здесь проставляется необходимый код, соответствующий документу, который заявитель желает получить. Необходимость в получении таких документов, соответственно, и в подаче заявления, возникает у предпринимателей, организаций и физических лиц.

По сути, при помощи такого заявления любой желающий имеет возможность убедиться в том, что все начисления и зачисления были произведены правильно. Специалисты рекомендуют запрашивать данную справку хотя бы раз в год. Особенно рекомендовано это делать после сдачи отчетности. Крупным организациям, которые сдают отчеты ежеквартально, рекомендуется делать подобную сверку каждый квартал.

Существует мнение, что физическим лицам нет необходимости запрашивать данную справку. Но не стоит забывать, любой человек может уплачивать штрафы, земельные и другие налоги. Убедиться в их правильном зачислении поможет данная справка. Что касается организаций, то регулярная сверка позволит избежать крупных штрафов.

Как заполнить заявление о получении справки о расчетах

- В верхней части документа прописываются коды ИНН и КПП.

- Код налогового органа, в который подается заявление. Если он неизвестен, код можно узнать непосредственно в отделении налоговой или на официальном сайте ФНС.

- Признак заявителя. Здесь выбирается нужный код из предложенных.

- Название компании или ФИО частного лица.

- Выбирается вид справки, которую необходимо получить.

- Предпочтительный способ получения справки.

Нужно постараться не забыть отметить дату, на которую необходимо получить состояние расчетов. Хотя и без этой даты документ будет принят к рассмотрению. В этом случае состояние расчетов будет предоставлено на дату подачи заявления.

Стоит уточнить, раньше заявитель должен был указывать прилагаемую документацию. Сейчас делать этого не нужно. Данная обязанность возлагается на налогового инспектора.

Что касается номера страницы, то она обозначается трехзначным числом «001». Хотя в готовом бланке уже проставлена нумерация страницы. Несмотря на то, что данное заявление всегда составляется на одной странице, здесь все равно указывается их количество.

Нижняя часть заявления разделена на две части. В правой заявитель ничего не должен указывать. Эта часть предназначена для заполнения налоговиками. В левой части заявитель должен подтвердить, что все указанные сведения являются правдивыми и актуальными. В соответствующих строках прописывается ФИО. Ниже заявитель должен проставить свой автограф. Рядом указывается дата подачи заявления.

Как известно, законодательство разрешает любому гражданину или организации назначать своих представителей для выполнения каких-либо действий. К ним относится и подача заявлений в налоговый орган. Соответственно, документ, составленный по форме КНД 1114237, может подаваться не самим заявителем, а его доверенным лицом. Естественно, у него на руках должна быть соответствующая доверенность. В бланке имеется специальная графа, в которую нужно внести сведения о доверительном документе, на основании которого представитель имеет законное основание представлять интересы доверителя в органах ФНС.

Образец заявления о получении справки о состоянии расчетов по налогам, сборам, страховым взносам, пеням, штрафам, процентам и справки об исполнении обязанности по уплате налогов, сборов, страховых взносов, пеней, штрафов, процентов

Скачать бланк

© 2017-2023 AJDocs — Живые юридические документы

Мы не храним персональных и любых иных данных пользователей нашего сайта; советуем обращаться к юристам, экспертам и не несем ответственности за достоверность информации, опубликованной на сайте.

Мы в социальных сетях

Телеграм

Youtube

Rutube

ВКонтакте

ОК

Яндекс.Дзен

Электронная почта

Речь идет о заявлении о выдаче следующих справок:

- о состоянии расчетов по налогам, сборам, страховым взносам, пеням, штрафам, процентам;

- об исполнении обязанности по уплате налогов, сборов, страховых взносов, пеней, штрафов, процентов.

Налоговые органы обязаны выдавать налогоплательщикам такие справки по их запросам (пп. 10 п. 1 ст. 32 НК РФ).

Рекомендуемая форма (КНД 1114237) применяется для заполнения заявления в бумажном виде. После вступления в силу Приказа ФНС «Об утверждении формы заявления о выдаче справки о состоянии расчетов…» эта форма станет обязательной (Письмо ФНС от 28.11.2019 N ГД-4-19/24309@).

По сравнению с формой, ранее предложенной Минфином (Приказ от 02.07.2012 N 99), в заявлении, рекомендуемом ФНС, существенных изменений нет. К примеру, в новой форме отсутствует поле для адреса, но появилось отдельное место для отражения информации о представителе.

Зато внешний вид заявления изменился кардинально и стал похож на титульный лист налоговой декларации.

Скачать новое заявление о выдаче справок налоговыми органами

См. также:

- Сверка расчетов с налоговыми органами

- Справка о состоянии расчетов с бюджетом не прерывает 3-летний срок исковой давности в целях возврата излишне уплаченного налога

- Возврат переплаты по налогам из бюджета

Подписывайтесь на наши YouTube и Telegram чтобы не пропустить

важные изменения 1С и законодательства

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Оцените публикацию

(1 оценок, среднее: 5,00 из 5)

Загрузка…