The DuPont Analysis is a financial performance framework that helps investors and financial analysts decompose a company’s Return on Equity (ROE) into its constituent parts. This template performs a complete DuPont Analysis in Excel.

The analysis provides insights into the main drivers and shortcomings relative to the Return on Equity metric by breaking it down into several multiples. This methodology allows for differentiating between profitable organizations and highly leveraged entities.

Other related topics you might be interested to explore are Financial models and Financial Statements.

This is an open-access Excel template in XLSX format that will be useful for anyone who wants to work as an Accountant, Financial Analyst, or Finance Manager.

You can now download the Excel template for free.

DuPont Analysis is included in the Financial Reporting module of the CFA Level 1 Curriculum.

ROE-RETURN ON EQUITY (Рентабельность Собственного Капитала) Dupont Model

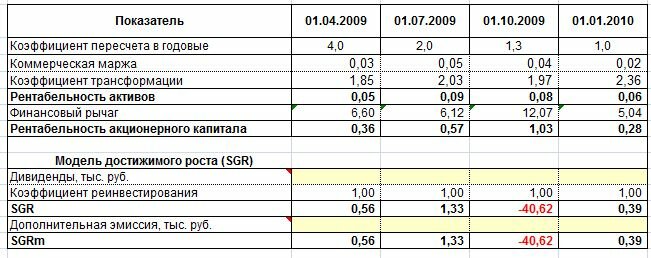

Предлагаемая модель позволяет рассчитать несколько вариантов развития бизнеса (в зависимости от выбранной стратегии, цены, кредитной политики и пр. факторов), оценить последствия принимаемого решения (рентабельность, потребность в заемных средствах, прибыль ) и выбрать наиболее оптимальный сценарий. Какую цель ставит перед собой владелец бизнеса? Для начала определим, что такое бизнес. В экономическом словаре читаем: «Бизнес – предпринимательская деятельность, осуществляемая за счет собственных или заемных средств на свой риск и под свою ответственность, ставящая главными целями получение прибыли и развитие собственного дела». И в трудовом кодексе о том же – «целью коммерческого предприятия является извлечение прибыли». Но получить прибыль на вложенный капитал можно, просто положив деньги в банк или купив ценные бумаги, и риск при этом будет меньше. В том то и дело, что, создавая предприятие, вы хотите получить большую отдачу на ваши деньги, чем просто открывая срочный вклад в банке.Тем не менее, в последнее время все чаще в стратегии компаний можно встретить такие цели: максимальное удовлетворение интересов потребителей, завоевание доли рынка и пр. Такое понимание цели не гарантирует конкурентоспособности компании.

Удовлетворение потребителей или рост доли рынка является лишь одной из задач для достижения основной цели бизнеса – эффективного размещения капитала с целью получения прибыли. Таким образом, цель компании – ее эффективность, то есть отношение между получаемым результатом и затратами, или, попросту говоря, превышение доходов над расходами. Все что мы делаем в бизнесе, должно принести денег больше, чем в это мероприятие вложено. Деньги должны работать эффективно.

Как можно измерить эффективность бизнеса. Для того чтобы оценить, движется ли бизнес в нужном направлении или нуждается в корректировке, пользуются набором оценочных показателей. В современном финансовом анализе для оценки состояния бизнеса применяется множество комплексных показателей: рентабельность продаж, рентабельность активов и собственного капитала, оборачиваемость активов, стоимость компании и др.

Все эти показатели могут являться объектами управления и характеризовать ход того или иного процесса компании. Но при всем многообразии полезной информации оценить ее могут только опытные финансовые аналитики, которые тренируются годами и являются большой редкостью. Поэтому для руководства многих компаний остается один выход – для регулярной оценки состояния компании использовать агрегированный показатель, выведенный на базе показателей более низкого уровня.

Одной из наиболее успешных моделей управления бизнесом является расширенная версия модели Дюпона – модель доходности собственного капитала ROE. Данная модель успешно объединяет основные аспекты управления компанией: доходность собственного капитала, активов и эффективность принятия операционных, инвестиционных и финансовых решений.

Рентабельность собственного капитала = Чистая прибыль / Собственный капитал

Как следует из формулы, для повышения ROE необходимо увеличивать прибыль при одновременном сокращении активов (имущества предприятия). В данном случае имеется в виду сокращение неэффективных активов.

Одновременно данная модель позволяет отследить и все другие показатели и выявить “узкие места”.

Данный показатель характеризует прибыль, которая приходится на собственный капитал. Рентабельность собственного капитала (ROE) сравнивается с возможностями получения дохода от вложения средств в банки, ценные бумаги или в другое производство.

Вам необходимо оценить примерный объем продаж (в шт.), который можно реализовать по данной цене. Например, Вы можете повысить цены на продукцию, одновременно предложив отсрочку платежа (это отразится на объемах продаж и дебиторке), или, наоборот, снизить цену, планируя продать больше и сыграв на эффекте масштаба. Результаты последствий принятия тех или иных решений можно рассчитать при помощи данной модели. Для этого нужно оценить цену реализации продукции, примерный объем продаж по этой цене, уровень переменных затрат на единицу продукции., постоянных затрат (всего), объем собственных средств, основные фонды, дебиторскую задолженность, запасы и кассу, а затем занести все эти данные в таблицу.

3 ПРИМЕРА-ШАБЛОНА:

- DuPont Формула

Формула Дюпон (Оглавление)

- DuPont Формула

- DuPont Calculator

- Формула DuPont в Excel (с шаблоном Excel)

DuPont Формула

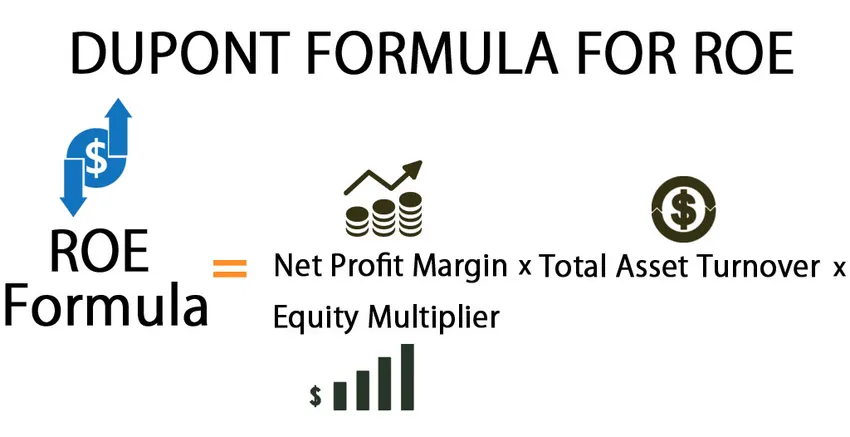

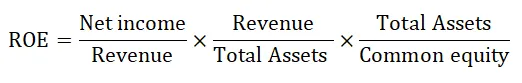

Основная формула Дюпона разделяет ROE на три составляющих.

Расчет для базовой модели DuPont выглядит следующим образом:

Приведенное выше уравнение также можно представить в виде соотношений:

Чистая прибыль и общий оборот активов измеряют операционную эффективность компании, поэтому, чем больше эти цифры, тем лучше с точки зрения инвестиций. Финансовый рычаг измеряет финансовую деятельность компании. Чем выше финансовый рычаг, тем больше риск дефолта компании. Высокий финансовый леверидж влияет на чистую прибыль компании и, следовательно, приводит к отрицательной рентабельности.

Теперь, когда мы поняли базовую модель Дюпона, давайте теперь обсудим расширенную 5-этапную формулу Дюпона.

Базовая формула Дюпона не включает налоговый эффект и процентную нагрузку на чистый доход компании и, следовательно, дает неопределенную картину прибыльности. Поэтому расширенная 5-ступенчатая формула Дюпона используется для определения полной картины прибыльности компании.

Пятиступенчатая формула Дюпона — это просто расширенная версия базовой формулы. Здесь мы умножаем ROE на два дополнительных соотношения EBT / EBIT и EBIT / Доход.

После перестановки формулы 5-ступенчатая формула Дюпона будет иметь вид:

Рентабельность собственного капитала = Чистая прибыль / EBT * EBT / EBIT * EBIT * Доход * Доход * Средние активы * Средние активы / Средний капитал

Пример формулы DuPont

Следующие цифры относятся к компании X

Вы можете скачать этот шаблон DuPont здесь — шаблон DuPont

| Чистая прибыль | $ 25 000 |

| Прибыль до налогообложения (EBT) | $ 35 000 |

| Прибыль до вычета процентов и налогов (EBIT) | $ 40 000 |

| доходов | $ 5, 50, 000 |

| Средние общие активы | $ 3, 00, 000 |

| Средний общий капитал | $ 2, 00, 000 |

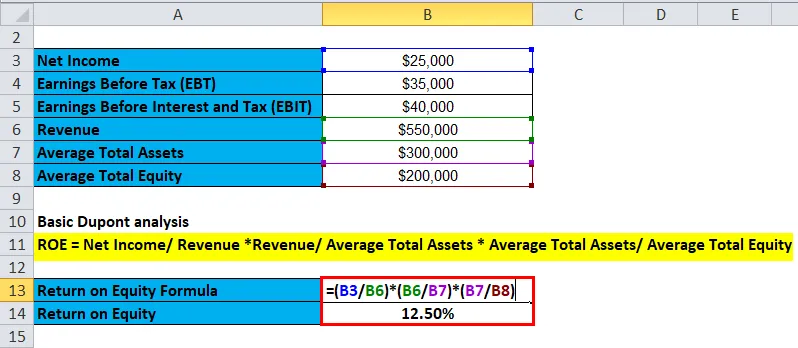

Базовый анализ Дюпона использует следующий подход

- ROE = Чистый доход / Доход * Доход / Средние общие активы * Средние общие активы / Средний общий капитал

- ROE = 25000/550000 * 550000/300000 * 300000/200000

- ROE = 0, 05 * 1, 83 * 1, 50

- ROE = 12, 50%

ROE, основанная на простом расчете Дюпона, составляет 12, 50% . Однако это не дает нам четкой картины того, что способствует увеличению числа.

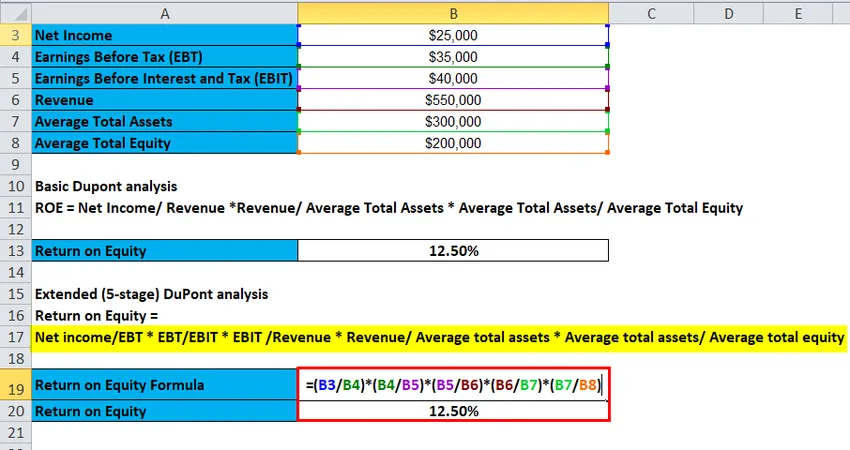

Поэтому теперь давайте рассчитаем ROE на основе 5-этапной формулы Дюпона

- Рентабельность собственного капитала = Чистая прибыль / EBT * EBT / EBIT * EBIT / Доход * Доход / Средние общие активы * Средние общие активы / Средний общий капитал

- ROE = 25000/35000 * 35000/40000 * 40000/550000 * 550000/300000 * 300000/200000

- ROE = 71, 43 * 0, 88 * 7, 27 * 1, 83 * 1, 50

- ROE = 12, 50%

Рентабельность собственного капитала, основанная на 5-этапном расчете Дюпона, также составляет 12, 50%, однако теперь мы знаем, что рентабельность собственного капитала в значительной степени обусловлена маржой чистой прибыли.

Шаблон Excel был разработан для того, чтобы вы могли практиковать расчет Дюпона. Пожалуйста, введите цифры и проанализируйте влияние каждого компонента на ROE.

Значение и использование формулы DuPont

В 1920 году корпорация Dupont представила модель под названием «Анализ Дюпона», которая предоставляет подробный анализ прибыльности компании. Формула Дюпона разбивает ROE компании, чтобы определить фактическую причину увеличения / уменьшения, чтобы избежать вводящих в заблуждение выводов о прибыльности бизнеса.

Согласно модели анализа Дюпона, ROE определяется тремя показателями: эффективность работы, эффективность использования активов и финансовый рычаг компании.

- Маржа чистой прибыли измеряет операционную эффективность компании.

- Общий оборот активов измеряет эффективность использования активов.

- Финансовый леверидж измеряет сумму финансового рычага, используемого компанией.

Операционная эффективность характеризуется чистой прибылью или чистой прибылью, деленной на средний собственный капитал. Эффективность использования активов измеряется общим оборотом активов или коэффициентом оборачиваемости активов. Наконец, финансовый левередж изучается путем наблюдения за изменениями в мультипликаторе капитала.

Использование формулы Дюпона

Каждый инвестор должен провести определенный анализ, прежде чем делать инвестиции. Одним из важных показателей для этого является анализ Дюпона.

- Формула DuPont помогает инвесторам оценить операционную эффективность и финансовый рычаг компании. Измеряя операционную эффективность, инвесторы могут составить мнение о том, насколько хорошо компания использует свои ресурсы для получения доходов, а финансовый рычаг помогает инвестору выяснить, насколько эффективна компания.

- Анализ Дюпона преодолевает ограничение анализа ROE. В то время как ROE измеряет, какую доходность инвестор получает на капитал, он не показывает, насколько компания эффективна с точки зрения операционной эффективности и финансовой эффективности. Именно здесь анализ Dupont помогает получить полное представление о работе компании.

- Хотя многие показатели сложны в использовании и расчете, формула Дюпона является простым расчетом и требует от инвестора прохождения отчета о прибылях и убытках, бухгалтерского баланса и отчета акционерного капитала.

Анализ Дюпона на примере Reliance Industries

Давайте теперь выполним анализ Дюпона Reliance Industries:

Следующие цифры были взяты из отчета о прибылях и убытках и бухгалтерского баланса Reliance industries ltd.

- Март — 18, INR Cr

- Чистый доход: 33 612, 00

- EBIT: 45, 725.00

- Выручка: 45, 725.00

- Общие активы: 6, 17, 525.00

- Общий капитал: 6, 335.00

ROE Дюпона рассчитывается как:

- Dupont ROE: чистая прибыль / выручка * выручка / средние общие активы * средние совокупные активы / выручка

- Dupont ROE = 33 612, 00 / 2, 98 262, 00 * 2, 98 262, 00 / 6 177 525, 00 * 6 177 525, 00 / 6 335, 00

- Dupont ROE = 11, 27% * 48, 30% * 97, 48%

- ROE Дюпона = 5, 30 %

Разбивка расчета:

- Первым компонентом формулы является маржа прибыли. Если вы наблюдаете приведенный выше расчет, маржа прибыли составляет 11, 27%.

- Второй компонент формулы — оборот активов. Как показано в приведенном выше расчете, оборот активов составляет 48, 30%.

- Третьим компонентом формулы является множитель капитала. Коэффициент текущей ликвидности составляет 97, 48%.

Если вы наблюдаете приведенный выше расчет, вы заметите, что простой расчет ROE не дал бы вам четкую картину эффективности компании. Расчет стал более понятным после того, как мы разбили показатели компании на операционную эффективность, оборачиваемость активов и финансовый леверидж. Это объясняет важность анализа Дюпона. Это не только помогает вам определить Рентабельность собственного капитала, но также определяет факторы, которые способствовали увеличению / уменьшению ROE, тем самым помогая в более подробном анализе инвестиций компании, которую вы оцениваете.

DuPont Calculator

Вы можете использовать следующий калькулятор DuPont

| Рентабельность по чистой прибыли | |

| Общий оборот активов | |

| Множитель капитала | |

| Формула ROE | |

| ROE Formula = | Чистая маржа прибыли x Общий оборот активов x Множитель капитала |

| знак равно | 0 х 0 х 0 = 0 |

Формула DuPont в Excel (с шаблоном Excel)

Здесь мы сделаем тот же пример формулы DuPont в Excel. Это очень легко и просто.

Вы можете легко рассчитать DuPont с помощью формулы в предоставленном шаблоне.

Здесь мы рассчитываем ROE, используя базовую формулу DuPont

Здесь мы рассчитываем ROE на основе 5 — этапной формулы Дюпона

Рекомендуемые статьи

Это было руководство к формуле DuPont. Здесь мы обсуждаем его использование вместе с практическими примерами. Мы также предоставляем вам DuPont Calculator с загружаемым шаблоном Excel. Вы также можете посмотреть следующие статьи, чтобы узнать больше —

- Примеры формулы премии за риск

- Расчет маржи операционной прибыли по формуле

- Руководство по формуле коэффициента загрузки мощностей

- Расчет предпочтительной формулы дивидендов

На чтение 12 мин Просмотров 4.6к.

Обновлено 31.10.2022

Содержание

- Что такое модель Дюпона

- В чем ее смысл

- Двухфакторная модель Дюпона: формула

- Трехфакторная модель Дюпона: формула

- Пятифакторная модель Дюпона: модификация формулы

- Практическое применение

- Плюсы и минусы

- Формула Дюпона: пример расчета

- Excel для расчета

- Использование на реальном примере

- Заключение

Модель Дюпона показывает, насколько эффективно работает собственный капитал для получения прибыли. Согласно этой методике, показатель рентабельности собственного капитала (ROE) раскладывается на составные части. Каждая последующая часть уравнения выражается через предыдущую. Для чего это нужно – будем разбираться в этой статье.

Как определяется рентабельность продаж – все хорошо знают. Но в оборотах участвуют также собственные и заемные средства. Можно, конечно, займы не привлекать – это зависит от того, как работают ваши собственные деньги и насколько эффективны ваши продажи.

Суть модели Дюпона – анализ ключевых показателей эффективности бизнеса по отдельности и в совокупности.

Что такое модель Дюпона

Итак, модель Дюпона описывает степень эффективности влияния нескольких факторов на рентабельность капитала компании. Чтобы было более понятно, приведу практический пример. Вы открываете бизнес, и на первоначальном этапе ваши вложения – 7 500 000 руб. (100 000 $ или 2 900 000 грн.). Ваша задача – определить, сколько прибыли принесут эти деньги. Сделать это можно, зная потенциальный объем продаж и величину заемного капитала (если таковой понадобится).

ROE (Return of equity) – это коэффициент рентабельности собственного капитала. Он показывает, сколько прибыли принесет каждый вложенный рубль. Мы помним, что аналогично определяется рентабельность продаж, которая считается как отношение прибыли к выручке. Ее расчет показывает, сколько прибыли приносит каждый заработанный рубль. Но, чтобы начать зарабатывать деньги, нужно вложить определенную сумму – из собственных средств или путем привлечения займа.

Вспоминаем, что такое оборотные средства. Это деньги, которые проходят через кассу или расчетный счет в целях расчетов с контрагентами. Иными словами, это средства, которые компания зарабатывает и тратит.

Оборотные активы – это материальные и товарные запасы, которые компания приобретает и расходует в течение жизненного цикла.

К оборотным активам не относятся основные средства (здания, оборудование, транспорт и др.), используемые в экономической деятельности предприятия.

Итак, в оборотном капитале участвуют:

- собственный и заемный капиталы;

- выручка.

Модель Дюпона позволяет проанализировать рентабельность каждого из этих показателей. То есть, рассчитать, сколько прибыли в отдельности приносит каждый источник образования оборотных средств. Этот метод был впервые применен компанией DuPont в начале XX столетия.

В чем ее смысл

Для начала следует определиться, сколько мы хотим зарабатывать. Понятно, что в первый год существования фирмы получать прибыль могут не все. Для начала нужно окупить вложения, а затем поставить цели.

Многие российские предприятия (речь идет о малом бизнесе) регистрируются с минимальным уставным капиталом. Таким образом, проанализировать его рентабельность часто бывает невозможно: как анализировать то, чего нет? Однако на начальном этапе учредитель так или иначе делает какие-то финансовые вложения – как минимум, чтобы открыть расчетный счет, заплатить за услуги банка и закупить первую партию товара. Чаще всего такая операция оформляется как беспроцентный заем учредителя, а средства играют роль финансового рычага.

Но со временем возможна закупка оборудования, транспортных средств и даже недвижимости, используемой в производственном процессе. Это довольно большие расходы, которые относятся к капиталовложениям. Задача модели Дюпона – определить, стоило ли приобретать такие дорогостоящие основные средства или проще было их арендовать. Иными словами, если компания увеличивает активы, значит, они должны приносить прибыль.

Прибыль рассчитывается через объем продаж, а степень эффективности использования активов – через коэффициент их оборачиваемости, обозначаемый как Коа.

Коа=Выручка/Активы.

Кто обращает внимание на эти показатели? Конечно же, инвесторы. В частности, изменение стоимости основных средств в большую сторону гарантирует инвестору получение своей доли в случае банкротства компании. Что касается ROE, то этот коэффициент важен на этапе развития деятельности, т.к. чем он выше, тем больший доход получит акционер.

Модель Дюпона определяет взаимосвязь между объемом продаж, стоимостью активов и размером собственных средств, а также влияние каждого из этих факторов на чистую прибыль предприятия.

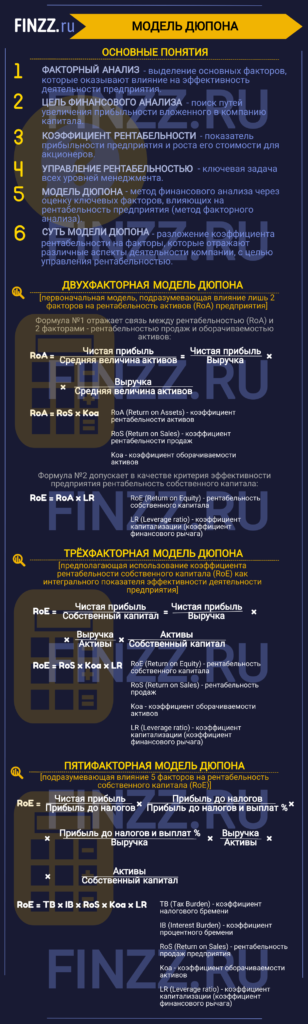

Двухфакторная модель Дюпона: формула

Самая простая модификация модели Дюпона – двухфакторная. Ее формула включает две составляющие – рентабельность продаж и оборачиваемость активов.

Roa=ЧП/V*V/A, где:

Rоа – коэффициент рентабельности активов;

ЧП – чистая прибыль;

А – стоимость активов (используется усредненное значение за период с учетом начисленной амортизации);

V – объем продаж.

Если вы дружите с математикой, то несложно преобразовать эту формулу путем сокращения дробей. Полученный результат будет выглядеть так:

Rоа=ЧП/А.

Далее мы рассчитаем все показатели на примерах, а пока напомню, как рассчитывается чистая прибыль:

ЧП=V-Cconst-Cvar+ОД-ОР-НПР, где:

Cconst – постоянные расходы;

Cvar – переменные расходы;

ОД – операционные доходы;

ОР – операционные расходы;

НПР – налог на прибыль.

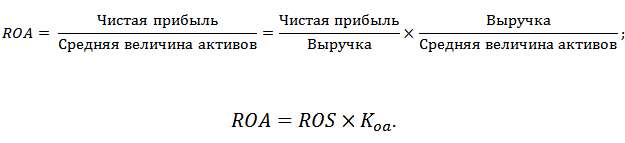

Трехфакторная модель Дюпона: формула

Трехфакторная модель используется наиболее часто и показывает зависимость между прибылью и собственными средствами через показатели продаж и размера активов.

ROE=ЧП/V*V/А*А/СК, где

СК – собственный капитал.

Последняя дробь в формуле (А/СК) представляет собой коэффициент капитализации.

Преобразовав эту формулу, получим:

ROE=ЧП/СК.

Напомню, что собственный капитал включает уставный, добавочный и резервный капиталы предприятия, целевые финансовые фонды и нераспределенную прибыль.

Пятифакторная модель Дюпона: модификация формулы

Формула, выраженная пятифакторной моделью Дюпона, содержит показатели операционной прибыли и прибыли до налогообложения:

ROE=ЧП/НОБ*НОБ/ПОД*ПОД/V*V/А*А/СК, где:

НОБ – налогооблагаемая база (т.е. прибыль до вычета налогов);

ПОД – прибыль от основной деятельности (без учета операционных доходов и расходов).

Преобразовав формулу, получаем:

ROE=ЧП/СК.

Вполне естественный вопрос: зачем нужны все эти показатели, если в процессе математических преобразований они сокращаются? Не проще ли взять только два показателя – чистую прибыль и собственный капитал, и получить верное, нужное нам значение?

Практическое значение и смысл модели Дюпона в том, чтобы до преобразований вычислить значение по каждой дроби в отдельности. Каждая составляющая формулы – это коэффициент, который необходимо учитывать и анализировать в динамике:

- ЧП/НОБ=TaxBurden – коэффициент налогового бремени;

- НОБ/ПОД=Interest Burden – коэффициент процентного бремени;

- ПОД/V – рентабельность продаж;

- V/A – коэффициент оборачиваемости активов;

- А/СК – коэффициент капитализации (финансового рычага).

Далее, на практическом примере мы будем рассчитывать все эти коэффициенты в отдельности для разных периодов и посмотрим, какой из них существенно влияет на рентабельность собственного капитала, рассчитываемый по модели Дюпона.

Практическое применение

Детальный анализ каждого коэффициента позволяет определить основные риски. Так, увеличение расходов на уплату процентов может свидетельствовать о таких факторах, как:

- увеличение кредитной нагрузки;

- повышение ставки рефинансирования;

- изменение кредитной политики банка.

Понятно, что на второй фактор (повышение ключевой ставки) мы повлиять никак не можем, а вот остальные вполне можно подкорректировать: сменить банк или направить все усилия на сокращение задолженности по кредиту.

Далее проанализируем коэффициент налогового бремени. Ставки налогов устанавливаются государством, и их мы менять не можем (если только компания имеет право на налоговые льготы, которыми стоит воспользоваться). Кроме того, можно пересмотреть расходы за счет чистой прибыли – возможно, какие-то из них компания вправе отнести на расходы, внеся изменения в учетную политику или прибегнув к помощи квалифицированных юристов. Так, дебиторскую задолженность с истекшим сроком исковой давности можно относить на расходы при наличии правильно оформленных документов. Резерв по сомнительным долгам также разрешается принимать в качестве расхода в налоговом учете.

Что касается оборачиваемости активов, то здесь есть один важный нюанс. В формуле Дюпона активы учитываются по балансовой стоимости, которая может существенно отличаться от рыночной. Подставлять в формулу значения рыночной стоимости основных средств некорректно. Но можно сравнить ROE, рассчитав для себя оба значения – по рынку и учетной стоимости. Эта дельта поможет вам оценить риски. К примеру, в самом неблагоприятном случае, если объекты основных средств придется продавать – сколько денег это нам принесет и насколько эффективно эти деньги можно использовать. И наоборот, если мы вдруг решим продать основное средство, сколько мы потеряем, лишившись единицы производственных мощностей.

Иными словами, имея все данные под рукой, специалист проводит сравнительный анализ влияния отдельных показателей на рентабельность капитала не только по модели Дюпона, но также с применением других методик, в том числе разработанных собственноручно.

Плюсы и минусы

Главным достоинством модели Дюпона является ее простота и гибкость – можно использовать двухфакторную, трехфакторную или пятифакторную формулу в зависимости от того, насколько глубокий анализ вам требуется.

Данные можно взять из показателей финансовой отчетности, которая находится в открытом доступе. Так что потенциальный инвестор может с легкостью провести необходимые расчеты.

Как и любая другая методика финансового анализа, модель Дюпона имеет и недостатки. В основном они относятся к анализу стоимости активов. Об одном недостатке мы уже упомянули – балансовая и рыночная стоимость активов – это небо и земля. К примеру, недвижимость учитывается на балансе по кадастровой стоимости, которая существенно отличается от фактической.

Если активы приобретены с использованием заемных средств, то правильнее учитывать в их стоимости проценты по кредитам банков. Этот момент моделью также не предусмотрен.

Кроме того, бухгалтерскую отчетность не всегда можно с уверенностью брать за основу для финансового анализа. Основная причина в том, что доходы и расходы в отчетности отражаются по методу начисления, что не всегда дает реальную картину. К примеру, в конце периода можно провести крупную сделку при минимальных расходах и ждать денег от покупателей не один месяц. Помимо этого, с целью сблизить налоговый учет с бухгалтерским, некоторые расходы нормируются и не отражены в полном объеме. Например, деньги по страховке за автомобиль заплачены сейчас, а на расходы эта сумма будет списываться целый год.

Тем не менее, модель Дюпона позволяет провести экспресс-анализ влияния отдельных факторов на рентабельность капитала компании.

Формула Дюпона: пример расчета

Сначала мы приведем пример расчета ROE по формуле Дюпона, используя пятифакторную модель, а затем перейдем к более реалистичным примерам из практики.

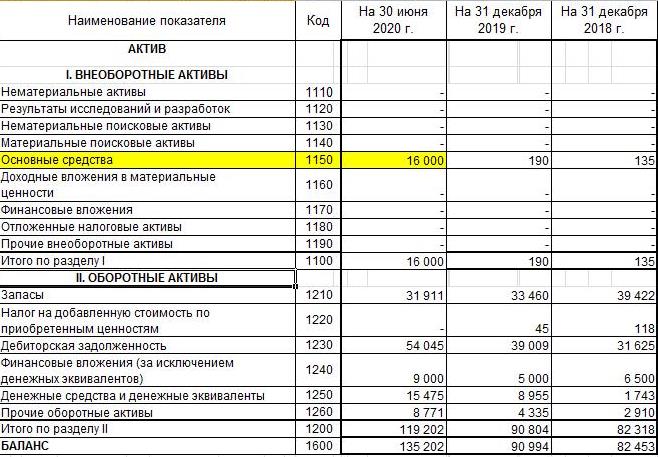

Итак, возьмем исходные данные из бухгалтерской отчетности. Отрасль деятельности компании – розничная торговля. Единица измерений – тыс. руб. Желтым цветом выделены нужные показатели.

Занесем необходимые параметры в таблицу:

| Показатель | Значение, тыс. руб. |

|---|---|

| Чистая прибыль (ЧП) | 12500 |

| Выручка (V) | 326640 |

| Стоимость активов (А) | 16000 |

| Собственный капитал (СК) | 48600 |

| Прибыль от основной деятельности (ПОД) | 17500 |

| Прибыль до вычета налогов (НОБ) | 15625 |

Рассчитаем коэффициенты:

| Наименование коэффициента | Формула | Решение | Результат |

|---|---|---|---|

| RoS (рентабельность продаж) | RoS=ПОД/V | 17500/326640 | 0,0536 |

| Коа (коэффициент оборачиваемости активов) | Коа=V/А | 326640/16000 | 20,4150 |

| LR (коэффициент капитализации) | LR=А/СК | 16000/48600 | 0,3292 |

| IB (коэффициент процентного бремени) | IB=НОБ/ПОД | 15625/17500 | 0,8929 |

| TB (коэффициент налогового бремени) | TB=ЧП/НОБ | 12500/15625 | 0,8000 |

| ROE (рентабельность собственного капитала) | ROE=Ros*Коа*LR*IB*TB | 0,0536*20,4150*0,3292**0,8929*0,8000 | 0,2573 |

Если выразить ROE в процентах, то получим результат – 25,73%, что является нормой для розничной торговли.

Excel для расчета

Для быстрого расчета коэффициентов удобно использовать электронные таблицы Excel. Все составляющие, включая виды расходов, можно занести в ячейки из данных управленческой и бухгалтерской отчетности.

Приведем максимально развернутый пример расчета показателей эффективности работы компании по формуле Дюпона в Excel:

| Наименование показателя | 6 месяцев 2020 | 6 месяцев 2019 |

|---|---|---|

| Выручка | 326640 | 257389 |

| Себестоимость товара | 253931 | 212581 |

| Валовая прибыль | 72709 | 44808 |

| Аренда помещения | 14305 | 12520 |

| Заработная плата | 28383 | 21037 |

| Налоги и отчисления | 7521 | 6952 |

| Расходы на логистику | 2986 | 1800 |

| Расходы на рекламу | 1519 | 918 |

| Амортизация | 260 | 201 |

| Услуги связи | 180 | 111 |

| Канцелярские товары | 25 | 19 |

| Хозяйственные расходы | 30 | 7 |

| Итого расходы | 55209 | 43565 |

| Прибыль от основной деятельности | 17500 | 1243 |

| Проценты по депозиту | 143 | 88 |

| Итого операционные доходы | 143 | 88 |

| Услуги банка | 82 | 67 |

| Проценты по кредиту | 136 | |

| Итого операционные расходы | 82 | 203 |

| Премии поставщиков | 6064 | 8140 |

| Итого внереализационные доходы | 6064 | 8140 |

| Премии покупателям | 8000 | 1787 |

| Итого внереализационные расходы | 8000 | 1787 |

| Прибыль до вычета налогов | 15625 | 7481 |

| Налог на прибыль | 3125 | 1152 |

| Чистая прибыль | 12500 | 6329 |

| Активы | 16000 | 190 |

| Собственный капитал | 48600 | 36672 |

| RoS | 0,0536 | 0,0048 |

| Коа | 20,4150 | 1354,6789 |

| LR | 0,3292 | 0,0052 |

| IB | 0,8929 | 6,0185 |

| TB | 0,8000 | 0,8460 |

| ROE | 0,2572 | 0,1726 |

Использование на реальном примере

Теперь, когда у нас есть все коэффициенты, рассчитанные за 2 периода, мы можем проанализировать их изменение и сделать выводы: что произошло с компанией за год.

Первое, что бросается в глаза, – это высокий коэффициент финансового рычага (LR), который, однако, снизился в 2020 году в связи с приобретением основных средств.

Финансовый рычаг Дюпона показывает, какая часть активов финансируется за счет собственного капитала. Не следует путать это понятие с определением финансового рычага как кредитного плеча, которое показывает соотношение собственного капитала и заемных средств.

В 2020 году стоимость основных фондов составляет примерно треть от собственного капитала, при этом нераспределенная прибыль увеличилась так же – примерно на треть (48600/36672*100%).

А вот коэффициент процентного бремени снизился. Это произошло за счет того, что в 2020 году прочие расходы (т.е. затраты, не относящиеся напрямую к основной деятельности), стали намного меньше влиять на прибыль до налогообложения. Сравните доход от продаж (1243 тыс. руб.) и прибыль до вычета налога (7481 тыс. руб.) за 2019 год. Мы видим, что львиную долю дохода компания получала не за счет выручки от реализации, а за счет премий, полученных от поставщиков. Такая ситуация может складываться, но с бонусами лучше быть осторожнее, т.к. они не облагаются НДС, что может послужить поводом для налоговой проверки. В 2020 году этот дисбаланс был ликвидирован.

Что касается коэффициента налогового бремени, то по данным бухгалтерской отчетности его значение всегда будет около 0,8, т.к. ставка по налогу на прибыль в РФ – 20%. В некоторых случаях в расчете этого показателя могут участвовать финансовые санкции (пеня и штрафы).

Таким образом, ROE по формуле Дюпона увеличился в результате факторов:

- увеличения стоимости основных фондов;

- повышения рентабельности продаж;

- снижения налогового бремени.

Заключение

Как видите, модель Дюпона помогла нам разобрать сильные и слабые стороны компании. Если бы рентабельность собственного капитала рассчитывалась через преобразованную формулу, полной картины бы не получилось.

Если ROE, рассчитанный по модели Дюпона, снижается, – это не обязательно должно быть поводом для беспокойства. Тому есть вполне объяснимые причины. Например, в первый год после покупки оборудования компания может применять ускоренную амортизацию. Это увеличит расходы и снизит стоимость основных фондов. Поэтому вполне возможно, что в 2021 году ROE начнет снижаться.

Чтобы получить максимально полное представление о том, что влияет на рентабельность капитала, следует использовать данные не только бухгалтерского, но также управленческого учета. Если данные берутся только из бухучета, рекомендуется запросить структуру затрат, как в разобранном нами примере. Это даст возможность проанализировать все статьи расходов, в частности, ту же амортизацию, которая по факту расходом не является, т.к. за нее не нужно платить, однако сумма начисленного износа влияет на стоимость активов.

Для российской экономики нормальный показатель ROE – примерно 15-20% (в нашем примере – 25,72%). На эту величину ориентируются инвесторы при покупке акций компании.

Необходимо учитывать и отраслевой фактор. Так, в капиталоемких отраслях (строительство, добыча ресурсов, промышленное производство и т.д.) ROE будет значительно выше, чем у ресурсоемких компаний (например, оказание услуг).

На чтение 4 мин Просмотров 107к.

В статье мы разберем один из подходов финансового анализа бизнеса – модель Дюпона.

Содержание

- Инфографика: Модель Дюпона

- Модель Дюпона. Определение. Цели проведения

- Двухфакторная модель Дюпона. Факторный анализ. Формула

- Трехфакторная модель Дюпона. Формула расчета

- Пятифакторная модель Дюпон. Модификация формулы

- Преимущества и недостатки модели Дюпон

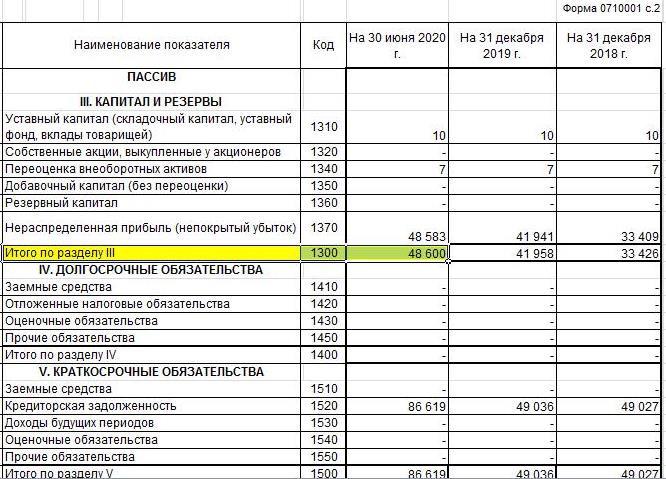

Инфографика: Модель Дюпона

Модель Дюпона. Определение. Цели проведения

Модель Дюпона (англ. The DuPont System of Analysis, формула Дюпона) – метод финансового анализа через оценку ключевых факторов, определяющих рентабельность предприятия. Данный метод был впервые использован компанией «DuPont» в начале 20-го века и представляет собой факторный анализ, то есть выделение основных факторов, влияющих на эффективность деятельности предприятия.

Целью финансового анализа, проводимого компанией, является поиск путей максимизации прибыльности вложенного капитала для собственников и акционеров. Прибыльность предприятия и рост ее стоимости для акционеров отражается коэффициентами рентабельности. Управление рентабельностью предприятия становится ключевой задачей для всех уровней менеджмента: стратегического, тактического и оперативного. Фирмой «DuPont» был предложен простой способ управления рентабельностью через разложение коэффициента рентабельности на факторы, отражающие различные аспекты деятельности предприятия.

Двухфакторная модель Дюпона. Факторный анализ. Формула

Первоначально модель представляла собой влияние двух факторов на рентабельность активов (ROA) предприятия.

где:

ROA (Return On Assets) – коэффициент рентабельности активов;

ROS (Return On Sales) – коэффициент рентабельности продаж;

Kоа – коэффициент оборачиваемости активов.

Двухфакторная модель показывает взаимосвязь между показателем эффективности деятельности предприятия – ее рентабельностью (ROA) и двумя факторами: рентабельностью продаж и оборачиваемостью активов. Таким образом, модель позволяет оценить вклад системы продаж предприятия и степени интенсивности использования активов в формирование рентабельности компании.

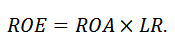

Также один из вариантов формулы двухфакторной модели Дюпона за критерий эффективности предприятия использует рентабельность собственного капитала. В результате формула модифицируется в следующий вид:

где:

ROE (Return On Equity) – рентабельность собственного капитала;

LR (Leverage ratio) – коэффициент капитализации (коэффициент финансового рычага).

Так данная формула отражает степень влияния двух факторов на рентабельность: прибыльность деятельности предприятия и уровень предпринимательских рисков, выраженный в коэффициенте финансового рычага.

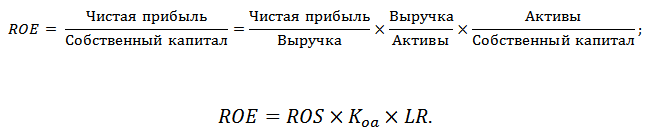

Трехфакторная модель Дюпона. Формула расчета

Помимо двухфакторной модели разработана трехфакторная, которая заключается в использовании коэффициента рентабельности собственного капитала (ROE, Return On Equity) как интегрального показателя эффективности деятельности предприятия и представление ее формулы в виде трех факторов. Так формула расчета рентабельности собственного капитала имеет следующий вид:

где:

ROE (Return On Equity) – рентабельность собственного капитала;

ROS (Return On Sales) – рентабельность продаж;

Kоа – коэффициент оборачиваемости активов;

LR (Leverage ratio) – коэффициент капитализации (коэффициент финансового рычага).

Трехфакторная модель Дюпона показывает влияние на рентабельность предприятия операционной деятельности (продажи), инвестиционной и финансовой. Как мы видим, эффективность системы продаж предприятия напрямую определяет рентабельность собственного капитала и следовательно инвестиционную привлекательность предприятия. Более подробно про рентабельность продаж читайте в статье: «Рентабельности продаж (ROS). Формула. Расчет на примере ОАО «Аэрофлот»«.

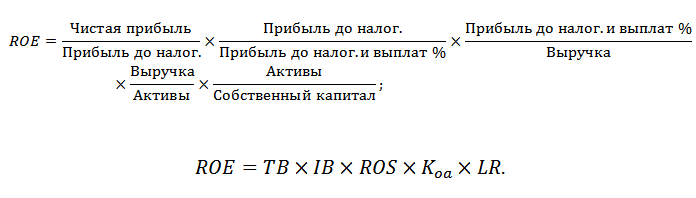

Пятифакторная модель Дюпон. Модификация формулы

Один из вариантов модели Дюпона ее модификация в пятифакторную формулу, которая имеет следующий вид:

где:

TB (Tax Burden) – коэффициент налогового бремени;

IB (Interest Burden) – коэффициент процентного бремени;

ROS (Return On Sales) – рентабельность продаж предприятия;

Kоа – коэффициент оборачиваемости активов;

LR (Leverage ratio) – коэффициент капитализации (коэффициент финансового рычага).

Рентабельность собственного капитала предприятия формируется за счет: налоговой ставки, процентов по заемному капиталу, эффективности продаж, результативности инвестиционной деятельности и финансового риска.

Преимущества и недостатки модели Дюпон

Основное преимущество модели ее простота расчета и анализа. Это привело к тому, что данная модель была доминирующей в финансовом анализе компаний США до 70-х годов двадцатого века. Выделенные факторы, определяющие прибыльность компании для акционеров, довольно легко связываются с оперативными планами предприятия. Недостатками модели являются то, что бухгалтерская отчетность не является абсолютно надежным источником информации о деятельности предприятия.

Резюме

Модель Дюпона и ее модификации в трех- и пятифакторные формулы позволяет компании быстро оценить степень влияния различных факторов на формирование ключевого в оценке стоимости компании, и ее привлекательности для акционеров – показателя рентабельности собственного капитала.

Автор: к.э.н. Жданов Иван Юрьевич