Если вы ищете шаблон бюджета для отслеживания личных финансов или средств предприятия, ваш поиск увенчался успехом. Шаблон таблицы бюджета поможет точно отслеживать ваши расходы.

Доступны шаблоны бюджетов для различных вариантов использования, включая бюджеты для домохозяйств, свадеб, организаций, событий и учебных заведений. Шаблон семейного бюджета позволяет отслеживать ежемесячный доход, расходы и движение денежных средств, а также визуально представлять сведения.

Или можно использовать шаблон бюджета домашнего хозяйства в Excel. В этом шаблоне бюджета указываются прогнозные значения в сравнении с фактическими затратами по отдельным статьям и автоматически вычисляется разница.

В шаблонах бюджетов мероприятий расходы разделяются по статьям, включая затраты на место проведения, угощения, развлечения и т. д., чтобы вы точно знали на что тратятся деньги. Для общих целей воспользуйтесь кольцевым шаблоном бюджета. Один из более наглядных шаблонов, кольцевой бюджет является отличным способом просмотра затрат.

Каждый шаблон бюджета в Excel содержит функции электронной таблицы, диаграммы и настраиваемые стили. Скачайте бесплатный шаблон бюджета, чтобы всегда быть в курсе текущего финансового положения.

Модель предназначена для планирования бюджетных показателей и формирования годового бюджета производственных предприятий с разбивкой по месяцам.

Для корректного функционирования модели необходимо провести адаптацию для конкретного предприятия, заполнив соответствующие справочники и скорректировав связанные листы.

Зеленые поля предназначены для ввода данных, коричневые поля – кодов классификаторов, желтые поля – расчетные. В модели приведены условные названия готовой продукции, сырья и полуфабрикатов.

Состав модели представлен на листе «Содержание»:

| Схема бюджетирования | ||

| Лист | Содержание | |

| Лист 1 | Классификаторы | Форма ввода используемых классификаторов |

| Лист 2 | Технологические карты 1 | Форма ввода технологических нормативов по прямым материальным затратам по видам продукции и полуфабрикатов и расчета потребности в сырье и полуфабрикатах |

| Лист 3 | Технологические карты 2 | Вспомогательная форма для нормативов прямых материальных затрат на единицу готовой продукции (ГП) |

| Лист 4 | Оборачиваемость в днях и в единицах | Форма ввода и расчета показателей оборачиваемости, отсрочки платежей и т. д. |

| Лист 5 | Реализация продукции | Форма ввода отпускных цен и объемов продаж продукции и расчета показателей бюджета продаж и сметы затрат |

| Лист 6 | Производство готовой продукции | Расчет объема производства, необходимого для выполнения бюджета продаж |

| Лист 7 | Программа производства по центрам ответственности | Расчет программы производства по центрам ответственности (ЦО) |

| Лист 8 | Объем закупок | Форма ввода закупочных цен на сырье и расчета показателей бюджета закупок |

| Лист 10 | Прямые затраты на оплату труда | Форма ввода стоимости трудозатрат на продукцию и расчета прямой заработной платы |

| Лист 11 | Накладные производственные затраты | Форма ввода общепроизводственных расходов (ОПР) по центрам ответственности и расчета всех ОПР предприятия |

| Лист 14 | Административные и коммерческие расходы | Форма ввода общехозяйственных и коммерческих расходов предприятия |

| Лист 15 | Бюджет доходов и расходов по операционной деятельности | Расчетная форма бюджета доходов и расходов (БДР) предприятия и вкладов на покрытие, в т. ч. по видам продукции |

| Лист 16 | Инвестиции | Форма ввода показателей бюджета инвестиций |

| Лист 17 | Финансовая деятельность | Форма ввода показателей бюджета финансовой деятельности |

| Лист 18 | Прогнозный баланс | Расчетная форма прогнозного баланса |

| Лист 19 | Отчет о движении денежных средств косвенным методом | Расчетная форма отчета о движении денежных средств косвенным методом (ДДС к/м) |

- Описание функционала модели

Основой модели служит действующее производственное предприятие. Описание листов модели приведено в примерном порядке их заполнения.

1.1 Лист «Классификаторы» служит для ведения классификаторов, применяемых в модели:

– справочник статей затрат;

– справочник центров ответственности (в модели применяются только центры затрат);

– справочник видов готовой продукции;

– справочник статей инвестиций.

В поля коричневого цвета на последующих листах вносятся коды из листа «Классификаторы» и в соответствии с определенным справочником появляются наименования классификаторов.

При необходимости список классификаторов и их содержание могут быть изменены с соответствующей корректировкой модели.

1.2 Листы «Технологические карты 1» и «Технологические карты 2» предназначены для внесения нормативов по списанию сырья и полуфабрикатов в процессе производства. В модели используются два полуфабриката и четыре группы исходного сырья. Технологический процесс содержит три передела, на каждый из которых вносятся нормативы. Количество переделов может быть как больше (до семи), так и меньше. В желтых полях формируются данные по ежемесячному выпуску всей номенклатуры для дальнейшего расчета программы производства и объема прямых материальных затрат на единицу готовой продукции. Формулы на данных листах скрыты.

1.3 В лист «Оборачиваемость» вносятся данные по:

– отсрочкам поступлений и платежей в днях по видам платежей;

– периоду оборота запасов в днях по видам запасов;

– периоду оборота капитальных вложений в днях;

– фактические запасы сырья на начало планируемого года.

Рассчитываются следующие показатели:

– оборачиваемость ДЗ и КЗ, запасов и капвложений на основании данных БДР и баланса;

– нормативные запасы ГП и сырья на основании данных по объему выпуска, закупок и периоду оборота по видам запасов.

1.4 В зеленые поля листа «Продажи» вносятся планируемые объемы продаж по видам готовой продукции, а также базовые отпускные цены и прогноз роста цен по всей номенклатуре помесячно.

После этого рассчитываются:

– прогнозные цены на всю номенклатуру помесячно;

– объемы отгрузок в стоимостном выражении;

– показатели расчетов с покупателями с учетом периода отсрочки платежа, заданного ранее;

– прямые материальные затраты на отгруженную продукцию для дальнейшего расчета БДР (только после расчета закупок).

1.5 Лист «Объемы производства» предназначен для внесения остатков готовой продукции на начало планируемого года и дальнейшего расчета необходимого производства на основании объемов продаж и периода оборота ГП. В результате формируется объемный план производства по видам готовой продукции.

1.6 Затем на листе «Программа производства» проставляются коды центров ответственности, производящие продукцию с указанием производимой номенклатуры. Формируется программа производства в разбивке по центрам ответственности, в том числе и по полуфабрикатам. Для корректного расчета необходимо внимательное заполнение листов «Технологические карты 1» и «Технологические карты 2» с тщательной проверкой всех переделов.

1.7 После формирования программы производства формируется бюджет закупок основного сырья. На листе «Закупки сырья» вносятся базовые закупочные цены и прогноз роста цен по видам сырья. На основании программы производства и технологических карт рассчитываются:

– потребность в основном сырье;

– необходимый объем закупок в натуральном выражении с учетом наличных запасов.

Далее рассчитываются:

– объем закупок в стоимостном выражении;

– показатели расчетов с поставщиками с учетом отсрочек платежа, внесенных ранее;

– прямые материальные затраты на единицу продукции.

1.8 На листе «Расчет зарплаты» после внесения базовых нормативных затрат на оплату труда на единицу продукции и прогноза роста затрат на оплату труда рассчитываются прямые затраты на оплату труда по видам ГП.

1.9 Лист «ОПР» предназначен для внесения общепроизводственных затрат согласно статьям классификатора статей затрат в части расходов на содержание оборудования (РСО) и цеховых расходов в разбивке по ЦО с последующим суммированиям по предприятию в целом. Затраты вспомогательных цехов распределяются на затраты основных цехов согласно базе распределения, принятой в компании (контрольные красные цифры должны обнулиться).

1.10 Лист «Административные и коммерческие затраты» заполняется аналогично по справочнику статей затрат с учетом распределенных на них услуг вспомогательных цехов.

1.11 После заполнения вышеуказанных данных формируется БДР по операционной деятельности на одноименном листе. Рассчитываются вклады на покрытие всех уровней и рентабельность по прямым затратам с учетом РСО и по чистой прибыли от операционной деятельности. По каждому виду продукции рассчитывается его рентабельность по прямым затратам для анализа ассортимента производимой продукции (сегментный отчет по видам ГП).

1.12 На листе «Инвестиции» заполняется план по инвестициям согласно справочнику статей инвестиций. Формируется бюджет инвестиций по направлениям вложений.

1.13 На листе «Финансовая деятельность» вносятся данные по кредитной политике предприятия с внесением данных о долгосрочных и краткосрочных кредитах.

1.14 На листе «Баланс» после внесения всех данных на предыдущих листах и начальных остатков формируется прогнозный баланс предприятия на планируемый период.

1.15 На листе «ДДС косв» формируется бюджет движения денежных средств косвенным методом с расчетом свободного денежного потока.

Резюме

Данная модель охватывает весь процесс планирования для среднего производственного предприятия от плана продаж до сводных бюджетов. При необходимости ее можно дополнить расчетом стоимости бизнеса различными методами, моделью вариантного анализа, системой целевых и контрольных показателей и многими другими функциями.

Методология данной модели может быть реализована как в MS Excel, так и MS Access либо специализированном программном продукте по бюджетированию.

Модель может применяться практически во всех отраслях, где технологический процесс предполагает несколько переделов, несколько видов сырья на входе, сложную рецептуру для изготовления конечной продукции, например – пищевая, нефтехимическая, стекольная, фармацевтическая и т. д. Необходимо помнить, что для каждого конкретного предприятия исключительно важно учитывать его особенности, что легко позволит изменить формат предлагаемой модели.

Модель может стать незаменимым инструментом планирования бюджета компании для специалистов финансово-экономических служб производственных предприятий.

Скачать файл (XLS, 782KB)

Для скачивания excel-файла необходима регистрация

Без планирования и контроля оплат не может существовать ни одно предприятие: ежедневно руководителю компании необходимо принимать решение, как распределить денежные средства, расставлять приоритеты по оплатам. Помочь ему в этом может Бюджет движения денежных средств (БДДС) — документ, в котором собраны все поступившие заявки на оплату и информация об имеющихся в компании свободных денежных средствах. В статье приведены формы понедельного планирования БДДС, рассмотрены механизмы прогнозирования поступления выручки от продаж в оптовом и розничном направлениях, даны рекомендации по созданию форм бюджетов, рассылаемых распорядителям статей затрат.

Контроль бюджета

Существенная составляющая системы контроля — контроль казначейского исполнения бюджета, то есть контроль поступления и расходования денежных средств, которые запланированы в БДДС. Оперативный контроль бюджета движения денежных средств, как правило, осуществляет бюджетный контролер. Руководствуясь утвержденными лимитами денежных средств, он определяет статьи бюджета для финансирования сверхплановых расходов. Финансовый контролер оценивает каждую поступающую заявку на осуществление расчетов и выясняет, не превышает ли она лимит по соответствующей статье бюджета.

Превышение лимитов в бюджетном периоде возможно только по специальному распоряжению уполномоченного должностного лица (финансового или генерального директора). Когда речь идет о перераспределении расходов между различными бюджетными статьями, эти полномочия закрепляют за финансовыми контролерами.

План движения денежных средств на месяц

Планирование денежных потоков на текущий месяц нужно начинать с общего плана бюджета движения денежных средств, пример которого представлен в табл. 1.

В общем виде БДДС состоит из следующих блоков:

- План остатков денежных средств на начало месяца.

- План поступления денежных средств от основной деятельности (выручка от продаж, бонусы от поставщиков, доходы от субаренды помещений и др.).

- План операционных расходов, который состоит из двух частей:

- план оплат поставщикам за товар;

- план оплат по прочим расходам по операционной деятельности.

- План потока по финансовой деятельности: сальдо между кредитами к получению и гашению минус проценты по кредитам к уплате.

- План потока по инвестиционной деятельности: разница между доходами от продажи основных средств и платежами по приобретению и ремонту основных средств.

В результате мы получаем плановый чистый поток за рассматриваемый период и выводим прогноз остатка денежных средств на конец периода.

|

Таблица 1. Бюджет движения денежных средств, руб. |

||||||

|

Код |

Статья |

Контрагент |

Задолженность на 1-е число |

Начисления/ |

Бюджет |

Задолженность на 31-е число |

|

001 |

Остаток на начало периода |

65 000 |

||||

|

На расчетном счете |

50 000 |

|||||

|

В кассе |

15 000 |

|||||

|

100 |

Поступления от продаж |

185 000 |

1 210 000 |

1 105 000 |

290 000 |

|

|

101 |

Розничные продажи |

25 000 |

1 000 000 |

925 000 |

100 000 |

|

|

102 |

Оптовые продажи |

150 000 |

200 000 |

170 000 |

180 000 |

|

|

103 |

Прочие поступления |

10 000 |

10 000 |

10 000 |

10 000 |

|

|

200 |

Расходы от операционной деятельности |

505 200 |

965 500 |

1 117 700 |

353 000 |

|

|

200.1 |

Оплата поставщикам |

450 000 |

650 000 |

800 000 |

300 000 |

|

|

Оплата поставщикам |

ООО «Альфа» |

300 000 |

450 000 |

550 000 |

200 000 |

|

|

Оплата поставщикам |

ООО «Омега» |

150 000 |

200 000 |

250 000 |

100 000 |

|

|

200.2 |

Операционные затраты |

55 200 |

315 500 |

317 700 |

53 000 |

|

|

201 |

Выплата зарплаты |

50 000 |

125 000 |

125 000 |

50 000 |

|

|

201.1 |

Окладная часть |

Сотрудники |

50 000 |

100 000 |

100 000 |

50 000 |

|

201.2 |

Премии |

Сотрудники |

25 000 |

25 000 |

— |

|

|

202 |

Затраты на персонал |

2200 |

5000 |

7200 |

— |

|

|

202.1 |

Такси |

ООО «Такси» |

1500 |

3000 |

4500 |

— |

|

202.1 |

Такси |

ООО «Экспресс» |

2000 |

2000 |

— |

|

|

202.2 |

Медицинский осмотр |

Поликлиника № 1 |

700 |

700 |

— |

|

|

203 |

Затраты на содержание здания |

3000 |

73 000 |

73 000 |

3000 |

|

|

203.1 |

Аренда помещений |

ООО «Терем» |

25 000 |

25 000 |

— |

|

|

203.1 |

Аренда помещений |

ООО «Теремок» |

30 000 |

30 000 |

— |

|

|

203.2 |

Коммунальные расходы |

Горводоканал |

15 000 |

15 000 |

— |

|

|

203.2 |

Коммунальные расходы |

ТеплоЭлектроСтанция |

— |

|||

|

203.3 |

Охрана |

ЧОП «Добрыня» |

3000 |

3000 |

3000 |

3000 |

|

218 |

Налоги в бюджет |

— |

112 500 |

112 500 |

— |

|

|

218.1 |

НДС к оплате |

45 000 |

45 000 |

— |

||

|

218.2 |

Налог на прибыль |

15 000 |

15 000 |

— |

||

|

218.3 |

Налог на имущество |

— |

||||

|

218.4 |

НДФЛ |

15 000 |

15 000 |

— |

||

|

218.5 |

Налоги с зарплаты |

37 500 |

37 500 |

— |

||

|

300 |

Итого поток от операционной деятельности |

244 500 |

–12 700 |

|||

|

400 |

Поток от финансовой деятельности |

1 500 000 |

–25 000 |

1 500 000 |

||

|

Привлечение кредитов |

Банк № 2 |

500 000 |

||||

|

Гашение кредитов |

Банк № 1 |

500 000 |

||||

|

Оплата процентов по кредитам |

Банк № 1 |

25 000 |

||||

|

500 |

Поток от инвестиционной деятельности |

–15 000 |

–5000 |

–10 000 |

–10 000 |

|

|

Доход от продажи ОС |

— |

|||||

|

Покупка ОС |

— |

|||||

|

Ремонт ОС |

ИП Иванов П. А. |

15 000 |

5000 |

10 000 |

10 000 |

|

|

600 |

Чистый поток от деятельности |

–47 700 |

||||

|

002 |

Остаток на конец периода |

17 300 |

Если в результате планирования на конец периода прогнозируются отрицательные денежные остатки, бюджет подвергается корректировке за счет сокращения плана оплат. Поэтому для понимания ситуации лучше сразу добавить в БДДС информацию о текущей задолженности перед поставщиками, плановых затратах на предстоящий месяц и прогнозной задолженности на конец месяца с учетом заложенных в бюджет сумм оплат.

В нашем примере чистый поток по месяцу прогнозируется отрицательным (–47,7 тыс. руб.), но за счет начальных остатков в 65 тыс. руб. мы в состоянии выполнить заявленный бюджет на данный месяц. При этом мы наращиваем дебиторскую задолженность от наших покупателей со 185 тыс. руб. до 290 тыс. руб. и уменьшаем кредиторскую задолженность перед поставщиками товара с 450 тыс. руб. до 300 тыс. руб. В целом по месяцу картина оптимистичная.

Однако стоит обратить внимание, что в этом месяце планируется перекредитовка в 500 тыс. руб.: у нас заканчивается срок кредита в Банке № 1, мы рассчитываем получить кредит на такую же сумму в Банке № 2. И если получить кредит в Банке № 2 мы сможем чуть позже, чем истекает срок гашения в Банке № 1, то в течение месяца нам нужно накопить на счетах 500 тыс. руб. (примерно половина нашей месячной выручки). То есть почти полмесяца мы не сможем тратить большие суммы на операционные расходы: все платежи по ним начнутся только после получения кредита в Банке № 2.

Конечно, есть обязательные платежи, которые никак нельзя отложить на вторую половину месяца (оплата аренды, коммунальных платежей, выплата заработной платы согласно графику). Следовательно, нам нужен подневной или понедельный план движения денежных средств, которого в дальнейшем мы должны четко придерживаться, чтобы не испортить себе кредитную историю в Банке № 1.

Составим понедельный план движения денежных средств на следующий месяц, где спланируем поступление выручки и обязательные к оплате расходы, после чего выведем суммы, которые мы можем выделять на прочие платежи.

План поступления выручки по неделям

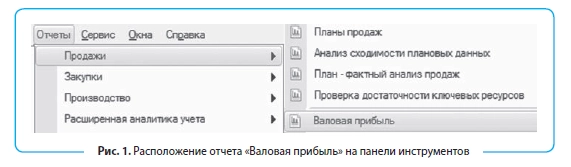

План поступления выручки от розничного и оптового направления формируется по разным принципам. Поступления от оптовых клиентов легко спрогнозировать через отсрочку платежа. Для этого воспользуемся штатным отчетом «Валовая прибыль», который находится в блоке «Продажи» закладки «Отчеты» на панели инструментов Excel (рис. 1).

Настроим отчет «Валовая прибыль» под наши требования:

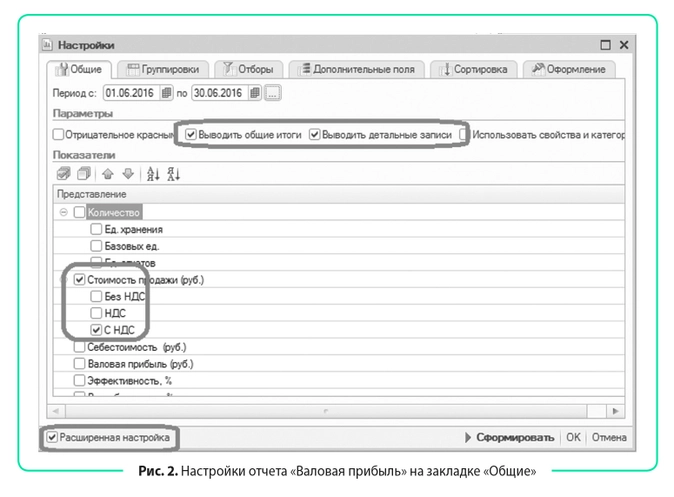

- Заходим в настройки отчета, нажимаем галочку «Расширенная настройка».

- На закладке «Общие»:

- задаем период продаж, за который ожидаем поступления денежных средств от клиентов (обычно он равен максимальной отсрочке, предоставляемой нашим покупателям);

- в блоке «Параметры» нажимаем галочки «Выводить общие итоги» и «Выводить детальные записи»;

- в блоке «Показатели» оставляем только «Стоимость продажи, руб.» и «с НДС», на остальных показателях убираем галочки (рис. 2).

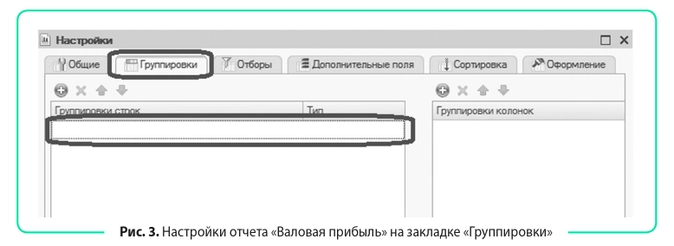

- На закладке «Группировки» удаляем все группировки, которые предусмотрены отчетом по умолчанию (рис. 3).

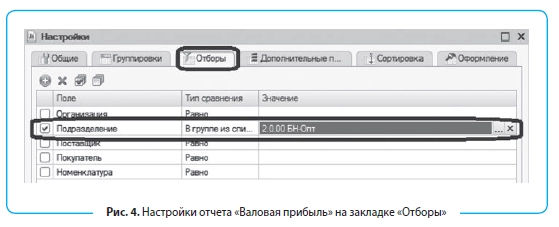

- На закладке «Отборы» устанавливаем отбор: нас интересуют продажи только оптового подразделения (рис. 4).

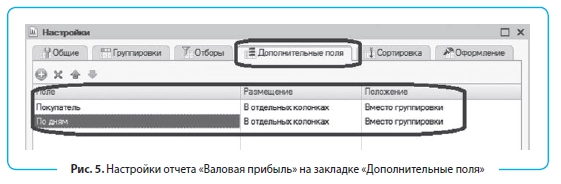

- На закладке «Дополнительные поля» выводим поля «Покупатель» и «По датам», для всех полей в столбце «Размещение» задаем тип «В отдельных колонках», в столбце «Положение» — «Вместо группировки» (рис. 5).

- Нажимаем на кнопку «Сформировать» и получаем отчет, который представлен в табл. 2.

|

Таблица 2. Отчет «Валовая прибыль» на основе представленных настроек |

||

|

Покупатель |

По дням |

Стоимость продажи, руб. |

| ООО «Горизонт» |

01.06.2016 |

50 000 |

| ООО «Домовой» |

02.06.2016 |

5000 |

| ИП Борисов А. Г. |

03.06.2016 |

10 000 |

| ИП Осинцев А. Н. |

04.06.2016 |

15 000 |

| ИП Осипов А. Ю. |

05.06.2016 |

25 000 |

| ИП Пинюга И. Г. |

06.06.2016 |

40 000 |

| ИП Полуэктов Д. А. |

07.06.2016 |

100 000 |

| ИП Ловцова Н. В. |

08.06.2016 |

15 000 |

| ИП Хоменко А. В. |

09.06.2016 |

20 000 |

Скопируем полученный отчет в Excel и дополним необходимыми нам данными: добавим отсрочку оплат и рассчитаем срок оплаты как сумму двух столбцов: Дата продажи + Отсрочка платежа (табл. 3).

|

Таблица 3. Расчет даты оплаты от даты продажи и предоставленной отсрочки платежа |

||||

|

Покупатель |

Дата продажи |

Стоимость продажи, руб. |

Отсрочка платежа, дн. |

Дата оплаты |

| ООО «Горизонт» |

01.06.2016 |

50 000 |

30 |

01.07.2016 |

| ООО «Домовой» |

02.06.2016 |

5000 |

15 |

17.06.2016 |

| ИП Борисов А. Г. |

03.06.2016 |

10 000 |

21 |

24.06.2016 |

| ИП Осинцев А. Н. |

04.06.2016 |

15 000 |

30 |

04.07.2016 |

| ИП Осипов А. Ю. |

05.06.2016 |

25 000 |

21 |

26.06.2016 |

| ИП Пинюга И. Г. |

06.06.2016 |

40 000 |

35 |

11.07.2016 |

| ИП Полуэктов Д. А. |

07.06.2016 |

100 000 |

50 |

27.07.2016 |

| ИП Ловцова Н. В. |

08.06.2016 |

15 000 |

45 |

23.07.2016 |

| ИП Хоменко А. В. |

09.06.2016 |

20 000 |

7 |

16.06.2016 |

Теперь сгруппируем даты оплат по неделям с помощью сводной таблицы:

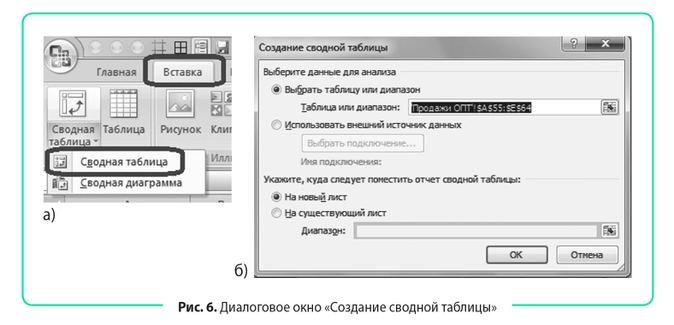

- Выделяем табл. 3 вместе с шапкой и на вкладке «Вставка» нажимаем на иконку «Сводная таблица» (рис. 6 (а)).

- В открывшемся диалоговом окне указываем, куда хотим поместить сводную таблицу: на новый лист или на существующий (надо указать ячейку, в которую нужно вставить сводную таблицу). Для создания новой сводной таблицы лучше сначала разместить ее на новом листе, привести к удобному для нас виду, а затем перенести на тот лист, где будем работать с ней в дальнейшем (рис. 6 (б)).

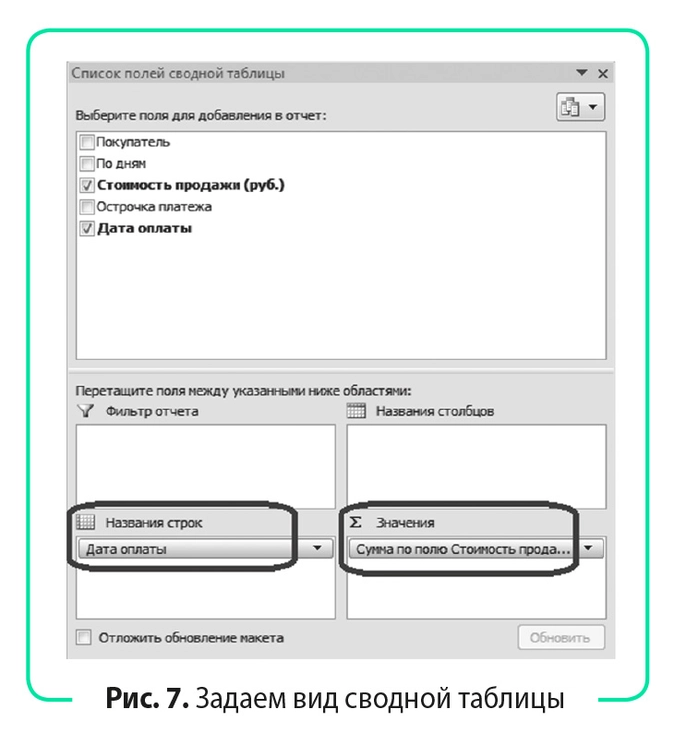

В появившемся окне «Список полей сводной таблицы» зададим ее вид (рис. 7):

- в блок «Названия строк» перетащим мышкой поле «Дата оплаты»;

- в блок «Значения» перетащим поле «Стоимость продажи, руб.».

- Получаем отчет, представленный в табл. 4.

|

Таблица 4. Первоначальный вид сводной таблицы |

|

|

Дата оплаты |

Оплаты, руб. |

|

16.06.2016 |

20 000 |

|

17.06.2016 |

5000 |

|

24.06.2016 |

10 000 |

|

26.06.2016 |

25 000 |

|

01.07.2016 |

50 000 |

|

04.07.2016 |

15 000 |

|

11.07.2016 |

40 000 |

|

23.07.2016 |

15 000 |

|

27.07.2016 |

100 000 |

|

Общий итог |

280 000 |

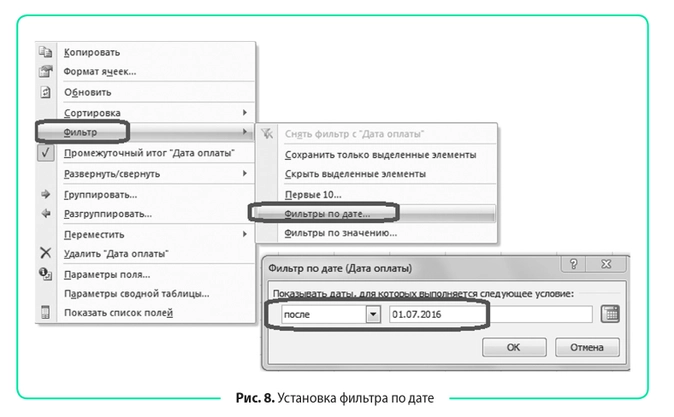

- Видно, что в таблицу попали даты оплат за предыдущий месяц. Уберем их с помощью фильтра сводной таблицы. Встаем на любую ячейку с датой и вызываем контекстное меню правой кнопкой, в нем выбираем «Фильтр» > «Фильтр по дате», задаем фильтр «После» > «01.07.2016» (рис. 8).

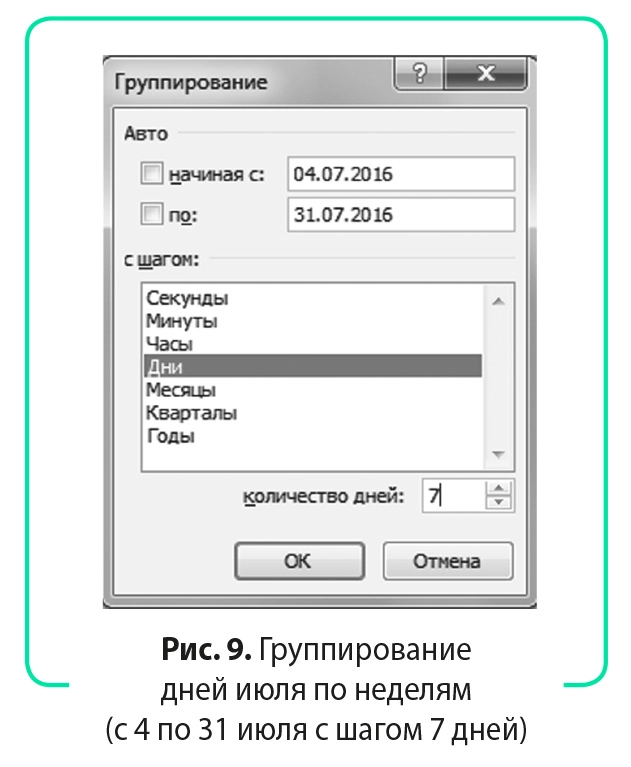

- Теперь таблица содержит только продажи со сроком оплаты в июле. Снова вызываем контекстное меню и выбираем «Группировать». В появившемся диалоговом окне задаем диапазон: с 04.07.2016 по 31.07.2016 с шагом «Дни», количество дней — 7 (рис. 9).

- Мы получили прогноз поступления денежных средств от оптовых продаж по неделям (табл. 5).

|

Таблица 5. Итоговый вид сводной таблицы |

|

|

Дата оплаты |

Оплаты, руб. |

|

04.07.2016–10.07.2016 |

15 000 |

|

11.07.2016–17.07.2016 |

40 000 |

|

18.07.2016–24.07.2016 |

15 000 |

|

25.07.2016–31.07.2016 |

100 000 |

| Общий итог |

170 000 |

Теперь сделаем прогноз поступления денежных средств в розничном направлении. Здесь есть два важных момента, которые нужно учесть при планировании денежного потока:

- розничные продажи имеют ярко выраженную сезонность по дням недели: покупатели чаще посещают магазины по выходным дням (на них и приходится пик продаж);

- воспользоваться выручкой от розничных продаж для оплат по расчетному счету мы можем только после ее инкассации в банк, которая осуществляется в рабочие дни с задержкой в один-два дня. То есть выручка от продаж в понедельник поступает на расчетный счет во вторник-среду (в зависимости от условий инкассации), выручка за пятницу-воскресенье будет зачислена на расчетный счет в понедельник или вторник. Таким образом, выручкой за 29–31 июля мы сможем воспользоваться только в августе. Зато 1 июля к нам поступит инкассация выручки за 30 июня.

Составим подневной план продаж в розничных магазинах, на основе которого сформируем план инкассации на расчетный счет. Разбить месячный план по дням недели можно в пропорции прошлого месяца или аналогичного месяца прошлого года, что более желательно, так как в этом случае мы сможем учесть и месячную сезонность продаж.

При использовании данных за прошлый год нужно делать сопоставление не по датам, а по дням недели. Так, 01.07.2016 приходится на пятницу, в 2015 г. первая пятница июля была 3 июля. Следовательно, для выведения пропорций сезонности нам нужно взять продажи с 3 июля по 02.08.2015. То есть чтобы получить дату прошлого года, аналогичную дню недели этого года, нужно отнять 364 дня (ровно 52 недели).

В таблице 6 представлена разбивка плана продаж по дням и план инкассации по дням недели и с группировкой по неделям. В итоге видим следующее: так как последние дни июля приходятся на выходные, план поступления денежных средств отличается от плана продаж на75 тыс. руб. Прочие поступления в нашем бюджете — это доход от субаренды, которая должна быть оплачена до 10-го числа каждого месяца согласно договору аренды. Поэтому ставим эти поступления на вторую неделю.

Таблица 6. План поступления выручки от розничных продаж на расчетный счет, руб.

| День недели | Дата прошлого года | Выручка прошлого года | Дата текущего года | Выручка текущего года | Инкассация | Итого за неделю |

|---|---|---|---|---|---|---|

| Четверг |

30.06.2016 |

25 000 |

25 000 |

|||

| Пятница |

03.07.2015 |

28 446 |

01.07.2016 |

29 771 |

25 000 |

|

| Суббота |

04.07.2015 |

32 520 |

02.07.2016 |

34 035 |

||

|

Воскресенье |

05.07.2015 |

31 247 |

03.07.2016 |

32 703 |

||

|

Понедельник |

06.07.2015 |

28 599 |

04.07.2016 |

29 932 |

96 510 |

224 031 |

| Вторник |

07.07.2015 |

32 266 |

05.07.2016 |

33 770 |

29 932 |

|

| Среда |

08.07.2015 |

29 375 |

06.07.2016 |

30 744 |

33 770 |

|

| Четверг |

09.07.1205 |

31 603 |

07.07.2016 |

33 076 |

30 744 |

|

| Пятница |

10.07.2015 |

32 315 |

08.07.2016 |

33 820 |

33 076 |

|

| Суббота |

11.07.2015 |

32 286 |

09.07.2016 |

33 791 |

||

|

Воскресенье |

12.07.2015 |

32 107 |

10.07.2016 |

33 604 |

||

|

Понедельник |

13.07.2015 |

29 238 |

11.07.2016 |

30 600 |

101 215 |

231 621 |

| Вторник |

14.07.2015 |

31 986 |

12.07.2016 |

33 476 |

30 600 |

|

| Среда |

15.07.2015 |

31 800 |

13.07.2016 |

33 282 |

33 476 |

|

| Четверг |

16.07.2015 |

31 577 |

14.07.2016 |

33 048 |

33 282 |

|

| Пятница |

17.07.2015 |

31 572 |

15.07.2016 |

33 044 |

33 048 |

|

| Суббота |

18.07.2015 |

27 867 |

16.07.2016 |

29 165 |

||

|

Воскресенье |

19.07.2015 |

26 924 |

17.07.2016 |

28 178 |

||

|

Понедельник |

20.07.2015 |

31 220 |

18.07.2016 |

32 675 |

90 387 |

222 007 |

| Вторник |

21.07.2015 |

33 039 |

19.07.2016 |

34 579 |

32 675 |

|

| Среда |

22.07.1205 |

32 395 |

20.07.2016 |

33 905 |

34 579 |

|

| Четверг |

23.07.2015 |

29 105 |

21.07.2016 |

30 462 |

33 905 |

|

| Пятница |

24.07.2015 |

30 815 |

22.07.2016 |

32 251 |

30 462 |

|

| Суббота |

25.07.2015 |

30 564 |

23.07.2016 |

31 988 |

||

|

Воскресенье |

26.07.2015 |

31 045 |

24.07.2016 |

32 491 |

||

|

Понедельник |

27.07.2015 |

28 194 |

25.07.2016 |

29 507 |

96 730 |

222 340 |

| Вторник |

28.07.2015 |

31 594 |

26.07.2016 |

33 066 |

29 507 |

|

| Среда |

29.07.2015 |

30 564 |

27.07.2016 |

31 988 |

33 066 |

|

| Четверг |

30.07.2015 |

29 666 |

28.07.2016 |

31 048 |

31 988 |

|

| Пятница |

31.07.2015 |

31 041 |

29.07.2016 |

32 487 |

31 048 |

|

| Суббота |

01.08.2015 |

34 454 |

30.07.2016 |

36 060 |

||

| Воскресенье |

02.08.2015 |

30 052 |

31.07.2016 |

31 453 |

||

| Итого |

955 475 |

1 000 000 |

925 000 |

925 000 |

График платежей

Мы сформировали план поступления денежных средств по неделям. Теперь разнесем в БДДС обязательные платежи (в табл. 7 выделены цветом):

- выплата заработной платы: остатки зарплаты за прошлый месяц нужно выплатить до 10-го числа, премия платится до 15-го числа, аванс за текущий месяц — до 25-го числа. Ставим 50 % зарплаты к выплате на вторую неделю, 100 % премии — на четвертую и 50 % зарплаты — на последнюю неделю месяца;

- оплата аренды: согласно договорам крайний срок оплаты аренды за текущий месяц — 10-е число. Ставим к оплате на вторую неделю;

- коммунальные платежи нужно осуществить до 25-го числа, ставим их к оплате 25-го числа, то есть на последнюю неделю;

- охрана по заключенному с ЧОП договору оплачивается до 20-го числа, ставим на оплату на четвертую неделю;

- налоги с заработной платы нужно оплатить до 15-го числа, значит, деньги на них нам потребуются на третьей неделе;

- налог на доходы физических лиц платится одновременно с выплатой заработной платы, поэтому разносим его по неделям в той пропорции, что и выплату зарплаты, премий;

- по остальным налогам срок оплаты с 25-го по 31-е число (последняя неделя июля);

- погашение кредитов и оплата процентов — до 22-го числа (привлечение кредитов — после 25-го числа).

Все прочие платежи в предстоящем месяце сразу относим на последнюю неделю (когда сможем пополнить оборотные активы за счет нового кредита, получение которого намечено на 25 июля).

В итоге видим, что на оплату товара на первых трех неделях мы можем потратить только 120 тыс. руб., остальную сумму задолженности сможем закрыть перед поставщиками на двух последних неделях июля.

Если нам важно мнение поставщиков, нужно заранее уведомить их о сложившейся ситуации. Можно предоставить им четкий график платежей на этот месяц, чтобы они тоже могли спланировать свои финансовые возможности за предстоящий месяц.

|

Таблица 7. Понедельное планирование оплат, руб. |

||||||||

|

Статья |

Контрагент |

Срок оплат |

Бюджет на месяц |

1–3 июля |

4–10 июля |

11–17 июля |

18–24 июля |

25–31 июля |

| Остаток на начало периода |

65 000 |

65 000 |

50 000 |

148 031 |

92 153 |

3160 |

||

| На расчетном счете |

50 000 |

|||||||

| В кассе |

15 000 |

|||||||

| Поступления от продаж |

1 105 000 |

25 000 |

249 031 |

271 621 |

237 007 |

322 340 |

||

| Розничные продажи |

925 000 |

25 000 |

224 031 |

231 621 |

222 007 |

222 340 |

||

| Оптовые продажи |

170 000 |

15 000 |

40 000 |

15 000 |

100 000 |

|||

| Прочие поступления |

До 10-го числа |

10 000 |

10 000 |

|||||

| Расходы от операционной деятельности |

1 117 700 |

40 000 |

151 000 |

77 500 |

301 000 |

548 200 |

||

| Оплата поставщикам |

800 000 |

40 000 |

40 000 |

40 000 |

270 000 |

410 000 |

||

| Оплата поставщикам |

ООО «Альфа» |

550 000 |

30 000 |

30 000 |

30 000 |

200 000 |

260 000 |

|

| Оплата поставщикам |

ООО «Омега» |

250 000 |

10 000 |

10 000 |

10 000 |

70 000 |

150 000 |

|

| Операционные затраты |

317 700 |

— |

111 000 |

37 500 |

31 000 |

138 200 |

||

| Выплата зарплаты |

125 000 |

— |

50 000 |

— |

25 000 |

50 000 |

||

| Окладная часть |

Сотрудники |

Зарплата — до 10-го числа, аванс — до 25-го числа |

100 000 |

50 000 |

50 000 |

|||

| Премии |

Сотрудники |

До 15-го числа |

25 000 |

25 000 |

||||

| Затраты на персонал |

7200 |

— |

— |

— |

— |

7200 |

||

| Такси |

ООО «Такси» |

4500 |

4500 |

|||||

| Такси |

ООО «Экспресс» |

2000 |

2000 |

|||||

| Медицинский осмотр |

Поликлиника № 1 |

700 |

700 |

|||||

| Затраты на содержание здания |

73 000 |

— |

55 000 |

— |

3000 |

15 000 |

||

| Аренда помещений |

ООО «Терем» |

До 10-го числа |

25 000 |

25 000 |

||||

| Аренда помещений |

ООО «Теремок» |

До 10-го числа |

30 000 |

30 000 |

||||

| Коммунальные расходы |

Горводоканал |

До 25-го числа |

15 000 |

15 000 |

||||

| Коммунальные расходы |

ТеплоЭлектроСтанция |

До 25-го числа |

||||||

| Охрана |

ЧОП «Добрыня» |

До 20-го числа |

3000 |

3000 |

||||

| Налоги в бюджет |

112 500 |

— |

6000 |

37 500 |

3000 |

66 000 |

||

| НДС к оплате |

До 25-го числа |

45 000 |

45 000 |

|||||

| Налог на прибыль |

До 28-го числа |

15 000 |

15 000 |

|||||

| Налог на имущество |

До 30-го числа |

— |

— |

|||||

| НДФЛ |

Вместе с зарплатой |

15 000 |

6000 |

3000 |

6000 |

|||

| Налоги с зарплаты |

До 15-го числа |

37 500 |

37 500 |

|||||

| Итого поток от операционной деятельности |

–12 700 |

–15 000 |

98 031 |

194 121 |

–63 993 |

–225 860 |

||

| Поток от финансовой деятельности |

–25 000 |

— |

— |

–250 000 |

–25 000 |

250 000 |

||

| Привлечение кредитов |

Банк № 2 |

После 25-го числа |

500 000 |

250 000 |

250 000 |

|||

| Гашение кредитов |

Банк № 1 |

До 22-го числа |

500 000 |

250 000 |

250 000 |

|||

| Оплата процентов по кредитам |

Банк № 1 |

До 22-го числа |

25 000 |

25 000 |

||||

| Поток от инвестиционной деятельности |

–10 000 |

— |

— |

— |

— |

–10 000 |

||

| Доход от продажи ОС | ||||||||

| Покупка ОС | ||||||||

| Ремонт ОС |

ИП Иванов П. А. |

10 000 |

10 000 |

|||||

| Чистый поток от деятельности |

–47 700 |

–15 000 |

98 031 |

–55 879 |

–88 993 |

14 140 |

||

| Остаток на конец периода |

17 300 |

50 000 |

148 031 |

92 153 |

3160 |

17 300 |

Создание форм бюджетов для контролера статей бюджета

Теперь рассмотрим разные способы получения месячного плана БДДС. Если компания небольшая и контрагентов мало, то экономист в состоянии самостоятельно спланировать предстоящие оплаты на месяц. Достаточно собрать текущую задолженность перед поставщиками и подрядчиками на счетах 60, 76 и проанализировать ежемесячные начисления по всем контрагентам.

В нашем примере всего два поставщика товаров и девять подрядчиков и поставщиков услуг (см. табл. 7), бoльшая их часть ежемесячно выставляет одни и те же счета (аренда, охрана, коммунальные платежи и услуги такси). Понятно, что спрогнозировать оплаты по ним достаточно легко. Сложность может возникнуть только в планировании налогов. Значит, нужно обратиться за помощью к главному бухгалтеру, так как он отвечает за своевременные оплаты налогов.

На крупных предприятиях правильно спланировать бюджет по всем статьям расходов одному экономисту тяжело, поэтому в таких компаниях обычно все статьи расходов закрепляются за ответственными сотрудниками, так называемыми распорядителями статей бюджета. Именно они занимаются планированием оплат, а затем предоставляют в финансовую службу заявки на оплату по счетам. Чтобы вам было проще собрать общий бюджет на основе бюджетов, поданных распорядителями, лучше разработать единый формат бюджета, который они должны заполнять.

В таблице 8 представлена форма бюджета распорядителя блока затрат по содержанию здания, из которой легко перенести данные в общую форму БДДС. Если статей в БДДС много, то лучше ввести код статьи. Тогда с помощью функции СУММЕСЛИМН() вы сможете автоматически переносить данные из бюджетов контролера в общий бюджет.

|

Таблица 8. Форма бюджета распорядителя статей затрат |

||||||

|

Код |

Статья/Контрагент |

Крайний срок оплаты (если есть) |

Задолженность на 1-е число, руб. |

Затраты на текущий месяц, руб. |

Бюджет для оплаты, руб. |

Задолженность на 31-е число, руб. |

| 203.1 | Аренда помещений |

0 |

55 000 |

55 000 |

0 |

|

| 203.1 | ООО «Терем» |

До 10-го числа |

25 000 |

25 000 |

0 |

|

| 203.1 | ООО «Теремок» |

До 10-го числа |

30 000 |

30 000 |

0 |

|

| 203.2 | Коммунальные расходы |

0 |

15 000 |

15 000 |

0 |

|

| 203.2 | Горводоканал |

До 25-го числа |

15 000 |

15 000 |

0 |

|

| 203.2 | ТеплоЭлектроСтанция |

До 25-го числа |

0 |

|||

| 203.3 | Охрана |

3000 |

3000 |

3000 |

3000 |

|

| 203.3 | ЧОП «Добрыня» |

До 20-го числа |

3000 |

3000 |

3000 |

3000 |

| Итого |

3000 |

73 000 |

73 000 |

3000 |

Нужно учитывать несколько моментов, касающихся разработки форм:

- контролер не должен изменять количество и последовательность столбцов (иначе формулы, настроенные на его бюджет, будут работать некорректно). Если он хочет внести дополнительные пояснения по статье, пусть делает это справа от утвержденной формы;

- контролер может добавлять в отчет строки, если у него увеличилось количество контрагентов по какой-либо статье затрат. При этом добавление новых строк не должно приводить к необходимости изменять результирующие строки;

- все ячейки с расчетными формулами должны быть защищены от редактирования (во избежание случайного затирания или изменения формулы на неверную);

- итоговые значения по бюджету распорядителя необходимо сверять с данными, которые попали в сводный БДДС, чтобы исключить возможность искажения информации.

Рассмотрим, как реализовать эти требования, используя возможности Excel.

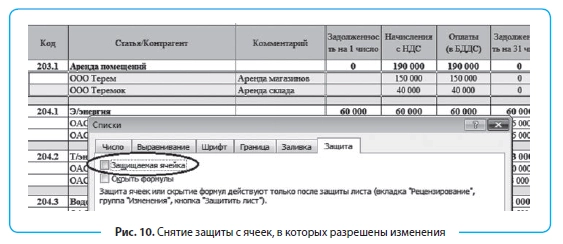

- Защита ячеек.

Для защиты ячеек от редактирования нажмите кнопку «Защитить лист» на вкладке «Рецензирование». Обратите внимание, что по умолчанию Excel защитит все ячейки листа от изменений, а нам нужно, чтобы распорядители не испортили результирующие строки. Поэтому следует снять защиту с ячеек, в которых распорядителям разрешено вносить изменения. Снять защиту с ячейки можно в меню «Формат ячейки» на вкладке «Защита» (рис. 10).

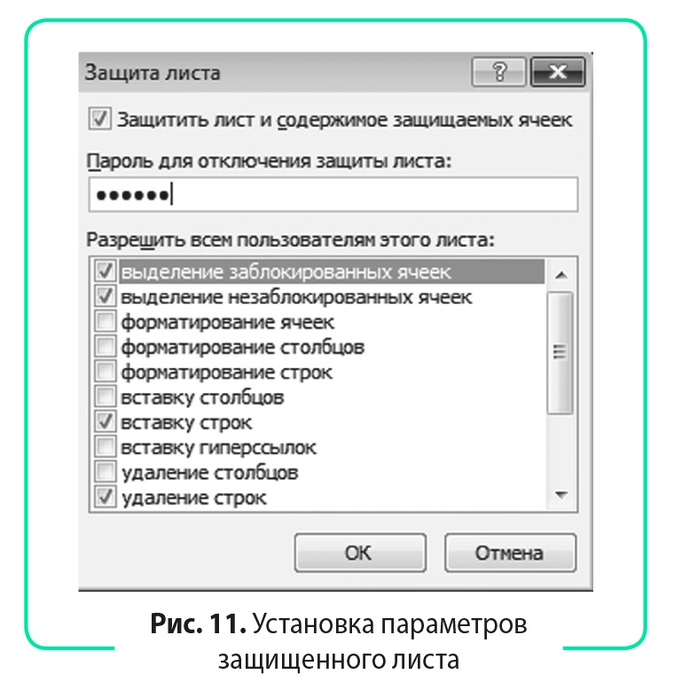

Контролеру разрешено изменять количество строк (добавлять и удалять), поэтому при установке защиты листа не забудьте отметить галочками «вставку строк» и «удаление строк» (рис. 11). Обязательно задайте пароль на снятие защиты. Иначе сотрудники, знающие, как работать с защитой листа, легко обойдут это ограничение.

- Учет в формуле СУММ() новых строк, которые может добавить контролер.

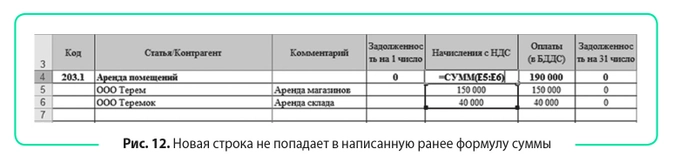

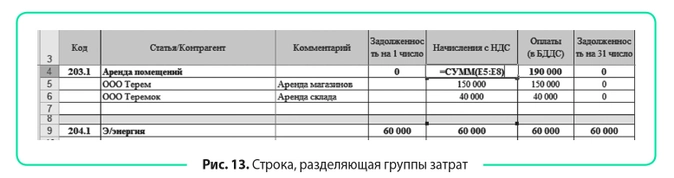

Главное правило при разработке бюджета произвольной длины: всегда использовать функцию СУММ(). Применение этого правила не всегда гарантирует, что в результирующие строки попадут все данные. На рисунке 12 приведен пример, когда контролер бюджета добавил новую строку в конец блока «Аренда помещений» (вполне логично с его точки зрения), но в итоговую формулу она не попала.

Выход из данной ситуации: между всеми блоками затрат вставляем строку и включаем ее в формулу суммирования (для распознавания обязательно выделяем строку каким-либо цветом). Для пользователя эта строка станет своего рода разделителем между группами затрат, и он всегда будет добавлять новые строки именно перед ней (рис. 13).

Следующий этап управления финансами — сбор заявок на оплату и ведение ежедневного платежного календаря.

Вместо заключения

Грамотная разработка бюджетов для контролера статей затрат позволит частично автоматизировать сбор планового БДДС на месяц, что ускорит процесс его подготовки и сократит влияние человеческого фактора при консолидации данных из разных источников.

Если плановый бюджет на месяц сведен с профицитом, это не означает, что в середине месяца не будет дефицита бюджета (ситуация наиболее вероятна в месяц погашения крупной суммы кредита). Поэтому крайне важно составлять не только месячный, но и понедельный прогноз движения денежных средств, чтобы заранее знать о возможных провалах в бюджете и грамотно спланировать платежи во избежание таких проблем.

Статья опубликована в журнале «Планово-экономический отдел» № 11, 2016

Любой руководитель, за редким исключением, старается планировать деятельность своей копании. Для этого составляются планы развития, продаж, для планирования расходов – сметы затрат, если компания ведет проектный учет – рассчитываются экономические показатели проектов.

Все эти документы, выраженные в суммовых значениях, составляют основу бюджетов компании. Среди основных бюджетов компании можно выделить три:

- Бюджет доходов и расходов (БДР)

- Бюджет движения денежных средств (БДДС)

- Бюджет по балансовому листу (бюджетный баланс, ББЛ)

Бюджетирование – процесс в организации по разработке бюджетов, их составления и согласования (бюджетный процесс), формирование отчетов по анализу план-фактных отклонений.

Многие компании автоматизируют если не весь процесс бюджетирования, то этап формирования бюджетов предприятия и подготовки отчетов по бюджетам. В качестве программного продукта автоматизации составления бюджетов и их анализа может использоваться Excel.

Бюджетирование в Excel заключается в разработке различных форм бюджетов в виде отдельных листов и связывании этих данных при помощи формул Excel и макросов. Формы бюджетов, в том числе бюджета доходов и расходов, бюджета движения денежных средств, должны отвечать потребностям финансового менеджмента в компании и принятым в компании регламентам бюджетирования.

Использование Excel в качестве платформы автоматизации процесса планирования бюджета компании оправдано, так как его очень легко настроить на специфику практически любого предприятия, вне зависимости от его отраслевой принадлежности, размеров и организационной структуры.

Однако ведение бюджета в Excel имеет множество недостатков:

- однопользовательский режим;

- отсутствие возможности согласования функциональных бюджетов;

- нет разграничения доступа к информации;

- сложность консолидации и т.д.

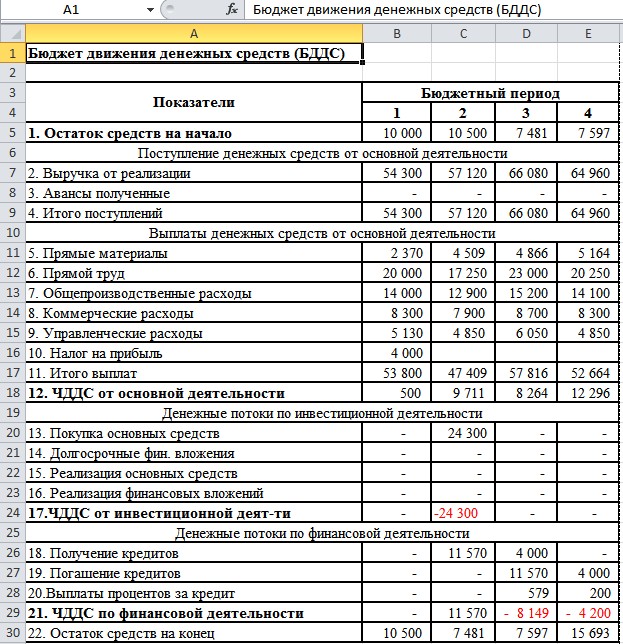

Бюджет движения денежных средств (БДДС) – документ, в котором собраны все движения денежных средств (безналичные и наличные), произведена группировка денежных потоков по их целям, представлена информация о планируемых в компании свободных денежных средствах.

Планирование денежных потоков состоит из следующих блоков:

- План остатков денежных средств на начало месяца.

- План поступления денежных средств от основной деятельности (выручка от продаж, бонусы от поставщиков, доходы от субаренды помещений и др.).

- План операционных расходов, который состоит из двух частей:

- план оплат поставщикам за товар;

- план оплат по прочим расходам по операционной деятельности.

- План потока по финансовой деятельности: сальдо между кредитами к получению и гашению минус проценты по кредитам к уплате.

- План потока по инвестиционной деятельности: разница между доходами от продажи основных средств и платежами по приобретению и ремонту основных средств.

Помимо прямого способа (разнесение по статьям движений денежных средств) раздел операционной деятельности БДДС может быть составлен косвенным методом. При формировании таблицы БДДС этим методом операционный денежный поток рассчитывается на основании БДР с учетом неденежных поправок (амортизация, изменения кредиторской и дебиторской задолженности и пр.). Данный метод показывает, как связаны денежные потоки с финансовыми показателями фирмы.

В результате мы получаем плановый чистый поток за рассматриваемый период и прогноз остатка денежных средств на конец периода.

Если в результате планирования на конец периода прогнозируются отрицательные денежные остатки, бюджет подвергается корректировке за счет сокращения плана оплат, либо увеличения плана привлечения финансирования. Для повышения удобства анализа бюджета можно добавить в БДДС дополнительные таблицы с расшифровкой информации о текущей задолженности перед поставщиками, плановыми постоянными затратами, а также прогнозной задолженностью на конец месяца с учетом заложенных в бюджет сумм оплат.

Бюджет доходов и расходов (БДР) – демонстрирует планируемые финансовые результаты деятельности предприятия. В нет отражаются выручка компании, ее прямые и операционные расходы, налоги, прочие доходы и расходы (включая проценты по кредитным ресурсам и т.д.), прибыль от деятельности (рассчитанная с учетом применяемой системы, например, РСБУ или МСФО), а также налог на прибыль и чистая прибыль.

БДР можно формировать по-разному, например, по рассматриваемым периодам времени (недели, месяцы, годы) либо по ЦФО (центрам финансовой ответственности). В качестве ЦФО могут выступать отдельные магазины, офисы, проекты и другие структурные подразделения компании.

Составные части бюджета доходов и расходов принято разделять на две части:

- доходная;

- расходная.

Доходная

В нее включается следующее:

- прибыль от продажи основной продукции, отток которой запланирован в бюджетной фазе;

- прибыль от других типов реализации какой-либо продукции;

- прибыль, полученная от внереализационных доходов. Сюда включается и полученная денежная сумма от займов, которые были предоставлены другим организациям. Также прибыль может поступить от смены курса валюты.

Расходная часть состоит из показателей:

- производственных затрат. Берутся эти данные из затрат, связанных с производственным бюджетом;

- расходов, связанных с коммерцией и управлением;

- расходов на прочие нужды. Сюда включаются процентные выплаты по взятому кредиту и т.д.

Доходную часть бизнеса в БДР можно представить по видам (например, розничная торговля, оптовая торговля, оказание транспортных услуг и т.д.).

Расходную часть распределяют, в основном, по статьям бюджета доходов и расходов предприятия. Такое разделение позволяет проводить анализ бюджета доходов и расходов по видам затрат:

- Производственные/Административные/Коммерческие

- Основные/Накладные

- Прямые/Косвенные

- Переменные/Постоянные

Идеального шаблона бюджета движения денежных средств организации и БДР в природе не существует. Подготовленный нашими специалистами образец бюджета организации в Excel поможет получить общее представление о том, как выглядят подобные отчеты.

Развитие бюджетирования компании в Excel

При ведении управленческого учета необходимо собирать данные из разных подразделений компании. Эти данные «вырастают» в десятки, а чаще – сотни таблиц с большим количеством закладок в файле Excel. Программа просто технически не способна обработать такой объем данных, она не справляется с таким количеством связей в формулах Excel и таблицах.

Если говорить про бюджетирование, то вносить корректировки в бюджет с помощью Excel и поддерживать их актуальность очень сложно, а точнее, практически невозможно. Если в бюджете что-то меняется, если внести в таблицу правку, то впоследствии крайне затруднительно понять, почему изменилась какая-то цифра, откуда она вообще взялась.

Использовать таблицы Excel для бюджетирования можно рекомендовать только некрупным фирмам. Средним и крупным компаниям вести бюджет затрат в Эксель весьма проблематично.

Существует ли альтернатива Excel для бюджетирования?

По мере роста объема бизнеса и усложнения бюджетной модели многие компании начинают использовать специализированные средства для формирования бюджетов, так как эти программы предусматривают более широкий функционал работы с бюджетами и заметно упрощают получение данных из различных систем. В качестве программного продукта, повышающего эффективность работы с бюджетами, используются системы на базе 1С, например, «WA: Финансист».

Подсистема бюджетирования «WA: Финансист» включает в себя механизмы, с помощью которых пользователи могут самостоятельно настраивать структуру бюджетов, их взаимосвязи, способы получения фактических данных и данные для расчетов.

Система поддерживает использование внешних данных как для расчетов плановых показателей или формирования отчетов, так и для отражения фактических данных на регистрах бюджетирования.

С помощью программы «WA: Финансист» можно автоматизировать все этапы бюджетного процесса:

- разработка бюджетной модели;

- формирование бюджетов компании и отдельных ЦФО;

- согласование бюджетов и их корректировок;

- отражение фактических данных по статьям бюджетирования;

- контроль за исполнением бюджета;

- план-факт анализ показателей с помощью развитых инструментов формирования отчетности;

- формирование решений по управлению бизнесом.

Модуль системы «Бюджетирование» включает следующие бизнес-процессы:

- Моделирование – разработка бюджетной модели;

- Основной бюджетный процесс – регистрация плановых показателей подразделениями. Утверждение бюджетов. Корректировка планов и согласование корректировок;

- Подсистема взаимодействия с источниками данных – настройка получения данных из внешних источников (как частный случай – обращение к данным системы).

- Отчеты системы – набор аналитических отчетов.

Формирование бюджета в системы происходит с помощью специального документа «Бюджет». Работа с данным документом максимально приближена к формату в Excel, что позволяет финансистам вводить данные по бюджету доходов и расходов и бюджету движения денежных средств в привычном виде. Получение факта возможно из внешних учетных систем и отражается в программе с помощью документа «Учет фактических данных по бюджетам».

Для связанных статей бюджетов (между БДР и БДДС) реализован механизм зависимых оборотов, который в автоматическом режиме формирует движения по статьям в одном бюджете на основании движений по другой с помощью документа «Регистрация зависимостей оборотов по статьям».

Корректировки бюджетов отражаются в отдельных документах «Корректировка бюджета», что позволяет отслеживать внесенные изменения с помощью отчетов.

В системе доступен широкий спектр отчетов для анализа плановых и фактических данных для эффективного контроля деятельности предприятия. Мы предлагаем услуги автоматизации бюджетирования и аутсорсинга управленческого учета.

Внедрение системы управленческого учета в партнерстве с 1С Франчайзи WiseAdvice с последующей работой в выбранной конфигурации.

Содержание

- Положения о бюджетировании на предприятии

- Бюджет компании пример Excel

- Составление БДР и БДДС пример в Excel

- Бюджетирование в программах на платформе 1С

В условиях растущей конкуренции, нестабильной экономической ситуации все большее количество компаний приходят к

необходимости внедрения бюджетирования. Бюджетирование на предприятии – это процесс планирования, контроля и

выполнения бюджетов в процессе управления финансами. В данной статье попробуем на примере разобрать, как составлять

бюджет предприятия на примере.

Создание системы бюджетирования в компании или на предприятии обычно состоит из нескольких этапов. На первом этапе компании

необходимо определиться с целями, методологией бюджетирования, определить финансовую структуру (структуру центров

финансовой ответственности — ЦФО), разработать бюджетную модель (состав, структуру, виды бюджетов), утвердить

положение и регламент бюджетного процесса. На втором этапе можно непосредственно приступать к планированию бюджета

предприятия. Составление бюджетов предприятия при этом удобно автоматизировать на базе специального программного

продукта.

Положение о бюджетировании на предприятии может содержать следующие разделы:

- Стратегические цели и задачи предприятия;

- Бюджетная модель;

- Финансовая структура компании и т. д.

Положение о бюджетировании на предприятии пример №1.

Положение о бюджетировании на предприятии пример №2.

На основании Положения о бюджетировании в компании необходимо разработать Регламент бюджетирования на предприятии, который может

содержать следующие разделы:

- Порядок формирования функциональных и мастер бюджетов, структура соподчиненности;

- Назначение ответственных и сроков предоставления бюджетов и отчетности;

- Порядок согласования и внесения изменений;

- Контроль и анализ бюджета и т. д.

Регламент бюджетирования на предприятии пример.

Есть несколько путей реализации готовой бюджетной модели. Самыми распространенными и относительно дешевыми способами

являются:

- Бюджетирование в Excel

- Бюджетирование в программах на платформе 1С

Бюджетирование в Excel заключается в создании форм бюджетов в формате Excel и связывании этих форм при помощи формул

и макросов. Формы бюджетов, в том числе бюджета доходов и расходов, бюджета движения денежных средств могут быть

различными, с укрупненными статьями или более подробные, разбиты на длительные периоды (например, годовой бюджет по

кварталам) или на более короткие периоды (например, месячный бюджет по неделям) – в зависимости от потребности

финансового менеджмента в компании.

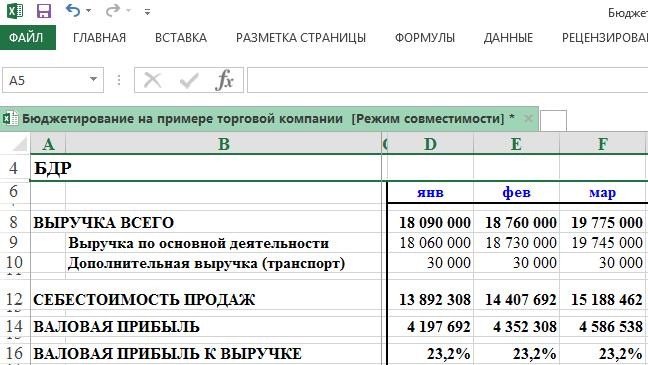

Ниже приведен Бюджет доходов и расходов (пример составления в эксель) и пример Бюджета движения денежных средств.

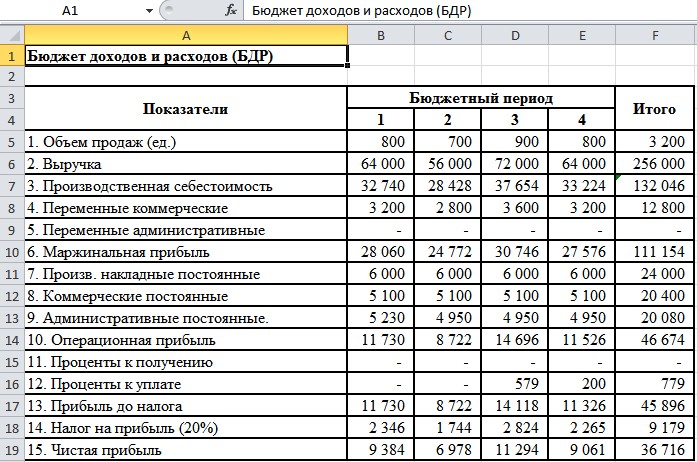

Рисунок 1. Бюджет доходов и расходов предприятия образец Excel.

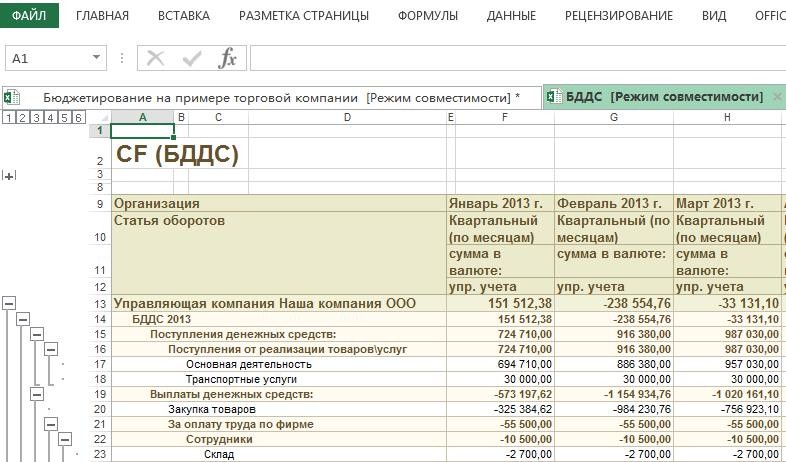

Рисунок 2. Бюджет движения денежных средств пример в Excel.

Составление БДР и БДДС пример в Excel

Процесс составления БДР и БДДС на примере в Excel может выглядеть следующим образом. Построим бюджетирование в компании или на

предприятии на примере производственной компании в Excel (подробности в файлах ниже):

Составление прогнозного Баланса на основании БДР и БДДС образец в экселе

Бюджетирование пример в Excel (бюджет организации образец excel)

Рисунок 3. БДДС пример в Excel (Бюджет движения денежных средств пример в Excel).

Рисунок 4. БДР пример в Excel (Бюджет доходов и расходов пример составления в Excel).

Данный пример максимально упрощен. Но даже из него видно, что бюджетирование в эксель — процесс довольно трудоемкий,

так как необходимо собрать все функциональные бюджеты и прописать формулы и макросы для корректного отображения

итоговых результатов. Если взять реальное предприятие, или тем более холдинговую структуру, то можно представить,

насколько усложниться процесс составления бюджета в Excel.

Пример внедрения бюджетирования на базе Excel имеет множество недостатков: однопользовательский режим, отсутствие

возможности согласования функциональных бюджетов, нет разграничения доступа к информации, сложность консолидации и

т. д. Таким образом, бюджетирование в эксель является не оптимальным выбором для компании.

Бюджетирование в программах на платформе 1С

Автоматизация бюджетирования и управленческого учета на базе 1С, например, в системе «WA: Финансист», делает процесс

бюджетирования на предприятии более эффективным по сравнению с бюджетированием в Excel.

Подсистема бюджетирования «WA: Финансист» включает в себя возможности формирования и контроля операционных и мастер

бюджетов.

В решении реализованы механизмы, с помощью которых пользователи могут самостоятельно настраивать структуру бюджетов,

их взаимосвязи, способы получения фактических данных и данные для расчетов. Реализованный механизм взаимодействия с

внешними учетными системами дает возможность использовать внешние данные как для расчетов плановых показателей или

формирования отчетов, так и для отражения фактических данных на регистрах бюджетирования.

Данная система позволяет эффективно строить бизнес-процесс бюджетирования на всех его этапах:

- разработка бюджетной модели;

- согласование бюджетов и их корректировок;

- отражение фактических данных по статьям бюджетирования;

- контроль за исполнением бюджета;

- план-факт анализ показателей с помощью развитых инструментов формирования отчетности;

- формирование решений по управлению бизнесом.

Рисунок 5. Интерфейс «WA: Финансист: Бюджетирование». Раздел Бюджетирование.

WA: Финансист «Бюджетирование» включает следующие бизнес-процессы:

- Моделирование – разработка бюджетной модели;

- Основной бюджетный процесс – регистрация плановых показателей подразделениями. Утверждение бюджетов.

Корректировка планов и согласование корректировок; - Подсистема взаимодействия с источниками данных – настройка получения данных из внешних источников (как частный

случай—обращение к данным системы). - Отчеты системы – набор аналитических отчетов.

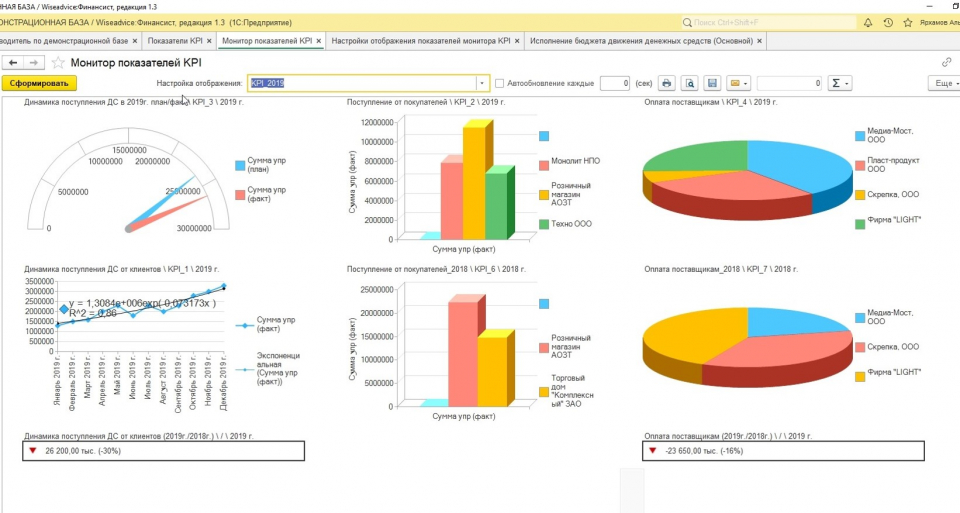

Дашборд руководителя в системе «WA: Финансист».

Ввод плановых показателей в системе производится с помощью гибкого произвольно-настраиваемого документа «Бюджет».

Форма ввода бюджета (форма бюджета доходов и расходов, а также форма бюджета движения денежных средств при этом)

максимально приближена к формату в Excel, что обеспечивает комфортный переход пользователя к работе с системой.

Некоторые статьи бюджета, которые зависят от другой статьи бюджета (например, поступления денежных средств от

покупателей зависят от статьи дохода «Выручка») – можно планировать с помощью механизма зависимых оборотов, который

в системе представлен в виде документов «Регистрация зависимостей оборотов по статьям».

При необходимости есть возможность корректировать утвержденный бюджет специальными документами «Корректировка

бюджета» и отслеживать внесенные изменения в отчетах с видом «Выводить корректировки бюджета отдельно». Есть

возможность настроить распределение бюджета, вести учет бюджетных заявок.

С помощью специальных документов «Учет фактических данных по бюджетам» осуществляется получение факта из внешних

учетных систем, например, 1С Бухгалтерии.

Различные отчеты позволяют анализировать плановын и фактически данные, таким образом осуществляя управление

бюджетированием на предприятии.

Таким образом, внедрение бюджетирования в компании в программах на платформе 1С является наиболее оптимальным с точки

зрения затрат времени, денег и эффективности дальнейшей работы.