Эффективная процентная ставка по кредиту (как и практически любому другому финансовому инструменту) – это выражение всех будущих денежных платежей (поступлений от финансового инструмента), содержащихся в условиях договора, в приведенном к годовой процентной ставке показателе. То есть это та реальная ставка, которую заемщик будет платить за пользование деньгами банка (инвестор – получать). Здесь учитывается сама процентная ставка, указанная в договоре, все комиссии, схемы погашения, срок кредита (вклада).

Расчет эффективной ставки по кредиту в Excel

В Excel существует ряд встроенных функций, которые позволяют рассчитать эффективную процентную ставку как с учетом дополнительных комиссий и сборов, так и без учета (с опорой только на номинальную ставку и срок кредитования).

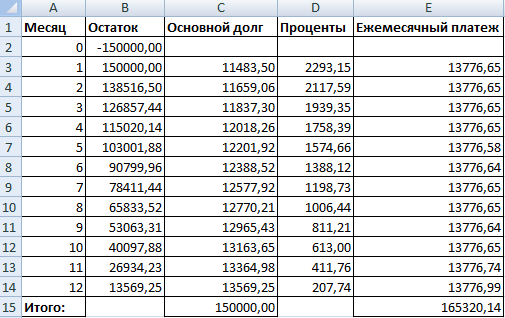

Заемщик взял кредит на сумму 150 000 рублей. Срок – 1 год (12 месяцев). Номинальная годовая ставка – 18%. Выплаты по кредиту укажем в таблице:

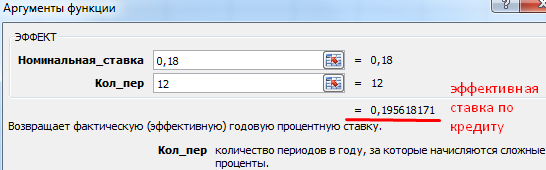

Поскольку в примере не предусмотрено дополнительных комиссий и сборов, определим годовую эффективную ставку с помощью функции ЭФФЕКТ.

Вызываем «Мастер функций». В группе «Финансовые» находим функцию ЭФФЕКТ. Аргументы:

- «Номинальная ставка» — годовая ставка по кредиту, указанная в договоре с банком. В примере – 18% (0,18).

- «Количество периодов» — число периодов в году, за которые начисляются проценты. В примере – 12 месяцев.

Эффективная ставка по кредиту – 19,56%.

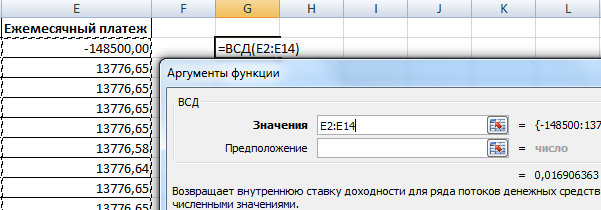

Усложним задачу, добавив единовременную комиссию при выдаче кредита в размере 1% от суммы 150 000 рублей. В денежном выражении – 1500 рублей. Заемщик на руки получит 148 500 рублей.

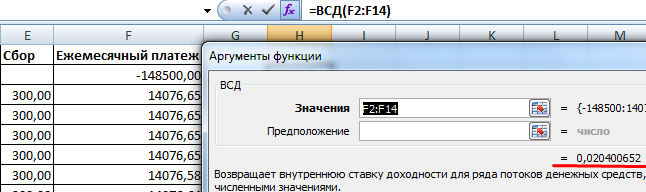

Чтобы рассчитать эффективную ежемесячную ставку, воспользуемся функцией ВСД (возвращает внутреннюю ставку доходности для потока денежных средств):

Мы внесли в столбец с ежемесячными платежами 148 500 со знаком «-», т.к. эти деньги банк сначала отдает. Платежи, которые вносит заемщик в кассу впоследствии, являются для банка положительными. Внутреннюю ставку доходности считаем с точки зрения банка: он выступает в качестве инвестора.

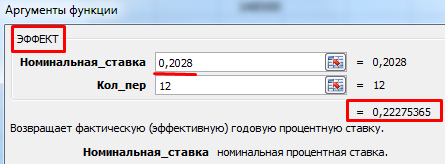

Функция дала эффективную ежемесячную ставку 1,69%. Для расчета номинальной ставки результат умножим на 12 (срок кредитования): 1,69% * 12 = 20,28%. Пересчитаем эффективную процентную ставку:

Единовременная комиссия в размере 1% повысила фактическую годовую процентную ставку на 2,72%. Стало: 22,28%.

Добавим в схему выплат по кредиту ежемесячный сбор за обслуживание счета в размере 300 рублей. Ежемесячная эффективная ставка будет равна 2,04%.

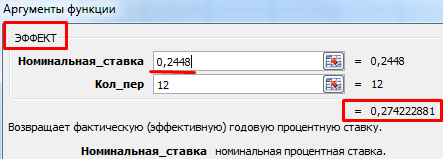

Номинальная ставка: 2,04% * 12 = 24,48%. Эффективная годовая ставка:

Ежемесячные сборы увеличили ее до 27,42%. Но в кредитном договоре по-прежнему будет стоять цифра 18%. Правда, новый закон обязует банки указывать в кредитном договоре эффективную годовую процентную ставку. Но заемщик увидит эту цифру после одобрения и заключения договора.

Чем отличается лизинг от кредита

Лизинг – это долгосрочная аренда транспорта, объектов недвижимости, оборудования с возможностью их дальнейшего выкупа. Лизингодатель приобретает имущество и передает его на основании договора физическому / юридическому лицу на определенных условиях. Лизингополучатель пользуется имуществом (в личных / предпринимательских целях) и платит лизингодателю за право пользования.

По сути, это тот же кредит. Только имущество будет принадлежать лизингодателю до тех пор, пока лизингополучатель полностью не погасит стоимость приобретенного объекта плюс проценты за пользование.

Расчет эффективной ставки по лизингу в Excel проводится по той же схеме, что и расчет годовой процентной ставки по кредиту. Приведем пример с другой функцией.

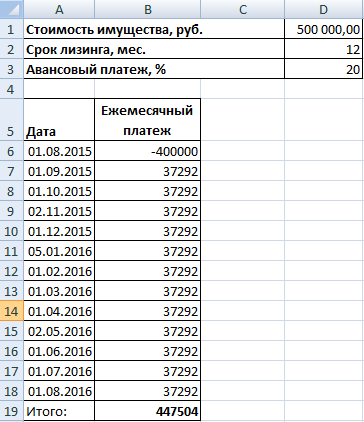

Входные данные:

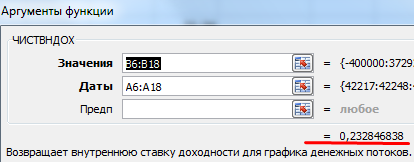

Можно пойти по уже проторенному пути: рассчитать внутреннюю ставку доходности, а потом умножить результат на 12. Но мы используем функцию ЧИСТВНДОХ (возвращает внутреннюю ставку доходности для графика денежных потоков).

Аргументы функции:

Эффективная ставка по лизингу составила 23,28%.

Расчет эффективной ставки по ОВГЗ в Excel

ОВГЗ – облигации внутреннего государственного займа. Их можно сравнить с депозитами в банке. Так как точно также вкладчик получает возврат всей суммы вложенных средств плюс дополнительный доход в виде процентов. Гарантом сохранности средств выступает центральный банк.

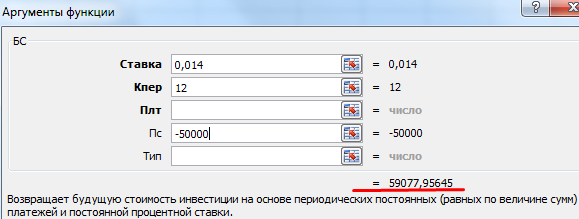

Эффективная ставка позволяет оценить настоящий доход, т.к. учитывает капитализацию процентов. Для примера «приобретем» годичные облигации на сумму 50 000 под 17%. Чтобы рассчитать свой доход, используем функцию БС:

Предположим, что проценты капитализируются ежемесячно. Поэтому 17% делим на 12. Результат в виде десятичной дроби вносим в поле «Ставка». В поле «Кпер» вводим число периодов капитализации. Ежемесячные фиксированные выплаты получать не будем, поэтому поле «Плт» оставляем свободным. В графу «Пс» вносим сумму вложенных средств со знаком «-».

Скачать пример расчета эффективной процентной ставки в Excel

В окошке сразу видна сумма, которую можно выручить за облигации в конце периода. Это и есть денежное выражение начисленных сложных процентов.

Кредитный договор. Искажений не будет. Номинальная ставка по кредиту совпадает с эффективной только в том случае, если начисление и выплата процентов происходят один раз в год, а какие-либо дополнительные комиссии и сборы отсутствуют см. Во всех других случаях номинальная и эффективная ставки различны. Чем чаще компания уплачивает комиссии, сборы и проценты, тем выше эффективная ставка. Это правило распространяется не только на кредиты, которые выплачивают в конце срока, но и на аннуитетные платежи, займы, погашаемые ежегодно равными долями, и т.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта справа или звоните по телефонам, представленным на сайте. Это быстро и бесплатно!

Содержание:

- Что выгоднее лизинг или кредит: сравнительный калькулятор Excel

- Сравнительный анализ

- Лизинг или кредит: почувствуйте разницу

- Финансирование инвестиций посредством лизинга

- Лизинг или кредит: что выгоднее для юрлиц

- Можно на цифрах объяснить директору, что дешевле – лизинг или кредит

- Кредит и лизинг: способ сравнения на основе эффективной ставки

Что выгоднее лизинг или кредит: сравнительный калькулятор Excel

Кредитный договор. Искажений не будет. Номинальная ставка по кредиту совпадает с эффективной только в том случае, если начисление и выплата процентов происходят один раз в год, а какие-либо дополнительные комиссии и сборы отсутствуют см. Во всех других случаях номинальная и эффективная ставки различны. Чем чаще компания уплачивает комиссии, сборы и проценты, тем выше эффективная ставка.

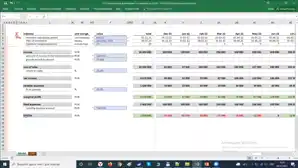

Это правило распространяется не только на кредиты, которые выплачивают в конце срока, но и на аннуитетные платежи, займы, погашаемые ежегодно равными долями, и т. Периодичность выплат по основному долгу на значение эффективной ставки не влияет. Excel-модель, которая поможет выбрать между кредитом и лизингом Сравнить расходы компании на кредит и лизинг и выбрать подходящий вариант финансирования инвестиций можно с помощью готовой модели в Excel.

Смотрите, как работать с моделью и как ее адаптировать под себя. Скорее всего, делят сумму удорожания предмета лизинга на количество лет. Но эти проценты говорят лишь о том, на сколько для компании дорожало оборудование каждый год лизинга. Они не учитывают временной стоимости денег и к эффективной процентной ставке отношения не имеют. По этой причине сравнивать их со стоимостью кредита бессмысленно. Расчет ставки безразличия для лизинга Используемые обозначения.

Сравнительный анализ Сравнительная оценка эффективности затрат при приобретении имущества в лизинг, кредит или за собственные средства покупка Сегодня перед многими российскими предприятиями стоит серьезная проблема поиска и привлечения долгосрочных инвестиций для расширения производства, покупки современного оборудования и внедрения новых технологий. Приобретая основное средство, каждый руководитель встает перед выбором формы финансирования проекта: лизинг или кредит, прямая покупка или долгосрочная аренда.

Чтобы получить возможность их объективно сравнивать, понадобится рассчитать по ним эффективные ставки с учетом временной стоимости денег IRRn — внутренняя норма рентабельности. Проще всего подобные расчеты проводить в Excel. Номинальная ставка по кредиту совпадает с эффективной, только если начисление и выплата процентов происходят один раз в год, а дополнительных комиссий и сборов нет.

Сравнительный анализ

Средства подлежат возврату с процентами согласно договору кредитования. Лизинг — услуга, при которой ИП либо юридическое лицо берет имущество в аренду на длительный срок с возможностью последующего выкупа. Схема с обязательным последующим выкупом называется финансовым лизингом в этом ее отличие от операционного лизинга — простой аренды. Цепочка взаимоотношений разных сторон выглядит так: Компания, предоставляющая данный сервис лизингодатель , покупает дорогостоящую технику или оборудование у производителя. Также предметом отношений лизинга могут выступать торговые площади, здания и проч.

Лизинг или кредит: почувствуйте разницу

Основные сложности понятия современного лизинга обусловлены прежде всего тем, что в этом институте тесно связаны элементы вещного и договорного права. Итак, лизинг — это имущественные взаимоотношения, в которых участвуют два лица: с одной стороны, пользователь-лизингополучатель, который обращается к лизинговой компании с просьбой аренды и передачи ему в пользование необходимого объекта, а с другой — лизингодатель. Лизингодатель обязуется приобрести в собственность определенное лизингополучателем имущество у указанного им продавца и предоставить лизингополучателю это имущество за плату во временное владение и пользование. Предметом лизинга могут быть здания, оборудование, предприятия, имущественные комплексы, транспортные средства, сооружения, любое движимое и недвижимое имущество.

Подведение итогов полугодия Кредит и лизинг — два наиболее доступных и распространенных способа приобретения имущества за счет заемного финансирования.

Кроме того, возможно выделить ситуации, когда какой-то механизм выгоднее: 1 использование аренды предпочтительнее лизинга в следующих ситуациях: компания не имеет гарантированного источника выручки например, та, которая использует строительную технику ; когда машины и оборудование требуются на короткое время; в случае, если требуется упрощенная процедура получения техники, оборудования; когда нет возможности взять кредит, заем или имущество в лизинг в связи с неблагоприятными финансовыми показателями, отсутствием предмета залога, поручителей и т. Рассмотрим также целесообразность с экономической точки зрения заключения того или иного договора. Экономическая сторона лизинга или кредита Чтобы оценить экономическую сторону при выборе лизинга или кредита, целесообразно воспользоваться следующим алгоритмом: 1 оценить онлайн предложения о предоставлении кредитов и лизинга; 2 оценить ежемесячные суммы платежей; 3 оценить общую сумму переплаты процентов в случае заключения лизингового или кредитного договора; 4 обратиться в организацию, которая оформляет имущество в лизинг, или в банк для ознакомления с договором, оценки конкретных видов дополнительных комиссий, которые связаны с получением имущества в лизинг или кредита; 5 взвесить дополнительные выгоды. Так, лизинговое имущество имеет повышенный коэффициент амортизации. Кроме того, движимое лизинговое имущество, учтенное в качестве основных средств с Приведем конкретный пример. Соответственно, компании необходимо оценить варианты приобретения автомобиля в лизинг или в кредит, так как компания не располагает собственными средствами.

Финансирование инвестиций посредством лизинга

.

.

.

Калькулятор сравнения выгодности лизинга и кредита: расчет финансовых и Вы можете скачать расчетную модель в формате MS Excel учреждением физическому либо юридическому лицу денежной суммы.

Лизинг или кредит: что выгоднее для юрлиц

.

Можно на цифрах объяснить директору, что дешевле – лизинг или кредит

.

Кредит и лизинг: способ сравнения на основе эффективной ставки

.

.

.

.

На чтение 6 мин. Просмотров 2.2k.

Под эффективной процентной ставкой понимается сумма будущих платежей, прописанных в договоре в приведенном к годовой ставке показателе. Реальный процент, который потребуется платить заемщику за использование ссуды, рассчитывается онлайн с помощью калькулятора либо в программе Excel. Чтобы рассчитать ставку, банкиры используют специальную формулу.

Содержание

- Банковская деятельность

- Самостоятельные вычисления

- Работа в Excel

- Пример эффективной ПС

- Отличие лизинга от кредита

- Применение ОВГЗ

Банковская деятельность

Расчет эффективной ставки по кредиту по формуле производится с учетом всех платежей, связанных с получением займа, включая сборы и комиссии банка. Так как процент высокий, что настораживает клиентов, кредитные структуры маскируют эффективную ставку за счет дополнительных выплат:

- одноразовых — рассчитывается в процентах либо в виде фиксированной суммы;

- ежемесячных — процент от общей суммы займа либо от остатка долга.

- одноразовых — рассчитывается в процентах либо в виде фиксированной суммы;

- ежемесячных — процент от общей суммы займа либо от остатка долга.

За счет подобных выплат понижаются расходы заемщика. При самостоятельных расчетах финансисты советуют придерживаться определенного алгоритма. При помощи функций ВСД вычисляется ежемесячная ставка. При этом потенциальный клиент банка должен знать общую сумму выплат по кредиту.

Полученные цифры умножаются на 12. Таким способом определяется номинальная годовая ставка. Чтобы перевести ее в годовую эффективную, применяют специальные функции. По действующему закону банк обязан представить клиенту все расчеты и размеры переплат по займу. Некоторые финансовые компании выполняют это условие перед подписанием договора.

Самостоятельные вычисления

Экономическая формула расчета показателя сложна для обычного заемщика, который не является специалистом в области математики: СТАВКА (КПЕР; ПЛТ; ПС)*12. Чтобы рассчитать эффективную ставку по кредиту, можно воспользоваться калькуляторами, размещенными на разных сайтах. Такая методика позволит произвести более точные расчеты.

Еще один способ самостоятельного вычисления — использование некоторых компьютерных программ, включая Exсel. В ней есть формула, по которой можно легко определить значение показателя.

Для этого формула копируется в специальную ячейку программы. Затем вводятся нужные значения:

- КПЕР. Под этой аббревиатурой подразумевается количество периодов, то есть число месяцев, на которые выдается займ.

- ПЛТ. Размер выплат в месяц.

- ПС. Приведенная стоимость представлена в виде суммы кредита.

Полученный результат умножается на 12, чтобы выяснить размер суммы в год. Если будущему плательщику известен размер займа, ставка в процентах, срок кредитования, то размер платежа вычисляется по следующей формуле: ПЛТ (ставка; кпер; пс). Здесь «ставка» представлена в виде процентов займа, а КПЕР — общее число месяцев, на которые выдается кредит, ПС — сумма займа.

Подобная формула не учитывает комиссию за обслуживание клиента, поэтому ее используют с целью предварительной оценки кредита. Результат сравнивают с иными индикаторами, включая переплату.

Перед подсчетами необходимо учесть, что самостоятельно с помощью формулы трудно определить затраты, если кредит берут на срок 15 и больше лет. В таких случаях используется программа Excel. Потребительный займ и автокредит на 5 лет можно рассчитать самостоятельно. Главное, не только определить размер ежемесячных выплат, но и точно их распределить по периодам.

Под ЭПС понимается показатель, который используется в случае точного дисконтирования всех предстоящих платежей либо поступлений от кредитного инструмента. Для расчета показателя используется специальная таблица в Excel, в которой предусмотрены необходимые функции, включая внутреннюю норму доходности.

Если размер кредита равняется 100 000 рублей, а срок — 1 год, при этом номинальная ставка 18%, ежемесячно клиент будет выплачивать займ по ставке 18%/12 = 1,5%. До 9168 рублей клиент будет выплачивать ежемесячно. При работе с таблицей нужно учесть, что отрицательные денежные потоки обозначаются с минусом, а положительные — с плюсом. Это объясняют специалисты тем, что финансовый инструмент рассматривается «глазами инвестора».

Пример эффективной ПС

В программе Excel потенциальному заемщику предоставляется возможность предварительно определить ЭПС с дополнительными сборами и комиссиями, а также без них. К примеру, кредит взят на 12 месяцев в размере 150 000 рублей. Номинальная годовая ставка равняется 18%. В таблице указывают следующие выплаты:

- Займ. Так как в примере нет сборов, определяется ЭПС с помощью функции «Эффект». Вызывается «Мастер функций». В разделе «Финансовые» находится соответствующая функция.

- Аргументы. Размер номинальной ставки необходимо взять из договора. В примере это 18% или 0,18. Число периодов равняется 12 месяцев. Размер ставки будет равняться 19,56%.

Если единовременная комиссия составляет 1% от займа в 150 000 рублей, в денежном эквиваленте значение первого показателя будет равняться 1500 рублей. Заемщик получит на руки 148 500 рублей. В таблицу вносится последняя сумма со знаком минус и ежемесячные выплаты со знаком плюс. С помощью функции, предусмотренной в программе, размер ЭС будет равняться 1,69%. Чтобы вычислить номинальную ставку, ЭПС умножается на срок кредитования: 1,69%х12=20,28%.

С помощью дополнительных функций можно установить, что единовременная комиссия повысила фактическое значение ставки на 2,72%. В общем получается 22,28%. Размер НС: 2,04%х12=24,48%. Ежемесячно сборы повысятся до 27,42%. При этом в договоре с банком указывается номинальная ставка. По текущему законодательству кредитные структуры обязаны прописывать в соглашениях размер ЭГС в процентах.

Отличие лизинга от кредита

С помощью калькулятора эффективной процентной ставки по кредиту высчитываются предстоящие расходы по автокредитованию, ипотеке. В Excel либо с помощью калькулятора определяется размер лизинга. Это понятие подразумевает долгосрочную аренду объекта с возможностью последующего его выкупа.

Так как за пользование имуществом клиенту необходимо платить лизингодателю, лизинг часто сравнивают с кредитом. Отличие от стандартного займа в том, что в лизинге имущество принадлежит лизингодателю до момента полного погашения стоимости объекта плюс % за пользование.

Расчет ЭПС по лизингу в Excel будет производиться по схеме, расписанной выше. Предварительно вычисляется внутренняя ставка доходности, а полученный результат умножается на 12. Также можно воспользоваться функцией ЧИСТВНДОХ. В таком случае ЭС по лизингу будет равняться 23,28%.

Применение ОВГЗ

С помощью компьютерной программы можно выяснить размер ЭПС для облигаций. ОВГЗ часто сравнивают с депозитами в банковской структуре.

В этих двух случаях вкладчик возвращает сумму вложенных денег плюс доход в виде процентов.

Отличие заключается только в том, кто выступает гарантом. При ОВГЗ гарантом сохранности облигаций выступает государство в лице Центрального банка, а в случае с депозитом — коммерческий банк. С помощью эффективной ставки оценивается настоящая прибыль. Для примера можно купить годичные ценные бумаги на сумму в 50 000 рублей под 17%. Расчет дохода осуществляется с помощью функции БС.

Если проценты капитализируются каждый месяц, 17%:12. Результат записывается в графе СТАВКА. В поле КПЕР вводят число периодов капитализации. Поле ПЛТ не заполняется. В графу ПС вносится сумма вложенных средств со знаком минус. По такой схеме можно рассчитать автокредит, ипотеку и прочие формы займа, при этом условия кредитования могут быть разными.

Rating: 4.2/5. From 5 votes.

Rutube:

Финансовая модель поколения 4.0

Rutube:

Система контроля за корректностью финмодели в EXCEL

Rutube:

Простая финмодель от 10 параметров и с расчетом IRR, NPV, PBP, ROI и т.п.

Rutube:

Баланс, прибыль, деньги и финотчеты BS PL CF

Rutube:

Организация системы управленческого учета в EXCEL

Rutube:

Курс обучения финансовому моделированию в Excel. Часть1

Вконтакте:

Финансовая модель поколения 4.0

Вконтакте:

Система контроля за корректностью финмодели в EXCEL

Вконтакте:

Простая финмодель от 10 параметров и с расчетом IRR, NPV, PBP, ROI и т.п.

Вконтакте:

Баланс, прибыль, деньги и финотчеты BS PL CF

Вконтакте:

Организация системы управленческого учета в EXCEL

Вконтакте:

Курс обучения финансовому моделированию в Excel. Часть1

YouTube:

Финансовая модель поколения 4.0

YouTube:

Система контроля за корректностью финмодели в EXCEL

YouTube:

Простая финмодель от 10 параметров и с расчетом IRR, NPV, PBP, ROI и т.п.

YouTube:

Баланс, прибыль, деньги и финотчеты BS PL CF

YouTube:

Организация системы управленческого учета в EXCEL

YouTube:

Курс обучения финансовому моделированию в Excel. Часть1

Лизинг или кредит — что выбрать

Существует два основных метода привлечения финансирования: получение кредита и покупка имущества в лизинг.

Для принятия решения о выгодности кредита и лизинга для компании, предпринимателя или физического лица необходимо оценить финансовые параметры кредитного и лизингового предложения, а также преимущества и недостатки каждого варианта финансирования.

Оформив онлайн заявку на нашем сайте вы сможете получить предложения по лизингу от нескольких десятков лизинговых компаний и увидеть их сравнение по основным параметрам:

- первоначальный взнос (аванс);

- срок лизинга;

- общий размер выплат по лизинговой сделке;

- общее удорожание имущества за период лизинга;

- среднее удорожание за год;

- вид графика платежей

Регистрация на сайте и получение предложений по лизингу бесплатны.

Лизинг или кредит: как сделать правильный выбор

Точные расчеты, учитывающие все нюансы сделки, могут помочь предприятию сделать правильный выбор между лизингом и кредитом. Кроме того, такие расчеты можно использовать как весомый аргумент при обсуждении с лизинговой компанией более выгодных условий сотрудничества.

[expert_bq id=»1570″]Вместе с тем, в том случае, если имущество находится на балансе лизингополучателя, оно отражается на счете 01 Основные средства и налогом на имущество облагается. Если же вы хотите что-то уточнить, обращайтесь ко мне![/expert_bq]

Для того чтобы учесть эти обстоятельства, следует внимательно отнестись к так называемой проблеме «хвостов», заглянуть за рамки послепланового периода и провести соответствующие расчеты с 5-го по 12-й год, используя технику дисконтирования денежных потоков. При этом рассчитанные выше преимущества лизинга по отношению к кредиту, конечно же, будут сокращаться.

Чем отличается лизинг от кредита: сравнение, преимущества, плюсы

- проверка надёжности поставщика и юридической чистоты предмета лизинга;

- согласование с поставщиком условий поставки, монтажа, оплаты приобретаемого в лизинг оборудования;

- организация таможенной очистки приобретаемого имущества (в т.ч. с привлечением надёжных таможенных брокеров);

- получение выгодных тарифов по страхованию и содействие при наступлении страхового случая;

- прочие вопросы взаимодействия с контрагентами, налоговыми органами и т.п. по вопросам исполнения лизинговой сделки.

В этом случае имущество регистрируют либо на лизинговую компанию, либо на клиента (по договоренности между ними). Если договор лизинга будет расторгнут из-за просрочки и неуплаты лизинговых платежей, регистрационные органы аннулируют запись о пользователе имущества.

Лизинг или кредит: как сделать правильный выбор

Однако при определении размера экономии был принят некорректный период расчета и не учтен порядок начисления и выплаты НДС. Внеся необходимые корректировки, специалисты компании ОАО «Хлебпром» пересчитали размер экономии, который составил лишь 750 тыс. руб. Доказав обоснованность проведенных вычислений, маржу лизинговой компании удалось значительно снизить.

Очевидно, что решения, принимаемые на основании некорректных расчетов, могут привести к финансовым потерям.

Рассмотрим подробнее факторы, которые компания «Хлебпром» учла при сравнении лизинга и кредита.

Предприятие планирует купить оборудование стоимостью 60 тыс. долл. США (без учета НДС) и со сроком полной амортизации 6 лет. Рассчитаем экономию по налогу на прибыль, которую получит предприятие, используя лизинг, а не кредит.

Как видно из таблицы, экономия, рассчитанная за 6 лет, составит 2,62 тыс. долл. США, а при использовании в качестве расчетного периода срока действия договора сумма экономии больше почти в три раза — 7,8 тыс. долл. США.

Вадим Зарянич, начальник отдела лизинговых операций АБ «ИБГ НИКойл»

Из-за отсутствия достаточных ежемесячных объемов реализации зачесть НДС через месяц могут далеко не все предприятия.

Влияние выбранного финансового инструмента на оборотные средства

Для того чтобы сравнить влияние лизинга и кредита на изменение оборотных средств предприятия, выделим статьи затрат, размер которых зависит от выбранного финансового инструмента. Это налог на прибыль, налог на имущество, банковский процент по кредиту, маржа лизинговой компании, а также размер возмещения НДС, связанного с приобретением имущества.

Компания АВС планирует приобрести новое оборудование и выбирает между способами финансирования — лизингом и кредитом. Условия сделки следующие:

- стоимость приобретаемого оборудования — 1180 тыс. руб. c НДС (без НДС на момент постановки на учет — 1000 тыс. руб.);

- срок амортизации имущества — 6 лет;

- срок ускоренной амортизации — 2 года;

- сроки кредита и лизинга одинаковы — 2 года;

- процентная ставка по кредиту и ставка дисконтирования — 15% годовых;

- маржа лизинговой компании — 5% годовых от первоначальной стоимости имущества. При этом лизинговая компания получает кредит в банке на приобретение оборудования, которое будет передано в лизинг, на тех же условиях, что и предприятие.

Как видно из таблицы, суммарный эффект от использования лизинга отрицательный. В данном случае компании АВС выгоднее приобрести новое оборудование, получив кредит.

Помимо экономической эффективности при выборе между лизингом и кредитом нужно учитывать и другие факторы. Например, использование кредита «ухудшает» баланс предприятия, увеличивая кредиторскую задолженность.

Алексей Мятлик, ведущий менеджер проекта ООО «Глобус-лизинг» (Санкт-Петербург)

Следует отметить, что еще одно значимое преимущество, которое получает предприятие, используя лизинг, — это решение проблем, связанных с доставкой оборудования, таможенной очисткой, страхованием, переговорами с поставщиками. Все это делают квалифицированные специалисты лизинговой компании.

Михаил Окунев, начальник банковского управления АКБ «Металлинвестбанк» (Москва)

Точные расчеты, учитывающие все нюансы сделки, могут помочь предприятию сделать правильный выбор между лизингом и кредитом. Кроме того, такие расчеты можно использовать как весомый аргумент при обсуждении с лизинговой компанией более выгодных условий сотрудничества.

«Льготы по налогу на прибыль делают лизинг более привлекательным»

Интервью с начальником финансового отдела ОАО «ММК-Транс» (Москва) Игорем Подтынниковым

— Ваша компания использовала лизинг для приобретения основных фондов. Почему был выбран именно этот способ финансирования?

— Можно ли добиться снижения размера лизинговых платежей, а в итоге и общей стоимости лизинга?

— Что Вы посоветуете финансовым директорам компаний, которые решают, какой финансовый инструмент использовать для приобретения основных средств?

[expert_bq id=»1570″]Его платит сторона, которая регистрировала лизинговый автомобиль в ГИБДД или Гостехнадзоре, и неважно, на чьем балансе находится это авто в период действия договора. Если же вы хотите что-то уточнить, обращайтесь ко мне![/expert_bq]

Лизинг — это удобный финансовый инструмент, с помощью которого можно обновить основные средства или расширить производство, не отвлекая крупной суммы из оборота. Клиент лизинговой компании избегает долгих ожиданий одобрения заявки, залогов и вложения собственных средств в крупных размерах.

Отличия лизинга от кредита — Преимущества и недостатки лизинга для юридических лиц и ИП

Лизинг – это удобный и эффективный инструмент финансирования, благодаря которому бизнес может получить в пользование необходимое имущество. Он имеет свои особенности, плюсы и минусы, которые для каждого клиента могут иметь разное значение.