Мобилизованным лицам и организациям, в которых мобилизованное лицо на дату его призыва является единственным учредителем (участником) организации и одновременно осуществляет полномочия единоличного исполнительного органа, продлены сроки представления отдельных форм налоговой отчетности.

Книга учета доходов и расходов организаций и индивидуальных предпринимателей, применяющих упрощенную систему налогообложения

Применяется — с 1 января 2018 года

Утверждена — Приказом Минфина России от 22.10.2012 N 135н

Скачать форму книги учета доходов и расходов организаций и индивидуальных предпринимателей, применяющих упрощенную систему налогообложения:

— в MS-Excel

Образец заполнения книги учета доходов и расходов организаций и индивидуальных предпринимателей, применяющих упрощенную систему налогообложения >>>

Материалы по заполнению книги учета доходов и расходов организаций и индивидуальных предпринимателей, применяющих упрощенную систему налогообложения:

— Приказ Минфина России от 22.10.2012 N 135н

— Готовое решение: Как вести книгу учета доходов и расходов при УСН организациям и ИП

— Готовое решение: В каком порядке заполнить форму книги учета доходов и расходов при УСН с объектом «доходы»

— Готовое решение: В каком порядке заполнить форму книги учета доходов и расходов при УСН с объектом «доходы минус расходы»

— «Годовой отчет организаций на упрощенной системе налогообложения 2019» (Соловьева Д.В.) (под ред. Т.Н. Межуевой) («ГроссМедиа», «РОСБУХ», 2019)

— «Учетная политика организаций на 2019 год» (под ред. Т.Н. Межуевой) («ГроссМедиа», «РОСБУХ», 2018)

— Статья: Упрощенная система налогообложения» (17-е издание, переработанное и дополненное) (под ред. Т.В. Гороховой) («ГроссМедиа», «РОСБУХ», 2018)

— Статья: Ведение учета индивидуальными предпринимателями (Сидоркина С.Ю.) («Учет и контроль», 2018, N 6)

— Тематический выпуск: Годовой отчет — 2017. Часть II (Бурсулая Т.Д.) («Экономико-правовой бюллетень», 2018, N 2)

— Статья: Изучаем новую книгу учета доходов и расходов на УСН (Савотеев К.) («Налоговый учет для бухгалтера», 2017, N 4)

Архивные формы книги учета доходов и расходов организаций и индивидуальных предпринимателей, применяющих упрощенную систему налогообложения:

— книга учета доходов и расходов организаций и индивидуальных предпринимателей, применяющих упрощенную систему налогообложения, с 1 января 2013 года до 1 января 2018 года

— книга учета доходов и расходов организаций и индивидуальных предпринимателей, применяющих упрощенную систему налогообложения, с 4 апреля 2009 года до 1 января 2013 года

—————————————-

Книга учета доходов и расходов(КУДиР) служит для налогового учета, определения налоговой базы. Не относится к бухучету.

Пустой бланк

Рис. Пустой бланк КУДИР Excel (за отчетность с 2018 года).

Нулевая КУДиР

Как заполнить?

Даже если нет дохода(не велась деятельность), нулевая книга учета доходов и расходов всё равно должна быть в наличии.

Нулевую декларацию УСН и КУДИР можно бесплатно сформировать и отправить через интернет с помощью этого сайта (необходимо выбрать тариф Нулевой).

УСН Доходы (6%): образец заполнения

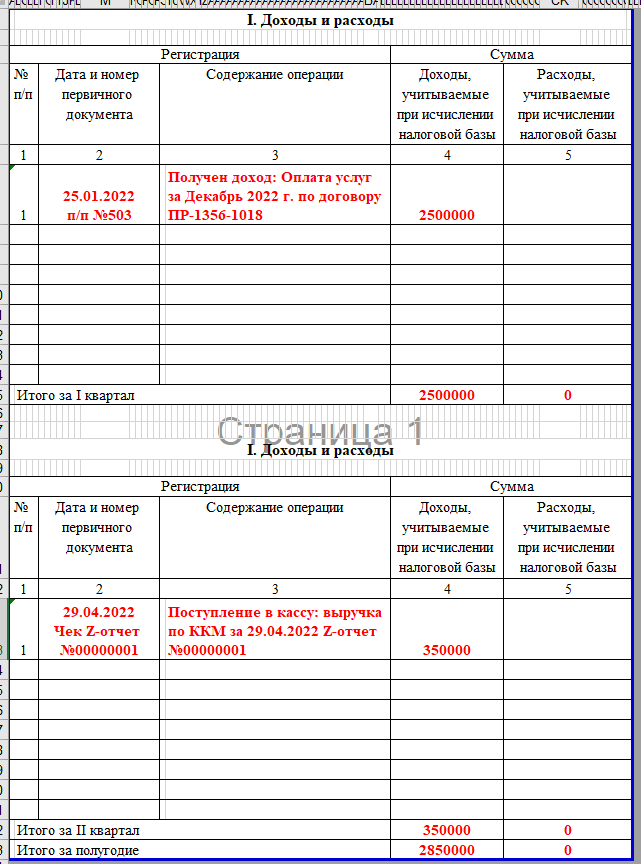

I Раздел: Дата и номер первичного документа

➔ Для УСН Доходы

Все показатели в КУДИР отражайте с округлением в рублях, без копеек.

Новым ИП можно на год бесплатно воспользоваться интернет-бухгалтерией вести и подавать УСН, КУДИР и др. отчеты через интернет (необходимо выбрать тариф «Премиум для новых ИП»).

При упрощенке действует кассовый метод ведения учета доходов, при котором доход вписывается датой поступления денег, а не заключения договора.

I Раздел: Содержание операции

➔ Для УСН Доходы

Четких правил для формулировок в КУДИР не прописано! Главное это верно отобразить сумму операции и номера документов. Штрафов за ошибки в формулировках нет, т.к. такие ошибки не приводят к искажению налогооблагаемой базы.

Пример поступления средств

Получен доход: Оплата услуг за Декабрь 2022 г. по договору ПР-1356-10/21

Поступление в кассу: выручка по ККМ за 29.04.2022 Z-отчет №00000001

Если применяется БСО?

Для каждой БСО должна быть отдельная запись в КУДИР. Если в течение дня было выписано несколько БСО, то можно составить единый ПКО(в нём нужно будет указать номера всех БСО) и внести единую запись в КУДИР. Однако объединять в один ПКО можно только один рабочий день(одну дату).

Можно также вести КУДИР электронно.

Пример для БСО

Получен доход: Оплата услуг за 18 ноября 2022 г, по договору ПР-1356-10/22. БСО 12-15.

При этом «по договору ПР-1356-10/22» писать не обязательно если вы не используете договоры.

Достаточно одной записи в конце рабочего дня, сделанной на общую сумму выручки по БСО за день. А вот делать в Книге учета доходов и расходов одну запись на основании нескольких бланков строгой отчетности, выданных в течение нескольких дней или недели, не допускается.

Что поделать если позиций много?

Если в книге не хватает листов или строк, то:

- Для бумажной формы заполняется еще одна книга.

- Для электронной формы добавляем необходимое число ячеек и страниц.

Рис. Образец КУДИР УСН Доходы: I Раздел Содержание операции.

I Раздел: Справка

➔ Для УСН Доходы

В «Справке» заполняем только показатель 010 с 4 кв. Итого за год.

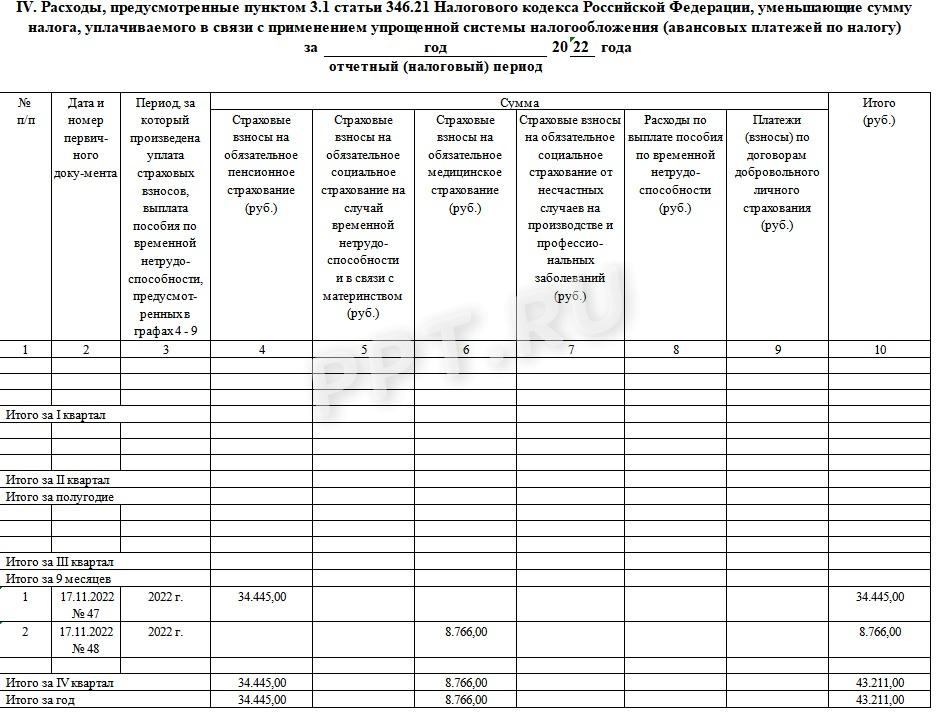

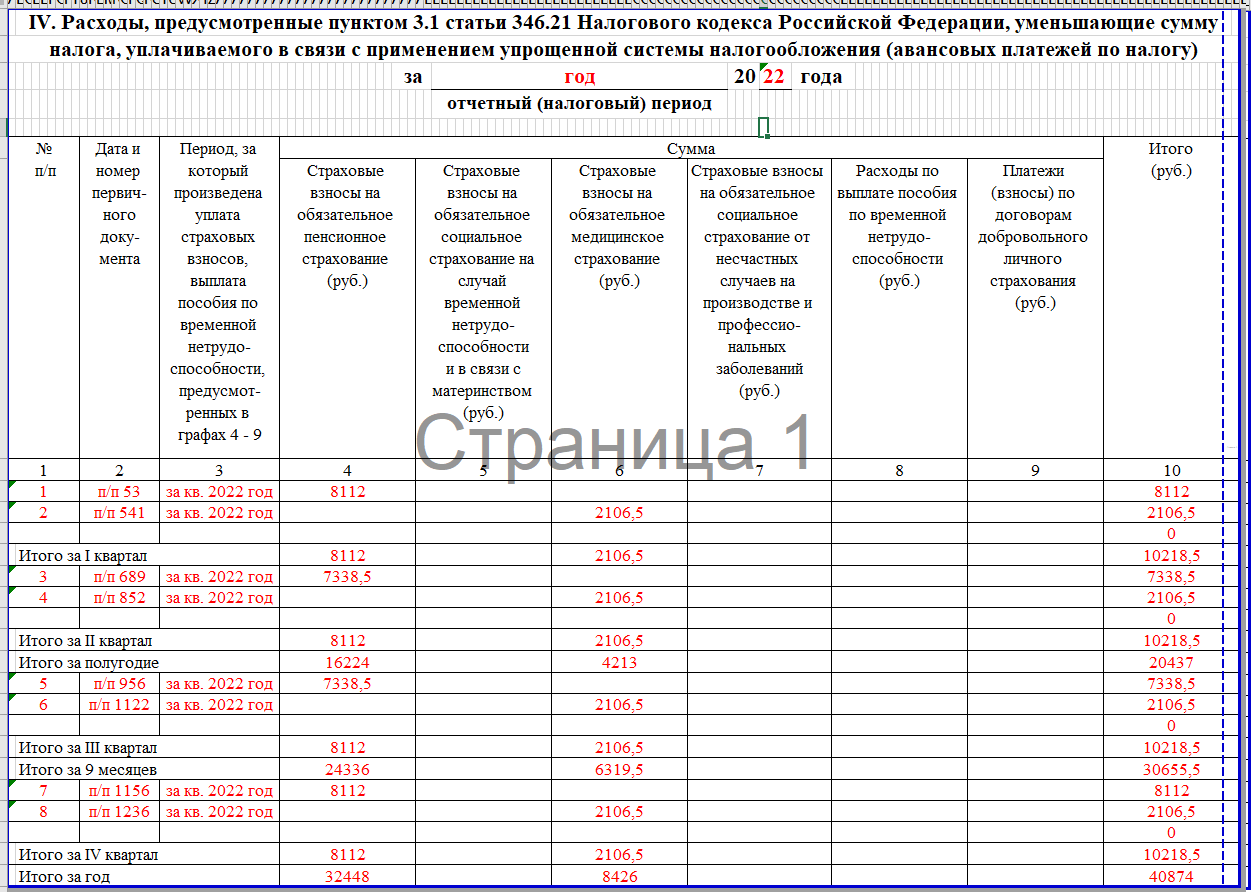

IV Раздел: Отражение взносов ПФР

Можно воспользоваться интернет-бухгалтерией от 409 рублкей в месяц вести и подавать УСН, КУДИР и др. отчеты через интернет (КУДИР заполняется автоматически»).

➔ Для УСН Доходы

IV раздел заполняют только те кто на УСН доходы

Отражаются в IV. Расходы, предусмотренные пунктом 3.1 статьи 346.21 Налогового кодекса — там перечислены взносы в ПФР, ФОМС и другие платежи обязательные к уплате за работников или ИП.

Они отражаются только если они уменьшают налог. Т.е. если налог 0 рублей, то там ничего вписывать не нужно. Если налог 500 рублей, то вписать можно не больше 500 рублей. Взносы должны быть уплачены.

Уменьшение налога УСН является добровольным. Если вы по каким-либо причинам не хотите(например не вписали туда 10 рублей, исправлять не хотите) или не можете уменьшить налог УСН то и этот раздел заполнять не обязательно.

Рис. Образец КУДИР УСН Доходы: IV Раздел: Отражение взносов ПФР.

Уменьшить УСН можно только если взносы были вовремя уплачены вовремя и только после уплаты!

V Раздел: Отражение торгового сбора

➔ Для УСН Доходы

C 1 января 2018 года появилась новая КУДиР(приказ Минфина России от 07.12.16 № 227н.). В неё добавлена возможность отражать торговый сбор.

V раздел «Сумма торгового сбора, уменьшающая сумму налога, уплачиваемого в связи с применением упрощенной системы налогообложения (авансовых платежей по налогу), исчисленного по объекту налогообложения от вида предпринимательской деятельности, в отношении которого установлен торговый сбор, за отчетный (налоговый) период» заполняют только те кто на УСН доходы

По аналогии с IV разделом тут отображается только торговый сбор уменьшающий налог УСН, а не весь уплаченный торговый сбор (хотя может быть и весь).

Можно воспользоваться интернет-бухгалтерией от 409 рублкей в месяц вести и подавать УСН, КУДИР и др. отчеты через интернет (КУДИР заполняется автоматически»).

Рис. Образец КУДИР УСН Доходы: V Раздел: Отражение торгового сбора.

УСН Доходы-Расходы: образец заполнения

При УСНО доходы-расходы к книге нужно отнестись с большим вниманием. Для ИФНС очень важны статьи расходов, их обоснования и подтверждение(бывает, даже требуют фотографии с мероприятий).

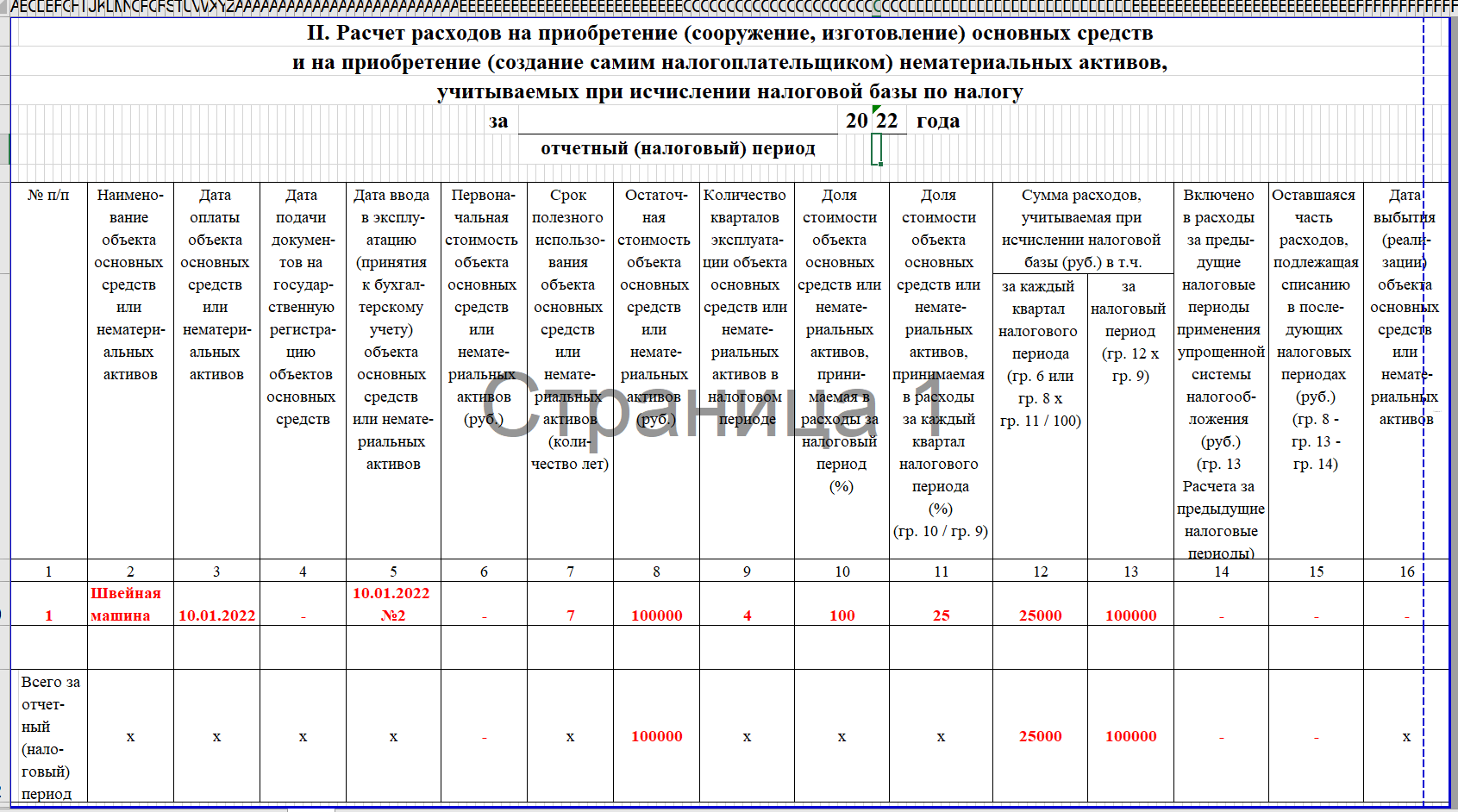

Активы стоимостью больше 40 000 рублей относят к основным средствам.

Новым ИП можно на год бесплатно воспользоваться интернет-бухгалтерией вести и подавать УСН, КУДИР и др. отчеты через интернет (необходимо выбрать тариф «Премиум для новых ИП»).

I Раздел: Дата и номер первичного документа

➔ Для УСН Доходы-Расходы

О том как заполнять «Доходы» в I разделе читайте выше

Расходы сделаны наличкой, пишем дату поступления товарного чека и его номер. Пример: 29.05.2022 Чек №00000001

Расходы на приобретение товара вписываются после его реализации.

C помощью онлайн-бухгалтерии можно сформировать КУДИР и декларацию УСН и отправить через интернет.

I Раздел: Содержание операции

➔ Для УСН Доходы-Расходы

Четких правил для формулировок в КУДИР не прописано! Главное это верно отобразить сумму операции и номера документов. Штрафов за ошибки в формулировках нет, т.к. такие ошибки не приводят к искажению налогооблагаемой базы.

Пример расходов по ККТ

Признаны материальные расходы: ежемесячное ТО ККМ.

Признаны материальные расходы: покупка ККТ Меркурий 180К.

Содержание расходной операции очень важно для налоговой и должно точно совпадать с Статья 346.16 НК «Порядок определения расходов»..

Пример расходов по страховым взносам и зарплате

- Перечислена заработная плата за январь. Признаны расходы на оплату труда.

- Перечислен НДФЛ с заработной платы за январь.

- Оплата взносов в ПФР за январь.

- Оплата взносов в ФОМС за январь.

- Оплата взносов в ФСС за январь.

Еще примеры

- Признаны расходы на аренду помещения

- Оплачено наличными поставщику ООО «Ромашка» за материалы по договору 1111 от 21.12.2022 г.

- Оплата по договору 1111 от 21.12.2022 г. за оказание услуг интернет провайдера.

- Оплата по договору 1111 от 21.12.2022 г. за хостинг сайта https://ipipip.ru/.

- Списание НДС по приобретенным материалам.

- Расходы связанные с оплатой услуг, оказываемых кредитной организацией (Например расходы за обслуживание счета.)

Можно воспользоваться интернет-бухгалтерией от 409 рублей в месяц вести и подавать УСН, КУДИР и др. отчеты через интернет (КУДИР заполняется автоматически»).

Рис. Образец КУДИР УСН Доходы-Расходы: I Раздел: Содержание операции.

I Раздел: Справка

➔ Для УСН Доходы-Расходы

В «Справке» заполняем 010 и 020 с 4 кв. Итого за год. Отрицательное значение по коду строки 040 и 041 не отражается.

II Раздел: Расходы на основные средства и нематериальные активы

➔ Для УСН Доходы-Расходы

Необходимо заполнить «Раздел II» если в налоговом периоде были расходы на приобретение (сооружение, изготовление) основных средств и на приобретение (создание самим налогоплательщиком) нематериальных активов, учитываемых при исчислении налоговой базы по налогу(в образце не заполнен).

Рис. Образец КУДИР УСН Доходы-Расходы: II Раздел: Расходы на основные средства и нематериальные активы.

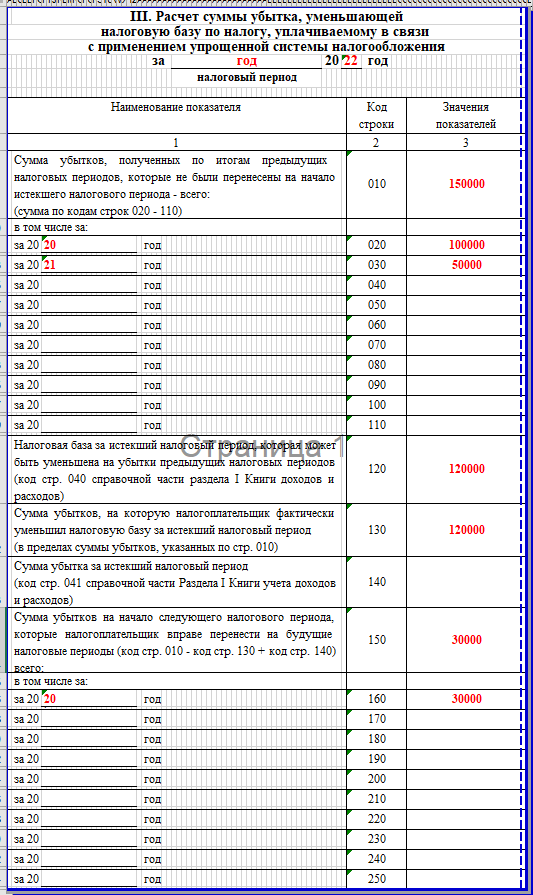

III Раздел: Убыток прошлых лет

➔ Для УСН Доходы-Расходы

«Раздел III» Расчет суммы убытка, уменьшающей налоговую базу по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения заполняется если в прошлых или в текущем периоде были убытки кот. можно перенести на следующий период.

Такой убыток можно перенести с одного из прошедших 10 лет.

Рис. Образец КУДИР УСН Доходы-Расходы: III Раздел: Убыток прошлых лет.

Отражение взносов ПФР

➔ Для УСН Доходы-Расходы

Вы можете отобразить суммы ПФР, пособия за счет работодателя и пр. в составе расходов — уменьшив налогооблагаемую базу.

Уменьшение налоговой базы это право, но не обязанность налогоплательщика. Если вы забудете вписать расходы или взносы, и, не уменьшите базу УСН, то это не будет нарушением.

Можно воспользоваться интернет-бухгалтерией от 409 рублкей в месяц вести и подавать УСН, КУДИР и др. отчеты через интернет (КУДИР заполняется автоматически»).

Инструкция для КУДИР УСН

Показать/скрыть: Официальная инструкция по заполнению КУДИР на УСН(для 2018-2023 года)

Как подавать?

Обязательно ли сдавать КУДиР в ИФНС?

Книгу подают в ИФНС только в случае если её затребует сама ИФНС. Прошитая и пронумерованная книга должна быть в наличии в любом случае.

До 2013 года КУДИР можно было добровольно сдать и заверить. Сейчас этого не делают.

Что отражать?

| Операция | Отражать? |

|---|---|

| Отражать / Не отражать | |

| Налогооблагаемый доход | Отражают всегда |

| Страховые взносы ИП | Отражают если они уменьшают сумму налога. На ПСН не отражают. |

| Страховые взносы за работников | Отражают если они уменьшают сумму налога. На ПСН не отражают. |

| Пополнение собственного расчетного счета | Не отражают. Т.к. это не является доходом и на налог не влияет. |

| Расходы | Отражают на УСН «Доходы-Расходы» и ОСНО. Не отражают на ПСН и и УСН «Доходы». |

| Перевод денег на свой счет | Не отражают. Т.к. это не является расходом и на налог не влияет. |

| Выдача зарплаты | Отражают на УСН «Доходы-Расходы» и ОСНО. Не отражают на ПСН и и УСН «Доходы». |

| Беспроцентный заем от учредителя | Не отражают. Т.к. это не является доходом или расходом и на налог не влияет. |

| Выплата дивидендов | Не отражают. Т.к. это не является доходом или расходом и на налог не влияет. |

| Уплата налога УСН | Не отражают. Т.к. это не является расходом и на налог не влияет. |

| Уплата налога НДФЛ(ОСНО) | Не отражают. Т.к. это не является расходом и на налог не влияет. |

| Уплата налога НДФЛ(за работников) | Не отражают. Т.к. этот налог вообще не принадлежит организации. Организация выступает в роли агента. |

| Приобретение ККМ | Можно учесть и отразить в расходах. |

| Товар куплен с НДС | НДС учитывается и отражается в расходах пропорционально стоимости проданных товаров. |

| Пени и штрафы | Не отражают. Т.к. это не является расходом и на налог не влияет. |

| Возврат излишне уплаченной суммы | Отражается в доходом со знаком минус вначале. |

Можно воспользоваться интернет-бухгалтерией от 409 рублей в месяц вести и подавать УСН, КУДИР и др. отчеты через интернет (КУДИР заполняется автоматически»).

Все показатели в КУДИР отражайте с округлением в рублях, без копеек.

Как вести? От руки или на компьютере электронно?

Вы можете вести книгу как от руки на бумаге, так и электронно. При чем менять порядок ведения книги можно даже в середине года.

| Способ | Как вести |

|---|---|

| На бумаге(от руки) | Её необходимо распечатать, пронумеровать, сшить и указать количество страниц сзади, поставить печать и подпись. |

| Электронно(на компьютере) | В конце налогового периода её необходимо распечатать, пронумеровать, сшить и указать количество страниц сзади, поставить печать и подпись. Есть специальные сервисы, например в Эльбе сформировать КУДиР вы можете автоматически. |

На каждый новый год необходимо заводить новую книгу.

Как прошивать книгу?

- Пронумеровать страницы.

- Прошнуровать иглой с ниткой.

- На обороте последней страницы приклеить наклейку(кусок бумаги) (произвольного размера где-то 3*4 см). На наклейке написать: «прошнуровано и пронумеровано столько-то листов». Поставить свою подпись (при наличии печать) на ней. Печать и подпись должны лежать частично на самой книге, частично на бумажной наклейке.

Прошито,

пронумеровано

5 (пять) листов___________________

Иванов Л.В.

Штрафы

При проверке, в случае отсутствия (неверного заполнения [*]) книги — штраф от 10 000 до 30 000 руб. (ст.120 НК с 2015 года) для ИП и организаций.

Возможен также штраф 200 рублей должностному лицу (руководителю или ИП).

Это возможно будет поводом для дальнейшей проверки.

* Штраф за неверное заполнение КУДИР является спорным. В законодательстве чётко не прописан.

Неясным остается момент каким образом ИФНС может проверить наличие книги, если у ИП или организации нет офиса. Если КУДИР запросят к камеральной проверке, то можно подготовить.

Срок хранения

Т.к. книга нужна для составления и обоснования декларации то её следует хранить 4 года.

Налогоплательщики могут перенести убытки прошлых лет или подать уточненку за любой период, поэтому желательно её хранить 11 лет.

Другие налоговые режимы

Кто обязан вести КУДИР?

| Налоговый режим | Предприниматели (ИП) | Организации (ООО, АО и пр.) |

|---|---|---|

| Ведут / Не ведут | ||

| УСН | Ведут всегда и на её основе считают налог. | |

| ОСНО | Ведут всегда и на её основе считают налог. | Не ведут, т.к. ведут бухучет. |

| ПСН(Патент) | Ведут, но не для расчета налога. Цель: дать понять ФНС что не превышен лимит 60 млн. | Такой налоговый режим применять не вправе. |

| ЕНВД | Не ведут, т.к. налог не зависит от дохода. Всё же иногда требуют в налоговой(по закону не должны), в особенности, если применяется раздельный учет разных режимов. Тогда можно вести её в форме как для упрощёнки. | |

| ЕСХН | Ведут всегда и на её основе считают налог. | Не ведут, т.к. ведут бухучет. |

Из программ могу рекомендовать этого онлайн-сервис (от 250 р/мес.). Там книга учета доходов и расходов формируется автоматически. Сервис простой в использовании и через него всё можно через интернет отсылать.

ПСН

Как заполнить?

Поступления на р/с, пишем дату поступления дохода и номер платежного поручения(п/п) из банка. Платежное поручение вам выдает банк после того как происходят поступления на счет. Пример: 25.01.2022 п/п №503

Поступления в кассу, пишем дату поступления дохода и номер Z-отчета. Пример: 29.04.2022 Чек Z-отчет №00000001

При упрощенке действует кассовый метод ведения учета доходов при котором доход вписывается датой поступления денег, а не заключения договора.

Содержание операции

Получен доход: Оплата услуг за Декабрь 2022 г. по договору ПР-1356-10/09. Поступление в кассу: выручка по ККМ за 29.04.2022 Z-отчет №00000001. Содержание доходной операции не так важно для налоговой, из-за ошибок и неточностей вам налогооблагаемый доход уж точно не уменьшат.

Пополнение собственного счета в книге не отображается

Расходы при УСН патенте(ПСН) в книге не отображаются.

Инструкция

Показать/скрыть: Официальная инструкция по заполнению КУДИР на Патенте (с 2013 года)

ОСНО

Организации на ОСНО не ведут КУДИР

Предприниматели на ОСН подают 3-НДФЛ и ведут специальную книгу: КУДИР ИП на ОСНО для НДФЛ.

Эта книга очень отличается от той что на упрощенке.

Инструкция по заполнению КУДИР ИП на ОСНО.

Образец КУДИР на ОСНО (НДФЛ ИП)(217 кб xls Excel) Образец за январь 2014 г. Вид деятельности — полиграфия. Не хватает таблицы 1-5А количественно-суммовой учет израсходованных материалов.

ЕСХН

Учет доходов и расходов при ЕСХН ведется кассовым методом. Налоговый учет для целей исчисления ЕСХН у организаций ведется на основании данных бухгалтерского учета(т.е. нужен баланс и отчет о прибылях и убытках). У ИП — в книге доходов и расходов индивидуальных предпринимателей, применяющих ЕСХН.

КУДИР ЕСХН — Книга учета доходов и расходов ИП на ЕСХН.XLS (2009-2023 годы)

ЕНВД

На ЕНВД не ведут КУДИР. Специальной формы книги для ЕНВД нет. Иногда для раздельного учета(при применениии иных налоговых режимов) всё же нужно вести учет доходов при ЕНВД. Тогда можно взять образец книги для УСН.

С помощью этого онлайн-сервиса можно вести налоговый учет на УСН и ЕНВД, формировать платежки, 4-ФСС, Единый расчет, СЗВ-М, подавать любую отчетность через интернет и пр.(от 325 р/мес.). 30 дней бесплатно. При первой оплате по этой ссылке три месяца в подарок.

Все наши статьи-калькуляторы об УСН:

Перейти к содержимому

Книга учета доходов и расходов КУДиР 2023 скачать бланк бесплатно

05.01.2023

Книга учета доходов и расходов

Форма книги учета доходов и расходов при применении УСН и ПСН и порядок их заполнения утверждены приказом Минфина России Книга учета доходов и расходов (КУДиР) организаций и индивидуальных предпринимателей ИП, применяющих упрощенную систему налогообложения и порядок ее заполнения утверждены Приказом Минфина России от 22.10.2012 № 135н «Об утверждении форм Книги учета доходов и расходов организаций и индивидуальных предпринимателей, применяющих упрощенную систему налогообложения, Книги учета доходов индивидуальных предпринимателей, применяющих патентную систему налогообложения, и Порядков их заполнения», в редакции приказа МинФина России от 07.12.2016 № 227н.

Начало действия последней редакции: 01.01.2018.

Скачать приказ Минфина от 22.10.2012 № 135н (pdf)

Порядок заполнения книги учета доходов и расходов см. также на этой странице.

Об изменениях в КУДиР 2018 согласно приказу 07.12.2016 № 227 (выдержка):

- Форму Книги учета доходов и расходов, утвержденную приказом от 22.10.2012 № 135н дополнить разделом V согласно приложению № 1 к настоящему приказу.

Название раздела V: Сумма торгового сбора, уменьшающая сумму налога, уплачиваемого в связи с применением упрощенной системы налогообложения (авансовых платежей по налогу), исчисленного по объекту налогообложения от вида предпринимательской деятельности, в отношении которого установлен торговый сбор. - Внести в Порядок заполнения Книги учета доходов и расходов, утвержденный Приказом № 135н, следующие изменения:

1) в пункте 1.5 слова «(индивидуального предпринимателя — при ее наличии)» заменить словами «(индивидуального предпринимателя) (при наличии печати)»;

2) в пункте 1.6 слова «(индивидуального предпринимателя — при ее наличии)» заменить словами «(индивидуального предпринимателя) (при наличии печати)»;

3) абзац первый пункта 2.4 изложить в следующей редакции:

«В графе 4 согласно пункту 1 статьи 346.15 Налогового кодекса Российской Федерации (далее — Кодекс) отражаются доходы, определяемые в порядке, установленном пунктами 1 и 2 статьи 248 Кодекса.»;

4) в абзаце четвертом пункта 2.4 слова «пунктами 3 и 4 статьи 284 Кодекса» заменить словами «пунктами 1.6, 3 и 4 статьи 284 Кодекса»;

5) абзац второй пункта 5.6 признать утратившим силу;

6) абзац третий пункта 5.6 признать утратившим силу;

7) абзац второй пункта 5.8 признать утратившим силу;

абзац третий пункта 5.8 признать утратившим силу;

9) дополнить разделом VI согласно приложению № 2 к настоящему приказу.

Название раздела VI: «Сумма торгового сбора, уменьшающая сумму налога, уплачиваемого

в связи с применением упрощенной системы налогообложения (авансовых платежей по налогу), исчисленного по объекту налогообложения от вида предпринимательской деятельности, в отношении которого установлен торговый сбор, за отчетный (налоговый) период»

О новом в форме книги учета доходов и расходов согласно приказу МинФина от 22.10.2012 № 135н:

Новые формы Книг и порядки их заполнения практически не отличаются от предыдущих. Концептуальным изменением стало упразднение процедуры заверения налогоплательщиками Книг в налоговом органе.

Кроме того, по сравнению с прежней формой Книга учета доходов и расходов организаций и индивидуальных предпринимателей, применяющих упрощенную систему налогообложения, дополнена разделом IV, в котором налогоплательщики, выбравшие в качестве объекта налогообложения «доходы», отражают страховые взносы, выплаченные работникам пособия по временной нетрудоспособности и платежи (взносы) по договорам добровольного личного страхования, уменьшающие сумму налога, уплачиваемого в связи с применением упрощенной системы налогообложения.

Источник ФНС: 1, 2.

Книга учета доходов и расходов (КУДИР) является налоговым регистром учета доходов и расходов при УСН. Книга доходов и расходов также нужна для определения налоговой базы по единому налогу, рассчитываемому при применении упрощенки. В статье речь пойдет о том, как заполнять книгу и какая информация должна в ней содержаться.

Книга учета доходов и расходов: форма

То, что на упрощенке книгу доходов и расходов вести нужно, закреплено в ст. 346.24 НК РФ.

Существует два вида книги учета доходов и расходов: для «упрощенцев» и налогоплательщиков на патентной системе налогообложения. Обе формы утверждены приказом Минфина России от 22.10.2012 № 135н.

Этот же приказ содержит тексты инструкций по заполнению обоих видов книг. Книге учета доходов и расходов, применяемой «упрощенцами» (организациями и ИП), посвящены приложения 1 (форма книги) и 2 (порядок заполнения, далее — Порядок).

Подробно ознакомиться с правилами ведения бухучета при УСН можно в статье «Порядок ведения бухгалтерского учета при УСН».

Книга учета доходов и расходов при УСН: принципы отражения дохода

Согласно ст. 346.24 НК РФ книга доходов и расходов предназначена только для учета операций в рамках упрощенного режима. Из этого следует вывод, что отражать операции, связанные с получением денежных средств или имущества, которые в соответствии со ст. 346.15 НК РФ не являются доходом для целей налогообложения по УСН, в книге учета доходов и расходов не требуется.

Пример

Организация «Сизиф» применяет УСН с объектом «доходы минус расходы». В 1-м квартале у организации были доходы в виде выручки от реализации товаров, а также расходы в виде оплаты аренды занимаемого помещения и покупки товаров. Кроме того, в банке был получен кредит на пополнение оборотных средств.

Доход, образовавшийся в результате поступления выручки, так же как и расходы, следует отразить в книге учета доходов и расходов в даты, соответствующие операциям.

Сумму же кредита вносить в книгу не надо, поскольку согласно подп. 10 п. 1 ст. 251, подп. 1 п. 1.1 ст. 346.15 НК РФ кредитные средства объект налогообложения не формируют.

Книга учета доходов и расходов для ИП и организаций: особенности отражения операций при переходе с общего режима налогообложения

Особенности внесения в книгу учета доходов и расходов операций организациями и индивидуальными предпринимателями, которые переходят на УСН с общего режима налогообложения, оговорены нормами п. 1 ст. 346.25 НК РФ.

Денежные средства, полученные до перехода на УСН по договорам, которые выполняются после перехода на УСН, подлежат отражению в книге доходов и расходов.

Если же доходы были включены в налоговую базу по налогу на прибыль, то отражать их не надо, даже если они получены после перехода на УСН.

Не требуется отражать в книге учета доходов и расходов расходы, которые согласно ст. 346.16 НК РФ не уменьшают размер налоговой базы по единому налогу.

Книга доходов и расходов: бланк при совмещении двух режимов

Некоторые налогоплательщики (ИП) совмещают два режима: УСН и ПСН. В таком случае книга учета доходов и расходов по УСН не должна содержать ни доходов, соответствующих ПСН, ни расходов по нему. Для учета операций по ПСН ведется иная книга учета доходов, утвержденная также приказом № 135, о чем мы говорили выше в статье.

Кроме учета доходных и расходных операций в книге рассчитывается налоговая база и определяется размер убытков прошлых периодов, которые ее уменьшают (ст. 346.24 НК РФ, пп. 2.6–2.11, 4.2-4.7 Порядка).

А вот налог к уплате в книге учета доходов и расходов не рассчитывается — для этого предназначена налоговая декларация.

Книга доходов при УСН 6%

Если налогоплательщик, предпочтя работу на УСН, выбрал объект «доходы», в перечне операций следует указывать:

- выплаты, которые разрешены п. 3.1 ст. 346.21 НК РФ для уменьшения суммы налога (пп. 5.1-5.7 Порядка);

- расходы в виде субсидий в рамках господдержки малого и среднего бизнеса;

- расходы в виде выплат для стимуляции занятости безработных граждан (графа 5 разд. I, абз. 3–6 п. 2.5 Порядка).

Согласно абз. 7 п. 2.5 Порядка другие расходы налогоплательщики с объектом «доходы» могут вносить в книгу учета доходов и расходов по собственной инициативе. При их отсутствии разрешается не заполнять справку к разд. I, разд. II, разд. III, а также графу 5 разд. I (абз. 2 п. 2.5, пп. 2.6, 3.1, 4.1 Порядка).

Эксперты К+ подготовили образец заполнения книги учета доходов и расходов организации на УСН с объектом «доходы» за 2022 г. Получите бесплатный пробный доступ к системе КонсультантПлюс и переходите к образцу.

Где скачать бесплатно книгу доходов и расходов 2022-2023 годов

Начиная с 2018 года налогоплательщики, применяющие УСН, для учета доходов и расходов должны использовать бланк книги доходов и расходов в редакции приказа Минфина России от 07.12.2016 № 227н. Этот НПА дополнил форму КУДИР разделом V, в котором отражается сумма торгового сбора, уменьшающая сумму единого налога по УСН для плательщиков УСН с объектом «доходы». Этим же приказом утверждены изменения в Порядке заполнения КУДИР, как касающиеся заполнения этого раздела, так и содержащие технические правки.

Узнайте, какой грозит штраф (ответственность) за неведение, отсутствие заверения (регистрации) и непредставление налоговому органу книги учета доходов и расходов. Получите бесплатный доступ к системе КонсультантПлюс.

Чистый бланк книги доходов и расходов 2022-2023 года можно в удобном формате бесплатно скачать на нашем сайте по ссылке ниже.

Скачать книгу доходов и расходов

Итоги

Все упрощенцы, независимо от выбранного объекта налогообложения, заполняют I раздел КУДИР. Заполнение других разделов КУДИР обусловлено тем, какой объект налогообложения, «доходы» или «доходы минус расходы», применяет плательщик упрощенного налога. Для упрощенцев с объектом налогообложения «доходы» с 01.01.2018 КУДИР дополнена еще одним разделом, в котором отражаются уплаченные суммы торгового сбора.

Индивидуальные предприниматели ведут книгу учета доходов и расходов. А вот организации не обязаны вести книгу. Форма и порядок заполнения КУДиР зависит от применяемой системы налогообложения.

Кто ведет КУДиР

Индивидуальные предприниматели обязаны вести КУДиР. ИП ведут книгу независимо от того, какой налоговый режим они применяют:

- на ОСНО;

- на УСН с любым объектом налогообложения;

- на ПСН;

- на ЕСХН.

Организации на УСН тоже обязаны вести книгу. А вот компаниям на ОСНО книга учета доходов и расходов не требуется. Не нужна КУДиР и организациям на ЕСХН: они ведут учет показателей для расчета налоговой базы по ЕСХН и суммы налога на основании данных бухучета (п. 8 ст. 346.5 НК РФ).

Общие требования КУДиР для всех налоговых режимов

Каждый год открывается новый документ. В конце года КУДиР распечатывают, прошивают, нумеруют страницы, указывают их общее количество и удостоверяют подписью ИП.

Все сведения записываются в хронологическом порядке на основании первичных документов кассовым методом — только после оплаты первички. КУДиР хранят 5 лет (п. 38 перечня из Приказа Росархива № 236 от 20.12.2019). А по требованию НК РФ, первичные документы бухгалтерского и налогового учетов, по которым делают записи, хранят 5 лет (пп. 8 п. 1 ст. 23 НК РФ).

Если не ведете деятельность, распечатайте и прошейте «нулевую» КУДиР.

КУДиР для ИП на ОСНО

Форма и порядок заполнения книги для ИП на ОСНО утвержден совместным Приказом Минфина № 86н и МНС России № БГ-3-04/430 от 13.08.2002. Предприниматели на общей системе обязаны отражать доходы и расходы от предпринимательской деятельности для расчета НДФЛ (п. 2 ст. 54 НК РФ, п. 2 порядка из приказа Минфина и МНС).

ИП вправе разработать собственную форму КУДиР и согласовывать ее с налоговым органом, если это необходимо из-за специфики деятельности или для предпринимателя действует освобождение от НДС.

Книга доходов и расходов для ИП на ОСНО состоит из страницы со сведениями об ИП, содержания и 6 разделов:

- Учет доходов и расходов.

- Расчет амортизации основных средств.

- Расчет для продолжения начисления амортизации по малоценным и быстроизнашивающимся предметам.

- Расчет амортизации нематериальных активов.

- Расчет начислений и выплат в виде оплаты труда и удержанных налогов.

- Определение налогооблагаемой базы.

Для этих разделов разработаны таблицы, заполнять их надо отдельно по каждому виду деятельности.

На листе «Сведения об индивидуальном предпринимателе» указываются регистрационные данные ИП, его банковские счета, номера лицензий, номера кассовых аппаратов, виды предпринимательской деятельности, место осуществления деятельности, телефоны. В содержании перечисляют все заполненные таблицы с указанием номеров страниц. В 6.1 отражаются сводные данные, по которым заполняется доходная декларация.

КУДиР для ИП на УСН

Все плательщики на УСН — и ИП, и организации — ведут книгу учета доходов и расходов. Объект налогообложения не имеет значения (ст. 346.24 НК РФ). Форма и порядок заполнения КУДиР для УСН приведены в Приказе Минфина № 135н от 22.10.2012 (приложения № 1, 2).

Учетный регистр состоит из титульного листа и 5 разделов:

- Доходы и расходы.

- Расчет затрат на приобретение ОС и НМА, учитываемых при определении налоговой базы.

- Расчет суммы убытка, уменьшающей налоговою базу по УСН.

- Расходы, уменьшающие сумму исчисленного УСН.

- Сумма торгового сбора, уменьшающая налог по УСН.

На титульном листе указывают наименование ИП, ИНН, объект налогообложения, реквизиты банковского счета и налоговый период.

В разделе 1 в хронологическом порядке по мере поступления платежей от контрагентов записывают доходные суммы. Здесь поквартально отражают поступления и затраты. А графу 5 этого раздела заполняют только при УСН с объектом налогообложения «Д минус Р». Квартальные показатели суммируются нарастающим итогом, и на основании полученного результата определяют налогооблагаемую базу для УСН.

Разделы 2 и 3 заполняются только при УСН «Д минус Р».

Раздел 4 заполняется только при объекте налогообложения «Д» и показывают уплаченные страховые взносы и прочее, определяемое п. 3.1 ст. 346.21 НК РФ. Суммы из раздела 4 уменьшают сумму начисленного УСН в полном объеме у ИП без наемных работников и не более чем на 50%, если ИП производит выплаты вознаграждений физическим лицам.

КУДиР для ИП на ПСН

Все предприниматели на патенте ведут КУДиР, исключений нет. В книге отражают доходные поступления от реализации по деятельности на патенте (п. 1 ст. 346.53 НК РФ). Форма и порядок заполнения утверждены Приказом Минфина России № 135н от 22.10.2012 (приложения № 3, 4).

Записи вносят в день получения оплаты и только по доходности ПСН. Для каждого патента открывают отдельную книгу — на срок действия патента в течение одного календарного года. Затраты по патентной деятельности в регистре не отражают.

КУДиР для ИП на ЕСХН

ИП, которые платят единый сельскохозяйственный налог, тоже ведут КУДиР (п. 8 ст. 346.5 НК РФ). Форма и порядок заполнения книги по ЕСХН закреплены Приказом Минфина № 169н от 11.12.2006.

Документ состоит из титульного листа и двух разделов. В первом разделе отражают поступления и затраты по деятельности на ЕСХН. А второй предназначен для учета расходов на основные средства и нематериальные активы, которые включаются каждое полугодие по специальному расчету.

абзац третий пункта 5.8 признать утратившим силу;

абзац третий пункта 5.8 признать утратившим силу;