Загрузка документа

«Кредитный договор»

Имя файла документа: kreditniy-dogovor-1

Доступные форматы скачивания: .doc, .pdf

Размер текстовой версии файла: 10,0 кб

Как скачать документ?

Дождаться загрузки ссылок для скачивания, они очень скоро появятся на этом месте

После появления ссылок, скачайте нужный вам формат

Не забудьте «Сказать спасибо», ваш голос помогает формировать нам рейтинг документов

Договор-образец.ру — это база из более чем 5 тысяч типовых образцов договоров и документов, ежедневное обновление и большое сообщество, объединяющее специалистов в юриспруденции. На сайте собраны самые различные договоры, контракты, соглашения, заявления, акты, бухгалтерские и финансовые документы, анкеты, доверенности и многие другие образцы, которые могут потребоваться в жизни каждого человека. Спасибо за ваше участие.

Пожалуйста, обратите внимение, что представленный образец документа является типовым, в нем отражены существенные условия, но без учета конкретной ситуации. Если вам нужен индивидуальный документ под вас, то лучше обратиться к квалифицированным специалистам.

Документы, которые также Вас могут заинтересовать:

- Договор целевого финансирования

- Договор о межхозяйственном кредите

- Договор о кредитном финансировании лизинга

- Договор о валютном кредите (с залогом в рублях)

- Договор на участие банка в уставных фондах

- Договор о целевом кредите с исполнителем по научно-технической продукции

- Договор о целевом кредите заказчику научно-технической продукции

- Договор о предоставлении товарного кредита

- Договор о предоставлении коммерческого кредита

- Договор ипотеки квартиры

- Договор потребительского кредита

- Договор временной финансовой помощи

- Соглашение об отступном (передача недвижимого имущества)

- Соглашение о частичном погашении долга

- Соглашение (договор) об отступном

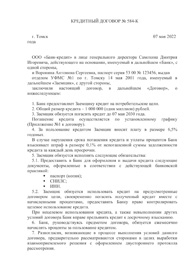

Кредитный договор

г. ______________ «___» ___________ 20__г.

________________________________________________________________________,

(наименование кредитной организации)

именуем __ в дальнейшем «Банк», в лице _________________________________,

(должность, Ф.И.О.)

действующего на основании ______________________________________________,

(устава, положения, доверенности)

с одной стороны, и _____________________________________________________,

(наименование организации, Ф.И.О. гражданина)

именуем __ в дальнейшем «Заемщик», в лице ______________________________,

(должность, Ф.И.О.)

действующего на основании ________________________, с другой стороны,

заключили настоящий договор о нижеследующем:

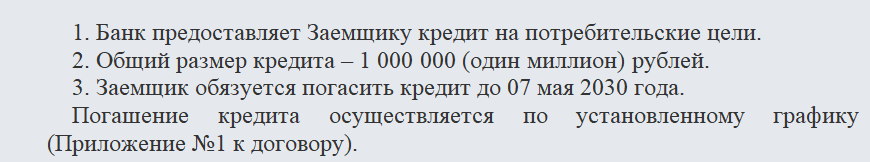

1. Предмет договора и обязанности сторон

1.1. Банк обязуется предоставить Заемщику в ________ году

долгосрочный (краткосрочный) кредит в сумме ______________ тыс. рублей,

который используется Заемщиком на мероприятия и в течение сроков,

указанных в настоящем пункте.

————————T———————T————————-¬

¦Кредитуемое мероприятие¦Потребность в кредите¦Срок пользования кредитом¦

+————————+———-T———-+————-T————+

¦ ¦Всего: ¦В т.ч. на ¦Начало ¦Конец ¦

¦ ¦тыс. руб. ¦20__ г. ¦ ¦ ¦

L————————+———-+———-+————-+————

Итого: ____________________________________________________________.

Заемщик обязуется возвратить сумму кредита не позднее срока,

установленного п.3.2 настоящего договора, и уплатить проценты на нее.

1.2. Сумма кредита перечисляется Банком на счет ________, открытый

Заемщику в Банке, не позднее ______________ со дня заключения настоящего

договора.

За счет выделенного кредита Банк своевременно производит оплату

акцептованных документов за выполненные для Заемщика работы и оплачивает

иные произведенные им затраты по кредитуемым мероприятиям.

1.3. Банк взимает с Заемщика за пользование долгосрочным

(краткосрочным) кредитом вознаграждение в размере __% годовых по срочным

ссудам и __% при возникновении просроченной задолженности по этим ссудам.

Банк не вправе в одностороннем порядке увеличивать процентные

ставки, установленные в настоящем пункте.

1.4. Отношения по залоговому обеспечению предоставленного кредита

регулируются договором залога N _ от «__»_____ 20_ г., заключенным между

Банком и Заемщиком по настоящему договору и являющимся неотъемлемой

частью настоящего договора. Предметом залога может быть только имущество,

свободное от залога по другим обязательствам Заемщика.

1.5. Заемщик вправе использовать кредиты только в соответствии с их

целевым назначением и обязан обеспечить своевременное погашение

полученного кредита в Банке и уплату процентов за пользование им в

установленный срок. В случае нарушения Заемщиком обязательств по

своевременному погашению кредита применяются правила, установленные

настоящим договором и договором залога.

1.6. Заемщик предоставляет Банку документы, необходимые для

долгосрочного кредитования: обоснование экономической эффективности

кредитуемых мероприятий, договоры, заключенные Заемщиком со сторонними

организациями, необходимые расчеты, бухгалтерский баланс Заемщика за два

последних отчетных периода, а также документы, подтверждающие право

собственности Заемщика на предмет залога.

1.7. Получение ссуд оформляется Заемщиком путем составления

обязательств-поручений по согласованию с Банком в согласованные сторонами

сроки.

В обязательстве-поручении должно быть указано: наименование

предприятия-Заемщика, место его нахождения, номер его расчетного счета в

банке, срок платежа, обязанность Заемщика уплатить Банку ссуду, а при

наступлении срока платежа поручение Банку списать сумму

обязательства-поручения и начисленных по нему процентов со счета

Заемщика.

1.8. При наступлении срока погашения ссуды и уплаты процентов за ее

пользование Заемщик перечисляет денежные средства в погашение ссуды и

уплату процентов платежными поручениями.

2. Права сторон

2.1. Банк вправе:

получать от Заемщика отчеты, балансы и документы, подтверждающие его

платежеспособность, а также обеспеченность предоставленных кредитов;

при долгосрочном кредитовании требовать проведения экспертизы

проектных решений по строительству, расширению, реконструкции и

техническому перевооружению объектов, на которые выдается кредит;

прекращать дальнейшую выдачу кредита, досрочно взыскивать выданные

суммы кредита при возникновении необеспеченной задолженности Заемщика или

использовании им выданных средств не по целевому назначению,

неудовлетворительном хранении товарно-материальных ценностей, являющихся

обеспечением ссуд, а также в других случаях нарушения условий настоящего

договора;

при непоступлении средств в погашение ссуды и уплаты процентов за ее

пользование в установленный срок взыскать ссуду с начислением по ней

процентов инкассовым поручением в бесспорном порядке в соответствии с

обязательством-поручением. При этом проценты по ссуде взыскиваются с

приложением мемориального ордера на суммы начисленных процентов за

квартал;

понижать размер процентной ставки за пользование долгосрочным

кредитом на __% до конца текущего года на остаток ссудной задолженности

при досрочном возврате кредитов, подлежащих погашению в следующем году;

применять в случаях, предусмотренных настоящим договором и договором

залога, правила об ответственности Заемщика, установленные настоящим

договором и договором залога.

2.2. Заемщик вправе:

производить, с согласия Банка, досрочное погашение кредита

платежными поручениями;

потребовать от Банка уплаты неустойки в размере штрафных санкций,

уплаченных Заемщиком сторонним организациям за несвоевременные расчеты с

указанными организациями, допущенные из-за неполного и несвоевременного

предоставления обусловленных настоящим договором кредитов;

досрочно расторгнуть договор с Банком, предупредив об этом Банк не

позднее _______________, погасив задолженность по ссудам и уплатив

проценты за пользование кредитом.

3. Срок договора

3.1. Настоящий договор вступает в силу в день его подписания Банком

и Заемщиком.

3.2. Настоящий договор заключен на срок до _____________, т.е. не

позднее дня истечения указанного срока сумма кредита должна быть

возвращена Заемщиком Банку; в этот же день должны быть завершены выплаты

процентов на сумму займа.

3.3. До завершения сторонами исполнения своих обязательств,

вытекающих из настоящего договора, соответствующие условия договора

сохраняют свою силу.

4. Разрешение споров

4.1. Споры и разногласия, которые могут возникнуть при исполнении

настоящего договора, будут по возможности разрешаться путем переговоров

между сторонами.

4.2. В случае невозможности разрешения споров путем переговоров

стороны передают их на рассмотрение в ____________ (указать место

нахождения арбитражного суда).

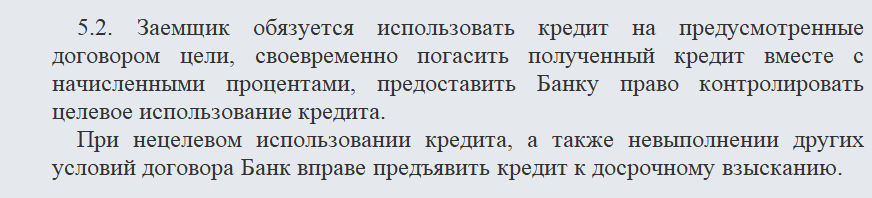

5. Ответственность сторон

5.1. В случае, когда Заемщик не возвращает в срок сумму кредита, на

эту сумму подлежат уплате в пользу Банка проценты за неправомерное

пользование чужими денежными средствами. Размер процентов определяется

существующей в месте нахождения Банка учетной ставкой банковского

процента на день возврата суммы займа. Проценты уплачиваются со дня,

когда сумма кредита должна была быть возвращена, до дня ее возврата Банку

независимо от уплаты процентов на сумму предоставленного кредита,

установленных в п.1.3 настоящего договора.

5.2. Помимо уплаты процентов за пользование чужими денежными

средствами в случае невозврата в срок суммы кредита Заемщик обязан

возместить Банку убытки, причиненные нарушением условий настоящего

договора, в части, не покрытой процентами за пользование чужими денежными

средствами.

6. Адреса и банковские реквизиты сторон

Банк:_______________________________________________________________

Заемщик: ___________________________________________________________

Настоящий договор составлен в двух экземплярах на русском языке. Оба

экземпляра идентичны и имеют одинаковую силу. У каждой из сторон

находится один экземпляр настоящего договора.

К настоящему договору прилагаются: ________________________________.

Подписи сторон

Банк __________________________________________ М.П.

Заемщик _______________________________________ М.П.

Кредитный договор – это соглашение, по условиям которого осуществляется передача денежных средств или иных активов в собственность от одной стороны другой за плату и на срок, предусмотренные в нем. Кредит может выступать в форме отсрочки платежа, аванса, а также рассрочки выплаты за приобретенные товары (предоставленные услуги) или выполненные работы (коммерческий кредит). На законодательном уровне процедура составления кредитного договора, а также исполнение его условий регулируется ст.ст. 809, 814, 819-821 Гражданского кодекса Российской Федерации.

К договору кредита применяются правила составления и исполнения условий договора займа в случае, если правилами о договоре и существом кредитного обязательства не предусмотрено иное. Кредит предоставляется за определенную плату, которая устанавливается в виде процентов, периодически начисляемых и выплачиваемых до дня завершения кредитного договора. Если размер процентов и порядок их выплаты договором не предусмотрены, то сторонам следует руководствоваться ст. 809 ГК РФ. Кредитный договор предполагается беспроцентным в случае, если сторонами соглашения являются физические лица, сумма кредита не превышает пятидесяти минимальных размеров оплаты труда, а ее предоставление не связано с осуществлением предпринимательской деятельности. Проценты по кредиту также не выплачиваются, если предметом договора являются вещи, а сторонами соглашения – физические лица.

Обязательным условием при заключении кредитного договора является его составление в письменной форме. Если документального подтверждения договоренности между сторонами не существует, соглашение действительным считаться не может. Кредитор имеет полное право отказать в выдаче кредита или уменьшить сумму кредитования, если риск невыполнения условий соглашения заемщиком очевиден. В свою очередь, заемщик также имеет право отказаться от получения кредита или попросить меньшую сумму. Для этого ему следует уведомить кредитора до срока предоставления кредитных средств, если иное не предусмотрено положениями соглашения или законодательством. Неисполнение или ненадлежащее исполнение заемщиком обязанностей по кредитному договору влечет за собой досрочное расторжение соглашения, разрешение спора согласно договору и действующему законодательству, а также вероятность отказа от предоставления кредитных средств в будущем. Кредитный договор составляется в двух экземплярах и подписывается представителями кредитора и заемщика.

Программа для ведения договоров

Кредитные договоры считаются соглашениями, по которым банки либо иные кредитные организации (кредиторы) обязуются предоставлять денежные суммы (кредиты) заемщикам в размерах и на условиях, которые предусмотрены договорами, тогда как заемщики обязуются вернуть полученные денежные суммы и выплатить определенный процент.

Как составить кредитный договор

Кредитные договоры считаются разновидностями договоров о займах, однако существенными отличиями считается их консенсуальность, взаимность и возмездная основа.

Сторонами договоров выступают:

-

банки (либо иные кредитные организации), имеющие лицензии ЦБ России на проведение всех отдельных банковских операций;

-

заемщики, в роли которых могут выступать любые лица.

Существенными условиями договоров считаются кредитные предметы, проценты по кредитам, стоимость предоставляемой банковской услуги, срок, выделяемый для ее выполнения, включая срок для обработки платежного документа, имущественные ответственности каждой стороны, если договоры будут нарушены, порядки расторжения договоров.

Предметами договоров выступают денежные суммы (в национальной либо иностранной валюте). Плата по кредитам отражается в виде процентов, в которые включаются ставка по рефинансированию ЦБ России, а также величина вознаграждения самих кредиторов.

Виды кредитов. исходя из рока действия кредитных договоров:

-

краткосрочными договорами (со сроком действия на более одного года);

-

долгосрочными договорами (свыше одного года).

Кредитные договоры не могут заключаться, подобно договорам о займах, с формулировками «до востребования». Поскольку речь идет о возмездной разновидности займов, досрочное исполнение становится исключительно при согласии кредиторов.

Кредитные договоры должны заключаться в письменном виде, в противном случае они считаются недействительными.

Особенности действия договоров

Кредиторы имеют право отказать заемщикам в предоставлении кредитов, к примеру, если есть сомнения в том, что предоставленные заемщикам суммы будут возвращены вовремя. На кредиторов может налагаться ответственность, если имеют место немотивированные отказы по предоставлению кредитов, либо последние предоставлены в меньших суммах, а также с нарушениями срока.

Кроме выплаты неустоек (процента), виновные стороны (кредиторы) должны произвести полное возмещение другим сторонам убытков, вызванных неисполнениями либо ненадлежащими исполнениями договоров.

Ниже расположена типовая форма кредитного договора вариант которого можно скачать бесплатно.

Читать документ далее

Кредитный договор – один из нескольких видов договоров, касающихся заимствования исключительно денежных средств. Его отличие от других договоров займа состоит в том, что одним из участников договора кредита в обязательном порядке будет выступать или банк, или микрофинансовая организация.

Файлы в .DOC:Бланк кредитного договораОбразец кредитного договора

Основание заключения

Правовые отношения получателя кредита и кредитора основаны на публичной оферте, в силу которой финансовая организация предлагает неопределенному кругу лиц воспользоваться заемными средствами. Для заключения договора основным условием выступает явно выраженное желание заемщика получить, а затем вернуть с процентами денежный кредит на условиях финансовой организации.

Участники кредитного правоотношения

Банк или любая другая кредитная организация, предоставляющие заемные деньги, в договоре кредита становится кредитором, а их договорной контрагент – заемщиком, или дебитором.

Требования законодательства к кредитору по договору кредита состоят в наличии у кредитора основных критериев, позволяющих осуществлять кредитную деятельность, а именно:

- наличие государственной лицензии на осуществление банковской деятельности;

- наличие государственной лицензии на получение прибыли от операций с деньгами.

Подобными критериями обладают или банки, или небанковские депозитно-кредитные организации, называемые микрофинансовыми. Хотя и те, и другие имеют право осуществлять кредитование, между ними есть огромное различие.

Микрокредитные организации, в отличие от банков, не имеют права привлечения денежных средств вкладчиков. Они имеют право на осуществление лишь некоторых видов банковских операций по разрешению Госбанка РФ.

Поэтому потенциальному кредитополучателю следует тщательно ознакомиться с документами небанковского кредитора. Возможно, в документах будет указано, что кредитор является расчетной небанковской организацией. По закону расчетная организация кредитором быть не может. В учредительных документах должно значиться «депозитно-кредитная небанковская организация».

Деньги и только деньги

В качестве предмета договора кредитования выступают денежные средства, которые предоставляет заемщику один определенный банк. В отличие от обычного договора займа, кредитор по договору кредитования – это организация, вся деятельность которого сводится к получению прибыли от осуществления операций с деньгами.

Как правило, предоставление кредита финансовой организацией носит целевой характер. Это не значит, что по каждому займу устанавливаются цели. Банковские кредитные оферты изначально носят целевой характер, что можно определить уже по их названиям – «Ипотечный кредит» или «Потребительский кредит».

Заключается договор кредита исключительно в письменной форме и скрепляется подписями его участников.

Условия для участников

Договор кредита предусматривает много взаимных обязанностей и несколько делегированных прав. Все они, так или иначе, связаны с обязанностью кредитора выдать деньги по кредиту и с обязанностью дебитора вернуть деньги с процентами.

Помимо посткредитных обязательств, то есть наступивших после подписания договора, могут быть и обязанности, предусмотренные до его подписания. В частности, это может быть:

- обеспечение залогового имущества;

- открытие счета в банке-кредиторе или в банке, обслуживающем счет микрофинансовой организации;

- установление целевого использования.

При этом за кредитором остается право отказаться от кредитования дебитора, если он установит в неоспоримом порядке, что:

- деньги пойдут не по целевому назначению;

- деньги не будут по тем или иным причинам возвращены банку.

Банк контролирует целевое использование кредита, хотя с чисто юридической точки зрения это правовой нонсенс.

Дело в том, что любой займ – это передача денег в собственность дебитора, а со своей собственностью каждый волен поступать по своему усмотрению. Однако в данном случае речь идет о договорных отношениях, которые превалируют над законом, если явно его не нарушают.

Кредитная линия

В процессе установления процедуры кредитной линии банк устанавливает общую сумму кредита и разбивает ее на этапы с установлением предела задолженности. То есть заемщик получает кредитные деньги, погашает имеющуюся задолженность или ее часть и получает вновь возвращенную уже сумму.

То есть сумма кредита может получаться заемщиком многократно при условии непревышения задолженности над ее установленным пределом. При этом для банка и для дебитора не будет необходимости в оформлении нового контракта.

Обеспечение

При получении крупных кредитов основным условием для кредитора является обеспечение возврата. Как правило, в качестве обеспечительной меры применяется залог того или иного имущества. Менее популярными, но все же частыми способами обеспечения могут выступать банковские гарантии или поручительство третьих лиц.

Проценты

Кредитование – это банковская деятельность, направленная на собственную выгоду. Поэтому кредиты выдаются не только с условием возврата полученной суммы, но и с условием уплаты процента. Как правило, устанавливается ежемесячный способ выплаты процентов по кредиту, что связано с системой налогообложения, по которой работают банковские структуры.

Начисление процентов имеет свою методику:

- простая;

- сложная;

- плавающая.

Если договор не обговаривает методику, то по умолчанию применяется расчет исчисления простых процентов, то есть рассчитываемых, исходя цифры годовых процентов, помноженных на 365 (366) дней. Начисляется процент на задолженность по телу кредита.

Кредиты по их видам

Существует множество типов кредитов, причем их классификация идет не только по назначению, но и по условиям заключения, то есть тому, что прописано или не прописано в договоре. Так, различаются:

- кредиты с обеспечением и без обеспечения;

- кредиты целевые и нецелевые;

- потребительские;

- инвестиционные, то есть направленные осуществление неких проектов, которые, в идеале, должны быть оценены банком;

- рефинансирующие, то есть связанные с переуступкой кредита одного банка другому.

Дзен! Дзен! Дзен! На нашем Яндекс Дзен канале ещё больше особенных юридических материалов в удобном и красивом формате. Подпишитесь прямо сейчас →