Мобилизованным лицам и организациям, в которых мобилизованное лицо на дату его призыва является единственным учредителем (участником) организации и одновременно осуществляет полномочия единоличного исполнительного органа, продлены сроки представления отдельных форм налоговой отчетности.

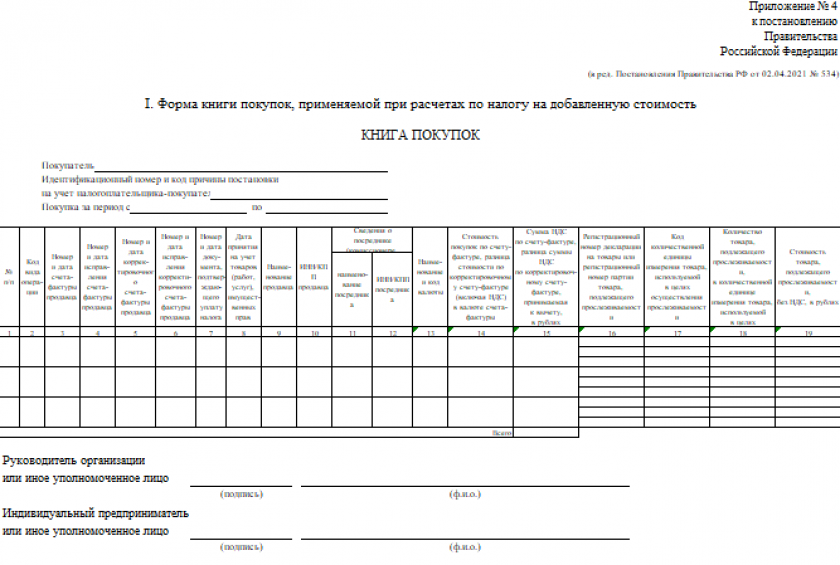

Книга покупок

Книга покупок, применяемая при расчетах

по налогу на добавленную стоимость

Применяется — с 1 июля 2021 года

Утверждена — Постановлением Правительства РФ от 26.12.2011 N 1137

Скачать форму книги покупок, применяемой при расчетах по налогу на добавленную стоимость:

— в MS-Excel

Образец заполнения книги покупок, применяемой при расчетах по налогу на добавленную стоимость >>>

Внимание! До внесения изменений в Приказ ФНС России от 14.03.2016 N ММВ-7-3/136@ ФНС России рекомендует применять порядок заполнения отдельных граф книг покупок, указанный в Письме ФНС России от 16.01.2018 N СД-4-3/480@.

Материалы по заполнению книги покупок, применяемой при расчетах по налогу на добавленную стоимость:

— Постановление Правительства РФ от 26.12.2011 N 1137

— Письмо ФНС России от 04.10.2021 N ЕА-4-15/14004@

— Письмо ФНС России от 30.09.2021 N ЕА-4-15/13856@

— Готовое решение: В каком порядке заполняется форма книги покупок

— Готовое решение: Как заполнить книгу покупок при импорте (за период начиная с III квартала 2021 г.)

— Статья: НДС: коды видов операций в книге покупок и книге продаж (Елина Л.А.) («Главная книга», 2021, N 23)

— Статья: Счета-фактуры обновлены! (Галочкина А.Б.) («Актуальные вопросы бухгалтерского учета и налогообложения», 2021, N 5)

— Статья: Новые счета-фактуры для системы прослеживаемости (Казаков Е.С.) («Бухгалтер Крыма», 2021, N 5)

Архивные формы книги покупок, применяемой при расчетах по налогу на добавленную стоимость:

— книга покупок, применяемая при расчетах по налогу на добавленную стоимость с отчетности за IV квартал 2017 года до 1 июля 2021 года

— книга покупок, применяемая при расчетах по налогу на добавленную стоимость с отчетности за IV квартал 2014 года до отчетности за IV квартал 2017 года

— книга покупок, применяемая при расчетах по налогу на добавленную стоимость с отчетности за II квартал 2012 года до отчетности за IV квартал 2014 года

—————————————-

Бланк книги покупок нужен для регистрации документов, на основании которых применяется налоговый вычет по НДС. Сведения из книги включаются в НДС-декларацию, поэтому заполнению бланка книги покупок стоит уделять особое внимание. Рассмотрим нюансы заполнения книги покупок в 2022 — 2023 годах, приведем актуальный бланк и образец заполнения.

Где можно скачать книгу покупок 2022 — 2023 (бланк)?

Найти и скачать бланки книг покупок легко в интернете, например на сайтах справочно-правовых систем. При необходимости там можно увидеть не только форму, но и образцы заполнения книги покупок 2022 — 2023 годов.

При поиске актуальных бланков и образцов книги покупок примите во внимание, что размещенные в интернете формы не всегда учитывают произошедшие изменения законодательства. То есть найденный вами бланк по запросу «Книга покупок 2022 — 2023» может быть неактуальной формы.

С 01.07.2021 применяется форма, утв. постановлением Правительства от 26.12.2011 № 1137 в редакции постановления Правительства РФ от 02.04.2021 № 534.

Изменения по постановлению Правительства от 02.04.2021 № 534, связаны с тем, что с 01.07.2021 всем налогоплательщикам нужно отражать информацию о прослеживаемости товаров в документах по НДС. Неплательщики НДС обязаны будут отчитываться об операциях с прослеживаемыми товарами.

Как правильно заполнить счет-фактуру и какую отчетность сдавать при совершении операций с товарами, подлежащими прослеживаемости, подробно разъяснили эксперты КонсультантПлюс. Чтобы все сделать правильно, получите пробный доступ к системе и переходите в Готовое решение. Это бесплатно.

Всегда свежие налоговые и бухгалтерские новости, а также актуальные формы документов вы найдете в материалах, подготовленных нашими специалистами.

- «Как сдать налоговую декларацию по НДС в 2022 году»;

- «Можно ли ИП работать без кассового аппарата в 2022 году?».

Чтобы избежать ненужных поисков и исключить вероятность применения неактуальных форм бланков, скачивайте их на нашем сайте. Как это сделать, расскажем в следующем разделе.

Форма книги покупок — 2022-2023 и образец заполнения книги покупок

Действующая форма книги покупок утверждена постановлением Правительства РФ от 26.12.2011 № 1137 (приложение 4), в ред. постановления Правительства РФ от 02.04.2021 № 534. Скачать эту форму можно на нашем сайте, кликнув по картинке ниже:

Бланк книги покупок

Скачать

От предыдущей актуальная версия бланка книги покупок отличается наличием дополнительных граф 16-19, в который отражаются реквизиты прослеживаемости.

Подробнее о порядке заполнения книги покупок узнайте здесь.

Пример заполнения новой книги покупок образца с 01.07.2021 смотрите в КонсультантПлюс, получив бесплатный пробный доступ к системе:

Итоги

Всегда применяйте актуальный бланк книги покупок. С 01.07.2021 это бланк в редакции постановления Правительства РФ от 02.04.2021 № 534, который учитывает все новшества, связанные с необходимостью фиксировать прослеживаемость товаров.

Книга покупок 2023 скачать бланк бесплатно в excel | образец

05.01.2023

Форма с 01.07.2021

Форма книги покупок и дополнительного листа книги покупок утверждена Постановлением Правительства РФ от 26.12.2011 № 1137 «О формах и правилах заполнения (ведения) документов, применяемых при расчетах по налогу на добавленную стоимость» (в редакции Постановлений Правительства РФ от 28.05.2013 № 446, от 24.10.2013 № 952, от 30.07.2014 № 735, от 29.11.2014 № 1279, от 25.05.2017 № 625, от 19.08.2017 № 981, от 01.02.2018 № 98, от 19.01.2019 № 15 и от 02.04.2021 № 534).

Начало действия последней редакции: 01.07.2021.

Об основных изменениях согласно Постановлению Правительства РФ от 02.04.2021 № 534:

Федеральный закон от 09.11.2020 № 371-ФЗ дополнил статью 169 НК РФ новыми положениями, предусматривающими выставление счетов-фактур в электронной форме при реализации товаров, подлежащих прослеживаемости.

В связи с этим:

• В состав реквизитов счета-фактуры и корректировочного счета-фактуры внесены новые реквизиты:

- регистрационный номер партии товара, подлежащего прослеживаемости;

- количественная единица измерения товара, используемая в целях осуществления прослеживаемости;

- количество товара, подлежащего прослеживаемости, в количественной единице измерения товара, используемой в целях осуществления прослеживаемости.

• В связи с этим новое постановление предусматривает внесение в формы счета-фактуры и корректировочного счета-фактуры новых граф: - регистрационный номер декларации на товары или регистрационный номер партии товара, подлежащего прослеживаемости (графа 11);

- количественная единица измерения товара, используемая в целях осуществления прослеживаемости (код и условное обозначение – графы 12 и 12а);

- количество товара, подлежащего прослеживаемости, в количественной единице измерения товара, используемой в целях осуществления прослеживаемости (графа 13).

• Одновременно в формы журнала учета полученных и выставленных счетов фактур, книги покупок, книги продаж также вводятся новые графы: - регистрационный номер декларации на товары или регистрационный номер партии товара, подлежащего прослеживаемости;

- код количественной единицы измерения товара, используемой в целях осуществления прослеживаемости;

- количество товара, подлежащего прослеживаемости, в количественной единице измерения товара;

- стоимость товара, подлежащего прослеживаемости, без налога в рублях.

Об основных изменениях согласно Постановлению Правительства РФ от 19.01.2019 № 15:

- Формы счета-фактуры и книги покупок (+доп.лист) не изменились.

- Обновлены формы книги продаж и дополнительного листа книги продаж: Новые графы 14а и 17а предназначены для НДС со ставкой 18%. Прежние графы 14 и 17 теперь предназначены для действующей ставки НДС — 20%.

- В Порядке заполнения книги продаж отменено правило, обязывающее покупателя выставлять продавцу счет-фактуру в случае возврата товаров (даже принятых на учет). Все возвраты теперь оформляются через выставление продавцом корректировочного счета-фактуры.

- Внесены поправки в правила ведения журнала учета полученных и выставленных счетов-фактур. Это связано с повышением ставки НДС до 20% с 1 января 2019 года.

Об основных изменениях согласно Постановлению Правительства РФ от 01.02.2018 № 98:

Книга покупок (изменения только в порядке заполнения):

- В графе 3 «Номер и дата счета-фактуры продавца» указываются порядковый номер и дата составления документа (чека) для компенсации суммы НДС иностранному покупателю.

- В графе 7 «Номер и дата документа, подтверждающего уплату налога» указываются порядковый номер и дата кассового чека, выданного организацией розничной торговли иностранцу для компенсации НДС. При одновременном отражении нескольких кассовых чеков в этой графе они указываются через разделительный знак «;».

- В графу 13 «Регистрационный номер таможенной декларации» вносятся сведения об отметке таможенного органа, подтверждающей вывоз товаров иностранным гражданином за пределы ЕАЭС.

- В графе 15 указывается стоимость реализованных товаров с учетом НДС, указанная в чеке для компенсации налога.

- В графу 16 вносится сумма НДС, рассчитанная организацией розничной торговли, для компенсации налога.

- Также внесены изменения в порядок заполнения граф дополнительных листов книг покупок и продаж.

Книга продаж (изменения только в порядке заполнения): - В графе 11 указывается порядковый номер и дата составления документа (чека), выданного для компенсации суммы НДС иностранному покупателю .

- В графу 13б вносится стоимость реализованных товаров с учетом НДС, указанная в чеке для компенсации налога.

Новости по теме

Новое от 19.07.2021: ФНС приказом от 08.06.2021 № ЕД-7-26/547@ утвердила новые электронные форматы журнала учета полученных и выставленных счетов-фактур, книги покупок, книги продаж, а также дополнительных листов к ним.

Новое от 25.02.2019: Минфин России в письме от 14.02.2019 № 03-07-11/9305 разъяснил, как в книге покупок отражается счет-фактура за услуги, оказанные в сентябре 2018 года, если сам документ получен в октябре 2018 года с датой 05.10.2018.

Новое от 28.04.2018: ФНС приказом от 06.04.2018 № ММВ-7-6/196@ обновила электронные форматы журнала учета полученных и выставленных счетов-фактур, книги покупок и книги продаж, а также дополнительных листов к ним.

Новое от 17.10.2017: ФНС разработала проект изменений в электронные форматы журнала учета полученных и выставленных счетов-фактур, книги покупок и книги продаж и дополнительных листов к ним. Изменение обусловлено изменением с 01.10.2017 данных форм и планируется с 2018 года. Ссылка.

Новое от 10.01.2017: Минфин РФ в письме от 26.12.2016 № 03-07-09/77996 разъяснил порядок внесения исправлений в книгу покупок, применяемую при расчетах по НДС.

Новое от 12.06.2016: ФНС приказом от 14.03.2016 № ММВ-7-3/136@ утвердило новый перечень кодов видов операций, которые указываются в книгах покупок, продаж и в журнале учета полученных и выставленных счетов-фактур. Приказ вступает в силу с 01.07.2016. Изменения связаны с многочисленным изменениями в законодательстве по НДС. Новый перечень видов операций содержит 24 кода.

Новое от 01.05.2015: Согласно письму ФНС России от 07.04.2015 г. N ГД-4-3/5757@ «О порядке заполнения книги покупок налогоплательщиками, приобретающими товары у хозяйствующих субъектов Республики Крым и г. Севастополя» для корректного отражения налогоплательщиком в книге покупок данных налоговых накладных, составленных при реализации товаров, отгруженных по 31 декабря 2014 года включительно хозяйствующими субъектами Республики Крым и города федерального значения Севастополя, сведения о которых не внесены в государственный реестр юридических лиц, ФНС России рекомендует в первом или во втором квартале указывать следующую информацию:

в графе 2 «Код вида операции» — только значение «99»;

в графе 3 «Номер и дата счета-фактуры продавца» — номер и дата налоговой накладной;

в графе 10 «ИНН/КПП продавца» — ИНН/КПП хозяйствующего субъекта Республики Крым и города федерального значения Севастополя не указывается, то есть эта графа не заполняется

Книги покупок и продаж относятся к налоговым регистрам, применяемым при расчете НДС. На основании отраженных в регистрах данных рассчитывается налог, подлежащий уплате или вычету из бюджета. В статье пойдет речь об оформлении книг покупок и продаж. При необходимости вы сможете скачать образец книги покупок и продаж с 1 января 2020.

Книга покупок

Организации и ИП, осуществляющие покупки и предъявляющие НДС к вычету, обязаны вести книгу покупок.

Бланк утвержден в Приложении № 4 к Постановлению Правительства РФ от 26.12.2011 № 1137 «О формах и правилах заполнения (ведения) документов, применяемых при расчетах по НДС». Скачать бесплатно бланк книги покупок 2022 можно в конце статьи.

В форме подлежат регистрации следующие документы:

- счета-фактуры и корректировочные счета-фактуры;

- бланки строгой отчетности (например, при покупке ж/д или авиабилетов);

- таможенная декларация или заявления о ввозе товаров и уплате косвенных налогов (данные документы отражаются при ввозе импортных товаров);

- иные первичные документы, подтверждающие куплю товаров или оказание услуг.

Если с отражением полученных счетов-фактур вопросов практически не возникает, то вопрос отражения БСО требует подробных пояснений, которые рассмотрим на примере:

Сотрудник вернулся из командировки и предоставил авиабилет с выделенной в нем суммой НДС. Если командировка в рамках облагаемой НДС деятельности, организация вправе принять НДС к вычету из бюджета.

Образец заполнения книги покупок 2022 по данной операции

Скачать

Рассмотрим порядок заполнения некоторых граф:

- 2 графа — код операции должен соответствовать Перечню (утв. Приложением к приказу ФНС от 14.03.2016 № ММВ-7-3/136@). Исходя из условий примера, код — 23;

- 3 и 7 графы — указать № билета и дату покупки билета;

- графы 4, 5 и 6 в данном случае не заполняются;

- 8 графа — дата утверждения авансового отчета в организации;

- 9 графа — наименование авиакомпании. Желательно проверить на официальном сайте компании, как именно она называется, поскольку часто на авиабилетах указывают какие-то буквенные сокращения, а при заполнении регистров необходимо писать полное или сокращенное наименование продавца;

- 10 графа — сведения о ИНН и КПП, которые нужно обязательно уточнить, чтобы не было ошибок. Сделать это можно с помощью сервиса «Проверь себя и контрагента» на сайте ФНС;

- графы 11 — 14 не заполняются;

- 15 графа — вписать стоимость билета;

- 16 графа — сумма НДС, указанная в билете.

Довольно часто персонал бухгалтерий совершает те или иные ошибки при ведении книги покупок. Но следует помнить, что ошибки в заполнении книг покупок — не повод для отказа в вычете НДС, к такому выводу пришел арбитражный суд СЗО по делу от 01.09.2017 № Ф07-7152/2017. Из материалов дела следует, что организация сделала ряд ошибок в книге покупок при переносе номера счета-фактуры. Суд справедливо указал, что право на вычет не связано с правильностью заполнения книги покупок, поскольку она не указана в пункте 1 статьи 172 НК в качестве оснований для принятия налога к вычету.

Что делать, если вы заметили ошибку? Поступить можно следующим образом:

- некорректную запись отразите с отрицательными значениями, а затем поставьте правильные значения. Такой вариант подойдет, если ошибка выявлена до сдачи книги покупок;

- если неточность заметили поздно, и документ уже отправили вместе с декларацией по НДС в налоговую службу, подготовьте уточненную декларацию, а правильные сведения укажите в дополнительных листах книги. Они также утверждены Постановлением Правительства № 1137.

Учтите, что все записи отражаются в том квартале, когда был получен первичный счет-фактура.

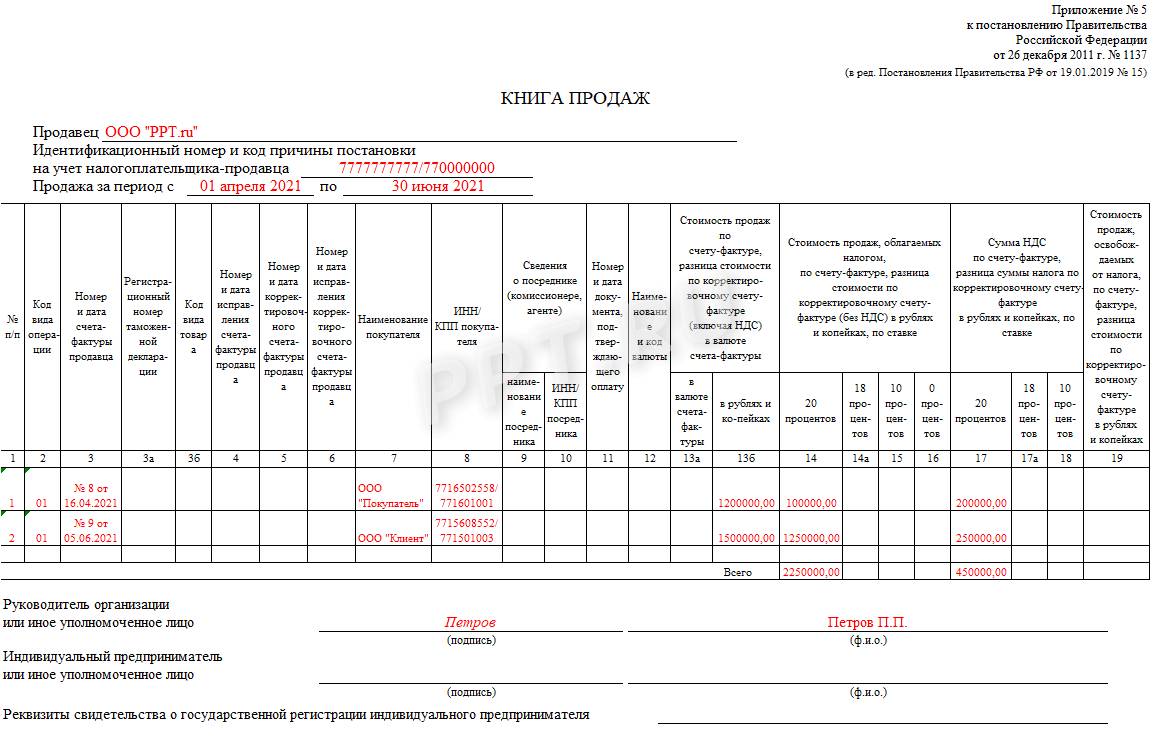

Книга продаж

Организации и ИП, являющиеся плательщиками НДС, обязаны вести книгу продаж.

Бланк утвержден в Приложении № 5 Постановления № 1137. Скачать бесплатно бланк книги продаж 2022 можно в конце статьи.

В форме подлежат регистрации следующие документы:

- счета-фактуры и корректировочные счета-фактуры;

- бланки строгой отчетности;

- кассовые чеки;

- товарные накладные;

- другие документы, оказывающие влияние на увеличение налога.

Документы регистрируются во всех случаях, когда возникает обязанность по исчислению НДС. При этом правила заполнения технически совпадают с теми, которые предусмотрены для формирования книги покупок с той только разницей, что записываются сведения из выданных самим налогоплательщиком документов.

Оформление книг

Оформлять налоговые регистры можно как в бумажном, так и в электронном виде (п. 1 Приложения № 4 и п. 1 Приложения № 5 к Постановлению № 1137).

Налоговые регистры направляются в ИФНС только в электронном виде (п. 5 ст. 174 НК РФ).

Регистрация документов производится в хронологическом порядке в том периоде, в котором возникло обязательство по уплате или возмещению НДС.

По окончании квартала до 20-го числа следующего месяца бумажные варианты регистров необходимо:

- пронумеровать листы;

- прошнуровать;

- заверить подписью руководителя или уполномоченного лица. В случае ведения учета ИП подписывается лично предприниматель.

Итоговые суммы обязательно должны быть идентичны (тождественны) данным, представленным в сданной декларации по НДС.

Налоговые регистры хранятся в течение четырех лет с момента, когда была сделана последняя запись.

Книга покупок, бланк

Скачать

Книга продаж, бланк

Скачать

Книга покупок и продаж — это документ, который необходим для вычисления суммы налога на добавленную стоимость. Данные из него полностью переносятся в соответствующие разделы декларации по НДС, потому ошибки в каждой записи критичны.

Кому и зачем нужны

Все плательщики НДС и налоговые агенты ведут учет покупок и продаж по обязательным формам, установленным постановлением правительства №1137 от 26.12.2011, в электронном или бумажном варианте. Как требуют правила ведения и заполнения книги покупок и продаж в 2022 году, в конце отчетного периода бумажный документ сшивают, нумеруют его страницы и подписывают у руководителя организации. Документ в электронном формате подписывают с применением усиленной квалифицированной подписи. Документы сдают вместе с декларацией по НДС, которую органы ФНС принимают только в электронном виде.

Если разбираться, из чего состоит книга покупок и книга продаж, то это большие таблицы, в которые вписывают сведения о:

- товаре;

- виде операции;

- покупателе и продавце;

- счете-фактуре, таможенной декларации, платежном поручении;

- суммах продаж и НДС.

Как заполнять журнал регистрации продаж

На первом листе налогоплательщик указывает наименование, ИНН, КПП и отчетный период. В табличной части необходимо в хронологическом порядке регистрировать документы, на основании которых начисляется НДС.

Особенности составления табличной части:

- Код вида операции (гр. 2) выбирается из перечня к приказу ФНС №ММВ-7-3/136@ от 14.03.2016. Самые часто применяемые коды: отгрузка — 01, предоплата за товар — 02.

- Номер и дата счета-фактуры, название покупателя, его ИНН и КПП записываются на основании счета-фактуры — исходного или корректировочного.

- При регистрации счета-фактуры с исправлением номер и дата исправления записываются в 4-м или 6-м столбцах (для корректировочного счета-фактуры).

- Графа 3а предназначена для указания регистрационного номера таможенной декларации. Ее заполняют только при необходимости.

- Графа 3б «Код вида товара» понадобится только в том случае, если товары вывозятся на территорию государств ЕАЭС. Код указывают в соответствии с единой товарной номенклатурой внешнеэкономической деятельности союза.

- Для отражения реализации товаров или услуг через посредника (комиссионера, агента) заполняются графы 9 и 10.

- Номер и дата платежного поручения (гр. 11) заполняются, только когда оплата счета-фактуры — это основание для начисления НДС. Например, при получении продавцом аванса.

- В графе 12 указываются название и код валюты. Заполнение предусмотрено только в отношении иностранной валюты.

- Стоимость реализации или величина полученного аванса за покупку, включая НДС, отражается в графе 13а (для операции в валюте) или 13б (для операции в рублях). Сумму продажи без учета НДС надо показать в столбцах 14, 14а, 15 или 16 в зависимости от применяемой ставки (20, 18, 10 или 0%). При получении аванса эти поля остаются незаполненными. Сумму налога показывают в графах 17, 17а или 18 — тоже в зависимости от ставки. Когда регистрируют корректировочный счет-фактуру, указывают увеличение стоимости товаров (работ или услуг) и увеличение суммы НДС.

- Если организация или предприниматель применяет освобождение от НДС по статье 145 НК РФ, сумму продаж показывают в столбце 19.

Книгу с регистрацией продаж подписывает руководитель организации или иное лицо, наделенное полномочиями.

По итогам квартала суммируются значения в столбцах с 14 по 19, на основании которых формируется декларация для исчисления суммы к уплате.

Покажем пример, как оформить книгу продаж для налоговой в 2022 году, используя следующие исходные данные:

Продавец: ООО «PPT.ru». Идентификационный номер и код причины постановки на учет налогоплательщика-продавца: 7777777777/770000000. Период учета продаж — 2 квартал 2021 года (с 01.04 по 30.06.2021). Предположим, за это время компания заключила два договора на поставку товаров:

- На сумму 1 200 000 руб. (в том числе НДС 200 000 руб.) с ООО «Покупатель». Товар отгрузили 16 апреля 2021 г. В этот же день ООО «PPT.ru» выставило счет-фактуру №8 и зарегистрировало его в книге зарегистрированных продаж.

- На сумму 1 500 000 руб. (в том числе НДС 250 000 руб.) с ООО «Клиент». Отгрузка товара произведена 5 июня 2021 г. ООО «PPT.ru» выставило счет-фактуру №9 от 05.06.2021 и зарегистрировало его в книге осуществленных продаж.

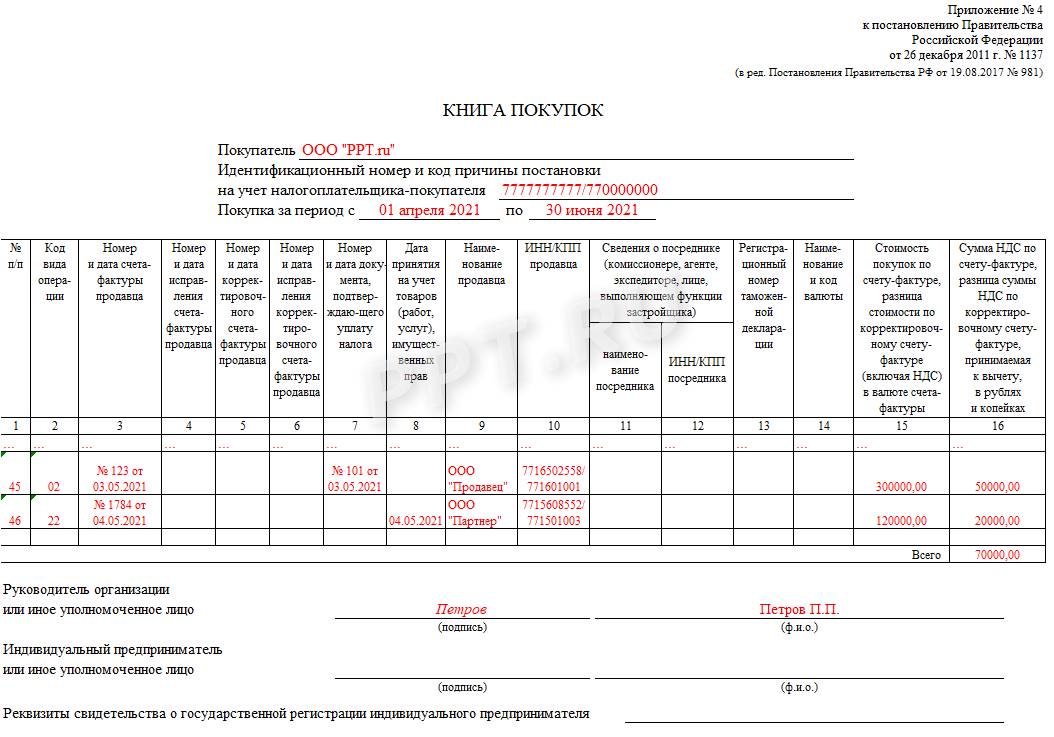

Особенности заполнения журнала покупок

При заполнении регистрируются счета-фактуры на покупку товаров, работ или услуг и другие документы, дающие право на налоговый вычет, например таможенные декларации на покупку товара, импортируемого в Россию. Записывать документы о покупке следует по мере получения этого права. По счетам-фактурам, оформленным с нарушениями, вычет применять запрещено.

Технически алгоритм, как вести книгу покупок и книгу продаж, совпадает: заполнение происходит аналогично, только при регистрации покупок используются данные входящих счетов-фактур. За каждый квартал подводится итог значений по столбцу 16, который используется в декларации по налогу на добавленную стоимость.

Обратите внимание, что по правилам, действующим с октября 2017 года, вместо данных из счета-фактуры в ситуации, когда налогоплательщики не стали его составлять, в книгу покупок следует вносить данные из первичного документа, подтверждающего сделку. Аналогичная норма действует и для книги продаж.

Еще один важный момент: в журнал разрешено вносить сведения из счетов-фактур (в том числе корректировочных, исправленных), «полученных на сумму оплаты покупки, частичной оплаты покупок в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав при безденежных формах расчетов за покупки».

Покажем пример, как заполнять книгу регистрации покупок.

Покупатель: ООО «PPT.ru». Идентификационный номер и код причины постановки на учет налогоплательщика-продавца: 7777777777/770000000. Период учета продаж — 2 квартал 2021 года (с 01.04 по 30.06.2021).

Как исправить ошибки

Если налогоплательщик обнаружил, что данные счетов-фактур отражены неверно, он должен внести исправления. Есть два варианта:

- Если ошибка найдена до окончания квартала, неправильную запись надо отразить с отрицательными значениями. Потом снова зарегистрировать счет-фактуру с правильными показателями.

- Если ошибка допущена в прошедшем квартале и декларация по НДС уже сдана, надо выполнить действия, описанные в первом способе, но уже в дополнительном листе. После этого необходимо сдать уточненную декларацию. Формы дополнительных листов утверждены постановлением №1137.

Вам в помощь образцы, бланки для скачивания

Мотрой Алена

Журналист

В 2004 г. окончила факультет журналистики МолдГУ по специальности «Журналистика и наука общения». В 2003-2011 работала в известных молдавских социально-политических изданиях. После переезда в РФ, с 2014 г. сотрудничаю с российской онлайн-прессой

Все статьи автора