Декларация по земельному налогу — это официальный документ, который содержит необходимую информацию по сбору и подлежит сдаче в уполномоченные органы в установленный законом срок.

Расскажем, как заполнить декларацию по земельному налогу 2020 без ошибок, пройдем все этапы составления этого важного документа.

Кому необходимо сдавать декларацию

У юридических лиц и ИП резонно возникает вопрос: а нужно ли сдавать декларацию по земельному налогу за 2020, и если да, то кому? Готовить этот налоговый документ необходимо тем организациям, которые имеют в собственности или владении земельные участки и признаются налогоплательщиками по земельному налогу в 2020 году. Отчитаться придется и тем, кто освобожден от его уплаты по ст. 395 НК РФ. Этот налог местный, и он подлежит уплате в бюджет по месту нахождения земли. Власти субъектов РФ устанавливают ставки своими законодательными актами, поэтому они отличаются в разных регионах и не должны превышать допускаемых НК РФ пределов.

В соответствии с внесенными поправками в Федеральный закон от 04.11.2014 N 347-ФЗ, для индивидуальных предпринимателей платеж рассчитывают налоговые органы, после чего отправляют уведомление о его уплате по почте.

Сроки сдачи декларации в 2020 году

Отчетность должна направляться юридическим лицом в территориальный налоговый орган; срок сдачи декларации по земельному налогу за 2019 год для юридических лиц определен НК РФ в пункте 3 статьи 398 — 1 февраля, но в 2020 году это суббота, следовательно, последний день сдачи отчетности — 3 февраля.

Форма отчетности

По итогам года теперь отчитываются на бланке, утвержденном приказом ФНС России от 10.05.2017 № ММВ-7-21/347@ «Об утверждении формы и формата предоставления налоговой декларации по земельному налогу в электронном виде и порядка ее заполнения», с учетом изменений, внесенных приказом ФНС от 30.08.2018 № ММВ-7-21/509@. Форма по КНД — № 1153005. Следовательно, форма декларации по земельному налогу за 2019 год для юридических лиц и порядок ее заполнения в 2020 году не изменились.

Штраф за непредоставление

Если сроки сдачи декларации по земельному налогу в 2020 году организация пропустит, то понесет ответственность в виде уплаты штрафа в размере 5% от неуплаченной суммы либо на основании информации, представленной в заполненной декларации. Штраф начисляется за каждый полный или неполный месяц, прошедший со дня, установленного для представления отчета. Штраф не будет превышать 30% от суммы налога, но не менее 1000 рублей.

Кому разрешено сдать нулевую декларацию по земельному налогу

В соответствии с письмом ФНС от 27.12.2018 № БС-4-21/25802, если участка, принадлежащего организации, нет в Едином государственном кадастре недвижимости, то подавать разрешено нулевую декларацию. Рассчитать налоговую базу необходимо самостоятельно на основе сведений из ЕГРН. Если в ЕГРН сведений о стоимости земли нет, тогда и база для исчисления налога отсутствует.

Налоговая декларация по земельному налогу: образец, правила и порядок заполнения

Порядок заполнения отчетной формы регулирует приложение № 3 к соответствующему приказу ФНС России. Бланк отчета состоит из трех страниц:

- 1-я страница — титульный лист;

- 2-я страница — раздел 1. Сумма земельного налога, подлежащая уплате в бюджет;

- 3-я страница — раздел 2. Расчет налоговой базы и суммы земельного налога.

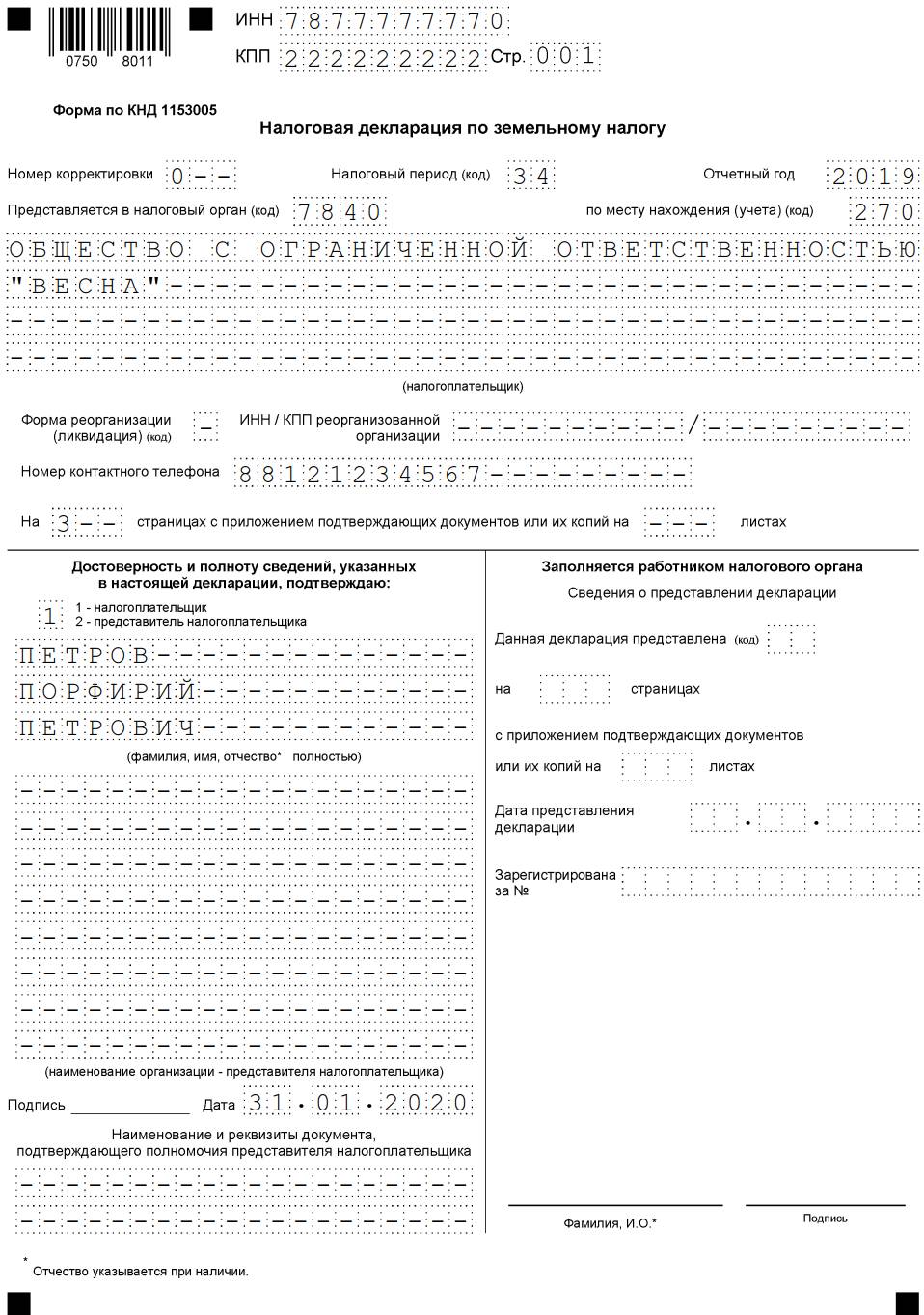

Образец заполнения дан для российской коммерческой организации, ООО «ВЕСНА», которая зарегистрирована в городе федерального значения Санкт-Петербург. Осуществляет деятельность по оптовой торговле продуктами, напитками и табаком, у фирмы имеется в собственности один земельный участок, расположенный в этом же городе, кадастровый номер — 78:06:0004005:71. Кадастровая стоимость участка составляет 1 200 000 рублей. Организация владеет им уже 12 месяцев, налоговая ставка установлена в размере 1,5%. КБК 182 1 06 06031 03 1000 110. ОКТМО — 45908000. ООО в течение года вносило в бюджет авансовые платежи и перечисляло следующие суммы:

- I квартал — 4500 рублей;

- II квартал — 4500 рублей;

- III квартал — 4500 рублей.

1 страница — титульный лист

Титульный лист заполняется непосредственно самим налогоплательщиком, за исключением поля «Заполняется работником налогового органа».

Рассмотрим образец заполнения налоговой декларации по земельному налогу за 2019 год по каждому полю отдельно:

- в «ИНН» и «КПП» указываются соответствующие значения, затем они автоматически проставляются на каждой странице;

- в «Номер корректировки», если предоставляется впервые, указываем 000, при последующих корректировках — 001, 002 и так далее;

- в «Налоговый период» проставляем нужное число налогового периода. Для календарного года — 34;

- в «Отчетный год» — дату заполнения бланка;

- каждая инспекция, в которую предоставляется отчетность, имеет личный не повторяющийся четырехзначный код в своем ИФНС или на официальном сайте ФНС. 2 цифры кода в начале указывают на регион, другие 2 цифры указывают на код непосредственно самой инспекции. Так как налоговая декларация по земельному налогу 2020 сдается в ИФНС по месту нахождения участка или доли в участке, то в нашем случае указана ИФНС № 9 Центрального района города Санкт-Петербурга;

- налогоплательщик проставляет код по месту нахождения (учета). В нашем случае — 270;

- наименование организации вносим в самое пустое и длинное поле титульного листа, отделяя слова друг от друга пустой ячейкой. Для нашего примера: ООО «ВЕСНА»;

- в следующей строке вписываем контактный телефон плательщика;

- далее проставляем количество страниц, подлежащих сдаче в инспекцию. Наша фирма ООО «ВЕСНА» сдает отчет за 2019 год на 3 страницах, без приложений;

- в месте, где необходимо указать налогоплательщика, проставляем значение 1 и Ф.И.О. директора или представителя по доверенности;

- в конце поставим дату и подпись;

- в «Наименовании документа, подтверждающего полномочия по доверенности» — прочерк, так как отчет подписал директор фирмы собственноручно.

2 страница — раздел 1. Сумма земельного налога, подлежащая уплате в бюджет

Рассмотрим образец заполнения налоговой декларации по земельному налогу 2020 по каждому полю отдельно:

- сначала необходимо указать название соглашения о разделе продукции, так как в нашей ситуации оно отсутствует, ставим прочерк;

- в 010 пишем код бюджетной классификации КБК в соответствии с законодательными актами Российской Федерации о бюджетной классификации. Каждый раз проверяем актуальность указываемого КБК. Наш надел находится в городе федерального значения СПб — указываем КБК 182 1 06 06031 03 1000 110;

- в 020 «ОКТМО» указывается код муниципального образования, на территории которого осуществляется уплата обязательного сбора. Для нашего предприятия в декларации по земельному налогу 2020 впишем 45908000;

- 021 — общая сумма платежа, исчисленная и подлежащая уплате в бюджет по соответствующим кодам КБК и ОКТМО;

- с 023 по 027 записываются значения уплаченных авансовых платежей за 1, 2 и 3 кварталы соответственно;

Авансовые платежи = 1/4 × процентную ставку × кадастровую стоимость земельного участка (доли) = 1/4 × 1,5% × 1 200 000 = 45 000 рублей;

- 030 рассчитывается следующим образом: 021 — ( 023 + 025 + 027). Если в итоге выходит значение со знаком «–», то везде проставляется прочерк;

- 040 = 021 – ( 023 + 025 + 027). Сумма исчисляется к уменьшению, следовательно, если в итоге выходит:

- отрицательное значение — ставим ее без знака минус;

- положительное — ставим прочерк. В полях 030 и 040 по условиям нашего примера проставляем прочерки;

- после заполнения всех данных в конце странице ставит свою подпись и дату директор организации или его представитель.

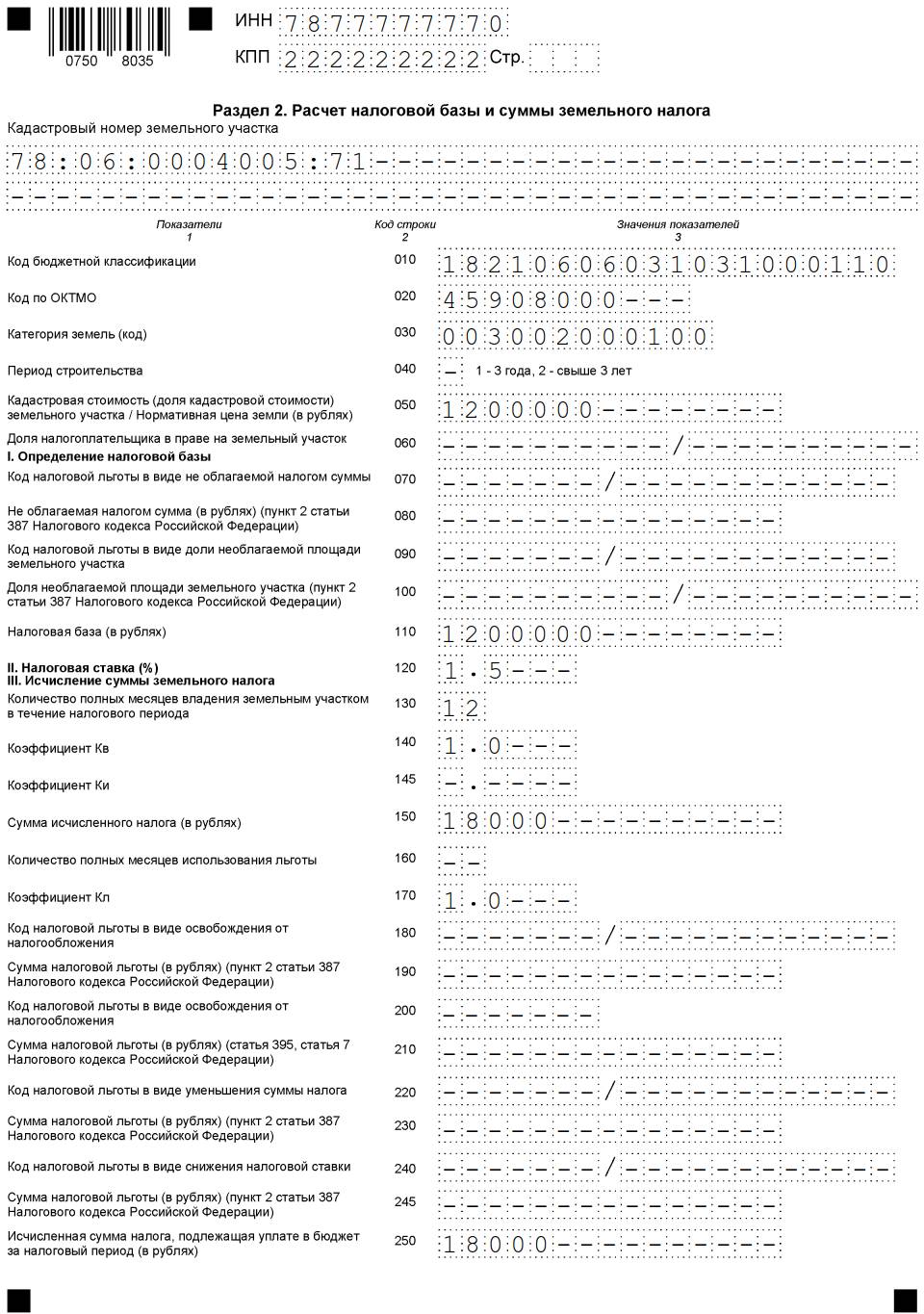

3 страница — раздел 2. Расчет налоговой базы и суммы земельного налога

Рассмотрим заполнение раздела 2 налоговой декларации по каждому полю отдельно:

- ИНН и КПП проставляются автоматически с первой страницы;

- вносим кадастровый номер участка, этот номер вписан в свидетельство о госрегистрации права собственности, из выписки из ЕГРП или из кадастрового паспорта. 78:06:0004005:71;

- 010 — из приказа Минфина № 150н от 16.12.2014 выбираем и указываем код бюджетной классификации;

- 020 — из Общероссийского классификатора территорий МО проставляем в декларацию ОКАТО;

- 030 — из приложения № 5 к приказу ФНС № ММВ-7-11/696@ выбираем и указываем код категории земель. Прочие земли — 003008000000;

- 050 — из соответствующих документов Росреестра или из кадастрового паспорта берем кадастровую стоимость участка;

- 060 — прописываем размер доли. Если земля принадлежит полностью организации, ставим прочерк;

- с 070 по 100 в декларации заполняем соответствующую информацию о льготах, которую берем из НК РФ и из документов, подтверждающих права на льготы. В большинстве случаев у коммерческих предприятий льготы отсутствуют. В нашем случае льгот тоже нет, значит, проставляются прочерки;

- 110 — здесь указывается кадастровая стоимость объекта. У нас 1 200 000 рублей;

- 120 — ставку берем из законодательных актов местного уровня регулирования, так как сбор является местным. Для категории нашего участка применяется ставка равная 1,5%;

- 130 — указываем срок владения участком в течение налогового периода. Указывается в полных месяцах. Полных месяцев 12;

- 140 — рассчитывается следующим образом: стр. 160 (Кв) = срок владения / 12, у нас = 1, так как ООО «ВЕСНА» владело участком 12 месяцев;

- 150 — определяется по формуле: 110 (налоговая база) × 120 (ставка) × 140 (коэффициент Кв). Эта сумма отражается и по полю 250. 150 = 1 200 000 × 1,5% × 1 = 18 000 рублей;

- с 180 по 240 — заполним данными по имеющейся льготе. В нашем случае их нет — проставляем прочерки;

- 250 — впишем общую сумму платежа, которую организация платит в бюджет.

Дидух Юлия

бухгалтер, юрист

В 1998 году закончила КГАУ, экономический факультет по специальности бухгалтер. В 2006 году ТНУ, юридический факультет по специальности гражданское и предпринимательское право. Опыт работы бухгалтером с 1998 по 2007 год. Пишу статьи с 2012 года

Все статьи автора

15.03.2021

Декларация 2018-2020

Форма налоговой декларации по земельному налогу (форма по КНД 1153005) и порядок ее заполнения утверждены Приказом Федеральной налоговой службы от 10.05.2017 № ММВ-7-21/347@ «Об утверждении формы и формата представления налоговой декларации по земельному налогу в электронной форме и порядка ее заполнения, а также признании утратившим силу приказа Федеральной налоговой службы от 28.10.2011 № ММВ-7-11/696@», в редакции приказов ФНС России от 02.03.2018 № ММВ-7-21/118@ и от 30.08.2018 № ММВ-7-21/509@.Приказ от 10.05.2017 № ММВ-7-21/347@ зарегистрирован в Минюсте России 01.06.2017 № 46926.Приказ от 02.03.2018 № ММВ-7-21/118@ зарегистрирован в Минюсте России 30.03.2018 № 50574.Приказ от 30.08.2018 № ММВ-7-21/509@ зарегистрирован в Минюсте России 20.09.2018 № 52199.Начало действия документа: 02.08.2017.Начало действия последней редакции: 21.11.2018.

Окончание действия приказа: 31.12.2020.

Скачать бланк: форма налоговой декларации по земельному налогу (pdf, также скачать в tif)

Скачать бланк: форма налоговой декларации по земельному налогу в составе приказа (pdf)

Скачать порядок заполнения декларации (docx)

Штрих-код на титульном листе: 0750 8011).

Об изменениях в декларации согласно приказу ФНС от 30.08.2018 № ММВ-7-21/509@:

Новое в бланке формы:

— Штрих-код на титульном листе: 0750 8011.

— раздел 2 дополнен новой строкой 245 «Сумма налоговой льготы (в рублях) (пункт 2 статьи 387 НК РФ)». Данная строка будет заполняться в случае установления местными органами власти для налогоплательщика налоговой льготы в виде снижения налоговой ставки.

Новое в порядке заполнения:

— учтена возможность одновременного применения коэффициентов Кв и Ки, если значение каждого из них отлично от единицы.

— приложение к порядку заполнения «Коды категорий земель» излагается в новой редакции и содержит, в том числе коды для таких категорий земель, как: земли для обеспечения обороны в населенных пунктах, земли для обеспечения безопасности в населенных пунктах, земли для обеспечения таможенных нужд.

Об упразднении деклараций по транспортному и земельному налогам (Новое от 05.11.2019)

ФНС приказом от 04.09.2019 N ММВ-7-21/440@ упраздняет с 1 января 2021 года декларацию по транспортному налогу, утвержденную приказом от 05.12.2016 № ММВ-7-21/668@, и декларацию по земельному налогу, утвержденную приказом от 10.05.2017 № ММВ-7-21/347@. Декларации по транспортному налогу и земельному налогу не будут представляться за 2020 год и последующие налоговые периоды. Так как Федеральный закон от 15.04.2019 № 63-ФЗ внес поправки в НК РФ, которые отменяют обязанность организаций-налогоплательщиков транспортного налога и земельного налога представлять декларации по этим налогам. Новый порядок предполагает, что инспекции будут направлять каждой компании сообщение об исчисленной сумме транспортного или земельного налога в электронной форме по ТКС, либо через личный кабинет налогоплательщика. В случае невозможности передачи сообщения указанными способами инспекция его направит по почте заказным письмом. Согласно закону, указанные нормы вступят в силу с 1 января 2021 года.

Новости по теме

Новое от 15.03.2021: ФНС РФ в письме от 10.03.2021 № БС-4-21/3006@ ввела рекомендуемую форму заявления о передаче сообщений об исчисленных налоговым органом суммах транспортного налога и земельного налога (КНД 1150120).

Скачать бланк: рекомендуемая форма заявления (PDF)

Новое от 16.02.2019: ФНС и Минфин РФ в письмах от 07.12.2018 № БС-4-21/23830@ и от 28.01.2019 № 03-05-04-02/4722 соответственно, разъяснили, как считается земельный налог с одновременным применением коэффициентов Кв и Кл, если значение каждого отлично от единицы (как считать земельный налог, если в течение года появляется льгота и меняется собственник).

Новое от 10.02.2019: ФНС РФ в письме от 30.01.2019 № БС-4-21/1492 разъяснила порядок заполнения декларации по земельному налогу с применением коэффициентов Кв и Кл.

Новое от 22.01.2019: ФНС РФ в письме от 27.12.2018 № БС-4-21/25802@ сообщает, когда организация должна сдать нулевую декларацию по земельному налогу.

Новое от 21.11.2018: Глава ФНС РФ Михаил Мишустин на встрече с Президентом РФ Владимиром Путиным сообщил о предложении отменить декларации по транспортному и земельному налогу.

Новое от 01.11.2018: ФНС РФ в письме от 26.10.2018 № БС-4-21/20998@ опубликовала контрольные соотношения для новой формы декларации по земельному налогу.

Новое от 15.10.2018: ФНС РФ в письме от 24.09.2018 N БС-4-21/18640@ сообщает, когда переходить на новую форму декларации по земельному налогу (за 2018 год надо будет сдавать по новой форме).

Новое от 15.06.2018: Минфин и ФНС РФ в письме от 14.06.2018 № БС-4-21/11418@ разъяснили, как считается земельный налог при владении участком неполный год, в течение которого произошло изменение его кадастровой стоимости из-за смены вида разрешенного использования или перевода из одной категории земель в другую.

Новое от 29.05.2018: ФНС РФ в письме от 07.05.2018 № БС-4-21/8648@ утвердила новые контрольные соотношения показателей формы декларации по земельному налогу.

Новое от 10.04.2018: ФНС РФ в письме от 04.04.2018 № БС-4-21/6319@ разрешила применять обновленную форму декларации по земельному налогу при ликвидации фирмы в 2018 году.

Новое от 05.04.2018: ФНС РФ в письме от 23.03.2018 № БС-4-21/5440@ привела дополнительные коды категорий земель, которые указываются в декларации по земельному налогу.

Новое от 25.07.2017: ФНС РФ в письме от 13.07.2017 № БС-4-21/13656@ опубликовала контрольные соотношения показателей новой формы налоговой декларации по земельному налогу.

Общая информация

Налоговые декларации по земельному налогу представляются налогоплательщиками не позднее 1 февраля года, следующего за истекшим налоговым периодом [1]. Налоговый период: год. Отчетный период: год. Земельный налог является местным налогом, зачисляется в местный бюджет по месту нахождения объекта налогообложения.

Декларация представляется по установленной форме:- на бумажном носителе с приложением съемного носителя, содержащем данные в электронном виде установленного формата;

— на бумажном носителе с использованием двумерного штрих-кода;

— по установленным форматам в электронном виде (передается по телекоммуникационным каналам связи).При передаче декларации по телекоммуникационным каналам связи днем ее представления считается дата ее отправки. При отправке декларации по почте днем ее представления считается дата отправки почтового отправления с описью вложения.Способы представления налоговой декларации по земельному налогу: На бумажном носителе декларация может быть представлена налогоплательщиком в ИФНС:лично, через своего представителя, направлена в виде почтового отправления с описью вложения.

Налогоплательщики (для юр.лиц), в соответствии со ст. 83 НК РФ отнесенные к категории крупнейших, представляют налоговые декларации в налоговый орган по месту учета в качестве крупнейших налогоплательщиков.Налогоплательщики — организации в отношении земельных участков, принадлежащих им на праве собственности или праве постоянного (бессрочного) пользования, по истечении налогового периода представляют в налоговый орган по месту нахождения земельного участка налоговую декларацию по налогу.При отсутствии объектов налогообложения (прав на земельные участки), подлежащих отражению в декларации, декларация не представляется. Источник 1: ФНС

См. данную машиночитаемую форму в MS-Excel, подготовленную на основании TIF-шаблона ФГУП ГНИВЦ ФНС России.

┌─┬──────────┬─┬───────────────────────────────────────────────────────────────────────────┬───┐

├─┘││││││││││└─┘ ┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐ │ │

│ ││││││││││ ИНН │ │ │ │ │ │ │ │ │ │ │ │ │ │ │

│ 53005014 └─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┘ │ │

│ ┌─┬─┬─┬─┬─┬─┬─┬─┬─┐ ┌─┬─┬─┐ │ │

│ КПП │ │ │ │ │ │ │ │ │ │ Стр. │0│0│1│ │ │

│ └─┴─┴─┴─┴─┴─┴─┴─┴─┘ └─┴─┴─┘ │ │

│ Форма по КНД 1153005│ │

│ │ │

│ Налоговая декларация по земельному налогу │ │

│ │ │

│Вид документа: 1 — первичный, 3 — корректирующий │ │

│(через дробь номер корректировки) │ │

│Налоговый период заполняется при сдаче │ │

│декларации: за год — 0 │ │

│ │ │

│Вид ┌─┐ ┌─┐ Налоговый ┌─┐ ┌─┬─┬─┬─┐ │ │

│документа │ │/│ │ период │ │ Отчетный год │ │ │ │ │ │ │

│ └─┘ └─┘ └─┘ └─┴─┴─┴─┘ │ │

│ ┌─┬─┬─┬─┐ │ │

│Представляется в __________________________________________________________ Код │ │ │ │ │ │ │

│ (наименование налогового органа) └─┴─┴─┴─┘ │ │

│ │ │

│__________________________________________________________________________________________│ │

│ (полное наименование организации/фамилия, имя, отчество индивидуального предпринимателя) │ │

│ │ │

│ ┌─┬─┐ ┌─┬─┐ ┌─┬─┐ │ │

│Код вида экономической деятельности (ОКВЭД) │ │ │ │ │ │ │ │ │ │ │

│ └─┴─┘.└─┴─┘.└─┴─┘ │ │

│ │ │

│Номер контактного телефона налогоплательщика _____________________________________________│ │

│ │ │

│ ┌─┬─┬─┐ с приложением ┌─┬─┬─┐ │ │

│Данная декларация составлена на │ │ │ │ страницах подтверждающих │ │ │ │ листах │ │

│ └─┴─┴─┘ документов или └─┴─┴─┘ │ │

│ их копий на │ │

├──────────────────────────────────────────┬───────────────────────────────────────────────┤ │

│Достоверность и полноту сведений, │Заполняется работником налогового органа │ │

│указанных в настоящей декларации, │ │ │

│подтверждаю: │ │ │

│ │Сведения о представлении налоговой декларации │ │

│Для организации │ │ │

│ │Данная декларация представлена (нужное отметить│ │

│Руководитель _____________________________│знаком V) │ │

│ (фамилия, имя, отчество │ ┌─┐ ┌─┐ по телекоммуникаци- ┌─┐ │ │

│ (полностью)) │лично │ │ по почте │ │ онным каналам связи │ │ │ │

│ │ └─┘ └─┘ └─┘ │ │

│ ┌─┬─┐ ┌─┬─┐ ┌─┬─┬─┬─┐│ │ │

│Подпись _______ Дата │ │ │ │ │ │ │ │ │ │ ││ ┌─┬─┬─┐ │ │

│ МП └─┴─┘ └─┴─┘ └─┴─┴─┴─┘│на │ │ │ │ страницах │ │

│ │ └─┴─┴─┘ │ │

│Для индивидуального предпринимателя │ │ │

│ │с приложением подтверждающих ┌─┬─┬─┐ │ │

│ ┌─┬─┐ ┌─┬─┐ ┌─┬─┬─┬─┐│документов или их копий на │ │ │ │ листах │ │

│Подпись _______ Дата │ │ │ │ │ │ │ │ │ │ ││ └─┴─┴─┘ │ │

│ └─┴─┘ └─┴─┘ └─┴─┴─┴─┘│ │ │

│ │Дата представления ┌─┬─┐ ┌─┬─┐ ┌─┬─┬─┬─┐ │ │

│Представитель │декларации │ │ │ │ │ │ │ │ │ │ │ │ │

│налогоплательщика ________________________│ └─┴─┘ └─┴─┘ └─┴─┴─┴─┘ │ │

│ (фамилия, имя, отчество│ │ │

│ (полностью)) │ ┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐ │ │

│ │Зарегистрирована за N │ │ │ │ │ │ │ │ │ │ │ │ │ │

│ ┌─┬─┐ ┌─┬─┐ ┌─┬─┬─┬─┐│ └─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┘ │ │

│Подпись _______ Дата │ │ │ │ │ │ │ │ │ │ ││ │ │

│ МП └─┴─┘ └─┴─┘ └─┴─┴─┴─┘│ │ │

│ │ ___________________ ___________________ │ │

│__________________________________________│ Фамилия, И.О. Подпись │ │

│ (наименование документа, подтверждающего │ │ │

│__________________________________________│ │ │

│ полномочия представителя) │ │ │

├─┐ │ ┌─┤

└─┴────────────────────────────────────────────────────────────────────────────────────────┴─┴─┘

Форма декларации утверждена Приказом ФНС России от 28.10.2011 № ММВ-7-11/696@ (в редакции от 14.11.2013). С отчетности за 2017 год будет применяться новая форма декларации по земельному налогу, утвержденная Приказом ФНС России от 10.05.2017 № ММВ-7-21/347@. Налоговая декларация по земельному налогу состоит из титульного листа и двух разделов. Изменения коснулись только Раздела 2 декларации. Из него убрали строки 90 и 100, так как эта информация относилась к физическим лицам. Еще изменены штрих-коды на листах декларации.

Кто должен сдавать бланк и когда

Декларация представляют только организациями, имеющие землю, в налоговую инспекцию по месту нахождения земельного участка не позднее 1 февраля года, следующего за отчетным. Представляется

Штрафы за несдачу

За непредставление декларации на налогоплательщика будет наложена административная ответственность согласно ст. 119 НК РФ.

Декабрь 2020

Форма декларации 2020

Форма налоговой декларации по земельному налогу (КНД 1153005) и порядок ее заполнения утверждены Приказом ФНС России от 30.08.2018 № ММВ-7-21/509@ «О внесении изменений в приложения к приказу Федеральной налоговой службы от 10.05.2017 N ММВ-7-21/347@» «Об утверждении формы и формата представления налоговой декларации по земельному налогу в электронной форме и порядка ее заполнения, а также признании утратившим силу приказа Федеральной налоговой службы от 28.10.2011 N ММВ-7-11/696@».Приказ зарегистрирован в Минюсте России от 20.09.2018. Регистрационный номер: 52199.

Начало действия приказа (редакции): 21.11.2018.

Окончание действия документа: 31.12.2020

(Упразднена с 1 января 2021 года, согласно приказу ФНС от 04.09.2019 N ММВ-7-21/440@).

Скачать бланк и порядок заполнения:

Налоговая декларация по земельному налогу (PDF)

Порядок заполнения (DOCX)

По данным ФНС налоговая декларация по земельному налогу представляются налогоплательщиком не позднее 1 февраля года, следующего за истекшим налоговым периодом. Налоговый период: год. Отчетный период: год. Источник: www.nalog.ru

Источник/официальный документ: приказ ФНС от 28. 10. 2011 года

Куда сдавать: ФНС

Способ сдачи: электронно или бумажно

Периодичность сдачи: 1 год

Нужно сдавать до: не позднее 1 февраля

Штраф за несвоевременную сдачу: 5% от суммы налога, который подлежит уплате

Название документа: Налоговая декларация по земельному налогу (КНД 1153005)

Формат: .xls

Размер: 149 кб

Декларация по земельному налогу предприятия представляет собой документ-отчет предприятия, форма которого была утверждена приказом ФНС от 28. 10. 2011 года.

Она состоит из нескольких основных блоков:

- Титульный лист. В нём необходимо прописать все основные данные о предприятии: его полное наименование, юридический адрес, ИНН (индивидуальный налоговый номер), КПП (код постановки на учет), реквизиты и персональные сведения руководителя компании;

- В первом разделе необходимо прописать налоговую сумму, которая подлежит уплате;

- Во втором разделе отражается полный расчёт налога на основе сведений организации за отчетный период.

В Налоговом Кодексе Российской Федерации закреплено, что декларацию по земельному налогу необходимо предоставлять в ИФНС по месту учета. Срок сдачи — не позднее 1 февраля следующего отчетного года, за который сдается документ. Образец декларации по земельному налогу можно просмотреть на сайте.

Заполненный бланк может предоставляться в нескольких форматах:

- Бумажный вариант должен быть предоставлен самим руководителем или его доверенным лицом в 2 экземплярах;

- Электронный вариант можно отправить по Интернету.

В том случае, если руководство предприятия несвоевременно предоставило декларацию по земельному налогу, в соответствии со статьей 119 Налогового кодекса предусматривается оплата штрафа в размере 5% от суммы налога, который подлежит уплате. При этом она должна быть не более 30% и не меньше 1000 руб.

Стоит отметить, что в статье 112 НК РФ прописаны обстоятельства, которые могут смягчить наказание. Так, если имеется уважительная причина, которую руководство компании может подтвердить соответствующими документами, то вопрос в оплате штрафа будет пересмотрен.

Некоторые земельные участки законодательно освобождены от уплаты земельного налога. Поэтому их собственникам составлять декларацию не требуется. К таким участкам относятся:

- Территория государственной собственности;

- Земельные участки, законодательно освобожденные от оборота;

- Участки, на которых расположены объекты культурного и исторического наследия;

- Территория, на которой ведется строительство многоэтажных зданий.

Образец заполнения декларации по земельному налогу

Предварительный просмотр

Полноэкранный предварительный просмотр

Утверждено:

Приказом ФНС России от 28.10.2011 № ММВ-7-11/696@ (в редакции 14.11.2013)

Описание:

Это документ, в котором содержится информация об отчетности по исчислению и выплате земельного налога. Уплата производится по нормам, указанным в главе 31 НК РФ.

Земельный налог платят физлица и ИП, у которых есть земельные участки в собственности или полученные в наследство на пожизненной основе.

Состав декларации по налогу на землю:

- титульный лист

- два раздела

В первом разделе фиксируется сумма налога к уплате, во втором — расчет налоговой базы и налоговой суммы.