Форма по КНД 1152028, или расчет по налогу на имущество — это специальная унифицированная форма фискальной отчетности, которую обязаны сдавать все плательщики данного налогового обязательства. Расскажем, как правильно заполнить расчет на конкретном примере.

Организации, в собственности которых числится имущество, признанное объектом обложения, являются плательщиками налога на имущество. Отметим, что уплачивать данные обязательства в бюджет нашего государства обязаны не только российские компании, но и иностранные фирмы, которые владеют имуществом на территории России.

Освобождены от уплаты предприятия, перешедшие на упрощенные режимы налогообложения. Так, например, компания, выбравшие УНСО, ЕНВД или ЕСХН, не должны исчислять и уплачивать сбор за имущество.

Порядок расчета налога на имущество организаций существенно изменился с 01.01.2019 года. Теперь налогооблагаемым считается только недвижимость. Движимые активы полностью исключены из расчета фискального платежа.

Данное фискальное обязательство является региональным, то есть ключевые нормы и правила налогообложения устанавливают власти субъекта РФ. Так, например, региональные чиновники вправе предусмотреть авансовые расчеты по налогу на имущество организаций. Проверить, какие нормы действуют именно в вашем регионе, можно на официальном сайте ФНС.

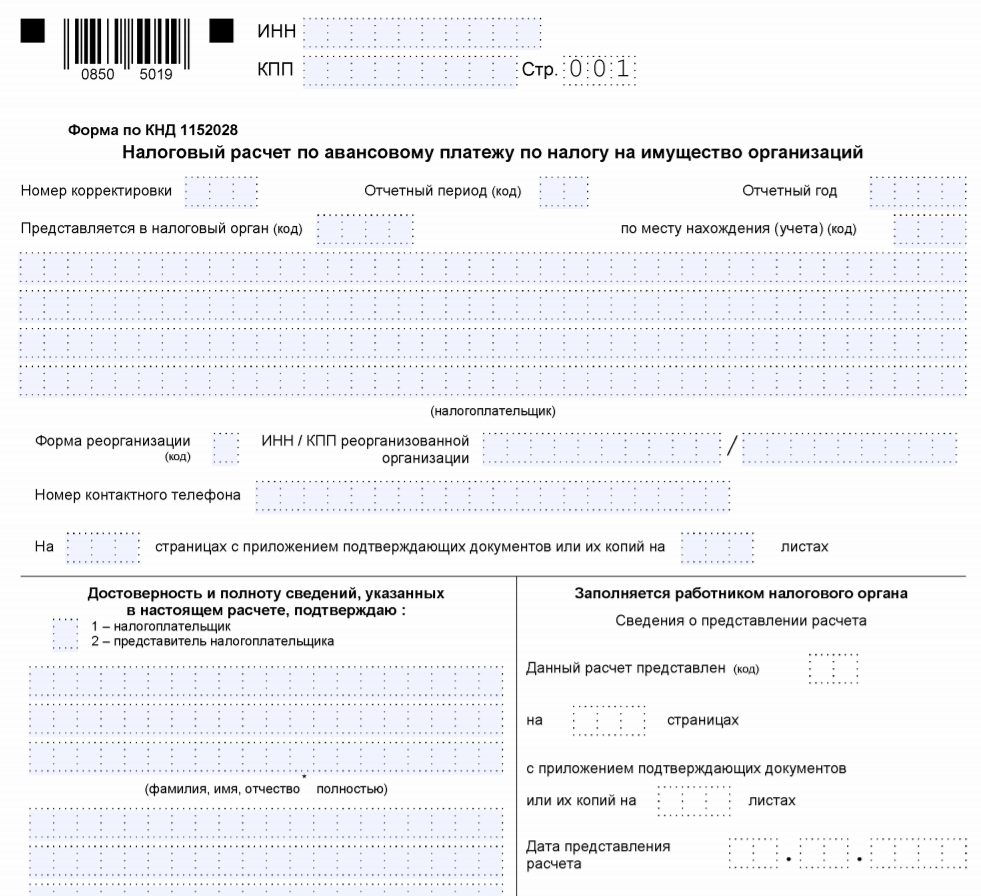

Какой бланк использовать

Если в вашем регионе установлены авансовые расчеты с ФНС по имущественному налогу, то придется составлять дополнительную налоговую отчетность.

Важно! В связи с изменениями законодательства бланк расчета КНД 1152028 обновлен Приказом ФНС России от 04.10.2018 N ММВ-7-21/575@.

При подготовке отчетов за прошлые отчетные периоды можно было использовать старую унифицированную форму КНД 1152028 (от 2013 года). Однако в 2019 году применение устаревшего отчета недопустимо. Необходимо применять обновленный бланк, который утвержден отдельным Приказом ФНС России от 31.03.2017 № ММВ-7-21/271@ (ред. от 04.10.2018).

Актуальная форма по КНД 1152028: скачать можно в конце статьи.

Отметим, что чиновники утвердили и новый бланк декларации по имущественному налогу для компаний, который придется заполнять за 2019 календарный год. Подробнее об этом читайте в специальной статье «Декларация по налогу на имущество».

Когда сдавать расчет

Обязанность составлять налоговые расчеты по авансовым платежам по налогу на имущество организаций закрепляется на региональном уровне. Данное фискальное обязательство отнесено к региональным налогам, следовательно, законодательные органы власти субъекта вправе предусмотреть для налогоплательщиков авансовые платежи.

Если авансовые расчеты в вашем регионе предусмотрены, то расчеты с бюджетом производят ежеквартально: за 1 квартал, полугодие и 9 месяцев. А вот когда сдается форма КНД 1152028, сроки сдачи идентичны для всех регионов — до 30 числа месяца, следующего за отчетным кварталом. В то же время сроки уплаты аванса утверждаются в индивидуальном порядке для каждого региона отдельно.

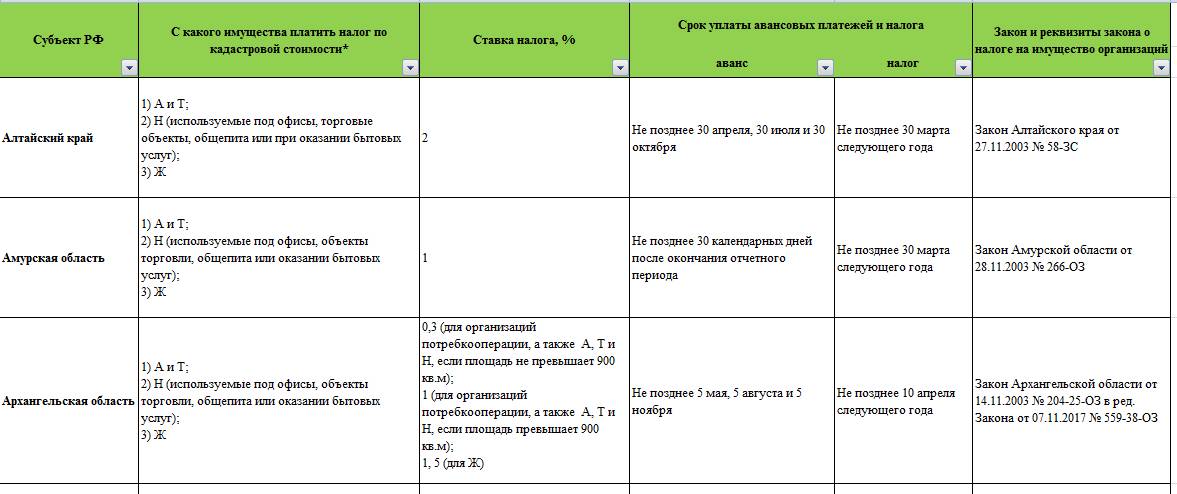

Актуальная информация по регионам, о сроках совершения платежей и размерах налоговых ставок, таблица:

Декларацию следует сдать до 30 марта года, следующего за отчетным. Причем предоставить итоговую декларацию придется всем налогоплательщикам независимо от наличия авансовых платежей.

Как заполнить

Новую форму по авансовым расчетам придется заполнять по-новому. Действующий порядок закреплен в Приложении № 6 к Приказу ФНС России от 31.03.2017 № ММВ-7-21/271@ (В РЕД. 04.10.2018). Основным нововведением бланка стало введение совершенно нового раздела № 2.1, который раскрывает информацию об остаточной стоимости имущества.

Все изменения определим в таблице:

|

Наименование раздела новой формы КНД 1152028 |

Изменения раздела |

Дополнительный комментарий к заполнению |

|---|---|---|

|

Титульный лист |

Строка ОКВЭД исключена из титульного листа отчета. Коды, характеризующие отчетный период, скорректированы (см. комментарий). Номер телефона теперь указывают без пробелов. |

Новые коды для обозначения отчетного периода:

|

|

Раздел № 2 |

В структуру отчета введена строка 175. |

Данная строка заполняется исключительно компаниями, чья деятельность связана с железнодорожными путями, а также с использованием (производством, сборкой, доработкой) комплектующих к ЖД путям. Остальные налогоплательщики поле не заполняют. |

|

Раздел № 2.1 |

Раздел абсолютно новый, содержит информацию об имуществе, с которого исчисляется налог, исходя из среднегодовой стоимости. |

Рассчитывать стоимость такого имущественного объекта нужно по данным бухгалтерского (налогового) учета на первое число месяца, следующего за отчетным. Отметим, что группы строк 010-050 нового раздела следует заполнять отдельно по каждому объекту. Группирование или объединение информации недопустимо. |

Общие принципы заполнения расчета (форма по КНД 1152028) мы подробно рассмотрели в отдельном материале «Калькулятор налога на имущество: считаем правильно». В статье можно не только изучить правила составления отчета, но и рассчитать сумму налогового платежа. Проверьте, правильно ли вы рассчитали авансовый платеж по имущественному налогу.

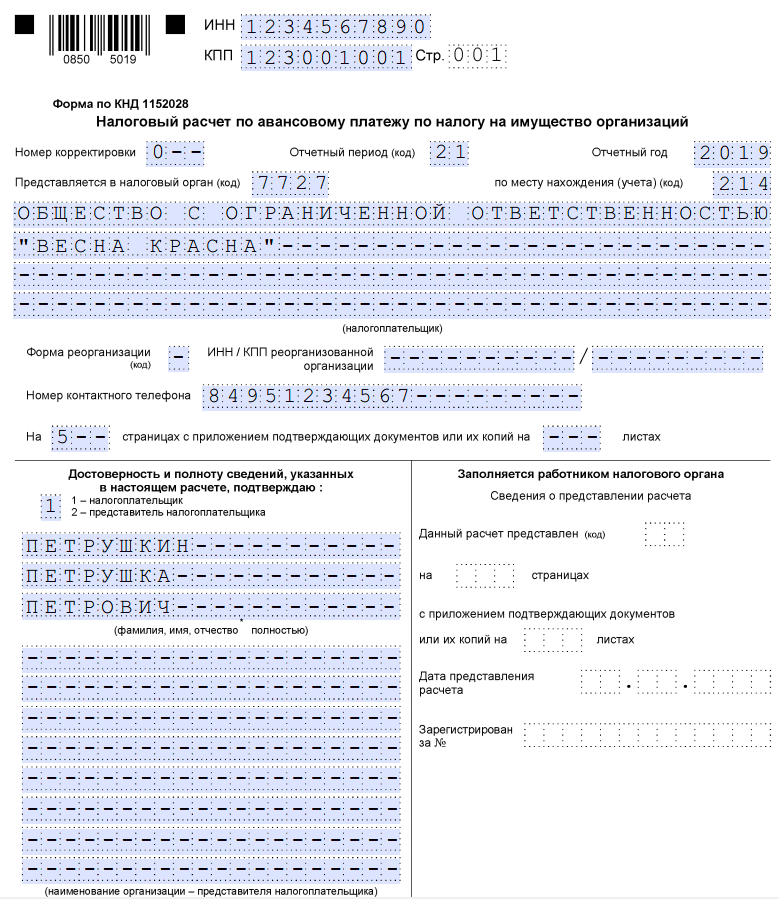

Заполненный образец авансового расчета по налогу на имущество

Бланк

Скачать

Заполненный образец

Скачать

Информация по регионам

Скачать

Евдокимова Наталья

Бухгалтер-эксперт

С 2017 года — автор и научный редактор электронных журналов по бухучету и налогообложению.

Но до этого времени вела бухгалтерский и налоговый учет в бюджетной сфере, в том числе как главбух.

Все статьи автора

Что меняется с 2020 года

Федеральная налоговая служба скорректировала действующее законодательство и внесла такие изменения:

- Расчет по налогу на имущество отменен. Больше нет необходимости отправлять ежеквартальную авансовую отчетность в ФНС.

- Налогоплательщики подают только годовой отчет — итоговую декларацию по налогу на имущество. Форма сдается ежегодно, не позднее 30 марта следующего отчетного периода — года (п. 3 ст. 386 НК РФ).

- Обязанность уплаты ежеквартального аванса по налогу на имущество сохраняется. Но только для тех налогоплательщиков, которым необходимо перечислять авансирование по постановлению региональных властей. А вот правила расчета аванса изменились. С 2020 взнос в бюджет исчисляется по измененной кадастровой стоимости недвижимого имущества. Напомним, что до 01.01.2020 действовало иное правило — расчет велся по кадастровой стоимости, определенной на 1 января отчетного года.

Кто сдает в 2019 году

Расчет по имущественному налогу относится к обязательным периодическим отчетам. Его сдают юридические лица и индивидуальные предприниматели, которые уплачивают взносы на имущество.

Обязанность предоставлять налоговый расчет по авансовому платежу по налогу на имущество 1152028 возникает для всех организаций-плательщиков без исключения. Подают регистр предприятия и ИП на ОСНО, УСН, ЕНВД, ЕСХН. Но есть нюанс. Налог на имущество — это налог региональной юрисдикции. И только местные законодатели решают, какова периодичность отчетности и уплаты взносов. Если в каком-либо субъекте РФ не определена обязанность по предоставлению расчетов и авансов по налогу на имущество, то и подавать их в контролирующие инстанции нет необходимости.

Сроки сдачи

С 2020 года отчет отменили! Заполнять и сдавать форму 1152028 за 1 квартал 2020 года не нужно!

Расчет платежей по имущественным взносам — это периодический отчет. Направляют его раз в квартал по схеме «в текущем квартале отчитываемся за предыдущий». Смотрите основные сроки сдачи в таблице.

| Расчетный период | Предельный срок сдачи | Код периода |

|---|---|---|

| 1 квартал | До 30 апреля | 21 |

| 2 квартал — полугодие | До 30 июля | 17 |

| 3 квартал — девять месяцев | До 30 октября | 18 |

Отдельно представим даты для реорганизованных предприятий:

| Расчетный период | Предельный срок сдачи | Код периода |

|---|---|---|

| 1 квартал | До 30 апреля | 51 |

| 2 квартал — полугодие | До 30 июля | 47 |

| 3 квартал — девять месяцев | До 30 октября | 48 |

Как разделить имущество для расчета

В 2019 году существенно изменился порядок расчетов по имущественному налогу. Теперь в расчетную (облагаемую налогом) базу не включается движимое имущество. В расчете отражаются сведения только по недвижимым основным средствам.

В новых отчетах делить основные фонды на движимое и недвижимое имущество нет необходимости. Но разделять имущественные активы все же придется, и вот по какому принципу:

- По видам расчета. Аванс рассчитывают по среднегодовой и кадастровой стоимости объекта. Для этого в отчете предусмотрены различные разделы.

- По месту нахождения недвижимого имущества. Если активы предприятия находятся на территории различных муниципальных образований. Их придется делить по коду ОКТМО, а отчеты и налоги отправлять в различные территориальные налоговые ведомства.

- По ставкам налогообложения. Расчет надлежит вести по всем видам ставок, применяемых к налоговым объектам плательщика.

- По видам и размерам применяемых льгот. Некоторые имущественные ценности облагаются по льготным ставкам или полностью не облагаются налогом. Объемы льготирования устанавливают местные законодатели. Все виды льготного имущества надлежит отражать в отдельных графах расчета.

Перед сдачей отчетности ответственный исполнитель изучает региональные нормативы, и только после этого ведет расчет стоимости имущества.

Как считать налоговую базу по среднегодовой стоимости

Средняя стоимость — это отношение суммарного значения по искомой позиции за установленное количество времени и аналогичного временного промежутка. Средняя стоимость является среднегодовой в силу того, что отчетный период по налогу на имущество — это год.

Расчет среднегодовой стоимости ведется так:

- Определяется периодичность. Отчет по имущественному авансу подается раз в квартал. Для первого квартала искомый промежуток — 4 месяца, для второго — 7 месяцев, для третьего — 10 месяцев.

- Выявляется остаточная цена имущества на первое число каждого последующего месяца.

- Вычитается стоимость льготных или необлагаемых основных активов. Для расчета нужна цена только недвижимых основных средств, облагаемых по конкретной ставке.

Расчет за первый квартал определяется так: суммарное значение среднегодовой стоимости имущества (ССи) по состоянию на 1-ое число каждого последующего месяца делится на 4. ССи считается с 1 января по 1 апреля. 4 — это четырехмесячный период с января по апрель.

Как считать базу по кадастровой оценке

Расчет по кадастровой стоимости еще проще. В региональной базе зафиксированы значения по величине кадастровой стоимости конкретных недвижимых объектов. Эта величина подлежит обновлению, то есть периодически пересчитывается с учетом данных оценки. Список объектов, налогообложение которых проходит по кадастровой стоимости, публикуется ежегодно в начале отчетного периода (года).

Для расчета аванса исполнитель открывает законодательный перечень, находит объект и выявляет актуальную кадастровую стоимость. Рассчитанное на текущий период значение неизменно на протяжении всего года. Если объект относится к льготному имуществу, то к оценочной величине применяются все положенные льготы. Расчет аванса по кадастровой стоимости дифференцируется соразмерно доле владения (для объектов в долевой собственности) и локации (для активов, находящихся в различных регионах).

Как рассчитать авансовый платеж по налогу на имущество

Расчет любого налога ведется по единой схеме — база умножается на действующую ставку. Имущественные взносы — не исключение. Для авансовых платежей полученную сумму надлежит проиндексировать на ¼ — количество месяцев в расчетном периоде.

Аванс по налогу на имущество вычисляют двумя способами.

| Метод | Описание | Формула |

|---|---|---|

| По среднегодовой стоимости | Совокупное значение средней цены за выбранный период умножается на ставку налога и на ¼ (или просто делится на 4) | А = (ССи × СН) / 4 |

| По кадастровой стоимости | Стоимость по кадастру умножается на ставку налога, а полученное значение — на ¼ | А = (Ск × СН) / 4 |

Для расчета по кадастровой стоимости действует ряд правил. Если законодатели не провели кадастровую оценку и не определили цену на текущий период, то расчет аванса по налогу на имущество ведется по среднегодовой стоимости. Второй момент — для организаций, которые в отчетном периоде приобрели или реализовали недвижимое имущество, оцениваемое по кадастру, при составлении расчета применяется специальный коэффициент Ки. Это индекс, определяющий число полных месяцев владения имуществом. Если сделка с недвижимостью прошла в начале месяца (до 15 числа), то этот период учитывается полностью. Если права собственности переоформлены после 15 числа, этот период исключается из расчета.

Какой бланк использовать для отчета

Обновление правил расчета налога на имущество привело к изменению самого регистра. Новая форма отчета подается, начиная с 1 квартала 2019 года. Номер регламентирующего документа не поменялся — приказ № ММВ-7-21/271@ от 31.03.2017, утверждающий и бланк, и порядок его заполнения, остается в силе.

Как и куда сдавать

Расчет сдается в территориальное отделение Федеральной налоговой инспекции. Налогоплательщики предоставляют отчетные данные в ИФНС по месту регистрации. Отдельные подразделения направляют бланк в инспекцию по адресу учета структуры. Если объект находится в нескольких регионах (зарегистрирован в различных муниципальных образованиях), то отчитываются в ИФНС по каждой территории регистрации имущественных активов.

Формат сдачи определяется численностью сотрудников налогоплательщика. Если численность персонала превышает 100 человек, то расчет по налогу на имущество направляется в электронном виде по телекоммуникационным каналам связи. Если предприятие малочисленное, то отчетность подают на бумажном носителе.

Как правильно заполнить

Правила заполнения отчетных форм едины для всех налоговых регистров. Вот краткая инструкция по заполнению формы 1152028 по авансовому платежу:

- Все бланки заполняются только положенным цветом — черным печатным шрифтом или черными, синими или фиолетовыми чернилами от руки.

- Нумерация страниц сквозная.

- Первоначальные регистры нумеруется кодом «0—». Корректирующие бланки подаются с номерами корректировок по порядку «1—», «2—» и так далее.

- Исправления при помощи корректора не допускаются.

- Скрепление бумаги, повреждающее целостность отчета, запрещено.

- Двухсторонняя печать не применяется.

- Все расчеты округляются. Если исчисленное значение после запятой меньше 50 копеек, то оно не учитывается. Показатели в 50 копеек и больше округляются до целого знака — рубля.

Представим заполнение основных разделов в виде таблицы.

| Номер раздела | Название раздела | Порядок заполнения |

|---|---|---|

| — | Титульный лист | Вносятся все регистрационные данные налогоплательщика. ИНН и КПП (они будут дублироваться на каждой странице отчета), полное или краткое наименование (как в ЕГРЮЛ или ЕГРИП), телефон для связи, ответственное лицо. На титульной странице приводятся и реквизиты самого отчета — период и год сдачи, номер корректировки, код ИФНС и кодировка места учета. Здесь же отображается информация о реорганизации налогоплательщика. |

| 1 | Сумма авансового платежа, подлежащая уплате в бюджет | В этом разделе плательщик налога на имущество аккумулирует все отчетные данные. Указывается ОКТМО и КБК, по которым и определяется направление движения взноса, и суммарное значение самой авансовой выплаты за период. Если налогоплательщик ведет взаиморасчет с различными региональными бюджетами, то группа ОКТМО – КБК – сумма аванса заполняется для каждого субъектного платежа. |

| 2 | Исчисление суммы авансового платежа по налогу в отношении подлежащего налогообложению недвижимого имущества | В этом разделе приводятся сведения для расчета аванса (среднегодовая стоимость по состоянию на 1 число каждого последующего месяца), суммируется средняя стоимость имущества за период, указывается налоговая ставка и рассчитывается аванс за отчетный квартал. В этом разделе приводятся кодировка, величина и стоимость льготы. |

| 2.1 | Информация об объекте недвижимого имущества, облагаемом налогом по среднегодовой стоимости | В этом блоке подробно описывается информация об облагаемом налогом имуществе. Здесь же указывается код ОКОФ и остаточная стоимость имущественных активов на конец квартала. |

| 3 | Исчисление суммы авансового платежа по налогу за отчетный период по объекту недвижимого имущества, налоговая база в отношении которого определяется как кадастровая стоимость | В третьем разделе ведется расчет аванса по кадастровой стоимости. Определяется код вида имущества и сведений, ОКТМО, кадастровые реквизиты. Затем идет прямой расчет аванса по оценочной стоимости (величина оценки умножается на ставку налога). В результате рассчитанный аванс по кадастровой (стр. 090 раздела 3) и среднегодовой стоимости (стр. 180 раздела 2) суммируется и вносится в строку 030 первого раздела. |

Об авторе статьи

Задорожнева Александра

Бухгалтер

В 2009 году закончила бакалавриат экономического факультета ЮФУ по специальности экономическая теория. В 2011 — магистратуру по направлению «Экономическая теория», защитила магистерскую диссертацию.

Другие статьи автора на gosuchetnik.ru

Приложение N 3

к Приказу Министерства финансов

Российской Федерации

от 20.02.2008 N 27н

КонсультантПлюс: примечание.

Письмами ФНС РФ от 14.05.2009 N 4-0-04/0178, от 22.05.2009 N 6-8-02/00009 в адрес компании КонсультантПлюс сообщено, что Федеральная налоговая служба в соответствии с Приказом ФНС РФ от 10.06.2008 N ВЕ-3-6/275 разрабатывает формы налоговых деклараций (расчетов) с учетом возможности их автоматизированной потоковой обработки в налоговых органах с использованием сканеров. ФНС России рекомендует для подготовки налогового расчета по авансовому платежу по налогу на имущество организаций использовать шаблоны форм налоговых деклараций в формате TIF, размещенные на сайте ФГУП ГНИВЦ ФНС России www.gnivc.ru.

См. данную машиночитаемую форму в формате TIF, рекомендованную ФНС России, размещенную на сайте ФГУП ГНИВЦ ФНС России www.gnivc.ru.

См. данную машиночитаемую форму в MS-Excel, подготовленную на основании TIF-шаблона ФГУП ГНИВЦ ФНС России.

┌─┐││││││││││┌─┐ ┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐

└─┘││││││││││└─┘ ИНН │ │ │ │ │ │ │ │ │ │ │ │ │

││││││││││ └─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┘

0850││1011 ┌─┬─┬─┬─┬─┬─┬─┬─┬─┐ ┌─┬─┬─┬─┬─┬─┐

КПП │ │ │ │ │ │ │ │ │ │ Стр. │0│0│0│0│0│1│

└─┴─┴─┴─┴─┴─┴─┴─┴─┘ └─┴─┴─┴─┴─┴─┘

Форма по КНД 1152028

Налоговый расчет по авансовому платежу по налогу

на имущество организаций

┌─┬─┬─┐ ┌─┬─┐ ┌─┬─┬─┬─┐

Номер корректировки │ │ │ │ Отчетный период (код) │ │ │ Отчетный год │ │ │ │ │

└─┴─┴─┘ └─┴─┘ └─┴─┴─┴─┘

┌─┬─┬─┬─┐ ┌─┬─┬─┐

Представляется в налоговый │ │ │ │ │ по месту нахождения │ │ │ │

орган (код) └─┴─┴─┴─┘ (учета) (код) └─┴─┴─┘

┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐

│ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │

└─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┘

┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐

│ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │

└─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┘

┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐

│ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │

└─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┘

┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐

│ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │

└─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┘

(налогоплательщик)

┌─┬─┐ ┌─┬─┐ ┌─┬─┐

Код вида экономической деятельности по классификатору ОКВЭД │ │ │.│ │ │.│ │ │

└─┴─┘ └─┴─┘ └─┴─┘

┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐

Номер контактного телефона │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │

└─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┘

┌─┬─┬─┬─┬─┬─┐ ┌─┬─┬─┬─┬─┬─┐

На │ │ │ │ │ │ │ страницах с приложением подтверждающих │ │ │ │ │ │ │ листах

└─┴─┴─┴─┴─┴─┘ документов или их копий на └─┴─┴─┴─┴─┴─┘

┌─────────────────────────────────────────┬─────────────────────────────────────┐

│ Достоверность и полноту сведений, │ Заполняется работником налогового │

│ указанных в настоящем расчете, │ органа │

│ подтверждаю: │ │

│ │ │

│ ┌─┐ 1 — налогоплательщик, │Сведения о представлении декларации │

│ │ │ 2 — представитель налогоплательщика │ │

│ └─┘ │ ┌─┬─┐│

│ │ Данный расчет │ │ ││

│┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐│ представлен (код) └─┴─┘│

││ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ ││ │

│└─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┘│ │

│┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐│ ┌─┬─┬─┬─┬─┬─┐ │

││ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ ││на │ │ │ │ │ │ │ страницах │

│└─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┘│ └─┴─┴─┴─┴─┴─┘ │

│┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐│ │

││ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ ││ │

│└─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┘│ с приложением ┌─┬─┬─┬─┬─┬─┐ │

│ (фамилия, имя, отчество полностью) │ подтверждающих │ │ │ │ │ │ │ листах│

│┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐│ документов и └─┴─┴─┴─┴─┴─┘ │

││ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ ││ (или) их копий │

│└─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┘│ на │

│┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐│ │

││ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ ││ │

│└─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┘│Дата ┌─┬─┐ ┌─┬─┐ ┌─┬─┬─┬─┐│

│┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐│представления │ │ │.│ │ │.│ │ │ │ ││

││ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ ││расчета └─┴─┘ └─┴─┘ └─┴─┴─┴─┘│

│└─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┘│ │

│ (наименование организации — │ │

│ представителя налогоплательщика) │ │

│ │ │

│ ┌─┬─┐ ┌─┬─┐ ┌─┬─┬─┬─┐│ │

│Подпись ______ Дата │ │ │.│ │ │.│ │ │ │ ││ │

│ └─┴─┘ └─┴─┘ └─┴─┴─┴─┘│ │

│ МП │ │

│ │Зарегистриро- ┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐│

│ Наименование документа, │ван за N │ │ │ │ │ │ │ │ │ │ │ ││

│ подтверждающего полномочия │ └─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┘│

│ представителя │ │

│ │ │

│┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐│ │

││ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ ││ │

│└─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┘│ │

│┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐│ │

││ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ ││ │

│└─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┘│___________________ _______________│

│ │ Фамилия, И.О. Подпись │

└─────────────────────────────────────────┴─────────────────────────────────────┘

| Приложение N 3 к Приказу Министерства финансов Российской Федерации от 20.02.2008 N 27н |

|||||||||||||||||||||||||||||||||||||||

| ИНН | |||||||||||||||||||||||||||||||||||||||

| 0850 1011 | КПП | Стр. |

0 |

0 |

0 |

0 |

0 |

1 |

|||||||||||||||||||||||||||||||

| Форма по КНД 1152028 | |||||||||||||||||||||||||||||||||||||||

| Налоговый расчет по авансовому платежу по налогу на имущество организаций |

|||||||||||||||||||||||||||||||||||||||

| Номер корректировки |

|||||||||||||||||||||||||||||||||||||||

| Отчетный период (код) | Отчетный год | ||||||||||||||||||||||||||||||||||||||

| Представляется в налоговый орган (код) | по месту нахождения (учета) (код) | ||||||||||||||||||||||||||||||||||||||

|

(налогоплательщик) |

|||||||||||||||||||||||||||||||||||||||

| Код вида экономической деятельности по классификатору ОКВЭД |

. | . | |||||||||||||||||||||||||||||||||||||

| Номер контактного телефона | |||||||||||||||||||||||||||||||||||||||

|

На |

страницах |

с |

листах |

||||||||||||||||||||||||||||||||||||

|

Достоверность и полноту сведений, указанных в настоящем расчете, |

Заполняется работником налогового органа |

||||||||||||||||||||||||||||||||||||||

| Сведения о представлении расчета |

|||||||||||||||||||||||||||||||||||||||

|

1 — налогоплательщик, |

|||||||||||||||||||||||||||||||||||||||

|

2 — представитель |

Данный расчет представлен (код) |

||||||||||||||||||||||||||||||||||||||

| на | страницах | ||||||||||||||||||||||||||||||||||||||

|

с |

|||||||||||||||||||||||||||||||||||||||

|

листах |

|||||||||||||||||||||||||||||||||||||||

|

(фамилия, имя, отчество полностью) |

Дата представления |

||||||||||||||||||||||||||||||||||||||

| расчета | . | . | |||||||||||||||||||||||||||||||||||||

|

(наименование организации — представителя |

|||||||||||||||||||||||||||||||||||||||

| Подпись | Дата | . | . | Зарегистрирован | |||||||||||||||||||||||||||||||||||

| М.П. |

за N |

||||||||||||||||||||||||||||||||||||||

|

Наименование |

|||||||||||||||||||||||||||||||||||||||

|

(Фамилия, И.О.) |

(Подпись) | ||||||||||||||||||||||||||||||||||||||

Добавить в «Нужное»

Подавать расчет по авансовому платежу по налогу на имущество организаций (форма по КНД 1152028) должны юридические лица – плательщики данного налога, т. е. те, у кого есть имущество, признаваемое объектом налогообложения, облагаемое по балансовой или кадастровой стоимости, при условии, что в регионе, где уплачивается налог, введены отчетные периоды (п. 2,3 ст. 379, п. 1,2 ст. 386 НК РФ). Если законом субъекта РФ отчетные периоды не установлены, то налогоплательщики должны представлять в ИФНС только декларацию по налогу на имущество по окончании года (п. 1 ст. 379 НК РФ).

Налоговый расчет представляется в ИФНС по утвержденной форме (Приложение N 4 к Приказу ФНС России от 24.11.2011 N ММВ-7-11/895).

Бланк налогового расчета по авансовому платежу по налогу на имущество организаций (КНД 1152028): скачать

Кстати, ФНС утвердила новые формы декларации по налогу на имущество и расчета по авансовым платежам (Приказ ФНС от 31.03.2017 N ММВ-7-21/271@). Впервые расчет по новой форме нужно представить в ИНФС по итогам I квартала 2017 года. Однако ФНС разрешила использовать эту форму уже сейчас (Письмо ФНС от 14.04.2017 N БС-4-21/7139@).

Форма КНД 1152028: сроки сдачи

С 2016 года отчетные периоды по налогу на имущество организаций определены как:

- I квартал, II квартал и III квартал календарного года в отношении имущества, с которого налог рассчитывается исходя из кадастровой стоимости;

- I квартал, полугодие и 9 месяцев – в отношении остального имущества, облагаемого налогом (п. 2 ст. 379 НК РФ).

Налоговые расчеты должны быть представлены в ИФНС не позднее 30 календарных дней с даты окончания соответствующего отчетного периода (п. 2 ст. 386 НК РФ). Таким образом, в 2017 году крайние сроки для сдачи расчетов следующие:

- за I квартал – не позднее 2 мая 2017;

- за II квартал / полугодие – не позднее 31 июля 2017;

- за III квартал / 9 месяцев – не позднее 30 октября 2017.

Отметим, что по объектам недвижимости расчеты по авансовому платежу, как и декларации, необходимо сдавать в инспекции по месту нахождения этих объектов.

А по движимому имуществу – в ИФНС по месту нахождения организации. Или, если движимое имущество числится на балансе обособленного подразделения (ОП), то отчетность нужно представлять в налоговый орган по месту нахождения ОП (п. 1 ст. 386 НК РФ).

Форма по КНД 1152028: порядок заполнения

Форма расчета по авансовому платежу по своей структуре похожа на декларацию по налогу на имущество. В составе заполненного расчета должны быть:

- титульный лист;

- раздел 1, где указывается сумма авансового платежа;

- раздел 2, в котором рассчитывается сумма платежа исходя из балансовой стоимости имущества;

- раздел 3, в котором рассчитывается сумма платежа исходя из кадастровой стоимости имущества.

В налоговую подать расчет необходимо в полном объеме, даже если какие-то из разделов вам заполнять не пришлось.

Приказом ФНС России №ММВ-7-11/895@ от 24.11.2011 (в ред. Приказа ФНС России от 05.11.2013 N ММВ-7-11/478@) была введена форма налогового расчета по авансу. Содержит данные об авансовом расчете по налогу на имущество организаций. С 2020 года вводится новая форма налогового расчета, утвержденная Приказом от 31 марта 2017 г. № ММВ-7-21/271.

Кто должен сдавать бланк и когда

Сдают все организации (российские и иностранные) — собственники имущества, признаваемого объектом налогообложения согласно ст. 374 НК РФ, не позднее 30 календарных дней после окончания отчетного периода (квартал, полугодие, 9 месяцев).Конкретная дата устанавливается законодательством субъекта.Также законодательством субъекта могут быть не установлены отчетные периоды, и тогда налоговый расчет сдавать не нужно. Но это не относится к случаю, когда имущество организации учитывается по кадастровой стоимости. Здесь нужно отчитываться каждый квартал.

Штрафы за несдачу

Штраф за несвоевременное представление налогового расчета по авансовому платежу составляет 200 рублей (ст.126 НК РФ).

Приказом ФНС России №ММВ-7-11/895@ от 24.11.2011 (в ред. Приказа ФНС России от 05.11.2013 N ММВ-7-11/478@) была введена форма налогового расчета по авансу. Содержит данные об авансовом расчете по налогу на имущество организаций. С 2018 года вводится новая форма налогового расчета, утвержденная Приказом от 31 марта 2017 г. № ММВ-7-21/271.

Сдают все организации (российские и иностранные) — собственники имущества, признаваемого объектом налогообложения согласно ст. 374 НК РФ, не позднее 30 календарных дней после окончания отчетного периода (квартал, полугодие, 9 месяцев).Конкретная дата устанавливается законодательством субъекта.Также законодательством субъекта могут быть не установлены отчетные периоды, и тогда налоговый расчет сдавать не нужно. Но это не относится к случаю, когда имущество организации учитывается по кадастровой стоимости. Здесь нужно отчитываться каждый квартал.

Статьи по теме

Пришел налог на проданную квартиру, что делать?

В этой статье подробно рассмотрим все варианты такой ситуации, когда продана квартира, за какой период вам начислен налог, и что делать, чтобы снять начисления, если квартирой давно не владеете, надо ли игнорировать такую ситуацию.

Что делать если не пришла квитанция на оплату налога

В период уплаты налогов, налогоплательщики буквально “атакуют” налоговые инспекции по причине неполучения квитанций на уплату имущественных налогов. О том какие причины неполучения налоговых уведомлений, как восстановить пароль к личному кабинету и какие действия нужно предпринять для уплаты налогов пойдет речь в данной статье.

Налог на имущество организаций

Налог относится к региональным налогам. Каждый регион своим законом устанавливает налог, определяет налоговую ставку (но не выше указанной в НК РФ), порядок и сроки уплаты налога, налоговые льготы, особенности определения налоговой базы. Таким образом, по регионам России могут быть приняты разные льготы и ставки налога, сроки уплаты налога и отчетные периоды.