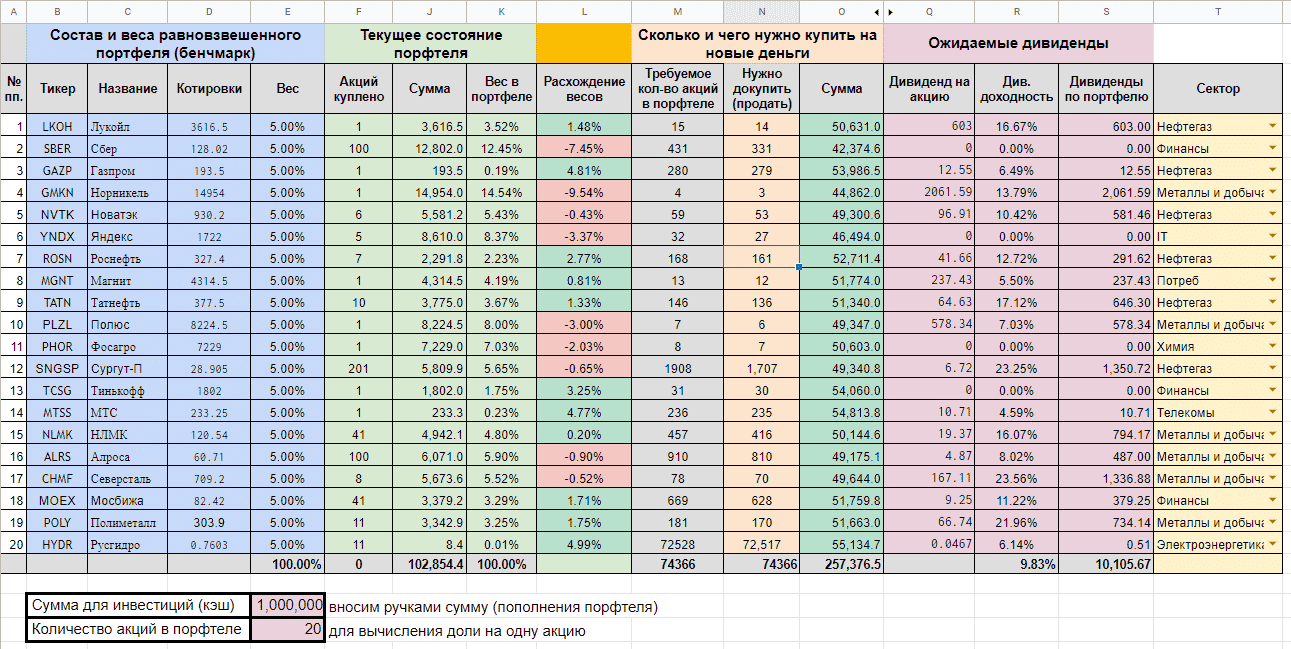

Сделал шаблон для учета инвестиций по стратегии равно взвешенного портфеля. Расскажу вкратце что умеет делать таблица.

Таблица состоит из нескольких блоков. Для удобства и наглядности блоки выделены разными цветами. Вот как это выглядит у меня на начальном этапе.

Содержание

- Начало — веса, котировки и названия

- Твой портфель

- Помощь в ребалансировке

- Новые пополнения

- Дивиденды

- Сектора

- Файл-шаблон

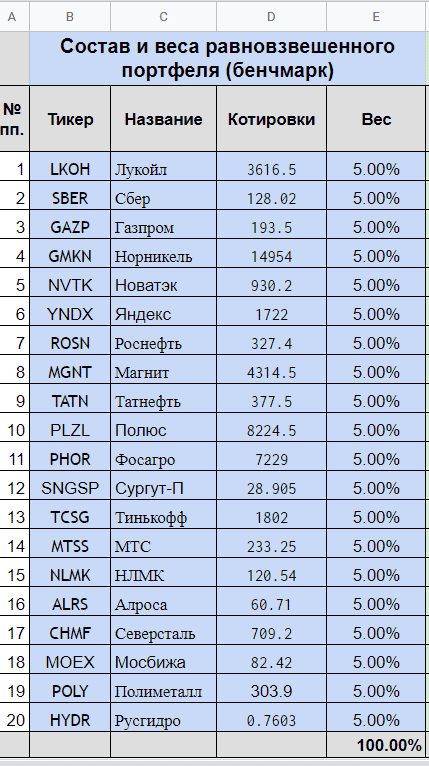

Начало — веса, котировки и названия

Перед началом пользования таблицей нужно указать сколько акций в портфеле вы хотите иметь. Это нужно для вычисления доли на одну акцию (5, 10 или 20%).

В первом блоке накидываем для себя список акций, который вы хотите иметь в портфеле. Для примера я добавил в файл 20 компаний из индекса Мосбиржи.

Котировки подтягиваются с биржи автоматически (прописана формула). Если будете менять бумагу на другую (или добавлять новые имена), в формуле нужно прописать новый тикер.

На примере формулы для Сбера. Тикер выделил красным. Его и нужно менять на другой.

=IMPORTXML(«http://iss.moex.com/iss/engines/stock/markets/shares/securities/SBER.xml», «/document/data[@id=»»marketdata»»]/rows/row[@BOARDID=»»TQBR»»]/@MARKETPRICE»)

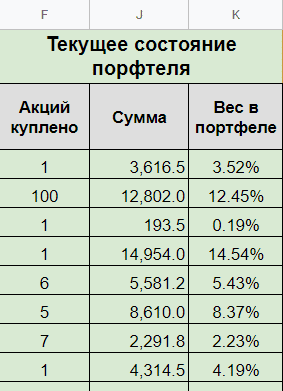

Твой портфель

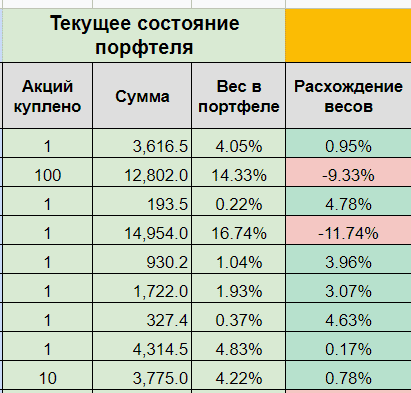

Второй сектор показывает текущее состояние вашего портфеля. Сколько и каких акций куплено и на какую сумму. А также пропорции этих акций в портфеле.

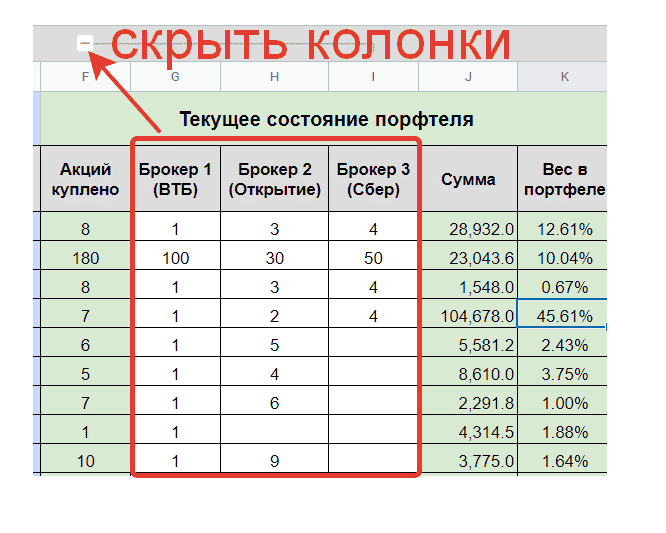

Заполнять количество акций можно в колонке «Акций куплено«. Но бывает ситуации, что бумаги могут быть раскиданы по разным брокерам. И даже акции одного эмитента могут находиться по разным счетам. К примеру у меня так. Часть у одного брокер, часть у другого. Есть даже бумаги, лежащие у одного брокера, но по разным счетам (ИИС и обычный брокерский счет).

Это доставляет определенные неудобства при заполнении таблицы. Нужно постоянно складывать данные в уме. «у брокера А у меня лежит 100 акций Сбера, у брокера Б — еще 250. По брокеру В — сегодня купил 60 и было до этого на счете 40. Сколько итого нужно записать?» Или бывает случайно удалил данные по количеству акций, к примеру того же Сбера. Типа рука дрогнула и ты не заметил сразу (и не можешь сделать отмену действий). И что нужно сделать, чтобы восстановить данные? Пройтись по всем своим брокерам, посмотреть нет ли у них акций Сбера. А если удалил не одну, а несколько ячеек? У меня так было несколько раз. Приходилось не только восстанавливать, но делать сверку по всем брокерам — вдруг я что-то еще удалил случайно.

Второй минус — ты не видишь полной картины, какие бумаги и у какого брокера у тебя находятся.

Для подобных случаев я добавил разделение по брокерам. Заполняем количество по каждому брокеру отдельно, а потом все автоматом суммируется в отдельную колонку (акций куплено) При необходимости можно нажимать на «плюсик» (или «минус») и колонки с брокерами будут скрыты.

Помощь в ребалансировке

Для наглядности я сделал колонку «Расхождение весов«. Она показывает на сколько отклоняются текущие пропорции акций от первоначально заданных. В зависимости от цвета колонки инвестор понимает, что ему нужно сделать с акциями:

- красный цвет — вес акции в портфеле превышен. Нужно продать часть.

- зеленый цвет — доля акций меньше заданного. Нужно докупать.

Если портфель постоянно пополняется, то продавать необязательно. Можно выравнивать пропорции покупкой отстающих, доля которых на данный момент минимальна, а расхождение максимально (зеленый цвет).

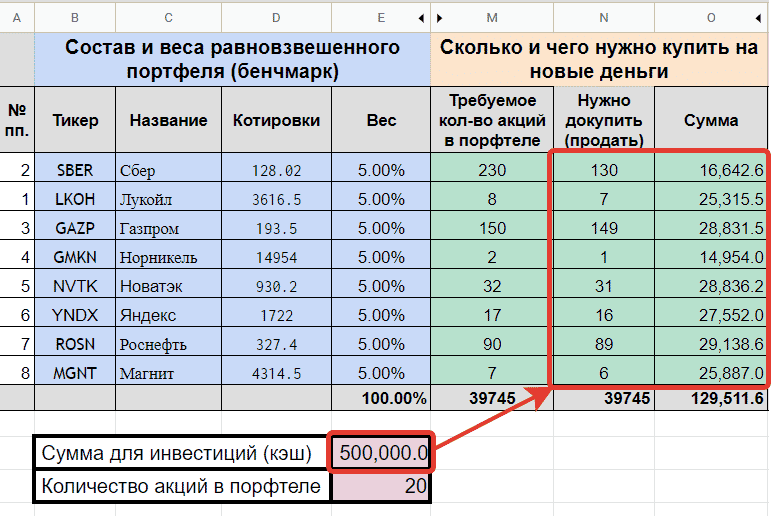

Новые пополнения

В таблице можно заполнить поле «Сумма для инвестиций (кэш)» и система сама посчитает каких акций и в каком количестве нужно купить. Причем учитывается уже купленные акции.

По сути — это подсказка куда направить новые поступления денег. Даже думать не надо. 😁

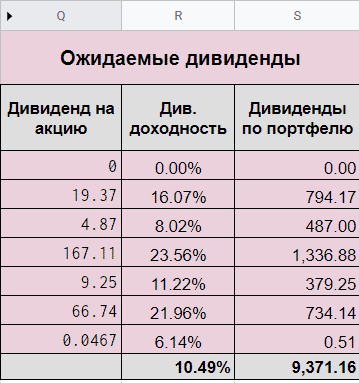

Дивиденды

Таблица выдергивает данные по дивидендам за 12 месяцев с сайта Доход (можете сравнить правильность). В итоге мы наглядно видим не только данные по каждой бумаге, но и сколько может денег приносить наш портфель в целом и какая у него дивидендная доходность. Можно поиграть с наименованием бумаг, чтобы увеличить дивидендную доходность портфеля.

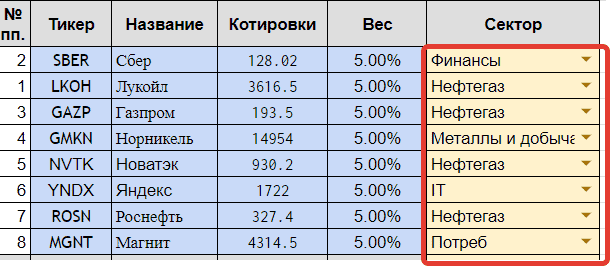

Сектора

Необязательный столбец. Показывает к какому сектору относятся ваши акции. Я использую его для наглядности.

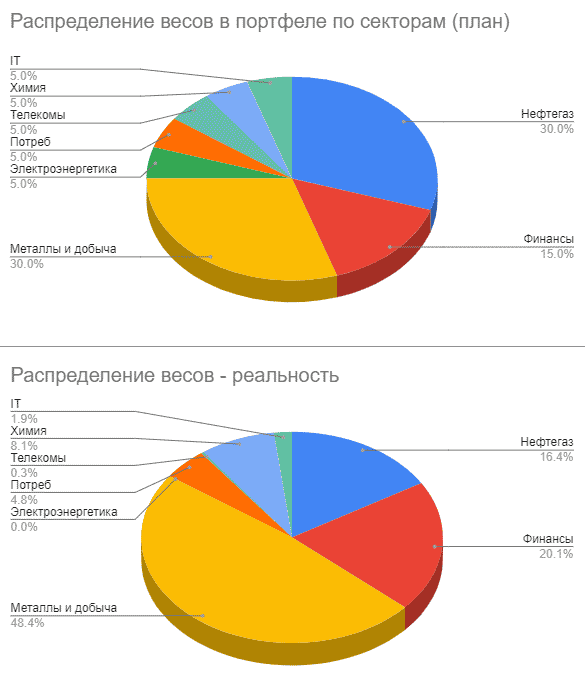

В шаблоне выводится две диаграммы — сколько веса занимает в вашем портфеле каждый сектор. Одна диаграмма показывает запланированный веса портфеля (бенчмарк). Вторая — реальные.

В чем суть?

Во-первых, когда вы выбираете эмитентов в свой портфель, сразу видно распределение по секторам. Это помогает избежать сильного доминирования одного сектора в портфеле. К примеру, большинство крупных компаний на Мосбирже относятся к нефтегазовому сектору. И если вы захотите собрать портфель из 10 акций голубых фишек, то, скорее всего, больше половины веса будет приходиться на нефтегаз. А это с точки зрения диверсификации — не есть гуд. И желательно такой портфель разбавить акциями из других отраслей.

Этот же принцип работает и в обратную сторону. Мы можем посмотреть на шаблонный вариант портфеля и заметить, что нам не хватает какого-нибудь сектора (доля которого в портфеле презрительно мала или вообще отсутствует). Это будет нам сигнал к размышлению.

Во-вторых, на диаграмме по реальному распределению по секторам мы сразу можем увидеть сильно ли наш портфель «разъехался», по сравнению с шаблонным вариантом.

К примеру, глядя на диаграммы ниже, я сразу вижу, что доля сектора «Металл и добыча» у меня намного больше запланированного. А вот сектор «Нефтегаз» сильно отстает. Следовательно, мне нужно направлять в него все новые деньги в первую очередь. И пока не вкладываться в Металлы.

Файл-шаблон

Файл для учета равно взвешенного портфеля доступен по ссылке. Напоминаю, чтобы утащить к себе, нужно в меню «Файл» выбрать «Создать копию». В этом случае вам будет доступно редактирование документа.

Удачных инвестиций!

Буду рад услышать обратную связь.

В следующей части расскажу про 5 способов собрать портфель из акций.

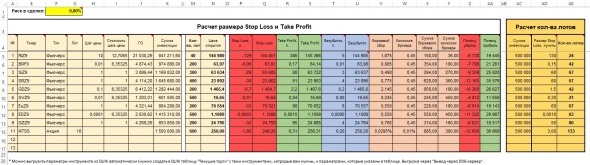

Это мой основной калькулятор для расчета рисков и позиций. По сути калькулятор состоит из двух частей:

- раздел для расчета стопов и профита (левая часть);

- раздел для расчета количество лотов при указании суммы сделки и размера стопа (правая часть)

В заголовках таблицы оставил комментарии.

Для редактирования, заходите в «Рецензирование» и «Снять защиту листа» (пароли нет).

Если где-то ошибся, поправляйте, буду только рад.

Новая ссылка на калькулятор (дополнил формулы для расчета всех инструментов): yadi.sk/i/c5-I-rUNz216LA

В предыдущем посте ссылка на более простые калькуляторы.

В этой статье мы приводим ссылки и описание шести полезных файлов Excel, которые вы можете использовать для принятия инвестиционных решений или получения новых знаний в области инвестиций:

- Построение лестницы облигаций (актуальные обновляемые данные)

- Анализ качества эмитентов облигаций (актуальные обновляемые данные)

- 11 способов расчета доходности инвестиционного портфеля

- Сравнение фондов с выплатами и реинвестированием для цели получения периодического дохода

- Калькулятор процентного риска облигаций

- Шаблон файла для оценки акций

Лестница облигаций

Лестница облигаций — это простая инвестиционная стратегия, позволяющая организовать удобные для инвестора денежные потоки и снизить риск изменения процентных ставок.

Вы определяете число ступеней лестницы (число лет, умноженное на число погашений облигаций каждый год), для каждой ступени находите подходящие для вас облигации и инвестируете в каждую ступень одинаковую сумму денег.

После погашения облигаций в каждой ступени вы выбираете, тратить деньги на свои обычные расходы (или инвестировать в другие альтернативы) и, таким образом, «укорачивать» лестницу или купить новые облигации (на срок в конце лестницы), достроив лестницу до целевого года погашения. Купоны вы можете использовать по своему желанию. Подробно о Лестнице облигаций мы писали здесь.

Этот файл основан на данных нашего сервиса «Анализ облигаций» и обновляется еженедельно. Видео по построению лестницы облигаций и отчету по качеству эмитента смотрите здесь.

Анализ качества эмитентов облигаций

Детальный анализ качества эмитентов облигаций как «со стороны» (долговая нагрузка, эффективность, стабильность), так и «внутри» (анализ качества баланса и качества прибыли). Этот отчет также позволят находить лучшие замены или аналоги для любых облигаций.

Этот файл основан на данных нашего сервиса «Анализ облигаций» и обновляется еженедельно. Для доступа на страницу с файлом может потребоваться очень быстрая регистрация.

11 способов расчета доходности инвестиционного портфеля

Все просто, если в вашем портфеле нет пополнений и выводов денег. Но, как правило, они есть и рассчитывая доходность двумя разными способами, вы можете получить абсолютно разные результаты, вплоть до того, что при одном методе расчета ваша доходность будет положительной, а при другом — отрицательной. И оба эти результата будут являться корректными.

Это файл представляет все 11 способов расчета доходности. Он не универсален для любого портфеля, но с его помощью и нашей подробной статьи вы легко сможете ориентироваться в основных способах расчета и применять их. Решение этой задачки в Telegram также поможет лучше разобраться в использовании различных подходов к расчетам.

Сравнение фондов с выплатами и реинвестированием для цели получения периодического дохода

Если ваша инвестиционная цель — генерация периодического дохода (выплат), вы можете использовать отдельные акции и облигации, а можете фонды. Последние могут выплачивать доходы, а могут их реинвестировать. В случае реинвестирования, вы сможете реализовать свою цель только продавая часть паев на величину ожидаемого дохода.

Этот файл показывает, что такая стратегия более эффективна после учета налогов и временной стоимости денег, чем получение выплат. В решении этого кейса мы объясняем все подробно.

Калькулятор процентного риска облигаций

Облигации с различными характеристиками (срок, доходность, размер, число купонов и пр.) имеют разную чувствительность к изменению рыночных процентных ставок.

Это калькулятор позволяет вычислять процентное изменение цены облигаций в зависимости от изменения процентных ставок (есть формулы и подходы к аппроксимации сложных вычислений типа выпуклости). В конченом итоге, вы можете оценивать процентные риски и потенциальные доходности целых портфелей, как это сделали мы в решении этой задачки в Telegram.

Шаблон файла для оценки акций

Полноценный шаблон оценки акций по модели дисконтированных денежных потоков от профессора Сваминатана, 25 лет преподававшего в Cornell (University of Chicago). Конспекты лекций по оценке и анализу ценных бумаг также отличные.

Бонус: пример боевой оценки акций Tesla от Асвата Дамодарана, профессора финансов в Школе бизнеса Стерна при Нью-Йоркском университете (преподает корпоративные финансы и оценку капитала).

Читайте также:

- 8 лучших книг по анализу отчетности и оценке компаний

- 8 лучших книг для развития знаний об инвестициях

- Три факта об оценке активов

- Законы оценки: Разоблачение мифов и заблуждений

- Роль облигаций в инвестиционном портфеле

- BOND ETF. Первый настоящий фонд облигаций с затратами 0.4%

- и еще десятки полезных публикаций в нашем канале Telregram. Вот тут есть полный гид по каналу

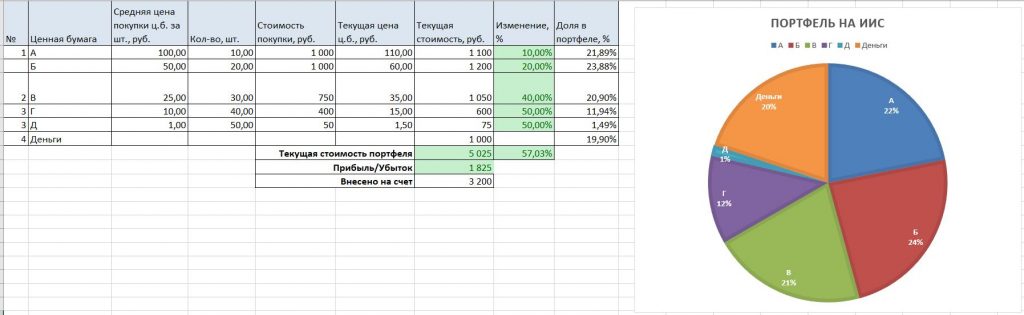

Скриншоты таблицы

1.Основная вкладка — Портфель

Здесь отмечаем свои покупки: сколько акций и по какой средней цене куплены. Котировки вы можете вписывать вручную. Или загрузить эту таблицу в гугл докс и вставлять их из гугл финанс.

Также здесь отмечаем общую сумму взносов на счет.

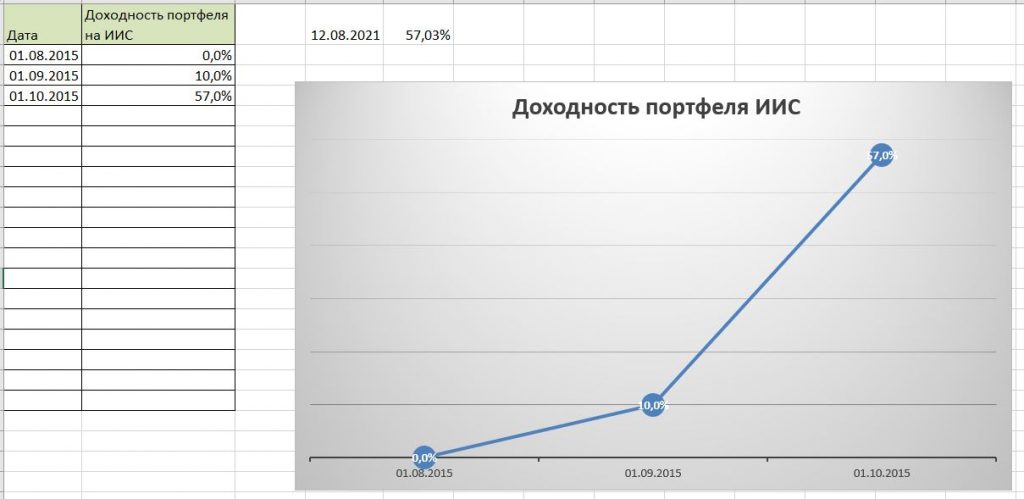

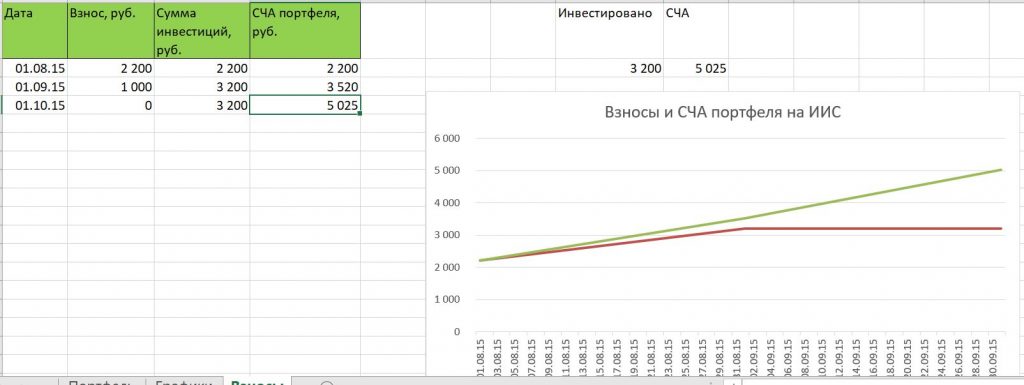

2. Вкладка «Графики»

В ней отмечаем даты и какая была доходность портфеля.

3. Вкладка «Взносы»

В ней указываем свои взносы и СЧА (стоимость портфеля).

таблица для формирования портфеля

таблица для учета инвестиций

таблица для расчета инвестиционного портфеля в excel

таблица для ведения инвестиционного портфеля

учет портфеля ценных бумаг в excel

таблица инвестиционного портфеля в excel

таблица для инвестиционного портфеля

пример учета инвестиционного портфеля в excel

Базовые калькуляторы Московской Биржи

|

Калькулятор cheapest-to-deliver Московской Биржи

Калькулятор позволяет определить облигацию, наиболее выгодную к поставке и справедливую цену фьючерса, а также рассчитать прибыль в стратегиях carry trade и игре на наклоне кривой.

|

|

Калькулятор для частного инвестора

Калькулятор позволяет рассчитать финансовый результат по фьючерсам ОФЗ при заданных сценариях процентой ставки, а также подобрать оптимальный размер денежных средств, чтобы избежать маржин-колла.

|

|

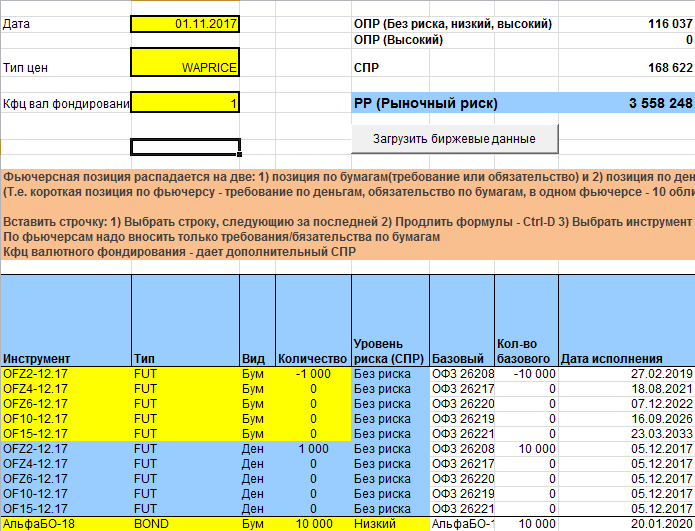

Калькулятор управления дюрацией портфеля облигаций

Калькулятор позволяет завести портфель облигаций, рассчитать его профиль риска, рассчитать P&L при различных движениях ставки и изменениях формы кривой доходности, а так же подобрать оптимальный хедж.

|

|

Калькулятор по оптимизации общего процентного риска (ОПР) для портфеля облигаций в банках

Калькулятор позволяет рассчитать, насколько можно уменьшить общий процентный риск по облигациям (ОПР) согласно положению 511-П при хеджировании фьючерсами на корзину ОФЗ

|