Формула для расчета НДС в Excel — это простой и легкий способ посчитать реальные рекламные расходы, сумму налога или цену товара, а все необходимые формулы представлены ниже в статье.

- Формула №1;

- №2;

- №3;

Видеоинструкция

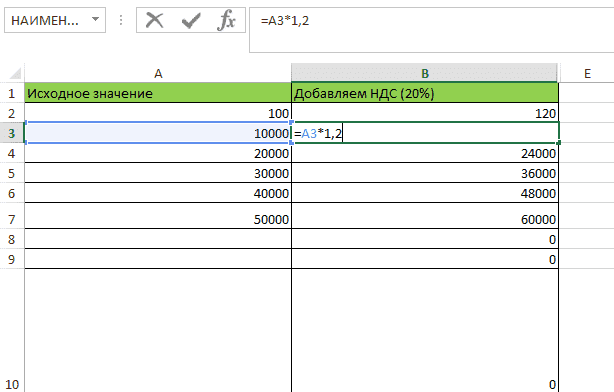

Формула расчета НДС в Excel (добавить налог)

Для того, чтобы получить значение с учетом налога можно использовать формулу:

=A2*1,2

Где A1 — это число или ячейка, которую используем в расчетах.

Пример:

Важно! С 1 января 2019 года согласно N 303-ФЗ от 03.08.2018 ставка налога на добавочную стоимость в РФ установлена на уровне 20%.

Важно! Если требуется произвести вычисления для другой страны (не России), где применяется другая ставка, требуется заменить «1,2» на другое, например, для 18% оно соответствует «1.18», для 15% оно будет «1.15».

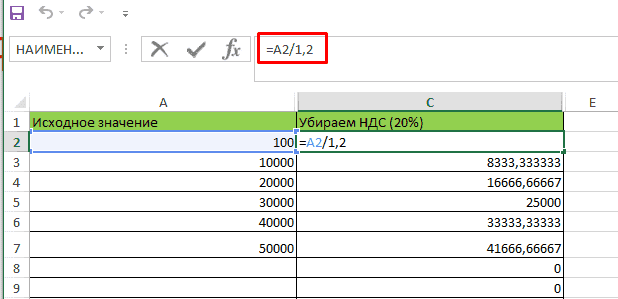

Извлечь сумму без налога на добавленную стоимость в Экселе

Чтобы получить сумму без НДС можно воспользоваться конструкцией:

=A2/1,2

Пример:

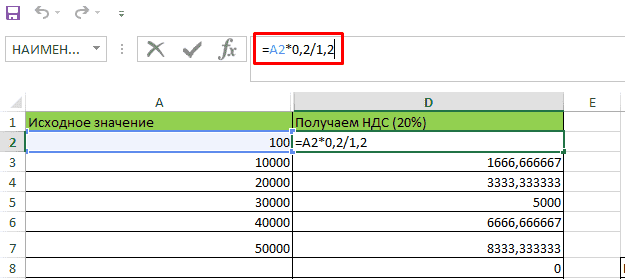

Расчет по ставке 20%

Чтобы получить сумму НДС, которая будет уплачена потребуется формула:

=A2*0,2/1,2

Пример:

Что это такое НДС по сути? — Это косвенный налог, начисляемый на прибавочную (добавленную) стоимость товара (или услуги) в соответствии с утвержденными налоговыми ставками исходя из налогового кодекса Российской Федерации.

Правильно посчитать НДС от суммы на калькуляторе очень просто: нужно сумму (или стоимость) без НДС умножить на 20 и разделить на 120. Это универсальная формула.

Теперь расскажу о том, как правильно посчитать НДС 20% в Microsoft Excel.

К рассмотрению я предлагаю несколько вариантов базовых сценариев обсчета НДС:

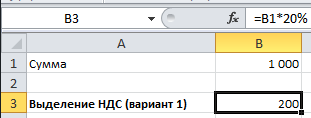

Выделение НДС 20% из суммы

Для примера, возьмем сумму в ячейке B1 в 1 000 едениц, с которой мы и будем производить расчеты. Допустим нам нужно выделить для нее величину налога на добавленную стоимость. Для этого нам нужно эту сумму умножить на налоговую ставку, т.е. С1 * 20%:

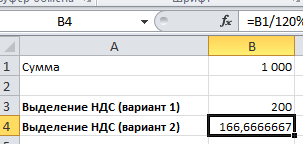

Так же может быть и еще вариант, когда в сумму уже включен налог и нам нужно его выделить из суммы, тогда формула расчета будет выглядеть так B1/120%*20%:

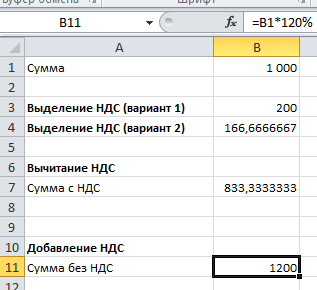

Прибавление НДС 20% из суммы

Теперь рассчитаем полную сумму с учетом налога. Чтобы прибавить НДС необходимо к сумме (100%) добавить выделенный налог (20%), другими словами умножить ее на 120%, в итоге получаем B1*120%:

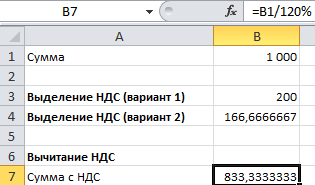

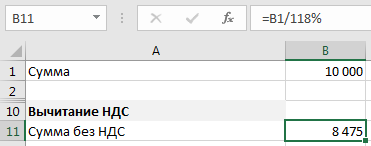

Вычитание НДС 20% из суммы

В этом варианте нам известна сумма С1, но в ней уже учтен налог в 20%.

Так как итоговая сумма составляет 120% (как в примере выше), то чтобы вычесть НДС и получить сумму без учета налога, нам необходимо разделить ее на 120%, т.е. B1/120%:

Для удобства и наглядности расчетов предлагаю вам скачать файл примера расчетов НДС 20% по которому и была подготовлена данная статья.

На сегодня это всё, о чем я хотел написать. Всем удачи!

Формула для расчета НДС в Excel

Узнаем различные способы расчета налога на добавленную стоимость в Excel и детально изучим формулы, в том числе научимся выделять, прибавлять и вычитать НДС.

В статье приведены расчеты для ставки в 18% (действовавшей до 2019 г.), для пересчета налога по новой ставке в 20% не забудьте в формулах поменять ставку с 18% на 20%.

Приветствую всех, дорогие читатели блога TutorExcel.Ru.

Перед тем как посчитать НДС в Excel, вспомним что это такое и каким вообще данный налог бывает.

Как следует из названия, налог на добавленную стоимость — это косвенный налог, начисляемый на прибавочную (добавленную) стоимость товара (или услуги) в соответствии с утвержденными налоговыми ставками (согласно налоговому кодексу РФ).

В России налоговые ставки для расчета НДС бывают 3 видов в зависимости от типа товара: 18% (применяется по умолчанию, стандартная ставка для большинства товаров), 10% и 0% (сниженная ставка для определенных категорий товаров).

С 2019 г. ставку НДС в России с 18% подняли до 20%, учтите это при расчете налога в новых периодах.

Если вам нужно вычислить НДС не для России, а к примеру, для Украины, Белоруссии или Казахстана, то в этих странах действуют следующие налоговые ставки (по другим странам данные можно посмотреть здесь):

- Украина. 20% (стандартная), 0% (сниженная);

- Белоруссия. 20% (стандартная), 10%, 0,5% или 0% (сниженная);

- Казахстан. 12% (стандартная).

В общем и целом, величина ставки в зависимости от страны может меняться, но смысл налоговых платежей остается один и тот же.

Поэтому в последующих примерах мы будем рассматривать расчеты только для российской системы налогообложения, но в случае необходимости формулы легко скорректировать (изменив размер ставки) и для любой другой страны.

Теперь перейдем к рассмотрению различных способов расчета НДС в Excel.

Способ 1. Ручной ввод формул

Давайте подумаем какие вообще есть варианты подсчёта формулы налоговых отчислений.

У нас есть 3 варианта — мы можем либо отдельно рассчитать налог, либо добавить, либо вычесть.

В итоге, после выбора варианта подсчета, полученный результат можно вручную ввести в поле ввода с помощью формулы.

Рассмотрим каждый из трех вариантов более подробно.

Выделение НДС

Предположим, что у нас есть сумма S (без учета налога) и мы хотим выделить для нее величину налога на добавленную стоимость.

Для выделения налога нам нужно эту сумму умножить на налоговую ставку, т.е. S * 18%:

Рассмотрим еще один вариант, пусть в сумму S уже включен налог.

В этом случае, так как в начальной величине S содержится 18% ставка, поделив сумму на 118% и умножив на 18% мы получим выделенный налог на добавленную стоимость, т.е. (S / 118%) * 18%:

Прибавление НДС

Начальные условия те же самые, для суммы S рассчитаем полную сумму с учетом налога. Чтобы прибавить НДС необходимо к сумме (100%) добавить выделенный налог (18%), другими словами умножить ее на 118%, т.е. S * 118%:

Вычитание НДС

Начальные условия — нам известна сумма S, но с тем условием, что в ней уже учтен налог.

Так как итоговая сумма составляет 118% (как в примере выше), то чтобы вычесть НДС и получить сумму без учета налога, нам необходимо разделить ее на 118%, т.е. S / 118%:

Как видим у нас есть 3 варианта формулы расчета, в зависимости от того, что именно и как нужно посчитать.

Способ 2. Пользовательская функция

Поэтому в качестве ещё одного подхода к подсчету формулы, напишем пользовательскую функцию, которая объединяла бы все варианты расчета и автоматизировала расчеты, чтобы уменьшить вероятность ошибки, к примеру, при наборе формулы.

Как мы уже выяснили, расчет зависит от 3 параметров: исходной суммы (для которой будем производить расчет), размера ставки (18%, 10% или 0%) и типа расчета (выделение, вычитание или прибавление).

Поэтому в качестве аргументов функции и зададим указанные параметры.

Переходим в окно редактора Visual Basic (сочетание клавиш Alt + F11), добавляем новый модуль (через меню Insert -> Module) и затем копируем туда код нашей функции:

Как правильно посчитать НДС 20% от суммы в Microsoft Excel

Что это такое НДС по сути? — Это косвенный налог, начисляемый на прибавочную (добавленную) стоимость товара (или услуги) в соответствии с утвержденными налоговыми ставками исходя из налогового кодекса Российской Федерации.

Правильно посчитать НДС от суммы на калькуляторе очень просто: нужно сумму (или стоимость) без НДС умножить на 20 и разделить на 120. Это универсальная формула.

Теперь расскажу о том, как правильно посчитать НДС 20% в Microsoft Excel.

К рассмотрению я предлагаю несколько вариантов базовых сценариев обсчета НДС:

Выделение НДС 20% из суммы

Для примера, возьмем сумму в ячейке B1 в 1 000 едениц, с которой мы и будем производить расчеты. Допустим нам нужно выделить для нее величину налога на добавленную стоимость. Для этого нам нужно эту сумму умножить на налоговую ставку, т.е. С1 * 20%:

Так же может быть и еще вариант, когда в сумму уже включен налог и нам нужно его выделить из суммы, тогда формула расчета будет выглядеть так B1/120%*20%:

Прибавление НДС 20% из суммы

Теперь рассчитаем полную сумму с учетом налога. Чтобы прибавить НДС необходимо к сумме (100%) добавить выделенный налог (20%), другими словами умножить ее на 120%, в итоге получаем B1*120%:

Вычитание НДС 20% из суммы

В этом варианте нам известна сумма С1, но в ней уже учтен налог в 20%.

Так как итоговая сумма составляет 120% (как в примере выше), то чтобы вычесть НДС и получить сумму без учета налога, нам необходимо разделить ее на 120%, т.е. B1/120%:

Для удобства и наглядности расчетов предлагаю вам скачать файл примера расчетов НДС 20% по которому и была подготовлена данная статья.

На сегодня это всё, о чем я хотел написать. Всем удачи!

Как в Эксель (Excel) посчитать цену без НДС (вычесть НДС из цены)?

Как в программе Эксель (Excel) найти стоимость без НДС, если дана сумма с НДС?

Если известна стоимость товара с НДС, то посчитать стоимость без НДС (отнять НДС) можно по следующей формуле:

Цена товара без НДС = Цена товара с НДС — Цена товара с НДС * (Ставка НДС / (100 + Ставка НДС)).

В России величина НДС на данный момент равна 20%, но есть некоторые категории товаров, которые облагаются ставкой 10%.

То есть прежде чем выделять цену без НДС, нужно знать, какая именно налоговая ставка применяется к данному товару.

Цена товара с НДС равна 1200 рублей, ставка равна 20%.

Цена без НДС = 1200 — 1200 * (20 / (100 + 20)) = 1200 — 1200 * 20/120 = 1200 — 1200 * 1/6 = 1200 — 200 = 1000 рублей.

Теперь рассмотрим, как завести такую формулу в Эксель (Excel).

1) Если ставка НДС для всех товаров одинаковая, то это значение можно записать в отдельной ячейке, а ссылку на неё в формуле сделать абсолютной.

Также можно записать это числовое значение непосредственно в формуле.

Для первого товара записываем формулу:

То есть C3 — это ячейка со стоимостью с НДС, а $D$9 — это ячейка со ставкой НДС.

Чтобы сделать абсолютную ссылку на ячейку со ставкой НДС удобнее всего нажать на клавишу F4.

После этого остаётся скопировать эту формулу в нижестоящие ячейки.

2) Если ставка НДС для каждого товара разная, то можно добавить ещё один столбец со ставкой.

Формула для первого товара будет такой:

То есть здесь налоговая ставка берётся из соответствующего столбца и равна 10%.

А для следующего товара формула будет:

То есть будет браться ячейка с уже другой налоговой ставкой, то есть 20%.

3) Также в Интернете можно найти надстройку для Excel, в которой имеется специальная функция для работы с НДС.

Эта надстройка называется Vba-Excel, скачать её можно здесь.

После скачивания файла его нужно открыть и нажать на кнопку «Установить».

Затем включаем надстройку через «Файл» -> «Параметры» -> вкладка «Надстройки».

В результате появится функция под названием «НДС», позволяющая находить цену без НДС.

ЧИСЛО — исходное число.

ТОЛЬКО_НДС — может принимать значения 0 (требуется найти сумму без НДС) или 1 (требуется найти сумму с НДС), в нашем случае нужен 0.

СТАВКА — если она равна 20%, то пишем 0,2; если 10% — пишем 0,1. По умолчанию = 20%.

Калькулятор НДС онлайн

Калькулятор НДС производит расчет налога онлайн. Калькулятор поможет выделить или начислить НДС. Результаты отображаются как цифрами, так и прописью.

Вы можете изменить ставку НДС, скопировать и сохранить итоговые расчеты в памяти калькулятора.

Инструкции по работе с Калькулятором НДС

Рекомендуем сначала выбрать «Тип расчета» (Выделить или Начислить НДС) так как калькулятор все расчеты показывает сразу, по мере ввода чисел.

Режим работы можно изменить, нажав на соответствующую кнопку или кликнув по названию режима работы.

Если нужно, измените ставку НДС.

Все расчеты на калькуляторе НДС можно производить, даже если нет подключения к интернет.

Последние введенные «Режим работы» и «Ставка НДС» сохраняются в памяти калькулятора.

Для копирования «Суммы НДС» или «Суммы Без/С НДС» кликните по цифрам, появится специальное окно.

При нажатии на кнопку «Х» калькулятор сбрасывается к первоначальным настройкам (Выделение НДС по ставке 20%).

Результаты вычислений отображаются как в числовом виде, так и прописью. Суммы прописью удобно копировать из специальных полей.

Результаты вычислений можно сохранить, используя кнопку «Сохранить».

Таблицу сохраненных результатов можно редактировать, удаляя не нужные расчеты.

Кликнув по строке в таблице сохраненных результатов, можно перенести данные в основные расчеты.

Скопировав «Ссылку на результат», можно отправить ссылку на произведенные расчеты по e-mail или мессенджер.

Формула расчета НДС

Для выделения НДС из суммы нужно Цену с НДС умножить на 20 и разделить на 120.

Попробуем посчитать НДС, выделим НДС из 550: 550х18/120=83.90. НДС равен 83.90, сумма без НДС — 550-83.90 = 466.10.

Начислять НДС тоже не сложно. Необходимо Цену без НДС умножить на 0.20 (получаем сумму НДС) и к получившемуся результату прибавить Цену без НДС.

Для примера начислим НДС на 550: 550х0.20+550=649. НДС равен 99.00, сумма с НДС 649.00..

Из истории возникновения НДС

В России НДС (Налог на Добавленную Стоимость) впервые был введен в 1992 году. Первоначально правила и порядок начисления НДС регулировались отдельным законом «О налоге на добавленную стоимость», позже НДС стал регулироваться 21 главой Налогового кодекса.

Изначально ставка НДС доходила до 28%, но позже была снижена до 20%.

Сейчас основная ставка НДС, действующая на территории России — 20%. Пониженная ставка НДС 10% действует на медицинские и детские товары, печатные издания, книжную продукцию.

Формулы расчета НДС

Одна из задач на проценты — расчет НДС, расчет суммы с НДС, суммы без НДС, выделения НДС из общей суммы.

1. Формула расчета НДС.

Пусть известна сумма S. Надо вычислить сумму НДС, составляющую 18 процентов от S.

Пример. Сумма 10 000 рублей, НДС составит.

НДС = 10000 * 18 / 100 = 1800.

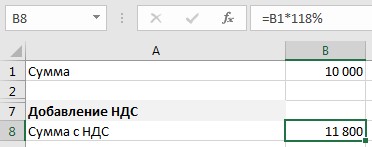

2. Формула расчета суммы с НДС.

Пусть известна сумма S. Надо вычислить Sн — сумму с НДС. Используя формулу расчета процента от числа, получаем:

Sн= S + S * 18 / 100.

Sн= S * (1 + 18 / 100) = S * 1.18.

В РФ учет НДС ведется с примененим специального документа счета-фактуры. формат бланка счета-фактуры и правила его заполнения строго регламентированы.

Пример. Сумма 10 000 рублей, сумма с НДС составит.

Sн = 10000 * 1.18 = 11800

3. Формула расчета суммы без НДС.

Пусть известна сумма с НДС Sн. Надо вычислить S — сумму без НДС. Запишем сначала формулу вычисления суммы с НДС, а потом получим из нее формулу расчета суммы без НДС.

Обозначим N = 18 / 100, тогда:

S = Sн / (1 + N) = Sн / (1+0.18) =

Sн / 1.18

Пример. Сумма с НДС равна 1180 рублей, НДС 18 процентов. Сумма без НДС составляет:

A2= 1180 / (1 + 0.18) = 1000.

4. Формула расчета (выделения) НДС из общей суммы.

Пусть известна сумма с НДС Sн. Надо вычислить сумму НДС.

Используем формулу расчета суммы без НДС.

НДС = Sн — Sн / 1.18 =

Sн * (1 — 1/1.18)

Пример. Сумма с НДС равна 11800. Сумма НДС составит:

НДС= 11800 * (1 — 1 / 1.18) = 1800.

(1-1/1.18) приблизительно равно 0.152542, тогда

НДС= 11800 * 0.152542 = 1799.9956.

Избавьтесь от утомительных

расчетов с помощью этих Excel-таблиц >>>

- Платежный календарь

- Расчет себестоимости

- Расчет инвестиционных проектов

- Финансовый анализ

- Точка безубыточности. Рентабельность продаж

Подробнее…

Платежный календарь. График и прогноз платежей и поступлений

- Платежные Календари на месяц, 3 месяца и год

- Деб.и Кред. задолженность

- Отсрочка, просроченные, с наступающим сроком

- Контроль оплаты

- Расчет ожидаемого остатка

- Кассовый разрыв

Подробнее…

Расчет себестоимости и рентабельности продукции (услуг)

- Себестоимость

- Рентабельность

- Маржинальный анализ

- Точка безубыточности

- Расходы в 10 валютах

Подробнее…

Расчет инвестиционных проектов

- Дисконтир. потоки

- WACC, NPV, IRR, ROI, PI

- Срок окупаемости

- Устойчивость проекта

- Расчет и Сравнение семи проектов

Подробнее…

Финансовый анализ МСФО

- Вертикальный и горизонтальный Анализ баланса и P&L

- 36 коэффициентов

- Динамика за 5 периодов

- Риск банкротства

- ДДС прямым и косвенным методом

- Отчет об источниках и использовании денежных средств

Подробнее…

Финансовый анализ РСБУ (Россия)

- Вертикальный и горизонтальный Анализ баланса и ОПУ

- 70 коэффициентов

- Динамика за 8 периодов

- Риск банкротства

Подробнее…

Точка безубыточности. Рентабельность продаж

- Расчет доходности при большом ассортименте

- Прибыль

- Наценка

- Минимальная наценка

- Маржинальный анализ

- Точка безубыточности

Подробнее…

Оценка стоимости бизнеса

- Все три основных подхода

- Доходный

- Рыночный (сравнительный)

- Затратный (имущественный)

Подробнее…

Посмотрите полный список таблиц >>>

Разработка Excel-таблиц

экономической и управленческой

тематики. Условия тут >>>

Содержание

- Процедура вычисления

- Способ 1: вычисление НДС от налоговой базы

- Способ 2: расчет налога от суммы с НДС

- Способ 3: вычисление налоговой величины от базы налогообложения

- Способ 4: расчет базы налогообложения от суммы с налогом

- Вопросы и ответы

Одним из множества показателей, с которыми приходится иметь дело бухгалтерам, работникам налоговой службы и частным предпринимателям, является налог на добавленную стоимость. Поэтому для них актуальным становится вопрос его расчета, а также вычисления других показателей с ним связанных. Произвести данный расчет для единичной суммы можно и при помощи обычного калькулятора. Но, если нужно вычислить НДС у множества денежных значений, то с одним калькулятором сделать это будет весьма проблематично. К тому же, счетной машинкой не всегда удобно пользоваться.

К счастью, в Excel можно значительно ускорить вычисление требуемых результатов для исходных данных, которые занесены в таблицу. Давайте разберемся, как это сделать.

Процедура вычисления

Перед тем, как перейти непосредственно к вычислению, давайте выясним, что же собой представляет указанный налоговый платеж. Налог на добавленную стоимость является косвенным налогом, который платят продавцы товаров и услуг от суммы реализуемой продукции. Но реальными плательщиками являются покупатели, так как величина налогового платежа уже включена в стоимость приобретаемой продукции или услуг.

В Российской Федерации в данный момент установлена налоговая ставка в размере 18%, но в других страна мира она может отличаться. Например, в Австрии, Великобритании, Украине и Беларуси она равна 20%, в Германии – 19%, в Венгрии – 27%, в Казахстане – 12%. Но мы при расчетах будем использовать налоговую ставку актуальную для России. Впрочем, просто изменив процентную ставку, те алгоритмы расчетов, которые будут приведены ниже, можно использовать и для любой другой страны мира, где применяется данный вид налогообложения.

В связи с этим перед бухгалтерами, работниками налоговых служб и предпринимателями в различных случаях ставится такие основные задачи:

- Расчет собственно НДС от стоимости без налога;

- Вычисление НДС от стоимости, в которую налог уже включен;

- Расчет суммы без НДС от стоимости, в которую налог уже включен;

- Вычисление суммы с НДС от стоимости без налога.

Выполнением данных вычислений в Экселе мы далее и займемся.

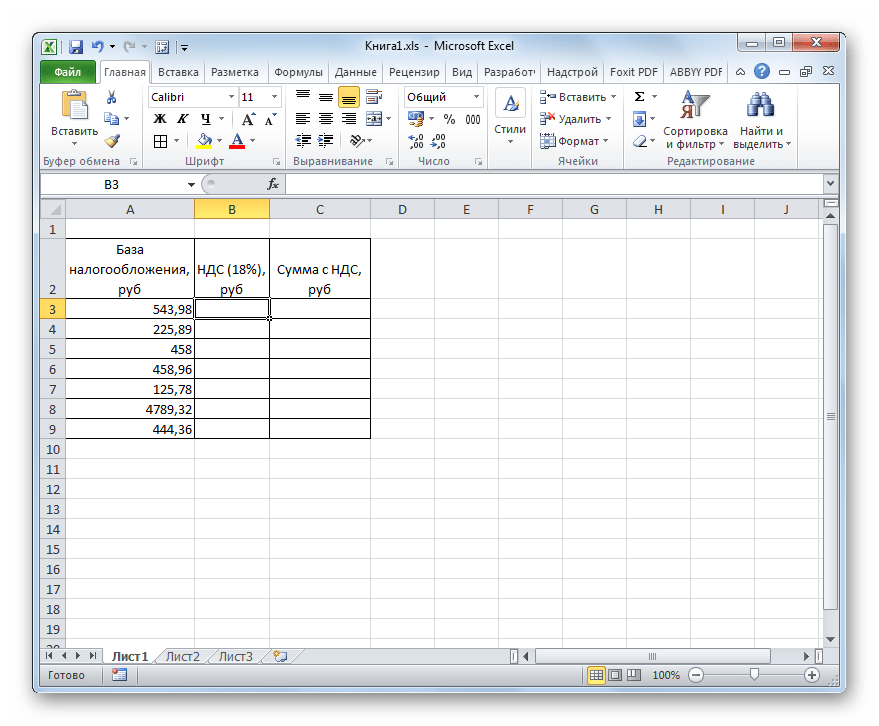

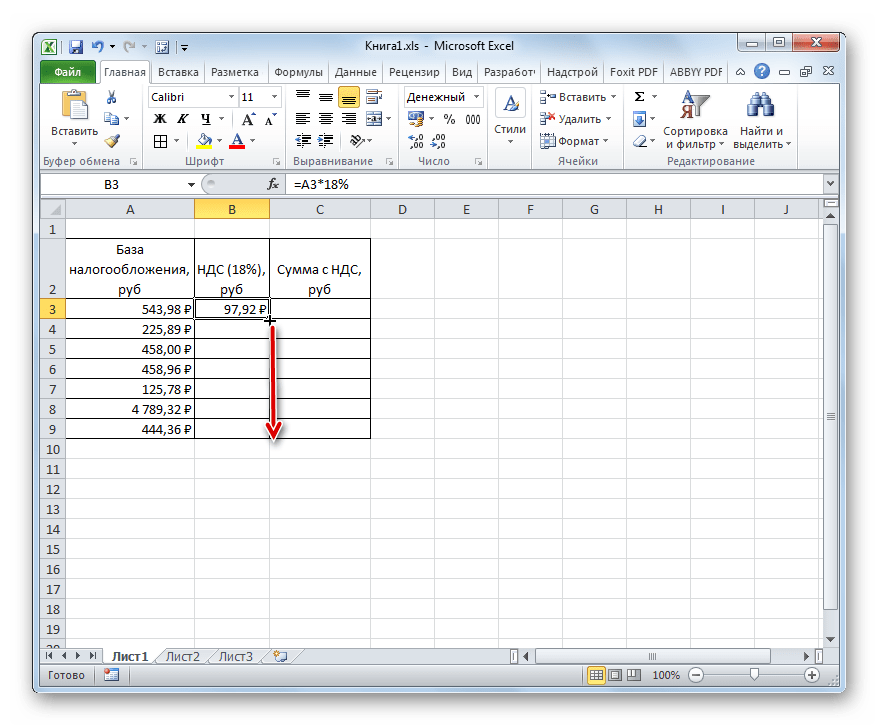

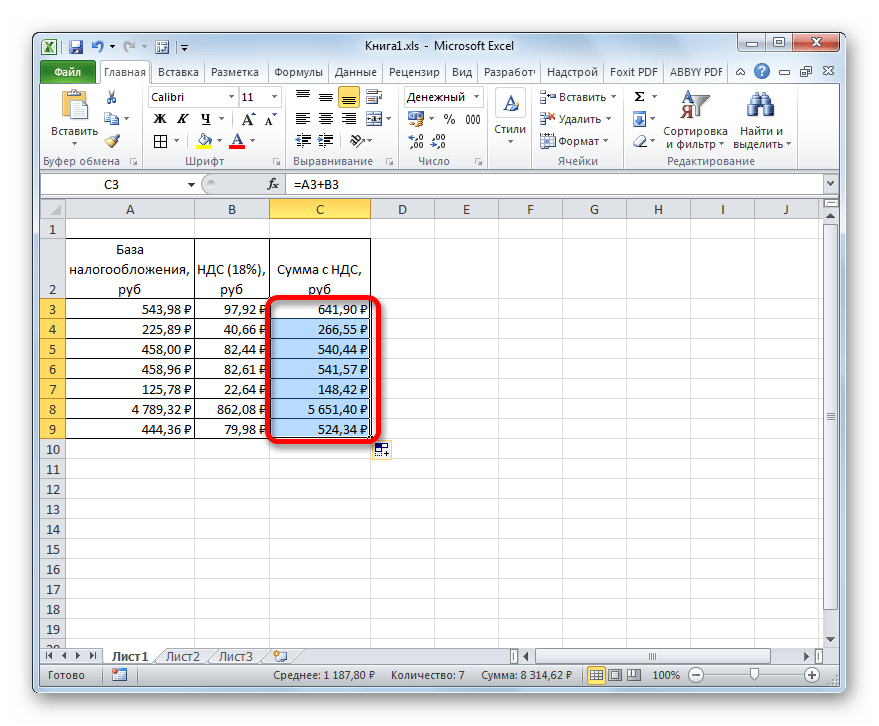

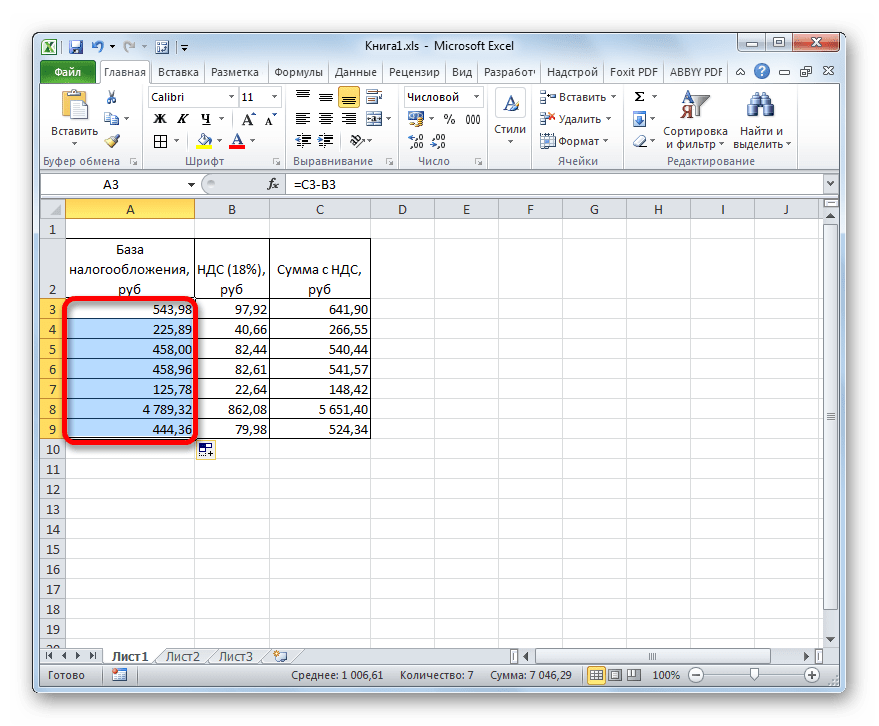

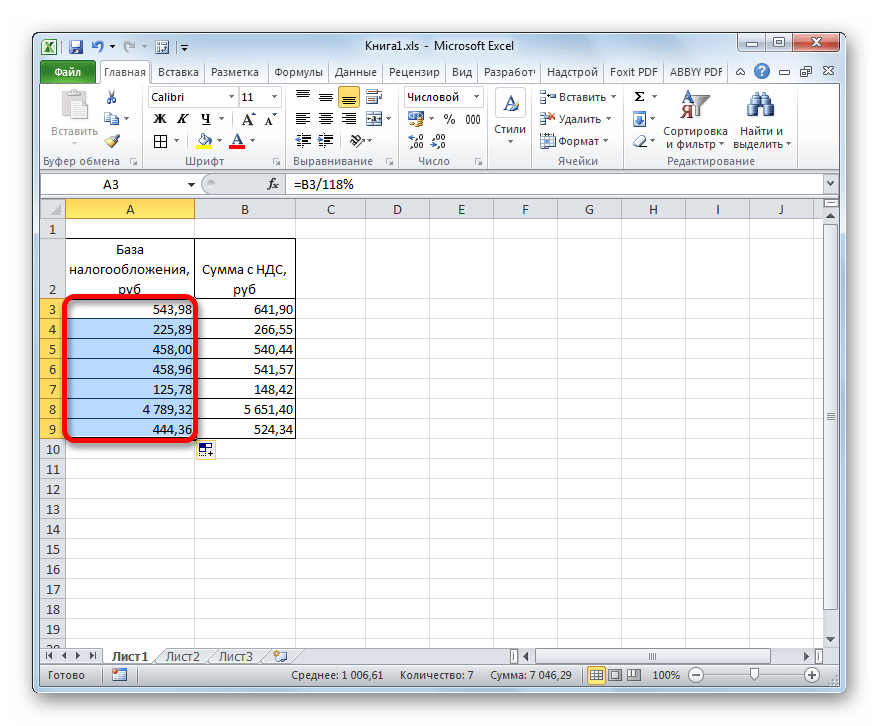

Способ 1: вычисление НДС от налоговой базы

Прежде всего, давайте выясним, как рассчитать НДС от налоговой базы. Это довольно просто. Для выполнения данной задачи нужно облагаемую базу умножить на налоговую ставку, которая в России составляет 18%, или на число 0,18. Таким образом, у нас имеется формула:

«НДС» = «База налогообложения» x 18%

Для Excel формула расчета примет следующий вид

=число*0,18

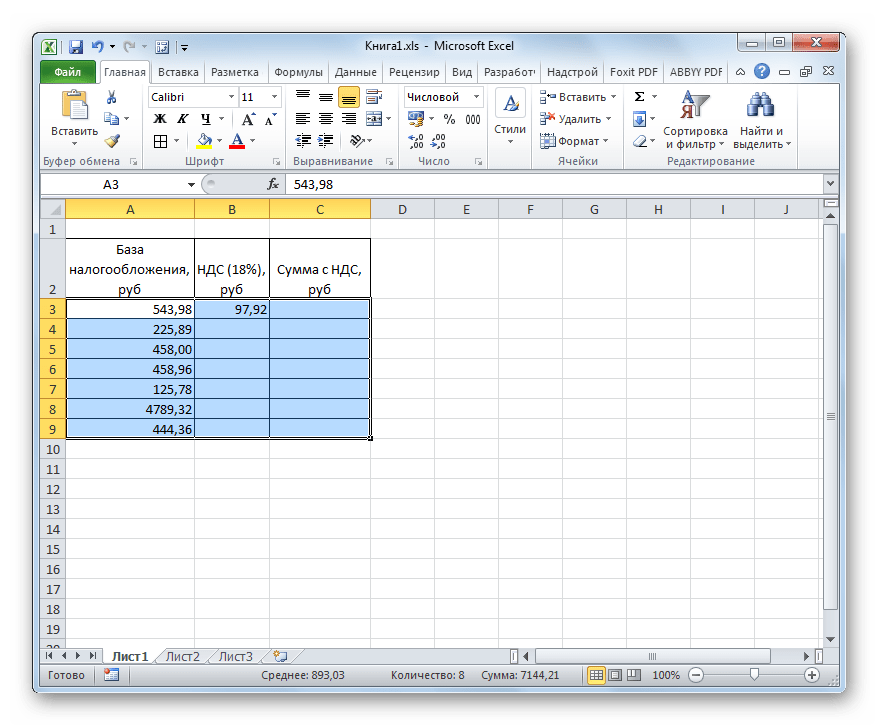

Естественно, множитель «Число» является числовым выражением этой самой налоговой базы или ссылкой на ячейку, в которой этот показатель находится. Попробуем применить эти знания на практике для конкретной таблицы. Она состоит из трех столбцов. В первом расположены известные значения базы налогообложения. Во втором будут располагаться искомые значения, которые нам и следует рассчитать. В третьем столбце будет находиться сумма товара вместе с налоговой величиной. Как не трудно догадаться, её можно вычислить путем сложения данных первого и второго столбца.

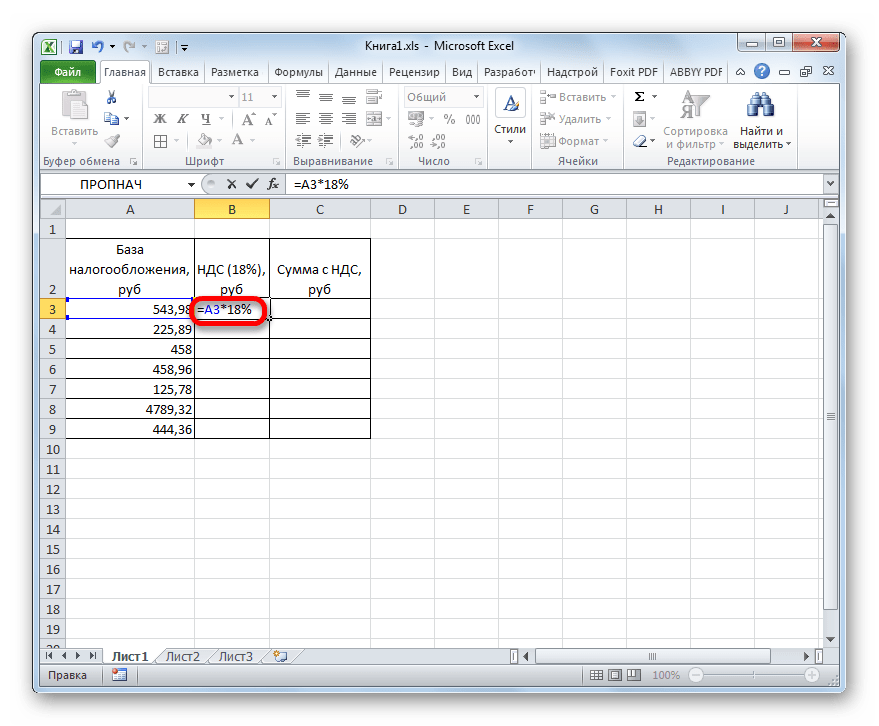

- Выделяем первую ячейку колонки с искомыми данными. Ставим в ней знак «=», а после этого кликаем по ячейке в той же строке из столбца «Налоговая база». Как видим, её адрес тут же заносится в тот элемент, где мы производим расчет. После этого в расчетной ячейке устанавливаем знак умножения Excel (*). Далее вбиваем с клавиатуры величину «18%» или «0,18». В конченом итоге формула из данного примера приняла такой вид:

=A3*18%В вашем случае она будет точно такая же за исключением первого множителя. Вместо «A3» могут быть другие координаты, в зависимости от того, где пользователь разместил данные, которые содержат базу налогообложения.

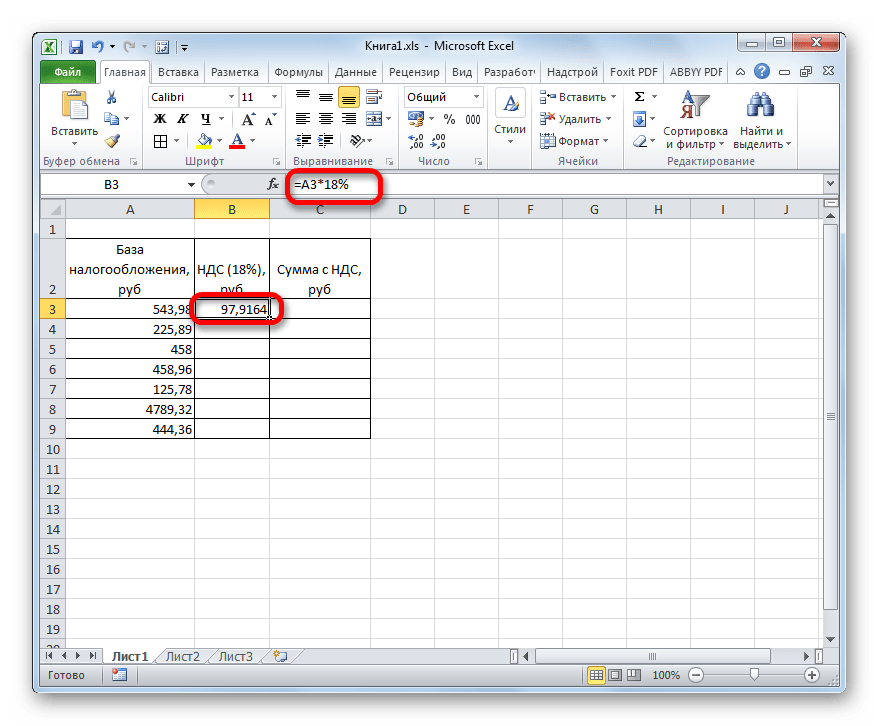

- После этого, чтобы вывести готовый результат в ячейку, щелкаем по клавише Enter на клавиатуре. Требуемые вычисления будут тут же произведены программой.

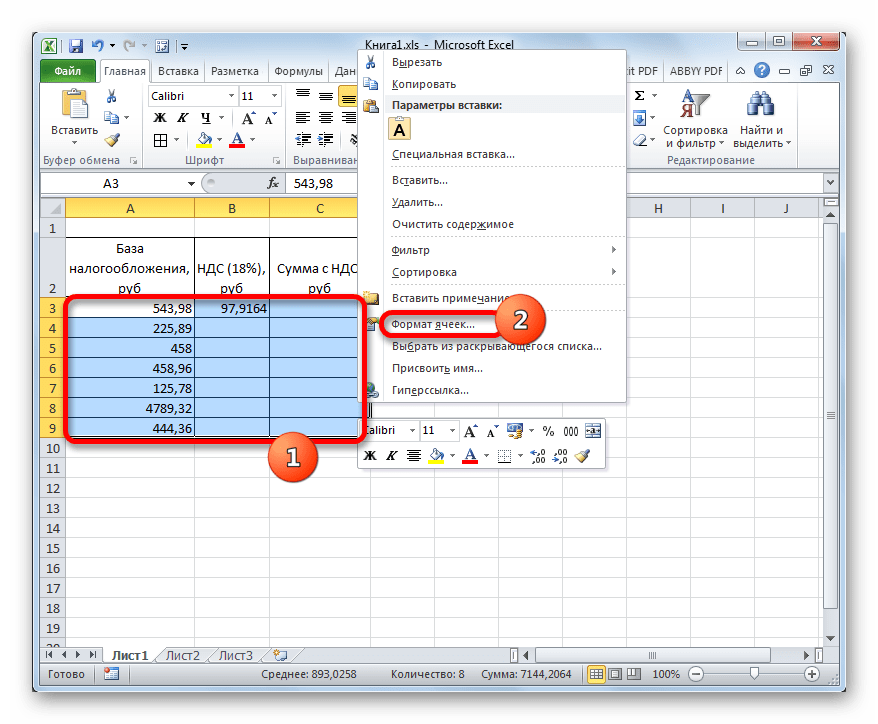

- Как видим, результат выведен с четырьмя десятичными знаками. Но, как известно, денежная единица рубль может иметь только два десятичных знака (копейки). Таким образом, чтобы наш результат был корректен, нужно значение округлить до двух десятичных знаков. Сделаем это при помощи форматирования ячеек. Чтобы не возвращаться к этому вопросу позже, отформатируем сразу все ячейки, предназначенные для размещения денежных значений.

Выделяем диапазон таблицы, предназначенный для размещения числовых значений. Кликаем правой кнопкой мыши. Запускается контекстное меню. Выбираем в нем пункт «Формат ячеек».

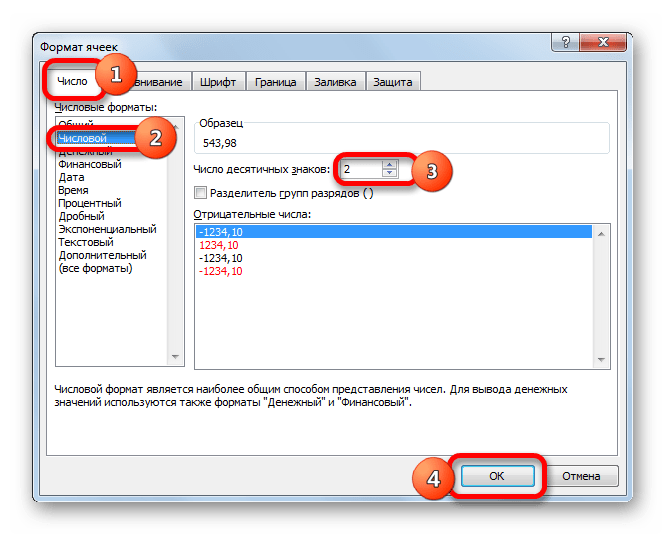

- После этого производится запуск окна форматирования. Перемещаемся во вкладку «Число», если оно было открыто в любой другой вкладке. В блоке параметров «Числовые форматы» устанавливаем переключатель в позицию «Числовой». Далее проверяем, чтобы в правой части окна в поле «Число десятичных знаков» стояла цифра «2». Данное значение должно стоять по умолчанию, но на всякий случай стоит проверить и изменить его, если там отображается любое другое число, а не 2. Далее жмем на кнопку «OK» в нижней части окна.

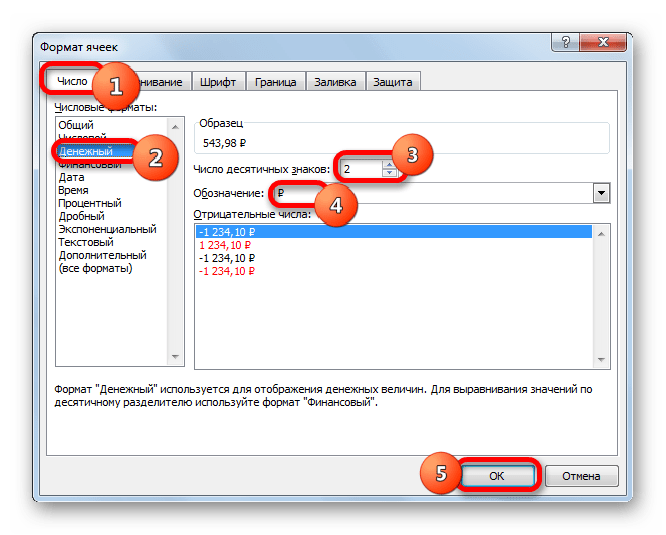

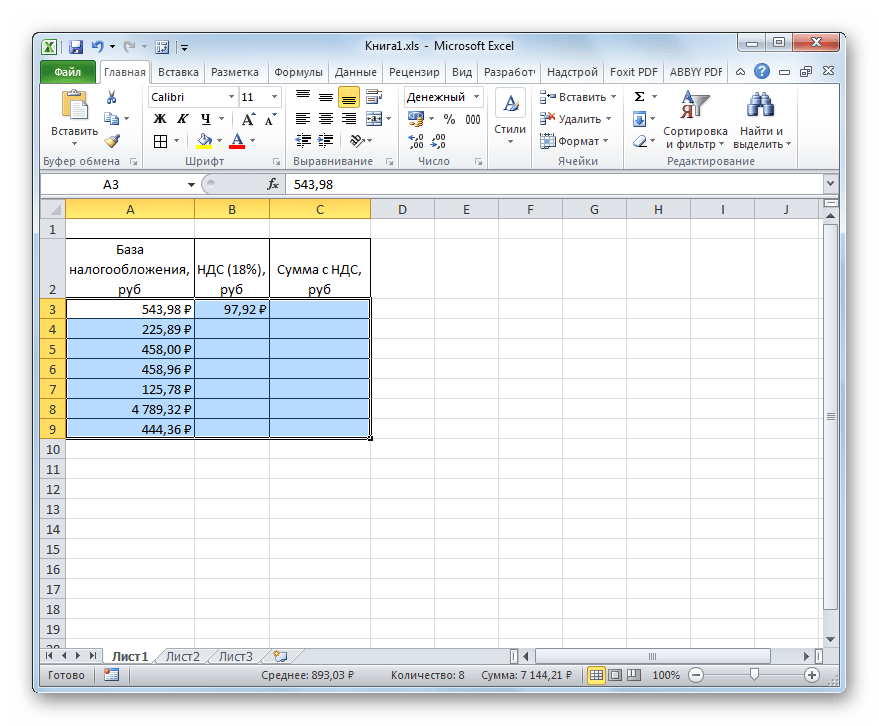

Можно также вместо числового формата включить денежный. В этом случае числа также будут отображаться с двумя десятичными знаками. Для этого переставляем переключатель в блоке параметров «Числовые форматы» в позицию «Денежный». Как и в предыдущем случае, смотрим, чтобы в поле «Число десятичных знаков» стояла цифра «2». Также обращаем внимание на то, чтобы в поле «Обозначение» был установлен символ рубля, если, конечно, вы целенаправленно не собираетесь работать с другой валютой. После этого жмем на кнопку «OK».

- Если вы примените вариант с использованием числового формата, то все числа преобразуются в значения с двумя десятичными знаками.

При использовании денежного формата произойдет точно такое же преобразование, но к значениям будет ещё добавлен символ выбранной валюты.

- Но, пока мы рассчитали значение налога на добавленную стоимость только для одного значения базы налогообложения. Теперь нам нужно это сделать и для всех других сумм. Конечно, можно вводить формулу по той же аналогии, как мы это делали в первый раз, но вычисления в Excel отличаются от вычислений на обычном калькуляторе тем, что в программе можно значительно ускорить выполнение однотипных действий. Для этого следует применить копирование с помощью маркера заполнения.

Устанавливаем курсор в правый нижний угол того элемента листа, в котором уже содержится формула. При этом курсор должен преобразоваться в небольшой крестик. Это и есть маркер заполнения. Зажимаем левую кнопку мыши и тянем его к самому низу таблицы.

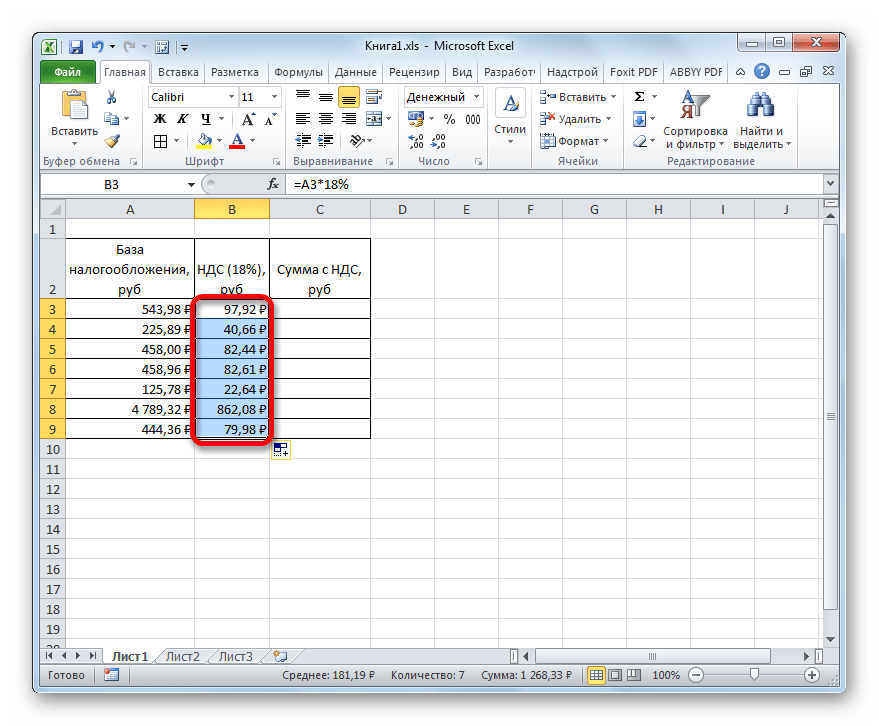

- Как видим, после выполнения данного действия требуемая величина будет рассчитана для абсолютно всех значений базы налогообложения, которые имеются в нашей таблице. Таким образом, мы рассчитали показатель для семи денежных величин значительно быстрее, чем это было бы сделано на калькуляторе или, тем более, вручную на листке бумаге.

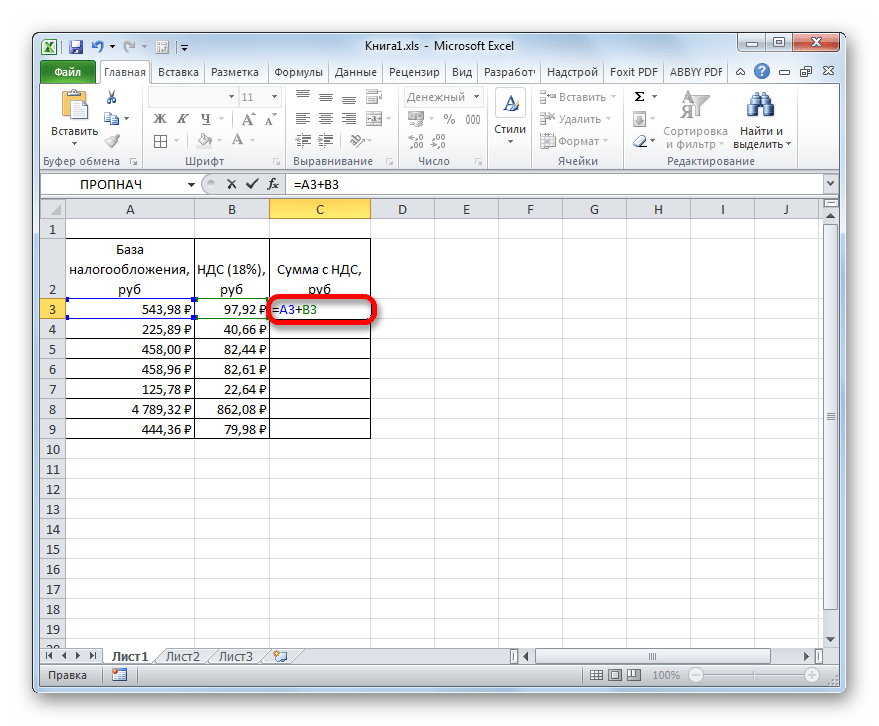

- Теперь нам нужно будет произвести подсчет общей суммы стоимости вместе с налоговой величиной. Для этого выделяем первый пустой элемент в столбце «Сумма с НДС». Ставим знак «=», кликаем по первой ячейке столбца «База налогообложения», устанавливаем знак «+», а затем производим щелчок по первой ячейке колонки «НДС». В нашем случае в элементе для вывода результата отобразилось следующее выражение:

=A3+B3Но, конечно, в каждом конкретном случае адреса ячеек могут отличаться. Поэтому вам при выполнении аналогичной задачи потребуется подставить собственные координаты соответствующих элементов листа.

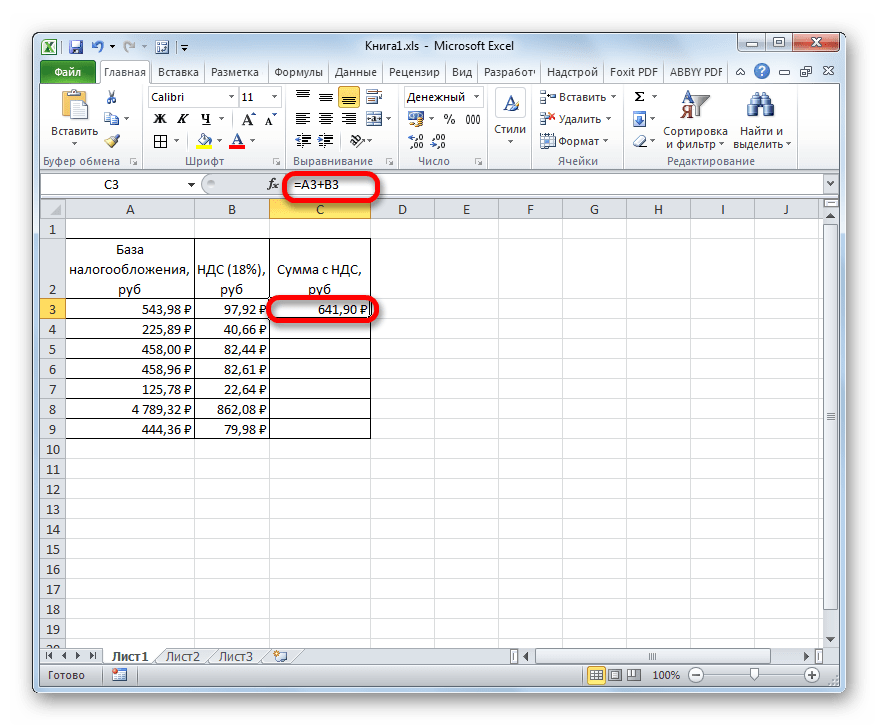

- Далее щелкаем по кнопке Enter на клавиатуре, чтобы получить готовый результат вычислений. Таким образом, величина стоимости вместе с налогом для первого значения рассчитана.

- Для того, чтобы рассчитать сумму с налогом на добавленную стоимость и для других значений, применяем маркер заполнения, как это мы уже делали для предыдущего расчета.

Таким образом, мы рассчитали требуемые величины для семи значений базы налогообложения. На калькуляторе это заняло бы гораздо больше времени.

Урок: Как изменить формат ячейки в Excel

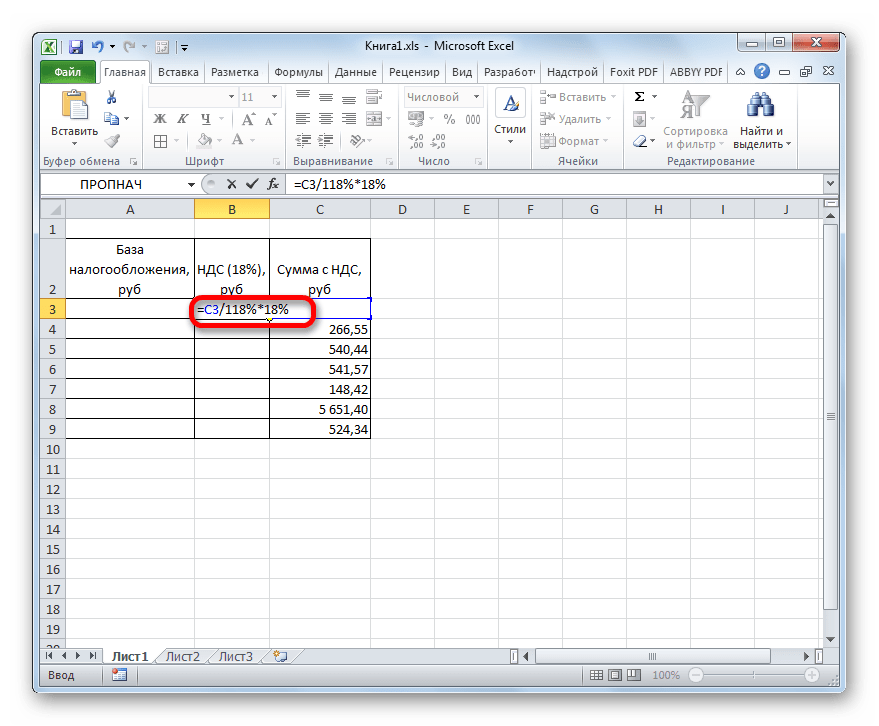

Способ 2: расчет налога от суммы с НДС

Но существуют случаи, когда для налоговой отчетности следует высчитать размер НДС от суммы, в которую данный налог уже включен. Тогда формула расчета будет выглядеть следующим образом:

«НДС» = «Сумма с НДС» / 118% x 18%

Посмотрим, как это вычисление можно произвести посредством инструментов Excel. В этой программе формула расчета будет иметь следующий вид:

=число/118%*18%

В качестве аргумента «Число» выступает известное значение стоимости товара вместе с налогом.

Для примера расчета возьмем все ту же таблицу. Только теперь в ней будет заполнен столбец «Сумма с НДС», а значения столбцов «НДС» и «База налогообложения» нам предстоит рассчитать. Будем считать, что ячейки таблицы уже отформатированы в денежный или числовой формат с двумя десятичными знаками, так что повторно данную процедуру проводить не будем.

- Устанавливаем курсор в первую ячейку столбца с искомыми данными. Вводим туда формулу (=число/118%*18%) тем же образом, который применяли в предыдущем способе. То есть, после знака ставим ссылку на ячейку, в котором расположено соответствующее значение стоимости товара с налогом, а потом с клавиатуры добавляем выражение «/118%*18%» без кавычек. В нашем случае получилась следующая запись:

=C3/118%*18%В указанной записи, в зависимости от конкретного случая и места расположения вводных данных на листе Эксель, может меняться только ссылка на ячейку.

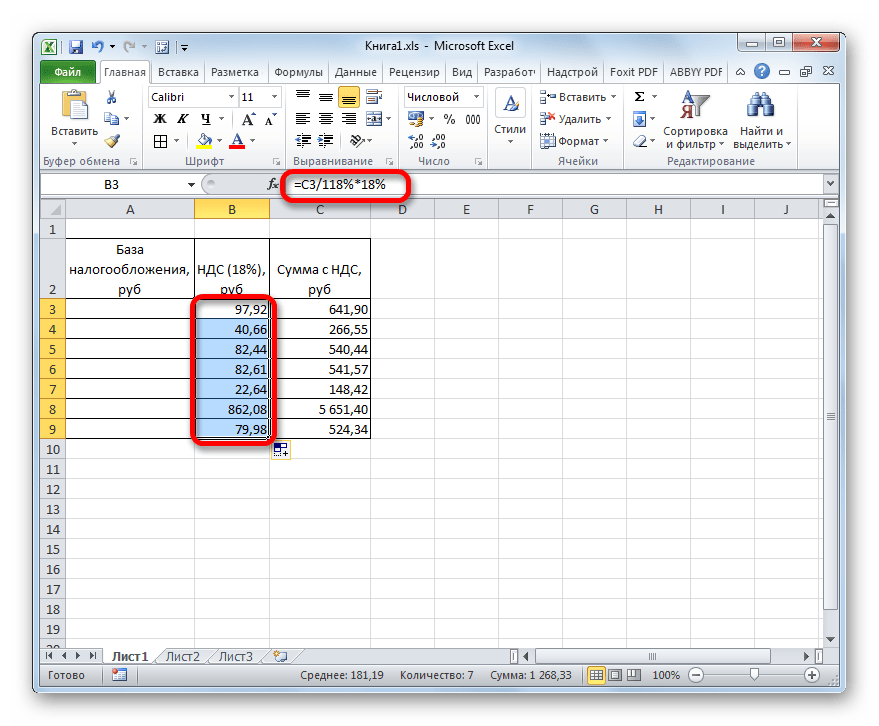

- После этого щелкаем по кнопке Enter. Результат подсчитан. Далее, как и в предыдущем способе, с помощью применения маркера заполнения копируем формулу в другие ячейки столбца. Как видим, все требуемые значения рассчитаны.

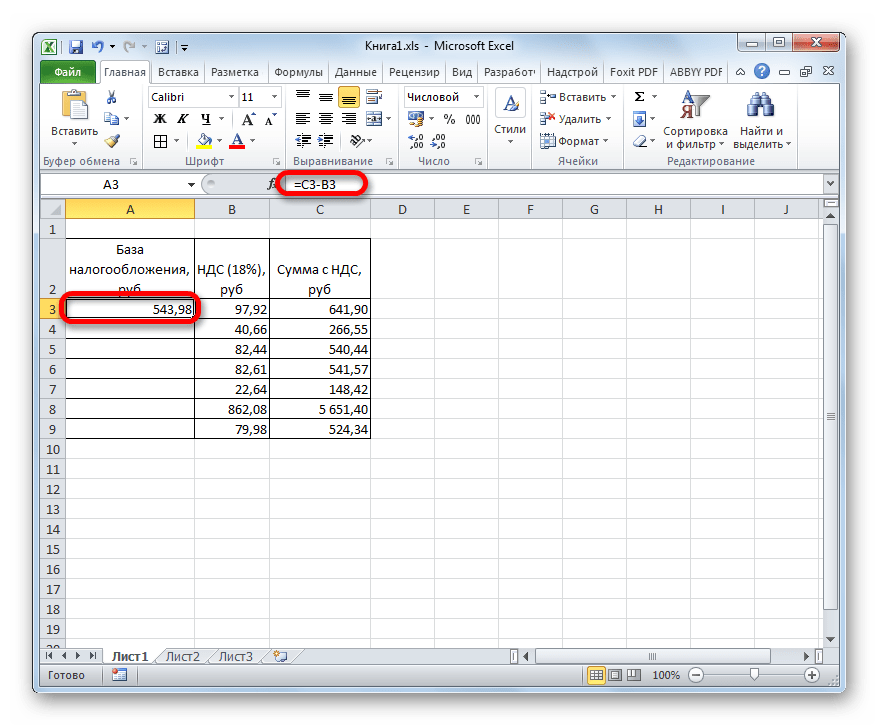

- Теперь нам нужно рассчитать сумму без налогового платежа, то есть, базу налогообложения. В отличие от предыдущего способа, данный показатель вычисляется не с помощью сложения, а при использовании вычитания. Для этого нужно от общей суммы отнять величину самого налога.

Итак, устанавливаем курсор в первой ячейке столбца «База налогообложения». После знака «=» производим вычитание данных из первой ячейки столбца «Сумма с НДС» величины, которая находится в первом элементе колонки «НДС». В нашем конкретном примере получится вот такое выражение:

=C3-B3Для вывода результата не забываем жать на клавишу Enter.

- После этого обычным способом при помощи маркера заполнения копируем ссылку в другие элементы колонки.

Задачу можно считать решенной.

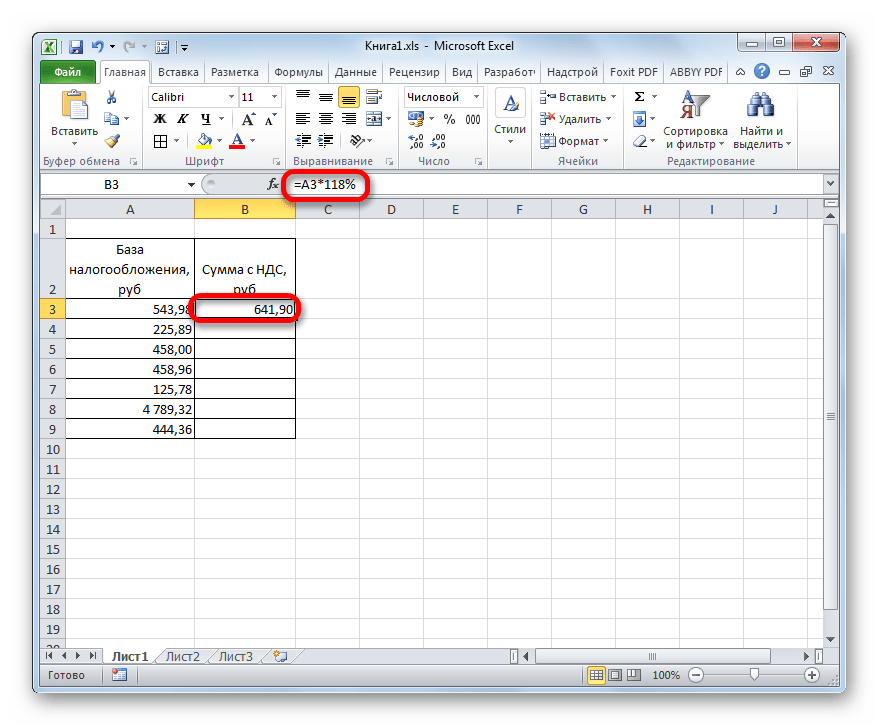

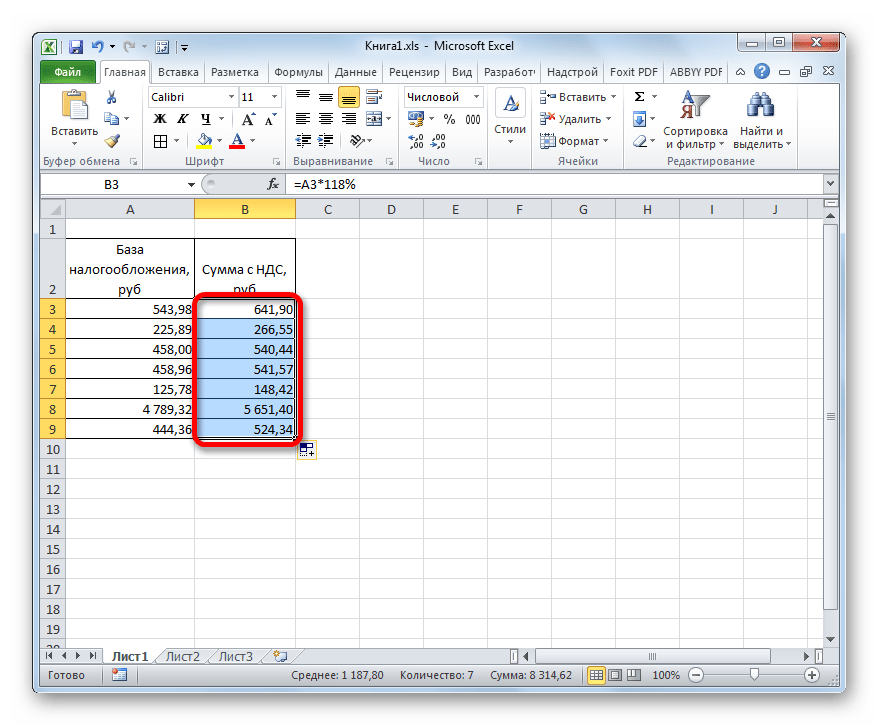

Способ 3: вычисление налоговой величины от базы налогообложения

Довольно часто требуется подсчитать сумму вместе с налоговой величиной, имея значение базы налогообложения. При этом вычислять сам размер налогового платежа не нужно. Формулу вычисления можно представить в таком виде:

«Сумма с НДС» = «База налогообложения» + «База налогообложения» x 18%

Можно формулу упростить:

«Сумма с НДС» = «База налогообложения» x 118%

В Экселе это будет выглядеть следующим образом:

=число*118%

Аргумент «Число» представляет собой облагаемую базу.

Для примера возьмем все ту же таблицу, только без столбца «НДС», так как при данном вычислении он не понадобится. Известные значения будут располагаться в столбце «База налогообложения», а искомые — в колонке «Сумма с НДС».

- Выделяем первую ячейку столбца с искомыми данными. Ставим туда знак «=» и ссылку на первую ячейку столбца «База налогообложения». После этого вводим выражение без кавычек «*118%». В нашем конкретном случае было получено выражение:

=A3*118%Для вывода итога на лист щелкаем по кнопке Enter.

- После этого применяем маркер заполнения и производим копирование ранее введенной формулы на весь диапазон столбца с расчетными показателями.

Таким образом, сумма стоимости товара, включая налог, была рассчитана для всех значений.

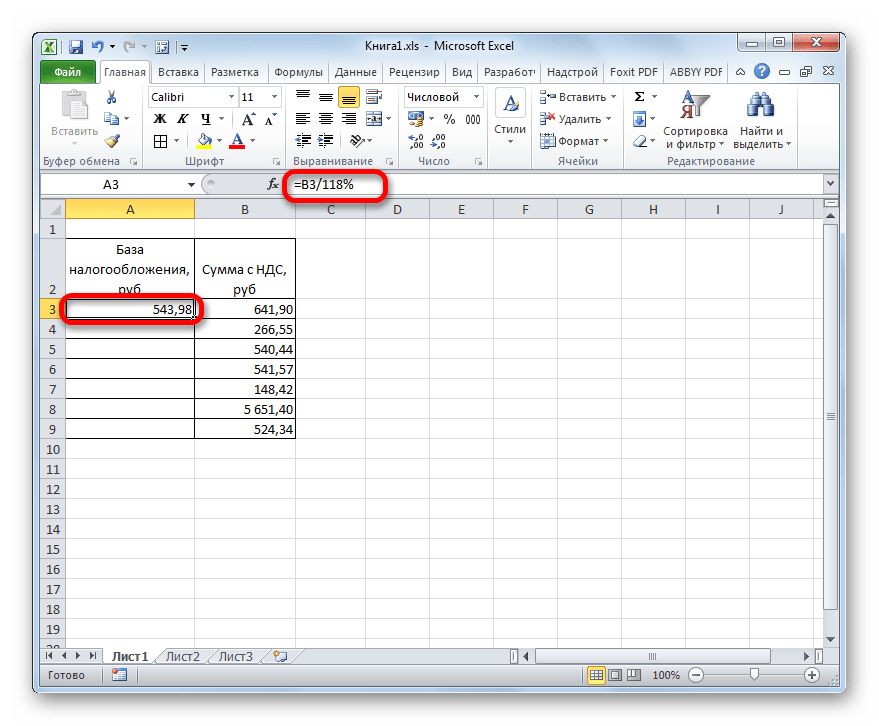

Способ 4: расчет базы налогообложения от суммы с налогом

Гораздо реже приходится рассчитывать базу налогообложения от стоимости с включенным в неё налогом. Тем не менее, подобный расчет не редкость, поэтому мы его тоже рассмотрим.

Формула вычисления базы налогообложения от стоимости, куда уже включен налог, выглядит следующим образом:

«База налогообложения» = «Сумма с НДС» / 118%

В Экселе данная формула примет такой вид:

=число/118%

В качестве делимого «Число» выступает величина стоимости товара с учетом налога.

Для вычислений применим точно такую же таблицу, как в предыдущем способе, только на этот раз известные данные будут расположены в колонке «Сумма с НДС», а вычисляемые — в столбце «База налогообложения».

- Производим выделение первого элемента столбца «База налогообложения». После знака «=» вписываем туда координаты первой ячейки другой колонки. После этого вводим выражение «/118%». Для проведения расчета и вывода результата на монитор выполняем щелчок по клавише Enter. После этого первое значение стоимости без налога будет рассчитано.

- Для того, чтобы произвести вычисления в остальных элементах столбца, как и в предыдущих случаях, воспользуемся маркером заполнения.

Теперь мы получили таблицу, в которой произведен расчет стоимости товара без налога сразу по семи позициям.

Урок: Работа с формулами в Excel

Как видим, зная азы расчета налога на добавленную стоимость и связанных с ним показателей, справиться с задачей их вычисления в Excel довольно просто. Собственно, сам алгоритм расчета, по сути, мало чем отличается от расчета на обычном калькуляторе. Но, у выполнения операции в указанном табличном процессоре есть одно неоспоримое преимущество перед калькулятором. Оно заключается в том, что расчет сотен значений займет не намного больше времени, чем вычисление одного показателя. В Экселе буквально в течение минуты пользователь сможет совершить расчет налога по сотням позиций, прибегнув к такому полезному инструменту, как маркер заполнения, в то время как расчет подобного объема данных на простом калькуляторе может занять часы времени. К тому же, в Excel можно зафиксировать расчет, сохранив его отдельным файлом.

Один из показателей, который периодически требуется рассчитывать бухгалтерам – НДС в Excel. Данное значение также устанавливается работниками фискальных органов и предпринимателями. Актуальным является вопрос расчета значения, а также установления иных значений, которые имеют с ним связь.

Произвести расчет можно с использованием калькулятора, однако, если чисел для расчета много, может использоваться другой вариант подсчета. Для этого используется специальная программа Excel, позволяющая ускорить вычисление информации, занесенной в таблицы.

Корректное установление фактического размера платежа имеет влияние, так как в декларации допускается указание только достоверной информации. При наличии ошибок и несоответствий есть риск проверки со стороны фискальных органов, а также перевода штрафов, выездной проверки. Ручной способ получения информации неактуален, особенно если значений очень много, гораздо эффективнее применение программ.

Расчет НДС в Microsoft Excel

Перед тем, как начать работу в экселе, рекомендуется уточнить, что представляет собой налог на добавленную стоимость, какие ставки применяются при его установлении. Данный платеж является косвенным сбором, который вносится продавцами товаров или услуг. Фактическими плательщиками этого отчисления являются покупатели, так как тариф добавляется к сумме оплаты.

В РФ ранее основной ставкой было НДС 18%, однако тариф вырос с 2019 года и теперь составляет 20%. Перед тем как посчитать НДС, нужно определить актуальную ставку – всего действует три основных тарифа – 0, 10, 20%.

Перед бухгалтерами, сотрудниками фискальных органов часто ставятся следующие задачи при вычислении НДС:

- установление взноса от стоимости продукции без включения отчисления;

- установление отчисления с включением сбора;

- определение платежа без взноса от того, куда тариф уже включен;

- вычисление платежа с отчислением от стоимости без сбора.

Всего есть несколько способов определения, можно использовать разные формулы НДС для Excel. Прежде всего, нужно установить, как рассчитывается итог от базы налогообложения. Для выполнения задачи требуется установить обложение и умножить его на тариф, который будет составлять 0, 10 или 20.

Получается выражение: отчисление = облагаемая база * 20%, или 10%. Для эксель формула будет: база * 0,2 или 0,1. Результат будет выражением или ссылкой на ту ячейку, где этот показатель рассчитан.

Например, у пользователя есть таблица, включающая три столбца. В первом указаны известные данные обложения, во втором – искомые сведения, которые нужно установить. В третьем столбце отображается сумма товара с указанием размера отчислений. Вычислить данные можно путем сложения чисел из первого и второго столбца.

Сначала выделяется первая ячейка из столбца с искомыми данными – отчислением. Ставим знак равно, после нажимаем на ячейку из первого столбца, той же строки. Далее вбиваем тариф, должно получиться выражение: №ячейки * 20% (либо 10%).

После этого нажимается Enter и получается итоговое выражение. Вычисления производятся программой автоматически. Результат можно округлить до двух десятичных знаков. Действие выполняется с использованием форматирования ячеек.

Вместо числового формата можно использовать денежный формат. Тогда числа будут отображаться с двумя десятичными знаками. В поле «Обозначение» при выборе формата ячеек можно использовать рубли или другую валюту. После нужно подтвердить действие.

После расчета итога, нужно вычесть данные для всех остальных чисел в столбце обложения. Для этого не требуется постоянно вставлять выражение, можно значительно ускорить процесс.

Для этого применяется копирование с заполнением. Курсор нужно установить в правый угол снизу той ячейки, где уже есть формула. Далее требуется зажать левую кнопку мыши и протянуть данные к концу таблицы. Это действие позволяет в короткий срок рассчитать автоматически все величины сбора для разных значений с использованием заданного выражения.

После следует рассчитать показатель суммы с учетом тарифа. Есть рассчитанные значения облагаемого числа и тарифа. Аналогично нужно задать формулу в первой ячейке третьего столбца: поставить равно, нажать на первую ячейку первого столбца, поставить знак плюс, нажать на первую ячейку второго столбца. То есть, для расчета суммы с тарифом, нужно сложить данные. Далее нужно протянуть выражение по всем ячейкам третьего столбца.

Есть случаи, когда для отчетности по налогам нужно установить размер показателя от суммы, куда тариф уже включается. В таком случае отчисление устанавливается так:

Отчисление = база с отчислением / 120% * 20%. Либо оно рассчитывается как сумма с тарифом / 110% * 10%. В качестве числа выступает значение цены товара вместе с полученным тарифом.

Например, есть таблица, где указаны данные с прибавлением добавленной стоимости, а требуется узнать значения столбцов отчислений и обложение без включения тарифа. Нужно выбрать столбец с тарифами, установить на первой строке курсор и ввести формулу: = число / 120 * 20. После этого результат значения сбора будет рассчитан. Далее требуется рассчитать данные без платежа. Число определяется путем вычитания показателя с тарифом.

Чтобы установить размер базы обложения от стоимости с включенным налогом, можно применить выражение: = сумма с налогом/ 100+тариф. Например, если сумма равна 10 000, а обложение – 20, то получится 10 000/120% = 8333,33.

При необходимости в экселе можно высчитать проценты. Чтобы вычесть процент, определяется, сколько составит в числовом выражении процент от числа. Первоначальный показатель умножается на величину процента, после результат вычитается от первоначально числа.

Формула в экселе выглядит так: = число – число * %. Например, нужно вычесть из числа 100 – процент 35%. Нужно сделать запись =100-100*35%. Таким образом, определяется значение за вычетом этих процентов. То есть, 65% от 100 будет 65.

Вычисление НДС от налоговой базы

Нередко появляется необходимость посчитать НДС в Excel с включением применяемого тарифа, при наличии значения обложения. Формула в эксель без выделения самого налогового платежа будет выглядеть так: показатель с налогом = база + база * тариф, или база * (100 + тариф). Если ставка НДС 20%, то получится число *120%.

Полученные вычисляемые показатели можно растянуть по всему столбцу, чтобы не вводить выражение каждый раз. То есть, применяется маркер заполнения для выделенной формулы. При установлении суммы стоимости товара с налогом нужно учитывать ставку.

Расчет налога от суммы с НДС

В некоторых случаях может потребоваться из суммы с налогом выделить НДС, сумму налогообложения. Для этого применяется специальная формула для расчета: взнос = показатель с налогом / 120% * 20%. Если ставка 10, то вместо 120 и 20 добавляем значения 110 и 10.

В качестве числа применяется значение стоимости товара с учетом налога. Например, есть таблица. В ней заполнен столбец с налогом, но требуется рассчитать отчисление и базу. Для установления сбора используется представленное выше выражение.

Далее рассчитывается сумма без налогового взноса, то есть, база. Показатель определяется путем вычитания. С использованием маркера копируется ссылка, и заполняются все колонки таблицы.

Вычисление налоговой величины от базы налогообложения

Часто требуется расчет НДС с базой, при этом может быть известно значение базы обложения и тариф. Формула расчета НДС для установления процентного показателя и базы в сумме выглядит так (если сбор 20 процентов): сбор с налогом = база + база * 20, или база *120.

После выполнения расчета необходимо применить маркер, чтобы произвести копирование формулы для всех ячеек. Так будет рассчитан итог для всех значений.

Расчет базы налогообложения от суммы с налогом

Формула вычисления данных от суммы с налогом применяется достаточно редко. Сумму без НДС можно найти при помощи эксель, вводя следующие данные: = сумма с налогом /В качестве вводимого числа используется величина стоимости продукции или работ с налогом.

Чтобы произвести вычисление по всем показателям в столбце, нужно использовать маркер заполнения, протянув формулы до конца таблицы. При знании расчета налога воспользоваться экселем для расчета несложно. Алгоритм расчета практически не отличается от определения данных с использованием калькулятора.

Однако, преимущества программы в том, что большое число значений можно рассчитать быстро, используя таблицы и маркеры с копированием выражения. Это экономит много времени, в сравнении, если расчет производится вручную.

Определяем размер с НДС по базе

Вычесть НДС со знанием базы несложно. Применяются специальные Excel формулы. Сначала нужно выделить размер сбора – он может составлять 18%, 20 или 10. Показатель в 18 процентов, применяющийся ранее, не актуален с 2019 года.

Если прибавить размер сбора к исходным данным, можно получить итоговое значение. При наличии базы сначала нужно определить процентный показатель (10 или 20%), после сложить значения.

При выполнении расчетов по базе следует сделать два раздельных столбца, если значения облагаются разными налогами. Например, если ставка льготная и составляет 10% (применяется для социально значимых товаров, некоторых лекарств, сельхозпродуктов, детских и печатных изделий), то рассчитываться она будет по формуле с тарифом 10%, основная ставка составляет 20% и будет иметь другие значения при расчете.

Формула для НДС в экселе будет выглядеть так: данные обложения + база * 10%, либо база * 110%. Для расчета курсор ставится на нужную ячейку, после чего вписывается формула. Если показателей в таблице несколько, столбец растягивается.

Важно правильно устанавливаться размер сбора и своевременно подавать декларации по нему в фискальные органы. В случае допущения нарушений есть риск взимания штрафов и других санкций. При просрочке взноса переводятся пени, они зависят от размера просрочки.

В случае выявления ошибки в документе нужно в кратчайшие сроки сообщить об этом в фискальные органы. Тогда есть вероятность избежать санкций со стороны налоговой службы. При расчете вычетов нужно учитывать их долю, так как есть законодательно допустимые нормативы, при превышении которых возникает риск проверки со стороны ФНС.