На чтение 6 мин Просмотров 61.2к.

Вертикальный анализ – это метод диагностики финансового состояния организации и оценка динамики изменения структуры. Цель и суть вертикального анализа финансовой отчетности является анализ изменения структуры финансовых показателей за рассматриваемый период. Данный анализ применяется для оценки структуры бухгалтерского баланса, отчета о прибылях и убытках и отчета о движении денежных средств. В статье рассмотрим как осуществляется вертикальный анализ баланса и отчета о финансовых результатах на примере предприятия ПАО «КАМАЗ».

Направления проведения вертикального анализа бухгалтерского баланса организации несет следующие:

- Оценка структурного изменения активов / пассивов компании.

- Расчет изменения доли заемного капитала организации.

- Определение состава оборотного и внеоборотного капитала.

- Сравнение между собой структуры капитала различных компаний или компаний различной отрасли.

Вертикальный анализ может применяться не только для бухгалтерского баланса, а также для отчета о финансовых результатах (форма №2) при определении структуры доходов и расходов. Например, для диагностики структуры выручки или прибыли от продаж и т.д. Вертикальный анализ аналогично может использоваться для отчета об изменениях капитала (форма №3) и отчете о движении денежных средств (форма №4), но, как правило, вертикальный анализ ограничивается для баланса и отчета о финансовых результатах.

Содержание

- Сравнение вертикального анализ баланса с другими методами финансового анализа

- Пример вертикального анализа баланса для ПАО КАМАЗ в Excel

- Вертикальный анализ отчета о финансовых результатах

Сравнение вертикального анализ баланса с другими методами финансового анализа

Вертикальный анализ является одним из инструментов (методов) анализа финансовой отчетности организации для диагностики негативной тенденции изменения показателей, снижения финансовой устойчивости из-за роста доли заемного капитала и т.д. Кроме него также применяются другие методы ⇓.

| Название анализа финансовой отчетности | Направления применения | Преимущества | Недостатки |

| Вертикальный анализ

(аналог: структурный анализ) |

Применяется для определения структуры капитала организации, финансовых показателей и изменение структуры во времени | Позволяет отследить структурные изменения активов и пассивов компании | Используется для диагностики

Не дает оценку финансовому состоянию предприятия |

| Горизонтальный анализ

(аналог: трендовый анализ) |

Используется для оценки направления и прогнозирования динамики изменения финансовых показателей | Позволяет оценить динамику изменения по годам финансовых показателей | Служит в большей степени для диагностики, а не для принятия управленческих решений и оценке финансового состояния |

| Коэффициентный анализ | Оценка финансовых показателей характеризующих: рентабельность, финансовую устойчивость, оборачиваемость и ликвидность организации

(⊕ 12 основных коэффициентов финансового анализа от Жданова Василия) |

Дает оценку эффективности тех или иных показателей хозяйственной деятельности предприятия.

Внесенные нормативы позволяют выделить проблемные показатели и принять управленческие решения Используется для оценки финансовой эффективности предприятий одной отрасли |

Сложно определить вероятность риска банкротства и уровень финансовой надежности |

| Скоринговая (рейтинговая) оценка | Комплексная оценка финансового состояния компании, платежеспособности и финансовой надежности. Применение моделей оценки вероятности банкротства, рейтинговых моделей, бальных и экспертных методов | Комплексный критерий на основе модели оценки финансового состояния позволяет определить вероятность риска банкротства | Итоговая оценка может искажаться из-за пикового завышения одного из показателя модели |

Последовательность комплексного анализа финансовой отчетности следующая. Сначала применяется горизонтальный и вертикальный анализ, далее рассчитываются коэффициенты и в завершении оцениваются с помощью финансовых моделей. Более подробно про применение горизонтального анализа баланса читайте в статье: → «Горизонтальный анализ баланса на примере ПАО КАМАЗ в Excel«.

Пример вертикального анализа баланса для ПАО КАМАЗ в Excel

Рассмотрим пример вертикального анализа бухгалтерского баланса для компании ПАО «КАМАЗ». Для этого необходимо скачать баланс с официального сайта компании или по ссылке → Скачать бухгалтерский баланса ПАО «КАМАЗ» в PDF.

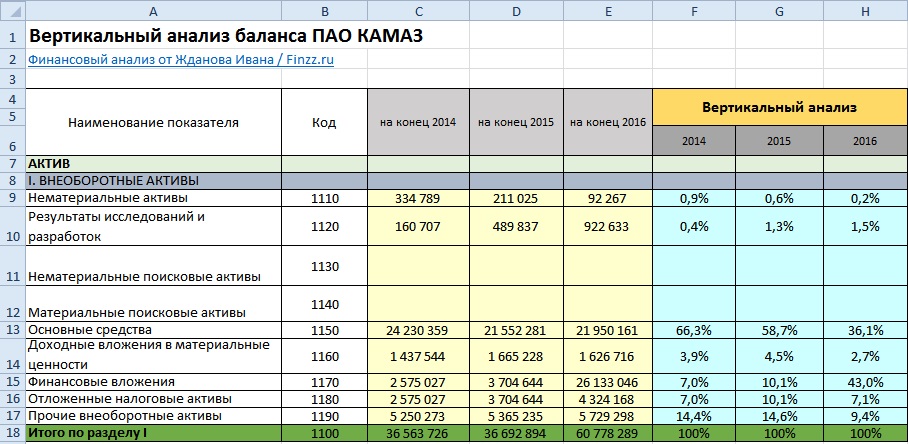

Проведем вертикальный анализ внеоборотных активов, для этого необходимо оценить какую часть / долю занимают ее составные части.

Доля нематериальных активов (F9) =C9/$C$18

Доля результатов исследований и разработок (F10) = C10/$C$18

Доля основных средств (F13) = C13/$C$18

Доля доходных вложений в материальные ценности (F14) = C14/$C$18

Доля финансовых вложений (F15) = C15/$C$18

Доля отложенных налоговых активов (F16) = C16/$C$18

Доля прочих внеоборотных активов (F17) = C17/$C$18

Можно заметить, что сумма всех частей дадут 100%. На рисунке ниже представлен пример проведения вертикального анализа внеоборотных активов в бухгалтерском балансе ⇓.

На следующем этапе можно выделить максимальные и минимальные доли в формировании внеоборотных активов на 2014 год.

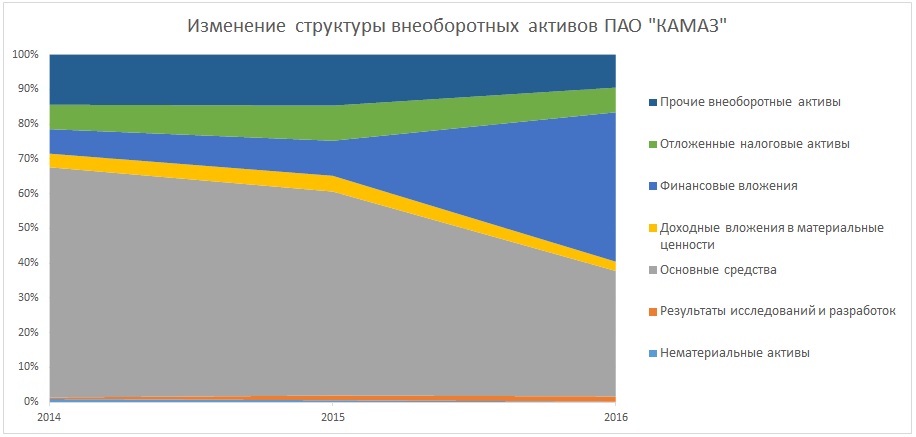

Максимальную долю в формировании внеоборотных активов (66,3%) занимает основные средства, минимальная доля у результатов исследований и разработок (0,4%). Для отражения динамики изменения структуры необходимо построить диаграмму областей ⇓.

Можно отметить, что к 2016 году наблюдается снижение доли основных средств (ОС) с 66,3% до 36,1% и увеличение доли финансовых вложений с 7% до 43%. Снижение доли ОС может свидетельствовать о снижении вложений предприятия в производство и развитие долгосрочного потенциала. К основным средствам относят: здания, сооружения, оборудование, транспортные средства, инструмент и инвентарь.

Вертикальный анализ отчета о финансовых результатах

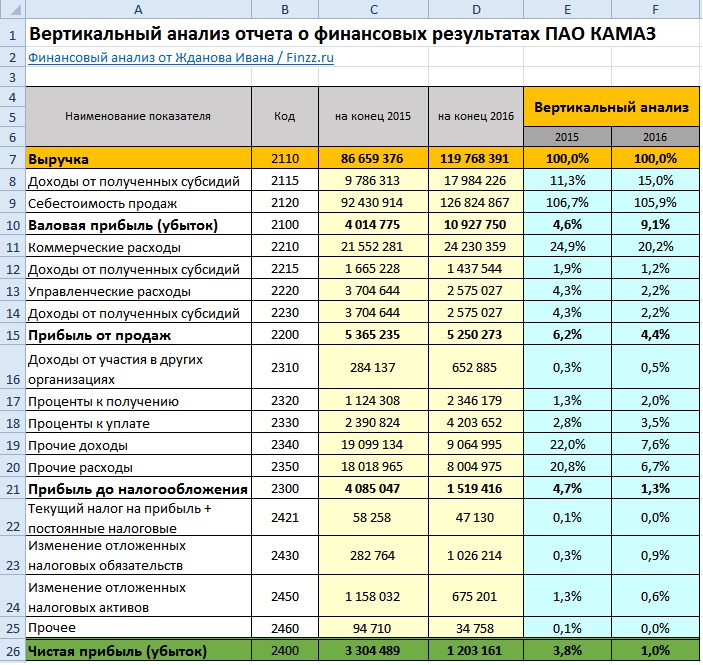

Универсальность метода позволяет его применять для анализа отчета о финансовых результатах (форма №2) и определить как изменялась доля расходов и доходов при формировании выручки. Для примера возьмем предыдущую финансовую отчетность ПАО «КАМАЗ» и отразим изменение показателей выручки за 2015 и 2016 год. Можно заметить, что выручка составляет 100%.

Доход от полученных субсидий (Е8) =C8/C7

Себестоимость продаж (Е9) =C9/$C$7

Валовая прибыль (Е10) =C10/$C$7

Аналогичным образом рассчитываются все остальные строки отчета о финансовых результатах. На рисунке ниже представлен пример применения метода ⇓.

Как видно из рисунка, себестоимость произведенной продукции (затраты) выше чем выручка, но положительная выручка сохраняется за счет доходов в виде субсидий.

С 2015 до 2016 года было увеличение доли валовой прибыли с 4,6% до 9,%, снижение прибыли от продаж с 6,2% до 4,4%, уменьшение прибыли до налогообложения с 4,7% до 1,3% .

Особое внимание следует обратить на анализ чистой прибыли. Так доля чистой прибыли в выручке снизилась с 3,8% до 1% — это может свидетельствовать о снижении финансовой устойчивости и финансовой мобильности, т.к. способность предприятия совершать реинвестирования чистой прибыли в создание новых основных средств, нематериальных активов (научных разработок и патентов) снизилась.Чистая прибыль является одним из итоговым фактором оценки эффективности функционирования предприятия и снижение чистой прибыли приводит к утрате инвестиционной привлекательности в долгосрочной перспективе. Более подробно про чистую прибыль читайте в статье: → Чистая прибыль предприятия: формула и методы анализа.

Выводы

Вертикальный анализ применяется как метод анализа финансовых показателей из бухгалтерского баланса, отчета о финансовых результатах, а также может быть использован для отчета о движении денежных средств и для отчета о движении капитала. Метод используется для оценки динамики структуры активов и пассивов баланса. Для проведения комплексного финансового анализа его необходимо использовать совместно с горизонтальным и коэффициентным анализом, а также оценкой по моделям банкротства.

Вертикальный анализ отчета о прибылях и убытках — Преимущества и недостатки

- Что такое вертикальный анализ отчета о прибылях и убытках?

Что такое вертикальный анализ отчета о прибылях и убытках?

Термин «вертикальный анализ отчета о прибылях и убытках» относится к пропорциональному анализу финансовой отчетности, в которой каждая статья отчета о прибылях и убытках представлена в процентах от общего объема продаж. Другими словами, он указывает относительный размер каждой статьи отчета о прибылях и убытках рассматриваемой компании. Он также известен как отчет о доходах общего размера. Он используется многими финансовыми менеджерами, потому что

- Он выражает счета расходов в процентах, тем самым устраняя базовый эффект от масштаба операции. Таким образом, это полезно при сравнении показателей компаний с различным масштабом операций.

- Это помогает в оценке тенденции производительности компании по периодам.

- Поскольку он указывает относительную долю счетов, он полезен при определении центров затрат, которые свидетельствуют о внезапном всплеске, что негативно влияет на прибыльность компании.

формула

Формула для вертикального анализа отчета о прибылях и убытках может быть получена путем деления любого элемента в отчете о прибылях и убытках на общий объем продаж и выражения его в процентах. Математически это представляется как

Vertical Analysis of Income Statement = Income Statement Item / Total Sales * 100

Примеры вертикального анализа отчета о прибылях и убытках (с шаблоном Excel)

Давайте рассмотрим пример, чтобы лучше понять расчет.

Вы можете скачать этот шаблон Excel для отчета о доходах здесь — Вертикальный шаблон Excel для анализа доходов

Пример № 1

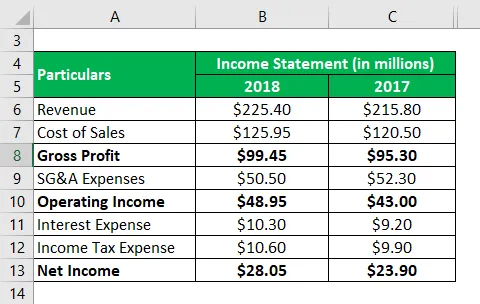

Давайте возьмем пример компании под названием DFG Ltd., которая занимается производством прецизионных компонентов для различных производителей первого уровня. Согласно последнему годовому отчету компании доступна следующая информация:

Решение:

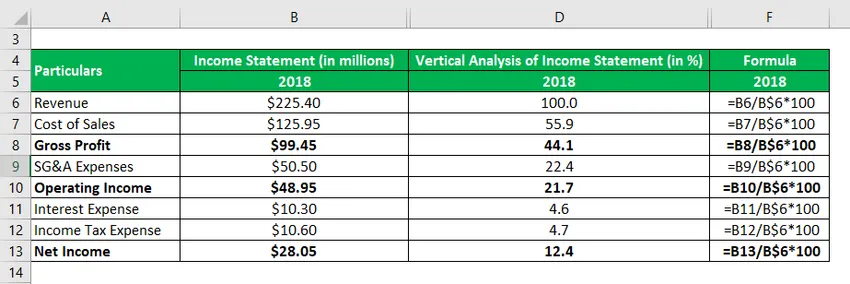

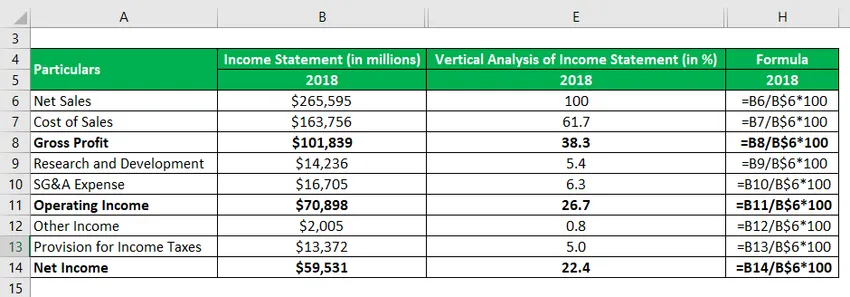

Вертикальный анализ отчетов о прибылях и убытках за 2018 год рассчитывается как

Вертикальный анализ отчета о прибылях и убытках = статья отчета о прибылях и убытках / общий объем продаж * 100

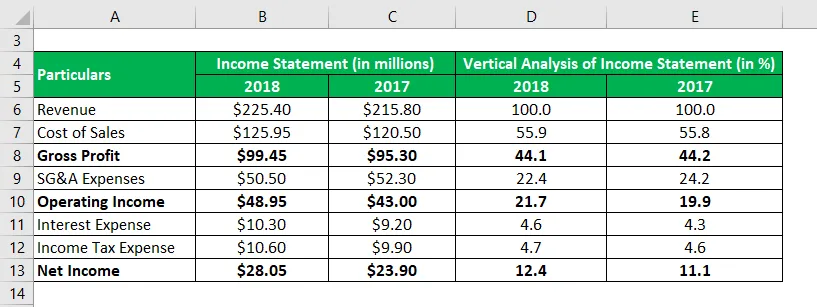

Аналогично рассчитаем на 2017 год.

В приведенной выше таблице видно, что маржа валовой прибыли оставалась довольно стабильной в течение последних двух лет, тогда как маржа операционной прибыли в 2018 году незначительно улучшилась из-за сокращения расходов на SG & A. Маржа чистого дохода также улучшилась в соответствии с маржой операционной прибыли.

Пример № 2

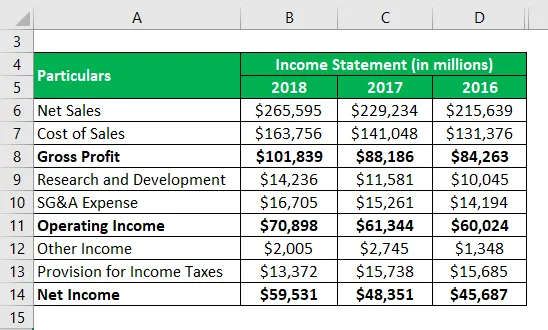

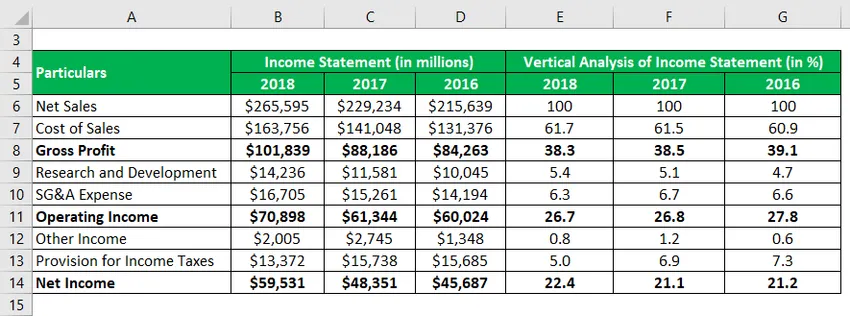

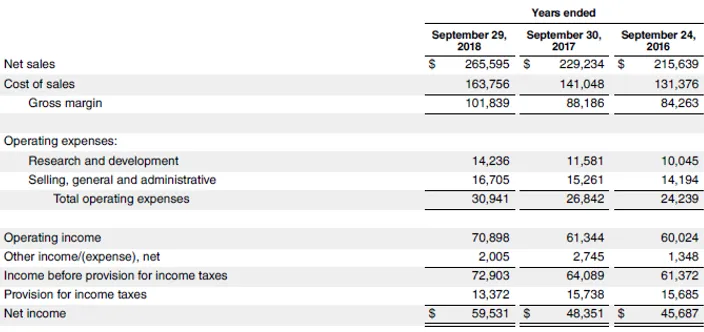

Давайте возьмем пример последнего годового отчета Apple Inc. за 2018 год. Из годового отчета можно получить следующую выдержку из отчета о прибылях и убытках за последние три года:

Решение:

Вертикальный анализ отчетов о прибылях и убытках за 2018 год рассчитывается как

Вертикальный анализ отчета о прибылях и убытках = статья отчета о прибылях и убытках / общий объем продаж * 100

Аналогичным образом рассчитаем на 2017 и 2016 годы

В приведенной выше таблице видно, что маржа валовой прибыли, маржи операционной прибыли и чистой прибыли Apple Inc. оставалась достаточно стабильной в течение последних трех лет. Такая стабильная маржа свидетельствует о силе бизнеса компании, поскольку требует безупречного управления для управления счетами затрат, несмотря на различные операционные проблемы.

Ссылка на источник: Баланс Apple Inc.

Преимущества и недостатки вертикального анализа отчета о прибылях и убытках

преимущества

Некоторые из преимуществ:

- Это помогает определить влияние каждой статьи в отчете о прибылях и убытках на прибыльность компании на каждом уровне, например, валовую прибыль, маржу операционной прибыли и т. Д. В случае внезапного увеличения относительного размера любого из По позициям, изменение может быть легко зафиксировано с помощью вертикального анализа отчета о прибылях и убытках.

- Поскольку этот метод представляет все поля в процентах, он упрощает задачу сравнения финансовых показателей организации с ее равноправной вселенной независимо от масштаба их деятельности.

Недостатки

Некоторые из недостатков:

- Не существует утвержденного стандартного эталонного теста, который можно использовать для оценки доли каждой позиции в отдельности. Таким образом, могут ли эксперты избежать использования вертикального анализа отчета о прибылях и убытках?

- Этот метод может привести к вводящим в заблуждение выводам в случае отсутствия согласованности в его методе подготовки. Например, компанию с чистыми продажами в качестве базы нельзя сравнивать с компанией с валовыми продажами в качестве базы.

Ограничения

Некоторые из ограничений:

- Так как процентные значения анализируются вместо фактических финансовых показателей, относительно легче уйти с оформлением витрин финансовых отчетов.

- Этот метод не очень полезен для предприятий, которые по своей природе подвержены сезонным колебаниям.

Вывод

Таким образом, можно сделать вывод, что вертикальный анализ отчета о прибылях и убытках помогает в различных финансовых оценках, которые в первую очередь включают анализ тенденций и сравнение с аналогами. Этот метод является одним из самых простых методов анализа финансовой отчетности. Однако, учитывая отсутствие стандартных эталонных тестов, этот метод находит ограниченное применение при принятии решений большинством компаний.

Рекомендуемые статьи

Это руководство по вертикальному анализу отчета о прибылях и убытках. Здесь мы обсудили расчет для вертикального анализа доходов с практическими примерами. Мы также предоставляем загружаемый шаблон Excel. Вы также можете посмотреть следующие статьи, чтобы узнать больше —

- Пример отчета о доходах

- Пример вертикального слияния

- Цель отчета о доходах

- Пример вертикальной интеграции

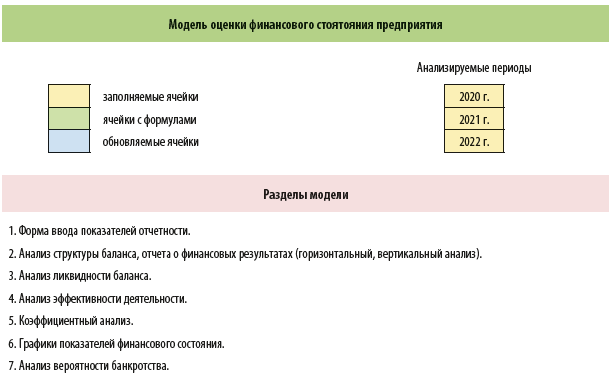

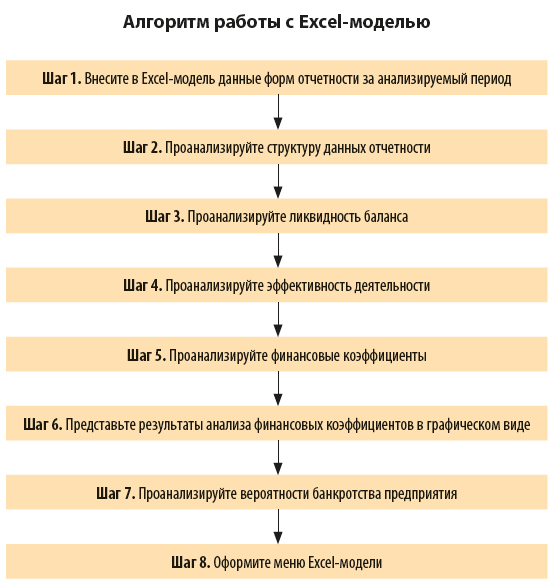

Как оценить финансовое состояние предприятия с помощью Excel?

Из каких разделов должна состоять Excel-модель для оценки финансового состояния предприятия?

Как разработать Excel-модель для оценки финансового состояния предприятия?

Невозможно подвести итоги работы компании за отчетный период без оценки финансового состояния. Во-первых, она дает понимание причин позитивной или негативной динамики показателей бизнеса. Во-вторых, позволяет спрогнозировать результаты работы компании в будущем периоде и понять, насколько верно была выбрана стратегия развития бизнеса. В-третьих, показатели оценки финансового результата помогают понять степень конкурентоспособности компании на рынке и возможности привлечения внешнего финансирования со стороны инвесторов и кредитных учреждений.

Удобнее всего организовать оценку финансового состояния компании с помощью Excel-модели, которая позволяет применять для оценки показатели и расчеты, необходимые именно данному предприятию. Пример организации такой модели и рассмотрим в статье.

Методика построения Excel-модели для оценки финансового состояния компании

Прежде чем начинать создавать модель оценки финансового состояния компании с помощью табличного редактора Excel, определимся с ее структурой. С одной стороны, нам нужно отразить все основные показатели финансового состояния компании, а с другой — следует избегать излишней перегруженности разрабатываемой модели второстепенными показателями, потому что ее пользователями будут лица, не имеющие специального экономического образования. Поэтому при оформлении результатов оценки помимо табличного представления можно будет оформить данные и в графическом виде для наглядности.

Модель оценки финансового состояния в любом случае будет состоять из нескольких листов книги Excel. Поэтому для того, чтобы пользователям было удобно работать с ней, на отдельном листе разместим меню, позволяющее выбрать необходимый раздел модели:

Также на отдельном листе разместим данные отчетных форм (бухгалтерских или управленческих), которые будут анализироваться в ходе оценки финансового состояния предприятия.

Для проведения оценки финансового состояния, как правило, используются такие аналитические методы, как:

• оценка структуры отчетности. Включает:

– горизонтальный анализ данных отчетности (оцениваются изменения величины показателей в течение анализируемого периода);

– вертикальный анализ данных отчетности (оцениваются изменения структуры показателей в течение анализируемого периода);

• анализ ликвидности баланса. Для этого имущество и источники его финансирования группируются по степени ликвидности и на основе этой группировки оценивается соотношение величин этих групп друг с другом;

• анализ эффективности деятельности компании — сопоставляются темпы изменений основных показателей деятельности, влияющих на финансовый результат (реализация продукции, себестоимость реализации, операционные расходы, прочие расходы и доходы);

• анализ финансовых коэффициентов. Включает оценку динамики их изменения и сопоставление фактических значений с нормативными.

В теории экономического анализа таких коэффициентов много, но для оценки финансового состояния нам достаточно взять несколько основных коэффициентов из четырех категорий:

– оценка ликвидности;

– оценка финансовой устойчивости;

– оценка рентабельности;

– оценка деловой активности;

• анализ вероятности банкротства предприятия — оценивается вероятность банкротства и ее изменение на протяжении анализируемого периода.

С учетом изложенного структура разрабатываемой нами модели должна включать как минимум следующие листы:

1. Меню с ссылками на разделы модели.

2. Формы отчетности за анализируемый период (баланс, отчет о финансовых результатах и т. д.).

3. Анализ структуры данных отчетности (горизонтальный и вертикальный).

4. Анализ ликвидности баланса.

5. Анализ эффективности деятельности.

6. Анализ финансовых коэффициентов.

7. Графическое представление анализа финансовых коэффициентов.

8. Анализ вероятности банкротства предприятия.

Рассмотрим пример построения такой Excel-модели и алгоритм оценки финансового состояния предприятия с ее помощью.

Как оценить финансовое состояние компании с помощью Excel-модели

Руководитель экономической службы производственного предприятия решил разработать модель для оценки финансового состояния компании с помощью табличного редактора Excel.

Структура модели — восемь листов. Первые два отведены под меню и формы отчетности, остальные шесть — непосредственно под расчет и оформление результатов оценки финансового состояния.

Чтобы было удобно работать с моделью, будем использовать и цветовое оформление ячеек в таблицах:

• желтый цвет обозначает, что данные в ячейку вносятся вручную;

• в «зеленых» ячейках содержатся расчетные формулы по введенным данным;

• в «синих» ячейках прописаны формулы, позволяющие производить расчеты по данным из других листов и автоматически пересчитывать их при изменении этих данных.

Оценку состояния предприятия будем проводить для презентации собственникам и руководству компании итогов деятельности предприятия за 2022 г. в сопоставлении с итогами 2020 и 2021 гг.

Рассмотрим пошагово работу в Excel-модели оценки финансового состояния предприятия.

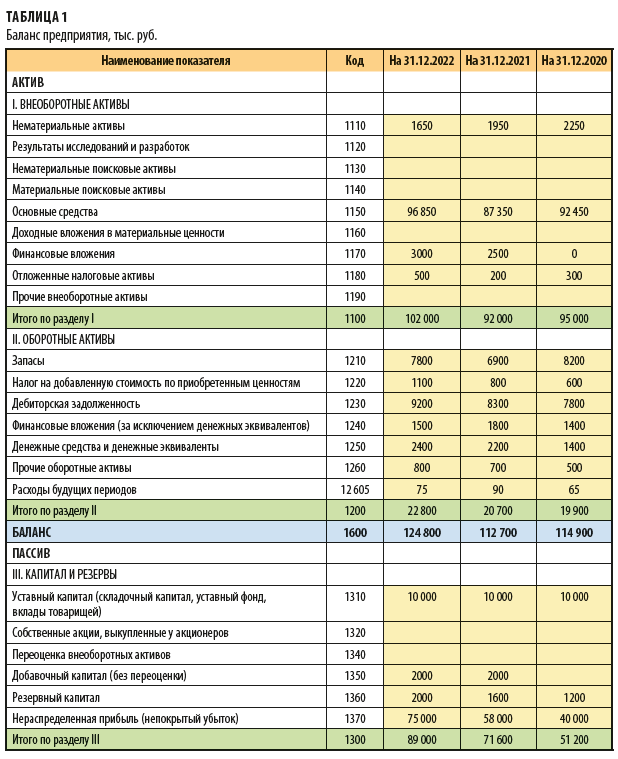

Шаг 1. Внесите в Excel-модель данные форм отчетности за анализируемый период

Начинаем работу с внесения показателей баланса по состоянию на 31 декабря 2020, 2021 и 2022 гг. на лист «Отчетность» (табл. 1).

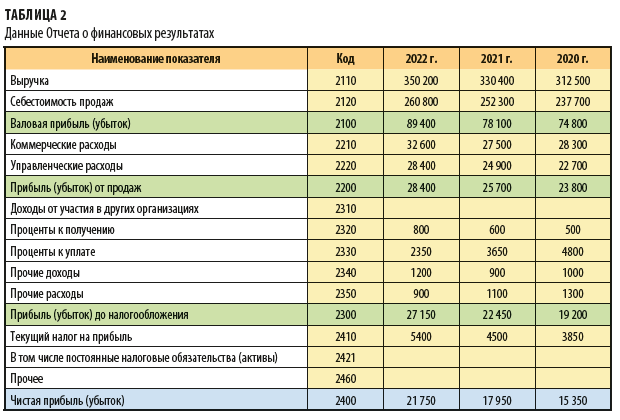

Далее на этот же лист внесите данные отчетов о финансовых результатах предприятия за 2020–2022 гг. (табл. 2).

Шаг 2. Проанализируйте структуру данных отчетности

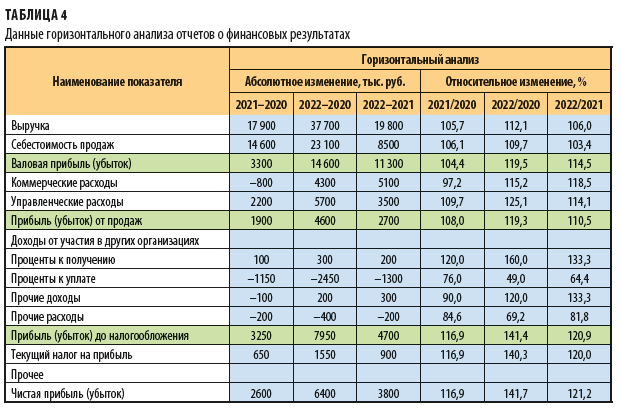

На следующем листе «Структура» составьте аналитические таблицы с горизонтальным и вертикальным анализом показателей отчетности за 2020–2022 гг.

В ходе горизонтального анализа баланса рассчитайте абсолютные (суммовые) изменения по каждой статье и за все годы анализируемого периода:

• 2021 г. к 2020 г.;

• 2022 г. к 2020 г.;

• 2022 г. к 2021 г.

Здесь же выведите относительные изменения (в %) по каждой статье и за все годы анализируемого периода.

В ходе вертикального анализа отследите структурные сдвиги (в %) по статьям баланса в течении анализируемого периода.

Результаты анализа показателей баланса предприятия сведены в табл. 3.

Аналогично оформите результаты анализа данных отчетов о финансовых результатах предприятия за 2020–2022 гг. (табл. 4).

Шаг 3. Проанализируйте ликвидность баланса

На отдельном листе модели проведите анализ ликвидности баланса предприятия. Для этого активы баланса сначала выведите в аналитике по четырем группам ликвидности (А1, А2, А3 и А4), а источники финансирования сгруппируйте по степени срочности погашения обязательств (П1, П2, П3 и П4). Потом величины этих групп статей баланса сопоставьте друг с другом.

Материал публикуется частично. Полностью его можно прочитать в журнале «Справочник экономиста» № 12, 2022.

Содержание

-

1 Вертикальный анализ отчетности

- 1.1 Методика проведения вертикального анализа отчетности

- 1.2 Объяснение результатов вертикального анализа отчетности

- 1.3 Вертикальный анализ баланса

- 1.4 Вертикальный анализ отчета о финансовых результатах

- 1.5 Вертикальный анализ компаний между отраслями

-

2 Анализ структуры баланса (вертикальный и горизонтальный анализ)

- 2.1 Горизонтальный анализ (временной или динамический) бухгалтерского баланса

- 2.2 Вертикальный анализ бухгалтерского баланса

-

3 Вертикальный анализ баланса ПАО «КАМАЗ» в Excel

- 3.1 Сравнение вертикального анализ баланса с другими методами финансового анализа

- 3.2 Пример вертикального анализа баланса для ПАО КАМАЗ в Excel

-

4 Горизонтальный и вертикальный анализ бухгалтерского баланса

- 4.1 1.1 Необходимость и сущность горизонтального и вертикального анализа бухгалтерского баланса организации

- 4.2 Таблица 1- Внешний вид бухгалтерского баланса

-

5 Вертикальный и горизонтальный анализ бухгалтерского баланса

- 5.1 Проведение

- 5.2 Пример

- 5.3 Горизонтальный анализ денежных средств

- 5.4 Особенности анализа

- 5.5 Структура

- 5.6 Как выполняется горизонтальный анализ?

- 5.7 Анализ полученных значений

-

6 Вертикальный анализ бухгалтерского баланса

- 6.1 Суть и определение вертикального анализа баланса

- 6.2 Процесс проведения вертикального анализа бухгалтерского баланса

- 6.3 Что дает вертикальный анализ баланса

- 6.4 Вертикальный анализ бухгалтерского баланса на примере

Вертикальный анализ отчетности

Вертикальный анализ означает выражение финансовых данных по отношению к определенному элементу финансовой отчетности. Это значит, что все элементы формы отчетности за определенный период делятся на этот элемент.

Более простое определение: это деление всех чисел в столбце на одно из этих чисел.

Элементами, которые чаще всего используются в качестве базового значения, на которое делятся прочие элементы, являются активы и выручка. По сути, вертикальный анализ создает коэффициент между каждой позицией финансовой отчетности и базовым элементом.

Вертикальный анализ позволяет определить структуру основных элементов активов и пассивов организации, влияние отдельных факторов на финансовый результат, показатели ликвидности.

Методика проведения вертикального анализа отчетности

Расчет структуры активов происходит через деление определенного элемента актива на общую сумму активов. Например, определение доли производственных запасов в общей структуре активов происходит следующим образом:

Доля производственных запасов =

стоимость производственных запасов

сумма активов

*100%

Как показано в рисунке 1, вертикальный анализ можно провести по отношению к трем основным элементам финансовой отчетности: балансу, отчету о финансовых результатах и отчету о движении денежных средств.

Рис.1 Направления вертикального анализа финансовой отчетности

Объяснение результатов вертикального анализа отчетности

При обосновании выводов по выявленной структуре активов и пассивов необходимо обратить внимание на сферу деятельности предприятия, историю его функционирования, состояние рынка и влияние его участников, структуру капитала. На промышленных предприятиях большинство активов при нормальных условиях составляют ввнеоборотные активы, а у торгового предприятия — запасы товаров.

То же касается и источников финансирования предприятия — высокая доля собственного капитала свидетельствует о низких финансовых рисках, но также о неполном использовании предприятием своего потенциала.

В условиях стабильного функционирования рынка такая структура капитала может оказаться оптимальной, однако если есть возможность повысить присутствие на нем — важно привлекать дополнительные заемные средства для интенсификации своей деятельности.

Вертикальный анализ баланса

Баланс при применении вертикального анализа рассчитывается путем деления каждого элемента в балансе на объем совокупных активов за тот же период и выражает результат в виде процентного соотношения.

Например, Таблица 1 представляет собой вертикальный анализ баланса для гипотетической компании в разрезе двух равных периодов времени. В этом примере дебиторская задолженность увеличилась с 35 процентов до 57 процентов от общего объема активов.

Каковы возможные причины такого роста? Увеличение может означать, что компания делает больше продаж на кредитной основе, а не получает деньги за товар и услуги в момент продажи. Возможно, такие действия являются ответом на активность конкурентов.

В качестве альтернативы увеличение дебиторской задолженности в процентах от активов может произойти из-за изменения суммы другого элемента активов, например, из-за снижения уровня запасов; аналитику необходимо будет выяснить, почему эта категория активов изменилась.

Еще одной возможной причиной увеличения дебиторской задолженности в процентах от стоимости активов является то, что компания снизила свои кредитные стандарты, ослабила свои процедуры сбора долгов или приняла более агрессивную политику признания доходов. Аналитик может обратиться к другим сравнениям и коэффициентам (например, сравнивая темпы роста дебиторской задолженности с темпом роста продаж, чтобы определить, какое объяснение наиболее вероятно).

Таблица 1 – Вертикальный анализ баланса для гипотетической компании

| Показатели | Период 1, % от общей суммы активов | Период 2, % от общей суммы активов | Абсолютное отклонение |

| Основные средства | 5 | 8 | 3 |

| Внеоборотные активы | 5 | 8 | 3 |

| Запасы | 35 | 29 | -15 |

| Дебиторская задолженность | 35 | 57 | 22 |

| Денежные средства и эквиваленты | 25 | 15 | -10 |

| Оборотные активы | 95 | 92 | -3 |

| Активы | 100 | 100 |

Вертикальный анализ отчета о финансовых результатах

Вертикальный анализ отчета о финансовых результатах подразумевает деление каждого элемента отчетности на выручку, а иногда и на размер общих активов (например, в случае изучения деятельности финансовых учреждений). Если существует несколько источников дохода, следует разложить доход на несколько элементов и отобразить полученное число в процентном выражении.

Например, в таблице 2 представлен вертикальный анализ отчета о финансовых результатах гипотетической компании в двух разных периодах времени. Выручка разделяется на четыре услуги компании, каждая из которых показана в процентах от общего дохода. В этом примере, доходы от услуги А выросли более значительно по сравнению с прочими услугами компании (до 45 процентов в периоде 2).

Каковы возможные причины и последствия этого изменения в структуре бизнеса? Это было стратегическим решением компании сосредоточиться на продаже услуг категории А из-за их более высокой прибыльности? Видимо, нет, потому что прибыль компании до вычета процентов и налогов (EBIT) снизилась с 49 процентов от суммы продаж до 41 процентов, поэтому должны быть рассмотрены другие возможные объяснения. Кроме того, отметим, что основной причиной снижения рентабельности является то, что себестоимость увеличились с 15 процентов до 25 процентов от общей выручки. На предоставление услуги А тратится больше ресурсов компании? Если аналитик хочет прогнозировать будущие результаты деятельности компании, то ему необходимо понять причины текущей тенденции.

Кроме того, таблица 2 показывает, что налог на прибыль компании в процентном выражении от продаж значительно снизился (с 15 до 8 процентов). В то же время доля прибыли до налогообложения (EBT) (как правило, более уместное сравнение) снизилась с 36 процентов до 23 процентов. Переносит ли компания свою деятельность в юрисдикцию с более низкими налоговыми ставками? Если нет, то чем это объясняется?

Таблица 2 – Вертикальный анализ отчета о финансовых результатах гипотетической компании

| Показатели | Период 1, % от общей суммы выручки | Период 2, % от общей суммы выручки | Абсолютное отклонение |

| Источник выручки: услуга А | 30 | 45 | 15 |

| Источник выручки: услуга Б | 23 | 20 | -3 |

| Источник выручки: услуга В | 30 | 30 | |

| Источник выручки: услуга Г | 17 | 5 | -12 |

| Общая сумма выручки | 100 | 100 | |

| Себестоимость | 15 | 25 | 10 |

| Управленческие расходы | 22 | 20 | -2 |

| Расходы на сбыт | 10 | 10 | |

| Прибыль от продаж (EBIT) | 49 | 41 | -8 |

| Проценты к уплате | 7 | 7 | |

| Прибыль до налогообложения (EBT) | 42 | 34 | -8 |

| Текущий налог на прибыль | 15 | 8 | -7 |

| Чистая прибыль | 27 | 26 | -1 |

Вертикальный анализ компаний между отраслями

Как было отмечено ранее, коэффициенты и результаты вертикального анализа сравнимы с некоторыми эталонными или нормативными значениями.

Перекрестный анализ (иногда называемый сравнительный анализ) сравнивает определенную метрику для одной компании с той же метрикой для другой компании или группы компаний, что позволяет сопоставлять данные даже несмотря на то, что компании могут иметь различные размеры и / или работать в разных условиях.

Таблица 3 представляет собой вертикальный анализ баланса для двух гипотетических компаний в тот же момент времени.

Компания 1 явно более ликвидная (ликвидность является отображением того, насколько быстро активы могут быть конвертированы в денежные средства), чем компания 2, которая имеет только 12 процентов активов в виде денежных средств, по сравнению с высоколиквидной компанией 1, где денежные средства составляют 38 процентов активов.

Учитывая, что денежные средства, как правило, относительно низкодоходные активы и, таким образом, не являются наилучшим направлением использования денежных средств, возникает вопрос, почему компания 1 имеет такой большой процент от общего объема активов в денежной форме? Возможно, компания готовится к приобретению или поддерживает большую денежную позицию в качестве защиты от особо изменчивой операционной среды.

Второй вопрос, указывает ли относительно высокая доля дебиторской задолженности в компании 2 на большую долю кредитных продаж, общие изменения в составе активов, снижение кредитного или коллекторского стандарта или является результатом агрессивной учетной политики?

Таблица 3 — Вертикальный анализ баланса для двух гипотетических компаний

| Показатели | Компания 1 | Компания 2 |

| Основные средства | 1 | 2 |

| Финансовые вложения | 1 | 7 |

| Внеоборотные активы | 2 | 9 |

| Запасы | 27 | 24 |

| Дебиторская задолженность | 33 | 55 |

| Денежные средства и эквиваленты | 38 | 12 |

| Оборотные активы | 98 | 91 |

| Активы | 100 | 100 |

В целом вертикальный анализ является эффективным методом определения актуальных изменений в финансовом состоянии компании. Его стоит использовать вместе с горизонтальным анализом, что позволит лучше понять реальное положение дел. Вертикальный анализ может быть применен ко всем формам финансовой отчетности предприятия.

Список использованной литературы

Бузырев В.В., Нужина И.П. Анализ и диагностика финансово-хозяйственной деятельности строительного предприятия / Учебник. — М.: КноРус, 2016. — 332 с.

Когденко В.Г., Экономический анализ / Учебное пособие. — 2-е изд., перераб. и доп. — М.: Юнити-Дана, 2011. — 399 с.

Thomas R. Robinson, International financial statement analysis / Wiley, 2008, 188 pp.

Источник: https://www.finalon.com/ru/metody-analiza/96-vertykalny-analiz-ru

Анализ структуры баланса (вертикальный и горизонтальный анализ)

Анализ структуры активов и пассивов бухгалтерского баланса являетсячастью анализа имущественного положения организации при анализефинансового состояния предприятия. Анализ активов и пассивов балансапозволяет проследить динамику их состояния в анализируемом периоде.Анализ структуры и динамики статей баланса показывает:

- какова величина текущих и постоянных активов, какизменяется их соотношение, а также выявить источники финансирования;

- какие статьи растут опережающими темпами, и как этосказывается на структуре баланса;

- увидеть долю запасов и дебиторской задолженности вструктуре активов;

- насколько велика доля собственных средств, и в какойстепени компания зависит от заемных ресурсов;

- каково распределение заемных средств по срокам погашения;

- какую долю в пассивах составляет задолженность передбюджетом, банками и трудовым коллективом.

Практика экономического анализa выработала такие правила чтения финансовых отчетов, как:

Горизонтальный анализ (временной или динамический) бухгалтерского баланса

Горизонтальный анализ – это сравнениекаждой позиции отчетности с предыдущим периодом в относительном иабсолютном виде с тем, чтобы сделать лаконичные выводы.

Иначе говоря горизонтальный анализ – этосравнение показателей текущего периода с теми же показателями прошлогопериода, то есть наблюдение динамики (уменьшение или увеличениезначения показателя во времени).

Необходимо обратить внимание на такиестроки актива баланса, как «Финансовые вложения»,«Денежные средства и денежные эквиваленты» и«Дебиторская задолженность».

Вычитаем из показателяотчетного периода показатель прошлого периода и смотрим, произошлоувеличение или уменьшение статьи.

Желательно посмотреть два, а то и три последовательных годадеятельности, так как это более наглядно отражает тенденцию роста или же спада платежеспособности.

Тот факт, что в отчетности, помимо денег, присутствуют ифинансовые вложения, говорит о наличии свободных денежных (самыхликвидных) средств в компании и о существовании работающей финансовойполитики. Что означает что, деньги не лежат мертвым грузом на расчетномсчете – они работают, инвестируются в какие-то проекты.

Уменьшение суммы денежных средств, как правило,свидетельствует об ухудшении платежеспособности, но не все так однозначно.

Поэтому далее нужно посмотреть, откуда появились деньги. Обэтом нам расскажет пассив баланса. В основном надо обратить внимание натакие статьи, как Кредиторская задолженность и Заемные средства.Значительно реже к увеличению денежных средств приводит рост статейУставный капитал, Доходы будущих периодов, Нераспределенная прибыль (непокрытый убыток).

Динамика статей пассива показывает нам, откуда появляютсяактивы (в частности, интересующие нас денежные средства).

Особенноинтересна в этом ракурсе статья Поступления от покупателей и заказчиковбухбаланса (расшифровка к статье 1520 Кредиторская задолженность), ведьименно такие поступления в основном должны являться источникамифинансирования деятельности большинства компаний.

Снижение этогопоказателя свидетельствует как о меньшем авансировании, так и обуменьшении заказов в целом. Понять это можно лишь в комплексе,рассчитав и прочие показатели платежеспособности.

Также в рамках вопроса о поступлении денег необходиморассмотреть строку Заемные средства – увидеть динамику ростаили уменьшения займов.

Отдает ли компания займы или только набирает? Кпримеру, если произошло резкое снижение остатков денег на расчетномсчете, это совсем не означает спад платежеспособности.

Это, может,одновременно на похожую сумму сократились остатки заемных средств впассиве, то есть компания, просто вернула заем.

Несомненно, приоритетным для хорошей платежеспособностиявляется наличие долгосрочных пассивов. То есть тех, на которые ненужно отвлекать оборотные средства в ближайшее время.

Отметим, чтопредставление в отчетности активов и пассивов с подразделением взависимости от срока обращения (погашения) на краткосрочные идолгосрочные (пункт 19 ПБУ 4/99) существенно для проведения финансовогоанализа.

Составление отчетности с нарушением этого положенияможет привести к искажению результатов анализа.

С целью сравнения рассчитывают абсолютные и относительныеизменения (отклонения). В учебниках под анализом понимаютименно расчет изменений, заполнение аналитических таблиц. Можно назватьэту процедуру формальным анализом. Анализ по существу представляетсобой оценку полученных значений.

Формальные подходы к оценке иногдавстречаются, но они, как правило, бесполезны для обоснования решений.Серьезная оценка зависит, в первую очередь, от целей анализа. Крометого, она учитывает специфику деятельности исследуемой компании,особенности внешней среды, ее современное состояние.

Технология анализа достаточно проста: последовательно вовторой и третьей колонках помещают данные по основным статьям балансана начало и конец года. В западных представлениях часто данные концагода помещают первыми.

Затем в четвертой колонке вычисляется абсолютноеотклонение значения каждой статьи баланса. В последней колонкеопределяется относительное изменение в процентах каждой статьи.

Аналогичный анализ производится на основе отчета о прибыли предприятия.

Горизонтальныйанализ бухгалтерского баланса в Excel

Вертикальный анализ бухгалтерского баланса

Вертикальный анализ (структурный)– определение структуры итоговых финансовыхпоказателей, с выявлением влияния каждой позиции отчетности нарезультат в целом.

Технология вертикального анализа состоит в том, чтообщую сумму активов предприятия (при анализе баланса) и выручку (прианализе отчета о прибыли) принимают за сто процентов, и каждую статьюфинансового отчета представляют в виде процентной доли от принятого базового значения.

Вертикальный анализ бухгалтерского баланса показывает,из-за чего произошли изменения платежеспособности в рассматриваемомпериоде анализируемой компании. Вертикальный анализ представляет собойрасчет доли анализируемой статьи баланса в общем итоге баланса.

Опять же для оценки платежеспособности необходимо обратить внимание надолю таких статей, как «Финансовые вложения»,«Денежные средства и денежные эквиваленты» и«Дебиторская задолженность», а также изменениеструктуры пассивов, по итогам изучения которых можно сделать заключениео причинах изменения, в том числе и платежеспособности.

Для расчета доли берем, например, показатель статьи«Денежные средства и денежные эквиваленты», делим на валюту баланса иумножаем на 100%. Таким образом, мы видим, какую долю активов у насзанимают денежные средства.

Сравнительную базу при процентном анализе образуют показателипредыдущих периодов или показатели других компаний, как правило, из тойже отрасли. Чтобы проводить сравнение, необходимо устранитьнесоответствия в размерах компаний (оборотах), для этого значенияпоказателей отчета о прибылях и убытках выражают в процентах от объемапродаж (выручки), а балансовые статьи – в процентах от итога баланса.

Как следует из приведенного выше описания, горизонтальный ивертикальный анализ финансовой отчетности предприятия являетсяэффективным средством для исследования состояния предприятия иэффективности его деятельности. Рекомендации, сделанные на основе этогоанализа носят конструктивный характер и могут существенно улучшитьсостояние предприятия, если удастся их воплотить в жизнь.

Вертикальныйанализ бухгалтерского баланса в Excel.

Горизонтальный и вертикальный приемы анализа может реализованв так называемом сравнительном аналитическомбалансе, который получается из исходного бухгалтерского путемукрупнения (объединения) отдельных статей и дополнения его показателямиструктуры и динамики за отчетный период. Статьи баланса группируются всоответствии с целями анализа, с учетом специфики деятельностиорганизации и других факторов. В отечественных учебных пособиях активы,как правило, классифицируют по уровню ликвидности.

Горизонтальный анализ (временной) агрегированного баланса (скачать таблицу).

Вертикальныйанализ (структурный) агрегированного баланса (скачать таблицу).

Источник: http://afdanalyse.ru/publ/finansovyj_analiz/analiz_balansa/analiz_balans/10-1-0-7

Вертикальный анализ баланса ПАО «КАМАЗ» в Excel

Вертикальный анализ – это метод диагностики финансового состояния организации и оценка динамики изменения структуры.

Цель и суть вертикального анализа финансовой отчетности является анализ изменения структуры финансовых показателей за рассматриваемый период. Данный анализ применяется для оценки структуры бухгалтерского баланса, отчета о прибылях и убытках и отчета о движении денежных средств.

В статье рассмотрим как осуществляется вертикальный анализ баланса и отчета о финансовых результатах на примере предприятия ПАО «КАМАЗ».

Направления проведения вертикального анализа бухгалтерского баланса организации несет следующие:

- Оценка структурного изменения активов / пассивов компании.

- Расчет изменения доли заемного капитала организации.

- Определение состава оборотного и внеоборотного капитала.

- Сравнение между собой структуры капитала различных компаний или компаний различной отрасли.

Вертикальный анализ может применяться не только для бухгалтерского баланса, а также для отчета о финансовых результатах (форма №2) при определении структуры доходов и расходов. Например, для диагностики структуры выручки или прибыли от продаж и т.

д. Вертикальный анализ аналогично может использоваться для отчета об изменениях капитала (форма №3) и отчете о движении денежных средств (форма №4), но, как правило, вертикальный анализ ограничивается для баланса и отчета о финансовых результатах.

Сравнение вертикального анализ баланса с другими методами финансового анализа

Вертикальный анализ является одним из инструментов (методов) анализа финансовой отчетности организации для диагностики негативной тенденции изменения показателей, снижения финансовой устойчивости из-за роста доли заемного капитала и т.д. Кроме него также применяются другие методы ⇓.

| Название анализа финансовой отчетности | Направления применения | Преимущества | Недостатки |

| Вертикальный анализ(аналог: структурный анализ) | Применяется для определения структуры капитала организации, финансовых показателей и изменение структуры во времени | Позволяет отследить структурные изменения активов и пассивов компании | Используется для диагностикиНе дает оценку финансовому состоянию предприятия |

| Горизонтальный анализ(аналог: трендовый анализ) | Используется для оценки направления и прогнозирования динамики изменения финансовых показателей | Позволяет оценить динамику изменения по годам финансовых показателей | Служит в большей степени для диагностики, а не для принятия управленческих решений и оценке финансового состояния |

| Коэффициентный анализ | Оценка финансовых показателей характеризующих: рентабельность, финансовую устойчивость, оборачиваемость и ликвидность организации(⊕ 12 основных коэффициентов финансового анализа от Жданова Василия) | Дает оценку эффективности тех или иных показателей хозяйственной деятельности предприятия.Внесенные нормативы позволяют выделить проблемные показатели и принять управленческие решенияИспользуется для оценки финансовой эффективности предприятий одной отрасли | Сложно определить вероятность риска банкротства и уровень финансовой надежности |

| Скоринговая (рейтинговая) оценка | Комплексная оценка финансового состояния компании, платежеспособности и финансовой надежности. Применение моделей оценки вероятности банкротства, рейтинговых моделей, бальных и экспертных методов | Комплексный критерий на основе модели оценки финансового состояния позволяет определить вероятность риска банкротства | Итоговая оценка может искажаться из-за пикового завышения одного из показателя модели |

Последовательность комплексного анализа финансовой отчетности следующая. Сначала применяется горизонтальный и вертикальный анализ, далее рассчитываются коэффициенты и в завершении оцениваются с помощью финансовых моделей. Более подробно про применение горизонтального анализа баланса читайте в статье: → «Горизонтальный анализ баланса на примере ПАО КАМАЗ в Excel«.

Пример вертикального анализа баланса для ПАО КАМАЗ в Excel

Рассмотрим пример вертикального анализа бухгалтерского баланса для компании ПАО «КАМАЗ». Для этого необходимо скачать баланс с официального сайта компании или по ссылке → Скачать бухгалтерский баланса ПАО «КАМАЗ» в PDF.

Проведем вертикальный анализ внеоборотных активов, для этого необходимо оценить какую часть / долю занимают ее составные части.

Доля нематериальных активов (F9) =C9/$C$18

Доля результатов исследований и разработок (F10) = C10/$C$18

Доля основных средств (F13) = C13/$C$18

Доля доходных вложений в материальные ценности (F14) = C14/$C$18

Доля финансовых вложений (F15) = C15/$C$18

Доля отложенных налоговых активов (F16) = C16/$C$18

Доля прочих внеоборотных активов (F17) = C17/$C$18

Можно заметить, что сумма всех частей дадут 100%. На рисунке ниже представлен пример проведения вертикального анализа внеоборотных активов в бухгалтерском балансе ⇓.

На следующем этапе можно выделить максимальные и минимальные доли в формировании внеоборотных активов на 2014 год.

Максимальную долю в формировании внеоборотных активов (66,3%) занимает основные средства, минимальная доля у результатов исследований и разработок (0,4%). Для отражения динамики изменения структуры необходимо построить диаграмму областей ⇓.

Можно отметить, что к 2016 году наблюдается снижение доли основных средств (ОС) с 66,3% до 36,1% и увеличение доли финансовых вложений с 7% до 43%. Снижение доли ОС может свидетельствовать о снижении вложений предприятия в производство и развитие долгосрочного потенциала. К основным средствам относят: здания, сооружения, оборудование, транспортные средства, инструмент и инвентарь.

Горизонтальный и вертикальный анализ бухгалтерского баланса

Введение

1. Теоретическое обоснование необходимости и сущности горизонтального и вертикального анализа бухгалтерского баланса организации

1.1 Необходимость и сущность горизонтального и вертикального анализа бухгалтерского баланса организации

1.2 Источники аналитической информации горизонтального и вертикального анализа бухгалтерского баланса организации

1.3 Краткая характеристика исследуемой организации

2. Методика горизонтального и вертикального анализа бухгалтерского баланса организации

2.1 Горизонтальный анализ

2.2 Вертикальный анализ исследуемой организации

Заключение

Список используемой литературы

Введение

В настоящее время экономические преобразования создали необходимость к возрастанию роли анализа в организации хозяйственной деятельности организации, что привело и к изменениям в содержании самой аналитической процедуры.

Слово «анализ» в обыденной жизни трактуется достаточно широко. Аналитические методы получили такое распространение, что в настоящее время применяются как в естественных и гуманитарных науках, так и в практической деятельности. Процедура анализа является начальным этапом в изучении практически любого процесса или явления, когда исследователь переходит от простого описания к изучению внутренней структуры и взаимосвязей

Анализ хозяйственной деятельности стал проводится с позиций различных пользователей аналитических отчетов и соответственно по различной по объему и информативности базе данных. Подобный подход был вызван как множественностью целей, стоящих перед различными группами пользователей, так и противоречиями их интересов.

экономического анализа и решение стоящих перед ним задач конкретизуется и осуществляется в рамках его составных частей: анализа финансовой отчетности организаций и финансовых результатов его деятельности, проводимая по данным бухгалтерской отчетности и направленная на определение позиции организации на рынке относительно прошлых, текущих и перспективных условий существования.

Одной из основных задач анализа финансовой отчетности и в частности баланса является общая характеристика средств организации и источников их формирования.

Такая оценка не возможна без проведения горизонтального и вертикального анализа баланса.

Цель данной курсовой работы изучение сущности горизонтального и вертикального анализа, источники аналитической информации проведения такого анализа, а также проведение горизонтального и вертикального анализа баланса на примере исследуемой организации, на примере ООО » Бриз»

1.1 Необходимость и сущность горизонтального и вертикального анализа бухгалтерского баланса организации

Оценку финансового состояния организации начинают с общей характеристики средств организации и источников их образования, показываемых в бухгалтерском балансе.

«Чтение», или знакомство с содержанием, баланса позволяет установить основные источники средств (собственные и заемные); основные направления вложения средств; соотношение средств и источников и другие характеристики, позволяющие оценить имущественное положение предприятия и его обеспеченность.

Но информация, представленная в абсолютных величинах, не всегда позволяет точно определить динамику показателей, и недостаточна для обоснования решений. Поэтому наряду с абсолютными величинами при анализе бухгалтерского баланса используются различные приемы анализа, предполагающие расчет и оценку относительных показателей.

К ним относится горизонтальный, вертикальный анализ и расчет коэффициентов.

Горизонтальный анализ предполагает изучение абсолютных показателей статей отчетности организации за определенный период, расчет темпов их изменения и оценку.

При горизонтальном анализе строятся аналитические таблицы, в которых абсолютные показатели отчетности дополняются относительными, т.е. просчитывается изменения абсолютных показателей в сумме и в процентах.

Горизонтальный анализ-это оценка темпов роста(снижения) показателей бухгалтерского баланса за отчетный период. Он помогает оценить темпы роста (или снижения) по каждой группе средств организации и их источников за рассматриваемый период.

Горизонтальный анализ заключается в построении одной или нескольких таблиц, в которых абсолютные финансовые показатели дополняются данными об относительных темпах роста или снижения этих показателей. Степень обобщения статей баланса определяет бухгалтер.

Как правило для анализа используют полученные на основании опыта темпы роста за ряд лет и сравнивают их с реальными результатами за рассматриваемый период.

Это позволяет не только определить изменения по отдельным балансовым статьям, но и делать прогнозы на будущее.

Горизонтальный и вертикальный анализ взаимно дополняют друг друга. На практике нередко строят аналитические таблицы, характеризующие как структуру отчетной бухгалтерской формы , так и динамику отдельных ее показателей. Оба этих вида особенно ценны при межхозяйственных сопоставлениях. Они позволяют сравнивать бухгалтерский баланс у организаций, совершенно разных породу деятельности.

Проведение горизонтального анализа целесообразно. только если имеются несколько исследуемых периодов. Тогда становиться возможным, проследить за динамикой изменения средств и их источников.

Горизонтальный анализ не информативен в условиях инфляции, когда увеличение объемов той или иной группы активов и пассивов обусловлено в основном ростом цен, а не собственно деятельности организации. В этом случае данные горизонтального анализа можно использовать, например, для сопоставления деятельности нескольких организаций в условиях инфляции.

Для горизонтального анализа преобразуют абсолютные значения показателей баланса в относительные. Для этого данные на начало рассматриваемого периода по каждой статье активов и пассивов принимают за 100 % и исходя из этого рассчитывают значения по статьям на конец рассматриваемого периода.

Назначение вертикального анализа заключается в возможности проанализировать целое через отдельные элементы, составляющие это целое. Его широко используют для объективной оценки результатов работы организации.

При рассмотрении результатов баланса вертикальный анализ позволяет увидеть удельный вес каждой статьи в общем итоге , определить структуру средств и их источников, а так же произошедшие в них изменения.

Первой особенностью вертикального анализа является расчет относительных показателей по значениям абсолютных показателей, представленных в бухгалтерском балансе. Относительные показатели позволяют сглаживать внешние экономические воздействия,, которые на абсолютные показатели способны оказывать сильное влияние (например инфляция), выявляя таким образом результаты деятельности собственно организации.

Второй особенностью вертикального анализа является обязательное присутствие показателей на разный момент времени. Это позволяет отслеживать и прогнозировать структурные изменения в составе активов и источников их покрытия в динамики.

Таким образом, к преимуществам вертикального анализа относиться возможность:

· изучать результаты финансово-хозяйственной деятельности на основе относительных показателей, сглаживающих влияние субъективных внешних факторов, которое имеет место при работе с абсолютными показателями и затрудняет их сопоставление в динамики;

· проводить межхозяйственные сравнения различных организаций, различающихся по величине используемых ресурсов и другим показателям объема.

1.2 Источники аналитической информации горизонтального и вертикального анализа бухгалтерского баланса организации

Источниками аналитической информации горизонтального и вертикального анализа бухгалтерского баланса организации является сам баланс а точнее его разделы и статьи.

Балансовые статьи объединяются в три группы, а группы в разделы.

В основе такого объединения лежит экономическое содержание самих статей баланса, а порядок расположения статей на конкретной стороне определены вертикальными и горизонтальными взаимосвязями между статьями и разделами.

Таблица 1- Внешний вид бухгалтерского баланса

Статьи актива располагаются по определенной системе. Вертикальные взаимосвязи статей актива баланса предполагают их расположение в порядке повышения уровня ликвидности.

В начале отображаются менее ликвидные статьи («не материальные активы», «основные средства», «долгосрочные инвестиции» и т.п.), а в конце наиболее ликвидные (денежные средства в кассе, на расчетном и валютном счетах, в расчетных документах), т.е.

в прямой зависимости от того, с какой быстротой данная часть имущества приобретает в хозяйственном обороте денежную форму.

Группировка балансовых статей актива баланса, начиная с отчетности 2000 года в активе два раздела:

♦ внеоборотные активы;

♦ оборотные активы.

Первый раздел объединяет группы долгосрочных активов: не материальные активы, основные средства, незавершенное строительство, долгосрочные финансовые вложения, прочие внеоборотные активы.

Второй раздел состоит из текущих активов, которые сформированы в отдельные группы: запасы, дебиторская задолженность, краткосрочные финансовые вложения, денежные средства. Причем сумма дебиторской задолженности, платежи по которой ожидаются в течение 12 месяцев после отчетной даты и свыше 12 месяцев после отчетной даты, показаны по каждой статье раздельно.

Источник: http://MirZnanii.com/a/18406/gorizontalnyy-i-vertikalnyy-analiz-bukhgalterskogo-balansa

Вертикальный и горизонтальный анализ бухгалтерского баланса

Есть много методик анализа бухгалтерского баланса. Выбор определенной зависит от поставленной задачи, а также имеющейся информации. Наиболее часто используемые методы – вертикальный и горизонтальный анализ. Необходимы они для анализа финансовой отчетности, увеличения доходов. Методы актуальны для инвесторов, банковских учреждений, кредиторов.

Проведение

Рассмотрим алгоритм проведения вертикального анализа:

- Совокупность активов компании принимается за 100%.

- Каждый параметр, указанный в отчетности, определяется в процентном соотношении от 100%.

При проведении анализа нужно следовать ряду правил:

- Вертикальный анализ – инструмент для определения платежеспособности организации. По этой причине особое внимание нужно обратить на дебиторский долг, финансовые вклады, имеющиеся средства и их эквиваленты.

- При сравнении показателей в процентах нужно выявлять несоответствия в оборотах.

Рассмотрим выводы, которые можно сделать по результатам вертикального анализа:

- Отражение имеющихся изменений относительно всей совокупности имущества.

- Рост внеоборотных активов в процентах.

- Фиксация удельного веса личного капитала организации на определенной отметке.

- Наличие или отсутствие убытков.

- Наличие или отсутствие долгосрочных займов и обязательств перед кредиторами.

ВНИМАНИЕ! Если по итогам вертикального анализа был обнаружен недостаток свободных средств, это может негативно сказаться на уровне платежеспособности.

Пример

Рассмотрим пример расчета по строчке «Денежные средства и их эквивалент». Этот показатель составляет 25 000 рублей. Валюта баланса за выбранный период составляет 550 000 рублей. Расчет проводится по следующей схеме: 25 000/550 000*100% = 4,5%.

Получившееся значение обозначает процент денежных средств от суммы баланса. Его можно проанализировать. В данном примере свободных средств у компании мало. Это значит, что платежеспособность ее низкая.

Горизонтальный анализ денежных средств

Основная функция горизонтального анализа – сравнение параметров за текущий период, а также прошлый период. В итоге можно определить динамику, исходя из которой можно сделать выводы.

Горизонтальный анализ представляет собой сравнительный анализ финансовых показателей за интересующие периоды. При расчете нужно взять значения по строке, а также отследить его изменения на протяжении нескольких периодов.

Этими периодами могут быть совершенно разные промежутки. Однако, как правило, анализ проводится по кварталам или годам. Число периодов, которые анализируются, может быть различным. Все зависит от поставленных задач.

Если проводится качественный анализ, при расчете во внимание принимается 3 периода. Как правило, данная методика проводится в целях анализа баланса, отчета о прибыли и убытках, изменения капитала.

Горизонтальный анализ может осуществляться согласно двум подходам:

- Изменение в абсолютных значениях (к примеру, в рублях).

- Изменение в относительных значениях (к примеру, в процентах).

Подходы дополняют друг друга. Наиболее понятный пример горизонтального анализа – определение изменения значений по отношению к предыдущему периоду. К примеру, выручка предприятия за квартал увеличилась на 25%.

ВНИМАНИЕ! Горизонтальный и вертикальный анализы противоположны по сути. Горизонтальный способ позволяет проследить изменения по различным периодам. Вертикальный метод предполагает отслеживание изменений в границах одного периода.

Особенности анализа

При выполнении горизонтального анализа денежных средств нужно следовать ряду правил:

- Главные параметры, на которые следует обратить внимание, – это денежные вклады, денежные средства, а также дебиторские долги. Эти параметры отображают имеющиеся свободные средства.

- Если требуется сформировать полноценную картину изменений, нужно провести анализ бухгалтерского баланса последних 2-3 лет.

Работа проводится на основании документации компании.

Структура

Рассмотрим показатели, которые анализируются при использовании горизонтального метода:

Если требуется, можно использовать дополнительные параметры.

Как выполняется горизонтальный анализ?

Сотруднику нужно определить способы формирования собственных средств компании. Для этого требуется проанализировать пассив бухгалтерского баланса. При анализе движения финансовых средств нужно сфокусироваться на ряде статей, таких как:

- Задолженности перед кредиторами.

- Заемные средства.

- Размер уставного капитала.

- Доходы, которые будут получены в следующие периоды.

- Нераспределенная прибыль.

Как правило, свободные средства формируются за счет поступлений от клиентов компании. Уменьшение значения свидетельствует или о снижении авансирования, или о уменьшении спроса.

ВНИМАНИЕ! Горизонтальный анализ дает лишь примерные показатели. Если в результате обнаружены тревожные значения, понадобится дополнительно рассчитывать различные коэффициенты.

Анализ полученных значений

Баланс отображает состояние компании. «Хороший» баланс отвечает ряду требований:

- Валюта баланса в завершение рассматриваемого периода повышается относительно начала периода.

- Темп роста валюты превышает темп роста инфляции, но составляет меньше темпа роста выручки.

- Темп повышения оборотных активов выше относительно темпов роста внеоборотных значений и краткосрочных долгов.

- Объем долгосрочных заемных средств больше значений по внеоборотным активам.

- Размер собственного капитала составляет не меньше 50%.

- Все параметры (темп, объем) дебиторских и кредиторских долгов приблизительно одинаковые.

- Нет непокрытых убытков или они крайне малы.

ВАЖНО! При анализе нужно обращать внимание на новые тенденции в методах ведения учета, изменение учетной политики.

Источник: https://assistentus.ru/buhuchet/vertikalnyj-i-gorizontalnyj-analiz-balansa/

Вертикальный анализ бухгалтерского баланса

Чтобы оценить платежеспособность организации составляется бух.баланс. Он основной документ работы каждого предприятия.

Для оценки его состояния применяют вертикальный анализ бухгалтерского баланса. Осуществляется для определения статей в структуре баланса. Далее рассмотрим более подробно, что представляет вертикальный анализ, как проводится и рассмотрим пример.

Суть и определение вертикального анализа баланса

Цель любого анализа– оценить платежеспособность и кредитоспособность предприятия. Дадим определение вертикальному анализу. Это расчет структуры финансовых показателей, где выделяется каждая составляющая и определяется степень ее влияния на конечный результат.

Суть оценки заключается в следующем:

- За 100% фиксируется — сумма активов, т.е. валюта баланса;

- Каждая составляющая часть баланса или отчета о финансовых результатах рассчитывают путем деления на сумму активов или выручку.

Таким образом, вертикальный анализ баланса позволяет рассчитать и сделать выводы о платежеспособности предприятия и выявления причин его улучшения или ухудшения. Он показывает долю статей в общей сумме.

Внимание: при оценке кредитоспособности предприятия в ходе вертикального анализа бухгалтерского баланса обратите внимание на следующие составляющие:

- Статья «денежные эквиваленты и деньги»;

- Статья «задолженность перед дебиторами»;

- Статья «фин.вложения».

Производя анализ, не стоит забывать и про пассивы. Часто их увеличение напрямую влияют на платежеспособность организации.

Процесс проведения вертикального анализа бухгалтерского баланса

Оценка происходит по следующей схеме:

- Рассчитываем процент текущих и постоянных средств в валюте бухгалтерского баланса;

- Рассчитываем процент вложенного капитала и текущих пассивов в валюте баланса, определяем составляющие статьи;

- Подводим итоги – определяем причины увеличения или уменьшения валюты баланса, увеличения или уменьшения структурных компонентов.

Что дает вертикальный анализ баланса

Вертикальный анализ бухгалтерского баланса это один из видов анализа имущественного состояния предприятия при оценке в целом его фин.состояния.

Совет: проведя анализ активов, вы сможете проследить, какие именно из статей баланса увеличились, либо снизились.

Вертикальный анализ позволяет оценить:

- Размер постоянных и текущих активов на предприятии, изменение их во временной динамике, определение источников поступления финансов;

- Процент запасов в сумме дебиторской задолженности предприятия;

- Выявление статей, которые растут быстрее других, влияние их на структуру баланса;

- Соотношение собственных и заемных средств в капитале предприятия;

- Разбивка заемных средств по срокам погашения и их соотношение;

- Процент обязательств предприятия перед финансовыми учреждениями, бюджетом и сотрудниками предприятия.

Вертикальный анализ бухгалтерского баланса на примере

Произведем расчет процента статьи «Денежные эквиваленты и деньги». Допустим, она равна 25тыс. руб. Валюта баланса за отчетный период – 850 тыс. руб.

Применим вертикальный анализ бухгалтерского баланса: 25 тыс. руб. / 550 тыс. руб *100% = 4,5%

Итак, денежная наличность и ее эквиваленты составляют 4,5% от суммы баланса предприятия. Можно сделать вывод, что в организации незначительна сумма свободных денежных средств.

Внимание: низкий уровень свободных денежных средств может отрицательно сказаться на платежеспособности предприятия.

Для определения финансового состояния предприятия используют показатели вертикального и горизонтального анализа бухгалтерского баланса. На практике, применяют в совокупности оба. Они взаимосвязаны и дополняют друг друга.

Итак, подведем итоги. Вертикальный анализ бухгалтерского баланса– позволяет определить долю каждой статьи в валюте баланса. Цель проведения – оценить платежеспособность предприятия и источники финансирования.

Формула для расчета вертикального анализа бухгалтерского баланса: статья баланса делится на валюту баланса и умножается на 100%.

Совет: уделите особое внимание доле денежных средств, дебиторской задолженности и финансовых вложений в общей сумме.

Чем показатели выше, тем быстрее предприятия сможет рассчитаться по текущим и долгосрочным обязательством. Т.е. платежеспособность вырастает.

Вертикальный анализ позволяет определить, какие составляющие баланса выросли или уменьшились за отчетный период по сравнению с предыдущим годом. На практике применяют совокупность взаимодополняющих друг друга анализа вертикального и горизонтального бухгалтерского баланса.

Источник: http://buh-spravka.ru/buhgalterskij-uchet/buhgalterskij-balans/vertikalnyj-analiz-buhgalterskogo-balansa.html

Содержание

- Матрица БКГ

- Создание таблицы для матрицы БКГ

- Построение диаграммы

- Настройка осей

- Анализ матрицы

- Вопросы и ответы

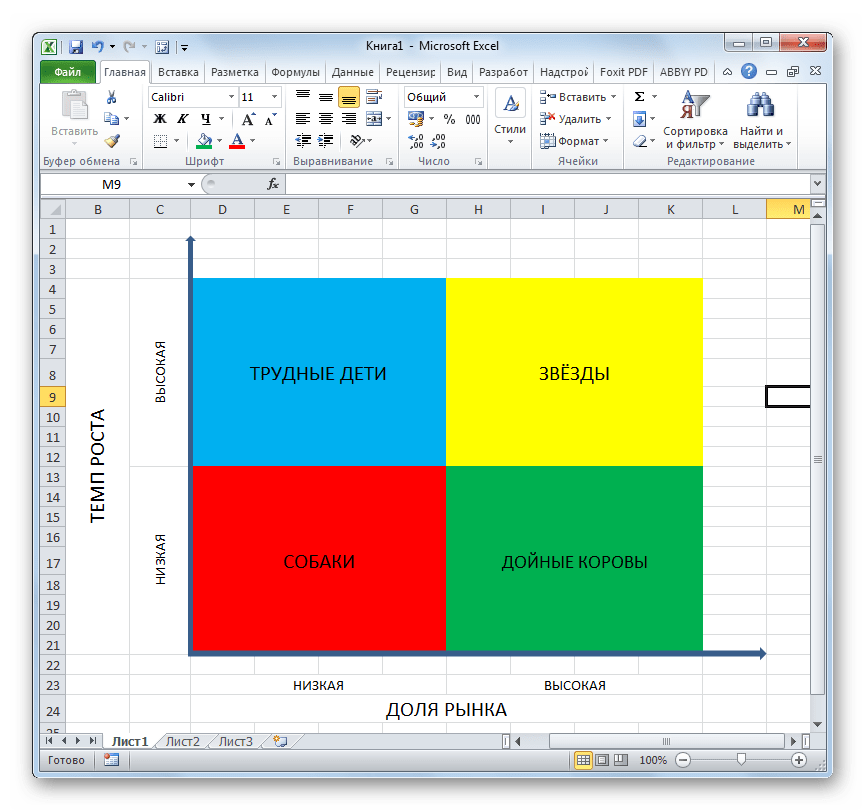

Матрица БКГ является одним из самых популярных инструментов маркетингового анализа. С её помощью можно избрать наиболее выгодную стратегию по продвижению товара на рынке. Давайте выясним, что представляет собой матрица БКГ и как её построить средствами Excel.

Матрица БКГ

Матрица Бостонской консалтинговой группы (БКГ) – основа анализа продвижения групп товаров, которая базируется на темпе роста рынка и на их доле в конкретном рыночном сегменте.

Согласно стратегии матрицы, все товары разделены на четыре типа:

- «Собаки»;

- «Звёзды»;

- «Трудные дети»;

- «Дойные коровы».

«Собаки» — это товары, имеющие малую долю рынка в сегменте с низким темпом роста. Как правило, их развитие считается нецелесообразным. Они являются неперспективными, их производство следует сворачивать.

«Трудные дети» — товары, занимающие малую долю рынка, но на быстро развивающемся сегменте. Данная группа имеет также ещё одно название – «тёмные лошадки». Это связано с тем, что у них имеется перспектива потенциального развития, но в то же время они требуют для своего развития постоянных денежных вложений.

«Дойные коровы» — это товары, занимающие значительную долю слабо растущего рынка. Они приносят постоянный стабильный доход, который компания может направлять на развитие «Трудных детей» и «Звезд». Сами «Дойные коровы» вложений уже не требуют.

«Звёзды» — это наиболее успешная группа, занимающая существенную долю на быстрорастущем рынке. Эти товары уже в настоящее время приносят значительный доход, но вложения в них позволят этот доход ещё больше увеличить.

Задачей матрицы БКГ является определение того, к какой из данных четырех групп можно отнести конкретный вид товара для того, чтобы проработать стратегию его дальнейшего развития.

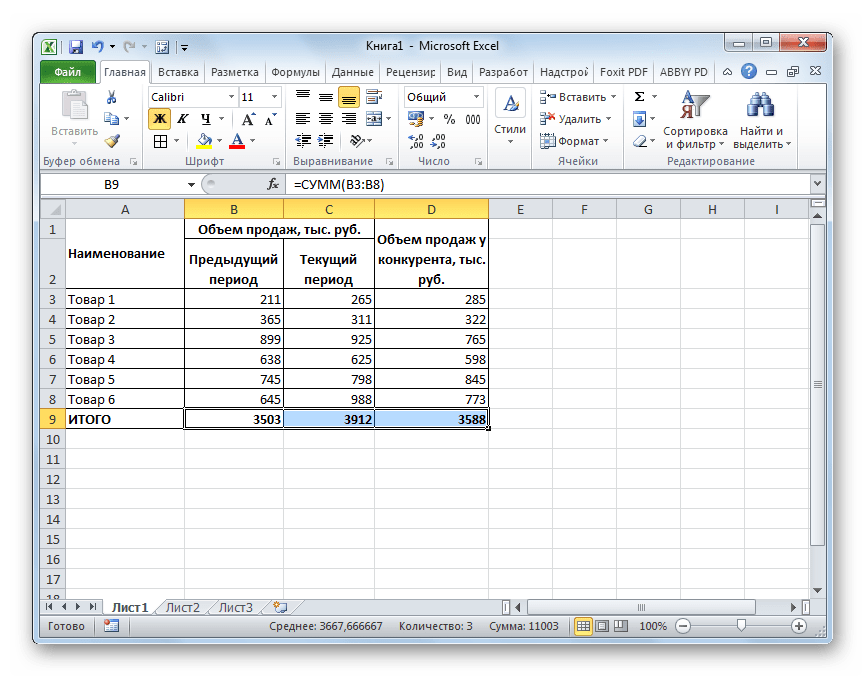

Создание таблицы для матрицы БКГ

Теперь на конкретном примере построим матрицу БКГ.

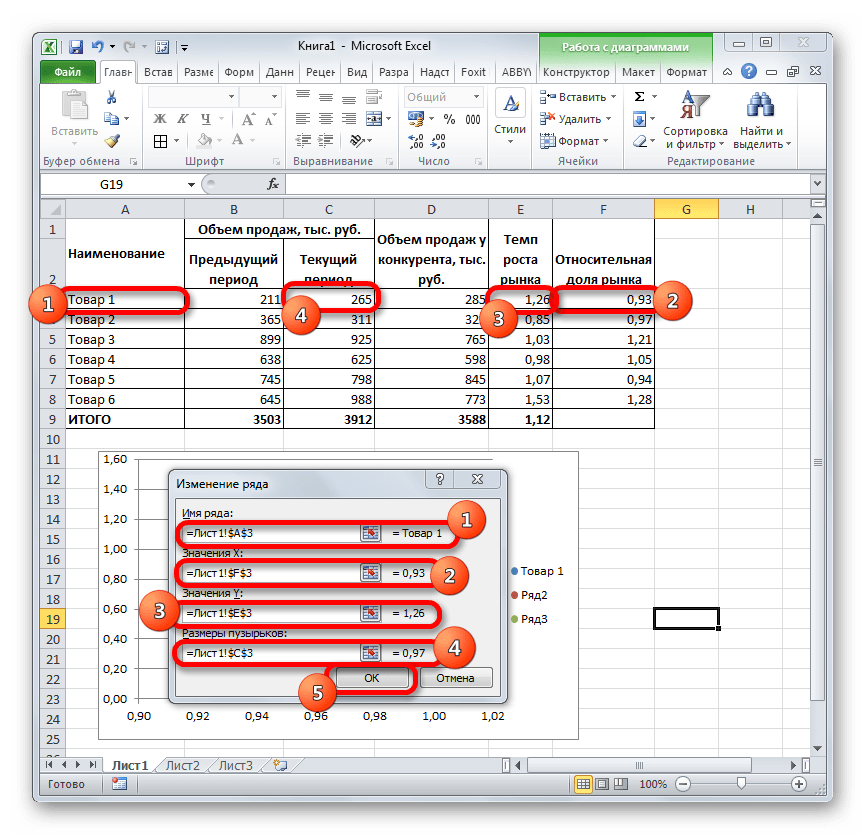

- Для нашей цели возьмем 6 видов товаров. Для каждого из них нужно будет собрать определенную информацию. Это объем продаж за текущий и предыдущий период по каждому наименованию, а также объем продаж у конкурента. Все собранные данные заносим в таблицу.

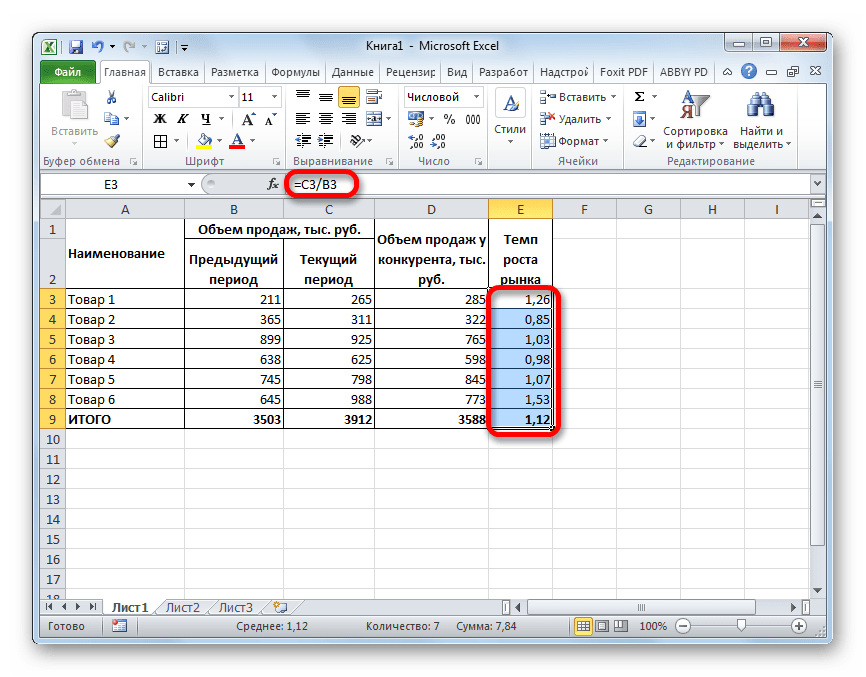

- После этого нам нужно рассчитать темп роста рынка. Для этого нужно разделить по каждому наименованию товара величину продаж за текущий период на величину продаж за предыдущий период.

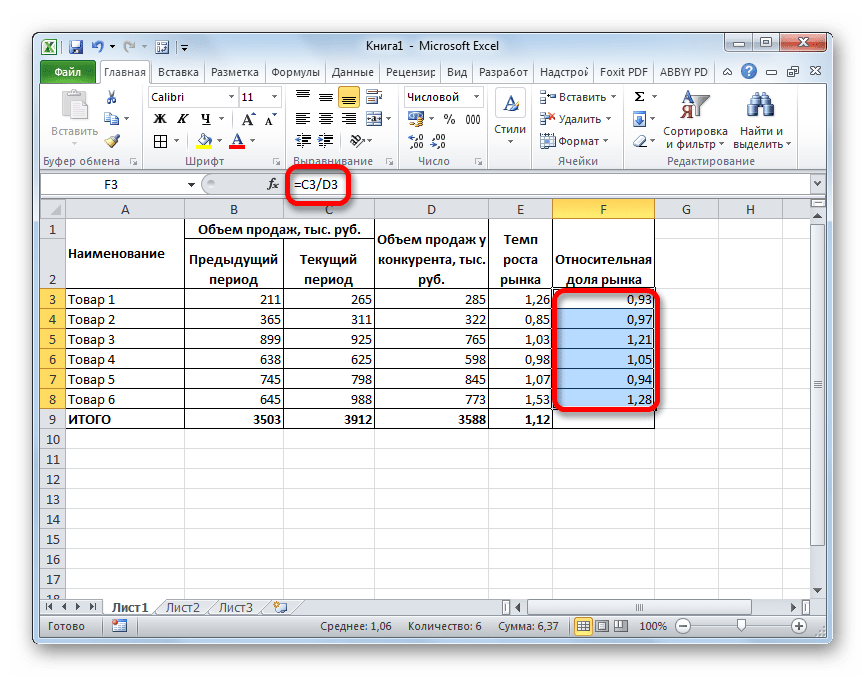

- Далее рассчитываем для каждого товара относительную долю рынка. Для этого объем продаж за текущий период нужно разделить на объем продаж у конкурента.

Построение диаграммы

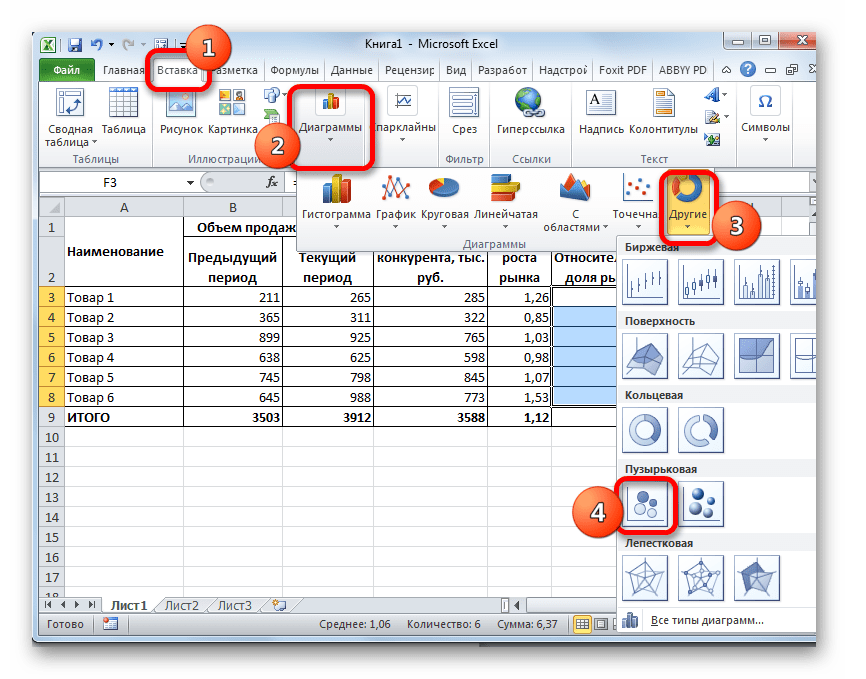

После того, как таблица заполнена исходными и расчетными данными, можно приступать к непосредственному построению матрицы. Для этих целей более всего подойдет пузырьковая диаграмма.

- Перемещаемся во вкладку «Вставка». В группе «Диаграммы» на ленте щелкаем по кнопке «Другие». В открывшемся списке выбираем позицию «Пузырьковая».

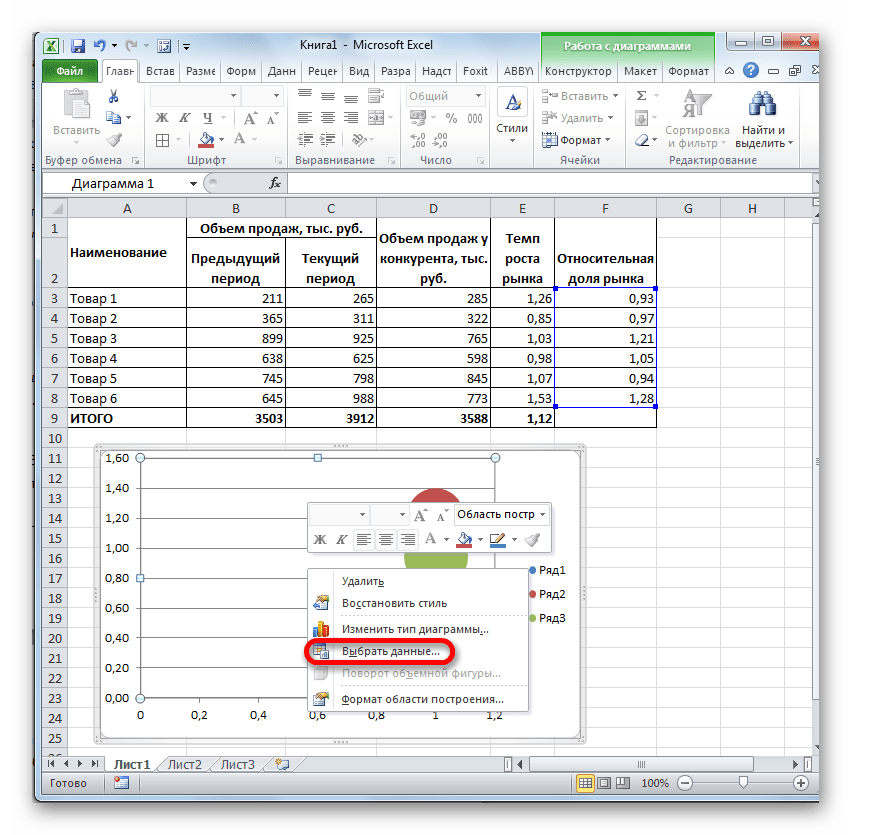

- Программа попытается построить диаграмму, скомплектовав данные, как она считает нужным, но, скорее всего, эта попытка окажется неверной. Поэтому нам нужно будет помочь приложению. Для этого щелкаем правой кнопкой мыши по области диаграммы. Открывается контекстное меню. Выбираем в нем пункт «Выбрать данные».

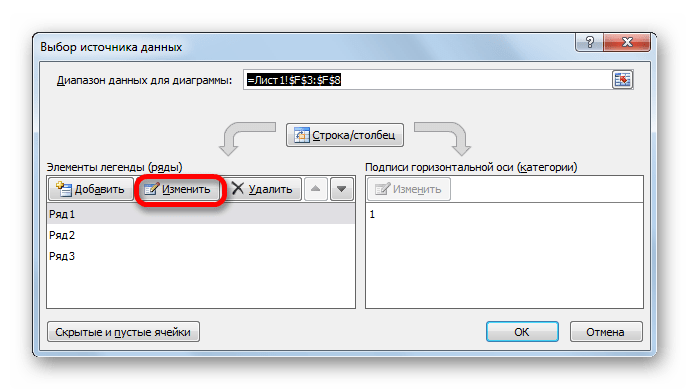

- Открывается окно выбора источника данных. В поле «Элементы легенды (ряды)» кликаем по кнопке «Изменить».

- Открывается окно изменения ряда. В поле «Имя ряда» вписываем абсолютный адрес первого значения из столбца «Наименование». Для этого устанавливаем курсор в поле и выделяем соответствующую ячейку на листе.

В поле «Значения X» таким же образом заносим адрес первой ячейки столбца «Относительная доля рынка».

В поле «Значения Y» вносим координаты первой ячейки столбца «Темп роста рынка».

В поле «Размеры пузырьков» вносим координаты первой ячейки столбца «Текущий период».

После того, как все вышеперечисленные данные введены, жмем на кнопку «OK».

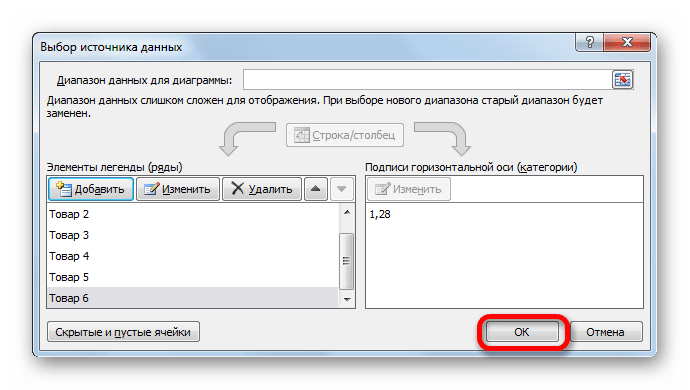

- Аналогичную операцию проводим для всех остальных товаров. Когда список полностью будет готов, то в окне выбора источника данных жмем на кнопку «OK».

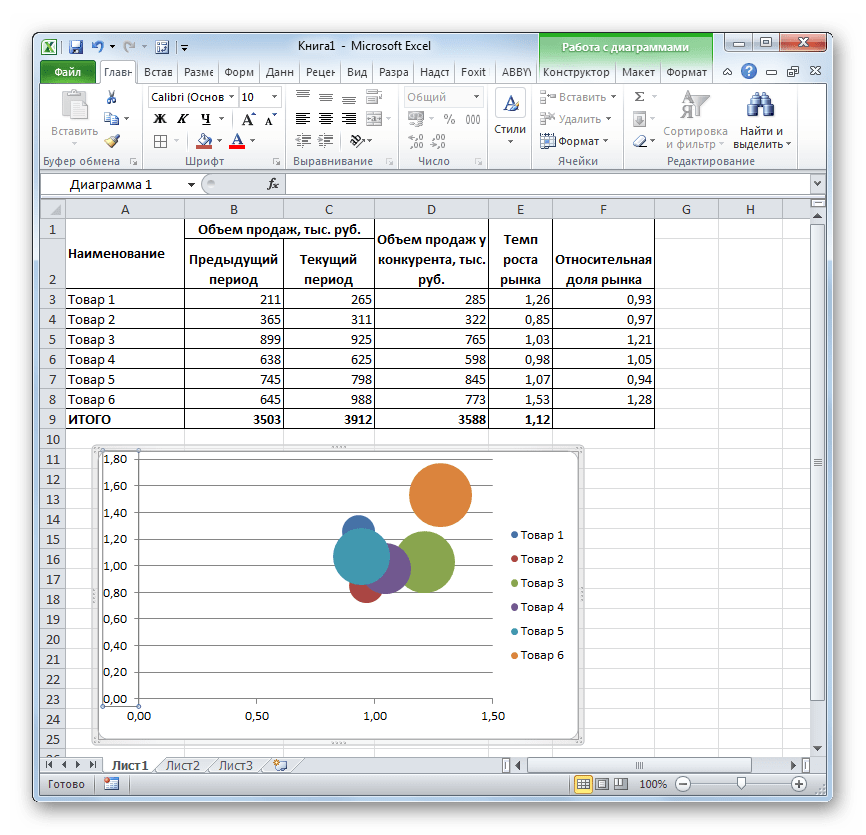

После этих действий диаграмма будет построена.

Урок: Как сделать диаграмму в Экселе

Настройка осей

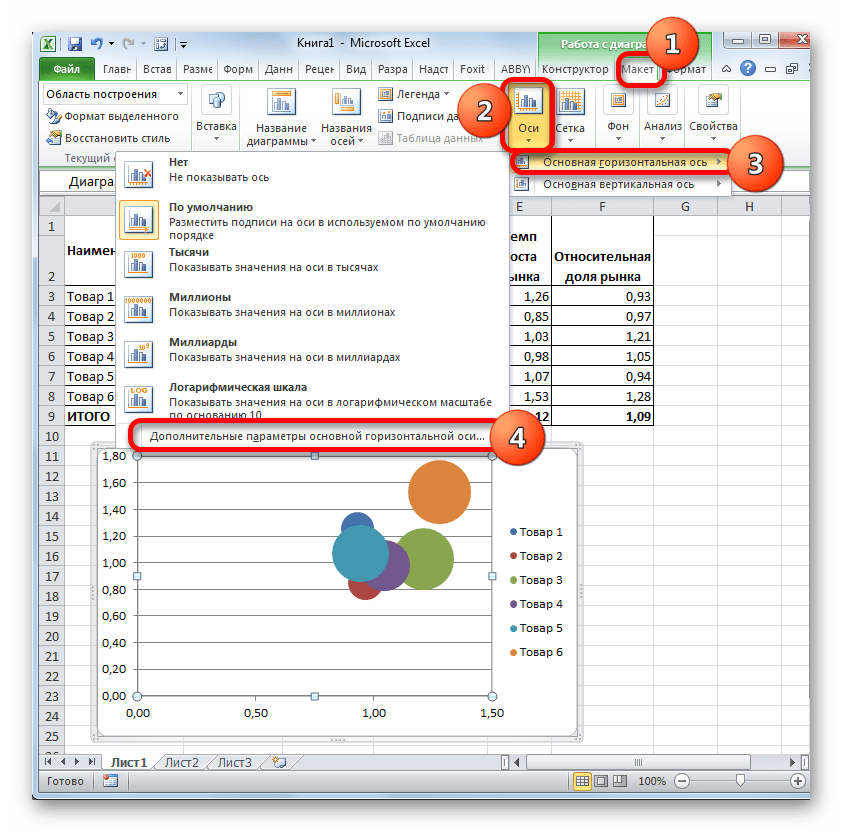

Теперь нам требуется правильно отцентровать диаграмму. Для этого нужно будет произвести настройку осей.

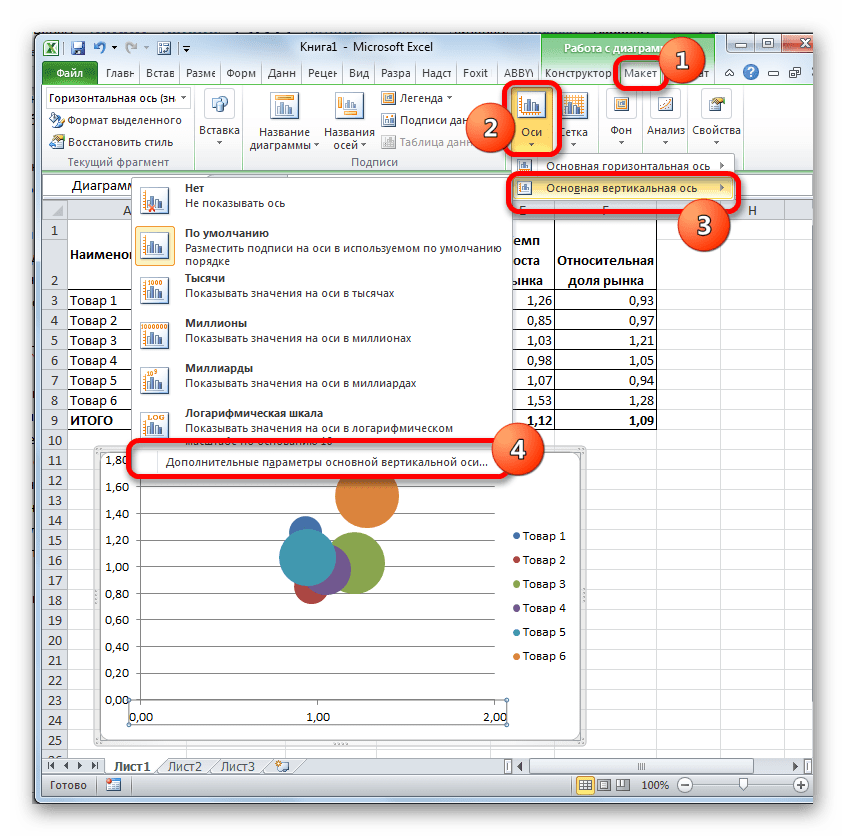

- Переходим во вкладку «Макет» группы вкладок «Работа с диаграммами». Далее жмем на кнопку «Оси» и последовательно переходим по пунктам «Основная горизонтальная ось» и «Дополнительные параметры основной горизонтальной оси».

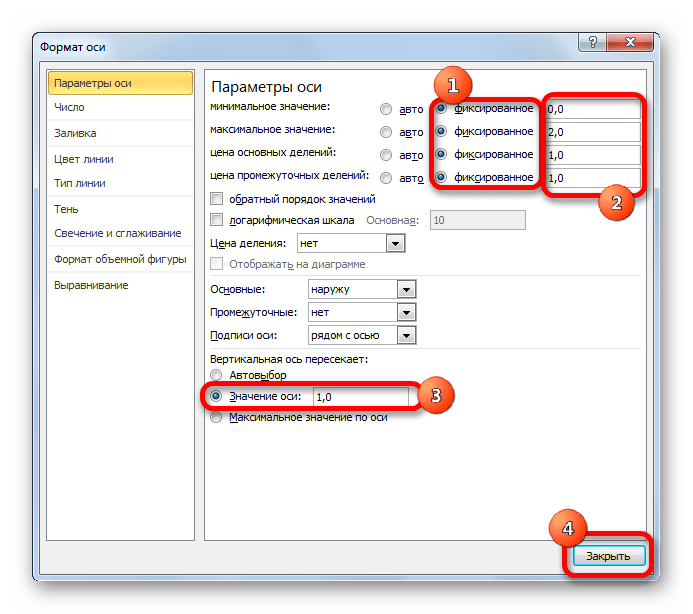

- Активируется окно параметров оси. Переставляем переключатели всех значений с позиции «Авто» в «Фиксированное». В поле «Минимальное значение» выставляем показатель «0,0», «Максимальное значение» — «2,0», «Цена основных делений» — «1,0», «Цена промежуточных делений» — «1,0».

Далее в группе настроек «Вертикальная ось пересекает» переключаем кнопку в позицию «Значение оси» и в поле указываем значение «1,0». Щелкаем по кнопке «Закрыть».

- Затем, находясь все в той же вкладке «Макет», опять жмем на кнопку «Оси». Но теперь последовательно переходим по пунктам «Основная вертикальная ось» и «Дополнительные параметры основной вертикальной оси».

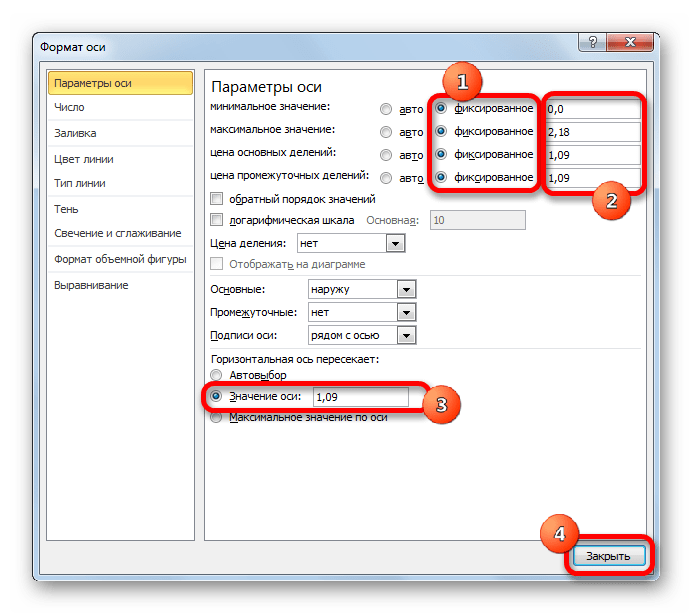

- Открывается окно настроек вертикальной оси. Но, если для горизонтальной оси все введенные нами параметры постоянные и не зависят от вводных данных, то для вертикальной некоторые из них придется рассчитать. Но, прежде всего, как и в прошлый раз, переставляем переключатели из позиции «Авто» в позицию «Фиксированные».

В поле «Минимальное значение» устанавливаем показатель «0,0».

А вот показатель в поле «Максимальное значение» нам придется высчитать. Он будет равен среднему показателю относительной доли рынка умноженному на 2. То есть, в конкретно нашем случае он составит «2,18».

За цену основного деления принимаем средний показатель относительной доли рынка. В нашем случае он равен «1,09».

Этот же показатель следует занести в поле «Цена промежуточных делений».

Кроме того, нам следует изменить ещё один параметр. В группе настроек «Горизонтальная ось пересекает» переставляем переключатель в позицию «Значение оси». В соответствующее поле опять вписываем средний показатель относительной доли рынка, то есть, «1,09». После этого жмем на кнопку «Закрыть».

- Затем подписываем оси матрицы БКГ по тем же правилам, по которым подписываем оси на обычных диаграммах. Горизонтальная ось будет носить название «Доля рынка», а вертикальная – «Темп роста».

Урок: Как подписать оси диаграммы в Excel

Анализ матрицы

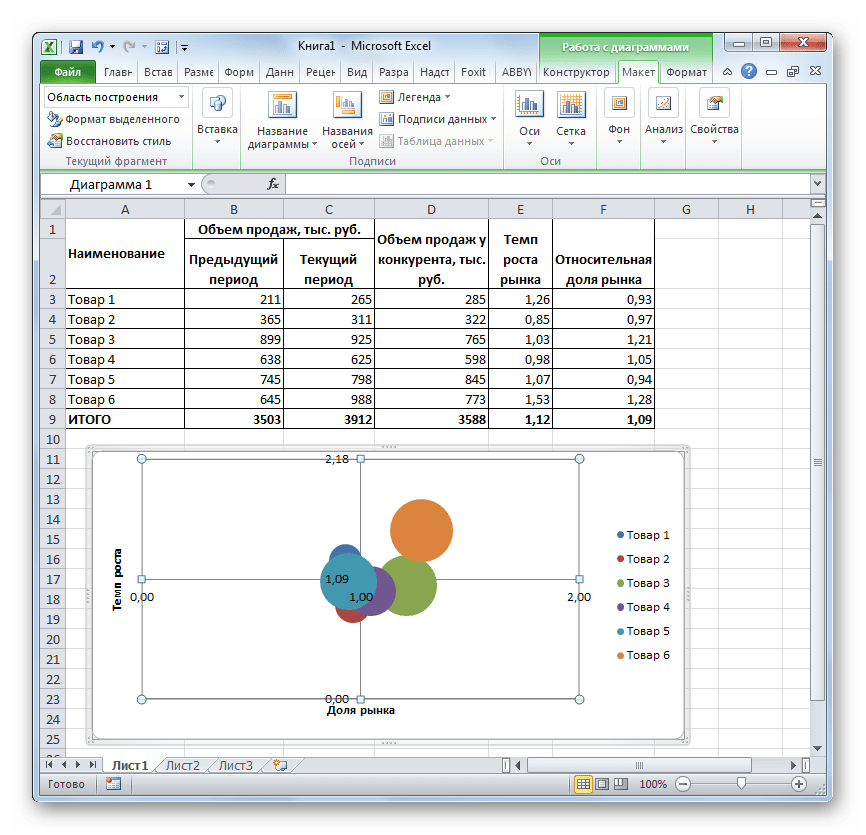

Теперь можно проанализировать получившуюся матрицу. Товары, согласно своему положению на координатах матрицы, делятся на категории следующим образом:

- «Собаки» — нижняя левая четверть;

- «Трудные дети» — верхняя левая четверть;

- «Дойные коровы» — нижняя правая четверть;

- «Звезды» — верхняя правая четверть.

Таким образом, «Товар 2» и «Товар 5» относятся к «Собакам». Это означает, что их производство нужно сворачивать.

«Товар 1» относится к «Трудным детям» Этот товар нужно развивать, вкладывая в него средства, но пока он должной отдачи не дает.

«Товар 3» и «Товар 4» — это «Дойные коровы». Данная группа товаров уже не требует значительных вложений, а выручку от их реализации можно направить на развитие других групп.

«Товар 6» относится к группе «Звёзд». Он уже приносит прибыль, но дополнительные вложения денежных средств способны увеличить размер дохода.

Как видим, с помощью инструментов программы Excel построить матрицу БКГ не так уж и сложно, как это может показаться на первый взгляд. Но основой для построения должны служить надежные исходные данные.