Процессы в сфере финансов всегда взаимосвязаны – один фактор зависит от другого и меняется вместе с ним. Отследить эти изменения и понять, чего стоит ожидать в будущем, возможно с помощью функций Excel и табличных методов.

Содержание

- Получение нескольких результатов с помощью таблицы данных

- Общие сведения

- Базовые сведения о таблицах данных

- Создание таблицы данных с одной переменной

- Добавление формулы в таблицу данных с одной переменной

- Создание таблицы данных с двумя переменными

- Ускорение вычислений для листов, содержащих таблицы данных

- Другие инструменты для выполнения анализа чувствительности

- Анализ чувствительности инвестиционного проекта в Excel

- Метод анализа чувствительности в сфере инвестиций

- Формула

- Пример анализа чувствительности инвестиционного проекта в Excel

- Анализ чувствительности инвестиций при помощи таблицы данных

- Факторный и дисперсионный анализ в Excel с автоматизацией подсчетов

- Дисперсионный анализ в Excel

- Факторный анализ в Excel: пример

- Двухфакторный дисперсионный анализ в Excel

- Заключение

Получение нескольких результатов с помощью таблицы данных

Возможности таблиц данных представляют собой элементы анализа «что если» – его нередко проводят через Microsoft Excel. Это второе название анализа чувствительности.

Общие сведения

Таблица данных – это тип диапазона ячеек, с помощью которого можно решать возникающие проблемы путем изменения значений в некоторых ячейках. Ее составляют, когда необходимо следить за изменениями компонентов формулы и получать обновления результатов, согласно этим изменениям. Выясним, как применять таблички данных в исследованиях, и каких видов они бывают.

Базовые сведения о таблицах данных

Существует два вида таблиц данных, они различаются по количеству компонентов. Составлять таблицу нужно с ориентацией на количество значений, которые нужно проверить с ее помощью.

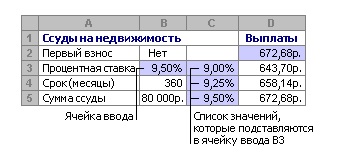

Специалисты статистики применяют таблицу с одной переменной, когда в одном или нескольких выражениях есть только одна переменная, которая может повлиять на изменение их результата. К примеру, ее часто используют в связке с функцией ПЛТ. Формула предназначена для расчета суммы регулярного платежа и учитывает установленную в договоре процентную ставку. При подобных вычислениях переменные записывают в одну колонку, а результаты вычислений в другую. Пример таблички данных с 1 переменной:

Далее рассмотрим таблички с 2 переменными. Они применяются в тех случаях, когда на изменение какого-либо показателя влияют два фактора. Две переменные могут оказаться в другой таблице, связанной с займом, – с ее помощью можно выявить оптимальный срок выплаты и сумму ежемесячного платежа. В таком расчете тоже нужно использовать функцию ПЛТ. Пример таблички с 2 переменными:

Создание таблицы данных с одной переменной

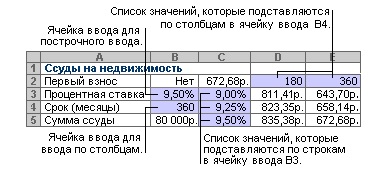

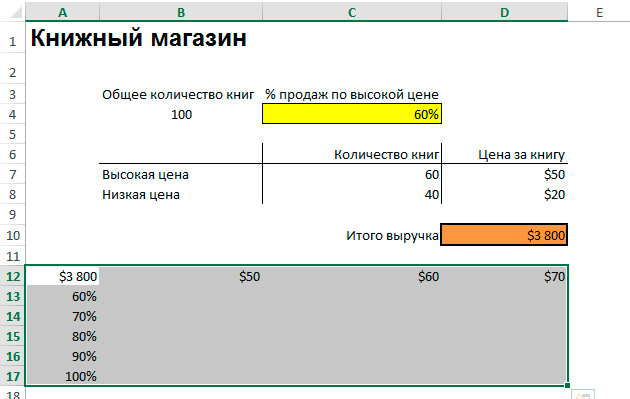

Рассмотрим метод анализа на примере небольшого книжного магазина, где всего 100 книг в наличии. Часть из них можно продать дороже (50$), остальные обойдутся покупателям дешевле (20$). Рассчитан общий доход с продажи всех товаров – владелец решил, что продаст по высокой цене 60% книг. Необходимо выяснить, как вырастет выручка, если повысить цену на больший объем товара – 70% и так далее.

Обратите внимание! Общую выручку обязательно нужно считать с помощью формулы, иначе не получится составить таблицу данных.

- Выбираем свободную ячейку в отдалении от края листа и записываем в ней формулу: =Ячейка общей выручки. Например, если доход записан в ячейке С14 (указано случайное обозначение), необходимо написать так: =С14.

- Записываем проценты объема товара в столбец слева от этой ячейки – не под ней, это очень важно.

- Выделяем диапазон ячеек, где располагается столбец процентов и ссылка на общий доход.

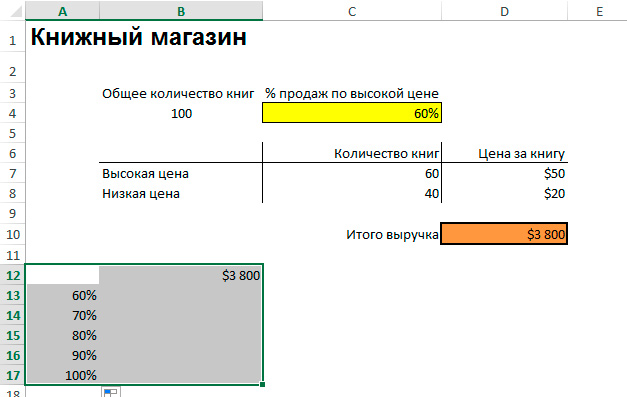

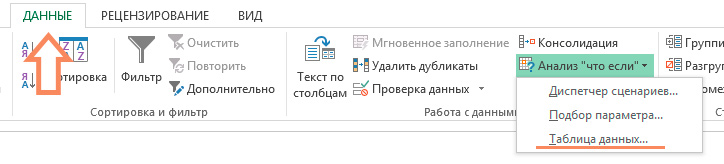

- Находим на вкладке «Данные» пункт «Анализ «что если»» и кликаем по нему – в открывшемся меню нужно выбрать опцию «Таблица данных».

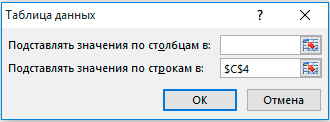

- Откроется небольшое окно, где необходимо указать ячейку с процентом изначально проданных по высокой цене книг в графе «Подставлять значения по строкам в…». Этот шаг делают для того, чтобы делать перерасчет общей выручки с учетом возрастающего процента.

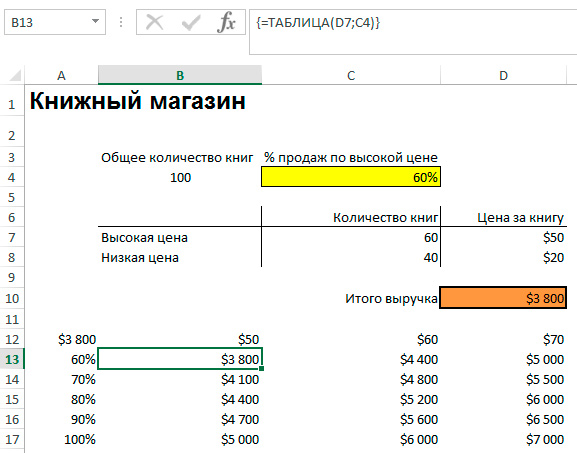

После нажатия кнопки «ОК» в окне, где вводились данные для составления таблицы, в строках появятся результаты вычислений.

Добавление формулы в таблицу данных с одной переменной

Из таблицы, которая помогала рассчитывать действие только с одной переменной, можно сделать усложненный инструмент анализа, добавив дополнительную формулу. Ее необходимо вписать рядом с уже существующей формулой – например, если таблица ориентирована по строкам, вписываем выражение в ячейку справа от уже существующего. Когда установлена ориентация по столбцам, записываем новую формулу под старой. Далее следует действовать по алгоритму:

- Вновь выделяем диапазон ячеек, но теперь он должен включать новую формулу.

- Открываем меню анализа «что если» и выбираем «Таблицу данных».

- Добавляем новую формулу в соответствующее поле по строчкам или по столбикам в зависимости от ориентации таблички.

Создание таблицы данных с двумя переменными

Начало составления такой таблицы немного отличается – нужно поместить ссылку на общую выручку над значениями процентов. Далее выполняем эти шаги:

- Записать варианты цены в одну строку со ссылкой на доход – каждой цене одна ячейка.

- Выделить диапазон ячеек.

- Открыть окно таблицы данных, как при составлении таблички с одной переменной – через вкладку «Данные» на панели инструментов.

- Подставить в графу «Подставлять значения по столбцам в…» ячейку с начальной высокой ценой.

- Добавить в графу «Подставлять значения по строкам в…» ячейку с начальным процентом продаж дорогих книг и нажать «ОК».

В результате вся табличка заполнена суммами возможного дохода с разными условиями продажи товара.

Ускорение вычислений для листов, содержащих таблицы данных

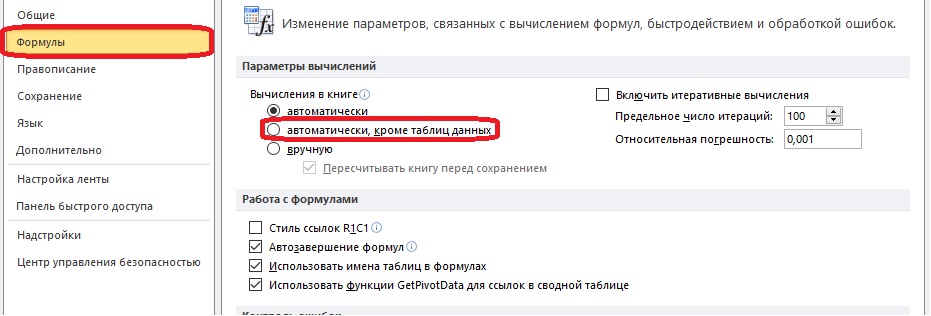

Если требуются быстрые вычисления в табличке данных, не запускающие пересчет книги целиком, можно выполнить несколько действий для ускорения процесса.

- Открываем окно параметров, выбираем пункт «Формулы» в меню справа.

- Выбираем пункт «Автоматически, кроме таблиц данных» в разделе «Вычисления в книге».

- Выполним пересчет результатов в табличке вручную. Для этого нужно выделить формулы и нажать клавишу F

Другие инструменты для выполнения анализа чувствительности

В программе есть и другие инструменты, помогающие выполнять анализ чувствительности. Они автоматизируют некоторые действия, которые в ином случае пришлось бы выполнять вручную.

- Функция «Подбор параметра» подойдет, если известен нужный результат, и требуется узнать входное значение переменной для получения такого результата.

- «Поиск решения» – это надстройка для решения задач. Необходимо установить ограничения и указать на них, после чего система найдет ответ. Решение определяется путем изменения значений.

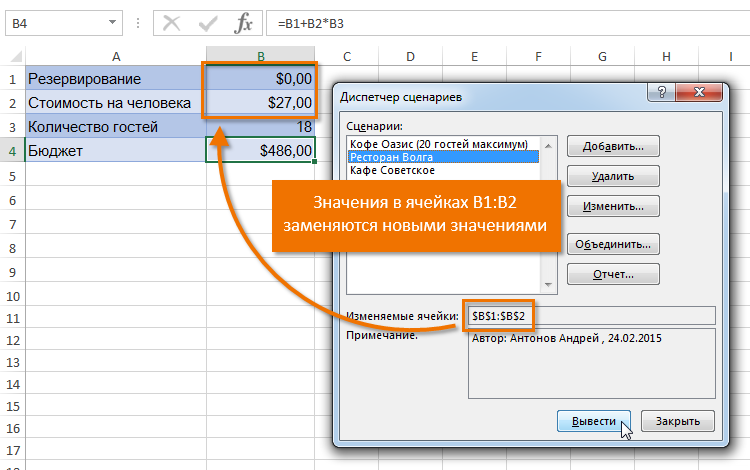

- Анализ чувствительности можно провести с помощью диспетчера сценариев. Этот инструмент находится в меню анализа «что если» на вкладке «Данные». Он подставляет значения в несколько ячеек – количество может достигать 32-х. Диспетчер сравнивает эти значения, и пользователю не придется менять их вручную. Пример применения диспетчера сценариев:

Анализ чувствительности инвестиционного проекта в Excel

Анализ «что если» оказывается особенно полезным в ситуациях, где требуется прогнозирование – например, в сфере инвестиций. Аналитики применяют этот метод, чтобы выяснить, как будет меняться стоимость акций компании в результате изменения некоторых факторов.

Метод анализа чувствительности в сфере инвестиций

При анализе «что если» используют перебор – ручной или автоматический. Известен диапазон значений, и они по очереди подставляются в формулу. В итоге получается набор значений. Из них выбирают подходящую цифру. Рассмотрим четыре показателя, по которым ведется анализ чувствительности в сфере финансов:

- Чистая приведенная стоимость – вычисляется путем вычитания размера вложения из объема доходов.

- Внутренняя норма доходности/прибыли – указывает, какую прибыль требуется получить с вложения за год.

- Коэффициент окупаемости – отношение всей прибыли к начальному вложению.

- Дисконтированный индекс прибыли – указывает на эффективность инвестиции.

Формула

Чувствительность вложения можно вычислить с помощью этой формулы: Изменение выходного параметра в % / Изменение входного параметра в %.

Выходным и входным параметром могут быть величины, описанные ранее.

- Необходимо узнать результат при стандартных условиях.

- Заменяем одну из переменных и следим за изменениями результата.

- Вычисляем процентное изменение обоих параметров относительно установленных условий.

- Вставляем полученные проценты в формулу и определяем чувствительность.

Пример анализа чувствительности инвестиционного проекта в Excel

Для лучшего понимания методики анализа необходим пример. Проанализируем проект с такими известными данными:

- Заполним таблицу, чтобы анализировать проект по ней.

- Вычисляем денежный поток с помощью функции СМЕЩ. На начальном этапе поток равен вложениям. Далее применяем формулу: =ЕСЛИ(СМЕЩ(Номер;1;)=2;СУММ(Приток 1:Отток 1); СУММ(Приток 1:Отток 1)+$B$5)

Обозначения ячеек в формуле могут быть другими, это зависит от размещения таблицы. В конце прибавляется значение из начальных данных – ликвидационная стоимость.

- Определяем срок, за который проект окупится. Для начального периода используем эту формулу: =СУММЕСЛИ(G7:G17;»<0″). Диапазон ячеек – это столбец денежного потока. На дальнейших периодах применим эту формулу: =Начальный период+ЕСЛИ(Первый д.поток>0; Первый д.поток;0). Проект оказывается в точке безубыточности за 4 года.

- Создаем столбец для номеров тех периодов, когда проект окупается.

- Вычисляем рентабельность вложений. Необходимо составить выражение, где прибыль в конкретном отрезке времени делится на начальные вложения.

- Определяем коэффициент дисконтирования по этой формуле: =1/(1+Ставка диск.%) ^Номер.

- Вычислим приведенную стоимость с помощью умножения – денежный поток умножается на коэффициент дисконтирования.

- Рассчитаем PI (индекс рентабельности). Приведенная стоимость в отрезке времени делится на вложения в начале развития проекта.

- Определим внутреннюю норму прибыли с помощью функции ВСД: =ВСД(Диапазон денежного потока).

Анализ чувствительности инвестиций при помощи таблицы данных

Для анализа проектов в сфере инвестирования лучше подходят другие способы, нежели таблица данных. У многих пользователей возникает путаница при составлении формулы. Чтобы выяснить зависимость одного фактора от изменений в других, нужно выбрать правильные ячейки ввода вычислений и для считывания данных.

Факторный и дисперсионный анализ в Excel с автоматизацией подсчетов

Еще одна типология анализа чувствительности – факторный и дисперсионный анализ. Первый тип определяет связь между числами, второй выявляет зависимость одной переменной от других.

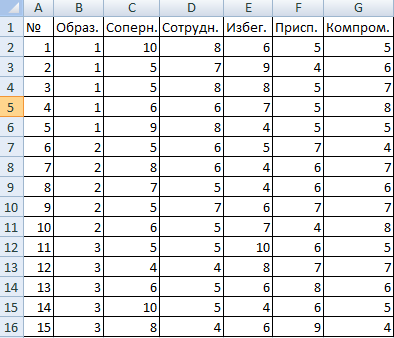

Дисперсионный анализ в Excel

Цель подобного анализа – разделить изменчивость величины на три компонента:

- Изменчивость в результате влияния других значений.

- Изменения из-за взаимосвязи влияющих на него значений.

- Случайные изменения.

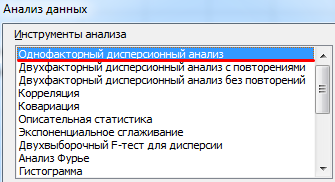

Выполним дисперсионный анализ через надстройку Excel «Анализ данных». Если она не включена, ее можно подключить в параметрах.

Начальная таблица должна соответствовать двум правилам: на каждую величину приходится один столбец, и данные в нем располагаются по возрастанию или по убыванию. Необходимо проверить влияние уровня образования на поведение в конфликте.

- Находим во вкладке «Данные» инструмент «Анализ данных» и открываем его окно. В списке нужно выбрать однофакторный дисперсионный анализ.

- Заполняем строки диалогового окна. Входной интервал – все ячейки без учета шапки и номеров. Группируем по столбцам. Выводим результаты на новый лист.

Поскольку значение в желтой ячейке больше единицы, можно считать предположение неверным – зависимости между образованием и поведением в конфликте нет.

Факторный анализ в Excel: пример

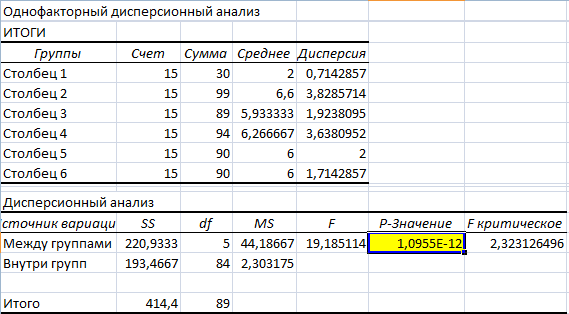

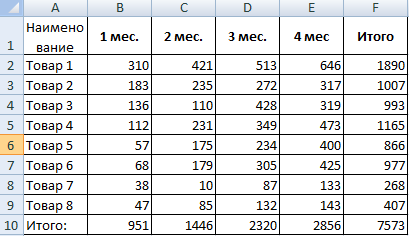

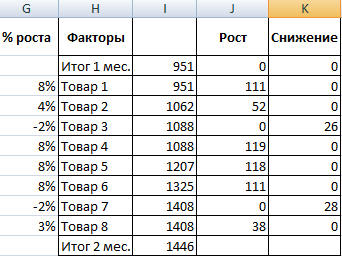

Проанализируем взаимосвязь данных в сфере продаж – необходимо выявить популярные и непопулярные товары. Начальная информация:

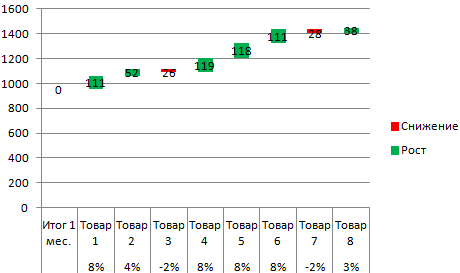

- Нужно выяснить, на какие товары больше всего вырос спрос в течение второго месяца. Составляем новую таблицу для определения роста и снижения спроса. Рост рассчитывается по этой формуле: =ЕСЛИ((Спрос 2-Спрос 1)>0; Спрос 2- Спрос 1;0). Формула снижения: =ЕСЛИ(Рост=0; Спрос 1- Спрос 2;0).

- Подсчитаем рост спроса на товары в процентах: =ЕСЛИ(Рост/Итог 2 =0;Снижение/Итог 2; Рост/Итог 2).

- Составим диаграмму для наглядности – выделяем диапазон ячеек и создаем гистограмму через вкладку «Вставка». В настройках нужно убрать заливку, это можно сделать через инструмент «Формат ряда данных».

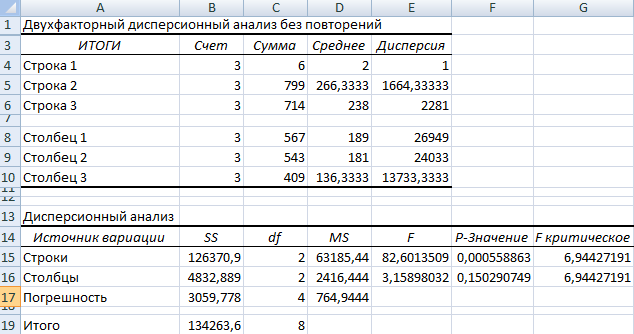

Двухфакторный дисперсионный анализ в Excel

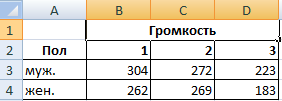

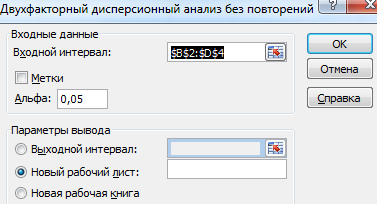

Дисперсионный анализ проводят с несколькими переменными. Рассмотрим это на примере: нужно выяснить, как быстро проявляется реакция на звук разной громкости у мужчин и женщин.

- Открываем «Анализ данных», в списке нужно найти двухфакторный дисперсионный анализ без повторений.

- Входной интервал – ячейки, где содержатся данные (без шапки). Выводим результаты на новый лист и жмем «ОК».

Показатель F больше, чем F-критическое – это означает, что пол влияет на скорость реакции на звук.

Заключение

В данной статье был подробно рассмотрен анализ чувствительности в табличном процессоре Excel, благодаря чему каждый пользователь сможет разобраться в методах его применения.

Оцените качество статьи. Нам важно ваше мнение:

Под анализом чувствительности понимают динамику изменений результата в зависимости от изменений ключевых параметров. То есть что мы получим на выходе модели, меняя переменные на входе.

Данный анализ вызывает особый интерес, как у инвесторов, так и у управляющих бизнесом. Его результаты несут особенную ценность в аналитике бизнес проектов. Excel позволяет анализировать чувствительность инвестиционных проектов, пользователям с базовыми знаниями в области финансов.

Метод анализа чувствительности

Задача аналитика – определить характер зависимости результата от переменных и их пороговых величин, когда выводы модели больше не поддерживаются.

По своей сути метод анализа чувствительности – это метод перебора: в модель последовательно подставляются значения параметров. К примеру, мы хотим узнать, как изменится стоимость фирмы при изменении себестоимости продукции в пределах 60-80%.

Используется и обратный метод, когда результат модели на выходе «подгоняется» к изменению значений на входе.

Основные целевые измеримые показатели финансовой модели:

- NPV (чистая приведенная стоимость). Основной показатель доходности инвестиционного объекта. Рассчитывается как разность общей суммы дисконтированных доходов и размера самой инвестиции. Представляет собой прогнозную оценку экономического потенциала предприятия в случае принятия проекта.

- IRR (внутренняя норма доходности или прибыли). Показывает максимальное требование к годовой прибыли на вложенные деньги. Сколько инвестор может заложить в свои расчеты, чтобы проект стал привлекательным. Если внутренняя норма рентабельности выше, чем ожидаемый доход на капитал, то можно говорить об эффективности инвестиций.

- ROI/ROR (коэффициент рентабельности/окупаемости инвестиций). Рассчитывается как отношение общей прибыли (с учетом коэффициента дисконтирования) к начальной инвестиции.

- DPI (дисконтированный индекс доходности/прибыльности). Рассчитывается как отношение чистой приведенной стоимости к начальным инвестициям. Если показатель больше 1, вложение капитала можно считать эффективным.

Данные показатели, как правило, и являются теми результатами, по которым проводится анализ чувствительности. Естественно, при необходимости определяется чувствительность и других численных расчетных показателей. Количество переменных может быть любым.

Анализ чувствительности инвестиционного проекта в Excel

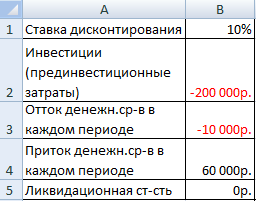

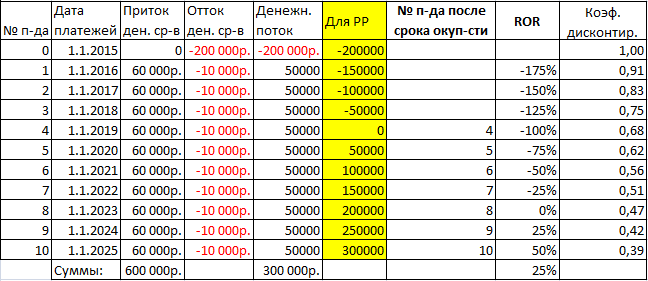

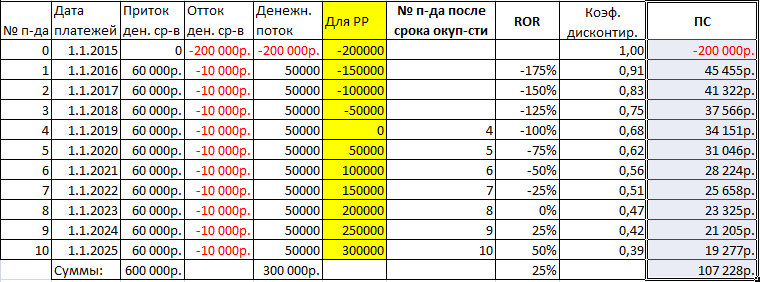

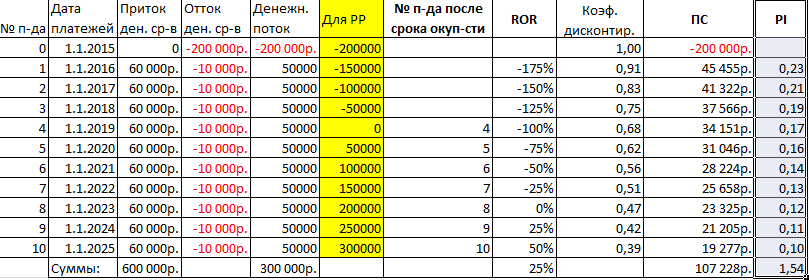

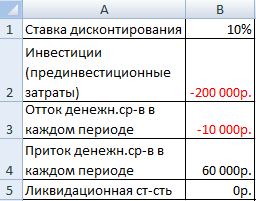

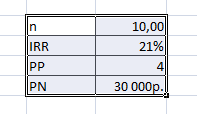

Задача – проанализировать основные показатели эффективности инвестиционного проекта. Для примера возьмем условные цифры.

Входные данные:

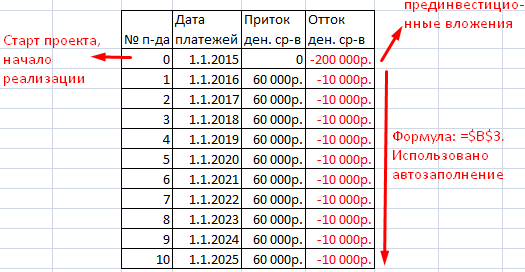

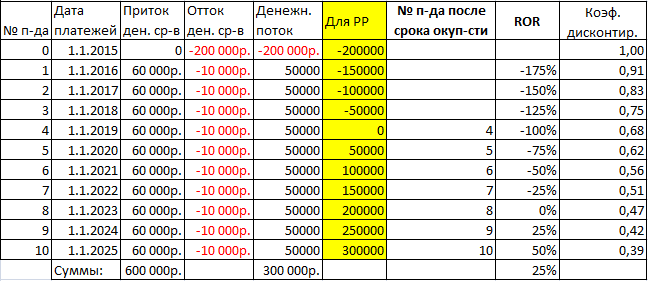

Начинаем заполнять таблицу для анализа чувствительности инвестиционного проекта:

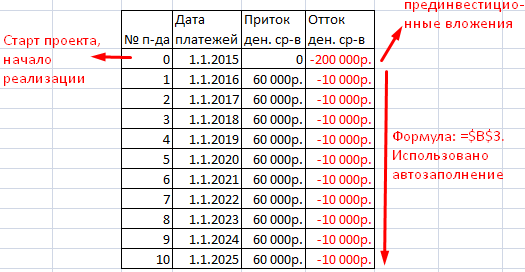

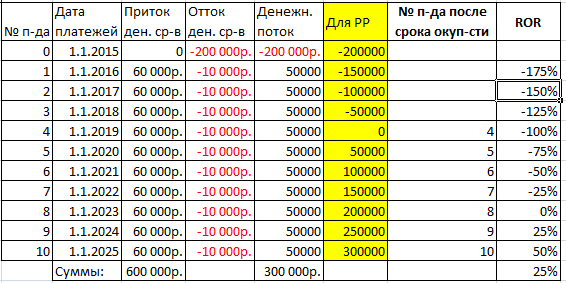

- Рассчитаем денежный поток. Так как у нас динамический диапазон, понадобится функция СМЕЩ. При расчете учитываем ликвидационную стоимость (в нашем примере – 0, неизвестна). Расчет будем производить «без дат». То есть они не повлияют на результаты. Денежный поток в «нулевом» периоде равняется предынвестиционным вложениям. В последующих периодах: .

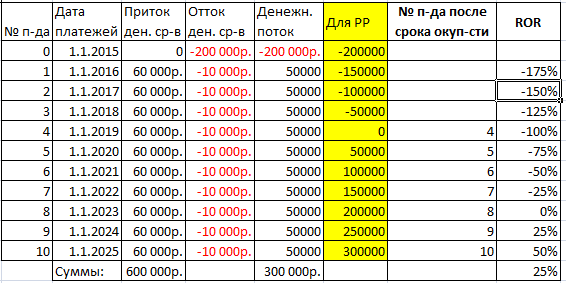

- Для расчета срока окупаемости инвестиционного проекта (РР) создаем дополнительный столбец. В инвестиционный период будут суммироваться все дополнительные инвестиции за вычетом прибыли от суммы вложенных финансовых средств. Формула для «нулевого» периода: =СУММЕСЛИ(G7:G17;»<0″). Формула для последующих периодов: =H7+ЕСЛИ(G8>0;G8;0). Где Н7 – это прибыль предыдущего периода (значение в ячейке выше). G8 – денежный поток в данном периоде (значение ячейки слева).

- Теперь найдем, когда проект начнет приносить прибыль. Или точку безубыточности: =ЕСЛИ(H7>=0;$C7;»»), где Н7 – это прибыль в текущем периоде (значение ячейки слева). С7 – это номер текущего периода (первый столбец).

- Найдем рентабельность инвестиций. Это отношение прибыли в текущем периоде к предынвестиционным вложениям. Формула в Excel: =СУММ($H$7;H8)/-$H$7.

- Рассчитаем коэффициент дисконтирования. Формула для нашего примера (где даты не учитываются): =1/(1+$B$1)^C7. В1 – ячейка с процентным выражением ставки дисконтирования. С7 – номер периода.

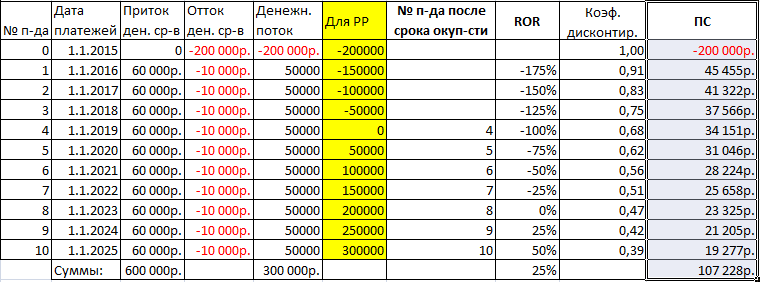

- Найдем дисконтированную (приведенную) стоимость. Это произведение значения денежного потока в текущем периоде и коэффициента дисконтирования. Формула: =G7*K7.

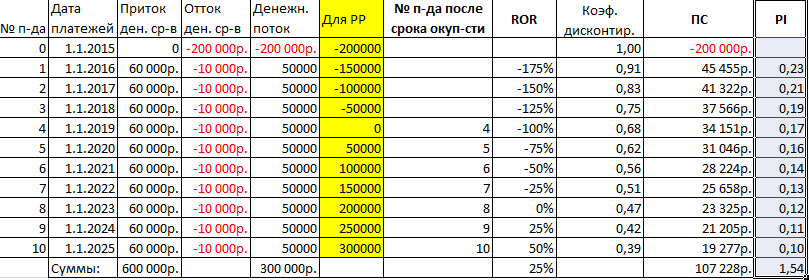

- Найдем индекс рентабельности (или дисконтированный индекс рентабельности). Аббревиатура – PI. Это отношение дисконтированной стоимости к начальным вложениям. Формула в Excel: =L8/-$G$7.

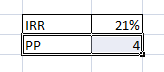

- Найдем внутреннюю норму прибыли (IRR). Если даты не учитываются (как в нашем примере), воспользуемся встроенной функцией ВСД. Функция: =ВСД(G7:G17). Если даты учитываются, то подойдет функция ЧИСТВНДОХ. Посчитаем РР – срок окупаемости проекта. Для этой цели используем вложенные функции: . Или возьмем данные из таблицы.

Подведем итоги:

- срок проекта – 10 лет;

- чистый дисконтированный доход (NPV) – 107228р. (без учета даты платежей, принимая все периоды равными);

- для нахождения данного значения возможно использование встроенных функций ЧПС и ПС (для аннуитетных платежей);

- дисконтированный индекс рентабельности (PI) – 1,54;

- рентабельность инвестиций (ROR) – 25%;

- внутренняя норма доходности (IRR) – 21%;

- срок окупаемости (РР) – 4 года.

Можно еще найти среднегодовую чистую (за вычетом оттоков) прибыль без учета инвестиций и процентной ставки: =(E18+СУММ(F7:F17))/C20. Где Е18 – сумма притоков денежных средств, диапазон F7:F17 – оттоки; С20 – срок инвестиционного проекта.

Скачать анализ чувствительности инвестиционного проекта.

Таблицу Excel с примером и формулами можно посмотреть, скачав файл с готовым примером.

Анализ чувствительности в Excel (анализ «что–если», таблицы данных)

Признаком качественно выполненного инвестиционного проекта является наличие анализа чувствительности параметров модели. Как результирующий итог модели (например, внутренняя норма доходности – IRR или объем инвестиций), поведет себя при том или ином изменении исходных посылок? Понятно, что это не единственная область, где анализ чувствительности востребован…

Если итог получен в результате сложных вычислений, то влияние отдельных параметров очень удобно оценивать с помощью анализа «что–если»…

Скачать статью в формате Word2007 Анализ чувствительности

Скачать пример в формате Excel2007 Анализ чувствительности

Комментарии: 11 комментариев

Очень познавательно и интересно. Но меня не спасет к сожалению.

Отличная статья! Просто и понятно написано! Здорово!

Не здорово. анализ чувствительности проводиться к нескольким параметрам. Пример: определяются доли статьи затрат в общем объеме затрат, выбираются несколько статей наиболее значимых и по изменению параметров (например цены на сырье) статьи проводиться анализ. в выводах — реальные предположения, пример: при росте цен на сырье (энергоносители, или снижения цен на реализцию продукции и т.д.) на 2,3,4,5,10 (кому как угодно) и т.д. % риск не получения доходов увеличивается на конкретную сумму …

«анализ чувствительности» это так, побаловаться. Надо хотя бы анализ сценариев, модель Монте-Карло. А лучше дерево решений.

Масон, для короткой статьи вполне достойно. Описанные вами инструменты мы сделали в надстройке к Excel — http://www.eds-plus.ru/eva.html. В ней реализованы:

— Анализ чувствительности (с ранжированием наиболее значимых параметров, как выше писал Дмитрий);

— Сценарный подход (c вычислением VaR — value at risk);

— Метод Монте-Карло;

— Подбор распределения.

Смотрите, версия на сайте лежит бесплатная.

А где конкретно на этом сайте лежит бесплатная прога по анализу чувствительности?

Сергей, вопрос по поводу анализа «что если» и конкретно таблиц данных: это работает видимо только если все данные и расчеты находятся в пределах одного листа (я перенесла таблицы данных в Вашем примере на новый лист, ссылки перенаправила правильно, но выходит ошибка «невозможность ссылки на ячейку ввода») Как решить этот вопрос? У меня финансовая модель инвест проекта на 15 разных листах в одной книге и формулы на всех листах ссылаются друг на друга. Как провести анализ чувствительности? С помощью таблиц данных не получается пока, только макросами. Помогите пожалуйста!!

Ирина, у меня тоже не получилось перенести Таблицу данных на другой лист, но… мне кажется в этом нет особой нужды. Вы пишите, что «…модель инвест проекта на 15 разных листах в одной книге и формулы на всех листах ссылаются друг на друга», но… вы ведь делаете анализ чувствительности в каждой конкретной Таблице данных только по одной из этих формул. Вот и расположите Таблицу данных на том же листе, что и анализируемая формула. Таким образом, у Вас будет много Таблиц данных на разных листах, а собрать вместе Вы их сможете либо с помощью ссылок на эти Таблицы, либо путем построения на одном листе диаграмм, ссылающихся на эти Таблицы… Успехов!

Анализ чувствительности инвестиционного проекта скачать в Excel

Под анализом чувствительности понимают динамику изменений результата в зависимости от изменений ключевых параметров. То есть что мы получим на выходе модели, меняя переменные на входе.

Данный анализ вызывает особый интерес, как у инвесторов, так и у управляющих бизнесом. Его результаты несут особенную ценность в аналитике бизнес проектов. Excel позволяет анализировать чувствительность инвестиционных проектов, пользователям с базовыми знаниями в области финансов.

Метод анализа чувствительности

Задача аналитика – определить характер зависимости результата от переменных и их пороговых величин, когда выводы модели больше не поддерживаются.

По своей сути метод анализа чувствительности – это метод перебора: в модель последовательно подставляются значения параметров. К примеру, мы хотим узнать, как изменится стоимость фирмы при изменении себестоимости продукции в пределах 60-80%.

Используется и обратный метод, когда результат модели на выходе «подгоняется» к изменению значений на входе.

Основные целевые измеримые показатели финансовой модели:

- NPV (чистая приведенная стоимость). Основной показатель доходности инвестиционного объекта. Рассчитывается как разность общей суммы дисконтированных доходов и размера самой инвестиции. Представляет собой прогнозную оценку экономического потенциала предприятия в случае принятия проекта.

- IRR (внутренняя норма доходности или прибыли). Показывает максимальное требование к годовой прибыли на вложенные деньги. Сколько инвестор может заложить в свои расчеты, чтобы проект стал привлекательным. Если внутренняя норма рентабельности выше, чем ожидаемый доход на капитал, то можно говорить об эффективности инвестиций.

- ROI/ROR (коэффициент рентабельности/окупаемости инвестиций). Рассчитывается как отношение общей прибыли (с учетом коэффициента дисконтирования) к начальной инвестиции.

- DPI (дисконтированный индекс доходности/прибыльности). Рассчитывается как отношение чистой приведенной стоимости к начальным инвестициям. Если показатель больше 1, вложение капитала можно считать эффективным.

Данные показатели, как правило, и являются теми результатами, по которым проводится анализ чувствительности. Естественно, при необходимости определяется чувствительность и других численных расчетных показателей. Количество переменных может быть любым.

Анализ чувствительности инвестиционного проекта в Excel

Задача – проанализировать основные показатели эффективности инвестиционного проекта. Для примера возьмем условные цифры.

Начинаем заполнять таблицу для анализа чувствительности инвестиционного проекта:

- Рассчитаем денежный поток. Так как у нас динамический диапазон, понадобится функция СМЕЩ. При расчете учитываем ликвидационную стоимость (в нашем примере – 0, неизвестна). Расчет будем производить «без дат». То есть они не повлияют на результаты. Денежный поток в «нулевом» периоде равняется предынвестиционным вложениям. В последующих периодах: .

- Для расчета срока окупаемости инвестиционного проекта (РР) создаем дополнительный столбец. В инвестиционный период будут суммироваться все дополнительные инвестиции за вычетом прибыли от суммы вложенных финансовых средств. Формула для «нулевого» периода: =СУММЕСЛИ(G7:G17;» 0;G8;0). Где Н7 – это прибыль предыдущего периода (значение в ячейке выше). G8 – денежный поток в данном периоде (значение ячейки слева).

- Теперь найдем, когда проект начнет приносить прибыль. Или точку безубыточности: =ЕСЛИ(H7>=0;$C7;»»), где Н7 – это прибыль в текущем периоде (значение ячейки слева). С7 – это номер текущего периода (первый столбец).

- Найдем рентабельность инвестиций. Это отношение прибыли в текущем периоде к предынвестиционным вложениям. Формула в Excel: =СУММ($H$7;H8)/-$H$7.

- Рассчитаем коэффициент дисконтирования. Формула для нашего примера (где даты не учитываются): =1/(1+$B$1)^C7. В1 – ячейка с процентным выражением ставки дисконтирования. С7 – номер периода.

- Найдем дисконтированную (приведенную) стоимость. Это произведение значения денежного потока в текущем периоде и коэффициента дисконтирования. Формула: =G7*K7.

- Найдем индекс рентабельности (или дисконтированный индекс рентабельности). Аббревиатура – PI. Это отношение дисконтированной стоимости к начальным вложениям. Формула в Excel: =L8/-$G$7.

- Найдем внутреннюю норму прибыли (IRR). Если даты не учитываются (как в нашем примере), воспользуемся встроенной функцией ВСД. Функция: =ВСД(G7:G17). Если даты учитываются, то подойдет функция ЧИСТВНДОХ. Посчитаем РР – срок окупаемости проекта. Для этой цели используем вложенные функции: . Или возьмем данные из таблицы.

- срок проекта – 10 лет;

- чистый дисконтированный доход (NPV) – 107228р. (без учета даты платежей, принимая все периоды равными);

- для нахождения данного значения возможно использование встроенных функций ЧПС и ПС (для аннуитетных платежей);

- дисконтированный индекс рентабельности (PI) – 1,54;

- рентабельность инвестиций (ROR) – 25%;

- внутренняя норма доходности (IRR) – 21%;

- срок окупаемости (РР) – 4 года.

Можно еще найти среднегодовую чистую (за вычетом оттоков) прибыль без учета инвестиций и процентной ставки: =(E18+СУММ(F7:F17))/C20. Где Е18 – сумма притоков денежных средств, диапазон F7:F17 – оттоки; С20 – срок инвестиционного проекта.

Таблицу Excel с примером и формулами можно посмотреть, скачав файл с готовым примером.

Финансы в Excel

Таблицы подстановки

Подробности Создано 27 Март 2011

Microsoft Excel включает в свой состав несколько интересных средств для анализа данных. Данная статья описывает возможности одного из таких интерфейсных решений для проведения вычислений при помощи «таблицы подстановки» (в последних версиях Excel называется «таблица данных»).

Основным практическим применением таблицы подстановки является создание матриц факторного анализа показателей (анализа чувствительности) экономических моделей на изменение входящих параметров.

В файле-примере к данной статье построена микро-модель условного инвестиционного проекта. Анализ чувствительности проводится сначала для одного параметра — ставки дисконтирования. Во втором случае подставляется два параметра: ставка дисконтирования и сумма первоначальных инвестиций. Задача является типичной для проведения экономического анализа чувствительности. В условном примере вычисляния достаточно простые, поэтому вместо таблицы подстановки можно использовать стандартные формулы. В реальных экономических моделях вычисления гораздо сложнее, и реализовать матрицу чувствительности через формулы не удастся.

Для получения набора результатов функции с одним параметром необходимо сформировать 2 столбца (либо строки): ячейки параметров ячейки результатов. Ссылка на ячейку для получения базового результата анализа должна располагаться в верхнем правом углу диапазона. Там, кстати, может быть и более сложная формула, а не просто ссылка на ячейку.

Затем следует выделить область таблицы, включая ячейку с формулой (в примере B10:C14), и вызвать диалог формирования таблицы подстановки. В Excel2007-2013 — через Данные Работа с данными Анализ «что-если» Таблица данных, в Excel 97-2003 через меню Data Table. В диалоге необходимо указать ячейку, в которую следует подставлять указанные в таблице параметры. В примере варианты ставки дисконтирования располагаются по строкам, поэтому заполняем поле диалога «Подставлять значения по СТРОКАМ в:». Указываем ссылку на ячейку с рабочей ставкой дисконтирования, которая применяется в основных расчетах — $B$4.

После закрытия окна будут заполнены значения NPV для разных ставок дисконтирования.

Похожие действия необходимо произвести в случае двухмерной таблицы подстановки (матрицы). В диалоговом окне, кроме ссылки на параметр в строках требуется заполнить поле «Подставлять значения по СТОЛБЦАМ в:». Там указываем ссылку на рабочую ячейку с начальными инвестициями — $B$3. В отличие от вектора при использовании матрицы ссылка на результат должна располагаться в верхнем левом углу таблицы.

Как же это работает? В момент проведения расчетов Excel последовательно подставляет значения из строк и/или столбцов заголовка матрицы к заданным в диалоге ячейкам. После завершения каждого цикла вычислений результат записывается в соответсвующую ячейку таблицы подстановки. Затем происходит переход к следующему параметру, и вычисления повторяются. И так до тех пор, пока не будут перебраны все варианты параметров.

Очевидно, что при работе с большими таблицами подстановки вычисления, производимые в цикле, будут существенно замедлять работу с файлами. Чтобы этого не происходило, в Excel имеется специальный режим расчетов «Автоматически, кроме таблиц». С данной установкой при любом изменении формул, таблицы подстановки обновляться не будет до тех пор, пока пересчет не запущен принудительно (например, по нажатию F9).

Считается, что таблицы подстановки — устаревшее интерфейсное средство, сохраняемое в Excel только в целях совместимости с предыдущими версиями. В частности, можно реализовать циклические вычисления при помощи макросов. Но, например, для проведения факторного анализа показателей в сложных экономических моделях вряд ли найдется способ проще.

Применение таблиц подстановки оправдано только в случае сложных расчетов. Если в конечном итоге требуется рассчитать одно- или двухпараметрическую формулу, то проще ее скопировать на всю матрицу результатов, используя абсолютные и относительные ссылки. Иными словами, если имеется возможность в эту ячейку ввести расчетную формулу целиком, то вероятнее всего для расчетной модели вообще не следует использовать таблицу подстановки. В нижней части файла-примера показано как таблица подстановки может быть заменена стандартной формулой.

Как сделать анализ чувствительности проекта в excel?

Под анализом чувствительности понимают динамику изменений результата в зависимости от изменений ключевых параметров. То есть что мы получим на выходе модели, меняя переменные на входе.

Данный анализ вызывает особый интерес, как у инвесторов, так и у управляющих бизнесом. Его результаты несут особенную ценность в аналитике бизнес проектов. Excel позволяет анализировать чувствительность инвестиционных проектов, пользователям с базовыми знаниями в области финансов.

Метод анализа чувствительности

Задача аналитика – определить характер зависимости результата от переменных и их пороговых величин, когда выводы модели больше не поддерживаются.

По своей сути метод анализа чувствительности – это метод перебора: в модель последовательно подставляются значения параметров. К примеру, мы хотим узнать, как изменится стоимость фирмы при изменении себестоимости продукции в пределах 60-80%.

Используется и обратный метод, когда результат модели на выходе «подгоняется» к изменению значений на входе.

Основные целевые измеримые показатели финансовой модели:

- NPV (чистая приведенная стоимость). Основной показатель доходности инвестиционного объекта. Рассчитывается как разность общей суммы дисконтированных доходов и размера самой инвестиции. Представляет собой прогнозную оценку экономического потенциала предприятия в случае принятия проекта.

- IRR (внутренняя норма доходности или прибыли). Показывает максимальное требование к годовой прибыли на вложенные деньги. Сколько инвестор может заложить в свои расчеты, чтобы проект стал привлекательным. Если внутренняя норма рентабельности выше, чем ожидаемый доход на капитал, то можно говорить об эффективности инвестиций.

- ROI/ROR (коэффициент рентабельности/окупаемости инвестиций). Рассчитывается как отношение общей прибыли (с учетом коэффициента дисконтирования) к начальной инвестиции.

- DPI (дисконтированный индекс доходности/прибыльности). Рассчитывается как отношение чистой приведенной стоимости к начальным инвестициям. Если показатель больше 1, вложение капитала можно считать эффективным.

Данные показатели, как правило, и являются теми результатами, по которым проводится анализ чувствительности. Естественно, при необходимости определяется чувствительность и других численных расчетных показателей. Количество переменных может быть любым.

Анализ чувствительности инвестиционного проекта в Excel

Задача – проанализировать основные показатели эффективности инвестиционного проекта. Для примера возьмем условные цифры.

Начинаем заполнять таблицу для анализа чувствительности инвестиционного проекта:

- Рассчитаем денежный поток. Так как у нас динамический диапазон, понадобится функция СМЕЩ. При расчете учитываем ликвидационную стоимость (в нашем примере – 0, неизвестна). Расчет будем производить «без дат». То есть они не повлияют на результаты. Денежный поток в «нулевом» периоде равняется предынвестиционным вложениям. В последующих периодах: .

- Для расчета срока окупаемости инвестиционного проекта (РР) создаем дополнительный столбец. В инвестиционный период будут суммироваться все дополнительные инвестиции за вычетом прибыли от суммы вложенных финансовых средств. Формула для «нулевого» периода: =СУММЕСЛИ(G7:G17;»0;G8;0). Где Н7 – это прибыль предыдущего периода (значение в ячейке выше). G8 – денежный поток в данном периоде (значение ячейки слева).

- Теперь найдем, когда проект начнет приносить прибыль. Или точку безубыточности: =ЕСЛИ(H7>=0;$C7;»»), где Н7 – это прибыль в текущем периоде (значение ячейки слева). С7 – это номер текущего периода (первый столбец).

- Найдем рентабельность инвестиций. Это отношение прибыли в текущем периоде к предынвестиционным вложениям. Формула в Excel: =СУММ($H$7;H8)/-$H$7.

- Рассчитаем коэффициент дисконтирования. Формула для нашего примера (где даты не учитываются): =1/(1+$B$1)^C7. В1 – ячейка с процентным выражением ставки дисконтирования. С7 – номер периода.

- Найдем дисконтированную (приведенную) стоимость. Это произведение значения денежного потока в текущем периоде и коэффициента дисконтирования. Формула: =G7*K7.

- Найдем индекс рентабельности (или дисконтированный индекс рентабельности). Аббревиатура – PI. Это отношение дисконтированной стоимости к начальным вложениям. Формула в Excel: =L8/-$G$7.

- Найдем внутреннюю норму прибыли (IRR). Если даты не учитываются (как в нашем примере), воспользуемся встроенной функцией ВСД. Функция: =ВСД(G7:G17). Если даты учитываются, то подойдет функция ЧИСТВНДОХ. Посчитаем РР – срок окупаемости проекта. Для этой цели используем вложенные функции: . Или возьмем данные из таблицы.

- срок проекта – 10 лет;

- чистый дисконтированный доход (NPV) – 107228р. (без учета даты платежей, принимая все периоды равными);

- для нахождения данного значения возможно использование встроенных функций ЧПС и ПС (для аннуитетных платежей);

- дисконтированный индекс рентабельности (PI) – 1,54;

- рентабельность инвестиций (ROR) – 25%;

- внутренняя норма доходности (IRR) – 21%;

- срок окупаемости (РР) – 4 года.

Можно еще найти среднегодовую чистую (за вычетом оттоков) прибыль без учета инвестиций и процентной ставки: =(E18+СУММ(F7:F17))/C20. Где Е18 – сумма притоков денежных средств, диапазон F7:F17 – оттоки; С20 – срок инвестиционного проекта.

Скачать анализ чувствительности инвестиционного проекта.

Таблицу Excel с примером и формулами можно посмотреть, скачав файл с готовым примером.

Анализ чувствительности в Excel (анализ «что–если», таблицы данных)

Признаком качественно выполненного инвестиционного проекта является наличие анализа чувствительности параметров модели. Как результирующий итог модели (например, внутренняя норма доходности – IRR или объем инвестиций), поведет себя при том или ином изменении исходных посылок? Понятно, что это не единственная область, где анализ чувствительности востребован…

Если итог получен в результате сложных вычислений, то влияние отдельных параметров очень удобно оценивать с помощью анализа «что–если»…

Скачать статью в формате Word2007 Анализ чувствительности

Скачать пример в формате Excel2007 Анализ чувствительности

Анализ чувствительности в excel пример таблица данных

Признаком качественно выполненного инвестиционного проекта является наличие анализа чувствительности параметров модели. Как результирующий итог модели (например, внутренняя норма доходности – IRR или объем инвестиций), поведет себя при том или ином изменении исходных посылок? Понятно, что это не единственная область, где анализ чувствительности востребован…

Если итог получен в результате сложных вычислений, то влияние отдельных параметров очень удобно оценивать с помощью анализа «что–если». Рассмотрим последовательность действий для использования этого механизма.

Допустим, вам надо провести анализ чувствительности внутренней нормы доходности следующего инвестиционного проекта (см. также Excel-файл):

Ответы легко получить, применив анализ «что–если», точнее одну из опций этого анализа – «таблицу данных»:

- Разместите на листе ячейку с итоговой формулой. В нашем случае это ячейка F6, содержащая формулу: =ЧИСТВНДОХ(B2:B37;C2:C37)

- На одну ячейку левее, то есть в ячейку Е6, введите название параметра, изменения которого мы будем изучать. В нашем примере «Рост инвестиций» (уменьшение инвестиций соответствует отрицательному проценту).

- Под этим названием введите значения параметра. В нашем примере это значения от -10% до 10% в ячейках Е7:Е17.

- Выделите диапазон, который включает итоговую формулу (F6), заголовок (Е6) и значения параметра (Е7:Е17). В нашем примере диапазон Е6:F17.

- Выберите вкладку Формулы. Пройдите по меню Анализ «что–если» Таблица данных…

- В открывшемся меню в поле Подставлять значения по строке в: выберите ячейку, в которой содержится значение параметра, использовавшееся при расчете итоговой формулы (F6). В нашем примере надо сослаться на ячейку F2. На самом деле ячейка F6 не ссылается на F2, но зато ячейка F6 ссылается на ячейки В2:В7. А ячейки В2:В7, в свою очередь, ссылаются на F2. То есть, такого рода процедура позволяет анализировать любой параметр, который на каком-то этапе влияет на значение в итоговой формуле (F6).

- В ячейках F7:F17 появятся значения доходности при уменьшении / увеличении

инвестиций ± 10%. Строим график для презентации руководству!

- Аналогично обрабатываем данные для получения графика чувствительности внутренней нормы доходности от роста / уменьшения доходов по проекту. Поскольку доходы планируются не столь точно, как расходы, диапазон расширяем до ± 40%

В качестве домашнего задания изучите, как располагать таблицу данных не по вертикали, а по горизонтали.

И еще, помните, что в результате создания таблицы данных вы получаете формулу массива. Например, в ячейках F7:F17 отражаются формулы в фигурных скобках. Не пытайтесь изменять формулы в отдельно взятых ячейках! Хлопот не оберетесь…

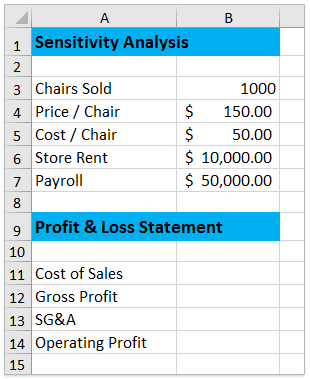

Допустим, у вас есть магазин стульев и вы продали стулья, как показано на скриншоте ниже. Теперь вы хотите проанализировать, как цена и объем продаж одновременно влияют на прибыль этого магазина, чтобы вы могли скорректировать свою стратегию продаж для получения большей прибыли. Собственно, анализ чувствительности может решить вашу проблему.

Проведите анализ чувствительности с помощью таблицы данных в Excel

Проведите анализ чувствительности с помощью таблицы данных в Excel

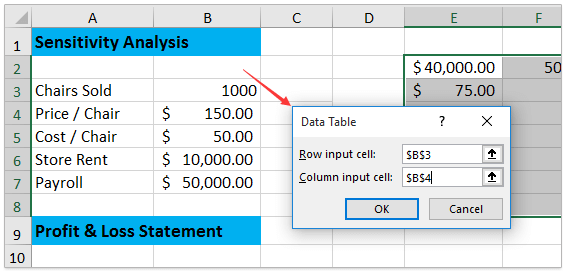

Этот метод будет применять функцию таблицы данных для анализа чувствительности в Excel. Пожалуйста, сделайте следующее:

1. Завершите таблицу отчета о прибылях и убытках, как показано на скриншоте ниже:

(1) В ячейке B11 введите формулу = B4 * B3;

(2) В ячейке B12 введите формулу = B5 * B3;

(3) В ячейке B13 введите формулу = B11-B12;

(4) В ячейке B14 введите формулу = B13-B6-B7.

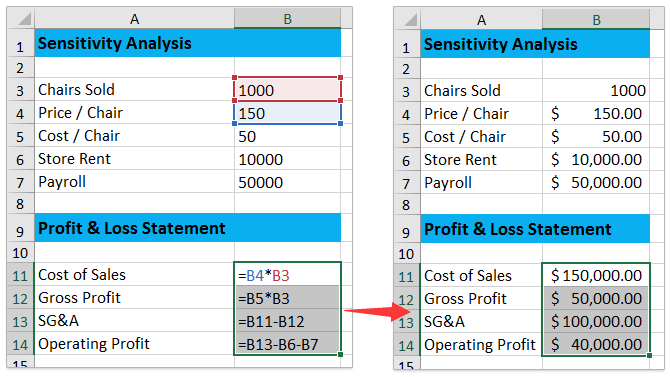

2. Подготовьте таблицу анализа чувствительности, как показано на скриншоте ниже:

(1) В диапазоне F2: K2 введите объемы продаж от 500 до 1750;

(2) В диапазоне E3: E8 введите цены от 75 до 200;

(3) В ячейке E2 введите формулу = B14

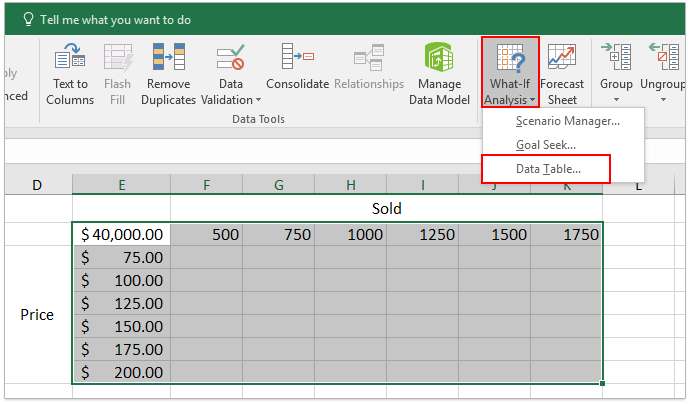

3. Выберите Range E2: K8 и нажмите Данные > Что-Анализ > Таблица данных. Смотрите скриншот:

4. В появившемся диалоговом окне Таблица данных, пожалуйста (1) в Ячейка ввода строки в поле укажите ячейку с объемом продаж стульев (в моем случае B3), (2) в Ячейка ввода столбца укажите ячейку с ценой стула (в моем случае B4), а затем (3) нажмите OK кнопка. Смотрите скриншот:

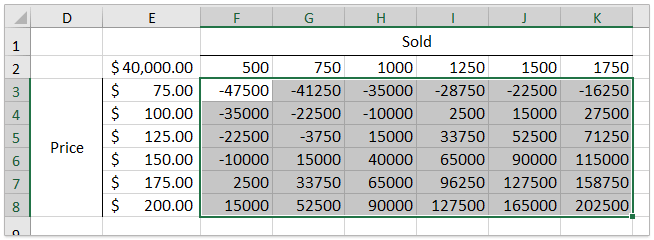

5. Теперь таблица анализа чувствительности создана, как показано на скриншоте ниже.

Вы можете легко узнать, как изменяется прибыль при изменении объема продаж и цен. Например, если вы продали 750 стульев по цене 125.00 долларов, прибыль изменится до -3750.00 долларов; тогда как когда вы продали 1500 стульев по цене 100.00 долларов, прибыль изменилась до 15000.00 долларов.

Статьи по теме:

Лучшие инструменты для работы в офисе

Kutools for Excel Решит большинство ваших проблем и повысит вашу производительность на 80%

- Снова использовать: Быстро вставить сложные формулы, диаграммы и все, что вы использовали раньше; Зашифровать ячейки с паролем; Создать список рассылки и отправлять электронные письма …

- Бар Супер Формулы (легко редактировать несколько строк текста и формул); Макет для чтения (легко читать и редактировать большое количество ячеек); Вставить в отфильтрованный диапазон…

- Объединить ячейки / строки / столбцы без потери данных; Разделить содержимое ячеек; Объединить повторяющиеся строки / столбцы… Предотвращение дублирования ячеек; Сравнить диапазоны…

- Выберите Дубликат или Уникальный Ряды; Выбрать пустые строки (все ячейки пустые); Супер находка и нечеткая находка во многих рабочих тетрадях; Случайный выбор …

- Точная копия Несколько ячеек без изменения ссылки на формулу; Автоматическое создание ссылок на несколько листов; Вставить пули, Флажки и многое другое …

- Извлечь текст, Добавить текст, Удалить по позиции, Удалить пробел; Создание и печать промежуточных итогов по страницам; Преобразование содержимого ячеек в комментарии…

- Суперфильтр (сохранять и применять схемы фильтров к другим листам); Расширенная сортировка по месяцам / неделям / дням, периодичности и др .; Специальный фильтр жирным, курсивом …

- Комбинируйте книги и рабочие листы; Объединить таблицы на основе ключевых столбцов; Разделить данные на несколько листов; Пакетное преобразование xls, xlsx и PDF…

- Более 300 мощных функций. Поддерживает Office/Excel 2007-2021 и 365. Поддерживает все языки. Простое развертывание на вашем предприятии или в организации. Полнофункциональная 30-дневная бесплатная пробная версия. 60-дневная гарантия возврата денег.

Вкладка Office: интерфейс с вкладками в Office и упрощение работы

- Включение редактирования и чтения с вкладками в Word, Excel, PowerPoint, Издатель, доступ, Visio и проект.

- Открывайте и создавайте несколько документов на новых вкладках одного окна, а не в новых окнах.

- Повышает вашу продуктивность на 50% и сокращает количество щелчков мышью на сотни каждый день!

Комментарии (4)

Оценок пока нет. Оцените первым!

Открыть эту статью в PDF

Назначение анализа чувствительности

Анализ чувствительности предназначен для моделирования влияния различных факторов на итоговые показатели в финансовой модели бизнеса или проекта. Он может применяться для следующих целей:

- выявление наиболее значимых параметров модели, которые потребуют особенного внимания при сборе данных и в ходе дальнейшего ведения бизнеса;

- оценка ожидаемых результатов в условиях, когда важные характеристики проекта или бизнеса известны не точно;

- стресс-тестирование для определения способности бизнеса выдерживать колебания в параметрах, в частности, вычисление предельных отклонений этих параметров, при которых возникают проблемы с рентабельностью или финансовой устойчивостью компании.

Анализ чувствительности — довольно общий термин, и подразумевает множество возможных задач и методов моделирования. Но все эти методы объединяют четыре основных элемента:

- У нас есть подготовленная модель бизнеса. Эта модель довольно сложна, и мы не можем вывести прямую математическую зависимость результата от того или иного параметра в виде простой формулы. Модель для нас — «черный ящик», с которым можно экспериментировать, чтобы изучить влияние параметров на результат.

- Нас интересует какой-то один из результатов модели, который выражается числом. Например, NPV инвестиционного проекта, или оценка бизнеса, или суммарная потребность компании в капитале.

- Мы выбираем один или несколько параметров модели, меняем их, и собираем информацию о том, как меняется результат. Здесь у нас большой выбор. Можно менять параметры равномерно, попробовав все значения какого-то интервала. Можно выбирать их значения случайно, с учетом статистического распределения (так работает метод Монте-Карло).

- Итоговые данные о том, как распределяется результат при исследованных колебаниях параметров, представляют визуально в виде графиков или таблиц и используют в анализе бизнеса.

Хотя вообще-то статистические методы, такие как Монте-Карло, тоже относятся к анализу чувствительности, в финансовых моделях под анализом чувствительности обычно подразумевают более узкий набор подходов. Это визуальное отображение зависимости итогового показателя от изменений одного или нескольких параметров в заданном диапазоне.

Варианты реализации анализа чувствительности

Есть три распространенных метода реализации анализа чувствительности в финансовых моделях:

- графики чувствительности помогают продемонстрировать зависимость результата от изменения одного из параметров проекта;

- таблицы чувствительности отслеживают изменение результата при колебаниях двух параметров;

- диаграммы Торнадо сосредоточены только на крайних значениях отклонения изучаемых параметров, но зато на одной такой диаграмме можно объединить анализ сразу по нескольким параметрам.

Графики чувствительности

График чувствительности показывает, как изменение одного из параметров проекта (или бизнеса) влияет на итоговый результат. Как правило, для построения графика чувствительности проводят несколько расчетов модели и по полученным точкам строят график.

Чаще всего зависимость будет линейной, поэтому достаточно 2-3 расчетов для построения графика, но для того, чтобы не пропустить более сложной зависимости, лучше использовать хотя бы 5-7 точек.

Вот, например, как выглядит график чувствительности NPV проекта к изменению объема продаж в одной из моделей на основе программы «Альт-Инвест»:

Здесь можно заметить один прием, используемый в ситуации, когда изучаемый параметр — это не одно число, а целый ряд чисел (объем продаж разный в разные периоды и может формироваться несколькими продуктами). Вместо абсолютных величин в графике чувствительности используется процент по отношению к базовому прогнозу.

Таблицы чувствительности

Для анализа чувствительности в Excel часто используется сервис таблиц данных, который автоматизирует многократный пересчет моделей с разными исходными параметрами. Таблицы данных имеют два параметра — в сроках и столбцах, то есть позволяют просчитать зависимость сразу от двух характеристик. Это стало причиной популярности табличного подхода к анализу чувствительности.

В случае с табличным анализом для лучшей визуализации обычно используют условное форматирование, разделяя хорошие и плохие значения результата. Вот, например, как выглядит таблица чувствительности из курса «Финансовое моделирование инвестиционных проектов в Excel»:

В этой таблице исследуют влияние процентных ставок и цены продукции на NPV проекта. Очевидно, что положительные значения NPV означают привлекательность проекта, а отрицательные — убытки. Таблица чувствительности поможет понять, при каких интервалах параметров этот проект стоит начинать.

Диаграммы Торнадо

На диаграммах Торнадо отображается изменение итогового показателя при одинаковых колебаниях нескольких параметров модели. В отличие от графиков или таблиц чувствительности, здесь не изучают весь диапазон значений, а рассчитывают только два значения для каждого параметра: для положительного и отрицательного отклонения.

Поскольку наиболее сильно влияющие параметры обычно располагают вверху графика, он приобретает вид, немного напоминающий рисунок торнадо, отсюда и название этих диаграмм:

Такие статьи мы публикуем регулярно. Чтобы получать информацию о новых материалах, а также быть в курсе учебных программ, вы можете подписаться на новостную рассылку.

Если вам необходимо отработать определенные навыки в области инвестиционного или финансового анализа и планирования, посмотрите программы наших семинаров.