12:57, 13.10.2018

Для новичков

Я получил вопрос от читателя, который спросил: «Можно ли рассчитать волатильность в Excel?» Ответ: Да, можно. Однако, есть несколько вещей, о которых вы должны знать. Не особо углубляясь в детали, скажу лишь, что есть много способов рассчитать волатильность. Два из наиболее распространенных способа касаются подразумеваемой и исторической (или статистической) волатильности. Историческая довольно-таки проста для расчета в Excel, и я покажу вам, как это делается в этом посте. Расчет подразумеваемой на порядок сложнее, и хотя вы можете посчитать её в Excel, но эту тему оставим на следующий раз, потому как она касается опционов, а это не простая тема.

Сегодня же давайте просто посмотрим, как рассчитать простую историческую волатильность в Excel.

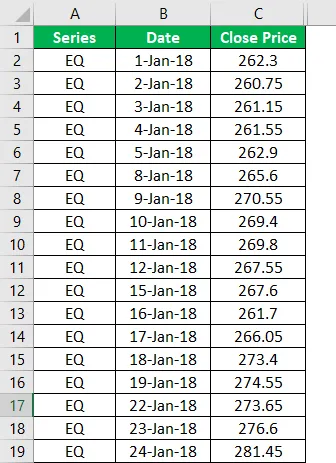

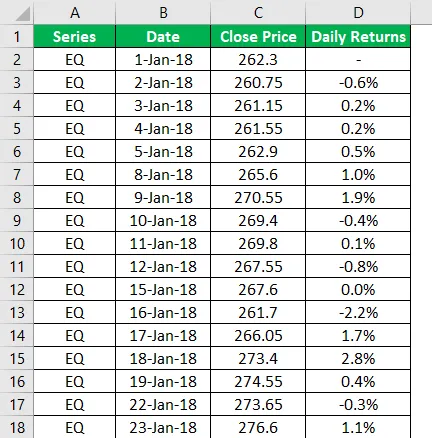

1. Соберите свои исходные данные в виде цены закрытия для каждого периода времени. Хотелось бы взять данные с сайта Московской биржи, но им похоже жалко, поэтому данная информация доступна только платным подписчикам. Что ж, на других рынках немного иначе, поэтому там получить данные проще. Возьмём к примеру информацию по Лукойлу с сайта Yahoo Finance за январь: https://finance.yahoo.com/quote/LKOD.IL/history?period1=1514754000&period2=1518469200&interval=1d&filter=history&frequency=1d (справа ссылка Download Data, ниже синей кнопки Apply). Открыв скачанный файл, мы увидем примерно следующее:

Данные в столбцах open, high, low, adj close, volume нам не нужны. Можете или скрыть столбцы или удалить их вовсе. Т.е. нас интересуют только колонки Date и Close. Немного навёл красоты:

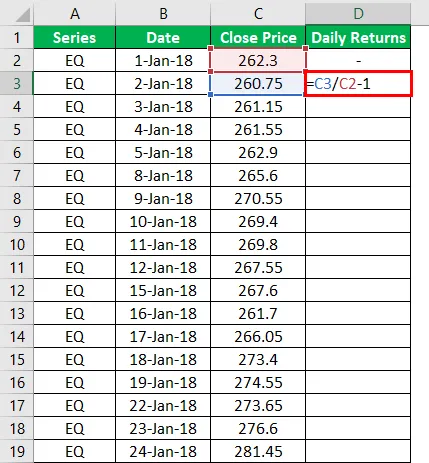

2. Данные собраны, теперь можно посчитать изменчивость каждого дня, т.е. насколько изменилась цена сегодня по отношению ко вчерашней. Делается это просто: данные дня делим на данные предыдущего, вычитаем единицу и преобразовываем формат ячейки в процентный. Аналогичную процедуру проделываем для всех строк. Т.е. вначале вот так:

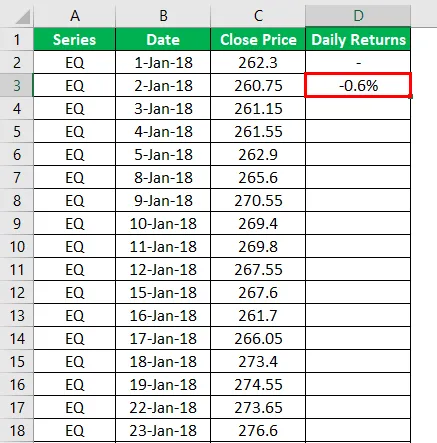

А затем это проделываем для каждой строки и получается вот так:

И преобразуем в процентный вид:

3. Теперь нам нужно посчитать стандартное отклонение. Если коротко, то это то, насколько что-то отклоняется от нормы. Ну примерно, если говорить простыми словами. Т.е. насколько сегодняшняя цена отличается от цен за какой-то период. Чтобы это посчитать, нужно воспользоваться соответсвующей формулой в Excel, называющейся STDEV или СТАНДОТКЛОН.В.

Как мы видим, здесь расчёт выбран за 10 дней, но это сделано только для иллюстрации. Вы можете выбрать любой период.

4. В заключении, нам нужно сделать одно — узнать, какова же историческая волатильность, а она — это по сути ежегодное стандартное отклонение. Для этого, мы возьмём волатильность за неделю, т.е. 5 дней, когда открыты рынки. Затем, умножим на корень из 52. Почему 52? Потому что в году 52 торговые недели. Таким образом получается:

Вот и всё. Получилось?

- Что такое формула волатильности?

Формула волатильности (Содержание)

- формула

- Примеры

- Калькулятор

Что такое формула волатильности?

Волатильность — это степень изменения доходности для данной ценной бумаги или рыночного индекса за определенный период времени. Это мера риска, а стандартное отклонение является типичной мерой, используемой для измерения волатильности любой данной акции, тогда как другим методом может быть просто отклонение между доходностью от той же ценной бумаги или рыночного индекса. Одной из общих мер волатильности данной ценной бумаги по отношению к рыночному индексу или эталону является его бета-версия.

В зависимости от использования может быть два типа волатильности — подразумеваемая волатильность, которая является прогнозной оценкой и используется в стратегии определения цены опциона. Другой является Регулярная Волатильность, которая более распространена и использует реальную фигуру, обращенную назад.

Степень волатильности

Высокая волатильность ценной бумаги будет означать, что при незначительном изменении факторов, влияющих на цену акций, цена ценной бумаги может резко измениться в любом направлении в течение короткого периода времени.

Более низкая волатильность означает, что ценность ценной бумаги не реагирует резко и имеет тенденцию быть более устойчивой.

Расчет волатильности ценной бумаги

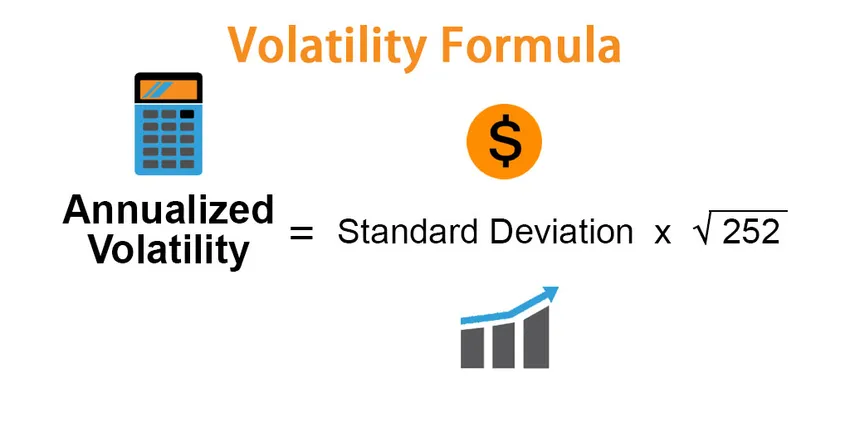

Формула для годовой волатильности приведена ниже,

Annualized Volatility = Standard Deviation * √252

при условии, что в году 252 торговых дня. Стандартное отклонение — это степень, в которой цены отличаются от среднего за данный период времени.

Например: если ежедневное стандартное отклонение эталонного показателя S & P 500 в августе 2015 года составляет 1, 73%, его годовая волатильность будет:

1, 73 * √252 = 27, 4

Таким образом, годовая волатильность индекса S & P 500 в 2015 году составляет 27, 4% на основе дневной волатильности или дневных колебаний цен в августе 2015 года.

Как рассчитать стандартное отклонение

- Когда у вас есть ряд точек данных

- Рассчитать среднее значение набора данных.

- Вычтите среднее значение из фактического наблюдения, чтобы получить отклонение.

- Выровняйте все отклонения и сложите их, чтобы получить дисперсию.

- Рассчитайте квадратный корень из дисперсии, чтобы получить стандартное отклонение.

- Использование MS-Excel

- Скачать исторические цены данной ценной бумаги — до требуемого периода времени.

- Рассчитайте ежедневную прибыль, которая представляет собой процентное изменение каждый день по сравнению с предыдущим днем.

- Используйте функцию Excel STDEV ().

Пример формулы волатильности (с шаблоном Excel)

Давайте рассмотрим пример, чтобы лучше понять расчет волатильности.

Вы можете скачать этот шаблон формулы волатильности Excel здесь — Шаблон формулы волатильности Excel

Пример формулы волатильности

Рассмотрим расчет годовой волатильности данной акции, в этом случае ITC.

Ниже приведены данные ITC за период с января 2018 года по декабрь 2018 года. Рассчитайте дневную доходность, волатильность и годовую волатильность ITC.

Решение:

Мы рассчитываем дневную доходность (это столбец D здесь), используя цену закрытия, как указано в столбце C.

Таким образом, результат будет таким, как указано ниже.

Аналогичным образом рассчитайте ежедневную прибыль для всех оставшихся ячеек.

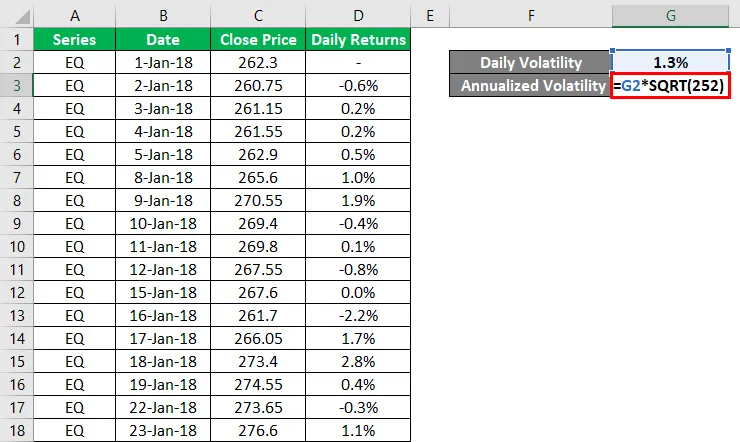

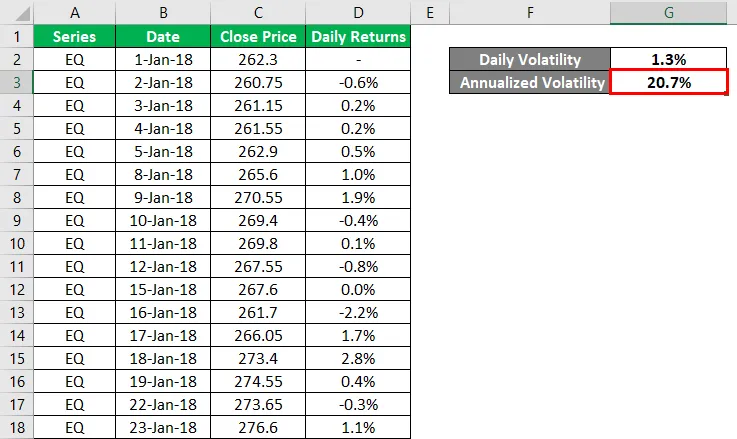

Дневная волатильность может быть рассчитана с использованием стандартного отклонения или формулы STDEV () в MS-Excel.

Выход будет таким, как указано ниже.

Годовая волатильность рассчитывается по формуле, приведенной ниже

Годовая волатильность = стандартное отклонение * √252

Вывод Годовой Волатильности будет таким, как показано ниже.

Актуальность и использование волатильности

Традиционно, это предположение или общее явление, что структуры риска, которые используют стандартное отклонение в качестве ключевого метода, предполагают, что доходность соответствует нормальному распределению в форме колокола. Это дает нам фиксированную структуру риска и доходности, и если доходности на кривой не показывают симметричное поведение, инвесторы склонны к панике.

Еще одно использование чисел волатильности — торговля на рынке и определение точки стоп-лосс. Знание запаса относительно того, сколько он будет перемещать в течение установленного времени, может помочь инвестору принять решение о стоп-лосс, а не столкнуться с убытками из-за случайных колебаний цены акций.

Понимание волатильности и знание ее применений могут действовать как обоюдоострый меч. Когда акции с высокой волатильностью могут привести к огромным убыткам, иногда, когда вы попадаете в правильные рыночные сроки, вы можете даже получить большую прибыль. Это, несомненно, снижает ожидаемый долгосрочный доход, но, безусловно, дает вам равные шансы получить несколько больших выгод.

Калькулятор формулы волатильности

Вы можете использовать следующий калькулятор волатильности

| Среднеквадратичное отклонение | |

| Годовая волатильность | |

| Годовая волатильность = | Стандартное отклонение х √252 |

| знак равно | 0 х √252 = 0 |

Рекомендуемые статьи

Это руководство по формуле волатильности. Здесь мы обсудим, как рассчитать волатильность вместе с практическими примерами. Мы также предоставляем Калькулятор волатильности с загружаемым шаблоном Excel. Вы также можете посмотреть следующие статьи, чтобы узнать больше —

- Калькулятор формулы возврата портфеля

- Примеры формулы процентного снижения

- Капитал Формула Модель ценообразования активов | Определение

- Коэффициент вариационной формулы (шаблон Excel)

The value of financial assets varies on a daily basis. Investors need an indicator to quantify these changes that are often difficult to predict. Supply and demand are the two principal factors that affect changes in asset prices. In return, price moves reflect an amplitude of fluctuations, which are the causes of proportional profits and losses. From an investor’s perspective, the uncertainty surrounding such influences and fluctuations is called risk.

The price of an option depends on its underlying ability to move, or in other words its ability to be volatile. The more likely it is to move, the more expensive its premium will be closer to expiration. Thus, computing the volatility of an underlying asset helps investors to price derivatives based on that asset.

Key Takeaways

- Pricing options contracts and other derivatives directly involves being able to compute an asset’s volatility, or the speed of price fluctuations.

- Volatility is derived from the variance of price movements on an annualized basis.

- This calculation can be complex and time-consuming, but using Excel calculating an asset’s historical volatility can be done quickly and accurately.

Measuring the Asset’s Variation

One way to measure an asset’s variation is to quantify the daily returns (percent move on a daily basis) of the asset. This brings us to the definition and concept of historical volatility. Historical volatility is based on historical prices and represents the degree of variability in the returns of an asset. This number is without a unit and is expressed as a percentage.

Computing Historical Volatility

If we call P (t) the price of a financial asset (foreign exchange asset, stocks, forex pair, etc.) at time t and P (t-1) the price of the financial asset at t-1, we define the daily return r (t) of the asset at time t by:

r (t) = ln (P (t) / P (t-1))

where Ln (x) = natural logarithm function.

The total return R at time t is:

R = r1 + r2 + r3 + 2 + … +rt-1+ rt,

which is equivalent to:

R = Ln (P1 / P0) + … Ln (Pt-1 / Pt-2) + Ln (Pt / Pt-1)

We have the following equality:

Ln (a) + Ln (b) = Ln (a*b)

So, this gives:

R = Ln [(P1 / P0* (P2 / P1)* … (Pt / Pt-1]

R = Ln [(P1. P2 … Pt-1. Pt) / (P0. P1. P2 … Pt-2. Pt-1)]

And, after simplification, we have:

R = Ln (Pt / P0).

The yield is usually computed as the difference in relative price changes. This means that if an asset has a price of P (t) at time t and P (t + h) at time t + h> t, the return (r) is:

r = (P (t + t) -P (t)) / P (t) = [P (t + h) / P (t)] – 1

When the return is small, such as just a few percent, we have:

r ≈ Ln (1 + r)

We can substitute r with the logarithm of the current price since:

r ≈ Ln (1 + r)

r ≈ Ln (1 + ([P (t + h) / P (t)] — 1))

r ≈ Ln (P (t + h) / P (t))

From a series of closing prices for instance, it is enough to take the logarithm of the ratio of two consecutive prices to compute daily returns r (t).

Thus, one can also compute the total return R by using only the initial and final prices.

Annualized Volatility

To fully appreciate the different volatilities over a period of a year, we multiply this volatility by a factor that accounts for the variability of the assets for one year.

To do this we use the variance. The variance is the square of the deviation from the average daily returns for one day.

To compute the square number of the deviations from the average daily returns for 365 days, we multiply the variance by the number of days (365). The annualized standard deviation is found by taking the square root of the result:

Variance = σ²daily = [Σ (r (t)) ² / (n — 1)]

For the annualized variance, if we assume that the year is 365 days, and every day has the same daily variance, σ²daily, we obtain:

Annualized Variance = 365. σ²daily

Annualized Variance = 365. [Σ (r (t)) ² / (n — 1)]

Finally, as the volatility is defined as the square root of variance:

Volatility = √ (variance annualized)

Volatility = √ (365. Σ²daily)

Volatility = √ (365 [Σ (r (t)) ² / (n — 1)].)

Simulation

The Data

We simulate from the Excel function =RANDBETWEEN a stock price that varies daily between values of 94 and 104.

Computing the Daily Returns

- In column E, we enter «Ln (P (t) / P (t-1)).»

Computing the Square of Daily Returns

- In column G, we enter «(Ln (P (t) / P (t-1)) ^2.”

Computing the Daily Variance

To compute the variance, we take the sum of the squares obtained and divide by the (number of days -1). So:

- In cell F25, we have «= sum (F6: F19).»

- In cell F26, we compute «= F25 / 18» since we have 19 -1 data points for this calculation.

Computing the Daily Standard Deviation

To compute the standard deviation on a daily basis, we compute the square root of the daily variance. So:

- In cell F28, we compute «= Square.Root(F26).»

- In cell G29, cell F28 is shown as a percentage.

Computing the Annualized Variance

To compute the annualized variance from the daily variance, we assume that each day has the same variance, and we multiply the daily variance by 365 with weekends included. So:

- In cell F30, we have «= F26* 365.»

Computing the Annualized Standard Deviation

To compute the annualized standard deviation, we only need to compute the square root of the annualized variance. So:

- In cell F32, we have «= ROOT (F30).»

- In cell G33, cell F32 is shown as a percentage.

This square root of the annualized variance gives us the historical volatility.

Although there are several ways to measure the volatility of a given security, analysts typically look at historical volatility. Historical volatility is a measure of past performance; it is a statistical measure of the dispersion of returns for a given security over a given period of time.

Because it allows for a more long-term assessment of risk, historical volatility is widely used by analysts and traders in the creation of investing strategies. For a given security, in general, the higher the historical volatility value, the riskier the security is. However, some traders and investors actually seek out higher volatility investments in order to find profit opportunities. You can calculate the historical volatility of a given security using Microsoft Excel.

Key Takeaways

- Analysts and traders can calculate the historical volatility of a stock using the Microsoft Excel spreadsheet tool.

- Historical volatility is a measure of past performance.

- It is a statistical measure of the dispersion of returns for a given security over a given period of time.

- For a given security, in general, the higher the historical volatility value, the riskier the security is.

- However, some traders and investors actually seek out higher volatility investments.

A Simplified Approach To Calculating Volatility

Calculating Historical Volatility in Excel

To calculate the volatility of a given security in a Microsoft Excel spreadsheet, first determine the time frame for which the metric will be computed.

Step 1: Timeframe

Volatility is a time-bound measurement, meaning that it measures the price swings of an asset or security over a particular period. Depending on the type of trader you are, different time periods would be more appropriate. A day trader, for instance, may only care about weekly volatility while a swing trader monthly. For the purposes of this article, a 10-day time period will be used in the example.

Step 2: Enter Price Information

After determining your timeframe, the next step is to enter all the closing stock prices for that timeframe into cells B2 through B12 in sequential order, with the newest price at the bottom. (Keep in mind that if you are doing a 10-day timeframe, you will need the data for 11 days to compute the returns for a 10-day period.)

Step 3: Compute Returns

In column C, calculate the inter-day returns by dividing each price by the closing price of the day before and subtracting one. For example, if McDonald’s (MCD) closed at $147.82 on the first day and at $149.50 on the second day, the return of the second day would be (149.50/147.82) — 1, or .011, indicating that the price on day two was 1.1% higher than the price on day one.

Step 4: Calculate Standard Deviations

Volatility is inherently related to variance, and by extension, to standard deviation, or the degree to which prices differ from their mean. In cell C13, enter the formula «=STDEV.S(C3:C12)» to compute the standard deviation for the period.

The link between standard deviation and volatility is evident in the types of technical indicators that investors use to chart a stock’s volatility, such as Bollinger Bands, which are based on a stock’s standard deviation and the simple moving average (SMA).

Step 5: Annualize the Period Volatility

Historical volatility is usually converted into an annualized figure, so to convert the daily standard deviation calculated above into a usable metric, it must be multiplied by an annualization factor based on the period used. The annualization factor is the square root of however many periods exist in a year.

The table below shows the volatility for McDonald’s within a 10-day timeframe:

The example above used daily closing prices, and there are 252 trading days per year, on average. Therefore, in cell C14, enter the formula «=SQRT(252)*C13» to convert the standard deviation for this 10-day period to annualized historical volatility.

Why Volatility Is Important for Investors

While volatility in a stock can sometimes have a bad connotation, many traders and investors actually seek out higher volatility investments. They do this in the hopes of eventually making higher profits. If a stock or other security does not move, it has low volatility. However, it also has a low potential to make capital gains.

On the other hand, a stock or other security with a very high volatility level can have tremendous profit potential. But by the same token, the risk of loss is quite high.

In order to be a trader or investor that capitalizes on volatility, the timing of any trades must be perfect. Even a correct market call could end up losing money if the security’s wide price swings trigger either a stop-loss order or a margin call.

Why Is Historical Volatility Important?

The volatility of a particular asset or security is thought to exhibit mean reversion over time. This means that if a security is uncharacteristically volatile, it should return eventually to its long-run average. Likewise, if it is subdued, its volatility should increase. Calculating historical volatility is how to arrive at this average or mean level.

What Does the Volatility of a Stock Mean?

Volatility describes the speed and magnitude of price swings over a given period of time (often on an annualized basis). Highly volatile stocks experience large and swift price swings, and they are often considered to be riskier than less volatile stocks.

Is High or Low Historical Volatility Better?

For day traders and options traders, high volatility can provide more opportunities to move and out of positions or profit from volatility spikes. For most long-term buy-and-hold investors, however, lower volatility is often preferred.

Содержание

- Стратегии исторической волатильности

- Ключевые выводы

- Упрощенный подход к расчету волатильности

- Почему волатильность важна для инвесторов

Хотя есть несколько способов измерить волатильность той или иной ценной бумаги, аналитики обычно обращают внимание на историческую волатильность. Историческая волатильность — это мера прошлых результатов; это статистическая мера разброса доходности для данной ценной бумаги за определенный период времени.

Историческая волатильность, поскольку она позволяет проводить более долгосрочную оценку риска, широко используется аналитиками и трейдерами при создании инвестиционных стратегий. Для данной ценной бумаги, как правило, чем выше историческое значение волатильности, тем более рискованной является ценная бумага. Однако некоторые трейдеры и инвесторы на самом деле ищут вложения с более высокой волатильностью. Вы можете рассчитать историческую волатильность

Стратегии исторической волатильности

Чтобы рассчитать волатильность данной ценной бумаги в электронной таблице Microsoft Excel, сначала определите временные рамки, для которых будет вычисляться метрика. Для целей этой статьи в примере будет использоваться 10-дневный период времени. После определения вашего таймфрейма следующий шаг — ввести все цены акций на момент закрытия для этого таймфрейма в ячейки с B2 по B12 в последовательном порядке, с самой новой ценой внизу. (Имейте в виду, что если вы используете 10-дневный таймфрейм, вам понадобятся данные за 11 дней, чтобы вычислить доходность за 10-дневный период.)

Ключевые выводы

- Аналитики и трейдеры могут рассчитать историческую волатильность акции с помощью инструмента электронных таблиц Microsoft Excel.

- Историческая волатильность — это показатель прошлых результатов; это статистическая мера разброса доходности для данной ценной бумаги за определенный период времени.

- Для данной ценной бумаги, как правило, чем выше историческое значение волатильности, тем более рискованной является ценная бумага.

- Однако некоторые трейдеры и инвесторы на самом деле ищут вложения с более высокой волатильностью.

В столбце C рассчитайте доходность за день, разделив каждую цену на цену закрытия предыдущего дня и вычтя единицу. Например, если McDonald’s (MCD) закрылся на уровне 147,82 доллара США в первый день и 149,50 доллара США во второй день, доходность второго дня будет равна (149,50 доллара США)./147,82) — 1, или 0,011, что указывает на то, что цена во второй день была на 1,1% выше, чем цена в первый день.

Волатильность по своей сути связана со стандартным отклонением или степенью, в которой цены отличаются от своего среднего значения. В ячейке C13 введите формулу «= СТАНДОТКЛОН.S (C3: C12)», чтобы вычислить стандартное отклонение для периода.

Как упоминалось выше, волатильность и отклонение тесно связаны. Это очевидно в типах технических индикаторов, которые инвесторы используют для составления графика волатильности акций, таких как полосы Боллинджера, которые основаны на стандартном отклонении акции и простой скользящей средней (SMA). Однако историческая волатильность — это годовой показатель, поэтому, чтобы преобразовать дневное стандартное отклонение, рассчитанное выше, в пригодную для использования метрику, его необходимо умножить на коэффициент годового использования, основанный на используемом периоде. Годовой коэффициент — это квадратный корень из числа периодов в году.

В таблице ниже показана волатильность McDonald’s за 10-дневный период:

В приведенном выше примере использовались дневные цены закрытия, а в году в среднем 252 торговых дня. Поэтому в ячейке C14 введите формулу «= КОРЕНЬ (252) * C13», чтобы преобразовать стандартное отклонение для этого 10-дневного периода в годовую историческую волатильность.

Упрощенный подход к расчету волатильности

Почему волатильность важна для инвесторов

Хотя волатильность акций иногда может иметь плохую коннотацию, многие трейдеры и инвесторы на самом деле ищут вложения с более высокой волатильностью. Они делают это в надежде в конечном итоге получить более высокую прибыль. Если акция или другая ценная бумага не движется, она имеет низкую волатильность. Однако он также имеет низкий потенциал для получения дохода от прироста капитала.

С другой стороны, акция или другая ценная бумага с очень высоким уровнем волатильности может иметь огромный потенциал прибыли. Но при этом риск проигрыша довольно высок.

Чтобы быть трейдером или инвестором, который извлекает выгоду из волатильности, время для любых сделок должно быть идеальным. Даже правильный рыночный запрос может закончиться потерей денег, если широкие колебания цены ценной бумаги вызовут либо стоп-лосс, либо маржевое требование.

С точки зрения математики, волатильность — это стандартное (среднеквадратичное) отклонение, которое показывает разброс величин относительно среднего значения за определённое время. Волатильность измеряется в процентах.

Для примера рассчитаем волатильность акций компании «Магнит» в октябре 2021 года c помощью Google Sheets:

1) пределяем период для расчёта и частоту данных, допустим, цены закрытия каждого торгового дня за месяц;

2) данные о ценах можно взять с сайта МосБиржи. Вбиваем в поиск название эмитента → итоги торгов. Для «Магнита» они доступны здесь;

3) заносим цены и даты в столбцы (см. рис. ниже);

4) в третьем столбце рассчитываем доходность: разницу между двумя соседними значениями цен в процентах или с помощью логарифма (функция LN от частного двух цен);

5) в свободной ячейке рассчитываем дневную волатильность по доходности. Для этого нажимаем на иконку fx (функции) на панели инструментов;

6) в списке категорий функций нажимаем на «Статистические» и выбираем функцию СТАНДОТКЛОН.В (или СТАНДОТКЛОН в Google Sheets);

7) в аргументе функции указываем диапазон ячеек — столбец с рассчитанной доходностью;

Вы можете сделать копию таблицы с расчётами и использовать её для своих подсчётов

Дневная волатильность составила 1,79%, а месячная — 8,22%. Чем больше значение, тем больше разброс цен и тем больше рисков. Для сравнения: волатильность индекса МосБиржи в октябре 2021 года была равна 4,59%, акций компании Virgin Galactic в рублях — 18,72%. Получается, что риск при покупке акций «Магнита» ниже, чем акций Virgin Galactic, которые сильно зависят от новостей, но выше среднего по рынку.

Непредсказуемые разовые события, влияющие на стоимость акции в течение нескольких дней, могут сильно влиять на показатель волатильности за месяц. Поэтому лучше учитывать его за более долгий срок или считать волатильность для классов активов, чтобы сгладить случайные колебания.

a:

Хотя есть несколько способов измерения волатильности данной безопасности, аналитики обычно смотрят на историческую волатильность. Историческая волатильность — это показатель прошлой работы. Поскольку он позволяет проводить более долгосрочную оценку риска, историческая волатильность широко используется аналитиками и трейдерами в создании стратегий инвестирования. ( Хотите улучшить свои навыки превосходства? Примите участие в экзамене Академии Investopedia. )

Чтобы вычислить волатильность данной безопасности в Microsoft Excel, сначала определите временной интервал, для которого будет вычисляться метрика. Для этого примера используется 10-дневный период. Затем введите все цены закрытия акций за этот период в ячейки B2 до B12 в последовательном порядке, с последней ценой внизу. Обратите внимание, что вам понадобятся данные в течение 11 дней для расчета доходности за 10-дневный период.

В столбце C вычислите среднедневную доходность, разделив каждую цену на цену закрытия предыдущего дня и вычитая ее. Например, если McDonald’s (MCD) закрывается на уровне 147 долларов. 82 в первый день и 149 долларов США. 50 на второй день, возвращение второго дня будет (149. 50 / 147, 82) — 1 или. 011, что указывает на то, что цена на второй день была на 1. 1% выше цены в первый день.

Волатильность по своей сути связана со стандартным отклонением или степенью, в которой цены отличаются от их среднего значения. В ячейке C13 введите формулу «= STDV (C3: C12)», чтобы вычислить стандартное отклонение за период.

Как упоминалось выше, волатильность и отклонения тесно связаны. Это видно из тех технических показателей, которые инвесторы используют для определения волатильности акций, таких как полосы Боллинджера, которые основаны на стандартном отклонении запаса и простой скользящей средней (SMA). Тем не менее, историческая волатильность представляет собой годовую цифру, поэтому для пересчета среднеквадратичного отклонения, вычисленного выше, в полезную метрику, она должна быть умножена на коэффициент годовой оценки на основе используемого периода. Годовой коэффициент является квадратным корнем, однако сколько-нибудь периодов существует через год.

В приведенной ниже таблице показана волатильность для McDonald’s в течение 10-дневного периода:

В приведенном выше примере использовались ежедневные цены закрытия, а в среднем 252 торговых дня в год. Поэтому в ячейке C14 введите формулу «= SQRT (252) * C13», чтобы преобразовать стандартное отклонение за этот 10-дневный период в годовую историческую волатильность.

Что такое формула волатильности?

Термин «волатильность» относится к статистической мере дисперсии доходности в течение определенного периода времени для акций, ценных бумаг или рыночных индексов. Волатильность можно рассчитать либо с помощью стандартного отклонения, либо с помощью дисперсии ценной бумаги или акции.

Формула дневной волатильности рассчитывается путем нахождения квадратного корня из дисперсии дневной цены акции.

Формула дневной волатильности представлена как,

Формула дневной волатильности = √ дисперсия

Кроме того, формула годовой волатильности рассчитывается путем умножения дневной волатильности на квадратный корень из 252.

Формула годовой волатильности представлена как,

Формула годовой волатильности = √252 * √дисперсия

Оглавление

- Что такое формула волатильности?

- Объяснение формулы волатильности

- Пример формулы волатильности (с шаблоном Excel)

- Актуальность и использование

- Рекомендуемые статьи

Объяснение формулы волатильности

Формулу волатильности конкретной акции можно вывести, выполнив следующие шаги:

- Во-первых, соберите дневную цену акций, а затем определите среднее значение цены акций. Предположим, что дневная цена акции в i-й день обозначается как Pi, а средняя цена — как Pav.

- Затем вычислите разницу между ценой акции за каждый день и средней ценой, т. е. Pi – P.

- Затем вычислите квадрат всех отклонений, т.е. (Pav – Pi)2.

- Затем найдите сумму всех квадратов отклонений, т. е. ∑ (Pav – Pi)2.

- Затем разделите сумму всех квадратов отклонений на количество ежедневных курсов акций, скажем, на n. Это называется дисперсией цены акции.

Дисперсия = ∑ (Pav – Pi)2 / n

- Затем вычислите дневную волатильность или стандартное отклонение, вычислив квадратный корень из дисперсии акции.

Дневная волатильность = √(∑ (Pav – Pi)2 / n)

- Затем формула годовой волатильности рассчитывается путем умножения дневной волатильности на квадратный корень из 252. Здесь 252 — это количество торговых дней в году.

Годовая волатильность = = √252 * √(∑ (Pav – Pi)2 / n)

Пример формулы волатильности (с шаблоном Excel)

.free_excel_div{фон:#d9d9d9;размер шрифта:16px;радиус границы:7px;позиция:относительная;margin:30px;padding:25px 25px 25px 45px}.free_excel_div:before{content:»»;фон:url(центр центр без повтора #207245;ширина:70px;высота:70px;позиция:абсолютная;верх:50%;margin-top:-35px;слева:-35px;граница:5px сплошная #fff;граница-радиус:50%}

Вы можете скачать этот шаблон Excel формулы волатильности здесь — Формула волатильности Excel Шаблон

Возьмем в качестве примера изменение цены акций Apple Inc. за последний месяц, то есть с 14 января 2019 г. по 13 февраля 2019 г. Рассчитаем дневную и годовую волатильность Apple Inc. за этот период.

Ниже приведены данные для расчета дневной волатильности и годовой волатильности Apple Inc.

- Скорректированный R в квадрате Скорректированный R в квадрате Скорректированный R в квадрате относится к статистическому инструменту, который помогает инвесторам измерять степень дисперсии зависимой переменной, которая может быть объяснена независимой переменной, и учитывает влияние только тех независимых переменных, которые имеют влияние на изменение зависимой переменной.Подробнее

- Реализованная волатильностьРеализованная волатильностьРеализованная волатильность оценивает изменение возможной доходности инвестиционного продукта путем анализа его исторической доходности за предыдущий период. Колебания цен на акции компании помогают измерить степень неопределенности или потенциальных финансовых убытков или прибыли от инвестирования в фирму.Подробнее

- Подразумеваемая волатильность Объяснение Подразумеваемая волатильность Объяснение Подразумеваемая волатильность относится к метрике, которая используется для того, чтобы узнать вероятность изменения цен на данную ценную бумагу с точки зрения рынка. Он рассчитывается путем помещения рыночной цены опциона в модель Блэка-Шоулза.Подробнее

- ФормулаФормулаДисперсия населения может быть рассчитана по следующей формуле: наблюдения, а µ — это среднее значение набора данных. Подробнее о дисперсии популяции. Дисперсия популяции может быть рассчитана по следующей формуле: σ2 = ∑ni=1 (xi — μ)2 / N, где σ2 — дисперсия популяции, x1 , x2, x3,…..xn — наблюдения, N — количество наблюдений, а µ — среднее значение набора данных.Подробнее

- Валовые процентыВаловые процентыВаловые проценты — это проценты, которые должны быть выплачены кредитору заемщиком за использование средств до вычета любых комиссий, налогов и других сборов, применимых к ним, и они учитывают влияние платежа на риск. покрываются расходы на управленческие услуги и альтернативные издержки.Подробнее

Торгуя на финансовых рынках, вы наверняка не раз сталкивались с таким термином, как волатильность. Как правило, речь идет о волатильности рынка в целом или отдельного, торгуемого на нем финансового инструмента. О том что это такое, каким образом можно ее измерить и как использовать на практике мы и поговорим с вами в этой статье.

СОДЕРЖАНИЕ

- Что такое волатильность

- Расчёт исторической волатильности

- Факторы влияющие на волатильность

- Важность для инвесторов

- Индикаторы волатильности

- Полосы Боллинджера

- RVI

- ATR

- Standart Deviation

- VIX

- H-L волатильность

- Как показатели волатильности применяют на практике

Что такое волатильность

Обычно волатильностью трейдеры называют изменчивость цены на графике торгуемого финансового инструмента (ФИ). При небольшой изменчивости цены, когда она колеблется около одной отметки довольно продолжительное время, говорят о низкой волатильности. Напротив, когда цена совершает резкие скачки с большими перепадами значений, имеет место высокая волатильность.

Низкая волатильность, как правило, бывает перед закрытием очередной торговой сессии, когда трейдеры малоактивны и уже готовятся к началу новой сессии. Вообще, чем ниже волатильность, тем стабильнее ФИ, цену которого мы рассматриваем. Однако при низкой изменчивости цены финансового инструмента, существует гораздо меньше потенциальных возможностей для получения прибыли, нежели при высокой изменчивости.

Высокая волатильность часто возникает на рынке сразу после выхода важных новостей (касающихся торгуемого ФИ). Также очень высокая изменчивость свойственна кросс курсам валютных пар, если, например, котируемая валюта относится к стране с развивающейся или нестабильной экономикой.

Кроме этого волатильнось финансового инструмента является отражением той меры риска, которую берёт на себя трейдер им торгующий. Для каждого конкретного ФИ существует возможность рассчитать волатильность через параметр выборочного стандартного отклонения, что даёт трейдеру возможность заранее оценить риски, возникающие при его приобретении.

Кстати, в финансовой статистике, всего существует три основных типа волатильности:

- Текущая волатильность. Определяется, за какой либо период времени, начиная с сегодняшней даты;

- Историческая волатильность. Определяется, для какого либо периода времени, начало и конец которого находятся в прошлом;

- Будущая волатильность. Определяется для периода времени, начало которого сегодня, а конец – в определённую дату будущего (например, в срок истечения опциона).

Расчёт исторической волатильности

Как уже упоминалось выше, расчет волатильности производится по формуле стандартного (среднеквадратического) отклонения. И дневная историческая волатильность будет вычисляться следующим образом:

n – количество баров (свечей) в рассматриваемом интервале ценового графика (период графика D1);

xi – значение цены;

m – среднее арифметическое цены в рассматриваемом интервале, рассчитываемое по формуле:

В принципе, для расчёта волатильности можно воспользоваться таблицей Excel. Для этого просто выгрузите исторические данные из торгового терминала в таблицу (например, цены закрытия за год) выберите столбец с ценами и воспользуйтесь функцией СТАНДОТКЛОН().

Для того чтобы рассчитать недельную, месячную или годовую историческую волатильность следует воспользоваться формулой:

Для расчёта годовой волатильности подставляется значение Т=252 (по количеству рабочих дней в году). Для расчёта месячной и недельной волатильности – 21 и 5 соответственно (тоже по количеству рабочих дней в месяце и в неделе).

Факторы влияющие на волатильность

На текущую и будущую волатильность существенное влияние может оказывать целый ряд факторов, основные из которых описаны ниже:

- В первую очередь влияние на будущую волатильность оказывает её значение в прошлом, то есть, волатильность историческая. Чем больше значение исторической волатильности, тем больше ожидаемые её значения в настоящем и в будущем;

- Важные события в сфере политики и экономики могут оказывать значительное влияние на стабилизацию или дестабилизацию цен целых групп финансовых инструментов;

- Ожидания участников рынка перед выходом важных экономических новостей также могут существенно повлиять на волатильность после выхода последних;

- Изменение уровня ликвидности конкретного финансового инструмента также, как правило на волатильности его цены;

- Временные периоды тоже оказывают своё действие. Например, волатильность может изменяться в зависимости от дня недели или от времени в течение одной торговой сессии. Например, на валютном рынке Форекс всплеск волатильности определённых валютных пар, как правило, связан со временем открытия финансовых учреждений в странах их представляющих.

- Технические уровни поддержки и сопротивления также оказывают своё влияние на волатильность. Пробой этих уровней, как правило, всегда сопровождается ощутимым всплеском волатильности.

Важность для инвесторов

Для инвесторов значение такой величины как волатильность очень важно, по крайней мере, по пяти причинам перечисленным ниже:

- Чем шире диапазон колебаний цены объекта инвестирования, тем больше потенциальный риск и тем большее беспокойство это вызывает у инвестора

- Уровень волатильности финансового инструмента может влиять на размер его позиции в инвестиционном портфеле;

- Если денежные средства, вырученные от продажи ценных бумаг, могут потребоваться в какой либо конкретный момент времени, большая волатильность этих бумаг может стать причиной дефицита этих средств (по причине того, что большая часть бумаг может быть продана на низшей фазе их ценового колебания);

- Волатильность цен даёт возможность дёшево покупать и дорого продавать активы при переоценке;

- Большая волатильность бумаг входящих в инвестиционный портфель негативным образом влияет на его совокупный среднегодовой темп роста (CAGR — Compound annual growth rate).

Индикаторы волатильности

В техническом анализе рынка существует целый ряд индикаторов показывающих интенсивность изменения цены. Все они имеют разную методику расчёта, но суть у них одна – отражение волатильности на заданном периоде ценового графика.

Индикаторов такого рода, с учётом многочисленных разработок самих трейдеров, сотни и даже тысячи. Ниже приведены лишь самые популярные и, на мой взгляд, наиболее интересные из них.

Полосы Боллинджера

Этот индикатор наглядно отображает на ценовом графике волатильность в виде ценового канала (полосы) расположенного вокруг цены. Ширина этого канала рассчитывается как стандартное отклонение цены от скользящей средней, а потому она изменяется в зависимости от текущей волатильности рассматриваемого инструмента.

При росте волатильности канал расширяется, а при её снижении – сужается. Выход цены за пределы канала, говорит об аномальной волатильности цены в данном направлении и является сигналом начала нового тренда.

Кроме этого, длительное движение цены в узком канале (в узкой полосе) говорит о том, что скоро начнётся сильное ценовое движение (возрастёт волатильность).

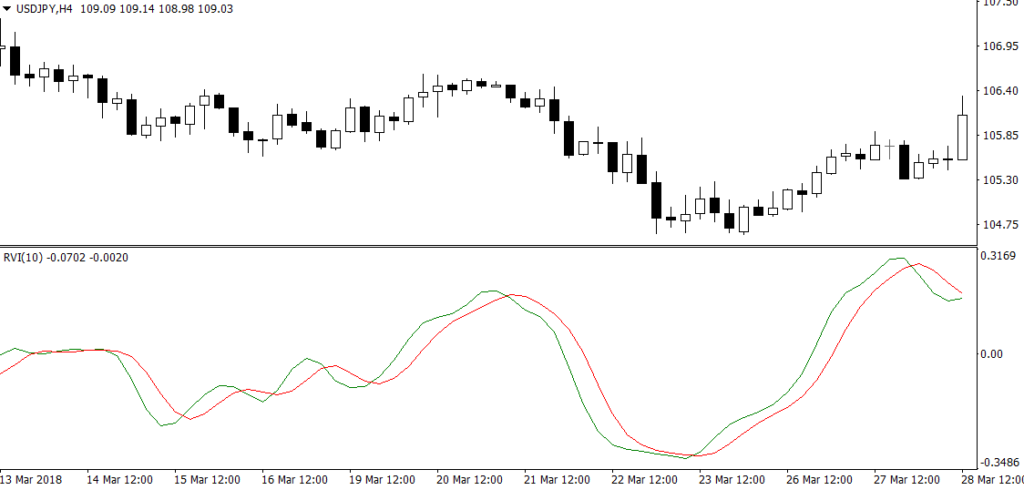

RVI

Индекс относительной бодрости (Relative Vigor Index), именно так назвал своё детище известный американский трейдер Джон Эйлерс. В основе индикатора RVI лежит тот факт, что при восходящем тренде цены закрытия, в большинстве своём, находятся выше цен открытия, а при нисходящем тренде, наоборот, цены закрытия ниже цен открытия.

Линия индикатора строится как отношение разницы цен CLOSE – OPEN (закрытия и открытия) к разнице максимальной и минимальной цены свечи (HIGH – LOW). Кроме этого, дополнительно проводится сигнальная линия, представляющая собой сглаженное значение основной (сглаживание производится с помощью четырёхпериодного симметрично взвешенного скользящего среднего).

ATR

Аббревиатура ATR расшифровывается как Average True Range, что в переводе на русский язык означает – средний истинный диапазон. Этот индикатор также является показателем волатильности рынка (более того, он и создавался специально для того чтобы определять её).

При расчёте этого индикатора сначала выбирается максимальный из трёх диапазонов:

- Между минимумом и максимумом текущего ценового бара (свечи);

- Между максимумом текущего бара и ценой закрытия предыдущего;

- Между минимумом текущего бара и ценой закрытия предыдущего.

Затем по выбранным значениям диапазонов строится скользящая средняя и именно она представляет собой итоговую линию индикатора.

Рост индикатора ATR говорит нам о возрастающей волатильности цены, а его снижение, наоборот, свидетельствует о том, что волатильность уменьшается. Причём, в отличие от предыдущего рассмотренного индикатора, рост волатильности здесь отображается безотносительно к направлению движения цены.

Standart Deviation

В переводе с английского Standart Deviation означает – стандартное отклонение. Этот индикатор показывает отклонения цены относительно скользящего среднего, характеризуя, таким образом, текущую волатильность и наличие (или отсутствие) тренда. Большие значения индикатора говорят трейдеру о повышенной волатильности и наличии тренда. Низкие показатели Standart Deviation свидетельствуют о низкой волатильности и говорят о том, что цена, скорее всего, находится во флэте.

VIX

Индекс волатильности VIX представляет собой не что иное, как ожидания инвесторов относительно будущего движения фондового индекса S&P500. А так как данный фондовый индекс включает в себя акции пятисот крупнейших американских компаний, то можно сказать, что VIX показывает ожидаемую волатильность американского фондового рынка в целом.

Когда значения VIX растут, растёт и беспокойство инвесторов, они ожидают возрастания волатильности рынка. Снижение VIX, напротив, говорит о том, что большинство игроков рынка не ожидают больших ценовых изменений в ближайшем будущем. Подробнее об этом инструменте вы можете прочитать здесь: «Что такое индекс волатильности VIX».

H-L волатильность

Ещё один интересный индикатор волатильности вычисляемый как отношение разницы максимальной и минимальной цен (сглаженная экспоненциальной скользящей средней) к средней цене финансового инструмента (выраженной через экспоненциальную скользящую среднюю по ценам закрытия):

Между H-L волатильностью и движением рынка существуют следующие основные закономерности (в применении к фондовому рынку):

- При стабильном росте рынка наблюдается постепенное снижение показателя волатильности. Это объясняется тем, что по мере роста, крупные игроки начинают сокращать количество своих операций

- Если при росте рынка, постепенно снижающаяся волатильность вдруг меняет своё направление и начинает расти вместе с рынком, то это говорит о скорой смене тренда. Такого рода дивергенция является показателем переоцененности финансового инструмента, а рост волатильности обусловлен тем, что крупные игроки стремятся поскорее избавиться от своих позиций.

- Максимальные значения H-L волатильности, как правило, всегда соответствуют минимумам рынка. Это связано с тем, что минимумам, как правило, всегда предшествуют панические распродажи, сопровождаемые сильно увеличенной активностью мелких и средних спекулянтов.

- Снижение волатильности после достижения рынком очередного локального минимума свидетельствует о его истинности и позволяет трейдерам относительно безопасно открывать длинные позиции по достаточно выгодным ценам.

Как показатели волатильности применяют на практике

Выше мы рассмотрели методику расчёта исторической волатильности и основные индикаторы волатильности. Теперь давайте поговорим о том, как использовать всё это на практике.

Ну, во-первых, уровень волатильности можно использовать для оценки риска инвестиций в тот или иной финансовый инструмент. Чем выше этот уровень, тем больше потенциальный риск трейдера (инвестора). Отсюда вытекает ещё одно практическое применение значения волатильности: с его учётом можно формировать инвестиционный портфель таким образом, чтобы доли финансовых инструментов в его составе были обратно пропорциональны их волатильности. Это требуется для того, чтобы отрегулировать суммарный риск по портфелю в целом.

Уровень волатильности можно использовать для определения, так называемого запаса хода финансового инструмента. Допустим, вы имеете дневное значение волатильности выражаемое в 100 пунктах движения цены (т.е. каждый день в среднем изменение цены составляет величину равную 100 пунктам). При этом, например, сегодня, цена прошла всего лишь 20 пунктов. Таким образом, исходя из статистики, цена может сдвинуться ещё на 80 пунктов (100-20=80). Это можно использовать для определения целей по открытым позициям.

Кроме этого значение волатильности есть своего рода индикатор интереса игроков к данному конкретному финансовому инструменту. Чем больше этот интерес, тем больше значение волатильности.

Вы можете поделиться этой статьёй на своей странице в соцсетях:

- Categories

- Tags

- Related Articles

- Author