Рассмотрим способы расчета амортизации с использованием функций MS EXCEL. В этой статье мы будем отталкиваться не от самих функций АПЛ (SLN), АСЧ (SYD), ФУО (DB), ДДОБ (DDB), ПУО (VDB), АМОРУВ (AMORLINC), АМОРУМ (AMORDEGRC), а от способов амортизации принятых в РФ.

Для расчета амортизационных отчислений в MS EXCEL присутствуют функции:

- АПЛ (SLN — Straight-Line) — расчет линейным способом;

- АСЧ (SYD — Sum-of-Year’s Digits) – расчет способом списания стоимости по сумме чисел лет срока полезного использования;

- ФУО (DB — fixed-Declining Balance) — расчет методом фиксированного уменьшения остатка;

- ДДОБ (DDB — Double-Declining Balance) — расчет методом двойного уменьшения остатка;

- ПУО (VDB — Variable-Declining Balance) — расчет методом снижающегося остатка;

- АМОРУМ (AMORDEGRC) — вычисляет величину амортизации для каждого периода, используя коэффициент амортизации (французская система бухучета);

- АМОРУВ (AMORLINC) — вычисляет величину амортизации для каждого отчетного периода (французская система бухучета).

Т.к. MS EXCEL создан не в РФ, то можно предположить, что эти функции отражают практики, соответствующие западным стандартам бухгалтерской отчетности (например, МСФО). Задача статьи — оценить возможность их применения в отечественных условиях. К сожалению, здесь нельзя обойтись без погружения в процедуру начисления амортизации, принятой в нашей стране.

Рассмотрим 2 вида учета амортизации: амортизацию основных средств в бухгалтерском учете и

амортизацию основных средств в налоговом учете

.

Амортизация основных средств в бухгалтерском учете

Расчет амортизационных отчислений для целей бухучета в нашей стране производится в соответствии Положением по бухгалтерскому учету «Учет основных средств» ПБУ 6/01. Начисление амортизационных отчислений по объектам основных средств в течение отчетного года производится ежемесячно независимо от применяемого способа начисления в размере 1/12 исчисленной годовой суммы.

Амортизация начисляется с месяца, следующего за тем, в котором имущество было принято к учету в качестве основного средства (ПБУ 6/01, п. 21). Амортизация прекращает начисляться с месяца, следующего за тем, в котором это имущество выбыло или полностью погасило свою стоимость ( ПБУ 6/01, п. 22).

В бухгалтерском учете амортизацию основных средств можно начислять:

- линейным способом;

- способом уменьшаемого остатка;

- способом списания стоимости по сумме чисел лет срока полезного использования;

- способом списания стоимости пропорционально объему продукции (здесь не рассмотрен).

Способ 1. Линейный

способ

Линейный способ амортизации является самым распространенным. В течение всех периодов амортизационные отчисления одинаковы. Накопленный износ увеличивается равномерно. Линейный способ начисления амортизации должен использоваться в случаях, когда предполагается, что объект приносит одинаковую пользу в течение всего срока эксплуатации и уменьшение остающейся полезности объекта происходит равномерно.

При линейном способе годовая сумма амортизационных отчислений определяется по формуле (см. п. 19 ПБУ 6/01, пп. «а» п. 54 Методических указаний, утверждены Приказом Минфина от 13 октября 2003 г. N 91н):

САгод = ПС / N,

где САгод — годовая сумма амортизационных отчислений; ПС — первоначальная стоимость основного средства; N — срок полезного использования, т.е. количество лет, в течение которых организация планирует использовать этот объект (годовая норма амортизации =100%/N).

Ниже разобрано 4 расчета, созданных на основе примеров из Методических указаний.

Пример 1.1

. Приобретен объект основных средств стоимостью 120 тыс. руб. со сроком полезного использования 5 лет (годовая норма амортизации — 20 процентов (100% / 5 лет)). Срок принятия объекта основных средств к бухгалтерскому учету 30.12.2013. Определить Годовую сумму амортизационных отчислений и

сумму ежемесячного отчисления. Решение. Годовая сумма амортизационных отчислений составит 24 тыс. руб. (120000 х 20% / 100%) (см.

файл примера, лист Годовая сумма АО

). По основному средству амортизацию начинают начислять в месяце, следующем за месяцем принятия данного объекта к учету, т.е. с января 2014. Поэтому,

Годовая сумма амортизационных отчислений

для всех 5 лет будет одинаковой =24 тыс. руб. Сумма ежемесячного отчисления =1/12*24 тыс. руб.=2 тыс. руб.

Примечание

. Решение Примера1.1 можно получить с помощью функции АПЛ(нач_стоимость; ост_стоимость; время_эксплуатации)=

АПЛ(120000;0;5)

.

Теперь рассмотрим случай, когда начисление амортизации производится не с января, но опять целое количество лет. Читаем ПБУ 6/01:

В случае принятия объекта основных средств к бухгалтерскому учету в течение отчетного года

годовой суммой амортизации

считается сумма, определенная с первого числа месяца, следующего за месяцем принятия этого объекта к бухгалтерскому учету, до отчетной даты годовой бухгалтерской отчетности.

Пример1.2

. В апреле отчетного года принят к бухгалтерскому учету объект основных средств первоначальной стоимостью 20 тыс. рублей; срок полезного использования — 4 года или 48 месяцев (организация использует линейный метод). Решение.

Годовая сумма амортизационных отчислений

в первый год использования составит (20000 руб. x 8мес. / 48мес.) = 3,33 тыс. руб., в последующие годы составит (20000 руб. / 4 года) = 5 тыс. руб., в последний год (20000 руб. x (12мес.-8мес) / 48мес.) = 1,67 тыс. руб. Сумма ежемесячного отчисления в любой год одинакова =20 тыс. руб./4 года/12 мес.=416,67 руб.

Теперь рассмотрим пример, когда

Срок полезного использования

НЕ выражен целым количеством лет, например: 2 года и 3 месяца (=27 месяцев).

Пример1.3

. В мае отчетного года принят к бухгалтерскому учету объект основных средств первоначальной стоимостью 20 тыс. рублей; срок полезного использования — 27 месяцев. Решение.

Годовая сумма амортизационных отчислений

в первый год использования составит (20000 руб. x 8мес. / 27мес.) = 3,33 тыс. руб., в последующие годы составит (20000 руб. / 4 года) = 5 тыс. руб., в последний год (20000 руб. x (12мес.-8мес) / 48мес.) = 1,67 тыс. руб.

Здесь расчеты еще немного усложняются (см.

файл примера, лист Линейный. Годовая сумма АО, пример 1.3

).

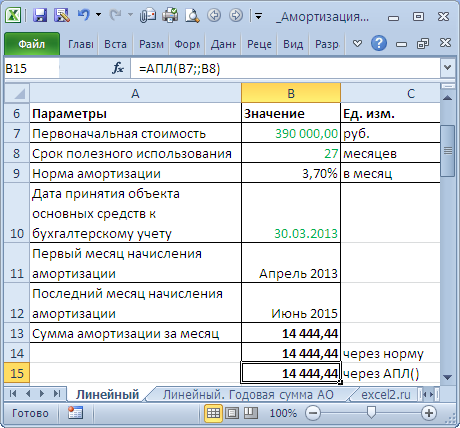

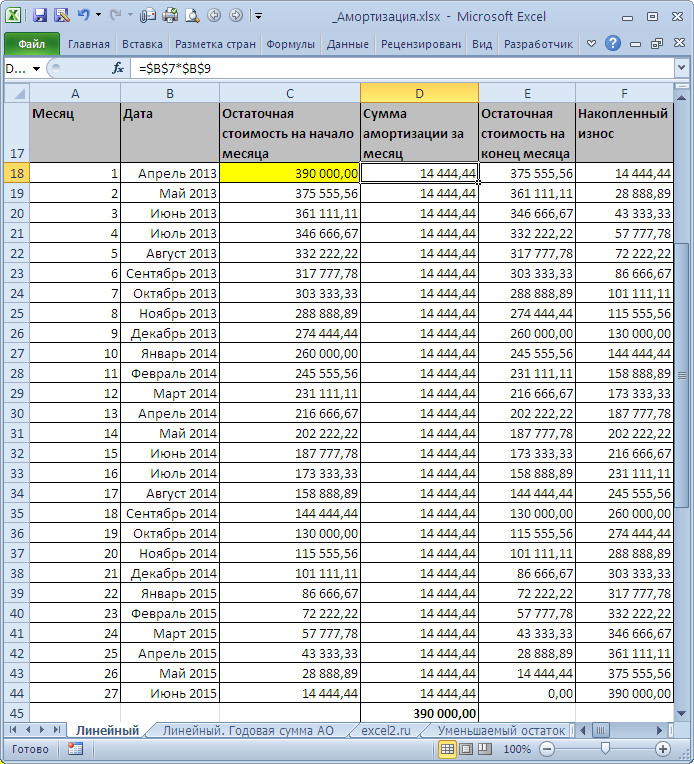

Чтобы закрыть тему с Линейным способом,

на листе Линейный файла примера

приведен расчет Остаточной стоимости на начало и конец месяца, а также накопленный износ.

Пример1.4

. В марте отчетного года принят к бухгалтерскому учету объект основных средств первоначальной стоимостью 390 тыс. рублей; срок полезного использования — 27 месяцев. Способ начисления амортизации – линейный. Определить сумму начисленной амортизации за месяц и остаточную стоимость на конец каждого месяца до конца срока эксплуатации. Сумма ежемесячного отчисления =390 тыс. руб./27 мес.=14 444,44 руб.

Решение приведено в

файле примера на листе Линейный

.

Т.к. амортизация начинает начисляться не сначала года, то Годовая сумма амортизационных отчислений будет разная для разных лет.

Примечание

. График создан на основе идей из статьи

Ступенчатый график

.

Для расчета суммы амортизации начисленной за месяц можно использовать функцию

АПЛ()

, т.е.

=АПЛ(390000;;27)

Способ 2.

Способ уменьшаемого остатка

Начнем с расчета Годовой суммы амортизационных отчислений, как предписывает ПБУ 6/01. Годовая сумма амортизационных отчислений равна (абз. 3 п. 19 ПБУ 6/01, пп. «б» п. 54 Методических указаний):

САгод = ОС x НА,

где САгод — годовая сумма амортизационных отчислений; ОС — остаточная стоимость основного средства на начало года; НА — годовая норма амортизации, которая, в свою очередь, рассчитывается следующим образом:

НА = (100% / N) x К,

где N — количество лет, в течение которых организация планирует использовать этот объект; К — коэффициент ускорения (см. абз. 3 п. 19 ПБУ 6/01, пп. «б» п. 54 Методических указаний и примечание ниже).

Сумма амортизации, которую нужно начислять ежемесячно, составляет 1/12 годовой суммы. Поскольку остаточная стоимость основного средства принимается на начало каждого отчетного года, годовая сумма амортизации будет с каждым годом уменьшаться. Суммы месячной амортизации в течение каждого года будут неизменными.

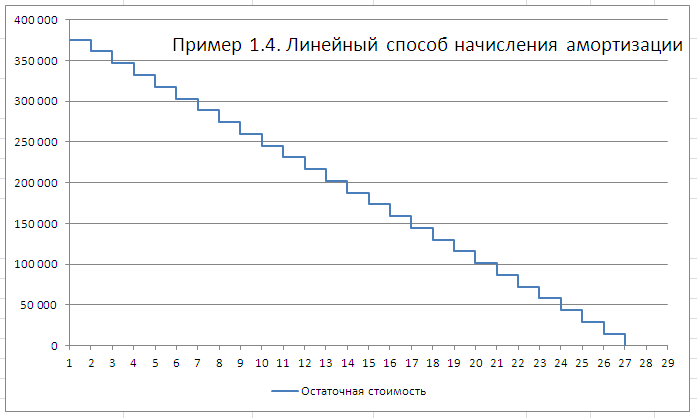

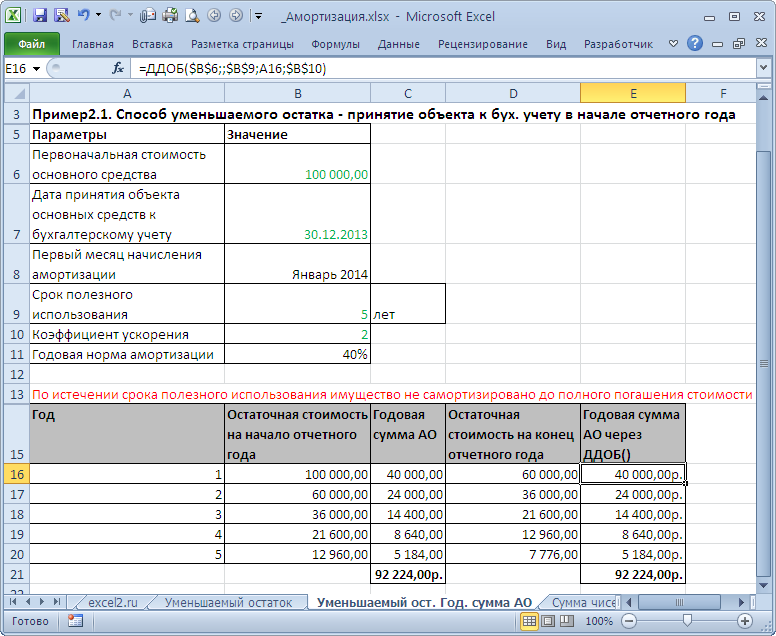

Пример2.1 (из

Методических указаний к ПБУ 6/01

)

. Приобретен объект основных средств стоимостью 100 тыс. руб. со сроком полезного использования 5 лет. Коэффициент ускорения =2. Решение приведено в

файле примера на листе

Уменьшаемый ост. Год. сумма АО

Годовая норма амортизации =(100% / 5 * 2), что составит 40 процентов.

- В первый год эксплуатации годовая сумма амортизационных отчислений определяется исходя из первоначальной стоимости, сформированной при принятии объекта основных средств к бухгалтерскому учету, 40 тыс. руб. (100 000 руб. x 40% / 100%)

- Во второй год эксплуатации амортизация начисляется в размере 40 процентов от остаточной стоимости на начало отчетного года, т.е. разницы между первоначальной стоимостью объекта и суммой амортизации, начисленной за первый год, и составит 24 тыс. руб. (100 000 руб. – 40 000 руб.) x 40% / 100%).

- В третий год эксплуатации амортизация начисляется в размере 40 процентов от разницы между остаточной стоимостью объекта, образовавшейся по окончании второго года эксплуатации, и суммой амортизации, начисленной за второй год эксплуатации, и составит 14,4 тыс. руб. ((60 000 руб. – 24 000 руб.) х 40% / 100%) и т.д.

На этом решение в Методических рекомендациях обрывается. Но, мы попробуем продолжить его, воспользовавшись предложенной логикой вычислений.

- В 4-й год эксплуатации амортизация начисляется в размере 40 процентов от остаточной стоимости объекта на начало 4-го года эксплуатации (вычисляется как разница между остаточной стоимостью объекта на начало 3-го года и суммой амортизации, начисленной за третий год эксплуатации) и составит 8,64 тыс. руб. ((36 000 руб. – 14 400 руб.=21 600 руб.) х 40% / 100%).

- В 5-й год эксплуатации амортизация начисляется в размере 40 процентов от остаточной стоимости объекта на начало 5-го года эксплуатации (т.е. =21 600 руб. – 8 640 руб.=12 960 руб.) и составит 5 184 руб. (12 960 руб. х 40% / 100%).

Примечание

. Для расчета Годовой суммы амортизации методом Уменьшаемого остатка можно использовать функцию

ДДОБ()

и

ПУО()

. А вот производить вычисления для определения ежемесячных начислений с помощью этих функций – некорректно, т.к. согласно ПБУ 6/01 суммы месячной амортизации в течение каждого года должны быть неизменными.

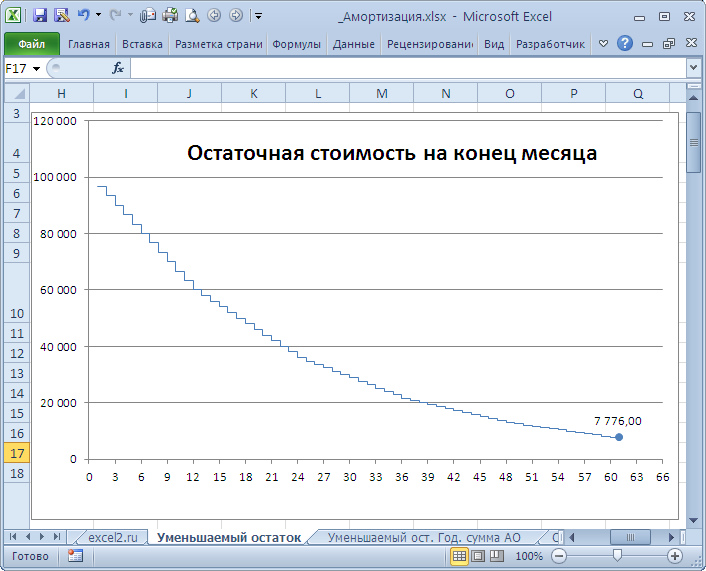

В наших расчетах остаточная стоимость объекта на конец последнего года полезного использования составила 7776 руб. Но, вспомним, что согласно ПБУ 6/01 начисление амортизационных отчислений производится

до полного погашения стоимости

этого объекта либо списания этого объекта с бухгалтерского учета. Почему же у нас стоимость объекта оказалась погашена не полностью? Это следствие примененного алгоритма расчета способом Уменьшающегося остатка: применяя его – имущество никогда не будет полностью амортизировано.

Из такой ситуации есть два выхода. Первый — списать актив, например, из-за того, что он пришел в негодность или был продан. Второй способ — в последний месяц срока службы полностью списать остаток стоимости по кредиту счета 02 «Амортизация основных средств» и дебету счета учета затрат. Это можно сделать, сославшись на принцип рациональности. Он позволяет признать затраты в расходах отчетного периода, если их сумма не является существенной. Критерий существенности прописывают в учетной политике. Например, это может быть 1 процент от первоначальной стоимости (

http://www.glavbukh.ru/art/21188-amortizatsiya-osnovnyh-sredstv

).

Поскольку остаточная стоимость основного средства принимается на начало каждого отчетного года, годовая сумма амортизации будет постепенно уменьшаться. Суммы месячной амортизации в течение каждого года будут неизменными и равными 1/12 Годовой суммы амортизации (см.

файл примера на лист

Уменьшаемый остаток

)

Примечание

. В примере 2.1 неявно предполагается, что объект основных средств принят к бухгалтерскому учету в декабре, т.е. учет начался с января.

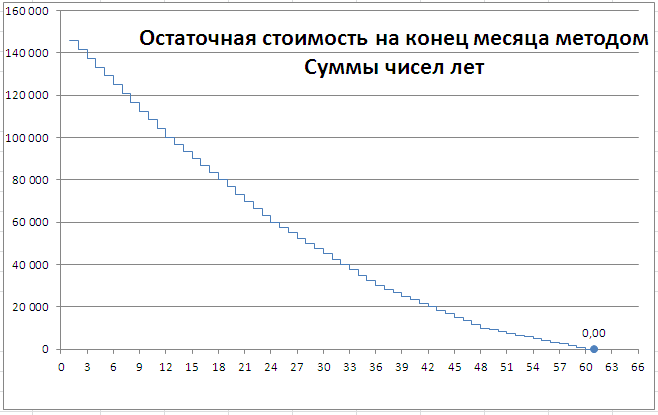

Способ 3. Списание стоимости по сумме чисел лет срока полезного использования

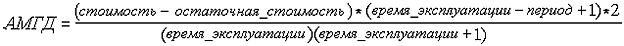

При списании стоимости по сумме чисел лет срока полезного использования, годовая сумма амортизационных отчислений равна (абз. 4 п. 19 ПБУ 6/01, пп. «в» п. 54 Методических указаний):

САгод = ПС x (СуммNост / СуммN),

где САгод — годовая сумма амортизационных отчислений; ПС — первоначальная стоимость основного средства; СуммNост — сумма чисел лет, которые остаются до конца срока использования объекта; СуммN — сумма чисел лет, в течение которых организация планирует использовать данный объект ОС.

Пример3.1.

Приобретен объект основных средств стоимостью 150 тыс. руб. Срок полезного использования установлен 5 лет. Сумма чисел лет срока службы составляет 15 лет (1 + 2 + 3 + 4 + 5). В первый год эксплуатации указанного объекта может быть начислена амортизация в размере 5/15, или 33,3%, что составит 50 тыс. руб., во второй год — 4/15, что составит 40 тыс. руб., в третий год — 3/15, что составит 30 тыс. руб. и т.д.

Примечание

. В примере 3.1 неявно предполагается, что объект основных средств принят к бухгалтерскому учету в декабре, т.е. учет начался с января.

Поскольку остаточная стоимость основного средства принимается на начало каждого отчетного года, годовая сумма амортизации будет постепенно уменьшаться. Суммы месячной амортизации в течение каждого года будут неизменными и равными 1/12 Годовой суммы амортизации (см.

файл примера на лист

Сумма чисел лет

).

Примечание

. Для расчета Годовой суммы амортизации методом Списания стоимости по сумме чисел лет срока полезного использования можно с помощью функции

АСЧ()

. А вот производить вычисления для определения ежемесячных начислений с помощью этой функции – некорректно, т.к. согласно ПБУ 6/01 суммы месячной амортизации в течение каждого года должны быть неизменными.

Амортизация основных средств в налоговом учете. Нелинейный метод

В случае, если мы рассчитываем амортизацию для целей налогообложения (для определения базы для налога на имущество), то нужно обратиться к ст. 259 НК РФ.

Согласно п.2. этой статьи сумма амортизации для целей налогообложения определяется ежемесячно. Амортизация основных средств в налоговом учете начисляется с 1-го числа месяца, следующего за месяцем, в котором имущество было введено в эксплуатацию (п. 4 ст. 259 НК РФ).

Амортизация основных средств линейным методом

При использовании линейного метода норму амортизации для каждого объекта основных средств можно определить по формуле:

Норма амортизации = 100%/ Срок полезного использования, мес.

Ежемесячная сумма амортизации = Норма амортизации * Первоначальная стоимость основного средства

Пример.

Организация приобрела основное средство по цене 50 000 руб. (без НДС) со сроком полезного использования от трех до четырех лет. Принято решение, что амортизация будет начисляться в течение 40 месяцев.

Норма амортизации: 100% : 40 мес = 2,5%.

Ежемесячная сумма амортизации составила: 50 000 руб. × 2,5% = 1250 руб.

Тот же результат можно получить с помощью формулы

=АПЛ(50000;;40)

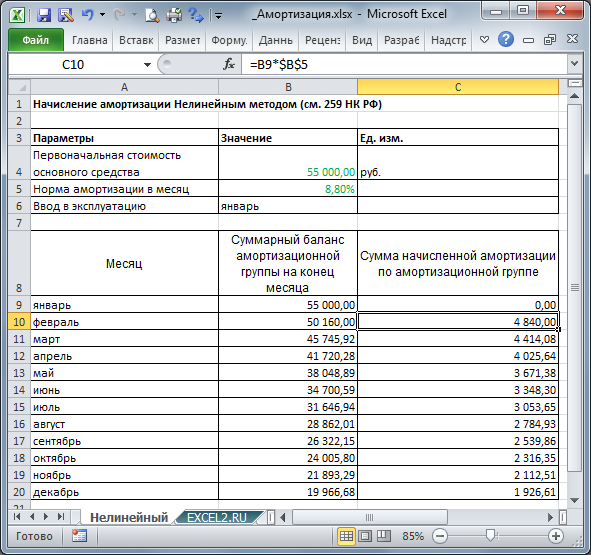

Амортизация основных средств нелинейным методом

С 2009 года при нелинейном методе амортизация начисляется не по каждому объекту основных средств, а в целом по амортизационным группам, состав которых определяется организацией.

1. Суммарный баланс амортизационной группы (подгруппы)

2. Норму амортизации

Нормы амортизации, которые применяются при нелинейном методе, определены в пункте 5 статьи 259.2 Налогового кодекса РФ. Для каждой амортизационной группы установлены фиксированные нормы амортизации, которые не зависят от сроков полезного использования основных средств (в отличие от линейного способа).

Ежемесячная сумма амортизации рассчитывается по формуле:

Ежемесячная сумма амортизации = Суммарный баланс амортизационной группы на 1-е число месяца * Норма амортизации для соответствующей амортизационной группы

По сути, алгоритм расчета нелинейного метода соответствует методу Уменьшаемого остатка. Отличие состоит в том, что в методе Уменьшаемого остатка ежемесячная сумма амортизации определяется через 1/12 Годовую сумму амортизационных отчислений и не изменяется в течение года.

Пример1

с сайта

www.glavbukh.ru

В январе организация приобрела пять ноутбуков. Стоимость одного ноутбука – 45 000 руб. (без НДС). Ноутбук относится ко второй амортизационной группе (срок полезного использования от двух до трех лет). Учетной политикой для целей налогообложения определено, что по основным средствам, входящим во вторую амортизационную группу, амортизация начисляется нелинейным методом. По состоянию на 1 января у организации не было основных средств, входящих во вторую амортизационную группу. Следовательно, суммарный баланс этой амортизационной группы на 1 января равен нулю. Ноутбуки введены в эксплуатацию в январе. По состоянию на 1 февраля суммарный баланс второй амортизационной группы составил 225 000 руб. (45 000 руб. × 5 шт.). Норма амортизации для второй амортизационной группы составляет 8,8 процента. Сумма начисленной амортизации за февраль составила 19 800 руб. (225 000 руб. × 8,8%). В феврале организация приобрела еще один ноутбук стоимостью 50 000 руб. (без НДС) и в этом же месяце ввела его в эксплуатацию. Суммарный баланс второй амортизационной группы по состоянию на 1-е марта равен: 225 000 руб. + 50 000 руб. – 19 800 руб. = 255 200 руб.

Сумма начисленной амортизации за март составила: 255 200 руб. × 8,8% = 22 458 руб.

В случае, если суммарный баланс амортизационной группы становится менее 20 000 рублей, в месяце, следующем за месяцем, когда указанное значение было достигнуто, налогоплательщик вправе ликвидировать указанную группу, при этом значение суммарного баланса относится на внереализационные расходы текущего периода (пункт 12 статьи 259.2).

Пример2

с сайта

www.glavbukh.ru

В январе организация приобрела основное средство – ноутбук по цене 55 000 руб. (без НДС). В этом же месяце ноутбук был введен в эксплуатацию. Бухгалтер определил, что в соответствии с

Классификацией

, утвержденной

постановлением Правительства РФ от 1 января 2002 г. № 1

, ноутбук относится ко второй амортизационной группе (срок полезного использования от двух до трех лет). Срок полезного использования ноутбука составляет 36 месяцев. Других основных средств, входящих в данную амортизационную группу, в организации нет (см.

файл примера, лист Нелинейный

). Согласно учетной политике для целей налогообложения амортизация по компьютерной технике начисляется нелинейным методом. Ежемесячная норма амортизации основных средств, входящих во вторую амортизационную группу, составляет 8,8 процента (п. 5 ст. 259.2 НК РФ). Ежемесячно бухгалтер определял суммарный баланс амортизационной группы и сумму амортизации по данной группе:

Напомним, что для каждой амортизационной группы установлены фиксированные нормы амортизации, которые не зависят от сроков полезного использования основных средств. Т.к. в функциях MS EXCEL задается не норма амортизации, а сроки использования и коэффициенты ускорения, то для расчетов по нелинейному методу функциями воспользоваться не удастся.

Основные отличия западных стандартов от российских практик

- Отсутствует понятие ликвидационной стоимости в ПБУ 6/01

Согласно МСФО под амортизируемой стоимостью понимается фактическая стоимость приобретения за вычетом расчетной ликвидационной стоимости, то есть, компания может амортизировать основные средства не до нуля, а до определенной величины, которая определена как сумма, за которую может быть продано то, что осталось от основного средства после его эксплуатации. Согласно же ПБУ 6/01 основное средство всегда должно амортизироваться до нулевой стоимости. Как следствие, во всех функциях MS EXCEL есть параметр

ост_стоимость

(стоимость активов в конце срока эксплуатации). В принципе, его можно опустить или ввести 0, например

АПЛ(1000;;5)

или

АПЛ(1000;0;5)

. Но функция

ФУО()

реализующая Метод фиксированного уменьшения остатка в случае указания нулевой остаточной суммы погашает всю стоимость в первом же периоде! (хотя эта функция все равно не востребована в отечественной практике, т.к. такой метод отсутствует в ПБУ 6/01).

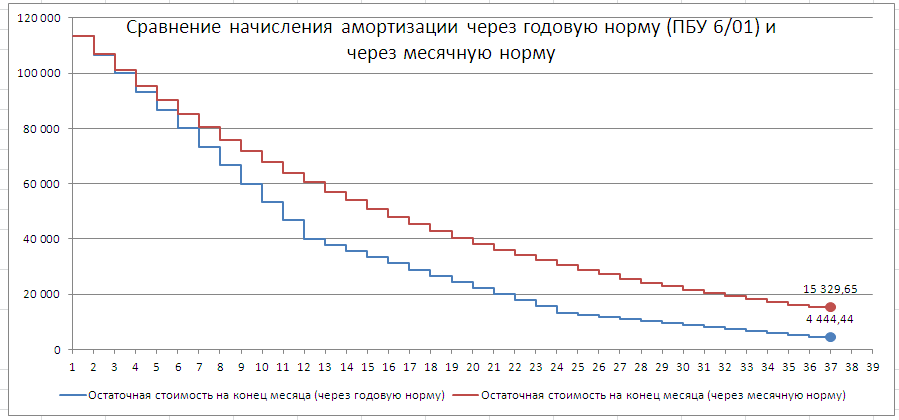

- Период начисления амортизации кратен месяцу или году

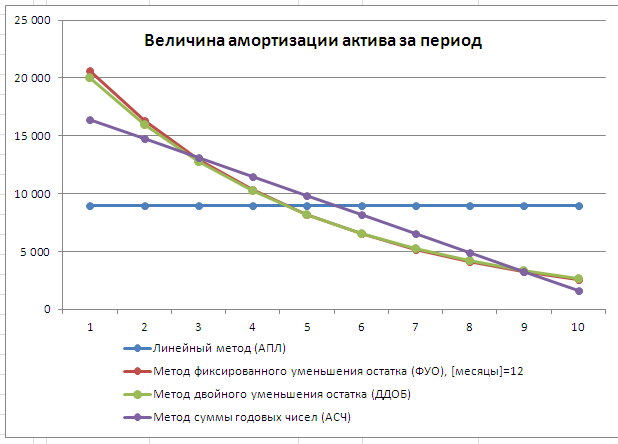

В отличие от российских стандартов, согласно которым определено, что амортизация рассчитывается «ежемесячно начиная со следующего месяца, после ввода в эксплуатацию», GAAP не дает таких подробных рекомендаций, и компании могут начислять амортизацию по-своему, например, за 15 дней в месяц приобретения и за 15 дней в месяц выбытия. Во всех функциях MS EXCEL имеется параметр Период, который может принимать значения год, месяц, день и вообще быть любым отрезком времени. Российская практика ограничивается периодами начисления амортизации равными году и месяцу. Т.е. данное отличие не накладывает никаких дополнительных ограничений на применимость функций MS EXCEL в российской практике. Однако, если вспомнить, что сумма ежемесячного начисления амортизации для целей бухучета рассчитывается как 1/12 годовой суммы амортизации, то, конечно, такой алгоритм расчета встроенными функциями MS EXCEL не поддерживается. Разницу между 2-мя подходами для способа Уменьшения остатка можно посмотреть на графике.

- Коэффициент ускорения жестко регламентирован

В международной практике также применяется Способ уменьшения остатка. Отличие этого способа в российской практике состоит в том, что коэффициент ускорения не определяется компанией, а устанавливается в соответствии с законодательством Российской Федерации. В функциях

ПУО()

и

ДДОБ()

имеется параметр Коэффициент, который определяет скорость амортизации при способе Уменьшаемого остатка. Т.к. его можно задать произвольно, то проблем не возникает: естественно, его можно установить равным 2 и 3, как принято в отечественной практике.

Обзор функций

MS

EXCEL

, используемых для расчета амортизации

После рассмотрения нюансов отечественного законодательства, регламентирующего начисление амортизации, его отличий от зарубежных стандартов и примеров расчета, можно приступать к выводам относительно применимости функций MS EXCEL для отечественной практики.

Для расчета амортизационных отчислений в MS EXCEL присутствуют функции:

-

АПЛ (SLN — Straight-Line) — расчет линейным способом. Функция применима для расчета по линейному способу, но аргумент Ост_стоимость должен быть равен 0; (см.

файл примера, лист Линейный

)) -

АСЧ (SYD — Sum-of-Year’s Digits) – расчет способом списания стоимости по сумме чисел лет срока полезного использования. Функция применима для расчета по данному способу, но аргумент Ост_стоимость должен быть равен 0, а параметр период должен быть кратен году (см.

файл примера, лист Сумма чисел лет

)). - ФУО (DB — fixed-Declining Balance) — расчет методом фиксированного уменьшения остатка. Функция НЕ применима в российской практике, т.к. данный метод не входит в перечень разрешенных способов амортизации. Кроме того, при равенстве нулю параметра Ост_стоимость, списание амортизации происходит в первый же период.

-

ДДОБ (DDB — Double-Declining Balance) — расчет методом двойного уменьшения остатка. Функция применима для расчета по способу Уменьшаемый остаток, но параметр Ост_стоимость должен быть равен 0, а параметр период должен быть кратен году (см.

файл примера, лист Уменьшаемый остаток

) (т.к. начисление за месяц =1/12 Годовой суммы амортизации, а это не тоже самое, что ежемесячное начисление (см.

файл примера, лист Разница

). -

ПУО (VDB — Variable-Declining Balance) — расчет методом снижающегося остатка; Функция позволяет рассчитывать по линейному способу (параметр Коэффициент должен быть =1, Остаточная стоимость д.б. =0). Функция также применима для расчета по способу Уменьшаемого остатка, но параметр ост_стоимость должен быть равен 0, параметр [без переключения] д.б. =ИСТИНА, а параметр период должен быть кратен году (см.

файл примера, лист Уменьшаемый остаток

). - АМОРУМ (AMORDEGRC) — вычисляет величину амортизации для каждого периода, используя коэффициент амортизации (французская система бухучета); Функция имеет возможность использовать переменный коэффициент амортизации для каждого периода. Функция не тестировалась на возможность применения в российской практике.

- АМОРУВ (AMORLINC) — вычисляет величину амортизации для каждого отчетного периода (французская система бухучета). Функция не тестировалась на возможность применения в российской практике.

В

файле примера на листе Функции

приведены примеры использования функций АПЛ (SLN), АСЧ (SYD), ФУО (DB), ДДОБ (DDB) и ПУО (VDB), а также их альтернативные формулы. Разобранные там примеры представляют лишь некий академический интерес (правда, весьма сомнительный), т.к. оторваны от практики.

Примечание

. Неплохое описание функций для вычисления амортизации можно найти в этих статьях (англ.)

http://www.vertex42.com/ExcelTemplates/depreciation-schedule.html

http://www.excel-easy.com/examples/depreciation.html

Под амортизацией часто подразумевается уменьшение (снижение, обычно на некоторую единицу времени) общей стоимости имущества в деятельности организации или эксплуатации.

Как рассчитать амортизацию по функции АСЧ в Excel?

Стоит отметить, что в экономике выделяют несколько методов амортизации. В соответствии с данными методами также используются следующие функции Excel:

- АПЛ;

- ПУО;

- ФУО;

- ДДОБ;

- АМОРУВ.

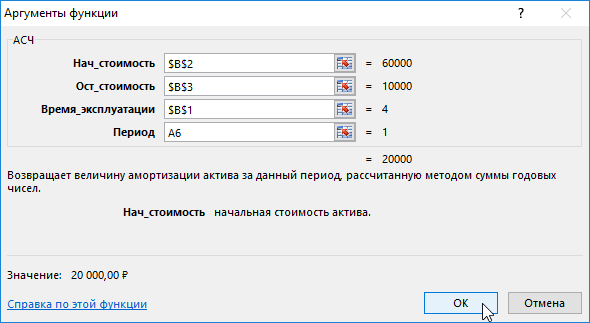

Функция АСЧ (английский вариант SYD) возвращает годовую величины амортизации имущества для конкретно указанного периода.

Функция АСЧ в своей работе использует такой синтаксис:

АСЧ(стоимость актива; остаток; время для эксплуатации; период).

где:

- стоимость актива – это начальная (закупочная) стоимость имущества;

- остаток – остаточная (ликвидная) стоимость имущества в конце отчетного периода;

- время для эксплуатации – количество периодов для которых собственность будет амортизироваться;

- период – порядковый номер периода, за который будет вычислена амортизация.

Функция АСЧ вычисляется по формуле:

Примеры использования функции АСЧ

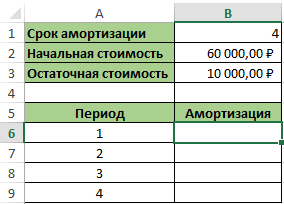

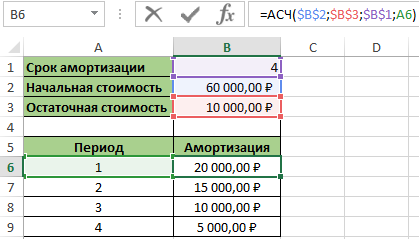

Пример 1. Предприятие купило персональный компьютер за 60000 руб., что имеет срок эксплуатации 4 года. В результате его ликвидная стоимость равна 10000 руб.

Необходимо с помощью функции АСЧ вычислить амортизационные начисления.

Для этого введем исходные данные в таблицу вида:

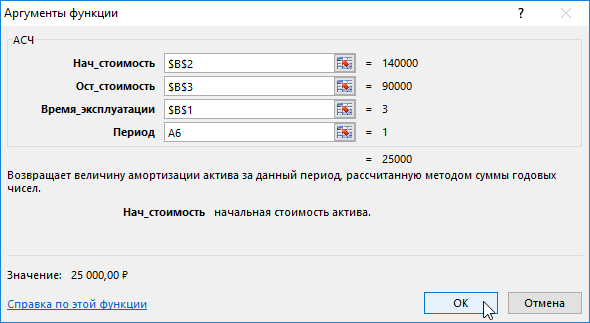

Для вычисления суммы амортизации за первый год необходимо в ячейке В6 ввести формулу:

=АСЧ($B$2;$B$3;$B$1;A6)

Аргументы функции:

- $B$2 – ячейка с начальной стоимостью ПК (60000 руб.).

- $B$3 – остаточная стоимость (10000 руб.).

- $B$1 – срок эксплуатации (4 года).

- А6 – период эксплуатации (значение 1).

Стоит отметить, что при копировании вниз получим правильные формулы, поскольку часть ячеек имеют абсолютные ссылки и они не будут изменены при копировании.

В результате вычислений получим:

Стоит отметить, что если сложить все суммы амортизации, то должна получится разница между начальной и остаточной стоимостью.

Определение амортизации оборудования по АСЧ

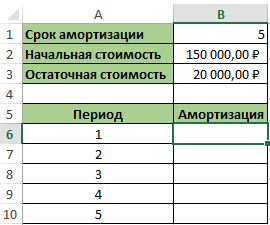

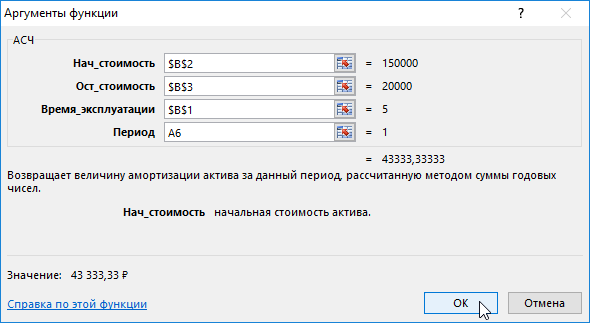

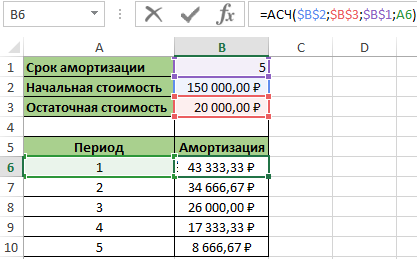

Пример 2. Определить амортизацию установки, которая куплена с начальной стоимостью 150000 руб., имеющей время жизни 5 лет и ликвидную стоимость 20000 руб.

Введем в электронную таблицу исходные данные:

Введем в ячейку В6 формулу для вычисления суммы амортизационных начислений за первый год:

=АСЧ($B$2;$B$3;$B$1;A6)

Описание всех аргументов:

- $B$2 – ячейка с начальной стоимостью ПК (150000 руб.).

- $B$3 – остаточная стоимость (20000 руб.).

- $B$1 – срок эксплуатации оборудования (5 лет).

- А6 – период эксплуатации оборудования (значение 1).

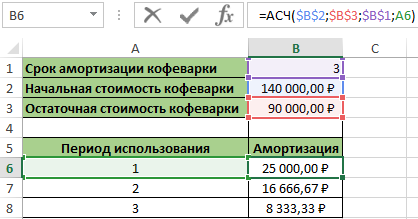

Скопируем формулу перетаскиванием вниз. Получим:

Аналогично, как и в предыдущем примере сумма амортизации равна разнице между начальной и ликвидационной стоимостью.

Анализ рентабельности амортизации оборудования

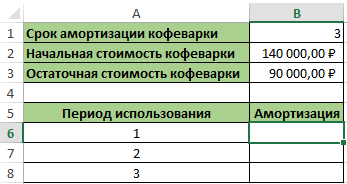

Пример 3. Предприниматель купил элитную многофункциональную кофеварку за 140000 руб. для использования ее в своем кафе. Он планирует ее использовать 3 года и продать по цене 90000 руб. Необходимо рассчитать суммы амортизации для каждого года.

Используем для решения задачи функцию АСЧ. Для этого введем данные по условию задания в электронную таблицу вида:

Далее введем формулу для вычисления суммы амортизации за первый период:

=АСЧ($B$2;$B$3;$B$1;A6)

Описание формулы аналогичное предыдущим примерам.

После копирования формулы получим:

Скачать примеры расчета амортизации с использованием функции АСЧ.

Теперь не сложно определить рентабельность приобретения данного типа оборудования для частного бизнеса.

Excel для Microsoft 365 Excel для Microsoft 365 для Mac Excel для Интернета Excel 2021 Excel 2021 для Mac Excel 2019 Excel 2019 для Mac Excel 2016 Excel 2016 для Mac Excel 2013 Excel 2010 Excel 2007 Excel для Mac 2011 Excel Starter 2010 Еще…Меньше

В этой статье описаны синтаксис формулы и использование функции ФУО в Microsoft Excel.

Описание

Возвращает величину амортизации актива для заданного периода, рассчитанную методом фиксированного уменьшения остатка.

Синтаксис

ФУО(нач_стоимость;ост_стоимость;время_эксплуатации;период;[месяцы])

Аргументы функции ФУО описаны ниже.

-

Нач_стоимость — обязательный аргумент. Начальная стоимость актива.

-

Ост_стоимость — обязательный аргумент. Стоимость в конце периода амортизации (иногда называемая остаточной стоимостью имущества).

-

Время_эксплуатации — обязательный аргумент. Количество периодов, за которые собственность амортизируется (иногда называемое периодом амортизации).

-

Период — обязательный аргумент. Период, для которого требуется вычислить амортизацию. Для представления периода должна использоваться та же единица измерения, что и для аргумента «время_эксплуатации».

-

Месяцы — необязательный аргумент. Количество месяцев в первом году. Если аргумент «месяцы» опущен, то предполагается, что он равен 12.

Замечания

-

Метод фиксированного уменьшения остатка вычисляет амортизацию, используя фиксированную процентную ставку. Для вычисления амортизации за период функция ФУО использует следующие формулы:

(нач_стоимость — суммарная амортизация за предшествующие периоды) * ставка

где:

ставка = 1 — ((ост_стоимость / нач_стоимость) ^ (1 / время_эксплуатации)) с округлением до трех десятичных знаков после запятой

-

Особым случаем является амортизация за первый и последний периоды. Для первого периода функция ФУО использует такую формулу:

нач_стоимость * ставка * месяцы / 12

-

Для последнего периода, ФУО использует следующую формулу:

((нач_стоимость — суммарная амортизация за предшествующие периоды) * ставка * (12 — месяцы)) / 12

Пример

Скопируйте образец данных из следующей таблицы и вставьте их в ячейку A1 нового листа Excel. Чтобы отобразить результаты формул, выделите их и нажмите клавишу F2, а затем — клавишу ВВОД. При необходимости измените ширину столбцов, чтобы видеть все данные.

|

Данные |

Описание |

|

|

1 000 000р. |

Начальная стоимость |

|

|

100 000р. |

Остаточная стоимость |

|

|

6 |

Срок эксплуатации в годах |

|

|

Формула |

Описание |

Результат |

|

=ФУО(A2;A3;A4;1;7) |

Амортизация за 7 месяцев первого года |

186 083,33р. |

|

=ФУО(A2;A3;A4;2;7) |

Амортизация за второй год |

259 639,42р. |

|

=ФУО(A2;A3;A4;3;7) |

Амортизация за третий год |

176 814,44р. |

|

=ФУО(A2;A3;A4;4;7) |

Амортизация за четвертый год |

120 410,64р. |

|

=ФУО(A2;A3;A4;5;7) |

Амортизация за пятый год |

81 999,64р. |

|

=ФУО(A2;A3;A4;6;7) |

Амортизация за шестой год |

55 841,76р. |

|

=ФУО(A2;A3;A4;7;7) |

Амортизация за 5 месяцев седьмого года |

15 845,10 ₽ |

Нужна дополнительная помощь?

Excel supports various methods and formulas to calculate depreciation. There 7 built-in functions dedicated to depreciation calculation. In this guide, we’re going to show you How to calculate depreciation in Excel in 7 ways.

Download Workbook

Depreciation types in this article:

- Straight line (SLN)

- Sum-of-years’ digits (SYD)

- Declining balance (DB)

- Double-declining balance (DDB)

- Variable-declining balance (VDB)

- French straight line (AMORLINC)

- French declining balance (AMORDEGRC)

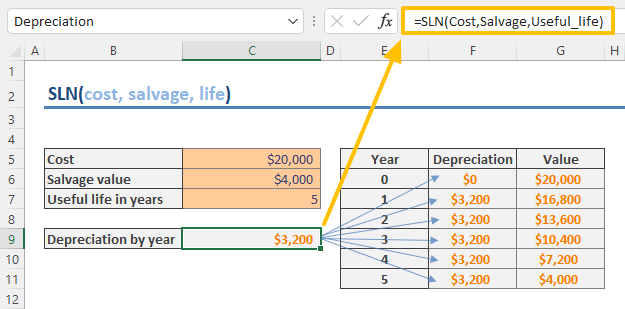

Straight line (SLN)

The straight line method assumes that asset’s cost is depreciated the same amount for each accounting period. It is a popular method of calculating depreciation and amortization due to its simplicity.

Excel provides the SLN function for this method to calculate depreciation for a period. The function needs the initial and salvage costs of the asset as well as its useful life.

For an asset with an initial cost of $20,000, a useful life of 5 years, and a salvage value of $4,000, the formula should be as the following:

Sum-of-years’ digits (SYD)

The sum-of-years’ digits method is preferable if most of the depreciation associated with an asset is recognized in the first few years of its useful life. This approach is called accelerated depreciation as well.

You can use SYD function for this method to calculate the depreciation for a specified period. The function needs the initial and salvage costs of the asset and its useful life along with the period you want to see the numbers.

SYD(cost, salvage, life, per)

For an asset with an initial cost of $20,000, a useful life of 5 years, and a salvage value of $4,000, the formula for the 2nd year should be as the following:

Declining balance (DB)

The declining balance method is another way of calculating depreciation for the assets depreciated at a higher rate during initial years than in subsequent years. It is a useful approach for recording the depreciation of computers, cell phones, and other high-technology products that rapidly become obsolete.

Excel has the DB function to calculate the depreciation of an asset on the fixed-declining balance basis for a specified period. The function needs the initial and salvage costs of the asset, its useful life, and the period data by default. Additionally, you have an option to supply a month number in case the first year is partial.

DB(cost, salvage, life, per, [month])

For example, to calculate the depreciation for the 2nd year of an asset with an initial cost of $20,000, a useful life of 5 years, and a salvage value of $4,000, you can use the following:

Full year: =DB(20000,4000,5,2)

Partial year Starts at 7th month: =DB(20000,4000,5,2,7)

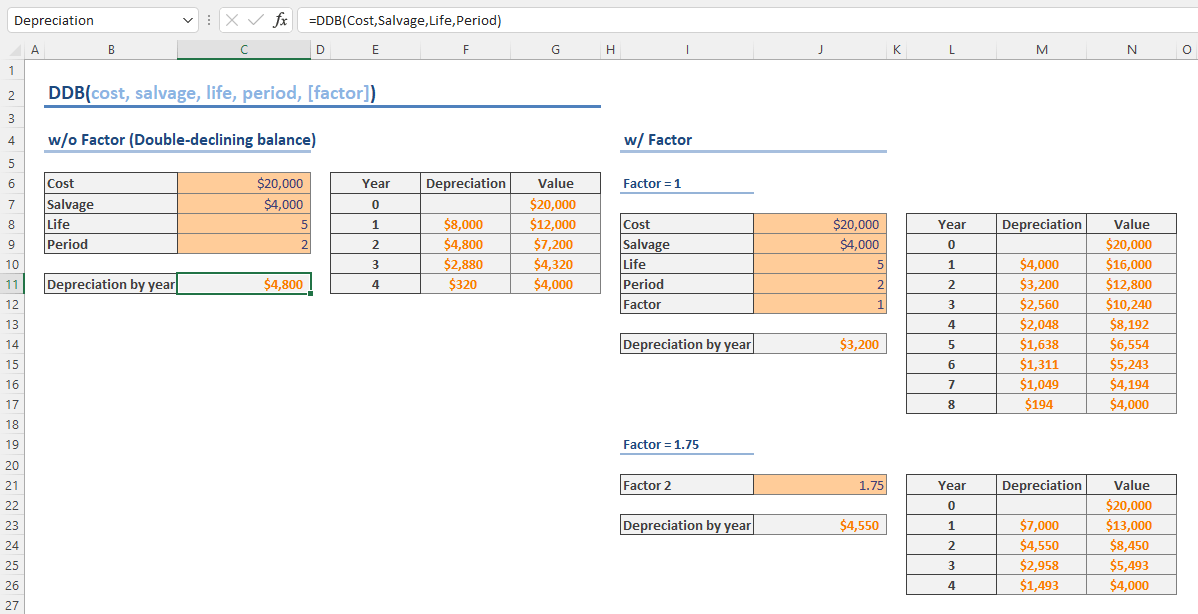

Double-declining balance (DDB)

The double declining balance method is one of the accelerated methods used when an asset’s value depreciated at twice the rate of the straight line method.

The double declining balance method’s function in Excel is the DDB. Different than the previous function, you can alter in what basis the DDB function calculates the depreciation. It can calculate the depreciation of an asset on the double-declining balance or another basis for a specified period.

The function needs the initial and salvage costs of the asset, its useful life, and the period data by default. Optionally, you can supply a factor value to determine the rate. If the factor should be omitted or entered as 2 to use double-declining method.

DDB(cost, salvage, life, period, [factor])

The following formula calculates the double-declining balance depreciation for the 3rd year of an asset with an initial cost of $20,000, a useful life of 5 years, and a salvage value of $4,000.

Variable-declining balance (VDB)

The variable-declining balance method is a combined method of the declining balance and the straight line approaches. The function starts depreciation calculation on declining balance basis and can switch to straight line depreciation when depreciation is greater than the declining balance calculation.

Excel’s answer is the VDB function. Aside from the initial cost, salvage value and the useful life information, the VDB requires the dates of the start and end periods you want the depreciation for.

You can also populate the factor and no_switch arguments to alter the calculation method or eliminate the switching behavior.

VDB(cost, salvage, life, start_period, end_period, [factor], [no_switch])

For example, to calculate the depreciation between the 2nd and 4th years of an asset with an initial cost of $20,000, a useful life of 5 years, and a salvage value of $4,000, the formula should be:

French straight line (AMORLINC)

The French straight line or international straight line method is a form of a straight line depreciation, using custom rates and taking consider the exact days in a year.

Excel provides the AMORLINC function to calculate the depreciation for each accounting period, on a prorated basis. The prorated depreciation is considered when an asset is purchased in the middle of the accounting period.

The AMORLINC function requires initial cost of the asset as well as salvage value, the dates for the purchase and the end of the first period, the specific period to calculate the depreciation and the rate of the depreciation.

You can supply the basis argument to change the year basis.

AMORLINC(cost, date_purchased, first_period, salvage, period, rate, [basis])

In our example, an asset was purchased on June 12, 2020 at an initial cost of $20,000. The end of the first period is December 31, 2020 and the depreciation rate is 20% per year with an expected salvage value of $4,000.

=AMORLINC(20000,DATE(2020,12,6),DATE(2020,12,31),4000,2,0.25)

French declining balance (AMORDEGRC)

This is the declining balance, accelerated depreciation, method for the French accounting system. Excel provides the AMORDEGRC function for this type of depreciation calculation. The syntax is the same as in the straight line version, the AMORLINC.

AMORDEGRC(cost, date_purchased, first_period, salvage, period, rate, [basis])

В

Excel

имеется много функций для расчета

годовой амортизации разными методами.

5.4.1 Линейный метод учета амортизации. Функции амр

Расчет

ведется по формуле (5.1). Используется

финансовая функция

АМР(стоимость;

ликвидная стоимость; время амортизации),

(5.9)

которая

вычисляет годовую амортизацию А.

В принятых нами

обозначениях

АМР(P;LC;T)

Проверим по этой

формуле расчет из примера 5.1

А=АМР(100000;10000;6)=15000,

результат тот же.

Вызов функции

АМР в .

1. Ставим курсор в

ту ячейку, в которой нужно рассчитать

амортизацию.

2.

В панели инструментов нажимаем кнопку

х

3.

В открывшемся окне в списке Категории

выбираем Финансовые.

4.

В списке Функции

выбираем АМР.

5. ОК.

6.Появляется окно

функции АМР.

7.

Вводим в поля соответствующие исходные

данные.

8.

ОК.

В

выбранной ячейке появляется результат

15000.

5.4.2 Метод уменьшаемого остатка (геометрически — дегрессивный метод). Функция ддоб

Эта

функция вычисляет годовую амортизацию

за i-ый

период по формуле (5.7). В обозначениях

Excel

функция записывается так

ДДОБ(стоимость;

остаточная стоимость; время эксплуатации;

период; коэффициент ) ( 5.11)

В принятых нами

обозначениях

ДДОБ(PV;

LC;

T;

i;

К).

Период

(i)

– это время, для которого вычисляется

амортизация. Например, 1-ый день,

1-ый

месяц, 1-ый год, 3-ий год…

Время

эксплуатации

(Т) задается в тех же единицах, что и

период – это количество периодов, за

которые собственность амортизируется.

Коэффициент

(К) – это

норма снижения балансовой стоимости.

Если он равен 2, то его можно опустить.

Вызывается и

заполняется функция ДДОБ аналогично

функции АМР.

Обратите

внимание, чтобы избежать ошибок в

использовании функции ДДОБ, необходимо

вводить LC=0

Вычислим амортизацию

за второй год в примере 5.4

ДДОБ(1200;0;5;2;2)=288,00

р.

Чтобы результат

получить в долларах, нужно отформатировать

ячейку в долларах:

-

Выделить ячейку

или блок. -

Формат – Ячейки.

-

Выбираем

вкладку Число

и в окне Числовые

форматы выбираем

Денежный. -

В

поле Обозначения

выбираем знак $. -

ОК.

5.5 Сравнение линейного метода учета амортизации с методом уменьшаемого остатка (Расчет в Excel)

Пример

5.5. Фирма

приобрела токарный станок за 30 000 руб.

Годовая норма амортизации станка по

ЕНОАФ 8,3%. Определить обоими методами

годовую амортизацию, сумму амортизации

и остаточную стоимость по годам за 12

лет.

Р

Расчеты

проводим в Excel.

В таблице 5.1

показаны исходные данные и расчет

ежегодных амортизационных отчислений,

накопленной с годами суммы амортизации

и остаточной (балансовой) стоимости

станка по годам двумя методами: методом

линейного списания амортизационных

отчислений и геометрически – дегрессивным

методом.

ешение.

Р

руб

NA=8,3%

1

ti

12лет

К

Лин.

закон: Алин=?

SAi=?

FVi=?

Нелин.

закон: Аi=?

SAi=?

FVi=?

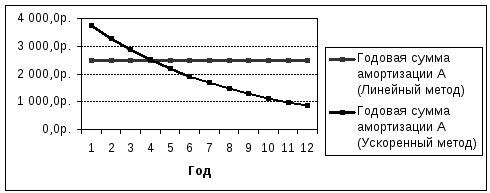

Сравнение двух

методов с помощью графиков (рис. 5.1)

наглядно демонстрирует, что ускоренный,

дегрессивно – геометрический метод

дает повышенные амортизационные

отчисления в первые годы, когда

оборудование новое и его производительность

высока, и их спад по мере изнашивания

оборудования. В расчетах коэффициент

ускорения К принят равным 1,5. При К=2

перепад еще резче.

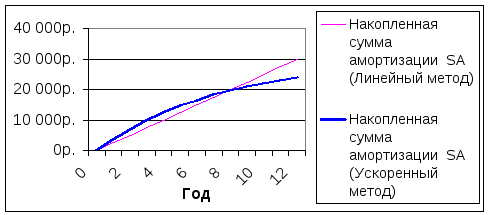

Амортизационные

накопления (рис.5.2) по ускоренному методу

тоже быстрее нарастают в начале периода

эксплуатации и мало меняются к концу.

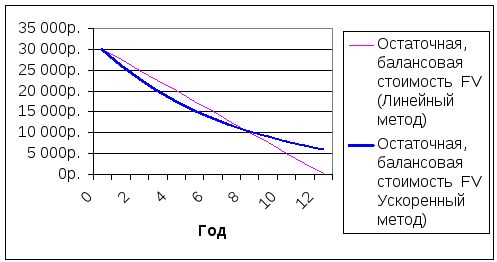

Остаточная стоимость

станка (рис.5.3) быстрее падает по

ускоренному методу, чем по линейному,

в начале срока эксплуатации, и более

полного — в конце. Надо отметить, что по

геометрически –дегрессивному методу

нулевой баланс к концу срока жизни

оборудования не достигается.

Таблица 5.1

|

Начисление

Исходные |

||||||

|

Начальная |

Годовая |

Коэффициент |

||||

|

30 |

8,3% |

1,5 |

||||

|

Расчет |

||||||

|

Линейное |

Способ |

|||||

|

Год |

Годовая |

Накопленная |

Остаточная, |

Годовая |

Накопленная |

Остаточная, |

|

0 |

0р. |

30 |

0р. |

30 |

||

|

1 |

2 |

2 |

27 |

3 |

3 |

26 |

|

2 |

2 |

4 |

25 |

3 |

7 |

22 |

|

3 |

2 |

7 |

22 |

2 |

9 |

20 |

|

4 |

2 |

9 |

20 |

2 |

12 |

17 |

|

5 |

2 |

12 |

17 |

2 |

14 |

15 |

|

6 |

2 |

14 |

15 |

1 |

16 |

13 |

|

7 |

2 |

17 |

12 |

1 |

18 |

11 |

|

8 |

2 |

19 |

10 |

1 |

19 |

10 |

|

9 |

2 |

22 |

7 |

1 |

20 |

9 |

|

10 |

2 |

24 |

5 |

1 |

22 |

7 |

|

11 |

2 |

27 |

2 |

986,53р. |

23 |

6 |

|

12 |

2 |

29 |

120,0р. |

863,22р. |

23 |

6 |

Рис. 5.1

Р

5.2

Рис. 5.3

Все расчеты

показывают, что ускоренный метод списания

амортизации стимулирует замену

оборудования ранее полного износа

оборудования, что способствует

техническому прогрессу.

Задачи

-

Предприятие

приобрело оборудование на 150 000 долларов

сроком на 5 лет. В конце срока амортизации

его ликвидная стоимость составит 50

000 долларов. Определите по способу

линейного погашения стоимости

5.1.1 остаточную

стоимость оборудования в конце 1 — ого,

2 — ого,…, 5 — ого года;

5.1.2 накопленную

сумму амортизации;

5.1.3 постройте

графики зависимости накопленной суммы

амортизации и остаточной стоимости

оборудования в конце каждого года от

числа лет.

-

Фирма купила

автомобиль за 5000 долларов. Годовая

норма амортизации автомобиля 14,3%.

Определите по способу линейного

погашения стоимости, по какой цене

можно будет продать автомобиль через

2 года, через 5 лет. -

Предприятие

приобрело оборудование на 180 000 долларов

сроком на 6 лет. В конце срока амортизации

его ликвидная стоимость составит 30

000 долларов. Определите по способу

уменьшаемого остатка-

остаточную

стоимость оборудования в конце 1 — ого,

2 — ого,…, 5 — ого года; -

накопленную

сумму амортизации; -

постройте графики

зависимости накопленной суммы

амортизации и остаточной стоимости

оборудования в конце каждого года от

числа лет.

-

-

Предприятие

приобрело оборудование на 25000 долларов.

Срок эксплуатации 8 лет. Остаточная

стоимость 5000 долларов. Вычислите

амортизацию по способу уменьшаемого

остатка за-

первый месяц;

-

первый квартал;

-

первый год;

-

пятый год.

-

-

Фирма купила

компьютер за 12000 долларов. Через 3 года

директор фирмы решил продать этот

компьютер и заменить его на новый,

который стоит 13000 долларов. Норма

амортизации компьютера 8,3%. Какую сумму

придется доплатить фирме при-

линейном методе

списания амортизации; -

методе уменьшаемого

остатка?

-

Соседние файлы в предмете [НЕСОРТИРОВАННОЕ]

- #

- #

- #

- #

- #

- #

- #

- #

- #

- #

- #