Выручка — то, с чего начинается анализ эффективности любого бизнеса. В этой статье узнаем, как делать верхнеуровневый факторный анализ выручки на основе данных по цене и количеству проданных единиц, а также по среднему чеку и количеству покупателей.

- Два способа расчета выручки

- Как посчитать выручку в Excel пример

- Факторный анализ изменения выручки

Два способа расчета выручки

В данный статье мы будет «считать» выручку именно с позиции аналитика — не имея доступ к кассовому аппарату и выпискам со счетом компании. У аналитика обычно есть только цифры, которыми нужно уметь оперировать.

Выручку можно считать несколькими способами.

Способ 1. Расчет выручки от цены и объема продаж

Выручка = Кол-во проданных единиц х Цена товара

Но этот способ подходит, если считать выручку в разрезе каждого SKU (stock keeping unit, или позиция в ассортименте с уникальными характеристиками и ценой).

Другими словами, если у вас есть “Печенье 100 грамм” по цене 200 руб. и “Печенье 140 грамм” по цене 130 руб. — это два разных SKU, и для них подходит вышеуказанная формула.

Способ 2. Расчет выручки от среднего чека и количества покупателей

Выручка = Кол-во покупателей (чеков) х Средний чек

Этот способ подходит для расчета выручки в укрупненном разрезе — для торговой точки или компании в целом. Также такой способ подходит для расчета выручки в разрезе периода (например, по месяцам).

Рассмотрим примеры и формулы расчета выручки в Excel.

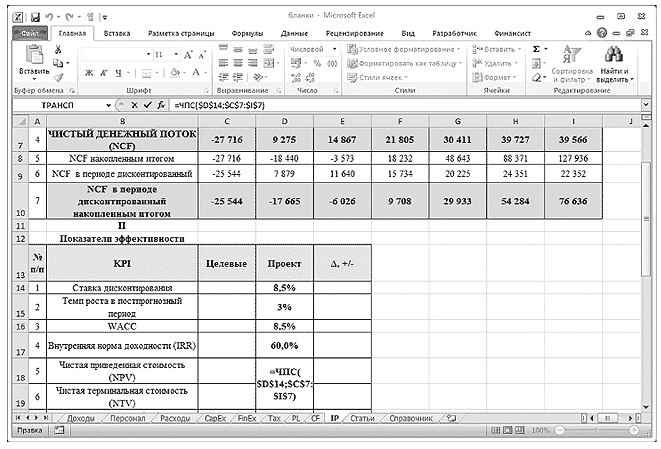

Расчет выручки от цены и объема продаж

В примере приведена таблица продаж пряжи для вязания с указанием проданного количества пряжи и цены за единицу.

Чтобы определить выручку в разрезе каждой позиции в ассортименте, нужно умножить количество проданных единиц товара на его цену.

Чтобы определить суммарную выручку за весь проданный товар, нужно просуммировать выручку по каждой единице товара.

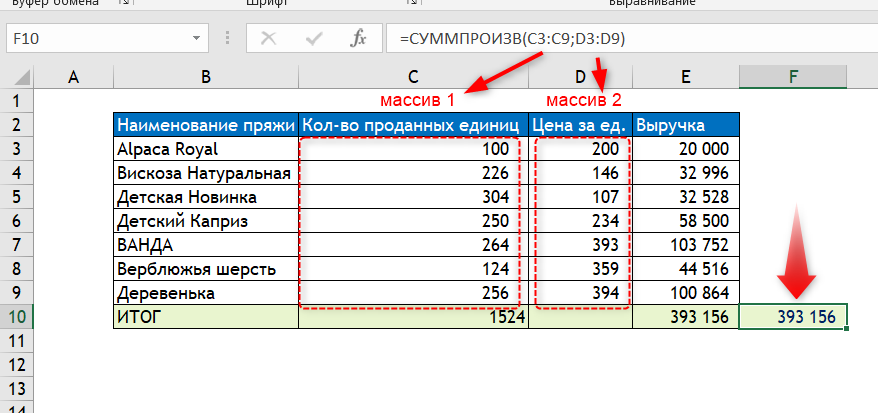

Есть еще один способ определить суммарную выручку от цены и объема — при помощи функции СУММПРОИЗВ.

Синтаксис функции:

=СУММПРОИЗВ(массив1;[массив2];…;[массив n])

Суть работы функции СУММПРОИЗВ в том, что она последовательно перемножает элементы указанных массивов между собой, после чего суммирует.

В нашем примере массив 1 — это количество, а массив 2 — цена. Формула последовательно умножает и суммирует элементы:

(100 * 200) + (226 * 146) + …+(256 * 394)

Как видите, результат вычисления функции СУММПРОИЗВ получился аналогичный предыдущему варианту.

Достаточно распространенной ошибкой является считать выручку как количество проданного товара * среднюю цену товара.

Этот способ приводит к ошибкам, например, в данном примере средняя цена товара 261,9, если ее умножить на количество, то получим выручку 261,9*1524 = 399 135, хотя на самом деле она 393 156.

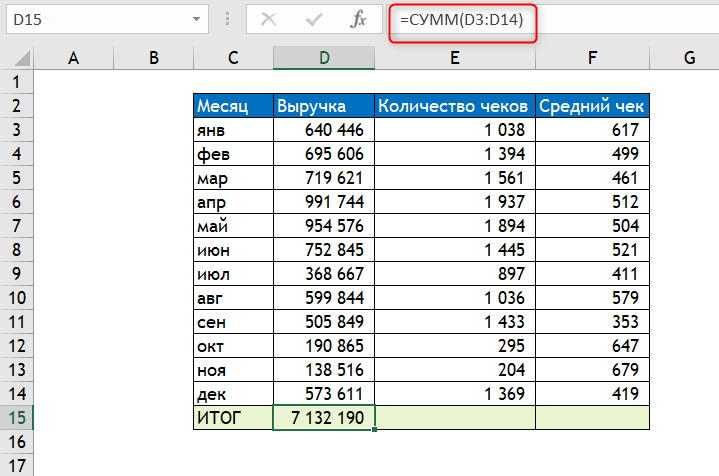

Расчет выручки от среднего чека и количества покупателей

Здесь нужно умножить количество чеков (1 чек = 1 покупатель) на средний чек.

Важный момент: количество чеков и средний чек должны относиться к строго одинаковому периоду и одной и той же организационное единице (например, магазин).

Итоговую выручку можно посчитать:

1. Просуммировав выручки за отдельные периоды.

2. Умножив суммарное количество чеков за все периоды на средний чек за период.

Здесь кроется еще одна распространенная ошибка — усреднение средних чеков.

Нельзя определять средний чек за период как среднее между средними чеками за отдельные периоды.

Более подробно про особенности расчета среднего чека можно прочитать в статье Анализ среднего чека в продажах

Факторный анализ изменения выручки

Факторный анализ изменения выручки в зависимости от цены и объема продаж

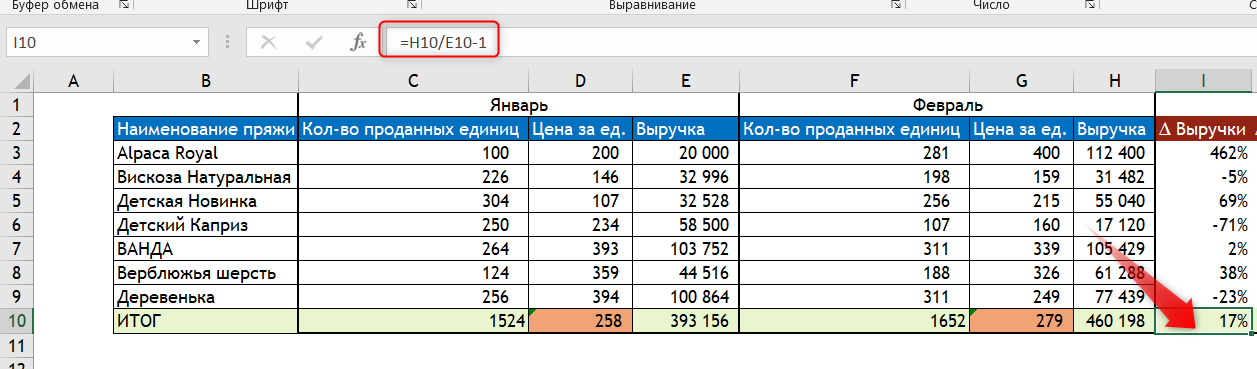

Рассмотрим на примере динамики выручки между двумя месяцами.

Январь — выручка 393 156

Февраль — выручка 460 190.

Дельта +17%

Обратите внимание на формулу расчета динамики выручки в процентах:

Выручка за текущий период / Выручка за предыдущий период — 1

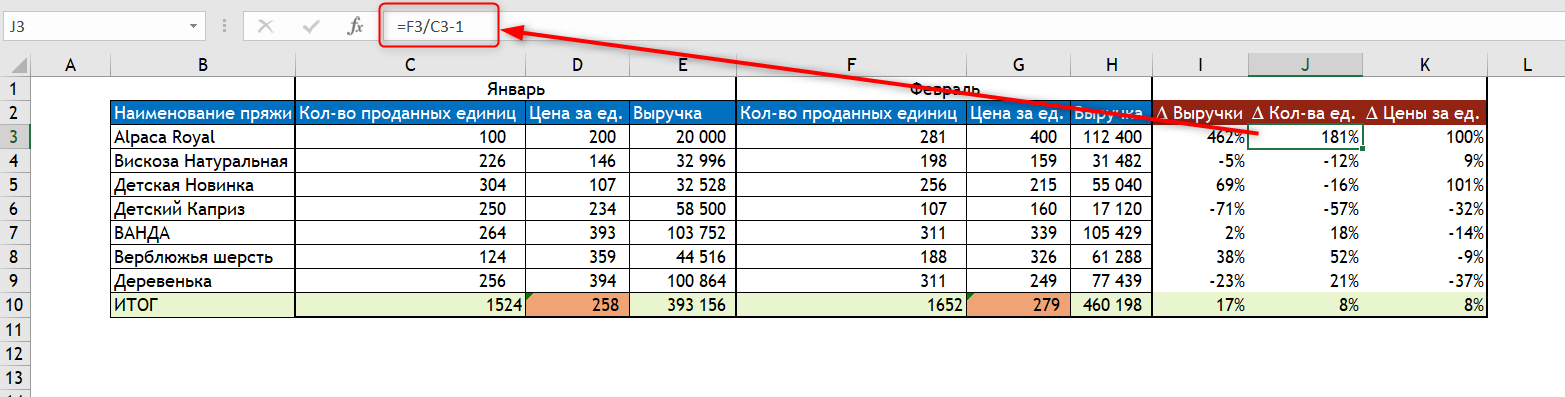

Добавим еще два столбца, которые будут показывать дельту изменения Кол-ва проданных единиц и Цены.

Формулы для них пропишем аналогично формуле для изменения выручки, например:

∆ Кол-ва ед. = Кол-во проданных ед. за текущий мес / Кол-во проданных ед. за предыдущий мес. — 1

То же самое для Цены.

Теперь обратим внимание на столбец итогов. Наша задача — прочитать его:

Выручка выросла на +17% из-за роста количества проданного товара на +8% и роста цены товара на +8%.

Обратите внимание, что в дельты составляющих в сумме не обязательно равны итоговой дельте (8% + 8% не равно 17%).

Таким образом, получили факторный анализ изменения выручки в зависимости от цены и объема проданной продукции.

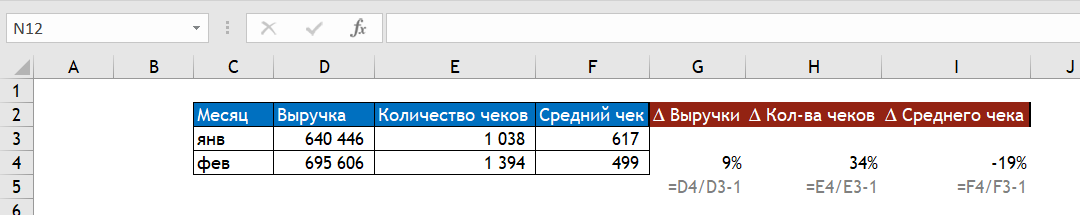

Факторный анализ изменения выручки в зависимости от количества покупателей и среднего чека

Данный вид анализа выручки похож на предыдущий — он так же складывается из расчета изменения двух компонентов: количества покупателей (или количества чеков, это то же самое) и среднего чека.

Для примера рассмотрим динамику выручки февраля к январю. Формулы для расчета показателей аналогочны предыдущий примерам, но на всякий случай приведены на скриншоте под цифрами.

“Прочитаем” цифры:

Выручка выросла на +9% из-за роста количества покупателей на +34% при снижении среднего чека на -19%.

Получили факторный анализ выручки в зависимости от количества покупателей и среднего чека.

В этой статье мы узнали, как можно посчитать выручки и познакомились с приемами, которыми можно произвести факторный анализ выручки.

Вам может быть интересно:

На чтение 7 мин Просмотров 29.4к.

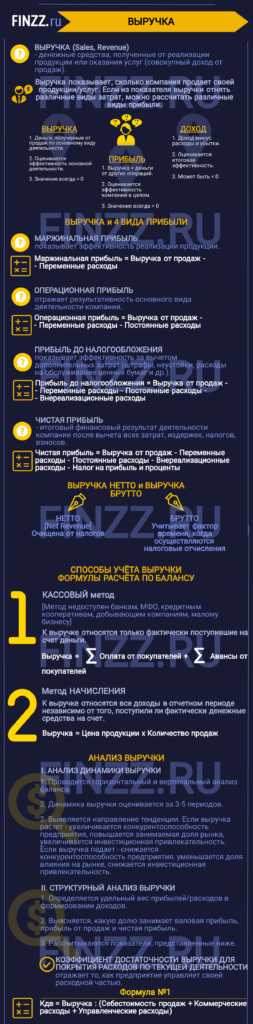

Выручка (англ: Sales, Revenue, аналог Оборот) – это денежные средства, полученные от реализации продукции или предоставлении услуг. Другими словами, выручка отражает размер компании и представляет собой совокупный доход от продаж. Является одним из критериев оценки экономической эффективности предприятия / компании.

Содержание

- Инфографика: Выручка

- Выручка. Прибыль. Доход. В чем разница

- Взаимосвязь выручки и 4 видов прибылей

- Выручка нетто -vs- Выручка брутто

- Метод начисления выручки

- Выручка. Формула по балансу

- Выручка в консолидированном балансе

- Анализ динамики выручки. Таблица

- Структурный анализ выручки. Таблица

Инфографика: Выручка

Выручка. Прибыль. Доход. В чем разница

В таблице ниже рассмотрена взаимосвязь между тремя близкими экономическими понятиями ↓

| Выручка | Доход | Прибыль |

| Денежные средства, полученные компанией от продаж по основному виду деятельности | Выручка + денежные средства от других операций | Доход – расходы и убытки |

| Оценивается эффективность основной деятельности | Оценивается эффективность компании в целом | Оценивается итоговую эффективность |

| Значение всегда > 0 | Значение всегда > 0 | Может быть < 0 |

Как можно видеть из таблицы, доход отличается от выручки тем, что представляет собой любой положительный финансовый результат для компании. Независимо он был получен за счет реализации товаров / услуг, как основной источник поступления денежных средств в компанию, либо за счет дополнительных действий.

Доход может быть получен компанией, от: продажи части активов (недвижимость, станки, запасы т.д.), дивидендных выплат (за счет владение акциями других компаний), арендных платежей (за помещение, землю, оборудование), патентов и объектов интеллектуальной собственности, безвозмездно полученные активы и кредиторская задолженность с истекшим сроком давности.

Доход является более объемным экономическим термином, чем выручка, т.к. включает не только деньги от основной деятельности компании. Так, например, если компания занимается сдачей помещений в аренду, то полученные денежные средства будут относиться к выручке. И наоборот если компания занимается добычей угля и получила денежные средства за продажу своего оборудования, то это будет относиться к прочим доходам.

Прибыль отличается от дохода тем, что включает в себя учет расходов (издержек). К ним можно отнести: постоянные и переменные затраты. Выручка всегда принимает положительное значение, в отличие прибыли.

Постоянные затраты – класс расходов предприятия не связанных с объемом производства.

Переменные затраты – класс расходов предприятия зависящих от объема производства.

В таблице ниже рассмотрены какие затраты относят к постоянным и переменным.

| Постоянные издержки | Переменные издержки |

| Затраты на заработную плату управленческого персонала (окладная часть), аренда помещений, станков, ЕСН, амортизация при линейном способе начисления, налоги на имущество предприятия, проценты по обязательствам, маркетинг

см. → Постоянные затраты. Формула. Пример расчета в Excel |

Затраты на сырье, топливо, материалы, электроэнергию, налоги с оборота, бонусная часть оплаты рабочего персонала, пользование телефоном

см. → Переменные затраты. Формула. Пример расчета в Excel |

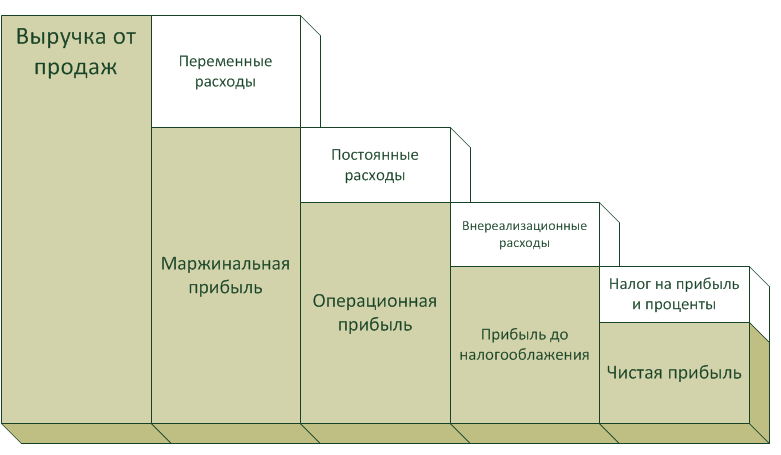

Взаимосвязь выручки и 4 видов прибылей

Выручка является одним из ключевых показателей отражающих эффективность деятельности компании, т.к. она показывает, сколько продает своей продукции / услуг. Если очистить выручку от различных видов затрат то мы получим различную прибыль.

Маржинальная прибыль показывает эффективность реализации продукции (см. → маржинальная прибыль. Формула. Пример расчета). Операционная прибыль отражает результативность основного вида деятельности компании. Прибыль до налогообложения показывает эффективность за вычетом дополнительных затрат (штрафы, неустойки, расходы на обслуживание ценных бумаг и т.д.). Чистая прибыль – итоговый финансовый результат деятельности компании после вычета всех затрат, издержек, налогов и взносов (см. → чистая прибыль простыми словами. Формула. Методы анализа). На схеме ниже показана взаимосвязь всех видов прибылей и выручки.

Выручка нетто -vs- Выручка брутто

Можно выделить два вида выручки: нетто и брутто. Нетто выручка (Net Revenue) в отличие от брутто очищена от налогов. Брутто выручка учитывает фактор времени, когда осуществляются налоговые отчисления.

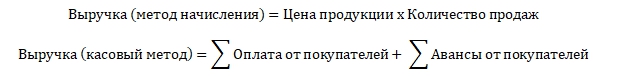

Метод начисления выручки

Выручка может быть учтена в балансе с помощью двух способов.

- Кассовый. К выручке относится только фактически поступившие на счет деньги. Не могут применять: банки, кредитные кооперативы, МФО, добывающие компании, малым бизнеса (выручка за 4 предыдущих квартала меньше 1 млн. руб.).

- При методе начисления. К выручке относят все доходы в отчетном периоде независимо от того поступили ли фактически денежные средства на счет или нет.

Выручка. Формула по балансу

Формула расчета выручки зависит от способа учета на предприятии и имеет следующие формулы:

Выручка в консолидированном балансе

В консолидированной отчетности выручка расписывается по направлениям получения прибыли. Это позволяет выделить те виды деятельности, которые являются доминирующими в формировании выручки предприятия. К тому же выручка здесь формируется не только самой компанией РусГидро, но также и за счет сбыта и продажи другим электрокомпаниям Дальневосточного федерального округа (ДФО).

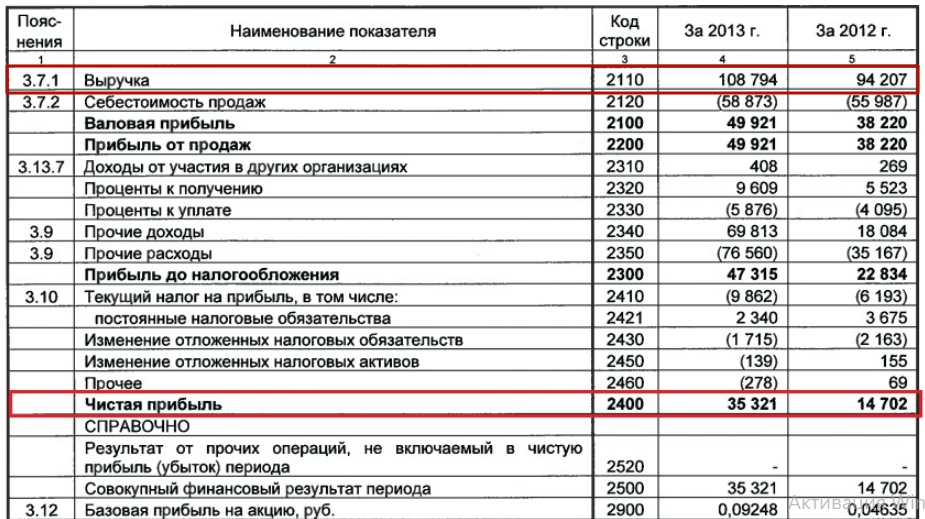

В отчетности отечественной отчетности РСБУ Выручка отражается в строке 2110 ↓

Анализ динамики выручки. Таблица

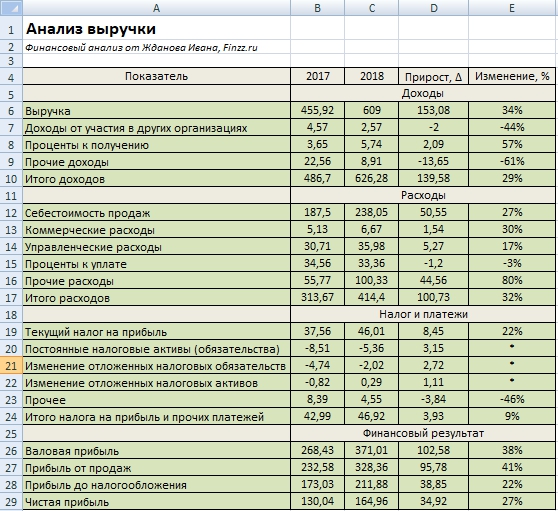

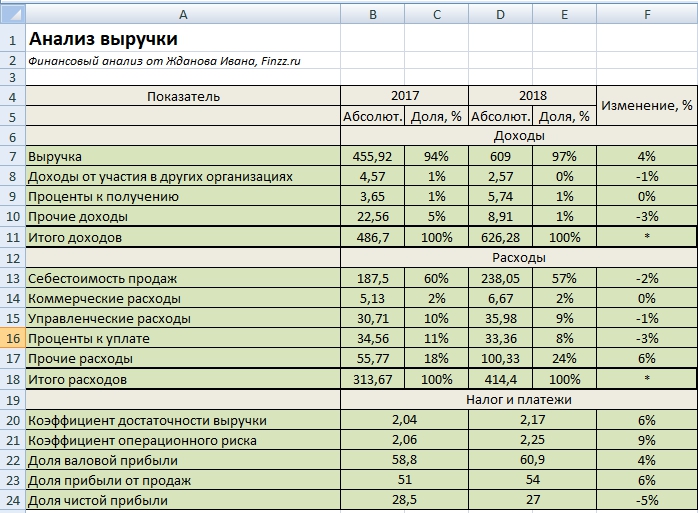

Выручка может анализироваться с помощью горизонтального и вертикального анализа баланса. Горизонтальный анализ позволяет оценить динамику изменения выручки в абсолютном и процентном варианте. На рисунке ниже показано изменение выручки для ГМК «Норникель». Так прирост за год составил 153 млрд. руб (34%). Помимо выручки мы анализируем также доходы и расходы.

Итоговый финансовый результат (Чистая прибыль) имеет положительный темп роста – это позитивный фактор рост финансового состояния предприятия. Темп роста суммарных расходов превысил темп роста суммарных доходов – это негативная тенденция. Прибыль от продаж увеличилась на 41%. В таблице ниже представлена динамика всех основных показателей финансовой отчетности ↓

Оценку динамики желательно проводить за большее количество периодов (3-5), это позволит увидеть направление тенденции ↓

| Изменение тенденции | Оценка |

| Выручка ↑ | Увеличение конкурентоспособности предприятия. Повышение занимаемой доли рынка, инвестиционной привлекательности |

| Выручка ↓ | Снижение конкурентоспособности предприятия. Уменьшения доли влияния на рынке и инвестиционной привлекательности |

Структурный анализ выручки. Таблица

На следующем этапе оценивается структурный анализ. Для этого определяется удельный вес прибылей / расходов в формировании доходов. За базу для сравнения может применяться как выручка, так совокупные доходы (выручка + прочие доходы и расходы). В результате нам необходимо определить какую долю занимает валовая прибыль, прибыль от продаж и чистая прибыль.

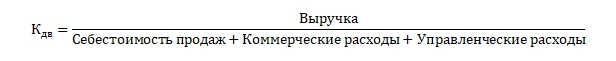

Дополнительно рассчитываются показатели:

Коэффициент достаточности выручки для покрытия расходов по текущей деятельности – отражает, как предприятие управляет своей расходной частью. Единого нормативного значения нет. На практике было определено, что если коэффициент превышает 10%, то это сигнал о не эффективности управления расходами.

Формула расчета показателя следующая:

Формула расчета на основе отчета о финансовых результатах:

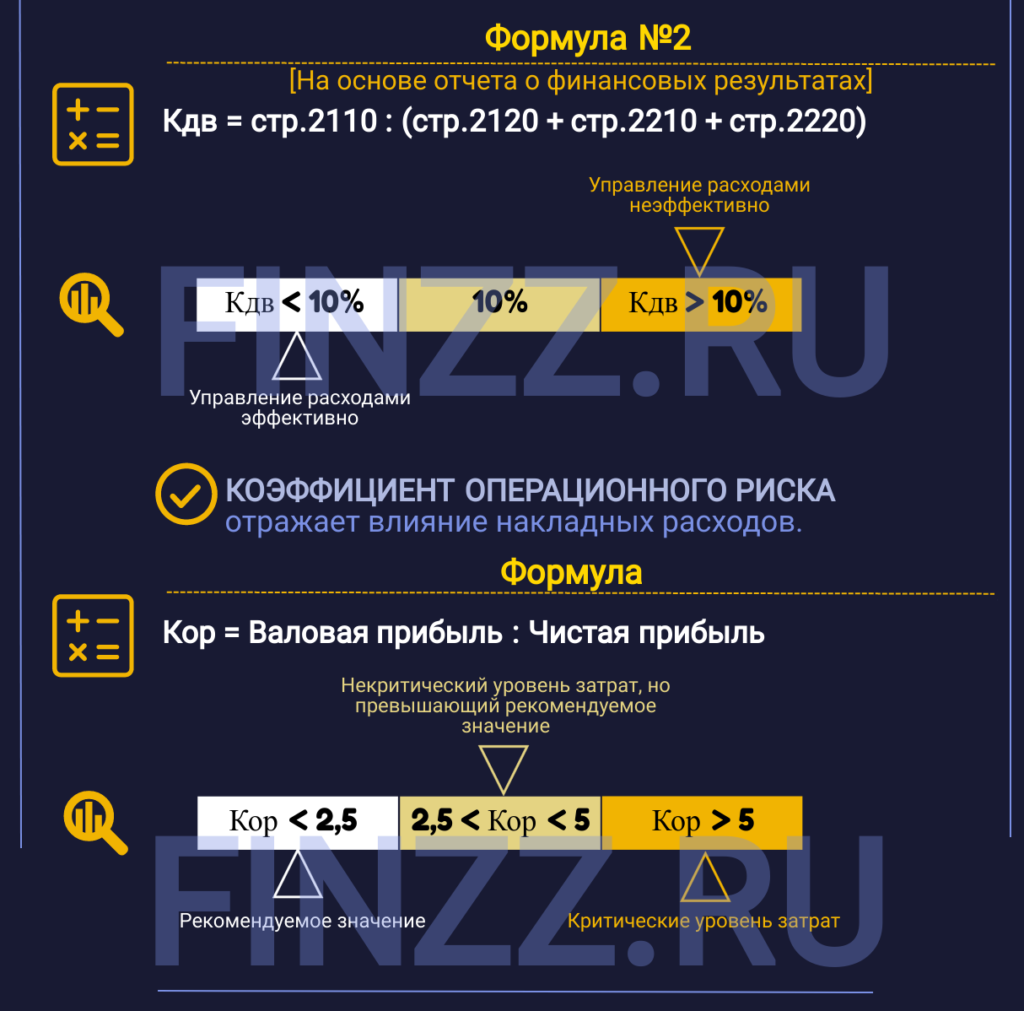

Коэффициент операционного риска – отражает влияние накладных расходов.

Формула расчета следующая:

Рекомендуемое значение Кор< 2,5. Если Кор> 5 – критический уровень затрат.

На рисунке ниже показан итоговый результат проведения структурного анализа для ГМК «Норникель». Можно сделать следующие выводы:

- Выручка занимает доминирующую часть в общих доходах компании (94%). Компания устойчива, т.к. большие доходы составляют поступления от основной деятельности.

- Было увеличение прочих расходов на 6%. Здесь необходимо компании более внимательно отслеживать рост издержек.

- Оценка доли валовой прибыли, прибыли от продаж и чистой прибыли необходимо сравнивать со среднеотраслевыми значениями.

- Коэффициент операционного риска удовлетворяет нормативным значениям.

Резюме

Выручка является одним из важнейших финансовых показателей компании – отражает ее эффективность и результативность. Показатель используется в расчете других экономических показателей, а также в проведении горизонтального и вертикального анализа.

Вы знаете, как рассчитать процент прибыли? Каким бы малым бизнесом вы ни руководили, вы должны знать некоторые базовые вещи бухгалтерского учета, например, как рассчитывать прибыль и убыток в Excel. Если вы знаете, как следить за финансами своего бизнеса, у вас будет более четкое представление о том, что вам следует предпринять в следующие шаги.

Как большинство из вас знает, Microsoft Excel может быть очень мощным бухгалтерский инструмент для всех, кто ведет собственный малый бизнес. Он позволяет пользователям легко и эффективно отслеживать поступающие и уходящие деньги с помощью простых для понимания электронных таблиц и формул, которые очень просто использовать при расчете прибылей и расходов. Вот краткое руководство о том, как рассчитать прибыль, составив электронную таблицу в Excel. Это руководство может работать во всех версиях MS Excel.

Запустите программу Excel и выберите четыре столбца и пару строк, щелкнув правой кнопкой мыши. Следующим шагом является нажатие на вкладку Вставка , а затем на Таблица . Запишите в столбцы следующие значения: Доход , Расходы , Прибыль и Процент б>. Заполните столбцы Доход и Расходы .

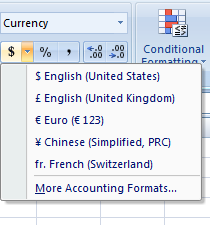

После этого вы можете выбрать валюту, с которой вы работаете. на ленте. Вы можете найти настройки валюты, нажав на вкладку «Главная». Знак доллара находится в разделе Число . При нажатии на нее вы увидите раскрывающееся меню, как показано на изображении ниже.

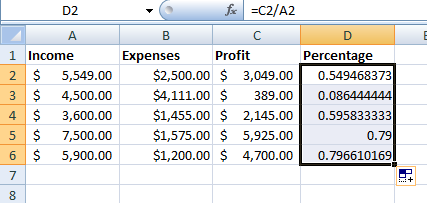

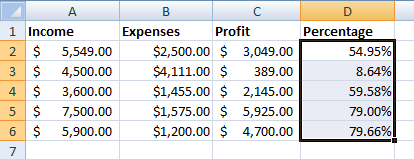

Теперь ваша таблица должна выглядеть примерно так:

Какова формула Excel для вычисления процентов?

Какова формула Excel для вычисления процентов?

Чтобы получить процент прибыли, введите формулу процента для Excel «= a2-b2» в ячейку c2 Profit.

После расчета суммы прибыли перетащите угол ячейки, чтобы включить остальную часть таблицы.

Чтобы рассчитать процент прибыли, введите следующую формулу в пустую ячейку в разделе” Процент “: = c2/a2.

Вы увидите, что в настоящее время у вас нет указанного процента прибыли, но перейдите к t Вкладка Общие вверху и выберите Процент .

Настройка шаблона Excel для калькулятора прибыли

Итак, если вам нужно довольно часто рассчитывать прибыль в Excel, вы можете сохранить эти функции в виде шаблона. Например, вы можете включить имена основных ячеек и добавить формулу процента прибыли. В следующий раз, когда вам нужно будет рассчитать прибыль в Excel, вы можете просто загрузить шаблон.

Чтобы создать шаблон Excel для калькулятора прибыли, сначала сохраните эти документы, с которыми вы работали, как книгу Excel. Затем откройте его снова и удалите входные данные, но убедитесь, что формула все еще работает.

Теперь щелкните меню Файл , Экспорт , а затем нажмите Изменить тип файла . Из списка типов файлов выберите Шаблоны и нажмите Сохранить как .

Разработка бизнес-процесса — занятие трудоемкое, требующее времени. А если специалисты еще и вручную проводят расчеты, есть вероятность, что полученные данные будут некорректными. Чтобы этого избежать, можно автоматизировать данный процесс. Это позволит снизить риск ошибочного ввода и предоставления информации. Как это сделать в Excel?

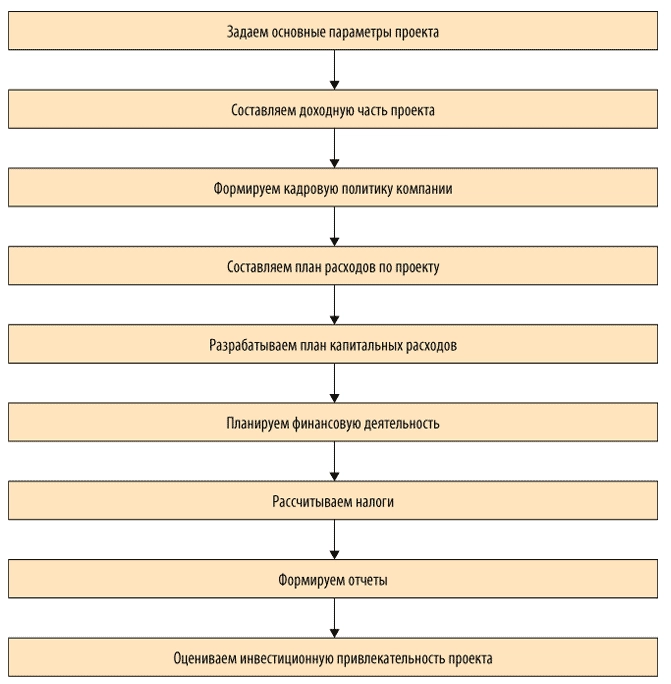

Предлагаем следующий алгоритм разработки и автоматизации бизнес-процесса с помощью MS Excel:

Рассмотрим эти этапы подробнее.

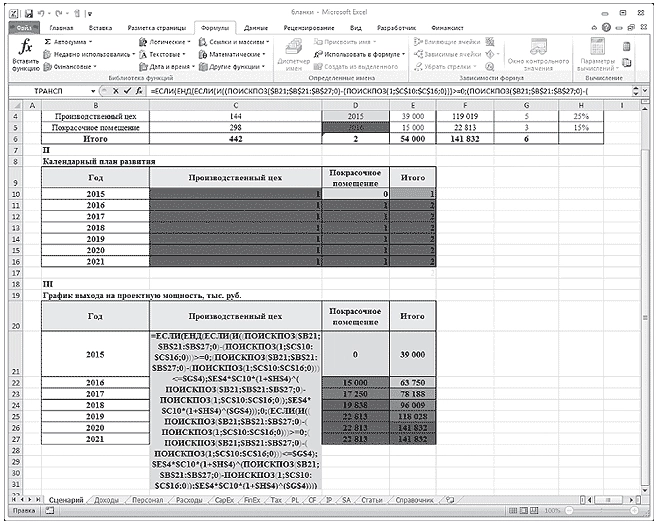

Задаем основные параметры проекта

Предположим, компания «Альфа» планирует построить производственный цех и покрасочное помещение. Устанавливаем для данных объектов начальную проектную мощность, сроки выхода на проектную мощность, годовой темп прироста, выбираем год открытия. Изменяя начальное значение проектной мощности, темпы роста, срок, мощности (старт, темп, срок), получим график выхода на проектную мощность; изменяя год открытия по каждому объекту — календарный план развития данного объекта.

На примере объекта «Производственный цех» задаем формулы:

для расчета максимальной проектной мощности:

=ЕСЛИ(ЕПУСТО($D4);0;$E4*(1+$H4)^$G4),

где $D4 — год открытия объекта;

$E4 — начальная проектная мощность;

$H4 — темп роста;

$G4 — срок выхода на максимальную проектную мощность.

для календарного плана развития:

=ЕСЛИ(ЕПУСТО($D$4);0;ЕСЛИ(ИЛИ($B10=$D$4;$B10>$D$4);1;0)),

где $B10 — год.

Для графика выхода на проектную мощность вводим формулу, представленную на рис. 1. В результате на листе «Сценарий» будут располагаться три таблицы:

- «Сценарий развития компании»;

- «Календарный план развития»;

- «График выхода на проектную мощность, тыс. руб.» (табл. 1).

Рис. 1. Формула расчета графика выхода на проектную мощность

Лист «Сценарий»

Как следует из табл. 1, в 2015 г. планируется ввести в эксплуатацию производственный цех, при этом начальная проектная мощность составит 39 000 тыс. руб., срок выхода на максимальную мощность со значением 119 019 тыс. руб. — 5 лет.

Составляем доходную часть проекта (лист «Доходы»)

На листе располагаются следующие таблицы:

- «Ассортиментная политика»;

- «Доля, % от V продаж»;

- «Выручка от реализации с НДС и без НДС, тыс. руб.».

Компания производит низковольтные комплектные устройства, комплектные распределительные устройства и устройства безопасности. Наибольший удельный вес в структуре продаж занимают низковольтные комплектные устройства — порядка 45 %. Выручка от реализации (с НДС) меняется в зависимости от проектной мощности проекта и своего максимального значения — 63 824 тыс. руб. (141 832 x 45 / 100) — достигнет в 2020 г.

Лист «Доходы»

|

I. Ассортиментная политика |

||||||||

|

Номенклатурная группа |

Собственная продукция, % |

Сезонность продаж, мес. |

||||||

|

Низковольтные комплектные устройства |

100% |

12 |

||||||

|

Комплектные распределительные устройства |

100% |

12 |

||||||

|

Устройства безопасности |

100% |

12 |

||||||

|

Итого |

70% |

12 |

||||||

|

Проектная мощность, тыс. руб. |

39 000 |

63 750 |

78 188 |

96 009 |

118 028 |

141 832 |

141 832 |

678 638 |

|

II. Доля, % от V продаж |

||||||||

|

Номенклатурная группа |

2015 |

2016 |

2017 |

2018 |

2019 |

2020 |

2021 |

Итого |

|

Низковольтные комплектные устройства |

45% |

45% |

45% |

45% |

45% |

45% |

45% |

45,00% |

|

Комплектные распределительные устройства |

10% |

10% |

10% |

10% |

10% |

10% |

10% |

10,00% |

|

Устройства безопасности |

15% |

15% |

15% |

15% |

15% |

15% |

15% |

15,00% |

|

Итого |

70% |

70% |

70% |

70% |

70% |

70% |

70% |

70% |

|

III. Выручка от реализации с НДС, тыс. руб. |

||||||||

|

Номенклатурная группа |

2015 |

2016 |

2017 |

2018 |

2019 |

2020 |

2021 |

Итого |

|

Низковольтные комплектные устройства |

17 550 |

28 688 |

35 184 |

43 204 |

53 113 |

63 824 |

63 824 |

305 387 |

|

Комплектные распределительные устройства |

3900 |

6375 |

7819 |

9601 |

11 803 |

14 183 |

14 183 |

67 864 |

|

Устройства безопасности |

5850 |

9563 |

11 728 |

14 401 |

17 704 |

21 275 |

21 275 |

101 796 |

|

Итого |

27 300 |

44 625 |

54 731 |

67 207 |

82 620 |

99 282 |

99 282 |

475 047 |

|

IV. Выручка от реализации без НДС, тыс. руб. |

||||||||

|

Номенклатурная группа |

2015 |

2016 |

2017 |

2018 |

2019 |

2020 |

2021 |

Итого |

|

Низковольтные комплектные устройства |

14 873 |

24 311 |

29 817 |

36 614 |

45 011 |

54 088 |

54 088 |

258 803 |

|

Комплектные распределительные устройства |

3305 |

5403 |

6626 |

8136 |

10 002 |

12 020 |

12 020 |

57 512 |

|

Устройства безопасности |

4958 |

8104 |

9939 |

12 205 |

15 004 |

18 029 |

18 029 |

86 268 |

|

Итого |

23 136 |

37 818 |

46 382 |

56 955 |

70 017 |

84 137 |

84 137 |

402 582 |

Формируем кадровую политику компании (лист «Персонал»)

На этом листе будут сформированы таблицы:

- «Кадровая политика»;

- «Штатное расписание»;

- «ФОТ, налоги и отчисления, тыс. руб.».

Для наглядности задаем значения следующим показателям: инфляция по заработной плате, НДФЛ, страховые взносы (СВ).

Для удобства расчета присваиваем значениям имена:

инфляция по заработной плате — Sindex;

НДФЛ — НДФЛ_;

СВ — Стр_Взносы.

Теперь можем рассчитать фонд оплаты труда по категориям сотрудников, их налоги и отчисления. Для этого задаем формулу (на примере управленческого персонала, отчетный период — 2015 г.):

=($C4*(1+SIndex)^(C$15))*$D4*C9/1000,

где $C4 — среднемесячная заработная плата управленческого персонала (40 000 руб.);

SIndex — инфляция по заработной плате (1 %);

C$15 — порядковый номер периода (2015 году присваиваем значение 0);

$D4 — занятость (12 месяцев);

C9 — численность управленческого персонала (8 чел.).

Получаем таблицу, в которой представлены значения фонда оплаты труда, налоги и отчисления по годам (табл. 1).

Таблица 1. Фонд оплаты труда, налоги и отчисления по категориям персонала

|

Позиция |

2015 |

2016 |

2017 |

2018 |

2019 |

2020 |

2021 |

|

Управленческий персонал |

3840 |

3878 |

3917 |

3956 |

3996 |

4036 |

4076 |

|

Производственные рабочие |

4650 |

4697 |

4743 |

4791 |

4839 |

4887 |

4936 |

|

ИТОГО |

8490 |

8575 |

8661 |

8747 |

8835 |

8923 |

9012 |

|

Страховые взносы + НДФЛ |

4196 |

4238 |

4281 |

4323 |

4367 |

4410 |

4454 |

|

ФОТ с отчислениями |

12 686 |

12 813 |

12 941 |

13 071 |

13 201 |

13 333 |

67 |

Составляем план расходов по проекту

На листе «Расходы» создаем четыре таблицы:

- «Расходы на закупку товарно-материальных ценностей, тыс. руб.»;

- «Расчет себестоимости реализованной продукции, тыс. руб.»;

- «Расчет накладных расходов, тыс. руб.»;

- «Амортизация основных средств (ОС) и нематериальных активов (НА), тыс. руб.».

Лист «Расходы»

|

I. Расходы на закупку товарно-материальных ценностей, тыс. руб. |

||||||||

|

Показатели |

2015 |

2016 |

2017 |

2018 |

2019 |

2020 |

2021 |

Итого |

|

Выручка от реализации, с НДС |

27 300 |

44 625 |

54 731 |

67 207 |

82 620 |

99 282 |

99 282 |

475 047 |

|

Страховой запас, t1 |

2730 |

4463 |

5473 |

6721 |

8262 |

9928 |

9928 |

47 505 |

|

Расходы на приобретение сырья, материалов и покупных комплектующих |

4505 |

7363 |

9031 |

11 089 |

13 632 |

16 382 |

16 382 |

78 383 |

|

Расходы по предоставлению услуг сторонними организациями |

546 |

893 |

1095 |

1344 |

1652 |

1986 |

1986 |

9501 |

|

II. Расчет себестоимости реализованной продукции, тыс. руб. |

||||||||

|

Статья |

2015 |

2016 |

2017 |

2018 |

2019 |

2020 |

2021 |

Итого |

|

Выручка от реализации, без НДС |

23 136 |

37 818 |

46 382 |

56 955 |

70 017 |

84 137 |

84 137 |

402 582 |

|

Сырье и материалы, покупные комплектующие |

5784 |

9454 |

11 596 |

14 239 |

17 504 |

21 034 |

21 034 |

100 645 |

|

Заработная плата производственных рабочих |

4650 |

4697 |

4743 |

4791 |

4839 |

4887 |

4936 |

33 543 |

|

Страховые взносы |

1395 |

1409 |

1423 |

1437 |

1452 |

1466 |

1481 |

10 063 |

|

Прочие производственные расходы |

694 |

1135 |

1391 |

1709 |

2100 |

2524 |

2524 |

12 077 |

|

Себестоимость реализации |

12 523 |

16 694 |

19 154 |

22 175 |

25 895 |

29 912 |

29 975 |

156 329 |

|

III |

||||||||

|

1 |

2 |

2 |

2 |

2 |

2 |

2 |

||

|

Статья |

2015 |

2016 |

2017 |

2018 |

2019 |

2020 |

2021 |

Итого |

|

Накладные расходы |

14 415 |

14 559 |

14 705 |

14 852 |

15 000 |

15 150 |

15 302 |

103 983 |

|

IV. Амортизация ОС и НА, тыс. руб. |

||||||||

|

Показатель |

2015 |

2016 |

2017 |

2018 |

2019 |

2020 |

2021 |

|

|

Первоначальная стоимость ОС и НА, t1 |

30 900 |

30 900 |

30 900 |

30 900 |

30 900 |

0 |

0 |

|

|

CAPEX |

30 900 |

0 |

0 |

0 |

0 |

0 |

0 |

|

|

Остаточная стоимость ОС и НА, t1 |

27 810 |

24 720 |

21 630 |

18 540 |

15 450 |

15 450 |

15 450 |

|

|

Амортизация |

3090 |

3090 |

3090 |

3090 |

3090 |

0 |

0 |

Рассмотрим порядок заполнения каждой таблицы подробно.

В таблице «Расходы на закупку товарно-материальных ценностей» важно рассчитать:

- страховой запас;

- расходы на приобретение сырья, материалов и покупных комплектующих;

- расходы по предоставлению услуг сторонними организациями.

Для этого создаем 2 дополнительных столбца, где будет отражена структура данных показателей в выручке.

Итак, страховой запас и расходы по предоставлению услуг сторонними организациями занимают соответственно 10 и 2 % от выручки. Значит, если выручка за 2015 г. планируется в размере 27 300 тыс. руб., то страховой запас составит 2730 тыс. руб. (27 300 x 10 % / 100 %), а расходы по предоставлению услуг сторонними организациями — 546 тыс. руб.

Расходы на приобретение сырья, материалов и покупных комплектующих — это 15 % от выручки. Для расчета показателя «Расходы на приобретение сырья, материалов и покупных комплектующих» суммируем выручку от реализации (27 300) и страховой запас (2730), а затем полученное значение умножаем на 0,15 (15 % / 100 %), получаем 4505 тыс. руб.

Переходим к таблице «Расчет себестоимости реализованной продукции». Здесь все статьи затрат можно представить в укрупненном виде:

- выручка от реализации без НДС;

- сырье и материалы;

- покупные комплектующие;

- заработная плата производственных рабочих;

- страховые взносы;

- прочие производственные расходы.

Например, сырье и материалы, покупные комплектующие и прочие расходы занимают соответственно 25 и 3 % от выручки, или в денежном выражении за 2015 г. соответственно 5784 (23 136 x 25 % / 100 %) и 694 тыс. руб.

Рассчитываем накладные расходы (310 % от заработной платы производственных рабочих). В нашем примере накладные расходы за 2015 г. — 14 415 тыс. руб. (4650 x 310 % / 100 %).

Далее планируем амортизационные отчисления — линейным методом по первоначальной стоимости, которая импортируется в расчет из вкладки «CарEх». Для расчета амортизации вводим следующую формулу:

=B$25*(1/ОС_срок)*100%,

где B$25 — первоначальная стоимость ОС и НА (30 900);

ОС_срок — имя ячейки срока службы оборудования (10 лет).

Так, за 2015 г. амортизация составляет 3090 тыс. руб.

Разрабатываем план капитальных расходов (лист «CapEx»)

Для начала описываем варианты проектного решения. В нашем примере их два:

- вариант 1 — строительство производственных площадей с полной заменой технологического оборудования;

- вариант 2 — строительство производственных площадей с частичной заменой технологического оборудования.

Для каждого варианта составляем смету капитальных затрат (перечень работ и затрат).

Сметный расчет капитальных затрат на строительство производственных площадей

|

Вариант |

1 |

Вариант |

2 |

|

|

Перечень работ и затрат |

Общая стоимость, тыс. руб. |

Перечень работ и затрат |

Общая стоимость, тыс. руб. |

|

|

Строительно-монтажные и проектно-изыскательные работы |

5500 |

Строительно-монтажные и проектно-изыскательные работы |

5500 |

|

|

Оборудование и инвентарь |

25 400 |

Оборудование и инвентарь |

10 500 |

|

|

Итого |

30 900 |

Итого |

16 000 |

Планируем финансовую деятельность (лист «FinEx»)

Здесь главное — определить потребность в финансировании. С этой целью сначала выделяем два показателя:

- инвестиционные затраты;

- оборотный капитал.

Для расчета оборотного капитала за 2015 г. задаем следующую формулу:

=ЕСЛИ(СУММ(($D$10=Data_RE)*($E10=Функция)*Data_2015*Data0)

где Data_RE — имя диапазона столбца С «Отчет» на листе «Статьи»;

Функция — имя диапазона столбца Q «Функция» на листе «Статьи»;

Data_2015 — имя диапазона столбца G «2015» на листе «Статьи»;

Data0 — имя диапазона столбца O «Учет» на листе «Статьи».

Отметим, что при выборе ставки дисконтирования важно знать средневзвешенную стоимость капитала (WACC), которую в данном случае можно рассчитать по формуле:

=СУММ(КЛ*$D$4*(1-НП);ККиЗ*$D$5*(1-НП);СК*$D$6),

где КЛ — имя ячейки $C$4;

НП — имя ячейки $L$6;

ККиЗ — имя ячейки $C$5;

СК — имя ячейки $C$6

Рассчитываем налоги (лист «Тах»)

Для расчета НДС и налога на прибыль запишем макросы, и тогда при нажатии кнопок «Рассчитать НДС» и «Рассчитать налог на прибыль» в таблицах появятся готовые значения. Это достаточно удобно, в том числе при внесении соответствующих корректировок в модели.

Скачайте данные макроса для кнопки «Рассчитать НДС» и «Рассчитать налог на прибыль».

Лист «Тах»

|

I. Налоги по операционной деятельности, тыс. руб. |

||||||||

|

Статья затрат |

2015 |

2016 |

2017 |

2018 |

2019 |

2020 |

2021 |

Итого |

|

Налог на имущество |

612 |

544 |

476 |

408 |

340 |

340 |

340 |

3059 |

|

Транспортный налог |

0 |

|||||||

|

Земельный налог |

0 |

|||||||

|

Итого операционные налоги, тыс. руб. |

612 |

544 |

476 |

408 |

340 |

340 |

340 |

3059 |

|

II. Расчеты по НДС, тыс. руб. |

||||||||

|

Статья затрат |

2015 |

2016 |

2017 |

2018 |

2019 |

2020 |

2021 |

Итого |

|

Исходящий НДС |

4164 |

6807 |

8349 |

10 252 |

12 603 |

15 145 |

15 145 |

72 465 |

|

НДС к возмещению |

9936 |

5682 |

5938 |

6261 |

6667 |

7178 |

7218 |

48 879 |

|

Итого НДС к уплате/возврату, тыс. руб. |

–5771 |

1126 |

2411 |

3991 |

5936 |

7967 |

7927 |

23 586 |

|

III. Налоги с доходов, тыс. руб. |

||||||||

|

Статья затрат |

2015 |

2016 |

2017 |

2018 |

2019 |

2020 |

2021 |

Итого |

|

Налог на прибыль |

0 |

1931 |

3123 |

4603 |

6442 |

8433 |

8390 |

32 922 |

|

Налог с продаж |

0 |

|||||||

|

Итого налоги с доходов, тыс. руб. |

0 |

1931 |

3123 |

4603 |

6442 |

8433 |

8390 |

32 922 |

Как видим, за 2015 г. компании «Альфа» начислен налог на имущество в размере 612 тыс. руб. (27 810 x 2,2 % / 100 %, где 27 810 — остаточная стоимость основных средств и нематериальных активов; 2,2 % — процентная ставка налога на имущество). При этом НДС к возврату — 5771 тыс. руб. (4164 – 9936), налог на прибыль платить не надо.

Формируем отчеты

На базе рассмотренных таблиц автоматически формируются отчет о финансовых результатах (лист «PL») и отчет о движении денежных средств (лист «CF»).

Отчет о финансовых результатах

|

№ |

Статья |

2015 |

2016 |

2017 |

2018 |

2019 |

2020 |

2021 |

Итого |

|

+ |

Выручка от реализации продукции, товаров и услуг |

23 136 |

37 818 |

46 382 |

56 955 |

70 017 |

84 137 |

84 137 |

402 582 |

|

— |

Себестоимость реализованной продукции |

–12 523 |

–16 694 |

–19 154 |

–22 175 |

–25 895 |

–29 912 |

–29 975 |

–156 329 |

|

— |

Сырье и материалы, покупные комплектующие |

–5784 |

–9454 |

–11 596 |

–14 239 |

–17 504 |

–21 034 |

–21 034 |

–100 645 |

|

— |

Заработная плата производственных рабочих |

–4650 |

–4697 |

–4743 |

–4791 |

–4839 |

–4887 |

–4936 |

–33 543 |

|

— |

Страховые взносы |

–1395 |

–1409 |

–1423 |

–1437 |

–1452 |

–1466 |

–1481 |

–10 063 |

|

— |

Прочие производственные расходы |

–694 |

–1135 |

–1391 |

–1709 |

–2100 |

–2524 |

–2524 |

–12 077 |

|

+ |

Валовая прибыль |

10 613 |

21 123 |

27 229 |

34 779 |

44 121 |

54 226 |

54 162 |

246 253 |

|

Рентабельность по валовой прибыли, % |

46% |

56% |

59% |

61% |

63% |

64% |

64% |

61% |

|

|

— |

Накладные расходы |

–14 415 |

–14 559 |

–14 705 |

–14 852 |

–15 000 |

–15 150 |

–15 302 |

–103 983 |

|

+ |

EBITDA |

–3802 |

6564 |

12 524 |

19 927 |

29 121 |

39 075 |

38 860 |

142 270 |

|

Рентабельность по EBITDA, % |

–16% |

17% |

27% |

35% |

42% |

46% |

46% |

35% |

|

|

— |

Амортизация |

3090 |

3090 |

3090 |

3090 |

3090 |

3090 |

3090 |

21 630 |

|

+ |

EBIT |

–712 |

9654 |

15 614 |

23 017 |

32 211 |

42 165 |

41 950 |

163 900 |

|

Рентабельность по EBIT, % |

–3% |

26% |

34% |

40% |

46% |

50% |

50% |

41% |

|

|

— |

Проценты по кредитам к уплате |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

+ |

Прибыль до налогообложения |

–712 |

9654 |

15 614 |

23 017 |

32 211 |

42 165 |

41 950 |

163 900 |

|

Налог на прибыль |

0 |

–1931 |

–3123 |

–4603 |

–6442 |

–8433 |

–8390 |

–32 922 |

|

|

+/- |

Чистая прибыль |

–712 |

7723 |

12 491 |

18 414 |

25 769 |

33 732 |

33 560 |

130 978 |

|

Рентабельность по NP, % |

–3% |

26% |

34% |

40% |

46% |

50% |

50% |

41% |

Отчет о движении денежных средств

|

№ |

Статья |

2015 |

2016 |

2017 |

2018 |

2019 |

2020 |

2021 |

|

Остаток на начало периода |

0 |

–27 716 |

–18 440 |

–3573 |

18 232 |

48 643 |

88 371 |

|

|

+/– |

Денежные потоки от текущих операций |

3185 |

9275 |

14 867 |

21 805 |

30 411 |

39 727 |

39 566 |

|

+ |

Поступления — всего |

27 300 |

44 625 |

54 731 |

67 207 |

82 620 |

99 282 |

99 282 |

|

+ |

Выручка от реализации продукции, товаров и услуг |

27 300 |

44 625 |

54 731 |

67 207 |

82 620 |

99 282 |

99 282 |

|

– |

Платежи — всего |

–24 116 |

–35 350 |

–39 864 |

–45 402 |

–52 208 |

–59 555 |

–59 716 |

|

– |

Расходы на приобретение сырья, материалов и покупных комплектующих |

–4505 |

–7363 |

–9031 |

–11 089 |

–13 632 |

–16 382 |

–16 382 |

|

– |

Заработная плата |

–8490 |

–8575 |

–8661 |

–8747 |

–8835 |

–8923 |

–9012 |

|

– |

Расходы по предоставлению услуг сторонними организациями |

–546 |

–893 |

–1095 |

–1344 |

–1652 |

–1986 |

–1986 |

|

– |

Накладные расходы без оплаты труда управленческого персонала |

–10 575 |

–10 681 |

–10 788 |

–10 895 |

–11 004 |

–11 114 |

–11 226 |

|

– |

Расчеты с бюджетом |

0 |

–7838 |

–10 290 |

–13 326 |

–17 084 |

–21 150 |

–21 111 |

|

+/– |

Денежные потоки от инвестиционных операций |

–30 900 |

0 |

0 |

0 |

0 |

0 |

0 |

|

+ |

Поступления — всего |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

+ |

Поступления от продажи внеоборотных активов |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

+ |

Поступления от продажи акций других организаций |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

+ |

Прочие поступления |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

– |

Платежи — всего |

–30 900 |

0 |

0 |

0 |

0 |

0 |

0 |

|

– |

Расходы в связи с приобретением, созданием, модернизацией, реконструкцией и подготовкой к использованию внеоборотных активов |

–30 900 |

0 |

0 |

0 |

0 |

0 |

0 |

|

– |

Платежи в связи с приобретением акций других организаций |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

– |

Прочие платежи |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

+/– |

Денежные потоки от финансовых операций |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

+ |

Поступления — всего |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

+ |

Получение кредитов и займов |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

+ |

Денежные вклады собственников |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

+ |

Прочие поступления |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

– |

Платежи — всего |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

– |

Платежи собственникам в связи с выкупом у них акций организаций |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

– |

Уплата дивидендов по распределению прибыли в пользу собственников |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

– |

Прочие платежи |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

+/– |

Чистый денежный поток |

–27 716 |

9275 |

14 867 |

21 805 |

30 411 |

39 727 |

39 566 |

|

Остаток на конец периода |

–27 716 |

–18 440 |

–3573 |

18 232 |

127 936 |

Согласно отчету о финансовых результатах в 2015 г. компания понесет убыток в размере 712 тыс. руб. Однако уже в 2016 г. проект будет приносить доход: прибыль составит 7723 тыс. руб., а рентабельность — 26 %. Это достаточно высокий показатель.

Представленные в отчете о движении денежных средств данные позволяют сделать вывод, что в 2016 г. чистый денежный поток ожидается со знаком «+». Однако рост денежных средств прогнозируется только к концу 2018 г.

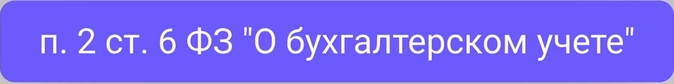

Оцениваем инвестиционную привлекательность проекта (лист «IP»)

Сначала рассчитываем чистый денежный поток:

|

Статья |

2015 |

2016 |

2017 |

2018 |

2019 |

2020 |

2021 |

|

Поток по основной деятельности |

3185 |

9275 |

14 867 |

21 805 |

30 411 |

39 727 |

39 566 |

|

Поток по инвестиционной деятельности |

–30 900 |

0 |

0 |

0 |

0 |

0 |

0 |

|

Поток по финансовой деятельности |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

Чистый денежный поток (NCF) |

–27 716 |

9275 |

14 867 |

21 805 |

30 411 |

39 727 |

39 566 |

|

NCF накопленным итогом |

–27 716 |

–18 440 |

–3573 |

18 232 |

48 643 |

88 371 |

127 936 |

|

NCF в периоде дисконтированный |

–25 544 |

7879 |

11 640 |

15 734 |

20 225 |

24 351 |

22 352 |

|

NCF в периоде дисконтированный накопленным итогом |

–25 544 |

–17 665 |

–6026 |

9708 |

29 933 |

54 284 |

76 636 |

Как видим, в 2015 г. NCF составляет –27 716 тыс. руб. (3185 – 30 900), а NCF в периоде дисконтированный — –25 544 тыс. руб. (–27 716) / (1 + 0,085)).

Далее рассчитаем показатели эффективности (внутреннюю норму доходности, чистую приведенную стоимость, срок окупаемости) и оценим стоимость бизнеса.

Расчет показателей эффективности инвестиционного проекта

|

KPI |

Целевые показатели |

Проект |

Δ, +/– |

|

Ставка дисконтирования |

8,5% |

||

|

Ставка капитализации |

3% |

||

|

WACC |

8,5% |

||

|

Внутренняя норма доходности (IRR) |

60,0% |

||

|

Чистая приведенная стоимость (NPV) |

76 636 |

||

|

Чистая терминальная стоимость (NTV) |

418 589 |

||

|

Срок окупаемости (СО), лет |

1 |

||

|

Дисконтированный срок окупаемости (СОд), лет |

3 |

||

|

Срок выхода на текущую окупаемость, лет |

1 |

||

|

Инвестиционная стоимость (EVD) |

495 225 |

Расчет инвестиционной стоимости (EVD)

|

Статья |

2015 |

2016 |

2017 |

2018 |

2019 |

2020 |

2021 |

|

Чистый денежный поток (NCF) |

–27 716 |

9275 |

14 867 |

21 805 |

30 411 |

39 727 |

39 566 |

|

Чистая приведенная стоимость (NPV) |

76 636 |

110 865 |

111 013 |

105 582 |

92 752 |

70 224 |

36 466 |

|

Чистая терминальная стоимость (NTV) |

418 589 |

418 589 |

418 589 |

418 589 |

418 589 |

418 589 |

418 589 |

|

Инвестиционная стоимость (EVD) |

495 225 |

529 454 |

529 603 |

524 172 |

511 341 |

488 814 |

455 056 |

В Excel чистая приведенная стоимость (NPV) определяется формулой ЧПС (d;ЧДПIC), где d — ставка дисконтирования (рис. 2).

Если значение NPV положительное, то проект является прибыльным.

В нашем примере чистая приведенная стоимость в 2015 г. составила 76 636 тыс. руб.

Рис. 2. Пример расчета чистой приведенной стоимости (NPV)

Внутренняя норма доходности (IRR) определяется по формуле ВСД (ЧДПIC;0), где ВСД — внутренняя ставка доходности, и обозначает процентный порог, затраты на капитал выше которого нецелесообразны.

Инвестиционная стоимость бизнеса (EVD) представляет собой сумму чистой приведенной и терминальной стоимости. В нашем примере инвестиционная стоимость составляет 495 225 тыс. руб. (76 636 + 418 589).

Обратите внимание: значение чистой терминальной стоимости зависит от ставки капитализации. Поэтому на листе «IP» пользователь может выбрать ставку капитализации. Изменение ставки капитализации приводит соответственно к изменению чистой приведенной стоимости и, в конечном счете, инвестиционной стоимости бизнеса.

Предложенная модель полностью автоматизированная, что позволяет быстро, а главное — безошибочно проанализировать инвестиционный проект и оценить его. Изменяя те или иные параметры, можно выбрать оптимальный вариант его реализации.

Какова формула Excel для вычисления процентов?

Какова формула Excel для вычисления процентов?