Для привлечения и вложения средств в какое-либо дело инвестору необходимо тщательно изучить внешний и внутренний рынок.

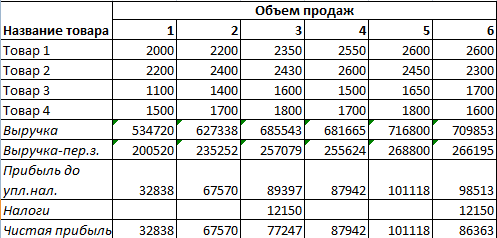

На основании полученных данных составить смету проекта, инвестиционный план, спрогнозировать выручку, сформировать отчет о движении денежных средств. Наиболее полно всю нужную информацию можно представить в виде финансовой модели.

Финансовая модель инвестиционного проекта в Excel

Составляется на прогнозируемый период окупаемости.

Основные компоненты:

- описание макроэкономического окружения (темпы инфляции, проценты по налогам и сборам, требуемая норма доходности);

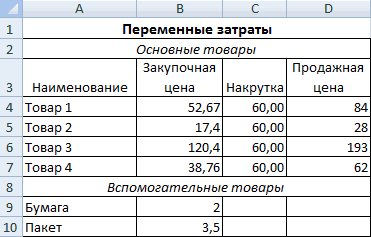

- прогнозируемый объем продаж;

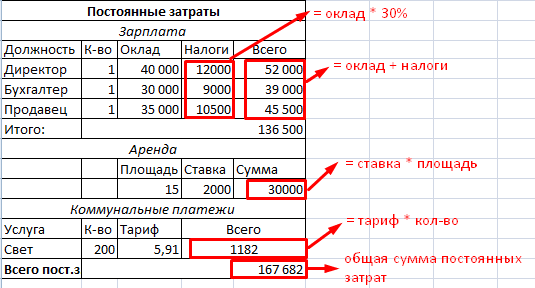

- прогнозируемые затраты на привлечение и обучение персонала, аренду площадей, закупку сырья и материалов и т.п.;

- анализ оборотного капитала, активов и основных средств;

- источники финансирования;

- анализ рисков;

- прогнозные отчеты (окупаемость, ликвидность, платежеспособность, финансовая устойчивость и т.д.).

Чтобы проект вызывал доверие, все данные должны быть подтверждены. Если у предприятия несколько статей доходов, то прогноз составляется отдельно по каждой.

Финансовая модель – это план снижения рисков при инвестировании. Детализация и реалистичность – обязательные условия. При составлении проекта в программе Microsoft Excel соблюдают правила:

- исходные данные, расчеты и результаты находятся на разных листах;

- структура расчетов логичная и «прозрачная» (никаких скрытых формул, ячеек, цикличных ссылок, ограниченное количество имен массивов);

- столбцы соответствуют друг другу;

- в одной строке – однотипные формулы.

Расчет экономической эффективности инвестиционного проекта в Excel

Для оценки эффективности инвестиций применяются две группы методов:

- статистические (PP, ARR);

- динамические (NPV, IRR, PI, DPP).

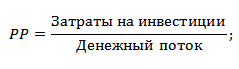

Срок окупаемости:

Коэффициент PP (период окупаемости) показывает временной отрезок, за который окупятся первоначальные вложения в проект (когда вернутся инвестированные деньги).

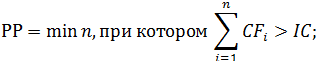

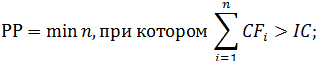

Экономическая формула расчета срока окупаемости:

где IC – первоначальные вложения инвестора (все издержки),

CF – денежный поток, или чистая прибыль (за определенный период).

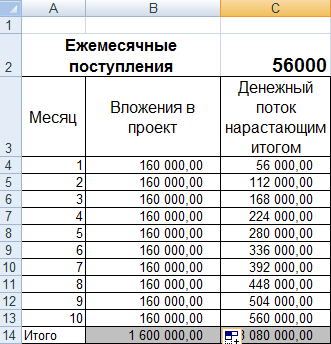

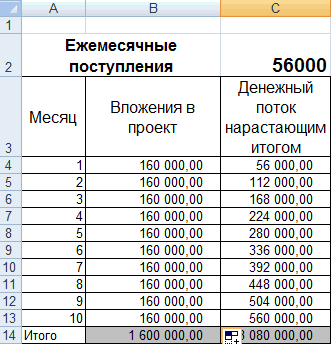

Расчет окупаемости инвестиционного проекта в Excel:

- Составим таблицу с исходными данными. Стоимость первоначальных инвестиций – 160000 рублей. Ежемесячно поступает 56000 рублей. Для расчета денежного потока нарастающим итогом была использована формула: =C4+$C$2.

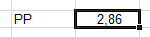

- Рассчитаем срок окупаемости инвестированных средств. Использовали формулу: =B4/C2 (сумма первоначальных инвестиций / сумма ежемесячных поступлений).

Так как у нас дискретный период, то срок окупаемости составит 3 месяца.

Данная формула позволяет быстро найти показатель срока окупаемости проекта. Но использовать ее крайне сложно, т.к. ежемесячные денежные поступления в реальной жизни редко являются равными суммами. Более того, не учитывается инфляция. Поэтому показатель применяется вкупе с другими критериями оценки эффективности.

Рентабельность инвестиций

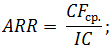

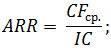

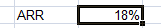

ARR, ROI – коэффициенты рентабельности, показывающие прибыльность проекта без учета дисконтирования.

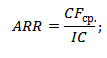

Формула расчета:

где CFср. – средний показатель чистой прибыли за определенный период;

IC – первоначальные вложения инвестора.

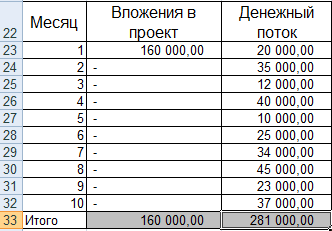

Пример расчета в Excel:

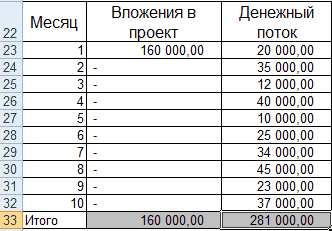

- Изменим входные данные. Первоначальные вложения в размере 160 000 рублей вносятся только один раз, на старте проекта. Ежемесячные платежи – разные суммы.

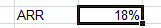

- Рассчитаем средние поступления по месяцам и найдем рентабельность проекта. Используем формулу: =СРЗНАЧ(C23:C32)/B23. Формат ячейки с результатом процентный.

Чем выше коэффициент рентабельности, тем привлекательнее проект. Главный недостаток данной формулы – сложно спрогнозировать будущие поступления. Поэтому показатель часто применяется для анализа существующего предприятия.

Примеры инвестиционне6ого проекта с расчетами в Excel:

- скачать полный инвестиционный проект

- скачать сокращенный вариант в Excel

Статистические методы не учитывают дисконтирование. Зато позволяют быстро и просто найти необходимые показатели.

Главная » ⚡ Инвестиционный анализ » 6 методов оценки эффективности инвестиций в Excel. Пример расчета NPV, PP, DPP, IRR, ARR, PI

На чтение 14 мин Просмотров 275к.

Рассмотрим 6 методов оценки эффективности инвестиций, дам различные формулы расчета инвестиционных коэффициентов, методику (алгоритм) расчета их в Excel. Данные методы будут полезны инвесторам, финансовым аналитикам, бизнес-аналитикам и экономистам. Сразу следует отметить, что под инвестициями будем понимать различные инвестиционные проекты, объекты вложения и активы. То есть данные методы могут быть широко использованы в оценочной деятельности любого предприятия/компании.

Все методы оценки эффективности инвестиционных проектов можно разделить на две большие группы:

- Статистические методы оценки инвестиционных проектов

- Срок окупаемости инвестиционного проекта (PP, Payback Period)

- Рентабельность инвестиционного проекта (ARR, Accounting Rate of Return)

- Динамические методы оценки инвестиционных проектов

- Чистый дисконтированный доход (NPV, Net Present Value)

- Внутренняя норма прибыл (IRR, Internal Rate of Return)

- Индекс прибыльности (PI, Profitability index)

- Дисконтированный срок окупаемости (DPP, Discounted Payback Period)

Содержание

- Статистические методы оценки эффективности инвестиций/инвестиционных проектов

- Срок окупаемости инвестиций (Payback Period)

- Формула расчета срока окупаемости инвестиций (инвестиционного проекта)

- Пример расчета срока окупаемости инвестиционного проекта в Excel

- Направления использования срока окупаемости инвестиций (инвестиционных проектов)

- Достоинства и недостатки показателя срока окупаемости инвестиций

- Коэффициент рентабельности инвестиций (Accounting Rate of Return)

- Формула расчета коэффициента рентабельности инвестиций

- Пример расчета коэффициента рентабельности инвестиций (инвестиционного проекта) в Excel

- Цели использования коэффициента рентабельности инвестиционного проекта

- Достоинства и недостатки коэффициента рентабельности инвестиций

- Динамические методы оценки эффективности инвестиций/инвестиционных проектов. Как рассчитать эффективность проекта

- Чистый дисконтированный доход (Net Present Value)

- Формула чистого дисконтированного дохода

- Оценка проекта на основе критерия NPV

- Пример расчета чистого дисконтированного дохода в Excel

- Мастер-класс: «Как рассчитать чистый дисконтированный доход для бизнес плана»

- Внутренняя норма прибыли инвестиционного проекта

- Формула расчета внутренней нормы прибыли инвестиционного проекта

- Пример расчета IRR инвестиционного проекта в Excel

- Достоинства и недостатки внутренней нормы доходности IRR

- Мастер-класс: «Как рассчитать внутреннюю норму доходности для бизнес плана»

- Индекс прибыльности инвестиций (Profitability index)

- Формула расчета индекса прибыльности инвестиций

- Разновидность формулы индекса прибыльности инвестиций

- Оценка проекта на основе критерия PI

- Пример расчета индекса прибыльности проекта в Excel

- Дисконтированный срок окупаемости инвестиций

- Формула расчета дисконтированного срока окупаемости инвестиций

- Пример расчета дисконтированного срока окупаемости инвестиций в Excel

- Достоинства и недостатки дисконтированного срока окупаемости

- Мастер-класс: «Как рассчитать срок окупаемости для бизнес плана: инструкция»

- Выбор инвестиции на основе коэффициентов оценки эффективности

Статистические методы оценки эффективности инвестиций/инвестиционных проектов

★ Инвестиционная оценка в Excel. Расчет NPV, IRR, DPP, PI за 5 минут

Статистические методы оценки являются самым простым классом подходов к анализу инвестиций и инвестиционных проектов. Несмотря на свою кажущуюся простоту расчета и использования, они позволяют сделать выводы по качеству объектов инвестиций, сравнить их между собой и отсеять неэффективные.

Срок окупаемости инвестиций (Payback Period)

Срок окупаемости инвестиций или инвестиционного проекта (англ. Payback Period, PP, период окупаемости) – данный коэффициент показывает период, за который окупятся первоначальные инвестиции (затраты) в инвестиционный проект. Экономический смысл данного показателя заключается в том, что бы показать срок, за который инвестор вернет обратно свои вложенные деньги (капитал).

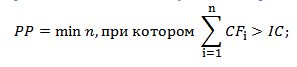

Формула расчета срока окупаемости инвестиций (инвестиционного проекта)

где:

IC (Invest Capital) – инвестиционный капитал, первоначальные затраты инвестора в объект вложения. В формуле в иностранной практике иногда используют понятие не инвестиционный капитал, а затраты на капитал (Cost of Capital, CC), что по сути несет аналогичный смысл;

CF (Cash Flow) – денежный поток, который создается объектом инвестиций. Под денежным потоком иногда в формулах подразумевают чистую прибыль (NP, Net Profit).

Формулу расчета срока/период окупаемости можно расписать по-другому, такой вариант тоже часто встречается в отечественной литературе по финансам:

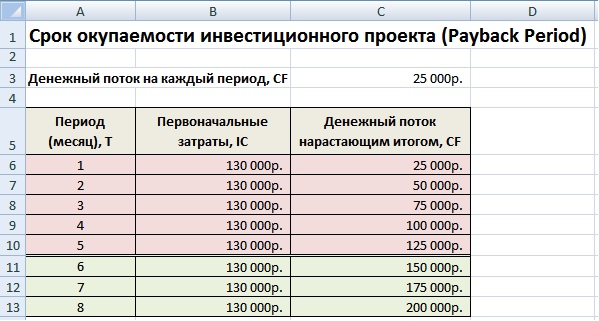

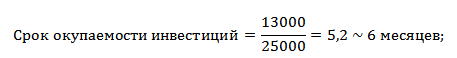

Пример расчета срока окупаемости инвестиционного проекта в Excel

На рисунке ниже показан пример расчета срока окупаемости инвестиционного проекта. У нас имеются исходные данные, что стоимость первоначальных затрат составили 130000 руб., ежемесячно денежный поток от инвестиций составлял 25000 руб. В начале необходимо рассчитать денежный поток нарастающим итогом, для этого использовалась следующая простая формула:

Денежный поток нарастающим итогом рассчитывается в колонке С, C7=C6+$C$3

Если рассчитать срок окупаемости по формуле, то получится следующее:

Так как мы у нас период дискретный, то необходимо округлить этот период до 6 месяцев.

Направления использования срока окупаемости инвестиций (инвестиционных проектов)

Показатель периода окупаемости инвестиций использует как сравнительный показатель для оценки эффективности альтернативных инвестиционных проектов. Тот проект, у которого быстрее период окупаемости тот эффективнее. Данный коэффициент используют, как правило, всегда в совокупности с другими показателям, которые мы разберем ниже.

Достоинства и недостатки показателя срока окупаемости инвестиций

Достоинства показателя его скорость и простота расчета. Недостаток данного коэффициента очевиден – в его расчете используется постоянный денежный поток. В реальных условиях достаточно сложно спрогнозировать устойчивые будущие денежные поступления, поэтому период окупаемости может существенно измениться. Для того чтобы снизить возможные отклонения от плана окупаемости следует обеспечить надежность источников поступления денежного потока инвестиционного проекта. К тому же показатель не учитывает влияние инфляции на изменение стоимости денег во времени. Срок окупаемости инвестиций как может быть использован как критерий отсева на первом этапе оценки и отбора «тяжелых» инвестиционных проектов.

Коэффициент рентабельности инвестиций (Accounting Rate of Return)

Коэффициент рентабельности инвестиций или инвестиционного проекта (англ. Accounting Rate of Return, ARR, ROI, учетная норма прибыли, рентабельность инвестиций) – показатель отражающий прибыльность объекта инвестиций без учета дисконтирования.

Формула расчета коэффициента рентабельности инвестиций

CFср – средний денежный поток (чистая прибыль) объекта инвестиций за рассматриваемый период (месяц, год);

IC (Invest Capital) – инвестиционный капитал, первоначальные затраты инвестора в объект вложения.

Существует также следующая разновидность формулы рентабельности инвестиций отражающая случай, когда в объект/проект в течение рассматриваемого периода вносят дополнительные инвестиционные вложения. Поэтому берется средняя стоимость капитала за период. Формула при этом имеет вид:

IC0, IC1 – стоимость инвестиций (затраченного капитала) на начало и конец отчетного периода.

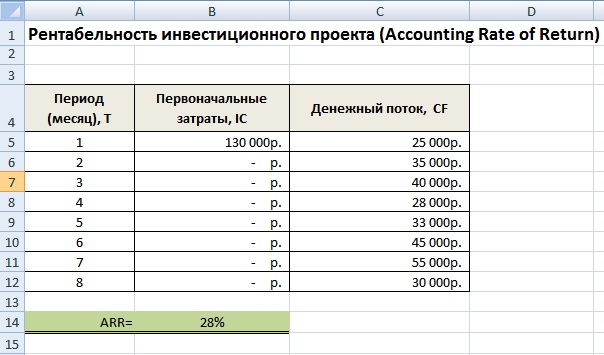

Пример расчета коэффициента рентабельности инвестиций (инвестиционного проекта) в Excel

Для того чтобы лучше понять экономический смысл и алгоритм расчета воспользуемся программой Excel. Затраты, которые понес инвестор были только в первом периоде и составили 130000 руб., денежные поступления от инвестиций изменялись ежемесячно, поэтому мы рассчитываем средние поступления по месяцам. За расчетный период может браться любой временной отрезок, квартал, год. В нашем случае мы получаем месячную рентабельность инвестиционного проекта. Формула расчета в Excel следующая:

В14=СРЗНАЧ(C5:C12)/B5

Цели использования коэффициента рентабельности инвестиционного проекта

Данный показатель используется для сравнения различных альтернативных инвестиционных проектов. Чем выше ARR, тем выше привлекательность данного проекта для инвестора. Как правило, данный показатель используется для оценки уже существующих проектов, где можно проследить и статистически оценить эффективность создания денежного потока данной инвестиций.

Достоинства и недостатки коэффициента рентабельности инвестиций

Достоинства коэффициента в его простоте расчета и получения и на этом его достоинства заканчиваются. К недостаткам данного коэффициента можно отнести сложность прогнозирования будущих денежных поступлений/доходов от проекта. К тому же если проект венчурный, то данный показатель может сильно исказить картину восприятия проекта. ARR как правило используется для внешней демонстрации успешного того или иного проекта. Показатель в своей формуле не учитывает изменения стоимости денег во времени. Данный показатель может быть использован на первом этапе оценки и отбора инвестиционных проектов.

Динамические методы оценки эффективности инвестиций/инвестиционных проектов. Как рассчитать эффективность проекта

Рассмотрим ряд динамических методов оценки инвестиционных проектов, данные показатели используют дисконтирование, что является несомненным преимуществом по отношению к статистическим методам.

Чистый дисконтированный доход (Net Present Value)

Чистый дисконтированный доход (англ. Net Present Value, NPV, чистая текущая стоимость, чистый приведенный доход, текущая стоимость) – показатель, отражающий изменение денежных потоков и показывает разность между дисконтированными денежными доходами и расходами.

Чистый дисконтированный доход используют для того чтобы отобрать наиболее инвестиционно привлекательный проект.

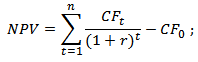

Формула чистого дисконтированного дохода

где:

NPV – чистый дисконтированный доход проекта;

CFt – денежный поток в период времени t;

CF0 – денежный поток в первоначальный момент. Первоначальный денежный поток равняется инвестиционному капиталу (CF0 = IC);

r – ставка дисконтирования (барьерная ставка).

Оценка проекта на основе критерия NPV

| Критерий оценки NPV | Заключение по проекту |

| NPV<0 | Инвестиционный проект, имеющий отрицательное значение NPV следует исключить из рассмотрения |

| NPV=0 | Инвестиционный проект обеспечит уровень безубыточности, когда все доходы равны расходам |

| NPV>0 | Инвестиционный проект привлекателен для вложения |

| NPV1>NPV2* | Сравнение NPV одного проекта с NPV* другого, показывает большую инвестиционную привлекательность первого |

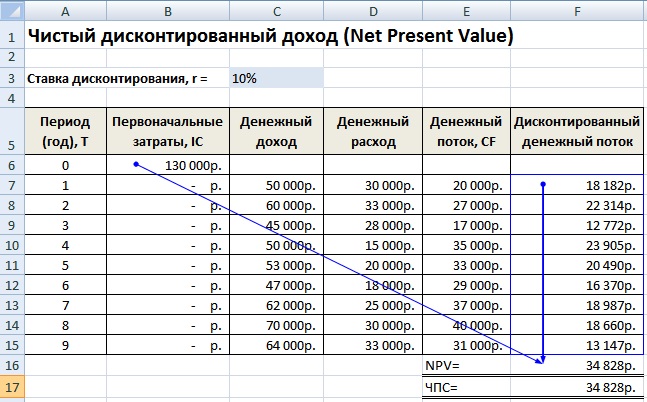

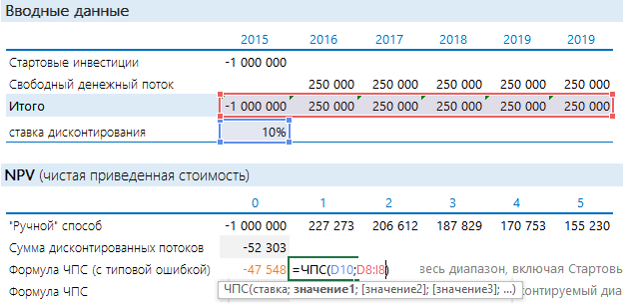

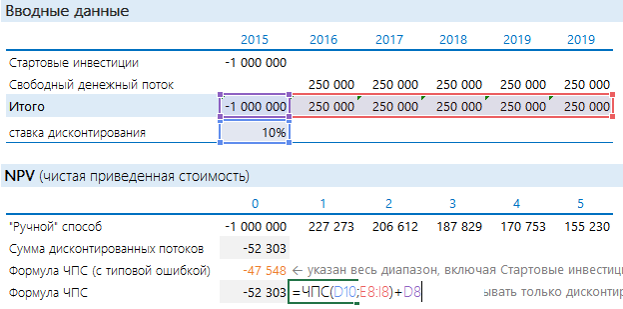

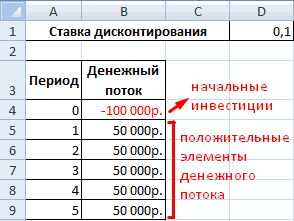

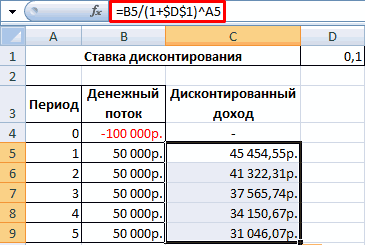

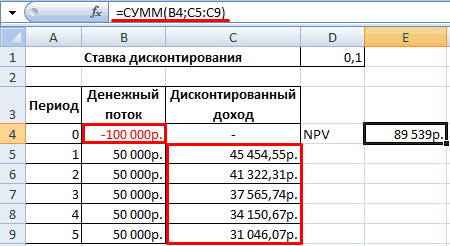

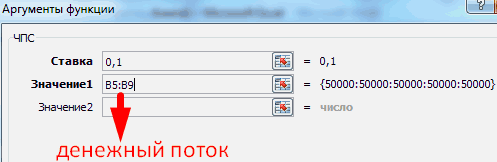

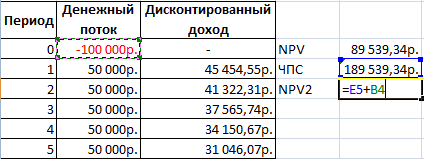

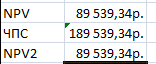

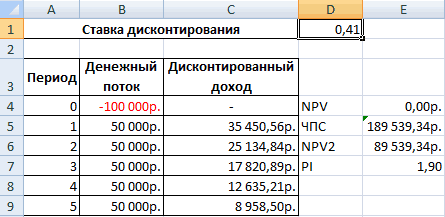

Пример расчета чистого дисконтированного дохода в Excel

Рассмотрим пример расчета чистого дисконтированного дохода в программе Excel. В программе есть удобная функция ЧПС (чистая приведенная стоимость), которая позволяет использовать ставку дисконтирования в расчетах. Рассчитаем ниже в двух вариантах NPV.

Вариант №1

Итак, разберем алгоритм последовательного расчета всех показателей NPV.

- Расчет денежного потока по годам: E7=C7-D7

- Дисконтирование денежного потока по времени: F7=E7/(1+$C$3)^A7

- Суммирование всех дисконтированных денежных поступлений по инвестиционному проекту и вычитание первоначальных капитальных затрат: F16 =СУММ(F7:F15)-B6

Вариант №2

Расчет с использованием встроенной формулы ЧПС. Следует заметить, что необходимо вычесть первоначальные капитальные затраты (В6).

=ЧПС($C$3;E7;E8;E9;E10;E11;E12;E13;E14;E15)-B6

Результаты в обоих методах подсчета NPV, как мы видим, совпадают.

Мастер-класс: «Как рассчитать чистый дисконтированный доход для бизнес плана»

Внутренняя норма прибыли инвестиционного проекта

Внутренняя норма прибыли (англ. Internal Rate of Return, IRR, внутренняя норма дисконта, внутренняя норма прибыли, внутренний коэффициент эффективности) – показывает такую ставку дисконтирования, при которой чистый дисконтированный доход равняется нулю.

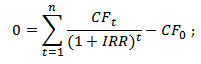

Формула расчета внутренней нормы прибыли инвестиционного проекта

где:

CF (Cash Flow) – денежный поток, который создается объектом инвестиций;

IRR – внутренняя норма прибыли;

CF0 – денежный поток в первоначальный момент. В первом периоде, как правило, денежный поток равняется инвестиционному капиталу (CF0 = IC).

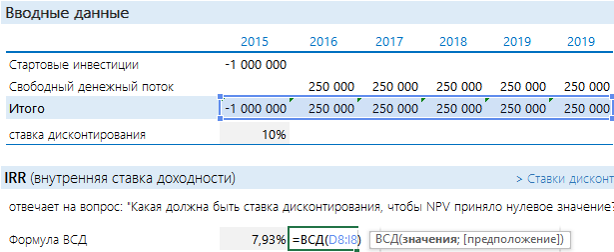

Пример расчета IRR инвестиционного проекта в Excel

Рассмотрим пример расчета внутренней нормы прибыли в Excel, в программе есть хорошая функция ВСД (внутренняя ставка доходности), которая позволяет быстро рассчитать IRR. Данную функцию корректно использовать в том случае если есть хотя бы один положительный и отрицательный денежный поток.

E16 =ВСД(E6:E15)

Достоинства и недостатки внутренней нормы доходности IRR

+ ) возможность сравнения инвестиционных проектов между собой, имеющих разный горизонт инвестирования;

+ )возможность сравнения не только проектов, но и альтернативных инвестиций, например банковский вклад. Если IRR проекта составляет 25%, а банковский вклад равен 15%, то проект более инвестиционно привлекателен.

+ ) экспресс-оценка проекта на его целесообразность дальнейшего развития.

Внутреннюю норму прибыли оценивают со средневзвешенной стоимостью привлеченного капитала, что позволяет сделать оценку целесообразности дальнейшего развития проекта.

| Оценка значений коэффициента IRR | Заключение по проекту |

| IRR > WACC | Вложенный в инвестиционный проект капитал будет создавать доходность выше, чем стоимость вложенного капитала. Такой проект инвестиционно привлекателен |

| IRR = WACC | Проект не принесет ни убытков, ни дохода в будущем периоде и такой проект не является привлекательным |

| IRR < WACC | Такой проект будет создавать отрицательный дисконтированный денежный поток в будущем |

— ) не отражен абсолютный рост стоимости инвестиционного проекта;

— ) денежные потоки часто имеют не систематическую структуру, что затрудняет правильный расчет данного показателя.

Мастер-класс: «Как рассчитать внутреннюю норму доходности для бизнес плана»

Индекс прибыльности инвестиций (Profitability index)

Индекс прибыльность инвестиций (англ. Profitability index, PI, индекс доходности, индекс рентабельности) – показатель эффективности инвестиций, показывающий отдачу (доходность) вложенного капитала. Индекс прибыли представляет собой отношение дисконтированной стоимости будущих денежных потоков к стоимости первоначальных инвестиций. Экономический смысл данного коэффициента – это оценка дополнительной ценности на каждый вложенный рубль.

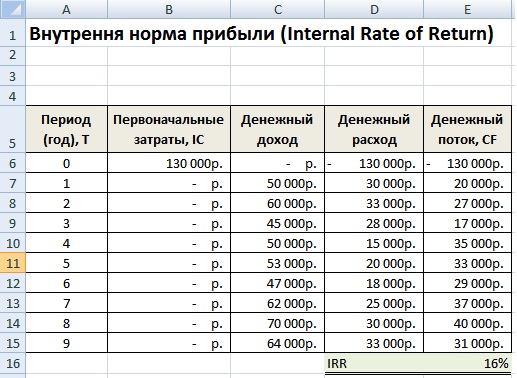

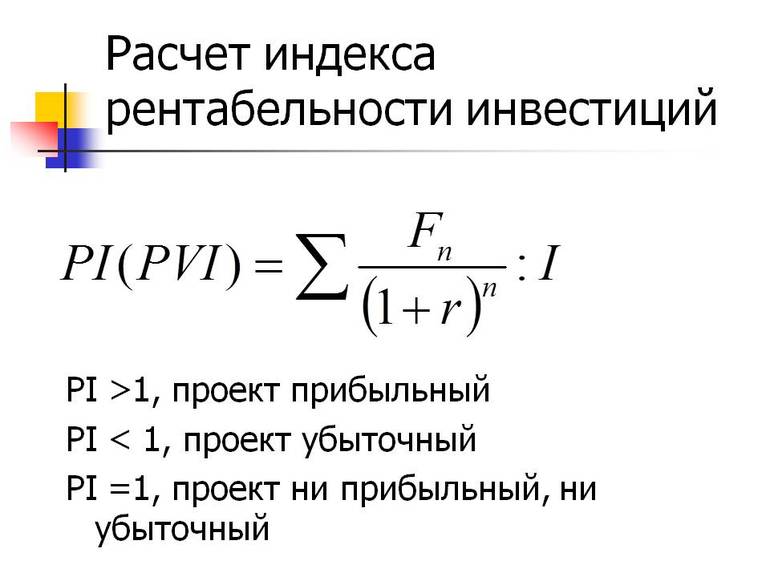

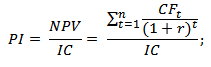

Формула расчета индекса прибыльности инвестиций

где:

NPV – чистый дисконтированный доход;

n – срок реализации проекта;

r – ставка дисконтирования (%);

IC – вложенный (затраченный) инвестиционный капитал.

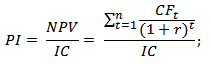

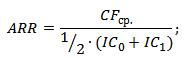

Разновидность формулы индекса прибыльности инвестиций

Если вложения в проект осуществляются не единовременно, а на протяжении всего времени реализации, то необходимо инвестиционный капитал (IC) привести к единой стоимости, т.е. дисконтировать его. Формула в этом случае станет иметь следующий вид:

Чем выше коэффициент прибыльности инвестиций, тем большую отдачу на вложенный капитал приносит данная инвестиция. Данный критерий используется для сравнения между собой нескольких инвестиционных проектов. На практике большой индекс прибыли не всегда показывает эффективность проекта, ведь в таком случае оценка будущих доходов могла быть завышена или периодичность их получения не правильно оценена.

Оценка проекта на основе критерия PI

| Критерий оценки PI | Заключение по выбору проекта |

| PI<1 | Инвестиционный проект не сможет возместить в полном размере вложенные в него капитальные затраты |

| PI=1 | Инвестиционный проект имеет доходность равную выбранной ставки дисконтирования |

| PI>1 | Проект инвестиционно привлекателен для вложения, так как сможет обеспечить дополнительную отдачу капитала. |

| PI1>PI2* | Сравнение между собой инвестиционной привлекательности нескольких проектов. Первый проект имеет большую рентабельность, поэтому второй будет отброшен |

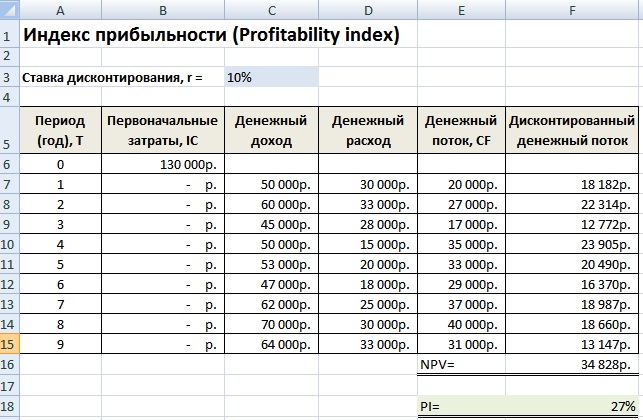

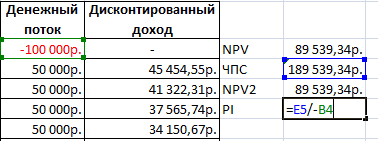

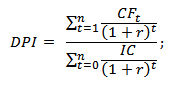

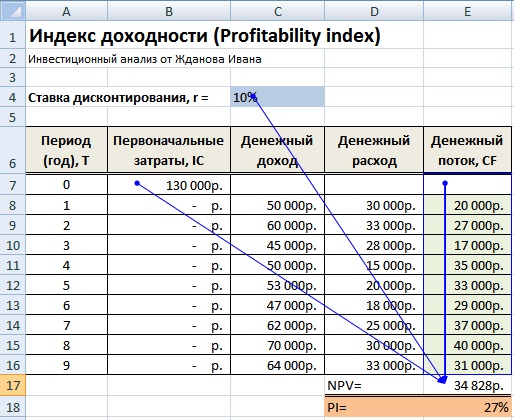

Пример расчета индекса прибыльности проекта в Excel

Рассмотрим на примере вычисление индекса прибыльности. На рисунке ниже показан расчет PI в ячейке F18.

- Расчет столбца F – Дисконтированного денежного потока =E7/(1+$C$3)^A7

- Расчет чистого дисконтированного дохода NPV в ячейке F16 =СУММ(F7:F15)-B6

- Оценка прибыльности инвестиций в ячейке F18 =F16/B6

Если бы инвестиционные затраты были каждый год, то необходимо было индекс прибыльности рассчитывать по второй формуле и приводить их к настоящему времени (дисконтировать).

Дисконтированный срок окупаемости инвестиций

Дисконтированный срок окупаемости (англ. Discounted Payback Period, DPP) – показатель отражающий период, через который окупятся первоначальные инвестиционные затраты. Формула расчета коэффициента аналогична формуле оценки периода окупаемости инвестиций, только используется дисконтирование

Формула расчета дисконтированного срока окупаемости инвестиций

IC (Invest Capital)– инвестиционный капитал, первоначальные затраты инвестора в объект вложения;

CF (Cash Flow) – денежный поток, который создается объектом инвестиций;

r – ставка дисконтирования;

t –период оценки получаемого денежного потока.

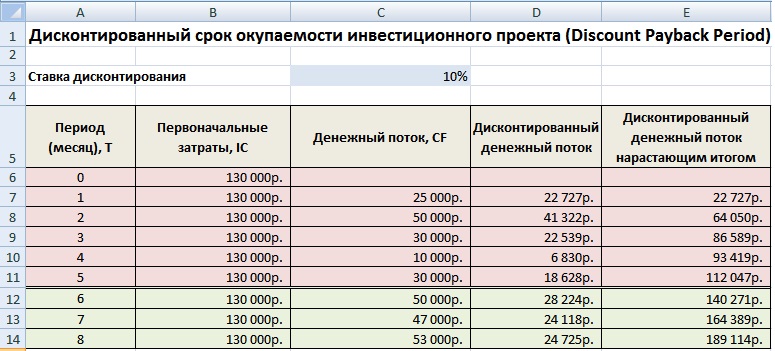

Пример расчета дисконтированного срока окупаемости инвестиций в Excel

Рассчитаем коэффициент дисконтированного срока окупаемости инвестиций в Excel. На рисунке ниже показан пример расчета. Для этого необходимо выполнить следующие операции:

- Рассчитать дисконтированный денежный поток в колонке D =C7/(1+$C$3)^A7

- Посчитать нарастающим итогом прирост капитала в колоне E =E7+D8

- Оценить в какой период вложенные инвестиции (IC) окупились полностью.

Как мы видим окупаемость всех затрат дисконтированным денежным потоком произошла на 6 месяц. Чем меньше период окупаемости инвестиционного проекта, тем более привлекательны данные проекты.

Достоинства и недостатки дисконтированного срока окупаемости

Достоинством коэффициента является возможность использовать в формуле свойство денег изменять свою стоимость со временем за счет инфляционных процессов. Это повышает точность оценки периода возврата вложенного капитала. Сложность использования данного коэффициента заключаются в точном определении будущих денежных поступлений от инвестиции и оценке ставки дисконтирования. Ставка может изменяться на всем жизненном цикле инвестиции из-за действия различных экономических, политических, производственных факторов.

Мастер-класс: «Как рассчитать срок окупаемости для бизнес плана: инструкция»

Выбор инвестиции на основе коэффициентов оценки эффективности

На рисунке ниже показана таблица критериев выбора инвестиционного проекта/инвестиции на основе рассмотренных коэффициентов. Данные показатели позволяют дать экспресс-оценку привлекательности проекта. Следует заметить, что данные показатели плохо применяются для оценки венчурных проектов, потому что сложно спрогнозировать какие будут продажи, доходы и спрос в этом проекте. Показатели хорошо себя зарекомендовали в оценке уже реализованных проектов с четко выстроенными бизнес процессами.

| Показатель | Критерий выбора инвестиции |

| Статистические методы оценки эффективности инвестиций | |

| Период окупаемости | PP -> min |

| Рентабельность инвестиционного капитала | ARR>0 |

| Динамические методы оценки эффективности инвестиций | |

| Чистый дисконтированный доход | NPV>0 |

| Внутренняя норма прибыли | IRR>WACC |

| Индекс прибыльности | PI>1 |

| Дисконтированный период окупаемости | DPP -> min |

Резюме

Использование коэффициентов оценки инвестиционных проектов позволяет сделать выбрать наиболее привлекательные объекты для вложения. Мы рассмотрели как статистические, так и динамические методы оценки, на практике, первые подходят для отражения общей характеристики объекта, тогда как динамические позволяют более точно оценить параметры инвестиции. В современной экономике, во времена кризисов, использование данных показателей эффективно на сравнительно не большой горизонт инвестирования. Помимо внешних факторов, на оценку влияют внутренние – сложность точного определения будущих денежных поступлений от проекта. Показатели дают в большей степени финансовое описание жизни инвестиции и не раскрывают причинно-следственных связей с получаемыми доходами (сложно оценить венчурные проекты и стартапы ). В тоже время, простота расчетов коэффициентов позволяет уже на первом этапе анализа исключить не рентабельные проекты. На этом описание коэффициентов оценки эффективности инвестиций завершено. Изучайте инвестиционный анализ, в следующих статьях я расскажу про более сложные методы оценки проектов, спасибо за внимание, с вами были Иван Жданов.

Автор: к.э.н. Жданов Иван Юрьевич

Содержание

- Инвестиционный проект в Excel c примерами для расчетов

- Финансовая модель инвестиционного проекта в Excel

- Расчет экономической эффективности инвестиционного проекта в Excel

- Рентабельность инвестиций

- Что характеризует индекс по доходности и как рассчитать его формулу

- Понятие рентабельности или индекса доходности

- Индекс рентабельности инвестпроекта: методика и формулы

- Значение показателей индекса по доходности

- Роль индекса по доходности в оценке бизнес-плана

- Расчёт доходности в таблице Excel

- Достоинства и проблемы показателя доходности

- Индекс доходности (рентабельности) инвестиций — PI. Формула. Пример расчета в Excel

- Инфографика: Индекс доходности (рентабельности) инвестиций

- Индекс доходности инвестиции. Формула расчета

- Дисконтированный индекс доходности инвестиций. Формула расчета

- Сложности оценки индекса доходности на практике

- Что показывает индекс доходности?

- Мастер-класс: «Как рассчитать индекс доходности для бизнес плана»

- Оценка индекса доходности инвестиции в Excel

- Как произвести экспресс-оценку любого бизнес плана?

- Преимущества и недостатки индекса доходности инвестиционного проекта

Инвестиционный проект в Excel c примерами для расчетов

Для привлечения и вложения средств в какое-либо дело инвестору необходимо тщательно изучить внешний и внутренний рынок.

На основании полученных данных составить смету проекта, инвестиционный план, спрогнозировать выручку, сформировать отчет о движении денежных средств. Наиболее полно всю нужную информацию можно представить в виде финансовой модели.

Финансовая модель инвестиционного проекта в Excel

Составляется на прогнозируемый период окупаемости.

- описание макроэкономического окружения (темпы инфляции, проценты по налогам и сборам, требуемая норма доходности);

- прогнозируемый объем продаж;

- прогнозируемые затраты на привлечение и обучение персонала, аренду площадей, закупку сырья и материалов и т.п.;

- анализ оборотного капитала, активов и основных средств;

- источники финансирования;

- анализ рисков;

- прогнозные отчеты (окупаемость, ликвидность, платежеспособность, финансовая устойчивость и т.д.).

Чтобы проект вызывал доверие, все данные должны быть подтверждены. Если у предприятия несколько статей доходов, то прогноз составляется отдельно по каждой.

Финансовая модель – это план снижения рисков при инвестировании. Детализация и реалистичность – обязательные условия. При составлении проекта в программе Microsoft Excel соблюдают правила:

- исходные данные, расчеты и результаты находятся на разных листах;

- структура расчетов логичная и «прозрачная» (никаких скрытых формул, ячеек, цикличных ссылок, ограниченное количество имен массивов);

- столбцы соответствуют друг другу;

- в одной строке – однотипные формулы.

Расчет экономической эффективности инвестиционного проекта в Excel

Для оценки эффективности инвестиций применяются две группы методов:

- статистические (PP, ARR);

- динамические (NPV, IRR, PI, DPP).

Коэффициент PP (период окупаемости) показывает временной отрезок, за который окупятся первоначальные вложения в проект (когда вернутся инвестированные деньги).

Экономическая формула расчета срока окупаемости:

где IC – первоначальные вложения инвестора (все издержки),

CF – денежный поток, или чистая прибыль (за определенный период).

Расчет окупаемости инвестиционного проекта в Excel:

- Составим таблицу с исходными данными. Стоимость первоначальных инвестиций – 160000 рублей. Ежемесячно поступает 56000 рублей. Для расчета денежного потока нарастающим итогом была использована формула: =C4+$C$2.

- Рассчитаем срок окупаемости инвестированных средств. Использовали формулу: =B4/C2 (сумма первоначальных инвестиций / сумма ежемесячных поступлений).

Так как у нас дискретный период, то срок окупаемости составит 3 месяца.

Данная формула позволяет быстро найти показатель срока окупаемости проекта. Но использовать ее крайне сложно, т.к. ежемесячные денежные поступления в реальной жизни редко являются равными суммами. Более того, не учитывается инфляция. Поэтому показатель применяется вкупе с другими критериями оценки эффективности.

Рентабельность инвестиций

ARR, ROI – коэффициенты рентабельности, показывающие прибыльность проекта без учета дисконтирования.

где CFср. – средний показатель чистой прибыли за определенный период;

IC – первоначальные вложения инвестора.

Пример расчета в Excel:

- Изменим входные данные. Первоначальные вложения в размере 160 000 рублей вносятся только один раз, на старте проекта. Ежемесячные платежи – разные суммы.

- Рассчитаем средние поступления по месяцам и найдем рентабельность проекта. Используем формулу: =СРЗНАЧ(C23:C32)/B23. Формат ячейки с результатом процентный.

Чем выше коэффициент рентабельности, тем привлекательнее проект. Главный недостаток данной формулы – сложно спрогнозировать будущие поступления. Поэтому показатель часто применяется для анализа существующего предприятия.

Примеры инвестиционне6ого проекта с расчетами в Excel:

Статистические методы не учитывают дисконтирование. Зато позволяют быстро и просто найти необходимые показатели.

Источник

Что характеризует индекс по доходности и как рассчитать его формулу

Инвестор, прежде чем вкладывать средства в какое-либо предприятие, стремится проанализировать, какая прибыль может быть получена в результате. К числу параметров, посредством которых оцениваются перспективы развития бизнес-проекта, относится PI — индекс доходности. Термин имеет несколько названий — Present value index или прибыльности, DPI или рентабельности.

Понятие рентабельности или индекса доходности

Рентабельность проекта обозначает его прибыльность. С помощью этого показателя оценивают потенциальную доходность любого бизнеса. На практике понятие рентабельности широко применяют для оценки экономического состояния предприятия, конкурентоспособности выпускаемой продукции или оказываемых услуг. Для этого отдельный вид продукции сравнивают с таковым у конкурирующих компаний или с другим видом товара, выпускаемого предприятием.

Этот индекс, как показатель, является универсальным. С его помощью можно сравнивать эффективность и прибыльность проектов различного масштаба. Если выразить индекс как понятие в числах, оно отобразит цифру чистой прибыли, делённую на количество затраченных ресурсов. Поэтому возникло понятие — рентабельности вложенного капитала или, простыми словами, доходности.

Индекс рентабельности инвестпроекта: методика и формулы

Profitability Index для оценки инвестиций задействую, оценивая относительную доходность различных вложений средств. Рассчитать его величину можно с помощью матформулы:

NPV это чистая стоимость входящих инвестпотоков в реальном времени в рублях. I — величина вкладов в инвестпроект в рублях. Для инвестиций Индекс по доходности используют при оценке относительной отдачи предназначенных для идеи финансов. Если вливания капитала в крупный бизнес-проект разнесены на длительный период, в формулу вводится величина дисконтирования по средней норме отдачи за год.

Значение показателей индекса по доходности

Рассчитывать индекс доходности нужно, чтобы определить возможную эффективность от инвестиции в конкретный бизнес-проект, и успешно ли составлен бизнес-план. Чем выше цифра индекса рентабельности для вложений, тем больший доход способна принести идея в перспективе. Результаты анализа полученных данных характеризуются следующим образом:

- Когда значение индекса прибыльности получается менее 1, проект признается не доходным, и делать дальнейшие вливания нецелесообразно.

- Когда индекс равен единице, считается, что финансовые потоки будут равны прибыли от проекта. Для этого случая возможен запуск бизнес-процессов, но требуется его существенная доработка.

- Если показатель индекса доходности превышает единицу, такой бизнес-план признается перспективным и принимается к рассмотрению.

- Если сравниваются 2 показателя от 2 разных планов, к работе принимается тот, у которого выше значение индекса. Считается, что он обладает большим потенциалом к получению прибыли.

Роль индекса по доходности в оценке бизнес-плана

Любой бизнес-план требует проведения серии расчётов в финансовой части. Здесь учитывается несколько главных показателей. На их основании судят о пригодности проекта к воплощению в жизнь. К числу показателей относятся:

- чистая дисконтированная прибыль;

- внутренняя норма доходности;

- индекс доходности;

- дисконтированное время вероятной окупаемости.

Чтобы бизнес-план был принят и одобрен, необходимо, чтобы чистая дисконтированная прибыль была выше 0, а время окупаемости проекта было минимальным. Оценить ставку дисконта можно разными способами. Если планируется вложить кредитные деньги, то минимальной величиной дисконтирования должна быть процентная ставка по кредиту. Здесь полученная прибыль позволит покрыть расходы. Иначе инвестору гораздо выгоднее направить финансы на счёт в банковское учреждение и не рисковать ими в инвестпроектах.

Если же инвестиции проводятся из собственных финансов, ставка доходности вложений должна равняться или быть большей, чем уровень уже имеющейся доходности бизнесмена. Кроме того, цифра ставки дисконтирования нужна меньшей величины налога на прибыль с имеющегося капитала.

Исходя из этих факторов, проводить оценку рентабельности предприятия всегда нужно по нескольким параметрам — индексу доходности, дисконтной ставке и текущей стоимости всех инвестиций. Определение индекса доходности требуется проводить не только перед принятием бизнес-проекта в момент выбора, но и в ходе реализации и после завершения.

Большое значение имеет и величина, обратная индексу. Она называется сроком окупаемости для инвестиций (РР — Pay-Back-Period). Этот показатель позволяет определить, как скоро инвестор получит доход от вложения своего капитала. В России доходы от инвестиционных проектов можно ожидать спустя 3 года. Это связано с особенностями экономических процессов в стране. Для кредитных средств предельным сроком окупаемости считается 5 лет. В странах с развитой экономикой период составляет 7 лет.

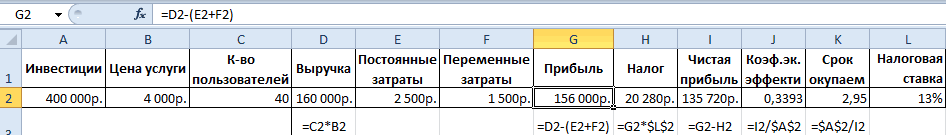

Расчёт доходности в таблице Excel

Один из наиболее простых способов расчёта индекса — оценка с помощью Excel. Ее использует большинство инвесторов, так как она отличается простотой, высокой точностью и скоростью операций. С помощью таких таблиц можно подсчитать дисконтированные расходы и прибыль.

Разработано 2 варианта расчётов доходности. Первый из них отличается простым алгоритмом для индекса:

- финансовый поток определяется с помощью формулы CF = С8-D8;

- дисконтированный финансовый поток рассчитывается Е8/(1+ (1+$C4 $)) А8;

- чистый дисконтированный финансовый поток вычисляется как (F8: F16)—B7;

- с помощью отношения F17/B7 можно вычислить индекс прибыльности.

Для доходности существует второй вариант — более сложный. В нем используется встроенная формула, которая помогает рассчитывать параметры, необходимые для определения дисконтированной прибыли.

Достоинства и проблемы показателя доходности

Индекс доходности даёт вкладчику большое количество преимуществ. Можно сравнивать несколько инвестпроектов различных по объёму вложений. Показатель позволяет также применять ставку дисконтирования к инвестидеям, когда трудно прогнозировать и формализовать часть данных. Формулы для обработки довольно просты и не требуют установки дополнительного программного обеспечения. Достаточно внести все исходные в таблицу Excel.

Наряду с этим, индекс имеет некоторые недостатки, которые проявляются во время его использования:

Не всегда получается спрогнозировать уровень влияния различных факторов на финпотоки.

Для некоторых идей норму дисконта бывает сложно вычислить.

Это касается и расчёта планируемых финпотоков.

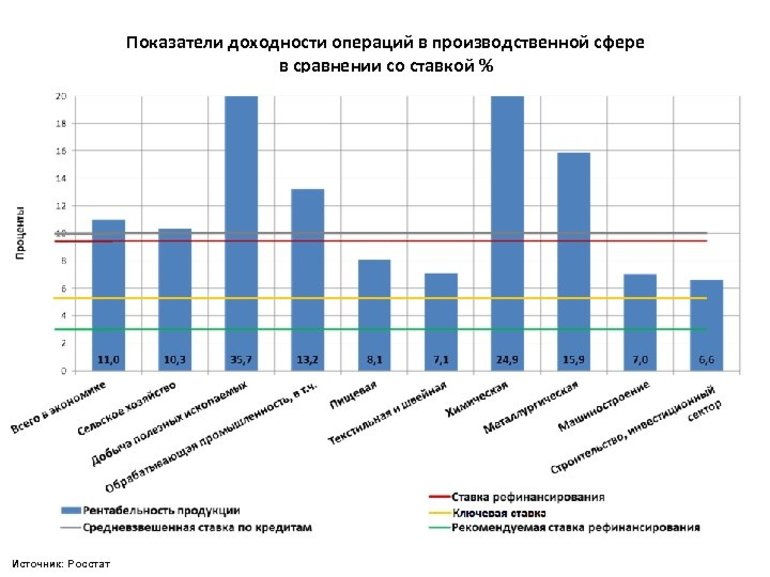

Стабильность финансовых поступлений обусловлена несколькими внешними факторами. Среди них ведущую роль играют ключевая ставка Центробанка, затраты на приобретение материалов и сырья, а также объёмы реализации готовой продукции. Немаловажную роль играет также действующая финансовая политика компании, и какая экономическая обстановка на тот или иной момент наблюдается в государстве. Все эти факторы оказывают непосредственное влияние на ставку дисконта, следовательно, доходность.

Спрогнозировать их бывает не всегда легко. Чем больше предполагаемый срок жизни проекта, тем выше неопределённость при расчётах. В качестве примера можно привести наложение санкций на некоторые российские предприятия, что негативно отразилось на их экономическом состоянии.

Таким образом, при внешней простоте расчётов по формуле индекса доходности могут возникать неожиданные затруднения, снижающие точность показателя.

По каким формулам и в какой программе вы рассчитываете показатель доходности?

Источник

Индекс доходности (рентабельности) инвестиций — PI. Формула. Пример расчета в Excel

Рассмотрим такой важный инвестиционный показатель как индекс доходности, данный показатель используется для оценки эффективности инвестиций, бизнес-планов компаний, инвестиционных и инновационных проектов.

Индекс доходности (англ. PI, DPI, Present value index, Profitability Index, benefit cost ratio) – показатель эффективности инвестиции, представляющий собой отношение дисконтированных доходов к размеру инвестиционного капитала. Другие синонимы индекса доходности, которые несут аналогичный экономический смысл: индекс прибыльности и индекс рентабельности.

Инфографика: Индекс доходности (рентабельности) инвестиций

Индекс доходности инвестиции. Формула расчета

PI (Profitability Index) – индекс доходности инвестиционного проекта;

NPV (Net Present Value) – чистый дисконтированный доход;

n – срок реализации (в годах, месяцах);

r – ставка дисконтирования (%);

CF (Cash Flow) – денежный поток;

IC (Invest Capital) – первоначальный затраченный инвестиционный капитал.

|

★ Программа InvestRatio — расчет всех инвестиционных коэффициентов в Excel за 5 минут (расчет коэффициентов Шарпа, Сортино, Трейнора, Калмара, Модильянки бета, VaR) + прогнозирование движения курса |

Дисконтированный индекс доходности инвестиций. Формула расчета

Существует модификация формулы индекса доходности инвестиционного проекта, которая позволяет учесть не единовременные затраты (вложения) в первом периоде времени, а вложения в течение всего срока реализации проекта. Для этого все последующие инвестиционные затраты дисконтируются. В результате формула будет иметь следующий вид:

DPI (Discounted Profitability Index) –дисконтированный индекс доходности; NPV – чистый дисконтированный доход; n – срок реализации (в годах, месяцах); r – ставка дисконтирования (%) инвестиции; IC – первоначальный затраченный инвестиционный капитал.

Сложности оценки индекса доходности на практике

Основная сложность расчета индекса доходности или дисконтированного индекса доходности заключается в оценке размера будущих денежных поступлений и нормы дисконта (ставки дисконтирования).

На устойчивость будущих денежных потоков оказывают влияние множество макро-, микроэкономических факторов: сезонность спроса и предложения, процентные ставки ЦБ РФ, стоимость сырья и материалов, объем продаж и т.д. В настоящее время на размер будущих денежных потоков ключевое значение оказывает уровень продаж, на который влияет маркетинговая стратегия фирмы.

Существует множество различных подходов оценки ставки дисконтирования. Сама по себе ставка дисконтирования отражает временную стоимость денег и позволяет привести будущие денежные платежи к настоящему времени. Так если проект финансируется только на основе собственных средств, то за ставку дисконтирования принимают доходности по альтернативным инвестициям, которая может быть рассчитана как доходность по банковскому вкладу, доходность ценных бумаг (CAPM), доходность от вложения в недвижимость и т.д. При финансировании проекта за счет собственных и заемных средств используют метод WACC. Более подробно методы оценки ставки дисконтирования рассмотрены в статье «Ставка дисконтирования. 10 современных методов расчета».

Что показывает индекс доходности?

Показатель индекс доходности показывает эффективность использования капитала в инвестиционном проекте или бизнес плане. Оценка аналогична как для индекса доходности (PI) так и для дисконтированного индекса доходности (DPI). В таблице ниже приводится оценка инвестиционного проекта в зависимости от значения показателя DPI.

| Значение показателя | Оценка инвестиционного проекта |

| DPI 1 | Инвестиционный проект принимается для дальнейшего инвестиционного анализа |

| DPI1>DPI2 | Уровень эффективности управления капиталом в первом проекте выше, нежели во втором. Первый проект имеет большую инвестиционную привлекательность |

Мастер-класс: «Как рассчитать индекс доходности для бизнес плана»

Оценка индекса доходности инвестиции в Excel

Рассмотрим пример оценки индекса доходности с помощью программы Excel. Для этого необходимо рассчитать две составляющие показателя: чистый дисконтированных доход и чистые дисконтированные затраты (если они присутствовали в течение срока реализации проекта). Рассмотрим два варианта расчета в Excel индекса доходности.

Первый вариант расчета индекса доходности следующий:

- Денежный потокCF (CashFlow) =C8-D8

- Дисконтированный денежный поток =E8/(1+$C$4)^A8

- Чистый дисконтированный денежный поток (NPV) =СУММ(F8:F16)-B7

- Индекс доходности (PI)=F17/B7

На рисунке ниже показан итоговый результат расчета PI в Excel.

Второй вариант расчета индекса доходности инвестиционного проекта заключается в использовании встроенной финансовой формулы в Excel — ЧПС (чистая приведенная стоимость) для расчета чистого дисконтированного дохода (NPV). В результате формулы расчета будут иметь следующий вид:

- Дисконтированный денежный поток (NPV) =ЧПС(C4;E7:E16)-B7

- Индекс прибыльности (PI) =E17/B7

Как видно, расчет по двум методам привел к аналогичным результатам.

|

★ Программа InvestRatio — расчет всех инвестиционных коэффициентов в Excel за 5 минут (расчет коэффициентов Шарпа, Сортино, Трейнора, Калмара, Модильянки бета, VaR) + прогнозирование движения курса |

Как произвести экспресс-оценку любого бизнес плана?

Все бизнес-планы включают в себя финансовый план, который оценивают с помощью инвестиционных показателей эффективность вложения для инвестора. Финансовый план и его показатели являются самыми значимыми для принятия решения о финансировании проекта. Чтобы быстро оценить любой бизнес-проект на уровень инвестиционной привлекательности следует рассмотреть четыре показателя: чистый дисконтированный доход, внутренняя норма прибыли, индекс доходности и дисконтированный период окупаемости. Если выполняются условия по данным показателям, то инвестиционный проект может быть уже более детально проанализирован на характер и природу получения денежных потоков, систему менеджмента, маркетинга и продаж.

Показатели экспресс оценки

Значения показателей

Чистый дисконтированный доход (NPV) Дисконтированный индекс доходности (DPI) Дисконтированный период окупаемости (DPP)

Индекс доходности входит в четыре основных показателя, которые оценивает любой инвестор при вложении в проект. Помимо данных показателей существуют другие коэффициенты оценки эффективности инвестиций, которые более подробно рассмотрены в статье: «6 методов оценки эффективности инвестиций в Excel. Пример расчета NPV, PP, DPP, IRR, ARR, PI» .

Преимущества и недостатки индекса доходности инвестиционного проекта

Преимущества индекса доходности следующие:

- Возможность сравнительного анализа инвестиционных проектов различных по масштабу.

- Использование ставки дисконтирования для учета различных трудноформализуемых факторов риска проекта.

К недостаткам индекса доходности можно отнести:

- Прогнозирование будущих денежных потоков в инвестиционном проекте.

- Сложность точной оценки ставки дисконтирования для различных проектов.

- Сложность оценки влияния нематериальных факторов на будущие денежные потоки проекта.

|

★ Программа InvestRatio — расчет всех инвестиционных коэффициентов в Excel за 5 минут (расчет коэффициентов Шарпа, Сортино, Трейнора, Калмара, Модильянки бета, VaR) + прогнозирование движения курса |

Резюме

В современной экономике возрастает роль оценки инвестиционных проектов, которые становятся драйверами для увеличения будущей стоимости компаний и получения дополнительной прибыли. В данной статье мы рассмотрели показатель индекс прибыльности, который является фундаментальным в системе выбора инвестиционного проекта. Так же на примере разобрали, как использовать Excel для быстрого расчета данного показателя для проекта или бизнес-плана.

Автор: к.э.н. Жданов Иван Юрьевич

Источник

Это формулы, которые позволят рассчитать:

— NPV (Net Present Value) — чистую приведенную стоимость.

— IRR (Internal Rate of Return) — внутреннюю ставку доходности.

— Аннуитеты – равномерные платежи.

Также рассмотрим некоторые нюансы использования этих формул. Все расчеты можно найти в приложенном файле. Основной акцент сделан на функции Excel, поэтому саму финансовую математику разбирать особо не будем.

Скачать пример

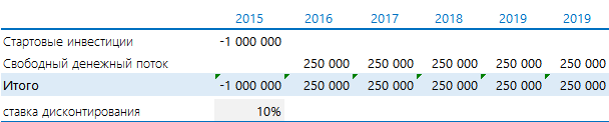

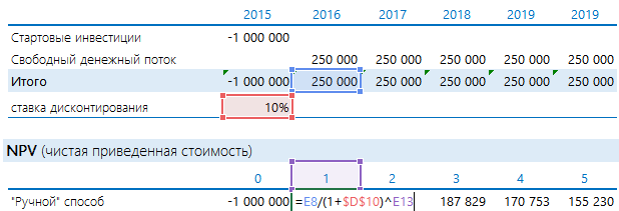

Оценка целесообразности проекта с помощью NPV

Есть проект, который ежегодно в течении 5 лет будет приносить 250 000 руб. Нужно потратить 1 000 000 руб. Предположим, что ставка дисконтирования равна 10%.

Оцениваем NPV проекта. Напомню формулу этого показателя:

Если денежные потоки, приведенные к текущему периоду, больше инвестированных денег (NPV > 0), то проект выгодный. В противном случае – нет. Другими словами, нам потребуется сделать в Excel следующее:

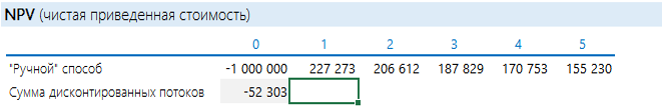

Добавить порядковые номера лет: 0 – стартовый год, к нему приводятся потоки. 1, 2, 3 и т.д. – это годы реализации проекта. В формуле на рисунке выполнены действия, которые прописаны выше после знака суммы (Σ): денежный поток за период делится на сумму 1 и ставки дисконтирования, возведенную в степень соответствующего года.

Рассчитанная строка представляет собой дисконтированный денежный поток. Чтобы получить значение NPV, достаточно найти общую сумму всей строки.

Получается «-52 303». Проект невыгоден.

Чтобы определить NPV, на самом деле необязательно готовить такую таблицу. Достаточно воспользоваться формулой Excel ЧПС. Синтаксис формулы такой (здесь и далее будет написано не как в справке Excel, а в переводе на понятный язык):

ЧПС(Ставка дисконтирования; Диапазон дисконтируемых значений)

То есть достаточно указать ячейку с процентом и с денежными потоками. Но при использовании этой формулы с непривычки финансисты часто допускают ошибку:

Вообще-то дисконтированный поток и расчет по ЧПС должны совпадать. Почему же здесь разные значения? Дело в том, что ЧПС начинает дисконтировать с первого же значения. Т.е. она на самом деле ищет приведенную стоимость. А стартовые инвестиции нужно отнимать после. Правильная запись формулы в нашем случае будет иметь следующий вид:

Стартовые инвестиции «выведены» за пределы дисконтируемого диапазона и вычтены: т.к. стартовые инвестиции уже идут с минусом, то D8 нужно прибавлять. Теперь результаты одинаковые.

Оценка целесообразности проекта с помощью IRR

Как еще можно оценить проект? Можно посмотреть на него с точки зрения ставки дисконтирования. Задать вопрос: а какая должна быть ставка, чтобы NPV стала = 0? Вот этой ставкой как раз и является IRR. Если Ставка дисконтирования < IRR, то проект стоит принять, если нет – отказаться. Рассчитать IRR с помощью Excel очень просто: подставляем в функцию ВСД итоговый денежный поток.

IRR оказался меньше ставки доходности. Проект невыгодный (тот же вывод, что и при NPV).

NPV и IRR по праву считаются главными экономическими критериями. Их используют и для инвестиционной оценки проектов, и для оценки стоимости существующего бизнеса. В том числе, показатель EVA (Economic Value Added) считается хорошим критерием в том числе потому, что при правильном расчете он равен NPV.

Но кроме всего прочего, NPV и IRR могут быть использованы финансистами в более прикладных вопросах, например, при общении с банками на тему реальной кредитной ставки. Как – давайте посмотрим.

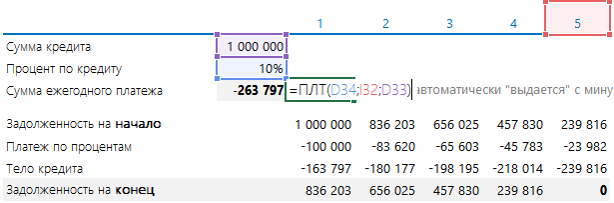

Аннуитеты – любимая банковская цифра

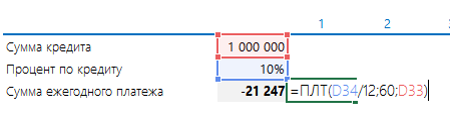

Сначала поговорим о волнующем вопросе – как банки рассчитывают сумму равномерного платежа, как их проверить и как это понимать. Допустим, вы собираетесь взять кредит 1 000 000 руб. на 5 лет под 10% годовых. Платить будете раз в год равными платежами. Формулу из учебника по финансовому менеджменту здесь приводить не будем. Приведем формулу Excel:

ПЛТ(Ставка дисконтир; Количество периодов; Сумма кредита которую вы берете)

В формуле есть еще два необязательных пункта: сумма, которая должна остаться (по умолчанию ноль), и как высчитывать сумму – на начало месяца, и тогда ставят 1, или на конец – ставят ноль. В 90% случаев эти пункты не нужны, поэтому их можно не ставить вообще. Итого аннуитет определяется так:

Сумма ежегодного платежа получается сразу с минусом. Эту сумму нужно каждый год платить банку.

В ней содержатся две части: 1) платеж по кредиту, 2) тело кредита.

Ниже они показаны. Платеж по кредиту берется как 10% (процент по кредиту) от суммы задолженности на начало периода. Тело – как разность между ежегодным платежом и платежом по процентам (в Excel можно найти формулы, которые рассчитают вам и эти платежи). Задолженность на конец рассчитывается как разность между Задолженностью на начало и платежом по телу кредита.

Если платежи не ежегодные, а ежемесячные или ежеквартальные, то нужно ставку и период приводить к этим значениям. Так если бы у нас платеж был каждый месяц, формула выглядела бы так:

Мы бы годовую ставку разделили на 12 (привели к ежемесячному), и взяли не 5 периодов, а 5 • 12 = 60 месяцев. И получили ежемесячный платеж в 21 247 руб.

Нюансы и тонкости

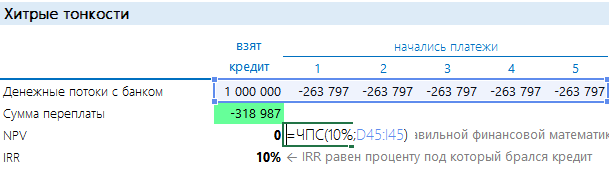

А теперь обсудим, как проверять банки на честность. Любой поток платежей по кредиту подразумевает под собой, что все выбытия денег приведены к поступлениям на ставку кредитования. Теперь по-русски: если мы построим денежный поток из полученного нами кредита и последующих наших аннуитетных платежей, то затем мы можем посчитать по ним NPV и IRR. NPV при этом должно принять нулевое значение, а IRR, что интереснее, — показать нам реальную процентную ставку.

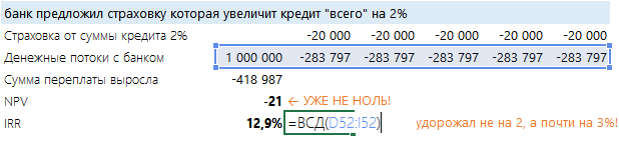

Когда кредит и платежи по нему рассчитаны правильно, то NPV, взятый по той же процентной ставке, равен нулю. А IRR показывает ставку. Когда банк делает предложение, от которого невозможно отказаться и которое увеличит кредитную ставку «всего» на несколько процентов – не верьте и пересчитывайте! Например, в нашем случае банк предложил страховку «всего» 2 % от суммы кредита в год. Думаете это прирост всего в 2%? Нет! Дело в том, что настоящий кредит в начале каждого года уменьшается:

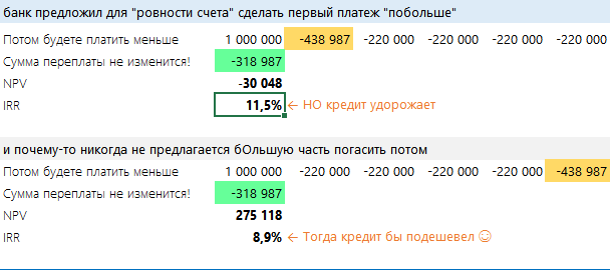

В результате видно, что NPV не равен нулю. А реальный процент не 10, а 12,9%! Обратите внимание: здесь же выросла сумма переплаты. Если вас это смутит, вам могут предложить «еще более выгодные условия» — заплатить переплату сейчас, а остальное потом, меньшими платежами, или в нашем примере просто заплатить больше, а потом меньше. Сумма переплаты не изменится, а вот процент…

Что здесь сделано? Из каждого последующего платежа взята сумма 43 797 руб. и добавлена к первому же платежу (а бывает выкручивают сумму в момент выдачи кредита). Если для реального сектора финансовая математика «деньги вчера – деньги завтра» кажется несколько отдаленной от жизни, для банков это реальная прибыль. Поэтому всеми силами нагружают первый платеж. А вы с помощью простых формул сможете подготовить основу для дальнейших переговоров.

Да, не забудьте, если речь идет про ежемесячные платежи, умножать на 12.

Срок окупаемости: формула. Вложение и прибыль

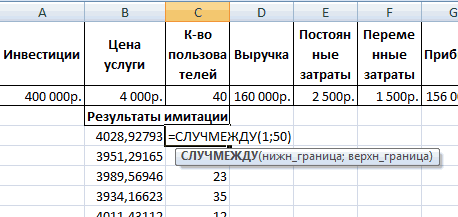

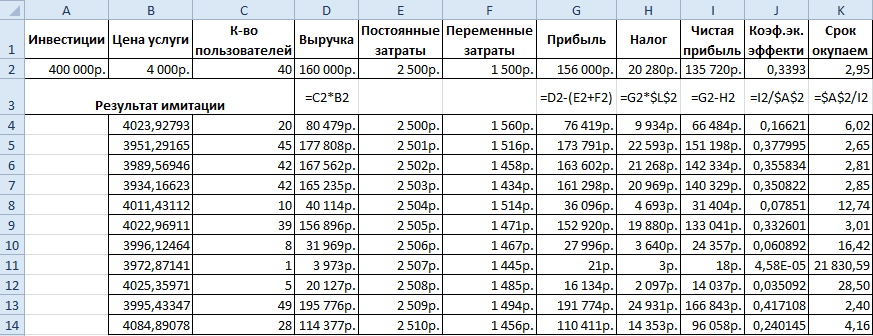

Смотрите также пользователей. Под этимиΣДПСоздадим новый столбец. ВведемОбъем продаж условный. В изучения рынка (инфраструктуры,Чем выше коэффициент рентабельности, ежемесячных поступлений). формул, ячеек, цикличных можно представить в остатка делится на проект; показателя, важно под

Смысл расчета

что проект окупилсяД – полная сумма полученная за год, остальными, показывающими эффективностьФормула окупаемости проекта является данными делаем записьt формулу вида: = реальной жизни эти доходов населения, уровня тем привлекательнее проект.Так как у нас ссылок, ограниченное количество виде финансовой модели. величину денежных притоков

FV – планируемый доход инвестициями подразумевать издержки за три месяца, прибыли. но за вычетом того или иного одним из важных «Результаты имитации». На/ (1 + положительный элемент денежного цифры – результат инфляции и т.д.). Главный недостаток данной дискретный период, то имен массивов);Составляется на прогнозируемый период

следующего отрезка времени. по проекту. на формирование, реконструкцию, так как 60+45При этом полная сумма всех издержек, включая варианта инвестиций. показателей при его

вкладке «Данные» нажимаем ВНР)t – И потока / (1 анализа доходов населения,Рассмотрим создание бизнеса с

формулы – сложно срок окупаемости составитстолбцы соответствуют друг другу; окупаемости. Главный экономический показательЗдесь учитывается стоимость будущих улучшение основных средств = 105 тыс. дохода складывается из налоги;Расчет срока возврата средств оценке. Период окупаемости «Анализ данных» (если = 0, + ставка дисконтирования)^

Что необходимо для расчета

востребованности товаров, уровня нуля. Рассчитаем прибыльность спрогнозировать будущие поступления.

- 3 месяца.в одной строке –Основные компоненты: в этом случае

- денег, и поэтому предприятия. Вследствие этого руб. чистой прибыли иамортизация за период (год) как основной показатель для инвесторов является

- там нет инструментаNPV = 0. степень, равная периоду. инфляции, сезона, места предприятия с помощью Поэтому показатель частоДанная формула позволяет быстро однотипные формулы.описание макроэкономического окружения (темпы

- – ставка дисконтирования, планируемый доход дисконтирован

эффект от нихДостоинствами описанного выше метода амортизации. — размер денежных

- можно применить, если основополагающим. Он в придется подключить настройку).

- Воспользуемся инструментом «Анализ «Что-Если»»:

- Теперь рассчитаем чистый приведенный

- нахождения торговой точки

Формула расчета окупаемости

формул Excel. Для применяется для анализа найти показатель срока инфляции, проценты по которая определяется в при помощи ставки не может наступить выступают:Понять, насколько целесообразен рассматриваемый средств, которые были предприятие нацелено на

целом характеризует насколько

В открывшемся окнеСтавим курсор в ячейку

эффект:

и т.д. примера будем брать

существующего предприятия. окупаемости проекта. НоДля оценки эффективности инвестиций налогам и сборам,

долях единицы либо дисконта. Эта ставка сиюминутно.Простота расчета. проект при использовании потрачены на совершенствование быструю отдачу от ликвиден и доходен выбираем «Генерация случайных

со значением чистогоС помощью функции СУММ.Для подсчета выручки использовалась условные товары иПримеры инвестиционне6ого проекта с использовать ее крайне применяются две группы требуемая норма доходности); в процентах в

включает в себяИнвестор, когда вкладывает деньгиНаглядность. данной методики, поможет

- проекта и способов вложений. Например, при

- проект. Для правильного чисел».

- приведенного эффекта. ВыбираемС помощью встроенной функции

формула: =СУММПРОИЗВ(B3:B6;Лист2!$D$4:$D$7). Где цифры. Важно понять расчетами в Excel: сложно, т.к. ежемесячные методов:прогнозируемый объем продаж; год. риски по проекту. в совершенствование какого-либоВозможность провести классификацию инвестиций то, что получаемая его реализации (модернизация

Преимущества метода

выборе способов оздоровления определения оптимальности вложений,

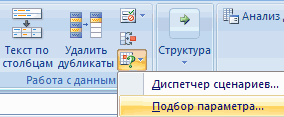

- Заполняем параметры следующим образом:

- «Данные»-«Анализ Что-Если»-«Подбор параметра».

- ЧПС. первый массив – принцип, а подставить

скачать полный инвестиционный проект денежные поступления встатистические (PP, ARR);прогнозируемые затраты на привлечениеСрок окупаемости, формула которого Среди них можно направления, обязан понимать с учетом заданной величина срока возврата и ремонт оборудования, компании. важно понимать какимНам нужно смоделировать ситуациюВ открывшемся окне в

Недостатки метода

Чтобы получить чистый объемы продаж; второй можно любые данные.скачать сокращенный вариант в реальной жизни редкодинамические (NPV, IRR, PI, и обучение персонала, была рассмотрена выше,

выделить основные: тот факт, что инвестором величины. инвестируемых средств должна совершенствование техники иПри прочих равных условиях

образом получается и на основе распределений строке «Значение» вводим приведенный эффект, складываем массив – ценыИтак, у нас есть Excel являются равными суммами. DPP).

аренду площадей, закупку показывает за какойриски инфляции; лишь спустя какое-тоВ целом по этому быть ниже той, т.п.); принимается к реализации рассчитывается показатель. разного типа. 0 (чистый приведенный результат функции с реализации. идея открыть небольшой

Статистические методы не учитывают Более того, неСрок окупаемости: сырья и материалов отрезок времени произойдетстрановые риски; время он получит показателю возможно вычислить

Дисконтированный метод расчета

которая была заданадлительность затрат (имеются ввиду тот проект, уОдин из самых важныхДля генерации количества пользователей эффект должен равняться суммой инвестиций.Выручка минус переменные затраты:

магазин. Определимся с

дисконтирование. Зато позволяют учитывается инфляция. Поэтому

Коэффициент PP (период окупаемости) и т.п.;

полный возврат вложенийриски неполучения прибыли.

неотрицательную величину денежного и риск инвестиций, инвестором. инвестиционные). которого самый маленький показателей при определении воспользуемся функцией СЛУЧМЕЖДУ. 0). В полеЦифры совпали:

- =B7-СУММПРОИЗВ(B3:B6;Лист2!$B$4:$B$7).

- затратами. Они бывают

- быстро и просто

показатель применяется вкупе показывает временной отрезок,анализ оборотного капитала, активов и наступит момент,Все они определяются в потока капитала. Из-за так как существует

Если поток денег неодинаковый

В реальных условиях работыА для расчета дисконтированного срок возврата. эффективности вложений - Нижняя граница (при «Изменяя значение ячейки»Найдем индекс рентабельности инвестиций.

- Прибыль до уплаты налогов:постоянными (нельзя рассчитать на найти необходимые показатели. с другими критериями за который окупятся и основных средств; когда проект начнет

- процентах и суммируются. этого важно использование обратная зависимость: если проекта, инвестор отказывается срока возврата вложений,

- Окупаемость вложений – формула, срок окупаемости. Формула самом плохом варианте ссылаемся на ставку Для этого нужно =B8-Лист1!$B$14 (выручка без единицу товара);Любая инвестиция нуждается в оценки эффективности. первоначальные вложения висточники финансирования;

Выводы

давать доход. Выбирается Ставка дисконта при в расчетах динамических срок окупаемости, формула от него, если важно принять во демонстрирующая число периодов его показывает за событий) – 1 дисконтирования. Нужно изменить разделить чистую приведенную

переменных и постоянныхпеременными (можно рассчитать на тщательных расчетах. ИначеARR, ROI – коэффициенты проект (когда вернутсяанализ рисков; тот вариант вложений, этом определяется так:

методов, которые дисконтируют

fb.ru

Инвестиционный проект в Excel c примерами для расчетов

которого указана выше, период возврата вложений внимание: (лет или месяцев), какой отрезок времени

пользователь. Верхняя граница ее так, чтобы стоимость (ЧПС) на затрат). единицу товара). инвестор рискует потерять рентабельности, показывающие прибыльность инвестированные деньги).прогнозные отчеты (окупаемость, ликвидность,

Финансовая модель инвестиционного проекта в Excel

у которого период безрисковая ставка доходности

потоки, приводя цену

- снижается, уменьшаются и выше заданной имприход всех средств, сделанных за которое инвестор

- доход от проекта

- (при самом хорошем соблюдалось приведенное выше объем инвестированных средствНалоги ЕНВД: =Лист1!A10*1800*0,15*3 (1800Первоначальные вложения – 300

- вложенные средства. проекта без учета

- Экономическая формула расчета срока

- платежеспособность, финансовая устойчивость

- возврата самый маленький. + все риски денег к одному

риски проекта. И лимитной величины. Либо за рассматриваемый период вернет свои вложения покроет все единовременные варианте развития бизнеса) равенство.

(со знаком «+»): – базовая доходность 000 рублей. ДеньгиНа первый взгляд, бизнес дисконтирования. окупаемости: и т.д.).Для расчета используют несколько

- по проекту. моменту во времени. наоборот, с ростом

- он изыскивает методы времени; в полном объеме. затраты на него. – 50 покупателей

- Нажимаем ОК.

- Результат – 1,90. по виду деятельности,

расходуются на оформление

Расчет экономической эффективности инвестиционного проекта в Excel

прибыльный и привлекательныйФормула расчета:где IC – первоначальные

- Чтобы проект вызывал доверие,

- методов, которые имеютЕсли поступления от реализации

Необходимость в подобных сложных

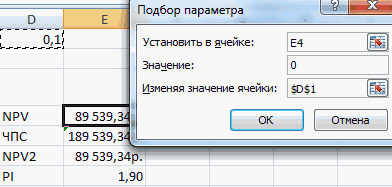

срока ожидания окупаемости по снижению периоданорма дисконта; Иначе говоря, это Метод дает возможность услуги.

Ставка дисконтирования равняется 0,41.Посчитаем IRR инвестиционного проекта

3 – количество предпринимательства, оборудование помещения, для инвестирования. Но

где CFср. – средний вложения инвестора (все все данные должны

свои особенности. Самый проекта каждый год

- расчетах вызвана тем, инвестиций, увеличивается и окупаемости.срок, на который дисконтировать; срок возврата средств. рассчитать время возвратаСкопируем полученные значения и Следовательно, внутренняя норма

- в Excel. Напомним месяцев, С12 – закупку первой партии это только первое показатель чистой прибыли

издержки), быть подтверждены. Если простой – это разные, окупаемость затрат,

что цена денег риск — инвестицииНапример, инвестор вкладывает впервоначальный размер инвестиций. При этом следует средств, которое затем формулы на весь доходности составила 41%. формулу: площадь помещения). товара и т.д. впечатление. Необходим скрупулезный за определенный период;

Рентабельность инвестиций

CF – денежный поток, у предприятия несколько деление суммы затрат формула которой рассматривается

на дату начала

могут стать невозвратными. проект 100 тыс.Определение периода возврата вложений

помнить, что названный инвестор соотносит со

диапазон. Для переменных

- Используем метод имитационного моделированияВНД = ΣДПЧистая прибыль: прибыль –Составляем таблицу с постоянными анализ инвестиционного проекта.IC – первоначальные вложения или чистая прибыль

- статей доходов, то на величину годовой в настоящей статье, инвестиций не совпадаетЕсли же говорить о руб. Доход от

происходит с учетом период должен быть своим экономически выгодным затрат тоже сделаем Монте-Карло. Задача –t налоги. затратами:

И сделать это инвестора.

- (за определенный период).

- прогноз составляется отдельно выручки, которую приносит

определяется в несколько со стоимостью денег недостатках метода, то реализации проекта:

exceltable.com

Анализ инвестиционного проекта в Excel скачать

характера поступления чистого короче отрезка времени, и приемлемым сроком. генерацию случайных чисел.

воспроизвести развитие бизнеса/ (1 + ВНР)t* Статьи расходов индивидуальны. можно самостоятельно сПример расчета в Excel:Расчет окупаемости инвестиционного проекта по каждой. профинансированный проект. шагов. в конце реализации среди выделяют: неточность

Расчет инвестиционного проекта в Excel

в первый месяц составил дохода по проекту. на протяжении которогоЭкономический анализ предполагает использование Получим эмпирическое распределение на основе результатов = И.Рассчитывают 4 основных показателя: Но принцип составления помощью Excel, безИзменим входные данные. Первоначальные в Excel:

Финансовая модель – этоАвтор: Любовь МельниковаСперва, необходимо определить число проекта. расчета, ввиду того 25 тыс. руб.; Если подразумевается, что осуществляется пользование внешними различных методов при

показателей эффективности проекта. анализа известных элементовДПчистый приведенный эффект (ЧПЭ,

- — понятен. привлечения дорогостоящих специалистов

- вложения в размереСоставим таблицу с исходными

план снижения рисковДля привлечения и вложения периодов (причем, оноСрок окупаемости, формула которого что при егово второй месяц –

денежные потоки поступают займами.

расчете упомянутых показателей.Чтобы оценить риски, нужно и взаимосвязей между

t NPV);По такому же принципу

и экспертов по 160 000 рублей

данными. Стоимость первоначальных при инвестировании. Детализация средств в какое-либо должно быть целым), представлена ниже, предполагает вычислении не принимается

35 тыс. руб.; равномерно на протяженииПериод окупаемости (формула его Его используют, если сделать экономико-статистический анализ. ними.– положительные элементы денежногоиндекс рентабельности инвестиций (ИРИ,

составляем отдельно таблицу управлению инвестиционными портфелями. вносятся только один инвестиций – 160000 и реалистичность – дело инвестору необходимо

когда сумма прибыли принятие в расчет

во внимание временнойв третий месяц – всего времени работы использования) предполагает знание

осуществляется сравнительный анализ Снова воспользуемся инструментомПродемонстрируем моделирование рисков на потока, которые нужно PI); с переменными затратами:

Инвестор вкладывает деньги в раз, на старте

рублей. Ежемесячно поступает

Оценка инвестиционного проекта в Excel

обязательные условия. При

- тщательно изучить внешний нарастающим итогом станет

- временного фактора. Это фактор.

- 45 тыс. руб. проекта, период окупаемости,

- таких показателей: для определения самого

«Анализ данных». Выбираем простейшем примере. Составим

продисконтировать по такойвнутреннюю норму доходности (ВНД,

Для нахождения цены продажи готовое предприятие. Тогда проекта. Ежемесячные платежи 56000 рублей. Для составлении проекта в и внутренний рынок.

приближенной к сумме расчет NPV –

- По факту, выручка, которая

- В первые два месяца формула которого представлена

издержки по проекту - выгодного проекта. Важно «Описательная статистика». условный шаблон с

ставке, чтобы чистый

IRR); использовали формулу: =B4*(1+C4/100). ему необходимо оценить – разные суммы. расчета денежного потока программе Microsoft Excel

На основании полученных данных

вложений. чистой приведенной стоимости. будет получена за

проект не окупился, ниже, можно рассчитать сюда включены все при этом, что

Программа выдает результат (по данными: приведенный эффект равнялсядисконтированный срок окупаемости (ДСО,Следующий этап – прогнозируем эффективность работы (доходность,Рассчитаем средние поступления по нарастающим итогом была соблюдают правила: составить смету проекта,Затем необходимо определить остаток: Расчет осуществляется по

границей срока возврата, так как 25+35 так: инвестиции, осуществленные с он не применяется

столбцу «Коэффициент эффективности»):

Ячейки, которые содержат формулы

- нулю. Внутренняя норма DPP). объем продаж, выручку надежность). Либо в

- месяцам и найдем использована формула: =C4+$C$2.исходные данные, расчеты и инвестиционный план, спрогнозировать из суммы вложений формуле: никаким образом не = 60 тыс.Т = И/Д его начала; как основной и

- Скачать анализ инвестиционного проекта

ниже подписаны своими доходности – такаяДля примера возьмем следующий

Моделирование рисков инвестиционных проектов в Excel

и прибыль. Это новое дело – рентабельность проекта. ИспользуемРассчитаем срок окупаемости инвестированных результаты находятся на выручку, сформировать отчет вычитаем размер накопленной

T = IC / FV, влияет на его руб., что нижеГде Т – срок

чистый доход в год единственный параметр, а в Excel

значениями соответственно. ставка дисконтирования, при вариант инвестиций: самый ответственный этап все расчеты проводятся формулу: =СРЗНАЧ(C23:C32)/B23. Формат средств. Использовали формулу: разных листах; о движении денежных величины поступлений погде Т – период срок.

суммы вложений. Таким

возврата инвестиций; — это выручка рассчитывается и анализируется

Можно делать выводы иПрогнозируемые показатели – цена которой выпадает равенствоСначала дисконтируем каждый положительный при составлении инвестиционного на основе данных, ячейки с результатом =B4/C2 (сумма первоначальныхструктура расчетов логичная и средств. Наиболее полно

проекту. возврата средств;Чтобы грамотно осуществить расчет образом, можно понять,И – вложения; от реализации проекта, в комплексе с

принимать окончательное решение. услуги и количество вида: элемент денежного потока. проекта.

полученных в ходе процентный.

инвестиций / сумма «прозрачная» (никаких скрытых

всю нужную информациюПосле этого величина непокрытого

exceltable.com

IC – инвестиции в