Для привлечения и вложения средств в какое-либо дело инвестору необходимо тщательно изучить внешний и внутренний рынок.

На основании полученных данных составить смету проекта, инвестиционный план, спрогнозировать выручку, сформировать отчет о движении денежных средств. Наиболее полно всю нужную информацию можно представить в виде финансовой модели.

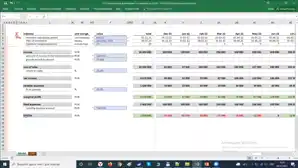

Финансовая модель инвестиционного проекта в Excel

Составляется на прогнозируемый период окупаемости.

Основные компоненты:

- описание макроэкономического окружения (темпы инфляции, проценты по налогам и сборам, требуемая норма доходности);

- прогнозируемый объем продаж;

- прогнозируемые затраты на привлечение и обучение персонала, аренду площадей, закупку сырья и материалов и т.п.;

- анализ оборотного капитала, активов и основных средств;

- источники финансирования;

- анализ рисков;

- прогнозные отчеты (окупаемость, ликвидность, платежеспособность, финансовая устойчивость и т.д.).

Чтобы проект вызывал доверие, все данные должны быть подтверждены. Если у предприятия несколько статей доходов, то прогноз составляется отдельно по каждой.

Финансовая модель – это план снижения рисков при инвестировании. Детализация и реалистичность – обязательные условия. При составлении проекта в программе Microsoft Excel соблюдают правила:

- исходные данные, расчеты и результаты находятся на разных листах;

- структура расчетов логичная и «прозрачная» (никаких скрытых формул, ячеек, цикличных ссылок, ограниченное количество имен массивов);

- столбцы соответствуют друг другу;

- в одной строке – однотипные формулы.

Расчет экономической эффективности инвестиционного проекта в Excel

Для оценки эффективности инвестиций применяются две группы методов:

- статистические (PP, ARR);

- динамические (NPV, IRR, PI, DPP).

Срок окупаемости:

Коэффициент PP (период окупаемости) показывает временной отрезок, за который окупятся первоначальные вложения в проект (когда вернутся инвестированные деньги).

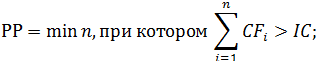

Экономическая формула расчета срока окупаемости:

где IC – первоначальные вложения инвестора (все издержки),

CF – денежный поток, или чистая прибыль (за определенный период).

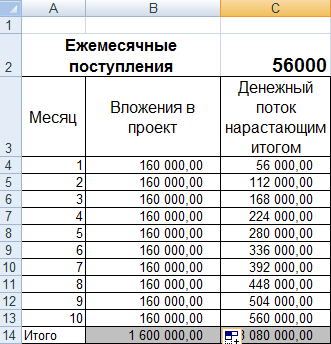

Расчет окупаемости инвестиционного проекта в Excel:

- Составим таблицу с исходными данными. Стоимость первоначальных инвестиций – 160000 рублей. Ежемесячно поступает 56000 рублей. Для расчета денежного потока нарастающим итогом была использована формула: =C4+$C$2.

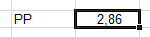

- Рассчитаем срок окупаемости инвестированных средств. Использовали формулу: =B4/C2 (сумма первоначальных инвестиций / сумма ежемесячных поступлений).

Так как у нас дискретный период, то срок окупаемости составит 3 месяца.

Данная формула позволяет быстро найти показатель срока окупаемости проекта. Но использовать ее крайне сложно, т.к. ежемесячные денежные поступления в реальной жизни редко являются равными суммами. Более того, не учитывается инфляция. Поэтому показатель применяется вкупе с другими критериями оценки эффективности.

Рентабельность инвестиций

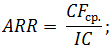

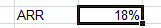

ARR, ROI – коэффициенты рентабельности, показывающие прибыльность проекта без учета дисконтирования.

Формула расчета:

где CFср. – средний показатель чистой прибыли за определенный период;

IC – первоначальные вложения инвестора.

Пример расчета в Excel:

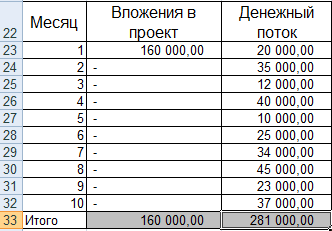

- Изменим входные данные. Первоначальные вложения в размере 160 000 рублей вносятся только один раз, на старте проекта. Ежемесячные платежи – разные суммы.

- Рассчитаем средние поступления по месяцам и найдем рентабельность проекта. Используем формулу: =СРЗНАЧ(C23:C32)/B23. Формат ячейки с результатом процентный.

Чем выше коэффициент рентабельности, тем привлекательнее проект. Главный недостаток данной формулы – сложно спрогнозировать будущие поступления. Поэтому показатель часто применяется для анализа существующего предприятия.

Примеры инвестиционне6ого проекта с расчетами в Excel:

- скачать полный инвестиционный проект

- скачать сокращенный вариант в Excel

Статистические методы не учитывают дисконтирование. Зато позволяют быстро и просто найти необходимые показатели.

Примеры финмоделей

Финмодель создания сети магазинов

подробности:

- Представленная финмодель предназначена для расчета ключевых показателей инвестиционных бизнес-проектов по созданию торговых сетей в виде сети магазинов, причем продуктовых или Non-Food-дискаунтеров не имеет значения — модель носит универсальный характер;

- Горизонт расчетов до 10 лет с ежемесячной детализацией;

- В финансовой модели рассчитываются основные инвестиционные показатели такие как IRR, NPV, ROI, DFCF и т.п.;

- Фаза капитальных затрат может включать в себя до четырех очередей запуска магазинов сети, причем в рамках каждой очереди можно задавать любое количество создаваемых магазинов;

- В финмодели предусмотрен импорт, т.е. учитываются таможенные пошлины и ввозной НДС, а также сопутствующие этому расходы и операционные сроки;

Перейти к скачиванию финмодели…

Финмодель разработки онлайн сервиса

подробности:

- Представленная финмодель предназначена для расчета ключевых показателей инвестиционных бизнес-проектов по созданию интерактивных онлайн сервисов — модель носит универсальный характер;

- Горизонт расчетов до 10 лет с ежемесячной детализацией;

- В финансовой модели рассчитываются основные инвестиционные показатели такие как IRR, NPV, ROI, DFCF и т.п.;

- Фаза капитальных затрат при необходимости может включать в себя создание производства аппаратов, которые продаются потенциальным подписчикам для возможности подключения к разрабатываемому онлайн сервису. Таким образом, в модель заложено два источника доходов: от продажи устройств (аппаратов) и от продажи годовых подписок на сервис;

- В финмодели предусмотрен автоматический, «по нажатию кнопки» анализ чувствительности ключевых показателей инветпроекта к изменениям выручки и постоянных расходов;

Перейти к скачиванию финмодели…

Финмодель инвестпроекта с презентацией

подробности:

- Представленная финмодель предназначена для расчета экономической эффективности инвестиционных бизнес-проектов, связанных со строительством баз отдыха в виде совокупности коттеджей или вилл, а также связанных с эксплуатацией таких объектов недвижимости и их дальнейшей продажей;

- Горизонт расчетов до 15 лет с ежемесячной детализацией;

- В финансовой модели рассчитываются как основные инвестиционные показатели такие как IRR, NPV, ROI, DFCF и т.п., так и показатели, аналогичные ключевым показателям отельного бизнеса: ADR (чистый доход от номерного фонда на один проданный номер);

- В финмодели учитывается огромное количество всевозможных вариаций и параметров, таких как налоговый режим, сезонность, заполняемость и т.п.;

Перейти к скачиванию финмодели…

Финмодель медицинского центра

подробности:

- Представленная финансовая модель предназначена для расчета ключевых показателей инвестиционных бизнес-проектов строительства и эксплуатации медицинских центров;

- Горизонт расчетов до 20 лет с ежемесячной детализацией;

- В финансовой модели рассчитываются как основные инвестиционные показатели такие как IRR, NPV, ROI, DFCF и т.п., так и показатели, аналогичные ключевым показателям отельного бизнеса: ADR (чистый доход от номерного фонда на один проданный номер) и REVPAR (чистый доход от номерного фонда на один номер отеля);

Перейти к скачиванию финмодели…

Инвестмодель 3 источника финансирования, в.3.2

подробности:

- Представленная инвестиционная модель имеет универсальный характер. Она может использоваться как для бизнес-проектов торгового типа, так и для производства, оказания услуг, выполнения работ;

- Горизонт расчетов до 15 лет с ежемесячной детализацией;

- В модели реализована возможность гибкого моделирования источников финансирования проекта;

- Выбор системы налогообложения: ОСНО, УСН-6%, УСН-15%, льготный;

- Все компоненты отчета о прибылях и убытках добавляются блочно во взаимосвязи с отчетом о движении денежных средств и балансом;

- Операционные расходы разделяются на себестоимостные, прямые, переменные и постоянные;

- Автоматический учет всех основных налогов: НДС, налог на имущество, налог на прибыль, взносы в соцфонды;

- Возможность задания всех компонент финансового цикла: оборачиваемости готовой продукции в продажах, сырья и материалов в готовой продукции, товарных запасов, дебиторской и кредиторской задолженностей;

- Учитываются различные схемы задания динамики изменения тех или иных показателей;

- Отчеты PL, CF и BS в ежемесячной и ежегодной детализациях;

- Производится расчет ключевых инвестиционных показателей IRR, NPV, ROI, WACC, FCF и т.д.;

- Производится расчет оценки стоимости проекта (компании, бизнеса);

Перейти к скачиванию финмодели…

Инвестмодель с анализом чувствительности, в.3.1

подробности:

- Представленная инвестиционная модель имеет универсальный характер. Она может использоваться как для бизнес-проектов торгового типа, так и для производства, оказания услуг, выполнения работ;

- Горизонт расчетов до 30 лет с ежемесячной детализацией;

- В модели реализована возможность гибкого моделирования по трем сценариям;

- Предусмотрена возможность проведения анализа чувствительности инвестиционного проекта по любым комбинациям наборов исходных и итоговых показателей;

- Выбор системы налогообложения: ОСНО, УСН-6%, УСН-15%, льготный;

- Все компоненты отчета о прибылях и убытках добавляются блочно во взаимосвязи с отчетом о движении денежных средств и балансом;

- Операционные расходы разделяются на себестоимостные, прямые, переменные и постоянные;

- Автоматический учет всех основных налогов: НДС, налог на имущество, налог на прибыль, взносы в соцфонды;

- Возможность задания всех компонент финансового цикла: оборачиваемости готовой продукции в продажах, сырья и материалов в готовой продукции, товарных запасов, дебиторской и кредиторской задолженностей;

- Учитываются различные схемы задания динамики изменения тех или иных показателей;

- Отчеты PL, CF и BS в ежемесячной и ежегодной детализациях;

- Производится расчет ключевых инвестиционных показателей IRR, NPV, ROI, WACC, FCF и т.д.;

- Производится расчет оценки стоимости проекта (компании, бизнеса);

Перейти к скачиванию финмодели…

Инвестмодель универсальная, в.3.0

подробности:

- Представленная инвестиционная модель имеет универсальный характер. Она может использоваться как для бизнес-проектов торгового типа, так и для производства, оказания услуг, выполнения работ;

- Горизонт расчетов до 30 лет с ежемесячной детализацией;

- Выбор системы налогообложения: ОСНО, УСН-6%, УСН-15%, льготный;

- Все компоненты отчета о прибылях и убытках добавляются блочно во взаимосвязи с отчетом о движении денежных средств и балансом;

- Операционные расходы разделяются на себестоимостные, прямые, переменные и постоянные;

- Автоматический учет всех основных налогов: НДС, налог на имущество, налог на прибыль, взносы в соцфонды;

- Возможность задания всех компонент финансового цикла: оборачиваемости готовой продукции в продажах, сырья и материалов в готовой продукции, товарных запасов, дебиторской и кредиторской задолженностей;

- Учитываются различные схемы задания динамики изменения тех или иных показателей;

- Отчеты PL, CF и BS в ежемесячной и ежегодной детализациях;

- Производится расчет ключевых инвестиционных показателей IRR, NPV и ROI;

Перейти к скачиванию финмодели…

Финмодель инвестпроекта версия 2.0

подробности:

- срок моделирования от 1 года до 20 лет;

- инвестиции в производственную инфраструктуру;

- 4-ре типа капвложений: земля, строительство, оборудование, транспорт с привязкой к цеховой детализации;

- до 3-ех цехов с возможностью их включения/выключения;

- номенклатура готовой продукции до 28-ми позиций с привязкой к цеховой детализации;

- подробная себестоимостная структура: до 50-ти ингредиентов для каждой номенклатурной позиции;

- 2 подхода формирования бюджета продаж: коммерческий через торговую наценку и маркетинговый через среднерыночный чек;

- расчет однопараметрического коммерческого риска

- без коэффициентов оборачиваемости:

- прямой расчет финансового потока через отсрочки платежей;

- подробное структурирование расходной части: постоянные / переменные / производственные / коммерческие / управленческие расходы

- основные отчеты PL, CF, BS;

- функциональный и маржинальный P&L;

- кредитование кассовых разрывов Cash Flow — овердрафт;

- NPV-анализ, расчет IRR методом дихотомии;

- возможность масштабирования по любым направлениям.

Перейти к скачиванию финмодели…

Финансовая модель отеля

подробности:

- Представленная финансовая модель предназначена для расчета ключевых показателей инвестиционного бизнес-проекта строительства и эксплуатации отеля;

- Горизонт расчетов до 20 лет с ежемесячной детализацией;

- В финмодели рассчитываются как основные инвестиционные показатели такие как IRR, NPV, ROI, DFCF и т.п., так и ключевые показатели отельного бизнеса: ADR (чистый доход от номерного фонда на один проданный номер) и REVPAR (чистый доход от номерного фонда на один номер отеля);

Перейти к скачиванию финмодели…

Финмодель строительства многоквартирных домов

подробности:

- Представленная финансовая модель предназначена для моделирования строительной деятельности по возведению многоэтажных многоквартирных жилых комплексов;

- Горизонт расчетов 5 лет с ежемесячной детализацией;

- В настоящей финмодели предлагается пример строительства жилого комплекса с 9-тью многоэтажными домами (корпусами) по технологии «монолит-кирпич»;

- Для каждого корпуса можно независимо выбирать класс жилья (эконом/комфорт/комфорт+), количество этажей для каждого подъезда, высоту квартир, начало и окончание строительства корпуса и т.д.;

- В модели учтен ФЗ-214, т.е. поступление денежных средств от покупателей квартир производится с учетом применения ЭСКРОУ-счетов;

- Производится разделение учета строительства по блокам: фундаментные работы, строительство каркаса, кровли и фасадные работы, подключение к сетям, благоустройство и т.п.;

- Используется подробный сметный учет как материалов, так и строительно-монтажных работ;

Перейти к скачиванию финмодели…

Инвестмодель стартапа: производство и ритейл

подробности:

- Настоящая инвестмодель ориентирована на стартапы, доходность которых может иметь экспоненциальный характер роста, поэтому финансирование такие проекты стремятся получать, например, в венчурных фондах;

- Горизонт моделирования до 24 лет, детализация расчетов — месяц;

- Инвестиции распределяются на три инвестиционных раунда: 1-ый раунд предполагает инвестиционный транш в старт проекта, 2-ой инвестраунд – это финансирование формирования высокоэффективного сервиса с целью повышения конверсии каналов привлечения клиентов и, наконец, 3-ий транш инвестиций направляется на создание конкурентных преимуществ и «захват рынка», т.е. вложения в рекламу и маркетинг;

- Вводится нормировка эффективности инвестиционных вложений в виде стоимости повышения конверсии на одну десятую процентного пункта и размера маркетинговых затрат для «захвата» одного процентного пункта рынка сбыта;

- Предлагается возможность смешанного финансирования проекта: инвестор+кредитор (задается кредитное плечо LTV), и производится расчет ключевых инвестиционных показателей IRR, PP, NPV и ROI;

Перейти к скачиванию финмодели…

Инвестмодель стартапа: онлайн услуги

подробности:

- Данная инвестиционная модель ориентирована на амбициозные современные стартапы для получения финансирования, например, в венчурных фондах;

- Горизонт расчетов до 24 лет, минимальный период/шаг расчетов — месяц;

- Предусмотрено три инвестиционных раунда: 1-ый инвестиционный раунд предполагает вложения в старт проекта, 2-ой инвестраунд – это финансирование разработки высокоэффективного сервиса с целью максимизации конверсии и, наконец, 3-ий транш инвестиций направляется на «захват рынка», т.е. вложения в рекламу и маркетинг;

- Вводится нормировка эффективности инвестиционных вложений в виде стоимости повышения конверсии на одну десятую процентного пункта и размера маркетинговых затрат для «захвата» одного процентного пункта рынка сбыта;

- Предлагается возможность смешанного финансирования проекта: инвестор+кредитор (задается кредитное плечо LTV), и производится расчет ключевых инвестиционных показателей IRR, PP, NPV и ROI;

Перейти к скачиванию финмодели…

Финмодель инвестиции в складские комплексы

подробности:

- Предлагаемая финансовая модель разработана для принятия инвестиционных решений по приобретению складских комплексов с целью их сдачи в аренду, инвестиционного развития, повышения капитализации и дальнейшей продажи через некоторое наперед заданное пользователем количество лет;

- Горизонт расчетов до 45 лет, минимальный период — месяц;

- Расчеты детализируются по типам складских и офисных помещений, а также парковочных мест;

- Капитализация рассчитывается классически через NOI (чистый операционный доход) от сдачи помещений в аренду деленное на ставку капитализации;

- Через анализ чувствительности производится расчет и сравнение шести сценариев по любым наборам показателей;

- Предлагается возможность смешанного финансирования проекта: инвестор+кредитор (задается кредитное плечо LTV), по которым рассчитывается WACC (средневзвешенная стоимость капитала), которая в том числе используется в качестве ставки дисконтирования для расчета NPV проекта;

- Производится расчет ключевых инвестиционных показателей IRR, PP, NPV и ROI;

Перейти к скачиванию финмодели…

Инвестмодель открытия нового магазина сети

подробности:

- Эта финансовая модель предназначена для детального расчета инвестиционной привлекательности выбранного объекта недвижимости под создание нового магазина уже существующей ритейл-сети;

- Инвестиционная модель предназначена для осуществления поддержки процессов принятия решений по приобретению прав на объект недвижимости под открытие нового магазина;

- Горизонт моделирования до 25 лет, детализация расчетов — месяц;

- Подробное задание таких параметров как траффик, конверсия, сезонные факторы, доходы на душу населения, учет конкурентов, три типа магазинов по формату, региональные факторы, бэк-маржа и фронт-маржа, шесть методов расчета товарооборота, различные схемы арендных платежей, учет системы налогообложения (ОСНО,УСН-6,УСН-15), переменные/постоянные издержки и т.д. и т.п.;

- Модель носит универсальный характер;

- Отчеты PL и CF в ежегодной и ежемесячной детализации;

- Производится расчет ключевых инвестиционных показателей IRR, PP, NPV и ROI;

Перейти к скачиванию финмодели…

Финмодель проекта блокчейн платформы

подробности:

- Данная финансовая модель подходит для современных IT-стартапов, связанных с выпуском собственных криптовалют (токенов) в рамках коммерческих платформ работающих на основе блокчеин-технологий, которые предлагают для потребителей различные smart-контракты и в целом услуги цифровизации бизнеса;

- Горизонт моделирования до 25 лет, детализация расчетов — месяц;

- Предполагается четыре вида доходов: инвестиции в токены, продажи сертификатов узла, доходы от транзакций, доходы от продажи smart-контрактов;

- Возможна детализация шард до 10-ти типов;

- Производится расчет ключевых инвестиционных показателей IRR, PP, NPV и ROI;;

Перейти к скачиванию финмодели…

Инвестмодель ритейла: импорт и продажи в России

подробности:

- Эта инвестиционная модель предназначена для детального расчета инвестиционной привлекательности создания бизнеса по импорту продукции широкого потребления из-за границы в Россию и продажи в России через все возможные каналы продаж;

- Пользователь выбирает самостоятельно какие каналы продаж и с какого момента будет использовать: B2B, собственные онлайн точки, интернет-сайт, социальные сети и т.п.;

- Горизонт моделирования 5 лет, детализация расчетов — месяц;

- Подробное задание таких параметров как траффик, конверсия, сезонные факторы, условия оплат заказчиков и поставщикам, таможенные сборы, логистика, операционные периоды «до границы» и «после границы», выбор валюты, учет системы налогообложения (ОСНО,УСН-6,УСН-15), переменные/постоянные издержки и т.д. и т.п.;

- Модель носит универсальный характер;

- Отчеты PL, CF и BS в ежемесячной детализации в рамках одной вкладки (удобный выбор через фильтр);

- Производится расчет ключевых инвестиционных показателей IRR, TV, NPV и ROI;

Перейти к скачиванию финмодели…

Финмодель микро кредитной компании B2B займы

подробности:

- Назначение настоящей финансовой модели – рассчитать инвестиционную привлекательность открытия микро кредитной компании, основная деятельность которой заключается в предоставлении займов организациям (B2B-кредитование) на короткий срок;

- Горизонт моделирования до 30 месяцев, детализация расчетов — месяц;

- В финмодели предусмотрены четыре тарифа предоставления займов, для каждого из которых пользователь задает ежемесячное количество займов, средний размер займа, средний срок займа, средний риск дефолта по платежам заемщиков, среднее количество месяцев дефолта, среднюю ежемесячную ставку по займам;

Перейти к скачиванию финмодели…

Финмодель производства полимерных покрытий

подробности:

- Представленная финансовая модель предназначена для расчета инвестиционной привлекательности и финансово-экономической эффективности создания производства полимерных покрытий (чешуи), получаемых из базальта путем плавления в печи и разбрызгивания струи базальта на центрифуге;

- Моделируется технологический процесс, включающий в себя последовательную производственную линию плавления базальта в печи плавления, выход товарной чешуи после сортировки в центрифуге и смешивания (дисольверная) со смолой;

- Горизонт моделирования до 8 лет, детализация расчетов — месяц;

- Подробное задание таких параметров как потребление электроэнергии, дебета печи, доли выгорания базальта, составов полимерного покрытия и наливных полов и т.п., а также условия оплат заказчиков и поставщикам, учет системы налогообложения (ОСНО,УСН-6,УСН-15), переменные/постоянные издержки и т.д. и т.п.;

- Финмодель носит универсальный характер и применима для подобных производственных процессов;

- Отчеты PL, CF и BS в ежемесячной детализации в рамках одной вкладки;

- Производится расчет ключевых инвестиционных показателей IRR, PBP, NPV, ROI, WACC, оценки рыночной стоимости по методу Гордона и т.д.;

Перейти к скачиванию финмодели…

Финмодель добыча полезных ископаемых

подробности:

- Предлагаемая финансовая модель разработана для инвестиционного анализа проектов добычи полезных ископаемых;

- Горизонт расчетов до 24 лет, минимальный период — месяц;

- Расчеты детализируются по нескольким месторождениям полезных ископаемых, в модели по умолчанию заданы три месторождения;

- Инвестиционный проект добычи полезных ископаемых разбит на три этапа: предпроектный/геологоразведка, инвестиционный/добыча полезных ископаемых и операционный/продажа (например, драгоценных металлов и камней);

- Операционный этап полностью отражает процесс организации сезонных работ: непосредственно добычи, обработки, сортировки, оценки, комплектации лотов и продажи полезных ископаемых, в т.ч. на экспорт;

- Учитываются налоговые льготы, если проект осуществляет резидент территории опережающего развития;

- Производится расчет и сравнение двух сценариев: осуществление операционной деятельности полностью собственными силами и передача части функций на аутсорсинг;

- Предлагается возможность смешанного финансирования проекта: инвестор+кредитор (рассчитывается кредитное плечо LTV);

- Производится расчет ключевых инвестиционных показателей IRR, PP, NPV и ROI;

Перейти к скачиванию финмодели…

Инвестмодель для производственных проектов

подробности:

- Предлагаемая финансовая модель разработана для инвестиционного анализа различных производственных бизнес-проектов. в модели можно выбрать из выпадающего списка тип проекта; Офисный центр, Торговый центр, Складской центр, Малое производство, Спорткомплекс;

- Горизонт расчетов до 30 лет, минимальный период — месяц;

- Расчеты детализируются по огромному количеству показателей;

- Предлагается возможность смешанного финансирования проекта: инвестор+кредитор (рассчитывается кредитное плечо LTV);

- Производится расчет ключевых инвестиционных показателей IRR, PP, WACC, NPV и ROI;

Перейти к скачиванию финмодели…

Инвестмодель с анализом чувствительности, в.3.3

подробности:

- Представленная инвестиционная модель имеет универсальный характер. Она может использоваться как для бизнес-проектов торгового типа, так и для производства, оказания услуг, выполнения работ;

- Горизонт расчетов до 11 лет с ежемесячной детализацией;

- В модели реализована возможность гибкого моделирования по трем сценариям;

- Предусмотрена возможность проведения анализа чувствительности инвестиционного проекта по любым комбинациям наборов исходных и итоговых показателей;

- Выбор системы налогообложения: ОСНО, УСН-6%, УСН-15%, льготный;

- Все компоненты отчета о прибылях и убытках добавляются блочно во взаимосвязи с отчетом о движении денежных средств и балансом;

- Операционные расходы разделяются на себестоимостные, прямые, переменные и постоянные;

- Автоматический учет всех основных налогов: НДС, налог на имущество, налог на прибыль, взносы в соцфонды;

- Возможность задания всех компонент финансового цикла: оборачиваемости готовой продукции в продажах, сырья и материалов в готовой продукции, товарных запасов, дебиторской и кредиторской задолженностей;

- Учитываются различные схемы задания динамики изменения тех или иных показателей;

- Отчеты PL, CF и BS в ежемесячной и ежегодной детализациях;

- Производится расчет ключевых инвестиционных показателей IRR, NPV, ROI, WACC, FCF и т.д.;

- Производится расчет оценки стоимости проекта (компании, бизнеса);

Перейти к скачиванию финмодели…

Простая универсальная инвестмодель бизнес-проекта

подробности:

- Предлагаемая инвестиционная модель носит универсальный характер и предназначена для экспресс-оценки бизнес-проектов, стартапов и т.п.;

- Горизонт расчетов до 16 лет, минимальный период — год;

- Детализация налоговой нагрузки в модели опущена. Общая налоговая нагрузка по всем налогам вынесена за EBITDA и задается через %нт от выручки;

- В инвестмодели также опущен учет оборачиваемости, поэтому до EBITDA PL=CF, в т.ч. поскольку НДС также вынесен за пределы операционной деятельности;

- Формат P&L маржинальный;

- Выручка детализирована по доходам от четырех видов продукции, также блоками можно добавлять любое дополнительное количество продуктов для реализации, аналогично с расходами;

- Для каждого вида продукции задается количество продаж с учетом различных на выбор темпов роста (линейный, геометрический и экспоненциальный) и средний чек с учетом ежегодной индексации;

- Производится расчет ключевых инвестиционных показателей IRR, NPV и ROI;

Перейти к скачиванию финмодели…

Инвестмодель строительства отеля с инфраструктурой

подробности:

- Представленная инвестиционная модель предназначена для планирования капитализации инвестирования в бизнес-проекты строительства отелей и гостиничных отдыхательно-развлекательных инфраструктур;

- Горизонт расчетов до 10 лет с ежемесячной детализацией;

- В качестве операционных доходов в финмодели рассматриваются следующие источники: продажи номеров в отеле и койко-мест, сдача отдельно стоящих домов-коттеджей, сдача мест в кемпинге, продажа блюд в кафе и ресторанах развлекательной зоны, почасовая и посуточная сдача бань и зон барбекю, прочие доходы от спортзала, магазина сувениров и развлекательных программ;

- В инвестмодели рассчитываются как основные инвестиционные показатели такие как IRR, NPV, ROI, DFCF и т.п., так и все ключевые финансовые формы отчетности, а именно Бюджет доходов и расходов (прогнозный P&L), Бюджет движения денежных средств (прогнозный Cash Flow) и Прогнозный баланс (Balance Sheet);

- Модель позволяет достаточно детализированно задавать и управлять расходной частью, а также структурой финансового цикла через детализированное задание всевозможных периодов оборачиваемости;

Перейти к скачиванию финмодели…

Строительный инвестиционный калькулятор

подробности:

- срок моделирования от 1-ого до 72-х месяцев (6 лет);

- направление бизнеса — например, строительство многоквартирного жилого дома;

- инвестиционный период + период продаж;

- учитывается вступление в действие 218-ФЗ с 01.07.2018г. (10%собств.средств);

- продажи квартир, машиномест и сдача в аренду нежылых помещений прогнозируются линейным методом с одним локальным пиком, который задает пользователь;

- отдельно рассчитываются затраты на материалы и строительно-монтажные работы;

- затраты на материалы и СМР распределяются на НДСные и безНДСные, а также оплату наличными;

- реализация в виде финансового калькулятора P&L и CashFlow;

- расчет инвестпоказателей NPV, PP;

- расчет кассового разрыва и его кредитование через банковский овердрафт.

Перейти к скачиванию финмодели…

Финмодель инвестпроекта создания финансовой биржи

подробности:

- срок моделирования от 1-ого до 25-ти лет;

- инвестиционный период от 1-ого до 200 месяцев;

- направление бизнеса — валютная биржа, комиссия за оборот валют;

- реализация в виде финансового калькулятора CashFlow;

- расчет инвестпоказателей IRR, NPV, PP;

- два источника финансирования: инвестиции и кредитование операционной деятельности;

Перейти к скачиванию финмодели…

Операционная модель ритейла

подробности:

- классический ритейл с детализацией по направлениям бизнеса, регионам и товарным категориям;

- принцип бюджетирования «сверху вниз»;

- аутсорсинг логистических услуг;

- покупка-продажа товаров и товарооборот;

- отчет о возрастной структуре стока;

- экономика на один заказ;

- функциональный и маржинальный P&L;

- расчет точки безубыточности;

- и т.д.

Перейти к скачиванию финмодели…

Финансовая модель торговой деятельности

подробности:

- классический ритейл с детализацией по направлениям бизнеса, регионам и товарным категориям

- принцип бюджетирования «сверху вниз»

- аутсорсинг логистических услуг

- расчет Cash Flow, кассовых разрывов и их кредитование через овердрафт

- отчет о возрастной структуре стока

- экономика на один заказ

- функциональный и маржинальный P&L

- расчет оборачиваемостей и финансового цикла

- управленческий баланс

- расчет точки безубыточности

- и т.д.

Перейти к скачиванию финмодели…

Финмодель строительной компании

подробности:

- это МОДЕЛЬ ДВА в ОДНОМ: финмодель + полноценная модель бюджетирования строительной деятельности;

- период моделирования/бюджетирования 2 года;

- детализация по объектам строительства;

- удобные бюджетные формы;

- основные отчеты P&L, Cash Flow и Balance выведены на один лист и выбираются через фильтр;

- предусмотрено изготовление полуфабрикатов с давальческим сырьем;

- строительно-монтажные работы моделируются и бюджетируются как своими силами, так и подрядными организациями

- и многое другое

Перейти к скачиванию финмодели…

Финансовая модель интернет-магазина

подробности:

- срок моделирования 1 год в ежемесячной разбивке

- базовое распределение GMV учитывает ежедневное распределение траффика

- основные отчеты PL, CF, BS, FF, SF компактно в одной вкладке

- учитываются скидки и объемы реинвестирования в оборот

- для расчета траффика и бюджета маркетинговых расходов учитываются основные каналы онлайн-маркетинга: SEO, платный траффик, CRM; также учитывается возвращаемость клиентов

- фулфилмент финансовый и операционный с 5-тью уровнями отмен: при подтверждении заказа, при закупке товаров у поставщика, при складской обработке, при доставке и возвраты «по закону»

- и т.д… с возможностью гибких настроек

Перейти к скачиванию финмодели…

Финмодель универсальной торговой компании

подробности:

- срок моделирования от 1-ого до 25-ти месяцев

- система налогообложения УСН(15%)

- каналы продаж — интернет-магазин, оффлайн-магазин, соцсети, B2B(опт)

- воронка продаж: трафик-конверсия-фулфилмент-заказы-товары-закупки-продажи

- перепродажа и аутсорсинг производства

- классические отчеты: SF-движение стока, PL-отчет о финрезультатах, CF-движение денег, BS-Баланс

- ежедневные расчеты

Перейти к скачиванию финмодели…

Финмодель проекта повышения энергоэффективности

подробности:

- срок моделирования от 1-ого до 25-ти лет

- инвестиционный период от 1-ого до 200 месяцев

- направление бизнеса — инвестиционные вложения, например, в энергоэффективность и получение комиссии с экономического эффекта заказчика

- расчет капзатрат в энергоконтракт

- пообъектный расчет энергоэффективности

- учет индексации тарифов на электроэнергию

- реализация в виде финансового калькулятора CashFlow

- расчет инвестпоказателей IRR, NPV, ROI, PI, DPP

- два источника финансирования: инвестиции и кредитование операционной деятельности через банковский овердрафт

Перейти к скачиванию финмодели…

Инвестиционная модель

подробности:

- срок моделирования 10 лет

- инвестиции в производственную инфраструктуру

- производство товаров широкого потребления

- автоматическое добавление производственных модулей

- коэффициенты оборачиваемости

- основные отчеты PL, CF, BS

- функциональный и маржинальный P&L

- кредитование кассовых разрывов Cash Flow

- NPV-анализ, расчет IRR методом дихотомии

- и т.д.

Перейти к скачиванию финмодели…

Инвестиционная модель базы отдыха (услуги)

подробности:

- срок моделирования 7 лет

- инвестиции в инфраструктуру базы отдыха: беседки для отдыха двух типов, веревочный парк, пункт проката

- предоставление услуг аренды беседок и активного отдыха

- выбор системы налогообложения: ОСНО, УПП(6%), УПП(15%), ИП

- сценарный анализ: выбор из трех сценариев по ключевым маркетинговым kpi (траффик, конверсия)

- основные отчеты PL, CF, BS для каждой системы налогообложения

- раздельный учет для каждой категории услуг

- NPV-анализ, расчет IRR, расчет окупаемости инвестиций всеми возможными способами

- возможность гибкой донастройки под фактический проект

Перейти к скачиванию финмодели…

Инвестмодель «Производство и продажи»

подробности:

- срок моделирования от 1-ого до 37-ми месяцев

- цеховое производство готовой продукции для продажи

- автоматическое масштабирование производства (добавление цехов) в зависимости от плана продаж/закупок

- каналы продаж — интернет-магазин, оффлайн-магазин, соцсети, B2B(опт)

- воронка продаж: трафик-конверсия-фулфилмент-заказы-товары-закупки-продажи

- источники финансирования: инвестиции под капзатраты и кредитование операционной деятельности

- классические отчеты: SF-движение стока, PL-отчет о финрезультатах, CF-движение денег, BS-Баланс

- ежедневные расчеты

Перейти к скачиванию финмодели…

Операционная модель онлайн ритейла

подробности:

- сценарное моделирование онлайн продаж GMV

- маркетинговый сценарий: траффик, конверсия

- сценарии коммерческих подразделений: количество заказов, средний чек

- сценарный анализ по изменениям базовых KPI

- бюджет расходов онлайн маркетинга

- детализация по каналам привлечения траффика

- учет фулфилмента при расчетах операционного процесса

- и т.д.

Перейти к скачиванию финмодели…

Простая финмодель интернет-магазина одежды

подробности:

- срок моделирования 2 года в ежемесячной разбивке

- сезонное распределение траффика

- расчет и кредитование посредством овердрафта кассовых разрывов

- учет себестоимости пошива и продвижения коллекций

- для расчета траффика и бюджета маркетинговых расходов учитываются такие каналы онлайн-маркетинга, как соцсети, SEO, платный траффик

- и т.д… с возможностью гибких настроек

Перейти к скачиванию финмодели…

Финансовая модель магазина (товары+услуги)

подробности:

- срок моделирования до 3-х лет

- детализация продаж на 4 товарные категории, каждая товарная категория разделяется на 5-ть товарных групп

- возможность включения 3-х видов услуг

- подробные условия работы с поставщиками

- учет ретро-бонусов

- покупка и амортизация торгового и прочего оборудования

- расчет точки безубыточности

- расчет кассовых разрывов и их кредитования через привлечение овердрафта

- балансовый контроль

- и т.д.

Перейти к скачиванию финмодели…

Финмодель лизингового калькулятора

подробности:

- срок моделирования от 1-ого до 360-ти месяцев (30ть лет)

- направление бизнеса — продажа машин и оборудования в лизинг

- рассчет аннуитетных ежемесячных платежей

- расчет КАСКО и еще 5ти допуслуг в лизинговом договоре

- расчет эффективной ставки

- расчет для клиента графика погашения кредита

- расчет и сравнение с эффективной ставкой конкурентной лизинговой компании

Перейти к скачиванию финмодели…

Лизинговый калькулятор для потока оплат

подробности:

- срок моделирования неограничен

- направление бизнеса — приобретение кратного количества транспортных средств или оборудования в лизинг

- расчет аннуитетных ежемесячных платежей для любого графика оплат оборудования накопительным итогом

- учет операционного денежного потока от эксплуатации приобретаемого оборудования

- учет баллона и отсрочки по выплате тела лизингового кредита

- расчет итогового денежного потока и кассового разрыва по проекту

- ежегодное и ежеквартальное представление итоговых расчетов в отдельной вкладке

- представление математического вывода формулы аннуитета лизинговых платежей

Перейти к скачиванию финмодели…

Финансовая модель оборачиваемости товарных запасов

подробности:

- Финмодель предназначена для расчета комплексной оборачиваемости товарных запасов

- В модели задаются два потока движения товаров: входящий поток в виде операций закупки и поток выбытия в виде операций продаж товаров

- Потоки закупки и выбытия товарных запасов стыкуются по правилу FIFO для идентификации момента времени входа выбывающего товара или товара, находящегося на складе на конце рассматриваемого периода

- В модели рассчитываются две компоненты комплексного показателя оборачиваемости товарных запасов, а именно период оборачиваемости товарных запасов за заданный период и возраст товарных остатков на конец этого периода

- Также период оборачиваемости рассчитывается как для натурального движения товаров, что называется операционным периодом оборачиваемости, так и для финансового движения — финансовый период оборачиваемости

- Дополнительно в модели для полноты картины эффективности продаж и управления складом рассчитываются показатели маржинальности продаж и эффективной маржи или, что тоже самое, внутренней нормы доходности IRR

- В представленной здесь финмодели добавлена вкладка с дашбордом, в которой рассчитываются показатели эффективности в разрезе товарных категорий, а также рассчитывается необходимый объем средств, который требуется направить на очередную закупку товара у поставщиков с целью поддержания продаж в ближайшей перспективе

- Производится оценка стоимости залежалого, неликвидного товара, а также возрастная структура стока

Перейти к скачиванию финмодели…

Наше обучающее видео

Rutube:

Финансовая модель поколения 4.0

Rutube:

Система контроля за корректностью финмодели в EXCEL

Rutube:

Простая финмодель от 10 параметров и с расчетом IRR, NPV, PBP, ROI и т.п.

Rutube:

Баланс, прибыль, деньги и финотчеты BS PL CF

Rutube:

Организация системы управленческого учета в EXCEL

Rutube:

Курс обучения финансовому моделированию в Excel. Часть1

Вконтакте:

Финансовая модель поколения 4.0

Вконтакте:

Система контроля за корректностью финмодели в EXCEL

Вконтакте:

Простая финмодель от 10 параметров и с расчетом IRR, NPV, PBP, ROI и т.п.

Вконтакте:

Баланс, прибыль, деньги и финотчеты BS PL CF

Вконтакте:

Организация системы управленческого учета в EXCEL

Вконтакте:

Курс обучения финансовому моделированию в Excel. Часть1

YouTube:

Финансовая модель поколения 4.0

YouTube:

Система контроля за корректностью финмодели в EXCEL

YouTube:

Простая финмодель от 10 параметров и с расчетом IRR, NPV, PBP, ROI и т.п.

YouTube:

Баланс, прибыль, деньги и финотчеты BS PL CF

YouTube:

Организация системы управленческого учета в EXCEL

YouTube:

Курс обучения финансовому моделированию в Excel. Часть1

С НАМИ ЭФФЕКТИВНЕЕ!

Главная » Прочее » Финансовая модель в Excel пошаговый алгоритм и пример построения

На чтение 8 мин Просмотров 14.4к.

Финансовая стабильность предприятия во многом зависит от правильного планирования доходов и расходов. Но для этого нужно регулярно анализировать показатели, отражающие деятельность компании. Для удобства исследования составляют финансовую модель, включающую все факторы.

Содержание

- Понятие финансовой модели предприятия

- Порядок создания финансовой модели компании

- Пошаговый алгоритм формирования финансовой модели

- Задание исходных данных

- Составление плана расходов

- Формирование плана прибылей и убытков

- Создание прогноза оборота финансов

- Баланс

- Анализ результатов и детализация данных

- Формулы для расчета показателей

- Пример построения финансовой модели в Excel

Понятие финансовой модели предприятия

Финансовой моделью предприятия называют совокупность показателей деятельности компании. Зачастую, ее создают в специальных программах. Они помогают пересчитать конечные результаты в случае изменения исходных данных.

Для формирования структуры возможно использовать стандартную компьютерную программу Excel. С ее помощью можно регулярно проводить анализ, не затрачивая на расчеты лишнего времени. Достаточно один раз создать модель в виде таблиц, а затем просто менять исходные данные. Программа сама пересчитает конечные результаты.

Надо отметить, что при формировании конструкции используется масса показателей, точный перечень которых напрямую зависит от отрасли и специфики деятельности предприятия. Условно их можно поделить на 4 группы:

- Активы компании, то есть имущество, находящееся в ее владении.

- Пассивы фирмы, которые представляют собой финансовые обязательства.

- Финансовые обороты за рассчитываемый период.

- Прибыли и убытки.

Источниками информации служит привычный для всех российских компаний набор финансовой отчетности, который включает в себя баланс, отчет о прибылях и убытках, отчеты о движении денежных средств и о финансовых результатах.

Порядок создания финансовой модели компании

Финансовая модель помогает компании оценить результаты ее деятельности и определить факторы, которые повлияли на динамику тех или иных показателей. В ходе построения конструкции используется масса формул и данных. Для того, чтобы не запутаться в расчетах, в первую очередь, рекомендуется составить простую модель, которая характеризует взаимосвязь между внутренними и внешними факторами.

Формирование финансовой модели компании происходит в пять этапов:

- В первую очередь, определяют перечень исследуемых показателей, устанавливающих корреляцию между внутренними и внешними факторами.

- Второй этап связан непосредственно с построением финансовой модели. Если основа конструкции уже создана, можно переходить к следующему шагу.

- Далее, необходимо выявить реальные взаимосвязи. На основании полученных результатов подбираются формулы для последующих расчетов.

- Пятый этап связан с вводом исследуемых данных. Здесь важна внимательность. Даже одна ошибка может привести к искажению результатов всего анализа.

- В заключение, следует проанализировать полученные итоги.

Если анализ показал картину, недостаточную для полноценной оценки показателей, рекомендуется расширить модель путем дополнения исследуемых данных.

Пошаговый алгоритм формирования финансовой модели

Точная финансовая модель предприятия напрямую зависит от отрасли и специфики его работы. Однако алгоритм построения конструкции один для всех:

- задаем исходные данные;

- составляем план расходов, объем которых находится в динамике;

- формируем план прибылей и убытков;

- создаем прогноз оборота финансов;

- на основании плановых показателей подбиваем баланс;

- анализируем результаты, а в случае необходимости — расширяем модель.

Важно! Сама по себе финансовая конструкция предприятия представляет собой инструмент, при помощи которого аналитический отдел исследует результаты деятельности предприятия и выявляет взаимосвязь между факторами.

Задание исходных данных

Создание финансовой модели начинается с задания исходных данных. Приступать к формированию конструкции рекомендуется с ее простейших составляющих, например, плана продаж.

Составление плана расходов

Опираясь на исходные параметры, необходимо сформировать план затрат предприятия. Сюда можно включить все переменные расходы, например, сдельную заработную плату, коммунальные услуги, приобретение сырья и материалов и др. Ниже рекомендуется указать постоянные траты компании.

Формирование плана прибылей и убытков

После того, как все исходные значения созданы, можно приступать к формированию основных составляющих конструкции. План прибылей и убытков лучше всего размещать на следующем листе. Доходы можно расшифровать, например, по видам деятельности предприятия, товаров и услуг, а расходы – по статьям затрат.

Не рекомендуется насыщать отчет множеством показателей. Это усложняет восприятие, а соответственно, и анализ. Если появится необходимость расширить модель, исследование можно провести на отельной странице. Также в план доходов и расходов советуется включить показатели, отражающие рентабельность и общий объем выручки нарастающим итогом.

Создание прогноза оборота финансов

Далее, важно составить прогноз оборота финансов. Модель формируют на основании отчета о движении денежных потоков. Если компания оценивает только основную деятельность, тогда доходы и затраты по инвестиционной и финансовой работе можно опустить и создать конструкцию, учитывая лишь обороты финансов по операционной деятельности.

Баланс

Все рассчитанные данные нужно сгруппировать в одном месте. Для этого составляют баланс. С его помощью легче всего оценить экономическое положение компании и выявить взаимосвязь между показателями.

Анализ результатов и детализация данных

Внесенные данные в Excel – это еще не финансовая модель. Чтобы она стала таковой, информацию необходимо детализировать. Для этого прописываются формулы, которые помогут рассчитать результат показателя в автоматическом режиме.

После того, как простейшая финансовая модель составлена, можно приступать к оценке. Как правило, первоначальных данных для полного исследования не хватает. В таком случае, конструкцию расширяют. Зачастую добавляют данные, которые более подробно раскрывают образование тех или иных показателей. Например, доход можно поделить на выручку от основной, финансовой или инвестиционной деятельности или на поступления от реализации первого, второго, третьего и так далее видов товаров.

Формулы для расчета показателей

Для автоматического расчета показателей необходимо ввести формулы по следующему алгоритму:

- кликаем по окну, где будет отражаться результат;

- в верхней строке страницы вбиваем формулу, используя встроенные инструменты Excel;

- подтверждаем арифметическое выражение путем нажатия на клавишу Enter.

Данные действия нужно проделать с каждой ячейкой, в которой будет отражаться результат.

Для расчета показателей используются стандартные экономические формулы:

| Показатель | Стандартная экономическая формула | Расшифровка формулы |

| Выручка от реализации всех товаров (при формировании плана продаж) | Т1 + Т2 + … + Тн | Т1, Т2, Тн – виды товаров |

| Расходы (при составлении плана затрат) | Дп * ОР | Дп – доля затрат в совокупном доходе;

ОР – объем реализации |

| Доходы от основной деятельности | Т1 + Т2 + … + Тн | Т1, Т2, Тн – доход от реализации продукции по видам |

| Расходы от основной деятельности | Р1 + Р2 + … + Рн | Рй, Р2, Рн – расходы на производство и реализацию продукции по видам |

| Рентабельность продаж | Чд / Д * 100 | Чд – чистый доход;

Д – доход от реализации продукции |

| Сальдо на конец периода по основой деятельности (прогноз оборота финансов) | С1 + Д — Р | С1 – сальдо на начало периода;

Д – доходы; Р – расходы. |

| Актив баланса | П1 + П2 + .. + Пн | П1, П2, Пн – показатели по разделу баланса «Актив» |

| Пассив баланса | Пп1 + Пп2 + … + Ппн | Пп1, Пп2, Ппн – показатели по пассиву баланса |

Важно! В случае расширения модели потребуется узнать и другие формулы для расчета показателей.

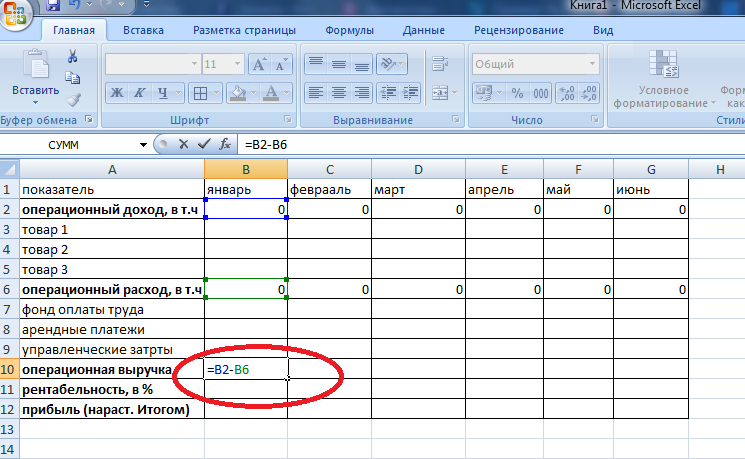

Пример построения финансовой модели в Excel

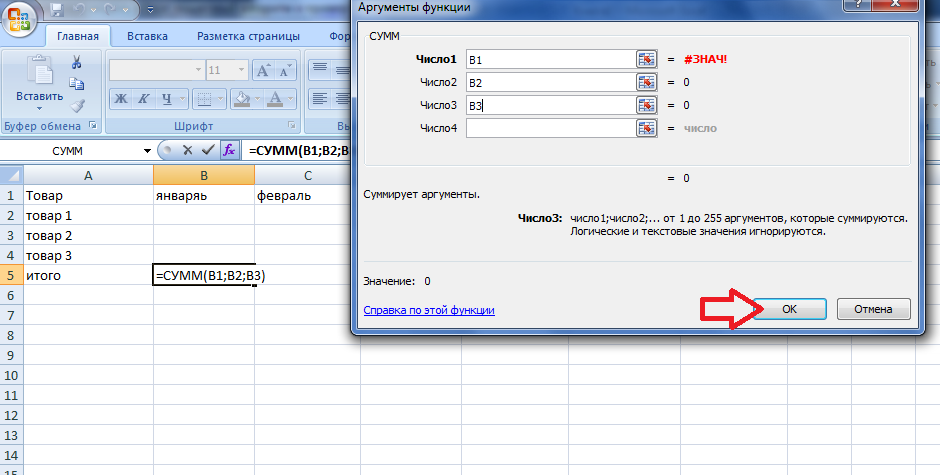

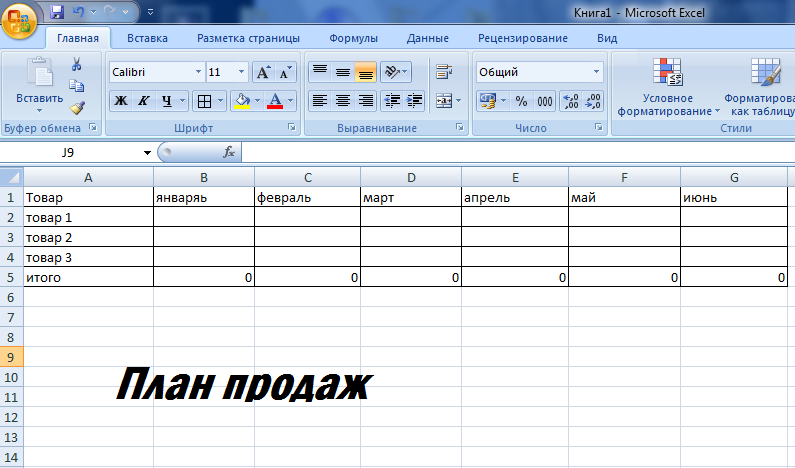

Для того, чтобы понять алгоритм построения финансовой модели Excel, рассмотрим пример по показателям компании, выпускающей 3 вида продукции. В первую очередь, построим план продаж. Для этого вбиваем в вертикальные ячейки наименование продукции, а в горизонтальные – название месяцев. Кликаем по ячейке, соответствующей пункту «Итог» и вбиваем формулу: =СУММ(B1;B2;B3).

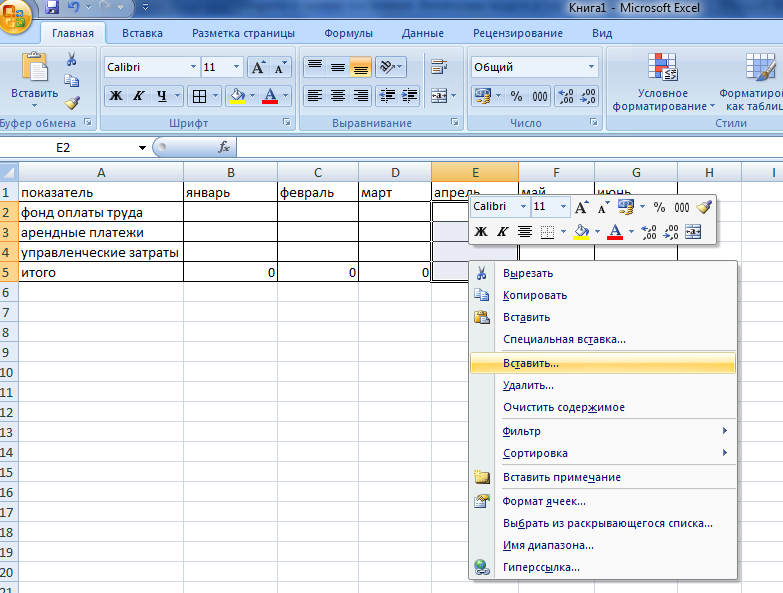

Далее формируем план расходов. Так же, как и в первом случае, вбиваем наименование показателей и вписываем формулы. Для облегчения и ускорения создания автоматизированной таблицы вбиваем арифметическое выражение для одного столбика, копируем пустые ячейки и вставляем их в следующий столбик.

На следующей странице необходимо создать план доходов и расходов. Здесь нужно вбить формулы для группы показателей:

- операционных доходов;

- операционных расходов;

- рентабельности;

- операционной выручки;

- прибыли.

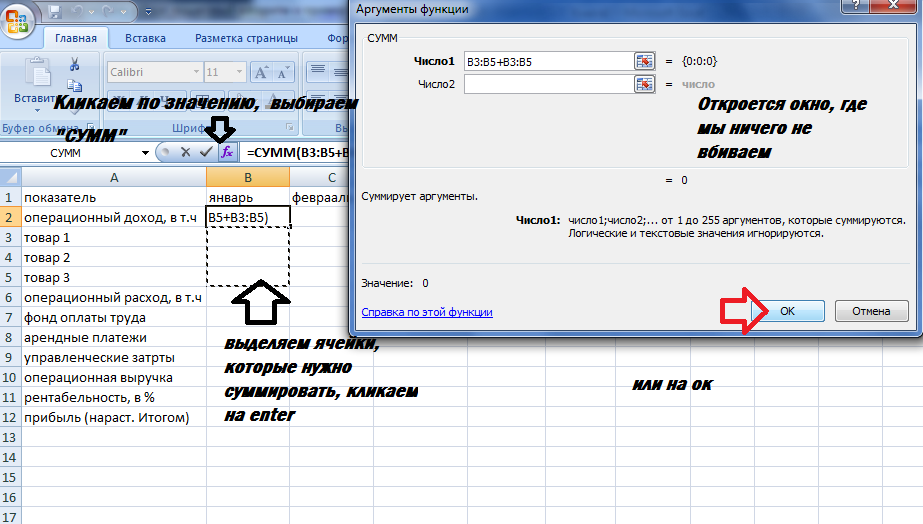

Чтобы ускорить процесс создания арифметических выражений для группы показателей, ставим курсор в ячейку, где будет отражаться результат, нажимаем по значку с формулами, выбираем значение «СУММ», выделяем ячейки, которые будут принимать участие в расчете показателя.

Операционная выручка – это разница между доходами от основной деятельности и расходами. Для ее определения ставим курсор в ячейку со значением и вписываем формулу =B2-B6. Чтобы не вводить арифметическое выражение для каждого месяца, просто копируем пустую ячейку, и вставляем формулы в последующие значения.

Рентабельность определяется как отношение между выручкой и доходом от основной деятельности, умноженное на сто. Для автоматического расчета результата вводим формулу =B10/B2*100.

Аналогично формируем на следующих страницах баланс и план финансовых оборотов. Но суть финансовой модели — в том, чтобы несколько раз не вводить одни и те же данные. Для этого информацию, содержащуюся на одной странице, нужно соединить с данными на остальных листах. Разберем пример объединения показателей на основании отчета доходов и расходов и плана продаж.

Выделяем на листе, на котором расположен отчет о прибылях и убытках, ячейку с товаром, ставим в строке специальной вставки знак равно. На первой странице, где содержится план продаж, кликаем по ячейке, с которой нужно объединить, и нажимаем Enter. Если в строке специальной вставки появится формула =Лист1!C2, значит, все сделано правильно. Теперь при вводе данных на одной странице они будут автоматически отображаться на другой.

Рассчитайте инвестиционную привлекательность проекта всего за 5 минут

Узнайте с помощью нашей финансовой модели, на сколько прибылен и окупаем ваш проект или бизнес-идея: заполните данные, получите полный расчёт всех показателей экономической эффективности, оцените экспертные выводы и получите инвестиции или кредит

Что мы предлагаем и для чего?

Для того чтобы быстро и просто узнать, на сколько ваш проект прибылен, как быстро он окупится и сколько в итоге вам принесет, мы сделали инструмент — финансовая модель excel для автоматического расчета всех важных показателей экономической эффективности.

Если у вас есть бизнес-идея и вы хотите получить финансирование от инвестора, банка или краудфандинговой платформы, то самое первое, что стоит сделать – это рассчитать инвестиционную привлекательность проекта

Модель используется для оценки экономической эффективности реальных проектов. Например, с помощью нее мы оценили стартап клиента — Салон красоты

ИНВЕСТИЦИОННАЯ ПРИВЛЕКАТЕЛЬНОСТЬ

78%

0

месяцев — срок окупаемости

0

тыс. руб. чистой прибыли в мес

Инвестиционная модель Excel — пример работы

ФИНАНСОВАЯ МОДЕЛЬ ИНВЕСТИЦИОННОГО ПРОЕКТА В EXCEL

Что может наш инструмент оценки инвестиционной привлекательности?

Максимально точный расчет

Все основные показатели экономической эффективности

бизнес-проекта

Качественные выводы

Логика модели предусматривает оценочные мнения бизнес-консультантов

Это не просто калькулятор, а полностью автоматический инструмент оценки вашей бизнес-идеи или инвестиционного проекта с расшифровкой цифр на обычный язык, понятный любому человеку, а не только узкому специалисту.

Финансовая модель в Excel позволит вам более комплексно оценить вашу идею и принять решение о ее реализации, а также презентовать ваш проект потенциальным инвесторам или использовать данные для бизнес-плана, необходимого для получения кредита в банке.

Какие

показатели рассчитываются?

Инвестиционная модель Excel рассчитывает основные показатели экономической эффективности, предназначенные для полноценной оценки инвестиционного проекта.

Результаты расчетов являются интересным для бизнесменов, инвесторов, банков, венчурных фондов и банков, так как они способствуют качественной оценке проекта в текущий момент времени.

NPV (Net Present Value)

Чистая приведенная стоимость

Это самый основной показатель любого проекта, который говорит о том, сколько заработает бизнес за период в несколько лет с учетом инфляции. Чем выше NPV, тем больше вы заработаете

PI (Profitability Index)

Индекс рентабельности

Этот показатель дает понять, во сколько раз инвестор сможет приумножить свои вложенные в проект деньги. Если PI больше равен 2, то в 2 раза. Если же PI – меньше 1, то такой проект не будет доходным для инвестора

ROI (Return of Investmen)

Рентабельность инвестиций

Сколько дополнительных денег получит инвестор на каждый вложенный рубль. Если ROI, к примеру 50%, то при вложенной 1 000 рублей на выходе будет 1 500 рублей или 50% от вложений

IRR (Internal Rate of Return) Внутренняя норма доходности

Этот показатель оценивает такой процент привлечения денег для вашего проекта, при котором потенциальный инвестор выйдет в 0. Чем выше IRR, тем лучше для инвестора

DPP (Discounted payback period)

Срок окупаемости проекта

Срок окупаемости в месяцах или годах, за который инвестор отобьет свои вложения. Если проект рассчитан на 5 лет, а срок окупаемости 2 года, то инвестору такой проект будет очень интересен, ведь оставшиеся 3 года он будет зарабатывать

P&L (Profit & Loss)

Чистая прибыль в месяц

Это конкретная цифра денег, которую будет зарабатывать Ваш проект каждый месяц после того как окупится, то есть когда совокупные доходы превысят все изначальные вложения

Характеристика инвестиционной модели

Кроме обычного расчета числовых показателей наш инструмент выводит отчет об экономической целесообразности вашего проекта, то есть насколько проект интересен рынку или инвестору.

Наш инструмент рассчитывает все показатели, необходимые для презентации проекта любому инвестору, инвестиционному фонду, банку или партнёру. Это профессиональные данные, которыми руководствуются лучшие финансисты во всем Мире.

Если вы хотите привлечь деньги банка или какого-либо фонда, то вам будет нужен бизнес-план. Наша финансовая модель в Excel вам поможет, ведь располагает всеми вычислениями, необходимыми для разработки качественного профессионального бизнес-плана.

ЭКСПЕРТНОЕ МНЕНИЕ

Отчет в модели строится на основе практического опыта экспертов

СЕРВИС

Мы всегда проконсультируем с настройкой и использованием модели

КАЧЕСТВО

В создании принимали участие только опытные специалисты

УНИВЕРСАЛЬНОСТЬ

Модель можно использовать в разных направлениях бизнеса

Преимущества нашей финансовой

модели в Excel

Доступность для понимания

Интерфейс инвестиционной модели максимально адаптирован и доступен для человека, не погружённого в сферу экономики и финансов

Гибкость настроек

Финансовая модель способна производить расчёт срока окупаемости проекта до 50 лет или 600 месяцев включительно

Цена модели

За подобный расчет одного проекта с отчетом консалтинговые компании возьмут с Вас оплату не меньше 20 000 рублей. Наша цена соответствует реалиям информационного бизнес сообщества

Финансовая модель в Excel за 990 рублей

Подойдет не только предпринимателям, но и аналитикам, студентам, экономистам, руководителям и иным сотрудникам финансово-экономического блока или подразделений бизнес-анализа для расчета потенциала стартапа, нового проекта в рамках действующей компании или быстрого сравнения бизнес-идей в разных условиях реализации.

Как еще можно использовать нашу бизнес-модель?

АБСОЛЮТНО В ЛЮБЫХ СФЕРАХ ЭКОНОМИКИ

После покупки Вы сможете скачать финансовую модель для оценки инвестиционной привлекательности в Excel и использовать ее в разных направлениях, например:

Если вам нужен будет бизнес-план, и вы будете заказывать эту услугу, то предоставив нашу бизнес-модель стоимость разработки бизнес-плана станет сильно ниже у любого исполнителя, будь то консалтинговое агентство или специалист-фрилансер

Если вы работаете в финансовой или экономической сфере, вы можете использовать наш инструмент для ускорения и повышения эффективности своей работы

Вы можете сравнивать инвестиционную привлекательность одних и тех же бизнес-идей или проектов в различных условиях, например при резком снижении или повышении расходов или доходов или изменении срока проекта и т.д.

Если вы студент, вы можете сделать лучшую курсовую работу по инвестиционной привлекательности или даже использовать его в дипломной работе

Содержание

- Инвестиционный проект в Excel c примерами для расчетов

- Финансовая модель инвестиционного проекта в Excel

- Расчет экономической эффективности инвестиционного проекта в Excel

- Рентабельность инвестиций

- Что характеризует индекс по доходности и как рассчитать его формулу

- Понятие рентабельности или индекса доходности

- Индекс рентабельности инвестпроекта: методика и формулы

- Значение показателей индекса по доходности

- Роль индекса по доходности в оценке бизнес-плана

- Расчёт доходности в таблице Excel

- Достоинства и проблемы показателя доходности

- Индекс доходности (рентабельности) инвестиций — PI. Формула. Пример расчета в Excel

- Инфографика: Индекс доходности (рентабельности) инвестиций

- Индекс доходности инвестиции. Формула расчета

- Дисконтированный индекс доходности инвестиций. Формула расчета

- Сложности оценки индекса доходности на практике

- Что показывает индекс доходности?

- Мастер-класс: «Как рассчитать индекс доходности для бизнес плана»

- Оценка индекса доходности инвестиции в Excel

- Как произвести экспресс-оценку любого бизнес плана?

- Преимущества и недостатки индекса доходности инвестиционного проекта

Инвестиционный проект в Excel c примерами для расчетов

Для привлечения и вложения средств в какое-либо дело инвестору необходимо тщательно изучить внешний и внутренний рынок.

На основании полученных данных составить смету проекта, инвестиционный план, спрогнозировать выручку, сформировать отчет о движении денежных средств. Наиболее полно всю нужную информацию можно представить в виде финансовой модели.

Финансовая модель инвестиционного проекта в Excel

Составляется на прогнозируемый период окупаемости.

- описание макроэкономического окружения (темпы инфляции, проценты по налогам и сборам, требуемая норма доходности);

- прогнозируемый объем продаж;

- прогнозируемые затраты на привлечение и обучение персонала, аренду площадей, закупку сырья и материалов и т.п.;

- анализ оборотного капитала, активов и основных средств;

- источники финансирования;

- анализ рисков;

- прогнозные отчеты (окупаемость, ликвидность, платежеспособность, финансовая устойчивость и т.д.).

Чтобы проект вызывал доверие, все данные должны быть подтверждены. Если у предприятия несколько статей доходов, то прогноз составляется отдельно по каждой.

Финансовая модель – это план снижения рисков при инвестировании. Детализация и реалистичность – обязательные условия. При составлении проекта в программе Microsoft Excel соблюдают правила:

- исходные данные, расчеты и результаты находятся на разных листах;

- структура расчетов логичная и «прозрачная» (никаких скрытых формул, ячеек, цикличных ссылок, ограниченное количество имен массивов);

- столбцы соответствуют друг другу;

- в одной строке – однотипные формулы.

Расчет экономической эффективности инвестиционного проекта в Excel

Для оценки эффективности инвестиций применяются две группы методов:

- статистические (PP, ARR);

- динамические (NPV, IRR, PI, DPP).

Коэффициент PP (период окупаемости) показывает временной отрезок, за который окупятся первоначальные вложения в проект (когда вернутся инвестированные деньги).

Экономическая формула расчета срока окупаемости:

где IC – первоначальные вложения инвестора (все издержки),

CF – денежный поток, или чистая прибыль (за определенный период).

Расчет окупаемости инвестиционного проекта в Excel:

- Составим таблицу с исходными данными. Стоимость первоначальных инвестиций – 160000 рублей. Ежемесячно поступает 56000 рублей. Для расчета денежного потока нарастающим итогом была использована формула: =C4+$C$2.

- Рассчитаем срок окупаемости инвестированных средств. Использовали формулу: =B4/C2 (сумма первоначальных инвестиций / сумма ежемесячных поступлений).

Так как у нас дискретный период, то срок окупаемости составит 3 месяца.

Данная формула позволяет быстро найти показатель срока окупаемости проекта. Но использовать ее крайне сложно, т.к. ежемесячные денежные поступления в реальной жизни редко являются равными суммами. Более того, не учитывается инфляция. Поэтому показатель применяется вкупе с другими критериями оценки эффективности.

Рентабельность инвестиций

ARR, ROI – коэффициенты рентабельности, показывающие прибыльность проекта без учета дисконтирования.

где CFср. – средний показатель чистой прибыли за определенный период;

IC – первоначальные вложения инвестора.

Пример расчета в Excel:

- Изменим входные данные. Первоначальные вложения в размере 160 000 рублей вносятся только один раз, на старте проекта. Ежемесячные платежи – разные суммы.

- Рассчитаем средние поступления по месяцам и найдем рентабельность проекта. Используем формулу: =СРЗНАЧ(C23:C32)/B23. Формат ячейки с результатом процентный.

Чем выше коэффициент рентабельности, тем привлекательнее проект. Главный недостаток данной формулы – сложно спрогнозировать будущие поступления. Поэтому показатель часто применяется для анализа существующего предприятия.

Примеры инвестиционне6ого проекта с расчетами в Excel:

Статистические методы не учитывают дисконтирование. Зато позволяют быстро и просто найти необходимые показатели.

Источник

Что характеризует индекс по доходности и как рассчитать его формулу

Инвестор, прежде чем вкладывать средства в какое-либо предприятие, стремится проанализировать, какая прибыль может быть получена в результате. К числу параметров, посредством которых оцениваются перспективы развития бизнес-проекта, относится PI — индекс доходности. Термин имеет несколько названий — Present value index или прибыльности, DPI или рентабельности.

Понятие рентабельности или индекса доходности

Рентабельность проекта обозначает его прибыльность. С помощью этого показателя оценивают потенциальную доходность любого бизнеса. На практике понятие рентабельности широко применяют для оценки экономического состояния предприятия, конкурентоспособности выпускаемой продукции или оказываемых услуг. Для этого отдельный вид продукции сравнивают с таковым у конкурирующих компаний или с другим видом товара, выпускаемого предприятием.

Этот индекс, как показатель, является универсальным. С его помощью можно сравнивать эффективность и прибыльность проектов различного масштаба. Если выразить индекс как понятие в числах, оно отобразит цифру чистой прибыли, делённую на количество затраченных ресурсов. Поэтому возникло понятие — рентабельности вложенного капитала или, простыми словами, доходности.

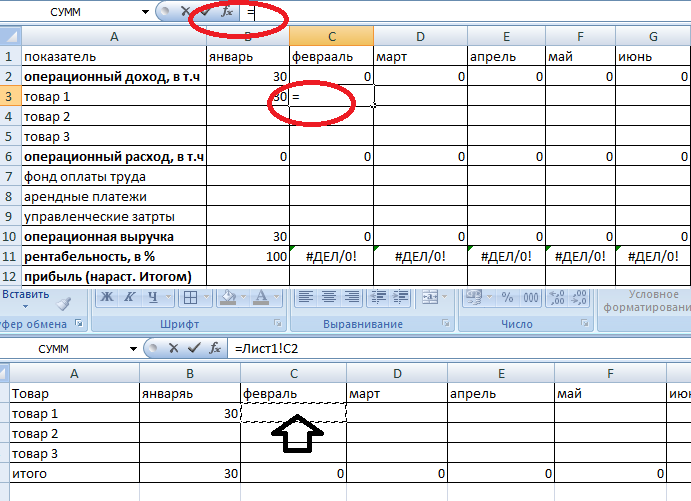

Индекс рентабельности инвестпроекта: методика и формулы

Profitability Index для оценки инвестиций задействую, оценивая относительную доходность различных вложений средств. Рассчитать его величину можно с помощью матформулы:

NPV это чистая стоимость входящих инвестпотоков в реальном времени в рублях. I — величина вкладов в инвестпроект в рублях. Для инвестиций Индекс по доходности используют при оценке относительной отдачи предназначенных для идеи финансов. Если вливания капитала в крупный бизнес-проект разнесены на длительный период, в формулу вводится величина дисконтирования по средней норме отдачи за год.

Значение показателей индекса по доходности

Рассчитывать индекс доходности нужно, чтобы определить возможную эффективность от инвестиции в конкретный бизнес-проект, и успешно ли составлен бизнес-план. Чем выше цифра индекса рентабельности для вложений, тем больший доход способна принести идея в перспективе. Результаты анализа полученных данных характеризуются следующим образом:

- Когда значение индекса прибыльности получается менее 1, проект признается не доходным, и делать дальнейшие вливания нецелесообразно.

- Когда индекс равен единице, считается, что финансовые потоки будут равны прибыли от проекта. Для этого случая возможен запуск бизнес-процессов, но требуется его существенная доработка.

- Если показатель индекса доходности превышает единицу, такой бизнес-план признается перспективным и принимается к рассмотрению.

- Если сравниваются 2 показателя от 2 разных планов, к работе принимается тот, у которого выше значение индекса. Считается, что он обладает большим потенциалом к получению прибыли.

Роль индекса по доходности в оценке бизнес-плана

Любой бизнес-план требует проведения серии расчётов в финансовой части. Здесь учитывается несколько главных показателей. На их основании судят о пригодности проекта к воплощению в жизнь. К числу показателей относятся:

- чистая дисконтированная прибыль;

- внутренняя норма доходности;

- индекс доходности;

- дисконтированное время вероятной окупаемости.

Чтобы бизнес-план был принят и одобрен, необходимо, чтобы чистая дисконтированная прибыль была выше 0, а время окупаемости проекта было минимальным. Оценить ставку дисконта можно разными способами. Если планируется вложить кредитные деньги, то минимальной величиной дисконтирования должна быть процентная ставка по кредиту. Здесь полученная прибыль позволит покрыть расходы. Иначе инвестору гораздо выгоднее направить финансы на счёт в банковское учреждение и не рисковать ими в инвестпроектах.

Если же инвестиции проводятся из собственных финансов, ставка доходности вложений должна равняться или быть большей, чем уровень уже имеющейся доходности бизнесмена. Кроме того, цифра ставки дисконтирования нужна меньшей величины налога на прибыль с имеющегося капитала.

Исходя из этих факторов, проводить оценку рентабельности предприятия всегда нужно по нескольким параметрам — индексу доходности, дисконтной ставке и текущей стоимости всех инвестиций. Определение индекса доходности требуется проводить не только перед принятием бизнес-проекта в момент выбора, но и в ходе реализации и после завершения.

Большое значение имеет и величина, обратная индексу. Она называется сроком окупаемости для инвестиций (РР — Pay-Back-Period). Этот показатель позволяет определить, как скоро инвестор получит доход от вложения своего капитала. В России доходы от инвестиционных проектов можно ожидать спустя 3 года. Это связано с особенностями экономических процессов в стране. Для кредитных средств предельным сроком окупаемости считается 5 лет. В странах с развитой экономикой период составляет 7 лет.

Расчёт доходности в таблице Excel

Один из наиболее простых способов расчёта индекса — оценка с помощью Excel. Ее использует большинство инвесторов, так как она отличается простотой, высокой точностью и скоростью операций. С помощью таких таблиц можно подсчитать дисконтированные расходы и прибыль.

Разработано 2 варианта расчётов доходности. Первый из них отличается простым алгоритмом для индекса:

- финансовый поток определяется с помощью формулы CF = С8-D8;

- дисконтированный финансовый поток рассчитывается Е8/(1+ (1+$C4 $)) А8;

- чистый дисконтированный финансовый поток вычисляется как (F8: F16)—B7;

- с помощью отношения F17/B7 можно вычислить индекс прибыльности.

Для доходности существует второй вариант — более сложный. В нем используется встроенная формула, которая помогает рассчитывать параметры, необходимые для определения дисконтированной прибыли.

Достоинства и проблемы показателя доходности

Индекс доходности даёт вкладчику большое количество преимуществ. Можно сравнивать несколько инвестпроектов различных по объёму вложений. Показатель позволяет также применять ставку дисконтирования к инвестидеям, когда трудно прогнозировать и формализовать часть данных. Формулы для обработки довольно просты и не требуют установки дополнительного программного обеспечения. Достаточно внести все исходные в таблицу Excel.

Наряду с этим, индекс имеет некоторые недостатки, которые проявляются во время его использования:

Не всегда получается спрогнозировать уровень влияния различных факторов на финпотоки.

Для некоторых идей норму дисконта бывает сложно вычислить.

Это касается и расчёта планируемых финпотоков.

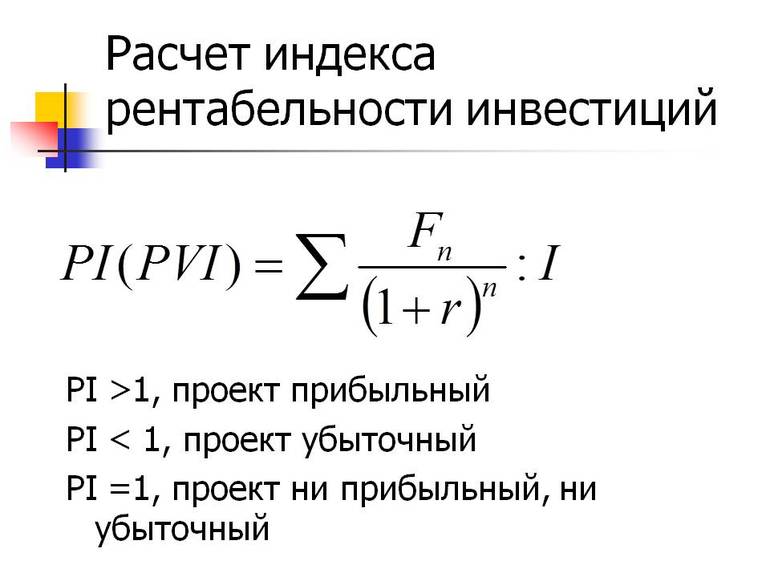

Стабильность финансовых поступлений обусловлена несколькими внешними факторами. Среди них ведущую роль играют ключевая ставка Центробанка, затраты на приобретение материалов и сырья, а также объёмы реализации готовой продукции. Немаловажную роль играет также действующая финансовая политика компании, и какая экономическая обстановка на тот или иной момент наблюдается в государстве. Все эти факторы оказывают непосредственное влияние на ставку дисконта, следовательно, доходность.

Спрогнозировать их бывает не всегда легко. Чем больше предполагаемый срок жизни проекта, тем выше неопределённость при расчётах. В качестве примера можно привести наложение санкций на некоторые российские предприятия, что негативно отразилось на их экономическом состоянии.

Таким образом, при внешней простоте расчётов по формуле индекса доходности могут возникать неожиданные затруднения, снижающие точность показателя.

По каким формулам и в какой программе вы рассчитываете показатель доходности?

Источник

Индекс доходности (рентабельности) инвестиций — PI. Формула. Пример расчета в Excel

Рассмотрим такой важный инвестиционный показатель как индекс доходности, данный показатель используется для оценки эффективности инвестиций, бизнес-планов компаний, инвестиционных и инновационных проектов.

Индекс доходности (англ. PI, DPI, Present value index, Profitability Index, benefit cost ratio) – показатель эффективности инвестиции, представляющий собой отношение дисконтированных доходов к размеру инвестиционного капитала. Другие синонимы индекса доходности, которые несут аналогичный экономический смысл: индекс прибыльности и индекс рентабельности.

Инфографика: Индекс доходности (рентабельности) инвестиций

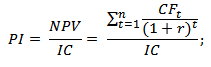

Индекс доходности инвестиции. Формула расчета

PI (Profitability Index) – индекс доходности инвестиционного проекта;

NPV (Net Present Value) – чистый дисконтированный доход;

n – срок реализации (в годах, месяцах);

r – ставка дисконтирования (%);

CF (Cash Flow) – денежный поток;

IC (Invest Capital) – первоначальный затраченный инвестиционный капитал.

|

★ Программа InvestRatio — расчет всех инвестиционных коэффициентов в Excel за 5 минут (расчет коэффициентов Шарпа, Сортино, Трейнора, Калмара, Модильянки бета, VaR) + прогнозирование движения курса |

Дисконтированный индекс доходности инвестиций. Формула расчета

Существует модификация формулы индекса доходности инвестиционного проекта, которая позволяет учесть не единовременные затраты (вложения) в первом периоде времени, а вложения в течение всего срока реализации проекта. Для этого все последующие инвестиционные затраты дисконтируются. В результате формула будет иметь следующий вид:

DPI (Discounted Profitability Index) –дисконтированный индекс доходности; NPV – чистый дисконтированный доход; n – срок реализации (в годах, месяцах); r – ставка дисконтирования (%) инвестиции; IC – первоначальный затраченный инвестиционный капитал.

Сложности оценки индекса доходности на практике

Основная сложность расчета индекса доходности или дисконтированного индекса доходности заключается в оценке размера будущих денежных поступлений и нормы дисконта (ставки дисконтирования).

На устойчивость будущих денежных потоков оказывают влияние множество макро-, микроэкономических факторов: сезонность спроса и предложения, процентные ставки ЦБ РФ, стоимость сырья и материалов, объем продаж и т.д. В настоящее время на размер будущих денежных потоков ключевое значение оказывает уровень продаж, на который влияет маркетинговая стратегия фирмы.

Существует множество различных подходов оценки ставки дисконтирования. Сама по себе ставка дисконтирования отражает временную стоимость денег и позволяет привести будущие денежные платежи к настоящему времени. Так если проект финансируется только на основе собственных средств, то за ставку дисконтирования принимают доходности по альтернативным инвестициям, которая может быть рассчитана как доходность по банковскому вкладу, доходность ценных бумаг (CAPM), доходность от вложения в недвижимость и т.д. При финансировании проекта за счет собственных и заемных средств используют метод WACC. Более подробно методы оценки ставки дисконтирования рассмотрены в статье «Ставка дисконтирования. 10 современных методов расчета».

Что показывает индекс доходности?

Показатель индекс доходности показывает эффективность использования капитала в инвестиционном проекте или бизнес плане. Оценка аналогична как для индекса доходности (PI) так и для дисконтированного индекса доходности (DPI). В таблице ниже приводится оценка инвестиционного проекта в зависимости от значения показателя DPI.

| Значение показателя | Оценка инвестиционного проекта |

| DPI 1 | Инвестиционный проект принимается для дальнейшего инвестиционного анализа |

| DPI1>DPI2 | Уровень эффективности управления капиталом в первом проекте выше, нежели во втором. Первый проект имеет большую инвестиционную привлекательность |

Мастер-класс: «Как рассчитать индекс доходности для бизнес плана»

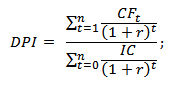

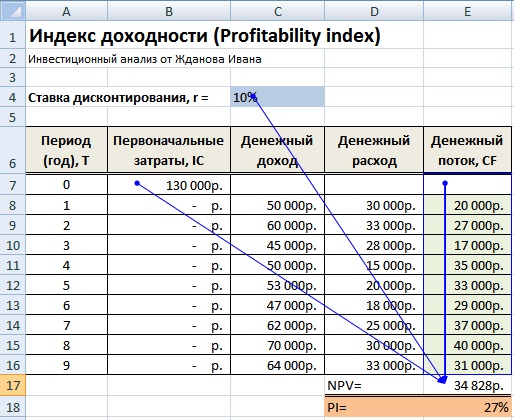

Оценка индекса доходности инвестиции в Excel

Рассмотрим пример оценки индекса доходности с помощью программы Excel. Для этого необходимо рассчитать две составляющие показателя: чистый дисконтированных доход и чистые дисконтированные затраты (если они присутствовали в течение срока реализации проекта). Рассмотрим два варианта расчета в Excel индекса доходности.

Первый вариант расчета индекса доходности следующий:

- Денежный потокCF (CashFlow) =C8-D8

- Дисконтированный денежный поток =E8/(1+$C$4)^A8

- Чистый дисконтированный денежный поток (NPV) =СУММ(F8:F16)-B7

- Индекс доходности (PI)=F17/B7

На рисунке ниже показан итоговый результат расчета PI в Excel.

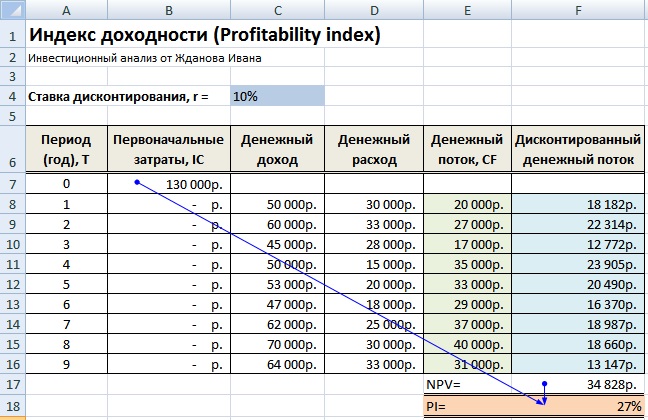

Второй вариант расчета индекса доходности инвестиционного проекта заключается в использовании встроенной финансовой формулы в Excel — ЧПС (чистая приведенная стоимость) для расчета чистого дисконтированного дохода (NPV). В результате формулы расчета будут иметь следующий вид:

- Дисконтированный денежный поток (NPV) =ЧПС(C4;E7:E16)-B7

- Индекс прибыльности (PI) =E17/B7

Как видно, расчет по двум методам привел к аналогичным результатам.

|

★ Программа InvestRatio — расчет всех инвестиционных коэффициентов в Excel за 5 минут (расчет коэффициентов Шарпа, Сортино, Трейнора, Калмара, Модильянки бета, VaR) + прогнозирование движения курса |

Как произвести экспресс-оценку любого бизнес плана?

Все бизнес-планы включают в себя финансовый план, который оценивают с помощью инвестиционных показателей эффективность вложения для инвестора. Финансовый план и его показатели являются самыми значимыми для принятия решения о финансировании проекта. Чтобы быстро оценить любой бизнес-проект на уровень инвестиционной привлекательности следует рассмотреть четыре показателя: чистый дисконтированный доход, внутренняя норма прибыли, индекс доходности и дисконтированный период окупаемости. Если выполняются условия по данным показателям, то инвестиционный проект может быть уже более детально проанализирован на характер и природу получения денежных потоков, систему менеджмента, маркетинга и продаж.

Показатели экспресс оценки

Значения показателей

Чистый дисконтированный доход (NPV) Дисконтированный индекс доходности (DPI) Дисконтированный период окупаемости (DPP)