На чтение 6 мин Просмотров 311к.

Рассмотрим такой важный инвестиционный показатель как индекс доходности, данный показатель используется для оценки эффективности инвестиций, бизнес-планов компаний, инвестиционных и инновационных проектов.

Индекс доходности (англ. PI, DPI, Present value index, Profitability Index, benefit cost ratio) – показатель эффективности инвестиции, представляющий собой отношение дисконтированных доходов к размеру инвестиционного капитала. Другие синонимы индекса доходности, которые несут аналогичный экономический смысл: индекс прибыльности и индекс рентабельности.

Содержание

- Инфографика: Индекс доходности (рентабельности) инвестиций

- Индекс доходности инвестиции. Формула расчета

- Дисконтированный индекс доходности инвестиций. Формула расчета

- Сложности оценки индекса доходности на практике

- Что показывает индекс доходности?

- Мастер-класс: «Как рассчитать индекс доходности для бизнес плана»

- Оценка индекса доходности инвестиции в Excel

- Как произвести экспресс-оценку любого бизнес плана?

- Преимущества и недостатки индекса доходности инвестиционного проекта

Инфографика: Индекс доходности (рентабельности) инвестиций

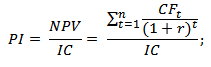

Индекс доходности инвестиции. Формула расчета

где:

PI (Profitability Index) – индекс доходности инвестиционного проекта;

NPV (Net Present Value) – чистый дисконтированный доход;

n – срок реализации (в годах, месяцах);

r – ставка дисконтирования (%);

CF (Cash Flow) – денежный поток;

IC (Invest Capital) – первоначальный затраченный инвестиционный капитал.

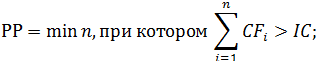

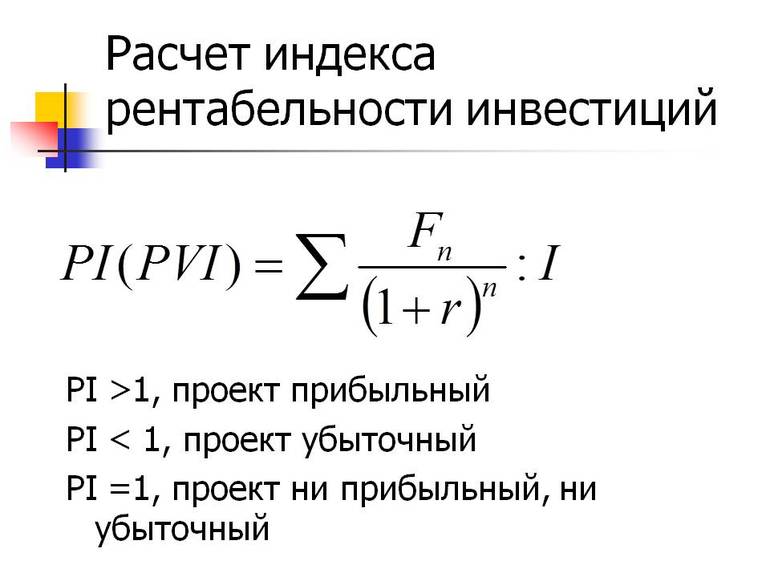

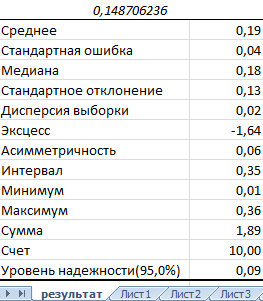

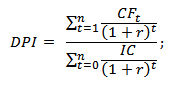

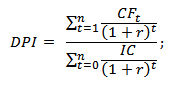

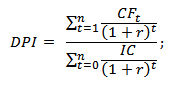

Дисконтированный индекс доходности инвестиций. Формула расчета

Существует модификация формулы индекса доходности инвестиционного проекта, которая позволяет учесть не единовременные затраты (вложения) в первом периоде времени, а вложения в течение всего срока реализации проекта. Для этого все последующие инвестиционные затраты дисконтируются. В результате формула будет иметь следующий вид:

DPI (Discounted Profitability Index) –дисконтированный индекс доходности; NPV – чистый дисконтированный доход; n – срок реализации (в годах, месяцах); r – ставка дисконтирования (%) инвестиции; IC – первоначальный затраченный инвестиционный капитал.

★ Инвестиционная оценка в Excel. Расчет NPV, IRR, DPP, PI за 5 минут

Сложности оценки индекса доходности на практике

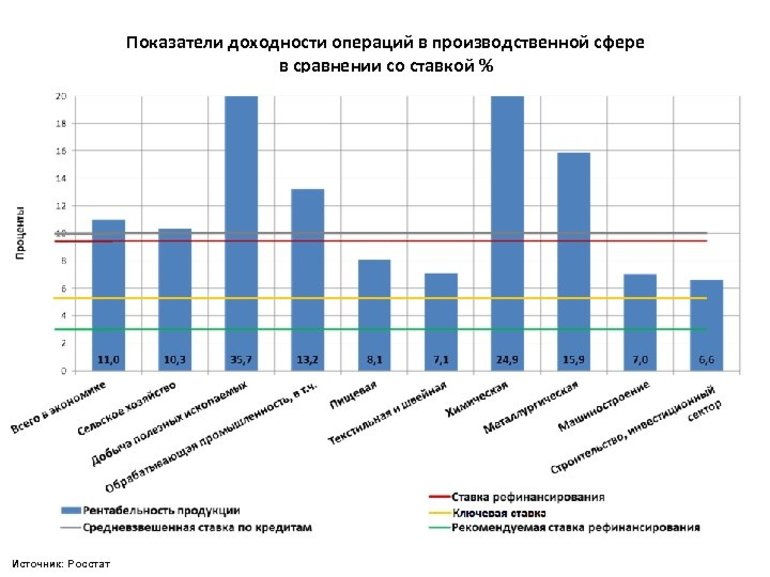

Основная сложность расчета индекса доходности или дисконтированного индекса доходности заключается в оценке размера будущих денежных поступлений и нормы дисконта (ставки дисконтирования).

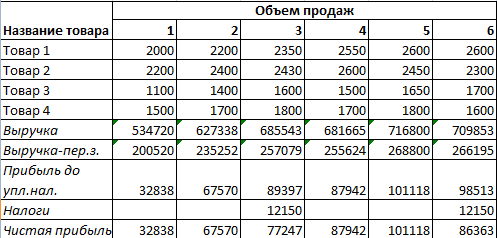

На устойчивость будущих денежных потоков оказывают влияние множество макро-, микроэкономических факторов: сезонность спроса и предложения, процентные ставки ЦБ РФ, стоимость сырья и материалов, объем продаж и т.д. В настоящее время на размер будущих денежных потоков ключевое значение оказывает уровень продаж, на который влияет маркетинговая стратегия фирмы.

Существует множество различных подходов оценки ставки дисконтирования. Сама по себе ставка дисконтирования отражает временную стоимость денег и позволяет привести будущие денежные платежи к настоящему времени. Так если проект финансируется только на основе собственных средств, то за ставку дисконтирования принимают доходности по альтернативным инвестициям, которая может быть рассчитана как доходность по банковскому вкладу, доходность ценных бумаг (CAPM), доходность от вложения в недвижимость и т.д. При финансировании проекта за счет собственных и заемных средств используют метод WACC. Более подробно методы оценки ставки дисконтирования рассмотрены в статье «Ставка дисконтирования. 10 современных методов расчета».

Что показывает индекс доходности?

Показатель индекс доходности показывает эффективность использования капитала в инвестиционном проекте или бизнес плане. Оценка аналогична как для индекса доходности (PI) так и для дисконтированного индекса доходности (DPI). В таблице ниже приводится оценка инвестиционного проекта в зависимости от значения показателя DPI.

| Значение показателя | Оценка инвестиционного проекта |

| DPI<1 | Инвестиционный проект исключается из дальнейшего рассмотрения |

| DPI=1 | Доходы инвестиционного проекта равны затратам, проект не приносит ни прибыли ни убытков. Необходима его модификация |

| DPI>1 | Инвестиционный проект принимается для дальнейшего инвестиционного анализа |

| DPI1>DPI2 | Уровень эффективности управления капиталом в первом проекте выше, нежели во втором. Первый проект имеет большую инвестиционную привлекательность |

Мастер-класс: «Как рассчитать индекс доходности для бизнес плана»

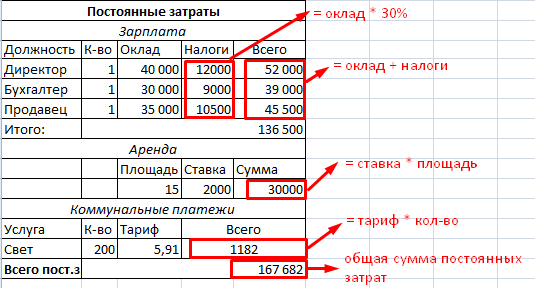

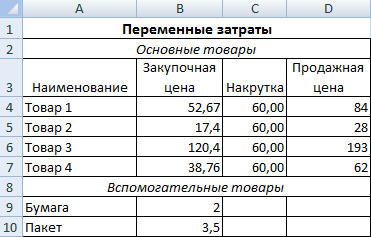

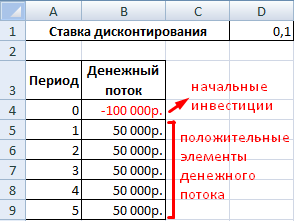

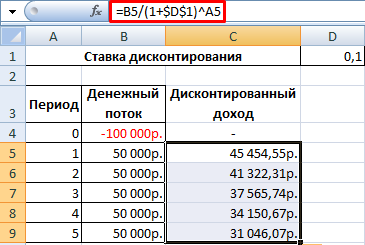

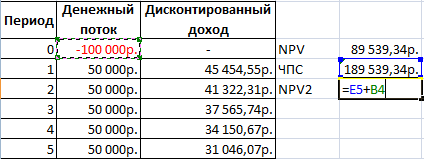

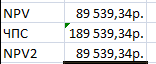

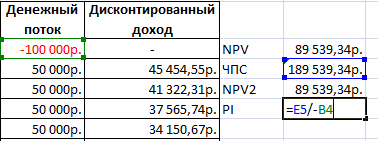

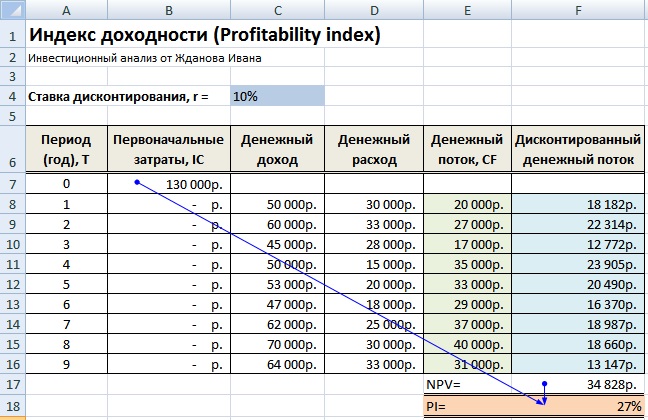

Рассмотрим пример оценки индекса доходности с помощью программы Excel. Для этого необходимо рассчитать две составляющие показателя: чистый дисконтированных доход и чистые дисконтированные затраты (если они присутствовали в течение срока реализации проекта). Рассмотрим два варианта расчета в Excel индекса доходности.

Первый вариант расчета индекса доходности следующий:

- Денежный поток CF (Cash Flow) =C8-D8

- Дисконтированный денежный поток =E8/(1+$C$4)^A8

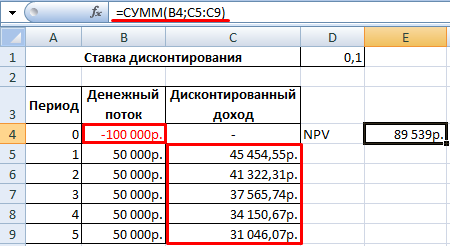

- Чистый дисконтированный денежный поток (NPV) =СУММ(F8:F16)-B7

- Индекс доходности (PI) =F17/B7

На рисунке ниже показан итоговый результат расчета PI в Excel.

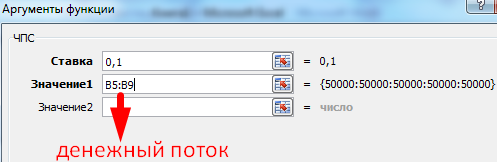

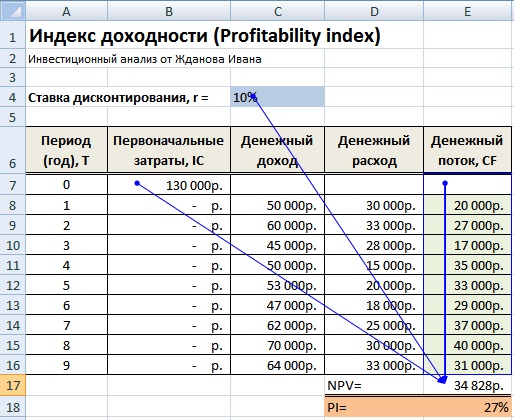

Второй вариант расчета индекса доходности инвестиционного проекта заключается в использовании встроенной финансовой формулы в Excel — ЧПС (чистая приведенная стоимость) для расчета чистого дисконтированного дохода (NPV). В результате формулы расчета будут иметь следующий вид:

- Дисконтированный денежный поток (NPV) =ЧПС(C4;E7:E16)-B7

- Индекс прибыльности (PI) =E17/B7

Как видно, расчет по двум методам привел к аналогичным результатам.

Как произвести экспресс-оценку любого бизнес плана?

Все бизнес-планы включают в себя финансовый план, который оценивают с помощью инвестиционных показателей эффективность вложения для инвестора. Финансовый план и его показатели являются самыми значимыми для принятия решения о финансировании проекта. Чтобы быстро оценить любой бизнес-проект на уровень инвестиционной привлекательности следует рассмотреть четыре показателя: чистый дисконтированный доход, внутренняя норма прибыли, индекс доходности и дисконтированный период окупаемости. Если выполняются условия по данным показателям, то инвестиционный проект может быть уже более детально проанализирован на характер и природу получения денежных потоков, систему менеджмента, маркетинга и продаж.

|

Показатели экспресс оценки |

Значения показателей |

| Чистый дисконтированный доход (NPV) |

NPV>0 |

| Внутреннюю норму прибыли (IRR) |

IRR>WACC |

| Дисконтированный индекс доходности (DPI) |

DPI >1 |

| Дисконтированный период окупаемости (DPP) |

DPP →0 |

Индекс доходности входит в четыре основных показателя, которые оценивает любой инвестор при вложении в проект. Помимо данных показателей существуют другие коэффициенты оценки эффективности инвестиций, которые более подробно рассмотрены в статье: «6 методов оценки эффективности инвестиций в Excel. Пример расчета NPV, PP, DPP, IRR, ARR, PI» .

★ Инвестиционная оценка в Excel. Расчет NPV, IRR, DPP, PI за 5 минут

Преимущества и недостатки индекса доходности инвестиционного проекта

Преимущества индекса доходности следующие:

- Возможность сравнительного анализа инвестиционных проектов различных по масштабу.

- Использование ставки дисконтирования для учета различных трудноформализуемых факторов риска проекта.

К недостаткам индекса доходности можно отнести:

- Прогнозирование будущих денежных потоков в инвестиционном проекте.

- Сложность точной оценки ставки дисконтирования для различных проектов.

- Сложность оценки влияния нематериальных факторов на будущие денежные потоки проекта.

Резюме

В современной экономике возрастает роль оценки инвестиционных проектов, которые становятся драйверами для увеличения будущей стоимости компаний и получения дополнительной прибыли. В данной статье мы рассмотрели показатель индекс прибыльности, который является фундаментальным в системе выбора инвестиционного проекта. Так же на примере разобрали, как использовать Excel для быстрого расчета данного показателя для проекта или бизнес-плана.

Автор: к.э.н. Жданов Иван Юрьевич

Как рассчитать индекс рентабельности инвестиций (PI)

Формулы и примеры

Индекс прибыльности – индикатор, экономический смысл которого выражает заинтересованность инвестора в проекте. Чем больше можно заработать, тем выше ПИ (PI).

Финансирование коммерческих проектов всегда сопряжено с рисками. Опасения вызывает достоверность прогнозирования по извлечению чистой прибыли. Даже самая тщательная оценка бизнес-плана основана на предположениях. Трудно предвидеть объемы продаж, а от них зависит соотношение получаемых доходов и сделанных вложений.

Несмотря на сложности, развитие бизнеса невозможно без взвешенного подхода к делу. Следовательно, предварительный анализ нужен, и одним из его критериев служит индекс рентабельности инвестиций. Статья рассказывает о том, как его рассчитать.

Что такое индекс рентабельности инвестиций (PI)

Понятия рентабельности, прибыльности и доходности в экономике означают степень эффективности работы вложенных средств. Эти показатели близки по смыслу физическому коэффициенту полезного действия.

В общем виде оценка доходности затрат производится по их результативности. Коэффициент рентабельности характеризует отношение суммы входящих денежных потоков к величине капитала, израсходованного на их получение. Он легко определяется «задним числом», методом деления одного показателя на другой.

Задача усложняется, если планируется финансирование инвестиционного проекта с трудно-прогнозируемым экономическим эффектом.

Индекс прибыльности (PI – аббревиатура английского термина Profitability Index) определяется как результат отношения сумм дисконтированного дохода и вложенного капитала. Иными словами, индекс показывает, сколько копеек приносит каждый рубль, потраченный на реализацию проекта. Особого пояснения требует слово «дисконтированный». В контексте, термин означает перерасчет прибыли с учетом фактора времени.

В течение срока реализации проекта деньги успевают обесцениться за счет инфляции. Средства, размещенные на банковском депозите, обеспечивают пассивную прибыль по годовой ставке с минимальным риском и без всяких хлопот. По этой причине о доходности инвестиций финансист судит по возможным последствиям размещения тех же средств, но в другие объекты. При этом, он оценивает сопутствующие факторы:

- риски,

- оборачиваемость капитала,

- ликвидность приобретаемых активов,

- перспективность проекта.

Немалую роль играет опыт проведения аналогичных операций.

В конечном счете формируется решение, основанное на относительной доходности, то есть на соотношении предполагаемой прибыли с некими базовыми значениями.

Чем выше индекс рентабельности проекта, тем привлекательней бизнес, нуждающийся в финансировании. Обычной ситуацией считается наличие альтернативных предложений. При выборе лучшего варианта для вложений требуется сравнение нескольких инвестиционных проектов.

Необходим единый подход, позволяющий не допустить ошибку. Важна бывает и интуиция, присущая наиболее прозорливым бизнесменом, но без объективной оценки не обойтись. Критерием принятия оптимального решения выступает коэффициент доходности инвестиций, рассчитанный для каждого объекта вложения.

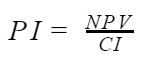

Как рассчитать индекс доходности

Метод определения рентабельности инвестиции (PI) проекта вкратце описан выше. Посчитать этот показатель можно по формуле:

- PI – индекс доходности инвестиций;

- NPV – сумма чистого дисконтированного дохода (с учетом ставки налога на прибыль);

- CI – величина вложенного капитала.

Как видно из математического выражения, индекс представляет безразмерный коэффициент: числитель и знаменатель — оба выражены в денежных единицах, которые взаимно сокращаются.

В некоторых случаях для удобства и наглядности PI измеряется в процентах. Для этого значение следует умножить на 100%.

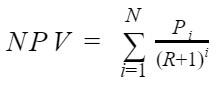

Чтобы дисконтировать (привести к актуальным условиям) доход, следует воспользоваться еще одной формулой:

- NPV – сумма чистого дисконтированного дохода;

- i – номер периода реализации проекта (года или месяца);

- N – общая продолжительность реализации проекта (в годах или месяцах);

- Pi – сумма прибыли за отдельный период под номером i, называемая входящим отдельным денежным потоком;

- R – дисконтная ставка.

Значение R устанавливается инвестором и является его внутренней нормой. В некоторых случаях оно равно ставке рефинансирования Центрального банка РФ, но чаще превышает ее. Дело в том, что у крупного предпринимателя есть альтернативные варианты вложений, обеспечивающие ему определенную отдачу. Отвлекая средства на менее рентабельные направления, бизнесмен несет потери.

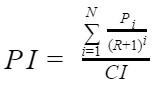

После простой подстановки, формула PI приобретает окончательный вид:

Теперь можно рассмотреть пример расчета.

- Сумма инвестиций в проект CI – 2 млн руб.

- Продолжительность реализации проекта N – 3 года.

- Прибыль за первый год – 120 тыс. руб.

- Прибыль за второй год – 1,3 млн руб.

- Прибыль за третий год – 2,2 млн руб.

- Дисконтная ставка – 18%.

После подстановки значений получается результат:

Из полученной итоговой суммы дисконтированного дохода (в числителе формулы) можно сделать вывод о том, что она больше вложенного капитала, а значение PI указывает, во сколько раз.

Очевидно, что за трехлетний период времени инвестору вернутся деньги, превышающие сумму вложений на 18,7%.

Анализ PI-индекса

Индекс прибыльности – индикатор, экономический смысл которого выражает заинтересованность инвестора в проекте. Чем больше можно заработать, тем выше ПИ (PI). NPV, то есть дисконтированный суммарный денежный поток наглядно показывает, сколько средств получит финансист за один оборот капитала. Таким образом, анализ дает двойные итоги: абсолютный и относительный.

Рассчитанный индекс доходности инвестиций прост в оценке. Если сравнивать его с единицей, возможны три варианта:

- PI > 1. Проект заслуживает внимания и подробного анализа на предмет выявления возможных ошибок. Необходимо перепроверить все исходные данные. Бывает, что влияющие на успех факторы дают погрешности в вычислениях. Если расчеты подтверждаются, инвестиция целесообразна.

- PI = 1. По критерию NPV наблюдается стопроцентная самоокупаемость без прибыли. В некоторых деловых кругах такой результат называют «бульоном с варенных яиц». Если модификация бизнес-проекта не позволяет выжать из него более высокую рентабельность, от финансирования лучше отказаться.

- PI Оценить статью

Индекс доходности (рентабельности) инвестиций. Формула. Пример расчета в Excel

Рассмотрим такой важный инвестиционный показатель как индекс доходности, данный показатель используется для оценки эффективности инвестиций, бизнес-планов компаний, инвестиционных и инновационных проектов.

Индекс доходности (англ. PI, DPI, Present value index, Profitability Index, benefit cost ratio) – показатель эффективности инвестиции, представляющий собой отношение дисконтированных доходов к размеру инвестиционного капитала. Другие синонимы индекса доходности, которые несут аналогичный экономический смысл: индекс прибыльности и индекс рентабельности.

Индекс доходности инвестиции. Формула расчета

PI (Profitability Index) – индекс доходности инвестиционного проекта;

NPV (Net Present Value) – чистый дисконтированный доход;

n – срок реализации (в годах, месяцах);

r – ставка дисконтирования (%);

CF (Cash Flow) – денежный поток;

IC (Invest Capital) – первоначальный затраченный инвестиционный капитал.

Дисконтированный индекс доходности инвестиций. Формула расчета

Существует модификация формулы индекса доходности инвестиционного проекта, которая позволяет учесть не единовременные затраты (вложения) в первом периоде времени, а вложения в течение всего срока реализации проекта. Для этого все последующие инвестиционные затраты дисконтируются. В результате формула будет иметь следующий вид:

DPI (Discounted Profitability Index) –дисконтированный индекс доходности; NPV – чистый дисконтированный доход; n – срок реализации (в годах, месяцах); r – ставка дисконтирования (%) инвестиции; IC – первоначальный затраченный инвестиционный капитал.

Сложности оценки индекса доходности на практике

Основная сложность расчета индекса доходности или дисконтированного индекса доходности заключается в оценке размера будущих денежных поступлений и нормы дисконта (ставки дисконтирования).

На устойчивость будущих денежных потоков оказывают влияние множество макро-, микроэкономических факторов: сезонность спроса и предложения, процентные ставки ЦБ РФ, стоимость сырья и материалов, объем продаж и т.д. В настоящее время на размер будущих денежных потоков ключевое значение оказывает уровень продаж, на который влияет маркетинговая стратегия фирмы.

Существует множество различных подходов оценки ставки дисконтирования. Сама по себе ставка дисконтирования отражает временную стоимость денег и позволяет привести будущие денежные платежи к настоящему времени. Так если проект финансируется только на основе собственных средств, то за ставку дисконтирования принимают доходности по альтернативным инвестициям, которая может быть рассчитана как доходность по банковскому вкладу, доходность ценных бумаг (CAPM), доходность от вложения в недвижимость и т.д. При финансировании проекта за счет собственных и заемных средств используют метод WACC. Более подробно методы оценки ставки дисконтирования рассмотрены в статье «Ставка дисконтирования. 10 современных методов расчета».

Что показывает индекс доходности?

Показатель индекс доходности показывает эффективность использования капитала в инвестиционном проекте или бизнес плане. Оценка аналогична как для индекса доходности (PI) так и для дисконтированного индекса доходности (DPI). В таблице ниже приводится оценка инвестиционного проекта в зависимости от значения показателя DPI.

Как рассчитать индекс рентабельности инвестиций (PI)

Формулы и примеры

Индекс прибыльности – индикатор, экономический смысл которого выражает заинтересованность инвестора в проекте. Чем больше можно заработать, тем выше ПИ (PI).

Финансирование коммерческих проектов всегда сопряжено с рисками. Опасения вызывает достоверность прогнозирования по извлечению чистой прибыли. Даже самая тщательная оценка бизнес-плана основана на предположениях. Трудно предвидеть объемы продаж, а от них зависит соотношение получаемых доходов и сделанных вложений.

Несмотря на сложности, развитие бизнеса невозможно без взвешенного подхода к делу. Следовательно, предварительный анализ нужен, и одним из его критериев служит индекс рентабельности инвестиций. Статья рассказывает о том, как его рассчитать.

Что такое индекс рентабельности инвестиций (PI)

Понятия рентабельности, прибыльности и доходности в экономике означают степень эффективности работы вложенных средств. Эти показатели близки по смыслу физическому коэффициенту полезного действия.

В общем виде оценка доходности затрат производится по их результативности. Коэффициент рентабельности характеризует отношение суммы входящих денежных потоков к величине капитала, израсходованного на их получение. Он легко определяется «задним числом», методом деления одного показателя на другой.

Задача усложняется, если планируется финансирование инвестиционного проекта с трудно-прогнозируемым экономическим эффектом.

Индекс прибыльности (PI – аббревиатура английского термина Profitability Index) определяется как результат отношения сумм дисконтированного дохода и вложенного капитала. Иными словами, индекс показывает, сколько копеек приносит каждый рубль, потраченный на реализацию проекта. Особого пояснения требует слово «дисконтированный». В контексте, термин означает перерасчет прибыли с учетом фактора времени.

В течение срока реализации проекта деньги успевают обесцениться за счет инфляции. Средства, размещенные на банковском депозите, обеспечивают пассивную прибыль по годовой ставке с минимальным риском и без всяких хлопот. По этой причине о доходности инвестиций финансист судит по возможным последствиям размещения тех же средств, но в другие объекты. При этом, он оценивает сопутствующие факторы:

- риски,

- оборачиваемость капитала,

- ликвидность приобретаемых активов,

- перспективность проекта.

Немалую роль играет опыт проведения аналогичных операций.

В конечном счете формируется решение, основанное на относительной доходности, то есть на соотношении предполагаемой прибыли с некими базовыми значениями.

Чем выше индекс рентабельности проекта, тем привлекательней бизнес, нуждающийся в финансировании. Обычной ситуацией считается наличие альтернативных предложений. При выборе лучшего варианта для вложений требуется сравнение нескольких инвестиционных проектов.

Необходим единый подход, позволяющий не допустить ошибку. Важна бывает и интуиция, присущая наиболее прозорливым бизнесменом, но без объективной оценки не обойтись. Критерием принятия оптимального решения выступает коэффициент доходности инвестиций, рассчитанный для каждого объекта вложения.

Как рассчитать индекс доходности

Метод определения рентабельности инвестиции (PI) проекта вкратце описан выше. Посчитать этот показатель можно по формуле:

- PI – индекс доходности инвестиций;

- NPV – сумма чистого дисконтированного дохода (с учетом ставки налога на прибыль);

- CI – величина вложенного капитала.

Как видно из математического выражения, индекс представляет безразмерный коэффициент: числитель и знаменатель — оба выражены в денежных единицах, которые взаимно сокращаются.

В некоторых случаях для удобства и наглядности PI измеряется в процентах. Для этого значение следует умножить на 100%.

Чтобы дисконтировать (привести к актуальным условиям) доход, следует воспользоваться еще одной формулой:

- NPV – сумма чистого дисконтированного дохода;

- i – номер периода реализации проекта (года или месяца);

- N – общая продолжительность реализации проекта (в годах или месяцах);

- Pi – сумма прибыли за отдельный период под номером i, называемая входящим отдельным денежным потоком;

- R – дисконтная ставка.

Значение R устанавливается инвестором и является его внутренней нормой. В некоторых случаях оно равно ставке рефинансирования Центрального банка РФ, но чаще превышает ее. Дело в том, что у крупного предпринимателя есть альтернативные варианты вложений, обеспечивающие ему определенную отдачу. Отвлекая средства на менее рентабельные направления, бизнесмен несет потери.

После простой подстановки, формула PI приобретает окончательный вид:

Теперь можно рассмотреть пример расчета.

- Сумма инвестиций в проект CI – 2 млн руб.

- Продолжительность реализации проекта N – 3 года.

- Прибыль за первый год – 120 тыс. руб.

- Прибыль за второй год – 1,3 млн руб.

- Прибыль за третий год – 2,2 млн руб.

- Дисконтная ставка – 18%.

После подстановки значений получается результат:

Из полученной итоговой суммы дисконтированного дохода (в числителе формулы) можно сделать вывод о том, что она больше вложенного капитала, а значение PI указывает, во сколько раз.

Очевидно, что за трехлетний период времени инвестору вернутся деньги, превышающие сумму вложений на 18,7%.

Анализ PI-индекса

Индекс прибыльности – индикатор, экономический смысл которого выражает заинтересованность инвестора в проекте. Чем больше можно заработать, тем выше ПИ (PI). NPV, то есть дисконтированный суммарный денежный поток наглядно показывает, сколько средств получит финансист за один оборот капитала. Таким образом, анализ дает двойные итоги: абсолютный и относительный.

Рассчитанный индекс доходности инвестиций прост в оценке. Если сравнивать его с единицей, возможны три варианта:

- PI > 1. Проект заслуживает внимания и подробного анализа на предмет выявления возможных ошибок. Необходимо перепроверить все исходные данные. Бывает, что влияющие на успех факторы дают погрешности в вычислениях. Если расчеты подтверждаются, инвестиция целесообразна.

- PI = 1. По критерию NPV наблюдается стопроцентная самоокупаемость без прибыли. В некоторых деловых кругах такой результат называют «бульоном с варенных яиц». Если модификация бизнес-проекта не позволяет выжать из него более высокую рентабельность, от финансирования лучше отказаться.

- PI Оценить статью

Pi in Excel

Of all the constants in Science, Engineering, and Mathematics, pi, or the ratio between a circle’s circumference and diameter is by far the most common. (Ok, I just made that up, but it seems about right.) Not surprisingly, then, it ends up in a ton of Excel calculations. Below, I’ve put together a comprehensive guide to working with pi in Excel.

Pi Function in Excel

Unless you’re the guy who memorized pi to over 70,000 digits, you can use a function to work with pi in Excel, instead of typing the number from memory.

The pi function can be found in the Math & Trig menu of Excel’s Formula tab:

[Note: Want to learn even more about advanced Excel techniques? Watch my free training just for engineers. In the three-part video series I’ll show you how to easily solve engineering challenges in Excel. Click here to get started.]

But, unless you really like clicking in menus, you’d probably prefer to type the formula in a cell.

In that case you can type in any blank cell:

…and Excel returns the value of pi approximated to 15 figures, or 3.14159265358979.

Since pi is an irrational number, there is no limit to the number of decimals in it’s exact value. And although Excel can display 30 decimal points in a single cell value, it’s precision is limited to 15 figures. If you try to expand the number of decimals in the cell containing pi, any digits beyond the first 14 decimal places will be all zeroes.

The pi function returns a constant number, so it doesn’t require any arguments.

When to Use Pi in Excel

There are many, many times when you may want to use pi in Excel formulas. A few obvious examples are calculating the circumference of a circle from the diameter:

…calculating the area of a circle from the radius:

…calculating the volume of a sphere from the radius:

…and approximating the period of a pendulum:

The pi function can also be used as an alternative to the RADIANS or DEGREES functions for converting from degrees to radians or vice versa.

is equivalent to:

[Note: Want to learn even more about advanced Excel techniques? Watch my free training just for engineers. In the three-part video series I’ll show you how to easily solve engineering challenges in Excel. Click here to get started.]

Pi Name Error in Excel

There really isn’t much that can go wrong with the pi function, except for the #NAME? error. If you’re trying to use pi in an Excel formula and you are getting a #NAME? error, it’s because you’ve forgotten the opening and closing parentheses.

Remember, pi is a function in Excel, and even though it doesn’t take any arguments it still needs to be entered with parentheses to be recognized as a function by Excel.

Pi in Excel VBA

If you need to use the constant pi in a VBA subroutine or user-defined function, you’ll have to use the WorksheetFunction object because there is no VBA function for pi.

If you need the value of pi multiple times in your code, it’s going to be really irritating to type Application.WorksheetFunction.Pi() over and over again.

Instead, create a variable called “pi” and set it equal to the results of the worksheet function.

Then you can use the variable “pi” in all the subsequent lines of VBA code for that function or subroutine.

The precision of the value stored in the variable will be affected by whether it is a “Single” or “Double” data type.

When the variable is stored as a Single, it only contains 7 figures (as seen in the Immediate window):

However, when the variable is stored as a Double, it contains all 15 figures, the same as those returned by the worksheet function:

Pi Symbol in Excel

If you want to enter the pi symbol, or Greek letter “π”, into a cell in your worksheet, there are a couple of different ways to accomplish this:

Excel Character Code for Pi

The quickest way is to use the Excel ASCII character code for pi. To add the pi symbol to a cell this way, hold down the ALT Key and type 227 on the number pad. Then release the ALT key, and the symbol, or Greek letter, “π” will be inserted in the cell.

Insert Pi Symbol

If you forget the ASCII code, you can always enter the Greek letter through the symbol dialog.

In the ribbon, click on the “Insert” tab, and then click “Symbol” on the far right of the menu.

In the Symbol dialog box, choose “Greek and Coptic” from the “Subset” dropdown. Then find the letter “π” and double click it to insert it to the cell.

Pi in Excel for Mac

The pi function works the same in Excel for Mac as it does in Excel for Windows.

The shortcut for entering the symbol into a cell is different though. On a Mac, hold down the Option key, and press “P”.

[Note: Want to learn even more about advanced Excel techniques? Watch my free training just for engineers. In the three-part video series I’ll show you how to easily solve engineering challenges in Excel. Click here to get started.]

Индекс прибыльности

Индекс прибыльности – финансовый аналитический инструмент, позволяющий оценить варианты развития бизнеса, его окупаемость и рентабельность.

Часто можно встретить и другие обозначения: индекс доходности или рентабельности, но суть остается одна.

Оценка бизнес-плана

Перспективность инвестиционного проекта определяется по многим параметрам, но для быстрой оценки можно отталкиваться от четырёх основных показателей:

- Норма доходности

- Чистая прибыль

- Индекс прибыльности

- Период окупаемости

Каждый из этих показателей должен быть рассчитан и описан в финансовой главе бизнес-плана. Только после скрупулезного анализа полученных данных инвест-проект можно прогнозировать перспективность проекта в целом.

Принципы расчета

Profitability Index (PI) — относительный показатель, определяющий соотношение величины будущего финансового потока к первоначальным инвестициям.

Например. Инвестор изначально вложил в формирование бизнес-проекта 100 тыс. руб. Через заданный временной интервал капитализация проекта составила 110 тыс. руб. Соотношение 110/100=1,1 и является индексом прибыльности.

В этом заключается основное различие PI от чистой прибыли (NPV), которая не учитывает размеры первоначальных инвестиций, а показывает размеры маржи в абсолюте, что не служит индикатором реальной рентабельности проекта. Если для получения маржи в 10 тыс. инвестору необходимо было вложить 100 тыс. руб., то индекс составил 1,1, что считается неплохим показателем. Если бы изначальные вливания были в размере 10 тыс., а итоговый капитал 20 тыс., то чистая маржа была бы те же самые 10 тыс., но индекс составил бы 20/10=2,0, что можно считать великолепным и сверхдоходным результатом. При изначальных инвестициях в 1 млн. и получением дохода 10 тыс., индекс равнялся бы 1,01, что не может считаться очень хорошим показателем.

Формула расчета PI

Расчет PI можно отобразить в виде:

PI — Индекс прибыльности;

PV — Итоговый капитал через заданный временной или иной интервал;

CI — Объем первоначальных инвестиций.

По сути, с помощью индекса прибыльности предприниматель может оценить размеры конкретной прибыли, которую приносит каждый вложенный в бизнес рубль.

Анализ индекса прибыльности

При быстром анализе оценить индекс относительно просто:

- PI > 1. Инвестиции эффективны. Инвестированные средства приносят доход. Чем выше PI, тем больше отдача.

- PI

Статьи на эту тему

Прибыль и рентабельность

Для оценки работы предприятия подсчитывается его прибыль и рентабельность.

Целью любого коммерческого предприятия — максимизация прибыли.

Прибыль — основная цель хозяйственной деятельности компании.

Содержание

- Инвестиционный проект в Excel c примерами для расчетов

- Финансовая модель инвестиционного проекта в Excel

- Расчет экономической эффективности инвестиционного проекта в Excel

- Рентабельность инвестиций

- Что характеризует индекс по доходности и как рассчитать его формулу

- Понятие рентабельности или индекса доходности

- Индекс рентабельности инвестпроекта: методика и формулы

- Значение показателей индекса по доходности

- Роль индекса по доходности в оценке бизнес-плана

- Расчёт доходности в таблице Excel

- Достоинства и проблемы показателя доходности

- Индекс доходности (рентабельности) инвестиций — PI. Формула. Пример расчета в Excel

- Инфографика: Индекс доходности (рентабельности) инвестиций

- Индекс доходности инвестиции. Формула расчета

- Дисконтированный индекс доходности инвестиций. Формула расчета

- Сложности оценки индекса доходности на практике

- Что показывает индекс доходности?

- Мастер-класс: «Как рассчитать индекс доходности для бизнес плана»

- Оценка индекса доходности инвестиции в Excel

- Как произвести экспресс-оценку любого бизнес плана?

- Преимущества и недостатки индекса доходности инвестиционного проекта

Инвестиционный проект в Excel c примерами для расчетов

Для привлечения и вложения средств в какое-либо дело инвестору необходимо тщательно изучить внешний и внутренний рынок.

На основании полученных данных составить смету проекта, инвестиционный план, спрогнозировать выручку, сформировать отчет о движении денежных средств. Наиболее полно всю нужную информацию можно представить в виде финансовой модели.

Финансовая модель инвестиционного проекта в Excel

Составляется на прогнозируемый период окупаемости.

- описание макроэкономического окружения (темпы инфляции, проценты по налогам и сборам, требуемая норма доходности);

- прогнозируемый объем продаж;

- прогнозируемые затраты на привлечение и обучение персонала, аренду площадей, закупку сырья и материалов и т.п.;

- анализ оборотного капитала, активов и основных средств;

- источники финансирования;

- анализ рисков;

- прогнозные отчеты (окупаемость, ликвидность, платежеспособность, финансовая устойчивость и т.д.).

Чтобы проект вызывал доверие, все данные должны быть подтверждены. Если у предприятия несколько статей доходов, то прогноз составляется отдельно по каждой.

Финансовая модель – это план снижения рисков при инвестировании. Детализация и реалистичность – обязательные условия. При составлении проекта в программе Microsoft Excel соблюдают правила:

- исходные данные, расчеты и результаты находятся на разных листах;

- структура расчетов логичная и «прозрачная» (никаких скрытых формул, ячеек, цикличных ссылок, ограниченное количество имен массивов);

- столбцы соответствуют друг другу;

- в одной строке – однотипные формулы.

Расчет экономической эффективности инвестиционного проекта в Excel

Для оценки эффективности инвестиций применяются две группы методов:

- статистические (PP, ARR);

- динамические (NPV, IRR, PI, DPP).

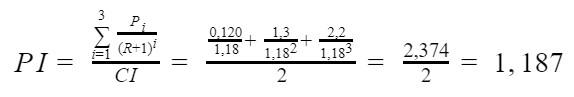

Коэффициент PP (период окупаемости) показывает временной отрезок, за который окупятся первоначальные вложения в проект (когда вернутся инвестированные деньги).

Экономическая формула расчета срока окупаемости:

где IC – первоначальные вложения инвестора (все издержки),

CF – денежный поток, или чистая прибыль (за определенный период).

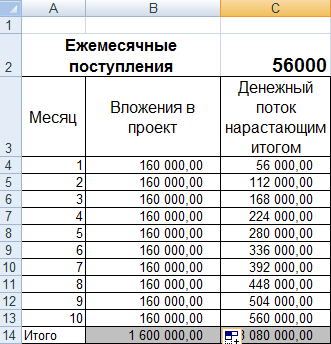

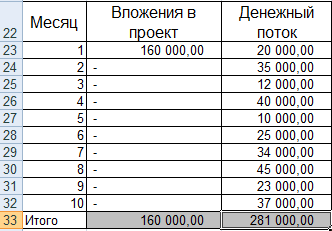

Расчет окупаемости инвестиционного проекта в Excel:

- Составим таблицу с исходными данными. Стоимость первоначальных инвестиций – 160000 рублей. Ежемесячно поступает 56000 рублей. Для расчета денежного потока нарастающим итогом была использована формула: =C4+$C$2.

- Рассчитаем срок окупаемости инвестированных средств. Использовали формулу: =B4/C2 (сумма первоначальных инвестиций / сумма ежемесячных поступлений).

Так как у нас дискретный период, то срок окупаемости составит 3 месяца.

Данная формула позволяет быстро найти показатель срока окупаемости проекта. Но использовать ее крайне сложно, т.к. ежемесячные денежные поступления в реальной жизни редко являются равными суммами. Более того, не учитывается инфляция. Поэтому показатель применяется вкупе с другими критериями оценки эффективности.

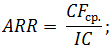

Рентабельность инвестиций

ARR, ROI – коэффициенты рентабельности, показывающие прибыльность проекта без учета дисконтирования.

где CFср. – средний показатель чистой прибыли за определенный период;

IC – первоначальные вложения инвестора.

Пример расчета в Excel:

- Изменим входные данные. Первоначальные вложения в размере 160 000 рублей вносятся только один раз, на старте проекта. Ежемесячные платежи – разные суммы.

- Рассчитаем средние поступления по месяцам и найдем рентабельность проекта. Используем формулу: =СРЗНАЧ(C23:C32)/B23. Формат ячейки с результатом процентный.

Чем выше коэффициент рентабельности, тем привлекательнее проект. Главный недостаток данной формулы – сложно спрогнозировать будущие поступления. Поэтому показатель часто применяется для анализа существующего предприятия.

Примеры инвестиционне6ого проекта с расчетами в Excel:

Статистические методы не учитывают дисконтирование. Зато позволяют быстро и просто найти необходимые показатели.

Источник

Что характеризует индекс по доходности и как рассчитать его формулу

Инвестор, прежде чем вкладывать средства в какое-либо предприятие, стремится проанализировать, какая прибыль может быть получена в результате. К числу параметров, посредством которых оцениваются перспективы развития бизнес-проекта, относится PI — индекс доходности. Термин имеет несколько названий — Present value index или прибыльности, DPI или рентабельности.

Понятие рентабельности или индекса доходности

Рентабельность проекта обозначает его прибыльность. С помощью этого показателя оценивают потенциальную доходность любого бизнеса. На практике понятие рентабельности широко применяют для оценки экономического состояния предприятия, конкурентоспособности выпускаемой продукции или оказываемых услуг. Для этого отдельный вид продукции сравнивают с таковым у конкурирующих компаний или с другим видом товара, выпускаемого предприятием.

Этот индекс, как показатель, является универсальным. С его помощью можно сравнивать эффективность и прибыльность проектов различного масштаба. Если выразить индекс как понятие в числах, оно отобразит цифру чистой прибыли, делённую на количество затраченных ресурсов. Поэтому возникло понятие — рентабельности вложенного капитала или, простыми словами, доходности.

Индекс рентабельности инвестпроекта: методика и формулы

Profitability Index для оценки инвестиций задействую, оценивая относительную доходность различных вложений средств. Рассчитать его величину можно с помощью матформулы:

NPV это чистая стоимость входящих инвестпотоков в реальном времени в рублях. I — величина вкладов в инвестпроект в рублях. Для инвестиций Индекс по доходности используют при оценке относительной отдачи предназначенных для идеи финансов. Если вливания капитала в крупный бизнес-проект разнесены на длительный период, в формулу вводится величина дисконтирования по средней норме отдачи за год.

Значение показателей индекса по доходности

Рассчитывать индекс доходности нужно, чтобы определить возможную эффективность от инвестиции в конкретный бизнес-проект, и успешно ли составлен бизнес-план. Чем выше цифра индекса рентабельности для вложений, тем больший доход способна принести идея в перспективе. Результаты анализа полученных данных характеризуются следующим образом:

- Когда значение индекса прибыльности получается менее 1, проект признается не доходным, и делать дальнейшие вливания нецелесообразно.

- Когда индекс равен единице, считается, что финансовые потоки будут равны прибыли от проекта. Для этого случая возможен запуск бизнес-процессов, но требуется его существенная доработка.

- Если показатель индекса доходности превышает единицу, такой бизнес-план признается перспективным и принимается к рассмотрению.

- Если сравниваются 2 показателя от 2 разных планов, к работе принимается тот, у которого выше значение индекса. Считается, что он обладает большим потенциалом к получению прибыли.

Роль индекса по доходности в оценке бизнес-плана

Любой бизнес-план требует проведения серии расчётов в финансовой части. Здесь учитывается несколько главных показателей. На их основании судят о пригодности проекта к воплощению в жизнь. К числу показателей относятся:

- чистая дисконтированная прибыль;

- внутренняя норма доходности;

- индекс доходности;

- дисконтированное время вероятной окупаемости.

Чтобы бизнес-план был принят и одобрен, необходимо, чтобы чистая дисконтированная прибыль была выше 0, а время окупаемости проекта было минимальным. Оценить ставку дисконта можно разными способами. Если планируется вложить кредитные деньги, то минимальной величиной дисконтирования должна быть процентная ставка по кредиту. Здесь полученная прибыль позволит покрыть расходы. Иначе инвестору гораздо выгоднее направить финансы на счёт в банковское учреждение и не рисковать ими в инвестпроектах.

Если же инвестиции проводятся из собственных финансов, ставка доходности вложений должна равняться или быть большей, чем уровень уже имеющейся доходности бизнесмена. Кроме того, цифра ставки дисконтирования нужна меньшей величины налога на прибыль с имеющегося капитала.

Исходя из этих факторов, проводить оценку рентабельности предприятия всегда нужно по нескольким параметрам — индексу доходности, дисконтной ставке и текущей стоимости всех инвестиций. Определение индекса доходности требуется проводить не только перед принятием бизнес-проекта в момент выбора, но и в ходе реализации и после завершения.

Большое значение имеет и величина, обратная индексу. Она называется сроком окупаемости для инвестиций (РР — Pay-Back-Period). Этот показатель позволяет определить, как скоро инвестор получит доход от вложения своего капитала. В России доходы от инвестиционных проектов можно ожидать спустя 3 года. Это связано с особенностями экономических процессов в стране. Для кредитных средств предельным сроком окупаемости считается 5 лет. В странах с развитой экономикой период составляет 7 лет.

Расчёт доходности в таблице Excel

Один из наиболее простых способов расчёта индекса — оценка с помощью Excel. Ее использует большинство инвесторов, так как она отличается простотой, высокой точностью и скоростью операций. С помощью таких таблиц можно подсчитать дисконтированные расходы и прибыль.

Разработано 2 варианта расчётов доходности. Первый из них отличается простым алгоритмом для индекса:

- финансовый поток определяется с помощью формулы CF = С8-D8;

- дисконтированный финансовый поток рассчитывается Е8/(1+ (1+$C4 $)) А8;

- чистый дисконтированный финансовый поток вычисляется как (F8: F16)—B7;

- с помощью отношения F17/B7 можно вычислить индекс прибыльности.

Для доходности существует второй вариант — более сложный. В нем используется встроенная формула, которая помогает рассчитывать параметры, необходимые для определения дисконтированной прибыли.

Достоинства и проблемы показателя доходности

Индекс доходности даёт вкладчику большое количество преимуществ. Можно сравнивать несколько инвестпроектов различных по объёму вложений. Показатель позволяет также применять ставку дисконтирования к инвестидеям, когда трудно прогнозировать и формализовать часть данных. Формулы для обработки довольно просты и не требуют установки дополнительного программного обеспечения. Достаточно внести все исходные в таблицу Excel.

Наряду с этим, индекс имеет некоторые недостатки, которые проявляются во время его использования:

Не всегда получается спрогнозировать уровень влияния различных факторов на финпотоки.

Для некоторых идей норму дисконта бывает сложно вычислить.

Это касается и расчёта планируемых финпотоков.

Стабильность финансовых поступлений обусловлена несколькими внешними факторами. Среди них ведущую роль играют ключевая ставка Центробанка, затраты на приобретение материалов и сырья, а также объёмы реализации готовой продукции. Немаловажную роль играет также действующая финансовая политика компании, и какая экономическая обстановка на тот или иной момент наблюдается в государстве. Все эти факторы оказывают непосредственное влияние на ставку дисконта, следовательно, доходность.

Спрогнозировать их бывает не всегда легко. Чем больше предполагаемый срок жизни проекта, тем выше неопределённость при расчётах. В качестве примера можно привести наложение санкций на некоторые российские предприятия, что негативно отразилось на их экономическом состоянии.

Таким образом, при внешней простоте расчётов по формуле индекса доходности могут возникать неожиданные затруднения, снижающие точность показателя.

По каким формулам и в какой программе вы рассчитываете показатель доходности?

Источник

Индекс доходности (рентабельности) инвестиций — PI. Формула. Пример расчета в Excel

Рассмотрим такой важный инвестиционный показатель как индекс доходности, данный показатель используется для оценки эффективности инвестиций, бизнес-планов компаний, инвестиционных и инновационных проектов.

Индекс доходности (англ. PI, DPI, Present value index, Profitability Index, benefit cost ratio) – показатель эффективности инвестиции, представляющий собой отношение дисконтированных доходов к размеру инвестиционного капитала. Другие синонимы индекса доходности, которые несут аналогичный экономический смысл: индекс прибыльности и индекс рентабельности.

Инфографика: Индекс доходности (рентабельности) инвестиций

Индекс доходности инвестиции. Формула расчета

PI (Profitability Index) – индекс доходности инвестиционного проекта;

NPV (Net Present Value) – чистый дисконтированный доход;

n – срок реализации (в годах, месяцах);

r – ставка дисконтирования (%);

CF (Cash Flow) – денежный поток;

IC (Invest Capital) – первоначальный затраченный инвестиционный капитал.

|

★ Программа InvestRatio — расчет всех инвестиционных коэффициентов в Excel за 5 минут (расчет коэффициентов Шарпа, Сортино, Трейнора, Калмара, Модильянки бета, VaR) + прогнозирование движения курса |

Дисконтированный индекс доходности инвестиций. Формула расчета

Существует модификация формулы индекса доходности инвестиционного проекта, которая позволяет учесть не единовременные затраты (вложения) в первом периоде времени, а вложения в течение всего срока реализации проекта. Для этого все последующие инвестиционные затраты дисконтируются. В результате формула будет иметь следующий вид:

DPI (Discounted Profitability Index) –дисконтированный индекс доходности; NPV – чистый дисконтированный доход; n – срок реализации (в годах, месяцах); r – ставка дисконтирования (%) инвестиции; IC – первоначальный затраченный инвестиционный капитал.

Сложности оценки индекса доходности на практике

Основная сложность расчета индекса доходности или дисконтированного индекса доходности заключается в оценке размера будущих денежных поступлений и нормы дисконта (ставки дисконтирования).

На устойчивость будущих денежных потоков оказывают влияние множество макро-, микроэкономических факторов: сезонность спроса и предложения, процентные ставки ЦБ РФ, стоимость сырья и материалов, объем продаж и т.д. В настоящее время на размер будущих денежных потоков ключевое значение оказывает уровень продаж, на который влияет маркетинговая стратегия фирмы.

Существует множество различных подходов оценки ставки дисконтирования. Сама по себе ставка дисконтирования отражает временную стоимость денег и позволяет привести будущие денежные платежи к настоящему времени. Так если проект финансируется только на основе собственных средств, то за ставку дисконтирования принимают доходности по альтернативным инвестициям, которая может быть рассчитана как доходность по банковскому вкладу, доходность ценных бумаг (CAPM), доходность от вложения в недвижимость и т.д. При финансировании проекта за счет собственных и заемных средств используют метод WACC. Более подробно методы оценки ставки дисконтирования рассмотрены в статье «Ставка дисконтирования. 10 современных методов расчета».

Что показывает индекс доходности?

Показатель индекс доходности показывает эффективность использования капитала в инвестиционном проекте или бизнес плане. Оценка аналогична как для индекса доходности (PI) так и для дисконтированного индекса доходности (DPI). В таблице ниже приводится оценка инвестиционного проекта в зависимости от значения показателя DPI.

| Значение показателя | Оценка инвестиционного проекта |

| DPI 1 | Инвестиционный проект принимается для дальнейшего инвестиционного анализа |

| DPI1>DPI2 | Уровень эффективности управления капиталом в первом проекте выше, нежели во втором. Первый проект имеет большую инвестиционную привлекательность |

Мастер-класс: «Как рассчитать индекс доходности для бизнес плана»

Оценка индекса доходности инвестиции в Excel

Рассмотрим пример оценки индекса доходности с помощью программы Excel. Для этого необходимо рассчитать две составляющие показателя: чистый дисконтированных доход и чистые дисконтированные затраты (если они присутствовали в течение срока реализации проекта). Рассмотрим два варианта расчета в Excel индекса доходности.

Первый вариант расчета индекса доходности следующий:

- Денежный потокCF (CashFlow) =C8-D8

- Дисконтированный денежный поток =E8/(1+$C$4)^A8

- Чистый дисконтированный денежный поток (NPV) =СУММ(F8:F16)-B7

- Индекс доходности (PI)=F17/B7

На рисунке ниже показан итоговый результат расчета PI в Excel.

Второй вариант расчета индекса доходности инвестиционного проекта заключается в использовании встроенной финансовой формулы в Excel — ЧПС (чистая приведенная стоимость) для расчета чистого дисконтированного дохода (NPV). В результате формулы расчета будут иметь следующий вид:

- Дисконтированный денежный поток (NPV) =ЧПС(C4;E7:E16)-B7

- Индекс прибыльности (PI) =E17/B7

Как видно, расчет по двум методам привел к аналогичным результатам.

|

★ Программа InvestRatio — расчет всех инвестиционных коэффициентов в Excel за 5 минут (расчет коэффициентов Шарпа, Сортино, Трейнора, Калмара, Модильянки бета, VaR) + прогнозирование движения курса |

Как произвести экспресс-оценку любого бизнес плана?

Все бизнес-планы включают в себя финансовый план, который оценивают с помощью инвестиционных показателей эффективность вложения для инвестора. Финансовый план и его показатели являются самыми значимыми для принятия решения о финансировании проекта. Чтобы быстро оценить любой бизнес-проект на уровень инвестиционной привлекательности следует рассмотреть четыре показателя: чистый дисконтированный доход, внутренняя норма прибыли, индекс доходности и дисконтированный период окупаемости. Если выполняются условия по данным показателям, то инвестиционный проект может быть уже более детально проанализирован на характер и природу получения денежных потоков, систему менеджмента, маркетинга и продаж.

Показатели экспресс оценки

Значения показателей

Чистый дисконтированный доход (NPV) Дисконтированный индекс доходности (DPI) Дисконтированный период окупаемости (DPP)

Индекс доходности входит в четыре основных показателя, которые оценивает любой инвестор при вложении в проект. Помимо данных показателей существуют другие коэффициенты оценки эффективности инвестиций, которые более подробно рассмотрены в статье: «6 методов оценки эффективности инвестиций в Excel. Пример расчета NPV, PP, DPP, IRR, ARR, PI» .

Преимущества и недостатки индекса доходности инвестиционного проекта

Преимущества индекса доходности следующие:

- Возможность сравнительного анализа инвестиционных проектов различных по масштабу.

- Использование ставки дисконтирования для учета различных трудноформализуемых факторов риска проекта.

К недостаткам индекса доходности можно отнести:

- Прогнозирование будущих денежных потоков в инвестиционном проекте.

- Сложность точной оценки ставки дисконтирования для различных проектов.

- Сложность оценки влияния нематериальных факторов на будущие денежные потоки проекта.

|

★ Программа InvestRatio — расчет всех инвестиционных коэффициентов в Excel за 5 минут (расчет коэффициентов Шарпа, Сортино, Трейнора, Калмара, Модильянки бета, VaR) + прогнозирование движения курса |

Резюме

В современной экономике возрастает роль оценки инвестиционных проектов, которые становятся драйверами для увеличения будущей стоимости компаний и получения дополнительной прибыли. В данной статье мы рассмотрели показатель индекс прибыльности, который является фундаментальным в системе выбора инвестиционного проекта. Так же на примере разобрали, как использовать Excel для быстрого расчета данного показателя для проекта или бизнес-плана.

Автор: к.э.н. Жданов Иван Юрьевич

Источник

Любая инвестиция нуждается в тщательных расчетах. Иначе инвестор рискует потерять вложенные средства.

На первый взгляд, бизнес прибыльный и привлекательный для инвестирования. Но это только первое впечатление. Необходим скрупулезный анализ инвестиционного проекта. И сделать это можно самостоятельно с помощью Excel, без привлечения дорогостоящих специалистов и экспертов по управлению инвестиционными портфелями.

Расчет инвестиционного проекта в Excel

Инвестор вкладывает деньги в готовое предприятие. Тогда ему необходимо оценить эффективность работы (доходность, надежность). Либо в новое дело – все расчеты проводятся на основе данных, полученных в ходе изучения рынка (инфраструктуры, доходов населения, уровня инфляции и т.д.).

Рассмотрим создание бизнеса с нуля. Рассчитаем прибыльность предприятия с помощью формул Excel. Для примера будем брать условные товары и цифры. Важно понять принцип, а подставить можно любые данные.

Итак, у нас есть идея открыть небольшой магазин. Определимся с затратами. Они бывают

- постоянными (нельзя рассчитать на единицу товара);

- переменными (можно рассчитать на единицу товара).

Первоначальные вложения – 300 000 рублей. Деньги расходуются на оформление предпринимательства, оборудование помещения, закупку первой партии товара и т.д.

Составляем таблицу с постоянными затратами:

* Статьи расходов индивидуальны. Но принцип составления — понятен.

По такому же принципу составляем отдельно таблицу с переменными затратами:

Для нахождения цены продажи использовали формулу: =B4*(1+C4/100).

Следующий этап – прогнозируем объем продаж, выручку и прибыль. Это самый ответственный этап при составлении инвестиционного проекта.

Объем продаж условный. В реальной жизни эти цифры – результат анализа доходов населения, востребованности товаров, уровня инфляции, сезона, места нахождения торговой точки и т.д.

Для подсчета выручки использовалась формула: =СУММПРОИЗВ(B3:B6;Лист2!$D$4:$D$7). Где первый массив – объемы продаж; второй массив – цены реализации.

Выручка минус переменные затраты: =B7-СУММПРОИЗВ(B3:B6;Лист2!$B$4:$B$7).

Прибыль до уплаты налогов: =B8-Лист1!$B$14 (выручка без переменных и постоянных затрат).

Налоги ЕНВД: =Лист1!A10*1800*0,15*3 (1800 – базовая доходность по виду деятельности, 3 – количество месяцев, С12 – площадь помещения).

Чистая прибыль: прибыль – налоги.

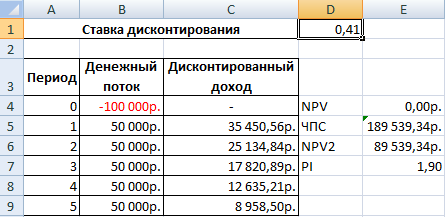

Оценка инвестиционного проекта в Excel

Рассчитывают 4 основных показателя:

- чистый приведенный эффект (ЧПЭ, NPV);

- индекс рентабельности инвестиций (ИРИ, PI);

- внутреннюю норму доходности (ВНД, IRR);

- дисконтированный срок окупаемости (ДСО, DPP).

Для примера возьмем следующий вариант инвестиций:

Сначала дисконтируем каждый положительный элемент денежного потока.

Создадим новый столбец. Введем формулу вида: = положительный элемент денежного потока / (1 + ставка дисконтирования)^ степень, равная периоду.

Теперь рассчитаем чистый приведенный эффект:

- С помощью функции СУММ.

- С помощью встроенной функции ЧПС.

Чтобы получить чистый приведенный эффект, складываем результат функции с суммой инвестиций.

Цифры совпали:

Найдем индекс рентабельности инвестиций. Для этого нужно разделить чистую приведенную стоимость (ЧПС) на объем инвестированных средств (со знаком «+»):

Результат – 1,90.

Посчитаем IRR инвестиционного проекта в Excel. Напомним формулу:

ВНД = ΣДПt/ (1 + ВНР)t = И.

ДПt– положительные элементы денежного потока, которые нужно продисконтировать по такой ставке, чтобы чистый приведенный эффект равнялся нулю. Внутренняя норма доходности – такая ставка дисконтирования, при которой выпадает равенство вида:

ΣДПt / (1 + ВНР)t – И = 0,

NPV = 0.

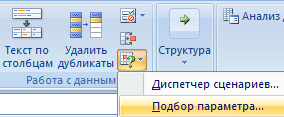

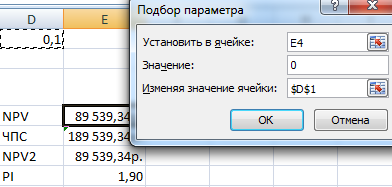

Воспользуемся инструментом «Анализ «Что-Если»»:

- Ставим курсор в ячейку со значением чистого приведенного эффекта. Выбираем «Данные»-«Анализ Что-Если»-«Подбор параметра».

- В открывшемся окне в строке «Значение» вводим 0 (чистый приведенный эффект должен равняться 0). В поле «Изменяя значение ячейки» ссылаемся на ставку дисконтирования. Нужно изменить ее так, чтобы соблюдалось приведенное выше равенство.

- Нажимаем ОК.

Ставка дисконтирования равняется 0,41. Следовательно, внутренняя норма доходности составила 41%.

Моделирование рисков инвестиционных проектов в Excel

Используем метод имитационного моделирования Монте-Карло. Задача – воспроизвести развитие бизнеса на основе результатов анализа известных элементов и взаимосвязей между ними.

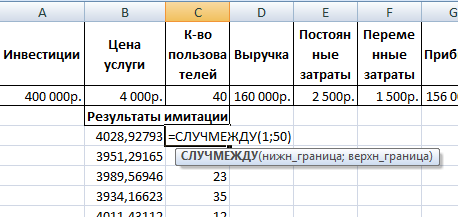

Продемонстрируем моделирование рисков на простейшем примере. Составим условный шаблон с данными:

Ячейки, которые содержат формулы ниже подписаны своими значениями соответственно.

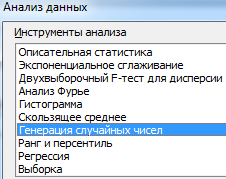

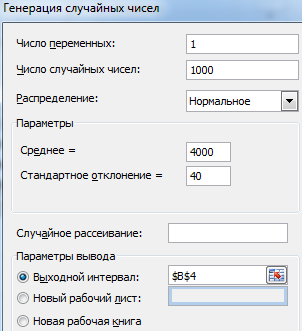

Прогнозируемые показатели – цена услуги и количество пользователей. Под этими данными делаем запись «Результаты имитации». На вкладке «Данные» нажимаем «Анализ данных» (если там нет инструмента придется подключить настройку). В открывшемся окне выбираем «Генерация случайных чисел».

Заполняем параметры следующим образом:

Нам нужно смоделировать ситуацию на основе распределений разного типа.

Для генерации количества пользователей воспользуемся функцией СЛУЧМЕЖДУ. Нижняя граница (при самом плохом варианте событий) – 1 пользователь. Верхняя граница (при самом хорошем варианте развития бизнеса) – 50 покупателей услуги.

Скопируем полученные значения и формулы на весь диапазон. Для переменных затрат тоже сделаем генерацию случайных чисел. Получим эмпирическое распределение показателей эффективности проекта.

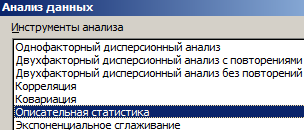

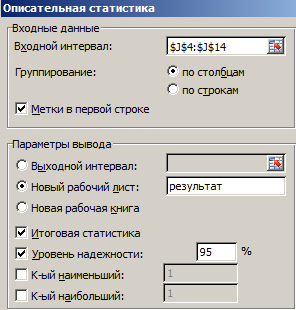

Чтобы оценить риски, нужно сделать экономико-статистический анализ. Снова воспользуемся инструментом «Анализ данных». Выбираем «Описательная статистика».

Программа выдает результат (по столбцу «Коэффициент эффективности»):

Скачать анализ инвестиционного проекта в Excel

Можно делать выводы и принимать окончательное решение.

Содержание

- Индекс доходности это

- Как найти индекс доходности

- Pi формула

- Расчет PI в Excel

- Пример расчет pi показателя

- Норма доходности дисконтированных затрат

- Сравнение npv, irr, pi

В этой статье мы поговорим о методах оценки эффективности инвестиционных проектов — индекс доходности. Это полезно если есть несколько проектов и надо выбрать один из них. Рассказываем, как это сделать при помощи PI индекса.

Индекс доходности это

Доходность или рентабельность служат для контроля и анализа финансовой деятельности компании.

Но начнём мы не с него, а с другого слова, не менее загадочного — эффективность. Мы часто используем это слово в жизни: эффективный менеджер, эффективный руководитель, эффективный продавец и т.д. Но что же понимается под всеми этими словосочетаниями?

Давайте представим такую ситуацию: вам надо убрать огромный камень с места будущего строительства. Для этого вы наняли бригаду специалистов. Они убрали камень за неделю.

Какая это работа? Эффективная? Невозможно ответить, потому что надо сравнить с чем-то.

Другая бригада специалистов привезла экскаватор и убрала этот камень всего за 4 часа. Вдобавок к этому распилила его на части и увезла далеко от места стройки.

А теперь можете сравнить? Чья работа эффективнее? Ну конечно же второй бригады.

Таким образом эффективность — это достижение максимального результата с минимальными усилиями.

К усилиям мы здесь относим — материальные, моральные, физические и временные затраты. Каждый из этих ресурсов очень важен. Поэтому мы делаем вывод:

Эффективность имеет смысл только в приложении к чему-либо: к труду, к скорости, к материалам и так далее.

Рентабельность — это такой же показатель эффективности, но в деньгах. Поэтому рентабельность также не имеет никакого смысла без приложения к чему-либо.

PI можно использовать для грейдирования разных проектов. С помощью ПИ инвесторы могут количественно оценить стоимость в каждой инвестиционной единицы.

Рентабельность собственного капитала (ROE) – что показывает, как повысить

Как найти индекс доходности

В литературе индекс доходности чаше всего обозначается аббревиатурой PI (от анг. profitability index). Индекс рентабельности представляет собой соотношение между затратами и выгодой конкретного проекта. Чтобы его определить нужно текущую стоимость ожидаемых денежных потоков разделить на первоначальную сумму, вложенную в проект. Если pi проекта будет хотя бы выше единицы, он считается экономически более привлекательным. Проекты при доходности меньше единицы даже рассматривать для вложения не стоит.

Таким образом, индексом рентабельности называют особый метод оценки эффективности инвестиций. И его применяют по отношению к возможным затратам денежных средств. Если проще, то с помощью этого метода можно определить прибыльность проекта, разделив прогнозируемый приток денег на прогнозируемой отток.

ПИ используется для сравнения финансовой привлекательности проектов. При этом очень важно учитывать, что коэффициент прибыльности не учитывает масштаб проекта. Поэтому, проекты с большими денежными потоками могут привести к более низкому расчёту коэффициента рентабельности, потому что их норма прибыли в принципе не может быть высокая.

Если вам нужно рассчитать рентабельность, сразу вспоминайте формулу:

в числителе всегда стоит прибыль, а в знаменателе — то, к чему прилагается эта рентабельность.

К чему мы чаще всего прилагаем это понятие:

1. Рентабельность инвестиций pi = прибыль / инвестицию

2. Рентабельность продаж = прибыль / на объём продаж

3. Рентабельность собственного капитала = прибыль / на размер собственного капитала

Чтобы рассчитать индекс рентабельности, нужно воспользоваться специальной формулой. Мы представим вам самое простое соотношение, которое всё равно позволит рассчитать индекс доходности.

PI = PV прогнозируемых денежных потоков/Требуемые инвестиции

Где:

PV — приведённая стоимость.

Приведенная стоимость прогнозируемых денежных потоков (прибыли) требует проведения дополнительных расчетов, связанных с временной стоимостью денег. Нужно учитывать, что в течение соответствующего периода времени, денежные потоки будут дисконтировать, чтобы будущий приток капитала соответствовал текущему денежному уровню.

Проще говоря, стоимость 100 руб сегодня не равна стоимости 100 руб, полученных через 1 год. Именно поэтому инвестиции в настоящем дают гораздо больше возможностей для заработка благодаря процентам, которые «набегут» со временем.

Требуемые инвестиции — это вложения капитала в проект. Сюда включаются и первоначальные оттоки денежных средств, и все другие затраты, возникающие во время последующей реализации проекта (налоги, затраты на амортизацию и т.п.).

Как оценить эффективность инвестиционных проектов

Расчет PI в Excel

Давайте посмотрим, как можно рассчитать индекс рентабельности в Excel. Допустим, мы рассматриваем проект, который требует первоначальных инвестиций в размере 10.000 рублей, а затем даст нам денежный поток в размере 3 000 рублей, 4 000 рублей, 2 000 рублей, 1 500 рублей и 1 800 рублей в следующие пять лет.

Для расчета индекса рентабельности:

Шаг 1: Предположите, какая будет требуемая норма доходности или стоимость капитала для проекта. Допустим, стоимость капитала у нас составляет 10%.

Шаг 2: Рассчитайте текущую стоимость всех прогнозируемых денежных потоков. Вы можете использовать функцию PV() в Excel для этого.

Шаг 3: Возьмите общую стоимость всех прогнозируемых денежных потоков. В нашем примере сумма равна 9677,87.

Шаг 4: Рассчитайте индекс рентабельности следующим образом:

Индекс прибыльности = 9677,87/10 000 = 0,97

Поскольку индекс рентабельности меньше единицы, этот проект не следует принимать.

| Первоначальные вложения | 10000 | |

| Требуемая норма доходности | 10% | |

| Поток наличных денег в год | PV будущих денежных потоков | |

| 1 | 3000 | 2727.27 |

| 2 | 4000 | 3305.79 |

| 3 | 2000 | 1502.63 |

| 4 | 1500 | 1024.52 |

| 6 | 1800 | 1117.66 |

| Всего | 9677.87 | |

| PI | 0.97 |

Пример расчет pi показателя

Давайте рассмотрим расчёт доходности инвестиций на примере. Вы хотите инвестировать деньги и купили дом с целью сдачи его в аренду. Предположим:

- Дом стоит 100.000 руб.

- Арендный платёж составляет 700 руб. в месяц.

Рассчитаем рентабельность вашей инвестиции.

Ваша прибыль от аренды дома за год составит 700×12 месяцев = 8.400 руб.

Размер инвестиций — 100.000 руб.

Рентабельность инвестиций = (8.400 / 100.000) X 100

В процентах у нас получилось 8,4%

Это означает, что ваша инвестиция будет работать и будет приносить прибыль в размере 8,4% в год.

Это расчетный показатель, и не факт, что это подтвердится в реальности. Но этот расчёт позволяет вам сравнить эту инвестицию в недвижимость с другими вариантами вложений.

Норма доходности дисконтированных затрат

Внутренняя норма доходности (IRR) — это показатель, который используется в финансовом анализе для оценки рентабельности потенциальных инвестиций. IRR — это также индекс дисконтирования. Он приравнивает NPV (чистую приведенную стоимость) всех денежных потоков к нулю при выполнении анализа дисконтированных денежных потоков.

Также окупаемость можно рассчитать, суммировав все дисконтированные денежные потоки, то есть доходы от инвестиций, а потом поделив эту сумму на дисконтированные расходы. В результате у нас получится дисконтированный индекс доходности.

Сравнение npv, irr, pi

Индекс рентабельности (PI) и чистая приведенная стоимость (NPV) — это два тесно связанных показателя.

| Если коэффициент PI > 1, то NPV будет положительным. Если коэффициент PI <1, то NPV будет отрицательным. |

|---|

Основное различие между ними заключается в том, что индекс рентабельности отражает «относительную» меру стоимости, тогда как чистая приведенная стоимость (NPV) представляет собой «абсолютную» меру стоимости.

С учетом сказанного, для целей представления преимуществ проекта или капитальных вложений в расчете на доллар первоначальных инвестиций индекс прибыльности является более практичным, поскольку он стандартизирован.

Таким образом, показатель PI можно использовать для сравнения различных проектов. Напротив, сравнение NPV между проектами не всегда является функциональным (т. е. нестандартизированным показателем).

IRR является единым для инвестиций различных типов и, как таковой, может использоваться для ранжирования нескольких потенциальных инвестиций или проектов на относительно равной основе. В целом, при сравнении вариантов вложения инвестиций со схожими характеристиками, считаться лучшими будут те, у которых самый высокий IRR.

Jetlend — обзор на платформу для инвестирования