Rutube:

Финансовая модель поколения 4.0

Rutube:

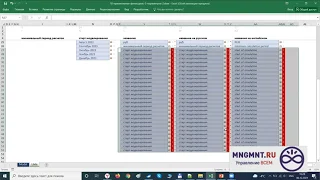

Система контроля за корректностью финмодели в EXCEL

Rutube:

Простая финмодель от 10 параметров и с расчетом IRR, NPV, PBP, ROI и т.п.

Rutube:

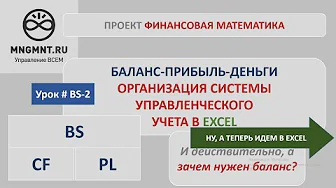

Баланс, прибыль, деньги и финотчеты BS PL CF

Rutube:

Организация системы управленческого учета в EXCEL

Rutube:

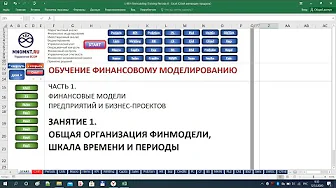

Курс обучения финансовому моделированию в Excel. Часть1

Вконтакте:

Финансовая модель поколения 4.0

Вконтакте:

Система контроля за корректностью финмодели в EXCEL

Вконтакте:

Простая финмодель от 10 параметров и с расчетом IRR, NPV, PBP, ROI и т.п.

Вконтакте:

Баланс, прибыль, деньги и финотчеты BS PL CF

Вконтакте:

Организация системы управленческого учета в EXCEL

Вконтакте:

Курс обучения финансовому моделированию в Excel. Часть1

YouTube:

Финансовая модель поколения 4.0

YouTube:

Система контроля за корректностью финмодели в EXCEL

YouTube:

Простая финмодель от 10 параметров и с расчетом IRR, NPV, PBP, ROI и т.п.

YouTube:

Баланс, прибыль, деньги и финотчеты BS PL CF

YouTube:

Организация системы управленческого учета в EXCEL

YouTube:

Курс обучения финансовому моделированию в Excel. Часть1

|

kaspar90 Пользователь Сообщений: 25 |

Может я многово хочу, но подскажите: есть ли в Excel такая функция, которая способна расчитать сумму лизинговых платежей за весь период контракта? Я что-то такой найти не смог. |

|

Саша Пользователь Сообщений: 607 |

Функции, вроде, нет. Формулой-без проблем. Эксель поддерживает сложение, умножение и степени. Используются стандартные символы, прям как в школе. |

|

Микки Пользователь Сообщений: 3280 |

Можете создать из шаблона «Рассрочка» любой график платежей , там аннуитет, в принципе по-моему , его можно вскрыть |

|

kaspar90 Пользователь Сообщений: 25 |

Да проблема в том, что платежи нужно расчитать не по конкретному объекту, а по целому списку объектов. С разными сроками контрактов. Какие сроки я пока не знаю. Вот я и подумал. Может есть такая «волшебная» формула. Ну раз нет, то буду создавать доп. таблицы и т.п. Макрос никто не писал на эту тему? |

|

Микки Пользователь Сообщений: 3280 |

{quote}{login=kaspar90}{date=27.08.2009 05:05}{thema=}{post}Да проблема в том, что платежи нужно расчитать не по конкретному объекту, а по целому списку объектов. С разными сроками контрактов. Какие сроки я пока не знаю. Вот я и подумал. Может есть такая «волшебная» формула. Ну раз нет, то буду создавать доп. таблицы и т.п. Макрос никто не писал на эту тему?{/post}{/quote} |

|

Пример «прикидки», если платежи равные. Вообще вариантов расчета бесконечное множество |

|

|

Саша Пользователь Сообщений: 607 |

Волшебные формулы есть. |

|

Микки Пользователь Сообщений: 3280 |

Вот вариант Гейтса от 100000 на год |

|

kaspar90 Пользователь Сообщений: 25 |

Спасибо всем за советы. Я пожалуй не буду перекладывать с больной головы на здоровую. В формуле как-то еще аммортизацию учесть нужно. Ну сам додумаю. |

|

Саша Пользователь Сообщений: 607 |

Сделайте файл пример, с исходными данными и желаемым результатом. |

|

{quote}{login=Микки}{date=27.08.2009 05:19}{thema=}{post}Вот вариант Гейтса от 100000 на год{/post}{/quote} Извините, что оффтоп. Микки — а как организуется желтый квадратик примечание для строки «Дополнительные платежи»? Искал искал — не нашел.( |

|

|

Микки Пользователь Сообщений: 3280 |

#12 27.08.2009 19:43:05 {quote}{login=Grand68}{date=27.08.2009 07:15}{thema=Re: }{post}{quote}{login=Микки}{date=27.08.2009 05:19}{thema=}{post}Вот вариант Гейтса от 100000 на год{/post}{/quote} Извините, что оффтоп. Микки — а как организуется желтый квадратик примечание для строки «Дополнительные платежи»? Искал искал — не нашел.({/post}{/quote} |

Как рассчитать лизинг? Примеры расчета

Согласно ст. 665 ГК РФ лизинг — это аренда, с последующим правом выкупа. То есть собственником имущества клиент становится только после того, как расплатится с кредитором – лизингодателем. За пользование предметом лизинга нужно платить – бесплатно ни одна коммерческая организация работать не будет. Лизинговые компании не обязаны раскрывать информацию об эффективной процентной ставке, поэтому проводить анализ предложений, и сравнивать их между собой или с кредитными ставками клиенту придется самостоятельно. Как рассчитать, во сколько обойдется лизинг и по каким критериям сравнивать рассмотрим ниже.

Из чего состоит размер переплаты по лизингу

Самый простой и быстрый способ посчитать переплату — это умножить месячный платеж на количество платежей. Разница между этой суммой и ценой авто за вычетом аванса и будет переплатой.

Ежемесячный платеж по лизингу включает:

- Сумму основного долга;

- Платежи за сервис, оформление и дополнительные сборы.

- Доход лизинговой компании – процент лизинга.

Второй пункт может включать и иные платежи и комиссии – все зависит от конкретного предложения. Например, если предметом лизинга является автотранспорт, то к дополнительным расходам добавляются: оплата госпошлины (в ГИБДД) и автострахование. Поставить на учет легковой автомобиль с получением номеров стоит 2000 рублей. Плата за КАСКО составляет примерно 3-7% ежегодно от стоимости приобретаемого авто. Платежи по КАСКО могут уплачиваться единовременно или включаются в график.

В лизинге принято озвучивать сумму ежемесячных платежей или процент удорожания. Но если вы хотите провести сравнительный анализ стоимости автокредита и лизинга – лучше рассчитать эффективную ставку и в том, и в другом случае, и сравнить их между собой. Эффективная процентная ставка – относительно универсальный показатель. Она является своего рода “общим знаменателем” ипозволяет сравнить предложения с различными схемами платежей.

- Удорожание – это %, который показывает размер переплаты в год. Но этот показатель не учитывает в какой момент времени вы будете гасить долг. Чем дольше срок лизинга, тем большую сумму в рублях вы переплатите, даже при более низком проценте удорожания.

- Процент лизинга – доход лизинговой компании. Он не зависит от размера первоначального взноса и начисляется на остаток долга.

- Эффективная процентная ставка — это годовая процентная ставка, в расчете которой учитываются все ежемесячные платежи, комиссии и оплаченный аванс. Она позволяет определить, во сколько на самом деле обойдется лизинговый договор, и учитывает в какой момент времени будет происходить погашение займа.

Рассмотрим, как можно рассчитать эти показатели на примерах.

Как рассчитать удорожание

Если вы знаете сумму ежемесячных платежей, то процент удорожания можно рассчитать так:

ежемесячный платеж x срок лизинга – стоимость предмета лизинга

стоимость предмета лизинга

Пример:

| Стоимость автомобиля | 3 млн. рублей |

| Ежемесячный платеж | 100 тыс.рублей |

| Аванс | 600 тыс. рублей (20%) |

| срок лизинга | 36 месяцев |

| дата получения авто в лизинг | 26.09.2020 |

Подставим в формулу выше и получим:

((100 000 *36 – 3 000 000)/3 000 000)*100%=20%

В нашем примере лизинговый договор заключен на 36 месяцев или 3 года, тогда удорожание в год составит 6,67%.

Если вы внесете больший аванс или сократите срок финансирования, то размер удорожания снизится.

Как рассчитать процентную ставку

На практике лизинговые компании предоставляют своим клиентам графики с аннуитетными (равными) ежемесячными платежами. Чтобы узнать процент лизинга для такого графика, нужно знать удорожание. Использовать можно следующую формулу:

удорожание в год, *1,65

Процентная ставка = 一一一一一一一一一一一一一一一一

Доля заемных средств

Доля заемных средств — это размер финансирования покупки лизинговой компанией в процентах. Исходя из примера выше – аванс 20%.

Доля заемных средств для использования в формуле рассчитывается так: 100%-20%=80% или 0,8.

Удорожание мы рассчитали выше, его значение 6,67%

Процентная ставка = 一一一一一一一= 13,8% годовых.

Эффективная процентная ставка

Самым объективным показателем при оценке стоимости договора лизинга является эффективная ставка. При ее расчете учитываются все параметры сделки:

- размер аванса;

- комиссии;

- доход кредитора;

- расходы на страхование и прочее.

Центральный Банк России письмом 175-Т «Об определении эффективной процентной ставки по ссудам, предоставленным физическим лицам». от 29.12.2016 года рекомендует воспользоваться программой Excel и функцией “ЧИСТВНДОХ”.

Текст письма был опубликован в “Вестнике Банка России” В выпуске 1(945) от 15.01.2007 года, его полную версию можно скачать здесь.

Как использовать Excel и “ЧИСТВНДОХ”:

- Сначала необходимо создать таблицу ежемесячных платежей. Их можно импортировать или внести вручную. Столбец “А” – дата очередного платежа, столбец “В” -платеж по лизингу. Добавляем новую строку, в ее первом столбце укажем дату покупки автомобиля, а во втором размер заемных средств со знаком “-”, в нашем случае – 2 400 000 рублей.

- Затем нажимаем на символ f и ищем функцию “ЧИСТВНДОХ” – можно обычным поиском, по алфавиту либо выбрать категорию “финансовые”.

- В поле “значение” выделяем и захватываем диапазон ячеек с суммами, а в даты с датами платежей. Нажимаем кнопку “ок” и ставка рассчитается автоматически.

Единственный минус использования этого метода является то, что вам необходимо иметь на руках точный график, с указанием дат выплат и сумм.

Как получить максимально низкую ставку процента?

Процентная ставка по лизинговым договорам зависит от степени риска кредитора – чем выше риск невозврата долга, тем выше ставка. Иногда процентная ставка может снизиться, если увеличить размер первоначального взноса или сократить срок кредитования. Вы можете рассчитывать на пониженную процентную ставку, если:

- у вас хорошая кредитная история;

- высокий уровень дохода;

- вы обратились в лизинговую компанию повторно, предварительно погасив все обязательства перед ней.

Хотите взять оборудование или автомобиль в Лизинг?

Оставьте заявку и мы подберем для Вас наиболее выгодное предложение по лизингу!

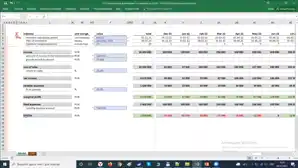

Финмодель лизингового калькулятора

Скачивайте бесплатно данную финансовую модель без методологии (описания) ниже в синей рамке.

Обращаем сразу Ваше внимание, что для зарегистрированных посетителей финансовые модели у нас скачиваются сразу с методологиями, а также в незаполненном виде (кнопка для скачивания финмоделей в незаполненном виде появляется после авторизации в той же синей рамке, где скачивается заполненная модель).

Идентификационный номер этой финмодели: IDFM-000201

Чтобы сэкономить Ваше время на изучение скачанной Вами финмодели лизинговых расчетов, в конце этой страницы можно купить ее методологию с инструкцией для заполнения всего за 470р. , причем после оплаты методологии, если Вам потребуется (об этом необходимо сообщить отдельным письмом на наш эл. адрес), то мы готовы выслать Вам также эту модель в незаполненном виде, что окажется крайне удобным для работы с Вашим бизнес-проектом.

Внимание выгодно!

Для зарегистрированных посетителей методологии бесплатны — все финмодели сразу скачиваются с методологиями, причем как в заполненном виде, так и в незаполненном — перейти к регистрации (регистрация платная 470руб/год ).

Описание характеристик финансовой модели лизинговых расчетов:

- срок моделирования от 1-ого до 360-ти месяцев (30ть лет)

- направление бизнеса — продажа машин и оборудования в лизинг

- рассчет аннуитетных ежемесячных платежей

- расчет КАСКО и еще 5ти допуслуг в лизинговом договоре

- расчет эффективной ставки

- расчет для клиента графика погашения кредита

- расчет и сравнение с эффективной ставкой конкурентной лизинговой компании

Способы оплаты методологии:

Ниже Вы можете ознакомиться с различными способами приобретения у нас методологии представленной здесь финансовой модели.

Полностью все правила и условия приобретения методологий на нашем сайте размещены здесь.

Для приобретения методологии финмодели лизинговых расчетов можно воспользоваться следующей ЮMoney-формой оплаты:

Наравне с возможностью оплаты методологии через ЮMoney-форму можно произвести оплату переводом 470р. на наши банковские карты со следующими номерами:

5599 0050 7625 3447 — номер карты ЮCard, привязанной к нашему ЮMoney-кошельку;

4274 3200 5599 4290 — номер банковской карты Сбера, владелец «Анастасия Аркадьевна С.»

При оплате методологии на эти карты обязательно после перевода денежных средств любыми доступными Вам способами (письмо на i@mngmnt.ru, звонок на +7(985)201-6607) сообщите нам адрес электронной почты, куда выслать финмодель с оплаченной Вами методологией.

В случае если оплата на указанные выше личные счета физлиц Вас не устраивает, например, Вы желаете произвести оплату с расчетного счета Вашей компании, тогда можно произвести покупку методологии финансовой модели лизинговых расчетов по договору публичной оферты возмездного оказания услуг по разработке методологии финмодели, с условиями которого можно без скачивания также ознакомиться в конце этой страницы.

Для оплаты методологии по договору оферты необходимо произвести платеж на сумму 470р. по реквизитам:

Получатель: ООО «П++»;

ИНН 7728395910;

КПП 772801001;

Расч./счет: 40702810138000009983;

Банк: ПАО СБЕРБАНК Г.МОСКВА;

Кор./счет: 30101810400000000225;

БИК: 044525225

В назначении платежа указать:

«За методологию финмодели IDFM-000201 по договору публичной оферты ПО-М/20 от 16.12.2020г.«

Если методология не помогла или если нет желания тратить много времени на внесение данных Вашего проекта в условия модели и плюс к тому Ваш бюджет на создание финансовой модели позволяет, то мы можем предложить Вам еще пару вариантов (в зависимости от Вашего бюджета) облегчить себе жизнь в части разработки финмодели Вашего бизнес-проекта или Вашего предприятия:

Цены для зарегистрированных посетителей ниже — посмотреть прайс-лист

Успехов Вам в создании финмодели Вашего проекта!

Ожидайте новые финмодели

С НАМИ ЭФФЕКТИВНЕЕ!

Как правильно рассчитать сумму лизингового платежа

#

Нюансы бизнеса

Размер лизинговых платежей

Рассчитать размер платежа по лизингу можно с помощью формул или онлайн-калькулятора, представленных в этой статье.

-

Что понимается под лизинговым платежом?

-

Связь графика платежей с методом амортизации

-

Расчет лизинговых взносов в 2023 году

-

Метод фиксированной суммы с авансом и без него

-

Метод минимизации платежей

-

Особенности расчета платежей при оперативном лизинге на примере

-

Расчет лизинговых платежей при нелинейных методах начисления амортизации в Excel

-

Расчет эффективной ставки по лизингу

-

Расчет эффективной процентной ставки лизинга в Exel

-

Что такое ставка удорожания при лизинге?

-

Преимущества лизинга для юридических лиц

В ряду различных способов приобретения активов лизинг выделяется относительной доступностью, простотой и быстротой оформления. Однако, как известно, любые преимущества и удобства стоят денег. Дорого ли обходится эта услуга? Выгодна ли она? Только рассмотрение условий каждого конкретного случая позволяет достоверно ответить на этот вопрос. Статья о том, из чего состоит лизинговый платеж и как его правильно рассчитать.

Что понимается под лизинговым платежом?

Следует различать ежемесячные взносы по условиям финансовой аренды с лизинговым платежом. Их часто путают.

Лизинговый платеж — это сумма всех ежемесячных взносов плюс аванс и выкупная цена предмета финансовой аренды с учетом интереса лизингодателя.

Приведенное определение учитывает обобщенные условия. Например, цена выкупа при финансовом лизинге может быть формально не указана, но это не означает ее отсутствия – в этом случае она просто включена в регулярные лизинговые платежи, а после истечения срока договора предмет автоматически переходит в собственность лизингополучателя. Это же касается аванса – без него в некоторых случаях стороны обходятся.

Структура лизингового платежа:

- амортизация имущества в течение срока действия договора финансовой аренды;

- начисленная стоимость использования заемных средств, израсходованных на приобретение предмета;

- оплата дополнительных услуг, полученных лизингодателем в ходе покупки, обслуживания, доставки и прочих мероприятий, обеспечивающих выполнение сделки;

- выкупная цена (при финансовой форме лизинга);

- комиссия, составляющая коммерческий интерес (прибыль) лизингодателя;

- авансовый платеж, если таковой предусмотрен договором.

После формирования общей суммы лизингового платежа (то есть цены договора) составляется график его погашения отдельными взносами с установлением их периодичности.

Теоретически лизинг имеет следующие формы платежей:

- Денежная.

- Натурально-компенсационная, при которой лизингополучатель (ЛП) рассчитывается изготовленными посредством арендованного основного средства товарами или услугами.

- Смешанная. Предусматривает комбинированный денежно-натуральный способ оплаты финансовой аренды.

На практике, наиболее распространенными в отечественных условиях являются денежные расчеты. Подключение натуральных форм существенно усложняет учет. При этом продукт сомнительной ликвидности лизингодатель (ЛД) в оплату не примет, а если товар продается хорошо, то ЛП реализует его сам.

Связь графика платежей с методом амортизации

Амортизация предмета финансовой аренды составляет большую долю лизингового платежа. По своей сути – это часть цены имущества, списанная за период расчетов. При этом из общей суммы следует отнять аванс и выкупную стоимость, если они предусмотрены договором.

Амортизация может начисляться одним из методов:

- Линейный. Самый простой, при котором стоимость основного средства плавно по прямой уменьшается до нуля в течение срока полезного использования.

- По ускоренному снижению остаточной стоимости. В линейную формулу вводится ускоряющий коэффициент.

- Уменьшаемого остатка. Ускоренный метод, при котором за базу принимается не начальная, а ежегодная балансовая стоимость на начало периода.

- Кумулятивный. Начальная стоимость делится на так называемое «кумулятивное число», представляющее собой арифметическую сумму лет, оставшихся до окончания срока полезной эксплуатации.

- Производственный. Скорость амортизации зависит от интенсивности эксплуатации предмета труда.

Исходя из перечисленных методов амортизации различаются следующие виды платежей по договору лизинга:

- Аннуитетный. Погашение общей суммы производится равными суммами траншей. Соответствует линейному методу амортизации.

- Регрессивный. Максимальная сумма регулярного платежа – первая, затем она снижается. Применяется, если амортизация начисляется всеми остальными методами (нелинейными ускоренными).

- Сезонный. Учитывает периодичность максимальной платежеспособности лизингополучателя.

В большинстве случаев лизингодатель стремится к тому, чтобы график погашения не отставал от амортизации. В противном случае его расходы будут опережать доходы, то есть финансовый результат окажется временно убыточным.

Простыми словами это можно выразить как нежелательность обесценивания предмета лизинга быстрее, чем происходит погашения его стоимости лизингодателем.

Если этот принцип будет нарушен, под угрозой окажутся интересы собственника имущества (ЛД). Они должны гарантироваться его безусловным правом изъять сданный в финансовую аренду предмет в случае невыполнения ЛП своих обязательств.

Расчет лизинговых взносов в 2023 году

Перед тем как заключать договор финансовой аренды, следует оценить размер платежей лизинга на предмет того, «потянет» ли предприятие эту нагрузку.

Метод фиксированной суммы с авансом и без него

Самый простой метод – деление фиксированной суммы всего платежа на количество расчетных периодов. Для этого нужно располагать исходными данными:

- стоимость предмета;

- срок действия договора;

- сумма начального взноса (аванса);

- средняя ставка коммерческих банков за пользование кредитом;

- размер комиссии лизинговой компании (в процентах или, если это возможно узнать – сразу в денежном выражении).

Формула расчета платежа выглядит просто:

Где:

СЛП – сумма лизингового платежа;

Ц – цена предмета у продавца;

А – сумма аванса;

ВС – выкупная стоимость;

К – стоимость кредитования;

РДУ – расходы на все дополнительные услуги, связанные с приобретением;

КЛД – комиссия, причитающаяся лизингодателю;

СНДС – ставка НДС, если лизингодатель является плательщиком налога на добавленную стоимость.

Сложности могут возникать, если применяется регрессивный или сезонный порядок расчета.

При аннуитетном погашении (равными долями) все опять же просто: сумма лизингового платежа делится на количество расчетных периодов (чаще всего месяцев), указанных в договоре, и составляющих срок его действия.

Пояснения требуют отдельные составляющие этого полинома.

Выкупная стоимость (ВС) присутствует в формуле только в случае финансового лизинга, предусматривающего возможность перехода собственности на предмет от ЛД к ЛП после завершения действия договора. Она не может превышать одной четвертой части начальной цены. Иными словами, предмет должен быть амортизирован не менее, чем на 75%.

Аванс (А) также отнимается от общей суммы в скобках только тогда, когда начальный взнос указан в условиях договора.

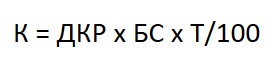

Стоимость кредитования (К) рассчитывается по формуле:

Где:

К – стоимость кредитования;

ДКР – сумма использованных для приобретения предмета кредитных ресурсов;

БС – годовая банковская ставка;

Т – срок действия договора в годах (например, если полгода, то Т=0,5).

Метод минимизации платежей

В отличие от описанного выше метода фиксированной суммы, этот способ привязан к амортизации сданного в финансовую аренду имущества. Расчет стоимости каждого отдельного платежа зависит от того, какая часть общей суммы списана с баланса. Как правило, применяется при нелинейных методах начисления амортизации (ускоренных).

Где:

СЛП – сумма лизингового платежа

АМ – сумма амортизации лизингового имущества за расчетный платежный период;

К – стоимость кредитования;

N – продолжительность расчетного периода;

Т – срок действия договора в тех же временных единицах;

РДУ – расходы на все дополнительные услуги, связанные с приобретением предмета;

НП – норма прибыли лизингодателя, выраженная в процентах.

Таким образом, лизингодатель периодически возвращает себе амортизированную долю имущества, дополнительных затрат и издержек на обслуживание кредита вместе с нормативной прибылью.

Особенности расчета платежей при оперативном лизинге на примере

Отличия оперативного лизинга от финансового состоят в более коротком сроке владения и праве на возврат имущества собственнику после истечения срока договора. Еще одна особенность – степень амортизации имущества за период пользования намного ниже.

Лизингодатель не ставит задачу полного возврата затрат, произведенных на приобретение предмета. Ему достаточно того, что его начальная стоимость будет компенсирована в большей степени, чем износилось имущество.

По своей сути оперативный лизинг напоминает прокат, хотя у этой формы аренды есть свои особенности.

При сроке финансовой аренды менее года период регулярного платежа рассчитывается помесячно. При этом учитываются все ранее перечисленные составляющие, формирующие цену услуги.

Пример расчета лизинговых платежей при оперативной форме финансовой аренды:

- Начальная стоимость предмета лизинга включая издержки на дополнительные услуги, понесенные лизингодателем – 6,4 млн руб.

- Договорной срок пользования предметом – 8 месяцев.

- Полный срок полезного использования предмета – 5 лет.

- Учетная ставка по кредиту, взятому лизингодателем для приобретения предмета – 22% годовых на всю стоимость предмета.

- Норма прибыли лизингодателя – 15%.

- Ставка НДС – 20%.

Сумма лизингового платежа рассчитывается по общей формуле:

Рассчитывается сумма амортизации за месяц по линейному методу:

Стоимость пользования кредитом за месяц:

Общая сумма затрат лизингодателя:

Налог на добавленную стоимость:

Прибыль арендодателя:

Сумма лизингового платежа:

Проверить полученный результат можно, умножив его на 8 месяцев.

От этой суммы отнимается НДС:

Теперь сумма издержек (амортизации и банковских процентов) за 8 месяцев умножается на коэффициент 1,15, учитывающий норму прибыли лизингодателя:

- Амортизация за 8 месяцев составляет 106 666,67 х 8 = 853 333, 33 руб.

- Плата за пользование кредитом 117 333,33 х 8 = 938 666,67 руб.

Всего 1 792 000,00

Плюс прибыль 15%:

1 792 000,03 х 1,15 = 2 060 800,00 руб., что равно ранее вычисленной сумме лизинговых платежей без учета НДС.

Как уже отмечалось, выкупная стоимость при оперативном лизинге в отличие от финансового в учет не берется.

Для вычисления сумм лизинговых платежей доступны калькуляторы-онлайн. Расчет с их помощью производится очень быстро и максимально упрощен, но обычно они учитывают ограниченный выбор видов и форм погашения задолженности. С примером лизингового онлайн-калькулятора можно ознакомиться здесь.

Расчет лизинговых платежей при нелинейных методах начисления амортизации в Excel

Расчеты по рассмотренной методике технически усложняются, если амортизация производится одним из нелинейных методов, например, по снижаемому остатку. В этом случае целесообразно использовать таблицу в Exel, в которой балансовая стоимость предмета лизинга автоматически снижается на сумму начисленного износа.

Для этого следует составить таблицу, в которой стоимость имущества за предыдущий период (например, месяц) умножается на коэффициент, равный единице минус процент амортизации за то же время.

Расчет эффективной ставки по лизингу

Лизинговые компании, как правило, сообщают клиенту условия предоставления услуги, указывают основные параметры: годовую процентную ставку и сумму аванса. Кроме этих данных клиент при заключении договора получает календарный график предстоящих ему выплат.

Сложение всех сумм, указанных в графике, и деление результата на начальную стоимость приводит к цифре, отличающейся в большую сторону от указанной в договоре процентной ставки.

Причины состоят в дополнительных затратах лизингодателя: оплате различных сопутствующих услуг, страховок, компенсаций и прочих статей расхода.

Для определения суммы реальных обязательств применяется понятие эффективной ставки по лизингу. Она объективно показывает, во сколько раз возрастает стоимость предмета за время действия договора.

Рассчитать процентную ставку по лизингу с учетом всех платежей (аванса, комиссии, страхования и прочих дополнительных услуг) вручную довольно сложно.

Расчет эффективной процентной ставки лизинга в Exel

Excel – всего лишь инструмент для составления таблиц с формулами, но в дополнение к нему есть функция ЧИСТВНДОХ. Саму ее можно импортировать в Excel (меню «Формулы» категория «Финансовые»), и значительно облегчить процесс создания алгоритма вычисления эффективной ставки лизинга. Необходимы следующие данные:

- календарный график лизинговых платежей;

- суммы лизинговых платежей.

Что такое ставка удорожания при лизинге?

Удорожание в год по лизингу по своему смыслу и цифровому выражению корригирует с понятием эффективной ставки. В обоих случаях показатель демонстрирует реальное увеличение стоимости предмета, взятого в финансовую аренду. Разница в формулах расчета.

При вычислении эффективной ставки производится деление всех реальных выплат на начальную цену:

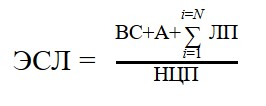

Где:

ЭСЛ – эффективная ставка по лизингу;

А – авансовый платеж;

ЛП – сумма всех лизинговых платежей за время действия договора;

N – количество лизинговых платежей за время действия договора;

НЦП – начальная цена предмета лизинга при его покупке у продавца.

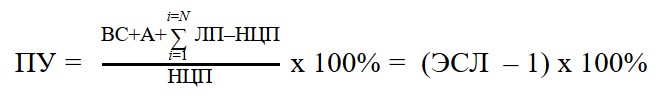

Формула расчета процента удорожания по лизингу несколько отличается:

Все обозначения, приведенные в формуле, доступны абзацем выше.

Так как посчитать эффективную процентную ставку по лизингу в Exel помогает функция ЧИСТВНДОХ, то и вычислить удорожание не составит большого труда.

Среднегодовое удорожание предмета лизинга — это общее значение удорожания, деленное на число лет действия договора финансовой аренды. Если время измеряется другими периодами (месяцами, кварталами), то и для них применим тот же принцип.

Преимущества лизинга для юридических лиц

Как правило, ставка лизинга для юр. лиц и прочие условия не отличаются от тех, что предлагают лицам физическим. Однако плательщики по ОСНО пользуются следующими преимуществами по сравнению с УСН и ЕНВД:

- Возмещение налога на добавленную стоимость.

- Отнесение лизинговых платежей на общепроизводственные издержки.

К тому же при лизинге специальной и сельскохозяйственной техники действуют специальные программы, предлагающие минимальный и даже нулевой процент удорожания.

Ставка на автомобиль может оказаться льготной, если его приобретает юридическое лицо в лизинговой компании, входящей в одну из финансовых групп, созданных ведущими российскими банками (ВТБ Лизинг, Сбербанк Лизинг и т. д.) Правда, льготные программы доступны не всем фирмам и предусматривают укороченные сроки действия договоров финансовой аренды. Условия обсуждаются индивидуально.

#

Нюансы бизнеса

#

Нюансы бизнеса