Готовые решения и примеры, как лучше вести семейный бюджет. Бесплатные Шаблоны для Excel, примеры ведения учета в тетради, программы и приложения для домашней бухгалтерии.

При наступлении любой кризисной ситуации мы жалеем о том, что не откладывали деньги раньше.

Процент семей, контролирующих семейные и личные финансы за последние 5 лет вырос более чем в два раза.

Однако, только 10 % россиян смогут прожить на свои сбережения больше 3 месяцев. У абсолютного большинства, при прекращении поступления средств, денег хватит на 2 месяца. Это исследование не учитывает форс-мажорные обстоятельства, например, необходимость дорогостоящего лечения.

Зачастую люди не ведут учет личных финансов, обосновывая это своими малыми доходами. Но ведь все обеспеченные люди начинали одинаково – брали свои финансы на контроль.

Увольнение, болезнь, наступление пенсионного возраста – к таким ситуациям лучше быть готовым. Если организовать личные финансовые потоки сейчас, вы сможете уйти на пенсию раньше, например, в 50 лет.

Краткий гид:

- Почему важен семейный бюджет

- Из чего складывается семейный бюджет

- Как вести семейный бюджет в Excel

- Как вести семейный бюджет в тетради

- Как вести домашнюю бухгалтерию на компьютере (ТОП программ)

- Домашняя бухгалтерия на телефоне (ТОП приложений)

- С чего начать составление семейного бюджета

- Как составить семейный бюджет – пошаговая инструкция

- Как правильно распределять семейный бюджет

- Домашняя бухгалтерия

- Правила управления семейными финансами

- Как планировать семейный бюджет

- Основные ошибки при ведении домашней бухгалтерии

- Рекомендации по ведению домашней бухгалтери

- Основные принципы семейного бюджета

- Как создать финансовую «подушку безопасности»

- Советы экспертов

Почему важен семейный бюджет

У вашего планирования личных финансов должна быть цель, которая важна вам. Рассматривать структуры бюджетов, выбирать способы его ведения и лайфхаки бессмысленно без понимания зачем вы это делаете.

Человек может многое – если хочет этого.

Возможные цели ведения бюджета:

- Избавление от долгов;

- Жильё;

- Крупные покупки без кредитной карты;

- Возможность пойти с заболевшим ребенком в отпуск без сохранения зарплаты;

- Покупка машины;

- Накопление на учебу ребенка;

- Оказание регулярной помощи родителям;

- Пассивный доход к выходу на пенсию.

У вас могут быть подобные цели, или совершенно другие. Они могут меняться с течением времени, достигаться или терять актуальность. Главное, планирование личных финансов должно выполняет свою функцию – улучшение качества вашей жизни.

Как только цели определены, можно двигаться дальше. Продумать, будет ли семейный бюджет совместным или раздельным, кого назначить главным по финансам, какие сферы вашей жизни будут учитываться и на чем экономить нельзя.

Причины, по которым следует научиться планированию семейного бюджета:

- Учет финансов поможет поставить цели и работать в нужном направлении. Если все время тратить на красивые, но бесполезные в долгосрочной перспективе вещи, у вас не получится заработать на отпуск, машину или квартиру.

- Вы поймете, сколько денег тратится на спонтанные расходы, что позволит пересмотреть некоторые бесполезные привычки. Возможно, вы найдете вещи, на которые уходит слишком много денег, и постараетесь минимизировать средства на них.

- Организация личных финансов расставляет приоритеты. Это помогает быстрее закрыть накопившиеся долги (например, если у вас есть кредитная карта, которую никак не получается оплатить).

- Жизненные неурядицы и чрезвычайные ситуации (развод, болезни, увольнение) могут закончиться финансовым кризисом. Планируя семейный бюджет, вы научитесь формировать резервный фонд, который поможет вам в таких ситуациях.

- При совместном ведении бюджета и принятии решений, кончатся ссоры и недосказанности на фоне бездумных трат. Это важнейший шаг, необходимый для укрепления семейных отношений.

Из чего складывается семейный бюджет

Любой бюджет состоит из доходов и расходов. Доходы: заработная плата, доход от вкладов, дивиденды, подарки, подработки, и даже овощи выращенные на даче. К расходам семейного бюджета относятся все траты семьи: на питание, отдых, обучение, одежду, различные коммунальные платежи, кредиты.

Начать учет личных финансов необходимо с того, что на протяжении месяца записывать все поступления и расходы средств. Анализ этих записей позволит составить семейный бюджет на месяц.

Вам может показаться, что вы и так полностью контролируете свои деньги.

Что ж, распределите средства по статьям, и попробуйте в течение месяца не выйти за установленные рамки. Только записи продолжайте вести. Скорее всего, вас ждет потрясение. Или вы удивительный человек, который читая статьи о финансах, убеждается что он все делает верно.

Ведение бюджета не должно быть трудоемким и громоздким. Подбирайте способ ведения учета исходя из ваших привычек и возможностей. Если будет неудобно, вы скорее всего бросите разочаровавшись.

Чаще всего для контроля за деньгами в семье используют компьютер, телефон или канцелярскую книгу. То есть Excel, различные приложения на телефон или аналог кэш-блокнота. Посмотрим на основные варианты подробнее.

Как вести семейный бюджет в Excel

Одним из инструментов ведения учета является программа Excel. В нее можно внести неограниченное количество статей учета. Благодаря формулам, каждая транзакция будет моментально пересчитывать итоговые суммы за месяц, неделю или день.

Этот способ популярен, и существует множество готовых шаблонов для ведения месячного и годового бюджетов. Эти шаблоны легко настроить под ваши потребности.

Вести учет в Экселе можно так:

- Сами в Excel делаете таблицу, вписываете формулы и пользуетесь;

- Находите уже готовый шаблон, скачиваете и изменяете под себя:

Скачать — Таблица Excel — Семейный бюджет на 1 месяц Скачать шаблон в Excel — Семейный бюджет Lite шаблон для ведения семейного бюджета в Excel Продвинутый шаблон для ведения семейного бюджета в Excel Базовый шаблон

Есть еще два интересных варианта шаблонов месячного или годового бюджета. Здесь внесены предполагаемые расходы и доходы, плюс остаток с прошлого месяца.

Понять и сравнить плановые и фактические цифры можно будет, когда заполнится вкладка Транзакции. Именно туда будут вноситься данные день за днем.

При этом, на вкладке Сводка вырисовывается общая картина. Видно какие статьи превышают лимит. В следующем месяце это можно будет учесть.

Не забывайте сравнивать, насколько общая сумма наличных и средств на карте совпадает с Остатком. Так вы поймете все ли вы отражаете.

Такой способ ведения учета выбирают около 25% людей, еще 25 % ведут учет вручную, в аналогах амбарных книг.

Как вести семейный бюджет в тетради

Этот способ подходит тем, кому доставляет удовольствие ведение записей. Возможны любые варианты оформления. От простой тетрадки до специального ежедневника или кэш-бука. Главное чтобы были видны: приход, расход, итог.

Я пользовалась тетрадкой в период жесткой экономии. Фиксировала в ней все. Коммунальные услуги, продукты питания, с наименованием и ценой, бытовую химию, одежду, вообще все. Ведение записей позволило мне наконец запомнить цены на продукты. Я смогла четко увидеть, что куриная грудка по 250 рублей, это не акция. Она 2 дня назад продавалась в соседнем магазине дешевле.

Теперь, если вижу любимый стиральный порошок на акции, я сверяюсь со своими записями. И понимаю насколько его цена выгодна. Это позволяет мне экономить на повседневных тратах и питании, без замены привычных продуктов на более дешевые.

Еще вся семья перешла на другие тарифы сотовой связи, стоило только записать пополнение счета 6 раз за 2 недели.

Именно ручной способ помог мне избавится от долгов. Я начертила табличку, в которую внесла все задолженности. И получила моментальный ответ на вопрос: Когда же это кончиться?

О, какое удовольствие было зачеркивать выплаченные суммы.

Если вам важна эстетика, и вы хотите вести учет письменно, обратите внимание на систему Какебо (книга об этом – http://flibusta.is/b/570732).

Это популярная японская система учета денег. Записи ведутся в тетради и блокноте. В блокнот заносят ежедневные записи поступлений и трат. В тетради записывают планы: расходов, доходов и накоплений.

В системе есть еще свои фишки, на них тоже стоит обратить внимание:

- Продумываете с каким округлением считаете деньги. Например, до 100 рублей. Идем в магазин, с 2000 рублей остается 455 рублей. 55 в кошелек не возвращаем. Они в копилку.

- В магазин строго со списком. Этот пункт позволяет экономить не только в этой системе.

- Если вам возвращают долг, он идет в накопление целиком. Вы как то жили без этой суммы, значит она отправляется в резерв.

- Можно продумать систему штрафов, за нарушение бюджета. Например, потратили 1500 на ерунду, 500 штрафа в копилку.

Как вести домашнюю бухгалтерию на компьютере (ТОП программ)

При выборе программы для ведения домашней бухгалтерии лучше ориентироваться не столько на удобный интерфейс, сколько на функции которые облегчать учет. Наиболее значимы, на мой взгляд, возможность вести несколько аккаунтов, синхронизация на нескольких устройствах и простота. Процесс учета должен приносить удовольствие, а не быть еще одной рабочей обязанностью.

Можно пользоваться, например:

HomeBank, бесплатное приложение, бухгалтерия домашних расходов. Возможен обмен данными с Microsoft Money, Quicken и другими. Использует форматы QFX и CSV, импортирует цифры в них. В приложении можно заводить под статьи доходов и расходов свои категории. Составляет диаграммы, красиво визуализирует текущие операции. Что важно, планирует будущий расход, заводя лимит и календарь для периодических трат. Работает на Windows, macOS, Linux. http://homebank.free.fr

AbilityCash, программа с интуитивно понятным интерфейсом, который настраивается под предпочтения владельца. Создает счета в нескольких валютах, Формирует xls и xml файлы и выводить отчеты на печать. Добавляет опции “цена” и “количество” к опциям по умолчанию, можно также делать примечания к конкретным ячейкам. Программа запускается даже с USB носителя, без установки. Работает на Windows. https://dervish.ru

Бухгалтерия семьи, также дает возможность создавать несколько учетных записей. Устанавливаем лимит на расходы в разрезе статей и при приближении к перерасходу получаем оповещение. Создание и выгрузка резервных копий в Excel. Учитывает также долги, если вы недавно занялись учетом будет скорее всего актуально. Для Windows. https://myhomesoft.ru

DomEconom, простая программа напоминает по функциям AbilityCash. Поддерживается на нескольких устройствах, автоматически синхронизируясь. Начать пользоваться в полную меру можно в течение 20 минут. Поддерживается на Microsoft Windows, Mac OS X или Linux. http://www.domeconom.ru/

Можно также вести домашнюю бухгалтерию онлайн. Ничего не надо скачивать, обновлять, вся ваша информация храниться на сервере. Вам необходим только доступ в интернет с любого устройства.

- ХаниМани;

- Дребеденьги – Бюджет можно вести в разных валютах. Может сформировать семейный бюджет, но способно провести аналитику по всем пользователям. Каждый пользователь может пояснять свои транзакции. Также распознает смски банка и вносит их в учет. Приложение можно запаролить. Однако, подключить нескольких пользователей можно только в платной версии. Стоимость 599 рублей в год.;

- Cash Organizer;

- Где мои деньги?;

- EasyFinance;

- и множество других.

Они, чаще всего, полностью сохраняют функционал предоставляемый в приложениях.

Домашняя бухгалтерия на телефоне (ТОП приложений)

Будет неправильно не упомянуть ведения учета с помощью приложений, устанавливаемых на телефон или компьютер. 45% людей учитывают свои средства с помощью специальных программ. Секрет их популярности прост. Телефон у нас с собой всегда и приложения упрощают учет. К ним привязывают карты, есть возможность считывать информацию о тратах из СМС банка.

Вовсе не тяжело скачать программу для домашней бухгалтерии. Телефон у вас всегда с собой и траты вносятся в течение дня. Сразу. Можно заносить транзакции прямо после их совершения. Если синхронизировать приложение с интернет-банкингом, покупки с использованием карты будут заноситься из банковской выписки.

Дзен-мани. Одно из самых популярных приложений для iOS и Android. Работает с привязкой к Google. Бесплатно доступны 10 функций, остальные за плату. Импортирует данные из банкинга, читает СМС. Учитывает даже электронные деньги и биткоины. Для подключения всей семьи нужно заплатить 1249 рублей. Разработчик: Anton Fedosin.Стандартно умеет учитывать приходы и расходы средств, плюс работает с категорией “Долги”. Еще работает с электронными платежными системами: Я.Д, Вэбмани и Киви. За полную версию нужно заплатить.

Cubux. Популярное приложение для домашней бухгалтерии. Можно вести общую бухгалтерию нескольким членам семьи. Простое внесение операций, по итогам месяца предоставит анализ. Так же как и Дзен, считает долги. Может выгружать отчеты в файл эксель. Бесплатно и доступно для Windows, Андроид, IOS, Mac.

CoinKeeper. Предлагает вести домашнюю бухгалтерию с телефона, ноутбука через приложения или онлайн на сайте. Приложение для телефона и веб-версия сервиса. Импортирует данные из 150 самых крупных банков РФ, читает СМС. Можно ставить лимит на расходы, и напоминания о задолженностях. Можно пользоваться бесплатной версией, либо купить пакет Premium. Работает на Android, iOs. Разработчик: Disrapp. Интуитивно понятный интерфейс, на определенные категории трат ставиться лимит. Есть возможность комментировать транзакции.

Money, Money Pro. Ведет домашнюю бухгалтерию, шлет напоминания о платежах, можно подключить разные банковские счета. В профессиональной версии около 100 различных функций. С его помощью можно вести учет финансов небольшого бизнеса. Ставится на айфоны, на телефоны на Андроиде и есть версия для MAC.

EasyFinance. Можно пользоваться бесплатным приложением или заплатить за несколько вариантов платных подписок. Можно заводит больше 20 счетов в различных валютах и привязывать их к разным целям. Считает долги: и ваши, и вам. Может фильтровать транзакции по валютам, времени, сумме и так далее. Формирует подробные отчеты по приходу и расходу. Сканировать чеки не умеет, зато осуществляет синхронизацию с 2 сотнями банков. Удобная домашняя бухгалтерия для андроид и iOS.

YNAB. Это больше, чем приложение. Это полностью сформированная система учета финансов. Близка к идее 4 конвертов. Может работать с семейным или с бюджетом малой фирмы. Обратите внимание, учет можно вести только в одной валюте. Основная фишка: возможность планирования бюджета на разные периоды времени. Работает практически на всех платформах, требует регистрации на сайте. В ней можно не только вести учет доходов и расходов, но и ставить определенные финансовые цели. Чтобы вести контроль личных финансов, в любой момент можно посмотреть графики и показатели финансовой эффективности. Бесплатно программа доступна только онлайн. Чтобы пользоваться ей без интернета, а также разблокировать многие другие функции, нужно будет купить подписку – от 99 рублей в месяц.

Тяжеловато. Бесплатно простейшее приложение, для тех кому не хочется заморачиваться на отчетах, графиках и тому подобном. Платите основные платежи, оставшуюся сумму вбиваете в приложение. Все. Дальше у вас есть выносная финансовая совесть. Показывает сколько денег вы можете потратить в день, и сколько их осталось всего. Несмотря на простоту идеи помогает экономить.

Monefy. Удобное простое приложение. Синхронизируется через Dropbox. Добавляет транзакции одним кликом. Скачиваете в Google Play или AppStore и пользуетесь. В бесплатной версии – достаточный функционал. Легко создавать и убирать категории. Есть платная версия Monefy и Monefy Pro.

Дребеденьги. Платное приложение. Можно пользоваться одновременно на телефоне и персональном компьютере. Задавать финансовые цели, планировать бюджет в рамках года. Позволяет вносить данные всем членам семьи. Сканирует чеки, обрабатывает банковские смс. Можно планировать постоянные платежи и составлять списки покупок с лимитом. Выгружает и шлет на почту отчеты в эксель. Работает во всех операционных системах.

MoneyWiz. Работает на мак, iPhone, Android, Windows. Проще сказать чего оно не может. Мультифункциональное. Бюджетирование, несколько учетных записей, множество вариантов отчетов. Быстрая синхронизация на всех устройствах. Связь с интернет-банкингом. Более 400 встроенных функций. Условно-бесплатно. Будет периодически предлагать покупки.

Money Manager. Приложение с широкой линейкой функций, позволяющее вести контроль за доходами и расходами, а также предоставляющее статистику на любой период времени, который вас интересует. Money Manager поможет составить семейный бюджет на месяц, на год и другие временные отрезки. С ним вы сможете планировать бюджет по отдельным категориям, а также управлять кредитными и дебетовыми картами. Можно скачать приложение на телефон и синхронизировать его с компьютером.

Toshl. Приложение поддерживает около 200 валют и даже криптовалюты, а также регулярно обновляет курс. В систему можно перенести данные из онлайн-банков, периодически оно посылает уведомления, напоминая о необходимости внести в программу расходы. Для удобства расчетов через приложение можно распечатать финансовые отчеты в PDF, Excel и Google Docs.

Alzex Finance. Приложение подходит тем, кому важна защита личных финансов. В этой программе можно создавать несколько учетных записей для каждого члена семьи. Пользователи могут самостоятельно выбирать, какие траты скрыть, а какие открыть для всех. Здесь также удобно считать расходы по различным категориям, а также учитывать долги и ставить долгосрочные финансовые цели.

С чего начать составление семейного бюджета

- Определяемся с целью, создаем мотивацию.

- В течение месяца, минимум, фиксируем движение средств, в любом удобном формате.

- Садимся и анализируем, хватает ли нам на повседневную жизнь, какие крупные покупки необходимы в этом году, какие статьи расходов нужно корректировать. Согласитесь, странно будет тратить на кафе 15 000 рублей, и откладывать на собственное жилье 1 500 руб.

- Расписываем план на год. Например, одна из моих долгосрочных целей – учеба дочери. Мне необходимо $50000 через 5 лет. Соответственно, я откладываю в год $10000, а месяц нужно отложить на эту цель $850. Эта сумма будет присутствовать в моем бюджете на протяжении 5 лет. Либо, если доходы будут расти, соберется быстрее. Освободившиеся средства я направлю на другую крупную цель.

- Обязательно формируем резерв. Это сумма средств необходимая вам, чтобы прожить какое-то время без получения дохода. Может быть равна 6 месячным бюджетам семьи. Лучше держать ее в наличке, эти деньги не долгосрочное накопление. Они на ситуацию “не до жиру – быть бы живу”. Это то, что должно скопиться из профицита вашего бюджета в первую очередь.

- Продумав крупные цели, включаем их в месячные траты наряду с повседневными. Таким образом, формируется бюджет на текущий месяц.

План на месяц

Составим свое бюджет на месяц. На основании своих записей зафиксируем все доходы.

| Зарплата 1 | 22000 |

| Зарплата 2 | 45000 |

| Аренда гараж | 3900 |

| Подработка | 5000 |

| Итого | 75 900 |

Сюда же могут относиться пособия на детей, доходы от вкладов, помощь родственников.

Теперь рассмотрим траты.

| Обязательные платежи (коммуналка, налоги) | 10000 |

| Питание (в том числе вне дома) | 25000 |

| Транспортные расходы (машина, такси, общественный транспорт) | 15000 |

| Расходы на детей (школа, кружки, художка) | 5000 |

| Расходы на быт (Средства для уборки, косметика, посуда и т.п.) | 2000 |

| Одежда | 3000 |

| Резервный фонд | 4500 |

| Цель | 8000 |

| Разное (небольшие подарки, книги) | 2500 |

| Итого | 75000 |

Поясню строку “резервный фонд”. В моей семье это 3 среднемесячных дохода. Храним на карте с возможностью моментального снятия, и частично наличкой: в валюте и рублях. Недавно меняли сломавшуюся посудомойку, истратили рублевую часть резерва. Теперь будем восстанавливать.

Если бы потратили полностью, пришлось бы включать режим экономии и отложить все накопления, он в приоритете. Жить совсем без подушки безопасности мы уже не можем.

В планировании семейных финансов есть еще два не очевидных момента: кто будет отвечать за ведение бюджета, и как именно будут расходоваться средства.

Поэтому:

Назначаем ответственного за учет. Я вношу ежедневные расходы, а вот ежегодные планы составляем всегда вместе. Зато большая часть заработка на супруге.

Определяемся, как будем тратить. В моей семье муж платит все обязательные платежи и за обучение детей. Я отвечаю за питание и быт.

Можно также после всех фиксированных платежей оставшуюся сумму разделить по категориям и расходовать строго на назначенные цели. То есть, если деньги на бытовые расходы кончились, новый шампунь подождет.

Можно рассчитать средние суммы затрат в неделю и не выходить за этот лимит. На подобной логике строится метод “4 конвертов”.

План на год

Выделяются два вида семейных годовых бюджетов.

- Вы масштабируете ежемесячные статьи затрат и добавляете расходы, которые возникают раз в квартал или год. К примеру, транспортные расходы включают суммы на заправку за год и дорожный сбор, который платиться ежегодно.Таким образом, вы ведете сводную таблицу, и видите движения денег на протяжении года.

- Вы включаете в годовой план только долгосрочные цели и крупные траты, для того чтобы накопить на них средства. Добавляете рассчитанные ежемесячные суммы накопления и корректируете ежемесячный бюджет с учетом их. Я придерживаюсь такой стратегии.

Как составить семейный бюджет – пошаговая инструкция

Ведение семейного бюджета поможет улучшить качество вашей жизни, сэкономить денежные средства на крупные покупки, а также понять, как исполнить ваши мечты и реализовать планы.

Но, чтобы воплотить все это в реальность, важно начать заниматься своими финансами. Сделать это можно с помощью нескольких несложных действий.

Шаг 1. Расстановка целей.

Поставьте цель, которую вы хотите достичь посредством учета семейных и личных финансов. Цели могут быть:

- краткосрочными (покупка нового телефона, погашение небольших долгов);

- среднесрочными (приобретение автомобиля, долгожданный отпуск);

- долгосрочными (финансовая помощь детям, оплата ипотеки).

Возьмите листочек и ручку, рассчитайте свои финансовые возможности и запишите цели, но в то же время будьте реалистичны. Вряд ли у вас получиться построить собственный космический корабль и наладить бизнес по доставке людей на другие планеты.

Шаг 2. Определение финансового состояния.

Следующий шаг – определить структуру семейного бюджета. Составьте список всех источников доходов – это зарплата, пенсия, подработки и прочие пути поступления денежных средств в семью, а также запишите, на что обычно тратится ваш бюджет.

Шаг 3. Отслеживание трат.

Чтобы выяснить, куда уходят ваши деньги, вам понадобится месяц или даже больше. В таблицу или приложение вносите все доходы и расходы, корректируйте категории и статьи расходов под себя. Таким образом вы получите определенное представление о состоянии ваших финансов и увидите, на что действительно вы тратите деньги больше всего.

Шаг 4. Отделение потребностей от желаний.

Изучите составляющие семейного бюджета. Если после месяца вы узнаете, что деньги уходят на ненужные вещи, постарайтесь отказаться от этих покупок. Импульсивные и незапланированные приобретения серьезно ударяют по карману. Если вы не уверены, что вещь вам точно нужна, подождите несколько недель – вы всегда успеете ее приобрести позже.

Шаг 5. Корректировка бюджета.

Нередко случается так, что бюджет составлен с ошибками – возможно, вы переоценили расходы в одной категории и недооценили в других. Бюджет – это не статичная цифра, а постоянно изменяющиеся параметры. Чем дольше вы работаете над ним, тем лучше вы будете разбираться в своих поступлениях и тратах.

Не бойтесь корректировать бюджет. Каждый год и даже месяц не похожи на предыдущие. У вас могут возникнуть новые нужды, потребности и желания. В один месяц вы платите за обучение, в другой получаете неожиданную премию, и все это влияет на общее финансовое состояние. Следите за бюджетом и адаптируйте его по мере изменений.

Интересное по теме:

- Как правильно Копить деньги (в Примерах) и На чём можно Экономить

- Постановка целей – Лучший способ сэкономить деньги

- Книга «Богатый папа, бедный папа», Роберт Кийосаки (Скачать)

- Книга «Квадрант денежного потока» Роберта Кийосаки (Скачать)

- Привычки Богатых и Бедных людей, их отличия и Примеры исследований

Как правильно распределять семейный бюджет

У каждой семьи свои отличительные черты и разные финансовые ситуации. Следующие практические методы не являются строго обязательными для всех, но они помогут понять основные принципы, как научиться составлять семейный бюджет.

Метод Элизабет и Амелия Уоррен

В книге All Your Worth: The Ultimate Lifetime Money Plan («Все ваше благосостояние: главный денежный план на всю жизнь»), авторами которой являются Элизабет и Амелия Уоррен, описан простой, но эффективный метод, как вести учет личных финансов.

Авторы советуют разбить структуру бюджета на три основные ветви:

- Половину (50%) дохода необходимо оставлять на покрытие основных расходов – это плата за жилье, покупка товаров первой необходимости и налоги.

- Еще одна часть (30%) идет на необязательные траты – кинотеатры, посещение кафе и другие развлечения.

- Последняя часть (20%) идет на кредитные счета и долги, а также на резервные сбережения.

Финансовая подушка

Метод заключается в следующем: на вашем депозитном вкладе или на руках должна находиться сумма, которой хватит для проживания семьи на протяжении 3-6 месяцев.

Если произойдет непредвиденная ситуация, эта «страховочная подушка» убережет вас от принятия отчаянных решений и даст вам пол года на решения проблем.

Метод четырех конвертов

Из суммы доходов, которую вы ожидаете получить за месяц, сразу вычтите все обязательные расходы – коммунальную плату, кредитные взносы, деньги за учебу. Все, что осталось, распределите ровно на четыре части – по одной на каждую неделю месяца. Чтобы было более наглядно, каждую часть положите в свой конверт.

Первый конверт нужно потратить в первые 7 дней, второй – во вторую неделю, и так далее. Главное правило – строго укладываться в недельный бюджет, а если что-то остается, переложите это в другой конверт.

Метод подходит для людей, которые не хотят заниматься расчетами и планированием, но хотят сэкономить и понять, что планировать доходы семейного бюджета – это совсем не сложно.

Домашняя бухгалтерия

Слово “бухгалтерия” у большинства людей вызывает ассоциацию со строгим человеком в деловом костюме. Который, молча и сосредоточено, вбивает целый день в бухгалтерские программы колонки цифр. Возможно, поэтому так не хочется вести домашнюю бухгалтерию. Мы боимся превратиться в такого человека. Вместо удовольствия от заработанных денег, получить обязанность нудно и тягостно вести бухгалтерский учет дома.

Ведение домашней бухгалтерии конечно имеет общие черты с бухгалтерской отчетностью на предприятии. Но, поверьте, это не скучное занятие. Есть масса возможностей облегчить себе задачу контроля за деньгами.

От ведения домашней бухгалтерии получают выгоду все, кто начинает ее вести.

Привычка считать свои деньги и управлять денежными потоками в семье закономерно приводит к улучшению качества жизни. И даже способно предотвратить развод. По статистике, каждый пятый брак разваливается на почве ссор из-за денег. Прозрачный семейный бюджет позволяет легко этого избежать. Подберите себе удобный способ вести учет.

Вполне можно вести домашнюю бухгалтерию в тетради, заполняя готовый шаблон, образец или просто записывая приход-расход средств и промежуточный недельный итог. Это действие оказывает в первое время ошеломляющий эффект. И автоматически снижает траты минимум на 5-10%. Становится как-то неловко из последних 5000 рублей тратить 300 на книгу, имея непрочитанных 4.

Такой ручной способ учета имеет плюсы и минусы. Можно забыть о записях или потерять тетрадь. Поэтому чаще ведут бухгалтерию на пк или с помощью мобильных приложений. Телефон или ноутбук потерять гораздо сложнее.

Правила управления семейными финансами

Уинстон Черчилль считал, что «дело не в том, что жить с деньгами очень уж хорошо, а в том, что жить без них очень уж плохо».

Финансовые эксперты и инвесторы со всего мира советуют придерживаться определенных принципов, чтобы сохранить бюджет.

Следующие финансовые правила помогут составить план семейного бюджета, а также научат более ответственно относиться к деньгам:

Правило №1. 10% дохода откладывайте на непредвиденные ситуации

Помните, что в жизни может произойти все что угодно. Откладывание средств позволит вам тратить меньше, чем вы заработали, а через несколько месяцев у вас накопится неплохая сумма.

Правило №2. Важно дифференцировать доход

условно поделив его на несколько частей. К примеру, половину вы тратите на продукты и одежду, 30% – на неконтролируемые нужды (бензин, квартплата, плата за кредит), а оставшиеся средства откладываете или инвестируете.

Правило №3. Каждая трата – это инвестиция

Даже расходуя деньги на развлечения, вы вкладываете в хорошее настроение. Отказывайтесь от напрасных трат, но не ограничивайте себя в том, что действительно приносит вам пользу.

Правило №4. Развивайте финансовый интеллект

Лучше понять личные финансы и семейный бюджет вам помогут книги по современным способам заработка и инвестициям (например, «Путь к финансовой свободе» Бодо Шефера или «Разумный инвестор» Бенджамина Грэма). Новая информация разовьет вашу способность грамотно распоряжаться деньгами.

Правило №5. Не слушайте других

Если ваши друзья и родные дают вам неправильные советы только потому, что вы живете не так, как им хочется, не стоит их слушать. Особенно, если они не являются примером успешного контроля личных финансов.

Правило №6. Практичность в покупках

Если ваша цель – экономия семейного бюджета, не следует покупать дорогие вещи просто потому что вам так хочется. Вместо нового навороченного смартфона купите обычный мобильный телефон, а сэкономленные средства положите в банк.

Правило №7. Забота о здоровье

Курение, наркотики и алкоголь – это не только плохо для здоровья, но и сильно ударяет по вашему кошельку. Избавившись от этих вредных привычек, вы сможете наладить здоровье и сэкономить неплохие деньги.

Правило №8. Вычислите доход за час работы

Предположим, вы зарабатываете 30 тысяч рублей, работая при этом 40 часов в неделю. Таким образом, час вашей работы стоит примерно 180 рублей. В следующий раз, желая купить какую-то ненужную вещь за две тысячи, вы задумаетесь, ведь ради нее вам придется работать около 12 часов.

Правило №9. Не давайте в долг

Ваш бюджет – дело только ваше и вашей семьи, и вы не должны помогать другим, особенно малознакомым людям. Если вы все-таки даете деньги в долг, считайте, что расстаетесь с ними навсегда.

Как планировать семейный бюджет

Американский ковбой, комик, актер и журналист Уилл Роджерс как-то сказал: «Слишком многие люди тратят деньги, которые они с трудом заработали, на вещи, которые им не нужны, чтобы впечатлить людей, которые им не нравятся».

И он абсолютно прав – чтобы не тратить деньги, заработанные с трудом, на всякую ерунду, необходимо с умом подойти к учету финансов.

Доходы семейного бюджета необходимо вносить по мере их поступления, а расходы записывать каждый день. Это займет совсем не много времени, но это необходимо сделать, и потратить на это нужно не менее двух-трех месяцев. Собранные данные за один месяц не дадут вам полного и всестороннего представления о состоянии вашего семейного бюджета.

Если вы не знаете, как распорядиться личными финансами, но хотите этому научиться, заставьте себя попробовать. Записывайте все траты на протяжении двух месяцев. Если вам не понравится, можно бросить учет финансов в любой момент. Важно записывать именно все траты, чтобы в конце эксперимента увидеть, какие проблемы у вас есть и как лучше их избежать.

Основные ошибки при ведении домашней бухгалтерии

Научиться ведению домашней бухгалтерии можно любому человеку. И каждому это пойдет на пользу. Чаще деньги не считаются по одним и тем же причинам.

Самая частая причина – неудобный способ. Посмотрите примеры ведения домашней бухгалтерии в сети, попробуйте несколько вариантов организации бюджета. Подберите удобный формат ведения: в тетради, в таблице, в приложении для домашней бухгалтерии или на сайте;

Вы ведете слишком подробный учет. Например, в тратах на питание отдельно учитывайте сладости, молочные продукты, мясо и так далее.Такой анализ нужен в начале организации семейного бюджета, далее объединяйте в одну категорию. Исключение составляют расходы на которые нужен лимит: мобильная связь, кофе на вынос, косметика, такси;

Следующее, из-за чего бросают вести учет – жесткие рамки ведения домашней бухгалтерии. Полное отсутствие свободных средств рано или поздно надоест;

Вы не проводите анализ по собранным данным. Поэтому не выполняется основная цель – формирование резерва денежных средств для накоплений. Нужно изучать структуру бюджета, так найдётся путь к их оптимизации;

Отсутствие постоянства в ведении. Данные будут не точными, вы не оцените реальное движение денежных потоков. И решите отложить идею об организации домашней бухгалтерии;

Многие прекращают ведение учета финансов потому, что их уровень жизни не улучшается. Денег на отпуск или новый телевизор все равно нет. Закладывайте крупные покупки в бюджет. Сюда же отнесите расходы вроде налогов, которые платятся раз в год;

Отсутствие резерва заставляет при каждой неприятности брать в долг или оформлять кредит. Приходится снова перекраивать бюджет. И возникает сомнение в его необходимости;

Облегчаете себе ведение домашней бухгалтерии. Скачивайте лучшие домашние бухгалтерии. Пользуйтесь всеми возможностями чтобы вам было легко, просто, удобно;

В вашей семейной бухгалтерии должна быть графа на удовольствия. Жить слишком экономно, без серьезного на то повода не нужно. Сорветесь и забросите и бухгалтерию и накопления.

Рекомендации по ведению домашней бухгалтерии

Скорее всего до этого момента вы жили не считая деньги. А теперь ищите информацию о том, как начать вести домашнюю бухгалтерию – значит вас не устраивает состояние финансов.

Первый шаг к организации контроля уже сделан. Осталось выбрать и скачать домашнюю бухгалтерию на ноутбук или телефон. С помощью учета и контроля можно и нужно улучшить жизнь.

Домашняя бухгалтерия должна быть:

- Понятной. Ведете вы домашнюю бухгалтерию в тетради, в приложении на пк или телефоне, не принципиально. Главное, чтобы процесс не вызывал раздражения ,а анализ данных позволял планировать бюджет;

- Легкой Шаблон на месяц, программа или аккаунт на сайте. Ведите бухгалтерию с легкостью, не подходит способ – меняйте;

- Иметь цель. Никто не фиксирует движения денег ради записей. Накопление резерва, покупка квартиры, просто осознанное потребление. Важно понимать зачем вы это делаете

- Постоянной. Не выйдет сегодня вести учет, завтра нет. Спустить все деньги на непонятные, дорогие вещи, забывать записывать и, в конце концов, признать домашнюю бухгалтерию бесполезным занятием.

Доказано: даже простые записи о потраченных деньгах дают экономию от 15%. То есть, даже если экономить получится 2000 рублей, через год это будет уже 24000. Вам есть куда потратить эти деньги. Нужно решить, как вести домашнюю бухгалтерию и попробовать. Без учета вы ведь уже попробовали.

Основные принципы семейного бюджета

Принцип 1. Всегда тратьте меньше, чем зарабатываете. В любом бюджете, без исключения, можно отложить минимум 10%.

Принцип 2. Надежно сохраняйте накопленное: недвижимость, вклады, ОМС, облигации. Выбирайте только надежные способы и используйте несколько стратегий сохранения средств.

Принцип 3. Постоянно повышайте свою стоимость, растите как специалист. Ищите возможность зарабатывать больше. Монетизируйте хобби, анализируйте все что вас окружает на предмет получения дохода.

Принцип 4. Помните, деньги нужно сначала заработать. Потом спланировать, и только тогда потратить. Избегайте кредитов на повседневную жизнь.

Принцип 5. Мечтайте. Ставьте цели. Просчитывайте их на реальность, делите на конкретные шаги. Любой капитал начинался с нуля. Чтобы смочь, надо захотеть.

Как создать финансовую «подушку безопасности»

Подушка безопасности это резерв средств для непредвиденных ситуаций. Увольнение, уменьшение зарплаты, болезнь, карантин – все то, что нельзя спрогнозировать и предугадать. То, к чему лучше быть готовым. Поверьте, когда соберете подушку безопасности вы начнете иначе чувствовать себя.

Такой запас позволит без страха и паники смотреть в будущее, даст время выйти из кризисной ситуации. Это деньги которые должны быть всегда. Все финансовые гуру признают необходимость создания такого денежного резерва. Один из них Бодо Шефер. Он говорит что, необходимый размер подушки безопасности 3-6 минимальных бюджетов семьи.

Чтобы определить минимальный бюджет семьи для определения суммы подушки безопасности, просчитайте все траты в течение месяца. Выделите суммы, которых не избежать никак. Питание, проезд, коммунальные услуги, плата за ипотеку, за школы и детские сады. Разделяйте статьи расходов на необходимые, и те, которые обеспечивают привычный комфорт. В ситуации крайней нужды, а именно на такие цели создается подушка, вы вряд ли будете ходить на фитнес и в ресторан. Ваши дети не станут посещать платные кружки. Многие покупки будут отложены до лучших времен.

Формирование подушки безопасности, стабфонда семьи, невозможно без формирования резервного фонда. Разница в резервном и стабилизирующем фондах – цели на которые копятся и тратятся эти деньги.

Подушка безопасности это стабфонд. Он нужен для того, чтобы выжить семье при потере всех источников дохода.

Резерв это деньги, которые позволяют не брать кредитов и рассрочек, не копить долги. Представьте любую неприятность: поломка холодильника, машины, ремонт прорвавшихся труб и все в таком ключе, вот на это нужен резервный фонд. Подобные траты покрываются чаще всего одним среднемесячным расходом.

Соберите сначала эту сумму, чтобы ничего не выбивало вас из колеи.

Нет людей которые не согласятся с важностью подушки безопасности. Однако, большинство просто не может начать откладывать деньги. Резервный и стабфонд формируются только из профицита бюджета. Для этого и нужно ведение домашней бухгалтерии. Вы фиксируете свои траты, проводите анализ, оптимизируете бюджет, возможно проводите рефинансирование кредитов. Разыскиваете средства.

Главное, не поддаться соблазну весь плюс спускать на мнимое улучшение качества жизни. Не надо бросаться на все “чего вы достойны” и “просто купи”, эти средства ваш спасательный круг.

“Все плохое что должно произойти – произойдет” Закон Мёрфи. Будьте готовы к этому.

Советы экспертов

Экономить семейный бюджет – это несложно, но на первых порах это может вызывать определенные трудности. Следующие простые секреты и советы помогут составить план семейного бюджета как на краткосрочный, так и на долгосрочный период.

Совет 1. Ведите бюджет. Ведите бюджет любым удобным для вас способом. Просто начните контролировать свои деньги.

Совет 2. Соберите резерв трат семьи на месяц вперед. То чувство, которое вы испытаете, лучше тысячи слов о пользе контроля за финансами.

Совет 3. Повышайте свою финансовую грамотность. Читайте книги по финансам, проходите курсы, подглядывайте за успешными в этом плане людьми.

Совет 4. Экономьте с удовольствием. Целью экономии должно быть улучшение качества жизни.

Совет 5. Попытайтесь контролировать свои расходы в тех сферах, куда уходит наибольшее количество доходов. К примеру, если вы часто опаздываете на работу, а поэтому слишком много тратите на такси, возможно, вам следует вставать пораньше и пользоваться общественным транспортом.

Совет 6. Мотивация – двигатель прогресса. Даже если на первых порах будет сложно, попытайтесь помнить о том, для чего вы это делаете. Обсудите с близкими, как распределять семейный бюджет, подбадривайте и поддерживайте членов своей семьи.

Совет 7. Создайте несколько накопительных счетов, откладывайте туда свободные средства, даже если их совсем не много. Через некоторое время вы сами удивитесь, когда увидите, что эта сумма стала намного больше.

Совет 8. Строгий список – это не всегда хорошо. Иногда важно побаловать себя – заказать доставку еды, сходить в кино или поехать в отпуск, но эти траты также следует включать в рамки бюджета.

Заключение

Задумайтесь о том, что ¼ семей разводится из-за денег. Перестаньте относиться к финансам как к злу, или как к независящим от вас обстоятельствам.

Вы зарабатываете деньги, у вас есть семья. Что еще нужно, для того чтобы начать вести семейный бюджет?

Подбирайте себе инструменты для учета, улучшайте их и используйте по максимуму.

Попробуйте в течение трех месяцев жить планируя траты. Я уверена, стоит вам попробовать, и вас будет не остановить.

Я начинала вести учет семейных финансов, когда семья была полностью в долгах и кредитах. Мы постоянно выясняли отношения, пытаясь определить виноватого. Это была парадоксальная ситуация: наши доходы выросли почти в 2 раза, но ни условия, ни качество нашей жизни не улучшились. Единственным приобретением была машина купленная с помощью кредита и долгов. И мы решили попробовать. Просто записали все свои доходы и расходы.

Оказалось, что те 5000 до зарплаты, которые я периодически одалживаю, я трачу на фикс-прайс, десятую помаду и тому подобную ерунду. Муж был впечатлён размерами своих трат на кофе на вынос, сигареты и рыболовные снасти. Потом был период жесткой экономии, за время которой мы наконец-то научились беречь свои деньги. Это урок на всю жизнь.

Жалею только о тех суммах, которые испарились при отсутствии контроля. Мы тратили часы и дни, чтобы их заработать. Но не потратили ни минуты, чтобы их сохранить.

“Словно лучик света в темной пещере, бюджет высветит прорехи в твоем кошельке и поможет залатать их. Да еще и даст возможность контролировать расходы, направляя их на оправданные цели.” Дж.С.Клейсон

Учет финансов – это не только полезная, но и интересная процедура. Как только вы поймете, как правильно составлять семейный бюджет, вы сможете избавиться от лишних, необдуманных трат, начнете экономить денежные средства, а также сможете накопить на крупные покупки, о которых давно мечтаете. Главное – подойти к вопросу контроля за личными и семейными счетами серьезно, и результат не заставит себя долго ждать.

Загрузка…

Автор: Алина Миронова

Дочка, жена, мама, аудитор, финансист. «Правильное использование даже ограниченных ресурсов может дать человеку больше возможностей, чем кажется. Именно с этого и начинались великие компании и истории.»

Содержание:

- Зачем контролировать семейный бюджет?

- Учет расходов и доходов семьи в таблице Excel

- Подборка бесплатных шаблонов Excel для составления бюджета

- Таблицы Excel против программы «Домашняя бухгалтерия»: что выбрать?

- Ведение домашней бухгалтерии в программе «Экономка»

- Облачная домашняя бухгалтерия «Экономка Онлайн»

- Видео на тему семейного бюджета в Excel

Зачем контролировать семейный бюджет?

Проблема нехватки денег актуальна для большинства современных семей. Многие буквально мечтают о том, чтобы расплатиться с долгами и начать новую финансовую жизнь. В условиях кризиса бремя маленькой зарплаты, кредитов и долгов, затрагивает почти все семьи без исключения. Именно поэтому люди стремятся контролировать свои расходы. Суть экономии расходов не в том, что люди жадные, а в том, чтобы обрести финансовую стабильность и взглянуть на свой бюджет трезво и беспристрастно.

Польза контроля финансового потока очевидна – это снижение расходов. Чем больше вы сэкономили, тем больше уверенности в завтрашнем дне. Сэкономленные деньги можно пустить на формирование финансовой подушки, которая позволит вам некоторое время чувствовать себя комфортно, например, если вы остались без работы.

Главный враг на пути финансового контроля – это лень. Люди сначала загораются идеей контролировать семейный бюджет, а потом быстро остывают и теряют интерес к своим финансам. Чтобы избежать подобного эффекта, требуется обзавестись новой привычной – контролировать свои расходы постоянно. Самый трудный период – это первый месяц. Потом контроль входит в привычку, и вы продолжаете действовать автоматически. К тому же плоды своих «трудов» вы увидите сразу – ваши расходы удивительным образом сократятся. Вы лично убедиться в том, что некоторые траты были лишними и от них без вреда для семьи можно отказаться.

Опрос: Таблицы Excel достаточно для контроля семейного бюджета?

Учет расходов и доходов семьи в таблице Excel

Если вы новичок в деле составления семейного бюджета, то прежде чем использовать мощные и платные инструменты для ведения домашней бухгалтерии, попробуйте вести бюджет семьи в простой таблице Excel. Польза такого решения очевидна – вы не тратите деньги на программы, и пробуете свои силы в деле контроля финансов. С другой стороны, если вы купили программу, то это будет вас стимулировать – раз потратили деньги, значит нужно вести учет.

Начинать составления семейного бюджета лучше в простой таблице, в которой вам все понятно. Со временем можно усложнять и дополнять ее.

Читайте также:

В настоящем обзоре мы приводим результаты тестирования пяти программ для ведения домашней бухгалтерии. Все эти программы работают на базе ОС Windows. Программы для домашней бухгалтерии можно скачать бесплатно .

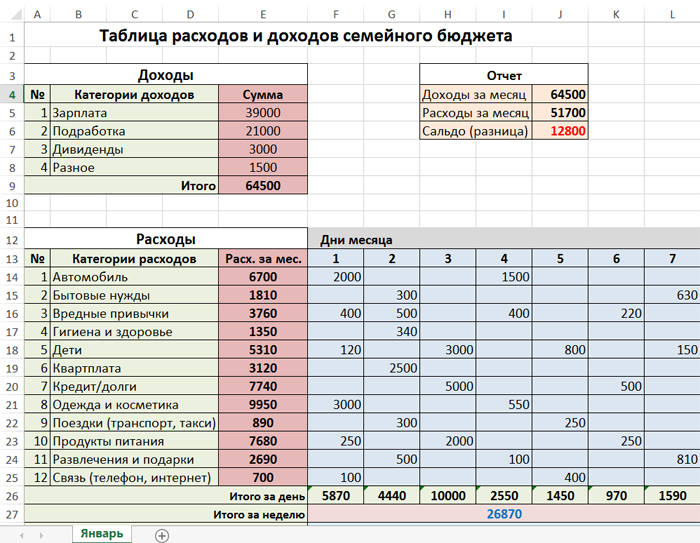

Главный принцип составления финансового плана заключается в том, чтобы разбить расходы и доходы на разные категории и вести учет по каждый из этих категорий. Как показывает опыт, начинать нужно с небольшого числа категорий (10-15 будет достаточно). Вот примерный список категорий расходов для составления семейного бюджета:

- Автомобиль

- Бытовые нужды

- Вредные привычки

- Гигиена и здоровье

- Дети

- Квартплата

- Кредит/долги

- Одежда и косметика

- Поездки (транспорт, такси)

- Продукты питания

- Развлечения и подарки

- Связь (телефон, интернет)

Рассмотрим расходы и доходы семейного бюджета на примере этой таблицы.

Здесь мы видим три раздела: доходы, расходы и отчет. В разделе «расходы» мы ввели вышеуказанные категории. Около каждой категории находится ячейка, содержащая суммарный расход за месяц (сумма всех дней справа). В области «дни месяца» вводятся ежедневные траты. Фактически это полный отчет за месяц по расходам вашего семейного бюджета. Данная таблица дает следующую информацию: расходы за каждый день, за каждую неделю, за месяц, а также итоговые расходы по каждой категории.

Что касается формул, которые использованы в этой таблице, то они очень простые. Например, суммарный расход по категории «автомобиль» вычисляется по формуле =СУММ(F14:AJ14). То есть это сумма за все дни по строке номер 14. Сумма расходов за день рассчитывается так: =СУММ(F14:F25) – суммируются все цифры в столбце F c 14-й по 25-ю строку.

Аналогичным образом устроен раздел «доходы». В этой таблице есть категории доходов бюджета и сумма, которая ей соответствует. В ячейке «итог» сумма всех категорий (=СУММ(E5:E8)) в столбце Е с 5-й по 8-ю строку. Раздел «отчет» устроен еще проще. Здесь дублируется информация из ячеек E9 и F28. Сальдо (доход минус расход) – это разница между этими ячейками.

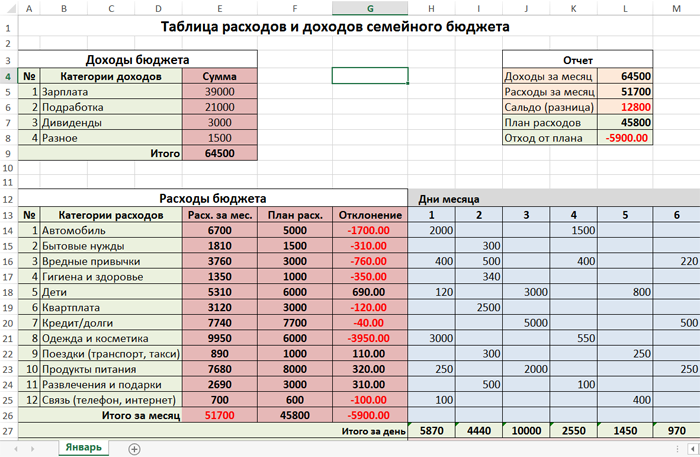

Теперь давайте усложним нашу таблицу расходов. Введем новые столбцы «план расхода» и «отклонение» (скачать таблицу расходов и доходов). Это нужно для более точного планирования бюджета семьи. Например, вы знаете, что затраты на автомобиль обычно составляют 5000 руб/мес, а квартплата равна 3000 руб/мес. Если нам заранее известны расходы, то мы можем составить бюджет на месяц или даже на год.

Зная свои ежемесячные расходы и доходы, можно планировать крупные покупки. Например, доходы семьи 70 000 руб/мес, а расходы 50 000 руб/мес. Значит, каждый месяц вы можете откладывать 20 000 руб. А через год вы будете обладателем крупной суммы – 240 000 рублей.

Таким образом, столбцы «план расхода» и «отклонение» нужны для долговременного планирования бюджета. Если значение в столбце «отклонение» отрицательное (подсвечено красным), то вы отклонились от плана. Отклонение рассчитывается по формуле =F14-E14 (то есть разница между планом и фактическими расходами по категории).

Как быть, если в какой-то месяц вы отклонились от плана? Если отклонение незначительное, то в следующем месяце нужно постараться сэкономить на данной категории. Например, в нашей таблице в категории «одежда и косметика» есть отклонение на -3950 руб. Значит, в следующем месяце желательно потратить на эту группу товаров 2050 рублей (6000 минус 3950). Тогда в среднем за два месяца у вас не будет отклонения от плана: (2050 + 9950) / 2 = 12000 / 2 = 6000.

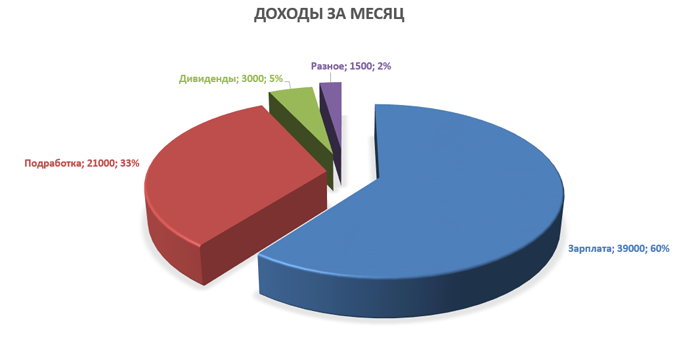

Используя наши данные из таблицы расходов, построим отчет по затратам в виде диаграммы.

Аналогично строим отчет по доходам семейного бюджета.

Польза этих отчетов очевидна. Во-первых, мы получаем визуальное представление о бюджете, а во-вторых, можно проследить долю каждой категории в процентах. В нашем случае самые затратные статьи – «одежда и косметика» (19%), «продукты питания» (15%) и «кредит» (15%).

В программе Excel есть готовые шаблоны, которые позволяют в два клика создать нужные таблицы. Если зайти в меню «Файл» и выбрать пункт «Создать», то программа предложит вам создать готовый проект на базе имеющихся шаблонов. К нашей теме относятся следующие шаблоны: «Типовой семейный бюджет», «Семейный бюджет (месячный)», «Простой бюджет расходов», «Личный бюджет», «Полумесячный домашний бюджет», «Бюджет студента на месяц», «Калькулятор личных расходов».

Подборка бесплатных шаблонов Excel для составления бюджета

Бесплатно скачать готовые таблицы Excel можно по этим ссылкам:

- Простая таблица расходов и доходов семейного бюджета

- Продвинутая таблица с планом и диаграммами

- Таблица только с доходом и расходом

- Стандартные шаблоны по теме финансов из Excel

Первые две таблицы рассмотрены в данной статье. Третья таблица подробно описана в статье про домашнюю бухгалтерию. Четвертая подборка – это архив, содержащий стандартные шаблоны из табличного процессора Excel.

Попробуйте загрузить и поработать с каждой таблицей. Рассмотрев все шаблоны, вы наверняка найдете таблицу, которая подходит именно для вашего семейного бюджета.

Таблицы Excel против программы «Домашняя бухгалтерия»: что выбрать?

У каждого способа ведения домашней бухгалтерии есть свои достоинства и недостатки. Если вы никогда не вели домашнюю бухгалтерию и слабо владеете компьютером, то лучше начинать учет финансов при помощи обычной тетради. Заносите в нее в произвольной форме все расходы и доходы, а в конце месяца берете калькулятор и сводите дебет с кредитом.

Если уровень ваших знаний позволяет пользоваться табличным процессором Excel или аналогичной программой, то смело скачивайте шаблоны таблиц домашнего бюджета и начинайте учет в электронном виде.

Когда функционал таблиц вас уже не устраивает, можно использовать специализированные программы. Начните с самого простого софта для ведения личной бухгалтерии, а уже потом, когда получите реальный опыт, можно приобрести полноценную программу для ПК или для смартфона. Более детальную информацию о программах учета финансов можно посмотреть в следующих статьях:

- Программы для домашней бухгалтерии

- Программы для ведения семейного бюджета

Плюсы использования таблиц Excel очевидны. Это простое, понятное и бесплатное решение. Также есть возможность получить дополнительные навыки работы с табличным процессором. К минусам можно отнести низкую производительность, слабую наглядность, а также ограниченный функционал.

У специализированных программ ведения семейного бюджета есть только один минус – почти весь нормальный софт является платным. Тут актуален лишь один вопрос – какая программа самая качественная и дешевая? Плюсы у программ такие: высокое быстродействие, наглядное представление данных, множество отчетов, техническая поддержка со стороны разработчика, бесплатное обновление.

Если вы хотите попробовать свои силы в сфере планирования семейного бюджета, но при этом не готовы платить деньги, то скачивайте бесплатно шаблоны таблиц и приступайте к делу. Если у вас уже есть опыт в области домашней бухгалтерии, и вы хотите использовать более совершенные инструменты, то рекомендуем установить простую и недорогую программу под названием Экономка. Рассмотрим основы ведение личной бухгалтерии при помощи «Экономки».

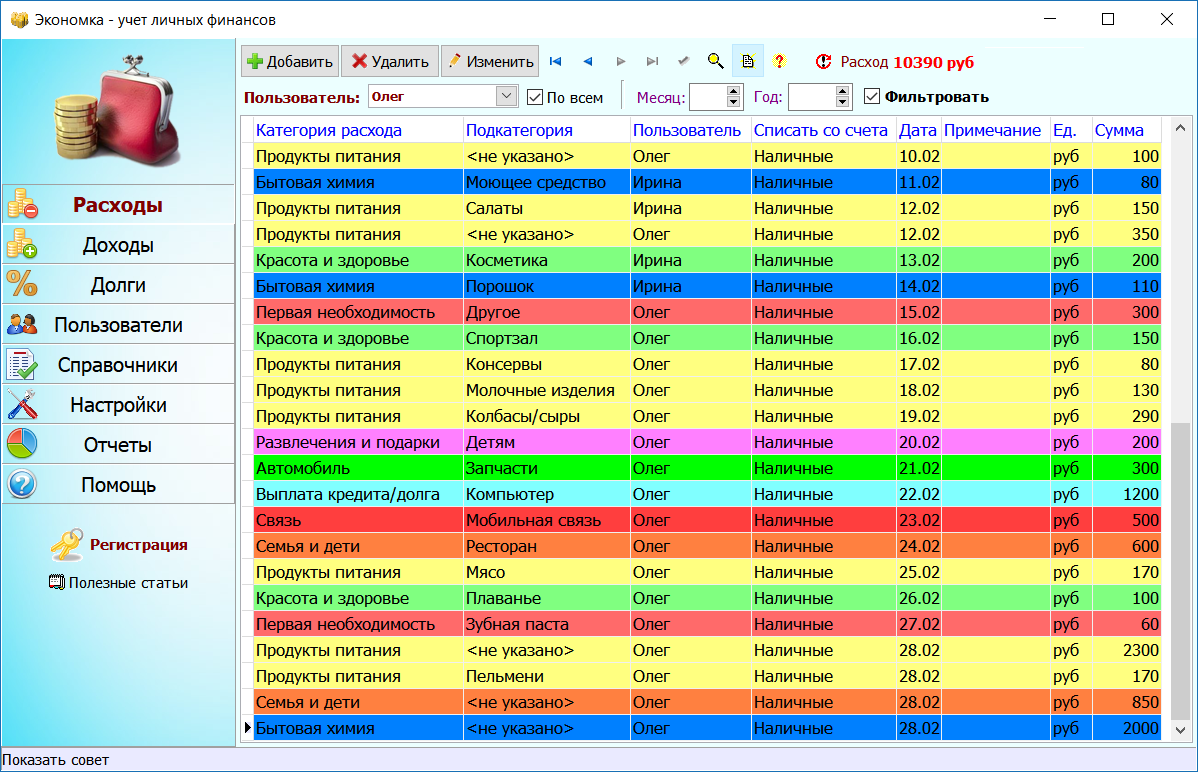

Ведение домашней бухгалтерии в программе «Экономка»

Подробное описание программы можно посмотреть на этой странице. Функционал «Экономки» устроен просто: есть два главных раздела: доходы и расходы.

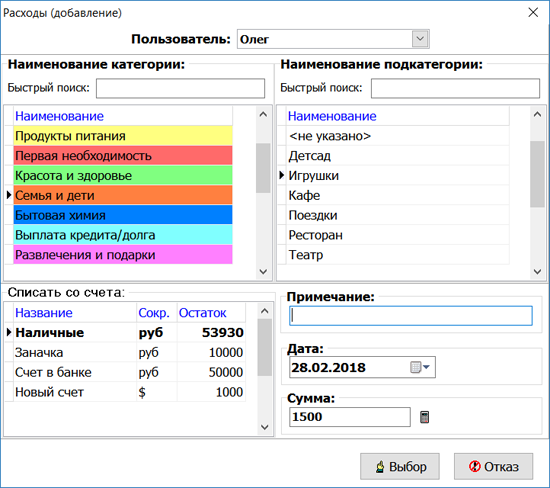

Чтобы добавить расход, нужно нажать кнопку «Добавить» (расположена вверху слева). Затем следует выбрать пользователя, категорию расхода и ввести сумму. Например, в нашем случае расходную операцию совершил пользователь Олег, категория расхода: «Семья и дети», подкатегория: «Игрушки», а сумма равна 1500 руб. Средства будут списаны со счета «Наличные».

Аналогичным образом устроен раздел «Доходы». Счета пользователей настраиваются в разделе «Пользователи». Вы можете добавить любое количество счетов в разной валюте. Например, один счет может быть рублевым, второй долларовым, третий в Евро и т.п. Принцип работы программы прост – когда вы добавляете расходную операцию, то деньги списываются с выбранного счета, а когда доходную, то деньги наоборот зачисляются на счет.

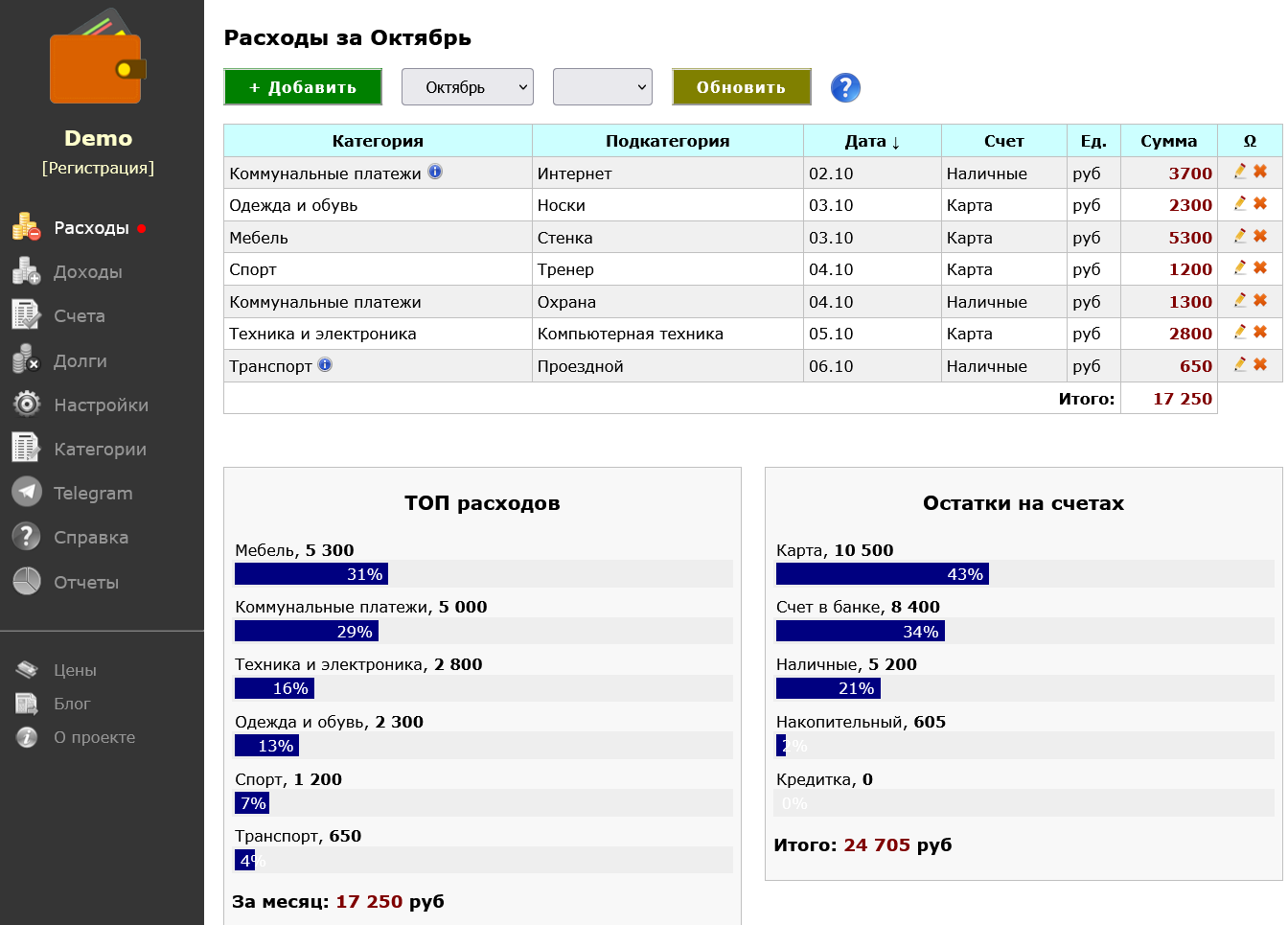

Чтобы построить отчет, нужно в разделе «Отчеты» выбрать тип отчета, указать временной интервал (если нужно) и нажать кнопку «Построить».

Как видите, все просто! Программа самостоятельно построит отчеты и укажет вам на самые затратные статьи расходов. Используя отчеты и таблицу расходов, вы сможете более эффективно управлять своим семейным бюджетом.

Облачная домашняя бухгалтерия «Экономка Онлайн»

Учет расходов и доходов можно вести прямо в веб-браузере – для этого существует специальный сервис «Экономка Онлайн». Примечательно, что у данного сервиса есть Телеграм-бот Enomka_bot, который удобно использовать на мобильных устройствах. Функционал сайта (и бота) подразумевает следующие функции:

- Учет расходов и доходов в виде таблицы.

- Использование любой валюты Мира.

- Готовый справочник расходов и доходов.

- Учет долгов (своих и чужих).

- Интеграция с Telegram.

- Отчеты (за месяц, за интервал, остатки на счетах).

Веб-сервис можно использовать бесплатного, если доход не превышает 25000 руб. в месяц. «Экономка Онлайн» содержит все необходимые инструменты, которые могут потребоваться для учета расходов и доходов семейного бюджета. Простой интерфейс, удобное представление данных в табличном виде, подробная справочная информация – все это позволит освоить основные функции сервиса за считанные минуты. «Экономку» может использовать любой человек без дополнительных знаний из области бухгалтерского учета.

Видео на тему семейного бюджета в Excel

На просторах интернета есть немало видеороликов, посвященных вопросам семейного бюджета. Главное, чтобы вы не только смотрели, читали и слушали, но и на практике применяли полученные знания. Контролируя свой бюджет, вы сокращаете лишние расходы и увеличиваете накопления.

С помощью этой таблицы вы сможете легко отслеживать ваши расходы и доходы, планировать траты и быть уверенным что вам хватит денег до следующей зарплаты.

Как пользоваться таблицей

- Разбить на категории доходы и расходы.

Начать можно с 10 — 12 категорий. Примеры приведены в таблице.

2. Затем, заполнить ячейку «План расходов» — это та сумма которую вы планируете потратить за текущий месяц.

То же самое проделайте с каждой категорией расходов.

3. Далее остаётся лишь вести таблицу, ежедневно заполняя ваши расходы.

Если вам не удобно делать это каждый день, то можете сохранить чеки и заняться подсчётами в удобное время.

Ежемесячный семейный бюджет

У вас оказывается больше или меньше ожидаемой суммы каждый месяц? С помощью этого шаблона ежемесячного семейного бюджета подсчитайте свои доходы и расходы за месяц, а затем введите фактические данные — и вы увидите разницу. Это шаблон с поддержкой специальных возможностей.

Excel

Скачать

Открыть в браузере

Поделиться

В Т—Ж вышло много статей про эксель-таблицы для ведения бюджета.

В них, в отличие от приложений, нет рекламы, их можно использовать бесплатно и настраивать функционал на свой вкус.

Мы выбрали шесть популярных таблиц в одной статье и сравнили их способности: выбирайте, где вам удобнее вести бюджет.

План-2035

Главная цель: построить долгосрочный финансовый план для семьи и накопить на пенсию.

Как устроена таблица. Основная идея таблицы — составить план на год уже в первые дни января и отслеживать его выполнение каждые две недели.

В годовой финансовый план вносятся все планируемые доходы: зарплаты, авансы и отпускные, кэшбэк, налоговые вычеты и подарки.

А расходы делятся на четыре блока:

- Обязательные — услуги ЖКХ и еда, накопления, детские секции, ипотека.

- Автомобиль — бензин, ремонт, страхование, налоги и штрафы.

- Дом — налоги и строительство.

- Семья — одежда, подарки, здоровье и отпуск.

Основные функции. В начале каждых двух недель авторы таблицы заполняют планируемые доходы и расходы на этот период, а потом смотрят, по каким категориям превысили план и почему.

Таблица анализирует расходы, помогает держать в памяти обязательные платежи и дает понять, может ли семья позволить себе спонтанные траты вроде ремонта машины или их надо отложить на другой месяц.

Таблица показывает, какой остаток получается на конец года, в каких месяцах есть риск потратить больше и как поживают накопления на важные категории. Для авторов таблицы важные категории — инвестиции, отпуск, ремонт и одежда. Деньги на них считаются как фиксированный процент от месячного дохода. В сумме набегает 56% — именно эта доля направлена на основные жизненные цели. Оставшиеся 44% уходят на повседневные нужды.

Приятные мелочи. Если в какой-то месяц остается меньше 10 тысяч свободных денег, загорается тревожная кнопка «Мало!».

В чем сложность. Не каждый сможет спланировать основные доходы и расходы на год вперед, а количество цифр и столбцов с первого взгляда немного отпугивает.

Бюджет на 1000 дней

Главная цель: сократить расходы по отдельным категориям без снижения уровня жизни. Для этого при планировании бюджета на месяц основное внимание уделяется не средним значениям, а расходам за этот месяц в прошлые годы.

Как устроена таблица. Для записи расходов есть три вкладки: «Повседневные», «Крупные» и «Квартира».

В первую отправляется большинство расходов: продукты, бары, транспорт, кино, подарки и другие.

Для детального анализа есть подкатегории. Они автоматически подтягиваются при выборе категории, и их также можно выбрать из выпадающего списка. Так, в категории «Транспорт» нужно выбрать такси, метро, автобус, электричку или что-то другое, а в «Ресторанах» — бары, рестораны, бургерные, доставку и кальянные.

Не в каждом городе есть метро и не все курят кальян, поэтому набор категорий легко настроить под себя.

Во вкладку «Крупные траты» создатель таблицы заносит расходы на путешествия, абонемент в спортзал и покупки дороже 15 000 Р. Так, майка за 2000 Р и зимняя куртка за 20 000 Р отправятся в разные вкладки, хотя относятся к одежде: майка — в «Повседневные», а куртка — в «Крупные».

На вкладку «Квартира» уходит все, что связано с недвижимостью — ипотека, аренда, услуги ЖКХ и ремонт.

Основные функции. Данные о расходах собираются на первой вкладке в интерактивные диаграммы и помогают понять, куда уходит бюджет.

Здесь можно увидеть распределение расходов по категориям и средние расходы по месяцам и дням недели. Благодаря этому можно заметить, как увеличиваются траты на подарки в декабре, на алкоголь — в январе, и успеть подготовиться к перепадам.

Приятные мелочи. На главной есть средний бюджет на месяц и интерактивная вкладка, которая обзывает транжирой, если дневной лимит расходов превышен.

На вкладке «Справочники» есть инструкции, которые помогают быстрее разобраться в функциях таблицы.

В чем сложность. Нужно терпеливо вести таблицу хотя бы три месяца, чтобы анализ данных имел смысл.

Сделай сам!

Главная цель: сделать таблицу, в которой не придется заполнять бесполезные вкладки и которая на 100% подойдет под ваши расходы и экономические цели.

Как устроена таблица. Это упрощенная версия таблицы «1000 дней», которую легко настроить под себя.

Траты здесь также вносятся на трех вкладках: «Повседневные», «Крупные» и «Квартира».

Основные функции. Таблица показывает, как вы придерживаетесь лимита расходов, и предостерегает от лишних трат. Кроме этого, на ней видно, сколько в месяц уходит на каждую категорию, процент расходов по дням недели и подробный анализ повседневных трат.

Автор таблицы делает упор на ежедневные расходы, ведь именно в них прячутся спонтанные покупки, которые съедают бюджет. Да, абонемент в зал влияет на картину, но это не то, с чем нужно бороться.

На вкладке «Динамика» можно сравнить расходы в этом месяце со средним значением за последние полгода, но для этого нужно вести таблицу не меньше этого времени.

Приятные мелочи. Есть подробная инструкция. Можно быстро понять, как работают формулы, и оставить только нужные функции.

Первая вкладка не даст забросить хорошее начинание. Она напомнит вовремя внести расходы и скажет «Пока все в норме», если расходы не перешагнули через дневной лимит, или «Начни уже экономить!» — если вы потратили больше, чем заработали.

В чем сложность. В таблице нет раздела с доходами, поэтому, если траты растут синхронно с заработком, этого никто не оценит.

Бюджет с IFTTT

Главная цель: вести таблицу со смартфона.

Как устроена таблица. Главная фишка таблицы — простой ввод данных и быстрый доступ к информации. Для этого придется потратить около 10 минут для интеграции с сервисами IFTTT и «Гугл-формами» — это сервис, который помогает вносить изменения в таблицу в простом окне вместо открытия громоздкой конструкции. IFTTT — это бот для мессенджеров, который берет данные из общей таблицы и рассылает оповещения об остатке и превышении лимита.

Таблица делит расходы на три группы: «Постоянные», «Крупные» и «Повседневные».

«Постоянные» — ипотека, услуги ЖКХ, мобильная связь, подписки и все, что повторяется каждый месяц. «Крупные» — это нерегулярные большие покупки. Например, расходы на ремонт и отпуск, покупка бытовой техники, гаджетов и автомобиля. «Повседневные» — это все остальное: продукты, бытовая химия, развлечения и другие ежедневные траты.

Основные функции. Все данные собираются в сводных таблицах на вкладке «Дашборд», и это единственная вкладка, куда нужно заходить после настройки таблицы. Тут можно выбрать месяц и разбить траты по основным категориям, а также посмотреть динамику повседневных расходов от месяца к месяцу.

Позже автор пересобрал таблицу и добавил в нее аналитику доходов.

Приятные мелочи. Есть подробная инструкция, как вместо сводных таблиц на вкладке «Дашборд» собирать красивые отчеты в Looker Studio.

В чем сложность. Для удобной работы с таблицей нужно подключить сторонние сервисы: «Гугл-формы», IFTTT, Looker Studio.

Личный бюджет на год

Главная цель: спланировать бюджет на год в небольшой и понятной таблице.

Как устроена таблица. Финансовый план на год помещается на одной вкладке. Чтобы понять, на что получится накопить, нужно помесячно вносить планируемые доходы, расходы, распределять остатки по финансовым целям и просчитывать непредвиденные траты.

Доходы учитывают зарплаты, премии, налоговые вычеты и прочие источники. В последний пункт попадают подарки, деньги от сдачи в аренду квартиры, фриланс и другие специфические поступления. Стандартные расходы делятся на повседневные, кредитные, квартирные и автомобильные.

Основные функции. Если в каком-то месяце расходы превышают доходы, он выделяется красным цветом. В этом случае надо сократить крупные траты или перенести остаток с другого месяца — для этого есть строчка «Перенос».

Когда ни в одном месяце нет дефицита, можно распределить остатки на основные цели. По умолчанию это финансовая подушка, отпуск, новая машина и досрочное погашение ипотеки, но можно добавить любой близкий сердцу пункт.

Остатки распределяются в процентных долях, которые вы задаете в самом начале использования таблицы.

Также в ячейки можно добавлять напоминания: «продлить ОСАГО», «подать документы на вычет» или «пройти техобслуживание авто».

Приятные мелочи. Есть инструкция по планированию бюджета. Автор построчно объясняет, что, куда и зачем записывать в таблицу.

В чем сложность. Нет анализа повседневных трат. Они попадают в бюджет одной суммой, которую нельзя поделить на категории и уменьшить.

Семейный бюджет за 15 минут в неделю

Главная цель: накопить деньги без ежедневного учета расходов.

Как устроена таблица. Финансовый план состоит из одной таблицы, которую нужно каждую неделю копировать и начинать с чистого листа. Новый период начинается с блока «Остатки». В нем отметьте, сколько осталось денег на разных счетах, и все отрицательные активы — займы и долги по кредиткам.

В блок «Ежедневные расходы» занесите основные данные по расходам в течение месяца, а блоке «Фонды» нужен для учета остатков на месяц и накоплений на долгосрочные цели.

Блок финансовых операций разделен на три группы: «Регулярные расходы», «Поступления» и «Разное».

«Регулярные расходы» — это все повседневные траты. Тут не обязательно учитывать все до копейки, достаточно указать средний расход за месяц. Чтобы было проще, выходные и будние дни выделены разным цветом, так как траты в праздники обычно выше.

В «Разное» попадают все остальные покупки, а в «Поступления» — зарплаты, дивиденды и другие доходы.

Основные функции. Так как главная цель таблицы — накопления, все самое интересное происходит в блоке «Фонды».

Светло-желтые строчки — это запасы, которые можно тратить в течение месяца. Если что-то останется — хорошо. Если нет — ничего страшного. Столбец «Баланс» автоматически считает остаток на каждую категорию по мере записи расходов.

Темно-желтые строки — это цели, на которые нужно накопить. Сумму, которая в конце месяца остается в строке «Баланс», можно добавить к любой цели. Если во время планирования в остатке получается отрицательное значение, нужно пересмотреть категории расходов: значит, где-то потратили больше планируемого.

В чем сложность. Так как таблица не анализирует мелкие расходы, а только ограничивает их общие суммы, нужна большая сила воли, чтобы не спустить бюджет на кофе с собой.

Где вести бюджет

| Таблица | Плюсы | Минусы |

|---|---|---|

| План-2035 | Учитывает все траты Можно заполнять раз в две недели |

Сложно составить план на год вперед

Слишком много строк |

| Бюджет на 1000 дней | Категории трат легко настроить под себя

Автоматически строятся диаграммы расходов |

Нужно вести таблицу хотя бы три месяца, чтобы анализ заработал |

| Сделай сам! | Категории трат легко настроить под себя

Если заглядывать каждый день, то таблица не даст потратить лишнего |

Нет раздела с доходами |

| Бюджет с IFTTT | Данные в таблицу можно заносить из мессенджера

Все данные собираются на одной вкладке |

Сложно подружить и настроить сразу несколько сервисов |

| Личный бюджет на год | Подходит для долгосрочного планирования

Можно учесть любые крупные траты и доходы |

Нет анализа повседневных трат |

| Семейный бюджет за 15 минут в неделю | Не требует много времени

Позволяет накопить на глобальную цель |

Не все траты можно вспомнить

Не анализирует мелкие расходы |

Плюсы

Учитывает все траты

Можно заполнять раз в две недели

Минусы

Сложно составить план на год вперед

Слишком много строк

Плюсы

Категории трат легко настроить под себя

Автоматически строятся диаграммы расходов

Минусы

Нужно вести таблицу хотя бы три месяца, чтобы анализ заработал

Плюсы

Категории трат легко настроить под себя

Если заглядывать каждый день, то таблица не даст потратить лишнего

Минусы

Нет раздела с доходами

Плюсы

Данные в таблицу можно заносить из мессенджера

Все данные собираются на одной вкладке

Минусы

Сложно подружить и настроить сразу несколько сервисов

Плюсы

Подходит для долгосрочного планирования

Можно учесть любые крупные траты и доходы

Минусы

Нет анализа повседневных трат

Плюсы

Не требует много времени

Позволяет накопить на глобальную цель

Минусы

Не все траты можно вспомнить

Не анализирует мелкие расходы