На чтение 6 мин Просмотров 50.8к.

Суть и цель горизонтального финансового анализа – это проведение оценки и анализа финансовой отчетности: бухгалтерского баланса, отчете о финансовых результатах, отчете о движении денежных средств. Анализ направлен на выявление слабых мест организации и определения направлений повышения финансовой надежности, платежеспособности, снижения уровня риска банкротства или повышение инвестиционной привлекательности. В статье на примере разберем горизонтальный анализ баланса для ПАО «КАМАЗ».

Горизонтальный анализ – это метод оценки динамики изменения и направления (тренда) ключевых показателей финансовой отчетности.

Содержание

- Направления использования горизонтального анализа предприятия

- Методы горизонтального финансового анализа

- Пример горизонтального анализа бухгалтерского баланса ПАО «КАМАЗ» с выводами в Excel

Направления использования горизонтального анализа предприятия

Проведение горизонтального анализа для бухгалтерского баланса преследует следующие цели и задачи:

- Оценка динамики изменения активов и пассивов организации.

- Определение доли источников финансирования капитала компании.

- Диагностика изменения структуры капитала: долей собственных и заемных средств, дебиторской и кредиторской задолженности.

- Оценка эффективности функционирования предприятия выраженная в динамике чистой прибыли.

- Определить негативные тенденции роста статей баланса, увеличивающие степень маневренности компании и ее финансовой устойчивости.

Полученная оценка используется в диагностике финансового состояния предприятия и позволяет выделить проблемные зоны. Управление и отслеживание критического изменения показателей баланса позволяет своевременно принимать управленческие решения. Горизонтальный анализ используется также и для анализа показателей отчета о финансовых результатах и отчете о движении денежных средств. После проведения комплексного финансовго анализа состояния предприятия используют дополнительно коэффициентный и модельный анализ (модели платежеспособности и оценки банкротства). Более подробно по ключевые коэффициенты финансового анализ читайте в статье: → Топ-12 основных коэффициентов для финансового анализа предприятия от Жданова Василия. Про модели банкротства читайте в статьях: → модель оценки банкротства Альтмана, → 4 самые популярные модели оценки вероятности банкротства западных компаний, → 6 моделей оценки риска банкротства отечественных компаний.

Методы горизонтального финансового анализа

Рассмотрим основные методы (подходы) горизонтального анализа отчетности и направления их практического применения ⇓.

| Методы горизонтального анализа | Направления применения |

| Сопоставление финансовых значений отчетного периода с показателями предшествующего периода | Используется для оценки краткосрочного тренда и выражается сравнения показателей текущего и предыдущего периода |

| Сопоставление показателей отчетного периода с показателями аналогичного периода прошлого года | Применяется организациями с сезонностью производства и реализации продукции, что также отражается и в финансовой отчетности |

| Сравнение ряда финансовых показателей за предшествующие периоды | Используются компаниями для оценки долгосрочного тренда и темпа роста / спада ключевых финансовых показателей |

| Сравнительный анализ показателей компании с показателями отрасли | Оценка положения компании в отрасли и степени ее эффективности функционирования и конкурентоспособности |

Пример горизонтального анализа бухгалтерского баланса ПАО «КАМАЗ» с выводами в Excel

Для примера проведения горизонтального анализ возьмем финансовую отчетность предприятия ОАО КАМАЗ, которую можно скачать с официального сайта компании или по ссылке → Скачать бухгалтерский баланса ПАО КАМАЗ в PDF

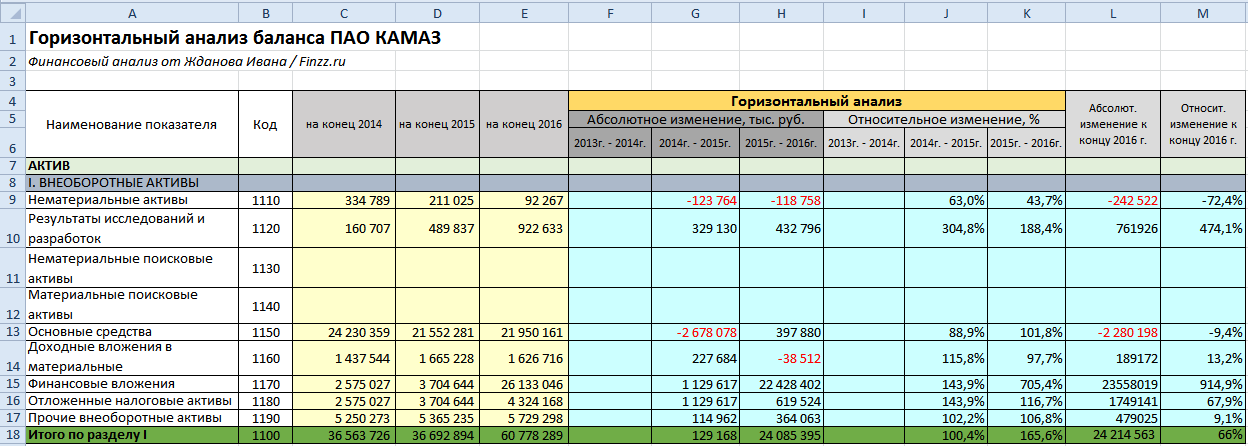

Рассмотрим как должен быть проведен анализ: для раздела «Внеоборотные активы» и сделаем выводы. Первоначально необходимо внести данные баланса за три периода: на конец 2016, 2015 и 2014 года.

Для расчета абсолютного изменения показателей баланса необходимо из значений за рассматриваемый год вычесть значения предыдущего. Относительное изменение отражает процент снижения или увеличения показателей баланса.

Абсолютное изменение нематериальных активов (G9) за 2015 год =D9-C9

Относительное изменение нематериальных активов (J9) за 2015 год = D9/C9

Абсолютное изменение результатов исследований и разработок (G10) за 2015 год =D10-C10

Относительное изменение результатов исследований и разработок (J10) за 2015 год = D10/C10

Абсолютное изменение основных средств (G13)за 2015 год=D13-C13

Относительное изменение основных средств (J13)за 2015 год =D13/C13

Абсолютное изменение доходных вложений в материальные ценности (G14) за 2015 год =D14-C14

Относительное изменение доходных вложения в материальные ценности (J14) за 2015 год =D14/C14

Абсолютное изменение финансовых вложений (G15) за 2015 год =D15-C15

Относительное изменение финансовых вложений (J15) за 2015 год =D15/C15

Абсолютное изменение отложенных налоговых активов (G16) за 2015 год =D16-C16

Относительное изменение отложенных налоговых активов (J 16) за 2015 год = D16/C16

Абсолютное изменение прочих внеоборотных активов (G17) за 2015 год = D17-C17

Относительное изменение прочих внеоборотных активов (J 17) за 2015 год = D17/C17

Абсолютное изменение внеоборотных активов (G18) за 2015 год =D18-C18

Относительное изменение внеоборотных активов (J 18) за 2015 год = D18/C18

На рисунке ниже представлен пример расчетов абсолютных и относительных изменений показателей баланса ПАО КАМАЗ за три года ⇓.

После расчета показателей для всех строк бухгалтерского баланса необходимо дать оценку динамике изменения. Так доля нематериальных активов предприятия снижалась каждый год и в итоге за рассматриваемые три года снизилась на -242 522 тыс. руб. (E9-C9), что составило снижение на 72,4% (1-E9/C9).

Результаты исследований и разработок каждый год увеличивались и на конец 2016 года составили 922633 тыс. руб., что составило 474% по отношению к 2014 году ((E10-C10)/C10).

Основные средства ОАО КАМАЗ изменяли не равномерно. Можно отметить общую снижающую тенденцию за три года. На конец 2016 года основные средства уменьшились на -2 280 198 тыс. руб. (E13-C13), что в относительном выражении составило -9% ((E13-C13)/C13).

Доходные вложения в материальные активы имеют положительную тенденцию роста по отношению к 2014 году увеличились на 189 172 тыс. руб. (E14-C14), что в относительном выражении составило +13% ((E14-C14)/C14).

Финансовые вложения увеличивались на протяжении всех периодов, на конец 2016 года 23 558 019 тыс. руб. (E15-C15), что в относительном выражении составило + 914% ((E15-C15)/C15)

Отложенные налоговые активы имели положительную динамику каждый рассматриваемый год. Увеличение было на 1 749 141 тыс. руб. (E16-C16), что составило 67% ((E16-C16)/C16).

Прочие внеоборотные активы увеличивались ежегодно и на конец 2016 года составили + 479 025

тыс. руб. (E17-C17), что в относительном выражении было +9% ((E17-C17)/C17).

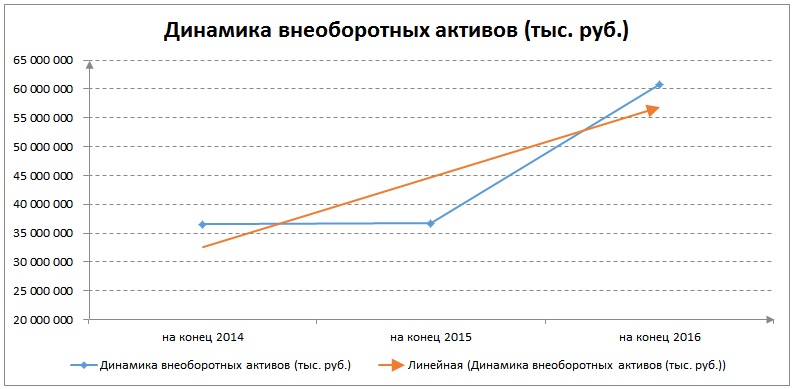

Итого внеоборотные активы за три года увеличились на +24 214 563 тыс. руб. (E18-C18), что в относительном выражении составило +66% ((E18-C18)/C18). Наблюдается положительный тренд, за счет роста нематериальных активов, результатов исследований и разработок, доходных вложений в материальные ценности, финансовые вложения, отложенных и прочих внеоборотрных активов. На рисунке ниже показана динамика изменения внероборотных активов ⇓.

Выводы

В рассмотренном в статье примере был проведен горизонтальный анализ по балансу предприятия ПАО «КАМАЗ» для внеоборотных активов. Аналогичным образом проводится анализ для других разделов баланса: для оборотных активов, капитала и резервов, долгосрочных и краткосрочных обязательств, а также отчетов: отчета о прибылях и убытках и отчета о движении денежных средств. У рассматриваемого предприятия наблюдается положительный рост внеоборотных активов, что свидетельствует о эффективной управленческой деятельности организации.

Бухгалтерский баланс — это не просто отчет, который бухгалтер сдает в налоговую «для галочки». Баланс смотрят собственники, банки, инвесторы и другие заинтересованные лица, чтобы принять управленческие решения или сделать вывод о финансовом положении организации. Для этого прибегают к горизонтальному и вертикальному анализу бухбаланса.

Горизонтальный анализ бухгалтерского баланса

Горизонтальный анализ заключается в сравнении данных отчетного года с данными предыдущего года по каждой строке баланса. То есть при анализе смотрят динамику изменения показателей. Поэтому он и называется «горизонтальным»: для анализа мы смотрим на цифры в строке, то есть сверяем показатели по горизонтали.

Данные в бухгалтерском балансе должны быть приведены как минимум за 2 года — отчетный и предыдущий (п. 10 ПБУ 4/99). Форма баланса, утвержденная Приказом Минфина РФ от 02.07.2010 № 66н, вообще содержит показатели за 3 года: отчетный, предыдущий и предшествующий предыдущему.

Горизонтальный анализ проводят в три этапа:

- находят бухгалтерский баланс за интересующие периоды;

- считают разницу между показателями отчетного и прошлого периода;

- анализируют и делают выводы.

Пример горизонтального анализа

Разберем порядок горизонтального анализа на примере строки «Запасы».

| Пояснения | Наименование показателя | Код | На 31 декабря 2021 года | На 31 декабря 2020 года | На 31 декабря 2019 года |

|---|---|---|---|---|---|

| Запасы | 1210 | 150 000 | 125 000 | 135 000 |

Для оценки динамики показателя считаем темп роста, который показывает, во сколько раз вырос показатель. Для этого используем следующую формулу:

Темп роста = Отчетный год / Предшествующий период * 100%

То есть темп роста в 2021 году по отношению к 2020 году составил:

150 000 / 125 000 * 100% = 120 %, то есть запасы за 1 год запасы увеличились в 1,2 раза.

Также можно рассчитать темп прироста. Формула будет очень похожа, за исключением одного момента:

Темп прироста = (Отчетный год / Предшествующий период — 1) * 100%

В нашем примере темп прироста составит:

(150 000 / 125 000 — 1) * 100% = 20 %, то есть по сравнению с 2020 годом запасы выросли на 20 %.

Аналогично можно посчитать динамику за период 2019 — 2021 годов. Темп роста за этот период составил 115%.

Мы знаем, как провести горизонтальный анализ, остается только понять, как трактовать результаты. Для этого одного бухбаланса мало, нужно запрашивать отчет о финансовых результатах, пояснения, оборотно-сальдовые ведомости и так далее. То есть нужно быть в курсе специфики бизнеса.

Например, рост запасов — это хорошо или плохо для организации? На первый взгляд это огромный плюс, ведь в запасе организации, вероятно, есть сырье, готовая продукция, незавершенное производство и так далее. То есть компания реально ведет бизнес, а запас помогает непрерывности производства и продаж.

Но ключевое слово здесь — «вероятно». По одной строке отчета сделать вывод сложно. Запасы могут быть неликвидными. Допустим, они лежат с 2019 года. Все сырье давно испортилось, а готовая продукция вообще не пользуется спросом.

Перейдем к дебиторской задолженности. С одной стороны ее рост косвенно свидетельствует о росте продаж. А с другой — организация на балансе имеет долги, которые еще не стали деньгами, а это грозит кассовыми разрывами и финансовыми трудностями. В то же время снижение дебиторки говорит, что организация проводит успешную политику по инкассации задолженности, то есть покупатели вовремя рассчитываются по своим долгам.

Что может говорить рост строки «Основные средства»? С одной стороны — организация наращивает производственные мощности. А с другой — без знания показателя фондоотдачи нельзя сделать вывод об эффективности использования активов.

Пример. Автор работал с организациями, у которых стоимость основных средств на балансе превышала четверть миллиарда рублей и постоянно росла, в то время как выручка снижалась из года в год. Фактически оборудование простаивало.

Есть показатели, рост которых оценивается положительно, например, нераспределенная прибыль, уставный капитал, добавочный капитал, резервный капитал. Сюда же можно отнести денежные средств и финансовые вложения, но с небольшой оговоркой. Финвложения нужно проверить на эффективность и отдачу, а денежные средства нужно сравнить с долгами компании.

При проведении горизонтального анализа помните, что рост — не всегда хорошо, а снижение — не всегда плохо. Выводы можно делать только после изучения специфики бизнеса.

Вертикальный анализ бухгалтерского баланса

Вертикальный анализ основан на расчете удельного веса показателей бухбаланса в укрупненной группе. Например, можно рассчитать долю основных средств во внеоборотных активах, долю запасов в оборотных активах и так далее. То есть вертикальный анализ направлен на изучение структуры активов и пассивов организации, поэтому его еще называют структурным анализом.

Вертикальный анализ проводят в несколько этапов:

- находят бухгалтерский баланс за интересующие периоды;

- рассчитывают долю каждой статьи в общей структуре;

- анализируют и делают выводы.

Пример вертикального анализа бухгалтерского баланса

Разберем структурный анализ бухгалтерского баланса на примере оборотных активов.

| Пояснения | Наименование показателя | Код | На 31 декабря 2021 года | Доля показателя | На 31 декабря 2020 года | Доля показателя |

|---|---|---|---|---|---|---|

| Запасы | 1210 | 150 000 | 41,7 % | 125 000 | 33,3 % | |

| Дебиторская задолженность | 1230 | 135 000 | 37,5 % | 100 000 | 26,7 % | |

| Денежные средства | 1250 | 75 000 | 20,8 % | 150 000 | 40 % | |

| Итого по разделу 2 (Оборотные активы) | 1200 | 360 000 | 100 % | 375 000 | 100 % |

Из примера видно, что в 2020 году в структуре оборотных средств преобладали денежные средства — самый высоколиквидный актив компании. А вот в 2021 году доля денежных средств снизилась. На первом месте теперь запасы, а на втором — дебиторская задолженность.

Сделать можно несколько выводов. Первый — перед новым годом организация закупила сырье и готовую продукцию на склад. То есть мы знаем, что у компании есть запас ресурсов, чтобы уверенно и бесперебойно работать в начале 2022 года.

Второй вывод — у организации растет пул покупателей, которые не рассчитались за отгруженную продукцию. Нужно детально изучить, какая часть дебиторки уже просрочена, а какая — нет.

В примере за 100 % мы взяли сумму оборотных активов и анализировали их структуру. Но точно так же за 100 % можно было взять стоимость всех активов.

После вертикального анализа можно приступить к горизонтальному анализу, чтобы изучить отклонения в структуре. Например, доля запасов выросла на 8,4 процентных пункта или ее темп роста составил 125 % по отношению к 2020 году, доля денежных средств снизилась на 19,2 процентных пункта или ее темп роста составил всего 52 %.

Период горизонтального и вертикального анализа бухгалтерского баланса

Горизонтальный и вертикальный анализ можно проводить на разных промежутках времени. Все зависит от поставленных целей и задач. Если нужно определить, как отработали текущий год по сравнению с предыдущим, достаточно сравнить два года.

Если же цель состоит в выявлении трендов и закономерностей, то двухлетнего периода будет недостаточно. Анализировать придется период от 3-5 лет и больше.

Рекомендуем вам облачный сервис Контур.Бухгалтерия. Программа на основании данных по бухгалтерским счетам автоматически собирает бухгалтерский баланс компании. Вам останется проанализировать его и сделать выводы о развитии бизнеса. В системе есть простой учет, зарплата, отчетность, управленческие отчеты и другие инструменты.

-

Что такое вертикальный анализ бухгалтерского баланса

-

Что такое горизонтальный анализ бухгалтерского баланса

-

Различия между вертикальным и горизонтальным анализом

-

Примеры анализа бухгалтерского баланса

-

Выводы исходя из анализа бухгалтерского баланса

Сэкономьте время и деньги

Полный функционал бухгалтерского обслуживания в «Моё дело» — первые 3 дня бесплатно!

Подробнее

Что такое вертикальный анализ бухгалтерского баланса

Вертикальный анализ — это проверка долей элементов хозяйственной жизни предприятия в общей структуре баланса. Поэтому иногда его называют «структурным».

Вертикальный анализ бухгалтерского баланса имеет целью выявление изменений финансового состояния бизнеса. Например, можно отследить динамику основных средств, дебиторской, кредиторской задолженности или запасов, чтобы определить текущее положение организации.

Для вертикального анализа бухгалтерского баланса нужна отчетность, как минимум, за два периода. Специалисты сравнивают изменения долей и выявляют аномальные изменения по сравнению с прошлым для принятия управленческих решений. Никто не запрещает исследовать последние 10 лет жизнедеятельности предприятия. Обычно к этому прибегают, когда руководство ставит задачу выявить долгосрочные тенденции изменения финансового состояния.

Вертикальный анализ проводят в три этапа:

- Актив и пассив принимают за 100%;

- Рассчитывают долю каждой статьи в общей структуре;

- Исследуют изменения и делают выводы.

Необязательно считать долю по каждой статье. Чтобы сэкономить время, специалисты руководствуются поставленной целью. По ней составляют список статей, изменения по которым необходимо отследить за последние N периодов.

Допустим, финансисту надо определить «финансовое здоровье» предприятия. Для этого он в первую очередь проанализирует динамику кредиторской и дебиторской задолженности, долгосрочных и краткосрочных обязательств, основных средств и денежных средств на счетах.

В следующих разделах статьи мы рассмотрим конкретные примеры. По ним вы поймете, к каким выводам можно прийти после этого несложного, но полезного анализа.

Что такое горизонтальный анализ бухгалтерского баланса

Горизонтальный анализ бухгалтерского баланса имеет целью отразить изменения показателей в натуральном выражении — процентах или рублях. Обычно сравнивают текущий период с одним из предыдущих. Можно узнать, как изменились долгосрочные и краткосрочные обязательства за последние 2-3 года.

Если проанализировать несколько периодов (кварталов или лет), можно выявить долгосрочную тенденцию развития бизнеса. Поэтому горизонтальный анализ еще называют «трендовым».

Алгоритм проведения включает в себя три этапа:

- Берется баланс за интересующие периоды (например, за текущий и прошлый год);

- Находят разницу между показателями текущего и прошлого периодов;

- Исследуют изменения и делают выводы.

Формула для анализа бухгалтерского баланса дополняется, когда ставят задачу показать изменения в процентах. Полученное изменение делят на значение прошлого периода и умножают на 100%.

Пример.

Дебиторская задолженность в 2021 году — 300 000 рублей, а в 2020 — 200 000 рублей. За год показатель изменился на 100 000 рублей. Находим изменение в процентах: ((300 000 – 200 000) / 200 000) х 100% = 50%.

Чаще всего финансисты исследуют дебиторскую и кредиторскую задолженность, собственный и заемный капитал, денежные средства и эквиваленты, запасы и резервы. По ним определяют эффективность менеджмента и качество роста компании. Перечень показателей меняется в зависимости от поставленной задачи.

Для поиска долгосрочных тенденций сравнения двух периодов недостаточно. В этом случае рассматривают последние 3-5 лет. Вертикальный и горизонтальный анализ противоположны по сути, но обычно их проводят вместе. Они дополняют друг друга и позволяют найти точки роста, которые при проведении какого-то одного анализа остались бы скрыты от глаз.

Различия между вертикальным и горизонтальным анализом

Давайте посмотрим основные отличия вертикального и горизонтального анализа:

| Вертикальный | Горизонтальный |

|---|---|

| Аналитика в процентах | Исследование изменений в натуральном выражении |

| Показывает долю показателей в общей структуре бизнеса | Показывает изменения в процентах и рублях |

| Положительные значения | Значения могут быть отрицательными (зависит от ситуации) |

| Анализ ориентирован на структуру | Анализ ориентирован на финансовые изменения во времени |

| Процентные показатели объективнее отражают изменение финансового положения | Отрицательные показатели позволяют своевременно реагировать на проблемы в деятельности организации |

Примеры анализа бухгалтерского баланса

Рассмотрим вертикальный и горизонтальный анализ на примере ООО «Сенат». Организация занимается грузоперевозками. Собственник хочет понять текущее положение бизнеса и динамику за последний год.

Важно! В примере мы убрали из баланса статьи с нулевыми показателями, чтобы «разгрузить» таблицу и упростить восприятие.

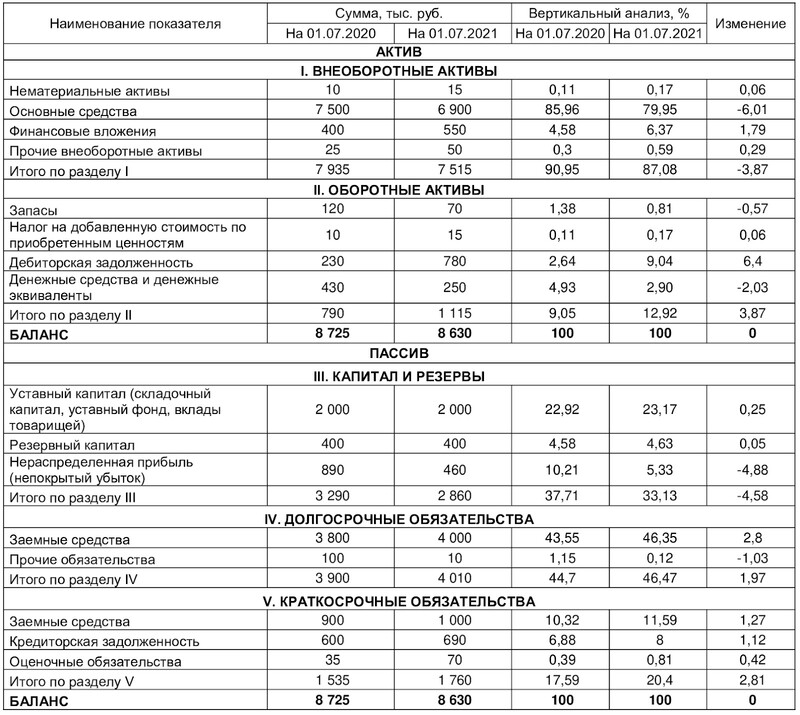

Вертикальный анализ

hidden>

Вертикальный анализ

За последний год аномалий в деятельности ООО «Сенат» не произошло. По результатам анализа мы видим, что показатели менялись незначительно. Руководитель транспортной компании в первую очередь обратил внимание на уменьшение стоимости основных средств, вызванное устареванием автомобилей. Поэтому он принял решение о разработке плана постепенного обновления автопарка.

Увеличилась доля оборотных активов за счет роста дебиторской задолженности. В целом, предприятие находится в хорошем состоянии и продолжает развиваться. Капитал собственника не изменился — организация отработала год без убытков. А еще удалось увеличить финансовые вложения, что говорит о благоприятности крайнего периода.

Кроме решения о постепенном обновлении автопарка, собственник ООО «Сенат» запланировал ряд изменений:

- сократить долю краткосрочных и долгосрочных заемных средств в общей структуре до 10% и 43% соответственно для повышения финансовой устойчивости предприятия;

- увеличить долю денежных средств и эквивалентов до 5-6%, чтобы подготовиться к форс-мажорам;

- уменьшить кредиторскую задолженность до 4-6%, чтобы договориться с партнерами о новых, более выгодных условиях сотрудничества.

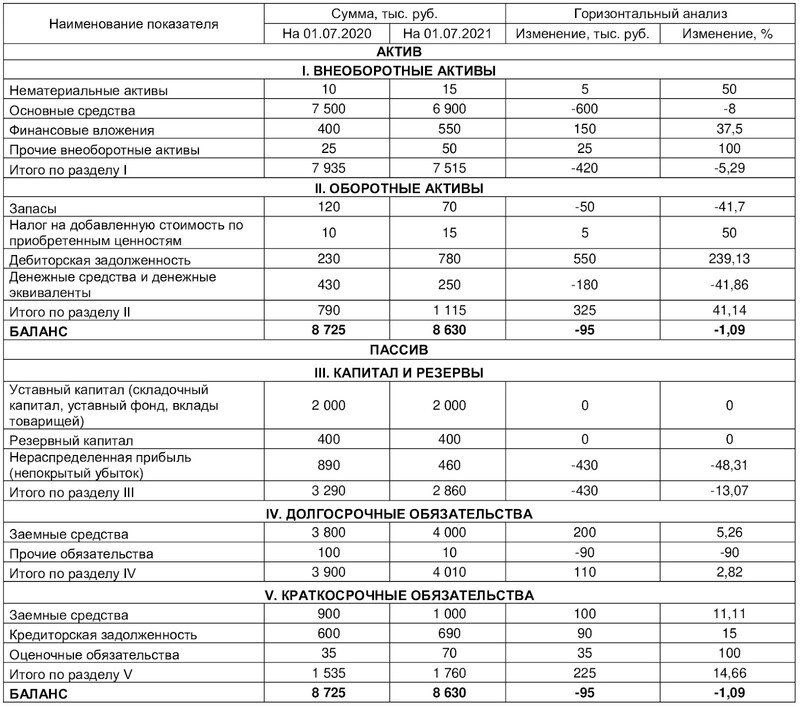

Горизонтальный анализ

hidden>

Горизонтальный анализ

Первое, на что обратил внимание собственник организации — существенное увеличение дебиторской задолженности. Это свидетельствует о неэффективной работе менеджеров. Стремительный рост «дебиторки» может привести к финансовым потерям. Если контрагенты обанкротятся и не вернут долги, образовавшийся пробел придется восполнить собственными или заемными средствами.

Горизонтальный анализ подтверждает данные вертикального о росте долгосрочных и краткосрочных обязательств. В течение года компания оформила два кредита, чтобы справиться с рыночной нестабильностью из-за ковидных ограничений. Теперь придется приложить усилия, чтобы уменьшить объем долгов.

Собственник принял решение: в течение следующего года изменить подход к работе с клиентами. Основная задача — не допустить увеличения дебиторской задолженности, а второстепенная — сократить до значения 2020 года.

Выводы исходя из анализа бухгалтерского баланса

Если хотите убедиться в правильности выбранного направления развития, проверьте баланс по следующим критериям:

- Валюта баланса увеличилась по отношению к предыдущему периоду;

- Темп роста валюты превышает инфляцию, но уступает увеличению выручки;

- Темп роста оборотных активов выше изменения внеоборотных активов и краткосрочных долгов;

- Долгосрочных заемных средств больше внеоборотных активов;

- Доля собственного капитала превышает 50%;

- Темп роста и объем дебиторской задолженности сопоставим с «кредиторкой»;

- Непокрытые убытки отсутствуют или минимальны.

По этим критериям положение ООО «Сенат» можно считать нормальным. Да, баланс соответствует не всем критериям, нужно потрудиться над улучшением ряда показателей, но общий фон позитивен. Именно для этого и проводят вертикальный и горизонтальный анализ. По полученным значениям руководитель меняет стратегию и принимает объективные управленческие решения.

Зарегистрируйтесь в интернет-бухгалтерии «Моё дело»

И получите бесплатную круглосуточную экспертную поддержку по всем вопросам бухгалтерского учёта и налогообложения.

Получить доступ

Часто задаваемые вопросы

Сколько периодов учитывают при проведении вертикального анализа?

Вертикальный анализ бухгалтерского баланса проводится на основе, как минимум, двух последних периодов. Для выявления долгосрочной динамики исследуют данные за 3-4 года.

Какой анализ руководителю предприятия проводить в первую очередь?

Для комплексной оценки «финансового здоровья» организации вертикальный и горизонтальный анализ проводят одновременно. Они дополняют друг друга, раскрывают проблемные места и помогают эффективно планировать деятельность.

Как оценить финансовое состояние предприятия с помощью Excel?

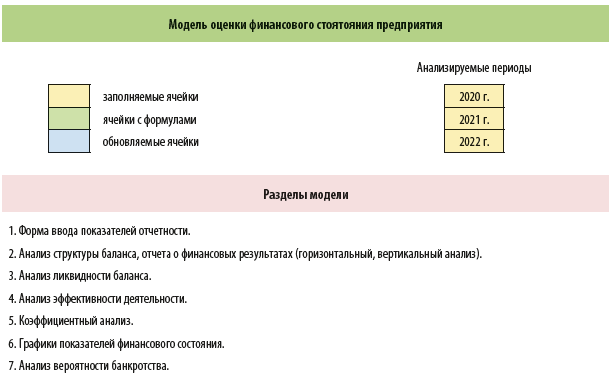

Из каких разделов должна состоять Excel-модель для оценки финансового состояния предприятия?

Как разработать Excel-модель для оценки финансового состояния предприятия?

Невозможно подвести итоги работы компании за отчетный период без оценки финансового состояния. Во-первых, она дает понимание причин позитивной или негативной динамики показателей бизнеса. Во-вторых, позволяет спрогнозировать результаты работы компании в будущем периоде и понять, насколько верно была выбрана стратегия развития бизнеса. В-третьих, показатели оценки финансового результата помогают понять степень конкурентоспособности компании на рынке и возможности привлечения внешнего финансирования со стороны инвесторов и кредитных учреждений.

Удобнее всего организовать оценку финансового состояния компании с помощью Excel-модели, которая позволяет применять для оценки показатели и расчеты, необходимые именно данному предприятию. Пример организации такой модели и рассмотрим в статье.

Методика построения Excel-модели для оценки финансового состояния компании

Прежде чем начинать создавать модель оценки финансового состояния компании с помощью табличного редактора Excel, определимся с ее структурой. С одной стороны, нам нужно отразить все основные показатели финансового состояния компании, а с другой — следует избегать излишней перегруженности разрабатываемой модели второстепенными показателями, потому что ее пользователями будут лица, не имеющие специального экономического образования. Поэтому при оформлении результатов оценки помимо табличного представления можно будет оформить данные и в графическом виде для наглядности.

Модель оценки финансового состояния в любом случае будет состоять из нескольких листов книги Excel. Поэтому для того, чтобы пользователям было удобно работать с ней, на отдельном листе разместим меню, позволяющее выбрать необходимый раздел модели:

Также на отдельном листе разместим данные отчетных форм (бухгалтерских или управленческих), которые будут анализироваться в ходе оценки финансового состояния предприятия.

Для проведения оценки финансового состояния, как правило, используются такие аналитические методы, как:

• оценка структуры отчетности. Включает:

– горизонтальный анализ данных отчетности (оцениваются изменения величины показателей в течение анализируемого периода);

– вертикальный анализ данных отчетности (оцениваются изменения структуры показателей в течение анализируемого периода);

• анализ ликвидности баланса. Для этого имущество и источники его финансирования группируются по степени ликвидности и на основе этой группировки оценивается соотношение величин этих групп друг с другом;

• анализ эффективности деятельности компании — сопоставляются темпы изменений основных показателей деятельности, влияющих на финансовый результат (реализация продукции, себестоимость реализации, операционные расходы, прочие расходы и доходы);

• анализ финансовых коэффициентов. Включает оценку динамики их изменения и сопоставление фактических значений с нормативными.

В теории экономического анализа таких коэффициентов много, но для оценки финансового состояния нам достаточно взять несколько основных коэффициентов из четырех категорий:

– оценка ликвидности;

– оценка финансовой устойчивости;

– оценка рентабельности;

– оценка деловой активности;

• анализ вероятности банкротства предприятия — оценивается вероятность банкротства и ее изменение на протяжении анализируемого периода.

С учетом изложенного структура разрабатываемой нами модели должна включать как минимум следующие листы:

1. Меню с ссылками на разделы модели.

2. Формы отчетности за анализируемый период (баланс, отчет о финансовых результатах и т. д.).

3. Анализ структуры данных отчетности (горизонтальный и вертикальный).

4. Анализ ликвидности баланса.

5. Анализ эффективности деятельности.

6. Анализ финансовых коэффициентов.

7. Графическое представление анализа финансовых коэффициентов.

8. Анализ вероятности банкротства предприятия.

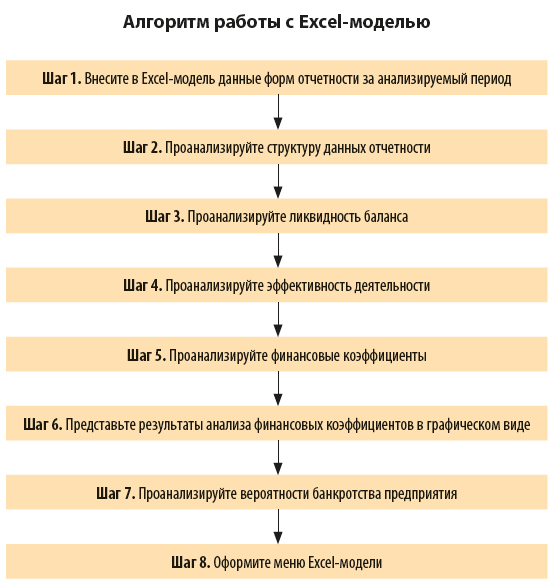

Рассмотрим пример построения такой Excel-модели и алгоритм оценки финансового состояния предприятия с ее помощью.

Как оценить финансовое состояние компании с помощью Excel-модели

Руководитель экономической службы производственного предприятия решил разработать модель для оценки финансового состояния компании с помощью табличного редактора Excel.

Структура модели — восемь листов. Первые два отведены под меню и формы отчетности, остальные шесть — непосредственно под расчет и оформление результатов оценки финансового состояния.

Чтобы было удобно работать с моделью, будем использовать и цветовое оформление ячеек в таблицах:

• желтый цвет обозначает, что данные в ячейку вносятся вручную;

• в «зеленых» ячейках содержатся расчетные формулы по введенным данным;

• в «синих» ячейках прописаны формулы, позволяющие производить расчеты по данным из других листов и автоматически пересчитывать их при изменении этих данных.

Оценку состояния предприятия будем проводить для презентации собственникам и руководству компании итогов деятельности предприятия за 2022 г. в сопоставлении с итогами 2020 и 2021 гг.

Рассмотрим пошагово работу в Excel-модели оценки финансового состояния предприятия.

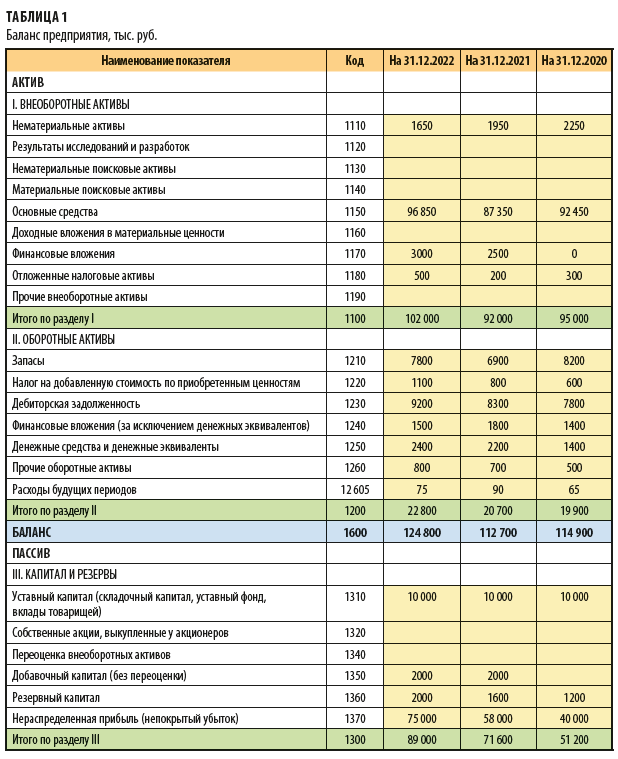

Шаг 1. Внесите в Excel-модель данные форм отчетности за анализируемый период

Начинаем работу с внесения показателей баланса по состоянию на 31 декабря 2020, 2021 и 2022 гг. на лист «Отчетность» (табл. 1).

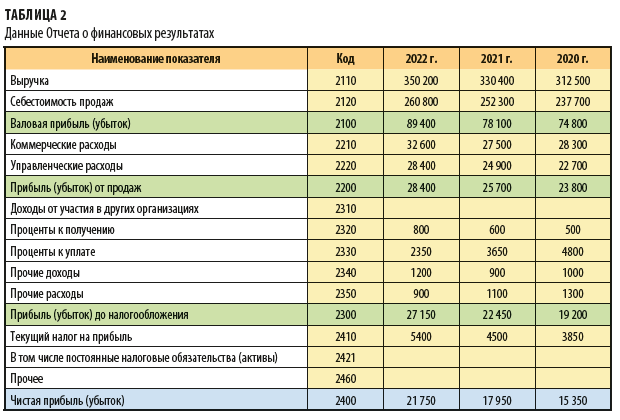

Далее на этот же лист внесите данные отчетов о финансовых результатах предприятия за 2020–2022 гг. (табл. 2).

Шаг 2. Проанализируйте структуру данных отчетности

На следующем листе «Структура» составьте аналитические таблицы с горизонтальным и вертикальным анализом показателей отчетности за 2020–2022 гг.

В ходе горизонтального анализа баланса рассчитайте абсолютные (суммовые) изменения по каждой статье и за все годы анализируемого периода:

• 2021 г. к 2020 г.;

• 2022 г. к 2020 г.;

• 2022 г. к 2021 г.

Здесь же выведите относительные изменения (в %) по каждой статье и за все годы анализируемого периода.

В ходе вертикального анализа отследите структурные сдвиги (в %) по статьям баланса в течении анализируемого периода.

Результаты анализа показателей баланса предприятия сведены в табл. 3.

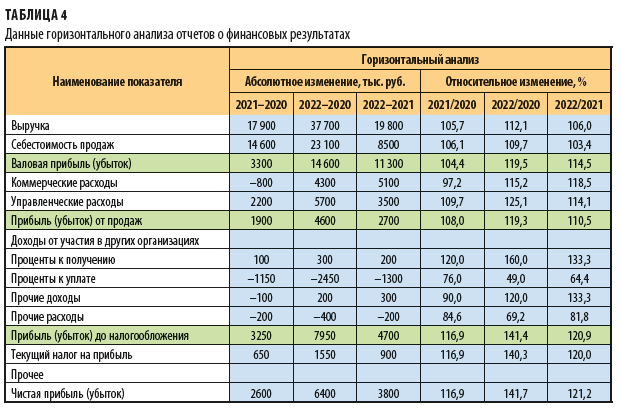

Аналогично оформите результаты анализа данных отчетов о финансовых результатах предприятия за 2020–2022 гг. (табл. 4).

Шаг 3. Проанализируйте ликвидность баланса

На отдельном листе модели проведите анализ ликвидности баланса предприятия. Для этого активы баланса сначала выведите в аналитике по четырем группам ликвидности (А1, А2, А3 и А4), а источники финансирования сгруппируйте по степени срочности погашения обязательств (П1, П2, П3 и П4). Потом величины этих групп статей баланса сопоставьте друг с другом.

Материал публикуется частично. Полностью его можно прочитать в журнале «Справочник экономиста» № 12, 2022.

Формирование показателей для анализа бухгалтерского баланса организации

Баланс является основным отчетным документом любой организации. Состав его показателей может быть разным у различных компаний, но в основе анализа лежат общие принципы и методики.

Анализ бухгалтерского баланса имеет практическое значение, если он основан на достоверной информации. Чтобы избежать ее искажений (случайных или намеренных), на предприятии должна работать система внутреннего контроля (ст. 19 закона «О бухгалтерском учете» от 06.12.2011 № 402-ФЗ). А для внешнего подтверждения достоверности баланса используется аудиторская проверка (п. 3 закона «Об аудиторской деятельности» от 30.12.2008 № 307-ФЗ). В отдельных случаях это обязательно (ст. 5 закона № 307-ФЗ). Перечень компаний, подпадающих под обязательный аудит отчетности, можно найти на сайте Минфина России.

Все обязательные бухгалтерские отчеты должны соответствовать предъявляемым к ним требованиям: сопоставимости, непротиворечивости и др.

Посмотрите образец заполнения баланса, который подготовили эксперты КонсультантПлюс. Получите пробный доступ к системе и переходите в материал. Это бесплатно.

Подробнее о том, каким требованиям должен соответствовать баланс, см. в материале «Каким требованиям должна удовлетворять бухотчетность».

Рассмотрим, из каких основных этапов состоит анализ бухгалтерского баланса.

Анализ бухгалтерского баланса на примере: предварительный этап

Рассмотрим пример анализа бухгалтерского баланса предприятия. Баланс ООО «Секунда» на 31.12.2022 имеет следующий вид:

|

Наименование показателя |

Код |

На 31.12.2022 |

На 31.12.2021 |

На 31.12.2020 |

|

АКТИВ |

||||

|

Основные средства |

1150 |

320 |

250 |

200 |

|

Запасы |

1210 |

205 |

160 |

115 |

|

Дебиторская задолженность |

1230 |

170 |

190 |

160 |

|

Финансовые вложения (за исключением денежных эквивалентов) |

1240 |

50 |

50 |

— |

|

Денежные средства и денежные эквиваленты |

1250 |

120 |

210 |

25 |

|

БАЛАНС |

1600 |

865 |

860 |

500 |

|

ПАССИВ |

||||

|

Уставный капитал |

1310 |

10 |

10 |

10 |

|

Нераспределенная прибыль |

1370 |

385 |

210 |

85 |

|

Кредиторская задолженность |

1520 |

470 |

640 |

405 |

|

БАЛАНС |

1700 |

865 |

860 |

500 |

Первое прочтение этого отчета можно назвать ознакомительным: по цифрам баланса оценивается общая структура имущества и обязательств, наличие привлеченных средств и др.

В данном случае мы имеем дело с развивающейся компанией: ежегодный рост валюты баланса, появление в структуре активов финансовых вложений, увеличение стоимости ОС (что может свидетельствовать о намерениях компании вкладывать средства в развитие своего производственного потенциала), неуклонное снижение долгов — и всё это без привлечения долгосрочных заемных средств.

Предварительные выводы сделаны — можно приступать к более детальному анализу. Для этого проведем горизонтальный и вертикальный анализ бухгалтерского баланса.

Горизонтальный анализ бухгалтерского баланса

При помощи горизонтального анализа сравним показатели бухгалтерского баланса по отчетным датам (для упрощения примера используем данные на начало и конец отчетного периода):

|

Статья баланса |

На 31.12.2022 |

На 31.12.2021 |

Отклонение (+/–) |

|

|

сумма |

% |

|||

|

Динамика имущества |

||||

|

В том числе: внеоборотные (ОС) |

320 |

250 |

+70 |

+28,00 |

|

оборотные |

545 |

610 |

–65 |

–10,65 |

|

Запасы |

205 |

160 |

+45 |

+28,13 |

|

Дебиторская задолженность |

170 |

190 |

-20 |

–10,53 |

|

Финансовые вложения (за исключением денежных эквивалентов) |

50 |

50 |

– |

– |

|

Денежные средства и денежные эквиваленты |

120 |

210 |

-90 |

–42,86 |

|

Динамика капитала |

||||

|

В том числе: собственный капитал |

395 |

220 |

+175 |

+79,55 |

|

Уставный капитал |

10 |

10 |

– |

– |

|

Нераспределенная прибыль |

385 |

210 |

+175 |

83,33 |

|

заемный капитал |

470 |

640 |

–170 |

–26,56 |

|

Источники средств в расчетах (кредиторская задолженность) |

470 |

640 |

–170 |

–26,56 |

Горизонтальный анализ бухгалтерского баланса показал следующее: за отчетный период внеоборотные активы выросли на 28%, что может свидетельствовать о расширении деятельности и росте экономического потенциала компании. При этом снизились оборотные средства (на 10,65%) — в основном за счет снижения остатков денежных средств (на 42,86%). Произошел рост оборотных средств в запасах на 28,13%, что свидетельствует о снижении ликвидности и может повлиять на платежеспособность компании. Наличие в составе оборотных средств краткосрочных финансовых вложений говорит о желании вкладывать средства с целью получения дополнительной прибыли. Рост валюты баланса также необходимо сопоставлять с темпами инфляции и роста выручки.

Если у вас есть доступ к «КонсультантПлюс», узнайте, как оценить платежеспособность контрагента на основании бухгалтерского баланса. Если доступа нет, получите пробный онлайн-доступ к правовой системе бесплатно.

Определение структуры статей (вертикальный анализ) и удельного веса показателей

С помощью этого вида анализа бухгалтерского баланса исследуем структуру показателей в динамике:

|

Статья баланса |

На 31.12.2022 |

На 31.12.2021 |

Сдвиги в структуре, % |

||

|

сумма |

% к итогу |

сумма |

% к итогу |

||

|

Структура имущества |

|||||

|

В том числе: внеоборотные активы (ОС) |

320 |

36,99 |

250 |

29,07 |

+7,92 |

|

оборотные активы |

545 |

63,01 |

610 |

70,93 |

–7,92 |

|

Запасы |

205 |

37,61 |

160 |

26,23 |

+11,38 |

|

Дебиторская задолженность |

170 |

31,20 |

190 |

31,15 |

+0,05 |

|

Финансовые вложения (за исключением денежных эквивалентов) |

50 |

9,17 |

50 |

9,17 |

– |

|

Денежные средства и денежные эквиваленты |

120 |

22,02 |

210 |

34,43 |

-12,41 |

|

Структура капитала |

|||||

|

В том числе: собственный капитал |

395 |

45,66 |

220 |

25,58 |

+2,02 |

|

заемный капитал |

470 |

54,36 |

640 |

74,42 |

– |

Вертикальный анализ бухгалтерского баланса показал, что в отчетном периоде значительных изменений в общей структуре имущества и капитала не происходило.

Рост внеоборотных активов составил 7,92%. В структуре оборотных активов небольшие структурные сдвиги наблюдаются по строкам «Денежные средства и денежные эквиваленты» (12,41%) и запасы (11,38%). Увеличение оборотных средств в запасах снижает их оборачиваемость, что может негативно отразиться на текущей ликвидности. Удельный вес собственного капитала в валюте баланса составил на конец периода 45,66% — в основном за счет доли нераспределенной прибыли в составе собственного капитала (97,47%). Непокрытые убытки в балансе отсутствуют.

Компания обходится без долгосрочных кредитов и займов, то есть объем и структура собственного капитала позволяют организовать производственный процесс и развиваться без внешних заимствований.

Анализ бухгалтерского баланса с помощью финансовых коэффициентов

С помощью вычисления специальных коэффициентов проводится дальнейший анализ бухгалтерского баланса:

Анализ платежеспособности

|

Коэффициент |

Расчет |

Рекомендуемый диапазон |

|

|

Формула |

Сумма |

||

|

Коэффициент финансовой зависимости. Подробнее о коэффициенте читайте в статье «Коэффициент финансовой зависимости (формула по балансу)» |

Валюта баланса / собственный капитал |

865 / 395 = 2,2 |

≤2,0 |

|

Коэффициент финансовой независимости. Подробнее о коэффициенте читайте в статье «Коэффициент финансовой независимости (формула)» |

Собственный капитал / валюта баланса |

395 / 865 = 0,46 |

≥0,5 |

|

Коэффициент общей платежеспособности |

Валюта баланса / заемный капитал |

865 / 470 = 1,84 |

≥1,0 |

|

Коэффициент задолженности |

Заемный капитал / собственный капитал |

470 / 395 = 1,19 |

≤1,0 |

Анализ ликвидности

|

Коэффициент |

Расчет |

Рекомендуемый диапазон |

|

|

Формула |

Сумма |

||

|

Коэффициент мгновенной ликвидности |

(ДС и ДЭ)*/ КО*** |

120 / 470 = 0,26 |

>0,8 |

|

Коэффициент абсолютной ликвидности |

(ДС и ДЭ + КФВ**) / КО |

(120+50) / 470 = 0,36 |

>0,2 |

|

Коэффициент быстрой ликвидности |

(ДС и ДЭ + КФВ + ДЗ) / КО |

(120 + 50 + 170) / 470 = 0,72 |

≥1,0 |

|

Коэффициент средней ликвидности |

(ДС и ДЭ+ КФВ + ДЗ + Запасы) / КО |

(120 + 50 + 170 + 205) / 470 = 1,16 |

>2,0 |

|

Коэффициент промежуточной ликвидности |

(ДС и ДЭ + КФВ + ДЗ + Запасы + НДС) / КО |

(120 + 50 + 170 + 205) / 470 = 1,16 |

≥1,0 |

|

Коэффициент текущей ликвидности |

Оборотные активы / КО |

545 / 470 = 1,16 |

1,5–2,0 |

* (ДС и ДЭ) — денежные средства и денежные эквиваленты.

** КФВ — краткосрочные фин. вложения.

*** КО — краткосрочные обязательства.

Подробнее о коэффициентах ликвидности читайте в статье «Расчет коэффициента ликвидности (формула по балансу)».

Анализ бухгалтерского баланса с помощью финансовых коэффициентов показал: показатели платежеспособности близки к рекомендуемым. Однако коэффициенты мгновенной, быстрой и текущей ликвидности показывают недостаточность оборотных средств для погашения краткосрочных обязательств на отчетную дату.

Кроме того, необходимо произвести расчет коэффициентов финансовой устойчивости (автономии, маневренности и др.).

Сделать это вам помогут наши статьи:

- «Что показывает коэффициент автономии — формула по балансу?»;

- «Коэффициент маневренности (формула по балансу)»

- и другие материалы рубрики «Анализ хозяйственной деятельности (АХД)».

Трендовый, факторный и сравнительный анализ

В дополнение к указанным выше этапам анализа баланса можно провести трендовый, факторный и сравнительный виды анализа. Они позволят дополнить и расширить объем аналитических данных для принятия необходимых экономических решений.

Благодаря трендовому анализу можно сформировать мнение об основной тенденции изменений тех или иных показателей (прогнозный анализ).

Например, совместное исследование динамики краткосрочной задолженности и денежных средств:

|

Показатель баланса |

На 31.12.2020 |

На 31.12.2021 |

На 31.12.2022 |

|

Кредиторская задолженность |

405 |

640 |

470 |

|

Денежные средства и денежные эквиваленты |

25 |

210 |

120 |

Из приведенных цифр следует, что по отчетным датам характер изменений величины краткосрочных долгов соответствует изменению объема денежных средств, однако свободных денег компании недостаточно для погашения этих долгов.

С помощью факторного анализа определяют характер влияния основных факторов на изменение значения исследуемого показателя. Он проводится по определенной методике анализа бухгалтерского баланса.

Для проведения сравнительного анализа нужна дополнительная информация — данных баланса одной компании недостаточно. Это связано с тем, что при проведении такого вида анализа сопоставляются показатели баланса разных компаний с целью определения их рейтинга.

Специфика анализа баланса отдельных компаний на примере баланса банка (формы 1)

Банки, хотя и относятся к коммерческим компаниям и созданы для извлечения прибыли, обладают специфическими особенностями. Они подчиняются специальным нормам законодательства, ведут особый план счетов и выстраивают иную методологию учетных процессов.

Вместе с тем основные подходы к анализу баланса банка во многом схожи с анализом баланса обычной коммерческой компании. Для банковского баланса также актуальными остаются основные этапы анализа:

- предварительный (чтение баланса, структурирование его статей и т. д.),

- аналитический (описание расчетных показателей структуры, динамики, взаимосвязи показателей баланса);

- заключительный (оценка результатов анализа).

В процессе анализа баланса банка также рассчитываются специальные коэффициенты, но виды их отличаются от рассмотренных ранее:

- коэффициент надежности банка (коэффициент достаточности капитала),

- коэффициент доходности активов (показывает эффективность использования активов и качества по их доходности),

- коэффициент загрузки заемных средств (межбанковские кредиты) и др.

О том, как банки анализируют кредитоспособность своих клиентов, читайте в материале «Методы оценки кредитоспособности клиентов коммерческого банка».

Онлайн-программа для облегчения процесса анализа

Современные средства обработки информации позволяют значительно упростить процесс комплексного анализа бухгалтерского баланса. Расчеты проводятся как с применением стандартных компьютерных программ (например, с помощью Excel, где можно проводить расчеты, составлять таблицы и диаграммы), так и при помощи специализированных программ, позволяющих проводить финансовый анализ онлайн — через интернет.

Применение специализированных программных средств экономит не только время, но и значительно расширяет виды анализа. Они позволяют проводить анализ рыночной устойчивости, деловой активности, балльную оценку финансовой устойчивости и т. д. Кроме того, разработчики специализированных программ предусматривают возможность адаптации и изменения программы в зависимости от целей и задач анализа с учетом специфики того или иного предприятия.

Итоги

Анализ показателей бухгалтерского баланса — объемный и многоэтапный процесс. Его результаты позволяют выявить потенциальные риски, выработать финансовую политику предприятия и способствовать эффективным управленческим решениям. Процесс анализа может быть облегчен с помощью применения специализированных программ.

Существуют различные методы анализа бухгалтерской отчетности, Выбор нужного зависит от конкретных задач и необходимого объема информации. Вертикальный и горизонтальный анализ баланса – два часто используемых метода. Горизонтальный и вертикальный анализ применяются многими компаниями для анализа финансовой отчетности и повышения доходов компании, поддержания стабильного положения предприятия. Также данные способы анализа используются инвесторами, банками и другими кредиторами для снижения рисков от финансирования. Рассмотрим, как провести анализ баланса более детально.

Вертикальный анализ баланса

Вертикальный анализ баланса называется еще структурным, так как показывает структуру конечных данных бухгалтерского баланса в виде относительных величин. При вертикальном анализе статьи отчетности приводятся в процентах к его итогу. Данный вид анализа позволяет посмотреть изменения статей баланса, например, что произошло с оборотными средствами компании, дебиторской, кредиторской задолженностью по сравнению с предыдущими годами. Процентные показатели наглядно показывают насколько произошли отклонения и в какую сторону, для анализа данный способ более удобный, так как при расчетах в абсолютных величинах не всегда понятно, насколько ситуация ухудшилась или улучшилась.

Как округлять данные для проведения вертикального и горизонтального анализа бухгалтерского баланса?

Подробнее

При вертикальном анализе итоговую сумму активов (если анализируется баланс) и выручки (при анализе ОФР) принимают за сто процентов, и каждую дальнейшую статью представляют в виде процентной доли от базового значения. Рассчитывается процентный показатель путем деления каждой строчки по анализируемому году на валюту баланса и умножения на 100%. К примеру, оборотные средства на 01.01.2023 составляют 450 110, данную сумму делим на валюту баланса 775 600 и умножаем на 100%. Показатель на 01.01.2023 равен 58,03% (450 110 / 775 600 ×100). Таким же образом вычисляем процентный показатель на 01.01.2023, который равен 63,28%. Получается, что оборотные активы увеличились по сравнению с прошлым годом на 5,25%.

Чем отличается вертикальный и горизонтальный анализ баланса?

Подробнее

Пример вертикального анализа бухгалтерского баланса:

|

№ п/п |

Баланс предприятия |

Значения показателей |

Вертикальный анализ |

||

|

01.01.2022 |

01.01.2023 |

01.01.2022 |

01.01.2023 |

||

|

АКТИВЫ |

775 600 |

810 400 |

100 % |

100% |

|

|

1. |

Оборотные средства |

450 110 |

512 800 |

58,03% |

63,28 % |

|

1.1. |

Товарно-материальные средства |

51 000 |

45 300 |

6,57% |

5,59% |

|

1.2. |

Краткосрочная дебиторская задолженность |

270 600 |

390 000 |

34,81% |

48,12% |

|

1.3. |

Денежные средства и краткосрочные финансовые вложения |

128 510 |

77 500 |

16,57% |

9,56% |

|

2. |

Основные средства |

325 490 |

297 600 |

41,97 % |

36,72% |

|

2.1. |

Здания и сооружения |

266 600 |

246 050 |

34,37% |

30,36% |

|

2.2. |

Амортизация |

58 890 |

51 550 |

7,54% |

6,36% |

|

ПАССИВ |

771 100 |

809 300 |

100% |

100% |

|

|

3. |

Собственный капитал |

373 900 |

448 500 |

48,49% |

55,42% |

|

4. |

Долгосрочная задолженность |

100 700 |

94 500 |

13,06% |

11,68% |

|

5. |

Краткосрочная задолженность |

296 500 |

266 300 |

38,45% |

32,86% |

По результатам анализа видно, что оборотные средства составляют 63% активов компании и рост данного показателя произошел из-за повышения дебиторской задолженности. Стоит подумать, почему она растет. Также уменьшается количество основных средств в результате их выбытия. В пассиве баланса показано, что доля краткосрочной задолженности составляет 1/3 от величины баланса и не претерпевает серьезных изменений. Долгосрочная задолженность немного уменьшилась, а доля собственного капитала приходится на уровне 50% от всего пассива, что говорит о среднем уровне стабильности компании.

Как детализировать показатель строки 1230 «Дебиторская задолженность» для вертикального и горизонтального анализа баланса?

Подробнее

Горизонтальный анализ баланса

Горизонтальный анализ помогает изучить изменение итоговых показателей бухгалтерского баланса во времени. Можно проследить изменения, произошедшие за предыдущий и предшествующий предыдущему годы, можно понять сложился положительный или отрицательный результат. Для анализа берутся любые два или три периода, это могут быть кварталы или годы. В рамках временного анализа баланса сравниваются значения как абсолютных показателей в денежном выражении, так и относительных показателях в процентах. К примеру, что произошло с дебиторской задолженности за год. Из примера ниже видно, что дебиторская задолженность увеличилась на 44% .

Горизонтальный и вертикальный анализ бухгалтерского баланса дополняют друг друга и могут применяться одновременно.

Если у вас есть доступ к «КонсультантПлюс», узнайте, как оценить платежеспособность контрагента на основании бухгалтерского баланса в Готовом решении. Если доступа нет, получите пробный онлайн-доступ к правовой системе бесплатно.

Пример горизонтального анализа финансовой отчетности предприятия:

|

№ п/п |

АКТИВ |

Значения показателей |

Горизонтальный анализ |

|||

|

01.01.2022 |

01.01.2023 |

Абсолютное изменение |

Относительное изменение, % |

|||

|

АКТИВЫ |

775 600 |

810 400 |

34 800 (810 400 — 775 600) |

4,49 (34 800/810 400) × 100 |

||

|

1. |

Оборотные средства |

450 110 |

512 800 |

62 690 |

13,93 |

|

|

1.1. |

Товарно-материальные средства |

51 000 |

45 300 |

— 5700 |

— 11,18 |

|

|

1.2. |

Краткосрочная дебиторская задолженность |

270 600 |

390 000 |

119 400 |

44,12 |

|

|

1.3. |

Денежные средства и краткосрочные финансовые вложения |

128 510 |

77 500 |

— 51 010 |

— 39,69 |

|

|

2. |

Основные средства |

325 490 |

297 600 |

— 27 890 |

— 8,57 |

|

|

2.1. |

Здания и сооружения |

266 600 |

246 050 |

— 20 550 |

— 7,71 |

|

|

2.2. |

Амортизация |

58 890 |

51 550 |

— 7 340 |

— 12,46 |

|

|

ПАССИВ |

771 100 |

809 300 |

38 200 |

4,95 |

||

|

3. |

Собственный капитал |

373 900 |

448 500 |

74 600 |

19,95 |

|

|

4. |

Долгосрочная задолженность |

100 700 |

94 500 |

— 6200 |

— 6,16 |

|

|

5. |

Краткосрочная задолженность |

296 500 |

266 300 |

— 30 200 |

— 10,18 |

Итоги

Анализ бухгалтерского баланса очень важный этап перед принятием управленческих решений. Существует очень много вариаций проведения анализа покателей баланса. Чаще всего используется вертикальный и горизонтальный анализ баланса. Об особенностях проведения такого анализа мы подробно рассказали в нашей статье.

Специализация: все виды систем налогообложения, бухотчетность, МСФО

Эксперт в сфере права, бухучета, финансов и налогообложения. Общий стаж профессиональной деятельности с 2007 года. За это время успешно работала на должностях налогового консультанта, заместителя главного бухгалтера, главного бухгалтера, финансового директора. Автор множества публикаций по практическому применению бухгалтерского, налогового и трудового законодательства для различных профессиональных электронных СМИ. С отличием окончила факультет управления и психологии Кубанского государственного университета и Адыгейский государственный университет по специальности «Бухгалтерский учет и аудит».

Посмотрите другие статьи и образцы документов раздела:

Бухгалтерская отчетность