vlad325

Пользователь

Сообщений: 22

Регистрация: 10.04.2017

Здравствуйте!

Есть одна задачка, может кто-то подскажет решение.

В конце года нужно выплатить бонус сотруднику. Т.к. компания белая, все вознаграждения выплачиваются официально, на них начисляются взносы в фонды. Руководство компании не говорит, сколько заплатить сотруднику. Оно говорит иначе: мы готовы потратить на вознаграждение сотруднику 500к (к примеру). Соответственно нужно рассчитать, сколько из этих денег само вознаграждение, а сколько взносы в ПФР, ФСС и т.д. Казалось бы не столь сложно, но:

1. Доход сотрудника до достижения суммы в 876000 руб. накопленным итогом с начала года облагается взносом в ПФР 22%, все, что сверх 876000 руб. облагается по 10% ставке.

2. Доход сотрудника до достижения суммы 755000 руб. накопленным итогом с начала года облагается взносом 2,9%, доход сверх этой суммы не облагается вовсе.

3. Взносы в мед. Страх (5,1%) и по несчастным случаям (0,2%) остаются неизменными.

4. В 2018 году предельные суммы для начисления взносов опять изменятся.

Проблема возникает при попытке посчитать, сколько взносов нужно заплатить из общей суммы, которую компания готова потратить на сотрудника. Пытался решить это посредством формул ЕСЛИ, но запутался окончательно, формула идиотская получается. Плюс выдает циклические ссылки и считает некорректно. С макросами, к сожалению, не дружу. Собственно, вопрос, имеет ли эта задача решение силами excel, макросом или формулами? Буду благодарен за решение или направление для поиска, всю голову сломал уже. В поиске пытался найти, но, видимо, такой проблемы еще не было))

Прикрепленные файлы

- пример.xlsx (10.82 КБ)

Изменено: vlad325 — 18.10.2017 12:33:28

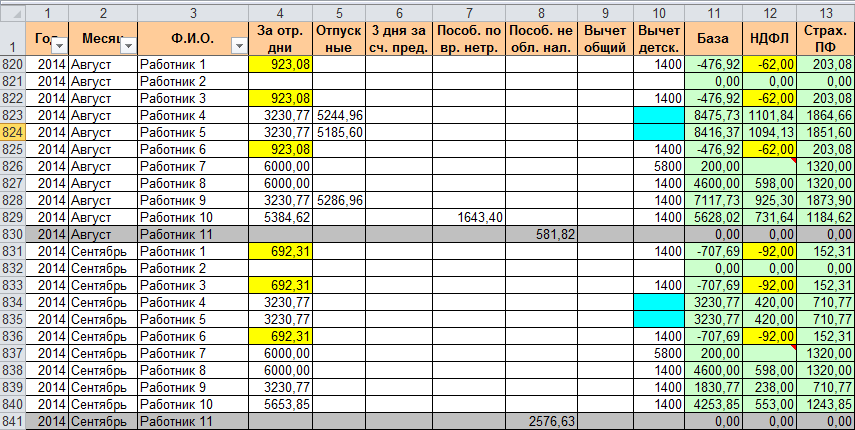

Расчет сумм НДФЛ и взносов в социальные фонды с помощью программы Excel для ежемесячной уплаты налогов с зарплаты работников и использования для подготовки и сдачи отчетности. Скачать файл с примером.

Основная таблица

Этим способом учета заработной платы, расчета сумм НДФЛ и взносов в Excel я пользовался в течение 10 лет вплоть до закрытия нашего предприятия. Он позволяет самостоятельно, без знания основ программирования, справиться с решением задач по учету заработной платы работников и уплатой НДФЛ и взносов, рассчитанных из нее.

Для такого учета на листе Excel создается таблица, в первой строке которой записываются названия колонок (граф). Строка заголовков закрепляется, чтобы всегда оставалась в поле зрения.

Каждый месяц на сотрудника заполняется одна строка с его начислениями и расчетом, которую условно можно разделить на четыре части. Я их вынес в названия первых четырех параграфов.

Период

Первую колонку называем «Год», а вторую «Месяц». Такое деление периода на две колонки необходимо для более удобного применения автофильтра. Формат ячеек во всех неденежных столбцах оставляем «Общий», в ячейках с денежными суммами устанавливаем формат «Числовой» с двумя знаками после запятой.

Учет заработной платы

Третью колонку называем «ФИО», а дальше в зависимости от тех начислений, которые вы отражаете в учете. У меня это следующие колонки (номер графы равен номеру пункта в списке):

- «За отр. дни» – начислено за отработанные дни или оклад;

- «Отпускные»;

- «3 дня за сч. пред.» – пособие по временной нетрудоспособности, начисленное за счет работодателя;

- «Пособ. по вр. нетр.» – пособие по временной нетрудоспособности, начисленное за счет ФСС;

- «Пособ. не обл. нал.» – государственные пособия, не облагаемые НДФЛ.

В названиях колонок можно указать коды доходов, которые будут служить подсказкой при подготовке отчетов по форме 2-НДФЛ.

Расчет НДФЛ

Для расчета НДФЛ нам необходимо определить базу налогообложения, для этого складываем все налогооблагаемые доходы (в нашем примере – это колонки 4, 5, 6 и 7) и вычитаем из них сумму стандартных налоговых вычетов. Чтобы рассчитать НДФЛ, добавляем еще три столбца:

- «Вычет детск.» – сумма стандартных налоговых вычетов на детей;

- «База» – налогооблагаемая база;

- «НДФЛ» – сумма исчисленного НДФЛ.

Раньше у меня была в таблице Excel еще одна колонка с вычетом общим (на скриншоте она под номером 9, в файле для скачивания ее нет), который по 2011 год предоставлялся всем работникам в размере 400 рублей. Вы можете добавить еще одну колонку с вычетами, если кому-то из ваших сотрудников предоставлены другие налоговые вычеты, или приплюсовать их к детским.

Сумму НДФЛ в размере 13% рассчитываем, умножив базу на 0,13. Округлять полученное значение в ячейке не нужно, так как начисленный НДФЛ округляется по каждому работнику за год. За каждый месяц, кроме декабря, общую сумму исчисленного НДФЛ при заполнении платежного поручения округляем до рублей, а при уплате за декабрь, сравниваем сумму уплаченного налога за 11 месяцев с суммой налога по всем отчетам 2-НДФЛ, и разницу между ними следует оплатить за декабрь. Обязательно сравните эту сумму с суммой налога, полученной за декабрь из таблицы Excel — разницы между ними или не будет, или будет очень небольшая.

Расчет взносов

Для расчета взносов в нашей таблице Excel используются следующие колонки:

- «Страх. ПФ» – взносы в ПФР на страховую часть пенсии;

- «ФФОМС» – взносы в Федеральный фонд обязательного медицинского страхования;

- «ФСС» – взносы в ФСС на страхование случаев временной нетрудоспособности и материнства;

- «НС и ПЗ» – взносы в ФСС на страхование несчастных случаев и профессиональных заболеваний.

Для расчета взносов в социальные фонды используется сумма начислений из колонок 4, 5 и 6, умноженная на соответствующий коэффициент.

Скачать пример

В примере для скачивания применены для расчета взносов в ПФР и ФОМС процентные ставки 2017 года (22% и 5,1% соответственно), НДФЛ в размере 13%, НС и ПЗ в размере 0,2%.

Скачать таблицу с примером расчета НДФЛ и взносов в Excel

Для выборки данных за определенный период по конкретному сотруднику используйте автофильтр. Если у вас, как у меня на скриншоте, вдруг начисление окажется меньше предоставленного вычета, учтите его в следующем периоде, когда доход превысит вычет. В течение года неиспользованные вычеты накапливаются, а 31 декабря сгорают.

Добрый день!

Не могу дописать формулу.

Дана таблица учета зп помесячно, нужно просчитать отчисления в фонды. НО есть несколько условий:

1. Предельная величина суммы, с которой взимаются отчисления по ставке 22% = 624 000. (смотрится нарастающий итог) Но при этом сами начисления взимаются ежемесячно с сумму зп в конкретном месяце.

2. Суммы свыше считаются по ставке 10% (смотрится нарастающий итог) Но при этом сами начисления взимаются ежемесячно с сумму зп в конкретном месяце.

Пример.

Сотрудник Сирень . В январе начислена зп 120 000. нарастающий итог = 120 000 Отчисления в фонд = 120 000 *22%= 26 400

В феврале начислена зп 179 697,7 нарастающий итог = 299 697,7 Отчисления в фонд = 179 697,7 *22%= 39 533,49

В марте начислена зп 175 352,25 нарастающий итог = 475 049,95 Отчисления в фонд = 175 352,25 *22%= 38 577,50

В апреле начислена зп 167 698,92 нарастающий итог = 642 748,87 Отчисления в фонд =167 698,92-(642 748,87-624 000)*22% + (642 748,87-624 000)*10%= 34 643,90

В апреле начислена зп 169 068,22 нарастающий итог = 811 817,09 Отчисления в фонд =169 068,22*10%= 16 906,82

Поскольку я использую динамическую таблицу формулу надо написать как, что бы она подходила под все условия.

Я написала большую часть, но последнее условие должно выглядеть так: Если нарастающий итог предыдущего месяца >= 624 000, то отчисления берутся по ставке 10% от всей зп текущего месяца.

К тому же расположение сотрудников в списке постоянно меняется, так как кто-то приходит кто-то уходит.

Буду очень признательна за помощь.

Добрый день!

Подскажите, пожалуйста, думаю, что кто-нибудь уже сталкивался с подобной проблемой. С 1 января 2011 страховые взносы (начисления на заработную плату) в РФ составят 34% при регрессивной шкале до 415 000 руб. нарастающим итогом, дальше 0%.

Условие для бизнес плана: предприятие действует с 01.01.2011 в первый месяц набирает 6 сотрудников, второй 8, третий 9 и т.д.

Можно построить для каждого сотрудника строку из 12 столбцов, под ней строку собирающую з/п нарастающим итогом, под ней формулу типа =ЕСЛИ(C7<415000;C7*34%;0) и вывести ЕСН:(

Но очень хочется надеяться, что есть формула по которой можно посчитать страховые взносы сотрудника не использую простыни excel из трех исходных данных з/п сотрудника, отработанных мес в год, 34% до 415 000 руб. полученных.

Спасибо.

Здравствуйте.

Исходные данные для решения Вашей задачи:

З/п, лимит (415000) и %. Меньше не получится никак.

Только откуда у Вас простыня берётся?

В А1 з/п, в В1 формула

=ЕСЛИ(А1<415000;А1*34%;0)

Отдельное спасибо можно на QiWi-кошелек 909-771-53-87 или ЯД 41001136675053

Михаил, спасибо большое! Что-то такое и хотел:))

Цитата: Вадим1976 от 25.08.2010, 13:58

Михаил, спасибо большое! Что-то такое и хотел:))

А как же:

Цитироватьпосчитать страховые взносы сотрудника не использую простыни excel из трех исходных данных

?

Уже передумали?

Подниму тему

А как составить формулу по расчету страховых взносов 2012

до 512000 30%

свыше 512000 10%

Поясню, в чем для меня сложность, надо составить таблицу помесячно, и есть такие периоды, когда в месяце доход превышает 512000, и часть его оплачивается по ставке 30%, а остаток уже по 10%

Спасибо. Закопалась, сама не могу разобраться.

Добрый день. В целях планирования страховых взносов, реализовал следующим образом (см. в файле к сообщению).