- Формула баланса

Формула баланса (оглавление)

- Формула баланса

- Примеры балансовой формулы (с шаблоном Excel)

- Калькулятор формулы баланса

Формула баланса

Формула баланса является уравнением бухгалтерского учета и является фундаментальной и самой основной частью бухгалтерского учета. Бухгалтерский баланс сформирует строительные блоки для всей системы учета двойной записи. Формула баланса будет выглядеть так:

Total Assets = Total Shareholder's Equity + Total Liabilities

Примеры балансовой формулы (с шаблоном Excel)

Давайте рассмотрим пример, чтобы лучше понять формулу расчета баланса.

Вы можете скачать этот шаблон Excel по формуле баланса здесь — Шаблон Excel по формуле баланса

Формула баланса — пример № 1

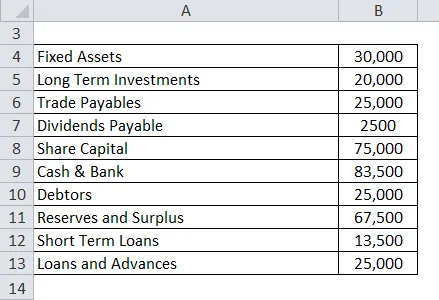

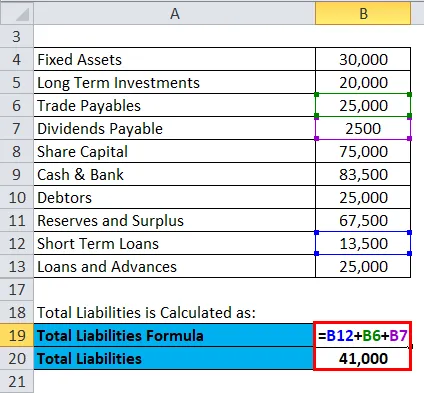

Попробуем подготовить бухгалтерский баланс на простом примере. Ниже приведены выдержки и информация, доступные от ABC Ltd.

Решение:

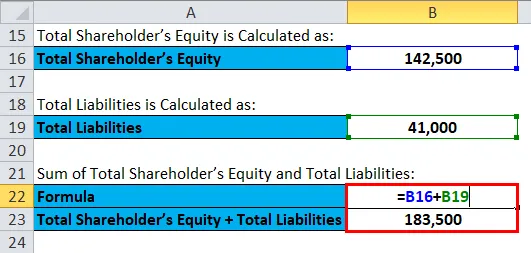

Общий акционерный капитал рассчитывается как:

- Собственный капитал = 75 000 + 67 500

- Собственный капитал = 142 500

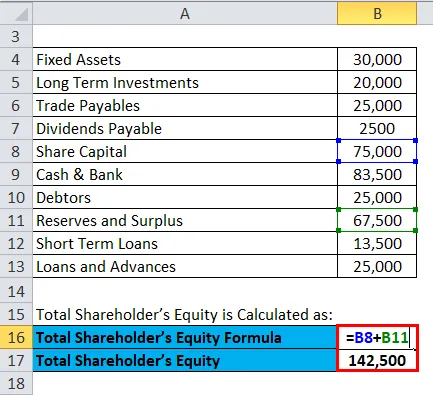

Общая сумма обязательств рассчитывается как:

- Общая сумма обязательств = 13 500 + 25 000 + 2 500

- Общая сумма обязательств = 41 000

Сумма общего акционерного капитала и общих обязательств:

- Собственный капитал + Общие обязательства = 142 500 + 41 000

- Собственный капитал + Общая сумма обязательств = 183 500

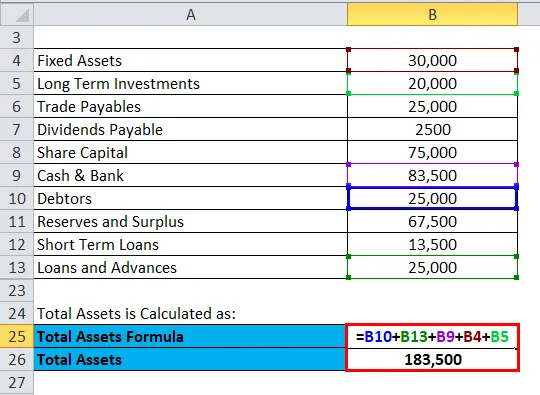

Общая сумма активов рассчитывается как:

- Общая сумма активов = 25 000 + 25 000 + 83 500 + 30 000 + 20 000

- Общая сумма активов = 183 500

Итак, теперь мы можем видеть, что в уравнении баланса говорится, что Всего активов = Всего обязательств + Всего акционеров, и в данном случае это 183 500.

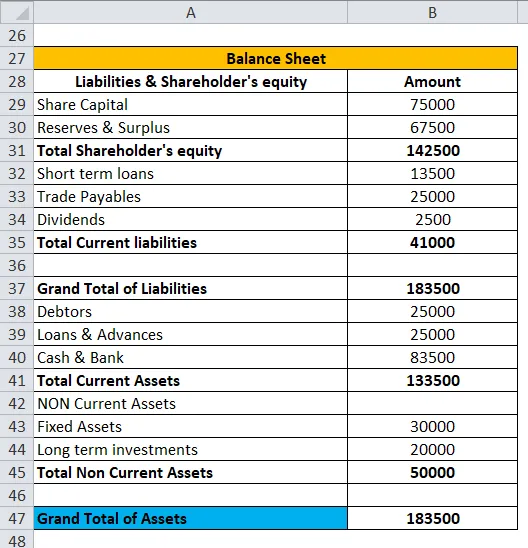

Бухгалтерский баланс:

Теперь в приведенном выше балансе мы рассчитали общую сумму активов, используя общие оборотные активы и общие внеоборотные активы

Формула баланса — пример № 2

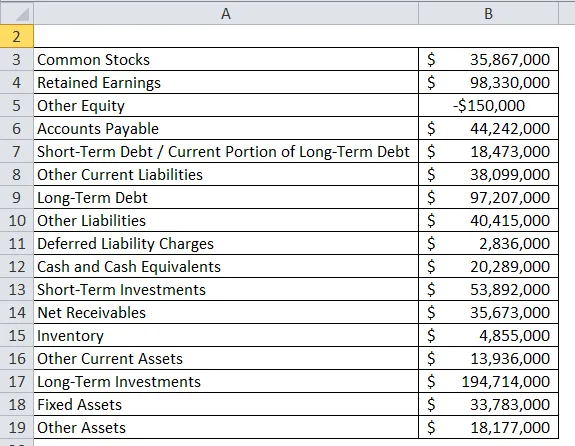

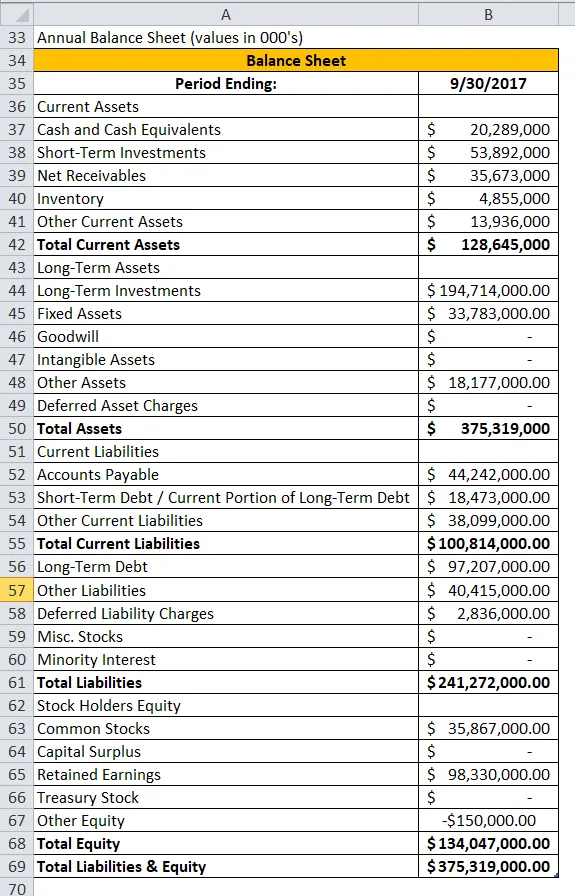

Ниже выписка из финансовой отчетности Apple Inc. (годовой отчет) по состоянию на 30.09.2017

Решение:

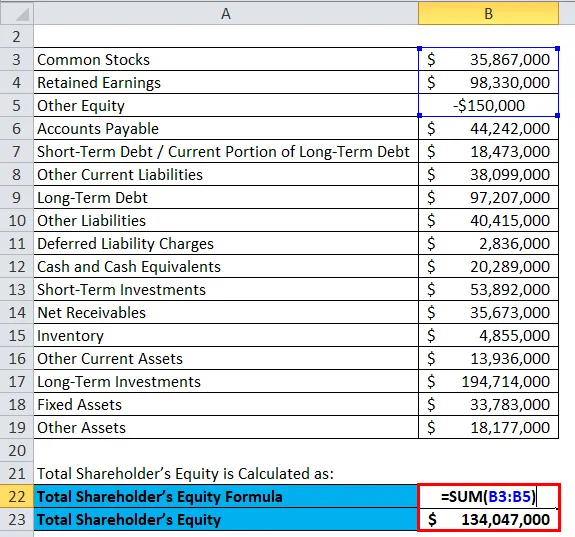

Общий акционерный капитал рассчитывается как:

- Общий акционерный капитал = 3, 58, 67, 000 + 9, 83, 30, 000 — 1, 50, 000

- Общий акционерный капитал = 13, 40, 47, 000

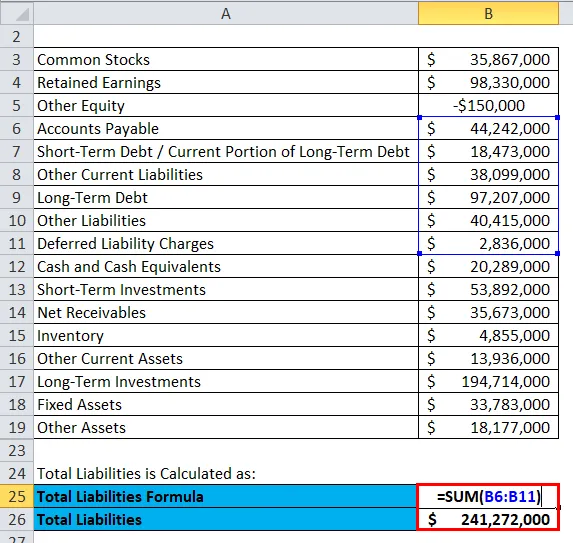

Общая сумма обязательств рассчитывается как:

- Общая сумма обязательств = 4, 42, 42, 000 + 1, 84, 73, 000 + 3, 80, 99, 000 + 9, 72, 07, 000 + 4, 04, 15, 000 + 28, 36, 000

- Общая сумма обязательств = 24, 12, 72, 000

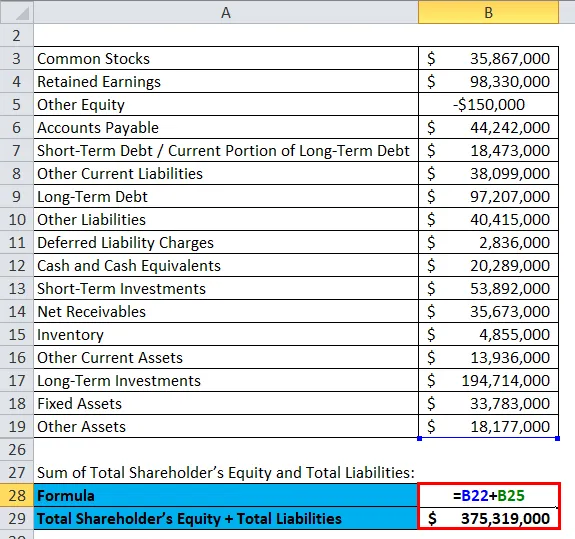

Сумма общего акционерного капитала и общих обязательств:

- Собственный капитал + Общие обязательства = 13, 40, 47, 000 + 24, 12, 72, 000

- Собственный капитал + Общие обязательства = 37, 53, 19, 000

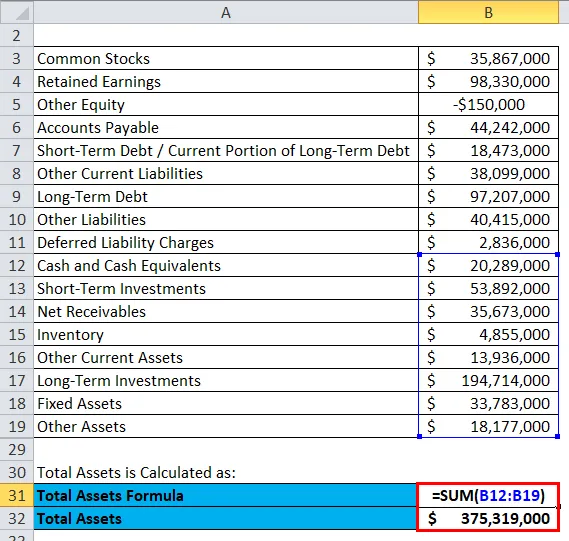

Общая сумма активов рассчитывается как:

- Общая сумма активов = 2, 02, 89, 000 + 5, 38, 92, 000 + 3, 56, 73, 000 + 48, 55, 000 + 1, 39, 36, 000 + 19, 47, 14, 000 + 3, 37, 83, 000 + 1, 81, 77, 000

- Общая сумма активов = 37, 53, 19, 000

Бухгалтерский баланс:

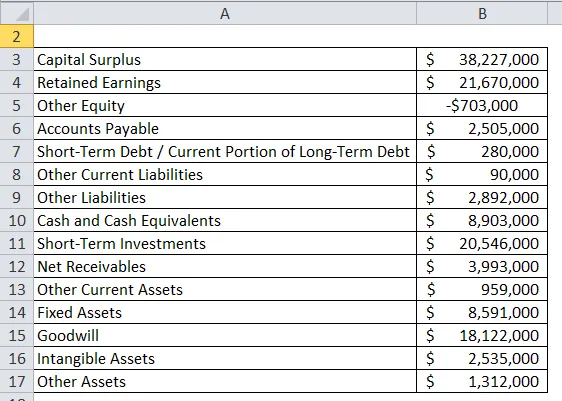

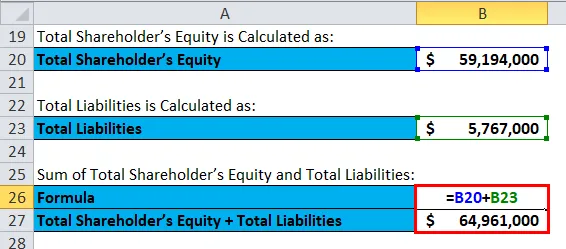

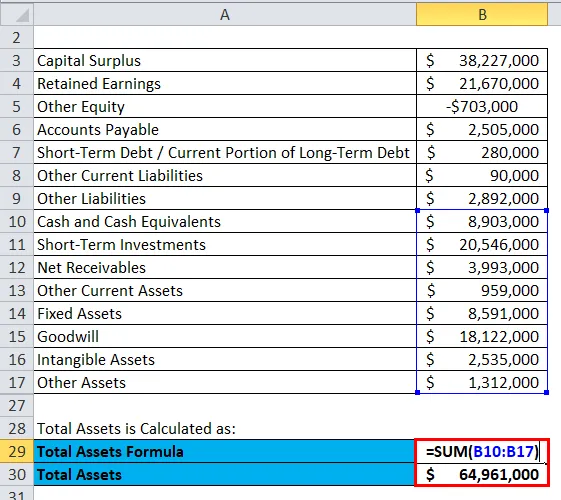

Формула баланса — Пример № 3

Ниже приведены выдержки из финансовой отчетности Facebook (годовой отчет) по состоянию на 30.09.2017

Решение:

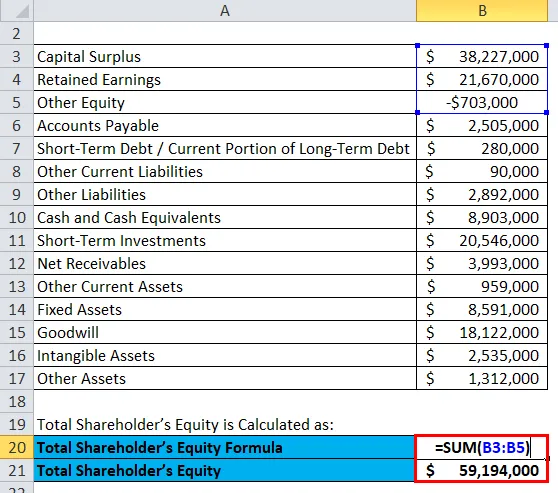

Общий акционерный капитал рассчитывается как:

- Собственный капитал = 3, 82, 27, 000 + 2, 16, 70, 000 — 7, 03, 000

- Собственный капитал = 5, 91, 94, 000

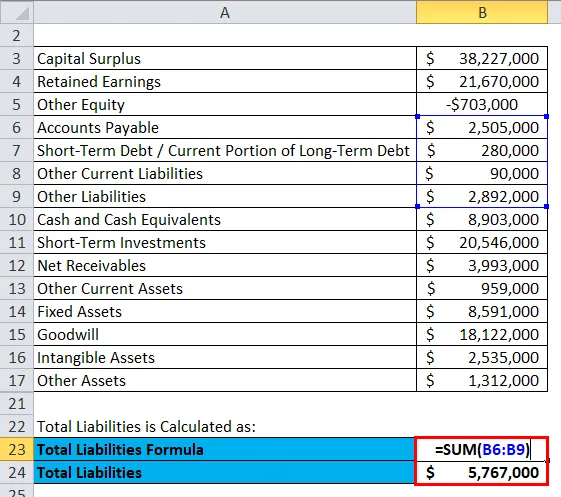

Общая сумма обязательств рассчитывается как:

- Общая сумма обязательств = 25, 05, 000 + 2, 80, 000 + 90, 000 +28, 92, 000

- Общая сумма обязательств = 57, 67, 000

Сумма общего акционерного капитала и общих обязательств:

- Собственный капитал + Общие обязательства = 5, 91, 94, 000 + 57, 67, 000

- Собственный капитал + Общие обязательства = 6, 49, 61, 000

Общая сумма активов рассчитывается как:

- Общая сумма активов = 89, 03, 000 + 2, 05, 46, 000 + 39, 93, 000 + 9, 59, 000 + 85, 91, 000 + 1, 81, 22, 000 + 25, 35, 000 + 13, 12, 000

- Общая сумма активов = 6, 49, 61, 000

Бухгалтерский баланс:

Пояснение формулы баланса

В своей самой простой форме формула баланса будет пытаться изобразить, чем будет владеть компания, чем она должна и какую долю имеют акционеры или владельцы в бизнесе компании. Уравнение, если одно уведомление, то можно сделать вывод, что оно начнется с активов компании, которые являются ресурсами компании, и то же самое должно быть использовано в ближайшем будущем, например, дебиторская задолженность, денежные средства и основные средства.

Актуальность и использование формулы баланса

В большинстве случаев компания не будет владеть своими активами напрямую. Например, он мог бы взять кредит и в ожидании ипотеки на здание, служебный автомобиль или даже задолжать своим владельцам или акционерам. По этой причине вторая часть формулы баланса состоит из требований к активам компании. Все эти требования к активам компании можно разделить на 2 широкие категории: капитал и обязательства.

Обязательства — это претензии на активы компании со стороны людей или других фирм. Ипотека или банковский кредит является хорошим примером. У банка будет претензия на землю компании или здание, которое заложено. Обязательства, с другой стороны, обычно представляются перед капиталом в формуле бухгалтерского баланса, потому что обязательства должны быть погашены до требований акционера или владельцев.

Собственный капитал — это требования владельца или акционеров по активам компании. Это будет сумма денег, которую владельцы или акционеры внесли в компанию для получения доли в собственности. Собственный капитал также будет включать нераспределенную прибыль. После того, как все претензии сторонних компаний и претензии владельцев или акционеров суммированы, они всегда будут равны совокупным активам компании.

Калькулятор формулы баланса

Вы можете использовать следующий калькулятор баланса.

| Общий акционерный капитал | |

| Всего обязательства | |

| Общая сумма активов = | |

| Общая сумма активов = | Собственный капитал + совокупные обязательства | |

| 0 + 0 = | 0 |

Рекомендуемые статьи

Это было руководство к формуле баланса. Здесь мы обсуждаем, как рассчитать бухгалтерский баланс вместе с практическими примерами. Мы также предоставляем Калькулятор баланса с загружаемым шаблоном Excel. Вы также можете посмотреть следующие статьи, чтобы узнать больше —

- Формула потребительского излишка

- Как рассчитать чистый доход?

- Рассчитать соотношение активов к продажам по формуле

- Формула стоимости акций

Что такое формула баланса?

Формула балансового отчета — это фундаментальное уравнение бухгалтерского учета, в котором упоминается, что для бизнеса сумма собственного капитала и общих обязательств равна его общим активам, т. е. Активы = Собственный капитал + Пассивы. Он основан на двойной системе бухгалтерского учета.

Оглавление

- Что такое формула баланса?

- Понимание уравнения баланса

- Примеры

- Пример №1

- Пример #2

- Рекомендуемые статьи

Понимание уравнения баланса

Уравнение баланса является основой двойной системы бухгалтерского учетаДвойная система бухгалтерского учетаДвойная бухгалтерская система представляет собой подход к бухгалтерскому учету, который гласит, что каждая бизнес-операция регистрируется как минимум на двух счетах, то есть на дебетовом и кредитовом. Кроме того, количество транзакций, введенных по дебету, должно быть эквивалентно количеству кредитов. читать далее. Он показывает, что каждый дебитDebitDebit означает либо увеличение расходов компании, либо снижение ее доходов. читать далее, Он показывает, что существует равный и противоположный кредит для каждого дебета, а сумма всех активов всегда равна сумме всех его обязательств и собственного капитала.

Формула баланса гласит, что сумма обязательств и собственного капитала равна общей сумме активов компании.

Общие активы = обязательства + собственный капитал

Где,

- Обязательства = Это претензия на активы компании со стороны других фирм, банков или людей.

- Владелец Собственный капитал = это денежный вклад, сделанный акционером компании за долю собственности.

- Общий актив = общий актив компании, включая собственный капитал и обязательства, т. е. актив, который компания должна выплатить, и деньги, которые должны быть погашены.

Примеры

.free_excel_div{фон:#d9d9d9;размер шрифта:16px;радиус границы:7px;позиция:относительная;margin:30px;padding:25px 25px 25px 45px}.free_excel_div:before{content:»»;фон:url(центр центр без повтора #207245;ширина:70px;высота:70px;позиция:абсолютная;верх:50%;margin-top:-35px;слева:-35px;граница:5px сплошная #fff;граница-радиус:50%} Вы можете скачать этот шаблон формулы баланса Excel здесь — Формула балансового отчета Шаблон Excel

Пример №1

Предположим, компания-собственник имеет обязательства в размере 1500 долларов, а собственный капитал составляет 2000 долларов. Расчет баланса, т.е. общий актив компании будет суммой обязательств и собственного капитала.

На приведенном ниже рисунке мы показали расчет баланса.

т.е. общий актив = 1500 + 2000

Общие активы компании составляют 3500 долларов.

Пример #2

Производственная компания EON Manufacturer Pvt. Ltd находится ниже баланса в течение 5 лет, то есть с 2014 по 2018 год.

Принимая значение 2018 года,

Сумма общих обязательств = 45 203 долл. США.

Сумма акционерного капитала = 260 280 долларов США, т.е. сумма собственного капитала и нераспределенной прибыли. . Отражается как часть собственного капитала в пассиве баланса компании.Подробнее.

Таким образом, общие активыTotal AssetsTotal Assets представляют собой сумму оборотных и внеоборотных активов компании. Общие активы также равны сумме общих обязательств и общих фондов акционеров. Итого Активы = Пассивы + Акционерный капитал подробнее будет:

Актив равен сумме всех активов, т. е. денежных средств, дебиторской задолженности. Дебиторская задолженность. Дебиторская задолженность — это деньги, причитающиеся предприятию клиентами, которым предприятие предоставило услуги или поставило продукт, но еще не получило оплаты. Они классифицируются как оборотные активы в балансе как платежи, ожидаемые в течение года. подробнее, Предоплаченные расходы Предоплаченные расходы Предоплаченные расходы относятся к авансовым платежам, сделанным фирмой, чьи выгоды будут получены в будущем. Оплата за товар производится в текущем отчетном периоде, а поставка поступает в предстоящем отчетном периоде. подробнее, а товарно-материальные запасы, т. е. 305 483 долл. США за 2018 год.

Аналогично, если мы хотим увидеть активы компании пять лет назад, т. е. в 2014 году, расчет будет следующим:

Принимая значение 2014 года,

Сумма общих обязательств = 62 288 долларов США.

Сумма акционерного капитала = 172 474 долл. США, т. е. сумма собственного капитала и нераспределенной прибыли.

Таким образом, общие активыTotal AssetsTotal Assets представляют собой сумму оборотных и внеоборотных активов компании. Общие активы также равны сумме общих обязательств и общих фондов акционеров. Итого Активы = Пассивы + Акционерный капитал подробнее будет:

Актив равен сумме всех активов, т. е. денежных средств, дебиторской задолженности, предоплаты и товарно-материальных запасов, т. е. 234 762 долл. США на 2014 год.

Используя приведенный выше расчет, можно рассчитать общий актив компании в любой момент времени.

Рекомендуемые статьи

Это было руководство по формуле баланса и ее определению. Здесь мы обсуждаем компоненты уравнения баланса вместе с практическими примерами. Вы можете узнать больше о бухгалтерском учете из следующих статей –

- Примеры балансового отчетаПримеры балансового отчетаБалансовый отчет — это отчет, который показывает финансовое положение организации на любую указанную дату. Бухгалтерский баланс имеет две стороны: актив и пассив. На стороне активов показаны внеоборотные активы и оборотные активы. Сторона обязательств показывает собственный капитал и текущие, а также долгосрочные обязательства.Подробнее

- Классифицированный балансКлассифицированный балансКлассифицированный баланс представляет собой простой для понимания формат балансового отчета, который облегчает учет активов, обязательств и счетов капитала акционеров по соответствующим подкатегориям для более удобного чтения и интерпретации пользователями.Подробнее

- Цель балансового отчета Основная цель балансового отчета — дать пользователям представление о финансовом положении бизнеса в конкретный момент времени, показывая подробную информацию об активах компании, а также о ее обязательствах и собственном капитале. читать далее

- Баланс банков – объяснениеБаланс банков – объяснениеБаланс банка отличается от баланса компании. Он подготовлен по поручению регулирующих органов банка, чтобы отразить компромисс между прибылью банка и его риском и его финансовым состоянием.Подробнее

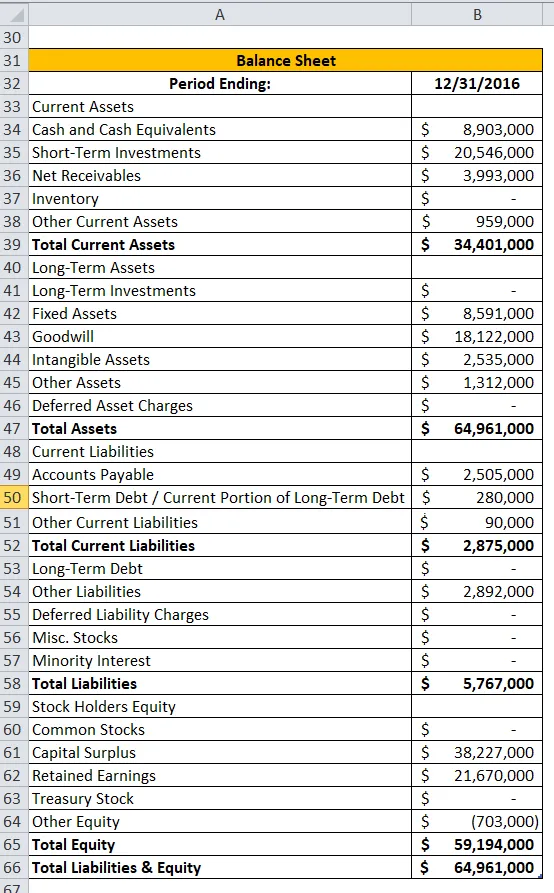

Microsoft Excel дает пользователю целый инструментарий для анализа финансовой деятельности предприятия, проведения статистических расчетов и прогнозирования.

Встроенные функции, формулы, надстройки программы позволяют автоматизировать львиную долю работы. Благодаря автоматизации пользователю нужно только подставлять новые данные, а на их основе автоматически будут формироваться готовые отчеты, которые многие составляют часами.

Пример финансового анализа предприятия в Excel

Задача – изучение результатов финансовой деятельности и состояния предприятия. Цели:

- оценить рыночную стоимость фирмы;

- выявить пути эффективного развития;

- проанализировать платежеспособность, кредитоспособность.

Основываясь на результатах финансовой деятельности, руководитель вырабатывают стратегию дальнейшего развития предприятия.

Анализ финансового состояния предприятия подразумевает

- анализ баланса и отчета о прибылях и убытках;

- анализ ликвидности баланса;

- анализ платежеспособности, финансовой стабильности предприятия;

- анализ деловой активности, состояния активов.

Рассмотрим приемы анализа балансового отчета в Excel.

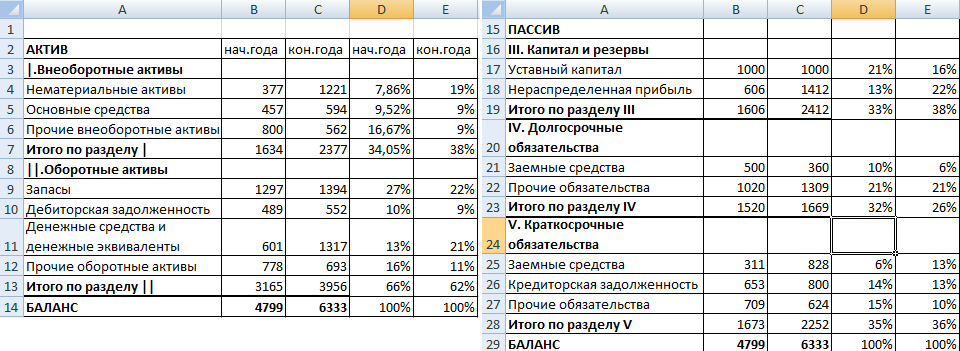

Сначала составляем баланс (для примера – схематично, не используя все данные из формы 1).

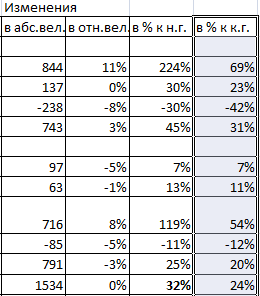

Проанализируем структуру активов и пассивов, динамику изменений величины статей – построим сравнительный аналитический баланс.

- Представим значения на начало и на конец года в виде относительных величин. Формула: =B4/$B$14 (отношение значения на начало года к величине баланса на начало года). По такому же принципу составляем формулы для «конца года» и «пассива». Копируем на весь столбец. В новых столбцах устанавливаем процентный формат.

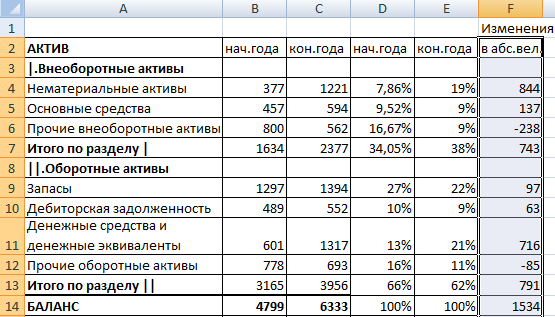

- Проанализируем динамику изменений в абсолютных величинах. Делаем дополнительный расчетный столбец, в котором отразим разницу между значением на конец года и на начало.

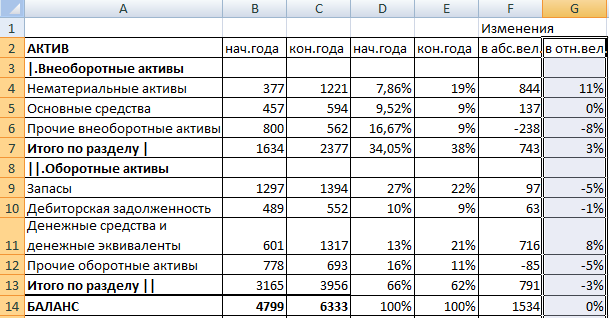

- Покажем изменения в относительных величинах. В новом расчетном столбце найдем разницу между относительными показателями конца года и начала.

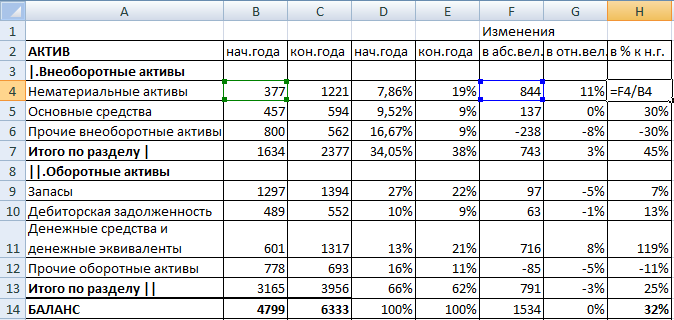

- Чтобы найти динамику в процентах к значению показателя начала года, считаем отношение абсолютного показателя к значению начала года. Формула: =F4/B4. Копируем на весь столбец.

- По такому же принципу находим динамику в процентах для значений конца года.

С помощью простейших формул мы отобразили динамику по статьям баланса. Таким же образом можно сравнивать балансы разных предприятий.

Какие результаты дает аналитический баланс:

- Валюта баланса в конце отчетного периода стала больше в сравнении с начальным периодом.

- Внеоборотные активы приращиваются с более высокими темпами, чем оборотные.

- Собственный капитал предприятия больше, чем заемный. Причем темпы роста собственного превышают динамику заемного.

- Кредиторская и дебиторская задолженность приращиваются примерно в одинаковом темпе.

Статистический анализ данных в Excel

Для реализации статистических методов в программе Excel предусмотрен огромный набор средств. Часть из них – встроенные функции. Специализированные способы обработки данных доступны в надстройке «Пакет анализа».

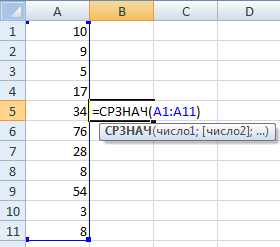

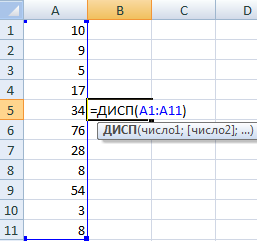

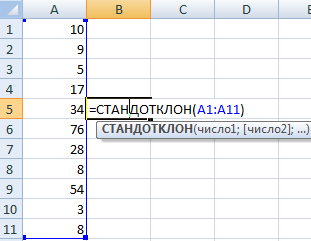

Рассмотрим популярные статистические функции.

- СРЗНАЧ – Среднее значение – рассчитывает выборочное или генеральное среднее. Аргумент функции – набор чисел, указанный в виде ссылки на диапазон ячеек.

- ДИСП – для вычисления выборочной дисперсии (без учета текстовых и логических значений); ДИСПА – учитывает текстовые и логические значения. ДИСПР – для вычисления генеральной дисперсии (ДИСПРА – с учетом текстовых и логических параметров).

- Для нахождения квадратного корня из дисперсии – СТАНДОТКЛОН (для выборочного стандартного отклонения) и СТАНДОТКЛОНП (для генерального стандартного отклонения).

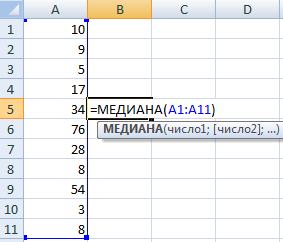

- Для нахождения моды совокупности данных применяется одноименная функция. Разделяет диапазон данных на две равные по числу элементов части МЕДИАНА.

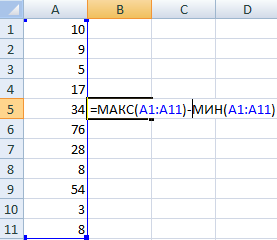

- Размах варьирования – это разность между наибольшим и наименьшим значением совокупности данных. В Excel можно найти следующим образом:

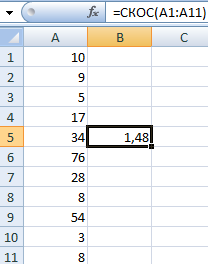

- Проверить отклонение от нормального распределения позволяют функции СКОС (асимметрия) и ЭКСЦЕСС. Асимметрия отражает величину несимметричности распределения данных: большая часть значений больше или меньше среднего.

В примере большая часть данных выше среднего, т.к. асимметрия больше «0».

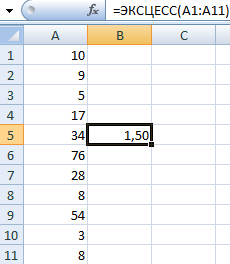

ЭКСЦЕСС сравнивает максимум экспериментального с максимумом нормального распределения.

В примере максимум распределения экспериментальных данных выше нормального распределения.

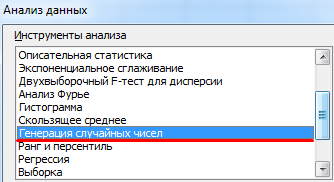

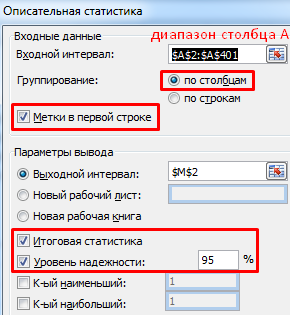

Рассмотрим, как для целей статистики применяется надстройка «Пакет анализа».

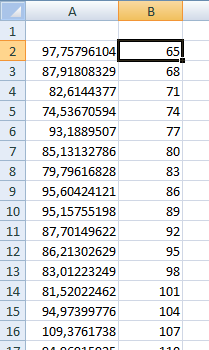

Задача: Сгенерировать 400 случайных чисел с нормальным распределением. Оформить полный перечень статистических характеристик и гистограмму.

- Открываем меню инструмента «Анализ данных» на вкладка «Данные» (если данный инструмент недоступен, то нужно подключить настройку анализа ). Выбираем строку «Генерация случайных чисел».

- Вносим в поля диалогового окна следующие данные:

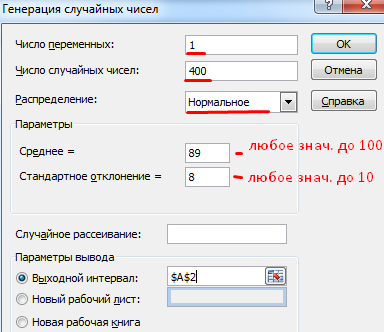

- После нажатия ОК:

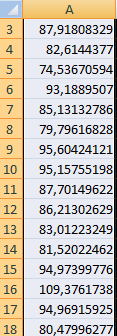

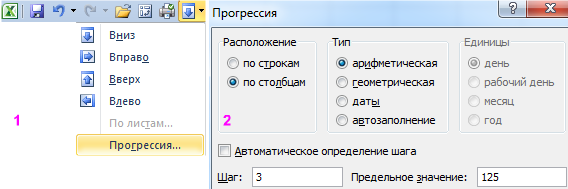

- Зададим интервалы решения. Предположим, что их длины одинаковые и равны 3. Ставим курсор в ячейку В2. Вводим начальное число для автоматического составления интервалов. К примеру, 65. Далее нужно сделать доступной команду «Заполнить». Открываем меню «Параметры Excel» (кнопка «Офис»). Выполняем действия, изображенные на рисунке:

- На панели быстрого доступа появляется нужная кнопка. В выпадающем меню выбираем команду «Прогрессия». Заполняем диалоговое окно. В столбце В появятся интервалы разбиения.

- Первый результат работы:

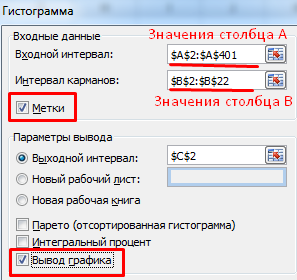

- Снова открываем список инструмента «Анализ данных». Выбираем «Гистограмма». Заполняем диалоговое окно:

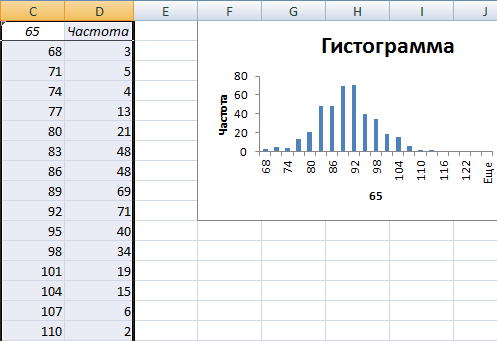

- Второй результат работы:

- Построить таблицу статистических характеристик поможет команда «Описательная статистика» (пакет «Анализ данных»). Диалоговое окно заполним следующим образом:

После нажатия ОК отображаются основные статистические параметры по данному ряду.

Скачать пример финансового анализа в Excel

Это третий окончательный результат работы в данном примере.

Если вы находитесь в момент своей жизни, чтобы начать бизнес, в одиночку или в партнерстве, и вы хотите сделать ваш общий отчет в Excel как отчет легко и быстро , мы научим вас, как это делать.

Сначала вам нужно немного узнать о таблицах, о том, для чего они нужны, как создать одну, лучшую. программы для создания электронных таблиц . Одна из лучших программ для реализации и создания вашей электронной таблицы для создание вашего баланса в Excel.

Excel — очень простой в использовании инструмент и с ним вы получите то, что хотите, с точки зрения соотношения, которое вы хотите получить в балансе вашего бизнеса. Бухгалтерский баланс предназначен для предприимчивых людей, начинающих свой первый бизнес.

Чтобы создать свой баланс в Excel, у вас должны быть предварительные знания о как используются все формулы Excel в электронной таблице, хотя чаще всего используется сумма всех значений, а также простое сложение, вычитание, умножение и деление.

Сначала создается заголовок, состоящий из трех частей. В первой части вы должны поместить название компании в первую строку, во вторую строку будет размещено название «Бухгалтерский баланс» . И, наконец, в третьей строке помещается название периода вашего баланса.

Название или название вашей компании используется для идентификации информации, которую вы собираетесь делать. Баланс также называется финансовым отчетом и период должен знать точную дату, когда было снято показание каждого из остатков на счете.

В левой части баланса у вас будут ресурсы, доступные компании, они представлены активами, а в правой части вы увидите, как эти ресурсы были профинансированы, это может быть с долгами перед третьими лицами , то есть пассивные.

Il может также финансироваться за счет собственных средств , то есть собственные средства. Помните, что согласно правилу бухгалтерского учета, капитал всегда должен равняться сумме обязательств и капитала вашего бизнеса, и вы должны указать это в своем отчете.

Что должен содержать ваш баланс в Excel?

Очень легко создать рабочий лист в Excel Помните, что для вашего баланса Активы будут слева, а Обязательства и Собственный капитал будут справа.

Активы компании могут быть оборотными, фиксированными, нематериальными. . Оборотные активы — это ресурсы, находящиеся в распоряжении компании и используемые для ее работы, в то время как основные средства представляют собой все движимое и недвижимое имущество, из которого оно состоит.

Нематериальные активы представляют собой все активы, доступные компании и которые по своему характеру не входят в текущую или фиксированную классификацию, но обеспечивают компании добавленную стоимость.

Обязательства представляют собой долги, которые компания должна третьим сторонам, и классифицируются на две группы: в текущем состоянии это долги или обязательства, которые должны быть оплачены в течение двенадцати месяцев.

А долгосрочные обязательства соответствуют обязательствам компании. платить в более длительные сроки в течение одного года, в то время как собственный капитал представляет собой ресурсы самой компании или ресурсы, предоставленные партнерами.

Пример управления балансом для развития вашего бизнеса

Создайте свой баланс в Excel для бухгалтерии и счетов вашей компании, расставьте данные по порядку и с правой стороны , то есть в капитале слева или справа от вас в обязательствах или в собственном капитале.

Например, если вы решили открыть винный магазин на 80 000 евро , из которых вы положили 55 000 евро, а ваша сестра ссудила вам 25 000 евро, и вы должны внести первую транзакцию в свой баланс.

Следовательно, в данном случае это было сделано для вкладывать капитал в бизнес . 55 000 евро и 25 000 евро на общую сумму 80 000 евро являются акционерным капиталом и должны быть размещены справа от вашего баланса, поскольку они являются источником капитала.

В бизнес-планировании разработка балансового отчета имеет смысл в том случае, когда необходимо оценить финансовое состояние организации, динамику коэффициентов ликвидности, платежеспособности, финансовой устойчивости и других показателей деятельности предприятия за период реализации проекта.

Если фирма осуществляет разработку бизнес-плана в специализированном программном продукте, формирование отчетности осуществляется по алгоритму, предусмотренному каждой конкретной программой. Но если бизнес-план формируется в Excel, то разработка форм отчетности, в том числе и методика формирования баланса, является прерогативой разработчика бизнес-плана.

Надо сказать, что бизнес-планирование в Excel не всегда обусловлено отсутствием возможности приобрести программный продукт. Нередко оно вызвано необходимостью более тонкой настройки отчетов, желанием максимально учесть особенности проекта при разработке бизнес-плана.

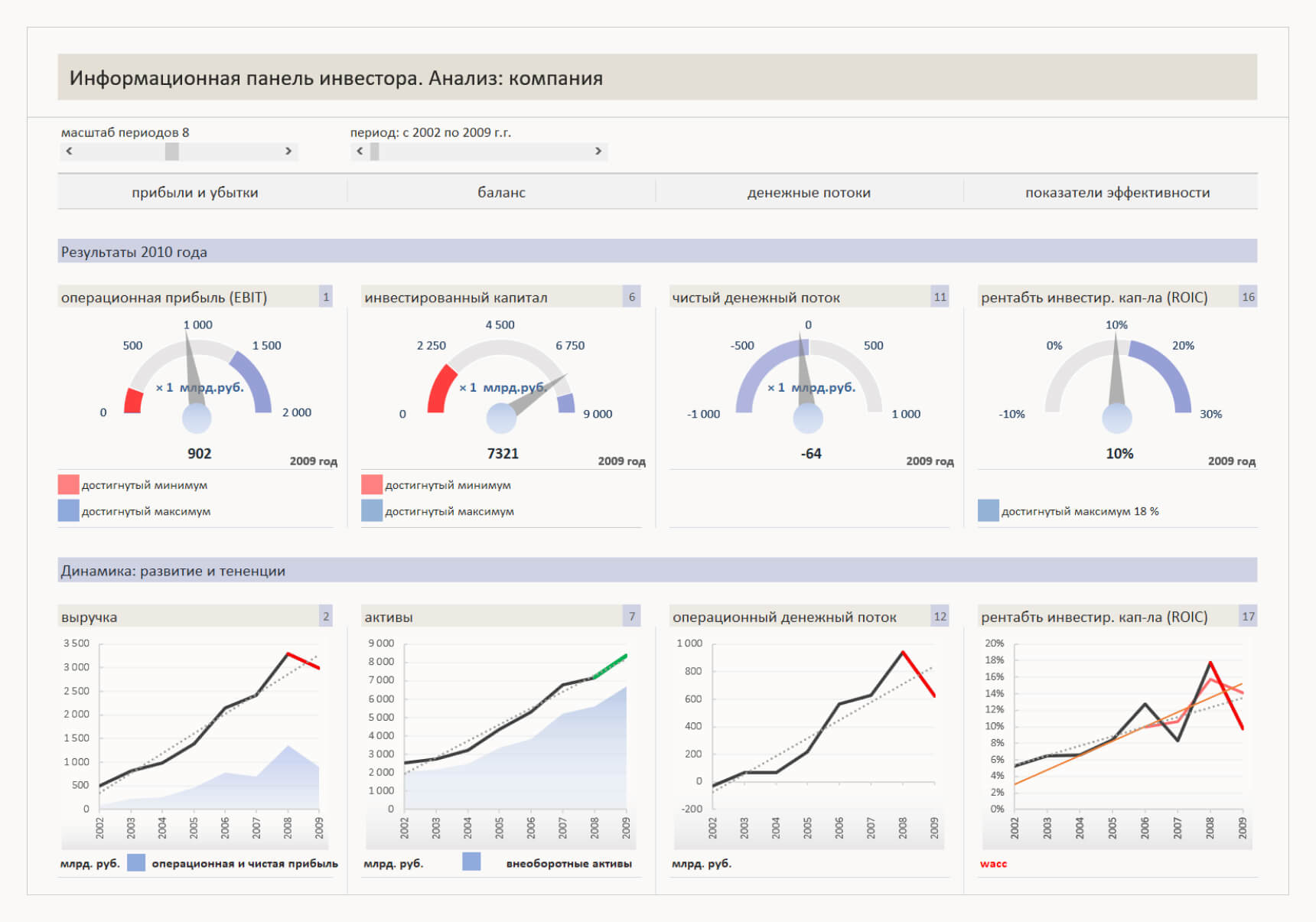

В данной статье рассмотрим методику формирования балансового отчета при разработке бизнес-плана в Excel по форме, применяемой с 2011 г.

Основная идея предлагаемой методики состоит в формировании баланса на основе данных отчета о движении денежных средств (кэш-фло) и отчета о прибылях и убытках. Таким образом, при необходимости построения баланса необходимо синхронизировать эти отчеты и структурировать их таким образом, чтобы они обеспечивали необходимую детализацию данных.

Перейдем к рассмотрению порядка заполнения строк управленческого баланса.

С 2011 г. вместо одной строки «Нематериальные активы» (далее — НМА) в балансе предусмотрено две строки: «Нематериальные активы» и «Результаты исследований и разработок». Если в балансовом отчете необходимо представлять эти суммы отдельно, то и в отчете кэш-фло мы также должны отразить вложения в исследования и разработки обособленно. При этом необходимо учесть, что в кэш-фло денежный поток отражается в полном объеме, с учетом косвенных налогов (НДС, акцизов и пр.). В балансовом отчете НМА и основные средства учитываются без НДС.

Пример 1

Предположим, проект предусматривает вложения в НИОКР. В отчете кэш-фло от инвестиционной деятельности отразится сумма вложений в исследования и разработки по годам: в 2012 г. — 500 тыс. руб., в 2013 г. — 250 тыс. руб. (табл. 1). В балансовом отчете результаты исследований и разработок на конец 2011 г. равны нулю, на конец 2012 г. — 500 тыс. руб., на конец 2013 г. — 750 тыс. руб. (табл. 2). Нашим проектом вложения в другие НМА и выбытие НМА из проекта не предусмотрены, но чтобы таблица кэш-фло была универсальной, введем в нее строки для учета вложений в другие НМА и выбытия активов.

|

Таблица 1. Кэш-фло, тыс. руб. |

|||||

|

№ п/п |

Показатель |

Итого |

2012 г. |

2013 г. |

2014 г. |

|

1 |

Поступления от продаж |

28 084 |

7622 |

19 458,2 |

1003 |

|

2 |

Суммарные переменные издержки |

13 994,8 |

4543 |

9451,8 |

|

|

3 |

Зарплата (сумма к выдаче) |

2126,28 |

928,29 |

1197,99 |

|

|

4 |

Оплата накладных расходов |

1293,28 |

481,34 |

747,92 |

64,02 |

|

5 |

Налоговые платежи, всего |

2700,88 |

634,98 |

1857,33 |

208,57 |

|

a |

В том числе: страховые взносы и страхование от несчастных случаев |

757,64 |

330,77 |

393,80 |

33,07 |

|

b |

налог на прибыль |

592,52 |

592,52 |

||

|

c |

налог на имущество |

1033 |

165,5 |

692 |

175,5 |

|

d |

НДС |

||||

|

e |

НДФЛ |

317,72 |

138,71 |

179,01 |

|

|

6 |

Кэш-фло от операционной деятельности (п. 1 – п. 2 – п. 3 – п. 4 – п. 5) |

7968,76 |

1035,19 |

6203,16 |

730,41 |

|

7 |

Вложения в основные средства |

36 000 |

35 000 |

1000 |

|

|

a |

В том числе: предназначенные для собственных нужд |

36 000 |

35 000 |

1000 |

|

|

b |

предназначенные для сдачи в аренду |

||||

|

8 |

Вложения в НМА |

750 |

500 |

250 |

|

|

a |

В том числе: вложения в исследования и разработки |

750 |

500 |

250 |

|

|

b |

вложения в прочие НМА |

||||

|

9 |

Финансовые вложения |

||||

|

a |

В том числе: краткосрочные |

||||

|

b |

долгосрочные |

||||

|

10 |

Выбытие основных средств |

||||

|

a |

В том числе: предназначенные для собственных нужд |

||||

|

b |

предназначенные для сдачи в аренду |

||||

|

11 |

Выбытие НМА |

||||

|

a |

В том числе: вложения в исследования и разработки |

||||

|

b |

вложения в прочие НМА |

||||

|

12 |

Возврат финансовых вложений |

||||

|

a |

В том числе: краткосрочные |

||||

|

b |

долгосрочные |

||||

|

13 |

Кэш-фло от инвестиционной деятельности (– п. 7 – п. 8 – п. 9 + п. 10 + п. 11 + п. 12) |

–36 750 |

–35 500 |

–1250 |

|

|

14 |

Собственные средства |

34 500 |

34 500 |

||

|

15 |

Заемные средства |

||||

|

16 |

Кэш-фло от финансовой деятельности (п. 14 + п. 15) |

34 500 |

34 500 |

||

|

17 |

Кэш-фло по всем видам деятельности (п. 6 + п. 13 + п. 16) |

5718,76 |

35,19 |

4953,16 |

730,41 |

|

18 |

Баланс наличности на начало периода |

35,19 |

4988,35 |

||

|

19 |

Баланс наличности на конец периода |

35,19 |

4988,35 |

5718,76 |

|

Таблица 2. Балансовый отчет, тыс. руб. |

||||

|

Показатель |

Код строки |

На конец 2011 г. |

На конец 2012 г. |

На конец 2013 г. |

|

I. ВНЕОБОРОТНЫЕ АКТИВЫ |

||||

|

Нематериальные активы |

1110 |

|||

|

Результаты исследований и разработок |

1120 |

500 |

750 |

|

|

Основные средства |

1130 |

0 |

28 474,58 |

26 101,69 |

|

Доходные вложения в материальные ценности |

1140 |

|||

|

Финансовые вложения |

1150 |

|||

|

Отложенные налоговые активы |

1160 |

37,46 |

||

|

Прочие внеоборотные активы |

1170 |

|||

|

Итого по разделу I |

1100 |

0 |

29 012,03 |

26 851,69 |

|

II. ОБОРОТНЫЕ АКТИВЫ |

||||

|

Запасы |

1210 |

350 |

760 |

|

|

НДС по приобретенным ценностям |

1220 |

0 |

63 |

136,8 |

|

Дебиторская задолженность |

1230 |

5226,28 |

4405,81 |

|

|

Финансовые вложения |

1240 |

|||

|

Денежные средства |

1250 |

0 |

35,19 |

4988,35 |

|

Прочие оборотные активы |

1260 |

|||

|

Итого по разделу II |

1200 |

0 |

5674,47 |

10 290,95 |

|

БАЛАНС |

1600 |

0 |

34 686,50 |

37 142,65 |

|

III. КАПИТАЛ И РЕЗЕРВЫ |

||||

|

Уставный капитал |

1310 |

34 500 |

34 500 |

|

|

Собственные акции, выкупленные у акционеров |

1320 |

|||

|

Переоценка внеоборотных активов |

1340 |

|||

|

Добавочный капитал (без переоценки) |

1350 |

|||

|

Резервный капитал |

1360 |

|||

|

Нераспределенная прибыль (непокрытый убыток) |

1370 |

–149,82 |

2370,06 |

|

|

Итого по разделу III |

1300 |

0 |

34 350,18 |

36 870,06 |

|

IV. ДОЛГОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА |

||||

|

Заемные средства |

1410 |

|||

|

Отложенные налоговые обязательства |

1420 |

|||

|

Резервы под условные обязательства |

1430 |

|||

|

Прочие обязательства |

1450 |

|||

|

Итого по разделу IV |

1400 |

0 |

0 |

0 |

|

V. КРАТКОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА |

||||

|

Заемные средства |

1510 |

|||

|

Кредиторская задолженность |

1520 |

0 |

336,33 |

272,58 |

|

Доходы будущих периодов |

1530 |

|||

|

Резервы предстоящих расходов |

1540 |

|||

|

Прочие обязательства |

1550 |

|||

|

Итого по разделу V |

1500 |

0 |

336,33 |

272,58 |

|

БАЛАНС |

1700 |

0 |

34 686,50 |

37 142,65 |

Если раньше в балансе основные средства и незавершенное строительство отражались обособленно, то с 2011 г. они учитываются в одной строке. При этом необходимо выполнение равенства:

Строка балансового отчета «Основные средства на отчетную дату» = Сумма инвестиций в основные средства, рассчитанная накопительным итогом – НДС – Амортизация основных средств, являющихся объектами инвестиций + Проценты по кредитам на приобретение основных средств, начисленные до ввода основных средств в эксплуатацию. (1)

Пример 2

Для того чтобы рассчитать стоимость основных средств для балансового отчета, необходимо создать дополнительную таблицу, содержащую данные о вводе основных средств в эксплуатацию, сумме начисленной амортизации и остаточной стоимости основных средств на начало и конец периода без НДС (табл. 3).

|

Таблица 3. Справочные данные по основным средствам |

|||

|

Объект |

Итого |

2012 г. |

2013 г. |

|

I. Основные средства, предназначенные для собственных нужд |

|||

|

Инвестиции в основные средства за период, тыс. руб. с НДС |

35 000 |

1000 |

|

|

В том числе НДС, тыс. руб. |

5338,98 |

152,54 |

|

|

Остаточная стоимость основных средств на начало периода, тыс. руб. без НДС |

|||

|

Ввод основных средств в эксплуатацию за период, тыс. руб. без НДС |

30 508,47 |

17 796,61 |

12 711,86 |

|

Амортизация основных средств за период, тыс. руб. без НДС |

4406,78 |

1186,44 |

3220,34 |

|

Остаточная стоимость основных средств на конец периода, тыс. руб. без НДС |

16 610,17 |

26 101,69 |

|

|

Стоимость незавершенного строительства на конец периода, тыс. руб. без НДС |

11 864,41 |

||

|

II. Основные средства, предназначенные для сдачи в аренду |

|||

|

Инвестиции в основные средства за период, тыс. руб. с НДС |

|||

|

Остаточная стоимость основных средств на начало периода, тыс. руб. без НДС |

|||

|

Ввод основных средств в эксплуатацию за период, тыс. руб. без НДС |

|||

|

Амортизация основных средств за период, тыс. руб. без НДС |

|||

|

Остаточная стоимость основных средств на конец периода, тыс. руб. без НДС |

|||

|

Стоимость незавершенного строительства на конец периода, тыс. руб. без НДС |

В 2012 г. планируется осуществить инвестиции в основные средства в сумме 35 000 тыс. руб. с НДС, из них основные средства в сумме 21 000 тыс. руб. с НДС будут введены в эксплуатацию в этом же, 2012 г., а основные средства в сумме 14 000 тыс. руб. на конец 2012 г. представляют собой вложения в объекты незавершенного строительства. Амортизация по основным средствам, введенным в эксплуатацию в 2012 г., составит 1400 тыс. руб.

Обратите внимание

Данные табл. 3 используются преимущественно для формирования отчета о прибылях и убытках и бухгалтерского баланса, поэтому стоимость основных средств, введенных в эксплуатацию, незавершенного строительства и амортизации мы приводим без НДС.

Таким образом, на конец 2012 г. остаточная стоимость основных средств составит 16 610,17 тыс. руб. ((21 000 – 1400) / 1,18), а стоимость незавершенного строительства — 11 864,41 тыс. руб. (14 000 руб. / 1,18). Следовательно, в балансовом отчете по строке «Основные средства» на конец 2012 г. необходимо указать 28 474,58 тыс. руб. (16 610,17 + 11 864,41). В 2013 г. инвестиции в основные средства составят 1000 тыс. руб. с НДС, ввод основных средств в эксплуатацию за 2013 г. — 12 711,86 тыс. руб. без НДС, сумма амортизации за 2013 г. — 3220,34 тыс. руб. без НДС. Таким образом, стоимость основных средств на конец 2013 г. составит 26 101,69 тыс. руб. (16 610,17 + 12 711,86 – 3220,34), объектов незавершенного строительства нет. Проверим полученное значение по формуле (1): 26 101,69 = 36 000 – 36 000 / 1,18 – 4406,78 (где 36 000 — сумма инвестиций; 36 000 / 1,18 — НДС; 4406,78 — амортизация).Проценты, начисленные до ввода основных средств в эксплуатацию, в нашем примере отсутствуют. Равенство, предусмотренное формулой (1), выполняется.

Доходные вложения в материальные ценности для целей бизнес-планирования можно обозначить как вложения в имущество, предназначенное для сдачи его в аренду. В нашем примере все основные средства предназначены для собственных нужд предприятия, поэтому данная строка в балансе равна нулю. В том случае, если предприятие планирует создание или приобретение основных средств для сдачи в аренду, в отчете кэш-фло и в таблице, содержащей справочные данные по основным средствам, это следует отразить обособленно.

В случае если в ходе реализации проекта предусмотрено участие фирмы в уставном капитале других организаций, предоставление займов другим организациям под долговые обязательства, приобретение ценных бумаг на долговременной основе, то заполняется строка балансового отчета «Финансовые вложения».

Если фирма осуществляет долгосрочные финансовые вложения, они отражаются в составе финансовых вложений во внеоборотных активах, а краткосрочные вложения формируют финансовые вложения, входящие в состав оборотные средств.

Такого рода операции необходимо отразить в отчете кэш-фло от инвестиционной деятельности. Для этого в отчет кэш-фло вводятся две строки: «Финансовые вложения» и «Возврат финансовых вложений», осуществленных фирмой ранее с детализацией на долгосрочные и краткосрочные финансовые вложения. При этом осуществление финансовых вложений будет представлять собой отток денежных средств и уменьшит итоговое значение кэш-фло, а их возврат, наоборот, является поступлением денежных средств и приведет к увеличению кэш-фло за отчетный период.

Если финансовые вложения обесцениваются, необходимо отражать их в балансовом отчете за минусом резервов, сформированных из финансовых результатов предприятия. В нашем случае рассмотрен бизнес-план, связанный с приобретением основных средств. Иная инвестиционная деятельность им не предусмотрена, поэтому финансовые вложения равны нулю.

Следующая строка балансового отчета — «Отложенные налоговые активы». Для целей бизнес-планирования отложенные налоговые активы можно представить как накопленное отрицательное значение налога на прибыль. Другими словами, если в отчетном периоде деятельность предприятия убыточна, то в последующих периодах на сумму полученного убытка можно будет уменьшить налог на прибыль, подлежащий уплате в бюджет. Таким образом, при получении убытка формируется актив, равный произведению суммы убытка на ставку налога на прибыль (при общей системе налогообложения), который может быть использован в дальнейшем.

Пример 3

По итогам 2012 г. планируется убыток в сумме 187,28 тыс. руб. (табл. 4). Это означает, что в последующие периоды сумма налога на прибыль будет уменьшена на 37,46 тыс. руб. (убыток 187,28 тыс. руб. × ставка налога на прибыль 20 %). Таким образом, на конец 2012 г. в балансовом отчете сформирован отложенный налоговый актив в сумме 37,46 тыс. руб. В 2013 г. планируется положительный финансовый результат (прибыль в сумме 3149,86 тыс. руб.), и отложенный налоговый актив будет в полном объеме признан для целей налогообложения налогом на прибыль (налог на прибыль, подлежащий уплате в бюджет, будет уменьшен на 37,46 тыс. руб.).

|

Таблица 4. Отчет о прибылях и убытках, тыс. руб. |

|||

|

Показатель |

Итого |

2012 г. |

2013 г. |

|

Валовой объем продаж |

23 800 |

6800 |

17 000 |

|

Суммарные переменные издержки |

11 100 |

3500 |

7600 |

|

Валовая прибыль (маржинальный доход) |

12 700 |

3300 |

9400 |

|

Налог на имущество |

1033 |

331 |

702 |

|

Накладные расходы |

1096 |

445 |

651 |

|

Зарплата |

2444 |

1164 |

1280 |

|

Начисления на ФОТ (страховые взносы и страхование от несчастных случаев) (30 % + 1 %) |

757,64 |

360,84 |

396,80 |

|

Суммарные постоянные издержки |

5330,64 |

2300,84 |

3029,80 |

|

EBITDA (прибыль до налогообложения, выплаты % по долговым обязательствам и амортизационных отчислений) |

7369,36 |

999,16 |

6370,20 |

|

Амортизация |

4406,78 |

1186,44 |

3220,34 |

|

Другие доходы |

|||

|

Убытки предыдущих периодов |

|||

|

Прибыль до выплаты налога |

2962,58 |

–187,28 |

3149,86 |

|

Суммарные издержки, отнесенные на прибыль |

|||

|

Налогооблагаемая прибыль (убыток) |

2962,58 |

–187,28 |

3149,86 |

|

Налог на прибыль (отложенные налоговые активы) |

592,52 |

–37,46 |

629,97 |

|

Чистая прибыль (убыток) |

2370,06 |

–149,82 |

2519,89 |

|

Рентабельность продаж, % |

10 |

«Прочие внеоборотные активы» балансового отчета представляют собой внеоборотные активы, не нашедшие своего отражения в других строках первого раздела данного отчета. В нашем случае они равны нулю.

Итог раздела I «Внеоборотные активы» балансового отчета представляет собой сумму всех строк, входящих в этот раздел.

Рассмотрим порядок формирования оборотных активов. Первая строка раздела II балансового отчета — «Запасы».

С 2011 г. форма баланса не предусматривает обязательную детализацию запасов по их видам. Тем не менее для расчета стоимости запасов нужно будет придерживаться существующей ранее классификации.

Запасы сырья и материалов на каждую отчетную дату рассчитываются следующим образом:

Запасы сырья и основных материалов на отчетную дату = Запасы сырья и основных материалов на начало периода + Поступление сырья и основных материалов за отчетный период (данные отчета кэш-фло минус НДС) – Расход сырья и основных материалов на производство продукции в отчетном периоде без НДС. (2)

Пример 4

В нашем случае предусмотрены запасы сырья и материалов в размере 10 % от суммы переменных расходов за период. Безусловно, в запасах предприятия могут быть не только сырье, но и основные материалы. Здесь могут находиться и вспомогательные материалы, инвентарь, хозяйственные принадлежности, канцтовары и пр. Но с учетом специфики проекта сумма всех этих материалов невелика, и мы делаем допущение, что все они списываются в том периоде, в котором приобретены, и не увеличивают стоимость материальных запасов.

По данным отчета о прибылях и убытках, в 2012 г. переменные расходы составят 3500 тыс. руб. без НДС (табл. 4). Сумма запасов сырья и материалов — 350 тыс. руб. без НДС (3500 тыс. руб. × 10 %). Сырье и материалы приобретаются предприятием на условиях 100%-ной предоплаты. Таким образом, в отчете кэш-фло за 2012 г. отразились переменные расходы в сумме 4543 тыс. руб. с НДС ((3500 тыс. руб. + 350 тыс. руб.) × 1,18).

В 2013 г. сумма переменных расходов согласно данным отчета о прибылях и убытках составит 7600 тыс. руб. без НДС. Исходя из этого, на конец 2013 г. должны быть сформированы запасы сырья и материалов в сумме 760 тыс. руб. без НДС. На начало 2013 г. у предприятия уже сформированы запасы в сумме 350 тыс. руб. без НДС. Следовательно, за 2013 г. необходимо их увеличить на 410 тыс. руб. (760 тыс. руб. – 350 тыс. руб.). Таким образом, в отчете кэш-фло за 2013 г. отразятся переменные расходы в сумме 9451,8 тыс. руб. ((7600 тыс. руб. + 410 тыс. руб.) × 1,18).

Проверим выполнение равенства по формуле (2) на конец 2013 г.: 760 = 350 + (9451,8 / 1,18) – 7600.

Предприятие, рассмотренное в нашем примере, не является сельхозпроизводителем, в связи с этим животные на выращивании и откорме у него отсутствуют.

Производственный цикл является коротким, он составляет менее 1 дня, поэтому незавершенного производства также нет. Если производство продукции отличается более длительным производственным циклом, затраты в незавершенном производстве будут определяться как стоимость ресурсов, относимых к переменным затратам и направленных в производство, за минусом переменных затрат, приходящихся на выпущенную продукцию.

Торговля товарами предприятием не осуществляется.

Отгрузка произведенной продукции происходит в день ее производства, поэтому запасы готовой продукции также равны нулю. В случае если объем реализации продукции меньше объемов производства, у предприятия формируются запасы готовой продукции, которые необходимо отразить в балансовом отчете по себестоимости.

Стоимость материалов отражается в балансовом отчете за минусом резервов под обесценение их стоимости.

«НДС по приобретенным ценностям» балансового отчета представляет собой сумму НДС, приходящуюся на все запасы.

В нашем случае все запасы являются объектом налогообложения НДС по ставке 18 %, поэтому значения строки баланса «НДС по приобретенным ценностям» — это 18 % от стоимости запасов. Например, на конец 2012 г. НДС по приобретенным ценностям составит 63 тыс. руб. (350 тыс. руб. × 18 %).

Строка баланса «Дебиторская задолженность» с 2011 г. отражает сумму и краткосрочной, и долгосрочной дебиторской задолженности.

Расчет сумм задолженности — это, пожалуй, самая сложная часть построения балансового отчета в Excel. Рассмотрим ее более подробно.

Для наглядности расчетов дебиторскую задолженность также представим как сумму нескольких компонент.

Задолженность покупателей и заказчиков возникает в том случае, если продукция, товары отгружены, услуги оказаны, но покупатели и заказчики не рассчитались за них в том отчетном периоде, в котором осуществилась отгрузка.

Задолженность покупателей и заказчиков определяется по следующей формуле:

Задолженность покупателей и заказчиков на отчетную дату= Задолженность покупателей и заказчиков на предыдущую отчетную дату + Валовой объем продаж по данным отчета о прибылях и убытках, увеличенный на НДС – Поступления от продаж за отчетный период по данным отчета кэш-фло*. (3)

Если значение задолженности покупателей и заказчиков больше нуля, речь идет о наличии дебиторской задолженности, и полученная сумма отражается по строке баланса «Дебиторская задолженность». Если расчетное значение задолженности покупателей и заказчиков меньше нуля, это говорит о наличии авансов, полученных от покупателей и заказчиков, и кредиторской задолженности предприятия, которая отражается в пассиве баланса по строке «Кредиторская задолженность».

Но структура дебиторской задолженности не ограничивается присутствием в ней долгов покупателей и заказчиков.

Дебиторами предприятия могут быть:

-

покупатели и заказчики — если возникает отсрочка платежей за отгруженные товары, выполненные работы, оказанные услуги;

-

поставщики и подрядчики — если им уплачены авансы (денежные средства перечислены, но товары на склад не поступили, работы еще не выполнены, услуги не оказаны);

-

бюджет и внебюджетные фонды — если платежи по налогам и другим обязательным платежам в бюджет, внебюджетные фонды превышают сумму начисленных налогов и обязательных платежей и др.

Для расчета суммы задолженности каждого вида используют формулы (4)–(10):

Задолженность предприятия перед поставщиками сырья и материалов на отчетную дату = Задолженность перед поставщиками сырья и материалов на предыдущую отчетную дату + Поступление сырья и материалов за отчетный период с НДС – Оплата сырья и материалов в отчетном периоде по данным отчета кэш-фло. (4)

Задолженность предприятия по зарплате на отчетную дату = Задолженность по зарплате на предыдущую отчетную дату + Сумма начисленной зарплаты в отчетном периоде по данным отчета о прибылях и убытках, уменьшенная на сумму НДФЛ – Выплата зарплаты в отчетном периоде по данным отчета кэш-фло. (5)

Задолженность предприятия по накладным расходам на отчетную дату = Задолженность по накладным расходам на предыдущую отчетную дату + Накладные расходы в отчетном периоде по данным отчета о прибылях и убытках, увеличенные на сумму НДС – Оплата накладных расходов в отчетном периоде по данным отчета кэш-фло. (6)

Задолженность предприятия по страховым взносам (начислениям на ФОТ) на отчетную дату = Задолженность по начислениям на ФОТ на предыдущую отчетную дату + Сумма начислений на ФОТ в отчетном периоде по данным отчета о прибылях и убытках – Оплата начислений на ФОТ в отчетном периоде по данным отчета кэш-фло. (7)

Задолженность предприятия по налогу на прибыль на отчетную дату = Задолженность по налогу на прибыль на предыдущую отчетную дату + Сумма начисленного налога на прибыль в отчетном периоде по данным отчета о прибылях и убытках – Оплата налога на прибыль в отчетном периоде по данным отчета кэш-фло. (8)

Если у предприятия имеется задолженность по налогу на прибыль, то ее необходимо скорректировать на сумму отложенных налоговых активов, погашаемых в отчетном периоде.

Задолженность предприятия по налогу на имущество на отчетную дату = Задолженность по налогу на имущество на предыдущую отчетную дату + Сумма начисленного налога на имущество в отчетном периоде по данным отчета о прибылях и убытках – Оплата налога на имущество в отчетном периоде по данным отчета кэш-фло. (9)

Задолженность предприятия по НДС на отчетную дату = (Поступления от продаж – Оплата переменных издержек – Оплата накладных расходов по данным отчета кэш-фло) / 1,18 × 18 % – НДС к возмещению по приобретенным основным средствам, рассчитанный накопительным итогом и не принятый к вычету ранее + НДС по приобретенным ценностям + НДС с суммы задолженности покупателей и заказчиков – НДС с суммы задолженности предприятия по накладным расходам – Оплата НДС в отчетном периоде. (10)

Положительное значение каждого вида задолженности предприятия, рассчитанной по формулам (4)–(10), говорит о наличии у него кредиторской задолженности, отрицательное — о наличии дебиторской задолженности. Таким образом, в строку баланса «Дебиторская задолженность» мы заносим задолженность поставщиков и заказчиков, а также модуль (абсолютное значение) отрицательных значений каждого вида задолженности, рассчитанной по формулам (4)–(10).

Пример 5

Для расчета дебиторской и кредиторской задолженности по каждому виду обязательств разрабатываем вспомогательную таблицу (табл. 5).

|

Таблица 5. Справочные данные для расчета дебиторской и кредиторской задолженности, тыс. руб. |

||||

|

№ п/п |

Показатель |

Итого |

2012 г. |

2013 г. |

|

1 |

Задолженность покупателей и заказчиков |

401,2 |

1003 |

|

|

2 |

Задолженность предприятия перед поставщиками сырья и материалов |

|||

|

3 |

Задолженность предприятия по зарплате |

84,39 |

||

|

4 |

Задолженность предприятия по накладным расходам |

43,76 |

64,02 |

|

|

5 |

Задолженность предприятия по страховым взносам |

30,07 |

33,07 |

|

|

6 |

Задолженность предприятия по налогу на прибыль |

|||

|

7 |

Задолженность предприятия по налогу на имущество |

165,5 |

175,5 |

|

|

8 |

Задолженность предприятия по НДС |

–4825,08 |

–3402,81 |

|

|

9 |

Задолженность предприятия по НДФЛ |

12,61 |

Задолженность покупателей и заказчиков: на конец 2012 г. составит 401,2 тыс. руб. (валовой объем продаж согласно данным отчета о прибылях и убытках 6800 тыс. руб. × 1,18 – поступления от продаж 7622,8 тыс. руб.); на конец 2013 г. — 1003 тыс. руб. (401,2 тыс. руб. + (17 000 тыс. руб. × 1,18) – 19 458,2 тыс. руб.). Полученные значения больше нуля, следовательно, они участвуют в формировании дебиторской задолженности предприятия.

В нашем примере при разработке бизнес-плана сделано допущение, что на конец отчетного периода предприятие не имеет авансов, полученных от покупателей, так как оплата за продукцию осуществляется по факту ее получения покупателем.

Оплата сырья и материалов осуществляется в день поставки, поэтому задолженность по оплате сырья и материалов по проекту отсутствует.

Задолженность предприятия по зарплате на конец 2012 г. составит 84,39 тыс. руб. (начисления по зарплате 1164 тыс. руб. × (100 % – ставка НДФЛ 13 %) – выплата зарплаты 928,29 тыс. руб.). По данным на конец 2013 г., задолженность предприятия по зарплате равна нулю.

По накладным расходам на конец 2012 г. у предприятия образуется задолженность в сумме 43,76 тыс. руб. (445 тыс. руб. × 1,18 – 481,34 тыс. руб.).

Задолженность предприятия по страховым взносам (начислениям на ФОТ) составит 30,07 тыс. руб. (360,84 тыс. руб. – 330,77 тыс. руб.).

Задолженность предприятия по налогу на имущество и НДФЛ рассчитывается аналогичным образом.

Задолженность по налогу на прибыль отсутствует.

При расчете суммы задолженности по НДС необходимо из суммы НДС, подлежащего уплате, отнять сумму НДС, принимаемого к вычету. Исходя из этого, на конец 2012 г. задолженность по НДС составит (–)4825,08 тыс. руб. ((7622,8 – 4543 – 481,34) / 1,18 × 0,18 – 5338,98 + 63 + (401,2 / 1,18 × 0,18) – (43,76 / 1,18 × 0,18)).

Полученное отрицательное значение свидетельствует о том, что по НДС предприятие имеет не кредиторскую, а дебиторскую задолженность.

Таким образом, на конец 2012 г. сумма дебиторской задолженности предприятия составит 323,72 тыс. руб. (84,39 + 43,76 + 30,07 + 165,5), сумма кредиторской задолженности — 5226,28 тыс. руб. (401,2 + 4825,08).

Аналогичным образом рассчитываются показатели на конец 2013 г.

Обратите внимание

Кроме того, с 2011 г. предприятия обязаны формировать резервы по сомнительным долгам. Следовательно, сумма дебиторской задолженности должна отражаться в балансовом отчете за минусом сформированных резервов.

Строка баланса «Денежные средства» на отчетную дату полностью соответствует балансу наличности на соответствующую дату (по данным отчета кэш-фло).

Далее рассчитывается итоговая сумма оборотных активов и актив баланса.

Рассмотрим формирование пассивов баланса в нашем проекте.

В нашем случае уставный капитал (по данным отчета кэш-фло) соответствует сумме собственных средств, вкладываемых в проект, то есть 34 500 тыс. руб.

Собственные акции, выкупленные у акционеров, добавочный капитал, переоценка внеоборотных активов и резервный капитал проектом не предусмотрены, поэтому соответствующие им строки баланса равны нулю.

Строка баланса «Нераспределенная прибыль (непокрытый убыток)» на отчетную дату соответствует значению чистой прибыли (убытка), рассчитанному накопительным итогом (по данным отчета о прибылях и убытках).

Простым суммированием описанных выше пассивов находим итоговое значение раздела баланса «Капитал и резервы».

Далее формируются долгосрочные обязательства, рассчитываются сумма всех краткосрочных пассивов и валюта баланса. Баланс активов равен балансу пассивов на каждом шаге расчета.

* Если предприятие работает по предоплате, покупатели и заказчики осуществляют авансовые платежи. В случае если на конец периода авансы от покупателей и заказчиков получены, а товары не отгружены, работы не выполнены и услуги не оказаны, у предприятия — получателя денежных средств образуется кредиторская задолженность. Другими словами, не вся сумма поступлений от продаж может идти в погашение дебиторской задолженности, часть ее может представлять собой кредиторскую задолженность предприятия. Таким образом, при формировании данной строки балансового отчета необходимо учесть конкретную ситуацию и избежать ошибок в расчетах.

Статья опубликована в журнале «Планово-экономический отдел» № 12, 2011.

Перейти к содержанию

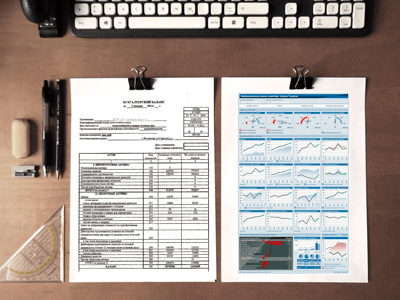

Анализ компании по данным отчетности

Интересный факт: я, автор блога про Power BI и Excel – по образованию не айтишник, а экономист. С большим опытом работы финансовым директором и консультантом по бюджетированию. Финансовый анализ – моя любимая тема. Также это является причиной, почему я так люблю наглядную управленческую отчетность и Dashboard-ы.

Дело в том, что финансовые отчеты и показатели требуют определенной подготовки от того, кто их смотрит. Я еще ни разу не встречал директора, который бы начал решительно что-то делать после слов: «У нас коэффициент текущей ликвидности равен 0,473».

Чтобы руководителям было удобнее читать и анализировать финансовые результаты, данные нужно приводить в удобный вид. Попробую неакадемическим языком описать основные показатели и представить их на одной информационной панели в виде графиков и диаграмм.

В файле приведен пример данных одной условной компании. На первой странице – отчет-Dashboard, на второй – поле для ввода данных: Доходы и расходы, Активы, обязательства и капитал, а на третьей – вычисления. Положительная или отрицательная динамика последнего периода окрашивается зеленым или красным цветом соответственно. Для расчета используются формулы и макросы.

Показатели деятельности обычно анализируют в динамике, с данными за несколько периодов. Рассмотрим подробно, как их рассчитать и проанализировать.

Анализ прибыли и убытков

Данные для анализа прибыли берутся из одноимённого отчёта — о прибыли и убытках (далее ОПиУ или P&L). В нём есть несколько показателей, на которые аналитики, собственники и руководители обращают внимание при оценке результатов деятельности.

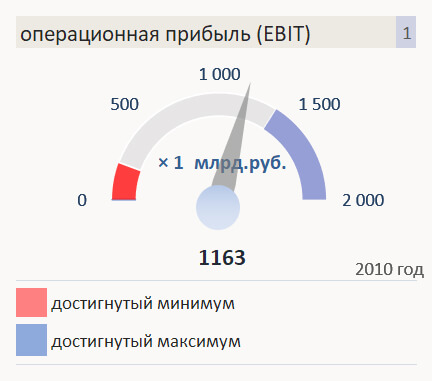

Операционная прибыль – это прибыль от основной (обычной) деятельности компании. Она рассчитывается как разница между выручкой без НДС и расходами по обычной деятельности. Если сопоставлять с российской отчетностью, операционная прибыль соответствует показателю Прибыль от продаж в Отчете о финансовых результатах (строка 2200).

Иногда под операционной прибылью понимают аббревиатуру EBIT (Earnings Before Interest and Taxes), или по-русски: прибыль до уплаты процентов и налогов. Хотя, если взглянуть строго, они отличаются тем, что EBIT включает доходы и расходы, не связанные с операционной деятельностью.

EBIT = Прибыль (убыток) до налогообложения (строка 2300) + Проценты к уплате (строка 2330).

Выручка в глазах некоторых собственников и руководителей является, пожалуй, главным показателем. Иногда главнее прибыли. Потому что ассоциируется с деньгами, и её легче всего понять и проконтролировать. В классической отчетности выручка оценивается по начислению и без косвенных налогов. Однако на практике руководитель для управленческих целей может попросить налоги не вычитать. В любом случае сумма берется из ОПиУ, строка 2110.

Выручку анализируют практически во всех разрезах: по контрагентам, товарам, городам, менеджерам, в динамике, в сравнении с планами и так далее. Анализ динамики, особенно по годам, корректнее проводить с учетом уровня инфляции.

Выручка и прибыль… если посмотреть на оба показателя на графике, видно, что они растут. При этом важно, чтобы прибыль по темпам роста опережала выручку. Как это увидеть? В основном все аналитические показатели «настроены» на результативные показатели: доходы, прибыли, рентабельность.

Если картинку «перевернуть» и посмотреть на долю расходов в выручке, откроется альтернативное видение – если эта доля растет, значит рост прибыли отстает от доходов, и наоборот. Да, конечно, нужно помнить, что необоснованное значительное сокращение расходов компании может привести к убыткам в долгосрочной перспективе (например, можно сэкономить на закупке сырья и показать высокую эффективность, но не долго).

Как говорили ранее, показатели чистой прибыли (строка 2400 Отчета о финансовых результатах) и операционной прибыли отличаются за счет налогов, доходов и расходов от неосновной деятельности. Чистая прибыль — это тоже один из главных показателей, на который пристально смотрит директор.

Нужно держать в голове, что на итоговую прибыль компании влияют ОНО и ОНА – отложенные налоговые обязательства и активы, что отрывает его от связи с денежным потоком. Столкнувшись с большой чистой прибылью, будьте готовы как аналитики, ответить на вопрос руководства, почему нет денег на то, чтобы заплатить с нее налоги.

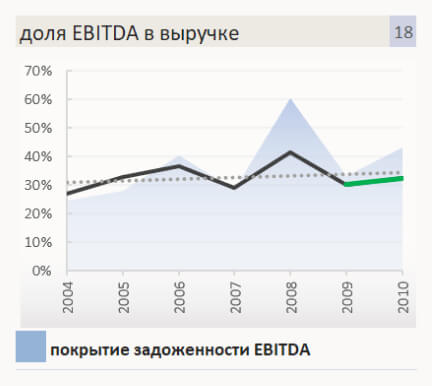

Показатель EBITDA (Earnings before interest, taxes, depreciation and amortization) — прибыль до вычета расходов по выплате процентов, налогов, и начисленной амортизации.

Главный показатель эффективности компаний. По крайней мере таким кажется, судя по тому, как часто его пытаются посчитать. Он возник во времена убыточности софтверных компаний, когда амортизация компьютеров «съедала» всю прибыль. Чтобы заинтересовать инвесторов, аналитики придумали показатель без главной статьи расходов.

Показатель EBITDA рассчитывают по отчетности МСФО, в РСБУ его возможный аналог по данным ОПиУ:

EBITDA = Прибыль до налогообложения (строка 2300) + Проценты уплаченные (строка 2330) — Проценты к получению (строка 2320) + Амортизация основных средств (которой, кстати, в ОПиУ нет — есть в приложениях к бухгалтерской отчетности).

Функция EBITDA — показать, сколько денег компания может теоретически направить на покрытие задолженности, так как амортизация — это не реальные платежи, при нулевой прибыли налог на прибыль в теории тоже будет нулевым, а проценты по кредиту могут быть теоретически снижены при смене собственника или источников финансирования.

Сравнение численности персонала и выручки показывает эффективность управления компанией с точки зрения ее организационной структуры — компенсируется ли рост численности персонала увеличением выручки и полученной прибыли.

Вроде просто и даже примитивно, но на совещаниях этот показатель может вызвать неприязнь к аналитику со стороны менеджеров среднего звена. А также неприязнь к менеджерам среднего звена со стороны руководства. В любом случае центром схождения взглядов будет аналитик.

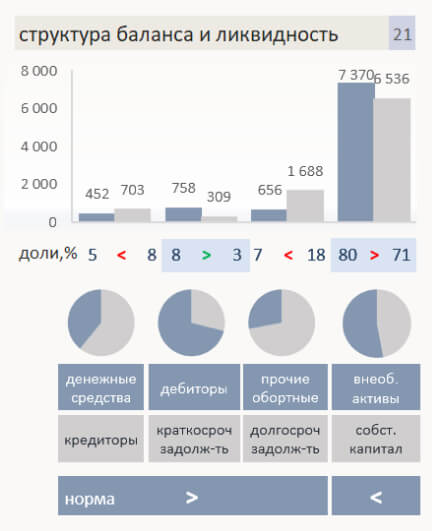

Анализ баланса

Анализ активов, обязательств и капитала проводится по балансу.

Активы — это ресурсы, контролируемые компанией в результате прошлых событий, от которых компания ожидает экономической выгоды в будущем (почти по МСФО). Существует много различных классификаций активов, половина из которых повторяется, а вторая печалит разум руководителей и собственников. Самое полезное – разделить активы на оборотные и внеоборотные.

Внеоборотные активы — строка 1100 баланса, нематериальные активы, основные средства, незавершённое строительство. К оборотным активам (строка 1200) относят запасы, НДС по приобретённым ценностям, дебиторскую задолженность, денежные средства.

Если у компании постоянно растут внеоборотные активы, а оборотные остаются на одном уровне, скорее всего руководство коллекционирует здания. Как раз это видно на графике – рост активов компании за счет увеличения внеоборотных активов, при примерно одинаковом уровне оборотных активов.

Вместе с анализом активов проводят анализ источников их финансирования. На графике показана динамика изменения инвестированного капитала.

По данным РСБУ Инвестированный капитал = Собственный капитал (строка 1300 баланса) + Долгосрочные обязательства (строка 1400).

Также можно рассчитать, как совокупные активы минус краткосрочные обязательства — получится аналог чистых активов. Долгосрочные обязательства считаются «безопасными» для финансирования в долгосрочной перспективе.

Рентабельность инвестированного капитала (ROIC) показывает отдачу инвестированных средств в деятельность компании.

ROIC = Чистая прибыль / Инвестированный капитал.

На графике рентабельность инвестированного капитала приведена в сопоставлении с средневзвешенной стоимостью капитала WACC за аналогичный период. WACC – показатель, напоминающий, что у капитала, даже собственного, есть процентная стоимость и инвесторы надеются что-то получить (подробнее о WACC: «Сколько стоит собственный капитал компании»).

Собственные оборотные средства, или рабочий капитал – это величина, на которую оборотные активы компании превышают ее краткосрочные обязательства. Используется для оценки возможности предприятия рассчитаться по краткосрочным обязательствам, реализовав все оборотные активы.

Собственные оборотные средства = Оборотные активы (строка 1200 баланса) – Краткосрочные обязательства (строка 1500).

Если верить литературе, собственные оборотные средства компании должны быть положительными. На практике, если они отрицательные, сотрудники компании должны чувствовать себя немного тревожно… А так – ничего страшного.

Доля обязательств в активах, наверное, больше всего показывает долгосрочную платежеспособность. Аналогов этого показателя много: финансовый леверидж, коэффициент финансовой зависимости или независимости (смотря что в числителе и знаменателе).

Все эти показатели сводятся к тому, что активы делят на обязательства, или собственный капитал на активы, или наоборот… В итоге мы получаем «разные» показатели, которые говорят об одном: если руководство не будет контролировать займы и кредиты, возможно начнутся проблемы и будут приходить гневные письма от кредиторов и банков.

Период оборота оборотных активов = Оборотные активы (строка 1200 баланса) / Выручка (строка 2110 Отчета о финансовых результатах) * длительность периода, дни.

С показателями оборачиваемости все просто: нужно выручку (или себестоимость) на что-то разделить и посмотреть, что получится. Чем быстрее оборачиваемость, тем лучше.

При анализе структуры баланса и ликвидности сравниваются активы, сгруппированные по степени их ликвидности (наиболее ликвидные активы А1, быстро реализуемые А2, медленно реализуемые А3 и труднореализуемые активы А4), с обязательствами по пассиву, сгруппированными по срокам их погашения (наиболее срочные обязательства П1, краткосрочные пассивы П2, долгосрочные пассивы П3 и капитал и резервы П4).

В финансовом анализе рассчитываются различные показатели ликвидности, такие как коэффициент абсолютной ликвидности, коэффициент текущей ликвидности и так далее…

…Так нужно было написать, потому что так требует классика.

По сути к коэффициентам ликвидности нужно относиться осторожно. Они, с одной стороны, нацелены на снижение финансовых рисков. С другой – с точки зрения ликвидности, самая идеальная компания та, которая откажется от бесплатной кредиторской задолженности, выдаст всем беспроцентные кредиты в виде «дебиторки», осмотрительно заполнит склады на год вперед, остановит деятельность, чтобы деньги с расчетного счета не уходили и покажет самые лучшие значения коэффициентов. Это, конечно, сарказм.

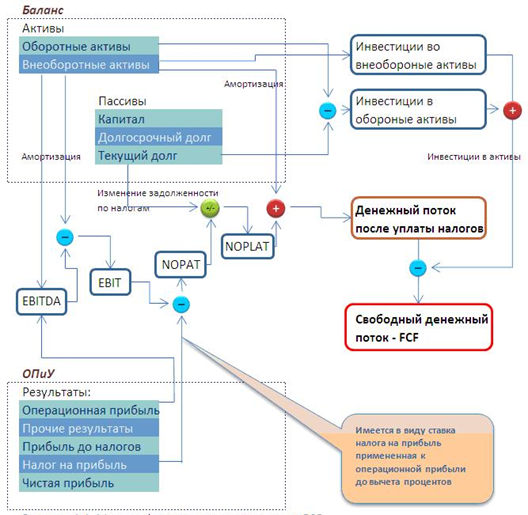

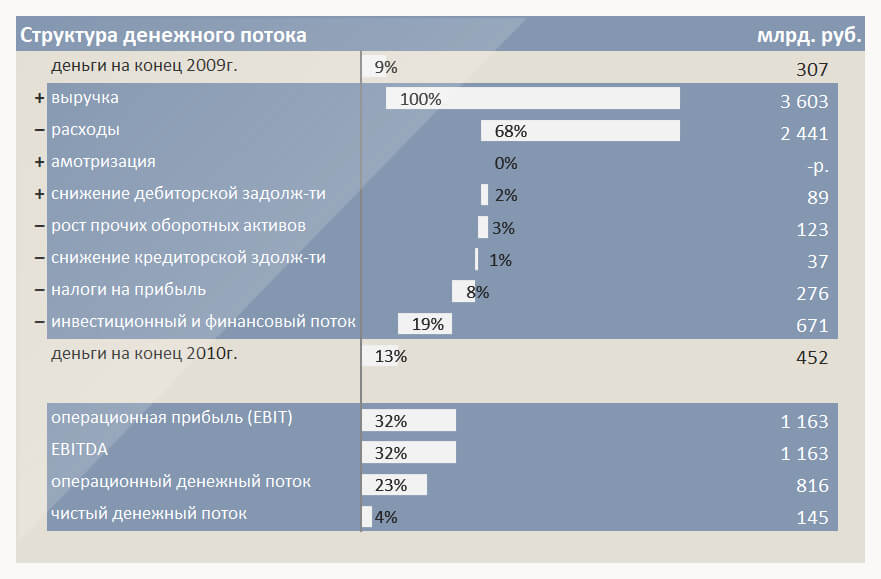

Анализ денежных потоков компании

Анализ денежных потоков прямым методом проводится по отчету о движении денежных средств. При анализе денежных потоков косвенным методом устанавливается взаимосвязь между прибылью и изменением остатка денежных средств, и используются данные Баланса и ОПиУ.

Деятельность компании разделяется на:

— операционную (текущую),

— инвестиционную – связанную с покупкой и продажей основных средств и нематериальных активов,

— финансовую деятельность – получение и погашение кредитов и займов, выплата дивидендов и финансовые вложения.

Операционный денежный поток – это деньги, которые проходят по счетам в рамках основной деятельности (оплата от покупателей, оплаты поставщикам, выплата заработной платы, расчеты с бюджетом, и т.д.)

Если денежный поток от операционной деятельности отрицательный, это не значит, что компания «работает в минус». Но в любом случае нужно контролировать, чтобы эта ситуация не стала хронической в долгосрочной перспективе.

Чистый денежный поток (Net cash flow) – это сумма всех денежных притоков и оттоков компании (сумма денежных потоков от операционной, инвестиционной и финансовой деятельности).

Это самый удобный показатель для пускания пыли в глаза. Если операционный поток отрицательный, инвестиционный – тоже, то собственнику не остается ничего кроме как взять кредит или перенаправить средства из другого бизнеса на покрытие минусов. То есть у собственника будет отток денег, а чистый денежный поток компании при этом будет положительным. Поэтому компании в годовых отчетах любят показывать его инвесторам.

Свободный денежный поток FCF (Free cash flow) – то, ради чего создается бизнес. Это деньги, которые инвесторы могут извлечь из оборота безболезненно – деньги, оставшиеся после оплаты всех потребностей компании.

FCF — это как раз та величина, которую дисконтируют при оценке стоимости бизнеса методом DCF (discounted cash flow) для расчета NPV.

Свободный денежный поток рассчитывается как разница между операционным денежным потоком и расходами на пополнение оборотных средств и капитальные нужды:

Показатель Free cash flow встречается в годовых отчетах крайне редко, и вот почему. Давайте построим отчет о движении денежных средств для компании по следующим операциям:

+ Поступления от покупателей 20 000

— Оплаты поставщикам 15 000

— Инвестиции 7 000

+ Кредит в банке 2 000

+ Получено от инвестора 1 000

В примере показано, что Net cash flow имеет положительное значение благодаря тому, что компания взяла кредит и получила деньги от инвестора. Free cash flow показывает, как компания работала на инвестора. Какой из этого следует вывод? Большинство методик оценки эффективности нацелены на оценку деятельности компании. В то время как главной мерой является то, какую отдачу компания дает учредителю.

На рисунке ниже показано, как можно рассчитать Free cash flow по данным ОПиУ и баланса.

Итак, все приведенные выше показатели способны, с одной стороны, как-то охарактеризовать компанию, а с другой – вызвать вопросительный взгляд на лице руководства и собственников. Особенно если перед этим вы им все-таки сказали, что денег на налог на прибыль не хватает. Все потому что нет ясности и не показана связь Прибыли, Баланса и Денег.

Показать эту связь можно, используя косвенный ДДС (отчет о Движении денежных средств).

Он строится так: к прибыли прибавляем амортизацию, корректируем на изменения статей в балансе и получаем денежный поток. При этом четко видно, за счет чего в компании нехватка денежных средств.

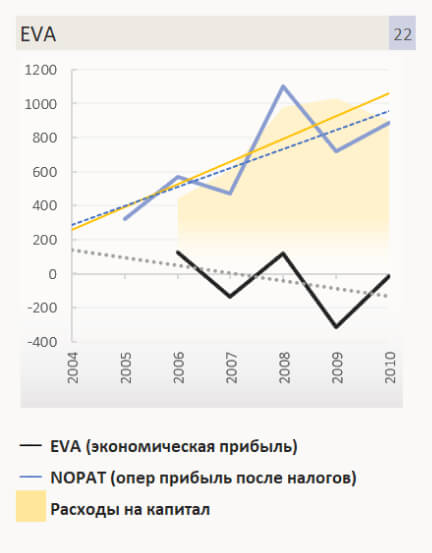

Стоимость компании

До сих пор мы говорили про эффективность, измеряемую «бухгалтерской» прибылью. Рассматривали заработанную прибыль, но не сопоставили ее с тем, сколько нужно заработать. То есть не учли расходы на капитал и не посчитали экономическую прибыль.

Наиболее известной моделью расчета экономической прибыли является экономическая добавленная стоимость EVA:

EVA = Прибыль за вычетом налогов – Инвестированный капитал • WACC

Это абсолютный аналог показателя NPV. Он дает такой же результат (при правильной оценке), но при этом рассчитывается по привычной нам отчетности.

Вверх

Существует ли бухгалтер, который выполняет только свою работу? Если это вы — вам сказочно повезло, не то что остальным 99%. Многим приходится не только вести учет, но и заменять собой других специалистов, например, юриста — составлять претензии, подсчитывать размер пени и неустоек, а еще аналитика — следить за изменением показателей (стоимостью закупаемого сырья, затратами на производстве и т.д.). Где тут успевать читать налоговые новости, когда шеф настойчиво требует ежедневный отчет. Хорошо, что у бухгалтеров есть Excel.

Нельзя сказать, что он идеальный и подходит для решения всех задач, но тоже совершенствуется. Например, сейчас востребованными стали такие инструменты как формулы DAX и мини-приложение для Excel под названием Power Pivot — для анализа данных (в том числе больших баз).

Мы считаем, что бухгалтер заслужил более современные методы работы и уже рассказывали о них в статье Tableau, SQL, Power BI, Python. Почему в этих словах придется разбираться бухгалтеру. И уже в 2020 году. Но мы понимаем, что расстаться со старым другом нелегко, так что решили рассказать о некоторых полезных приемах работы с Excel.

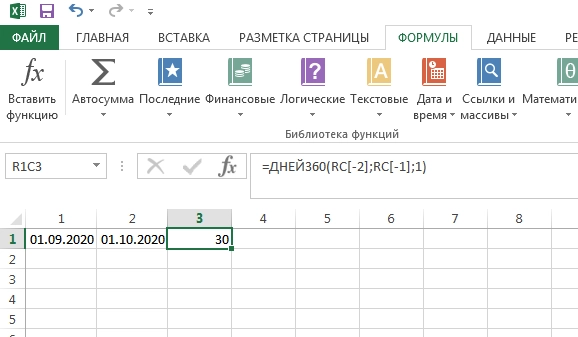

Подсчет календарных дней с помощью формулы

Для чего пригодится: посчитать дни для выставления пени по договору поставки или для расчета процентов по займу сотруднику. Удобно, если такие расчеты приходится делать постоянно без помощи программы, или вы хотите ее перепроверить (мы слышали иногда ваша любимая программа шалит).

Как сделать: чтобы провести расчет, необходимо три свободных ячейки в таблице.

В первую вписываем дату начал периода, во вторую — дату конца периода, третья остается пустой.

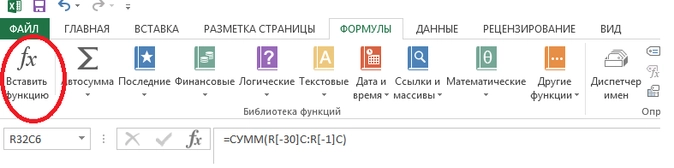

Выбираем третью ячейку и жмем «Вставить функцию». Вы можете найти ее по значку:

Или нажать Shift F3.

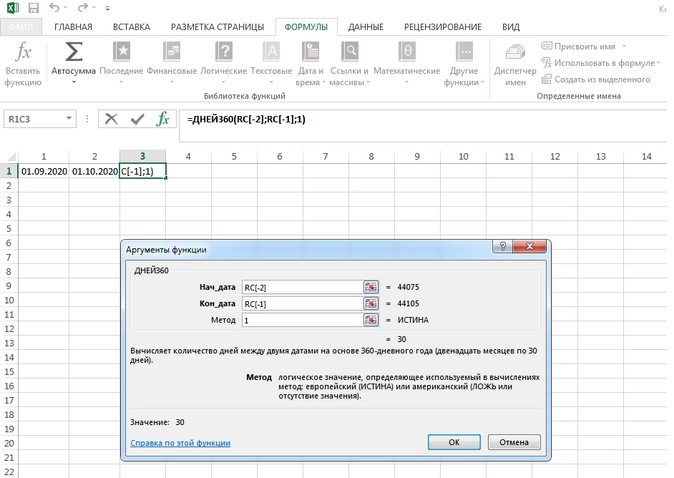

Появится окно со списком функций. Выбираем категорию «Дата и время», а из списка в окошке «Выберете функцию» — «ДНЕЙ360» и нажимаем Ок.

Еще одно окошко попросит ввести значение начальной и конечной даты — не нужно снова набирать их на клавиатуре, просто выберете соответствующие ячейки кликнув на них. В строке «Метод» ставим единицу и снова жмем Ок.

Лайфхак: если значение в ячейке отобразилось не в виде числа — измените формат ячейки ( щелкните правой кнопкой мыши, выберите «Формат ячейки» и установите «Числовой формат»).

Один нюанс — при расчете конечная дата в расчет дней не войдет. В нашем примере получилось 30 дней, если же в расчет должно войти 1 октября, то должно быть 31. Учитывайте это при расчете.

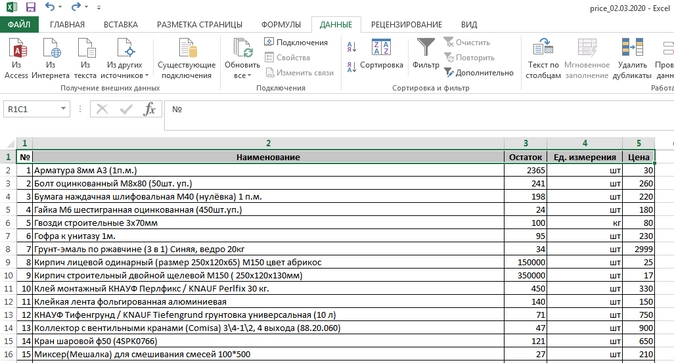

Сортировка данных

Для чего пригодится: буквально для всего. Если работаете с большой таблицей и надо сделать отбор определенных значений: сумма отгрузки от 100 тысяч, например, или все закупки после 1 сентября. Если нужно выстроить данные в порядке убывания цены или товары от А до Я.

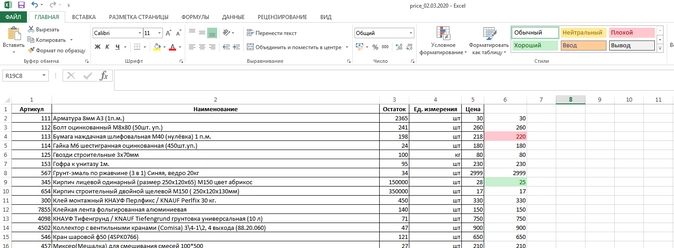

Как сделать: можно воспользоваться простыми фильтрами. Вот у нас прайс с материалами, мы хотим найти все, что дороже 1000 рублей. Установим фильтр.

Выделяем заголовок таблицы (там где наименование, цена и т.п.) как на скрине:

Открываем вкладку «Данные» и выбираем в меню «Фильтр». Теперь у каждого столбца появился треугольничек фильтра. Выбираем тот, что привязан к колонке «Цена», и можем отметить галочками те значения, которые хотим там найти. Мы оставили только цены более 1000. Жмем Ок и вот результат:

С помощью того же фильтра можно сортировать данные от меньшего к большему, в алфавитном порядке и наоборот.

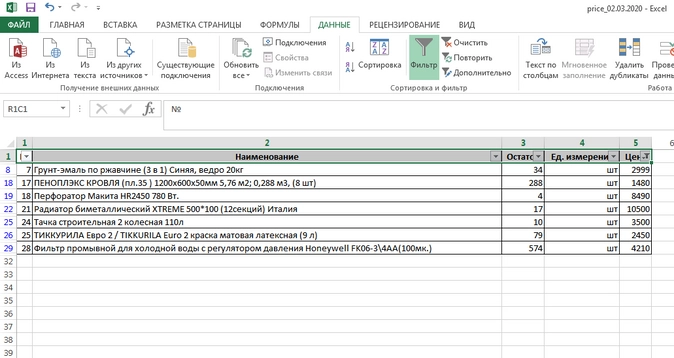

Сопоставление показателей за разные периоды

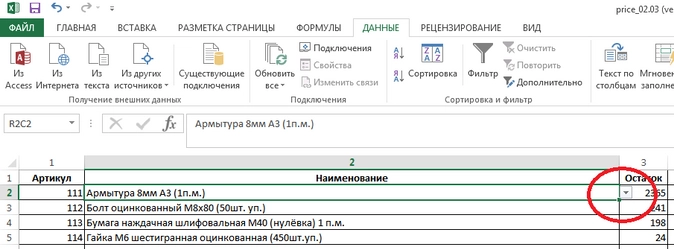

Для чего пригодится: проверить динамику показателя. Например, сравнить стоимость материалов по двум или более прайс-листам. Сравнение приходится делать с данными за разные годы, кварталы, месяцы или из разных источников.

Как сделать: для сопоставления понадобится «якорь» — уникальный показатель, свойственный для каждой единицы учета. Для товара или материала это может быть артикул.

Прибегнем к помощи функции «ВПР».

Итак, мы взяли и добавили в нашу книгу Excel еще один лист — Прайс 2, а в списке материалов вместо колонки порядкового номера появился артикул. Давайте сравним наши два прайса между собой.

Выделяем свободную ячейку рядом с первой строкой и колонкой цена (для наглядности), вот так:

На панели инструментов снова находим значок функций и нажимаем. Выбираем категорию — «Ссылки и массивы», функция — «ВПР».

Теперь надо настроить для нее аргументы. Искомое значение — наш «якорь» (выбираем первую ячейку в столбце Артикул в Прайсе № 2); Таблица — переходим на вкладку с первым прайсом (табличка последует за нами) и выделяем диапазон — всю таблицу со всеми строками и столбцами; Номер столбца — номер столбца с тем значением, которое хотим сравнивать — в нашем случае это цена — 5-й столбец; Интервальный просмотр — степень соответствия, чтобы искать точные значения ставим 0 и жмем Ок.

Получилось! Видим, что в первой ячейке цена такая же как и раньше, а что с остальными?

Протягиваем формулу на все ячейки нашего свободного столбца (ставим курсор на квадратик-уголок выделенной ячейки, нажимаем левую кнопку мыши и тянем вниз, не отпуская).

Если у вас появится значение «#Н/Д» — значит для этого артикула не нашлось значений во второй таблице.

На некоторые позиции изменилась цена, мы выделили ячейки, где цена снизилась зеленым, а где повысилась — красным цветом.

Лайфхак. Выделение можно сделать быстро с помощью панели инструментов. Посмотрите, вверху есть цветные кнопки с надписями «Плохой» , «Хороший» и другими. Достаточно встать на нужную ячейку и кликнуть соответствующую кнопку.

Поиск опечаток в таблицах

Для чего пригодится: страшный сон бухгалтера — в таблице Excel не выделяются допущенные ошибки. Пропустил букву в слове или местами перепутал, а то и совсем задумался, и вот в таблице уже на зарплата за сентябрь 2020-го, а «зряплата«…Так и директора обидеть недолго.

Чтобы ляпы не стали концом карьеры (и такое бывает), попробуйте проверять ваши таблички специальным инструментом.

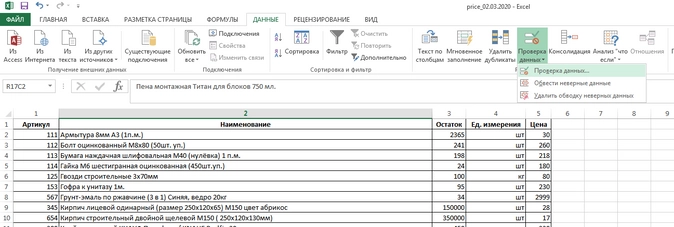

Как сделать: мы допустили несколько неловких опечаток в Прайсе № 2 и теперь придется их найти и исправить.

Выделяем диапазон, который будем проверять — у нас это весь столбец 2. Заходим на вкладку «Данные» и выбираем пункт «Проверка данных». Если что спросит — соглашаемся.

Появилось окошко с настройками. Указываем в них: Тип данных — «список»; Источник — выделяем диапазон с ячейками, которые являются эталонными, это может быть, например, верный список наименований контрагентов или товаров. В нашем случае выделяем столбец 2 в Прайсе № 1, где названия все правильные. Жмем Ок.

В столбце таблицы вы заметите кнопку-треугольничек (список).

Теперь выберем на верхней панели «Проверка данных» — «Обвести неверные данные» и ячейки, в которых есть опечатки, будут выделены красным овалом.

Н-да, армЫтура, кирпичЬ и клюйкая лента это не дело — исправляем: щелкаем на ячейку с ошибкой, жмем треугольничек-список, выбираем верное значение. Теперь все в порядке. В меню проверки данных на панели сверху выбираем «Удалить обводку неверных данных».

Орфографию можно проверить при помощи еще одного инструмента Excel — меню Рецензирование — Орфография. Справочнику могут не понравится обычные сокращения, вроде «шт». Просто добавьте его в словарь и программа вас больше не побеспокоит.

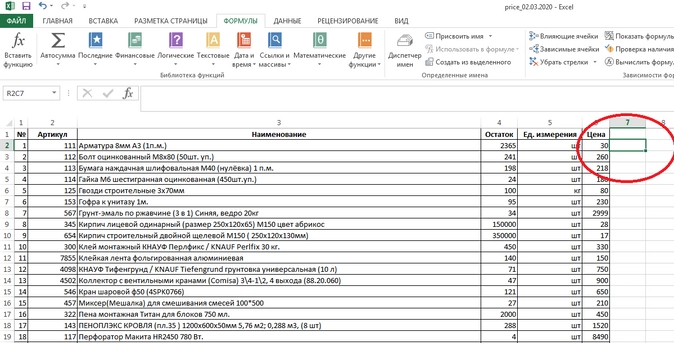

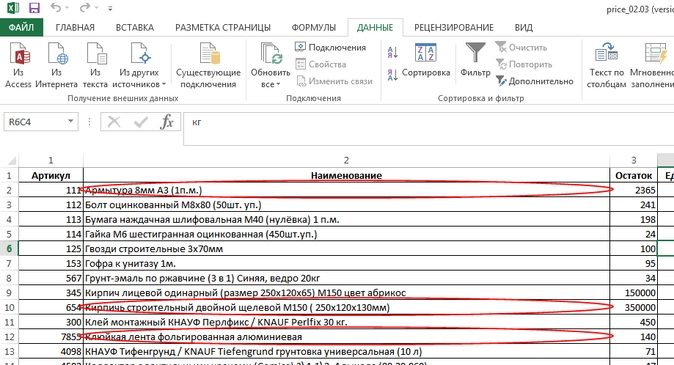

Определение влияния изменения данных на конечный расчет

Для чего пригодится: при расчете сметы, когда подгоняем итоговую сумму под определенную величину и меняем, например, стоимость работ.

Как сделать: мы не стали создавать смету и покажем вам все на примере знакомого нам прайса, только теперь добавим к нему колонку со стоимостью всех остатков.

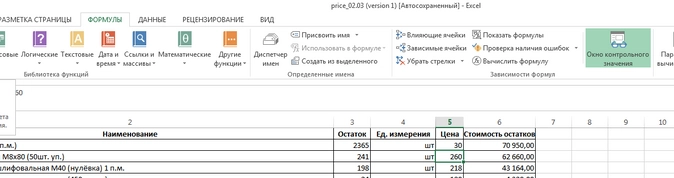

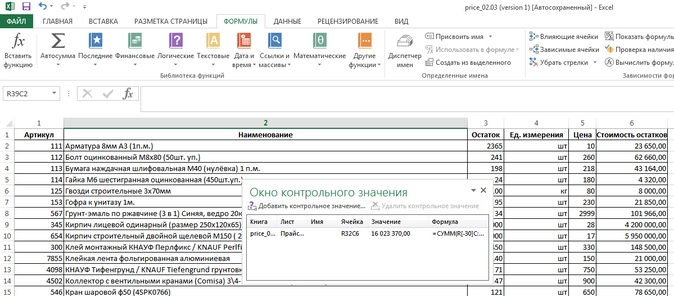

Итак, зайдите на вкладку «Формулы» и выберите «Окно контрольного значения».

В окне настроек нажмите «Добавить контрольное значение» и выделите ячейку с итогом, который хотите отследить, нажмите «Добавить». Так можно выбрать сразу несколько необходимых вам показателей.

Контрольное окно останется на экране, даже если вы перейдете на другой лист. В нем покажется значение итога при изменении каких-либо данных.

Мы переходить никуда не стали — просто изменили цену на первый товар в списке и итог поменялся:

При работе со связанными таблицами для расчетов на нескольких листах это удобно — не придется каждый раз возвращаться к итогам, чтобы проверить, как на них повлияли ваши манипуляции.