Ступень экономической эффективности финансового, трудового или материального ресурса характеризует такой относительный показатель, как рентабельность. Выражается в процентах и широко применяется для оценки деятельности коммерческого предприятия. Существует много видов данного понятия. Любое из них – это отношение прибыли к исследуемому активу или ресурсу.

Суть понятия коэффициента рентабельности

Коэффициент рентабельности продаж показывает деловую активность предприятия и отражает эффективность его работы. Оценка показателя позволяет определить, сколько денег от реализации продукции является прибылью компании. Существенно не то, сколько товара удалось продать, а то, сколько чистой прибыли заработала фирма. С помощью показателя можно также найти долю себестоимости в продажах.

Коэффициент рентабельности продаж анализируется, как правило, в динамике. Рост или падение показателя указывают на различные экономические явления.

Если рентабельность растет:

- Увеличение выручки происходит скорее, чем увеличение затрат (либо выросли объемы продаж, либо изменился ассортимент).

- Затраты снижаются быстрее, чем уменьшается выручка (компания либо подняла цены на продукцию, либо изменила структуру ассортимента).

- Выручка растет, а затраты становятся меньше (выросли цены, поменялся ассортимент либо изменились нормы затрат).

Однозначно благоприятными для компании являются первые две ситуации. Дальнейший анализ направлен на оценку устойчивости такого положения.

Вторую ситуацию для фирмы нельзя назвать однозначно благоприятной. Ведь показатель рентабельности улучшился формально (выручка-то снизилась). Для принятия решений анализируют ценообразование, ассортимент.

Если рентабельность снизилась:

- Затраты растут быстрее, чем выручка (под влиянием инфляции, снижения цен, увеличения норм затрат или изменения структуры ассортимента).

- Снижение выручки происходит быстрее, чем снижение затрат (упали продажи).

- Выручка становится меньше, а затраты – больше (увеличились нормы затрат, понизились цены или поменялся ассортимент).

Первая тенденция является однозначно неблагоприятной. Нужен дополнительный анализ причин для исправления ситуации. Вторая ситуация указывает на желание компании уменьшить сферу своего влияния на рынке. При обнаружении третьей тенденции нужно проанализировать ценообразование, ассортимент и систему контроля затрат.

Как рассчитать рентабельность продаж в Excel

Международное обозначение показателя – ROS. Всегда рассчитывается коэффициент рентабельности продаж по прибыли от продаж.

Традиционная формула:

ROS = (прибыль/выручка) * 100%.

В конкретных ситуациях может понадобиться расчет доли валовой, балансовой или иной прибыли в выручке.

Формула валовой рентабельности продаж (маржи):

(Валовая прибыль / выручка от реализации) * 100%.

Данный показатель показывает, уровень «грязных» денег (до всех вычетов), заработанных компанией от реализации продукции. Элементы формулы берутся в денежном выражении. Валовую прибыль и выручку можно найти в отчете о финансовых результатах.

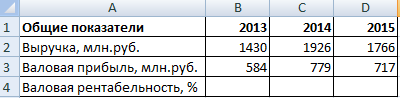

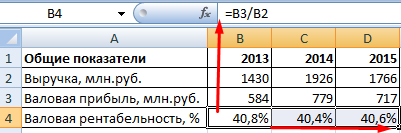

Информация для расчета:

В ячейках для расчета валовой рентабельности установим процентный формат. Вписываем формулу:

Показатель рентабельности по валовой прибыли за 3 года относительно стабилен. Это означает, что компания тщательно отслеживает порядок ценообразования, следит за ассортиментом продукции.

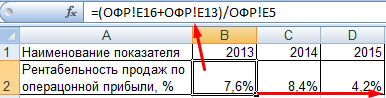

Рентабельность продаж по операционной прибыли (EBIT):

(Операционная прибыль / выручка от реализации) * 100%.

Показатель характеризует, сколько операционной прибыли приходится на рубль выручки.

Как рассчитать коэффициент рентабельности продаж – формула по балансу (форма 2):

((Стр. 2300 + стр. 2330) / стр. 2110) * 100%.

Данные для расчета:

Рассчитаем рентабельность по операционной прибыли – подставим в формулу ссылки на нужные ячейки:

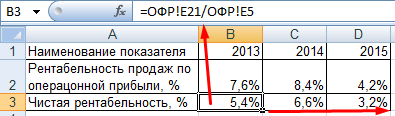

Формула рентабельности продаж по чистой прибыли:

(Чистая прибыль / выручка) * 100%.

Чистая рентабельность показывает, сколько чистой прибыли приходится на рубль выручки. Оба показателя берутся из отчета о финансовых результатах.

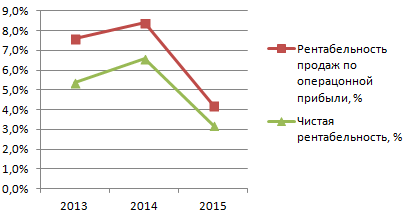

Покажем коэффициент рентабельности продаж на графике:

В 2015 году показатель значительно снижается, что расценивается как неблагоприятное явления. Необходим дополнительный анализ ассортиментного перечня, ценообразования и системы контроля затрат.

Нормой считается значение выше нуля. Более конкретный диапазон зависит от сферы деятельности. Каждое предприятие сравнивает свой коэффициент рентабельности продаж и нормативное значение по отрасли. Хорошо, если рассчитанный показатель практически не отличается от уровня инфляции.

версия 1.0 от 28 апреля 2021

Предназначена для расчетов рентабельности продаж в торговле с учетом наценок, скидок, расходов включаемых в себестоимость (расходов на доставку и предпродажную подготовку, например, фасовку и т.п.), операционных и других расходов. Облегчает расчет доходности, сравнение и выбор оптимальных вариантов.

Расчеты выполняются по общепринятым в мировой практике методикам и не зависят от национального законодательства.

Посмотрите, может быть вам также будет полезна таблица Точка безубыточности. Рентабельность продаж

С 21.06.2022 входит в состав таблицы Расчеты с процентами

Таблица выполняет:

- Расчет прибыли и рентабельности с учетом наценки, расходов включаемых в себестоимость (РвС), скидки

- Расчет плана продаж в денежном выражении (выручки) и натуральном выражении (в штуках, метрах, килограммах) исходя из плана прибыли

- Расчет влияния скидки на цену, прибыль, рентабельность, план продаж

- Сравнение по рентабельности и прибыли двух вариантов формирования цены с разными наценками, РвС, скидками, операционными и другими расходами

- Расчет минимальных наценок при которых разные виды прибыли равны 0: валовая, операционная, до налогов, чистая, EBITDA

- Дополнительно: Расчет НДС, сумма с НДС, выделение НДС, сумма без НДС

- Дополнительно: Расчеты с простыми и сложными процентами

Меня зовут Владимир Прохоров (ИП Прохоров В.В., ОГРНИП 311645410900040), я занимаюсь экономическими расчетами более 20 лет. С 1992 по 2008 год работал программистом и начальником отдела IT в банках и коммерческих организациях. Имею большой опыт в разработке программного обеспечения для банковских систем и бухгалтерии. С 2008 года разрабатываю Excel-таблицы экономическиой и управленческой тематики.

Со мной можно связаться по почте v_v_prokhorov@mail.ru (v_v_prokhorov@mail.ru), по телефону +7 927 055 9473, ВКонтакте vk.com/vvprokhorov

Предлагаю вам простую и удобную таблицу для расчета рентабельности. Таблица содержит 2 листа пояснений, 4 листа расчетов рентабельности и 2 дополнительных листа расчетов c НДС (ставку можно менять), простыми и сложными процентами.

Расчеты рентабельности выполняются в нескольких вариантах, можете выбрать наиболее удобный.

Лист «Абс»

Расчет рентабельности на единицу товара.

РвС, наценка и скидка в абсолютных числах (деньгах).

Расчет прибыли и рентабельности (см. скриншот ниже) с учетом расходов включаемых в себестоимость (РвС), наценок и скидок.

РвС, наценка и скидка задаются на единицу товара в абсолютных числах (в деньгах).

На этом листе под прибылью понимается

валовая прибыль = выручка — себестоимость.

Задаем:

- Цену закупки

- Наценку

- Расходы включаемые в себестоимость (РвС)

- Скидку

- План по прибыли

Таблица рассчитывает:

- Цену продажи

- Себестоимость

- Прибыль на единицу товара

- Валовую рентабельность (маржу, Gross profit margin)

- Исходя из плана прибыли и рентабельности рассчитывает план продаж по выручке и план продаж в натуральном измерении (штуках, метрах и т.д.)

- Исходя из плана продаж в натуральном выражении расчитывает план закупок в денежном выражении.

Кроме того, таблица рассчитывает влияние скидки на перечисленные показатели.

Данные вводятся в ячейки с голубым фоном, все остальное рассчитывает таблица.

Видим, что скидка 5% приводит к уменьшению маржи (валовой рентабельности) на 4.47 процентных пункта, что по отношению к первоначальной марже равной 15%, составляет 29.82%. Иными словами, скидка 5% уменьшает рентабельность почти на треть. При новом уровне рентабельности, чтобы выполнить план продаж по прибыли надо увеличить план продаж по выручке на 42.5%, а план продаж в натуральном выражении на 50%.

Можно сказать, что результат неожиданный: делаем скидку 5%, а чтобы обеспечить ту же прибыль, надо продать товара на 50% больше. Хорошо, что мы это выяснили путем расчетов, а не на реальных продажах, понеся убытки. Но чтобы это выяснить, надо сделать много расчетов, которые не все умеют делать, если вы покупаете описываемую таблицу, она делает расчеты за вас.

Лист «Проц»

Расчет рентабельности на единицу товара.

РвС, наценка и скидка в процентах.

Расчеты выполняемые на этом листе аналогичны расчетам листа «Aбс», с тем отличием, что РвС, наценка и скидка задаются в процентах. Иногда удобнее задавать наценки, расходы и скидки в деньгах, а иногда в процентах.

В исходном варианте таблицы заданы значения аналогичные листу «Aбс». Так, на листе «Aбс» заданы цена закупки 1000 и наценка 200 (что соответствует 20%), а на листе «Проц» заданы цена закупки 1000 и наценка 20%, аналогично заданы проценты для РвС и скидки. Соответственно, результаты расчетов на обоих листах одинаковы. Это сделано чтобы показать что оба подхода равноправны и дают одинаковый результат. Вы можете на этих листах вводить разные наценки и скидки.

Лист «Сравнение 2»

Расчет и сравнение рентабельности двух вариантов.

На ранее описанных листах акцент был сделан на скидку, но часто бывает полезно сравнить два варианта с разными исходными данными: закупочными ценами, РвС, наценками и скидками. Этот вариант расчета выполняется на листе «Сравнение 2». Здесь также можно учитывать влияние операционных и других расходов из Отчета о прибылях и убытках (финансовых результатах).

Сделать сравнение двух вариантов может быть полезно во многих случаях. Рассчитаем, например, такой простой и популярный прием: делаем наценку побольше, а потом даем скидку. Т.е. якобы делаем скидку, а на самом деле не делаем, остаемся, как говорят «при своих».

Сделаем расчет для двух вариантов, первый вариант базовый, без использования этого приема, второй вариант с использованием приема.

Вариант 1: наценка 20%, скидка 0%.

Вариант 2: наценка 25%, скидка 5%.

На первый взгляд кажется, что Вариант 1 равносилен Варианту 2, посмотрим что покажет расчет.

Смотрим самый информативный столбец — столбец относительных изменений (Изменение — %%), видим что в Варианте 2:

- SAL1 (Выручка с учетом скидки) уменьшилась на 1.04%

- GPM (Валовая рентабельность, Gross profit margin) уменьшилась на 5.96%

- OPM (Операционная рентабельность, Operating profit margin) уменьшилась на 20%

- ROS (Рентабельность до налогов, Рентабельность продаж, Return on Sales) уменьшилась на 24.21%

- NPM (Рентабельность по чистой прибыли, Net profit margin) уменьшилась на 30.53%

Самый важный показатель — чистая прибыль уменьшилась на 31.25%.

Расчет показывает, что Вариант 2 приводит к большим потерям.

При подробном взгляде может возникнуть вопрос — почему прибыль уменьшилась сильнее, чем соответствующая рентабельность? Потому что прибыль = выручка * рентабельность. Т.к. выручка тоже уменьшилась, прибыль уменьшилась в большей степени, чем рентабельность.

Сделаем еще одну попытку. Вариант 1 — базовый, Вариант 2 уменьшим скидку.

Вариант 1: наценка 20%, скидка 0%.

Вариант 2: наценка 25%, скидка 4%.

Получилось именно то, что мы хотели. Предварительный расчет рентабельности позволяет принять правильное решение и избежать крупных убытков. Очень полезно иметь инструмент, позволяющий быстро и безошибочно выполнять такие расчеты.

Лист «Min Наценка»

Расчет минимальных наценок для валовой, операционной, чистой и других видов прибыли.

Здесь под минимальной наценкой понимаем такую наценку при которой прибыль равна 0. Так как, согласно ОПУ, есть несколько видов прибыли, таблица вычисляет несколько минимальных наценок.

Лист по своей структуре повторяет Отчет о прибылях и убытках (финансовых результатах).

Видим, что существующая наценка 20% близка к минимальной наценке для cамого важного показателя — чистой прибыли 16%. Иными словами, при существующей наценке и существующем уровне расходов имеем очень маленький запас доходности и небольшие неблагоприятные изменения могут привести к тому, что прибыль сменится убытками. Нужно подумать о повышении наценки и сокращении расходов. Хорошо это выяснить не путем реальных потерь, а путем расчетов.

Посмотрите подробнее в Демо-версии

Как получить таблицу

Если Вам нужен удобный инструмент для быстрого, легкого и наглядного расчета важнейших показателей доходности, если Вы не хотите утонуть в море кропотливых расчетов, Вы можете получить эту Excel-таблицу «Расчет рентабельности», заплатив 595 руб. одним из указанных ниже способов.

Вы получаете отличный рабочий инструмент, который сэкономит массу Вашего времени, освободит от сложной утомительной работы, даст возможность сосредоточиться на результате, а не на хитростях вычислений.

Отзывы, вопросы, пожелания и другая переписка по поводу этой и других моих таблиц в гостевой книге сайта »»

Я гарантирую:

- Доставка в течение от нескольких минут до нескольких часов после прихода платежа. Сроки прохождения платежа для различных способов оплаты см. ниже.

- Все таблицы заполнены данными, которые служат примером и помогают понять логику работы.

- Таблицы снабжены подробными пояснениями по заполнению и работе.

- Отвечаю на любые вопросы по работе с таблицами. Конечно, предполагается что вы знакомы с предметной областью и имеете базовые навыки работы с Excel.

При выходе новой версии:

- Стоимость обновления зависит от того, насколько увеличивается функциональность новой версии таблицы.

- Сообщения о новых версиях получают только подписчики рассылки. Форма подписки внизу страницы.

Таблица

«Расчет рентабельности»

Стоимость: 595 руб.

Таблицы работают в Excel для Windows (Excel 2007, 2010, 2013, 2016, 365) и Mac (Excel 2011, 2016, 365). В ОpenOffice не работают.

Телефон для вопросов оплаты и доставки +7 927 055 9473

почта v_v_prokhorov@mail.ru (v_v_prokhorov@mail.ru)

Видео инструкция по оформлению заказа и оплате

Откроется в новом окне

Способы оплаты:

- Robokassa. Сервис приема платежей в интернете. Можно оплачивать используя компьютер (телефон) или через терминалы приема платежей и салоны связи.

- Карты Visa, MasterCard, Maestro, Мир

- Интернет-клиент Альфа-Банк, Русский Стандарт, Промсвязьбанк и др.

- Электронные деньги Яндекс.Деньги, QIWI, WebMoney, Wallet One (W1), Элекснет

- Терминалы

- Салоны связи Евросеть, Связной

Robokassa высылает электронный чек согласно 54-ФЗ «О применении контрольно-кассовой техники».

- Банк. Можно оплачивать через Сбербанк Онлайн, сервисы интернет-клиент других банков или через кассу любого банка.

На расчетный счет 40802810556000029171

Индивидуальный предприниматель Прохоров Владимир Викторович,

ИНН 645400330452,

КПП 0 (у ИП нет реквизита КПП, если требуется ввести — вводите 0),

ПОВОЛЖСКИЙ БАНК ПАО СБЕРБАНК,

кор.сч. 30101810200000000607,

БИК 043601607.

Обратите внимание, что указание формы собственнсти (Индивидуальный предприниматель) является обязательным.После оформления заказа можно распечатать счет для юр. лиц

или квитанцию по форме ПД-4 для физ. лиц.Также можно получить счет, написав на v_v_prokhorov@mail.ru (v_v_prokhorov@mail.ru).

В назначении платежа обязательно указывайте номер счета, например:

По счету № … За электронные таблицы «Расчет рентабельности». Без НДС.При платежах не из России в начале назначения платежа укажите код валютной операции {VO10100}

Например, назначение платежа:

{VO10100} По счету № … За электронные таблицы «Расчет рентабельности». Без НДС.

Где VO — заглавные латинские буквы, 10100 — цифры. Фигурные скобки обязательны. Пробелы внутри фигурных скобок не допускаются.

Доставка:

Cсылка на скачивание таблиц будет отправлена на указанный в заказе e-Mail после поступления денег. Придет письмо с темой «Вы оплатили счет №…». Если его долго нет, проверьте папку СПАМ.

Для способа 1 (Robokassa) письмо со ссылкой отправляется автоматически, сразу после поступления денег. Обычное время поступления денег — минуты. Сервис Robokassa высылает электронный чек согласно 54-ФЗ «О применении контрольно-кассовой техники».

Для способа 2 (Банк) письмо со ссылкой отправляется после поступления платежа на расчетный счет. Время поступления денег от нескольких часов до 2 рабочих дней, обычно, в пределах рабочего дня. Юридическим лицам и ИП высылаю pdf-копии накладной по форме Торг 12. Оригинал накладной высылается по запросу, в запросе укажите, пожалуйста, почтовый адрес.

Если нужны еще какие-либо документы, прошу согласовать этот вопрос ДО ОПЛАТЫ.

Дальнейшая переписка по поводу полученных таблиц

Дальнейшая переписка по поводу полученных таблиц (вопросы по работе с таблицами, обновления и т.п.) происходит через адрес, на который были отправлены таблицы. При переписке по эл.почте сохраняйте, пожалуйста, историю переписки, т.е. включайте в ответ все предыдущие письма и ответы на них. При этом помещайте Ваше сообщение вверху (перед историей).

Владимир Прохоров, 28 апреля 2021

P.S.

Если вы хотите получить рабочую версию одной таблицы и демо-версии всех остальных моих таблиц, подпишитесь на ознакомительную серию из 9 писем с кратким описанием таблиц

Вы получаете:

- Рабочую версию таблицы «Учет доходов и расходов». Ссылка на скачивание в первом письме.

- Демо-версии всех моих таблиц: Оценка стоимости бизнеса, Платежный календарь, Себестоимость, Инвестиции, Фин.анализ МСФО, Фин.анализ РСБУ, Точка безубыточности, Анализ ассортимента, Диаграмма Ганта, Личное планирование. Ссылка на скачивание в первом письме.

- Скидку 40% (4706 руб.) на комплект из пяти моих таблиц. Как получить скидку — во втором письме.

- Скидку порядка 20% на отдельные таблицы. Как получить скидку — в письме с описанием конкретной таблицы.

- Скидку 20% на новые таблицы. Срок действия скидки трое суток с момента отправки письма о новой таблице.

- Сообщения о новых таблицах.

- Сообщения о новых версиях таблиц.

- Сообщения об акциях скидок. Обычно срок действия скидки трое суток с момента отправки письма о скидке.

- Сообщения об исправленных вариантах при обнаружении ошибок.

Кроме этого, прошу учесть, что извещения об акциях скидок и выходе новых версий получают только подписчики. Никаких специальных объявлений на сайте не делается.

Некоторые письма рассылки будут содержать предложения с ограниченным сроком, поэтому рекомендую подписаться на тот адрес, который вы регулярно просматриваете.

Не рекомендую подписываться на корпоративные почтовые ящики, т.к. есть вероятность что почтовый сервер посчитает рассылку спамом.

Вводите адрес способом копирования/вставки. При ручном вводе велика вероятность ошибки. Я это вижу по адресам подписчиков ***@gmai.com, ***@gmail.ru, ***@mall.ru и подобным. Сколько опечаток делают в той части адреса, которая стоит до @, трудно представить.

Если письмо с подтверждением подписки не пришло в течение нескольких минут — адрес с ошибкой или письмо попало в спам.

Посмотрите полный список таблиц

Финансовый анализ. Главная страница

© 2008-2023 ИП Прохоров В.В. ОГРНИП 311645410900040

На чтение 5 мин Просмотров 35.9к.

Рассмотрим порог рентабельности предприятия, формулу расчета и ее связь с точкой безубыточностью и запасом финансовой прочности.

Порог рентабельности (аналог. BEP, breakeven point, точка безубыточности, критическая точка, порог прибыльности) – это объем продаж предприятия, при котором достигается минимальный уровень прибыли (равный нулю). Другими словами, предприятие функционирует на самоокупаемости своих затрат. Порог рентабельности предприятия иногда на практике называют точка безубыточности.

Цель оценки порога рентабельности в определении минимально допустимого уровня объема производства и продаж, на основе которого рассчитывают запас финансовой прочности необходимого для поддержания устойчивого функционирования предприятия. Порог рентабельности оценивают как собственники предприятия при планировании будущих объемов производства и продаж, а также кредиторы и инвесторы при оценке финансового состояния.

Содержание

- Порог рентабельности. Формула расчета

- Расчет порога рентабельности в Excel

- Определение порога рентабельности графически

- Порог рентабельности и запас финансовой прочности предприятия

Порог рентабельности. Формула расчета

При расчете порога рентабельности используют два вида затрат (издержек):

- Постоянные затраты (англ. VA, Variable Costs) – вид издержек предприятия, размер которых не зависит от изменения объема производства и продаж продукции.

- Переменные затраты (англ. FC, Fixed Costs) – вид издержек предприятия, размер которых напрямую зависит от объема производства и продажи продукции.

Постоянные затраты включат в себя – расходы на заработную плату персонала, аренда производственных и иных помещений, отчисления по единому социальному налогу и налогу на имущество, маркетинговые затраты и т.д.

Переменные затраты состоят из расходов на сырье, материалы, комплектующие, топливо, электроэнергию, премиальную часть заработной платы персонала и т.д.

Сумма всех постоянных затрат формирует совокупные постоянные и переменные затраты предприятия (TVC, TFC).

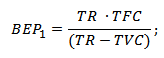

Для расчета порога рентабельности предприятия аналитически используют следующие две формулы:

где:

BEP1 (Breakeven point) – порог рентабельности в денежном эквиваленте;

TR (Total Revenue) – выручка от продаж продукции;

TFC (Total Fixed Costs) – совокупные постоянные затраты;

TVC (Total Variable Costs) – совокупные переменные затраты.

где:

BEP2 (Breakeven point) – порог рентабельности выраженный в натуральном эквиваленте (объем производства);

P (Price) – цена единицы проданного товара;

AVC (Average Variable Costs) – средние переменные затраты на единицу товара.

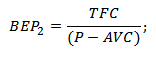

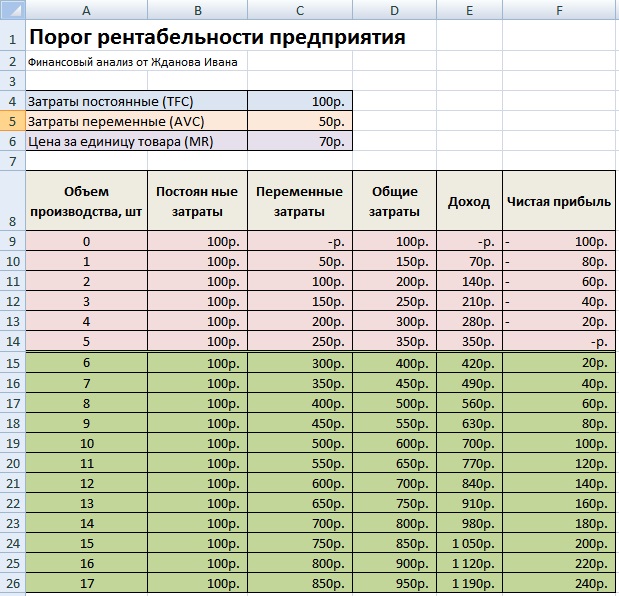

Расчет порога рентабельности в Excel

Для расчета порога рентабельности необходимо рассчитать постоянные, переменные затраты предприятия и объем продаж (реализации) товара. На рисунке ниже представлен пример основных параметров для расчета порога рентабельности.

На следующем этапе необходимо рассчитать как будет изменяться прибыль и затраты от объема реализации товара. Постоянные затраты, представлены в колонке «В», они не будут изменяться от объема производства. Переменные затраты на единицу продукции будут расти пропорционально производству (столбец «С»). Формулы расчета доходов и затрат будут следующие:

Переменные затраты предприятия =$C$5*A10

Общие затраты предприятия =C9+B9

Доход =A9*$C$6

Чистая прибыль =E9-C9-B9

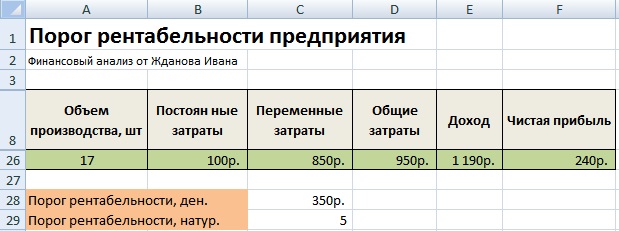

На рисунке ниже показан данный расчет. Порог рентабельности в данном примере достигается при объеме производства в 5 шт.

Предположим другую ситуацию, когда известны объемы продаж, переменные и постоянные затраты и требуется определить порог рентабельности. Для этого можно воспользоваться выше приведенными аналитическими формулами расчета.

Порог рентабельности в денежном эквиваленте =E26*B26/(E26-C26)

Порог рентабельности в натуральном эквиваленте =B26/(C6-C5)

Результат аналогичен «ручному способу» определения порога рентабельности. Следует отметить, что на практике не существует абсолютно постоянных или абсолютно переменных затрат. Все затраты носят дополнение «условно-постоянные» и «условно-переменные» затраты. Дело в том, что при увеличении выпуска возникает «эффект масштаба», который заключается в снижении стоимости (переменных затрат) производства единицы товара. Также и с постоянными затратами, которые тоже могут меняться со временем, например, арендная ставка по помещениям. В результате, при переходе предприятия от серийного к массовому возникает дополнительная норма прибыли и дополнительный запас финансовой прочности.

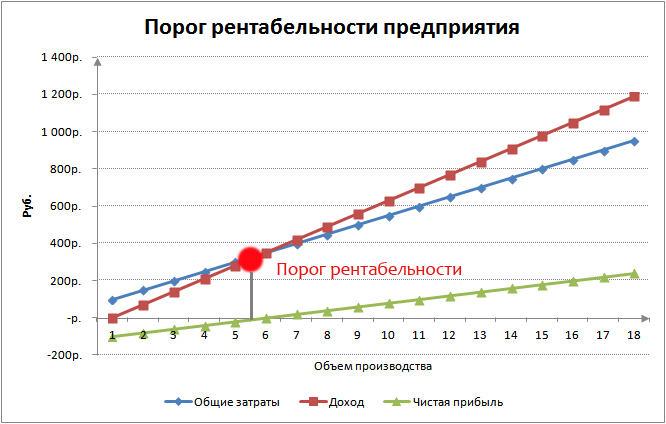

Определение порога рентабельности графически

Второй способ определения порога рентабельности – с помощью графика. Для этого воспользуемся уже выше полученными данными. Как видно, порог рентабельности соответствует точке пересечения дохода и общих затрат предприятия или равенство чистой прибыли нулю. Критический уровень рентабельности достигается при объеме производства в 5 шт.

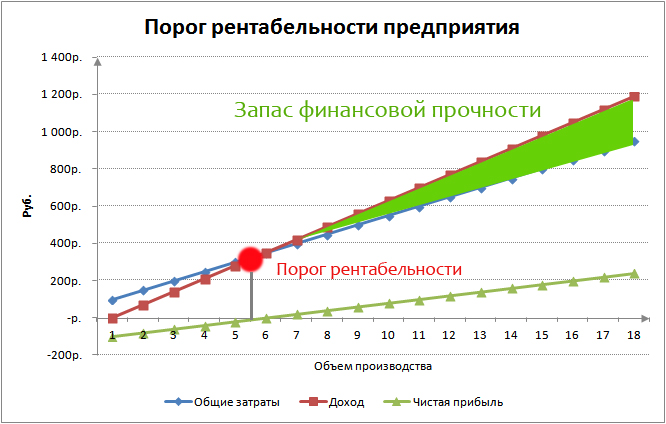

Порог рентабельности и запас финансовой прочности предприятия

Определение минимально допустимого уровня объема продаж позволяет планировать и создавать запас финансовой прочности – это избыточный объем продаж или объем чистой прибыли, который позволяет предприятию устойчиво функционировать и развиваться. К примеру, если текущий объем производства (продаж) соответствует 17 шт., то запас финансовой прочности будет равен 240 руб. На графике ниже показана область запаса финансовой прочности предприятия при объеме продаж 17 шт.

Запас финансовой прочности показывает удаленность предприятия от точки безубыточности, чем больше запас прочности, тем более финансово устойчиво предприятие.

Резюме

Порог рентабельности позволяет оценить критический уровень производства предприятия, при котором его прибыльность равна нулю. Данная аналитическая оценка важна для стратегического управления и разработки стратегий повышения объема продаж и планировании объема производства. В настоящее время на объем продаж влияет множество различных факторов: сезонность спроса, резкие изменения стоимости сырья, топлива, энергии, производственные технологии конкурентов и т.д. все это заставляет предприятие постоянно искать новые возможности для развития. Одним из современных перспективных направлений увеличения объема производства является развитие инноваций, так как это создает дополнительные конкурентные преимущества на рынке сбыта.

Автор: к.э.н. Жданов Иван Юрьевич

Для оценки эффективности вложений нужно обязательно знать, какую доходность они принесут (или принесли). А если таких вложений много? Их нужно как то сравнить. Чтобы понять — что было более выгодным. И вообще, как можно рассчитать доходность портфеля имея различные вложения (вклады в банке, облигации, акции и прочее). На разные суммы и различные сроки?

Например, что более выгодно? Вложить 57 тысяч на 3 месяца и заработать 3 тысячи. Или инвестировать 75 000 на восемь месяцев и получить 5500?

Как узнать процент эффективной доходности портфеля, если в течение года было постоянное снятие и внесение средств?

Итак, поехали!

Содержание

- Считаем прибыль

- Годовая доходность в процентах

- Доходность с учетом движения средств

- Расчет доходности в Excel

Считаем прибыль

Самая простая и базовая формула для определения «выгодности» вложений.

Разность между конечной суммой и начальной образует чистую прибыль.

Чтобы вывести в процентном соотношении воспользуйтесь формулой:

Доходность = (чистая прибыль) / сумму вложения * 100%.

Пример.

Купили акции Газпрома на 10 000 рублей. Через год все продали за 13 000 тысяч.

Чистая прибыль составила 3 тысячи рублей (13 000 — 10 000).

Доходность вложений 30% (3 000 / 10 000) * 100%).

В этой формуле есть один существенный недостаток. Она позволяет рассчитать только абсолютную доходность. Без привязки к периоду, за который она была получена.

Мы могли заработать 30% за 1 год. А могли бы и за 5 лет.

Годовая доходность в процентах

Более правильно оценить прибыль вложений можно с помощью годовой доходности.

Если простыми словами, то годовая доходность показывает, сколько зарабатывает инвестор на каждый вложенный рубль за одинаковый период времени.

Общепринятая оценка «одинакового периода времени» — это один год. Все проценты доходности полученные за разные промежутки времени сводятся к годовой ставке доходности.

Как это выглядит на практике?

Вложили деньги в акции Сбербанка — 30 000 рублей. И в акции Газпрома — 50 000 рублей

Через полгода, после роста котировок Сбербанка, продали все за 36 тысяч рублей.

Газпром вы держали ровно год и скинули бумаги за 65 тысяч.

Итог: На Сбербанке вы заработали за полгода 6 тысяч. На Газпроме 15 тысяч, но за целый год.

Если считать по общей доходности, то чистая прибыль в процентах составила бы:

- Сбербанк — 6 тысяч или 20%;

- Газпром — 15 тысяч или 30%.

Для правильной оценки эффективности инвестиций нужно все перевести в годовые проценты:

Формула:

Доходность (% годовых) = (прибыль в % * 365 дней) / срок инвестиций в днях.

Доходность Сбербанка = 20% х 365 дня / 180 дней = 40% годовых

Доходность Газпрома = 30% х 365 / 365 = 30% годовых.

Более выгодными оказались инвестиции в акции Сбербанка.

Доходность с учетом движения средств

А как вывести общий результат, например за год?

Складывать все доходности не очень удобно и трудоемко.

Самый простой и очевидный вариант — зафиксировать стоимость портфеля на начало и конец года. И вычислить общую прибыль.

Пример. На начало года инвестор обладал капиталом в 200 тысяч рублей. За счет выгодных инвестиций, через год его портфель оценивался в 240 тысяч.

Чистая прибыль 40 000 рублей или 20% годовых.

В этой методике расчета доходности есть один существенный минус, который будет искажать реальные цифры. А по простому, делать их совсем не правильными.

За рассматриваемый период не учитываются возможные движения средств по счету или портфелю.

Что это за движения:

- ввод-вывод средств;

- получения прибыли «извне». Например, купонный доход по облигациям или дивиденды по акциям.

Из примера выше. Если за месяц до окончания годового периода инвестор вносил дополнительные 40 тысяч рублей. Как это скажется на результате? В абсолютных цифрах мы также имеем +40 тысяч прибыли или 20% годовых. Но по факту результата ноль.

Другой вариант. Через 1 месяц инвестор не внес, а снял 40 тысяч. В итоге почти целый год он оперировал суммой на 20% меньше первоначальной. И все равно заработал 40 тысяч прибыли.

Или в течение года выплачивались дивиденды, купоны. Были постоянное внесение и вывод средств со счета. Как тогда? Как определить реальную доходность?

Для расчета есть специальная формула расчета процентов в зависимости от даты и суммы движения средств. Но думаю большинство (наверняка все) не будут ее пользоваться. Она слишком сложная и громоздкая. Даже ее приводить здесь не буду.)))

Расчет доходности в Excel

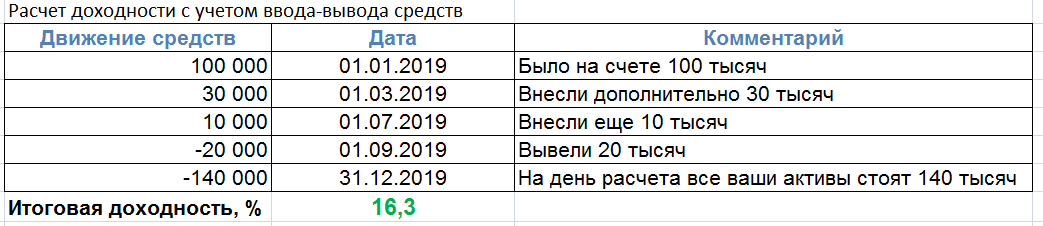

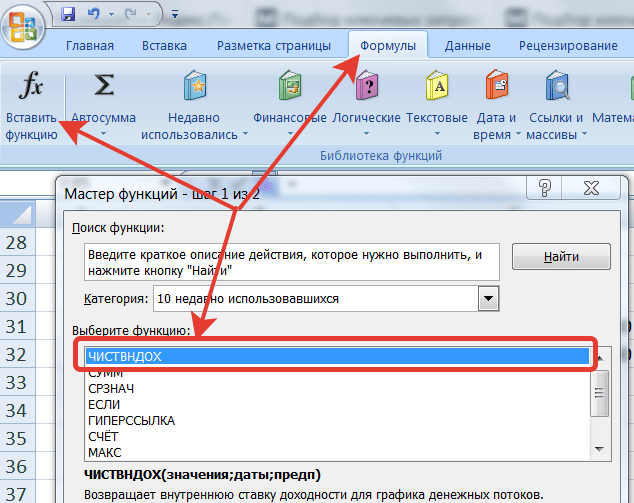

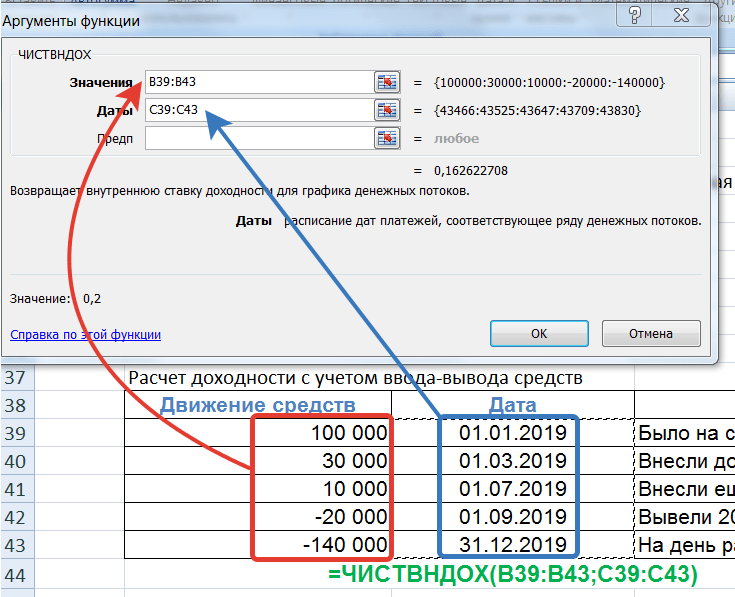

Есть более простой вариант расчета процентов в таблице Эксель. Нам поможет формула ЧИСТВНДОХ.

Все что нам нужно знать — это даты и суммы движений средств.

Как заполнить таблицу?

Нам нужны 2 колонки по движению денежных средств:

- сумма входящих и выходящих потоков

- Даты движений.

Все поступления на счет должны быть со знаком плюс. Снятия и прочие расходы обязательно со знаком минус. Конечная финальная сумма (на момент которой подсчитывается доходность) на счете тоже со знаком минус.

Вот как это выглядит на примере:

Как это сделать в Excel?

Вносим в таблицу собственные значения (по аналогии с примером выше).

Вызываем функцию ЧИСТВНДОХ.

В поля «Значение» и «Даты» вносим наши условия как на картинке ниже. Просто выделяя правой кнопкой мыши необходимый диапазон.

Саму формулу еще нужно умножить на 100. Дабы привести к более привычному нам виду. По умолчанию показывается не в процентах, в доле от единицы. В нашем случае — 0,16.

По ссылке, есть файл Excel с уже готовыми формулами, перечисленными в статье. Подставляете свои данные. Считаете прибыль. Радуйтесь (или огорчайтесь) полученной доходности.

Удачных инвестиций!

Как рассчитать индекс рентабельности инвестиций (PI)

Формулы и примеры

Индекс прибыльности – индикатор, экономический смысл которого выражает заинтересованность инвестора в проекте. Чем больше можно заработать, тем выше ПИ (PI).

Финансирование коммерческих проектов всегда сопряжено с рисками. Опасения вызывает достоверность прогнозирования по извлечению чистой прибыли. Даже самая тщательная оценка бизнес-плана основана на предположениях. Трудно предвидеть объемы продаж, а от них зависит соотношение получаемых доходов и сделанных вложений.

Несмотря на сложности, развитие бизнеса невозможно без взвешенного подхода к делу. Следовательно, предварительный анализ нужен, и одним из его критериев служит индекс рентабельности инвестиций. Статья рассказывает о том, как его рассчитать.

Что такое индекс рентабельности инвестиций (PI)

Понятия рентабельности, прибыльности и доходности в экономике означают степень эффективности работы вложенных средств. Эти показатели близки по смыслу физическому коэффициенту полезного действия.

В общем виде оценка доходности затрат производится по их результативности. Коэффициент рентабельности характеризует отношение суммы входящих денежных потоков к величине капитала, израсходованного на их получение. Он легко определяется «задним числом», методом деления одного показателя на другой.

Задача усложняется, если планируется финансирование инвестиционного проекта с трудно-прогнозируемым экономическим эффектом.

Индекс прибыльности (PI – аббревиатура английского термина Profitability Index) определяется как результат отношения сумм дисконтированного дохода и вложенного капитала. Иными словами, индекс показывает, сколько копеек приносит каждый рубль, потраченный на реализацию проекта. Особого пояснения требует слово «дисконтированный». В контексте, термин означает перерасчет прибыли с учетом фактора времени.

В течение срока реализации проекта деньги успевают обесцениться за счет инфляции. Средства, размещенные на банковском депозите, обеспечивают пассивную прибыль по годовой ставке с минимальным риском и без всяких хлопот. По этой причине о доходности инвестиций финансист судит по возможным последствиям размещения тех же средств, но в другие объекты. При этом, он оценивает сопутствующие факторы:

- риски,

- оборачиваемость капитала,

- ликвидность приобретаемых активов,

- перспективность проекта.

Немалую роль играет опыт проведения аналогичных операций.

В конечном счете формируется решение, основанное на относительной доходности, то есть на соотношении предполагаемой прибыли с некими базовыми значениями.

Чем выше индекс рентабельности проекта, тем привлекательней бизнес, нуждающийся в финансировании. Обычной ситуацией считается наличие альтернативных предложений. При выборе лучшего варианта для вложений требуется сравнение нескольких инвестиционных проектов.

Необходим единый подход, позволяющий не допустить ошибку. Важна бывает и интуиция, присущая наиболее прозорливым бизнесменом, но без объективной оценки не обойтись. Критерием принятия оптимального решения выступает коэффициент доходности инвестиций, рассчитанный для каждого объекта вложения.

Как рассчитать индекс доходности

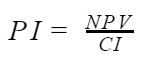

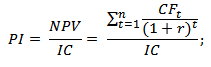

Метод определения рентабельности инвестиции (PI) проекта вкратце описан выше. Посчитать этот показатель можно по формуле:

- PI – индекс доходности инвестиций;

- NPV – сумма чистого дисконтированного дохода (с учетом ставки налога на прибыль);

- CI – величина вложенного капитала.

Как видно из математического выражения, индекс представляет безразмерный коэффициент: числитель и знаменатель — оба выражены в денежных единицах, которые взаимно сокращаются.

В некоторых случаях для удобства и наглядности PI измеряется в процентах. Для этого значение следует умножить на 100%.

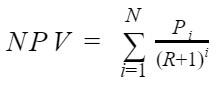

Чтобы дисконтировать (привести к актуальным условиям) доход, следует воспользоваться еще одной формулой:

- NPV – сумма чистого дисконтированного дохода;

- i – номер периода реализации проекта (года или месяца);

- N – общая продолжительность реализации проекта (в годах или месяцах);

- Pi – сумма прибыли за отдельный период под номером i, называемая входящим отдельным денежным потоком;

- R – дисконтная ставка.

Значение R устанавливается инвестором и является его внутренней нормой. В некоторых случаях оно равно ставке рефинансирования Центрального банка РФ, но чаще превышает ее. Дело в том, что у крупного предпринимателя есть альтернативные варианты вложений, обеспечивающие ему определенную отдачу. Отвлекая средства на менее рентабельные направления, бизнесмен несет потери.

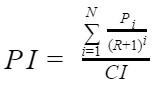

После простой подстановки, формула PI приобретает окончательный вид:

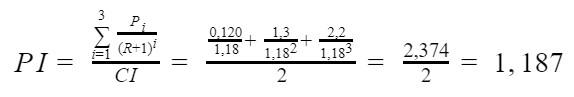

Теперь можно рассмотреть пример расчета.

- Сумма инвестиций в проект CI – 2 млн руб.

- Продолжительность реализации проекта N – 3 года.

- Прибыль за первый год – 120 тыс. руб.

- Прибыль за второй год – 1,3 млн руб.

- Прибыль за третий год – 2,2 млн руб.

- Дисконтная ставка – 18%.

После подстановки значений получается результат:

Из полученной итоговой суммы дисконтированного дохода (в числителе формулы) можно сделать вывод о том, что она больше вложенного капитала, а значение PI указывает, во сколько раз.

Очевидно, что за трехлетний период времени инвестору вернутся деньги, превышающие сумму вложений на 18,7%.

Анализ PI-индекса

Индекс прибыльности – индикатор, экономический смысл которого выражает заинтересованность инвестора в проекте. Чем больше можно заработать, тем выше ПИ (PI). NPV, то есть дисконтированный суммарный денежный поток наглядно показывает, сколько средств получит финансист за один оборот капитала. Таким образом, анализ дает двойные итоги: абсолютный и относительный.

Рассчитанный индекс доходности инвестиций прост в оценке. Если сравнивать его с единицей, возможны три варианта:

- PI > 1. Проект заслуживает внимания и подробного анализа на предмет выявления возможных ошибок. Необходимо перепроверить все исходные данные. Бывает, что влияющие на успех факторы дают погрешности в вычислениях. Если расчеты подтверждаются, инвестиция целесообразна.

- PI = 1. По критерию NPV наблюдается стопроцентная самоокупаемость без прибыли. В некоторых деловых кругах такой результат называют «бульоном с варенных яиц». Если модификация бизнес-проекта не позволяет выжать из него более высокую рентабельность, от финансирования лучше отказаться.

- PI Оценить статью

Индекс доходности (рентабельности) инвестиций. Формула. Пример расчета в Excel

Рассмотрим такой важный инвестиционный показатель как индекс доходности, данный показатель используется для оценки эффективности инвестиций, бизнес-планов компаний, инвестиционных и инновационных проектов.

Индекс доходности (англ. PI, DPI, Present value index, Profitability Index, benefit cost ratio) – показатель эффективности инвестиции, представляющий собой отношение дисконтированных доходов к размеру инвестиционного капитала. Другие синонимы индекса доходности, которые несут аналогичный экономический смысл: индекс прибыльности и индекс рентабельности.

Индекс доходности инвестиции. Формула расчета

PI (Profitability Index) – индекс доходности инвестиционного проекта;

NPV (Net Present Value) – чистый дисконтированный доход;

n – срок реализации (в годах, месяцах);

r – ставка дисконтирования (%);

CF (Cash Flow) – денежный поток;

IC (Invest Capital) – первоначальный затраченный инвестиционный капитал.

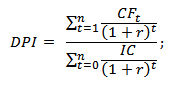

Дисконтированный индекс доходности инвестиций. Формула расчета

Существует модификация формулы индекса доходности инвестиционного проекта, которая позволяет учесть не единовременные затраты (вложения) в первом периоде времени, а вложения в течение всего срока реализации проекта. Для этого все последующие инвестиционные затраты дисконтируются. В результате формула будет иметь следующий вид:

DPI (Discounted Profitability Index) –дисконтированный индекс доходности; NPV – чистый дисконтированный доход; n – срок реализации (в годах, месяцах); r – ставка дисконтирования (%) инвестиции; IC – первоначальный затраченный инвестиционный капитал.

Сложности оценки индекса доходности на практике

Основная сложность расчета индекса доходности или дисконтированного индекса доходности заключается в оценке размера будущих денежных поступлений и нормы дисконта (ставки дисконтирования).

На устойчивость будущих денежных потоков оказывают влияние множество макро-, микроэкономических факторов: сезонность спроса и предложения, процентные ставки ЦБ РФ, стоимость сырья и материалов, объем продаж и т.д. В настоящее время на размер будущих денежных потоков ключевое значение оказывает уровень продаж, на который влияет маркетинговая стратегия фирмы.

Существует множество различных подходов оценки ставки дисконтирования. Сама по себе ставка дисконтирования отражает временную стоимость денег и позволяет привести будущие денежные платежи к настоящему времени. Так если проект финансируется только на основе собственных средств, то за ставку дисконтирования принимают доходности по альтернативным инвестициям, которая может быть рассчитана как доходность по банковскому вкладу, доходность ценных бумаг (CAPM), доходность от вложения в недвижимость и т.д. При финансировании проекта за счет собственных и заемных средств используют метод WACC. Более подробно методы оценки ставки дисконтирования рассмотрены в статье «Ставка дисконтирования. 10 современных методов расчета».

Что показывает индекс доходности?

Показатель индекс доходности показывает эффективность использования капитала в инвестиционном проекте или бизнес плане. Оценка аналогична как для индекса доходности (PI) так и для дисконтированного индекса доходности (DPI). В таблице ниже приводится оценка инвестиционного проекта в зависимости от значения показателя DPI.

Как рассчитать индекс рентабельности инвестиций (PI)

Формулы и примеры

Индекс прибыльности – индикатор, экономический смысл которого выражает заинтересованность инвестора в проекте. Чем больше можно заработать, тем выше ПИ (PI).

Финансирование коммерческих проектов всегда сопряжено с рисками. Опасения вызывает достоверность прогнозирования по извлечению чистой прибыли. Даже самая тщательная оценка бизнес-плана основана на предположениях. Трудно предвидеть объемы продаж, а от них зависит соотношение получаемых доходов и сделанных вложений.

Несмотря на сложности, развитие бизнеса невозможно без взвешенного подхода к делу. Следовательно, предварительный анализ нужен, и одним из его критериев служит индекс рентабельности инвестиций. Статья рассказывает о том, как его рассчитать.

Что такое индекс рентабельности инвестиций (PI)

Понятия рентабельности, прибыльности и доходности в экономике означают степень эффективности работы вложенных средств. Эти показатели близки по смыслу физическому коэффициенту полезного действия.

В общем виде оценка доходности затрат производится по их результативности. Коэффициент рентабельности характеризует отношение суммы входящих денежных потоков к величине капитала, израсходованного на их получение. Он легко определяется «задним числом», методом деления одного показателя на другой.

Задача усложняется, если планируется финансирование инвестиционного проекта с трудно-прогнозируемым экономическим эффектом.

Индекс прибыльности (PI – аббревиатура английского термина Profitability Index) определяется как результат отношения сумм дисконтированного дохода и вложенного капитала. Иными словами, индекс показывает, сколько копеек приносит каждый рубль, потраченный на реализацию проекта. Особого пояснения требует слово «дисконтированный». В контексте, термин означает перерасчет прибыли с учетом фактора времени.

В течение срока реализации проекта деньги успевают обесцениться за счет инфляции. Средства, размещенные на банковском депозите, обеспечивают пассивную прибыль по годовой ставке с минимальным риском и без всяких хлопот. По этой причине о доходности инвестиций финансист судит по возможным последствиям размещения тех же средств, но в другие объекты. При этом, он оценивает сопутствующие факторы:

- риски,

- оборачиваемость капитала,

- ликвидность приобретаемых активов,

- перспективность проекта.

Немалую роль играет опыт проведения аналогичных операций.

В конечном счете формируется решение, основанное на относительной доходности, то есть на соотношении предполагаемой прибыли с некими базовыми значениями.

Чем выше индекс рентабельности проекта, тем привлекательней бизнес, нуждающийся в финансировании. Обычной ситуацией считается наличие альтернативных предложений. При выборе лучшего варианта для вложений требуется сравнение нескольких инвестиционных проектов.

Необходим единый подход, позволяющий не допустить ошибку. Важна бывает и интуиция, присущая наиболее прозорливым бизнесменом, но без объективной оценки не обойтись. Критерием принятия оптимального решения выступает коэффициент доходности инвестиций, рассчитанный для каждого объекта вложения.

Как рассчитать индекс доходности

Метод определения рентабельности инвестиции (PI) проекта вкратце описан выше. Посчитать этот показатель можно по формуле:

- PI – индекс доходности инвестиций;

- NPV – сумма чистого дисконтированного дохода (с учетом ставки налога на прибыль);

- CI – величина вложенного капитала.

Как видно из математического выражения, индекс представляет безразмерный коэффициент: числитель и знаменатель — оба выражены в денежных единицах, которые взаимно сокращаются.

В некоторых случаях для удобства и наглядности PI измеряется в процентах. Для этого значение следует умножить на 100%.

Чтобы дисконтировать (привести к актуальным условиям) доход, следует воспользоваться еще одной формулой:

- NPV – сумма чистого дисконтированного дохода;

- i – номер периода реализации проекта (года или месяца);

- N – общая продолжительность реализации проекта (в годах или месяцах);

- Pi – сумма прибыли за отдельный период под номером i, называемая входящим отдельным денежным потоком;

- R – дисконтная ставка.

Значение R устанавливается инвестором и является его внутренней нормой. В некоторых случаях оно равно ставке рефинансирования Центрального банка РФ, но чаще превышает ее. Дело в том, что у крупного предпринимателя есть альтернативные варианты вложений, обеспечивающие ему определенную отдачу. Отвлекая средства на менее рентабельные направления, бизнесмен несет потери.

После простой подстановки, формула PI приобретает окончательный вид:

Теперь можно рассмотреть пример расчета.

- Сумма инвестиций в проект CI – 2 млн руб.

- Продолжительность реализации проекта N – 3 года.

- Прибыль за первый год – 120 тыс. руб.

- Прибыль за второй год – 1,3 млн руб.

- Прибыль за третий год – 2,2 млн руб.

- Дисконтная ставка – 18%.

После подстановки значений получается результат:

Из полученной итоговой суммы дисконтированного дохода (в числителе формулы) можно сделать вывод о том, что она больше вложенного капитала, а значение PI указывает, во сколько раз.

Очевидно, что за трехлетний период времени инвестору вернутся деньги, превышающие сумму вложений на 18,7%.

Анализ PI-индекса

Индекс прибыльности – индикатор, экономический смысл которого выражает заинтересованность инвестора в проекте. Чем больше можно заработать, тем выше ПИ (PI). NPV, то есть дисконтированный суммарный денежный поток наглядно показывает, сколько средств получит финансист за один оборот капитала. Таким образом, анализ дает двойные итоги: абсолютный и относительный.

Рассчитанный индекс доходности инвестиций прост в оценке. Если сравнивать его с единицей, возможны три варианта:

- PI > 1. Проект заслуживает внимания и подробного анализа на предмет выявления возможных ошибок. Необходимо перепроверить все исходные данные. Бывает, что влияющие на успех факторы дают погрешности в вычислениях. Если расчеты подтверждаются, инвестиция целесообразна.

- PI = 1. По критерию NPV наблюдается стопроцентная самоокупаемость без прибыли. В некоторых деловых кругах такой результат называют «бульоном с варенных яиц». Если модификация бизнес-проекта не позволяет выжать из него более высокую рентабельность, от финансирования лучше отказаться.

- PI Оценить статью

Pi in Excel

Of all the constants in Science, Engineering, and Mathematics, pi, or the ratio between a circle’s circumference and diameter is by far the most common. (Ok, I just made that up, but it seems about right.) Not surprisingly, then, it ends up in a ton of Excel calculations. Below, I’ve put together a comprehensive guide to working with pi in Excel.

Pi Function in Excel

Unless you’re the guy who memorized pi to over 70,000 digits, you can use a function to work with pi in Excel, instead of typing the number from memory.

The pi function can be found in the Math & Trig menu of Excel’s Formula tab:

[Note: Want to learn even more about advanced Excel techniques? Watch my free training just for engineers. In the three-part video series I’ll show you how to easily solve engineering challenges in Excel. Click here to get started.]

But, unless you really like clicking in menus, you’d probably prefer to type the formula in a cell.

In that case you can type in any blank cell:

…and Excel returns the value of pi approximated to 15 figures, or 3.14159265358979.

Since pi is an irrational number, there is no limit to the number of decimals in it’s exact value. And although Excel can display 30 decimal points in a single cell value, it’s precision is limited to 15 figures. If you try to expand the number of decimals in the cell containing pi, any digits beyond the first 14 decimal places will be all zeroes.

The pi function returns a constant number, so it doesn’t require any arguments.

When to Use Pi in Excel

There are many, many times when you may want to use pi in Excel formulas. A few obvious examples are calculating the circumference of a circle from the diameter:

…calculating the area of a circle from the radius:

…calculating the volume of a sphere from the radius:

…and approximating the period of a pendulum:

The pi function can also be used as an alternative to the RADIANS or DEGREES functions for converting from degrees to radians or vice versa.

is equivalent to:

[Note: Want to learn even more about advanced Excel techniques? Watch my free training just for engineers. In the three-part video series I’ll show you how to easily solve engineering challenges in Excel. Click here to get started.]

Pi Name Error in Excel

There really isn’t much that can go wrong with the pi function, except for the #NAME? error. If you’re trying to use pi in an Excel formula and you are getting a #NAME? error, it’s because you’ve forgotten the opening and closing parentheses.

Remember, pi is a function in Excel, and even though it doesn’t take any arguments it still needs to be entered with parentheses to be recognized as a function by Excel.

Pi in Excel VBA

If you need to use the constant pi in a VBA subroutine or user-defined function, you’ll have to use the WorksheetFunction object because there is no VBA function for pi.

If you need the value of pi multiple times in your code, it’s going to be really irritating to type Application.WorksheetFunction.Pi() over and over again.

Instead, create a variable called “pi” and set it equal to the results of the worksheet function.

Then you can use the variable “pi” in all the subsequent lines of VBA code for that function or subroutine.

The precision of the value stored in the variable will be affected by whether it is a “Single” or “Double” data type.

When the variable is stored as a Single, it only contains 7 figures (as seen in the Immediate window):

However, when the variable is stored as a Double, it contains all 15 figures, the same as those returned by the worksheet function:

Pi Symbol in Excel

If you want to enter the pi symbol, or Greek letter “π”, into a cell in your worksheet, there are a couple of different ways to accomplish this:

Excel Character Code for Pi

The quickest way is to use the Excel ASCII character code for pi. To add the pi symbol to a cell this way, hold down the ALT Key and type 227 on the number pad. Then release the ALT key, and the symbol, or Greek letter, “π” will be inserted in the cell.

Insert Pi Symbol

If you forget the ASCII code, you can always enter the Greek letter through the symbol dialog.

In the ribbon, click on the “Insert” tab, and then click “Symbol” on the far right of the menu.

In the Symbol dialog box, choose “Greek and Coptic” from the “Subset” dropdown. Then find the letter “π” and double click it to insert it to the cell.

Pi in Excel for Mac

The pi function works the same in Excel for Mac as it does in Excel for Windows.

The shortcut for entering the symbol into a cell is different though. On a Mac, hold down the Option key, and press “P”.

[Note: Want to learn even more about advanced Excel techniques? Watch my free training just for engineers. In the three-part video series I’ll show you how to easily solve engineering challenges in Excel. Click here to get started.]

Индекс прибыльности

Индекс прибыльности – финансовый аналитический инструмент, позволяющий оценить варианты развития бизнеса, его окупаемость и рентабельность.

Часто можно встретить и другие обозначения: индекс доходности или рентабельности, но суть остается одна.

Оценка бизнес-плана

Перспективность инвестиционного проекта определяется по многим параметрам, но для быстрой оценки можно отталкиваться от четырёх основных показателей:

- Норма доходности

- Чистая прибыль

- Индекс прибыльности

- Период окупаемости

Каждый из этих показателей должен быть рассчитан и описан в финансовой главе бизнес-плана. Только после скрупулезного анализа полученных данных инвест-проект можно прогнозировать перспективность проекта в целом.

Принципы расчета

Profitability Index (PI) — относительный показатель, определяющий соотношение величины будущего финансового потока к первоначальным инвестициям.

Например. Инвестор изначально вложил в формирование бизнес-проекта 100 тыс. руб. Через заданный временной интервал капитализация проекта составила 110 тыс. руб. Соотношение 110/100=1,1 и является индексом прибыльности.

В этом заключается основное различие PI от чистой прибыли (NPV), которая не учитывает размеры первоначальных инвестиций, а показывает размеры маржи в абсолюте, что не служит индикатором реальной рентабельности проекта. Если для получения маржи в 10 тыс. инвестору необходимо было вложить 100 тыс. руб., то индекс составил 1,1, что считается неплохим показателем. Если бы изначальные вливания были в размере 10 тыс., а итоговый капитал 20 тыс., то чистая маржа была бы те же самые 10 тыс., но индекс составил бы 20/10=2,0, что можно считать великолепным и сверхдоходным результатом. При изначальных инвестициях в 1 млн. и получением дохода 10 тыс., индекс равнялся бы 1,01, что не может считаться очень хорошим показателем.

Формула расчета PI

Расчет PI можно отобразить в виде:

PI — Индекс прибыльности;

PV — Итоговый капитал через заданный временной или иной интервал;

CI — Объем первоначальных инвестиций.

По сути, с помощью индекса прибыльности предприниматель может оценить размеры конкретной прибыли, которую приносит каждый вложенный в бизнес рубль.

Анализ индекса прибыльности

При быстром анализе оценить индекс относительно просто:

- PI > 1. Инвестиции эффективны. Инвестированные средства приносят доход. Чем выше PI, тем больше отдача.

- PI

Статьи на эту тему

Прибыль и рентабельность

Для оценки работы предприятия подсчитывается его прибыль и рентабельность.

Целью любого коммерческого предприятия — максимизация прибыли.

Прибыль — основная цель хозяйственной деятельности компании.