Расчет сумм НДФЛ и взносов в социальные фонды с помощью программы Excel для ежемесячной уплаты налогов с зарплаты работников и использования для подготовки и сдачи отчетности. Скачать файл с примером.

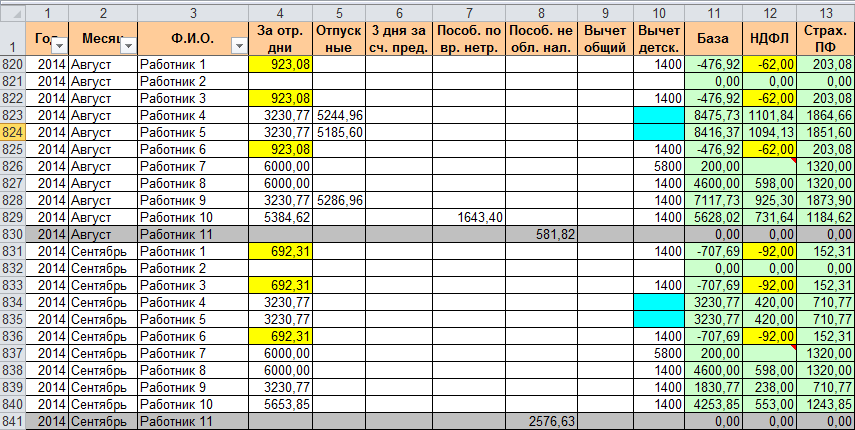

Основная таблица

Этим способом учета заработной платы, расчета сумм НДФЛ и взносов в Excel я пользовался в течение 10 лет вплоть до закрытия нашего предприятия. Он позволяет самостоятельно, без знания основ программирования, справиться с решением задач по учету заработной платы работников и уплатой НДФЛ и взносов, рассчитанных из нее.

Для такого учета на листе Excel создается таблица, в первой строке которой записываются названия колонок (граф). Строка заголовков закрепляется, чтобы всегда оставалась в поле зрения.

Каждый месяц на сотрудника заполняется одна строка с его начислениями и расчетом, которую условно можно разделить на четыре части. Я их вынес в названия первых четырех параграфов.

Период

Первую колонку называем «Год», а вторую «Месяц». Такое деление периода на две колонки необходимо для более удобного применения автофильтра. Формат ячеек во всех неденежных столбцах оставляем «Общий», в ячейках с денежными суммами устанавливаем формат «Числовой» с двумя знаками после запятой.

Учет заработной платы

Третью колонку называем «ФИО», а дальше в зависимости от тех начислений, которые вы отражаете в учете. У меня это следующие колонки (номер графы равен номеру пункта в списке):

- «За отр. дни» – начислено за отработанные дни или оклад;

- «Отпускные»;

- «3 дня за сч. пред.» – пособие по временной нетрудоспособности, начисленное за счет работодателя;

- «Пособ. по вр. нетр.» – пособие по временной нетрудоспособности, начисленное за счет ФСС;

- «Пособ. не обл. нал.» – государственные пособия, не облагаемые НДФЛ.

В названиях колонок можно указать коды доходов, которые будут служить подсказкой при подготовке отчетов по форме 2-НДФЛ.

Расчет НДФЛ

Для расчета НДФЛ нам необходимо определить базу налогообложения, для этого складываем все налогооблагаемые доходы (в нашем примере – это колонки 4, 5, 6 и 7) и вычитаем из них сумму стандартных налоговых вычетов. Чтобы рассчитать НДФЛ, добавляем еще три столбца:

- «Вычет детск.» – сумма стандартных налоговых вычетов на детей;

- «База» – налогооблагаемая база;

- «НДФЛ» – сумма исчисленного НДФЛ.

Раньше у меня была в таблице Excel еще одна колонка с вычетом общим (на скриншоте она под номером 9, в файле для скачивания ее нет), который по 2011 год предоставлялся всем работникам в размере 400 рублей. Вы можете добавить еще одну колонку с вычетами, если кому-то из ваших сотрудников предоставлены другие налоговые вычеты, или приплюсовать их к детским.

Сумму НДФЛ в размере 13% рассчитываем, умножив базу на 0,13. Округлять полученное значение в ячейке не нужно, так как начисленный НДФЛ округляется по каждому работнику за год. За каждый месяц, кроме декабря, общую сумму исчисленного НДФЛ при заполнении платежного поручения округляем до рублей, а при уплате за декабрь, сравниваем сумму уплаченного налога за 11 месяцев с суммой налога по всем отчетам 2-НДФЛ, и разницу между ними следует оплатить за декабрь. Обязательно сравните эту сумму с суммой налога, полученной за декабрь из таблицы Excel — разницы между ними или не будет, или будет очень небольшая.

Расчет взносов

Для расчета взносов в нашей таблице Excel используются следующие колонки:

- «Страх. ПФ» – взносы в ПФР на страховую часть пенсии;

- «ФФОМС» – взносы в Федеральный фонд обязательного медицинского страхования;

- «ФСС» – взносы в ФСС на страхование случаев временной нетрудоспособности и материнства;

- «НС и ПЗ» – взносы в ФСС на страхование несчастных случаев и профессиональных заболеваний.

Для расчета взносов в социальные фонды используется сумма начислений из колонок 4, 5 и 6, умноженная на соответствующий коэффициент.

Скачать пример

В примере для скачивания применены для расчета взносов в ПФР и ФОМС процентные ставки 2017 года (22% и 5,1% соответственно), НДФЛ в размере 13%, НС и ПЗ в размере 0,2%.

Скачать таблицу с примером расчета НДФЛ и взносов в Excel

Для выборки данных за определенный период по конкретному сотруднику используйте автофильтр. Если у вас, как у меня на скриншоте, вдруг начисление окажется меньше предоставленного вычета, учтите его в следующем периоде, когда доход превысит вычет. В течение года неиспользованные вычеты накапливаются, а 31 декабря сгорают.

Здравствуйте! Считаем НДФЛ в Excel и что-то совсем запутался с формулой.

Правильная ли формула: =ОКРУГЛ(E118*0,13;0)-G118

E118 — доход нарастающим итогом с начала года

G118 — НДФЛ нарастающим итогом с начала года

Добрый день!

Цитата (АндрейБу):Правильная ли формула: =ОКРУГЛ(E118*0,13;0)-G118

E118 — доход нарастающим итогом с начала года

G118 — НДФЛ нарастающим итогом с начала года

Если «G118» — из расчета за прошлый месяц, то идея в правильном направлении.

Только это слишком упрощенная формула.

В ней абсолютно не учтены никакие вычеты…

Успехов!

Рассчитывайте зарплату, взносы и НДФЛ по действующему МРОТ

г. Новосибирск193 993 балла

Microsoft Excel — это программа, ориентированная на обработку цифровых данных, которая используется как в домашних, так и в бизнес-средах. Это часть люкса Офисы от гиганта программное обеспечение и является одной из наиболее часто используемых программ в мире.

Ошибаются те, кто думает, что приложение предназначено исключительно для использования компанией. И это то, что он предоставляет нам длинный список функции и формулы которые могут нам очень помочь на всех уровнях. При этом мы хотим сказать вам, что здесь мы находим функции для компании, малого и среднего бизнеса или для домашнего использования.

В качестве примера мы будем говорить в этих строках о серии формулы полезный для расчета налогов, которые могут быть очень полезны при определенных обстоятельствах. Так же программа будет очень полезна, когда составление бюджетов из Excel . Как мы упоминали ранее, для этого, как и для других типов использования, мы можем использовать простые формулы или другие, немного более сложные.

Чтобы служить примером того, что для всего этого мы можем сначала использовать основные формулы = SUM (A1: A10), чтобы мы могли добавить диапазон ячеек, который мы указываем в нем. Точно так же в верхней части интерфейс, мы находим кнопку суммирования, чтобы ускорить этот процесс. Предположим, что сложение и вычитание или умножение определенных значений также можно вводить вручную. Просто введите знак = и начните вводить значения с помощью обычных знаков +, — или *.

Рассчитать НДС в Excel

С другой стороны, если мы хотим рассчитать НДС которые мы должны платить в виде налогов, мы также можем рассчитать отсюда. Например, мы собираемся рассчитать НДС, который мы должны заплатить, из налоговой базы, которая у нас есть в ячейке A1. В поле A2 мы вводим ставку НДС, которая должна применяться в этом случае, в частности 21%.

Поэтому в ячейке A3, чтобы она отразилась, нам нужно ввести формулу «= B1 * B2 / 100». La TVA что мы должны заплатить автоматически появится здесь . Очевидно, мы можем использовать его в любом количестве ячеек и листьев.

Мы должны помнить, что если мы собираемся использовать более сложные формулы, во многих случаях нам не нужно заучивать их формат наизусть. И именно Excel в значительной степени помогает нам в решении этих задач, предлагая помощники и помощники к их использованию. Многие из тех, что нас интересуют в данном случае, можно найти в разделе «Формулы / Финансы». Например, нам нужно рассчитать определенную цену на основе дополнительных значений, таких как амортизация, ставки или срок погашения.

Что ж, если нужно, просто перейдите к раскрывающемуся списку, который появляется в вышеупомянутом разделе на финансовые формулы , и выберите тот, который называется Цена. Таким образом, на экране появится простой мастер, в котором нам нужно будет ввести данные, соответствующие расчету. Фактически мы можем войти из ценности определенные или диапазоны ячеек на листе.

Очень похожая операция имеет другие формулы в этом разделе, которые помогут нам рассчитать наши налоги и, как мы видим, просты в использовании.

Более сложные формулы для расчета налогов

В то же время следует знать, что у нас также есть несколько более сложные формулы для тех же самых задач, которые мы обсудим в этих строках. Они будут очень полезны при расчете некоторых более конкретных видов налогов. Так обстоит дело, например, с формулой под названием ISPMT потому что это поможет нам узнать проценты, которые мы заплатили по кредиту, что важно для платить налоги .

Таким образом, эффективно используя ISPMT и вводя соответствующие данные в саму формулу, мы можем легко найти эти данные. Чтобы дать нам представление, отформатируйте его следующим образом: «= ISPMT ([ставка], [период], [кол-во], [значение])». Здесь первое значение — это процентная ставка за период выплаты, второе — период, за который начисляются проценты. Например, если это третий платеж, мы укажем здесь значение три. С другой стороны, «кпер» — это число Всего сроки оплаты , а значение — это сумма кредита как таковая.

Используйте формулу ЭФФЕКТ в программе Microsoft

Изменяя третье, мы также можем использовать формулу ЭФФЕКТ конвертировать номинальные проценты в годовые. Это то, что будет очень полезно при расчете фактической годовой процентной ставки по ссуде, которая поможет нам платить налоги. Поэтому, когда у нас есть номинальная процентная ставка, многократно увеличивающаяся в течение года, может быть трудно точно знать, что мы собираемся платить. Следовательно, указанная выше формула ЭФФЕКТ поможет нам выяснить это.

Скажем, его формат: «= ЭФФЕКТ ([номинальная_скорость], [кол-во]). Первое из указанных значений относится к номинальной процентной ставке, а второе — к количеству выплат процентов в течение года.

При этом надо иметь в виду, что эта программа Microsoft имеет большое количество встроенных формул и функций. Поэтому все стараются адаптироваться к потребностям каждого из пользователей в зависимости от типа использования. Поэтому лучшее, что мы можем сделать, — это воочию взглянуть как на сложные формулы, так и на основные формулы, которые мы находим в варианте Меню формулы .

НДФЛ — основной доход физических лиц и индивидуальных предпринимателей, который платится с дохода за отчетный период. Основными процентными ставками налога являются 13% и 30% (доходы резидентов и нерезидентов).

Ставки для НДФЛ могут быть следующими:

9% — Проценты по облигациям.

13% Дивиденды (до 2015 г. было 9%), доходы от трудовой деятельности.

15% Дивиденды, полученные от российских организаций физическими лицами налоговыми нерезидентами РФ.

30% Прочие доходы налоговых нерезидентов РФ.

35% Доход от выигрышей и призов.

Доходы, которые не облагаются НДФЛ:

- государственные социальные выплаты и пенсии;

- алименты;

- стипендии;

- доходы полученные по праву наследования и в результате дарения,

- гранды.

Если рассмотреть ИП, то НДФЛ платится с заработной платы наемных сотрудников, при получении доходов от основной деятельности и если выбрана система ОСНО. Индивидуальный предприниматель не платит НДФЛ если он находится на УСН или патентной системе.

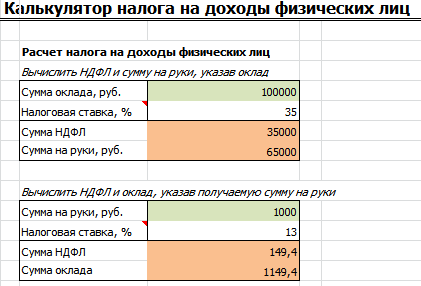

Рассмотрим калькулятор НДФЛ в Excel позволяющий провести все эти действия удобно и быстро.

Инструкция по пользованию калькулятора НДФЛ в Excel

Калькулятор налога на доходы физических лиц в Excel: внешний вид

Шаг 1. Введите сумму своего оклада

Шаг 2. Выберите налоговую ставку (9%, 13%, 15%, 30%, 35%)

Шаг 3. Произведется расчет суммы налога и сумма, которую вы получите на руки.

Также можно решить обратную задачу, можно посчитать общую сумму вашего оклада, зная сколько вы получили на руки.

Скачать калькулятор НДФЛ

Видео-урок. «Налог на доходы физических лиц: учет и начисление»

Видео-урок от эксперта сайта «Бухгалтерия для чайников» Натальи Васильевны Гандевой о плательщиках, ставках, вычетах для налога на доходы физических лиц. В видео разобраны 3 практических примера расчета.

Как посчитать подоходный налог в Экселе?

Как посчитать подоходный налог в Excel?

В ячейке F6 введите формулу =E6*D6, а затем перетащите маркер автозаполнения до появления отрицательных результатов. Смотрите скриншот: 4. Щелкните ячейку, в которую вы поместите подоходный налог, и просуммируйте все положительные числа в Налог столбец с формулой =SUM(F6:F8).

Как посчитать подоходный налог пример?

Вот правильный алгоритм расчета подоходного налога.

- Определите доход, облагаемый налогом. Его считают так: Сумма дохода — Налоговые вычеты = Сумма дохода, облагаемая налогом

- Рассчитайте сам налог. Это делают так: Сумма дохода, облагаемая налогом х 13% = Сумма налога

Как вычислить удержание в Экселе?

Удержание = Всего начислено х % Удержания, для этого в ячейке F5 наберите формулу = $F$4 * Е5. Формула для расчета столбца «К выдаче»: К выдаче = Всего начислено — Удержания.

Как в Экселе посчитать ндс 20?

Правильно посчитать НДС от суммы на калькуляторе очень просто: нужно сумму (или стоимость) без НДС умножить на 20 и разделить на 120. Это универсальная формула.

Как посчитать подоходный?

Формула расчета подоходного налога проста: начисленную зарплату нужно умножить на 13%. Это, конечно, в идеале – когда вся начисленная зарплата – это облагаемый доход.

Как рассчитать подоходный налог с зарплаты формула?

Формула расчета НДФЛ, согласно п. 1 ст. 225 НК РФ, выглядит следующим образом: Сумма НДФЛ = Налоговая база × Налоговая ставка.

Как считать в таблице Excel?

- Выделите ячейку, которую нужно вычислить. …

- На вкладке Формулы в группе Зависимости формул нажмите кнопку Вычислить формулу.

- Нажмите кнопку Вычислить, чтобы проверить значение подчеркнутой ссылки. …

- Продолжайте этот процесс, пока не будут вычислены все части формулы.

Как посмотреть все формулы в Excel?

Чтобы показать формулы в Excel нажмите Ctrl+'(апостроф). Формулы отобразятся, как показано на рисунке выше. Ячейки, связанные с формулой, выделены границами, совпадающими по цвету с ссылками, с целью облегчить отслеживание данных.

Как посчитать значения в таблице Excel?

Способы подсчета количества ячеек в диапазоне с данными

- СЧЁТЗ: подсчитывает количество непустых ячеек.

- СЧЁТ: подсчитывает количество ячеек, содержащих числа.

- СЧИТАТЬПУСТОТЫ: подсчитывает количество пустых ячеек.

- СЧЁТЕСЛИ: подсчитывает ячейки, отвечающие заданным условиям. Совет: Чтобы ввести нескольких условий, используйте вместо этого функцию СЧЁТЕСЛИМН.

Как посчитать ндс 20 формула?

Это несложно: нужно просто математически рассчитать процент. Расчет производится по формуле: НДС = НБ × Нст / 100, Где: НБ — налоговая база (то есть сумма без НДС), Нст — ставка НДС: 20 процентов (до 01.01.2019 — 18) или 10 процентов.

Как найти сумму без ндс если известна сумма ндс?

если известно значение без НДС, то его следует умножить на величину ставки и разделить на 100%; если известна итоговая сумма с учетом налога, для выделения НДС необходимо данное значение разделить на 120% и умножить на 20% соответственно.

Как правильно посчитать ндс в Экселе?

С применением программы Excel такое вычисление производится следующим образом:

- Выделить 1-ю ячейку столбца, в котором рассчитывается налог.

- Прописать указанную выше формулу, задав соответствующее число конечной суммы с включенным НДС. В данном случае выражение имеет вид: «=С3/118%*18%».

Щелкните ячейку, в которую вы поместите подоходный налог, и просуммируйте все положительные числа в Налог столбец с формулой =SUM(F6:F8).

Как рассчитать сумму подоходного налога?

Расчет подоходного налога (НДФЛ) с заработной платы

Стандартная ставка налога на доходы физических лиц – 13%, для нерезидентов – 30%. Формула расчета подоходного налога проста: начисленную зарплату нужно умножить на 13%. Это, конечно, в идеале – когда вся начисленная зарплата – это облагаемый доход.

Как рассчитать прибыль в Excel?

Валовая прибыль в процентах рассчитывается путем деления валовой прибыли на общий доход и умножается на 100. Формула расчета валовой прибыли просто вычитает значение ячейки B3 от B2.

Как в Экселе посчитать ндс 20?

Правильно посчитать НДС от суммы на калькуляторе очень просто: нужно сумму (или стоимость) без НДС умножить на 20 и разделить на 120. Это универсальная формула.

Как посчитать 13% от зарплаты?

Для этого нужно общую сумму, от которой нужно выделить процент, разделить на 100, а результат умножить на 13. То есть если вы рассчитываете подоходный налог от заработной платы в 20 тыс. руб., получится 20000/100 х 13 = 2600 руб. Этот результат и составит 13%.

Как рассчитать заработную плату с учетом ндфл?

Формула расчета НДФЛ, согласно п. 1 ст. 225 НК РФ, выглядит следующим образом: Сумма НДФЛ = Налоговая база × Налоговая ставка.

Как посчитать прибыль в процентном соотношении?

Формула расчета валовой прибыли в процентах

Валовая прибыль в процентах рассчитывается путем деления валовой прибыли на общий доход и умножается на 100. Обратите внимание здесь используется процентный формат ячеек – это значит не нужно умножать на 100.

Как посчитать прибыль в процентах в Excel?

Основная формула расчёта процента в Excel

- Запишите формулу =C2/B2 в ячейке D2 и скопируйте её вниз на столько строк, сколько это необходимо, воспользовавшись маркером автозаполнения.

- Нажмите команду Percent Style (Процентный формат), чтобы отображать результаты деления в формате процентов.

Как посчитать маржу?

Как посчитать маржинальность проекта в маркетинговом агентстве?

- Маржа — это финансовый показатель, который показывает процент прибыли компании в общей стоимости товара или услуги. …

- Маржа = Выручка — Себестоимость / Выручка х 100. …

- Маржинальность = Рентабельность

Как правильно посчитать ндс 20% от суммы?

Это несложно: нужно просто математически рассчитать процент. Расчет производится по формуле: НДС = НБ × Нст / 100, Где: НБ — налоговая база (то есть сумма без НДС), Нст — ставка НДС: 20 процентов (до 01.01.2019 — 18) или 10 процентов.

Как в excel отнять процент от числа?

Чтобы вычесть процент от какого-то определенного числа, сначала нужно посчитать абсолютное значение процента от заданного числа, и потом уже вычесть полученное значение от первоначального. В Эксель данное математическое действие выглядит следующим образом: = Цифра (ячейка) – Цифра (ячейка) * Процент (%).

Как правильно посчитать ндс в Экселе?

Это несложно: нужно просто математически рассчитать процент. Расчет производится по формуле: НДС = НБ * Нст / 100, где НБ — налоговая база (то есть сумма без НДС), Нст — ставка НДС (18 или 10 процентов).

Как посчитать 13 процентов ндфл?

Предположим, вы продали комнату за 950 тысяч рублей и хотите узнать, сколько от этой суммы составит НДФЛ. Воспользуемся простейшей формулой и получим: (950 000 / 100%) * 13% = 123 500 рублей Это и есть 13-процентный налог на добавленную стоимость.

Как прибавить 13 процентов к сумме?

Ч+13% = Ч + Ч*13/100, где

Ч — число исходное. Смотрите также универсальный калькулятор — прибавление процентов к числу (сумме).

Что такое 13 процентов от зарплаты?

По ставке 13 % облагаются все доходы граждан РФ — налоговых резидентов, которые не облагаются по другим ставкам. По ставке 15 % облагаются дивиденды, полученные от российских организаций физическими лицами, которые не являются налоговыми резидентами РФ.