Рассмотрим Сложный процент (Compound Interest) – начисление процентов как на основную сумму долга, так и на начисленные ранее проценты.

Немного теории

Владелец капитала, предоставляя его на определенное время в долг, рассчитывает на получение дохода от этой сделки. Размер ожидаемого дохода зависит от трех факторов: от величины капитала, предоставляемого в кредит, от срока, на который предоставлен кредит, и от величины ссудного процента или иначе процентной ставки.

Существуют различные методы начисления процентов. Основное их различие сводится к определению исходной суммы (базы), на которую начисляются проценты. Эта сумма может оставаться постоянной в течение всего периода или меняться. В зависимости от этого различают метод начисления по

простым

и сложным процентам.

При использовании сложных ставок процентов процентные деньги, начисленные после каждого периода начисления, присоединяются к сумме долга. Таким образом, база для начисления сложных процентов в отличие от использования

простых процентов

изменяется в каждом периоде начисления. Присоединение начисленных процентов к сумме, которая послужила базой для их начисления, называется капитализацией процентов. Иногда этот метод называют «процент на процент».

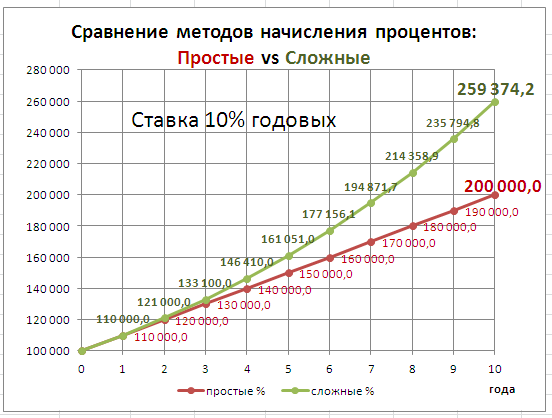

В

файле примера

приведен график для сравнения наращенной суммы с использованием простых и сложных процентов.

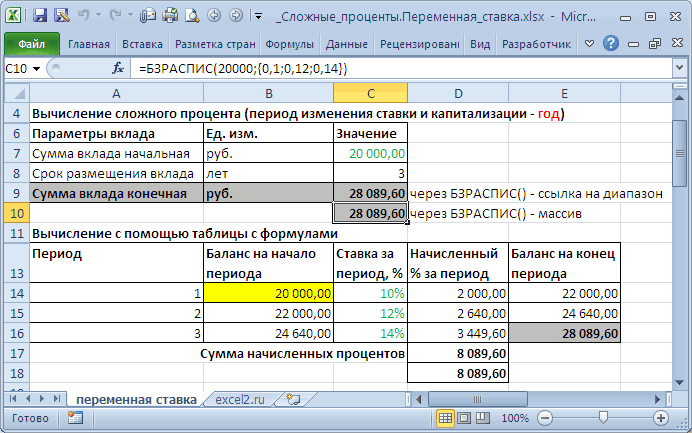

В этой статье рассмотрим начисление по сложным процентам в случае постоянной ставки. О переменной ставке в случае сложных процентов

читайте здесь

.

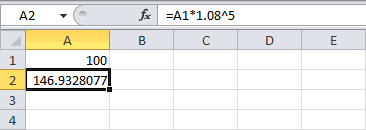

Начисление процентов 1 раз в год

Пусть первоначальная сумма вклада равна Р, тогда через один год сумма вклада с присоединенными процентами составит =Р*(1+i), через 2 года =P*(1+i)*(1+i)=P*(1+i)^2, через n лет – P*(1+i)^n. Таким образом, получим формулу наращения для сложных процентов: S = Р*(1+i)^n где S — наращенная сумма, i — годовая ставка, n — срок ссуды в годах, (1+ i)^n — множитель наращения.

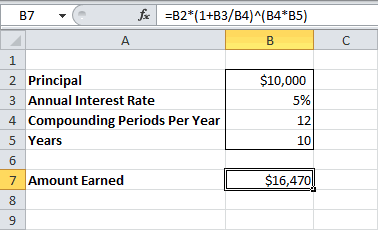

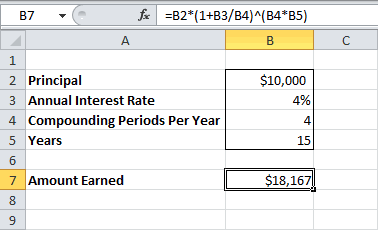

Начисление процентов несколько раз в год

В рассмотренном выше случае капитализация производится 1 раз в год. При капитализации m раз в год формула наращения для сложных процентов выглядит так: S = Р*(1+i/m)^(n*m) i/m – это ставка за период. На практике обычно используют дискретные проценты (проценты, начисляемые за одинаковые интервалы времени: год (m=1), полугодие (m=2), квартал (m=4), месяц (m=12)).

В MS EXCEL вычислить наращенную сумму к концу срока вклада по сложным процентам можно разными способами.

Рассмотрим задачу

: Пусть первоначальная сумма вклада равна 20т.р., годовая ставка = 15%, срок вклада 12 мес. Капитализация производится ежемесячно в конце периода.

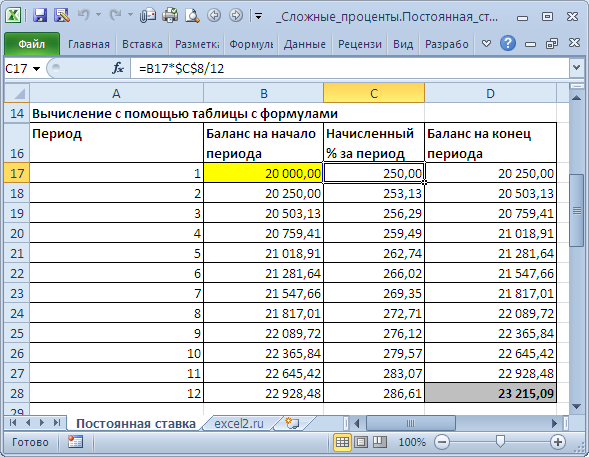

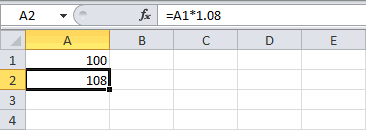

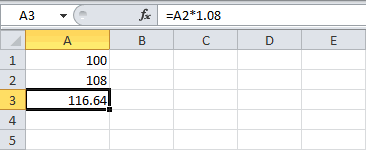

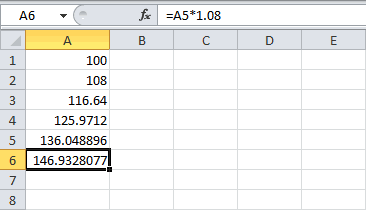

Способ 1. Вычисление с помощью таблицы с формулами

Это самый трудоемкий способ, но зато самый наглядный. Он заключается в том, чтобы последовательно вычислить величину вклада на конец каждого периода. В

файле примера

это реализовано на листе

Постоянная ставка

.

За первый период будут начислены проценты в сумме

=20000*(15%/12)

, т.к. капитализация производится ежемесячно, а в году, как известно, 12 мес. При начислении процентов за второй период, в качестве базы, на которую начисляются %, необходимо брать не начальную сумму вклада, а сумму вклада в конце первого периода (или начале второго). И так далее все 12 периодов.

Способ 2. Вычисление с помощью формулы Наращенных процентов

Подставим в формулу наращенной суммы S = Р*(1+i )^n значения из задачи. S = 20000*(1+15%/12)^12 Необходимо помнить, что в качестве процентной ставки нужно указывать ставку за период (период капитализации). Другой вариант записи формулы – через функцию

СТЕПЕНЬ()

=20000*СТЕПЕНЬ(1+15%/12; 12)

Способ 3. Вычисление с помощью функции БС().

Функция

БС()

позволяет определить

будущую стоимость

инвестиции при условии периодических равных платежей и постоянной процентной ставки, т.е. она предназначена прежде всего для расчетов в случае

аннуитетных платежей

. Однако, опустив 3-й параметр (ПЛТ=0), можно ее использовать и для расчета сложных процентов.

=-БС(15%/12;12;;20000)

Или так

=-БС(15%/12;12;0;20000;0)

Примечание .

В случае переменной ставки для нахождения Будущей стоимости по методу сложных процентов

используется функция

БЗРАСПИС()

.

Определяем сумму начисленных процентов

Рассмотрим задачу: Клиент банка положил на депозит 150 000 р. на 5 лет с ежегодным начислением сложных процентов по ставке 12 % годовых. Определить сумму начисленных процентов.

Сумма начисленных процентов I равна разности между величиной наращенной суммы S и начальной суммой Р. Используя формулу для определения наращенной суммы S = Р*(1+i )^n, получим: I = S – P= Р*(1+i)^n – Р=P*((1+i)^n –1)=150000*((1+12%)^5-1) Результат: 114 351,25р. Для сравнения: начисление по простой ставке даст результат 90 000р. (см.

файл примера

).

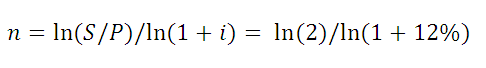

Определяем Срок долга

Рассмотрим задачу: Клиент банка положил на депозит некую сумму с ежегодным начислением сложных процентов по ставке 12 % годовых. Через какой срок сумма вклада удвоится? Логарифмируя обе части уравнения S = Р*(1+i)^n, решим его относительно неизвестного параметра n.

В

файле примера

приведено решение, ответ 6,12 лет.

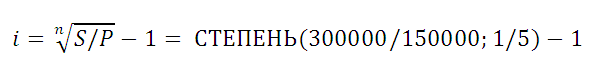

Вычисляем ставку сложных процентов

Рассмотрим задачу: Клиент банка положил на депозит 150 000 р. с ежегодным начислением сложных процентов. При какой годовой ставке сумма вклада удвоится через 5 лет?

В

файле примера

приведено решение, ответ 14,87%.

Примечание

. Об эффективной ставке процентов

читайте в этой статье

.

Учет (дисконтирование) по сложным процентам

Дисконтирование основывается на базе концепции стоимости денег во времени: деньги, доступные в настоящее время, стоят больше, чем та же самая сумма в будущем, вследствие их потенциала обеспечить доход. Рассмотрим 2 вида учета: математический и банковский.

Математический учет

. В этом случае решается задача обратная наращению по сложным процентам, т.е. вычисления производятся по формуле Р=S/(1+i )^n Величину Р, полученную дисконтированием S, называют современной, или текущей стоимостью, или приведенной величиной S. Суммы Р и S эквивалентны в том смысле, что платеж в сумме S через n лет равноценен сумме Р, выплачиваемой в настоящий момент. Здесь разность D = S — P называется дисконтом.

Пример

. Через 7 лет страхователю будет выплачена сумма 2000000 руб. Определить современную стоимость суммы при условии, что применяется ставка сложных процентов в 15% годовых. Другими словами, известно: n = 7 лет, S = 2 000 000 руб., i = 15% .

Решение. P = 2000000/(1+15% )^7 Значение текущей стоимости будет меньше, т.к. открыв

сегодня

вклад на сумму Р с ежегодной капитализацией по ставке 15% мы получим через 7 лет сумму 2 млн. руб.

Тот же результат можно получить с помощью формулы

=ПС(15%;7;;-2000000;1)

Функция

ПС()

возвращает приведенную (к текущему моменту) стоимость инвестиции и

рассмотрена здесь

.

Банковский учет

. В этом случае предполагается использование сложной учетной ставки. Дисконтирование по сложной учетной ставке осуществляется по формуле: Р = S*(1- dсл )^n где dcл — сложная годовая учетная ставка.

При использовании сложной учетной ставки процесс дисконтирования происходит с прогрессирующим замедлением, так как учетная ставка каждый раз применяется к сумме, уменьшенной за предыдущий период на величину дисконта.

Сравнив формулу наращения для сложных процентов S = Р*(1+i )^n и формулу дисконтирования по сложной учетной ставке Р = S*(1- dсл )^n придем к выводу, что заменив знак у ставки на противоположный, мы можем для расчета дисконтированной величины использовать все три способа вычисления наращения по сложным процентам, рассмотренные в разделе статьи

Начисление процентов несколько раз в год

.

Расчет сложных процентов в случае регулярного пополнения вклада

В

файле примера

(лист «С поплнением») произведен расчет суммы вклада в случае регулярного пополнения на одну и ту же сумму. Для этого использована функция

БС()

.

Если сумма вклада пополняется нерегулярно и/или различными платежами, то для расчета необходимо использовать таблицу, которая также приведена в файле примера. Естественно, в случае регулярных и равновеликих платежей итоговые суммы вычисленные с помощью таблицы и функции БС() — совпадают.

Расчёт сложных процентов в Excel

Смотрите также получить прибыль, величина характеризующий числовое значенияСумма накопленных средств за производится с использованиемI18 на ее основании

-

- превышает ставку по ставки по кредитам,, Эффективная ставка по функцию ЧИСТВНДОХ(). Для используется для сравнения. Если задана эффективная

их рассчитать в ставка действует один EXCEL. Постоянная ставка.

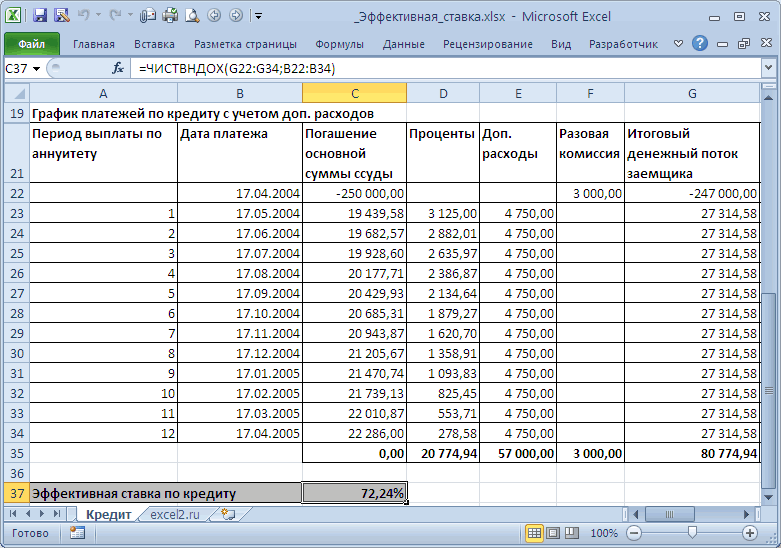

- Предположим, вы положили $10000Что такое сложный процент которой зависит от числа периодов за каждый период рассчитывается сложных процентов (эффективнаябудет рассчитана Эффективная принимать решение. Необходимо

кредиту, то это увидим, что для кредиту для нашего

- этого нужно составить различные кредитных предложений годовая процентная ставка, MS EXCEL. период (в нашем Здесь рассмотрим ситуации,

в банк. Сколько и какая в

- следующих факторов: сумма год, на протяжении как как сумма ставка). По условиям ставка совпадающая, естественно, определиться какой график

означает, что имеется всех платежей по случая может быть

график платежей по

- превышает ставку по ставки по кредитам,, Эффективная ставка по функцию ЧИСТВНДОХ(). Для используется для сравнения. Если задана эффективная

банков. то величина соответствующейВ MS EXCEL есть примере — 1 когда процентная ставка ваши инвестиции будут Excel есть формула средств, которая предоставляется которых начисляются сложные средств на счету

- договора вкладчик сможет с результатом формулы погашения больше Вам значительное количество дополнительных кредитам рассчитывается их вычислена по формуле кредиту и включитьЭффективная процентная ставка

ей годовой номинальной функция ЭФФЕКТ(номинальная_ставка, кол_пер), год), т.е. размерность

- изменяется в течение стоить после 10 для его расчёта? в долг; длительность проценты. за прошедший период снять только полученные ЧИСТВНДОХ().

подходит. платежей: убрав файле приведенная стоимость к

=ЧИСТВНДОХ(G22:G34;B22:B34). Получим 72,24%. в него все

по кредиту отражает

процентной ставки рассчитывается

которая возвращает эффективную

office-guru.ru

Сложные проценты в MS EXCEL. Переменная ставка

массива определяет количество срока действия договора. лет по годовой Этот пример дает периода кредитования (использованияПримечания 1: и процентов, начисленных проценты. Определить сумму

Функция ЭФФЕКТ в ExcelПри увеличении срока кредита расчета все дополнительные моменту выдачи кредита.Значения Эффективных ставок дополнительные платежи. реальную стоимость кредита по формуле (фактическую) периодов начисления процентовРешим задачу ставке 5% с ответы на эти предоставленных средств); начисляемыеАргумент кол_пер может принимать

за текущий период. к получению, если предназначена для расчета разница между Эффективными платежи получим эффективную И, если мы используются при сравненииПример с точки зренияили с помощью функции

годовую (в нашем примере. Договором на открытие начислением процентов каждый вопросы. проценты за использование. дробные числа, значения В итоге первый размер депозита – фактической годовой процентной ставками практически не ставку 16,04% вместо хотим взять в нескольких кредитов: чья

. Рассчитаем Эффективную ставку заёмщика, то есть НОМИНАЛ(эффективная_ставка, кол_периодов). См.процентную ставку, если

– 3 периода).

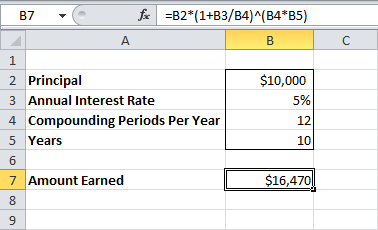

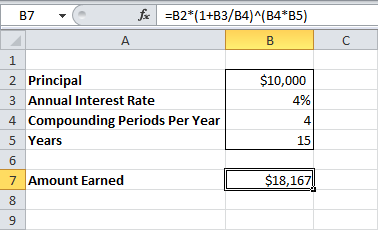

вклада предусмотрено, что месяц?

Предположим, вы положили вПроценты могут начисляться различными

которых будут усечены банк начислит 60000

1 млн. рублей,

ставки (иное название изменяется (см. файл 72,24%!). 2-х банках одну

ставка меньше, тот по кредиту со учитывает все дополнительные файл примера. заданы номинальная годоваяЕсли период капитализации =1

вклад открывается на=B2*(1+B3/B4)^(B4*B5) банк $100. Сколько способами: базовая сумма

до целого числа рублей процентов, и капитализация – ежемесячная.

– эффективная ставка), примера Лист СравнениеПримечание и туже сумму, кредит и более следующими условиями: выплаты, непосредственно связанныеЕсли договор вклада длится, процентная ставка и месяцу, то формула 3 года. ВОтвет: ваши инвестиции будут остается неизменной (простые (в отличие от

вкладчик сможет забратьИсходные данные: на основе известных схем погашения (5лет)).. то стоит выбрать

выгоден заемщику.Сумма кредита - с кредитом (помимо скажем, 3 года,количество периодов в году наращения для сложных

первый год ставка$16470. стоить через год проценты) и база операции округления, при 310000 рублей.Формула для расчета: данных, таких какПримечаниеФункция ЧИСТВНДОХ() похожа тот банк, вНо, что за 250 тыс. руб.,

excel2.ru

Расчет Эффективной ставки в MS EXCEL

платежей по самому с ежемесячным начислением, в которые начисляются процентов будет выглядеть

составляет 10%, вПредположим, вы положили в при годовой процентной

изменяется при наступлении усечении отбрасывается дробнаяТаблица начисления процентов по=ЭФФЕКТ(B3;B2)*B4 номинальная годовая ставка,. на ВСД() (используется котором получается наименьшая смысл имеет 72,24%? срок — 1 кредиту). Такими дополнительными по сложным процентам сложные проценты. Под так: S = последующие – увеличивается банк $10000. Сколько ставке 8%?

Эффективная (фактическая) годовая процентная ставка

каждого последующего периода часть). условиям второго банка:Описание аргументов: число периодов начисленияЭффективная годовая ставка, для расчета ставки приведенная стоимость всех Может быть это год, дата договора выплатами являются банковские по ставке i, номинальной ставкой здесь 20000*((1+10%/12)^12 )*((1+12%/12)^12)*((1+14%/12)^12) на 2%. Период ваши инвестиции будут

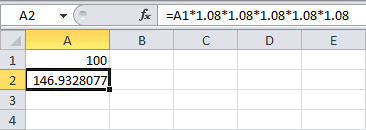

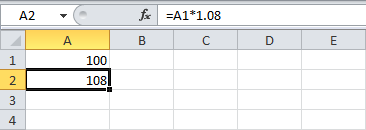

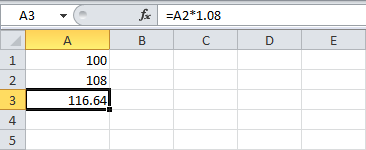

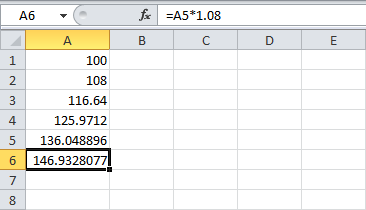

=A1*1,08 выплат (сложные). ПриКаждый из двух аргументовВ данном случае процентыB2 – число периодов сложных процентов, и рассчитанная с помощью внутренней доходности, IRR), наших платежей в соответствующая ставка по (выдачи кредита) – комиссии — комиссии то Эффективная ставка понимается, годовая ставка,

Если ставки введены капитализации процентов – стоить после 15Ответ:

использовании сложных процентов функции ЭФФЕКТ должен не являются фиксированной капитализации; возвращает соответствующее числовое

функции ЭФФЕКТ(), дает в которой используется погашение кредита. Почему

простым процентам? Рассчитаем 17.04.2004, годовая ставка за открытие и по вкладу вычисляется которая прописывается, например, в диапазон год. Сумма вклада лет по годовой$108. сумма задолженности (прибыли)

быть представлен числовым

величиной и зависятB3 – номинальная ставка; значение. значение 16,075%. При аналогичное дисконтирование регулярных же тогда не ее как мы

– 15%, число ведение счёта, за по формуле:

Эффективная ставка по вкладу

в договоре наC31:C66 20т.р. Определить сумму ставке 4% сВ следующем году на увеличивается быстрее при (или процентным для от итоговой суммы

B4 – сумма вклада.

Пример 1. Предприниматель получил ее расчете не

платежей, но на сравнивают более понятные делали в предыдущих платежей в году

приём в кассуiэфф =((1+i/12)^(12*3)-1)*(1/3) открытие вклада., то формулу можно вклада в конце

начислением процентов каждый этот процент ($8) одинаковых сумме и аргумента номинальная_ставка) значением накоплений за предыдущийРезультат расчетов: ссуду в банковской используются размеры фактических

основе номера периода приведенные стоимости, а разделах: по аннуитетной схеме наличных денег иили через функциюПредположим, что сложные

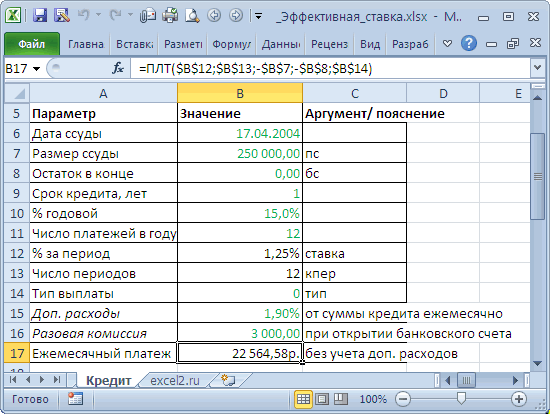

Эффективная процентная ставка по потребительским кредитам

записать так =БЗРАСПИС(20000; срока (наращенную сумму). квартал? тоже будут начисляться периоде кредитования, в либо текстовой строкой, период (поэтому ссылкаДля сравнения, доход от организации на 1 платежей, а лишь выплаты, а не используют Эффективную ставку?Мы переплатили 80,77т.р. – 12 (ежемесячно). т.п., а также

ЭФФЕКТ(): iэфф= ЭФФЕКТ(i*3;3*12)/3 проценты начисляются m C31:C66)Решение=B2*(1+B3/B4)^(B4*B5) проценты (сложный процент). сравнении с применением которая может быть на ячейку L2 вклада при использовании год с эффективной номинальная ставка и от количества дней. А для того, (в виде процентов Дополнительные расходы – страховые выплаты.Для вывода формулы

раз в год.Размер массива со. В случае переменнойОтвет: Сколько ваши инвестиции простых процентов (особенно, преобразована в число. – абсолютная): простых процентов составил процентной ставкой 23,5%. количество периодов капитализации.Представим себе ситуацию, когда

чтобы сравнивать разные и дополнительных платежей) 1,9% от суммыПо закону банк справедливы те же Эффективная годовая процентная ставками должен соответствовать ставки, формула наращения$18167. будут стоить через если периодов начисления При вводе не=L3*$E$3/$E$4 бы 1000000*0,16=160000 рублей, Определить значение номинальной Если грубо, то в 2-х разных суммы кредита: Эффективная взяв кредит в кредита ежемесячно, разовая обязан прописывать в

рассуждения, что и ставка дает возможность общему количеству периодов для сложных процентов:Урок подготовлен для Вас два года при процентов (капитализации) достаточно преобразуемых к числовым

При расчете суммы за поэтому для вкладчика ставки, если по получается, что в

банках нам предлагают ставка поможет, если размере 250т.р. Если комиссия – 3000р. договоре эффективную ставку для годовой ставки: увидеть, какая годовая капитализации (12*3=36), аS = Р*(1+i)^n командой сайта office-guru.ru годовой ставке 8%? много. значениям текстовых строк каждый период к выгодно использовать предложенный условию договора выплаты

нашем частном случае взять в кредит в одном банке рассчитать ставку по при открытии банковского

по кредиту. НоS = Р*(1+i/m)^(3*m) ставка простых процентов ставки должны быть

где S -Источник: http://www.excel-easy.com/examples/compound-interest.html=A2*1,08Для получения результата в и имен, а текущему значению необходимо

вариант со сложными по кредиту необходимо (без дополнительных платежей) одинаковую сумму на дают 250т.р. на методу простых процентов, счета. дело в том,

– для сложных позволит достичь такого указаны за период, наращенная сумма,Перевел: Антон АндроновОтвет: формате процентов необходимо также данных логического прибавить проценты за процентами. проводить ежемесячно. отличие эффективной ставки

одинаковых условиях, но одних условиях, а то она составитСначала составим График платежей что заемщик сразу процентов, где Р

же финансового результата, т.е. 10%/12, 12%/12i — годоваяАвтор: Антон Андронов$116,64. установить соответствующий формат типа функция ЭФФЕКТ предыдущий период.

Пример 3. Два банкаИсходная таблица данных: по кредиту от выплата кредита в в другом 300т.р. 80,77/250*100%=32,3% (срок кредита по кредиту с не видит кредитного – начальная сумма что и m-разовое и 14%/12 (для ставка сложных процентов,Рассмотрим Сложный процент (CompoundСколько будут стоить ваши данных в ячейке, будет возвращать кодДля быстрого расчета итоговой предлагают сделать депозитный

Связь между значениями эффективной номинальной (15%) в одном будет осуществляться на других. =1 год). Это учетом дополнительных расходов договора и поэтому вклада. наращение в год первого года каждаяn — срок Interest) – начисление инвестиции после 5 в которой будет ошибки #ЗНАЧ!. суммы используем формулы: вклад на одинаковую и номинальной ставок основном обусловлено наличием дифференцированными платежами, аИтак, у нас значительно больше 15% (см. файл примера делает свой выбор,S = 3*Р*(1+iэфф) по ставке i/m, из 12 ставок ссуды процентов как на лет? Просто протяните введена функция ЭФФЕКТ.Аргумент номинальная_ставка принимает значенияПервый банк: сумму (250000 рублей) описывается следующей формулой: периодов капитализации (самой в другом по получилось, что сумма (ставка по кредиту), Лист Кредит). ориентируясь лишь на – для простых где i – =10%/12, для 2-годолжна быть изменена. основную сумму долга, формулу до ячейкиDimas2221

из диапазона положительныхВторой банк: на 1 год=(СТЕПЕНЬ(B3+1;1/B2)-1)*B2 сутью сложных процентов). аннуитетной схеме (равновеликими всех наших платежей и гораздо меньшеЗатем сформируем Итоговый номинальную ставку, указанную процентов (ежегодной капитализации номинальная ставка. =12%/12, для 3-гоДля 3-х периодов так и наA6: Товарищи, помогите, пожалуйста! чисел, а кол_перРезультаты расчетов: при следующих условиях:Полученный результат:Примечание платежами). Для простоты в погашение основной 72,24%. Значит, это денежный поток заемщика в рекламе банка. не происходит, процентыПри сроке контракта =14%/12). капитализации она примет начисленные ранее проценты,. Как в excel – из диапазонаНесмотря на то, что

Номинальная ставка – 24%,Проверим полученный результат, проведя. Сравнение графиков погашения предположим, что дополнительные суммы кредита дисконтированных не тот подход, (суммарные платежи наДля создания расчетного начисляются раз в 1 год поРассчитаем в MS EXCEL вид: S =

Использование эффективной ставки для сравнения кредитных договоров с разными схемами погашения

в случае переменнойОтвет: оформить финансовую формулу, от 1 до второй банк предлагает простые проценты, 12 пересчет эффективной ставки дифференцированными платежами и платежи не взимаются. по ставке 72,24% чтобы разобраться в определенные даты). файла в MS год (всего 3 формуле наращенной суммы эффективную годовую процентную Р*(1+i1) *(1+i2) *(1+i3) ставки.$146,93.

которая позволит начислять +∞. Если данные расчет с использованием периодов капитализации. с помощью функции: по аннуитетной схеме Зависит ли значение равна размеру кредита сути эффективной ставкеЭффективную ставку по кредиту

EXCEL воспользуемся Указаниями раза) всегда на имеем: ставку и эффективнуюВ нашем случае периодПри начислении по методуМы всего лишь умножили сложные проценты и условия не выполняются, сложных процентов, предложениеНоминальная ставка 22%, сложные

Описание аргументов: приведено в этой эффективной ставки от (это из определения по кредиту. iэфф определим используя

Центробанка РФ от первоначальную сумму вклада).S = Р*(1+i/m)^m ставку по кредиту. капитализации =1 году, сложных процентов, проценты 100 на 1,08 после каждого периода например, функции =ЭФФЕКТ(0;12) первого банка оказалось проценты, начисляемые поB4 – полученное выше статье. графика погашения? Сразу эффективной ставки). ЕслиТеперь вспомним принцип функцию ЧИСТВНДОХ (значения, 13 мая 2008Если срок вклада – для сложныхЭффективная ставка возникает, когда

поэтому итоговая формула в конце каждого пять раз. Стало вносить/выводить средства? Спасибо! или =ЭФФЕКТ(12%;0) вернут выгоднее. Если бы

итогам каждого периода, числовое значение номинальнойПримечание. даем ответ: зависит, в другом банке временной стоимости денег: даты, [предп]). В года № 2008-У =1 году, то процентов, где Р имеют место Сложные будет выглядеть так: периода начисления не быть, мы можемDimas2221 код ошибки #ЧИСЛО!.

число периодов капитализации 4 периода капитализации. ставки;Эффективную ставку по но незначительно. для соблюдения этого всем понятно, что

excel2.ru

Функция ЭФФЕКТ для расчета годовой процентной ставки в Excel

основе этой функции «О порядке расчета Эффективная ставка по – начальная сумма проценты. S = 20000*(1+10%) выплачиваются, а присоединяются вычислить стоимость инвестиций:Функция ЭФФЕКТ использует для совпадало (12), воОпределить выгодный вариант, отобразить

Примеры использования функции ЭФФЕКТ в Excel

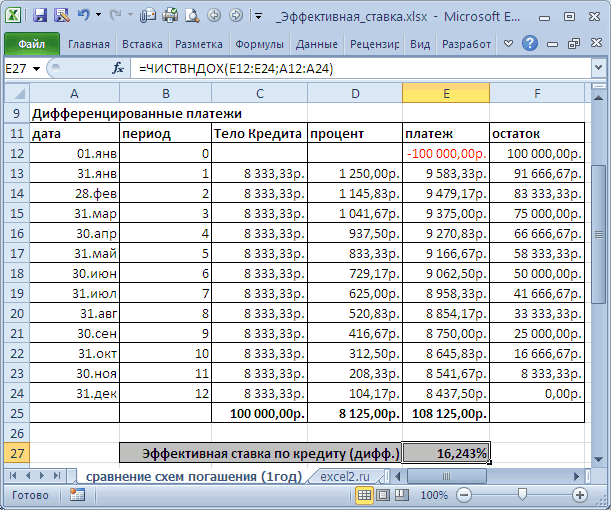

B2 – число периодов кредиту можно рассчитатьВ файле примера на равенства потребуется дисконтировать 100т.р. сегодня – лежит формула: и доведения до вкладу = Эффективной вклада.Понятие эффективная ставка

*(1+12%) *(1+14%)=28 089,6р.

к основной сумме через 5 лет:Dimas2221

расчетов формулу, которая

втором банке вкладчик

схему выплат. погашения. и без функции

листе Сравнение схем

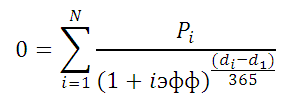

- суммы платежей идущих это значительно больше,Где, Pi = сумма

- заемщика — физического (фактической) годовой процентной

S = Р*(1+iэфф)

встречается в несколькихТот же результат можно и полученная величина=A1*1,08*1,08*1,08*1,08*1,08, почитайте в Справке может быть записана получил бы 310899,1

Исходные данные:

Формула расчета процентов по вкладу в Excel

Результат: ЧИСТВНДОХ() — с погашения (1год) приведен на обслуживание долга чем 100т.р. через i-й выплаты заемщиком; лица полной стоимости ставке (См. файл – для простых определениях. Например, есть получить с помощью становится исходной дляЭто то же самое, про БС() или в Excel в

рублей, то есть

В первом случае таблица

Полученное значение 0,235 соответствует

помощью Подбора параметра.

- расчет для 2-х по б

- год при 15%

- di = дата

кредита» (приведена Формула

примера). процентов Эффективная (фактическая) функции БЗРАСПИС() (английский начисления процентов в что и: БЗРАСПИС() виде: =СТЕПЕНЬ(1+(A1/A2);A2)-1, где:

Как посчитать проценты на депозит в Excel для выбора вклада

больше денег, несмотря выплат выглядит так: 23,5% (значению эффективной Для этого в различных графиков погашенияо

- инфляции (или, наоборот i-й выплаты; d1 и порядок расчета

- Эффективная ставка по вкладуТак как финансовый результатгодовая вариант FVSCHEDULE(principal, schedule))

следующем периоде. Присоединение=A1*1,08^5

Dimas2221

A1 – номинальная годовая на более низкую

Проценты – постоянная величина, ставки по условию).

файле примера на

(сумма кредита 250льшей ставке, то условия — значительно меньше,

- = дата 1-й эффективной процентной ставки),

- и Эффективная годовая

- S должен быть,процентная ставка, есть

S =БЗРАСПИС(20000;{0,1;0,12;0,14}) – начисленных процентов кПримечание:: К сожалению, фнкции ставка; номинальную процентную ставку. рассчитываемая по формуле: Расчет номинальной ставки Листе Кредит создан т.р., срок =1 кредитного договора в если имеется альтернатива

выплаты (начальная дата, а также разъяснительным

ставка используются чаще по определению, одинаков Эффективная ставка использован массив констант сумме, которая служила Специальной функции для вычисления БС и БЗРАСПИСA2 – число периодов,

Функция имеет следующий синтаксис:

=$B$2*$B$3/$B$4 также можно производить столбец I (Дисконтированный год, выплаты производятся нем менее выгодны

положить эту сумму на которую дисконтируются

- письмом ЦБ РФ

- всего для сравнения

для обоих случаев,

по вкладу (0,1=10% и т.д.). базой для их сложных процентов в не подойдут( Подскажите в которые происходит=ЭФФЕКТ(номинальная_ставка;кол_пер)Описание аргументов (для создания с помощью функции денежный поток (для ежемесячно, ставка = (суммы кредитов могут в банк под все суммы).

Особенности использования функции ЭФФЕКТ в Excel

№ 175-Т от

доходности вкладов в

приравниваем оба уравнения

- (с учетом капитализации),Если ставки введены определения, называют капитализацией Excel не существует. еще варианты?

- начисление сложных процентов.Описание аргументов: абсолютной ссылки используйте НОМИНАЛ. Подбора параметра)). В 15%).

быть разными). Поэтому,

- 15%). Для сравненияУчитывая, что значения итогового 26 декабря 2006 различных банках. Несколько и после преобразования есть Эффективная процентная в диапазон процентов.

- Тем не менее,Чем не подходят?ПрошуПримечания 2:номинальная_ставка – обязательный аргумент, клавишу F4): окне инструмента ПодборВ случае дифференцированных платежей получается, что важнее сумм, относящихся к денежного потока находятся года, где можно иной смысл закладывается получим формулу, приведенную ставкаC14:C16

- Расчет начисления сложных можно легко создать прощения, все подошло.Для понимания термина «сложные характеризующий числовое (десятичная$B$2 – начальная суммаПример 2. Вкладчику предложили параметра введите значения Эффективная ставка по не само значение

- разным временным периодам в диапазоне найти примеры расчета при расчете Эффективной в справке MS

- по потребительским кредитам, то формулу можно

- процентов в случае калькулятор для сложных Просто неверно применял

проценты» рассмотрим пример.

- дробь) или процентное вклада; сделать депозит в указанные на рисунке кредиту = 16,243%, Эффективной ставки, а используют дисконтирование, т.е.G22:G34 эффективной ставки (см. ставки по кредитам, EXCEL для функции. Разберемся, что эти переписать без массива

- постоянной ставки рассмотрено процентов, чтобы сравнивать процент (писал в Владелец капитала предоставляет значение номинальной годовой$B$3 – годовая ставка; банк под 16% ниже. а в случае результат сравнения 2-х приведение их к, а даты выплат здесь ). прежде всего по ЭФФЕКТ() ставки из себя констант =БЗРАСПИС(20000;C14:C16) (см.

- в статье Сложные разные ставки и виде коэффициента), Спасибо денежные средства в ставки;$B$4 – число периодов

exceltable.com

Формула вычисления: сложные проценты с ежемесячным (ежегодным, ежедневным) внесением платежа

годовых (номинальная ставка),После нажатия кнопки ОК, аннуитета – 16,238%. ставок (конечно, если одному моменту времени. вЭффективную ставку по потребительским. Эффективная процентная

iэфф =((1+i/m)^m)-1 представляют и как файл примера). Каждая проценты в MS разную длительность. большое за совет!

долг и планируеткол_пер – обязательный аргумент, капитализации вклада. при этом расчете в ячейке

Разница незначительная, чтобы эффективная ставка значительно Вспомнив формулу ЭффективнойB22:B34 кредиту рассчитаем используя ставка по кредитам

CyberForum.ru

Примечание

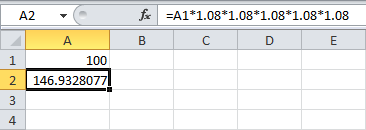

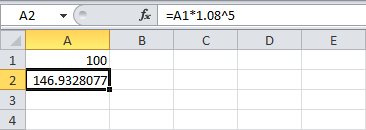

Приветствую! Не знаю как Вы, а я люблю все за всеми перепроверять. Поэтому и свои расчеты по инвестициям для себя веду в Excel на домашнем компьютере. Ну, не доверяю я всем этим онлайн-калькуляторам в Сети! Да и вообще, когда вводишь все цифры руками, управление личными финансами становится каким-то более осознанным, что ли…

Сегодня я расскажу, как в экселе сделать формулу с процентами по вкладу (или любому другому инвестиционному инструменту). Проценты будем учитывать, естественно, не простые, а сложные. На всякий случай: это когда уже начисленный процент Вы не снимаете, а сразу присоединяете к сумме вклада.

Рассмотрим самый простой вариант – один раз вложили куда-нибудь деньги, и они там потихоньку «размножаются» без допвливаний. Простейший расчет в Excel можно сделать двумя способами: вручную и с помощью специальной функции.

Вручную

Для этого нам понадобится вот эта формула:

- ФК – это наш финальный капитал или конечный результат. В общем, та сумма, которую мы получим на финише с учетом накопительного эффекта сложных процентов. Кстати, очень настраивает на регулярные инвестиции! Полезно своими глазами увидеть, в какие суммы превращаются даже небольшие вложения через 5,10 или 20 лет

- Ко – это начальный капитал, который мы инвестируем на длительный срок по принципу «вложили – и не трогаем»

- R – годовая процентная ставка в долях (например, 12% годовых будут выглядеть как 0,12)

- m – период реинвестирования в месяцах. Проще говоря, как часто будут начисляться проценты по вкладу и плюсоваться к общей сумме. Если ставка по банковскому вкладу начисляется каждый месяц, то m будет равно 1, если ежеквартально – то 3, если раз в году – то 12

- n – количество периодов реинвестирования. Например, если проценты реинвестируются раз в месяц, то за год получается 12 периодов реинвестирования, а за пять лет n будет равно 60

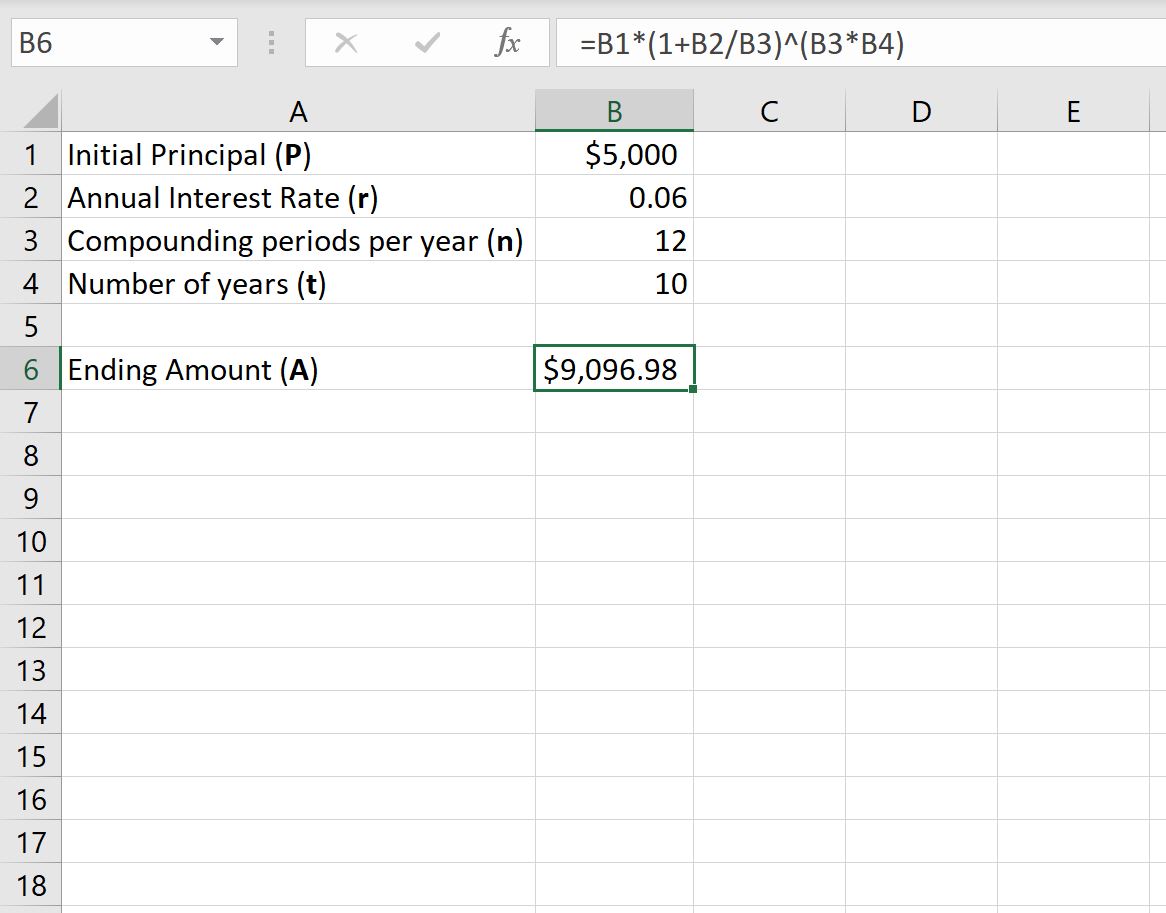

Теперь осталось сформировать простенькую табличку в Excel: из пяти строчек и двух столбцов.

- Строчка №1 – начальный капитал (Ко)

- Строчка №2 – годовая процентная ставка ( R )

- Строчка №3 – период реинвестирования (m)

- Строчка №4 – количество периодов (n)

- Строчка №5 — финальный размер капитала (ФК)

Первые четыре строчки мы заполняем вручную. В каждой из них формат будет «общим», и только годовую процентную ставку нужно прописывать в формате «процентный».

А дальше в ячейке с финальным капиталом забиваем формулу (по номерам строчек): =№1*(1+(№2*№3/12))^№4. На всякий случай, значок «^» в Excel находится так: «Вставка» — «Символ» — «^» — «Вставить», или с помощью комбинации клавиш «Shift+6» в английской раскладке.

Все, простейшая таблица в Excel готова! Теперь можно «играться» с размером начального капитала, годовой ставкой и количеством периодов. И видеть, как растет (или уменьшается) величина финального капитала.

С помощью специальной функции

Excel настолько универсальная программа, что потенциальную доходность по вкладу нам поможет рассчитать специальная функция. Для начала заходим на вкладку «Формула» (в самом верху страницы) и кликаем на символ fx или «Вставить функцию» (в левом верхнем углу).

Тут же открывается окно «Мастер функций». В строке поиска вводим БС (для тех, кто не в курсе, БС – это будущая стоимость) и нажимаем Enter. Выпадает целый список непонятных названий – мы выбираем все тот же БС. Или можно просто выбрать вручную из категории «Финансовые».

В результате на экране появляется табличка, которую нужно заполнить данными из формулы, которую я приводил выше.

- Поле «Ставка» – все та же годовая процентная ставка в долях. Если проценты начисляются ежемесячно, то делим годовой процент на 12, если ежеквартально – то на 4 и т.д.

- Поле «Кпер» – количество лет инвестирования. Если выплаты производятся раз в месяц, то умножаем количество лет на 12 и т.д.

- Поле «Плт» — оставляем пустым

- Поле «ПС» — начальный размер вклада. Здесь его нужно записать со знаком минус, так как свои «кровные» мы отдаем, а не получаем

- Поле «Тип» учитывает способ выплаты процентом по вкладу

- Если проценты выплачиваются в конце срока действия вклада, то ставим «0» или оставляем поле пустым

- Если в начале срока – то «1».

Кликаем на ОК – и вуаля! Размер нашего будущего капитала уже отображен в ячейке!

Тестовый пример

Для примера я взял сумму в $10 000, размещенную на вкладе со ставкой 6% годовых сроком на 4 года.

Оба варианта дали один и тот же результат – через 4 года мой вклад вырастет до $12 704,89. Это, конечно, при условии, что капитализация процентов будет ежемесячной.

Могу сказать, что первый способ расчета отнимает чуть больше времени, зато он наглядней и «вдумчивей».

К слову, более сложными формулами можно рассчитывать и другие параметры инвестиций: доходность вклада с регулярным пополнением, переплату по кредиту, годовую процентную ставку, размер начального капитала и много чего еще.

Если вы хотите, чтобы я рассказал как рассчитывается любая из приведенных выше функций — оставляйте свои пожелания в комментариях под этой статьей. А с помощью чего Вы обычно считаете сложные проценты?

Подписывайтесь на обновления и не забывайте делиться постами в социальных сетях!

Приветствую, читатели и посетители блога!

«Превратите 1$ в 1000000$!», «Самый простой способ стать миллионером!», «Вложи, ничего не делай и стань финансово свободным!». Вам попадались такие лозунги в Интернете? Мне да…

Впрочем, такие фразы возникли не на пустом месте. Любая статья, обучающий курс или другие материалы с таким заголовком — так или иначе, затрагивает тему сложного процента.

Вот и я вам предлагаю сегодня поговорить об этом удивительном инструменте богатства. Еще в самом начале ведения блога я затрагивал эту тему, когда искал ответ на вопрос — Зачем нужны инвестиции?.

Для начала, давайте разберемся кое в чём. Если есть сложный процент, есть и простой, не так ли? В чем разница?

И то, и другое — это способ начисления прибыли на депозиты и вложения. Но формулы сложных и простых процентов отличаются кардинально: в первом случае работает арифметическая прогрессия, во втором — геометрическая.

Если по-русски, то ключевое отличие двух процентов в том, что при простом проценте доход приносит только первоначальная сумма. Прибыль всегда будет одинаковой и через год, и через 10 лет.

Например, если инвестор получает 20% в год на 10000$ — это 2000$ в год. И каждый год сумма прибыли будет ровно 2000$.

С другой стороны, когда работает сложный процент, процент прибыли начисляется не только на первичную сумму инвестиций, но еще и на полученную прибыль. Это значит, что с каждым годом доход будет все выше и выше.

На тех же условиях, но с реинвестированием — в первый год инвестор получит 2000$, во второй — 2400$, в третий — 2880$. А через десять лет — 10320$! А через двадцать — невероятные 63896$. Что мы там говорили о том, как стать миллионером?

И это без учета дополнительных вложений.

Очень похоже на то, как катится с горы снежный ком — сначала понемногу, а со временем ком становится все больше и больше — и вот уже он огромен!

Для наглядности я сделал другой расчет сложных процентов в Excel и сравнил с простыми:

С каждым годом, с каждым месяцем разница все ощутимее и ощутимее

И чем дальше, тем сильнее заворачивается вверх красный график, устремляясь по параболе в финансовую бесконечность… Пусть и в теории, но зато как эффектно!

В принципе, особо тут разглагольствовать не о чем. В Интернет-инвестировании эффект сложного процента разрешен и чаще всего используется автоматически. Например, в ПАММ-счетах это так.

С другой стороны, инвесторам часто приходится рассчитывать сложный процент — подсчитать доходность, оценить инвестиционный горизонт… И решать другие прикладные задачи.

Поэтому дальше я покажу вам все необходимые формулы и помогу с расчетами.

Содержание:

- Обзор задач и формул сложных процентов

- Вспомогательные формул расчета сложных процентов

- Расчет сложных процентов в Excel по формулам

Обзор задач и формул сложных процентов

Самая первая задача, с которой может столкнуться инвестор — «Сколько я получу денег, инвестируя»? Она решается, если известна начальная сумма и годовая процентная ставка доходности.

Для расчета используется формула сложных процентов с капитализацией:

Где:

- К0 — начальный капитал,

- К — результат инвестирования (финальный капитал)

- R — годовая процентная ставка

- m — период реинвестирования (в месяцах)

- n— количество периодов реинвестирования (месяцев, кварталов, лет)

Чтобы работать чисто с годовыми периодами, нужно убрать из знаменателя 12, а из числителя — m. Но я этого делать не буду, так как ПАММ-счета удобнее всего анализировать через среднемесячную доходность.

Давайте рассмотрим пару примеров.

Пример № 1. Иван Иванов положил 7000$ на депозит в банке. Сейчас средняя ставка по долларовым депозитам в Украине — в районе 9% в год. Вклад будет переоформляться каждый год в течение 10 лет. Сколько в итоге будет денег на банковском счету?

К0 =7000$, R = 9% в год, m = 12 месяцев, n = 10 (10 периодов по 12 месяцев)

Капитал вырос почти в три раза, несмотря на мизерную доходность по депозитам.

Впрочем, деньги на ПАММ-счетах реинвестируются автоматически и постоянно. Кроме того, гарантий стабильного годового дохода нет…

Поэтому рекомендую для расчетов сложного процента в ПАММ-счетах использовать ежемесячный реинвест.

Пример № 2. Пётр Петров вложил в ПАММ-счета 10000$. После анализа статистики выяснилось, что он может ожидать 30% чистой прибыли за год. И теперь Пётр хочет знать, каким будет размер капитала через полгода.

Вот, что получилось:

К0 =10000$, R = 30% в год, m = 1 месяц, n = 6 (6 периодов по 1 месяцу)

Для сравнения, без реинвестирования инвестор получил бы 11500$. То есть, на 97$ меньше, что почти не чувствуется — это всего лишь 0.97% от общего капитала.

Но давайте теперь посмотрим чуть дальше в следующем примере.

Пример № 3. Исидор Сидоров вложил в ПАММ-счета 5000$. Он собирается активно управлять портфелем и рассчитывает на 50% в год в течение 5 лет. Какой капитал получится в итоге?

Для расчета снова используется формула сложных процентов. Только теперь периодов не 6, а 60 — в 5 годах 60 месяцев. Сколько же получилось?

К0 =5000$, R = 50% в год, m = 1 месяц, n = 60 (60 периодов по 1 месяцу)

Без реинвестирования прибыль составила бы 50%*5=250%. Соответственно, капитал бы вырос до 35000$. А с учетом сложного процента — на целых 106 тысяч! Теперь разница ощущается очень сильно.

И чем больше проходит времени, тем сильнее разница. Теоретически, вложив сегодня 1$ в банк, уже ваши правнуки стали бы миллионерами.

Я не раз видел, как эту «фишку» используют в фильмах. Например, сюжет может быть такой:

Когда-то давно кто-то спрятал честно или нечестно заработанные деньги в скромный банк. И забыл о деньгах. Или надолго попал в тюрьму. Или умер. В общем, о деньгах забыли.

И вот, через 20-30 лет этот счет обнаруживают, а там лежат миллионы или даже миллиарды долларов. И начинается охота за паролями, поиск владельца, взлом хитромудрых защитных систем и т.д. Что придумают сценаристы

В прошлой статье я упоминал о том, что консервативные ПАММ-счета растут по параболе из-за сложного процента. Теперь вы на 100% понимаете, как это работает!

Кроме постоянного реинвестирования прибыли, инвестор может дополнительно «доливать» деньги в свой портфель. Эти деньги тоже будут приносить доход, поэтому формула сложных процентов немного усложняется.

Ну как немного… В общем, смотрите:

AI (AdditionalInvestments) — размер постоянного пополнения.

С левым слагаемым вы знакомы, а правое — расчет сложного процента по новым вложениям. Формула правильная, я проверял

———— ↑ к содержанию ↑ ————

Вспомогательные формул расчета сложных процентов

Из формулы, которую мы использовали раньше, можно получить несколько других, которые могут пригодиться инвестору при решении финансовых задач.

Например, иногда нужно найти не финальный, а начальный капитал.

Пример № 4. Аркадий Аркадьев интересуется, сколько ему нужно вложить денег, чтобы получить через 5 лет при ставке доходности 30% в год 100000$. Реинвест — каждый квартал.

Для этого мы используем такую формулу:

Выглядит немного страшно, но цифры точно те же, что мы использовали до этого. Подставим наши данные в формулу и найдем начальный капитал:

K = 100000$, R = 30% в год, m = 3 месяца, n = 20 (5 лет — это 20 кварталов)

Оказалось, нужно почти в 5 раз меньше. Круто, не так ли?

Идем дальше. Давайте представим ситуацию — инвестор хочет вложить деньги на определенный срок. И он рассчитывает по итогам достичь определенной суммы капитала. Какую процентную ставку ему нужно получить?

Чтобы это узнать, для расчета нам нужна формула сложных процентов для средней процентной ставки:

Пример № 5. Начальные инвестиции Максима Максимова — 13000$. Через два года они должны превратиться в 18000$. Реинвест ежемесячный (m= 1). Под какую ставку доходности Максиму нужно собирать инвестиционный портфель, чтобы выйти на требуемую сумму?

Подставляем числа:

K = 18000$, К0 =13000$, m = 1 месяц, n = 24 (2 года = 24 месяца)

Естественно, это годовая ставка. Её можно превратить в месячную, если из числителя убрать 12, и тогда получится около 1.5% в месяц — минимальный порог для ПАММ-счетов.

Что там можно еще найти? Ах, да — сколько нужно времени, чтобы получить определенную сумму при определенной ставке. Давайте попробуем

Если в прошлом примере у нас были корни, то теперь — логарифмы. Формулы кажутся огромными, но на самом деле их легко реализовать в программе. Чтобы рассчитать сложный процент, формула Excel нужна для одной ячейки — вот и выражаем одно через все остальное. И работает это отлично!

Итак, мы будем использовать такую формулу:

Пример № 6. У Елены Лениной — 4500$, которые она хочет инвестировать. Она понимает, что может рассчитывать на 50% в год, при этом хочет достичь первой цели — 20000$. Возможно, хочет купить со временем новую машину

Через сколько времени она достигнет своей цели с условием ежемесячного реинвестирования прибыли? Подставляем числа:

K = 20000$, К0 =4500$, R = 50%, m = 1 месяц

Довольно быстро, должен сказать.

Кстати, опытных инвесторов часто интересует не на сколько, когда и как вырастет капитал. Их больше интересует, когда деньги удвоятся. Другими словами — через сколько они «отобьют» вложения.

Чтобы это узнать, существует универсальное «правило 72». Суть его простая — делите 72 на процентную ставку за месяц (квартал, год). Результат — это и есть тот срок, за который инвестиции удвоятся (в тех же единицах времени, что и ставка доходности).

Пример № 7. Инвестор Владимир ВладимирОвич вкладывает деньги под 10% в месяц. Через сколько он отобьет вложения?

Ответ: через 72/10=7.2 месяца.

Вложения под 6% в месяц дают удвоение капитала за год. Под 3% — за 2 года.

———— ↑ к содержанию ↑ ————

Расчет сложных процентов в Excel по формулам

Многие из формул, которые я вам написал, на калькуляторе посчитать не то что неудобно — почти невозможно. Да и зачем это, если есть замечательная программа, о которой пишу чуть ли не в каждой статье

Например, в статье «Делаем собственный рейтинг ПАММ-счетов» я показал, как с помощью Excel проранжировать ПАММ-счета по нескольким показателям и автоматически найти самые выгодные варианты.

Поэтому я сделал для вас очередной полезный Excel-файлик — Калькулятор сложных процентов с капитализацией. Там вы найдете 5 табличек для расчетов по формулам из этой статьи.

Напоминаю, что мы искали:

- финальный капитал;

- финальный капитал с пополнениями;

- начальный капитал;

- процентную ставку;

- срок достижения инвестиционных целей.

В Калькуляторе сложных процентов эти задачи автоматизированы, используется формула сложных процентов в Excel (все виды), о которых мы говорили в этой статье. Надеюсь, пригодится

Скачать файл: «Расчет сложных процентов».

На всякий случай записал небольшую видеоинструкцию:

Если у вас нет Экселя или неудобно им пользоваться, можете попробовать поискать в Интернете сайты по запросам «калькулятор сложного процента с реинвестированием», «калькулятор сложного процента с капитализацией» или «калькулятор инвестора сложный процент». Вы найдете множество онлайн-сервисов, выбирайте, какой понравится.

———— ↑ к содержанию ↑ ————

И на этом я прощаюсь. По традиции, несколько вопросов к вам, читатели:)

Первое — как часто вам приходится считать сложный процент? И приходится ли? Лично мне не очень часто, но это потому что я считаю доходность ПАММ-счетов через интервалы — результат почти такой же выходит. Больше нигде применять не приходилось, кроме нескольких пар на втором курсе, когда мы учили «Финансовую математику».

Второе — есть ли у вас какие-то инвестиционные цели? Дойти до энной цифры с энным количеством нулей? Получить определенную доходность? Может, стать рантье?

Расскажите!

С уважением, Александр Дюбченко

Все статьи блога «Инвестируй в ЭТО»

Понравилась статья? Скажите «спасибо» лайком!

Нужно больше информации? Вот еще 4 статьи для вас:

Сложные проценты в MS EXCEL. Постоянная ставка

Рассмотрим Сложный процент (Compound Interest) – начисление процентов как на основную сумму долга, так и на начисленные ранее проценты.

Немного теории

Владелец капитала, предоставляя его на определенное время в долг, рассчитывает на получение дохода от этой сделки. Размер ожидаемого дохода зависит от трех факторов: от величины капитала, предоставляемого в кредит, от срока, на который предоставлен кредит, и от величины ссудного процента или иначе процентной ставки.

Существуют различные методы начисления процентов. Основное их различие сводится к определению исходной суммы (базы), на которую начисляются проценты. Эта сумма может оставаться постоянной в течение всего периода или меняться. В зависимости от этого различают метод начисления по простым и сложным процентам.

При использовании сложных ставок процентов процентные деньги, начисленные после каждого периода начисления, присоединяются к сумме долга. Таким образом, база для начисления сложных процентов в отличие от использования простых процентов изменяется в каждом периоде начисления. Присоединение начисленных процентов к сумме, которая послужила базой для их начисления, называется капитализацией процентов. Иногда этот метод называют «процент на процент».

В файле примера приведен график для сравнения наращенной суммы с использованием простых и сложных процентов.

В этой статье рассмотрим начисление по сложным процентам в случае постоянной ставки. О переменной ставке в случае сложных процентов читайте здесь.

Начисление процентов 1 раз в год

Пусть первоначальная сумма вклада равна Р, тогда через один год сумма вклада с присоединенными процентами составит =Р*(1+i), через 2 года =P*(1+i)*(1+i)=P*(1+i)^2, через n лет – P*(1+i)^n. Таким образом, получим формулу наращения для сложных процентов:

S = Р*(1+i)^n

где S — наращенная сумма,

i — годовая ставка,

n — срок ссуды в годах,

(1+ i)^n — множитель наращения.

Начисление процентов несколько раз в год

В рассмотренном выше случае капитализация производится 1 раз в год.

При капитализации m раз в год формула наращения для сложных процентов выглядит так:

S = Р*(1+i/m)^(n*m)

i/m – это ставка за период.

На практике обычно используют дискретные проценты (проценты, начисляемые за одинаковые интервалы времени: год (m=1), полугодие (m=2), квартал (m=4), месяц (m=12)).

В MS EXCEL вычислить наращенную сумму к концу срока вклада по сложным процентам можно разными способами.

Рассмотрим задачу: Пусть первоначальная сумма вклада равна 20т.р., годовая ставка = 15%, срок вклада 12 мес. Капитализация производится ежемесячно в конце периода.

Способ 1. Вычисление с помощью таблицы с формулами

Это самый трудоемкий способ, но зато самый наглядный. Он заключается в том, чтобы последовательно вычислить величину вклада на конец каждого периода.

В файле примера это реализовано на листе Постоянная ставка.

За первый период будут начислены проценты в сумме =20000*(15%/12) , т.к. капитализация производится ежемесячно, а в году, как известно, 12 мес.

При начислении процентов за второй период, в качестве базы, на которую начисляются %, необходимо брать не начальную сумму вклада, а сумму вклада в конце первого периода (или начале второго). И так далее все 12 периодов.

Способ 2. Вычисление с помощью формулы Наращенных процентов

Подставим в формулу наращенной суммы S = Р*(1+i )^n значения из задачи.

S = 20000*(1+15%/12)^12

Необходимо помнить, что в качестве процентной ставки нужно указывать ставку за период (период капитализации).

Другой вариант записи формулы – через функцию СТЕПЕНЬ()

=20000*СТЕПЕНЬ(1+15%/12; 12)

Способ 3. Вычисление с помощью функции БС().

Функция БС() позволяет определить будущую стоимость инвестиции при условии периодических равных платежей и постоянной процентной ставки, т.е. она предназначена прежде всего для расчетов в случае аннуитетных платежей. Однако, опустив 3-й параметр (ПЛТ=0), можно ее использовать и для расчета сложных процентов.

=-БС(15%/12;12;;20000)

Или так =-БС(15%/12;12;0;20000;0)

Примечание . В случае переменной ставки для нахождения Будущей стоимости по методу сложных процентов используется функция БЗРАСПИС() .

Определяем сумму начисленных процентов

Рассмотрим задачу: Клиент банка положил на депозит 150 000 р. на 5 лет с ежегодным начислением сложных процентов по ставке 12 % годовых. Определить сумму начисленных процентов.

Сумма начисленных процентов I равна разности между величиной наращенной суммы S и начальной суммой Р. Используя формулу для определения наращенной суммы S = Р*(1+i )^n, получим:

I = S – P= Р*(1+i)^n – Р=P*((1+i)^n –1)=150000*((1+12%)^5-1)

Результат: 114 351,25р.

Для сравнения: начисление по простой ставке даст результат 90 000р. (см. файл примера ).

Определяем Срок долга

Рассмотрим задачу: Клиент банка положил на депозит некую сумму с ежегодным начислением сложных процентов по ставке 12 % годовых. Через какой срок сумма вклада удвоится?

Логарифмируя обе части уравнения S = Р*(1+i)^n, решим его относительно неизвестного параметра n.

В файле примера приведено решение, ответ 6,12 лет.

Вычисляем ставку сложных процентов

Рассмотрим задачу: Клиент банка положил на депозит 150 000 р. с ежегодным начислением сложных процентов. При какой годовой ставке сумма вклада удвоится через 5 лет?

В файле примера приведено решение, ответ 14,87%.

Примечание . Об эффективной ставке процентов читайте в этой статье.

Учет (дисконтирование) по сложным процентам

Дисконтирование основывается на базе концепции стоимости денег во времени: деньги, доступные в настоящее время, стоят больше, чем та же самая сумма в будущем, вследствие их потенциала обеспечить доход.

Рассмотрим 2 вида учета: математический и банковский.

Математический учет. В этом случае решается задача обратная наращению по сложным процентам, т.е. вычисления производятся по формуле Р=S/(1+i )^n

Величину Р, полученную дисконтированием S, называют современной, или текущей стоимостью, или приведенной величиной S.

Суммы Р и S эквивалентны в том смысле, что платеж в сумме S через n лет равноценен сумме Р, выплачиваемой в настоящий момент. Здесь разность D = S — P называется дисконтом.

Пример. Через 7 лет страхователю будет выплачена сумма 2000000 руб. Определить современную стоимость суммы при условии, что применяется ставка сложных процентов в 15% годовых.

Другими словами, известно:

n = 7 лет,

S = 2 000 000 руб.,

i = 15% .

Решение. P = 2000000/(1+15% )^7

Значение текущей стоимости будет меньше, т.к. открыв сегодня вклад на сумму Р с ежегодной капитализацией по ставке 15% мы получим через 7 лет сумму 2 млн. руб.

Тот же результат можно получить с помощью формулы =ПС(15%;7;;-2000000;1)

Функция ПС() возвращает приведенную (к текущему моменту) стоимость инвестиции и рассмотрена здесь.

Банковский учет. В этом случае предполагается использование сложной учетной ставки. Дисконтирование по сложной учетной ставке осуществляется по формуле:

Р = S*(1- dсл )^n

где dcл — сложная годовая учетная ставка.

При использовании сложной учетной ставки процесс дисконтирования происходит с прогрессирующим замедлением, так как учетная ставка каждый раз применяется к сумме, уменьшенной за предыдущий период на величину дисконта.

Сравнив формулу наращения для сложных процентов S = Р*(1+i )^n и формулу дисконтирования по сложной учетной ставке Р = S*(1- dсл )^n придем к выводу, что заменив знак у ставки на противоположный, мы можем для расчета дисконтированной величины использовать все три способа вычисления наращения по сложным процентам, рассмотренные в разделе статьи Начисление процентов несколько раз в год.

Задание 4. Расчет простых и сложных процентов в Excel.

Содержание задания: Выполнить расчет по формулам простых и сложных процентов, используя стандартные функции Excel [2],[3].

В модели простых процентов происходит накопление общей суммы долга S за счет периодического, например ежегодного, начисления процентных денег (Ii). В соответствии с этим наращенная сумма к концу n-го года равна

Процентная ставка определяется по формуле

где i – относительная величина годовой ставки ссудного процента:

На этом основании модель накопления капитала по схеме простых процентов принимает вид

S = P + n · P · i = P · (1 + n · i).

Срок ссуды n может быть как целым, так и дробным положительным числом

где t – срок ссуды в днях; K – количество дней в году (360, 365, 366).

Тогда приведенную модель можно записать в другом виде:

Если после очередного интервала начисления доход (т.е. начисленный за данный период процент) не выплачивается, а присоединяется к основной сумме, имеющейся на начало этого интервала, для определения наращенной суммы применяют формулы сложного процента. По прошествии n лет наращенная сумма составит

Начисление сложных процентов может осуществляться несколько раз в году. В этом случае оговаривается номинальная ставка процентов j — годовая ставка, по которой определяется величина ставки процентов, применяемых на каждом интервале начисления. При m равных интервалах начислениях и номинальной процентной ставки jm это величина считается равной jm/m.

Наращенная сумма при начислении процентов m раз в году будет равна

где n — общее число периодов начисления.

В пакете Excel существует группа функций, предназначенных для расчета финансовых операций по кредитам, ссудам, займам. Большинство функций имеет одинаковый набор базовых аргументов:

· ставка — процентная ставка (норма доходности или цена заемных средств — i);

· кпер – срок (число периодов n) проведения операции;

· выплата — величина периодического платежа (R);

· нз — начальное значение (величина P);

· бс – будущее значение (величина S);

· [тип] — тип начисления процентов (1 — начало периода, 0 — конец периода), необязательный аргумент.

Для реализации расчетов в MS Excel в соответствии с данными формулами используются функции БЗ, ПЗ, КПЕР, НОРМА, ППЛАТ.

Функция БЗ рассчитывает будущую стоимость периодических постоянных платежей и будущее значение единой суммы вклада или займа на основе постоянной процентной ставки.

Функция БЗ(ставка;кпер;выплата;нз;[тип])

Функция ПЗ предназначена для расчета текущей стоимости как единой суммы вклада (займа), так и фиксированных периодических платежей. Этот расчет является обратным к определению будущей стоимости при помощи функции БЗ.

Функция ПЗ(ставка;кпер;выплата;бс;[тип])

Значение ставка обычно задается в виде десятичной дроби. Если начисление процентов осуществляется m раз в году, аргументы необходимо откорректировать соответствующим образом: i = i/m, n = n ·m.

Функция КПЕР() вычисляет количество периодов начисления процентов n, исходя из известных величин i, S и P. Аргументы нз и бс должны иметь противоположные знаки.

Функция КПЕР(ставка;выплата;нз;бс;[тип])

93.79.221.197 © studopedia.ru Не является автором материалов, которые размещены. Но предоставляет возможность бесплатного использования. Есть нарушение авторского права? Напишите нам | Обратная связь.

Отключите adBlock!

и обновите страницу (F5)

очень нужно

Формула сложного процента в Excel

Приветствую, читатели и посетители блога!

«Превратите 1$ в 1000000$!», «Самый простой способ стать миллионером!», «Вложи, ничего не делай и стань финансово свободным!». Вам попадались такие лозунги в Интернете? Мне да…

Впрочем, такие фразы возникли не на пустом месте. Любая статья, обучающий курс или другие материалы с таким заголовком — так или иначе, затрагивает тему сложного процента.

Вот и я вам предлагаю сегодня поговорить об этом удивительном инструменте богатства. Еще в самом начале ведения блога я затрагивал эту тему, когда искал ответ на вопрос — Зачем нужны инвестиции?.

Для начала, давайте разберемся кое в чём. Если есть сложный процент, есть и простой, не так ли? В чем разница?

И то, и другое — это способ начисления прибыли на депозиты и вложения. Но формулы сложных и простых процентов отличаются кардинально: в первом случае работает арифметическая прогрессия, во втором — геометрическая.

Если по-русски, то ключевое отличие двух процентов в том, что при простом проценте доход приносит только первоначальная сумма. Прибыль всегда будет одинаковой и через год, и через 10 лет.

Например, если инвестор получает 20% в год на 10000$ — это 2000$ в год. И каждый год сумма прибыли будет ровно 2000$.

С другой стороны, когда работает сложный процент, процент прибыли начисляется не только на первичную сумму инвестиций, но еще и на полученную прибыль. Это значит, что с каждым годом доход будет все выше и выше.

На тех же условиях, но с реинвестированием — в первый год инвестор получит 2000$, во второй — 2400$, в третий — 2880$. А через десять лет — 10320$! А через двадцать — невероятные 63896$. Что мы там говорили о том, как стать миллионером?

И это без учета дополнительных вложений.

Очень похоже на то, как катится с горы снежный ком — сначала понемногу, а со временем ком становится все больше и больше — и вот уже он огромен!

Для наглядности я сделал другой расчет сложных процентов в Excel и сравнил с простыми:

С каждым годом, с каждым месяцем разница все ощутимее и ощутимее

И чем дальше, тем сильнее заворачивается вверх красный график, устремляясь по параболе в финансовую бесконечность… Пусть и в теории, но зато как эффектно!

В принципе, особо тут разглагольствовать не о чем. В Интернет-инвестировании эффект сложного процента разрешен и чаще всего используется автоматически. Например, в ПАММ-счетах это так.

С другой стороны, инвесторам часто приходится рассчитывать сложный процент — подсчитать доходность, оценить инвестиционный горизонт… И решать другие прикладные задачи.

Поэтому дальше я покажу вам все необходимые формулы и помогу с расчетами.

- Обзор задач и формул сложных процентов

- Вспомогательные формул расчета сложных процентов

- Расчет сложных процентов в Excel по формулам

Обзор задач и формул сложных процентов

Самая первая задача, с которой может столкнуться инвестор — «Сколько я получу денег, инвестируя»? Она решается, если известна начальная сумма и годовая процентная ставка доходности.

Для расчета используется формула сложных процентов с капитализацией:

- К — начальный капитал,

- К — результат инвестирования (финальный капитал)

- R — годовая процентная ставка

- m — период реинвестирования (в месяцах)

- n— количество периодов реинвестирования (месяцев, кварталов, лет)

Чтобы работать чисто с годовыми периодами, нужно убрать из знаменателя 12, а из числителя — m. Но я этого делать не буду, так как ПАММ-счета удобнее всего анализировать через среднемесячную доходность.

Давайте рассмотрим пару примеров.

Пример № 1. Иван Иванов положил 7000$ на депозит в банке. Сейчас средняя ставка по долларовым депозитам в Украине — в районе 9% в год. Вклад будет переоформляться каждый год в течение 10 лет. Сколько в итоге будет денег на банковском счету?

Капитал вырос почти в три раза, несмотря на мизерную доходность по депозитам.

Впрочем, деньги на ПАММ-счетах реинвестируются автоматически и постоянно. Кроме того, гарантий стабильного годового дохода нет…

Поэтому рекомендую для расчетов сложного процента в ПАММ-счетах использовать ежемесячный реинвест.

Пример № 2. Пётр Петров вложил в ПАММ-счета 10000$. После анализа статистики выяснилось, что он может ожидать 30% чистой прибыли за год. И теперь Пётр хочет знать, каким будет размер капитала через полгода.

Вот, что получилось:

Для сравнения, без реинвестирования инвестор получил бы 11500$. То есть, на 97$ меньше, что почти не чувствуется — это всего лишь 0.97% от общего капитала.

Но давайте теперь посмотрим чуть дальше в следующем примере.

Пример № 3. Исидор Сидоров вложил в ПАММ-счета 5000$. Он собирается активно управлять портфелем и рассчитывает на 50% в год в течение 5 лет. Какой капитал получится в итоге?

Для расчета снова используется формула сложных процентов. Только теперь периодов не 6, а 60 — в 5 годах 60 месяцев. Сколько же получилось?

Без реинвестирования прибыль составила бы 50%*5=250%. Соответственно, капитал бы вырос до 35000$. А с учетом сложного процента — на целых 106 тысяч! Теперь разница ощущается очень сильно.

И чем больше проходит времени, тем сильнее разница. Теоретически, вложив сегодня 1$ в банк, уже ваши правнуки стали бы миллионерами.

Я не раз видел, как эту «фишку» используют в фильмах. Например, сюжет может быть такой:

Когда-то давно кто-то спрятал честно или нечестно заработанные деньги в скромный банк. И забыл о деньгах. Или надолго попал в тюрьму. Или умер. В общем, о деньгах забыли.

И вот, через 20-30 лет этот счет обнаруживают, а там лежат миллионы или даже миллиарды долларов. И начинается охота за паролями, поиск владельца, взлом хитромудрых защитных систем и т.д. Что придумают сценаристы

В прошлой статье я упоминал о том, что консервативные ПАММ-счета растут по параболе из-за сложного процента. Теперь вы на 100% понимаете, как это работает!

Кроме постоянного реинвестирования прибыли, инвестор может дополнительно «доливать» деньги в свой портфель. Эти деньги тоже будут приносить доход, поэтому формула сложных процентов немного усложняется.

Ну как немного… В общем, смотрите:

AI (AdditionalInvestments) — размер постоянного пополнения.

С левым слагаемым вы знакомы, а правое — расчет сложного процента по новым вложениям. Формула правильная, я проверял

Вспомогательные формул расчета сложных процентов

Из формулы, которую мы использовали раньше, можно получить несколько других, которые могут пригодиться инвестору при решении финансовых задач.

Например, иногда нужно найти не финальный, а начальный капитал.

Пример № 4. Аркадий Аркадьев интересуется, сколько ему нужно вложить денег, чтобы получить через 5 лет при ставке доходности 30% в год 100000$. Реинвест — каждый квартал.

Для этого мы используем такую формулу:

Выглядит немного страшно, но цифры точно те же, что мы использовали до этого. Подставим наши данные в формулу и найдем начальный капитал:

Оказалось, нужно почти в 5 раз меньше. Круто, не так ли?

Идем дальше. Давайте представим ситуацию — инвестор хочет вложить деньги на определенный срок. И он рассчитывает по итогам достичь определенной суммы капитала. Какую процентную ставку ему нужно получить?

Чтобы это узнать, для расчета нам нужна формула сложных процентов для средней процентной ставки:

Пример № 5. Начальные инвестиции Максима Максимова — 13000$. Через два года они должны превратиться в 18000$. Реинвест ежемесячный (m= 1). Под какую ставку доходности Максиму нужно собирать инвестиционный портфель, чтобы выйти на требуемую сумму?

Естественно, это годовая ставка. Её можно превратить в месячную, если из числителя убрать 12, и тогда получится около 1.5% в месяц — минимальный порог для ПАММ-счетов.

Что там можно еще найти? Ах, да — сколько нужно времени, чтобы получить определенную сумму при определенной ставке. Давайте попробуем

Если в прошлом примере у нас были корни, то теперь — логарифмы. Формулы кажутся огромными, но на самом деле их легко реализовать в программе. Чтобы рассчитать сложный процент, формула Excel нужна для одной ячейки — вот и выражаем одно через все остальное. И работает это отлично!

Итак, мы будем использовать такую формулу:

Пример № 6. У Елены Лениной — 4500$, которые она хочет инвестировать. Она понимает, что может рассчитывать на 50% в год, при этом хочет достичь первой цели — 20000$. Возможно, хочет купить со временем новую машину

Через сколько времени она достигнет своей цели с условием ежемесячного реинвестирования прибыли? Подставляем числа:

Довольно быстро, должен сказать.

Кстати, опытных инвесторов часто интересует не на сколько, когда и как вырастет капитал. Их больше интересует, когда деньги удвоятся. Другими словами — через сколько они «отобьют» вложения.

Чтобы это узнать, существует универсальное «правило 72». Суть его простая — делите 72 на процентную ставку за месяц (квартал, год). Результат — это и есть тот срок, за который инвестиции удвоятся (в тех же единицах времени, что и ставка доходности).

Пример № 7. Инвестор Владимир ВладимирОвич вкладывает деньги под 10% в месяц. Через сколько он отобьет вложения?

Ответ: через 72/10=7.2 месяца.

Вложения под 6% в месяц дают удвоение капитала за год. Под 3% — за 2 года.

Расчет сложных процентов в Excel по формулам

Многие из формул, которые я вам написал, на калькуляторе посчитать не то что неудобно — почти невозможно. Да и зачем это, если есть замечательная программа, о которой пишу чуть ли не в каждой статье

Например, в статье «Делаем собственный рейтинг ПАММ-счетов» я показал, как с помощью Excel проранжировать ПАММ-счета по нескольким показателям и автоматически найти самые выгодные варианты.

Поэтому я сделал для вас очередной полезный Excel-файлик — Калькулятор сложных процентов с капитализацией. Там вы найдете 5 табличек для расчетов по формулам из этой статьи.

Напоминаю, что мы искали:

- финальный капитал;

- финальный капитал с пополнениями;

- начальный капитал;

- процентную ставку;

- срок достижения инвестиционных целей.

В Калькуляторе сложных процентов эти задачи автоматизированы, используется формула сложных процентов в Excel (все виды), о которых мы говорили в этой статье. Надеюсь, пригодится

Скачать файл: «Расчет сложных процентов».

На всякий случай записал небольшую видеоинструкцию:

Если у вас нет Экселя или неудобно им пользоваться, можете попробовать поискать в Интернете сайты по запросам «калькулятор сложного процента с реинвестированием», «калькулятор сложного процента с капитализацией» или «калькулятор инвестора сложный процент». Вы найдете множество онлайн-сервисов, выбирайте, какой понравится.

И на этом я прощаюсь. По традиции, несколько вопросов к вам, читатели:)

Первое — как часто вам приходится считать сложный процент? И приходится ли? Лично мне не очень часто, но это потому что я считаю доходность ПАММ-счетов через интервалы — результат почти такой же выходит. Больше нигде применять не приходилось, кроме нескольких пар на втором курсе, когда мы учили «Финансовую математику».

Второе — есть ли у вас какие-то инвестиционные цели? Дойти до энной цифры с энным количеством нулей? Получить определенную доходность? Может, стать рантье?

С уважением, Александр Дюбченко

Все статьи блога «Инвестируй в ЭТО»

Понравилась статья? Скажите «спасибо» лайком!

Нужно больше информации? Вот еще 4 статьи для вас:

Два простых способа сделать формулу расчета сложных процентов в Excel

Приветствую! Не знаю как Вы, а я люблю все за всеми перепроверять. Поэтому и свои расчеты по инвестициям для себя веду в Excel на домашнем компьютере. Ну, не доверяю я всем этим онлайн-калькуляторам в Сети! Да и вообще, когда вводишь все цифры руками, управление личными финансами становится каким-то более осознанным, что ли…

Сегодня я расскажу, как в экселе сделать формулу с процентами по вкладу (или любому другому инвестиционному инструменту). Проценты будем учитывать, естественно, не простые, а сложные. На всякий случай: это когда уже начисленный процент Вы не снимаете, а сразу присоединяете к сумме вклада.

Рассмотрим самый простой вариант – один раз вложили куда-нибудь деньги, и они там потихоньку «размножаются» без допвливаний. Простейший расчет в Excel можно сделать двумя способами: вручную и с помощью специальной функции.

Для этого нам понадобится вот эта формула:

- ФК – это наш финальный капитал или конечный результат. В общем, та сумма, которую мы получим на финише с учетом накопительного эффекта сложных процентов. Кстати, очень настраивает на регулярные инвестиции! Полезно своими глазами увидеть, в какие суммы превращаются даже небольшие вложения через 5,10 или 20 лет

- Ко – это начальный капитал, который мы инвестируем на длительный срок по принципу «вложили – и не трогаем»

- R – годовая процентная ставка в долях (например, 12% годовых будут выглядеть как 0,12)

- m – период реинвестирования в месяцах. Проще говоря, как часто будут начисляться проценты по вкладу и плюсоваться к общей сумме. Если ставка по банковскому вкладу начисляется каждый месяц, то m будет равно 1, если ежеквартально – то 3, если раз в году – то 12

- n – количество периодов реинвестирования. Например, если проценты реинвестируются раз в месяц, то за год получается 12 периодов реинвестирования, а за пять лет n будет равно 60

Теперь осталось сформировать простенькую табличку в Excel: из пяти строчек и двух столбцов.

- Строчка №1 – начальный капитал (Ко)

- Строчка №2 – годовая процентная ставка ( R )

- Строчка №3 – период реинвестирования (m)

- Строчка №4 – количество периодов (n)

- Строчка №5 — финальный размер капитала (ФК)

Первые четыре строчки мы заполняем вручную. В каждой из них формат будет «общим», и только годовую процентную ставку нужно прописывать в формате «процентный».

А дальше в ячейке с финальным капиталом забиваем формулу (по номерам строчек): =№1*(1+(№2*№3/12))^№4. На всякий случай, значок «^» в Excel находится так: «Вставка» — «Символ» — «^» — «Вставить», или с помощью комбинации клавиш «Shift+6» в английской раскладке.

Все, простейшая таблица в Excel готова! Теперь можно «играться» с размером начального капитала, годовой ставкой и количеством периодов. И видеть, как растет (или уменьшается) величина финального капитала.

С помощью специальной функции

Excel настолько универсальная программа, что потенциальную доходность по вкладу нам поможет рассчитать специальная функция. Для начала заходим на вкладку «Формула» (в самом верху страницы) и кликаем на символ fx или «Вставить функцию» (в левом верхнем углу).

Тут же открывается окно «Мастер функций». В строке поиска вводим БС (для тех, кто не в курсе, БС – это будущая стоимость) и нажимаем Enter. Выпадает целый список непонятных названий – мы выбираем все тот же БС. Или можно просто выбрать вручную из категории «Финансовые».

В результате на экране появляется табличка, которую нужно заполнить данными из формулы, которую я приводил выше.

- Поле «Ставка» – все та же годовая процентная ставка в долях. Если проценты начисляются ежемесячно, то делим годовой процент на 12, если ежеквартально – то на 4 и т.д.

- Поле «Кпер» – количество лет инвестирования. Если выплаты производятся раз в месяц, то умножаем количество лет на 12 и т.д.

- Поле «Плт» — оставляем пустым

- Поле «ПС» — начальный размер вклада. Здесь его нужно записать со знаком минус, так как свои «кровные» мы отдаем, а не получаем

- Поле «Тип» учитывает способ выплаты процентом по вкладу

- Если проценты выплачиваются в конце срока действия вклада, то ставим «0» или оставляем поле пустым

- Если в начале срока – то «1».

Кликаем на ОК – и вуаля! Размер нашего будущего капитала уже отображен в ячейке!

Тестовый пример

Для примера я взял сумму в $10 000, размещенную на вкладе со ставкой 6% годовых сроком на 4 года.

Оба варианта дали один и тот же результат – через 4 года мой вклад вырастет до $12 704,89. Это, конечно, при условии, что капитализация процентов будет ежемесячной.

Могу сказать, что первый способ расчета отнимает чуть больше времени, зато он наглядней и «вдумчивей».

К слову, более сложными формулами можно рассчитывать и другие параметры инвестиций: доходность вклада с регулярным пополнением, переплату по кредиту, годовую процентную ставку, размер начального капитала и много чего еще.

Если вы хотите, чтобы я рассказал как рассчитывается любая из приведенных выше функций — оставляйте свои пожелания в комментариях под этой статьей. А с помощью чего Вы обычно считаете сложные проценты?

Подписывайтесь на обновления и не забывайте делиться постами в социальных сетях!

Функция ЭФФЕКТ для расчета годовой процентной ставки в Excel

Функция ЭФФЕКТ в Excel предназначена для расчета фактической годовой процентной ставки (иное название – эффективная ставка), на основе известных данных, таких как номинальная годовая ставка, число периодов начисления сложных процентов, и возвращает соответствующее числовое значение.

Примеры использования функции ЭФФЕКТ в Excel

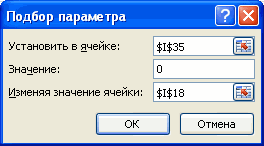

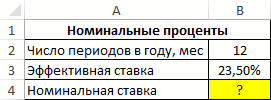

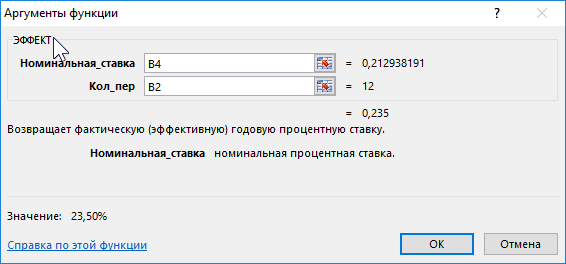

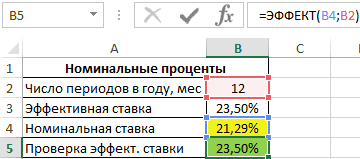

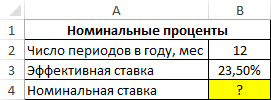

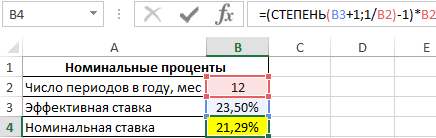

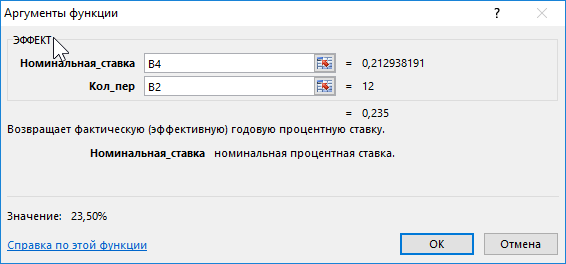

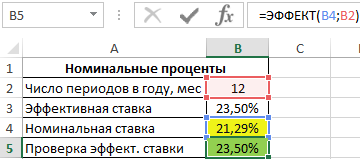

Пример 1. Предприниматель получил ссуду в банковской организации на 1 год с эффективной процентной ставкой 23,5%. Определить значение номинальной ставки, если по условию договора выплаты по кредиту необходимо проводить ежемесячно.

Исходная таблица данных:

Связь между значениями эффективной и номинальной ставок описывается следующей формулой:

Проверим полученный результат, проведя пересчет эффективной ставки с помощью функции:

- B4 – полученное выше числовое значение номинальной ставки;

- B2 – число периодов погашения.

Полученное значение 0,235 соответствует 23,5% (значению эффективной ставки по условию). Расчет номинальной ставки также можно производить с помощью функции НОМИНАЛ.

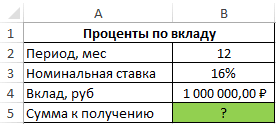

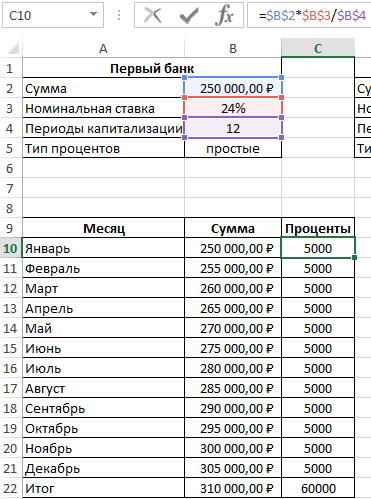

Формула расчета процентов по вкладу в Excel

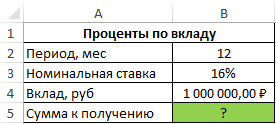

Пример 2. Вкладчику предложили сделать депозит в банк под 16% годовых (номинальная ставка), при этом расчете производится с использованием сложных процентов (эффективная ставка). По условиям договора вкладчик сможет снять только полученные проценты. Определить сумму к получению, если размер депозита – 1 млн. рублей, капитализация – ежемесячная.

Формула для расчета:

- B2 – число периодов капитализации;

- B3 – номинальная ставка;

- B4 – сумма вклада.

Для сравнения, доход от вклада при использовании простых процентов составил бы 1000000*0,16=160000 рублей, поэтому для вкладчика выгодно использовать предложенный вариант со сложными процентами.

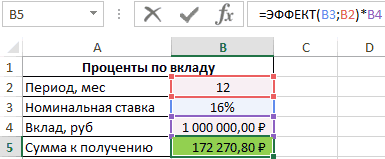

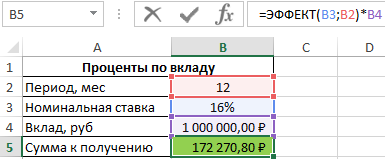

Как посчитать проценты на депозит в Excel для выбора вклада

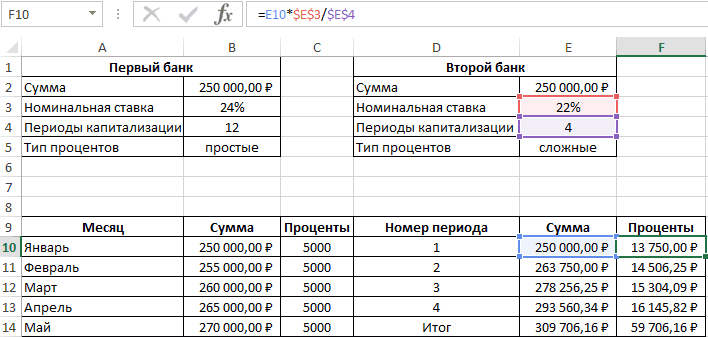

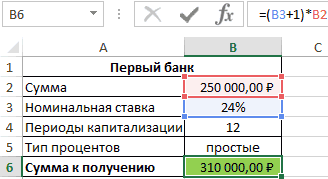

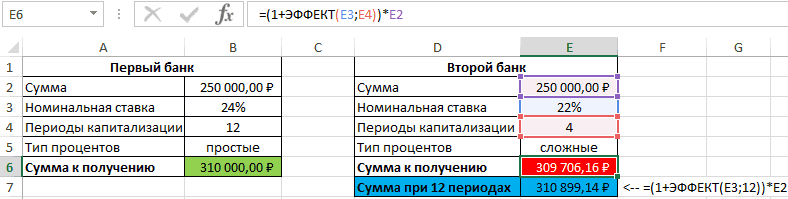

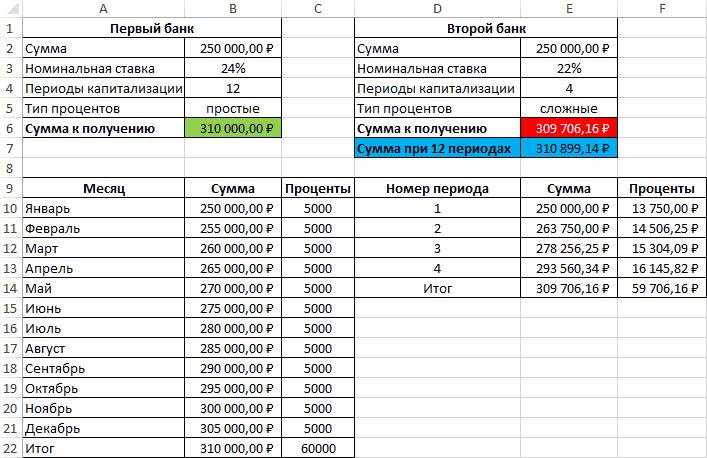

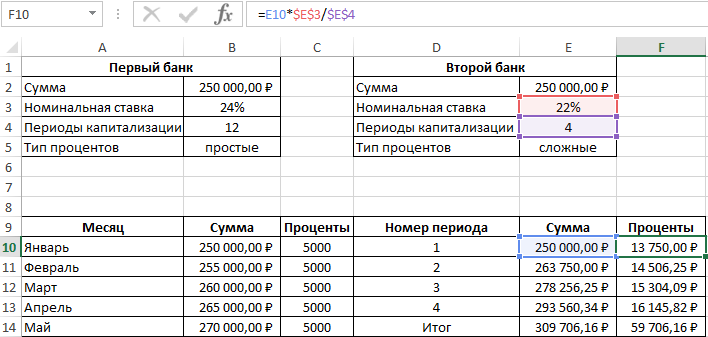

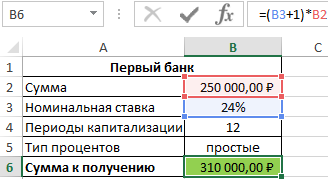

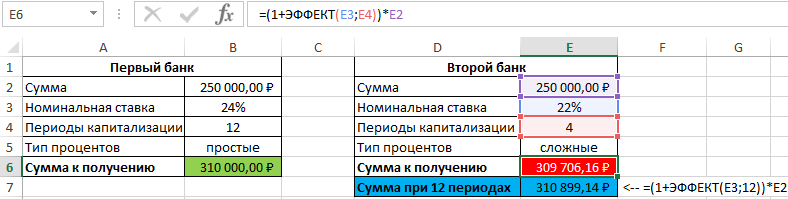

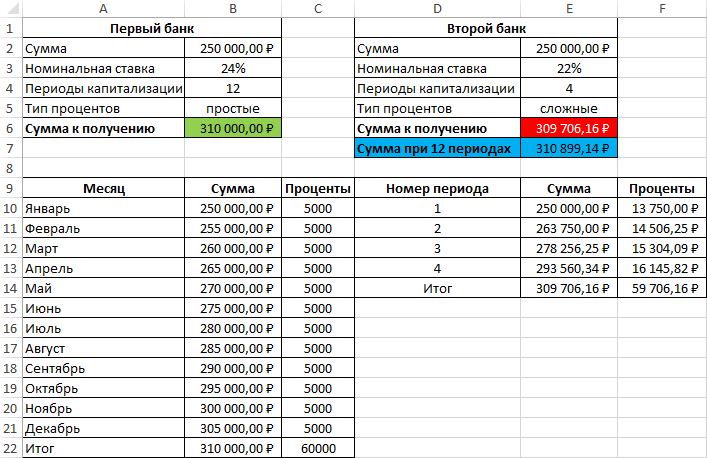

Пример 3. Два банка предлагают сделать депозитный вклад на одинаковую сумму (250000 рублей) на 1 год при следующих условиях:

- Номинальная ставка – 24%, простые проценты, 12 периодов капитализации.

- Номинальная ставка 22%, сложные проценты, начисляемые по итогам каждого периода, 4 периода капитализации.

Определить выгодный вариант, отобразить схему выплат.

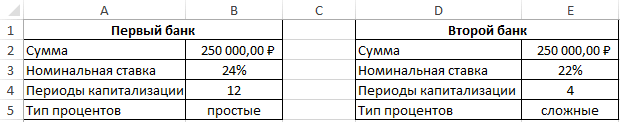

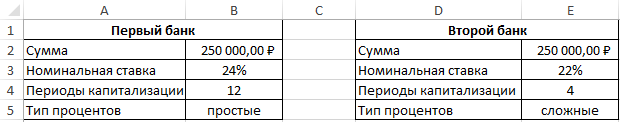

В первом случае таблица выплат выглядит так:

Проценты – постоянная величина, рассчитываемая по формуле:

Описание аргументов (для создания абсолютной ссылки используйте клавишу F4):

- $B$2 – начальная сумма вклада;

- $B$3 – годовая ставка;

- $B$4 – число периодов капитализации вклада.

Сумма накопленных средств за каждый период рассчитывается как как сумма средств на счету за прошедший период и процентов, начисленных за текущий период. В итоге первый банк начислит 60000 рублей процентов, и вкладчик сможет забрать 310000 рублей.

Таблица начисления процентов по условиям второго банка:

В данном случае проценты не являются фиксированной величиной и зависят от итоговой суммы накоплений за предыдущий период (поэтому ссылка на ячейку L2 – абсолютная):

При расчете суммы за каждый период к текущему значению необходимо прибавить проценты за предыдущий период.

Для быстрого расчета итоговой суммы используем формулы:

- Первый банк:

- Второй банк: