Хитрости »

23 Март 2017 157222 просмотров

Скачать файл, используемый в видеоуроке:

Прогнозирование продаж является неотъемлемой частью при планировании работы коммерческих и финансовых служб, поэтому задача довольно актуальная. Вариантов построения прогнозов достаточное множество, но я хочу показать как сделать простой, но в то же время достаточно жизнеспособный прогноз «на скорую руку», без лишних телодвижений и поправок «на ветер»(читайте как: без кучи доп.расчетов, которые применяются для создания более точных прогнозов). Почему я это уточняю? Потому что на мой взгляд, каким бы точным ни был прогноз продаж – это всего лишь предположение и быть уверенным в том, что именно так и будет развиваться ход событий, никак нельзя.

И тем не менее при помощи встроенных в Excel функций мы можем построить довольно неплохой прогноз даже с учетом сезонности. Плюс я хочу показать как сделать не просто прогноз, а прогноз с отклонениями – пессимистичный и оптимистичный. С помощью подобной модели можно будет выстроить тактику продаж таким образом, чтобы постараться максимально «вписаться» в границы между пессимистичным и оптимистичным прогнозом.

А в довершение мы построим красивый график с прогнозом.

Исходные данные

Для расчета прогноза потребуются данные о продажах за ранние периоды. Чем больше данных, тем точнее будет прогноз. Желательно, чтобы были помесячные данные хотя бы за два года. На мой взгляд это тот минимум, на основании которого можно построить весьма точный прогноз с учетом прошлого опыта. Именно из таких данных и будем исходить. Предположим, что у нас есть данные с января 2013 года по август 2015, в табличном виде:

Нам необходимо рассчитать прогноз продаж на будущий год: с сентября 2015 по август 2016 и отразить это на графике. Я специально беру рваный период посреди года, чтобы показать, что начало прогноза может быть с любой даты.

Чтобы дальше в статье не запутать вас столбцами и где они должны быть добавлены, сразу приведу конечную структуру:

Т.е. у нас должно быть именно в указанном порядке 7 столбцов: Период; Продажи компании, руб.; Прогноз; Оптимистичный; Пессимистичный; Коэффициент сезонности; Отклонение. И чтобы все получилось они должны идти точно в таком же порядке, как на картинке выше.

Советую сразу создать все эти столбцы или скачать готовую модель для примера, чтобы дальше использовать именно её для пошагового выполнения описанных ниже действий:

Скачать файл:

Прогноз_продаж.xls (59,5 KiB, 34 789 скачиваний)

В файле два листа:

- Исходные данные — только фактические данные по продажам, без доп.столбцов, чтобы можно было самостоятельно с нуля построить модель

- Прогноз — лист с готовыми функциями и графиком прогноза

В самый низ таблицы, после последней фактической даты, я добавил даты, на которые необходимо построить прогноз(от сен.2015 до авг.2016).

Расчет прогноза

Для расчета непосредственно прогноза в Excel есть специальная функция, которая основываясь на данных предыдущих периодов предсказывает вероятные значения для указанной даты. Она так и называется – ПРЕДСКАЗ(FORECAST). Функция основана на линейной регрессии и специально предназначена именно для прогнозирования продаж, потребления товара и пр. В столбец Прогноз (столбец C – сразу после столбца с суммами продаж) в ячейку

C34

записываем функцию (и распространяем на все прогнозируемые даты –

C34:C45

):

=ПРЕДСКАЗ(A34;$B$2:$B$33;$A$2:$A$33)

=FORECAST(A34,$B$2:$B$33,$A$2:$A$33)

Сама функция требует указания следующих входных данных:

- х — Дата, значение для которой необходимо спрогонозировать (A34)

- Известные значения y — ссылка на ячейки таблицы с суммами продаж за известные периоды ($B$2:$B$33)

- Известные значения x — ссылка на ячейки таблицы с дата продаж за известные периоды ($A$2:$A$33)

С одной стороны, мы уже имеем готовый прогноз, а с другой…Данная функция пока не учитывает фактор сезонности. А это в продажах в большинстве случаев немаловажный фактор. Поэтому желательно потратить еще чуточку времени и сделать так, чтобы прогноз получился еще больше приближен к реальности. Для учета фактора сезонности сначала необходимо вычислить коэффициент сезонности для каждого месяца. Для этого добавим в столбец Коэффициент сезонности следующую формулу:

=(($B$2:$B$13+$B$14:$B$25)/СУММ($B$2:$B$25))*12

=(($B$2:$B$13+$B$14:$B$25)/SUM($B$2:$B$25))*12

Формула вводится в ячейку как формула массива и сразу в 12 ячеек(чтобы получить коэффициенты для каждого месяца года). Для этого сначала выделяем ячейки F2:F13 -переходим в строку формул и вводим формулу выше. После указания верных ссылок на нужные ячейки завершаем ввод формулы одновременным нажатием трех клавиш: Ctrl+Shift+Enter. Если этого не сделать, то функция вернет значение ошибки #ЗНАЧ!(#VALUE!)

Подробнее про принцип работы формулы: она берет отдельно сумму каждого месяца за 2013 и 2014 год, складывает их. Делит полученное значение на общую сумму продаж за весь период целых месяцев(т.е. 24 месяца) и умножает на 12, чтобы получить коэффициент именно за один месяц. И так для каждого месяца. Т.е. для ячейки F2 расчет будет выглядеть следующим образом:

=((56 769+68 521)/ 1 542 293)*12

=((сумма за янв.2013 + сумма за янв.2014)/ общая сумма за два года(янв.2013 – дек.2014))*12

В результате для января получим коэффициент 0,974834224106574, для февраля — 0,989928632237843 и т.д. Я для наглядности назначил ячейкам процентный формат(правая кнопка мыши —Формат ячеек -вкладка Число —Процентный(Format cells —Number —Percent), два знака после запятой):

Теперь добавим учет этих коэффициентов для расчета прогноза в имеющуюся функцию ПРЕДСКАЗ(ячейки C34:C45):

=ПРЕДСКАЗ(A34;$B$2:$B$33;$A$2:$A$33)*ИНДЕКС($F$2:$F$13;МЕСЯЦ(A34))

=FORECAST(A34,$B$2:$B$33,$A$2:$A$33)*INDEX($F$2:$F$13,MONTH(A34))

Здесь применяется функция ИНДЕКС(INDEX), в которой первым аргументом указываем ссылку на 12 ячеек с коэффициентами сезонности($F$2:$F$13), а вторым – номер месяца, чтобы вернуть коэффициент именно для нужного месяца(для этого используем функцию МЕСЯЦ(MONTH), которая возвращает только номер месяца из указанной даты). Для сентября 2015 это будет выглядеть так:

=ПРЕДСКАЗ(A34; $B$2:$B$33; $A$2:$A$33)*ИНДЕКС({97,48%:98,99%:90,38%:94,66%:100,86%:99,02%:100,66%:110,39%:100,47%:104,82%:105,13%:97,14%}; 9)

Основную задачу выполнили – у нас есть прогноз на будущие периоды. Теперь осталось в дополнение к самому прогнозу, создать допустимые верхние и нижние границы, которые часто еще называют оптимистичный прогноз и пессимистичный(но по сути это просто возможное отклонение от прогнозных данных). Такой прогноз даст нам возможность более гибко планировать тактику на будущие периоды.

Для того, чтобы построить такие прогнозы необходимо рассчитать допустимое отклонение от прогнозируемых значений. Здесь так же будем использовать имеющиеся в Excel функции. В ячейку G2 запишем формулу:

=ДОВЕРИТ(0,05; СТАНДОТКЛОН(C34:C45); СЧЁТ(C34:C45))

=CONFIDENCE(0.05,STDEV(C34:C45),COUNT(C34:C45))

ДОВЕРИТ(CONFIDENCE) – возвращает доверительный интервал, используя нормальное распределение.

- алфа – уровень значимости для вычисления доверительного уровня. Используемое в формуле 0,05 означает доверительный уровень в 95%. В большинстве случаев это оптимальное значение

- станд_откл – стандартное отклонение генеральной совокупности. Должно быть известно. Но т.к. мы этими данными не располагаем – то это значение вычисляем при помощи функции СТАНДОТКЛОН(STDEV), передавая ей для расчетов спрогнозированные данные

- размер – указывается целое число, обозначающее количество данных для выборки. Как правило равно количеству спрогнозированных данных. У нас количество определяется функцией СЧЁТ, которая подсчитывает количество чисел в указанных ячейках.

Теперь в ячейки столбцов Оптимистичный и Пессимистичный(D и E), начиная со строки 34, запишем такие формулы:

Оптимистичный: =$C34+$G$2

Пессимистичный: =$C34-$G$2

Т.е. мы для оптимистичного прогноза берем сумму прогноза и прибавляем к ней сумму рассчитанного отклонения. А для пессимистичного, мы сумму отклонения вычитаем. Вот мы и получили все необходимые данные.

График

Но было бы кощунством с нашей стороны проделать такую работу и не использовать возможности Excel для построения красивого графика. Придется добавить немного шаманства(на деле, мы уже начали шаманить, когда стали записывать прогноз в отдельный столбец, а не продолжать его в том же столбце, что и фактические продажи). В ячейки C33, D33 и E33 скопируем значение из ячейки B33, чтобы они все имели одинаковые значения:

Теперь выделяем все данные (A1:E45), переходим на вкладку Вставка(Insert) – группа Диаграммы(Charts) —График(Line). И получим такую картину:

Наглядно и сразу понятно что к чему и чего можно ожидать.

- Синим – фактические продажи

- Оранжевый – прогноз

- Серый – Оптимистичный прогноз

- Желтый – Пессимистичный

Согласитесь, такой график смотрится достаточно эффектно и может украсить собой отчет для руководства. Особенно, если проявить немного фантазии и отформатировать график в соответствии с корпоративными цветами компании.

Быстрый прогноз в Excel 2016 и выше

Начиная с версии 2016 в Excel появилась замечательная возможность создать прогноз двумя кликами мыши. При этом сразу с оптимистичным и пессимистичным развитием событий и графиком. За основу возьмем все те же исходные данные из двух столбцов:

Выделяем необходимые данные из двух столбцов -переходим на вкладку Данные(Data) -группа Прогноз(Forecast) —Лист прогноза(Forecast Sheet):

В появившемся окне раскрываем пункт Параметры(Options) и настраиваем:

- Завершение прогноза(Forecase End) – указывается дата, которой должен заканчиваться прогноз. Я советую всегда проверять эту дату, т.к. по умолчанию Excel почти всегда выставляет некую среднюю дату, которая отличается от необходимой.

- Начало прогноза(Forecase Start) – указывается дата, с которой необходимо начать строить прогноз. Как правило это последняя дата фактических данных. Если указать дату, которая будет раньше последней даты фактических данных, то для построения прогноза будут использоваться данные только ДО этой даты (так же это называется «ретроспективным прогнозированием»).

- Доверительный интервал(Confidence interval) – этот пункт поможет понять, насколько точно построен прогноз. Чем больше будет доверительный интервал, тем меньше точность прогноза и чем меньше доверительный интервал – тем выше точность прогноза. Что вполне логично. По умолчанию определяется для 95% точек, хотя его можно изменить в соответствующем поле. Если интервал создавать не нужно – снять галочку.

- Сезонность(Seasonality) – как понятно из названия, отвечает за определение фактора сезонности. Лучше оставлять автоматическим, при котором сезонность определяется на основании всех точек месяцев(т.е. 12). Но если этот фактор необходимо рассчитывать из иного количества точек, то необходимо выбрать Установка вручную и указать нужное количество точек. Но следует учитывать, что если точек будет недостаточно – то прогноз может быть очень неточным и график в итоге будет иметь вид, далекий от ожидаемого.

- Диапазон временной шкалы(Timeline Range) – указывается диапазон значений с датами фактических продаж, на основании которых необходимо построить прогноз. По размерам должен совпадать с параметром Диапазон значений.

- Диапазон значений(Values Range) – указывается диапазон значений с суммами фактических продаж, на основании которых необходимо построить прогноз. По размерам должен совпадать с параметром Диапазон временной шкалы.

- Заполнить отсутствующие точки с помощью(Fill Missing Poins Using) – если каких-то данных не хватает(например, имеются пропуски в ячейках с суммами), то можно выбрать чем эти данные заполнить. По умолчанию используется интерполяция. Это означает, что отсутствующие данные вычисляется как взвешенное среднее соседних ячеек, если отсутствует менее 30 % точек. Если необходимо заполнять отсутствующие точки нулями, то необходимо выбрать из выпадающего списка пункт Нули.

- Объединить дубликаты с помощью(Aggregate Duplicates Using) – если в фактических данных есть повторяющиеся даты, то Excel объединит их в одну точку с этой датой, а в качестве суммы подставит среднее арифметическое для этой даты. Это оптимальный вариант, но так же допускается выбрать из списка и другую функцию: Количество, СЧЁТЗ, Максимум, Медиана, Минимум, Сумма.

- Включить статистические данные прогноза(Include Forecast Statistics) – при включении данного пункта на листе с таблицей графика правее основных данных будет создана таблица с дополнительной статистической информации о прогнозе. В таблице при помощи функции ПРЕДСКАЗ.ЕTS.СТАТ будут рассчитаны коэффициенты сглаживания (Альфа, Бета, Гамма), и метрики ошибок (MASE, SMAPE, MAE, RMSE).

После нажатия кнопки Создать(Create) будет создан новый лист, в котором будет создана таблица со всеми необходимыми данными и формулами и готовым графиком:

если при создании был отмечен пункт Включить статистические данные прогноза(Include Forecast Statistics), то правее таблицы основных данных будет так же создана таблица статистических данных:

Скачать файл:

Так же см.:

Как быстро подобрать оптимальный вариант решения

Автообновляемая сводная таблица

Статья помогла? Поделись ссылкой с друзьями!

Видеоуроки

Поиск по меткам

Access

apple watch

Multex

Power Query и Power BI

VBA управление кодами

Бесплатные надстройки

Дата и время

Записки

ИП

Надстройки

Печать

Политика Конфиденциальности

Почта

Программы

Работа с приложениями

Разработка приложений

Росстат

Тренинги и вебинары

Финансовые

Форматирование

Функции Excel

акции MulTEx

ссылки

статистика

Содержание

- RATE function

- Description

- Syntax

- Remarks

- Example

- How to Calculate Run Rates

- Run Rate Example

- Why Use Run Rate?

- When Run Rates Go Bad

- Run Rate Complications

- Run Rate

- yakhtar

- Excel Facts

- cchavez24

- Функция RATE в Excel (формула, примеры) — Как использовать RATE в Excel?

- Функция RATE в Excel

- Что такое функция RATE?

- RATE Formula

- Объяснение функции RATE:

- Как использовать функцию RATE в Excel?

- Пример № 1

- Пример № 2

- Пример № 3

- Пример № 4

- Пример № 5

- Пример № 6

- Пример № 7

- Что нужно помнить о функции RATE

- Рекомендуемые статьи

RATE function

This article describes the formula syntax and usage of the RATE function in Microsoft Excel.

Description

Returns the interest rate per period of an annuity. RATE is calculated by iteration and can have zero or more solutions. If the successive results of RATE do not converge to within 0.0000001 after 20 iterations, RATE returns the #NUM! error value.

Syntax

RATE(nper, pmt, pv, [fv], [type], [guess])

Note: For a complete description of the arguments nper, pmt, pv, fv, and type, see PV.

The RATE function syntax has the following arguments:

Nper Required. The total number of payment periods in an annuity.

Pmt Required. The payment made each period and cannot change over the life of the annuity. Typically, pmt includes principal and interest but no other fees or taxes. If pmt is omitted, you must include the fv argument.

Pv Required. The present value — the total amount that a series of future payments is worth now.

Fv Optional. The future value, or a cash balance you want to attain after the last payment is made. If fv is omitted, it is assumed to be 0 (the future value of a loan, for example, is 0). If fv is omitted, you must include the pmt argument.

Type Optional. The number 0 or 1 and indicates when payments are due.

Set type equal to

If payments are due

At the end of the period

At the beginning of the period

Guess Optional. Your guess for what the rate will be.

If you omit guess, it is assumed to be 10 percent.

If RATE does not converge, try different values for guess. RATE usually converges if guess is between 0 and 1.

Make sure that you are consistent about the units you use for specifying guess and nper. If you make monthly payments on a four-year loan at 12 percent annual interest, use 12%/12 for guess and 4*12 for nper. If you make annual payments on the same loan, use 12% for guess and 4 for nper.

Example

Copy the example data in the following table, and paste it in cell A1 of a new Excel worksheet. For formulas to show results, select them, press F2, and then press Enter. If you need to, you can adjust the column widths to see all the data.

Источник

How to Calculate Run Rates

by Fraser Sherman

Published on 16 Nov 2018

The run rate is a forecast of how much your company will earn in the future, based on past performance. If you earned $2 million last year, say, the run rate for the next three years is $6 million. A revenue run rate calculation is simple, but it’s also easy to misinterpret the figures.

Run Rate Example

Suppose you’ve been in business for a month and you want to calculate the run rate for the rest of the year. Take the total sales revenue for the month, then multiply by 11. That gives you the run rate. If you’ve been in business for five months, take the sales revenue for the year to date and divide that by five. Then multiply by seven to get the run rate for the remainder of the year.

An alternative approach to run rate calculations is to divide the base period revenue by the number of days in the base period. That gives you daily sales revenue. Then multiply that by 365, for example, to get the revenue run rate for the coming year. Here’s a run rate example: you earned $150,000 in 50 days, which is $3,000 per day. The run rate forecast for the coming year is slightly over $1 million in revenue.

Run rate can also be used to extrapolate other trends: how much your company will slash expenses during the year, the rate of errors in the accounting department or the rate of manufacturing errors on the assembly line.

You can use a run rate forecast to make short-term predictions as well as long-term ones. Say you want to know how much revenue your sales team will bring in the rest of the month. Calculating the run rate day-by-day can give you the answer. If it’s the 11th day of the month, figure out the daily revenue for the first 10 days. Extrapolate that to the remaining 18, 20 or 21 days.

Why Use Run Rate?

There are lots of formulae for projecting future income. A run rate forecast has the advantage that it’s simple and quick. You can do a run rate calculation in Excel, but you can manage it with pencil and paper or your phone’s calculator app. A run rate forecast is a go-to choice in several situations:

- You run a start-up, and the company finally turned a profit. Even if you only have profits from that one reporting period, you can use the period’s revenue to make a run rate forecast.

- You’re budgeting for the future, and you want a quick projection of future income.

- You’re selling your business, and the run rate makes the company’s future earnings look good.

- You want to raise capital but haven’t been in business long enough to establish a track record. The run rate can demonstrate the firm’s potential to investors or lenders.

- You’ve made major changes, and you want to see how the company’s performing since they went into effect.

- An inventory run rate forecast looks at how much inventory you’ll probably sell over a given period. You use that to determine if you have enough stock on hand.

If your operating environment doesn’t change much over time, or you expect it to stay stable in the near future, a run rate forecast can be a reliable tool. However, there are many situations when relying on a revenue run rate calculation will give you bad predictions.

When Run Rates Go Bad

Making a revenue run rate calculation is quick and easy because the formula uses one simple metric, such as sales revenue. If your financial picture isn’t simple, run rates won’t give you an accurate forecast.

- Suppose a big, one-time sale pumps your revenue up for the first quarter. If you project the quarter’s sales with a revenue run-rate calculation, it will give you an inflated, unrealistically large result.

- Say you have a contract that brings in steady revenue but expires in the current quarter. If you include the contract sales when you figure the run rate for the next two quarters, the result won’t reflect reality.

- When you cut costs, the first cuts usually eliminate big items, followed by smaller, surgical cuts. The initial big savings probably won’t happen again. If you make a run rate forecast for how much expenses will go down, the initial results can skew the projection.

- Does your company experience seasonal highs and lows? A restaurant in a summer resort will do its best business during the summer tourist season. That doesn’t reflect business the rest of the year.

- If the base period involved your company working at or close to peak capacity, the period might not be a good base. Usually, after you push equipment, production lines or staff to their limit, they’ll need some downtime.

There are steps you can take to counter these problems. If, say, you have a one-time sale or an expiring contract, subtract the related revenue out of the base period figures before you calculate the run rate. If you have a seasonal business, use the entire year as a base period to get a more realistic revenue projection. You can avoid mistakes if you research your base period and your business situation before you crunch the run-rate numbers:

- Are you closed on weekends or holidays, generating no revenue?

- Did you have a spike in sales because you rode a temporary fad or trend?

- Was there a sudden shift in consumer behavior during the base period?

- Are there major events that impacted your revenue? Businesses might see a big spike if, say, the Olympics is held in their town. A hurricane or earthquake can depress revenue just as much.

- Customers sometimes rush to close deals before their fiscal year ends. That can give your revenue for that period a boost.

You can still get a good run rate calculation if you make allowance for these factors, eliminating anomalies, so the base period represents your normal. If you’re using the daily revenue to calculate a run rate, for instance, don’t count the days when you’re closed as part of the base period.

You should also take special factors into account when you project the future. Say you have a seasonal business that generates the most revenue in the summer. You want to project the run rate for the next three years. You use your past 12 months as the base period to avoid skew and get $720,000 for the next three years. If you want month-to-month revenue projections, dividing $720,000 by 36 months gives you $20,000. But that’s not going to be accurate because your future revenue will still peak in the summer.

Even in a smaller period, such as the next month, you may have day-to-day fluctuations. If, say, your business runs Monday through Friday, you won’t be bringing in revenue on the weekends, which makes your weekday totals higher.

Run Rate Complications

Even if you take all the random factors into account, run rate has its limits as a predictive tool. If you’re in a stable economic situation, it’s useful, but if your revenues fluctuate a lot, it’s tougher to get a good forecast. Run rates don’t predict wildcards, such as technological innovation; streaming services, for examples, have reshaped the TV experience. Subtler social changes can throw things off, too. Baby boomers are aging and dying off. Gay marriage has become increasingly common and acceptable. Shifts such as this can open new markets for your company, or close them off.

It’s also important to consider that you’re not operating in a vacuum. Along with making a run rate calculation, consider how competing businesses might change the environment you operate in. Are they planning to roll out new products? Are they undercutting your prices? Are they actively working to woo your customers? Are you working to win over theirs? Are new companies entering the industry? Even if you can’t predict the exact impact, you need to be aware that your rivals can overturn your revenue run rate calculation.

Источник

Run Rate

yakhtar

New Member

Can someone tell me how to calculate run rate in Excel?

I was asked to report weekly revenue run rate and ideally prorate for partial month against monthly target which I have. I was also asked find percentage of how we are doing compared to last month and same month last year.

I hope I am able to explain clearly what I am looking for.

| Jan |

Feb | Mar | |

| 2017 Revenue | $27,489 | $68,999 | $10,138 |

| 2017 Target | $105,792 | $275,355 | $775,789 |

| 2016 Rev | $154,462 | $117,766 | $162,907 |

Excel Facts

cchavez24

New Member

A few assumptions first

1. We do not have the week by week breakdown from last year, only month end totals

2. You will send this to other people in company. (so we need to executive-proof it)

3. We are assuming that revenue is fairly even through out the month.

Okay now lets get started.

First thing swap your columns and rows. Put the months on the left side and all the catagory on top. That way it is easier to read and add additional metrics later.

Somewhere on the page (preferably towards the top) you should have a cell that has the end date of current data. i.e. yesterdays date so you have all data through end of business. We will use that cell to calculate peroration.

=day(date_ref_cell)/eomonth(date_rel_cell, 0) * cell_ref_2017_target

This will give you where you should be as of that date according to your target

=cell_ref_2017_revenue / day(cell_ref_date) * eomonth(date_ref, 0)

That will give you your run rate

Источник

Функция RATE в Excel (формула, примеры) — Как использовать RATE в Excel?

Функция RATE (Содержание)

- Функция RATE в Excel

- RATE Формула в Excel

- Как использовать функцию RATE?

Функция RATE в Excel

Давайте возьмем пример. Рам хочет взять кредит / занять немного денег или хочет вложить деньги в финансовую компанию XYZ. Компания должна сделать некоторые финансовые расчеты, например, клиент должен заплатить что-то финансовому предприятию в счет суммы кредита или того, сколько клиенту нужно инвестировать, чтобы через некоторое время он / она мог получить такую большую сумму денег.

В этих сценариях Excel имеет наиболее важную функцию «СКОРОСТЬ», которая является частью финансовой функции.

Что такое функция RATE?

Функция, которая используется для расчета процентной ставки для оплаты указанной суммы кредита или для получения указанной суммы инвестиций через некоторый период времени, называется функцией RATE.

RATE Formula

Ниже приведена формула RATE:

Функция RATE использует ниже аргументы

Nper: Всего нет. периодов для займа или инвестиций.

Pmt: платеж производится каждый период, и это фиксированная сумма во время кредита или инвестиций.

Pv: текущая (текущая) стоимость кредита / инвестиции.

(Fv): это необязательный аргумент. Это указывает будущую стоимость кредита / инвестиций в конце общего нет. платежей (nper) платежей.

Если не указать какое-либо значение, оно автоматически считает fv = 0.

(тип): это также необязательный аргумент. Он принимает логические значения 0 или 1.

1 = если оплата произведена в начале периода.

0 = если оплата произведена в конце периода.

Если не указать какое-либо значение, оно автоматически считает его равным 0.

(предположение): первоначальное предположение о том, какой будет ставка. Если не указать какое-либо значение, оно автоматически считает это 0, 1 (10%).

Объяснение функции RATE:

Функция RATE используется в разных сценариях.

- PMT (оплата)

- PV (текущая стоимость)

- FV (будущая стоимость)

- NPER (количество периодов)

- IPMT (выплата процентов)

Как использовать функцию RATE в Excel?

Функция RATE очень проста в использовании. Давайте теперь посмотрим, как использовать функцию RATE в Excel с помощью нескольких примеров.

Вы можете скачать этот шаблон функции RATE здесь — шаблон функции RATE

Пример № 1

Вы хотите купить машину. Для этого вы подаете заявку в банк на 5000 долларов. Банк предоставляет этот кредит сроком на 5 лет и фиксирует сумму ежемесячного платежа в размере 150, 60 долларов США. Теперь вам нужно знать годовую процентную ставку.

Здесь у нас есть следующая информация:

= СКОРОСТЬ (B4, B3, -B2)

Здесь результат функции умножается на 12, дает годовую процентную ставку. B2 — отрицательное значение, потому что это исходящий платеж.

= СКОРОСТЬ (B4, B3, -B2) * 12

Годовая процентная ставка будет:

PMT (оплата)

Эта функция используется для расчета платежей, осуществляемых каждый месяц по кредиту или инвестициям, на основе фиксированного платежа и постоянной процентной ставки.

Пример № 2

Вы хотите купить дом, который стоит 350 000 долларов. Чтобы купить это, вы хотите подать заявку на банковский кредит. Банк предлагает вам кредит под 18% годовых на 10 лет. Теперь вам нужно рассчитать ежемесячный взнос или оплату этого кредита.

Здесь у нас есть следующая информация:

Процентная ставка дается ежегодно, следовательно, делится на 12, чтобы конвертировать в ежемесячную процентную ставку.

= PMT (B14 / 12, B13, -B12)

PV (текущая стоимость)

Эта функция рассчитывает текущую стоимость инвестиций или кредита, взятых по фиксированной процентной ставке. Или, другими словами, он рассчитывает текущую стоимость с постоянными выплатами, или будущую стоимость, или инвестиционную цель.

Пример № 3

Вы сделали инвестицию, которая выплачивает вам 200 000 долларов через 18 лет под 9% годовых. Теперь вам нужно узнать, сколько нужно инвестировать сегодня, чтобы вы могли получить будущую стоимость в 200 000 долларов.

Здесь у нас есть следующая информация:

= PV (B23, B22, 0, B21)

Результат в отрицательных числах, так как это денежный приток или входящие платежи.

Давайте возьмем еще один пример функции PV.

Пример № 4

Вы взяли кредит на 5 лет с фиксированной суммой ежемесячного платежа в размере 150, 60 долларов США. Годовая процентная ставка составляет 5%. Теперь вам нужно рассчитать первоначальную сумму кредита.

Здесь у нас есть следующая информация:

= PV (5 / 12, 5 * 12, -B17, 0)

Этот ежемесячный платеж был округлен до ближайшей копейки.

FV (будущая стоимость)

Эта функция используется для определения будущей стоимости инвестиций.

Пример № 5

Вы вкладываете определенную сумму в размере 35 000 долларов США под 6% годовых в течение 20 лет. Теперь вопрос: с этими инвестициями, сколько мы получим через 20 лет?

Здесь у нас есть следующая информация:

NPER (количество периодов)

Эта функция возвращает общее число. периодов для инвестиций или для кредита.

Пример № 6

Вы берете кредит на сумму 5000 долларов США с ежемесячной суммой выплат в размере 115, 43 доллара США. Кредит имеет 5% годовых. Для расчета нет. периодов, нам нужно использовать функцию NPER.

Здесь у нас есть следующая информация:

= NPER (B3 / 12, B4, -B2, 0)

Эта функция возвращает 47, 869, т.е. 48 месяцев.

IPMT (выплата процентов)

Эта функция возвращает выплату процентов по кредиту или инвестициям за определенный период времени.

Пример № 7

Вы взяли кредит в размере 30 000 долларов США на один год с годовой процентной ставкой 5%. Теперь для расчета процентной ставки за первый месяц мы будем использовать функцию IPMT.

Здесь у нас есть следующая информация:

= ПРПЛТ (B3 / 12, 1, В4,

Что нужно помнить о функции RATE

В индустрии финансов обычно используются два фактора: отток денежных средств и приток денежных средств.

Отток денежных средств: исходящие платежи обозначаются отрицательными числами.

Приток денежных средств: входящие платежи обозначаются положительными числами.

Рекомендуемые статьи

Это было руководство к функции Excel RATE. Здесь мы обсуждаем формулу RATE и как использовать функцию RATE вместе с практическими примерами и загружаемым шаблоном Excel. Вы также можете просмотреть наши другие предлагаемые статьи —

- Использование функции ИЛИ в MS Excel

- Использование функции NOT в MS Excel

- Использование функции AND в MS Excel

- Использование LOOKUP в MS Excel?

Источник

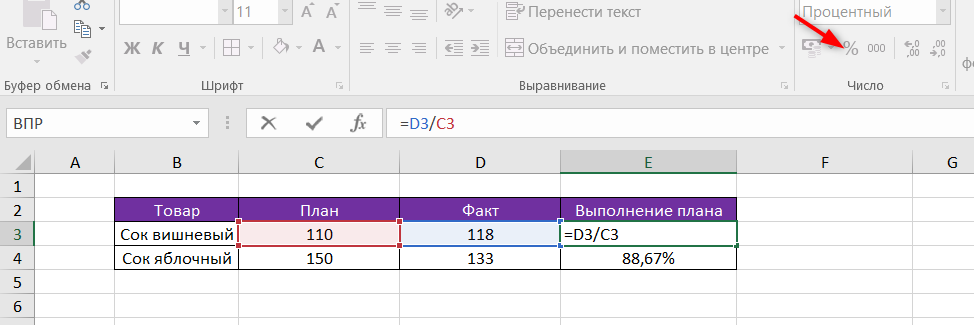

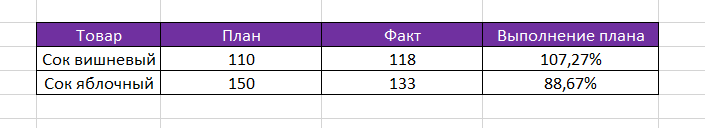

Одним из основных показателей управленческого учета являются выполнение плана и прогнозирование выполнения плана. Плановые показатели могут быть установлены в штуках, деньгах, клиентах и т.д., но подход к расчету выполнения плана одинаков во всех случаях.

При этом стоит различать показатели “выполнение плана” и “отклонение от плана”. В этой статье разберемся, как посчитать выполнение плана и отклонение от плана в excel. Также научимся делать простой прогноз выполнения плана в excel.

- Расчет выполнения плана

- Расчет отклонения от плана

- Прогноз выполнения плана

Выполнение плана рассчитывается, как правило, в процентах. Другими словами, понятие “выполнение плана” означает, сколько процентов фактические показатели составляют относительно плановых.

Формула выполнения плана в процентах выглядит так:

Выполнение плана = Факт / План *100%

Рассмотрим пример расчета выполнения плана продаж.

У торгового представителя установлен план продаж:

- сок вишневый — 110 упаковок

- сок яблочный — 150 упаковок

Фактически в течение месяца он продал:

- сок вишневый — 118 упаковок

- сок яблочный — 133 упаковки

Рассчитаем процент выполнения плана продаж:

Выполнение “сок вишневый” = 118 / 110 * 100% = 107,27%

Выполнение “сок яблочный” = 133 / 150 * 100% = 88,67%

Рассчитаем выполнение плана продаж в excel по той же формуле:

Обратите внимание, что в excel не нужно умножать на 100%. Вместо этого выбираем процентный формат ячейки (как показано на картинке или через правую кнопку мыши — Формат ячеек).

Таким образом, видим, что план продаж вишневого сока перевыполнен (т.к. он больше 100%), а во втором случае — не выполнен.

В следующем абзаце мы как раз и научимся считать отклонение от плана. Казалось бы, и там видно, каково отклонение от плана. Но в нашем примере всего два ряда данных. А если их много, не обойтись без использования формулы.

Расчет отклонения от плана в excel

Формула отклонения факта от плана такая:

Отклонение от плана = (Факт / План — 1) * 100%

Воспользуемся тем же примером и посчитаем отклонение фактических показателей от плана продаж.

Отклонение от плана “сок вишневый” = (118 / 110 — 1) * 100% = 7,27%

Отклонение от плана “сок яблочный” = (133 / 150 — 1) * 100% = -11,33%

В первом случае отклонение от плана положительное (больше нуля), следовательно, план перевыполнен. А в случае я яблочным соком отклонение отрицательное, поэтому можем сделать вывод, что план по продажам яблочного сока не выполнен, и до выполнения плана не хватило 11,3%

Теперь сделаем расчет отклонения факта продаж и от плана в excel.

Как видите, мы снова не умножаем на 100%, а применяем процентный формат ячейки.

Прогноз выполнения плана

Прогнозирование — достаточно обширная тема, поэтому в рамках данной статьи рассмотрим простой прием прогнозирования выполнения плана.

Чтобы сделать прогноз выполнения плана, нужно понять, каким будет факт к окончанию периода. План, как правило, в течение периода не меняется.

Формула для прогноза выполнения плана:

Прогноз выполнения плана= (Факт на сегодня / Кол-во отработанных дней * Кол-во рабочих дней в месяце) / План * 100%

Вернемся к нашему примеру с продажами сока. Предположим, сегодня 17 октября (т.е. факт будет с 1 по 16 октября), и с начала месяца торговый представитель продал 55 коробок вишневого сока и 78 яблочного. Помним из первого примера, что план по вишневому соку 110 упаковок, а по яблочному 150.

Также нужно определиться с количеством отработанных и рабочих дней. Здесь нужно четко понимать, что количество дней берем именно для того субъекта, для которого считаем выполнение.

Предположим, с 1 по 16 октября торговый представитель отработал 11 дней, а всего в октябре 21 рабочий день.

Прогноз по вишневому соку = 55 / 11 * 21 = 105

Прогноз по яблочному соку = 78 / 11 * 21 = 149

Тот же пример в excel. Для наглядности выведем количество отработанных и рабочих дней в отдельные столбцы.

Далее можно также сделать прогноз выполнения плана.

Из предыдущего примера мы уже знаем, что по факту за месяц было продано 110 коробок вишневого сока и 133 яблочного. Как видите, в первом случае погрешность прогнозирования совсем небольшая, в случае же с яблочным соком расхождение уже больше.

Это нормальное явление при укрупненном прогнозировании, поскольку мы не учитывали действие множества факторов. Такими факторами могут быть колебания спроса в зависимости от дня недели, возможность торгового представителя взять отгул или отпуск, закрытие торговых точек, технические проблемы и т.д.

Несмотря на недостатки укрупненного прогнозирования, многие компании используют именно такой метод прогноза выполнения плана.

В продолжение темы расчета процента выполнения плана:

Вам может быть интересно:

Факты и решения для Бизнеса

-

Анна Оленькова:

«Секреты работы страхового брокера» -

Павел Жарский:

«Кто еще хочет превращать собственные мысли в деньги?» -

Роман Сергеев:

«Музей матрешки, медицинский центр и фабрика масел — бизнес-идеи из Нижегородской области» -

Игорь Волков:

«Ставки по кредитам и вкладам снижаются»

Факты

30-09-2016

Индивидуальные предприниматели (ИП) обычно выделяются банками в отдельную категорию заёмщиков, кредитование которой связано с определёнными особенностями.

30-09-2016

Наличие большого количества действующих кредитов и постоянно изменяющиеся в сторону либерализации условия кредитования привели к росту популярности такого банковского продукта как рефинансирование кредитов.

30-09-2016

В настоящее время почти все банки, предоставляющие ипотечные кредиты, готовы финансировать приобретение загородных домов, таунхаусов и коттеджей.

Анонсы

23-11-2016

2 декабря Закон.ру проведет бесплатный вебинар о взыскании упущенной выгоды и особенностях ее расчета. Спикерами выступят специалисты «Экспертной группы VETA«: юридический советник Ильяс Янбаев и управляющий партнер Илья Жарский.

События

15-08-2016

В Торгово-промышленной палате Российской Федерации состоялся круглый стол «Социальное предпринимательство в России». Участники круглого стола обсудили состояние и перспективы социального предпринимательства в России.

21-07-2016

Круглый стол «Упущенная выгода: теория и практика взыскания» состоялся в Нижнем Новгороде. Мероприятие, которое проходило в «Феста кафе», собрало более 30 практикующих юристов и вызвало живой отклик среди участников.

12-07-2016

Усиление мер господдержки и сотрудничества с институтами развития поможет банковскому сектору активизировать кредитование и способствовать наметившемуся росту промышленного производства

По данным Объединенного Кредитного Бюро динамика кредитной активности россиян остается положительной. За октябрь 2016 г. банки выдали 1,89 млн. новых кредитов общим объемом более 262,72 млрд. руб. В 2015 г. было выдано 2,21 млн. кредитов на 255,59 млрд. руб. По сравнению с 2015 г. количество кредитов снизилось на 15%, при этом объемы увеличились на 3%.

Микрофинансовые организации (МФО), зарегистрированные на территории Нижегородской области, в I квартале 2016 года выдали займов на сумму 1,2 млрд рублей – примерно, как и в I квартале предыдущего года

Несмотря на колебания курса рубля, представители российского малого и среднего бизнеса — 90% респондентов — предпочитают хранить сбережения в отечественной валюте. Доллару доверяет лишь каждый пятый опрошенный, европейской валюте – каждый десятый

Общий спрос на устройства с поддержкой 4G вырос в 3,5 по сравнению с аналогичным периодом прошлого года, при этом спрос на LTE-планшеты увеличился почти в пять раз. Таковы итоги продаж гаджетов в салонах МТС в регионах Поволжья в первом квартале 2016 года.

В малом бизнесе занято около 35% работающего населения Нижегородской области. Оборот малых и средних предприятий составил в 2016 году почти 1 трлн 200 млрд рублей.

-

16-03-2017

Читая название книги «90 дней роста», предполагаешь найти там какие-то советы. Однако, посмотрев аннотацию за подписью Игоря Манна, понимаешь, что не зря взял в руки эту книгу. И действительно, внутри находишь увлекательную историю преобразований в оценочной компании. Мягкий переплет, привлекательный дизайн и качество бумаги оставляют сразу хорошее впечатление.

-

30-08-2016

Владелец тайм-клуба «Джорджинск» рассказал об особенностях бизнеса и новых проектах

-

24-08-2016

Ситуация на рынке страхования непростая. Отток клиентов, который начался в 2015 году, продолжается и в текущем. Об этом сообщили во Всероссийском союзе страхования. «Мир финансов» решил выяснить, как держатся на плаву и работают страховые брокеры — компании, осуществляющие посредническую деятельность между страховой компанией и страхователем.

-

19-08-2016

Один из самых популярных запросов в Яндексе — «как заработать в интернете». К одному из немногих действительно реальных способов заработка в интернете относится ведение блога, созданного на собственном домене. На блогах с посещаемостью около 5000 пользователей в сутки получают в среднем более 100-150 тысяч рублей в месяц и даже больше. Как?

Будут ли падать ставки по депозитам или остановятся на нынешнем уровне? Что посоветуете вкладчикам: вклад с какими условиями сейчас лучше всего выбирать и в какой валюте хранить сбережения?

Отвечает Александр Юдин

Добрый день! Существуют ли структурные продукты для держателей акций? Что Вы о них можете сказать?

Отвечает УФНС России по Нижегородской области

Как можно узнать наличие (отсутствие) задолженности по имущественным налогам?

Отвечает УФНС России по Нижегородской области

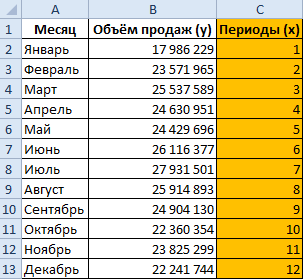

Прогнозирование продаж в Excel не сложно составить при наличии всех необходимых финансовых показателей.

В данном примере будем использовать линейный тренд для составления прогноза по продажам на бушующие периоды с учетом сезонности.

Линейный тренд хорошо подходит для формирования плана по продажам для развивающегося предприятия.

Excel – это лучший в мире универсальный аналитический инструмент, который позволяет не только обрабатывать статистические данные, но и составлять прогнозы с высокой точностью. Для того чтобы оценить некоторые возможности Excel в области прогнозирования продаж, разберем практический пример.

Пример прогнозирования продаж в Excel

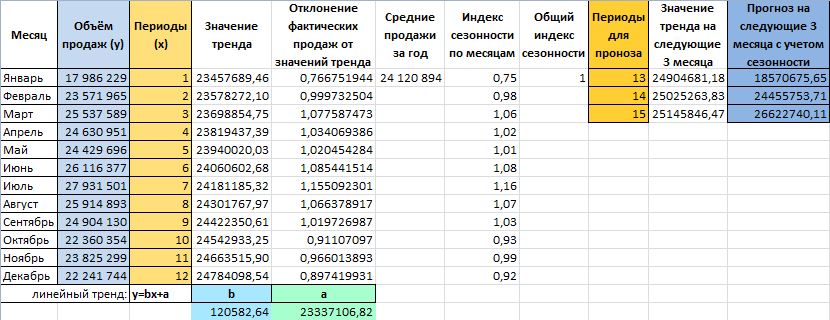

Рассчитаем прогноз по продажам с учетом роста и сезонности. Проанализируем продажи за 12 месяцев предыдущего года и построим прогноз на 3 месяца следующего года с помощью линейного тренда. Каждый месяц это для нашего прогноза 1 период (y).

Уравнение линейного тренда:

y = bx + a

- y — объемы продаж;

- x — номер периода;

- a — точка пересечения с осью y на графике (минимальный порог);

- b — увеличение последующих значений временного ряда.

Допустим у нас имеются следующие статистические данные по продажам за прошлый год.

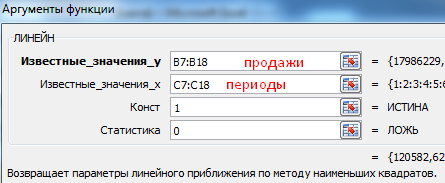

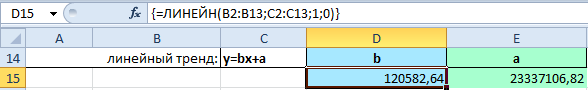

- Рассчитаем значение линейного тренда. Определим коэффициенты уравнения y = bx + a. В ячейке D15 Используем функцию ЛИНЕЙН:

- Выделяем ячейку с формулой D15 и соседнюю, правую, ячейку E15 так чтобы активной оставалась D15. Нажимаем кнопку F2. Затем Ctrl + Shift + Enter (чтобы ввести массив функций для обеих ячеек). Таким образом получаем сразу 2 значения коефициентов для (a) и (b).

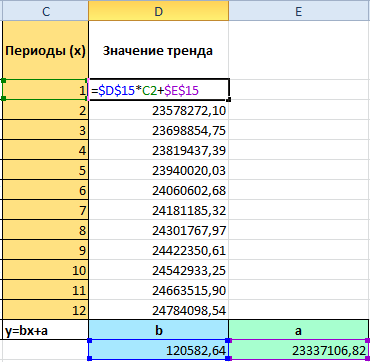

- Рассчитаем для каждого периода у-значение линейного тренда. Для этого в известное уравнение подставим рассчитанные коэффициенты (х – номер периода).

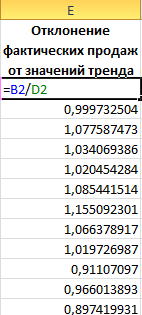

- Чтобы определить коэффициенты сезонности, сначала найдем отклонение фактических данных от значений тренда («продажи за год» / «линейный тренд»).

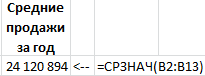

- Рассчитаем средние продажи за год. С помощью формулы СРЗНАЧ.

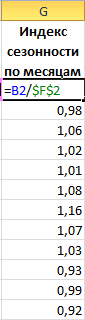

- Определим индекс сезонности для каждого месяца (отношение продаж месяца к средней величине). Фактически нужно каждый объем продаж за месяц разделить на средний объем продаж за год.

- В ячейке H2 найдем общий индекс сезонности через функцию: =СРЗНАЧ(G2:G13).

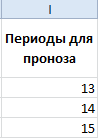

- Спрогнозируем продажи, учитывая рост объема и сезонность. На 3 месяца вперед. Продлеваем номера периодов временного ряда на 3 значения в столбце I:

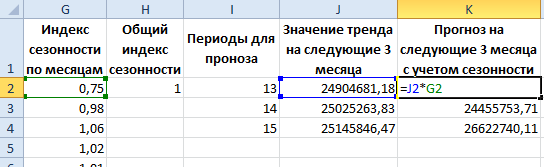

- Рассчитаем значения тренда для будущих периодов: изменим в уравнении линейной функции значение х. Для этого можно просто скопировать формулу из D2 в J2, J3, J4.

- На основе полученных данных составляем прогноз по продажам на следующие 3 месяца (следующего года) с учетом сезонности:

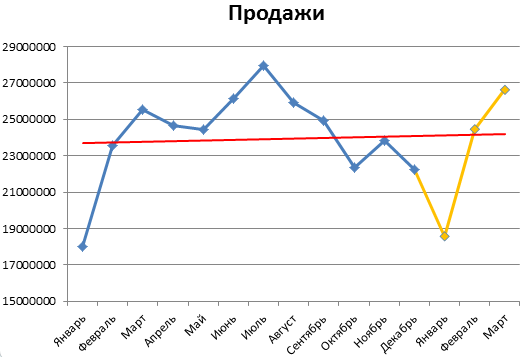

Общая картина составленного прогноза выглядит следующим образом:

График прогноза продаж:

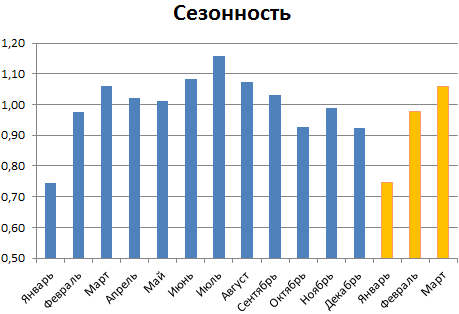

График сезонности:

Алгоритм анализа временного ряда и прогнозирования

Алгоритм анализа временного ряда для прогнозирования продаж в Excel можно построить в три шага:

- Выделяем трендовую составляющую, используя функцию регрессии.

- Определяем сезонную составляющую в виде коэффициентов.

- Вычисляем прогнозные значения на определенный период.

Нужно понимать, что точный прогноз возможен только при индивидуализации модели прогнозирования. Ведь разные временные ряды имеют разные характеристики.

- бланк прогноза деятельности предприятия

Чтобы посмотреть общую картину с графиками выше описанного прогноза рекомендуем скачать данный пример: