Excel для Microsoft 365 Excel для Microsoft 365 для Mac Excel для Интернета Excel 2021 Excel 2021 для Mac Excel 2019 Excel 2019 для Mac Excel 2016 Excel 2016 для Mac Excel 2013 Excel 2010 Excel 2007 Excel для Mac 2011 Excel Starter 2010 Еще…Меньше

В этой статье описаны синтаксис формулы и использование функции ЧИСТВНДОХ в Microsoft Excel.

Описание

Возвращает внутреннюю ставку доходности для графика денежных потоков, которые не обязательно носят периодический характер. Чтобы рассчитать внутреннюю ставку доходности для ряда периодических денежных потоков, следует использовать функцию ВСД.

Синтаксис

ЧИСТВНДОХ(значения;даты[;предположение])

Аргументы функции ЧИСТВНДОХ описаны ниже.

-

Значения Обязательный. Ряд денежных потоков, соответствующий графику платежей, приведенному в аргументе «даты». Первый платеж является необязательным и соответствует затратам или выплате в начале инвестиции. Если первое значение является затратами или выплатой, оно должно быть отрицательным. Все последующие выплаты дисконтируются на основе 365-дневного года. Ряд значений должен содержать по крайней мере одно положительное и одно отрицательное значение.

-

Даты Обязательный. График дат платежей, который соответствует платежам для денежных потоков. Даты могут быть в любом порядке. Дата должна быть введена с использованием функции ДАТА либо как результат других формул или функций. Например, для указания даты 23 мая 2008 г. воспользуйтесь выражением ДАТА(2008,5,23). Если ввести даты как текст, это может привести к возникновению проблем. .

-

Предп Необязательный. Величина, предположительно близкая к результату ЧИСТВНДОХ.

Замечания

-

В приложении Microsoft Excel даты хранятся в виде последовательных чисел, что позволяет использовать их в вычислениях. По умолчанию дате 1 января 1900 года соответствует номер 1, а 1 января 2008 года — 39448, так как интервал между этими датами составляет 39 448 дней.

-

Числа в аргументе «даты» усекаются до целых.

-

В xiRR ожидается по крайней мере один положительный и один отрицательный денежный поток; в противном случае XIRR возвращает #NUM! значение ошибки #ЗНАЧ!.

-

Если любое число в датах не является допустимой датой, то xiRR возвращает #VALUE! значение ошибки #ЗНАЧ!.

-

Если любое число в датах предшествует начальной дате, то xiRR возвращает #NUM! значение ошибки #ЗНАЧ!.

-

Если значения и даты содержат различное количество значений, то #NUM! значение ошибки #ЗНАЧ!.

-

В большинстве случаев задавать аргумент «предп» для функции ЧИСТВНДОХ не требуется. Если этот аргумент опущен, то он полагается равным 0,1 (10 процентов).

-

Функция ЧИСТВНДОХ тесно связана с функцией ЧИСТНЗ. Ставка доходности, вычисляемая функцией ЧИСТВНДОХ — это процентная ставка, соответствующая ЧИСТНЗ = 0.

-

Excel для вычисления XIRR используется метод итеративный метод. Используя изменяемую ставку (начиная с прогноза), XIRR цикличен по вычислениям, пока результат не будет точным в пределах 0,0000001 процента. Если после 100 попыток xiRR не получается найти результат, #NUM! возвращается значение ошибки. Ставка будет изменена до:

где:

-

di = дата i-й (последней) выплаты;

-

d1 = дата 0-й выплаты (начальная дата);

-

Pi = сумма i-й (последней) выплаты.

-

Пример

Скопируйте образец данных из следующей таблицы и вставьте их в ячейку A1 нового листа Excel. Чтобы отобразить результаты формул, выделите их и нажмите клавишу F2, а затем — клавишу ВВОД. При необходимости измените ширину столбцов, чтобы видеть все данные.

|

Данные |

||

|

Значения |

Даты |

|

|

-10 000 |

1-янв-08 |

|

|

2,750 |

1-мар-08 |

|

|

4,250 |

30-окт-08 |

|

|

3,250 |

15-фев-09 |

|

|

2,750 |

1-апр-09 |

|

|

Формула |

Описание (результат) |

Результат |

|

=ЧИСТВНДОХ(A3:A7; B3:B7; 0,1) |

Внутренняя ставка доходности (0,373362535 или 37,34%) |

37,34 % |

Нужна дополнительная помощь?

Содержание

- Расчет чистого дисконтированного дохода

- Пример вычисления NPV

- Вопросы и ответы

Каждый человек, который серьезно занимался финансовой деятельностью или профессиональным инвестированием, сталкивался с таким показателем, как чистый дисконтированный доход или NPV. Этот показатель отражает инвестиционную эффективность изучаемого проекта. В программе Excel имеются инструменты, которые помогают рассчитать это значение. Давайте выясним, как их можно использовать на практике.

Расчет чистого дисконтированного дохода

Показатель чистого дисконтированного дохода (ЧДД) по-английски называется Net present value, поэтому общепринято сокращенно его называть NPV. Существует ещё альтернативное его наименование – Чистая приведенная стоимость.

NPV определяет сумму приведенных к нынешнему дню дисконтированных значений платежей, которые являются разностью между притоками и оттоками. Если говорить простым языком, то данный показатель определяет, какую сумму прибыли планирует получить инвестор за вычетом всех оттоков после того, как окупится первоначальный вклад.

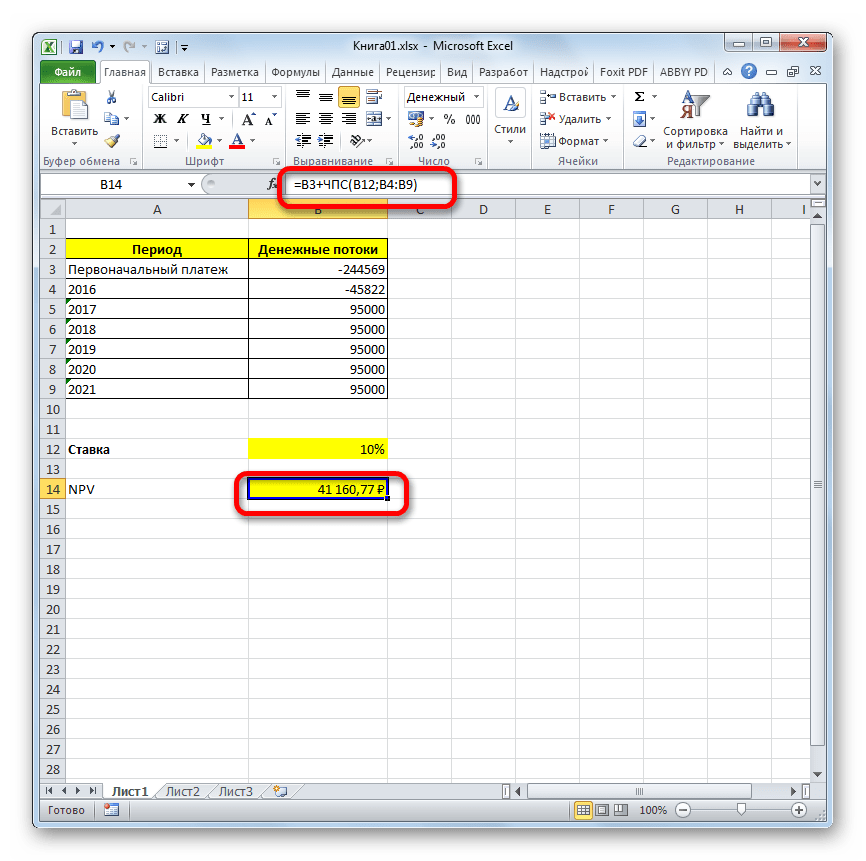

В программе Excel имеется функция, которая специально предназначена для вычисления NPV. Она относится к финансовой категории операторов и называется ЧПС. Синтаксис у этой функции следующий:

=ЧПС(ставка;значение1;значение2;…)

Аргумент «Ставка» представляет собой установленную величину ставки дисконтирования на один период.

Аргумент «Значение» указывает величину выплат или поступлений. В первом случае он имеет отрицательный знак, а во втором – положительный. Данного вида аргументов в функции может быть от 1 до 254. Они могут выступать, как в виде чисел, так и представлять собой ссылки на ячейки, в которых эти числа содержатся, впрочем, как и аргумент «Ставка».

Проблема состоит в том, что функция хотя и называется ЧПС, но расчет NPV она проводит не совсем корректно. Связано это с тем, что она не учитывает первоначальную инвестицию, которая по правилам относится не к текущему, а к нулевому периоду. Поэтому в Экселе формулу вычисления NPV правильнее было бы записать так:

=Первоначальная_инвестиция+ ЧПС(ставка;значение1;значение2;…)

Естественно, первоначальная инвестиция, как и любой вид вложения, будет со знаком «-».

Пример вычисления NPV

Давайте рассмотрим применение данной функции для определения величины NPV на конкретном примере.

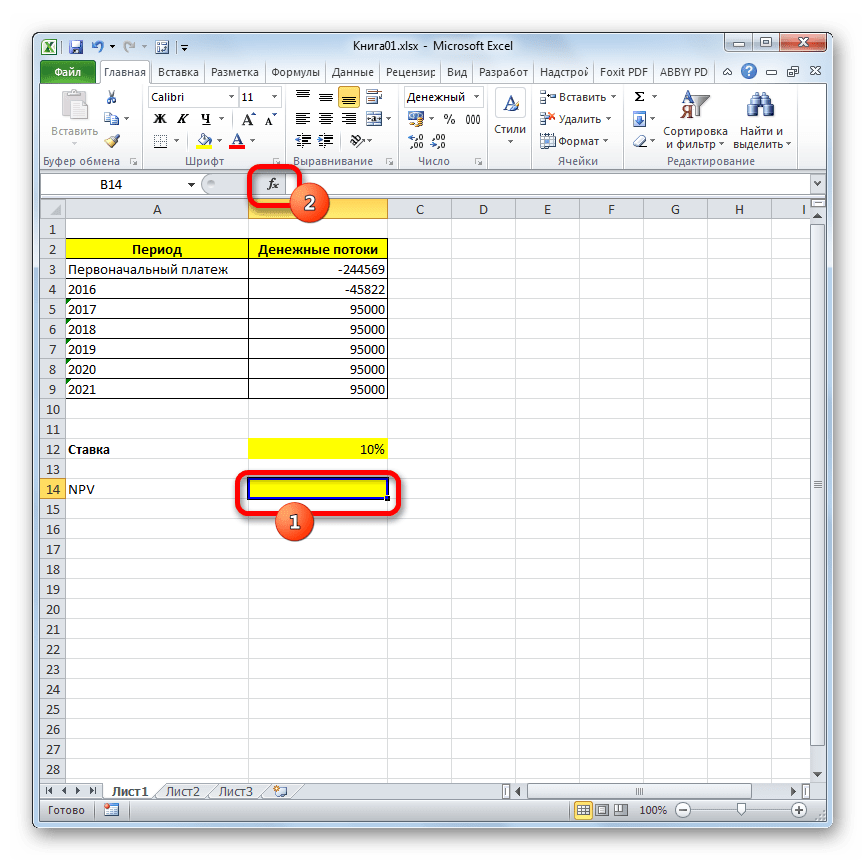

- Выделяем ячейку, в которой будет выведен результат расчета NPV. Кликаем по значку «Вставить функцию», размещенному около строки формул.

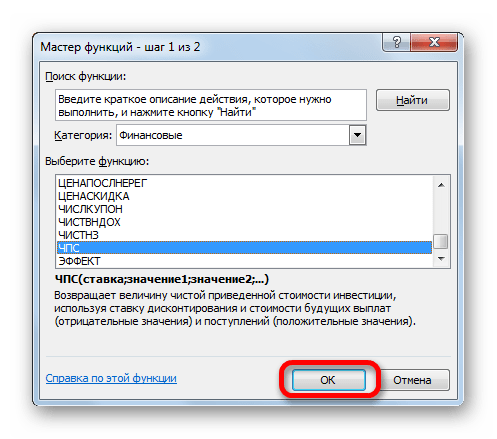

- Запускается окошко Мастера функций. Переходим в категорию «Финансовые» или «Полный алфавитный перечень». Выбираем в нем запись «ЧПС» и жмем на кнопку «OK».

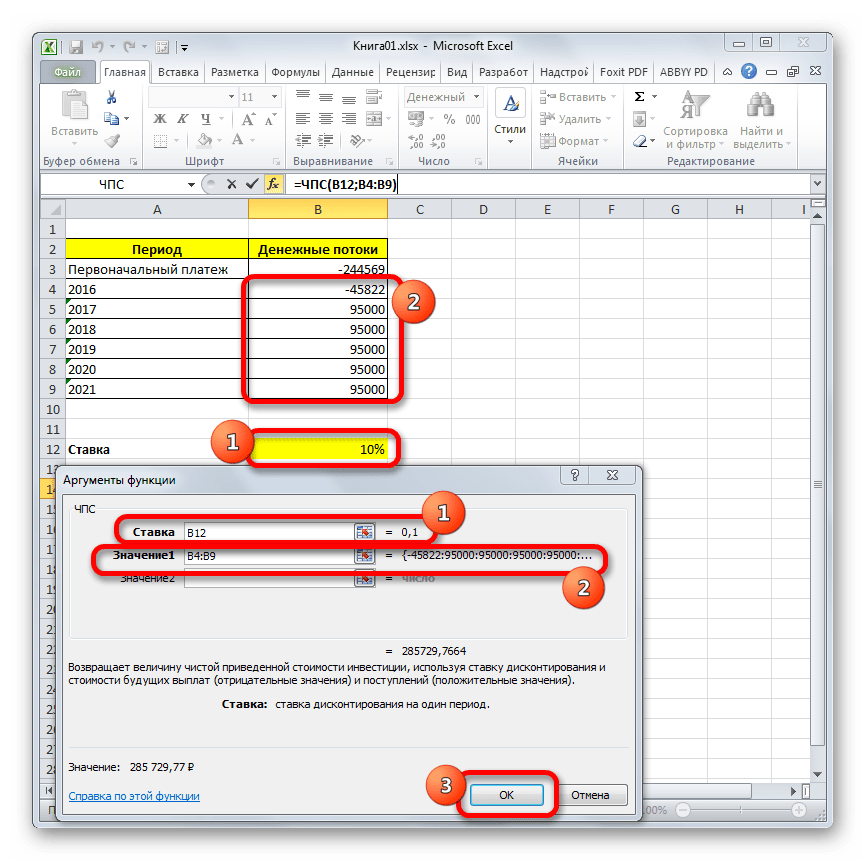

- После этого будет открыто окно аргументов данного оператора. Оно имеет число полей равное количеству аргументов функции. Обязательными для заполнения является поле «Ставка» и хотя бы одно из полей «Значение».

В поле «Ставка» нужно указать текущую ставку дисконтирования. Её величину можно вбить вручную, но в нашем случае её значение размещается в ячейке на листе, поэтому указываем адрес этой ячейки.

В поле «Значение1» нужно указать координаты диапазона, содержащего фактические и предполагаемые в будущем денежные потоки, исключая первоначальный платеж. Это тоже можно сделать вручную, но гораздо проще установить курсор в соответствующее поле и с зажатой левой кнопкой мыши выделить соответствующий диапазон на листе.

Так как в нашем случае денежные потоки размещены на листе цельным массивом, то вносить данные в остальные поля не нужно. Просто жмем на кнопку «OK».

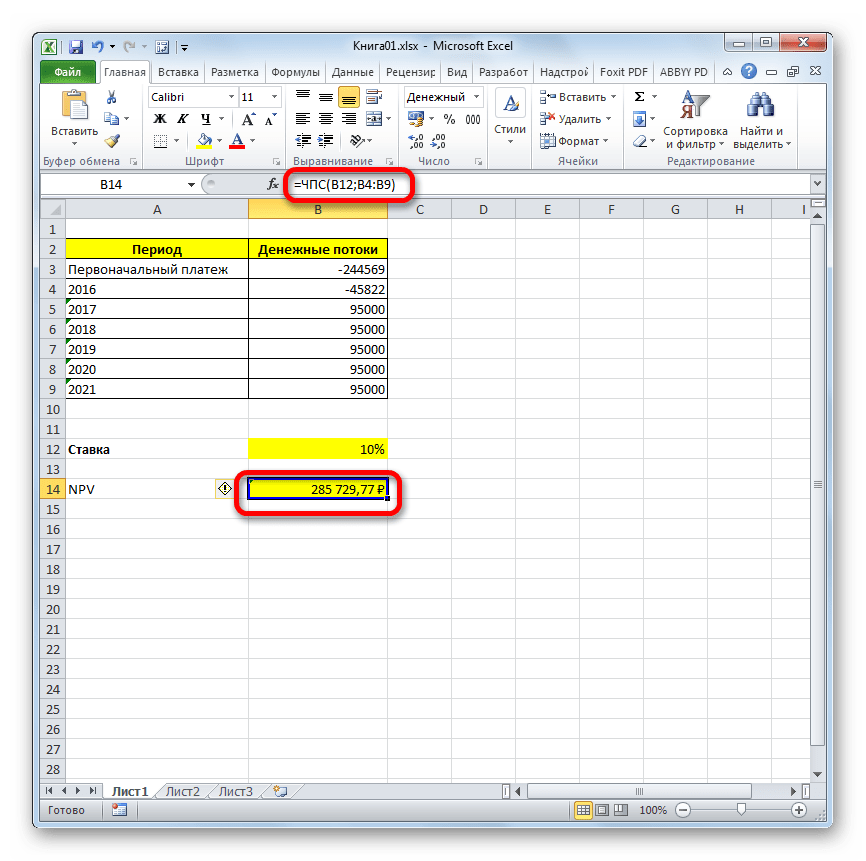

- Расчет функции отобразился в ячейке, которую мы выделили в первом пункте инструкции. Но, как мы помним, у нас неучтенной осталась первоначальная инвестиция. Для того, чтобы завершить расчет NPV, выделяем ячейку, содержащую функцию ЧПС. В строке формул появляется её значение.

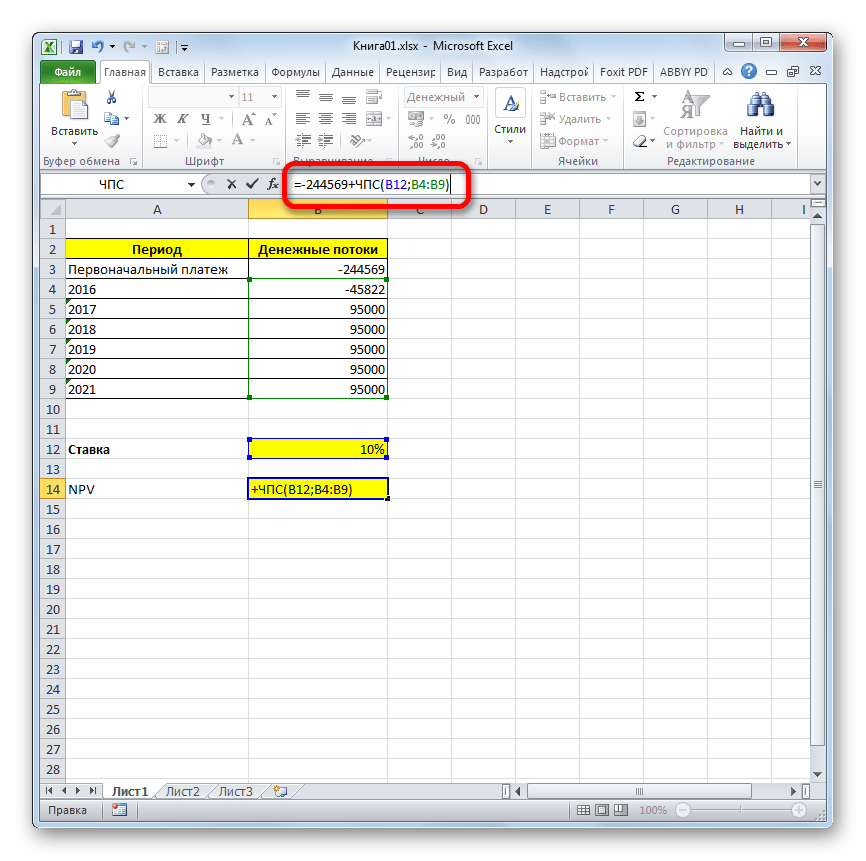

- После символа «=» дописываем сумму первоначального платежа со знаком «-», а после неё ставим знак «+», который должен находиться перед оператором ЧПС.

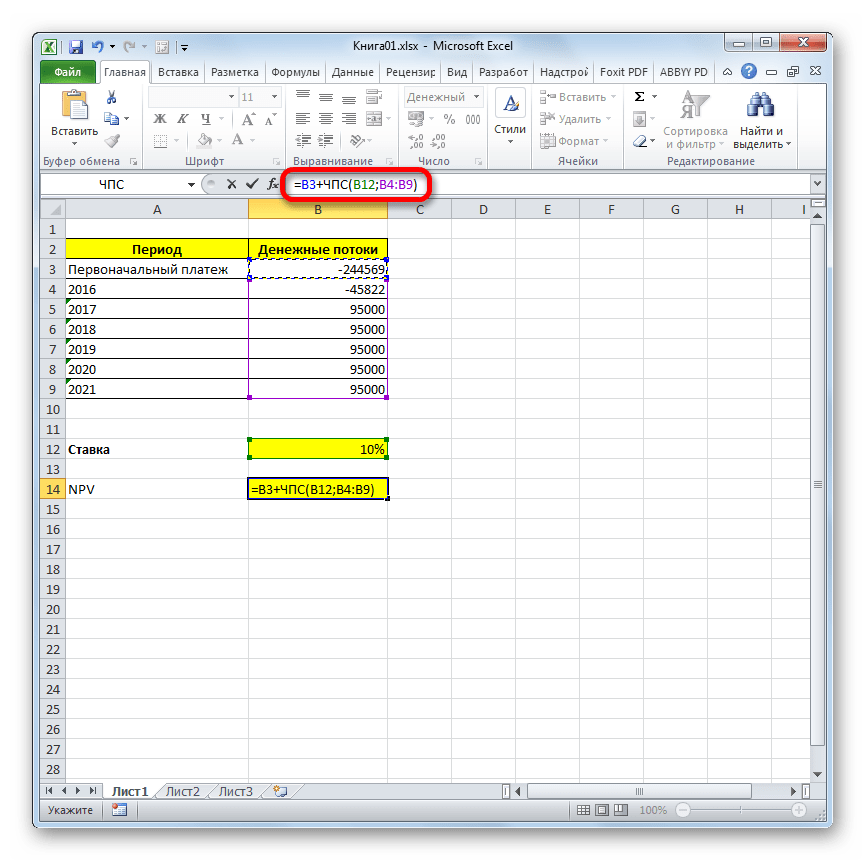

Можно также вместо числа указать адрес ячейки на листе, в которой содержится первоначальный взнос.

- Для того чтобы совершить расчет и вывести результат в ячейку, жмем на кнопку Enter.

Результат выведен и в нашем случае чистый дисконтированный доход равен 41160,77 рублей. Именно эту сумму инвестор после вычета всех вложений, а также с учетом дисконтной ставки, может рассчитывать получить в виде прибыли. Теперь, зная данный показатель, он может решать, стоит ему вкладывать деньги в проект или нет.

Урок: Финансовые функции в Excel

Как видим, при наличии всех входящих данных, выполнить расчет NPV при помощи инструментов Эксель довольно просто. Единственное неудобство составляет то, что функция, предназначенная для решения данной задачи, не учитывает первоначальный платеж. Но и эту проблему решить несложно, просто подставив соответствующее значение в итоговый расчет.

Функция ЧИСТВНДОХ предназначена для расчета внутренней ставки доходности по денежным потокам, носящим непериодический характер, и возвращает соответствующее значение в процентах. Для расчета аналогичной ставки по периодическим платежам в Excel предусмотрена функция ВСД.

Расчет рентабельности инвестиций по денежным потокам в Excel

Примеры использования функции ЧИСТВНДОХ в Excel.

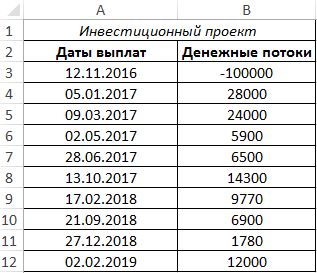

Пример 1. Инвестор получил кредит в размере 100000 руб. под 13% годовых и вложил средства в проект, финансовые потоки которого занесены в таблицу Excel. Определить, является ли его вложение прибыльным.

Вид таблицы данных:

Рассчитаем внутреннюю ставку доходности по формуле:

=ЧИСТВНДОХ(B3:B12;A3:A12)

Описание параметров:

- B3:B12 – диапазон ячеек со значениями финансовых выплат. Первое значение соответствует затратам (вложение 100000 рублей в инвестиционный проект), поэтому указано в виде отрицательного числа.

- A3:A12 – диапазон ячеек с датами, соответствующие моментам совершения выплат (введены с использованием функции ДАТА).

Результат вычислений:

Данный инвестиционный проект является убыточным, поскольку кредит был получен по ставке 13%.

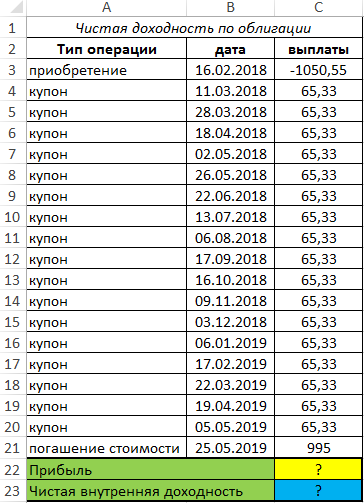

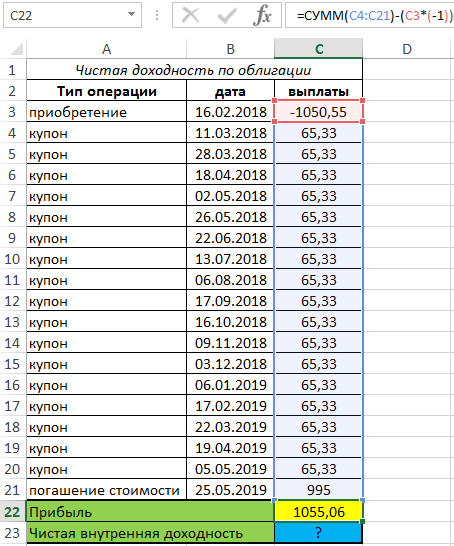

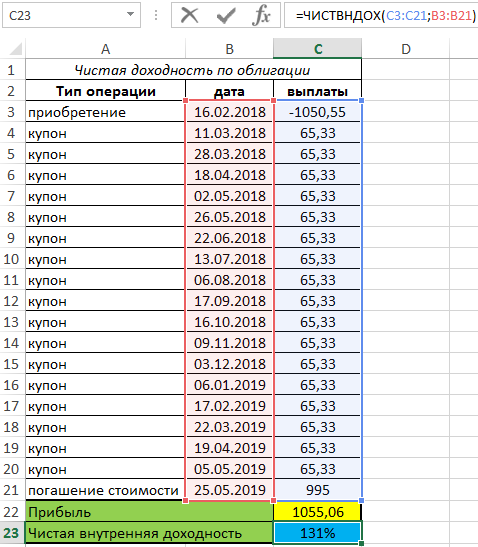

Расчет внутренней ставки доходности облигаций в Excel

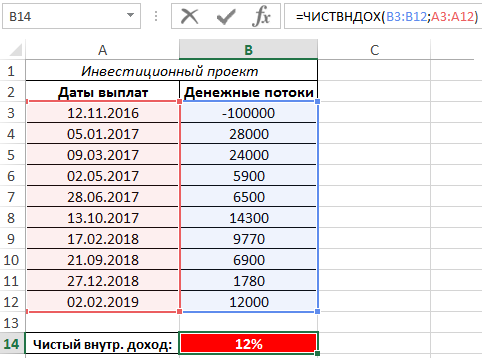

Пример 2. В таблице Excel внесены данные об операциях с облигацией (покупка, выплата купонов, погашение). Выплаты производились несистематично. Определить прибыль и внутреннюю ставку доходности облигации за указанный период.

Вид таблицы данных:

Для определения прибыли используем формулу:

=СУММ(C4:C21)-(C3*(-1))

То есть, определяем разницу между суммарными выплатами по купонам + погашением и расходами на приобретение облигации:

Для определения ставки доходности используем формулу:

=ЧИСТВНДОХ(C3:C21;B3:B21)

Результаты вычислений:

На практике подобные расчеты имеют смысл для достаточно больших периодов времени, поскольку на рынке зачастую возникают кризисные явления. Оптимальный период расчета доходности инвестиционного портфеля с использованием функции ЧИСТВНДОХ – от 5 лет и более.

Особенности расчета внутренней ставки доходности по функции ЧИСТВНДОХ в Excel

Функция ЧИСТВНДОХ имеет следующую синтаксическую запись:

=ЧИСТВНДОХ(значения;даты;[предположение])

Описание аргументов:

- значения – обязательный для заполнения, принимает ссылку на диапазон ячеек, содержащих записи о ряде денежных потоков, соответствующих графику, который задан аргументов даты. Для получения корректного результата ряд значений должен содержать хотя бы одно отрицательное и положительные числа соответственно. Первый платеж может быть равен нулю. Он соответствует начальной выплате или понесенным затратам;

- даты — обязательный для заполнения, принимает ссылку на диапазон ячеек с датами проведения платежей (график денежных потоков). В отличие от функции ВСД, даты можно указывать в произвольном порядке. Для указания дат следует использовать функцию ДАТА. В противном случае результатом работы функции ЧИСТВНДОХ может быть код ошибки;

- [предположение] – необязательный для заполнения, принимает числовое значение, близкое к результату вычисления функции.

Примечания:

- Даты в Excel при проведении вычислений преобразуются в числовые значения. Нецелые числа, переданные в качестве параметра даты, усекаются до целых значений.

- Функция ЧИСТВНДОХ генерирует код ошибки #ЧИСЛО!, если хотя бы одна дата из диапазона даты является недопустимым значением (например, текст или данные логического типа).

- Если один из последующих платежей был произведен ранее, чем первый платеж (ошибка в последовательности указания дат), рассматриваемая функция вернет код ошибки #ЧИСЛО!

- Если в качестве параметров значения и даты были переданы ссылки на диапазоны с различным числом элементов, результатом вычислений будет код ошибки #ЧИСЛО!

- Последний необязательный аргумент в большинстве расчетов не используют. Если он явно не указан, считается, что его значение равно 0,1 (10%).

- Функции ЧИСТВНДОХ и ЧИСТНЗ являются взаимозависимыми. Вычисляемая первой функцией ставка соответствует нулевому чистому дисконтируемому доходу (то есть, при данной ставке результат вычислений ЧИСТНЗ равен нулю).

- Формула чистого дохода

Формула чистого дохода (Содержание)

- Формула чистого дохода

- Калькулятор чистого дохода

- Формула чистого дохода в Excel (с шаблоном Excel)

Формула чистого дохода

Чистый доход — это общий доход или прибыль. Это чистый доход или доход, который компания генерирует после оплаты всех расходов, процентов, налогов, дивидендов инвестору. Чистая прибыль рассчитывается из отчета о прибылях и убытках. Чистая прибыль говорит о прибыли или убытках компании, также помогает найти прибыльность и рост компании. Инвесторы, заинтересованные стороны анализируют чистый доход и его тенденцию принимать решения об инвестициях и решения, связанные с ростом и расширением компании. Чистая прибыль — это выручка за вычетом расходов на товары за вычетом операционных расходов, за вычетом прибылей и убытков за вычетом прочих доходов, плюс расходы по операциям дисконтированного компонента плюс прибыль от выбытия дисконтированного компонента минус убытки от операций дисконтированного компонента минус убытки от выбытия дисконтированный компонент. Формула чистого дохода выглядит следующим образом:

Чистый доход = выручка — себестоимость проданных товаров — операционные расходы — прибыли и убытки — прочие расходы на прибыль +/- доходы / убытки от операций дисконтированного компонента +/- прибыль / убыток от выбытия дисконтированного компонента

Короче говоря, чистый доход — это общий доход за вычетом общих расходов, который можно записать как:

Где,

- Выручка: это фактическая сумма, заработанная компанией за определенный период времени.

- Расходы: это означает, что компания оплачивает операционные расходы, зарплату работника, налоги на прибыль, проценты и т. Д.

Примеры

Теперь давайте посмотрим на пример, чтобы понять формулу чистого дохода.

Вы можете скачать этот шаблон Excel с формулой чистого дохода здесь — Шаблон Excel с формулой чистого дохода

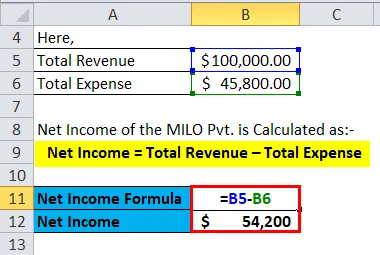

Формула чистого дохода — пример № 1

Предположим, компания под названием MILO Pvt. Общий доход ООО составляет 100 000 долларов США, а общие расходы — 45 800 долларов США.

Чистый доход MILO Pvt. Рассчитывается по формуле

- Чистый доход = общий доход — общие расходы

- Чистый доход = 100 000 — 45 800 долларов

- Чистый доход = 54 200 долларов

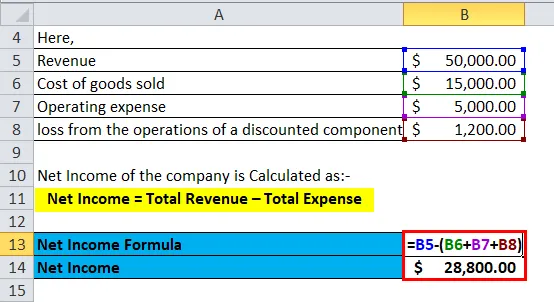

Формула чистого дохода — пример № 2

Выручка компании составляет 50 000 долл. США, себестоимость реализованной продукции — 15 000 долл. США, операционные расходы — 5 000 долл. США, а убытки от операций со скидкой — 1200 долл. США.

Чистый доход компании рассчитывается по формуле

- Чистый доход = общий доход — общие расходы

- Чистый доход = 50 000 долларов — (15 000 долларов США + 5 000 долларов США + 1 200 долларов США)

- Чистый доход = 50 000 — 21 200 долларов

- Чистый доход = 28 800 долларов

Чистый доход представляет собой простую формулу, которая измеряет избыточный доход над совокупными расходами. Можно использовать валовую прибыль для расчета чистой прибыли, валовая прибыль — это общая выручка за вычетом расходов на проданные товары. Все доходы и все расходы компании учитываются при расчете чистой прибыли. Чистая прибыль предоставляет информацию о соотношении для анализа финансовых коэффициентов и анализа финансовой отчетности. С помощью этих анализов можно измерить финансовое состояние и финансовое положение компании. Чистая прибыль также сообщает заинтересованным сторонам, сможет ли компания выплатить дивиденды или нет. Чистый доход помогает измерить и рассчитать прибыль на акцию, прибыльность компании и помогает инвестору принять решение об инвестициях.

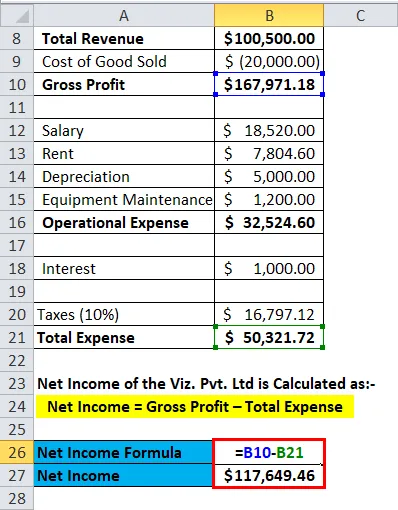

Формула чистого дохода — пример № 3

Предположим, компания по имени Viz. Рядовой Ltd имеет отчет о прибылях и убытках за 2018 год, общий доход компании составляет 100 500 долларов США, себестоимость проданных товаров составляет 20 000 долларов США, что дает валовую прибыль в размере 167 971, 18 долларов США, а общие расходы составляют 50 321, 72 долларов США, что приводит к чистой прибыли.

| Справка о доходах | |

| (Млн. Долларов США) | |

| 2018 | |

| Общий доход | $ 100, 500.00 |

| Стоимость проданных товаров | $ (20000, 00) |

| Валовая прибыль | $ 167, 971.18 |

| Оплата труда | $ 18, 520.00 |

| Арендная плата | $ 7, 804.60 |

| обесценивание | $ 5, 000.00 |

| Уход за оборудованием | $ 1, 200.00 |

| Операционные расходы | $ 32, 524.60 |

| Интерес | $ 1, 000.00 |

| Налоги (10%) | $ 16, 797.12 |

| Всего расходов | $ 50, 321.72 |

| Чистая прибыль | $ 117, 649.46 |

Чистый доход Viz. Рядовой ООО рассчитывается по формуле

- Чистый доход = Валовая прибыль — Общие расходы

- Чистый доход = $ 167 971, 18 — $ 50 321, 72

- Чистый доход = $ 117 649, 46

Чистая прибыль используется для финансового измерения, чистая прибыль варьируется от компании к компании, от отрасли к отрасли и помогает найти лучшую компанию для инвестиций.

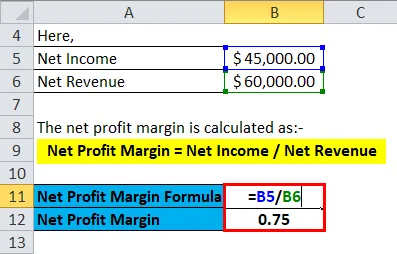

Маржа чистой прибыли — это отношение чистой прибыли к чистой прибыли. Если маржа чистой прибыли положительна, это означает, что бизнес прибылен, а маржа прибыли отрицательна, что означает, что бизнес не выгоден. Маржа чистой прибыли говорит о том, как идет бизнес.

Чистая прибыль = чистая прибыль / чистый доход

Маржа чистой прибыли помогает найти прибыльность компании.

Формула чистого дохода — пример № 4

Давайте рассмотрим пример расчета чистой прибыли.

Предположим, что чистая прибыль компании составляет 45 000 долларов США, а чистая прибыль — 60 000 долларов США в 2018 году.

Маржа чистой прибыли рассчитывается как:

- Чистая прибыль = чистая прибыль / чистый доход

- Чистая прибыль = 45 000 долл. США / 60 000 долл. США

- Чистая прибыль = 0, 75 доллара

Таким образом, чистая прибыль компании составляет 0, 75 доллара.

Лучший инструмент для расчета чистого дохода — использование бухгалтерского программного обеспечения, а тип программного обеспечения зависит от размера бизнеса, стоимости программного обеспечения, количества транзакций и типа бизнеса.

Эти инструменты помогают отслеживать бизнес, транзакции и расчет финансовых коэффициентов.

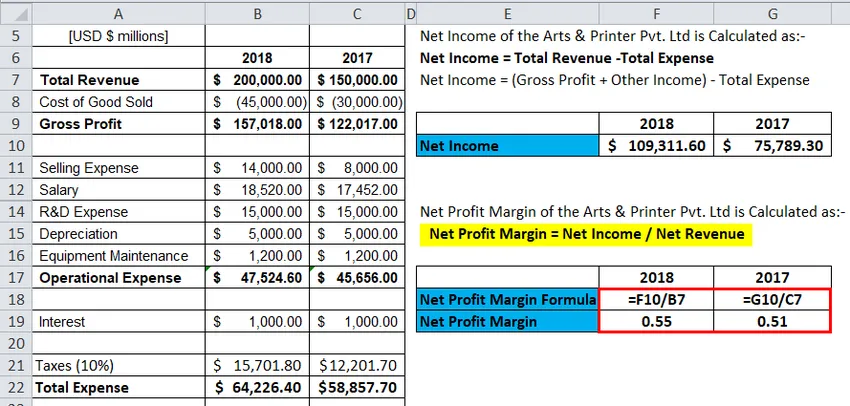

Формула чистого дохода — пример № 5

Давайте посмотрим на отчет о прибылях и убытках типографии Arts & Printer Pvt. ООО за 2018 и 2017 годы.

| Справка о доходах | ||

| (Млн. Долларов США) | ||

| 2018 | 2017 | |

| Общий доход | $ 200, 000.00 | $ 150, 000.00 |

| Стоимость проданных товаров | $ (45, 000.00) | $ (30000, 00) |

| Валовая прибыль | $ 157, 018.00 | $ 122, 017.00 |

| Расходы на продажу | $ 14, 000.00 | $ 8, 000.00 |

| Оплата труда | $ 18, 520.00 | $ 17, 452.00 |

| Арендная плата | $ 7, 804.60 | $ 7, 004.00 |

| Расходы на НИОКР | $ 15, 000.00 | $ 15, 000.00 |

| обесценивание | $ 5, 000.00 | $ 5, 000.00 |

| Уход за оборудованием | $ 1, 200.00 | $ 1, 200.00 |

| Операционные расходы | $ 47, 524.60 | $ 45, 656.00 |

| Интерес | $ 1, 000.00 | $ 1, 000.00 |

| Налоги (10%) | $ 15, 701.80 | $ 12, 201.70 |

| Всего расходов | $ 64, 226.40 | $ 58, 857.70 |

| Операционный доход | $ 14, 520.00 | $ 11, 230.00 |

| Прибыль на операции со скидкой | $ 2, 000.00 | $ 1, 400.00 |

| Прочие доходы | $ 16, 520.00 | $ 12, 630.00 |

| Чистая прибыль | $ 109, 311.60 | $ 75, 789.30 |

| Рентабельность по чистой прибыли | 0, 55 | 0, 51 |

Чистый доход Arts & Printer Pvt. ООО за 2018 г. рассчитывается как: —

- Чистый доход = общий доход — общие расходы

- Чистый доход = (Валовая прибыль + Прочие доходы) — Общие расходы

- Чистая прибыль в 2018 году = 157 018 + 16 520 — 64 226, 40

- Чистая прибыль в 2018 году = 109 311, 60 долларов США

Чистая прибыль Маржа Arts & Printer Pvt. ООО за 2018 г. рассчитывается как: —

- Чистая прибыль = чистая прибыль / чистый доход

- Чистая маржа прибыли в 2018 году = 109 311, 60 / 200 000

- Чистая маржа прибыли в 2018 году = 0, 55

Чистый доход Arts & Printer Pvt. ООО на 2017 год рассчитывается как: —

- Чистый доход = общий доход — общие расходы

- Чистый доход = (Валовая прибыль + Прочие доходы) — Общие расходы

- Чистая прибыль 2017 = 122 017 + 12 630 — 58 857, 70

- Чистый доход 2017 = $ 75 789, 30

Чистая прибыль Маржа Arts & Printer Pvt. ООО на 2017 год рассчитывается как: —

- Чистая прибыль = чистая прибыль / чистый доход

- Чистая прибыль за 2017 год = 75789, 30 / 150 000

- Чистая маржа прибыли 2017 = 0, 51

Здесь мы видим, что компания растет с точки зрения прибыли и выручки с 2017 по 2018 год. Маржа чистой прибыли составляет 55%. Более высокая прибыль предпочтительнее, чем более низкая, но более высокая прибыль не всегда благоприятна, поскольку компания реинвестирует свою прибыль в основной капитал, оборудование, выплачивая дивиденды, которые могут привести к убыткам компании в следующем году.

Значение и использование формулы чистого дохода

Формула использования чистого дохода выглядит следующим образом:

- Прибыль на акцию

Чистая прибыль помогает рассчитать прибыль на акцию, которая представляет собой чистую прибыль за вычетом дивидендов по привилегированным акциям и деленную на среднюю размещенную акцию. Это свидетельствует о прибыльности компании.

- рентабельность

Чистая прибыль говорит о прибыльности компании.

- КПД

Чистый доход помогает инвестору рассчитать эффективность компании, а это говорит о том, какой доход компания может принести, инвестиции в эту компанию будут приносить прибыль или нет.

Таким образом, из вышеперечисленных пунктов мы можем видеть использование чистого дохода, кроме того, что есть и другие коэффициенты, которые также помогают понять эффективность компании. Чистая прибыль рассказывает о результатах деятельности компании. Чистая прибыль не отражает денежные средства, заработанные компанией за период, так как показывает неденежные расходы, такие как износ и амортизация. Формула чистого дохода может быть ненадежной, так как она просто выполняет расчет, который может содержать мошеннический отчет о прибыли, который создается путем искажения правил бухгалтерского учета. Это ложное представление чистого дохода сделано, чтобы заплатить меньше налога на прибыль.

Калькулятор формулы чистого дохода

Вы можете использовать следующий калькулятор чистого дохода

| Общий доход | |

| Всего расходов | |

| Формула чистого дохода | |

| Формула чистого дохода = | Общий доход — общие расходы |

| знак равно | 0 — 0 |

| знак равно | 0 |

Формула чистого дохода в Excel (с шаблоном Excel)

Здесь мы сделаем тот же пример формулы чистого дохода в Excel. Это очень легко и просто. Вы должны предоставить два входа: общий доход и общий расход

Вы можете легко рассчитать чистый доход, используя формулу в предоставленном шаблоне.

Чистый доход MILO Pvt. Рассчитывается как: —

Чистый доход компании рассчитывается как: —

Чистый доход Viz. Рядовой ООО рассчитывается как: —

Маржа чистой прибыли рассчитывается как:

Чистый доход Arts & Printer Pvt. ООО на 2018 и 2017 годы рассчитывается как: —

Норма чистой прибыли Arts & Printer Pvt. ООО на 2018 и 2017 годы рассчитывается как: —

Рекомендуемые статьи

Это было руководство к формуле чистого дохода. Здесь мы обсуждаем его использование вместе с практическими примерами. Мы также предоставляем вам калькулятор чистой прибыли с загружаемым шаблоном Excel. Вы также можете посмотреть следующие статьи, чтобы узнать больше —

- Формула для выплаты дивидендов

- Калькулятор для формулы чистой процентной маржи

- Шаблон формулы текущего соотношения Excel

- Рентабельность средних активов Формула

Валовая прибыль – это сумма рассчитана после вычитания расходов на себестоимость от доходов. Другими словами, общая прибыль – разница между выручкой и себестоимостью. В общую себестоимость товара включены разные виды расходов: на производство, на реализацию, операционные расходы и много других посреднических расходов. Чтобы рассчитать валовую прибыль, необходимо просто вычитать валовые расходы себестоимости от валового дохода.

Формула расчета валовой прибыли в процентах

Валовая прибыль в процентах рассчитывается путем деления валовой прибыли на общий доход и умножается на 100.

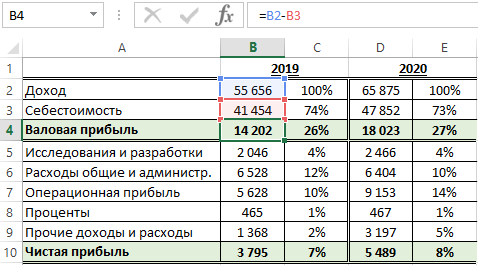

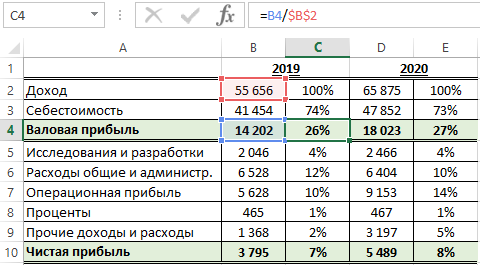

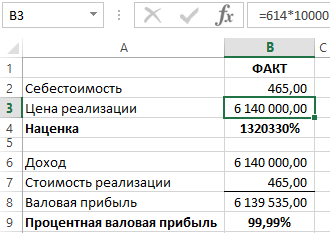

На рисунке представлен финансовый отчет определенной производственной фирмы:

Валовая прибыль находится в ячейке B4, а процентная валовая прибыль в ячейке C4: =B4/$B$2

Формула расчета валовой прибыли просто вычитает значение ячейки B3 от B2. В формуле вычисления валовой прибыли в процентах значение ячейки B4 разделено на значение в $B$2:

Обратите внимание здесь используется процентный формат ячеек – это значит не нужно умножать на 100. Такой же результат мы получим по выше описанной формуле =B4/B2*100, но здесь не используем процентный формат ячеек.

Важно отметить, что установлена абсолютная ссылка на ячейку $B$2 о чем свидетельствуют символы значка доллара в самой ссылке. Благодаря абсолютной ссылке можно свободно копировать формулу в другие строки отчета с целью расчета доли от общего дохода в процентах, которую занимает та или иная статья расходов и доходов. Так приблизительно выглядит поверхностный анализ расчета доходов и расходов фирмы.

Формула расчета процента наценки в Excel

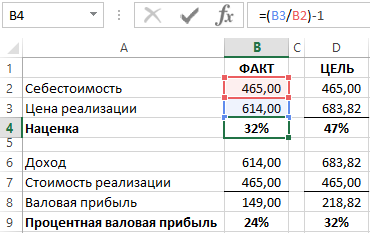

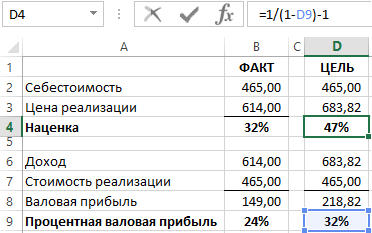

Наценка очень часто отождествляется с процентной валовой прибылью, но является нечто другим. Наценка – это процентная сумма, добавленная к себестоимости продукта с целью рентабельного ценообразования для его реализации. Другими словами, сумма в процентах на которую повышена цена с целью получения прибыли и возмещения затрат не связанными с расходными на себестоимость. Ниже на рисунке представлен отчет по продажам товара с наценкой и рассчитанной валовой прибылью от продаж.

Наценка рассчитывается путем деления цены на расходы и от результата вычитается число 1:

Устанавливая наценку в размере 32% получаем валовую прибыль в процентах 24%. То есть как описано выше в предыдущем примере =B8/B6. Чтобы определить размер наценки покрывающую процентную валовую прибыль в 32% (как в столбце D) используйте следующую формулу:

Выше приведенная формула свидетельствует нам доказательством того, чтобы получить валовую прибыль равную 32% нам необходимо установить наценку в 47% с учетом всех доходов и расходов.

Интересный факт! Главное отличие процентной валовой прибыли от наценки заключается в формуле вычисления. Разницу очень легко заметить в этих двух показателях по их сути – валовая прибыль никогда не будет равна или превышать 100% в отличии от наценки. Для наглядного доказательства приведем простой пример, умножим цену на 10 000:

В те времена, когда все нужно было еще делать серым карандашом на белом листе бумаги уже тогда нашли свое применение вычислительные таблицы в бухгалтерской и финансовой деятельности. Хоть программа Excel в меру своего развития стала чем-то больше чем просто электронная вычислительная таблица ее табличные функции являются все еще незаменимым инструментом в бизнесе. Существует много формул в Excel часто используемых в бухгалтерии, финансах и других отраслях бизнеса.

Вариант задания

1. Создайте в табличном процессоре Excel таблицу 1 и заполните ее исходными данными. Автоматически пронумеруйте столбцы таблицы и показатели в столбце 1. Выполните следующие расчеты:

- Валовая прибыль = Торговые доходы – Торговые расходы;

- Общие затраты определяются как сумма расходов на зарплату, на рекламу и накладных расходов;

- Производственная прибыль = Валовая прибыль – Общие за-траты;

- Удельная валовая прибыль = Производственная прибыль / Торговые доходы;

- Итого за год определяется как сумма квартальных данных.

Таблица 1. Расчет прибыли фирмы, тыс. руб.

Расходы на зарплату

Расходы на рекламу

Удельная валовая прибыль

2. На втором листе создайте таблицу 2. Столбец 2 заполните на основании ссылки на соответствующую ячейку таблицы 1. На основании данных таблицы 1 Рассчитайте структуры затрат фирмы по кварталам и году в целом по следующей формуле: Расходы / Общие затраты * 100. Результаты расчетов округлить до одного знака после запятой.

Таблица 2. Структура затрат фирмы по кварталам, %

Расходы на зарплату

Расходы на рекламу

3. На отдельном листе по данным таблицы 1 (№ п/п 1, 2, 3 и столбцы 3, 4, 5 и 6) постройте объемную гистограмму с заголовком, легендой, названием осей. 4. На отдельном листе по данным таблицы 1 (№ п/п 2, 4, 5, 6 и столбец 7) постройте объемную разрезанную круговую диаграмму с заголовком, легендой и указанием долей. 5. Каждому листу присвойте имя, отражающее содержание таблицы, например, Лист1 назовите «Прибыль_руб.». 6. Введите в нижний колонтитул факультет, курс, номер группы, свою фамилию, дату и время, имя файла.

Как при помощи Excel создать таблицу для расчета прибыли

Очень часто предпринимателям приходится производить расчет эффективности будущих операций. Для автоматизации подобных расчетов можно составить электронную таблицу. Пример упрощенной таблицы представлен на рис. 1.

Рис. 1. Таблица расчета прибыли (с числовыми данными)

В данной таблице имеются четыре области:

- Ставки налогов (область А1:В2).

- Суммы реализованных товаров, издержек и дебетового НДС (область А4:В6).

- Расчет НДС, подлежащего уплате в бюджет (область А8:В9).

- Расчет прибыли и налогов на прибыль (область А11:В14).

Заметим, что первые две области предназначены для ввода информации, а последние — для ее дальнейшей обработки. Рассмотрим формулы, введенные в область расчета (рис. 2).

Рис. 2. Таблица расчета прибыли (с формулами)

Формула для расчета налогового обязательства по НДС описывалась в этой статье. Табличный вид этой формулы следующий: =ОКРУГЛ(B4*(B1/(1+B1));2).

Формула расчета НДС, подлежащего уплате в бюджет, определяется вычитанием суммы налогового кредита из суммы налоговых обязательств (находится в ячейке В10): =В8–В6.

Валовая прибыль без НДС (формула в ячейке В12) равна разности суммы реализации и суммы налоговых обязательств: =В4–В8.

Полученную в результате реализации прибыль можно определить путем вычитания издержек из суммы валовой прибыли: =В11–В5.

Налог на прибыль равен округленному до второго разряда (до копеек) произведению прибыли на действующую ставку налога на прибыль: =ОКРУГЛ(B12*B2;2).

Чистая прибыль в результате реализации равняется разности налогооблагаемой прибыли и суммы налога на прибыль: =В12–В13.

После доработки такую таблицу можно использовать для реальных проектов. Достоинством подобных таблиц является универсальность. Изменяя ставки налогов, таблицы можно подстраивать под действующее на момент расчета законодательство. При изменении суммы реализации и издержек сразу же виден фактический результат проведения будущей и прошедших операций. Это дает возможность моделировать предстоящую деятельность по принципу «а что произойдет, если…». Такая таблица наверняка пригодится также руководителю большого предприятия, на котором ведение бухгалтерского и налогового учета автоматизировано. С ее помощью можно осуществлять элементарное планирование и контроль правильности начисления налогов и использовать в качестве обоев для Windows Phone.

Приступая к разработке таблицы, надо выяснить, где она должна использоваться и кто с ней будет работать. Оперировать с таблицей будет удобнее, если вы подберете оптимальный масштаб ее представления на экране. Excel предоставляет в ваше распоряжение несколько методов ввода информации: при помощи клавиатуры, методы копирования, методы автоматического заполнения ячеек одинаковой информацией и т. д. Вы должны освоить эти методы, для того чтобы на практике быстро выбрать лучший с учетом конкретной ситуации.

Формулы и функции — это средства, которые превращают Excel из калькулятора в электронные таблицы. Поэтому ваш уровень владения этой программой определяется тем, насколько хорошо вы освоите работу с формулами. Таблица будет нагляднее и удобнее в работе, если вы оформите ее, воспользовавшись цветом и рамками. Для данных таблицы необходимо выбрать подходящий формат представления. Неудачный выбор формата может привести к неправильной трактовке данных. Что касается практического применения полученных знаний, то вы видите, что даже на этом этапе вы уже можете выполнить расчет НДС и налога на прибыль.

Точка безубыточности за 5 минут: формула расчёта и пример таблицы в Excel

Думаю, многие уже знают, что расчёт точки безубыточности является крайне важным мероприятием при старте любого бизнеса. В моем окружении это многие прекрасно понимают. Но недавно мне поступил вопрос от читателя. Вот как мне, говорит, в дни сезонных колебаний спроса да в дни тягостного кризисного застоя сбыт свой распланировать, чтобы и на плаву остаться и конкурентов перехитрить? Секунду поразмыслив, я его воодушевил названием вполне себе конкретного способа, который может помочь принять решение не только о том как сбыт подкорректировать, но и как цены установить наиболее оптимальные. Да и хорош этот способ не только и не столько в дни ослабления спроса, а ещё до момента выхода на рынок, когда особо остро встаёт вопрос ценообразования и осознания возможности выжить на рынке вообще. И как вы уже, наверное, догадались, связан этот способ с расчётом самой настоящей точки безубыточности вашего дела. Притом не важно, чем именно вы занимаетесь: у вас свой косметический салон в оффлайне или вы занимаетесь арбитражем трафика онлайн — она всегда готова прийти к вам на помощь и сохранить уйму вашего драгоценного времени и жизненной энергии, и уберечь от заранее предопределённого провала.

Итак, что же такое точка безубыточности? Вот что нам говорит экономический букварь:

Точка безубыточности — объём производства и реализации продукции, при котором расходы будут компенсированы доходами, а при производстве и реализации каждой последующей единицы продукции предприятие начинает получать прибыль. Точку безубыточности можно определить в единицах продукции, в денежном выражении или с учётом ожидаемого размера прибыли.

Глядя на это определение, мы уже можем понять, что в результате мы получим некий объём продукции или конкретную цифру денежного оборота, при котором мы, как минимум, ничего не потеряем и останемся на рынке. Ну, а как максимум — полетим на Гоа первым же рейсом обставлять свежекупленную виллу с видом на море.

Вроде всё просто. Но чтобы не сделать ложных выводов и понять наверняка каким образом расходы компенсируются доходами, давайте разберём структуру этих самых расходов (издержек). На самом деле именно в этом месте и таится весь секрет. Всё дело в том, что всё издержки, которые мы несём в течение расчётного периода делятся на постоянные и переменные.

Переменные издержки — издержки, которые появляются при производстве каждой новой единицы продукции (оказанной услуги).

Постоянные издержки — издержки, которые практически неизменны на протяжении всего расчётного периода.

Предположим, мы печатаем людям фотографии. Каждая распечатанная фотка будет включать в себя цену бумаги и краски, что вместе будет являться переменными издержками. При этом фотографии печатает сотрудник, которому мы платим зарплату, плоттер подключён к сети электропитания, а помещение мы снимаем в аренду. И всё это не зависит от объёма печати, а, стало быть, это постоянные издержки. Вне зависимости от рода бизнеса к ним можно отнести:

- Фонд оплаты труда.

- Социальные отчисления.

- Аренда помещения (если помещение не в собственности, естессно).

- Коммунальные услуги и охрана.

- Связь (телефон, хостинг, интернет).

- Реклама.

- Прочие раходы.

Таким образом, на данном этапе мы можем сделать 2 очень важных вывода:

- С увеличением объёма производства мы увеличиваем расходы исключительно за счёт переменных издержек.

- С увеличением объёма производства величина постоянных издержек на единицу продукции снижается. Это один из элементов т.н. эффекта масштаба.

Понимая данную структуру издержек, можно легко понять, где заканчивается убыток и начинается прибыль. А для более наглядного представления взгляните на эту картинку:

Как рассчитать доход по облигациям, используя функции Excel

Excel предлагает ряд функций, используемых для вычисления различных финансовых показателей облигаций. Облигацией называется финансовый инструмент, в котором покупатель выступает в роли заимодателя, а учреждение или государство, выпустившее облигации, — в роли заемщика. Однако многие функции, связанные с облигациями, выходят за рамки материала настоящей книги. В этой статье представлены примеры некоторых наиболее распространенных функций.

Некоторые свойства облигаций являются также и аргументами функций, связанных с облигациями.

- Расчетный день. Дата, в которую долговые обязательства переходят к покупателю.

- Срок погашения. Дата, в которую заем (представленный облигацией) возвращается покупателю.

- Ставка (также называемая купоном). Процентная ставка, которую выпустивший облигацию выплачивает покупателю.

- Доходность. Норма прибыли, получаемая покупателем. Включает в себя выплаты по процентам и дисконт.

- Погашение. Выкупная стоимость ценных бумаг за 100 долларов номинальной стоимости.

- Частота. Количество выплат дивидендов за год.

Оценка облигаций

Предприятия, выпускающие ценные бумаги, устанавливают перечисленные выше показатели, основываясь на текущей рыночной конъюнктуре. Когда конъюнктура меняется, стоимость облигаций тоже изменяется.

Для примера предположим, что некоторая компания выпустила облигации с номинальной стоимостью 100 долларов, сроком погашения 10 лет и 6%-ной ставкой, выплачиваемой дважды в год.

- Если процентная ставка по кредитам растет, ставка в 6% становится не такой уж и привлекательной. Покупатели уже не захотят платить 100 долларов за облигацию — они будут их покупать за меньшую сумму.

- Если процентная ставка по кредитам падает, ставка в 6% становится привлекательной. В данном случае покупатели готовы платить больше номинальной стоимости.

Функция ЦЕНА вычисляет сумму, которую покупатели потенциально готовы заплатить за облигацию в ожидании определенного дохода. Синтаксис этой функции таков: ЦЕНА(расчетный_день;срок_погашения;ставка;доходность;погашение;частота;базис). Учитывая приведенные выше факты, инвестор, желающий получить 7,5% годовых, должен использовать следующую формулу для вычисления приемлемой цены облигации, срок погашения которой наступает через 8 лет: =ЦЕНА(СЕГОДНЯ();СЕГОДНЯ()+ДАТА(8;1;0);,06;,075;100;2).

Результатом этой формулы будет 91,10 долларов — именно такую сумму стоит заплатить за облигацию номиналом в 100 долларов с шестью процентами годовых, чтобы прибыльность составила 7,5%. Каждый год инвестор будет получать 6%*100 долларов, плюс при погашении облигации он получит дополнительную прибыль в 8,90 долларов. Эти два компонента — проценты и дисконт — формируют доходность облигаций. Фактическая дата выпуска облигации может отличаться от даты ее покупки инвестором. Облигации выпускают многие организации, так производитель кондиционеров кватро клима имеет достаточно высокую ликвидность своих ценных бумаг, которая основывается на качестве продукции.

В рассмотренном примере облигации были выпущены за два года до их покупки, следовательно, инвестор будет получать за них проценты только в течение 8 лет. Если же процентная ставка упала с момента выпуска и инвестору достаточно 5,2%, формула слегка изменится: =ЦЕНА(СЕГОДНЯ();СЕГОДНЯ()+ДАТА(8;1;0);,06;,052;100;2). При этих обстоятельствах инвестор может заплатить за стодолларовую облигацию 105,18 долларов. На рис. 11.17 эти вычисления показаны на рабочем листе.

Вычисление доходности

В предыдущем примере инвестор знал необходимую ему доходность и вычислял такую цену облигации, чтобы получить ее. Если же, наоборот, он знает цену облигации, то функция ДОХОД поможет вычислить прибыльность инвестиций. Синтаксис этой функции следующий: ДОХОД (расчетный_день;срок_погашения;ставка;цена_покупки;номинал;частота;базис).

Рис. 1. Использование функции ЦЕНА

Инвестор все еще заинтересован в покупке десятилетней облигации с 6 процентами, выплачиваемыми дважды в год, однако на этот раз он хочет заплатить всего 93,95 долларов за стодолларовую облигацию. Следующая формула вычисляет процентную ставку за восемь лет, оставшихся до даты погашения: =ДОХОД(СЕГОДНЯ();СЕГОДНЯ()+ДАТА(8;1;0);,06;93,95;100;2). Если инвестор заплатит за облигацию 93,95 долларов, то получит от своих инвестиций 7%. Если бы он заплатил за облигацию больше ста долларов, то получил бы от инвестиций меньше 6% (рис. 2).

Рис. 2. Когда цена выше номинальной стоимости облигации, прибыльность ниже купона

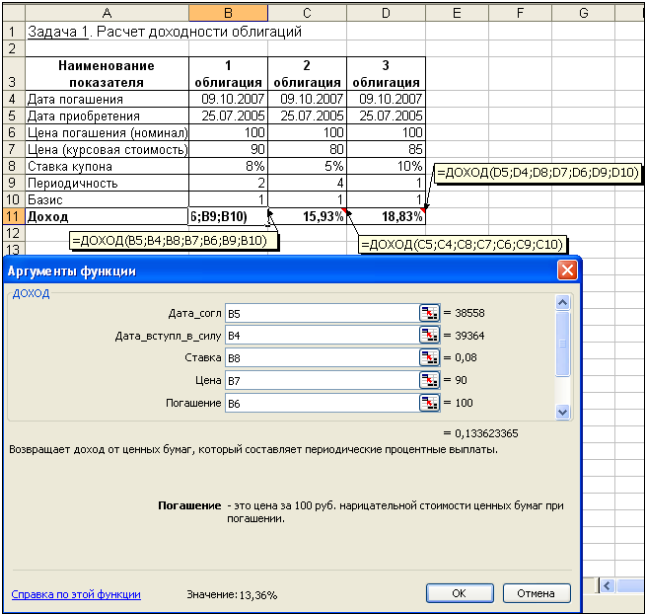

Решение финансовых задач в Excel. Функции ДОХОД и ИНОРМА

Рассматривается возможность приобретения облигаций трех типов, каждая из которых с номиналом в 100 руб. и сроком погашения 9.10.2007 г. Курсовая стоимость этих облигаций на дату 25.07.2005 г. составила соответственно 90, 80 и 85 руб.

Годовая процентная ставка по купонам (размер купонных выплат) составляет:

для первой облигации 8 % при полугодовой периодичности выплат;

для второй облигации – 5 % при ежеквартальной периодичности выплат;

для третьей облигации – 10 % с выплатой 1 раз в год.

Расчеты ведутся в базисе фактический/фактический.

Провести анализ эффективности вложений в покупку этих облигаций, если требуемая норма доходности составляет 15% .

Алгоритм решения задачи.

Чтобы оценить эффективность вложений в покупку каждой из облигаций, рассчитаем их годовую доходность, используя функцию ДОХОД:

ДОХОД (дата_согл; дата_вступл_в_силу; ставка; цена; погашение; частота; базис)

Для решения задачи построим на листе Excel таблицу, в ячейки которой введем исходные данные и формулы расчета требуемых величин (рис. 4.27).

Выполним также расчет доходности, непосредственно задавая значения аргументов в функции ДОХОД.

Рис. 4.27. Применение функции ДОХОД для оценки доходности облигаций

Аргументы, содержащие даты, введем с помощью функции ДАТА (можно также указывать ссылки на ячейки, содержащие даты).

Для облигации первого типа:

=ДОХОД (ДАТА(2005;7;25);ДАТА(2007;10;9);8%;90;100;2;1)= 13,36%

Для облигации второго типа:

=ДОХОД (ДАТА(2005;7;25);ДАТА(2007;10;9);5%;80;100;4;1)= 15,93%

Для облигации третьего типа:

=ДОХОД (ДАТА(2005;7;25);ДАТА(2007;10;9);10%;85;100;1;1)= 18,83%

Результаты, полученные различными способами, совпадают.

Доходность по второй и третьей облигациям (15,93% и 18,83% соответственно) выше заданной нормы (15%), а по первой облигации (13,36%) – ниже. Следовательно, целесообразно покупать облигации второго и третьего типов.

Коммерческий банк предлагает свои сберегательные сертификаты номиналом 100 000 руб. сроком на 8 месяцев. Дата соглашения – 10.01.2005 г. Цена продажи составляет 85 000 руб. Способ вычисления дня – фактический/360. Необходимо определить доход за этот период.

Алгоритм решения задачи.

Для вычисления доходности данной финансовой операции, возвращающейся в виде годовой ставки, рассчитанной по простым процентам, используем функцию ИНОРМА, которая задается следующим образом:

ИНОРМА (дата_согл; дата_вступл_в_силу; инвестиция; погашение; базис)

Исходные данные задачи представим в виде таблицы. В соответствующую ячейку введем формулу, обеспечивающую вычисление доходности сберегательного сертификата (рис. 4.28).

Для проверки правильности результата в функцию ИНОРМА введем значения аргументов в непосредственном виде:

Очень часто предпринимателям приходится производить расчет эффективности будущих операций. Для автоматизации подобных расчетов можно составить электронную таблицу. Пример упрощенной таблицы представлен на рис. 1.

Рис. 1. Таблица расчета прибыли (с числовыми данными)

В данной таблице имеются четыре области:

- Ставки налогов (область А1:В2).

- Суммы реализованных товаров, издержек и дебетового НДС (область А4:В6).

- Расчет НДС, подлежащего уплате в бюджет (область А8:В9).

- Расчет прибыли и налогов на прибыль (область А11:В14).

Заметим, что первые две области предназначены для ввода информации, а последние — для ее дальнейшей обработки. Рассмотрим формулы, введенные в область расчета (рис. 2).

Рис. 2. Таблица расчета прибыли (с формулами)

Формула для расчета налогового обязательства по НДС описывалась в этой статье. Табличный вид этой формулы следующий: =ОКРУГЛ(B4*(B1/(1+B1));2) .

Формула расчета НДС, подлежащего уплате в бюджет, определяется вычитанием суммы налогового кредита из суммы налоговых обязательств (находится в ячейке В10): =В8–В6 .

Валовая прибыль без НДС (формула в ячейке В12) равна разности суммы реализации и суммы налоговых обязательств: =В4–В8 .

Полученную в результате реализации прибыль можно определить путем вычитания издержек из суммы валовой прибыли: =В11–В5 .

Налог на прибыль равен округленному до второго разряда (до копеек) произведению прибыли на действующую ставку налога на прибыль: =ОКРУГЛ(B12*B2;2) .

Чистая прибыль в результате реализации равняется разности налогооблагаемой прибыли и суммы налога на прибыль: =В12–В13 .

После доработки такую таблицу можно использовать для реальных проектов. Достоинством подобных таблиц является универсальность. Изменяя ставки налогов, таблицы можно подстраивать под действующее на момент расчета законодательство. При изменении суммы реализации и издержек сразу же виден фактический результат проведения будущей и прошедших операций. Это дает возможность моделировать предстоящую деятельность по принципу «а что произойдет, если…». Такая таблица наверняка пригодится также руководителю большого предприятия, на котором ведение бухгалтерского и налогового учета автоматизировано. С ее помощью можно осуществлять элементарное планирование и контроль правильности начисления налогов и использовать в качестве обоев для Windows Phone.

Приступая к разработке таблицы, надо выяснить, где она должна использоваться и кто с ней будет работать. Оперировать с таблицей будет удобнее, если вы подберете оптимальный масштаб ее представления на экране. Excel предоставляет в ваше распоряжение несколько методов ввода информации: при помощи клавиатуры, методы копирования, методы автоматического заполнения ячеек одинаковой информацией и т. д. Вы должны освоить эти методы, для того чтобы на практике быстро выбрать лучший с учетом конкретной ситуации.

Формулы и функции — это средства, которые превращают Excel из калькулятора в электронные таблицы. Поэтому ваш уровень владения этой программой определяется тем, насколько хорошо вы освоите работу с формулами. Таблица будет нагляднее и удобнее в работе, если вы оформите ее, воспользовавшись цветом и рамками. Для данных таблицы необходимо выбрать подходящий формат представления. Неудачный выбор формата может привести к неправильной трактовке данных. Что касается практического применения полученных знаний, то вы видите, что даже на этом этапе вы уже можете выполнить расчет НДС и налога на прибыль.