Содержание

- Положения о бюджетировании на предприятии

- Бюджет компании пример Excel

- Составление БДР и БДДС пример в Excel

- Бюджетирование в программах на платформе 1С

В условиях растущей конкуренции, нестабильной экономической ситуации все большее количество компаний приходят к

необходимости внедрения бюджетирования. Бюджетирование на предприятии – это процесс планирования, контроля и

выполнения бюджетов в процессе управления финансами. В данной статье попробуем на примере разобрать, как составлять

бюджет предприятия на примере.

Создание системы бюджетирования в компании или на предприятии обычно состоит из нескольких этапов. На первом этапе компании

необходимо определиться с целями, методологией бюджетирования, определить финансовую структуру (структуру центров

финансовой ответственности — ЦФО), разработать бюджетную модель (состав, структуру, виды бюджетов), утвердить

положение и регламент бюджетного процесса. На втором этапе можно непосредственно приступать к планированию бюджета

предприятия. Составление бюджетов предприятия при этом удобно автоматизировать на базе специального программного

продукта.

Положение о бюджетировании на предприятии может содержать следующие разделы:

- Стратегические цели и задачи предприятия;

- Бюджетная модель;

- Финансовая структура компании и т. д.

Положение о бюджетировании на предприятии пример №1.

Положение о бюджетировании на предприятии пример №2.

На основании Положения о бюджетировании в компании необходимо разработать Регламент бюджетирования на предприятии, который может

содержать следующие разделы:

- Порядок формирования функциональных и мастер бюджетов, структура соподчиненности;

- Назначение ответственных и сроков предоставления бюджетов и отчетности;

- Порядок согласования и внесения изменений;

- Контроль и анализ бюджета и т. д.

Регламент бюджетирования на предприятии пример.

Есть несколько путей реализации готовой бюджетной модели. Самыми распространенными и относительно дешевыми способами

являются:

- Бюджетирование в Excel

- Бюджетирование в программах на платформе 1С

Бюджетирование в Excel заключается в создании форм бюджетов в формате Excel и связывании этих форм при помощи формул

и макросов. Формы бюджетов, в том числе бюджета доходов и расходов, бюджета движения денежных средств могут быть

различными, с укрупненными статьями или более подробные, разбиты на длительные периоды (например, годовой бюджет по

кварталам) или на более короткие периоды (например, месячный бюджет по неделям) – в зависимости от потребности

финансового менеджмента в компании.

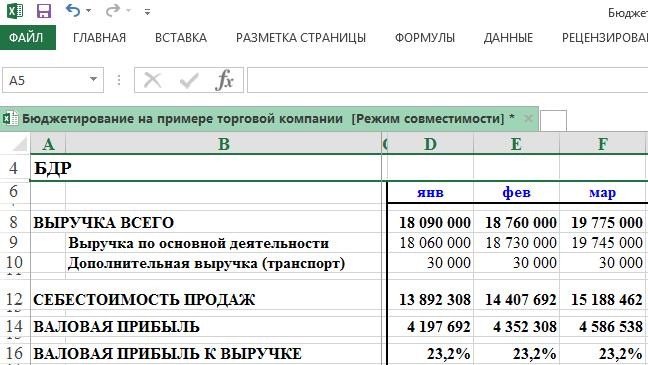

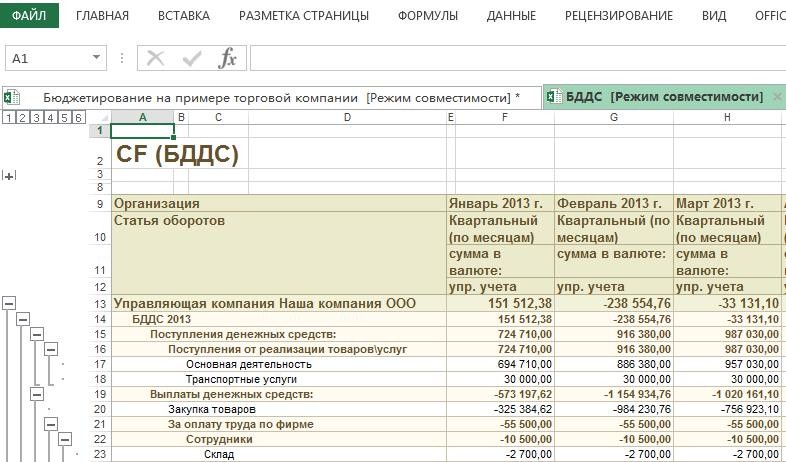

Ниже приведен Бюджет доходов и расходов (пример составления в эксель) и пример Бюджета движения денежных средств.

Рисунок 1. Бюджет доходов и расходов предприятия образец Excel.

Рисунок 2. Бюджет движения денежных средств пример в Excel.

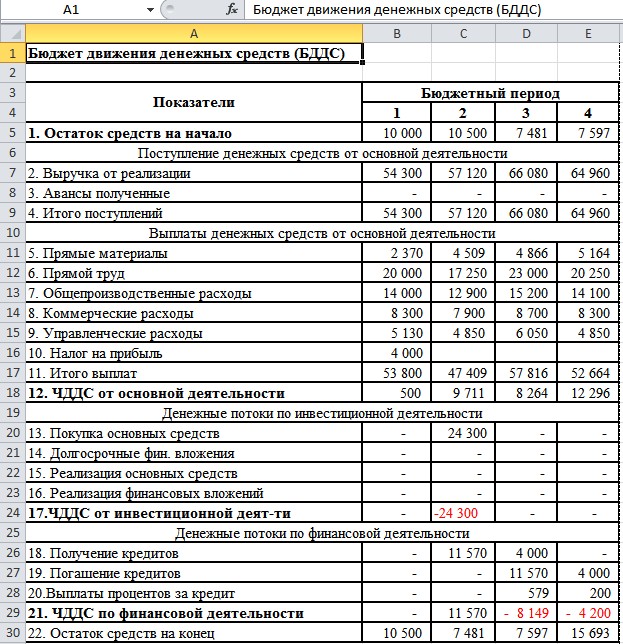

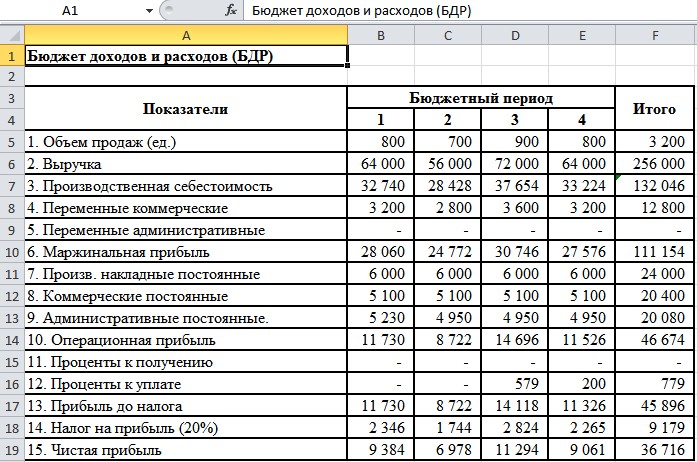

Составление БДР и БДДС пример в Excel

Процесс составления БДР и БДДС на примере в Excel может выглядеть следующим образом. Построим бюджетирование в компании или на

предприятии на примере производственной компании в Excel (подробности в файлах ниже):

Составление прогнозного Баланса на основании БДР и БДДС образец в экселе

Бюджетирование пример в Excel (бюджет организации образец excel)

Рисунок 3. БДДС пример в Excel (Бюджет движения денежных средств пример в Excel).

Рисунок 4. БДР пример в Excel (Бюджет доходов и расходов пример составления в Excel).

Данный пример максимально упрощен. Но даже из него видно, что бюджетирование в эксель — процесс довольно трудоемкий,

так как необходимо собрать все функциональные бюджеты и прописать формулы и макросы для корректного отображения

итоговых результатов. Если взять реальное предприятие, или тем более холдинговую структуру, то можно представить,

насколько усложниться процесс составления бюджета в Excel.

Пример внедрения бюджетирования на базе Excel имеет множество недостатков: однопользовательский режим, отсутствие

возможности согласования функциональных бюджетов, нет разграничения доступа к информации, сложность консолидации и

т. д. Таким образом, бюджетирование в эксель является не оптимальным выбором для компании.

Бюджетирование в программах на платформе 1С

Автоматизация бюджетирования и управленческого учета на базе 1С, например, в системе «WA: Финансист», делает процесс

бюджетирования на предприятии более эффективным по сравнению с бюджетированием в Excel.

Подсистема бюджетирования «WA: Финансист» включает в себя возможности формирования и контроля операционных и мастер

бюджетов.

В решении реализованы механизмы, с помощью которых пользователи могут самостоятельно настраивать структуру бюджетов,

их взаимосвязи, способы получения фактических данных и данные для расчетов. Реализованный механизм взаимодействия с

внешними учетными системами дает возможность использовать внешние данные как для расчетов плановых показателей или

формирования отчетов, так и для отражения фактических данных на регистрах бюджетирования.

Данная система позволяет эффективно строить бизнес-процесс бюджетирования на всех его этапах:

- разработка бюджетной модели;

- согласование бюджетов и их корректировок;

- отражение фактических данных по статьям бюджетирования;

- контроль за исполнением бюджета;

- план-факт анализ показателей с помощью развитых инструментов формирования отчетности;

- формирование решений по управлению бизнесом.

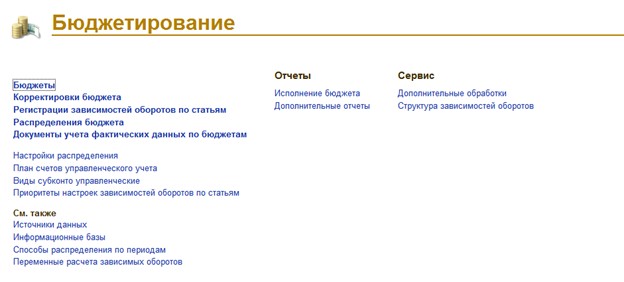

Рисунок 5. Интерфейс «WA: Финансист: Бюджетирование». Раздел Бюджетирование.

WA: Финансист «Бюджетирование» включает следующие бизнес-процессы:

- Моделирование – разработка бюджетной модели;

- Основной бюджетный процесс – регистрация плановых показателей подразделениями. Утверждение бюджетов.

Корректировка планов и согласование корректировок; - Подсистема взаимодействия с источниками данных – настройка получения данных из внешних источников (как частный

случай—обращение к данным системы). - Отчеты системы – набор аналитических отчетов.

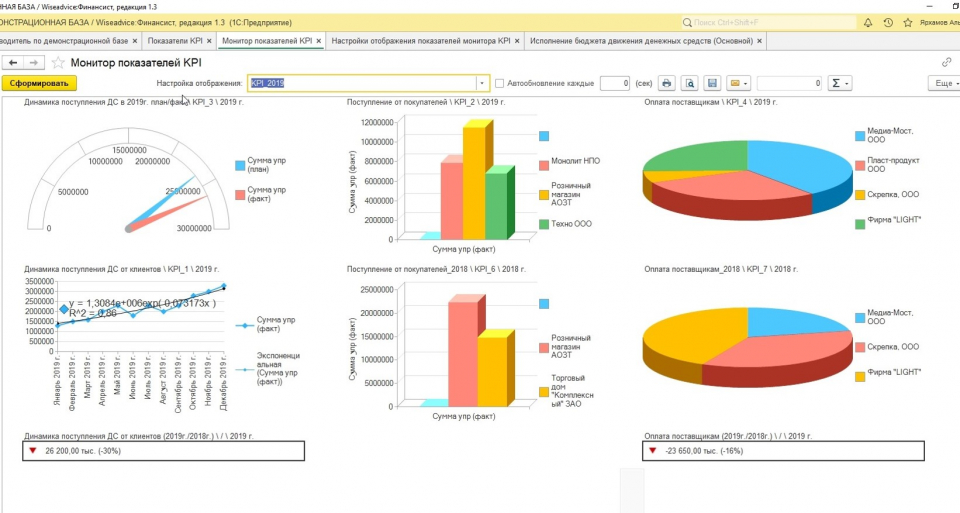

Дашборд руководителя в системе «WA: Финансист».

Ввод плановых показателей в системе производится с помощью гибкого произвольно-настраиваемого документа «Бюджет».

Форма ввода бюджета (форма бюджета доходов и расходов, а также форма бюджета движения денежных средств при этом)

максимально приближена к формату в Excel, что обеспечивает комфортный переход пользователя к работе с системой.

Некоторые статьи бюджета, которые зависят от другой статьи бюджета (например, поступления денежных средств от

покупателей зависят от статьи дохода «Выручка») – можно планировать с помощью механизма зависимых оборотов, который

в системе представлен в виде документов «Регистрация зависимостей оборотов по статьям».

При необходимости есть возможность корректировать утвержденный бюджет специальными документами «Корректировка

бюджета» и отслеживать внесенные изменения в отчетах с видом «Выводить корректировки бюджета отдельно». Есть

возможность настроить распределение бюджета, вести учет бюджетных заявок.

С помощью специальных документов «Учет фактических данных по бюджетам» осуществляется получение факта из внешних

учетных систем, например, 1С Бухгалтерии.

Различные отчеты позволяют анализировать плановын и фактически данные, таким образом осуществляя управление

бюджетированием на предприятии.

Таким образом, внедрение бюджетирования в компании в программах на платформе 1С является наиболее оптимальным с точки

зрения затрат времени, денег и эффективности дальнейшей работы.

Без планирования и контроля оплат не может существовать ни одно предприятие: ежедневно руководителю компании необходимо принимать решение, как распределить денежные средства, расставлять приоритеты по оплатам. Помочь ему в этом может Бюджет движения денежных средств (БДДС) — документ, в котором собраны все поступившие заявки на оплату и информация об имеющихся в компании свободных денежных средствах. В статье приведены формы понедельного планирования БДДС, рассмотрены механизмы прогнозирования поступления выручки от продаж в оптовом и розничном направлениях, даны рекомендации по созданию форм бюджетов, рассылаемых распорядителям статей затрат.

Контроль бюджета

Существенная составляющая системы контроля — контроль казначейского исполнения бюджета, то есть контроль поступления и расходования денежных средств, которые запланированы в БДДС. Оперативный контроль бюджета движения денежных средств, как правило, осуществляет бюджетный контролер. Руководствуясь утвержденными лимитами денежных средств, он определяет статьи бюджета для финансирования сверхплановых расходов. Финансовый контролер оценивает каждую поступающую заявку на осуществление расчетов и выясняет, не превышает ли она лимит по соответствующей статье бюджета.

Превышение лимитов в бюджетном периоде возможно только по специальному распоряжению уполномоченного должностного лица (финансового или генерального директора). Когда речь идет о перераспределении расходов между различными бюджетными статьями, эти полномочия закрепляют за финансовыми контролерами.

План движения денежных средств на месяц

Планирование денежных потоков на текущий месяц нужно начинать с общего плана бюджета движения денежных средств, пример которого представлен в табл. 1.

В общем виде БДДС состоит из следующих блоков:

- План остатков денежных средств на начало месяца.

- План поступления денежных средств от основной деятельности (выручка от продаж, бонусы от поставщиков, доходы от субаренды помещений и др.).

- План операционных расходов, который состоит из двух частей:

- план оплат поставщикам за товар;

- план оплат по прочим расходам по операционной деятельности.

- План потока по финансовой деятельности: сальдо между кредитами к получению и гашению минус проценты по кредитам к уплате.

- План потока по инвестиционной деятельности: разница между доходами от продажи основных средств и платежами по приобретению и ремонту основных средств.

В результате мы получаем плановый чистый поток за рассматриваемый период и выводим прогноз остатка денежных средств на конец периода.

|

Таблица 1. Бюджет движения денежных средств, руб. |

||||||

|

Код |

Статья |

Контрагент |

Задолженность на 1-е число |

Начисления/ |

Бюджет |

Задолженность на 31-е число |

|

001 |

Остаток на начало периода |

65 000 |

||||

|

На расчетном счете |

50 000 |

|||||

|

В кассе |

15 000 |

|||||

|

100 |

Поступления от продаж |

185 000 |

1 210 000 |

1 105 000 |

290 000 |

|

|

101 |

Розничные продажи |

25 000 |

1 000 000 |

925 000 |

100 000 |

|

|

102 |

Оптовые продажи |

150 000 |

200 000 |

170 000 |

180 000 |

|

|

103 |

Прочие поступления |

10 000 |

10 000 |

10 000 |

10 000 |

|

|

200 |

Расходы от операционной деятельности |

505 200 |

965 500 |

1 117 700 |

353 000 |

|

|

200.1 |

Оплата поставщикам |

450 000 |

650 000 |

800 000 |

300 000 |

|

|

Оплата поставщикам |

ООО «Альфа» |

300 000 |

450 000 |

550 000 |

200 000 |

|

|

Оплата поставщикам |

ООО «Омега» |

150 000 |

200 000 |

250 000 |

100 000 |

|

|

200.2 |

Операционные затраты |

55 200 |

315 500 |

317 700 |

53 000 |

|

|

201 |

Выплата зарплаты |

50 000 |

125 000 |

125 000 |

50 000 |

|

|

201.1 |

Окладная часть |

Сотрудники |

50 000 |

100 000 |

100 000 |

50 000 |

|

201.2 |

Премии |

Сотрудники |

25 000 |

25 000 |

— |

|

|

202 |

Затраты на персонал |

2200 |

5000 |

7200 |

— |

|

|

202.1 |

Такси |

ООО «Такси» |

1500 |

3000 |

4500 |

— |

|

202.1 |

Такси |

ООО «Экспресс» |

2000 |

2000 |

— |

|

|

202.2 |

Медицинский осмотр |

Поликлиника № 1 |

700 |

700 |

— |

|

|

203 |

Затраты на содержание здания |

3000 |

73 000 |

73 000 |

3000 |

|

|

203.1 |

Аренда помещений |

ООО «Терем» |

25 000 |

25 000 |

— |

|

|

203.1 |

Аренда помещений |

ООО «Теремок» |

30 000 |

30 000 |

— |

|

|

203.2 |

Коммунальные расходы |

Горводоканал |

15 000 |

15 000 |

— |

|

|

203.2 |

Коммунальные расходы |

ТеплоЭлектроСтанция |

— |

|||

|

203.3 |

Охрана |

ЧОП «Добрыня» |

3000 |

3000 |

3000 |

3000 |

|

218 |

Налоги в бюджет |

— |

112 500 |

112 500 |

— |

|

|

218.1 |

НДС к оплате |

45 000 |

45 000 |

— |

||

|

218.2 |

Налог на прибыль |

15 000 |

15 000 |

— |

||

|

218.3 |

Налог на имущество |

— |

||||

|

218.4 |

НДФЛ |

15 000 |

15 000 |

— |

||

|

218.5 |

Налоги с зарплаты |

37 500 |

37 500 |

— |

||

|

300 |

Итого поток от операционной деятельности |

244 500 |

–12 700 |

|||

|

400 |

Поток от финансовой деятельности |

1 500 000 |

–25 000 |

1 500 000 |

||

|

Привлечение кредитов |

Банк № 2 |

500 000 |

||||

|

Гашение кредитов |

Банк № 1 |

500 000 |

||||

|

Оплата процентов по кредитам |

Банк № 1 |

25 000 |

||||

|

500 |

Поток от инвестиционной деятельности |

–15 000 |

–5000 |

–10 000 |

–10 000 |

|

|

Доход от продажи ОС |

— |

|||||

|

Покупка ОС |

— |

|||||

|

Ремонт ОС |

ИП Иванов П. А. |

15 000 |

5000 |

10 000 |

10 000 |

|

|

600 |

Чистый поток от деятельности |

–47 700 |

||||

|

002 |

Остаток на конец периода |

17 300 |

Если в результате планирования на конец периода прогнозируются отрицательные денежные остатки, бюджет подвергается корректировке за счет сокращения плана оплат. Поэтому для понимания ситуации лучше сразу добавить в БДДС информацию о текущей задолженности перед поставщиками, плановых затратах на предстоящий месяц и прогнозной задолженности на конец месяца с учетом заложенных в бюджет сумм оплат.

В нашем примере чистый поток по месяцу прогнозируется отрицательным (–47,7 тыс. руб.), но за счет начальных остатков в 65 тыс. руб. мы в состоянии выполнить заявленный бюджет на данный месяц. При этом мы наращиваем дебиторскую задолженность от наших покупателей со 185 тыс. руб. до 290 тыс. руб. и уменьшаем кредиторскую задолженность перед поставщиками товара с 450 тыс. руб. до 300 тыс. руб. В целом по месяцу картина оптимистичная.

Однако стоит обратить внимание, что в этом месяце планируется перекредитовка в 500 тыс. руб.: у нас заканчивается срок кредита в Банке № 1, мы рассчитываем получить кредит на такую же сумму в Банке № 2. И если получить кредит в Банке № 2 мы сможем чуть позже, чем истекает срок гашения в Банке № 1, то в течение месяца нам нужно накопить на счетах 500 тыс. руб. (примерно половина нашей месячной выручки). То есть почти полмесяца мы не сможем тратить большие суммы на операционные расходы: все платежи по ним начнутся только после получения кредита в Банке № 2.

Конечно, есть обязательные платежи, которые никак нельзя отложить на вторую половину месяца (оплата аренды, коммунальных платежей, выплата заработной платы согласно графику). Следовательно, нам нужен подневной или понедельный план движения денежных средств, которого в дальнейшем мы должны четко придерживаться, чтобы не испортить себе кредитную историю в Банке № 1.

Составим понедельный план движения денежных средств на следующий месяц, где спланируем поступление выручки и обязательные к оплате расходы, после чего выведем суммы, которые мы можем выделять на прочие платежи.

План поступления выручки по неделям

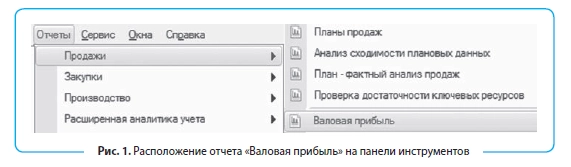

План поступления выручки от розничного и оптового направления формируется по разным принципам. Поступления от оптовых клиентов легко спрогнозировать через отсрочку платежа. Для этого воспользуемся штатным отчетом «Валовая прибыль», который находится в блоке «Продажи» закладки «Отчеты» на панели инструментов Excel (рис. 1).

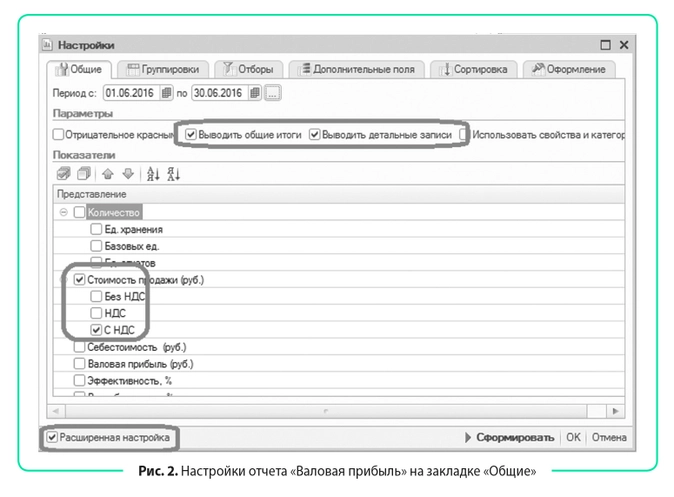

Настроим отчет «Валовая прибыль» под наши требования:

- Заходим в настройки отчета, нажимаем галочку «Расширенная настройка».

- На закладке «Общие»:

- задаем период продаж, за который ожидаем поступления денежных средств от клиентов (обычно он равен максимальной отсрочке, предоставляемой нашим покупателям);

- в блоке «Параметры» нажимаем галочки «Выводить общие итоги» и «Выводить детальные записи»;

- в блоке «Показатели» оставляем только «Стоимость продажи, руб.» и «с НДС», на остальных показателях убираем галочки (рис. 2).

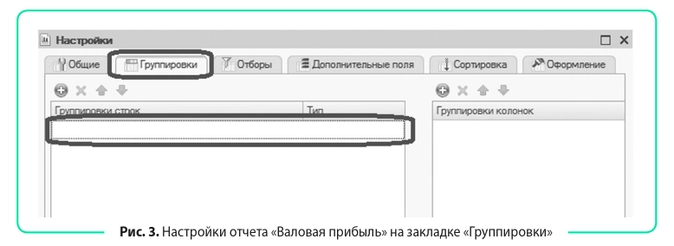

- На закладке «Группировки» удаляем все группировки, которые предусмотрены отчетом по умолчанию (рис. 3).

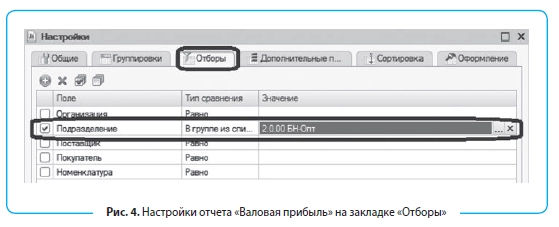

- На закладке «Отборы» устанавливаем отбор: нас интересуют продажи только оптового подразделения (рис. 4).

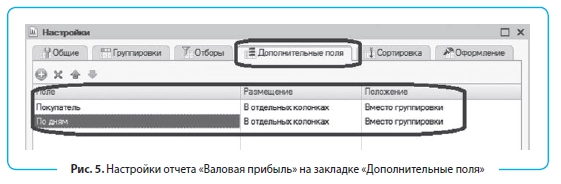

- На закладке «Дополнительные поля» выводим поля «Покупатель» и «По датам», для всех полей в столбце «Размещение» задаем тип «В отдельных колонках», в столбце «Положение» — «Вместо группировки» (рис. 5).

- Нажимаем на кнопку «Сформировать» и получаем отчет, который представлен в табл. 2.

|

Таблица 2. Отчет «Валовая прибыль» на основе представленных настроек |

||

|

Покупатель |

По дням |

Стоимость продажи, руб. |

| ООО «Горизонт» |

01.06.2016 |

50 000 |

| ООО «Домовой» |

02.06.2016 |

5000 |

| ИП Борисов А. Г. |

03.06.2016 |

10 000 |

| ИП Осинцев А. Н. |

04.06.2016 |

15 000 |

| ИП Осипов А. Ю. |

05.06.2016 |

25 000 |

| ИП Пинюга И. Г. |

06.06.2016 |

40 000 |

| ИП Полуэктов Д. А. |

07.06.2016 |

100 000 |

| ИП Ловцова Н. В. |

08.06.2016 |

15 000 |

| ИП Хоменко А. В. |

09.06.2016 |

20 000 |

Скопируем полученный отчет в Excel и дополним необходимыми нам данными: добавим отсрочку оплат и рассчитаем срок оплаты как сумму двух столбцов: Дата продажи + Отсрочка платежа (табл. 3).

|

Таблица 3. Расчет даты оплаты от даты продажи и предоставленной отсрочки платежа |

||||

|

Покупатель |

Дата продажи |

Стоимость продажи, руб. |

Отсрочка платежа, дн. |

Дата оплаты |

| ООО «Горизонт» |

01.06.2016 |

50 000 |

30 |

01.07.2016 |

| ООО «Домовой» |

02.06.2016 |

5000 |

15 |

17.06.2016 |

| ИП Борисов А. Г. |

03.06.2016 |

10 000 |

21 |

24.06.2016 |

| ИП Осинцев А. Н. |

04.06.2016 |

15 000 |

30 |

04.07.2016 |

| ИП Осипов А. Ю. |

05.06.2016 |

25 000 |

21 |

26.06.2016 |

| ИП Пинюга И. Г. |

06.06.2016 |

40 000 |

35 |

11.07.2016 |

| ИП Полуэктов Д. А. |

07.06.2016 |

100 000 |

50 |

27.07.2016 |

| ИП Ловцова Н. В. |

08.06.2016 |

15 000 |

45 |

23.07.2016 |

| ИП Хоменко А. В. |

09.06.2016 |

20 000 |

7 |

16.06.2016 |

Теперь сгруппируем даты оплат по неделям с помощью сводной таблицы:

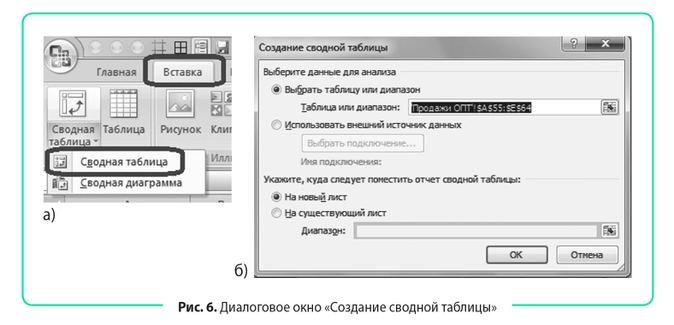

- Выделяем табл. 3 вместе с шапкой и на вкладке «Вставка» нажимаем на иконку «Сводная таблица» (рис. 6 (а)).

- В открывшемся диалоговом окне указываем, куда хотим поместить сводную таблицу: на новый лист или на существующий (надо указать ячейку, в которую нужно вставить сводную таблицу). Для создания новой сводной таблицы лучше сначала разместить ее на новом листе, привести к удобному для нас виду, а затем перенести на тот лист, где будем работать с ней в дальнейшем (рис. 6 (б)).

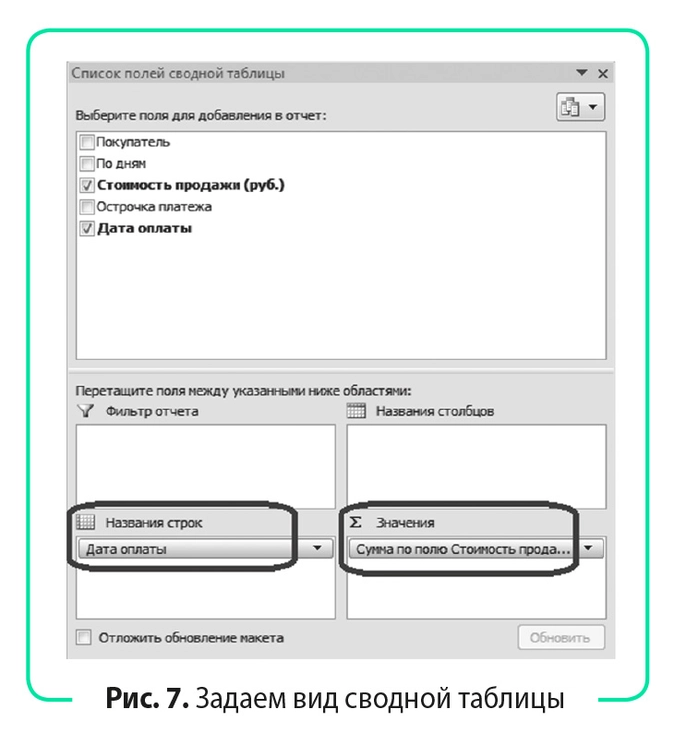

В появившемся окне «Список полей сводной таблицы» зададим ее вид (рис. 7):

- в блок «Названия строк» перетащим мышкой поле «Дата оплаты»;

- в блок «Значения» перетащим поле «Стоимость продажи, руб.».

- Получаем отчет, представленный в табл. 4.

|

Таблица 4. Первоначальный вид сводной таблицы |

|

|

Дата оплаты |

Оплаты, руб. |

|

16.06.2016 |

20 000 |

|

17.06.2016 |

5000 |

|

24.06.2016 |

10 000 |

|

26.06.2016 |

25 000 |

|

01.07.2016 |

50 000 |

|

04.07.2016 |

15 000 |

|

11.07.2016 |

40 000 |

|

23.07.2016 |

15 000 |

|

27.07.2016 |

100 000 |

|

Общий итог |

280 000 |

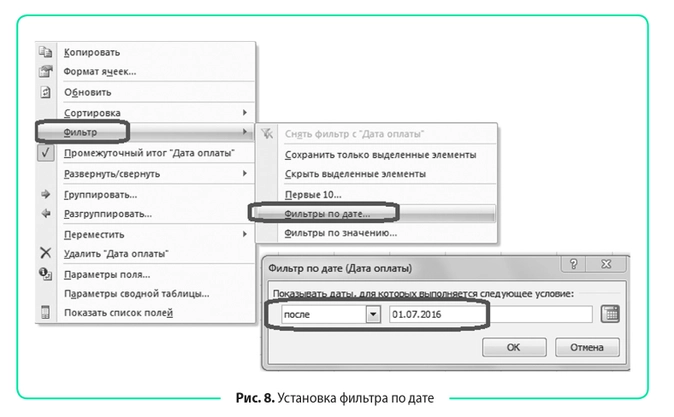

- Видно, что в таблицу попали даты оплат за предыдущий месяц. Уберем их с помощью фильтра сводной таблицы. Встаем на любую ячейку с датой и вызываем контекстное меню правой кнопкой, в нем выбираем «Фильтр» > «Фильтр по дате», задаем фильтр «После» > «01.07.2016» (рис. 8).

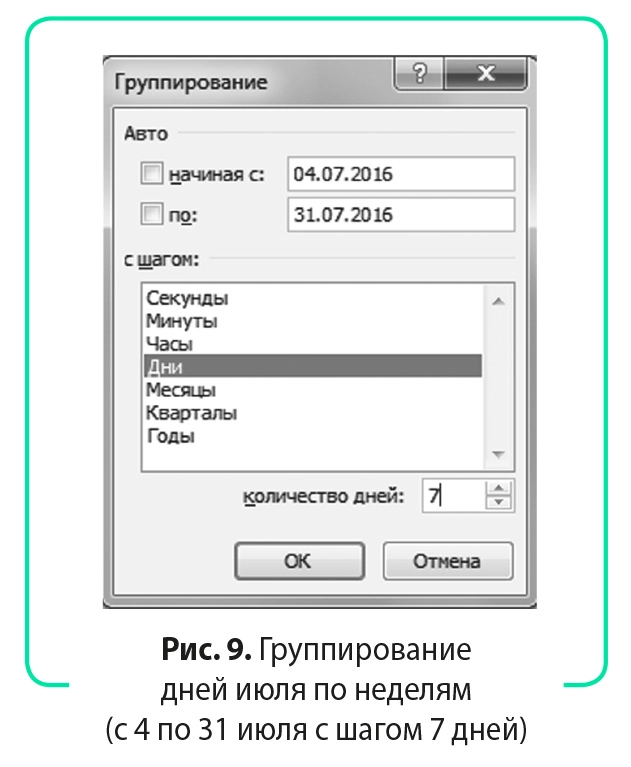

- Теперь таблица содержит только продажи со сроком оплаты в июле. Снова вызываем контекстное меню и выбираем «Группировать». В появившемся диалоговом окне задаем диапазон: с 04.07.2016 по 31.07.2016 с шагом «Дни», количество дней — 7 (рис. 9).

- Мы получили прогноз поступления денежных средств от оптовых продаж по неделям (табл. 5).

|

Таблица 5. Итоговый вид сводной таблицы |

|

|

Дата оплаты |

Оплаты, руб. |

|

04.07.2016–10.07.2016 |

15 000 |

|

11.07.2016–17.07.2016 |

40 000 |

|

18.07.2016–24.07.2016 |

15 000 |

|

25.07.2016–31.07.2016 |

100 000 |

| Общий итог |

170 000 |

Теперь сделаем прогноз поступления денежных средств в розничном направлении. Здесь есть два важных момента, которые нужно учесть при планировании денежного потока:

- розничные продажи имеют ярко выраженную сезонность по дням недели: покупатели чаще посещают магазины по выходным дням (на них и приходится пик продаж);

- воспользоваться выручкой от розничных продаж для оплат по расчетному счету мы можем только после ее инкассации в банк, которая осуществляется в рабочие дни с задержкой в один-два дня. То есть выручка от продаж в понедельник поступает на расчетный счет во вторник-среду (в зависимости от условий инкассации), выручка за пятницу-воскресенье будет зачислена на расчетный счет в понедельник или вторник. Таким образом, выручкой за 29–31 июля мы сможем воспользоваться только в августе. Зато 1 июля к нам поступит инкассация выручки за 30 июня.

Составим подневной план продаж в розничных магазинах, на основе которого сформируем план инкассации на расчетный счет. Разбить месячный план по дням недели можно в пропорции прошлого месяца или аналогичного месяца прошлого года, что более желательно, так как в этом случае мы сможем учесть и месячную сезонность продаж.

При использовании данных за прошлый год нужно делать сопоставление не по датам, а по дням недели. Так, 01.07.2016 приходится на пятницу, в 2015 г. первая пятница июля была 3 июля. Следовательно, для выведения пропорций сезонности нам нужно взять продажи с 3 июля по 02.08.2015. То есть чтобы получить дату прошлого года, аналогичную дню недели этого года, нужно отнять 364 дня (ровно 52 недели).

В таблице 6 представлена разбивка плана продаж по дням и план инкассации по дням недели и с группировкой по неделям. В итоге видим следующее: так как последние дни июля приходятся на выходные, план поступления денежных средств отличается от плана продаж на75 тыс. руб. Прочие поступления в нашем бюджете — это доход от субаренды, которая должна быть оплачена до 10-го числа каждого месяца согласно договору аренды. Поэтому ставим эти поступления на вторую неделю.

Таблица 6. План поступления выручки от розничных продаж на расчетный счет, руб.

| День недели | Дата прошлого года | Выручка прошлого года | Дата текущего года | Выручка текущего года | Инкассация | Итого за неделю |

|---|---|---|---|---|---|---|

| Четверг |

30.06.2016 |

25 000 |

25 000 |

|||

| Пятница |

03.07.2015 |

28 446 |

01.07.2016 |

29 771 |

25 000 |

|

| Суббота |

04.07.2015 |

32 520 |

02.07.2016 |

34 035 |

||

|

Воскресенье |

05.07.2015 |

31 247 |

03.07.2016 |

32 703 |

||

|

Понедельник |

06.07.2015 |

28 599 |

04.07.2016 |

29 932 |

96 510 |

224 031 |

| Вторник |

07.07.2015 |

32 266 |

05.07.2016 |

33 770 |

29 932 |

|

| Среда |

08.07.2015 |

29 375 |

06.07.2016 |

30 744 |

33 770 |

|

| Четверг |

09.07.1205 |

31 603 |

07.07.2016 |

33 076 |

30 744 |

|

| Пятница |

10.07.2015 |

32 315 |

08.07.2016 |

33 820 |

33 076 |

|

| Суббота |

11.07.2015 |

32 286 |

09.07.2016 |

33 791 |

||

|

Воскресенье |

12.07.2015 |

32 107 |

10.07.2016 |

33 604 |

||

|

Понедельник |

13.07.2015 |

29 238 |

11.07.2016 |

30 600 |

101 215 |

231 621 |

| Вторник |

14.07.2015 |

31 986 |

12.07.2016 |

33 476 |

30 600 |

|

| Среда |

15.07.2015 |

31 800 |

13.07.2016 |

33 282 |

33 476 |

|

| Четверг |

16.07.2015 |

31 577 |

14.07.2016 |

33 048 |

33 282 |

|

| Пятница |

17.07.2015 |

31 572 |

15.07.2016 |

33 044 |

33 048 |

|

| Суббота |

18.07.2015 |

27 867 |

16.07.2016 |

29 165 |

||

|

Воскресенье |

19.07.2015 |

26 924 |

17.07.2016 |

28 178 |

||

|

Понедельник |

20.07.2015 |

31 220 |

18.07.2016 |

32 675 |

90 387 |

222 007 |

| Вторник |

21.07.2015 |

33 039 |

19.07.2016 |

34 579 |

32 675 |

|

| Среда |

22.07.1205 |

32 395 |

20.07.2016 |

33 905 |

34 579 |

|

| Четверг |

23.07.2015 |

29 105 |

21.07.2016 |

30 462 |

33 905 |

|

| Пятница |

24.07.2015 |

30 815 |

22.07.2016 |

32 251 |

30 462 |

|

| Суббота |

25.07.2015 |

30 564 |

23.07.2016 |

31 988 |

||

|

Воскресенье |

26.07.2015 |

31 045 |

24.07.2016 |

32 491 |

||

|

Понедельник |

27.07.2015 |

28 194 |

25.07.2016 |

29 507 |

96 730 |

222 340 |

| Вторник |

28.07.2015 |

31 594 |

26.07.2016 |

33 066 |

29 507 |

|

| Среда |

29.07.2015 |

30 564 |

27.07.2016 |

31 988 |

33 066 |

|

| Четверг |

30.07.2015 |

29 666 |

28.07.2016 |

31 048 |

31 988 |

|

| Пятница |

31.07.2015 |

31 041 |

29.07.2016 |

32 487 |

31 048 |

|

| Суббота |

01.08.2015 |

34 454 |

30.07.2016 |

36 060 |

||

| Воскресенье |

02.08.2015 |

30 052 |

31.07.2016 |

31 453 |

||

| Итого |

955 475 |

1 000 000 |

925 000 |

925 000 |

График платежей

Мы сформировали план поступления денежных средств по неделям. Теперь разнесем в БДДС обязательные платежи (в табл. 7 выделены цветом):

- выплата заработной платы: остатки зарплаты за прошлый месяц нужно выплатить до 10-го числа, премия платится до 15-го числа, аванс за текущий месяц — до 25-го числа. Ставим 50 % зарплаты к выплате на вторую неделю, 100 % премии — на четвертую и 50 % зарплаты — на последнюю неделю месяца;

- оплата аренды: согласно договорам крайний срок оплаты аренды за текущий месяц — 10-е число. Ставим к оплате на вторую неделю;

- коммунальные платежи нужно осуществить до 25-го числа, ставим их к оплате 25-го числа, то есть на последнюю неделю;

- охрана по заключенному с ЧОП договору оплачивается до 20-го числа, ставим на оплату на четвертую неделю;

- налоги с заработной платы нужно оплатить до 15-го числа, значит, деньги на них нам потребуются на третьей неделе;

- налог на доходы физических лиц платится одновременно с выплатой заработной платы, поэтому разносим его по неделям в той пропорции, что и выплату зарплаты, премий;

- по остальным налогам срок оплаты с 25-го по 31-е число (последняя неделя июля);

- погашение кредитов и оплата процентов — до 22-го числа (привлечение кредитов — после 25-го числа).

Все прочие платежи в предстоящем месяце сразу относим на последнюю неделю (когда сможем пополнить оборотные активы за счет нового кредита, получение которого намечено на 25 июля).

В итоге видим, что на оплату товара на первых трех неделях мы можем потратить только 120 тыс. руб., остальную сумму задолженности сможем закрыть перед поставщиками на двух последних неделях июля.

Если нам важно мнение поставщиков, нужно заранее уведомить их о сложившейся ситуации. Можно предоставить им четкий график платежей на этот месяц, чтобы они тоже могли спланировать свои финансовые возможности за предстоящий месяц.

|

Таблица 7. Понедельное планирование оплат, руб. |

||||||||

|

Статья |

Контрагент |

Срок оплат |

Бюджет на месяц |

1–3 июля |

4–10 июля |

11–17 июля |

18–24 июля |

25–31 июля |

| Остаток на начало периода |

65 000 |

65 000 |

50 000 |

148 031 |

92 153 |

3160 |

||

| На расчетном счете |

50 000 |

|||||||

| В кассе |

15 000 |

|||||||

| Поступления от продаж |

1 105 000 |

25 000 |

249 031 |

271 621 |

237 007 |

322 340 |

||

| Розничные продажи |

925 000 |

25 000 |

224 031 |

231 621 |

222 007 |

222 340 |

||

| Оптовые продажи |

170 000 |

15 000 |

40 000 |

15 000 |

100 000 |

|||

| Прочие поступления |

До 10-го числа |

10 000 |

10 000 |

|||||

| Расходы от операционной деятельности |

1 117 700 |

40 000 |

151 000 |

77 500 |

301 000 |

548 200 |

||

| Оплата поставщикам |

800 000 |

40 000 |

40 000 |

40 000 |

270 000 |

410 000 |

||

| Оплата поставщикам |

ООО «Альфа» |

550 000 |

30 000 |

30 000 |

30 000 |

200 000 |

260 000 |

|

| Оплата поставщикам |

ООО «Омега» |

250 000 |

10 000 |

10 000 |

10 000 |

70 000 |

150 000 |

|

| Операционные затраты |

317 700 |

— |

111 000 |

37 500 |

31 000 |

138 200 |

||

| Выплата зарплаты |

125 000 |

— |

50 000 |

— |

25 000 |

50 000 |

||

| Окладная часть |

Сотрудники |

Зарплата — до 10-го числа, аванс — до 25-го числа |

100 000 |

50 000 |

50 000 |

|||

| Премии |

Сотрудники |

До 15-го числа |

25 000 |

25 000 |

||||

| Затраты на персонал |

7200 |

— |

— |

— |

— |

7200 |

||

| Такси |

ООО «Такси» |

4500 |

4500 |

|||||

| Такси |

ООО «Экспресс» |

2000 |

2000 |

|||||

| Медицинский осмотр |

Поликлиника № 1 |

700 |

700 |

|||||

| Затраты на содержание здания |

73 000 |

— |

55 000 |

— |

3000 |

15 000 |

||

| Аренда помещений |

ООО «Терем» |

До 10-го числа |

25 000 |

25 000 |

||||

| Аренда помещений |

ООО «Теремок» |

До 10-го числа |

30 000 |

30 000 |

||||

| Коммунальные расходы |

Горводоканал |

До 25-го числа |

15 000 |

15 000 |

||||

| Коммунальные расходы |

ТеплоЭлектроСтанция |

До 25-го числа |

||||||

| Охрана |

ЧОП «Добрыня» |

До 20-го числа |

3000 |

3000 |

||||

| Налоги в бюджет |

112 500 |

— |

6000 |

37 500 |

3000 |

66 000 |

||

| НДС к оплате |

До 25-го числа |

45 000 |

45 000 |

|||||

| Налог на прибыль |

До 28-го числа |

15 000 |

15 000 |

|||||

| Налог на имущество |

До 30-го числа |

— |

— |

|||||

| НДФЛ |

Вместе с зарплатой |

15 000 |

6000 |

3000 |

6000 |

|||

| Налоги с зарплаты |

До 15-го числа |

37 500 |

37 500 |

|||||

| Итого поток от операционной деятельности |

–12 700 |

–15 000 |

98 031 |

194 121 |

–63 993 |

–225 860 |

||

| Поток от финансовой деятельности |

–25 000 |

— |

— |

–250 000 |

–25 000 |

250 000 |

||

| Привлечение кредитов |

Банк № 2 |

После 25-го числа |

500 000 |

250 000 |

250 000 |

|||

| Гашение кредитов |

Банк № 1 |

До 22-го числа |

500 000 |

250 000 |

250 000 |

|||

| Оплата процентов по кредитам |

Банк № 1 |

До 22-го числа |

25 000 |

25 000 |

||||

| Поток от инвестиционной деятельности |

–10 000 |

— |

— |

— |

— |

–10 000 |

||

| Доход от продажи ОС | ||||||||

| Покупка ОС | ||||||||

| Ремонт ОС |

ИП Иванов П. А. |

10 000 |

10 000 |

|||||

| Чистый поток от деятельности |

–47 700 |

–15 000 |

98 031 |

–55 879 |

–88 993 |

14 140 |

||

| Остаток на конец периода |

17 300 |

50 000 |

148 031 |

92 153 |

3160 |

17 300 |

Создание форм бюджетов для контролера статей бюджета

Теперь рассмотрим разные способы получения месячного плана БДДС. Если компания небольшая и контрагентов мало, то экономист в состоянии самостоятельно спланировать предстоящие оплаты на месяц. Достаточно собрать текущую задолженность перед поставщиками и подрядчиками на счетах 60, 76 и проанализировать ежемесячные начисления по всем контрагентам.

В нашем примере всего два поставщика товаров и девять подрядчиков и поставщиков услуг (см. табл. 7), бoльшая их часть ежемесячно выставляет одни и те же счета (аренда, охрана, коммунальные платежи и услуги такси). Понятно, что спрогнозировать оплаты по ним достаточно легко. Сложность может возникнуть только в планировании налогов. Значит, нужно обратиться за помощью к главному бухгалтеру, так как он отвечает за своевременные оплаты налогов.

На крупных предприятиях правильно спланировать бюджет по всем статьям расходов одному экономисту тяжело, поэтому в таких компаниях обычно все статьи расходов закрепляются за ответственными сотрудниками, так называемыми распорядителями статей бюджета. Именно они занимаются планированием оплат, а затем предоставляют в финансовую службу заявки на оплату по счетам. Чтобы вам было проще собрать общий бюджет на основе бюджетов, поданных распорядителями, лучше разработать единый формат бюджета, который они должны заполнять.

В таблице 8 представлена форма бюджета распорядителя блока затрат по содержанию здания, из которой легко перенести данные в общую форму БДДС. Если статей в БДДС много, то лучше ввести код статьи. Тогда с помощью функции СУММЕСЛИМН() вы сможете автоматически переносить данные из бюджетов контролера в общий бюджет.

|

Таблица 8. Форма бюджета распорядителя статей затрат |

||||||

|

Код |

Статья/Контрагент |

Крайний срок оплаты (если есть) |

Задолженность на 1-е число, руб. |

Затраты на текущий месяц, руб. |

Бюджет для оплаты, руб. |

Задолженность на 31-е число, руб. |

| 203.1 | Аренда помещений |

0 |

55 000 |

55 000 |

0 |

|

| 203.1 | ООО «Терем» |

До 10-го числа |

25 000 |

25 000 |

0 |

|

| 203.1 | ООО «Теремок» |

До 10-го числа |

30 000 |

30 000 |

0 |

|

| 203.2 | Коммунальные расходы |

0 |

15 000 |

15 000 |

0 |

|

| 203.2 | Горводоканал |

До 25-го числа |

15 000 |

15 000 |

0 |

|

| 203.2 | ТеплоЭлектроСтанция |

До 25-го числа |

0 |

|||

| 203.3 | Охрана |

3000 |

3000 |

3000 |

3000 |

|

| 203.3 | ЧОП «Добрыня» |

До 20-го числа |

3000 |

3000 |

3000 |

3000 |

| Итого |

3000 |

73 000 |

73 000 |

3000 |

Нужно учитывать несколько моментов, касающихся разработки форм:

- контролер не должен изменять количество и последовательность столбцов (иначе формулы, настроенные на его бюджет, будут работать некорректно). Если он хочет внести дополнительные пояснения по статье, пусть делает это справа от утвержденной формы;

- контролер может добавлять в отчет строки, если у него увеличилось количество контрагентов по какой-либо статье затрат. При этом добавление новых строк не должно приводить к необходимости изменять результирующие строки;

- все ячейки с расчетными формулами должны быть защищены от редактирования (во избежание случайного затирания или изменения формулы на неверную);

- итоговые значения по бюджету распорядителя необходимо сверять с данными, которые попали в сводный БДДС, чтобы исключить возможность искажения информации.

Рассмотрим, как реализовать эти требования, используя возможности Excel.

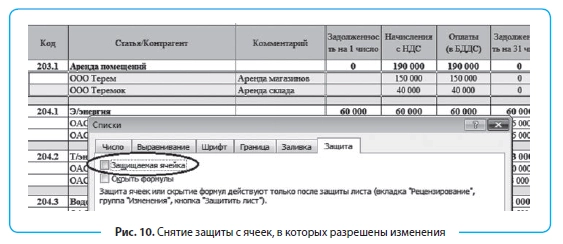

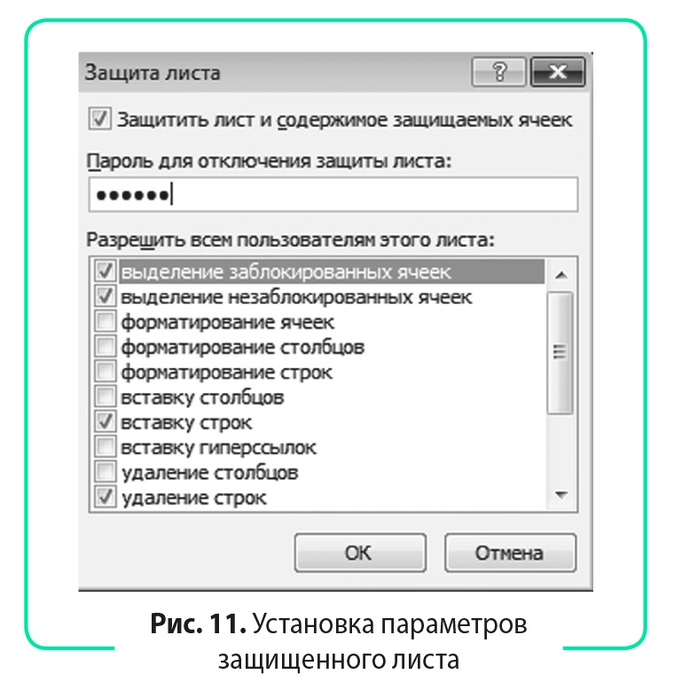

- Защита ячеек.

Для защиты ячеек от редактирования нажмите кнопку «Защитить лист» на вкладке «Рецензирование». Обратите внимание, что по умолчанию Excel защитит все ячейки листа от изменений, а нам нужно, чтобы распорядители не испортили результирующие строки. Поэтому следует снять защиту с ячеек, в которых распорядителям разрешено вносить изменения. Снять защиту с ячейки можно в меню «Формат ячейки» на вкладке «Защита» (рис. 10).

Контролеру разрешено изменять количество строк (добавлять и удалять), поэтому при установке защиты листа не забудьте отметить галочками «вставку строк» и «удаление строк» (рис. 11). Обязательно задайте пароль на снятие защиты. Иначе сотрудники, знающие, как работать с защитой листа, легко обойдут это ограничение.

- Учет в формуле СУММ() новых строк, которые может добавить контролер.

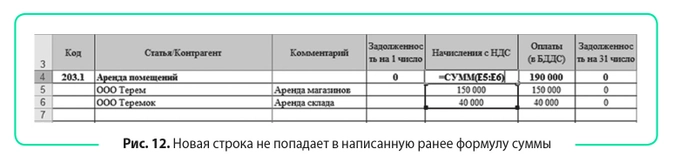

Главное правило при разработке бюджета произвольной длины: всегда использовать функцию СУММ(). Применение этого правила не всегда гарантирует, что в результирующие строки попадут все данные. На рисунке 12 приведен пример, когда контролер бюджета добавил новую строку в конец блока «Аренда помещений» (вполне логично с его точки зрения), но в итоговую формулу она не попала.

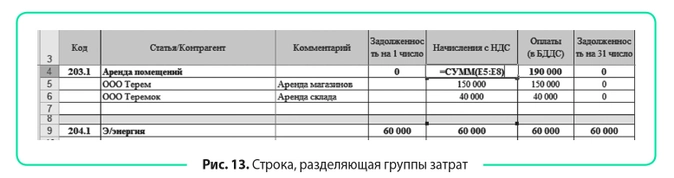

Выход из данной ситуации: между всеми блоками затрат вставляем строку и включаем ее в формулу суммирования (для распознавания обязательно выделяем строку каким-либо цветом). Для пользователя эта строка станет своего рода разделителем между группами затрат, и он всегда будет добавлять новые строки именно перед ней (рис. 13).

Следующий этап управления финансами — сбор заявок на оплату и ведение ежедневного платежного календаря.

Вместо заключения

Грамотная разработка бюджетов для контролера статей затрат позволит частично автоматизировать сбор планового БДДС на месяц, что ускорит процесс его подготовки и сократит влияние человеческого фактора при консолидации данных из разных источников.

Если плановый бюджет на месяц сведен с профицитом, это не означает, что в середине месяца не будет дефицита бюджета (ситуация наиболее вероятна в месяц погашения крупной суммы кредита). Поэтому крайне важно составлять не только месячный, но и понедельный прогноз движения денежных средств, чтобы заранее знать о возможных провалах в бюджете и грамотно спланировать платежи во избежание таких проблем.

Статья опубликована в журнале «Планово-экономический отдел» № 11, 2016

Excel для Microsoft 365 Excel для Microsoft 365 для Mac Excel для Интернета Еще…Меньше

Создание плана бюджетирования для семьи может показаться сложной и сложной задачей, но Excel поможет вам организоваться и отслеживать работу с различными шаблонами бюджетирования уровня «Бесплатный» и «Премиум».

Представление об основных функциях

Цель планирования бюджета расходов семьи заключается в обобщении ваших доходов и расходов, что поможет планировать достижение целей в краткосрочной и долгосрочной перспективе. Использование электронных таблиц составления бюджета сделает ваше финансовое благополучие приоритетом, помогая отслеживать расходы и увеличивать сбережения.

Контролируйте свои финансы с помощью шаблона «Личный бюджет»

Предпочитаете делать что-то самостоятельно? Этот шаблон Excel помогает отслеживать месячный бюджет по статьям доходов и расходов. Укажите ваши расходы и доходы, а любая разница будет рассчитана автоматически, позволяя избежать дефицита средств или помогая составить план на любой прогнозируемый остаток. Сравнивайте прогнозируемые расходы с фактическими расходами, чтобы с течением времени отточить свои навыки планирования бюджета.

> Получить шаблон «Личный бюджет»

Совет:

Отслеживайте месячные расходы

Счета за коммунальные услуги, платежи по кредитным картам и страхованию выставляются ежемесячно, поэтому самый простой способ следить за расходами — это определить, сколько вы тратите ежемесячно.

Не забывайте о «дополнительных статьях»

Помимо счетов за электричество, у вас есть подписка на фильмы или игры? А как насчет абонемента в спортзал? Не забывайте отслеживать и эти статьи расходов.

Совет:

Учитывайте переменные расходы

Несмотря на то, что счета за услуги газоснабжения и телефонную связь обычно не меняются ежемесячно, однако другие расходы, такие как питание или покупка одежды, могут сильно отличаться.

Классификация расходов

Теперь при наличии общего представления о ежемесячных расходах их можно классифицировать, чтобы иметь возможность просматривать постоянные, переменные и необязательные расходы.

Постоянные расходы

Постоянные расходы остаются неизменными каждый месяц. Примерами могут служить выплаты по ипотеке или аренде, взносы на медицинское страхование, оплата за автомобиль или подомовые сборы. Их все можно внести в категорию «постоянные расходы».

Совет:

Переменные расходы

Вы не можете исключить переменные расходы из своей жизни, но их сумма может постоянно меняться каждый месяц. Такие расходы включают продукты, техническое обслуживание автомобиля, электричество и потребление воды.

Необязательные расходы

Сумма необязательных расходов может значительно меняться от месяца к месяцу. В качестве примеров можно привести посещения ресторанов, подписки на службы потоковой трансляции, членство в клубе, кабельное телевидение и одежда.

Определите свои цели

При наличии четкого представления о количестве поступающих денег в сравнении с расходами вы можете начать расставлять приоритеты для своих целей в краткосрочной и долгосрочной перспективе.

Бюджет перестройки дома

У вас сломалась стиральная машина? Ваша мебель потеряла внешний вид? Нужно переоборудовать основную ванную комнату? Переоборудование дома может таить массу непредвиденных обстоятельств. Не забывайте включать эти расходы при постановке финансовых целей.

> Шаблон «Бюджет строительства дома»

Совет:

Не упускайте из виду статьи расходов на свадьбу

Постоянный анализ ваших финансов поможет выяснить, достаточно ли вы сэкономили, чтобы купить предмет, который действительно необходим или «просто приглянулся». Вам действительно нужна эта арка из роз для вашей свадебной церемонии или вы просто хотите ее? В любом случае не забудьте отслеживать такие расходы в соответствии со своими целями.

> Бюджет на цветы для свадебной церемонии

Планируйте развлечения в колледже

Сосредотачиваясь на постоянных расходов, вы сможете быстрее достичь своих краткосрочных и долгосрочных целей. Но вы также можете внести определенную сумму в свой ежемесячный бюджет на развлечения и веселье в качестве переменных расходов, которые вы наверняка захотите отслеживать во время учебы в колледже.

> Ежемесячный бюджет на колледж

См. также

Другие шаблоны бюджета

LinkedIn Learning: составление простого бюджета в Excel

Нужна дополнительная помощь?

Если вы ищете шаблон бюджета для отслеживания личных финансов или средств предприятия, ваш поиск увенчался успехом. Шаблон таблицы бюджета поможет точно отслеживать ваши расходы.

Доступны шаблоны бюджетов для различных вариантов использования, включая бюджеты для домохозяйств, свадеб, организаций, событий и учебных заведений. Шаблон семейного бюджета позволяет отслеживать ежемесячный доход, расходы и движение денежных средств, а также визуально представлять сведения.

Или можно использовать шаблон бюджета домашнего хозяйства в Excel. В этом шаблоне бюджета указываются прогнозные значения в сравнении с фактическими затратами по отдельным статьям и автоматически вычисляется разница.

В шаблонах бюджетов мероприятий расходы разделяются по статьям, включая затраты на место проведения, угощения, развлечения и т. д., чтобы вы точно знали на что тратятся деньги. Для общих целей воспользуйтесь кольцевым шаблоном бюджета. Один из более наглядных шаблонов, кольцевой бюджет является отличным способом просмотра затрат.

Каждый шаблон бюджета в Excel содержит функции электронной таблицы, диаграммы и настраиваемые стили. Скачайте бесплатный шаблон бюджета, чтобы всегда быть в курсе текущего финансового положения.

Содержание:

- Зачем контролировать семейный бюджет?

- Учет расходов и доходов семьи в таблице Excel

- Подборка бесплатных шаблонов Excel для составления бюджета

- Таблицы Excel против программы «Домашняя бухгалтерия»: что выбрать?

- Ведение домашней бухгалтерии в программе «Экономка»

- Облачная домашняя бухгалтерия «Экономка Онлайн»

- Видео на тему семейного бюджета в Excel

Зачем контролировать семейный бюджет?

Проблема нехватки денег актуальна для большинства современных семей. Многие буквально мечтают о том, чтобы расплатиться с долгами и начать новую финансовую жизнь. В условиях кризиса бремя маленькой зарплаты, кредитов и долгов, затрагивает почти все семьи без исключения. Именно поэтому люди стремятся контролировать свои расходы. Суть экономии расходов не в том, что люди жадные, а в том, чтобы обрести финансовую стабильность и взглянуть на свой бюджет трезво и беспристрастно.

Польза контроля финансового потока очевидна – это снижение расходов. Чем больше вы сэкономили, тем больше уверенности в завтрашнем дне. Сэкономленные деньги можно пустить на формирование финансовой подушки, которая позволит вам некоторое время чувствовать себя комфортно, например, если вы остались без работы.

Главный враг на пути финансового контроля – это лень. Люди сначала загораются идеей контролировать семейный бюджет, а потом быстро остывают и теряют интерес к своим финансам. Чтобы избежать подобного эффекта, требуется обзавестись новой привычной – контролировать свои расходы постоянно. Самый трудный период – это первый месяц. Потом контроль входит в привычку, и вы продолжаете действовать автоматически. К тому же плоды своих «трудов» вы увидите сразу – ваши расходы удивительным образом сократятся. Вы лично убедиться в том, что некоторые траты были лишними и от них без вреда для семьи можно отказаться.

Опрос: Таблицы Excel достаточно для контроля семейного бюджета?

Учет расходов и доходов семьи в таблице Excel

Если вы новичок в деле составления семейного бюджета, то прежде чем использовать мощные и платные инструменты для ведения домашней бухгалтерии, попробуйте вести бюджет семьи в простой таблице Excel. Польза такого решения очевидна – вы не тратите деньги на программы, и пробуете свои силы в деле контроля финансов. С другой стороны, если вы купили программу, то это будет вас стимулировать – раз потратили деньги, значит нужно вести учет.

Начинать составления семейного бюджета лучше в простой таблице, в которой вам все понятно. Со временем можно усложнять и дополнять ее.

Читайте также:

В настоящем обзоре мы приводим результаты тестирования пяти программ для ведения домашней бухгалтерии. Все эти программы работают на базе ОС Windows. Программы для домашней бухгалтерии можно скачать бесплатно .

Главный принцип составления финансового плана заключается в том, чтобы разбить расходы и доходы на разные категории и вести учет по каждый из этих категорий. Как показывает опыт, начинать нужно с небольшого числа категорий (10-15 будет достаточно). Вот примерный список категорий расходов для составления семейного бюджета:

- Автомобиль

- Бытовые нужды

- Вредные привычки

- Гигиена и здоровье

- Дети

- Квартплата

- Кредит/долги

- Одежда и косметика

- Поездки (транспорт, такси)

- Продукты питания

- Развлечения и подарки

- Связь (телефон, интернет)

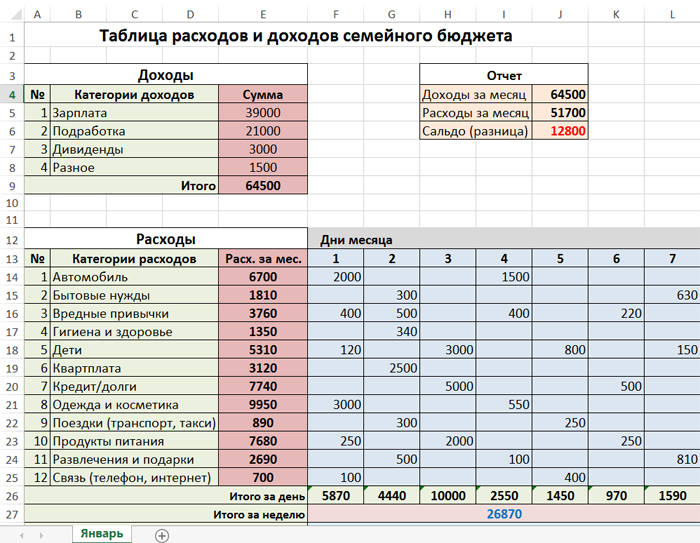

Рассмотрим расходы и доходы семейного бюджета на примере этой таблицы.

Здесь мы видим три раздела: доходы, расходы и отчет. В разделе «расходы» мы ввели вышеуказанные категории. Около каждой категории находится ячейка, содержащая суммарный расход за месяц (сумма всех дней справа). В области «дни месяца» вводятся ежедневные траты. Фактически это полный отчет за месяц по расходам вашего семейного бюджета. Данная таблица дает следующую информацию: расходы за каждый день, за каждую неделю, за месяц, а также итоговые расходы по каждой категории.

Что касается формул, которые использованы в этой таблице, то они очень простые. Например, суммарный расход по категории «автомобиль» вычисляется по формуле =СУММ(F14:AJ14). То есть это сумма за все дни по строке номер 14. Сумма расходов за день рассчитывается так: =СУММ(F14:F25) – суммируются все цифры в столбце F c 14-й по 25-ю строку.

Аналогичным образом устроен раздел «доходы». В этой таблице есть категории доходов бюджета и сумма, которая ей соответствует. В ячейке «итог» сумма всех категорий (=СУММ(E5:E8)) в столбце Е с 5-й по 8-ю строку. Раздел «отчет» устроен еще проще. Здесь дублируется информация из ячеек E9 и F28. Сальдо (доход минус расход) – это разница между этими ячейками.

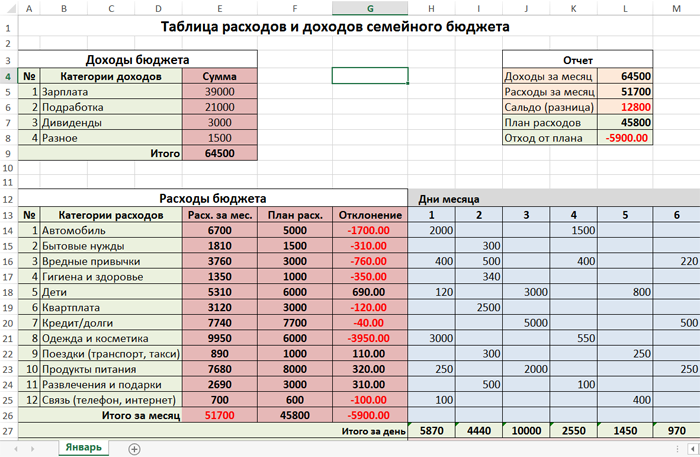

Теперь давайте усложним нашу таблицу расходов. Введем новые столбцы «план расхода» и «отклонение» (скачать таблицу расходов и доходов). Это нужно для более точного планирования бюджета семьи. Например, вы знаете, что затраты на автомобиль обычно составляют 5000 руб/мес, а квартплата равна 3000 руб/мес. Если нам заранее известны расходы, то мы можем составить бюджет на месяц или даже на год.

Зная свои ежемесячные расходы и доходы, можно планировать крупные покупки. Например, доходы семьи 70 000 руб/мес, а расходы 50 000 руб/мес. Значит, каждый месяц вы можете откладывать 20 000 руб. А через год вы будете обладателем крупной суммы – 240 000 рублей.

Таким образом, столбцы «план расхода» и «отклонение» нужны для долговременного планирования бюджета. Если значение в столбце «отклонение» отрицательное (подсвечено красным), то вы отклонились от плана. Отклонение рассчитывается по формуле =F14-E14 (то есть разница между планом и фактическими расходами по категории).

Как быть, если в какой-то месяц вы отклонились от плана? Если отклонение незначительное, то в следующем месяце нужно постараться сэкономить на данной категории. Например, в нашей таблице в категории «одежда и косметика» есть отклонение на -3950 руб. Значит, в следующем месяце желательно потратить на эту группу товаров 2050 рублей (6000 минус 3950). Тогда в среднем за два месяца у вас не будет отклонения от плана: (2050 + 9950) / 2 = 12000 / 2 = 6000.

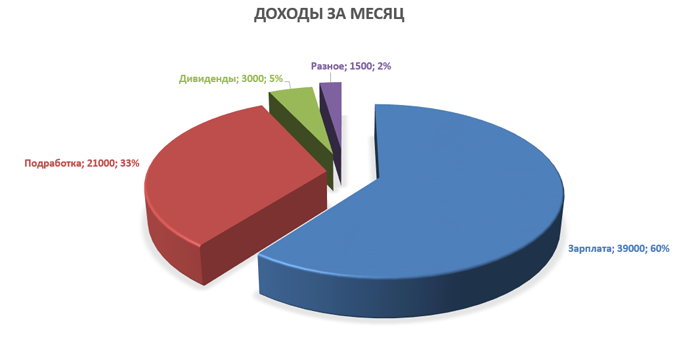

Используя наши данные из таблицы расходов, построим отчет по затратам в виде диаграммы.

Аналогично строим отчет по доходам семейного бюджета.

Польза этих отчетов очевидна. Во-первых, мы получаем визуальное представление о бюджете, а во-вторых, можно проследить долю каждой категории в процентах. В нашем случае самые затратные статьи – «одежда и косметика» (19%), «продукты питания» (15%) и «кредит» (15%).

В программе Excel есть готовые шаблоны, которые позволяют в два клика создать нужные таблицы. Если зайти в меню «Файл» и выбрать пункт «Создать», то программа предложит вам создать готовый проект на базе имеющихся шаблонов. К нашей теме относятся следующие шаблоны: «Типовой семейный бюджет», «Семейный бюджет (месячный)», «Простой бюджет расходов», «Личный бюджет», «Полумесячный домашний бюджет», «Бюджет студента на месяц», «Калькулятор личных расходов».

Подборка бесплатных шаблонов Excel для составления бюджета

Бесплатно скачать готовые таблицы Excel можно по этим ссылкам:

- Простая таблица расходов и доходов семейного бюджета

- Продвинутая таблица с планом и диаграммами

- Таблица только с доходом и расходом

- Стандартные шаблоны по теме финансов из Excel

Первые две таблицы рассмотрены в данной статье. Третья таблица подробно описана в статье про домашнюю бухгалтерию. Четвертая подборка – это архив, содержащий стандартные шаблоны из табличного процессора Excel.

Попробуйте загрузить и поработать с каждой таблицей. Рассмотрев все шаблоны, вы наверняка найдете таблицу, которая подходит именно для вашего семейного бюджета.

Таблицы Excel против программы «Домашняя бухгалтерия»: что выбрать?

У каждого способа ведения домашней бухгалтерии есть свои достоинства и недостатки. Если вы никогда не вели домашнюю бухгалтерию и слабо владеете компьютером, то лучше начинать учет финансов при помощи обычной тетради. Заносите в нее в произвольной форме все расходы и доходы, а в конце месяца берете калькулятор и сводите дебет с кредитом.

Если уровень ваших знаний позволяет пользоваться табличным процессором Excel или аналогичной программой, то смело скачивайте шаблоны таблиц домашнего бюджета и начинайте учет в электронном виде.

Когда функционал таблиц вас уже не устраивает, можно использовать специализированные программы. Начните с самого простого софта для ведения личной бухгалтерии, а уже потом, когда получите реальный опыт, можно приобрести полноценную программу для ПК или для смартфона. Более детальную информацию о программах учета финансов можно посмотреть в следующих статьях:

- Программы для домашней бухгалтерии

- Программы для ведения семейного бюджета

Плюсы использования таблиц Excel очевидны. Это простое, понятное и бесплатное решение. Также есть возможность получить дополнительные навыки работы с табличным процессором. К минусам можно отнести низкую производительность, слабую наглядность, а также ограниченный функционал.

У специализированных программ ведения семейного бюджета есть только один минус – почти весь нормальный софт является платным. Тут актуален лишь один вопрос – какая программа самая качественная и дешевая? Плюсы у программ такие: высокое быстродействие, наглядное представление данных, множество отчетов, техническая поддержка со стороны разработчика, бесплатное обновление.

Если вы хотите попробовать свои силы в сфере планирования семейного бюджета, но при этом не готовы платить деньги, то скачивайте бесплатно шаблоны таблиц и приступайте к делу. Если у вас уже есть опыт в области домашней бухгалтерии, и вы хотите использовать более совершенные инструменты, то рекомендуем установить простую и недорогую программу под названием Экономка. Рассмотрим основы ведение личной бухгалтерии при помощи «Экономки».

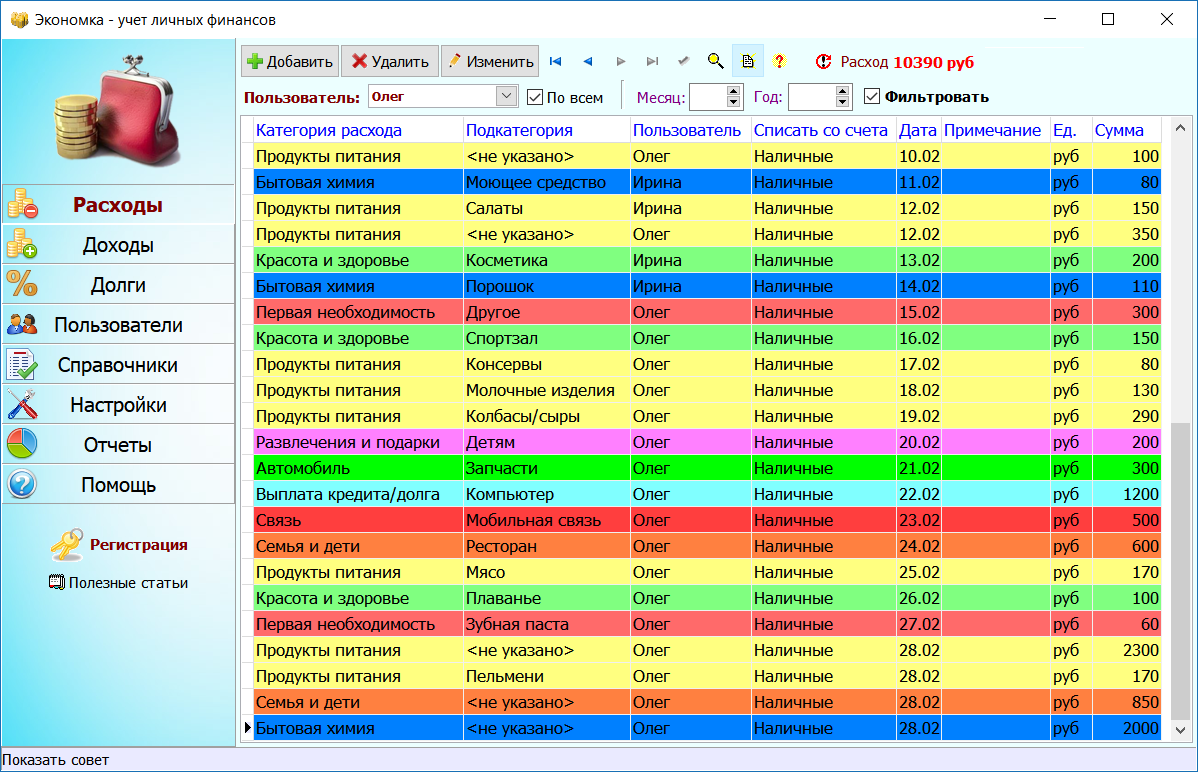

Ведение домашней бухгалтерии в программе «Экономка»

Подробное описание программы можно посмотреть на этой странице. Функционал «Экономки» устроен просто: есть два главных раздела: доходы и расходы.

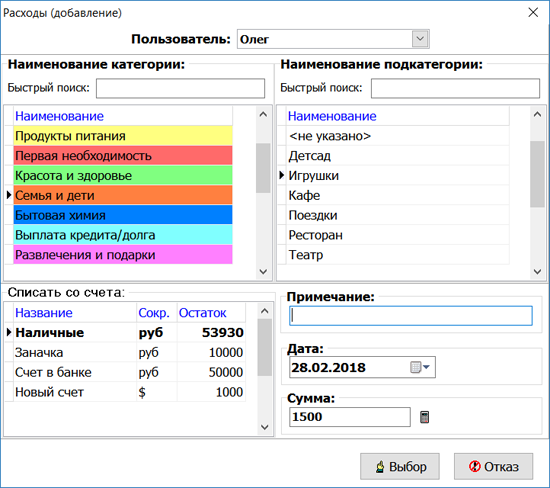

Чтобы добавить расход, нужно нажать кнопку «Добавить» (расположена вверху слева). Затем следует выбрать пользователя, категорию расхода и ввести сумму. Например, в нашем случае расходную операцию совершил пользователь Олег, категория расхода: «Семья и дети», подкатегория: «Игрушки», а сумма равна 1500 руб. Средства будут списаны со счета «Наличные».

Аналогичным образом устроен раздел «Доходы». Счета пользователей настраиваются в разделе «Пользователи». Вы можете добавить любое количество счетов в разной валюте. Например, один счет может быть рублевым, второй долларовым, третий в Евро и т.п. Принцип работы программы прост – когда вы добавляете расходную операцию, то деньги списываются с выбранного счета, а когда доходную, то деньги наоборот зачисляются на счет.

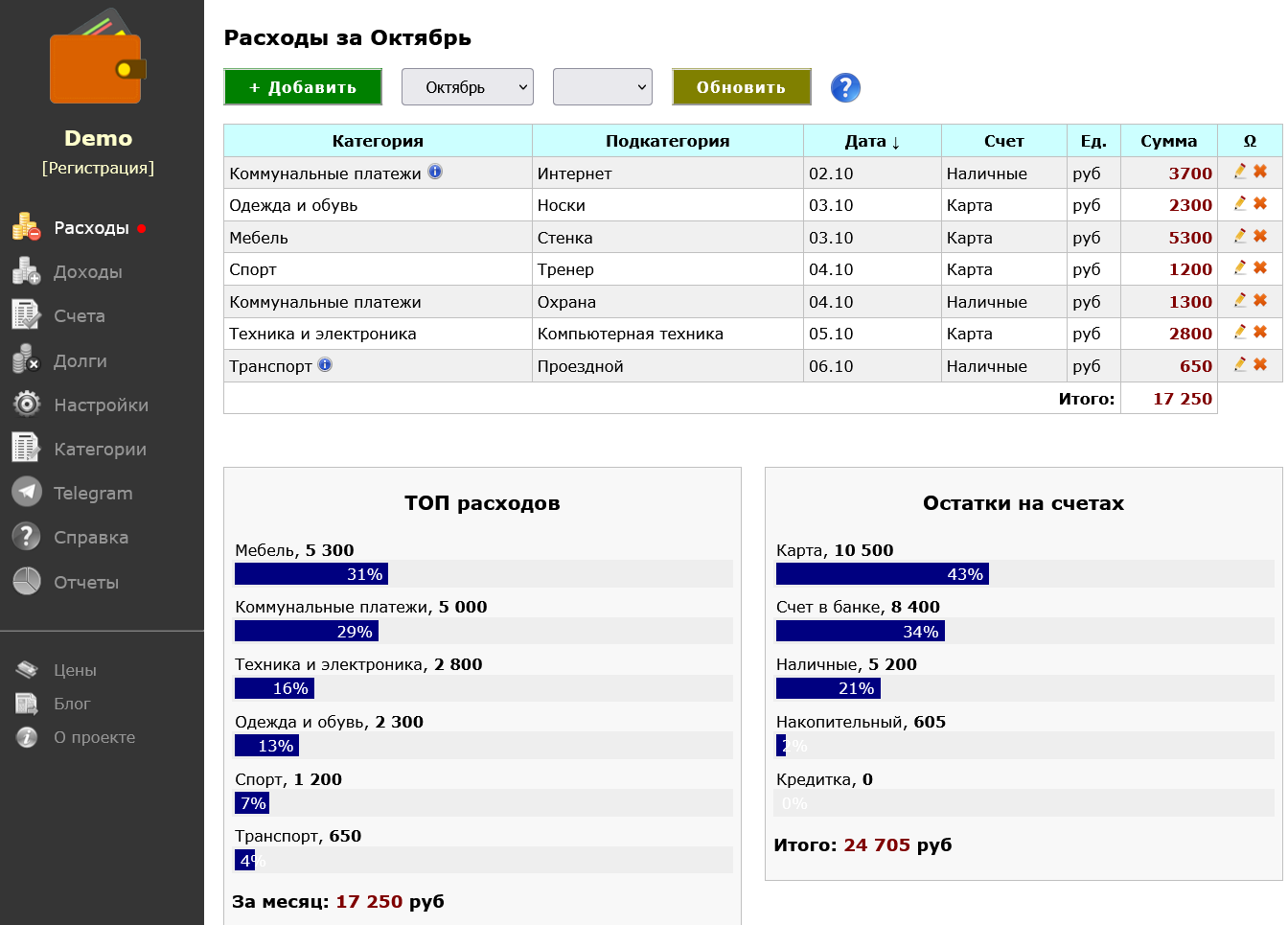

Чтобы построить отчет, нужно в разделе «Отчеты» выбрать тип отчета, указать временной интервал (если нужно) и нажать кнопку «Построить».

Как видите, все просто! Программа самостоятельно построит отчеты и укажет вам на самые затратные статьи расходов. Используя отчеты и таблицу расходов, вы сможете более эффективно управлять своим семейным бюджетом.

Облачная домашняя бухгалтерия «Экономка Онлайн»

Учет расходов и доходов можно вести прямо в веб-браузере – для этого существует специальный сервис «Экономка Онлайн». Примечательно, что у данного сервиса есть Телеграм-бот Enomka_bot, который удобно использовать на мобильных устройствах. Функционал сайта (и бота) подразумевает следующие функции:

- Учет расходов и доходов в виде таблицы.

- Использование любой валюты Мира.

- Готовый справочник расходов и доходов.

- Учет долгов (своих и чужих).

- Интеграция с Telegram.

- Отчеты (за месяц, за интервал, остатки на счетах).

Веб-сервис можно использовать бесплатного, если доход не превышает 25000 руб. в месяц. «Экономка Онлайн» содержит все необходимые инструменты, которые могут потребоваться для учета расходов и доходов семейного бюджета. Простой интерфейс, удобное представление данных в табличном виде, подробная справочная информация – все это позволит освоить основные функции сервиса за считанные минуты. «Экономку» может использовать любой человек без дополнительных знаний из области бухгалтерского учета.

Видео на тему семейного бюджета в Excel

На просторах интернета есть немало видеороликов, посвященных вопросам семейного бюджета. Главное, чтобы вы не только смотрели, читали и слушали, но и на практике применяли полученные знания. Контролируя свой бюджет, вы сокращаете лишние расходы и увеличиваете накопления.