Организации и ИП на упрощенке отправляют декларацию по УСН, чтобы отчитаться перед ИФНС за налоговый период. Ее сдают независимо от объекта налогообложения, финансового результата за календарный год, основного вида деятельности и других характеристик.

Кто обязан отчитываться

Итоговая декларация по упрощенной системе налогообложения — отчет, который сдают все налогоплательщики на УСН. Причем статус плательщика не играет никакой роли: заполнять НД на упрощенке обязаны как организации, в том числе некоммерческие, так и индивидуальные предприниматели.

Может пригодиться: все отчеты ООО и ИП на УСН

Отметим, что объект обложения не влияет на обязанность отчитываться. Субъекты, выбравшие систему «доходы», заполняют и сдают декларацию в те же сроки, что и плательщики, выбравшие систему «доходы минус расходы». Но для каждой группы субъектов чиновники предусмотрели индивидуальные правила того, как заполняется отчетная форма.

У пользователей скачать бесплатно программу для декларации УСН с официального сайта ИФНС в 2023 г. не получится. Отчет заполняют в бухгалтерской программе налогоплательщика, на бланках в формате pdf и excel или в личном кабинете на сайте ФНС. Но для скачивания доступна другая налоговая программа — Tester: ее используют для логического контроля перед отправкой отчетности в ИФНС.

Какой бланк использовать

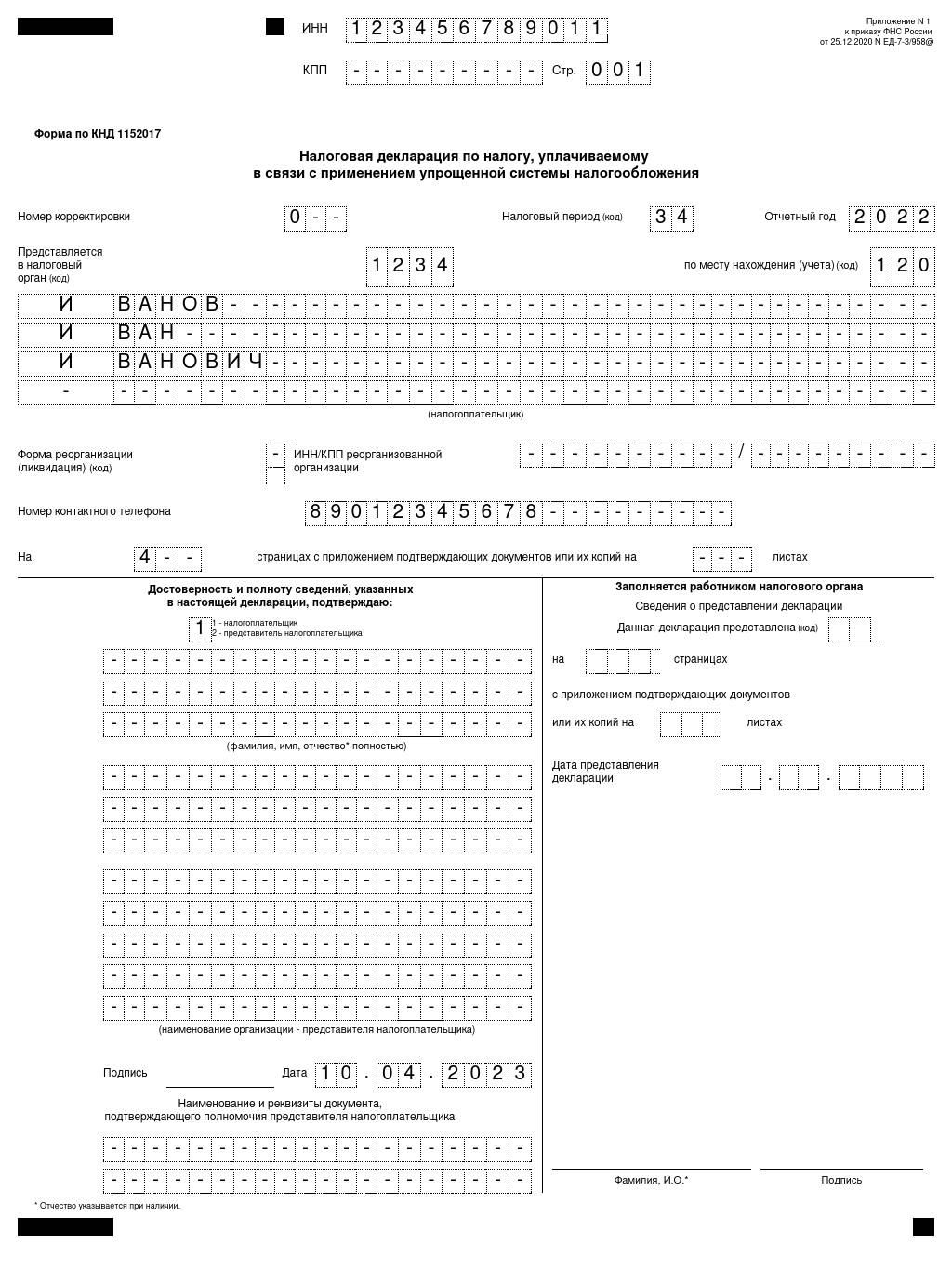

С отчетности за 2021 год применяется новый бланк по КНД 1152017. Вы сможете скачать бесплатно бланк декларации УСН за 2022 год в xls ниже. Этот бланк декларации и инструкция по его заполнению утверждены Приказом ФНС № ЕД-7-3/958@ от 25.12.2020. А вот с отчетности за 2023 год надо применять новый бланк декларации по упрощенке (Приказ ФНС № ЕД-7-3/1036@ от 01.11.2022).

И индивидуальные предприниматели, и организации на упрощенке используют КНД 1152017. Документ передают в ФНС по месту регистрации налогоплательщика.

С 2023 года и организации, и ИП платят налог по упрощенке в составе единого налогового платежа. В связи с переходом на ЕНП поменяли сроки уплаты налога. Организации перечисляют годовой платеж по УСН до 28 марта следующего года, ИП — до 28 апреля.

Отчет заполняют ежегодно, но по УСНО предусмотрены авансовые платежи, причем уплачивать их придется ежеквартально. С 2023 года изменили и срок перечисления аванса по упрощенке — 28-ое число месяца, следующего за отчетным кварталом. Если налогоплательщик неверно исчислит авансовый платеж либо перечислит деньги в бюджет с опозданием, налоговики применят санкции.

Особенности заполнения

Порядок заполнения документа зависит от выбранного объекта налогообложения:

|

Объект |

Что заполнять |

|---|---|

|

«Доходы» |

Титульный лист Раздел № 1.1 Раздел № 2.1 Раздел № 2.1.1 заполняется в обязательном порядке, а № 2.1.2 обязателен к заполнению, если субъект уплачивает торговый сбор по видам деятельности. Раздел № 3 (при использовании целевого финансирования — п. 1 и п. 2 ст. 251 НК РФ) |

|

«Доходы минус расходы» |

Титульный лист. Раздел № 1.2 Раздел № 2.2 Раздел № 3 (при использовании целевого финансирования — п. 1 и п. 2 ст. 251 НК РФ) |

Пошаговая инструкция: как заполнить налоговую декларацию 2022 ИП (УСН)

Когда сдавать

Сроки сдачи налоговой отчетности по упрощенке зависят от категории налогоплательщика. С 2023 года сроки сдачи отчета изменились:

- организации отчитываются до 25 марта года, следующего за отчетным;

- индивидуальные предприниматели отчитываются до 25 апреля года, следующего за отчетным.

Организации отчитываются за 2022 г. до 27.03.2023, поскольку 25.03.2023 выпадает на субботу. Индивидуальным предпринимателям надо отчитаться за 2022 г. до 25.04.2023.

Если субъект утратил право на применение упрощенного режима, то ему придется отчитаться раньше. Например, ИП принял решение о прекращении деятельности либо организация нарушила обязательные условия (п. 4 ст. 346.13 НК РФ). Срок сдачи в таком случае следующий:

- до 25-го числа месяца, следующего за отчетным кварталом, в котором налогоплательщик утратил право на применение УСНО;

- до 25-го числа месяца, следующего за месяцем, в котором была прекращена деятельность на упрощенке, о чем было подано соответствующее уведомление в ИФНС.

Отчет сдают на бумажном носителе либо отправляют по защищенным каналам связи. При отправке в электронном виде отчетность следует подписать электронной подписью.

Вам в помощь образцы, бланки для скачивания

Евдокимова Наталья

Бухгалтер-эксперт

С 2017 года — автор и научный редактор электронных журналов по бухучету и налогообложению.

Но до этого времени вела бухгалтерский и налоговый учет в бюджетной сфере, в том числе как главбух.

Все статьи автора

Вам может быть интересно:

Подписывайтесь на наш канал в Telegram

Мы расскажем о последних новостях и публикациях

По итогам 2022 года отчетность по УСН подается по прежней форме. Как должна быть заполнена налоговая декларация по УСН за 2022 год? Скачать бланк в Excel , посмотреть образец и примеры заполнения декларации для ИП и организации, ознакомиться с порядком заполнения, в том числе нулевой можно в этом материале.

«Заплати налоги и живи спокойно» — это не только расхожее выражение, но и необходимое (хотя и не всегда достаточное ) условие для долгосрочного и плодотворного функционирования организации или ведения хозяйственной деятельности индивидуальным предпринимателем. Введение упрощенного режима налогообложения дало возможность многим хозяйствующим субъектам работать именно на упрощенной системе налогообложения ( УСН ).

Вызвано это тем, что отчетность при УСН существенно упрощается: меньше налогов, значительно снижаются затраты на составление и обработку различной отчетности, экономится время, снижаются риски наложения штрафных санкций фискальными органами и , в конечном итоге, это сберегает деньги и нервы..

ВНИМАНИЕ: С 01.01.2023 года срок сдачи годовой отчетности по УСН изменен с 31 на 25 марта для юридических лиц и с 30 на 25 апреля для предпринимателей. Учитывая, что 25.03.2023 — суббота, срок сдачи для юрлиц смещается на 27.03.2023

Форма декларации УСН за 2022 год не изменилась.

Налоговая декларация по УСН за 2022 год должна быть сдана в налоговые органы всеми организациями и индивидуальными предпринимателями, которые применяли «упрощёнку» в 2022 году. Форма декларации по УСН за 2022 год, порядок её заполнения и электронный формат установлены в приказе ФНС от 25.12.2020 N ЕД-7-3/958@ (форма по кнд 1152017). Этот приказ вступил в силу ещё в начале 2021 года, но впервые по ней упрощенцы отчитывались в 2022 году за 2021 год (п.2 Приказа ФНС от 25.12.2020 N ЕД-7-3/958@).

Скачать новый бланк декларации УСН за 2022 год в в excel или pdf можно по ссылкам, расположенных ниже на этой странице.

Немаловажно знать, как правильно заполнить декларацию. В том числе с учетом всех последних изменений законодательства.

УСН предусматривает 2 вида налогообложения, один из которых вы должны были выбрать:

- УСН «доходы» по ставке 6 %

- УСН «доходы минус расходы» по ставке 15 %

ВНИМАНИЕ: Обращаем особое внимание на то, что приведенный бланк используется как для организаций, так и для индивидуальных предпринимателей. Как с объектом «доходы», так и с объектом «доходы минус расходы». В зависимости от выбранной системы заполняются разные разделы формы.

Если выбран режим «Доходы», то заполняется:

- Титульный лист

- Раздел 1.1

- Раздел 2.1.1.

Если выбран режим «Доходы, уменьшенные на величину расходов», то заполняется:

- Титульный лист

- Раздел 1.2

- Раздел 2.2

Вне зависимости от выбранного режима плательщики Торгового сбора заполняют Раздел 2.1.2, а ИП или юридические лица, получающие целевое финансирование, заполняют ещё и Раздел 3.

Декларация УСН – 2022

Налог по УСН по повышенной ставке платят те упрощенцы, у которых в соответствии с п. 1.1, 2.1 ст. 346.20 НК РФ:

— доходы, рассчитанные нарастающим итогом с начала года, превысили 150 млн руб., но не превысили 200 млн руб.;

— среднесписочная численность работников составила более 100 человек, но не более 130 человек;

— или произошло и то, и другое.

Налогоплательщики с объектом «доходы» при таких обстоятельствах начиная с того квартала, когда произошло превышение, платят налог по ставке 8%, а с объектом «доходы минус расходы» — по ставке 20%.

Если организации (или ИП) на УСН пришлось в 2022 году применять более высокую ставку налога, то в декларации ей нужно будет указать код признака ставки «2». Если же в течение всего 2022 года «упрощенец» считал налог только по одной (базовой) ставке, то он ставит код признака «1».

Соответствующий код указывается в п.п.5.2, 7.2 Порядка заполнения декларации, утв. Приказом ФНС от 25.12.2020 N ЕД-7-3/958@, (далее – Порядка):

— в строке 101 раздела 2.1.1 при объекте «доходы»;

— в строке 201 раздела 2.2 при объекте «доходы, уменьшенные на величину расходов».

Ставки налога в декларации по УСН за 2022 год

Ставки налога в декларации за каждый отчетный период и за год указываются отдельно:

— в строках 120-123 раздела 2.1.1 при объекте «доходы»

— в строках 260-263 раздела 2.2 при объекте «доходы минус расходы».

В указанных строках при необходимости указывается повышенная ставка – 8% или 20% или пониженная региональная.

Связано это с тем, что ставка может измениться в течение года по многим причинам. Например, если организация полгода работает в регионе, где вправе применять более низкую ставку (в соответствии с законодательством субъекта РФ), а затем переезжает в другой регион, где права на пониженную ставку уже не имеет. В этом случае организация должна применять разные ставки в течение года.

Теперь правомерность применения региональной ставки необходимо подтверждать в декларации. Для этого заполняется строка 124 раздела 2.1.1 либо строка 264 раздела 2.2 в зависимости от объекта налогообложения правилам п.п. 5.6, 7.15 Порядка.

В первой части, состоящей из 7 знакомест, нужно указать код, обозначающий «тип уменьшения ставки» (Приложение №5). Если применяется пониженная ставка, то:

— от 1% до 6% при объекте «доходы», используется код 3462010;

— от 5% до 15% при объекте «доходы минус расходы», используется код 3462020;

— от 3% до 6% или от 3% до 15% на территории республики Крым или в городе Севастополе, используется код 3462030;

— 0% для впервые зарегистрированных ИП, ведущих деятельность в производственной, социальной и некоторых других сферах, используется код 3462040.

Во второй части строки, состоящей из 12 знакомест, указывается статья, пункт и подпункт регионального закона, которым установлена пониженная ставка. На каждый «показатель» отводится по 4 знакоместа, свободные заполняются нулями.

В форме декларации учитывается возможность уменьшения единого налога на сумму торгового сбора.

См. Образец заполнения декларации УСН «доходы» за 2022 год

См. Образец заполнения декларации УСН за 2022 год «доходы минус расходы»

Декларация по УСН 2022: скачать бланк

Организации и ИП, использующие упрощённую систему налогообложения, должны отчитываться по форме декларации, утвержденной приказом ФНС от 25.12.2020 N ЕД-7-3/958@

Нулевая отчетность по УСН

Положения законодательных актов РФ определяют обязанность каждого хозяйствующего субъекта (организацию или индивидуального предпринимателя) сдавать отчетность в налоговые органы даже если деятельность не ведется. В этом случае сдается так называемая «нулевая» отчетность.

Основные правила при заполнении декларации.

При заполнении декларации по УСН надо обратить внимание на следующие моменты:

Декларация по УСН может быть заполнена на компьютере при помощи специальных бухгалтерских программ, сервисов или excel, а также от руки на бумажном бланке черной ручкой . Каждый лист, из которых состоит документ, должен иметь свой порядковый номер.

Все числовые сведения, которые записываются в декларацию, необходимо указывать в целых рублях, с округлением копеек по правилам математики. Если какие-то строки на листе не заполняются, либо данные, которые нужно записать в графу равны нулю, то в ней ставится знак «-».

При внесении информации нужно помнить, что нужно записать данные в графы, содержащие суммы авансов по налогу. При этом необходимо учитывать, что здесь указываются суммы не те, которые были реально уплачены, а полученные на основе расчета за определенный период.

При этом лучше всего сначала полностью внести сведения в листы раздела 2, а уже дальше возвратиться к разделу 1.

После того, как отчет полностью сформирован, его листы можно скреплять простой канцелярской скрепкой. Использование степлера нежелательно.

Декларация ИП на УСН за 2022 год

Большое количество отечественных индивидуальных предпринимателей перешло на использование или уже применяют упрощенную систему налогообложения. Это вызвано теми преимуществами, которые предлагает система: минимальное количество налогов, небольшим количеством отчетов, а также проста расчетов сумм налога, подлежащего к уплате. Использование упомянутой системы обязывает ИП представлять отчетность УСН за 2022 год.

В соответствии с действующим законодательством индивидуальный предприниматель должен сдавать только одну декларацию в год независимо от выбранного объекта налогообложения: либо это доходы, либо доходы минус расходы. Подчеркнем, что несмотря на необходимость уплаты ежеквартальных авансовых платежей, декларация ИП УСН за 2022 год подается однократно.

В тех случаях, когда предприниматель использует труд наемных работников, то ему необходимо представлять налоговую декларацию по форме 6-НДФЛ по всем наемным работникам, которым он платил заработную плату и удерживал подоходный налог. Больше никакой другой отчетности ИП не предоставляет за исключением случаев, когда предприниматель должен платить какие-либо специальные налоги, например, акцизы.

Сроки сдачи отчетности ИП на УСН

Сроки сдачи отчетности УСН одинаковы для всех индивидуальных предпринимателей независимо от вида деятельности, а также количества сотрудников или объекта налогообложения.

Как уже отмечалось выше, срок сдачи отчетности ИП установлен 25 апреля. Срок подачи сведений о среднесписочной численности — до 20 января, крайний срок подачи налоговых деклараций по подоходному налогу на сотрудников – до 1 апреля.

Датой представления Декларации в налоговый орган считается:

- дата получения декларации налоговым органом в случае ее представлении лично либо через представителя;

- дата отправки декларации по почте с описью вложения ;

- дата отправки по телекоммуникационным каналам, зафиксированная в подтверждении специализированного оператора связи, при ее передаче по телекоммуникационным каналам связи.

Допускается заполнение декларации как машинописным, так и рукописным способом с использованием чернил синего или черного цвета, при этом исправление ошибок с помощью средств для коррекции не допускается. Возможна распечатка декларации на принтере.

Налогоплательщики на УСН , которые выбрали объектом налогообложения доходы, уменьшают сумму налога (авансовых платежей по налогу), исчисленную за налоговый (отчетный) период, на:

- сумму страховых взносов на обязательное пенсионное страхование;

- обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством;

- обязательное медицинское страхование;

- обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний, которые уплачены в данном налоговом периоде.

Декларация ООО на УСН 2022 год

Отчетность организаций на этом режиме налогообложения существенно уменьшается по сравнению с другими режимами. Налоговая декларация ООО на УСН за 2022 год сдается всего один раз за весь год, а весь налоговый учет заключается в ведении книги учёта доходов и расходов. В отличие от режима ОСНО , организации освобождаются от уплаты налога на прибыль, налога на имущество, НДС и имеют ряд льгот.

Срок подачи декларации для юридических лиц — 27 марта 2023 года, поскольку 25.03.2023 — суббота, то срок сдачи для организаций переносится на 27.03.2023

С целью подтверждения основного вида деятельности по тарифам страховых взносов на травматизм все организации в срок до 15 апреля надо предоставить в свое отделение ФСС подборку необходимой документации. В ряде филиалов ФСС просят, чтобы ООО на УСН прикладывали к заявлению и справке -подтверждению письмо, написанное в свободной форме. В нем должно быть отражено, что организация использует «Упрощенку» и считает доходы по книге учета доходов и расходов. Юридически эта просьба не является законной, но её исполнение снимает ненужные вопросы и упрощает общение с чиновниками ФСС.

Все организации, применяющие УСН, обязаны вести бухгалтерский учет. При этом Закон N 402-ФЗ и НК РФ не требует представления в налоговые органы какой-либо промежуточной бухгалтерской отчетности, организации обязаны представлять в налоговые органы только годовую бухгалтерскую отчетность в срок не позднее трех месяцев после окончания отчетного года.

Коды налоговых периодов

| Наименование | Код |

| Календарный год | 34 |

| Последний налоговый период при реорганизации (ликвидации) |организации | 50 * |

| Последний налоговый период при переходе на иной режим налогообложения | 95 |

| Последний налоговый период при прекращении предпринимательской деятельности | 96 ** |

* Данный код также применяется для обозначения последнего налогового периода при прекращении деятельности в качестве индивидуального предпринимателя;

** Данный код также применяется для обозначения последнего налогового периода при прекращении предпринимательской деятельности, в отношении которой налогоплательщиком применялась упрощенная система.

Коды места представления декларации в налоговый орган, коды форм реорганизации (ликвидации) организации, коды, определяющие способ представления декларации, а также коды имущества (в том числе денежных средств), работ, услуг, полученных в рамках благотворительной деятельности, целевых поступлений, целевого финансирования, которые требуются при заполнении налоговой декларации можно скачать здесь.

Отчётность в органы статистики

Организации, применяющие УСН , наряду с остальными обязаны отчитываться в органах статистики.

Большинство «упрощенцев» относятся к малым или микропредприятиям.

Малыми являются организации, у которых одновременно выполняются следующие условия

- доля участия других юридических лиц, которые не считаются субъектами малого и среднего бизнеса, в уставном капитале не превышает 25%;

- средняя численность работников за предшествующий год не превышает 100 человек;

- объем выручки (без учета НДС) за предшествующий год не превышает 400 млн. руб.

К микропредприятиям относятся организации, у которых:

- доля участия других юридических лиц, которые не считаются субъектами малого и среднего бизнеса, в уставном капитале не превышает 25%;

- средняя численность работников за предшествующий год не превышает 15 человек;

- объем выручки (без учета НДС) за предшествующий год не превышает 60 млн. руб.

Необходимо обратить внимание на следующее:

Получив письменное требование из территориальных органов статистики, хозяйствующий субъект обязан заполнить и представить им в установленные сроки статистические сведения.

ИП по итогам 2022 года должны будут представить в территориальные органы Росстата форму №1-ИП. Срок — не позднее 1 марта 2023 года.

Малые предприятия не освобождены от статистических отчетов и ежеквартально представляют форму №ПМ «Сведения об основных показателях деятельности малого предприятия».

Ее заполняют нарастающим итогом за период с начала года и представляют в отделение статистики не позднее 29-го числа месяца, следующего за отчетным кварталом.

Микропредприятия сдают форму №МП (микро) «Сведения об основных показателях деятельности микропредприятия». По ней должны отчитываться все микропредприятия, кроме тех, кто занимается сельскохозяйственной деятельностью. Форма №МП (микро) является годовой.

Малые торговые предприятия дополнительно сдают ежеквартальную форму №ПМ-торг (утверждена приказом Росстата от 19.07.2011 №328 )

ИП, занимающиеся торговлей в розницу сдают годовую форму №1-ИП (торговля) (утверждена приказом Росстата от 12.05.2010 №185 ).

Книга доходов и расходов УСН

Для расчета налогов все налогоплательщики, которые применяют УСН, обязаны вести учет доходов и расходов. Этот учёт ведется в книге учета доходов и расходов организаций и ИП, Порядок заполнения которой, а также её форма утверждена Министерством Финансов РФ.

Книга учёта доходов и расходов при УСН должна регулярно заполняться в течении всего отчетного периода. В неё в хронологическом порядке производятся все записи из первичных документов, которые отражают все производимые хозяйственные операции. Заполнение книги можно вести как на бумажном носителе, так и в электронном виде. Если документ ведется на бумаге, то следует внимательно ознакомиться с правилами его заполнения.

Если книга учета доходов и расходов в течении отчетного периода велась в электронном виде, то после окончания отчетного периода она должна быть распечатана , пронумерована и прошнурована. На последней странице Книги должно быть указано количество содержащихся в ней страниц. Это количество страниц подтверждается подписью руководителя организации (индивидуального предпринимателя ) и скрепляется печатью организации (ИП, если у него имеется печать ).

28.11.2022

Здесь новый бланк декларации 3-НДФЛ за 2022 год (актуальная редакция). Его можно скачать в форматах Excel (Эксель), PDF (ПДФ) и TIFF (ТИФ). Вы найдете рекомендации по заполнению формы, образцы заполнения при продаже имущества, порядок сдачи документа в налоговую инспекцию.

Когда нужно сдать 3-НДФЛ

Декларацию обязаны сдать те люди, которые получили в 2022 году доход, облагаемый налогом. Например, от продажи личного имущества: дома, квартиры, машины, гаража, земельного участка. Из этого правила есть исключения. Подробности ниже.

Доход должны задекларировать и те люди, которые получают деньги от собственной деятельности. Например, сдают имущество в аренду или оказывают платные консультации. Исключение предусмотрено для самозанятых. Им отчитываться по форме 3-НДФЛ не нужно.

Кроме того, ее декларацию предоставляют те, кто хочет получить в 2022 году налоговый вычет: стандартный, социальный, имущественный или инвестиционный. Например, если в 2022 году вы оплатили расходы на обучение, лечение, покупку жилой недвижимости или внесли деньги на индивидуальный инвестиционный счет.

О том, как получить эти вычеты смотрите по ссылкам:

- Как получить вычет на лечение;

- Как получить вычет на обучение;

- Как получить вычет на детей;

- Как получить вычет с процентов по ипотеке;

- Как получить вычет при покупке квартиры (или другой недвижимости).

Подробности о заполнении декларации 3-НДФЛ за 2022 год, а также порядок ее сдачи в налоговую инспекцию есть в статье «Декларация 3-НДФЛ».

Когда не нужно сдавать 3-НДФЛ

Этот документ не потребуется, если налог с вашего дохода был удержан налоговым агентом. Например, компанией — работодателем. В этой ситуации облагаемый доход есть, но отчитываться по нему не нужно. Это делает фирма где вы работаете.

Также отчитываться не придется, если у вас нет доходов, которые облагают налогом. Например, доходы в виде недвижимости (квартиры, дома), полученной в дар от ближайшего родственника, налогом не облагают. Получив такое имущество дохода, облагаемого налогом, у вас не будет. Поэтому и декларацию сдавать не надо. Еще пример. Вы продали квартиру, которая находилась у вас в собственности больше 5-ти лет. Такой доход также не декларируют.

В закон внесли изменения, которые позволяют не сдавать декларацию и при продаже имущества. Даже при условии, что оно находилось в вашей собственности меньше 3-х (или 5-ти) лет. Так, если доход от продажи не превышает определенную сумму, то декларировать его вы не должны. Обязанности предоставить 3-НДФЛ, нет. Хотя, если очень хочется, это можно сделать добровольно.

Сумма дохода, которая позволяет не отчитываться перед инспекцией, составляет:

- 1 000 000 руб. – если продана любая жилая недвижимость (комната, квартира, дом или доли в них) или земельный участок;

- 250 000 руб. – если продано любое другое имущество (автомобиль, гараж, другая нежилая недвижимость – апартаменты, яхта или самолет).

Эти новшества установлены статьей 229 Налогового кодекса в редакции закона от 02.07.2021 № 305-ФЗ. Новые правила применяют в отношении доходов, которые получены с 1 января 2021 года. Об этом сказано в письме Минфина России от 18.08.2021 № 03-04-05/66549. Соответственно доходы 2022 года под новые нормы попадают.

Это правило применяют в отношении только тех доходов, которые были получены в 2021 году и позже (то есть в 2022, 2023 и т. д.). По доходам 2020 года и раньше (2019, 2018 и т. д.) применяют старый порядок. Вы обязаны декларировать доход от продажи вне зависимости от продажной цены имущества. Здесь имеет значение только срок, в течение которого оно было в вашей собственности.

Как мы сказали выше не должны сдавать декларацию и самозанятые. Но при условии, что с полученного дохода они заплатили налог на профессиональный доход по ставке 4 или 6 процентов.

Декларация 3-НДФЛ за 2022 год (скачать) по налогу на доходы в формате Excel (Эксель), PDF (ПДФ) или TIFF (ТИФ)

Форма декларации по налогу на доходы физических лиц (подоходному налогу) 3-НДФЛ за 2021 год утверждена Приказом ФНС России от 15.10.2021 № ЕД-7-11/903@. В 2022 году Приказом ФНС России от 29.09.2022 N ЕД-7-11/880@ в нее были внесены изменения. Эту форму с учетом изменений и нужно применять при декларировании дохода за 2022 год. Здесь вы найдете актуальный бланк (форму) декларации, по которому можно отчитаться о полученных доходах или получить налоговые вычеты.

Декларации 3 НДФЛ за другие годы в формате Excel (Эксель) и PDF (ПДФ) смотрите по ссылкам:

- декларация 3-НДФЛ за 2021 год

- декларация 3-НДФЛ за 2020 год;

- декларация 3-НДФЛ за 2019 год;

- декларация 3-НДФЛ за 2018 год;

- декларация 3-НДФЛ за 2017 год;

- декларация 3-НДФЛ за 2016 год;

- декларация 3-НДФЛ за 2015 год;

- декларация 3-НДФЛ за 2014 год.

Декларация 3-НДФЛ за 2022 год должна быть направлена в налоговую инспекцию не позднее 30 апреля 2023 года. Но этот день приходится на выходной – воскресенье. Затем майские праздники (понедельник 1 мая). Поэтому крайний срок переносится на 2 мая (вторник). Это первый рабочий день после первого майского праздника.

Если сдать документ позже — вас оштрафуют. Минимальный штраф 1 000 руб. Но это правило действует лишь при одном условии — вы обязаны сдать декларацию по закону. Если такой обязанности нет (например, вы это делаете по собственной инициативе, чтобы получить налоговые вычеты), то этот срок можно и не соблюдать. То есть сдать декларацию позже. Никакого штрафа не будет.

О том, в каких случаях вы должны подать декларацию 3-НДФЛ, как ее заполнить, оформить и направить в налоговую инспекцию смотрите по ссылке.

На нашем сайте размещена актуальная форма декларации 3-НДФЛ с учетом всех изменений. Скачать документ в нужном формате вы можете по этим ссылкам:

Загрузив и открыв декларацию вы можете ее заполнить самостоятельно: либо непосредственно на компьютере, либо от руки распечатав нужные листы.

3-НДФЛ за 2022 год в Excel (Эксель), PDF (ПДФ) и TIFF: как заполнить

Если вы заполняете декларацию 3-НДФЛ на компьютере нужно применять шрифт Courier New размером 16 — 18 пунктов. В наших бланках, которые можно скачать, он стоит по умолчанию. Текст вносят в декларацию заглавными буквами. Например, ваше ФИО (титульный лист) или название организации работодателя — источника выплаты дохода (приложение 1). Поэтому перед заполнением декларации нажмите на клавиатуре кнопку «Caps Lock».

При заполнении декларации по НДФЛ от руки все данные вписывают печатными буквами. Каждый раздел печатают на одном листе. Двусторонняя печать формы не допускается.

В декларации 16 листов. Но вам необходимо оформить лишь те из них, для заполнения которых у вас есть данные. Поэтому большинство листов в декларацию не войдут. Из файла Эксель их лучше сразу удалить (из ПДФ или ТИФ удалить лишние разделы не получится). Заполнять и сдавать их в налоговую инспекцию не нужно.

У большинства людей декларация будет состоять из 4-6 листов. Остальные заполняют в экзотических ситуациях. Например, если в 2022 году вы получали выигрыши, подарки или продавали акции.

При любых условиях в декларацию в обязательном порядке включают «Титульный лист», а также Разделы 1 и 2. Они должны быть обязательно. Остальные листы заполняют при условии, что у вас были те или иные доходы или операции, которые должны на них отражаться. Если нет, то ни заполнять, ни сдавать их в инспекцию не нужно.

Например, в приложение 2 вписывают доходы, полученные за границей. Если таких доходов у вас нет, то заполнять и сдавать этот раздел не следует.

В приложении 4 указывают доходы, которые налогом не облагают (например, материальную помощь, стоимость подарков, стоимость призов, полученных на конкурсах и соревнованиях). Если у вас таких доходов нет, то и приложение 4 ни заполнять, ни распечатывать, ни сдавать в инспекцию не нужно.

Поэтому перед заполнением декларации 3 НДФЛ в Excel удалите лишние листы.

Заполнять форму лучше с конца. В зависимости от ситуации удобно заполнять декларацию в следующем порядке:

- если вы получаете налоговый вычет по купленной квартире

Приложение 1 → Приложение 7 → Раздел 2 → Раздел 1 → Приложение к Разделу 1 → Титульный лист

- если вы декларируете доход от продажи квартиры

Расчет к Приложению 1 → Приложение 1 → Приложение 6 → Раздел 2 → Раздел 1 → Титульный лист

Сразу оговоримся, что мы не рассматривали экзотические ситуации. Вроде получения доходов за рубежом. В таких случаях состав нужных листов изменится, но принцип заполнения сохраниться в любом случае.

Покажем как заполнить документ на примере. Предположим, вы продаете машину, которая была в вашей собственности меньше 3 лет. Продажная цена 1 450 000 руб. Автомобиль покупает обычный гражданин. Документов, которые подтверждают расходы на покупку проданного авто, нет. Поэтому доход от продажи вы уменьшаете на вычет – 250 000 руб.

Вы хотите только задекларировать доход. Больше вам ничего не нужно (например, вычетов на лечение или образование). Тогда в состав декларации вы включаете 5 листов:

- титул – 1 лист;

- раздел 1 – 1 лист;

- раздел 2 – 1 лист;

- приложение 1 – 1 лист;

- приложение 6 – 1 лист.

Титульный лист

В нем данные про вас: ИНН, ФИО, дата рождения, реквизиты паспорта, телефон и т. д.

Раздел 1. Сумма налога

Тут сумма налога, которую надо заплатить, или ноль, если налог платить не надо. В нашем примере пишем налог в размере 156 000 руб. Здесь же указывают код КБК (код бюджетной классификации) по налогу. Для налога на доходы это 182 101 020 300 110 001 10.

Код ОКТМО — это специальный код, который присвоен адресу вашего жительства. Узнать свой ОКТМО можно по ссылке.

Раздел 2. Расчет налога

Сюда вписывают доход от продажи машины, суммы, которые его уменьшают (вычет или расходы по покупке), сумму налога к уплате или возврату.

Приложение 1. Сумма дохода

В нем доходы, которые вы получили в 2022 году. Если вы получали доход по месту работы и налог с него был удержан работодателем, то их вписывать в приложение не нужно. Достаточно указать только поступления от продажи транспорта.

Здесь же и данные о том лице, который вам эти доходы выплатил. Его ИНН (если он вам известен), код ОКАТО по его месту жительства.

Приложение 6. Вычеты и расходы

Здесь суммы, на которые вы уменьшаете доход при расчете налога (вычет или расходы). В нашем примере вы уменьшаете доход от продажи машины на вычет в размере 250 000 руб.

Это все, что вам понадобится, чтобы отчитаться за полученный доход. Остальные листы декларации не нужны. Заполнять и сдавать их в инспекцию не нужно.

Кто обязан сдавать декларацию 3-НДФЛ

Ежегодно отчитаться перед ФНС по налогу на доходы физических лиц, заполнив и сдав декларацию 3-НДФЛ, обязаны:

- Частники и индивидуальные предприниматели, то есть те граждане, которые занимаются бизнесом самостоятельно или осуществляют частную практику.

- Граждане, признанные налоговыми резидентами в отчетном периоде и получавшие доходы за пределами РФ. То есть это те физические лица, которые пробыли на территории России не менее 183 дней в году.

- Лица, реализовавшие недвижимое имущество, земельные участки или транспортные средства в отчетном периоде.

- Граждане, получившие доход в виде выигрышей в лотереи, ценных подарков и прочих поступлений, превышающих предельно допустимый лимит, установленный для таких видов поступлений.

- Лица, которые получили доходы в отчетном периоде по договорам подряда или договорам гражданско-правового характера от источников, не являющихся налоговыми агентами.

- Физические лица, претендующие на получение налоговых вычетов (имущественные, профессиональные, социальные или на лечение).

Куда сдавать декларацию 3-НДФЛ

Представить налоговую декларацию 3-НДФЛ следует в территориальное отделение Федеральной налоговой службы по месту регистрации, постоянной или временной. Отчет о доходных поступлениях передают в ФНС лично, по почте или заполняют документ онлайн. У пользователей есть возможность скачать бесплатно бланк декларации 3-НДФЛ за 2022 год с сайта ИФНС, а если нужна помощь в заполнении, то обратитесь в ФНС или подготовьте отчет онлайн, воспользовавшись специальными подсказками.

Когда сдавать 3-НДФЛ

Последний срок подачи налоговой декларации 3-НДФЛ — 30 апреля. Если срок подачи выпадает на выходной день, то декларацию сдают в первый рабочий день. Отчет за 2022 год надо отправить до 02.05.2023, т. к. 30.04.2023 выпадает на субботу, затем идет государственный праздник — 1 мая.

Физлица, которые подают декларацию 3-НДФЛ для получения вычета через налоговую, не придерживаются срока 30 апреля — они вправе сдать отчет в течение всего года. Но обратиться за вычетом в ИФНС получится только на следующий год после проведения налогооблагаемой операции. К примеру, в 2022 году купили квартиру или оплатили обучение, а в 2023-м оформляете вычет.

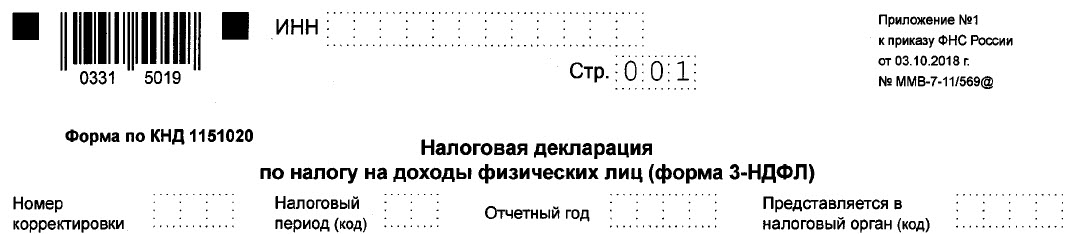

За 2022 год декларация на новом бланке

Декларацию сдаем по новой форме, которая утверждена Приказом ФНС № ЕД-7-11/903@ от 15.10.2021 в редакции Приказа № ЕД-7-11/880@ от 29.09.2022. Код бланка остался прежним — КНД 1151020.

Для отчетности по НДФЛ за 2022 год используйте новый бланк! Поменяли штрихкоды на всех страницах, из-за чего старый бланк больше не примут. Предыдущие бланки применяются только для заявления вычетов за прошлые периоды (с 2020 по 2021 г.).

Перечень кодов доходов для заполнения 3-НДФЛ

Из приложения № 3 к приказу ФНС № ЕД-7-11/903@ ясно, какой вид дохода указать в 3-НДФЛ при налоговом вычете, это важно для корректного применения правил. В таблице — основные коды:

| Код | Наименование |

|---|---|

| 01 | Доходы от долевого участия (в том числе по доходам в виде дивидендов, выплаченных иностранной организации по акциям (долям) российской организации, признанных отраженными налогоплательщиком в налоговой декларации в составе доходов), в отношении которых применяется налоговая ставка из п. 1 ст. 224 НК РФ |

| 07 | Доходы от предпринимательской, адвокатской деятельности и частной практики, в отношении которых применяется налоговая ставка из п. 1 ст. 224 НК РФ |

| 08 | Доходы от сдачи имущества в аренду, в отношении которых применяется налоговая ставка из п. 1 ст. 224 НК РФ |

| 18 | Доходы от продажи имущества (за исключением ценных бумаг) и (или) долей в нем, в отношении которых применяется налоговая ставка из п. 1.1 ст. 224 НК РФ |

| 25 | Иные доходы, облагаемые по иным ставкам |

Как заполнить 3-НДФЛ

Прежде чем приступить к составлению налоговой декларации, ознакомьтесь с основными требованиями и инструкцией:

- Заполняйте ячейки слева направо синими или черными чернилами либо с применением печатной или компьютерной техники.

- В пустых полях налоговой декларации ставьте прочерки. Если значение отсутствует, то следует ставить прочерки в каждой ячейке поля соответствующего показателя.

- Суммы доходов и расходов указывайте в рублях и копейках, за исключением сумм НДФЛ.

- Суммы налога указывайте строго в рублях, применяйте правило округления: до 50 копеек — отбрасываем, более — округляем до полного рубля.

- Денежные средства, полученные в иностранной валюте, и произведенные расходы следует отражать в рублях. Пересчитайте суммы в иностранной валюте по курсу Центробанка РФ на дату получения валюты или совершения расходов.

Ниже приведена пошаговая инструкция по заполнению 3-НДФЛ за 2022 год для индивидуального предпринимателя.

Шаг 1. Заполняем титульный лист 3-НДФЛ

Начинаем с шапки. Здесь указываем ИНН, номер корректировки, налоговый период, код ИФНС. Если ИП подает первоначальную декларацию, то в поле «Номер корректировки» проставляем «0—». Если ее сдают повторно, то указывают номер корректировки, учитывая хронологический порядок.

Сведения о налогоплательщике — физическом лице. Заполняем код страны. По общероссийскому классификатору стран мира России присвоен код 643. Если у человека нет гражданства, то укажите 999.

Код категории плательщика заполняйте с учетом приложения № 1 к приказу ФНС № ЕД-7-11/903@. Указывайте следующие значения:

- Для ИП — 720.

- Для лица, занимающегося частной практикой, например нотариуса, — код 730.

- Для адвокатов ставьте 740.

- Для физических лиц указывайте 760.

- Для фермеров — 770.

Далее укажите ФИО, дату и место рождения.

Укажите информацию о документе, подтверждающем личность. Код вида документа укажите с учетом приложения № 2 к приказу № ЕД-7-11/903@.

Затем проставьте статус налогоплательщика, напишите номер контактного телефона.

Просчитайте и укажите число заполненных страниц налоговой декларации, затем подпишите титульный лист и укажите дату. Если заполнение осуществляется в электронном виде, то потребуется электронный ключ — цифровая подпись.

Шаг 2. Заполняем листы 3-НДФЛ

Далее переходим к заполнению листов налоговой декларации. Обратите внимание, что новый отчет КНД 1151020 состоит из 16 листов.

Изменили и наименование страниц НД. Вместо буквенного и цифрового обозначения листа введены разделы и приложения. Теперь в НД всего два раздела и 8 приложений. Стандартные, социальные и инвестиционные вычеты объединены в приложении № 5. Профессиональные вычеты теперь отражаем в приложении № 3 вместе с доходами от предпринимательской, адвокатской и частной деятельности.

Заполнять весь отчет не надо. Указывайте информацию только в тех листах налоговой декларации, которые необходимы для отражения полученных доходов, произведенных расходов и налоговых вычетов, которые полагаются физлицу в отчетном периоде.

Титульный лист, разделы 1 и 2 являются обязательными к заполнению, вне зависимости от оснований для составления декларации.

В остальном состав отчета отличается для разных случаев. Например, чтобы получить вычет за покупку жилья, помимо титульного листа и разделов 1 и 2, придется заполнить приложения № 1 и 7. А при продаже недвижимости заполняются приложения № 1 и 6.

Для оформления социального вычета заполните титульный лист, разделы 1, 2 и приложения № 1 и 5.

Порядок заполнения 3-НДФЛ для получения вычета

Через ИФНС оформляют социальные, имущественные, инвестиционные вычеты. Кроме того, по п. 3 ст. 221 НК РФ налогоплательщику положен профессиональный налоговый вычет. Когда размер вычета невозможно подтвердить документально, сумма рассчитывается по нормативу — 20 % от суммы налогооблагаемого дохода.

Профессиональный вычет заявляют в течение 3 лет после получения доходов.

Приведем образец заполнения декларации 3-НДФЛ за 2022 год для физлиц при покупке квартиры. Декларацию на имущественный вычет формируют только на следующий год после покупки. Разрешается запросить вычет за 3 предыдущих года, но не забывайте про лимит по фактическим расходам — 2 000 000 рублей для покупки жилья или нового строительства (п. 3 ст. 220 НК РФ).

Может пригодиться: как заполнить уточненную декларацию 3-НДФЛ

Заполняем онлайн

Многие пользователи заполняют доходную декларацию на официальном сайте ФНС через личный кабинет налогоплательщика.

Для составления отчета онлайн потребуется зарегистрироваться на сайте ИФНС, войти в личный кабинет и оформить сертификат электронной подписи. Операции не займут много времени. Используйте учетную запись единого портала «Госуслуги» — это существенно облегчит порядок регистрации и сократит время на то, чтобы заполнить 3-НДФЛ онлайн.

Пошаговая инструкция, как заполнить декларацию 3-НДФЛ в личном кабинете:

Шаг 1. Войдите в личный кабинет налогоплательщика под своим логином. Введите пароль. Блок с декларациями находится на главной странице ЛК.

Шаг 2. От подготовки до отправки НД всего семь этапов. Большая часть разделов заполнится автоматически — проверьте эти данные. При возникновении вопросов пользуйтесь подсказками: наведите курсор на знак вопроса с правой стороны поля.

Шаг 3. Проверьте данные титульного листа расчета. Это отчетный год, информация о корректировке и о том, является ли налогоплательщик налоговым резидентом.

Шаг 4. Заполните раздел «Доходы». Обратите внимание, что на этом этапе указывают информацию из справки о доходах и налогах физического лица. Данные становятся доступны только после сдачи годового расчета 6-НДФЛ работодателем (за 2022-й — до 27.02.2023).

Шаг 5. Впишите информацию о полагающихся налоговых вычетах. Пользуйтесь подсказками системы. Прикрепите сканы подтверждающих документов.

Шаг 6. Итоговый раздел. Проверьте указанные данные. Если все верно, то сформируйте файл для отправки, подпишите его электронной подписью и отправьте в ФНС.

Читайте также: как проверить статус декларации 3-НДФЛ через Госуслуги

Содержание

- Налоговая декларация по НДФЛ (форма 3-НДФЛ) (КНД 1151020)

- Налоговая декларация 2023 (бланк 3-НДФЛ) для подачи сведений о доходах за 2022 год в формате PDF и Excel

- Закажите у нас подготовку пакета документов для получения вычета по разумной цене

- Форма 3-НДФЛ за 2022 год (утв. Приказом ФНС от 29 сентября 2022 г. № ЕД-7-11/880@) в формате Excel и PDF

- Форма 3-НДФЛ за 2021 год (утв. Приказом ФНС от 15.10.2021 № ЕД-7-11/615@) в формате Excel и PDF

- Форма 3-НДФЛ за 2020 год (утв. Приказом ФНС от 28.08.2020 № ЕД-7-11/615@) в формате Excel и PDF

- Форма 3-НДФЛ за 2019 год (утв. Приказом ФНС от 07.10.2019 № ММВ-7-11/506@)

- Форма 3-НДФЛ за 2018 год (утв. Приказом ФНС от 03.10.2018 № ММВ-7-11/569@)

- Форма 3-НДФЛ за 2017 год

- Форма 3-НДФЛ за 2016 год

- Бланк 3-НДФЛ 2015

- Форма налоговой декларации 3-НДФЛ за 2014 год

- Налоговая декларация 3-НДФЛ 2013 и предыдущие 3 года

- Дополнительные документы, необходимые для подачи налоговой декларации за 2020 год

- Полезные ссылки по теме «Налоговая декларация (бланк 3-НДФЛ) для подачи сведений о доходах за 2022 год в формате Excel и PDF»

Налоговая декларация по НДФЛ (форма 3-НДФЛ) (КНД 1151020)

Налоговая декларация по налогу на доходы физических лиц (форма 3-НДФЛ) (КНД 1151020)

Применяется — с отчетности за 2022 год

Утверждена — Приказом ФНС России от 15.10.2021 N ЕД-7-11/903@

Срок сдачи — ежегодно не позднее 30 апреля года, следующего за истекшим налоговым периодом

Скачать форму налоговой декларации по налогу на доходы физических лиц (форма 3-НДФЛ):

— в TIF (данный TIF-шаблон рекомендован ФНС России и размещен на сайте АО «ГНИВЦ» www.gnivc.ru)

— в PDF (данная машиночитаемая форма подготовлена на основании TIF-шаблона АО «ГНИВЦ» и доступна для заполнения в программе Adobe Reader (программа размещена на сайте www.adobe.com))

Образец заполнения налоговой декларации по налогу на доходы физических лиц (форма 3-НДФЛ) >>>

Материалы по заполнению налоговой декларации по налогу на доходы физических лиц (форма 3-НДФЛ):

— Приказ ФНС России от 15.10.2021 N ЕД-7-11/903@

— Статья: Новая форма 3-НДФЛ за 2022 год (Данченко С.П.) («Аптека: бухгалтерский учет и налогообложение», 2022, N 12)

— Статья: ФНС продолжает обновлять формы отчетности, которые будут применяться в 2023 г. (Турбина О.) («ЭЖ-Бухгалтер», 2022, N 44)

Архивные формы налоговой декларации по налогу на доходы физических лиц (форма 3-НДФЛ):

— налоговая декларация по налогу на доходы физических лиц (форма 3-НДФЛ) за 2021 год

— налоговая декларация по налогу на доходы физических лиц (форма 3-НДФЛ) за 2020 год

— налоговая декларация по налогу на доходы физических лиц (форма 3-НДФЛ) за 2019 год

— налоговая декларация по налогу на доходы физических лиц (форма 3-НДФЛ) за 2018 год

— налоговая декларация по налогу на доходы физических лиц (форма 3-НДФЛ) за 2017 год

— налоговая декларация по налогу на доходы физических лиц (форма 3-НДФЛ) за 2016 год

— налоговая декларация по налогу на доходы физических лиц (форма 3-НДФЛ) за 2015 год

— налоговая декларация по налогу на доходы физических лиц (форма 3-НДФЛ) за 2014 год

— налоговая декларация по налогу на доходы физических лиц (форма 3-НДФЛ) за 2013 год

— налоговая декларация по налогу на доходы физических лиц (форма 3-НДФЛ) за 2011, 2012 год

— налоговая декларация по налогу на доходы физических лиц (форма 3-НДФЛ) за 2010 год

— налоговая декларация по налогу на доходы физических лиц (форма 3-НДФЛ) за 2009 год

Источник

Налоговая декларация 2023 (бланк 3-НДФЛ) для подачи сведений о доходах за 2022 год в формате PDF и Excel

Формы налоговых деклараций для подачи сведений о доходах за:

2022 год (подается в 2023 году за 2022 год)

2021 год (подается в 2022 году за 2021 год)

2020 год (подается в 2021 году за 2020 год)

2019 год (подается в 2020 году за 2019 год)

2018 год (подается в 2019 году)

2017 год (подается в 2018 году)

Образец заполнения налоговой декларации 3-НДФЛ за 2022 год:

Ошибки при заполнении налоговой декларации 3-НДФЛ

Закажите у нас подготовку пакета документов для получения вычета по разумной цене

Форма 3-НДФЛ за 2022 год (утв. Приказом ФНС от 29 сентября 2022 г. № ЕД-7-11/880@) в формате Excel и PDF

ФНС утвердила изменения в форме декларации 3-НДФЛ, порядке ее заполнения и формате представления в электронном виде. По сравнению с прежней формой можно выделить такие новшества:

в заявлении на возврат (приложение к разд. 1) остались только поля для суммы к возврату, БИК, кода вида счета и его номера. Остальное удалили;

в разд. 2 новая строка 170 — для налога, который возвратили или зачли с применением вычета в упрощенном порядке;

в приложении 4 убрали строку, где отражали матпомощь ветеранам ВОВ, труженикам тыла и др.;

в приложении 5 добавили строку 171 для вычета на физкультурно-оздоровительные услуги.

Форма 3-НДФЛ за 2021 год (утв. Приказом ФНС от 15.10.2021 № ЕД-7-11/615@) в формате Excel и PDF

Приказом ФНС № ЕД-7-11/903@ от 15 октября 2021 года утверждена новая форма налоговой декларации по НДФЛ для подачи сведений о доходах за 2021 год.

Форма 3-НДФЛ за 2020 год (утв. Приказом ФНС от 28.08.2020 № ЕД-7-11/615@) в формате Excel и PDF

Приказом ФНС № ЕД-7-11/615@ от 28 августа 2020 года утверждена новая форма налоговой декларации по НДФЛ для подачи сведений о доходах за 2020 год.

Форма 3-НДФЛ за 2019 год (утв. Приказом ФНС от 07.10.2019 № ММВ-7-11/506@)

Приказом ФНС № ММВ-7-11/506@ от 7 октября 2019 года утверждена новая форма налоговой декларации по НДФЛ для подачи сведений о доходах за 2019 год.

порядок формирования сведений о доходах от источников за рубежом;

расчет стандартных, социальных, инвестиционных вычетов, а также вычета по расходам на новое строительство либо приобретение недвижимости;

штрих-коды, указываемые в 3-НДФЛ.

Изменения в самой форме незначительные:

приведены в соответствие с НК РФ поля 071 — 073 приложения 2 к декларации, в которых нужно отражать доходы по КИК, освобождаемые от НДФЛ;

при расчете стандартного вычета в отдельной строке будет указываться сумма, уплаченная за лекарства;

при отражении имущественного вычета по расходам на недвижимость нужно будет указать код «1», если речь идет о затратах на новое строительство, или «2», если объект был куплен.

закреплено, что номер корректировки по уточненной декларации нельзя заполнять, если не была принята первичная отчетность;

изменены правила указания номера контактного телефона.

Появилось семь новых кодов видов доходов, полученных от источников в РФ. Среди них «11» и «12» — доходы от продажи иной недвижимости исходя из цены договора и исходя из кадастровой стоимости с коэффициентом 0,7 соответственно, а также «13» — доход от продажи транспортных средств.

Форма 3-НДФЛ за 2018 год (утв. Приказом ФНС от 03.10.2018 № ММВ-7-11/569@)

Приказом ФНС от 03.10.2018 № ММВ-7-11/569@ утверждена новая форма налоговой декларации по НДФЛ, порядок ее заполнения и формат представления в электронном виде. Поэтому для подачи сведений о доходах за 2018 год с 01.01.2019 необходимо использовать новую форму 3-НДФЛ:

Изменения направлены на упрощение формы декларации, а именно:

новая форма 3-НДФЛ значительно сократилась и состоит из трех обязательных к заполнению основных листов (Титульного листа, Разделов 1 и 2). Остальные показатели формы 3-НДФЛ вынесены в отдельные приложения к ней и заполняются при необходимости;

общее количество показателей сокращено почти в два раза по сравнению с предыдущей формой;

значительно сокращен раздел, касающийся расчета расходов и вычетов по операциям с ценными бумагами и производными финансовыми инструментами, а также по операциям в рамках инвестиционного товарищества;

учтены изменения в НК РФ в части освобождения от налогообложения доходов, полученных при ликвидации иностранной организации;

в приложении 1 «Доходы от источников в Российской Федерации» заполнение суммы исчисленного налога и облагаемого дохода исключено;

стандартные, социальные и инвестиционныые налоговые вычеты объединены в одно приложение 5.

Форма 3-НДФЛ за 2017 год

В 2017 году в главу 23 Налогового кодекса РФ внесено много изменений. Поэтому Приказом ФНС России от 25 октября 2017 г. № ММВ-7-11/822@ форма налоговой декларации 3-НДФЛ обновлена.

В результате этих изменений для подачи сведений о доходах за 2017 год с 18.02.2018 (для подачи сведений о доходах до этой даты можно использовать старую форму) используется новая форма 3-НДФЛ (форма утверждена Приказом ФНС России от 25.10.2017 № ММВ-7-11/822@):

В декларацию внесли следующие изменения:

изменены штрих-коды страниц;

в титульном листе удалены строки с адресом налогоплательщика (адрес места жительства, почтовый индекс, район, город, населенный пункт, улица, номер дома, адрес места жительства за пределами РФ);

в листе Д1 удалены две строки, в которых отражается размер остатка имущественного налогового вычета, перешедший с предыдущего налогового периода – по займам и процентам;

в листе Е1 удалена строка, отражающая количество месяцев, по итогам которых общая сумма дохода, полученного с начала года, не превысила 350 000 руб.;

в связи с введением социального налогового вычета в сумме, уплаченной за прохождение независимой оценки своей квалификации на соответствие требованиям к квалификации в п. 3 листа Е1 добавлена строка «Сумма, уплаченная за прохождение независимой оценки своей квалификации на соответствие требованиям к квалификации в организациях, осуществляющих такую деятельность в соответствии с законодательством РФ» и другие изменения;

для заявления инвестиционного налогового вычета в размере положительного финансового результата, полученного налогоплательщиком в налоговом периоде от реализации (погашения) ценных бумаг, обращающихся на организованном рынке ценных бумаг;

для установления особенностей налогообложения доходов физических лиц, полученных в результате продажи недвижимого имущества.

Форма 3-НДФЛ за 2016 год

В 2016 году в Налоговый кодекс РФ внесено много изменений, часть которых коснулась и налогообложения физических лиц. Поэтому Приказом ФНС России от 10.10.2016 № ММВ-7-11/552@ форма налоговой декларации 3-НДФЛ обновлена.

В результате этих изменений для подачи сведений о доходах за 2016 год используется новая форма 3-НДФЛ, которую можно скачать:

Изменения в форму декларации связаны с ее приведением в соответствие с действующей редакцией НК. Изменения коснулись:

учета убытков, исчисления и уплаты налога по операциям, учитываемым на индивидуальном инвестиционном счете;

налогообложения физических лиц, получающих доходы в виде дивидендов от контролируемых иностранных компаний.

Бланк 3-НДФЛ 2015

Приказом ФНС России от 27.11.2015 № ММВ-7-11/544@ в форму налоговой декларации 3-НДФЛ (утвержденой Приказом ФНС России от 24.12.2014 № ММВ-7-11/671@) был внесен ряд изменений.

В результате этих изменений для подачи сведений о доходах за 2015 год используется новая форма 3-НДФЛ, которую можно скачать:

Эта форма декларации применяется для подачи сведений о доходах за 2015 год.

Для лиц, обязанных декларировать свой доход, срок сдачи декларации не позднее 30 апреля года, следующего за истекшим налоговым периодом.

Примечание: лица, у которых нет обязанности подавать декларацию за прошлый год (к примеру, которые хотят получить вычет на покупку недвижимости и (или) по расходам на лечение и (или) обучение) вправе подать декларацию в любое время (т.е. как до, так и после 30 апреля).

В связи с изменениями формы декларации, в порядок заполнения налоговой декларации 3 НДФЛ (утвержден Приказом ФНС России от 24.12.2014 № ММВ-7-11/671@) внесены некоторые изменения, с учетом которых он выглядит так:

порядок заполнения листа Д1 налоговой декларации 3-НДФЛ (расчет имущественных налоговых вычетов по расходам на новое строительство либо приобретение объектов недвижимого имущества);

порядок заполнения листа Е2 налоговой декларации 3-НДФЛ (расчет социальных налоговых вычетов, установленных подпунктом 4 и подпунктом 5 пункта 1 статьи 219 Налогового кодекса Российской Федерации).

Новая форма 3-НДФЛ (утв. Приказом ФНС России от 25.11.2015 № ММВ-7-11/544@) и предназначенная для заполнения отчета по доходам, полученным в 2015 году, имеет несущественные отличия от предыдущей формы (утв. Приказом ФНС России от 24.12.2014 N ММВ-7-11/671@), поэтому описанный мной 08.12.2014 порядок заполенения вполне подходит для работы с программой «Декларация»

Форма налоговой декларации 3-НДФЛ за 2014 год

Налоговая декларация (форма 3-НДФЛ) для подачи сведений о доходах за 2014 год (утверждена Приказом ФНС России от 24.12.2014 № ММВ-7-11/671@):

Порядок заполнения налоговой декларации 3 НДФЛ за 2014 год (утвержден Приказом ФНС России от 24.12.2014 № ММВ-7-11/671@):

порядок заполнения листа Д1 налоговой декларации 3-НДФЛ (расчет имущественных налоговых вычетов по расходам на новое строительство либо приобретение объектов недвижимого имущества);

порядок заполнения листа Д2 налоговой декларации 3-НДФЛ (расчет имущественных налоговых вычетов по доходам от продажи имущества);

Налоговая декларация 3-НДФЛ 2013 и предыдущие 3 года

Налоговая декларация (форма 3-НДФЛ) для подачи сведений о доходах за 2011, 2012, 2013 годы и 2014 год, если декларация подана в ФНС до 14.02.2015 (утверждена Приказом ФНС РФ от 10.11.2011 № ММВ-7-3/760@):

ФНС в своем Письме от 19.11.2012 № ЕД-4-3/19416@ сообщает, что при декларировании доходов за 2012 год следует использовать действующую форму налоговой декларации по налогу на доходы физических лиц и порядок ее заполнения, утвержденные приказом ФНС России от 10.11.2011 № ММВ-7-3/760@.

ФНС в своем Письме от 05.11.2013 N БС-4-11/19803 разъяснила, что при декларировании доходов за 2013 год следует использовать действующую форму налоговой декларации по налогу на доходы физических лиц и порядок ее заполнения, утвержденные приказом ФНС России от 10.11.2011 № ММВ-7-3/760@.

Скачать бесплатно форму (бланк) налоговой декларации по налогу на доходы физических лиц (3 — НДФЛ) в формате MS-Excel (92 Кб) для декларирования доходов за 2010 год (утв. Приказом Минфина РФ от 25.11.2010 № ММВ-7-3/654@)

Дополнительные документы, необходимые для подачи налоговой декларации за 2020 год

Для подачи налоговой декларации 3-НДФЛ вам могут потребоваться следующие документы:

Заявление на возврат НДФЛ (утв. Письмом ФНС от 22.11.2012 № ЕД-4-3/19630@)

Статья написана и размещена 9 января 2016 года. Дополнена — 05.10.2016, 18.11.2016, 10.12.2016, 25.12.2016, 05.09.2017, 19.12.2017, 10.01.2018, 30.01.2018, 26.09.2018, 18.10.2018, 28.10.2019, 19.09.2020, 02.11.2021, 19.11.2022

Копирование статьи без указания прямой ссылки запрещено. Внесение изменений в статью возможно только с разрешения автора.

Автор: юрист и налоговый консультант Александр Шмелев © 2001 — 2023

Полезные ссылки по теме «Налоговая декларация (бланк 3-НДФЛ) для подачи сведений о доходах за 2022 год в формате Excel и PDF»

Налог на проценты по вкладам

Источник