Введена ли новая форма? Когда и что изменилось в ней в последний раз? С отчетности за какой период необходимо использовать новую форму расчета? Где можно скачать бесплатно форму РСВ в удобном для заполнения формате? Как заполнить РСВ за 1 квартал 2020 года: образец заполнения , а также ссылки для скачивания — в этом материале.

Предыдущий год ознаменовался множественностью изменений российского законодательства в части администрирования, начисления и сроков сдачи отчетности по страховым взносам. Подобные изменения законов всегда приводят к изменению сопутствующих форм, бланков, деклараций и тому подобных документов. В случае со страховыми взносами также произошел ряд изменений.

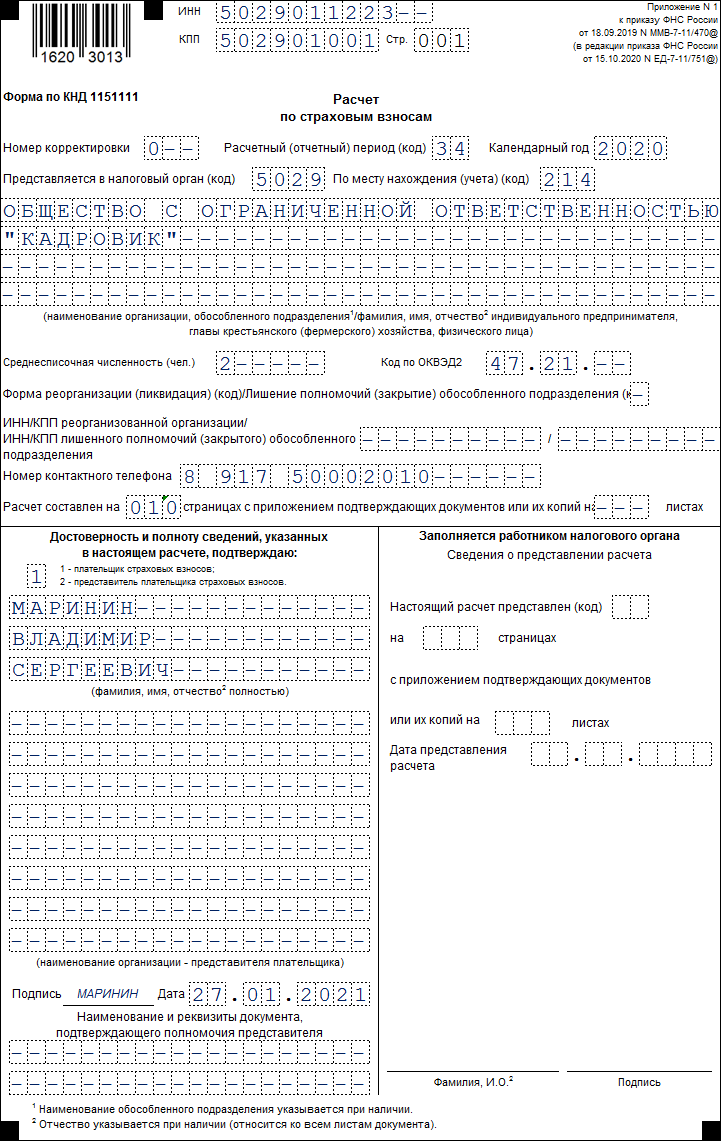

Форма расчета по страховым взносам не остается неизменной. И этот год не стал исключением. Федеральная налоговая служба утвердила новую форму расчета по страховым взносам, порядок ее заполнения и электронный формат (приказ ФНС от 18.09.19 № ММВ-7-11/470@). Впервые применить измененный бланк нужно при сдаче отчетности за первый квартал 2020 года. Об этом говорится в п.3 приказа «Настоящий приказ вступает в силу начиная с представления расчета по страховым взносам за первый расчетный (отчетный) период 2020 года.»

РСВ : новая форма за 1 квартал 2020 года скачать в excel

Закончился очередной отчетный период и надо сдавать РСВ за 1 кв. 2020 года. Новая форма введена с 1 квартала 2020 года, поэтому сдавать расчет необходимо по форме, которая утверждена приказом ФНС России от 18.09.19 № ММВ-7-11/470@. Эта форма является актуальной.

Скачать бланк расчета по страховым взносам за 1 квартал 2020 года ( Форма по КНД 1151111) в формате PDF

или

скачать новую форму РСВ за 1 квартал 2020 года в Excel.

Бланк расчета содержит три раздела. Наиболее объёмным является первый раздел, посвященный расчетам. Однако, если в организации большое количество работников, то большим будет раздел 3, содержащий персонифицированные сведения о застрахованных лицах.

В состав формы включаются:

- Общая информация о страхователе.

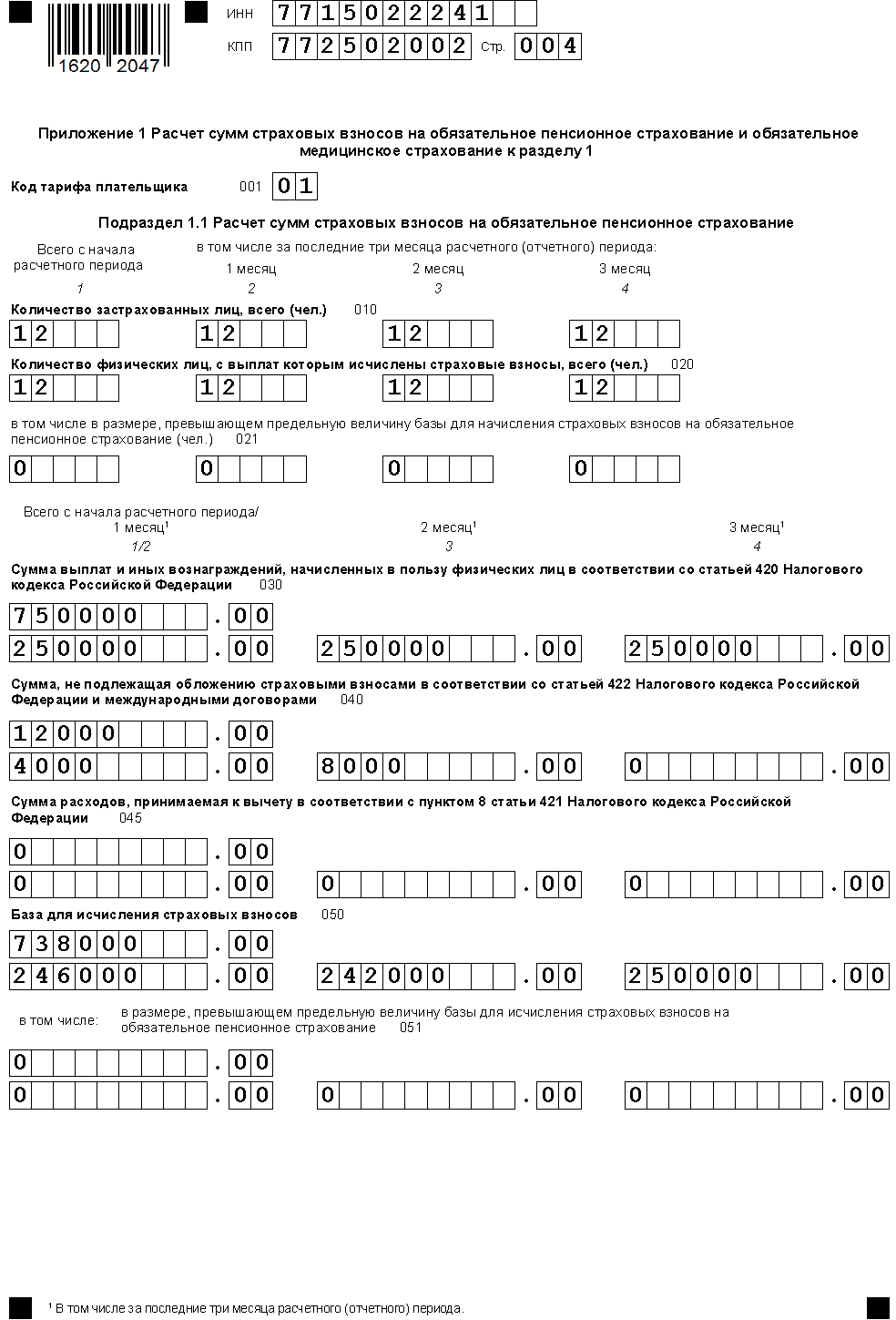

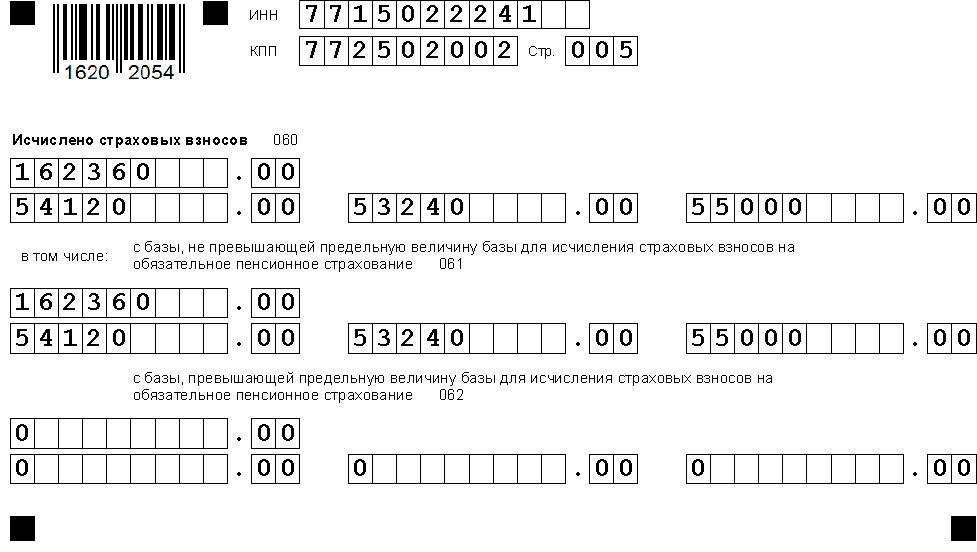

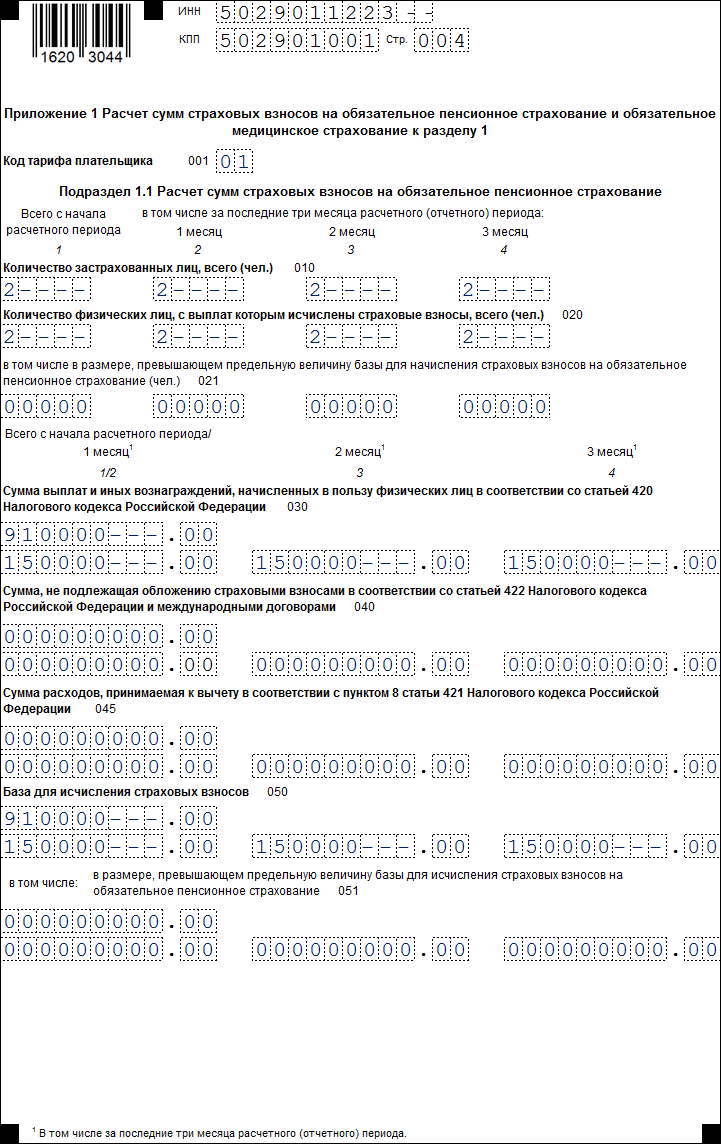

- Расчет пенсионных страховых взносов (подраздел 1.1).

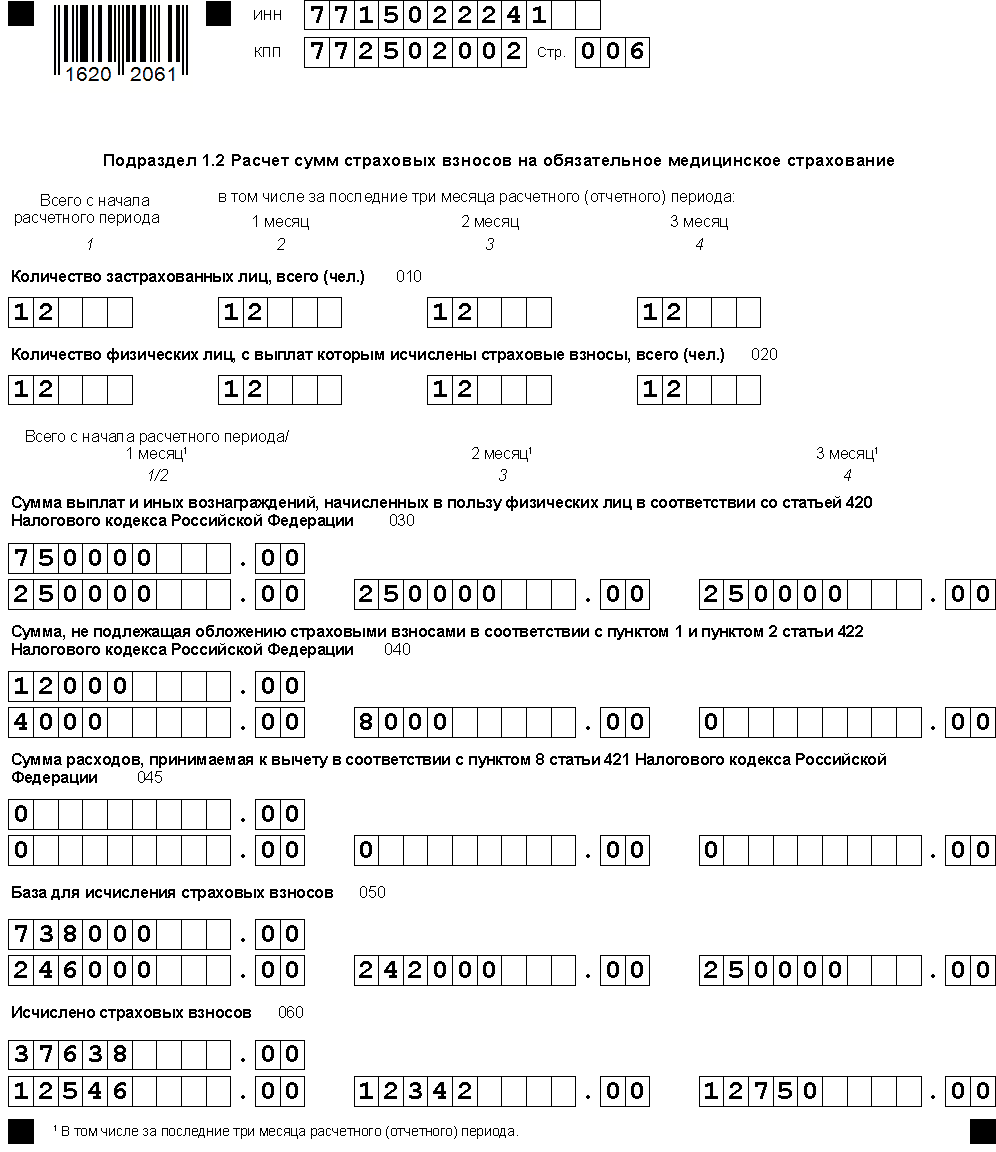

- Расчет медицинских страховых взносов (подраздел 1.2).

- Расчет социальных страховых взносов.

- Расходы на такие социальные страховые взносы, как временная потеря трудоспособности и материнство.

- Сведения о выплатах, которые были финансированы федеральным бюджетом.

- Персонифицированные сведения о застрахованных лицах.

Чтобы правильно произвести расчеты по взносам, надо использовать актуальные на момент расчета ставки. Для обязательного пенсионного страхования это 22%, для обязательного медицинского страхования – 5,1%, а для обязательного социального страхования – 2,9%.

Не все страхователи обязаны заполнять второй раздел. Он касается только глав фермерских или крестьянских хозяйств.

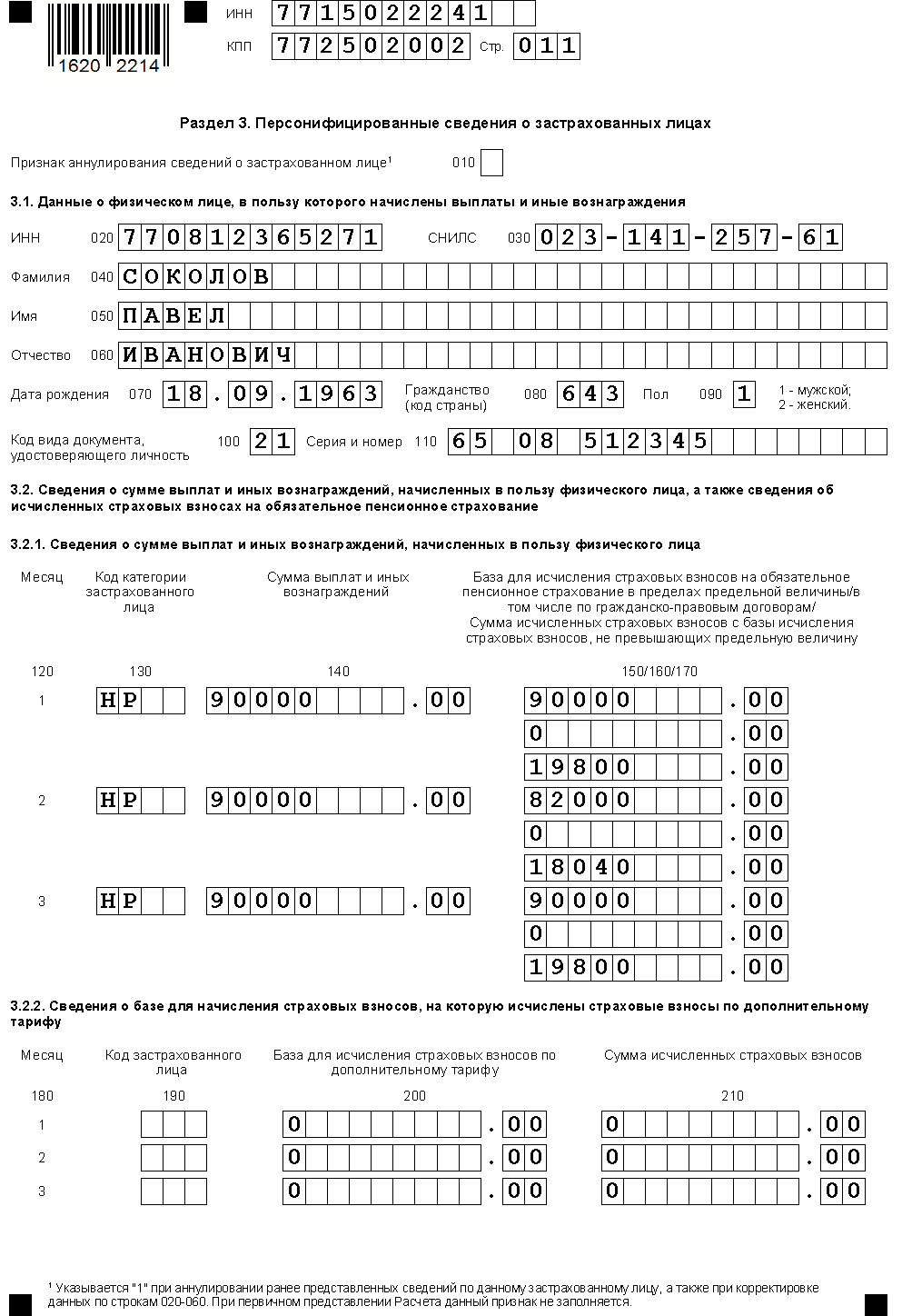

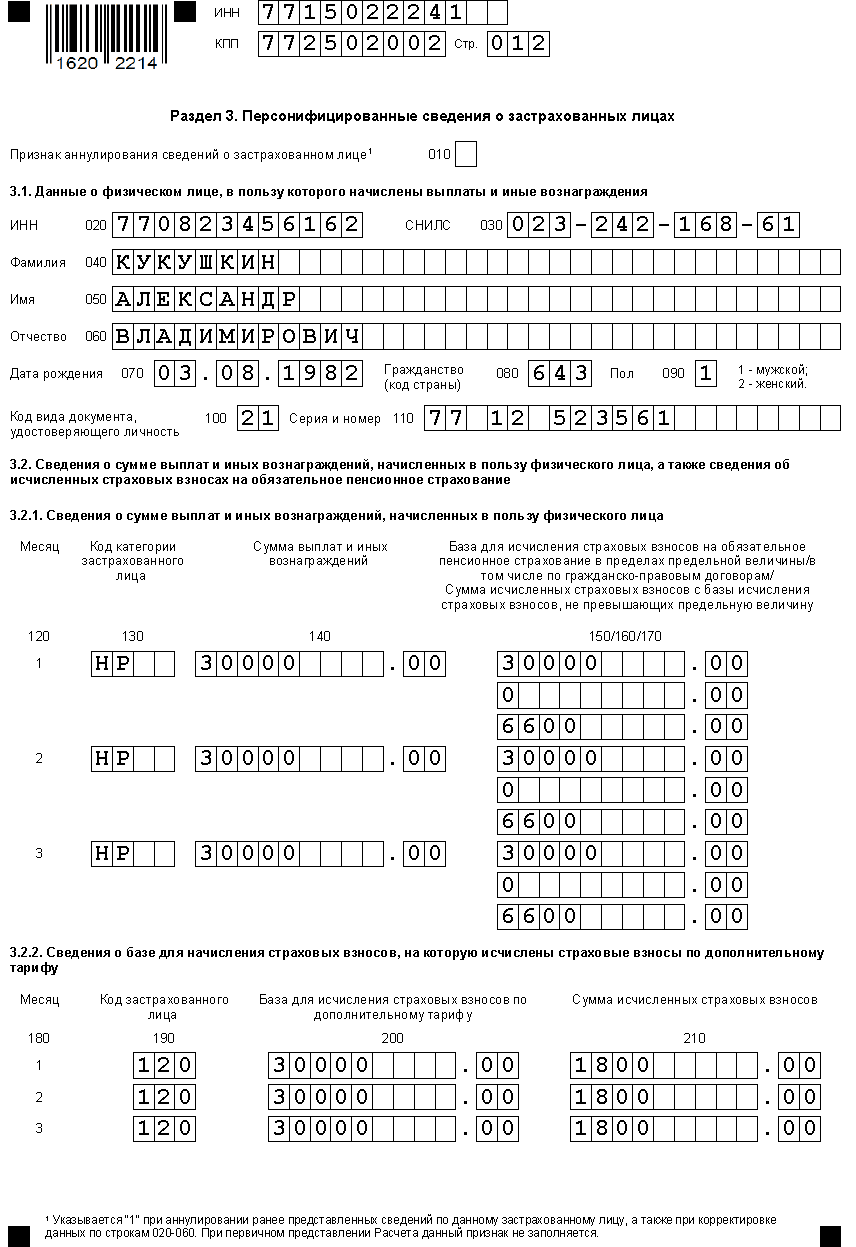

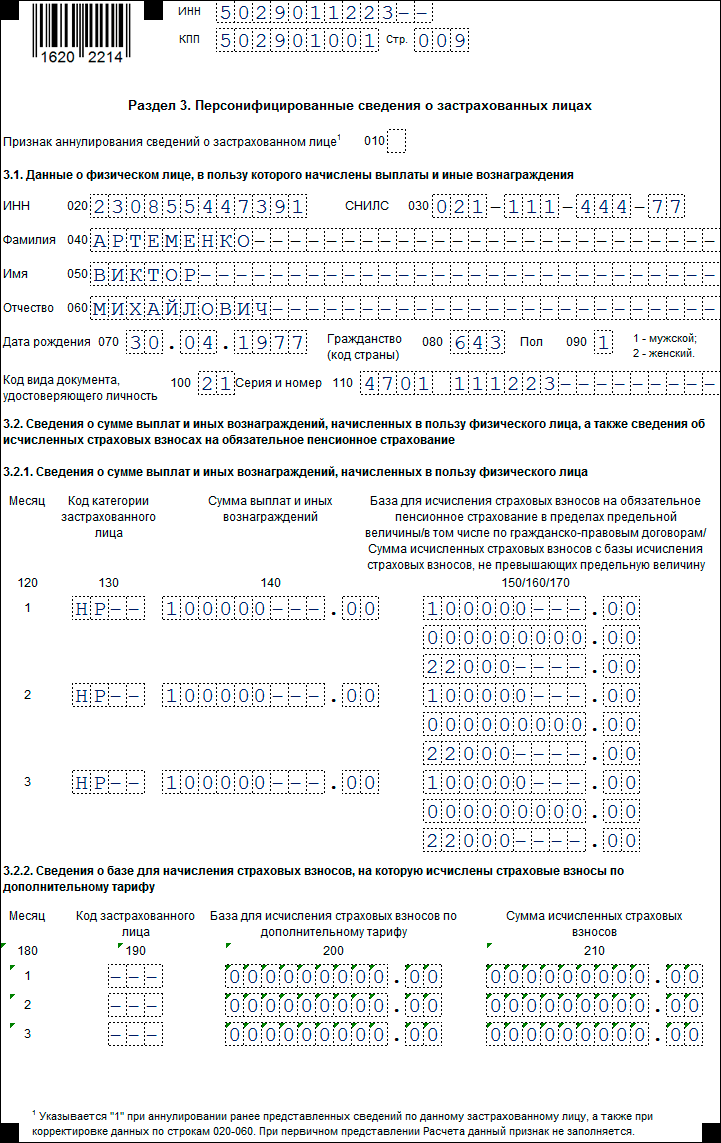

Раздел 3 содержит информацию о каждом застрахованном лице, за которого начисляются и уплачиваются взносы предприятием. Данные содержат персональные сведения и включают расчеты для взносов за каждое отдельное лицо. Наряду с разделами подлежит заполнению и титульный лист, на котором указываются данные об организации, количестве листов и сведения об отчетном периоде. На каждой странице расчета указывается ИНН и КПП страхователя.

Порядок заполнения и сдачи РСВ

Подробная инструкция по заполнению расчета со всеми приложениями приведена в приказе ФНС от 18.09.19 № ММВ-7-11/470@. Скачать эту инструкцию можно в конце страницы.

Повреждение страниц расчета и корректировка записей в нем не допускаются. При заполнении в бумажном варианте надо использовать печатные буквы, написанные черными или синими чернилами. Если расчет заполняется на компьютере, то при последующей его распечатке на принтере допускается отсутствие обрамления знакомест и прочерков для незаполненных (пустых) знакомест. В общем, правила оформления практически ничем не отличаются от оформления других документов, предназначенных для подачи в налоговую службу. Разрешено подавать расчет в двух вариантах: на бумажном носителе либо в электронной форме. Но первый вариант разрешен только организациям с численностью до 10 сотрудников включительно. Обратите внимание на изменения — раньше разрешалось до 25 сотрудникам. В этом случае расчет можно принести лично или отправить по почте заказным письмом.

Очень важным моментом при расчете является то, чтобы чтобы данные раздела 1 и раздела 3 совпадали. При выявлении несовпадения налоговики отчет не примут.

По срокам сдачи нет различия в том, в какой форме сдается отчетность. Для письменного и электронного варианта установлен один срок — 30 число месяца, следующего за отчетным периодом (ст. 431 НК РФ). В 2020 году эти сроки распределились следующим образом:

- За первый квартал – 30 апреля.

- За полугодие – 30 июля .

- За 9 месяцев – 30 октября.

- За 2020 год – 01 февраля 2021 года.

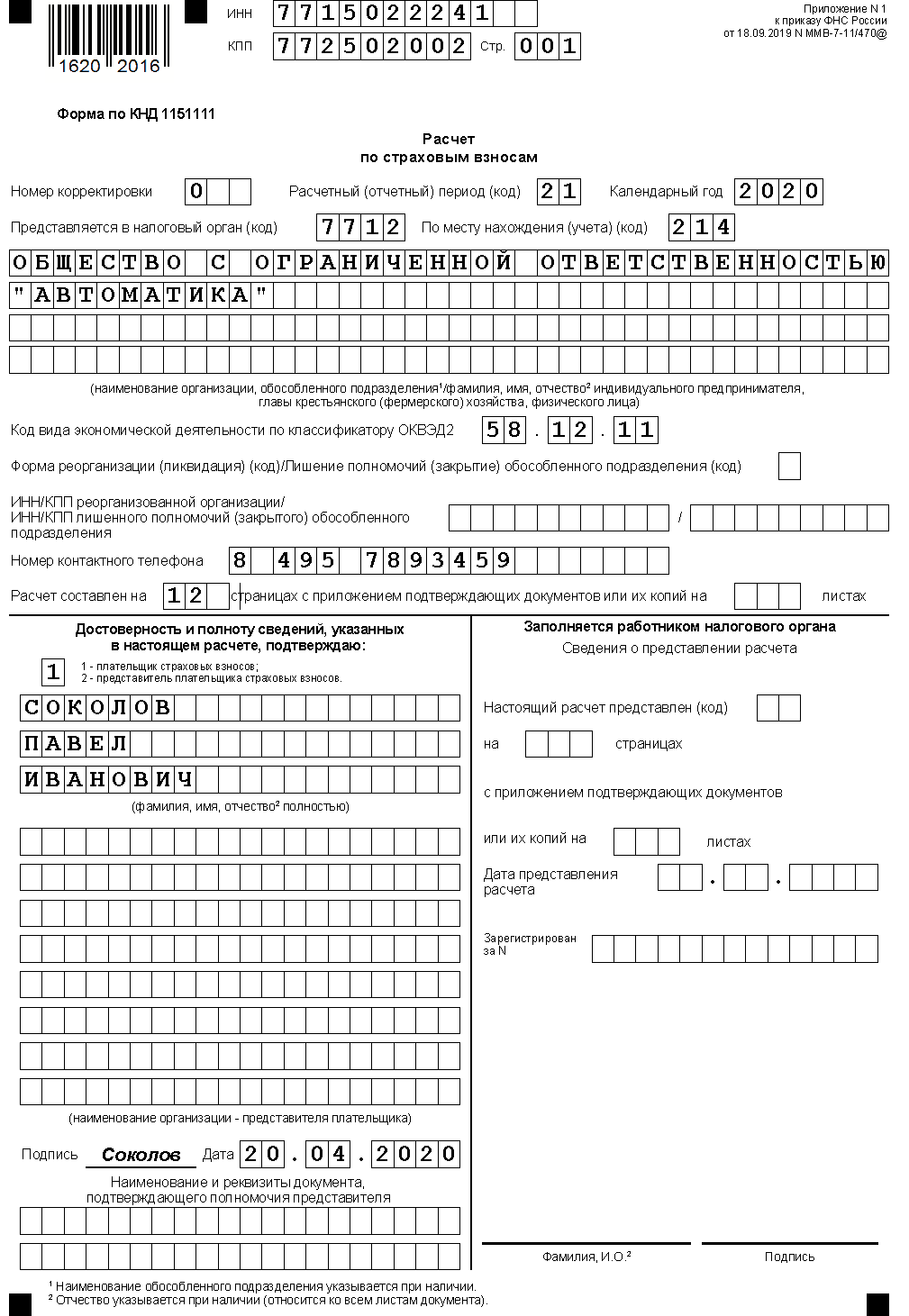

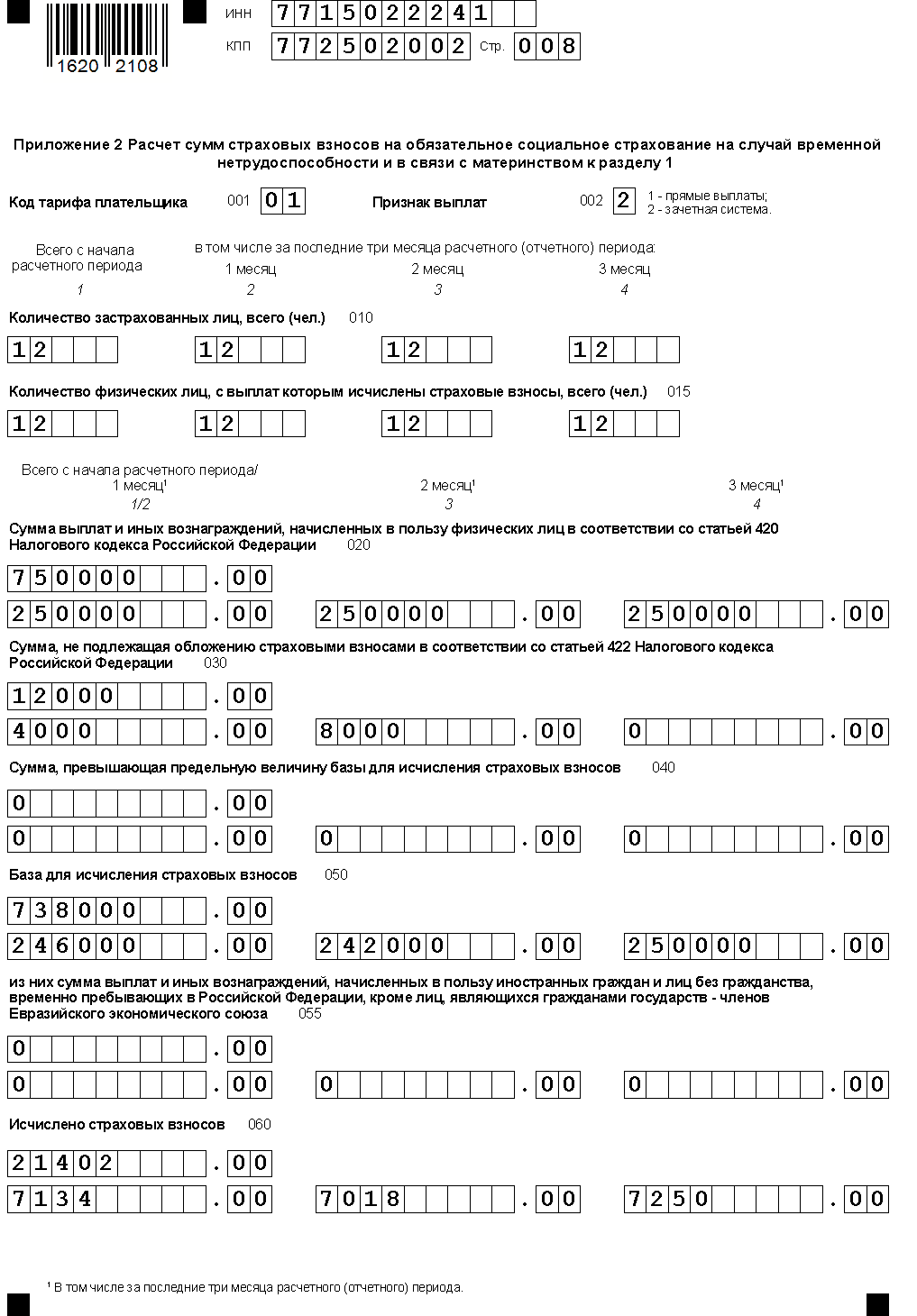

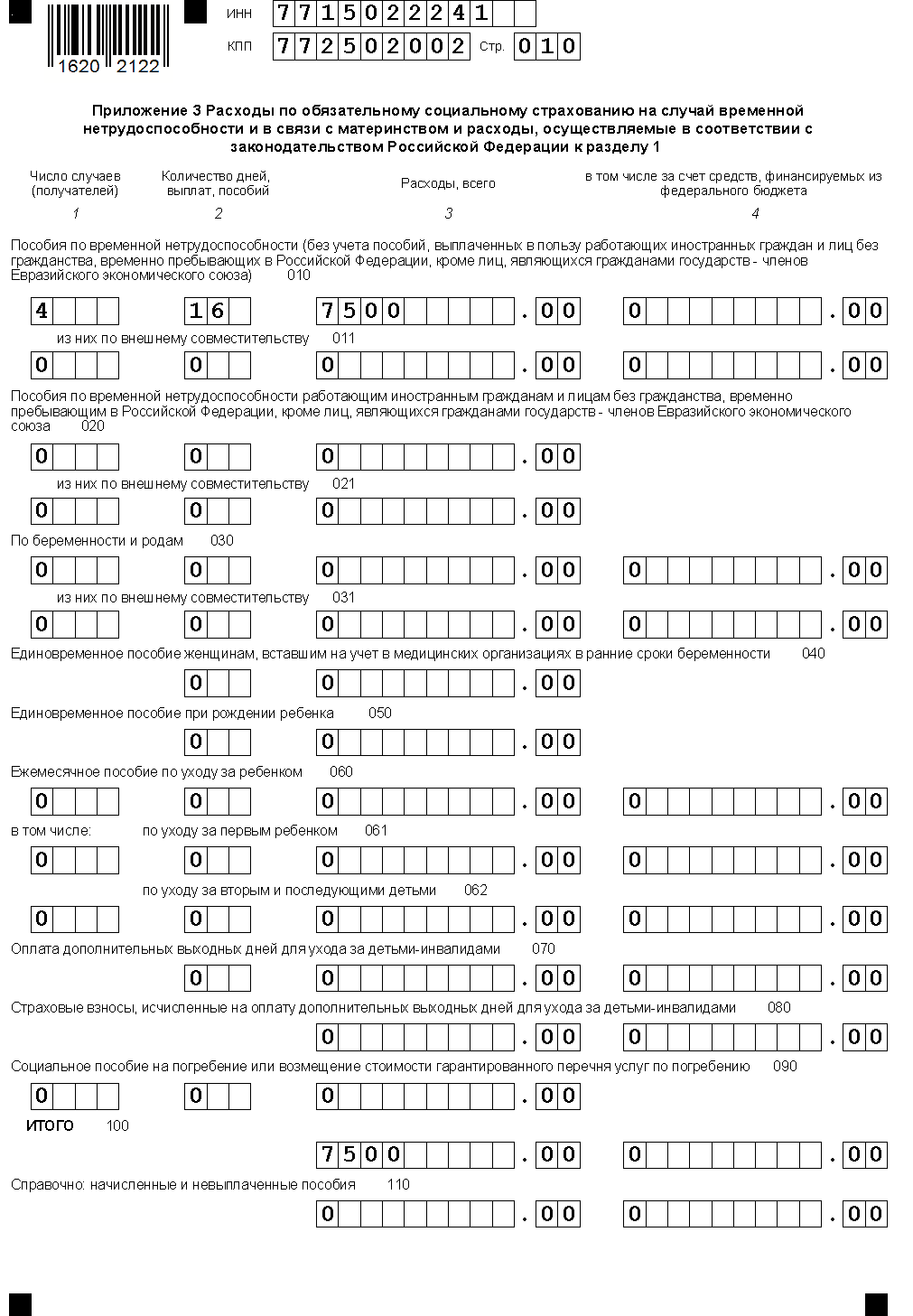

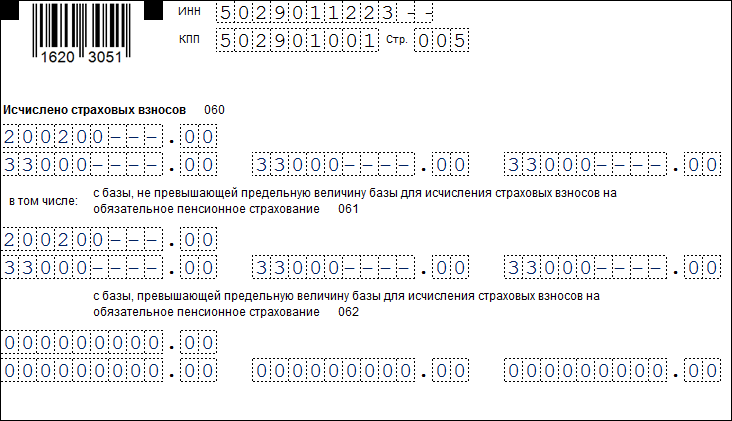

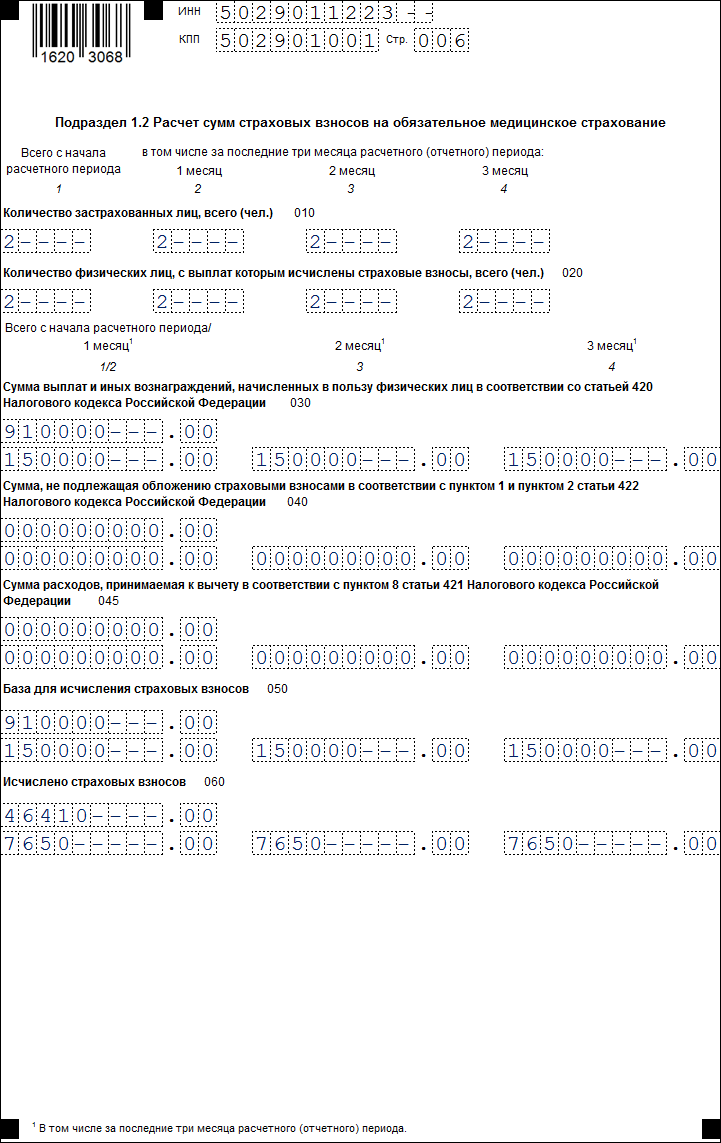

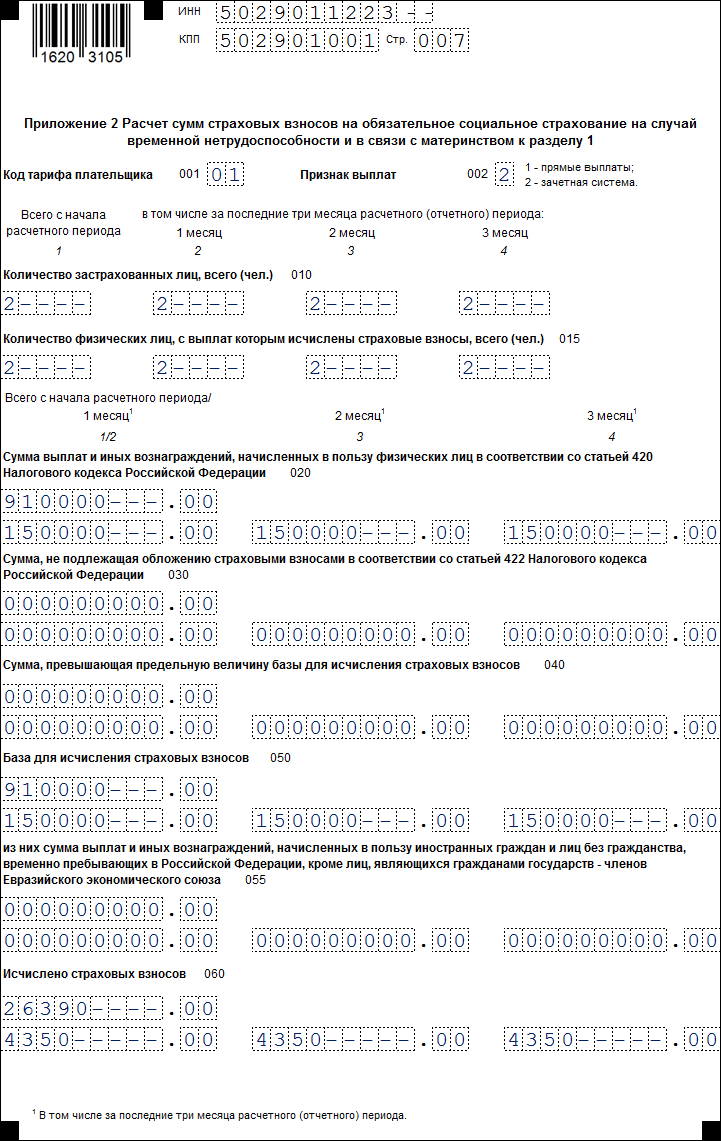

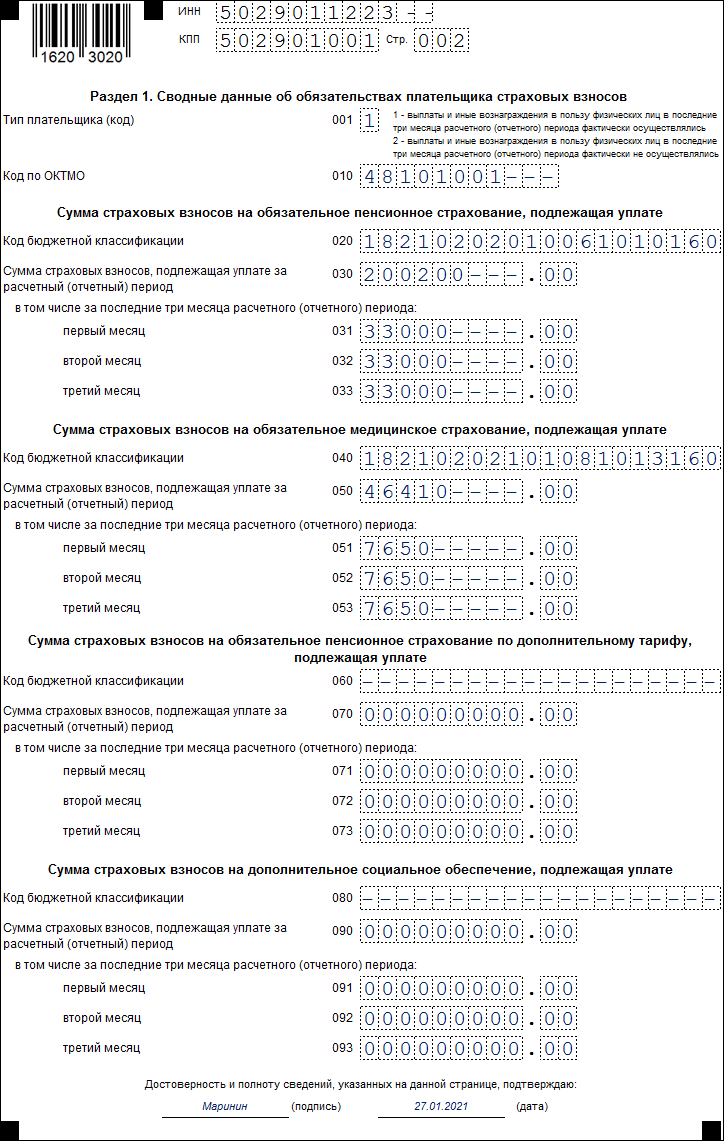

Ниже представлен расчет по страховым взносам за 1 квартал 2020 года: образец заполнения для организации на общей системе налогообложения.

Скачать Образец заполнения расчета по страховым взносам за Ⅰ кв. 2020 г. для организации в формате PDF .

В качестве исходных данных для расчета используем следующие:

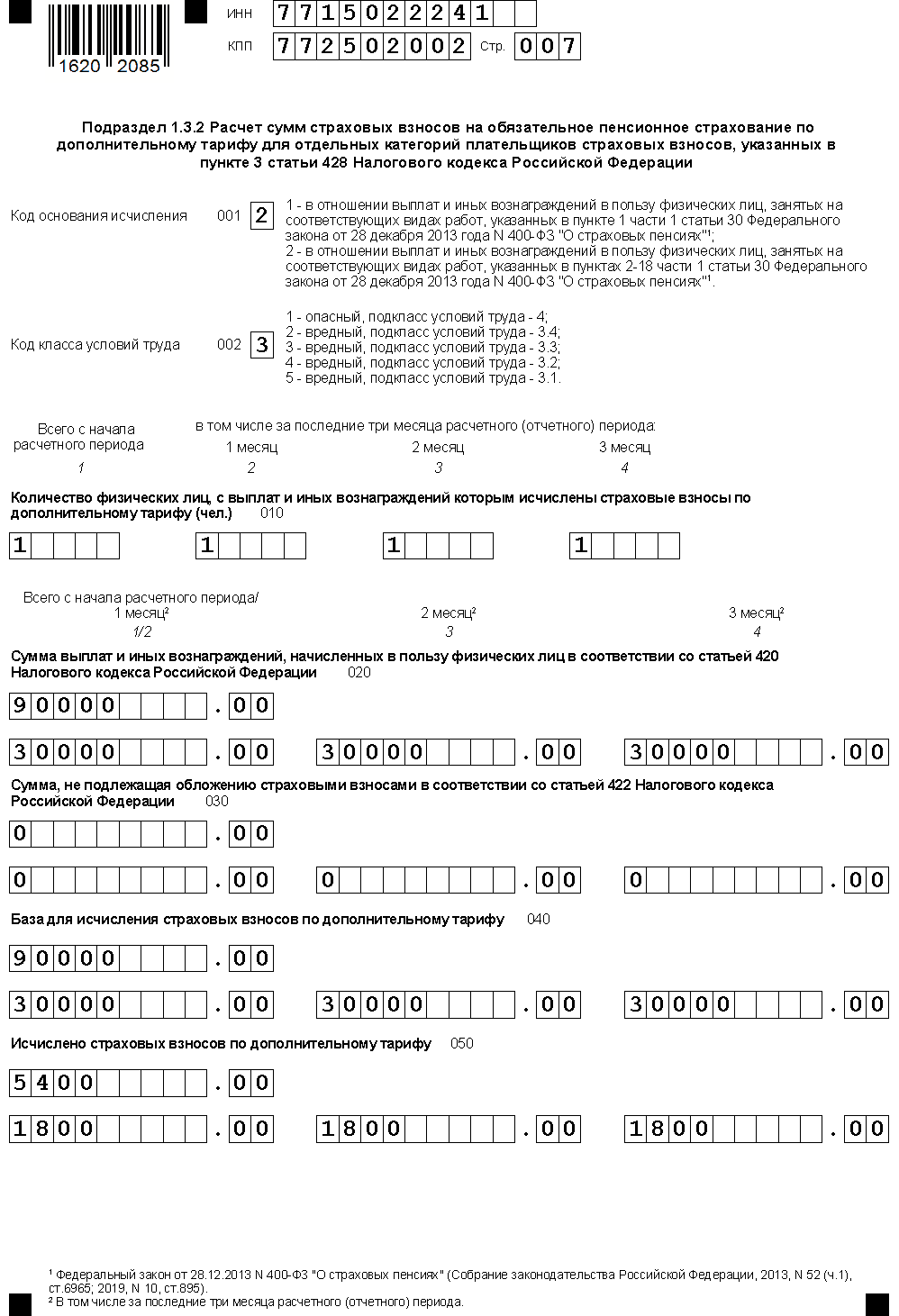

Среднесписочная численность сотрудников организации составила 12 человек. Один из сотрудников – Кукушкин А.В. — работает в тяжелых условиях , относящихся к списку 2, утвержденному постановлением Кабинета Министров СССР от 26 января 1991 № 10. Этот факт отражен в разделе 3 на стр.15

Организация в Ⅰ кв. оплатила 4 больничных листа за 16 дней болезни.

В Ⅰ кварт. были осуществлены выплаты, приведенные ниже :

- в 1 месяце квартала выплаты всего: 250000 р., в том числе не облагаемые страхвзносами — 4000 р.

- во втором месяце квартала выплаты всего: 250000 р., в том числе не облагаемые страхвзносами — 8000 р.

- в третьем месяце квартала выплаты всего: 250000 р., в том числе не облагаемые страхвзносами — 0 р.,

- Всего за квартал : 750000 р., в том числе не облагаемые страхвзносами — 12000 р.

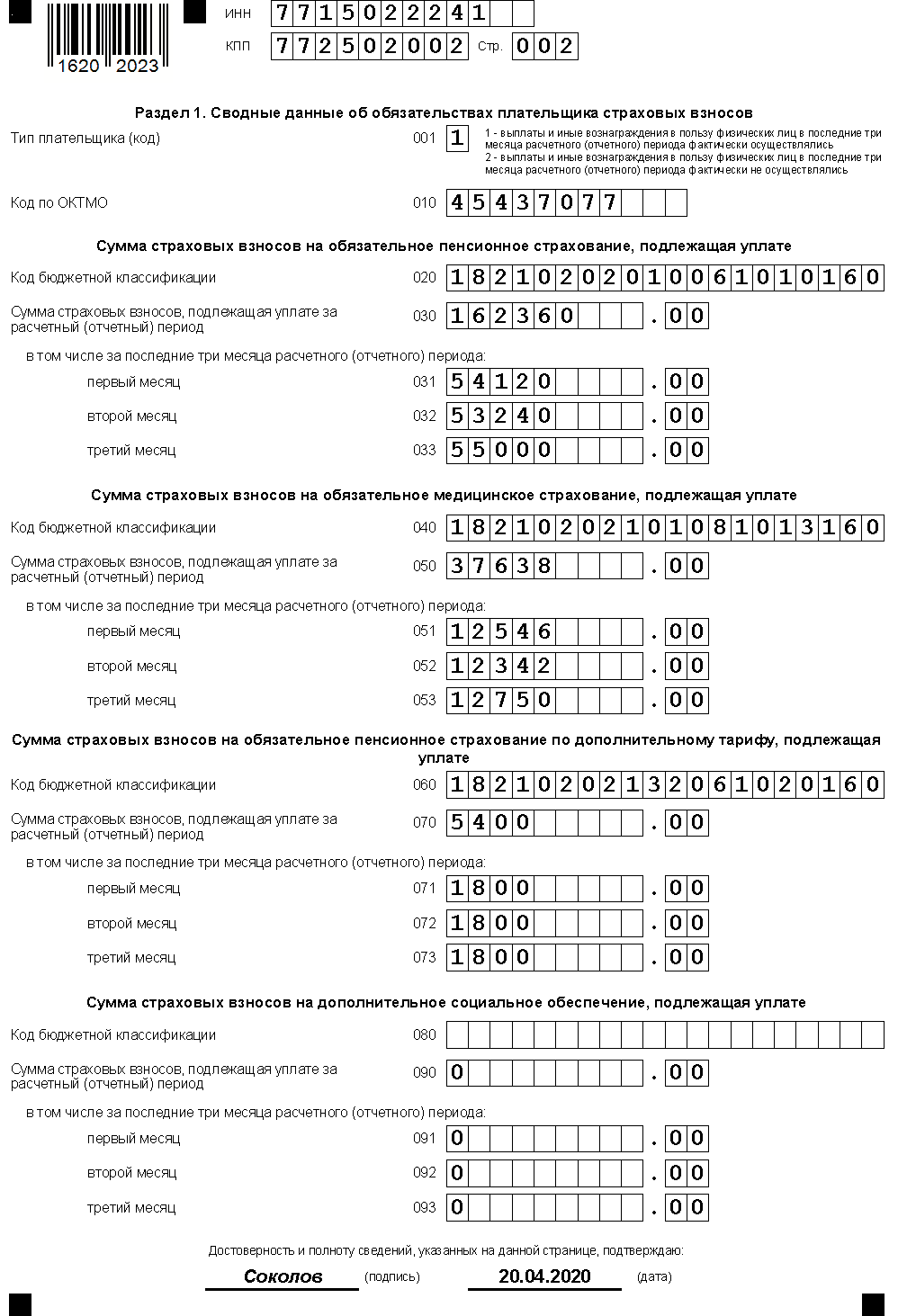

Суммы начисленных страховых взносов отражены в таблице:

|

Страховые взносы |

В ПФР , руб. |

В ФСС, руб. |

В ФФОМС , руб. |

|---|---|---|---|

|

ИТОГО, и в том числе за: |

162360 |

21 402 |

37 638 |

|

1 месяц |

54120 |

7134 |

12 546 |

|

2-й месяц |

53240 |

7018 |

12 342 |

|

3-й месяц |

55000 |

7250 |

12750 |

По дополнительному тарифу на финансирование страховой части трудовой пенсии (6%) начислено :

|

Фамилия |

В Пенсионный фонд РФ по дополнительному |

|---|---|

|

Кукушкин, всего, и в том числе за: |

5400 (90000 х 6%) |

|

1-й месяц |

1800 (30000 х 6%) |

|

2-й месяц |

1800 (30000 х 6%) |

|

3-й месяц |

1800 (30000 х 6%) |

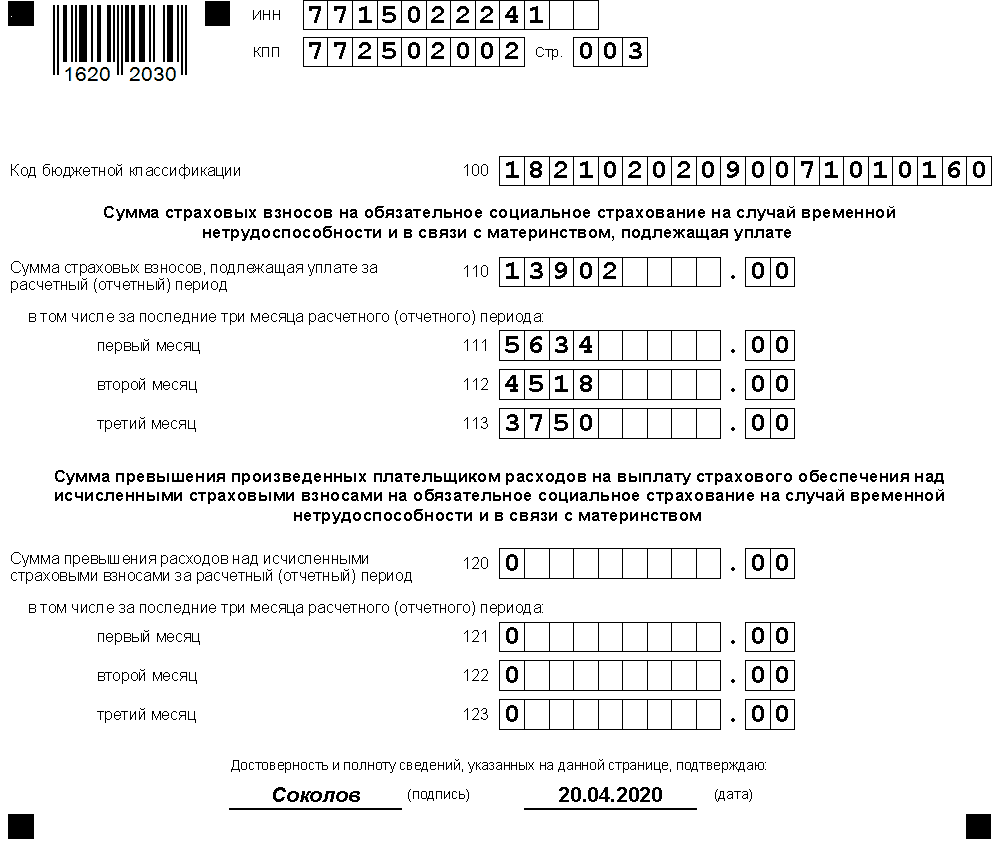

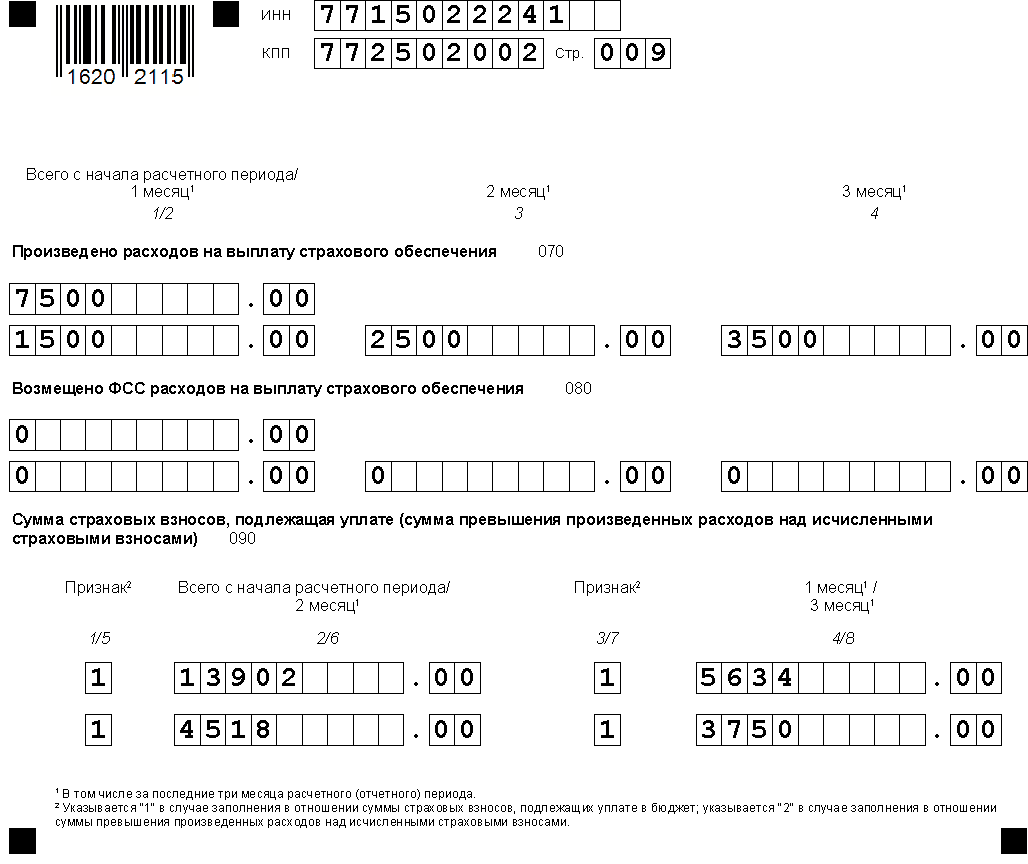

Компанией были произведены расходы на обязательное социальное страхование (руб.):

|

Месяц |

Вид |

Сумма |

Возмещено |

|

1 месяц квартала |

Пособие по |

1500 |

0 |

|

2-й месяц квартала |

Пособие по |

2500 |

0 |

|

3-й месяц квартала |

Пособие по |

3500 |

0 |

|

Итого за кв. |

7500 |

0 |

Сумма страховых взносов в фонд социального страхования к уплате составила в последнем квартале:

|

Месяц |

Сумма, руб. |

|

1-й мес. кварт. |

5634 (7134 – 1500 + 0) |

|

2-й мес. кварт. |

4518 (7018 – 2500 + 0) |

|

3-й мес. кварт. |

3750 (7250 – 3500 + 0) |

|

Итого за кв. |

13902 (21402 – 7500 + |

Образец расчета по страховым взносам представлен за Ⅰкв. 2020 года и в нем отражены выплаты и начисления за период январь-март.

Следует обратить внимание на то, что в качестве примера раздел 3 заполнен только на двух сотрудников, но при сдаче отчета он должен быть заполнен на всех застрахованных лиц.

Пример заполнения расчета по страховым взносам год выглядит следующим образом:

Ещё Пример расчета по страховым взносам за 1 кв. 2020 года.

Образец заполнения декларации по ЕНВД в ФНС за Ⅰ кварт. 2020 года

При заполнении расчета по страховым взносам нужно учитывать коды бюджетной классификации (кбк) на 2020 год.

Посмотреть новые кбк по страховым взносам на 2020 год можно здесь.

С начала 2020 года в силу вступают положения Приказа ФНС от 18.09.2019 № ММВ-7-11/470@, который утверждает новую форму расчета по страховым взносам (РСВ), заполнять его нужно уже за 1 квартал 2020 года.

За 4 квартал 2019 года отчитаться по страховым отчислениям перед налоговиками нужно по ранее действующей форме РСВ, утвержденной Приказом ФНС от 10.10.2016 № ММВ-7-11/551.

СОДЕРЖАНИЕ:

- Новая форма РСВ в 2020 году

- Изменения в бланке расчета по страховым взносам

- Правила, порядок и сроки подачи

- Изменения в бланке расчета по страховым взносам

В порядок исчисления страховых взносов в 2019 году внесены некоторые изменения, которые повлекли за собой необходимость корректировки действующей формы расчета. Если за 2019 год отчитаться работодатели должны еще по старой форме, то за 1 квартал 2020 уже подать следует обновленный бланк, где учтены все изменения.

ФНС утвердила не только новую форму расчета, но и обновила порядок его заполнения. Ниже можно скачать два бланк РСВ — действующий на 2019 и на 2020 год.

Подробное заполнение расчета за 4 кв. 2019, по данной ссылке можно в том числе скачать и образец заполнения расчета в отношении уплаты страховых взносов различного назначения.

Ниже даны ссылки на бесплатное скачивание бланков отчета по взносам.

Изменения в бланке расчета по страховым взносам

Изменений в расчете достаточно много, поэтому следует говорить не об изменении действующей формы РСВ, а о создании совершенного нового бланка.

|

Сведения о физ.лице |

Удален из новой формы расчета. |

|

Раздел 1 |

Добавлено поле 001 «Тип плательщика», указывается 1 или 2 в зависимости от того, были ли совершены выплаты доходов сотрудникам в последнем квартале.

Если выплат не было, то не было и страховых отчислений, расчет допускается подать в сокращенном виде (тит.лист, разд.1 и разд.3). Вместо 10 приложений теперь 9, отдельные основания использования сниженных ставок изменены. Из всех приложений исключено поле, где указывается суммарное значение за последние три месяца периода. |

|

Подраздел 1.1 |

В новую форму РСВ добавлено поле 045, где показываются расходы к вычету из облагаемой взносами базы на основании п.8 ст.421 НК РФ (выплаты по авторским договорам). |

|

Подраздел 1.2 |

По аналогии с подразделом 1.1 добавлено поле 045. |

|

Подраздел 1.3.2 |

Из нового бланка расчета убрано поле 002, где указывалось основание для применения доп.тарифа для пенсионных страховых взносов.

Соответственно, бывшее поле 003 поменяло номер на 002. Изменения в РСВ связано с прекращением возможности использовать результаты аттестации для установления класса опасности рабочего места. |

|

Подраздел 1.4 |

Название листа в новой форме изменено с «Подраздел 1.4» на «Приложение 1.1», при этом состав данной страницы не изменился, по-прежнему отражаются данные о страховых взносах на соц.обеспечение экипажей воздушных судов. |

|

Приложение 2 |

Добавлено новое поле 001 – код тарифа плательщика из прил.5 к порядку заполнения.

Добавлено поле 015 для указания количества сотрудников, с доходов которых рассчитаны страховые взносы на ВНиМ. Поменялись формулировки строк 020 и 030, добавлены ссылки на соответствующие статьи НК РФ. Убраны поля 051, 052 и 053, где отражались данные о выплатах фармацевтическими компаниями, летным экипажам и лицам на патенте. Номер поля 054 поменялся на 055. |

|

Приложение 5 |

Добавлено новое поле 060 для указания сведений из свидетельства о регистрации организации в форме резидента особой зоны. |

|

Приложение 6 |

В этом приложении новой формы РСВ приводятся показатели, ранее отражаемые в седьмом приложении (сниженные ставки по пп.7 п.1 ст.427 НК РФ). |

|

Приложение 7 |

Новое, отражаются данные о сниженных ставках для лиц из пп.15 п.1 ст.427 НК РФ (аниматоры). |

|

Приложение 8 |

Теперь показываются сведения, ранее отражаемые в прил.9 (cниженные ставки по пп.2 п.2 ст.425 НК РФ). |

|

Приложения 9 |

Приводится информация, ранее показываемая в прил.10. |

|

Раздел 3 |

Новое название поля 010. При первичной подаче поле не заполняется, при вторичной ставится «1».

Удалены следующие поля 020 – 050 (расчетный период, код, номер и дата). Удалены строки 160-189 (признак застрахованного лица). Из подраздела 3.2 новой формы РСВ удалены строки для отражения сведений о выплатах суммарно за последний квартал, сохранились строки для указания помесячных данных. |

В итоге можно сделать вывод, что новая форма расчета упрощена, сведений в нее нужно вносить меньше, чем в ранее действующий бланк РСВ. Однако, в целом, изменения, конечно, не кардинальные.

Правила, порядок и сроки подачи

Организациям и ИП, имеющим наемных сотрудников важно знать о следующих правилах:

- если есть работники, то нужно сдавать РСВ;

- даже если нет страховых отчислений в отчетном периоде, все равно нужно сдать РСВ;

- даже если в организации только один сотрудник — директор, все равно нужно сдать РСВ;

- если у ИП нет работников, то расчет не сдается;

- место подачи — отделение ФНС (для юрлиц — по адресу нахождения, для ИП — по адресу проживания);

- периодичность подачи — 4 раза в год для всех, кроме глав КФХ, которые отчитываются один раз в год;

- отчетные периоды — 1кв, 6мес., 9 мес., год;

- данные считаются в нарастающем порядке с начала года;

- сдавать нужно только заполненные листы расчета;

- заполняются только листы, по которым имеется информация;

- если страховые взносы не платились, то отчет нулевой;

- при числе сотрудников 25 и менее формат подачи РСВ любой;

- при числе сотрудников 26 и более форма только электронный.

Сроки подачи за все периоды одинаковы — до 30-го числа включительно следующего за периодом месяца.

За периоды 2020 года сроки сдачи расчета по страховым взносам следующие:

- 1кв. — 30 апр. 2020;

- 6мес. — 30 июл. 2020;

- 9 мес. — 30 окт. 2020;

- год — 1 фев. 2021 (перенос срока в связи с выпадением 30 янв. на субботу).

Страницы расчета, обязательные для представления всеми страхователями:

- титульный;

- первый раздел на двух листах (подведение итогов);

- первое приложение подраздела 1.1 первого раздела (о пенсионных взносах);

- первое приложение подраздела 1.2 первого раздела (о медицинских взносах);

- второе приложение первого раздела (о взносах на нетрудоспособность и материнство);

- третий раздел на двух листах на каждого трудящегося (персональные данные).

Расчет по страховым взносам (РСВ) сдают все работодатели по итогам отчетных периодов — 1 квартала, полугодия, 9 месяцев и по результатам работы за год. Разберемся, в какие сроки и на каком бланке нужно сдать РСВ за 2020 год, подробно остановимся на порядке заполнения этого отчета, а также расскажем о разъяснениях чиновников, помогающих заполнить расчет.

Кто сдает РСВ за 2020 год

Сдать РСВ за 2020 год должны работодатели, осуществляющие выплаты:

- сотрудникам, работающим по трудовым договорам (независимо от срока действия договора);

- лицам, с которыми заключены договоры ГПХ;

- авторам произведений по договорам авторского заказа;

- «физикам» по договорам об отчуждении исключительного права на некоторые результаты интеллектуальной деятельности, издательским лицензионным договорам, лицензионным договорам о предоставлении права использования результатов интеллектуальной деятельности.

Сдают РСВ следующие работодатели:

- организации;

- обособки российских организаций, самостоятельно выплачивающие доход своим работникам и платящие с него взносы в бюджет;

- обособки иностранных организаций, работающие на территории России;

- ИП;

- главы КФХ;

- физлица без статуса ИП.

Нулевой РСВ сдают:

- единственные учредители, работающие одновременно гендиректорами (Письмо Минфина от 18.06.2018 № 03-15-05/41578);

- организации или ИП, если в отчетном периоде у них не было деятельности и выплат сотрудникам (Письмо ФНС от 03.04.2017 № БС-4-11/6174);

- главы КФХ при отсутствии сотрудников и деятельности (Письмо ФНС от 25.12.2017 № ГД-4-11/26372@).

ИП, адвокаты, частные нотариусы, у которых нет наемных работников, расчет по страховым взносам не сдают.

Новый бланк РСВ: что изменилось и когда применять

РСВ за 2020 год нужно оформлять на обновленном бланке. Изменения внесены Приказом ФНС от 15.10.2020 № ЕД-7-11/751@ в Приказ ФНС от 18.09.2019 № ММВ-7-11/470@, утверждающий действующую форму расчета.

Что поменялось в обновленном РСВ:

- на титульном листе появилось поле для указания среднесписочной численности (ст. 80 НК РФ).

Появление в обновленном бланке РСВ поля «Среднесписочная численность» связано с отменой с 01.01.2021 отдельной отчетной формы «Сведения о среднесписочной численности работников за предшествующий календарный год». Отдельный отчет со сведениями о численности за 2020 год сдавать не нужно (Приказ ФНС от 15.10.2020 № ЕД-7-11/752@).

- в состав формы включено новое приложение 5.1 «Расчет соответствия условиям применения пониженного тарифа страховых взносов плательщиками, указанными в подпункте 3 (подпункте 18) пункта 1 статьи 427 НК РФ» к Разделу 1, что связано с введением пониженных тарифов взносов для IT-компаний. Это приложение применяется начиная с отчетности за 1 квартал 2021 года;

- приложение № 5 Порядка заполнения РСВ дополнено новыми кодами тарифов плательщика страховых взносов (20, 21 и 22):

| 20 | Плательщики страховых взносов, признаваемые субъектами малого или среднего предпринимательства в соответствии с Федеральным законом от 24.07.2007 № 209-ФЗ |

| 21 | Плательщики страховых взносов, применяющие пониженные тарифы страховых взносов в соответствии с Федеральным законом от 08.06.2020 № 172-ФЗ |

| 22 | Плательщики страховых взносов, осуществляющие деятельность по проектированию и разработке изделий электронной компонентной базы и электронной (радиоэлектронной) продукции |

- В приложение № 7 “Коды категории застрахованного лица” включены коды МС, КВ и ЭКБ:

|

МС |

Физические лица, которым с части выплат и вознаграждений, определяемой по итогам каждого календарного месяца как превышение над величиной минимального размера оплаты труда, установленного федеральным законом на начало расчетного периода, исчисляются страховые взносы плательщиками, признаваемыми субъектами малого или среднего предпринимательства в соответствии с Федеральным законом от 24.07.2007 № 209-ФЗ |

| КВ | Физические лица, с выплат и вознаграждений которым исчисляются страховые взносы плательщиками в соответствии с Федеральным законом от 08. 06.2020 № 172-ФЗ |

| ЭКБ | Физические лица, с выплат и вознаграждений которым исчисляются страховые взносы организациями, осуществляющими деятельность по проектированию и разработке изделий электронной компонентной базы и электронной (радиоэлектронной) продукции |

- другие поправки.

Новый бланк РСВ за 2020 год Скачать

Срок сдачи РСВ за 2020 год

Расчет по страховым взносам представляют в ИФНС не позже 30 числа месяца, следующего за отчетным кварталом. Однако если крайний срок сдачи падает на выходной или праздник, он переносится на ближайший рабочий день (п. 7 ст. 6.1 НК РФ).

Срок сдачи РСВ за 2020 год — не позднее 30.01.2021. Это суббота (нерабочий день), а потому этот срок переносится на 01.02.2021.

Письма ФНС, помогающие заполнять РСВ в 2020 году

При заполнении РСВ в 2020 году помогут разъяснения ФНС:

| Письмо ФНС | Чем поможет |

| Письмо от 09.06.2020 № БС-4-11/9528@ | Разъясняет порядок заполнения приложений 1 и 2 к Разделу 1 РСВ компаниями из пострадавших от коронавируса отраслей, применяющих пониженные тарифы страховых взносов |

| Письмо от 02.04.2020 № БС-4-11/5624@ | Уточняет, как заполнить РСВ в ситуации, когда на дату представления уточненного расчета персональные данные (СНИЛС, фамилия, имя, отчество) изменились |

|

Поясняют порядок применения кодов тарифа и кодов категории застрахованного лица при заполнении расчета по страховым взносам субъектами СМП (до внесения соответствующих изменений в приложения № 5 и 7 к Порядку заполнения РСВ) |

|

Объясняют, как заполнять РСВ при применении в отчетном периоде нескольких тарифов страховых взносов, в том числе сколько приложений к Разделу 1 РСВ нужно заполнять плательщикам взносов ─ субъектам СМП |

| Письмо от 12.08.2020 № СД-4-3/12972@ | Разъясняет право плательщиков страховых взносов на применение пониженных тарифов по Закону от 01.04.2020 № 102-ФЗ при условии внесения сведений о них в реестр субъектов МСП вне зависимости от вида осуществляемой ими деятельности |

Требования к заполнению РСВ за 2020 год

Они указаны в Порядке заполнения этого отчета, утв. Приказом ФНС от 18.09.2019 № ММВ-7-11/470@ (в ред. Приказа ФНС от 15.10.2020 № ЕД-7-11/751@):

- Страницы расчета нумеруют в сквозном порядке, начиная с титульника.

- Сведения в РСВ вносят заглавными печатными буквами слева направо.

- При заполнении расчета вручную используют чернила черного, фиолетового или синего цветов.

- При заполнении РСВ на компьютере устанавливают шрифт Courier New высотой 16-18.

- Править ошибки с помощью замазки и прочих корректирующих средств недопустимо.

- Если РСВ формируете на бумаге, распечатайте каждый лист на отдельной странице.

- Распечатанный отчет не скрепляется, даже скрепками. Передавать его на проверку рекомендуется в отдельном файле.

- В полях, где отсутствуют количественные или суммовые показатели, указывают «0», в остальных пустующих строках и ячейках проставляют прочерк. Но если отчет заполняется с использованием программы, прочерки в пустых ячейках допускается не ставить.

Если у вас остались нерешенные вопросы, ответы на них вы можете найти в КонсультантПлюс.

Как сдавать РСВ — на бумаге или электронно?

Сдать РСВ за 2020 год можно несколькими способами (п. 10 ст. 431 НК РФ):

- На бумаге — если численность сотрудников не больше 10 чел.

Если в отчетном периоде вы платили доход максимум 10 работникам, расчет можно сдать как на бумаге, так и в электронной виде.

- В электронной форме — если численность сотрудников 11 чел. и более.

Если с января по декабрь 2020 года выплачивался доход более 10 сотрудникам, РСВ сдается исключительно в форме электронного документа, подписанного ЭЦП. В ИФНС он направляется по телекоммуникационным каналам связи (ТКС) через операторов электронного документооборота.

Состав РСВ за 2020 год

РСВ, сдаваемый по итогам 2020 года, состоит из 3 разделов и приложений к ним. Но все их заполнять не нужно. Обязательны для включения в расчет:

- титульный лист;

- Раздел 1 «Сводные данные об обязательствах плательщика страховых взносов»;

- подраздел 1.1 приложения № 1 к Разделу 1 «Расчет сумм взносов на обязательное пенсионное страхование»;

- подраздел 1.2 приложения № 1 к Разделу 1 «Расчет сумм взносов на обязательное медицинское страхование»;

- приложение № 2 к Разделу 1 «Расчет сумм страховых взносов на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством к разделу 1»;

- Раздел 3 «Персонифицированные сведения о застрахованных лицах».

Порядок заполнения листов РСВ следующий: титульный лист, Раздел 3 (на каждого работника), приложения к Разделу 1, Раздел 1.Остальные листы РСВ заполняются при необходимости:

| Раздел или приложение РСВ | Кто и в каком случае заполняет |

| Раздел 2 и приложение 1 к Разделу 2 | Включаются в состав РСВ главами КФХ |

|

Включаются в РСВ при применении плательщиками соответствующих тарифов страховых взносов |

| Приложения 3 и 4 к Разделу 1 | Включаются в РСВ при произведении плательщиками расходов на выплату страхового обеспечения по обязательному соцстрахованию на случай ВНиМ |

В обновленный расчет включено новое приложение 5.1 “Расчет соответствия условиям применения пониженного тарифа страховых взносов плательщиками, указанными в подпункте 3 (подпункте 18) пункта 1 статьи 427 НК РФ” к Разделу 1. Начиная с отчетного периода за первый квартал 2021 года его заполняют компании, осуществляющие деятельность в области информационных технологий, деятельность по проектированию и разработке изделий электронной компонентной базы и электронной (радиоэлектронной) продукции и применяющие пониженные тарифы страховых взносов.

Установлено также, что приложение 5 к разделу 1 заполняется IT-организациями, применяющими пониженные тарифы, установленные пп. 1.1 пункта 2 статьи 427 НК РФ, и применяется для расчетного периода 2020 года.

Как заполнить РСВ, если применяете несколько тарифов

Работодатели-субъекты МСП могут применять одновременно два тарифа: общеустановленный к выплатам в пределах МРОТ и пониженный 15% к выплатам сверх этой величины (подп. 2, 5, 7 п. 2 ст. 427 НК РФ).

При применении нескольких тарифов одновременно в состав РСВ необходимо включить (Письмо ФНС от 27.07.2020 № БС-4-11/12050):

- подразделы приложения 1 и приложения 2 к Разделу 1 по коду тарифа плательщика «01», «20»;

- подразделы приложения 1 и приложения 2 к Разделу 1 по иным кодам тарифа в связи с применением пониженных тарифов взносов в соответствии со ст. 427 НК РФ.

Порядок применения кодов разъяснен в Письме ФНС от 07.04.2020 № БС-4-11/5850@:

- в поле 001 «Код тарифа плательщика» приложения 1 (в отношении взносов на ОПС и ОМС) и в приложении 2 (по взносам на ОСС) Раздела 1 отражается код тарифа «20»;

- в графе 130 подраздела 3.2.1 для указания кода категории физлица, с выплат которому свыше МРОТ взносы исчислены по пониженным тарифам, применяются следующие буквенные коды:

| Код категории физлица | Расшифровка |

| МС | Лица, застрахованные в сфере ОПС |

| ВЖМС | Застрахованные в сфере ОПС иностранные граждане и лица без гражданства, временно проживающие в РФ, а также лица, которым предоставлено временное убежище |

| ВПМС | Застрахованные в сфере ОПС иностранные граждане и лица без гражданства кроме высококвалифицированных специалистов), временно пребывающие на территории РФ |

Обозначение кодов тарифа:

- код «01» ─ основной тариф;

- код «20» ─ тариф 15%.

Также существуют и другие пониженные тарифы, применяемые к выплатам отдельным категориям сотрудников.

Если вы применяете одновременно несколько тарифов, в РСВ включайте столько приложений 1 (или отдельных подразделов приложения 1) и приложений 2 к разделу 1, сколько тарифов применялось в течение периода.

Заполняем титульный лист

Порядок заполнения титульного листа РСВ

| Строка | Что указывают |

| ИНН | ИНН в соответствии со свидетельством о постановке на налоговый учет.

Так как ИНН юрлиц на 2 знака короче, чем ИНН предпринимателей, в оставшихся ячейках поставьте прочерки |

| КПП |

|

| Номер корректировки | Если расчет сдаете впервые за 2020 год, поставьте «0 – -».

Если составляете уточненку, поставьте «1- -», «2- – » и т. д. (в зависимости от того, какую корректировку по счету сдаете) |

| Расчетный (отчетный) период (код) | Код периода, за который сдается отчет. Для РСВ за год вносим код «34».

Если расчет сдается по итогам года, но в связи с реорганизацией (ликвидацией) компании, укажите код «90», при снятии с учета ИП или главы КФХ — код «86». Коды остальных периодов указаны в приложении № 3 к Порядку заполнения (они представлены в таблице ниже) |

| Календарный год | Год того периода, за который сдаете расчет — 2020 |

| Представляется в налоговый орган (код) | Код ИФНС, в который сдаете расчет |

| По месту нахождения (код) |

Эти коды приведены в приложении № 4 к Порядку заполнения |

| «Наименование организации, ОП…» |

|

| Среднесписочная численность (чел.) | Указывается среднесписочная численность, определяемая в порядке, устанавливаемом федеральным органом исполнительной власти, уполномоченным в области статистики. |

| Код по ОКВЭД2 | Код основного вида деятельности работодателя заполняется согласно Общероссийскому классификатору видов экономической деятельности (ОКВЭД2). |

| Форма реорганизации (ликвидация) (код)/Лишение полномочий (закрытие) обособленного подразделения (код)” | Указывается код реорганизации (ликвидации), лишения полномочий (закрытия) обособленного подразделения в соответствии с Приложением № 2 к Порядку заполнения РСВ.

Показатель “Лишение полномочий (закрытие) обособленного подразделения (код)” заполняется плательщиками в случае необходимости представления уточненного РСВ за обособленное подразделение, которое ранее было наделено полномочиями по начислению выплат и вознаграждений в пользу физических лиц, а к моменту представления уточненного РСВ произошло лишение полномочий. |

| «ИНН/КПП реорганизованной организации” и “ИНН/КПП лишенного полномочий (закрытого) обособленного подразделения” | Поля заполняются в соответствии с п. 3.3 и 3.4 Порядка заполнения РСВ. |

| Номер контактного телефона | Укажите в следующем формате: «8 пробел код пробел номер».

Например: «8 917 2002010» |

| Расчет составлен | Общее количество листов, из которых состоит РСВ. Незаполненные страницы к расчету не прикладывают |

| С приложением подтверждающих документов | Заполняют, только если к РСВ приложены какие-либо документы: например, доверенность на представителя. В других случаях в этой строке ставят прочерки |

| Достоверность и полноту…. |

|

| ФИО полностью |

|

| Наименования документа…. | Наименование и реквизиты документа, на основании которого действует представитель.

Например: «Доверенность № 1 от 18.01.2021» |

Доверенность на подпись бухгалтерской и статистической отчетности не дает право уполномоченному лицу подписывать РСВ. Расчет по взносам относится к налоговой отчетности, и как отдельный вид отчетности должен прописываться в доверенности (Письмо ФНС от 18.11.2019 № БС-4-11/23406@).

Заполняем Раздел 3

Заполняется в отношении всех работников, которым в отчетном периоде 2020 года делались выплаты в рамках трудовых и гражданско-правовых договоров.

Порядок заполнения Раздела 3 РСВ

| Строка | Что указывают |

| 010 | Признак аннулирования сведений о застрахованном лице (указывается «1» при аннулировании ранее поданных сведений по данному застрахованному лицу, а также при корректировке данных по строкам 020-060).

При первичном заполнении РСВ данное поле не заполняют |

| 020-070 | Данные о работнике: ИНН, СНИЛС, ФИО, дата рождения |

| 080 | Код страны, гражданином которой является работник. Для РФ — код «643». Перечень кодов для других стран приведен в Общероссийском классификаторе стран мира (ОКСМ).

Если у работника нет гражданства, указывают код страны, которая выдала ему документ, удостоверяющий личность |

| 090 |

|

| 100 | Код документа, удостоверяющего личность:

* Полный перечень кодов см. ниже |

| 110 | Паспортные данные сотрудника. Знак № не ставят (номер от серии отделяют пробелом) |

| 120 | Номера трех месяцев последнего квартала: 1, 2, 3 |

| 130 | Код категории застрахованного лица. Уточнить его можно в приложении № 7 к Порядку заполнения (например, «НР» обозначает лиц, на которых распространяется обязательное пенсионное страхование, включая тех, кто занят на рабочем месте с особыми (тяжелыми и вредными) условиями труда, за которых уплачиваются страхвзносы по основному тарифу) |

| 140 | Сумма выплат в отношении сотрудника помесячно |

| 150 | База по взносам на ОПС в пределах лимита (1 292 000 руб. в 2020 году) |

| 160 | Сумма выплат по договору ГПХ (если они были) |

| 170 | Сумма взносов с базы, не превышающей лимит в 1 292 000 руб. (для ОПС) |

Блок 3.2.2 заполняют, только если в отчетном периоде 2020 года осуществлялись выплаты, облагаемые взносами на ОПС по доптарифу.

Если реквизит «ИНН физлица» в Разделе 3 оставить незаполненным (прочеркнуть), налоговики должны принять такой РСВ (Письмо ФНС от 04.06.2020 № БС-3-11/4312@). Подобная ситуация может возникнуть, если у работника нет ИНН или работодатель не уверен в правильности имеющейся информации. Напомним также, что уточнить ИНН работника можно при помощи онлайн-сервиса на сайте ФНС.

Заполняем приложение № 1 к Разделу 1

Всеми работодателями заполняются два подраздела приложения № 1:

- 1.1 — здесь производится расчет суммы взносов на ОПС;

- 1.2 — в нем показывается расчет взносов на ОМС.

Подраздел 1.3 заполняйте, если в отчетном периоде 2020 года вы платили взносы по доптарифам на ОПС и соцобеспечение отдельных категорий сотрудников.

Заполняем подраздел 1.1 приложения № 1

Правила заполнения подраздела 1.1 приложения № 1 РСВ

| Строка | Что указывают |

| 001 | Код тарифа плательщика взносов. Узнать его можно в приложении № 5 к Порядку заполнения. |

| 010 | Слева направо — общее количество застрахованных сотрудников независимо от того, получали ли они доход в отчетном периоде:

|

| 020 | Слева направо — количество сотрудников, которым выплачивался доход, облагаемый взносами на ОПС:

|

| 021 | Если в течение отчетного квартала доход сотрудников превысил предельную базу по взносам, покажите их количество в графах этой строки.

В 2020 году предельная база по взносам на ОПС — 1 292 000 руб. |

| 030 | Сумма выплат сотрудникам, облагаемая взносами на ОПС:

В эту строку не включают выплаты, которые не являются объектом обложения страхвзносами: дивиденды, материальную выгоду, выплаты по договорам аренды или при продаже имущества (Письмо ФНС от 08.08.2017 № ГД-4-11/15569@, Письмо Минздравсоцразвития от 19.05.2010 № 1239-19). |

| 040 | Если какие-то выплаты в течение года не облагались взносами на ОПС, их отражают в графах этой строки в таком же порядке, как мы отразили взносы в стр. 030 |

| 045 | По этой строке показывают суммы:

|

| 050 | База по взносам за год и октябрь-декабрь 2020 года. Ее рассчитывают по формуле: стр. 030 — стр. 040 — стр. 045 |

| 051 | База по взносам, превышающая предельный лимит |

| 060 | Сумма исчисленных страховых взносов, рассчитанная по формуле: стр. 050 х тариф.

Стр. 060 = стр. 061 + стр. 062 |

| 061 | Сумма исчисленных за 2020 год страхвзносов с базы, не превышающей лимит 1 292 000 руб.

Рассчитывают по формуле: (050 — 051) х тариф |

| 062 | Сумма взносов, исчисленных с базы, превышающей предельную величину.

Рассчитывают по формуле: стр. 051 х на тариф |

Заполняем подраздел 1.2 приложения № 1

Подраздел 1.2 включает данные по взносам на ОМС. Заполняют его в том же порядке, что и подраздел 1.1. Так как предельной базы по взносам на медстрахование нет, то заполнить его легче, чем предыдущий.

Заполняем приложение № 2 к Разделу 1

В данном приложении рассчитывают взносы по ВНиМ. Взносы на травматизм в нем не отражают, поскольку они включаются в расчет 4-ФСС.

Порядок заполнения приложения № 2 к Разделу 1

| Поле, строка | Что указывают |

| Поле 001 | Применяемый код тарифа (согласно приложению № 5 к Порядку заполнения РСВ) |

| Поле 002 | «1» — если пособие работникам выплачивает ФСС минуя работодателя (прямые выплаты). «2» — если пособие по ВНиМ выплачивает работодатель с зачетом средств от ФСС (зачетная система) |

| Стр. 010 | Общее количество застрахованных лиц за 2020 год и отдельно по каждому месяцу 4-го квартала.

Физлиц, с которыми заключены договоры ГПХ, в этой строке не учитывают. Исполнителей по ГПД отражают здесь, только если с их дохода платятся взносы на ВНиМ, и это зафиксировано в договоре |

| Стр. 015 | Общее количество физлиц, с выплат и иных вознаграждений которым исчислены страхвзносы (нарастающим итогом с начала расчетного периода, а также за первый, второй и третий месяц из последних трех месяцев расчетного (отчетного) периода соответственно) |

| Стр. 020 | Сумма выплат в пользу сотрудников за 2020 год, и за каждый месяц 4-го квартала отдельно. Данные вносят в том же порядке, что и при заполнении стр. 030 подразделов 1.1 и 1.2 приложения № 1 |

| Стр. 030 | Выплаты, не подлежащие обложению взносами: госпособия, компенсации, единовременная матпомощь и прочие выплаты, перечисленные в ст. 422 НК РФ.

Здесь же отражают суммы расходов, связанных с извлечением доходов по договорам авторского заказа, договорам об отчуждении исключительного права на произведения науки, литературы, искусства, издательскому лицензионному договору и др. |

| Стр. 040 | Выплаты, превышающие предельную базу по взносам в ФСС в 2020 году, — 912 000 руб. |

| Стр. 050 | База для расчета взносов (стр. 020 — стр. 030 — стр. 040) |

| Стр. 055 | База для исчисления страхвзносов на обязательное соцстрахование ВНиМ в отношении сумм выплат и иных вознаграждений, начисленных в пользу иностранцев и лиц без гражданства, временно пребывающих в РФ (кроме лиц-граждан государств-членов ЕАЭС (нарастающим итогом с начала расчетного периода, а также за первый, второй и третий месяцы из последних 3 месяцев расчетного (отчетного) периода соответственно) |

| Стр. 060 | Сумма исчисленных взносов за год и каждого месяца 4-го квартала отдельно.

Значение по этой строке рассчитывается по формуле: стр. 050 х тариф страховых взносов |

| Стр. 070 | Эту строку заполняют, только если используется зачетная система выплат (в стр. 001 указан код «2»). В ней отражают выплаты по ВНиМ.

Обратите внимание: первые 3 дня болезни работодатель оплачивает из собственных средств, и включать их в эту строку не нужно (ч. 2 ст. 3 Закона от 29.12.2006 № 255-ФЗ) |

| Стр. 080 | Сумма расходов, возмещенных ФСС. Ее, как и строку 070, заполняют работодатели, использующие зачетную систему |

| Стр. 090 | Сумма взносов к уплате в бюджет или сумма превышения расходов над исчисленными взносами.

Значение этой строки рассчитывают по формуле: стр. 060 — стр. 070 + стр. 080. В строке «Признак» укажите:

|

Заполняем приложение № 3 к Разделу 1

Это приложение необязательное и заполняется, только если в отчетном периоде осуществлялись выплаты пособий:

- по временной нетрудоспособности;

- по беременности и родам;

- по уходу за ребенком;

- за постановку на учет по беременности в ранние сроки;

- при рождении ребенка;

- по уходу за ребенком-инвалидом (оплата дополнительных выходных дней);

- на погребение.

По каждой выплате указывают:

- количество случаев, являющихся основанием для выплаты или их получателей;

- количество оплаченных дней нетрудоспособности (количество выплат или пособий);

- сумму произведенных расходов (в том числе за счет федерального бюджета).

В стр. 100 указывают общую сумму расходов (сумма строк 010-090).

В стр. 110 справочно отражают сумму начисленных, но невыплаченных пособий (за исключением сумм пособий, начисленных за последний месяц отчетного периода, в отношении которых не пропущен установленный законодательством срок выплаты пособий).

Поступившие от ФСС суммы страхователь относит в отчете на тот период, когда фонд возместил расходы на выплаты пособий по больничному. Период, в котором дни нетрудоспособности оплачены работнику, значения не имеет (Письмо ФНС от 19.11.2019 № БС-4-11/23547@).

Заполняем Раздел 1

Раздел 1 включает сводные данные по каждому виду страховых взносов, уплачиваемых в ФНС, и заполняется в последнюю очередь.

Порядок заполнения Раздела 1 формы РСВ

| Строка | Что указывают |

| ОКТМО | Код ОКТМО, по которому уплачивались страховые взносы |

| 020 | КБК, на который зачисляются взносы на ОПС. При заполнении РСВ за 2020 год используют КБК 18210202010061010160 |

| 030 | Общая сумма начисленных страхвзносов на ОПС с начала года |

| 031-033 | Сумма начисленных страхвзносов за последние 3 месяца:

|

| 040 | КБК по страховым взносам на ОМС. При заполнении РСВ за 2020 год вносят код 18210202101081013160 |

| 050 | Сумма начисленных с начала года взносов на ОМС за всех сотрудников |

| 051-053 | Помесячно сумма взносов за последний квартал — по аналогии со взносам на ОПС |

| 060-073 | Этот блок заполняют, если в отчетном периоде начислялись взносы на ОПС по доптарифу. Если взносы начислялись на разные КБК, заполняют столько листов Раздела 1 (стр. 060-073) сколько использовалось КБК |

| 080-093 | Этот блок заполняют, если в отчетном периоде начислялись взносы на дополнительное соцобеспечение. Если они платились на разные КБК, заполняют Раздел 1 по количеству КБК |

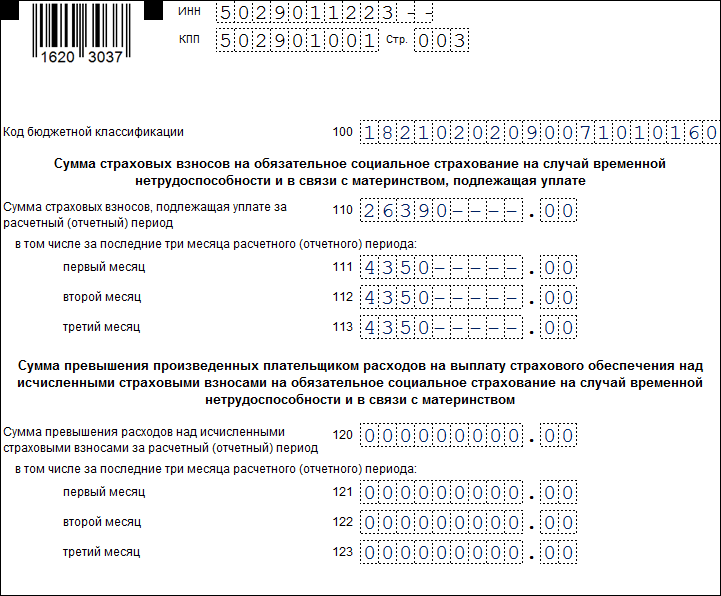

| 100 | КБК по взносам на случай ВНиМ — 18210202090071010160 |

| 110 | Сумма страховых взносов на обязательное соцстрахование на случай ВНиМ, подлежащая уплате в бюджет за расчетный (отчетный) период |

| 111-113 | Сумма взносов к уплате помесячно (за октябрь-декабрь) |

| 120 | Если сумма выданных пособий превысит сумму начисленных взносов, разницу отражают в этой строке |

| 121-123 | Сумма превышения с разбивкой по месяцам: за октябрь, ноябрь, декабрь |

В Разделе 1 заполняют либо блок стр. 110-113 (с указанием суммы взносов к уплате) либо блок стр. 120-123 (с указанием суммы превышения выданных пособий над начисленными взносами). Одновременно эти блоки не могут быть заполнены.

Образец заполнения РСВ за 2020 год Скачать

Штрафы за РСВ 2020

Вид ответственности и размер штрафа зависит от правонарушения:

| Нарушение | Наказание | Основание |

| Несвоевременная сдача РСВ |

|

ст. 119 НК РФ |

| Дополнительно к ответственности могут привлечь должностных лиц работодателя, которым будет начислен штраф от 300 до 500 руб. | ст. 15.5 КоАП РФ | |

| Заблокировать расчетный счет за пропуск срока сдачи РСВ налоговики не смогут | Письмо ФНС от 10.05.2017 № АС-4-15/8659 | |

| Сдача РСВ на бумаге при обязанности представления в электронной форме | Штраф 200 руб. за документ | ст. 119.1 НК РФ |

| Отчет сдан с грубыми ошибками, повлекшими занижение базы по взносам | Штраф — 20% от суммы неуплаченных страх взносов, но не менее 40 000 руб. | ст. 120 НК РФ |

Снизить размер штрафа (в том числе минимального) вполне реально — если есть смягчающие обстоятельства. К примеру, если опоздать с представлением РСВ всего на 1 день (Письмо Минфина от 18.06.2015 № 03-02-08/35141). Список смягчающих обстоятельств приведен в ст. 112 НК РФ, но ориентирован на «физиков» (личные и семейные проблемы, тяжелое финансовое положение и т. д.). Этот список открытый, поэтому заранее подготовьте аргументы, чтобы убедить контролеров снизить штраф.

Если аргументы не сработают, можно обратиться в суд (см., например, Постановление АС Западно-Сибирского округа от 21.03.2018 № Ф04-644/2018), хотя снизить штраф до нуля не получится (Определение ВС от 05.02.2019 № 309-КГ18-14683).

Контрольные соотношения по РСВ

Основные КС для РСВ приведены в Письме ФНС от 07.02.2020 № БС-4-11/2002@. В 2020 году ФНС неоднократно их обновляла и дополняла (Письма ФНС от 29.05.2020 № БС-4-11/8821@, от 10.06.2020 № БС-4-11/9607, от 23.06.2020 № БС-4-11/10252@).

Обновленные КС позволяют сравнивать ежемесячные суммы выплат, полученных сотрудниками в рамках трудовых отношений, не только с региональным МРОТ, но и со средней зарплатой в регионе по данной отрасли экономики за предыдущий расчетный период. Это помогает налоговикам выявлять «теневые» зарплаты.

По сравнению с прежними обновленные контрольные соотношения изменились незначительно. Их список сократили, а также добавили проверку по новым строкам РСВ:

- стр. 045 подразделов 1.1. и 1.2 приложения № 1 к Разделу 1;

- стр. 015 приложения № 2 к Разделу 1.

После уточнения контрольных соотношений 1.197-1.199 реализована возможность проверки применение работодателями из категории МСП пониженных тарифов страховых взносов в отношении выплат работникам, которые по итогам месяца превышают МРОТ.

При выявлении нарушений в контрольных соотношениях налоговые инспекторы обязаны направить плательщику взносов требование о представлении в течение 5 рабочих дней пояснений или внесении соответствующих исправлений. Если такие пояснения представлены не будут или указанная в них информация укажет на нарушения НК РФ, контролеры обязаны составить акт проверки (ст. 100 НК РФ).

Подводим итоги

- Расчет по страховым взносам (РСВ) за 2020 год нужно сдать в ИФНС на обновленном бланке не позднее 01.02.2021.

- Представить расчет на бумаге можно, только если численность сотрудников, которым был выплачен доход, не превысила 10 человек. На 11 и более сотрудников РСВ сдается исключительно в электронной форме.

- Обязательны к заполнению всеми работодателями: титульный лист, Раздел 1, подразделы 1.1 и 1.2 приложения № 1 к Разделу 1, приложение № 2 к Разделу 1 и Раздел 3.

Перейти к содержанию

Расчёт по страховым взносам

На чтение 2 мин Просмотров 11.4к. Опубликовано 07.05.2022

Расчёт по страховым взносам по форме 1151111 (РСВ) – сводная отчётность в налоговые органы, отражающая выплаты по страховым взносам на пенсионное, медицинское и социальное страхование.

Отчёт сдают все юридические лица и ИП, даже если не имеют в штате сотрудников (отправляют нулевые РСВ).

Периодичность сдачи – раз в квартал. Срок сдачи — до 30 числа месяца, следующего за отчётным кварталом.

С 2020 года РСВ в обязательном порядке сдают в электронном виде те, у кого в штате больше 10 сотрудников. Также изменился сам бланк РСВ.

За несвоевременную сдачу РСВ — штраф 5% от суммы взносов, которые указаны в РСВ. Он начисляется за каждый просроченный месяц. Сумма штрафа — не меньше 1 тыс. руб. и не больше 30% от суммы взносов. Также налоговая может заблокировать расчётный счёт.

Как заполнять?

Бланк имеет унифицированную форму КНД – 1151111 и состоит из 24 страниц. Но каждое подотчётное лицо заполняет только соответствующие страницы.

При этом обязательные для заполнения следующие разделы:

- Титульный лист;

- раздел 1, где приводятся сводные данные по взносам (подразделы 1.1, 1.2 и приложения 1 и 2);

- раздел 3, где прописываются сведения о каждом сотруднике.

Остальные разделы заполняются, если были определённые случаи, или отличается вид деятельности. Например, если были больничные, заполняется приложение 2 к разделу 1.

Самый удобный способ составления РСВ – использовать специальное приложение. Это может быть 1С, Налогоплательщик ЮЛ или другие похожие программы. Можно и вручную заполнить бланк через компьютер. Заполнять от руки не рекомендуется.

Скачать расчёт по страховым взносам бесплатно

Бланк расчёта по страховым взносам — xls

Заполненный образец расчёта по страховым взносам — xls

Мобилизованным лицам и организациям, в которых мобилизованное лицо на дату его призыва является единственным учредителем (участником) организации и одновременно осуществляет полномочия единоличного исполнительного органа, продлены сроки представления отдельных форм налоговой отчетности.

Внимание! ФНС России полагает, что в случае представления раздела 3 расчета по страховым взносам по итогам каждого отчетного (расчетного) периодов обязанность по представлению персонифицированных сведений о физических лицах за последний месяц отчетных (расчетного) периодов по страховым взносам считается исполненной.

Применяется — с отчетности за I квартал 2023 года

Утверждена — Приказом ФНС России от 29.09.2022 N ЕД-7-11/878@

Срок сдачи — не позднее 25-го числа месяца, следующего за расчетным (отчетным) периодом

Внимание! Плательщики, у которых численность физических лиц, в пользу которых начислены выплаты и иные вознаграждения, за расчетный (отчетный) период превышает 10 человек, а также вновь созданные (в том числе в результате реорганизации) организации, у которых численность указанных физических лиц превышает данный предел, представляют расчеты в электронной форме.

Скачать форму расчета по страховым взносам:

— в TIF (данный TIF-шаблон рекомендован ФНС России и размещен на сайте АО «ГНИВЦ» www.gnivc.ru)

— в PDF (данная машиночитаемая форма доступна для заполнения в программе Adobe Reader (программа размещена на сайте www.adobe.com))

Образец заполнения расчета по страховым взносам >>>

Материалы по заполнению расчета по страховым взносам:

— Приказ ФНС России от 29.09.2022 N ЕД-7-11/878@

— Письмо ФНС России от 21.03.2023 N БС-4-11/3237@

— Готовое решение: Как заполнить и представить в налоговый орган расчет по страховым взносам за отчетные (расчетный) периоды начиная с I квартала 2023 г.

— Готовое решение: Как заполнить расчет по страховым взносам за отчетные (расчетный) периоды начиная с I квартала 2023 г. при применении пониженных тарифов

— Готовое решение: Как заполнить расчет по страховым взносам при УСН за I квартал 2023 г. и последующие периоды

— Статья: РСВ и персонифицированные сведения — 2023 (Логинова Е.А.) («Упрощенная система налогообложения: бухгалтерский учет и налогообложение», 2022, N 12)

— Статья: Новая форма расчета по страховым взносам (Соколова О.) («Учреждения физической культуры и спорта: бухгалтерский учет и налогообложение», 2023, N 3)

— Статья: Новая форма отчетности по страховым взносам с 2023 года (Рябинин В.) («Учреждения здравоохранения: бухгалтерский учет и налогообложение», 2023, N 1)

— Статья: Расчет по страховым взносам — 2023 (Галочкина А.Б.) («Аптека: бухгалтерский учет и налогообложение», 2022, N 12)

Архивные формы расчета по страховым взносам:

— расчет по страховым взносам с отчетности за I квартал 2022 года до отчетности за I квартал 2023 года

— расчет по страховым взносам с отчетности за 2020 год до отчетности за I квартал 2022 года

— расчет по страховым взносам с отчетности за I квартал 2020 года до отчетности за 2020 год

— расчет по страховым взносам с отчетности за I квартал 2017 года до отчетности за I квартал 2020 года

—————————————-

- Главная /

- Бланки /

-

Бланк единого расчета по страховым взносам за 2020 год

Бланк единого расчета по страховым взносам обновлен приказом ФНС РФ от 15.10.2020 № ММВ-7-11/751@ и применяется с отчетности за 2020 год

Расчет по страховым взносам в ФНС, форма по КНД 1151111. Форма применяется начиная с представления расчета по страховым взносам за первый расчетный (отчетный) период 2020 года.

Расчет по страховым взносам заполняется плательщиками страховых взносов либо их представителями:

- лицами, производящими выплаты и иные вознаграждения физическим лицам (организациями, индивидуальными предпринимателями, физическими лицами, не являющимися индивидуальными предпринимателями);

- главами крестьянских (фермерских) хозяйств.

Лица, производящие выплаты физлицам, подают Расчет по страховым взносам в налоговый орган:

- организации — по месту своего нахождения и по месту нахождения обособленных подразделений, которые начисляют выплаты физлицам. Если обособленное подразделение расположено за пределами РФ, то расчет по такому подразделению организация подает в налоговый орган по месту своего нахождения;

- физические лица (в том числе индивидуальные предприниматели) — по месту жительства.

Главы КФХ подают расчет по страховым взносам в налоговый орган по месту своего учета.

Сроки подачи расчета по страховым взносам

Устанволены следующие сроки подачи отчета:

- лица, производящие выплаты физлицам, — не позднее 30-го числа месяца, следующего за расчетным (отчетным) периодом;

- главы КФХ — до 30 января календарного года, следующего за истекшим расчетным периодом, рекомендуется представлять расчет не позднее 29 января.

Когда последний день срока выпадет на выходной и (или) нерабочий праздничный день, окончание срока переносится на ближайший следующий за ним рабочий день.

Если срок подачи расчета по страховым взносам нарушен, это может повлечь ответственность и другие негативные последствия.

Порядок сдачи расчета по страховым взносам

При определении способа подачи Расчета по страховым взносам лица, производящие выплаты физлицам, должны учитывать среднесписочную численность таких физлиц за предыдущий расчетный (отчетный) период.

Расчет по страховым взносам в электронной форме по ТКС нужно сдавать, если данный показатель превышает 25 человек. Это касается и вновь созданных организаций, у которых численность названных физлиц превышает указанный предел.

За несоблюдение порядка представления Расчета в электронной форме предусмотрен штраф.

Если показатель 25 и менее человек, то плательщики (в том числе вновь созданные организации) сами решают, как подавать расчет: в электронной форме или на бумажном носителе.

Примечание:

Данная форма представляется при сдаче отчетности за 2021 год

Данная форма вступила в силу начиная с представления расчета по страховым взносам за первый расчетный (отчетный) период 2020 года, но не ранее чем через два месяца после официального опубликования Приказа ФНС РФ от 18.09.2019 N ММВ-7-11/470@ (пункт 3 Приказа ФНС РФ от 18.09.2019 N ММВ-7-11/470@)

Похожие формы:

— Форма по КНД 1151111 от 29.09.2022

— Форма по КНД 1151111 от 06.10.2021

— Форма по КНД 1151111 от 10.10.2016

| ИНН | Приложение N 1 к приказу ФНС России от 18.09.2019 N ММВ-7-11/470@ (в ред. Приказа ФНС РФ от 15.10.2020 N ЕД-7-11/751@ |

||||||||||||||||||||||||||||||||||||||

| КПП | Стр. |

0 |

0 |

1 |

|||||||||||||||||||||||||||||||||||

| Форма по КНД 1151111 |

|||||||||||||||||||||||||||||||||||||||

| РАСЧЕТ ПО СТРАХОВЫМ ВЗНОСАМ | |||||||||||||||||||||||||||||||||||||||

| Номер корректировки |

Расчетный |

Календарный год |

|||||||||||||||||||||||||||||||||||||

|

Представляется в налоговый орган (код) |

По месту нахождения (учета) (код) |

||||||||||||||||||||||||||||||||||||||

|

(наименование организации, обособленного |

|||||||||||||||||||||||||||||||||||||||

|

Среднесписочная численность (чел.) |

Код по |

. | . | ||||||||||||||||||||||||||||||||||||

|

Форма реорганизации (ликвидация) (код) / Лишение полномочий |

|||||||||||||||||||||||||||||||||||||||

| ИНН/КПП реорганизованной организации / ИНН/КПП лишенного полномочий (закрытого) обособленного подразделения |

|||||||||||||||||||||||||||||||||||||||

| / | |||||||||||||||||||||||||||||||||||||||

|

Номер контактного телефона |

|||||||||||||||||||||||||||||||||||||||

| Расчет составлен на |

страницах с приложением подтверждающих документов или их |

листах | |||||||||||||||||||||||||||||||||||||

|

Достоверность и полноту сведений, указанных в настоящем |

Заполняется работником |

||||||||||||||||||||||||||||||||||||||

| Сведения о представлении расчета | |||||||||||||||||||||||||||||||||||||||

|

1 — плательщик страховых взносов; |

Настоящий |

||||||||||||||||||||||||||||||||||||||

| на |

страницах |

||||||||||||||||||||||||||||||||||||||

| с приложением подтверждающих документов | |||||||||||||||||||||||||||||||||||||||

| или их копий на |

листах |

||||||||||||||||||||||||||||||||||||||

|

(фамилия, имя, отчество2 полностью) |

|||||||||||||||||||||||||||||||||||||||

| Дата представления расчета |

. | . | |||||||||||||||||||||||||||||||||||||

|

(наименование организации — представителя |

|||||||||||||||||||||||||||||||||||||||

| Подпись |

Дата |

. | . | ||||||||||||||||||||||||||||||||||||

| Наименование и реквизиты документа, подтверждающего полномочия представителя |

|||||||||||||||||||||||||||||||||||||||

| Фамилия, И.О.2 | Подпись | ||||||||||||||||||||||||||||||||||||||

| 1 Наименование обособленного подразделения указывается при наличии. |

|||||||||||||||||||||||||||||||||||||||

| 2 Отчество указывается при наличии (относится ко всем листам документа) |

|||||||||||||||||||||||||||||||||||||||