Мобилизованным лицам и организациям, в которых мобилизованное лицо на дату его призыва является единственным учредителем (участником) организации и одновременно осуществляет полномочия единоличного исполнительного органа, продлены сроки представления отдельных форм налоговой отчетности.

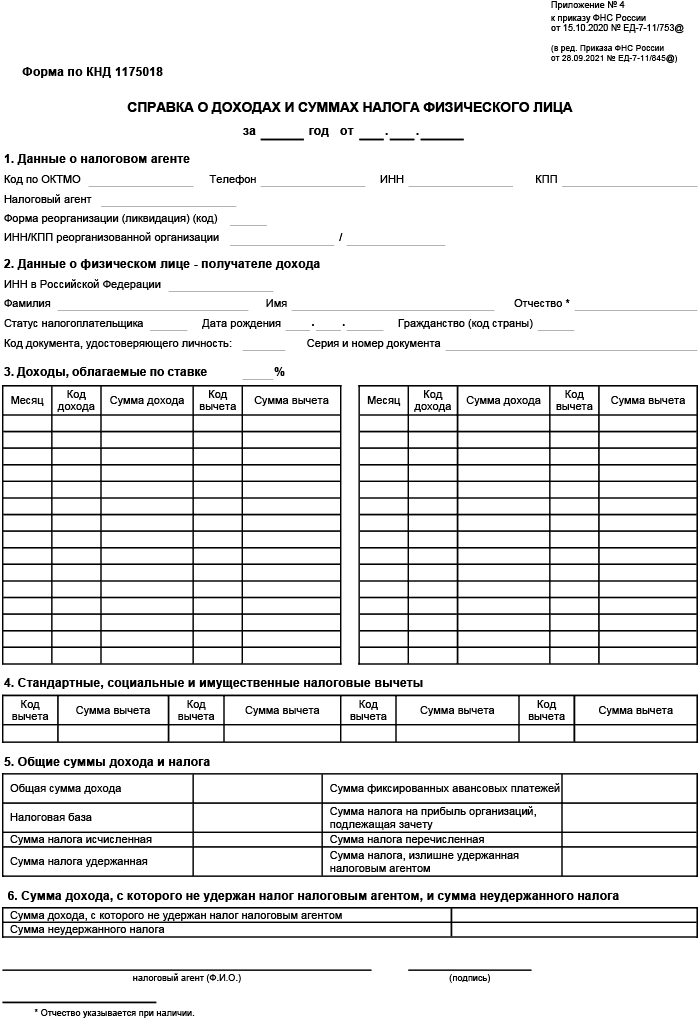

Применяется — с отчетности за 2021 год

Утверждена — Приказом ФНС России от 15.10.2020 N ЕД-7-11/753@

Скачать форму справки о доходах и суммах налога физического лица:

— в MS-Excel

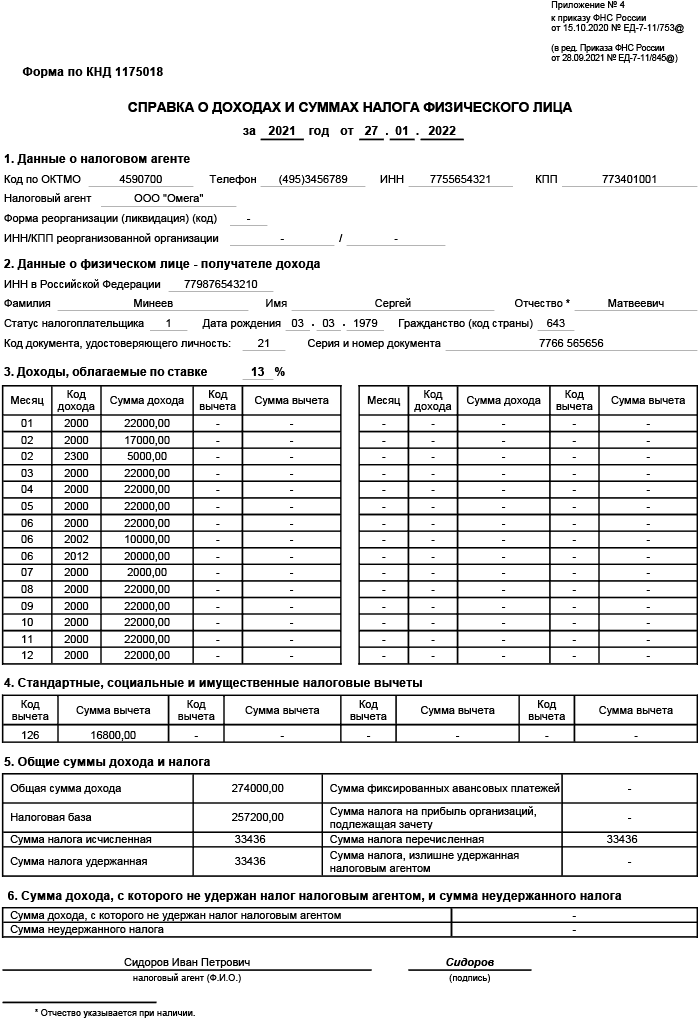

Образец заполнения справки о доходах и суммах налога физического лица >>>

Архивные формы справки о доходах и суммах налога физического лица:

— справка о доходах и суммах налога физического лица за 2018, 2019, 2020 год

—————————————-

05.01.2023

Новая форма 2-НДФЛ

Новая форма 2-НДФЛ (форма по КНД 1175018) утверждена Приказом ФНС России от 15.10.2020 № ЕД-7-11/753@ «Об утверждении формы расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (форма 6-НДФЛ), порядка ее заполнения и представления, формата представления расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом, в электронной форме, а также формы справки о полученных физическим лицом доходах и удержанных суммах налога на доходы физических лиц» (вместе с «Порядком заполнения и представления расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (форма 6-НДФЛ)»), в редакции Приказа ФНС России от 28.09.2021 № ЕД-7-11/845@ и Приказа ФНС России от 29.09.2022 № ЕД-7-11/881@.

Начало действия документа: с отчетности за первый квартал 2021 года.

Начало действия последней редакции: с отчета за первый квартал 2023 года.

Код формы по КНД: 1175018.

Скачать Приказ ФНС России от 15.10.2020 № ЕД-7-11/753@ (pdf)

Скачать Приказ ФНС России от 28.09.2021 № ЕД-7-11/845@ (pdf)

Скачать Приказ ФНС России от 29.09.2022 № ЕД-7-11/881@ (pdf)

Об изменениях согласно приказу от 29.09.2022 № ЕД-7-11/881@

— данный приказ не внес изменений в Приложение № 4 (форму 2-НДФЛ), изменилась форма 6-НДФЛ.

Скачать форму 6-НДФЛ на этой странице.

Коды доходов и вычетов в справке 2-НДФЛ

Коды доходов и вычетов для заполнения справки 2-НДФЛ утверждены также приказами ФНС.

Смотреть здесь: доходы и вычеты. Источник 1: ФНС: www.nalog.ru

Новости

Новое от 18.09.2020: ФНС в письме от 02.09.2020 № БС-4-11/14113@ сообщает, что работодатель вправе выбрать любой способ выдачи работникам справок о полученных ими доходах и удержанных суммах НДФЛ.

Новое от 10.02.2020: ФНС РФ в письме от 03.02.2020 № БС-4-11/1617@ привела особенности заполнения справок 2-НДФЛ и расчета 6-НДФЛ в случае закрытия обособленного подразделения организации.

Новое от 27.12.2019: ФНС РФ в письме от 12.12.2019 № БС-4-11/25600@ уточнила, куда необходимо сдавать справки по форме 2-НДФЛ и расчет по форме 6-НДФЛ в случае ликвидации (закрытия) обособленного подразделения.

Новое от 30.09.2019: Согласно Федеральному закону от 29.09.2019 № 325-ФЗ с 1 января 2020 года вступают в силу поправки в статью 230 НК РФ, которые изменяют порядок представления работодателями отчетности по НДФЛ. Об основных изменениях:

- Сокращено количество работодателей, имеющих право представлять отчетность по НДФЛ на бумаге. Согласно новым изменениям при численности физических лиц, получивших доходы в налоговом периоде, до 10 человек налоговые агенты могут представлять справки 2-НДФЛ и расчеты 6-НДФЛ на бумажных носителях (ранее было до 25). То есть, что работодатели с численностью работников более 10 человек должны будут отчитываться по НДФЛ исключительно в электронной форме.

- Статья 230 НК РФ дополняется новыми положениями, которые разрешают налоговым агентам, имеющим несколько обособленных подразделений на территории одного муниципального образования, уплачивать НДФЛ и отчитываться по этому налогу по месту нахождения одного из своих подразделений.

- Перенесен срок сдачи годовых сведений по форме 6-НДФЛ и 2-НДФЛ с 1 апреля на 1 марта.

- Начиная с отчетности за 2021 год поправки предусматривают упразднение отдельной формы 2-НДФЛ. Предполагается, что данные формы 2-НДФЛ за 2021 год и последующие годы, будут представляться в составе расчета 6-НДФЛ.

Новое от 10.06.2019: ФНС РФ в письме от 22.05.2019 № БС-4-11/9619@ уточнила, как заполняются формы 2-НДФЛ и 6-НДФЛ при ликвидации подразделений (закрытия обособленного подразделения).

Новое от 03.02.2018: ФНС РФ разъясняет, можно ли и как получить справку 2-НФДЛ для самозанятых (Напоминает: что справки 2-НДФЛ физ. лицам по их заявлениям выдают налоговые агенты. Таким образом, плательщик налога на профессиональный доход не может получить справку 2-НФДЛ с указанием сумм дохода, полученных им при применении специального налогового режима для самозанятых. Справку о доходах налогоплательщика налога на профессиональный доход можно сформировать в веб-кабинете «Мой налог» в разделе «Настройки», далее «Справки»).

Новое от 10.09.2018: ФНС РФ в письме от 17.08.2018 N ПА-4-11/15942 сообщает, что представление в налоговый орган справки 2-НДФЛ без указания ИНН физического лица еще не образует состава правонарушения (не всегда грозит штрафом).

Новое от 23.08.2018: ФНС РФ в письме от 15.08.2018 N ПА-4-11/15802@ уточнила, как в форме 2-НДФЛ необходимо отражать данные о налоговом агенте.

Новое от 05.07.2018: ФНС РФ в письме от 26.06.2018 № БС-4-11/12266@ уточнила, как в формах 6-НДФЛ и 2-НДФЛ отражаются доходы физических лиц в виде дивидендов.

Новое от 05.04.2018: ФНС России в письме от 27.03.2018 № ГД-4-11/5667@ сообщает, как формируются корректирующие справки 2-НДФЛ за прошлые периоды при изменении персональных данных работников.

Новое от 25.01.2018: ФНС России в письме от 17.01.2018 № ГД-4-11/582@ рассказала, как должен заполнять и представлять форму 2-НДФЛ правопреемник реорганизованной компании (за реорганизованную фирму должен отчитываться правопреемник).

Новое от 16.01.2018: ФНС России в письме от 29.12.2017 № ГД-4-11/26889@ сообщила, надо ли уточнять сданную в налоговый орган справку 2-НДФЛ, если у работника изменилась фамилия или иные персональные данные.

Бесплатно найти и скачать образцы этого документа в КонсультантПлюс

Скачать бланк справки о доходах и суммах налога физического лица в 2023 году в ФНС

Скачать новую форму справки о доходах за 2022 год для сотрудника в Excel

Cкачать бесплатно бланк справки 2-НДФЛ для работника за 2022 год в PDF (о доходах и налогах)

Скачать образец справки о доходах и суммах налога физического лица за 2022 год для ФНС

Скачать бесплатно образец справки 2-НДФЛ для сотрудника в 2023 году (о доходах и налогах)

Скачать бесплатно бланк справки 2-НДФЛ для сотрудников на 2023 год (КНД 1175018) из КонсультантПлюс

Справки 2-НДФЛ в 2023 году

В 2021 году отдельный отчет по форме 2-НДФЛ упразднили: скачать бесплатно программу 2-НДФЛ за 2023 год на сайте налоговой не получится, она больше не действует (325-ФЗ от 29.09.2019). Справку о доходах и суммах налога физического лица теперь сдают в составе обновленного расчета 6-НДФЛ (Приказ ФНС России № ЕД-7-11/753@ от 15.10.2020).

Включенная в расчет 6-НДФЛ новая форма справки подается в итоговом отчете за 2022 год. Предельный срок сдачи расчета с приложением по физлицам — до 27.02.2023 (25.02.2023 выпадает на субботу).

Другая форма — справка для физических лиц, сотрудников организации. Ее составляют по упрощенной форме КНД 1175018. В 2022 году используем обновленный бланк из приложения № 4 Приказа ФНС № ЕД-7-11/753@ от 15.10.2020. С 01.01.2022 действует новая форма справок, утвержденная Приказом ФНС № ЕД-7-11/845@ от 28.09.2021. И хотя с 1-го кв. 2023 г. изменится бланк расчета 6-НДФЛ, форма КНД 1175018 останется прежней (Приказ ФНС № ЕД-7-11/881@ от 29.09.2022).

Справка для сотрудников

Налоговые агенты обязаны оформлять справку по запросу работника (ст. 62 ТК РФ, п. 3 ст. 230 НК РФ). Для ее получения сотрудник подает заявление работодателю.

Выдайте готовый документ в течение трех рабочих дней с момента поступления заявления от работника (Письмо Минфина России № 03-04-05/36096 от 21.06.2016). Это условие не распространяется на уволенных, таким работникам выдают справку установленного образца в последний рабочий день — день увольнения.

Работодатель вправе не выдавать справку, если за отчетный период сотрудник не получал вознаграждения от налогового агента — например, если работница находится в отпуске по уходу за ребенком.

Если работник настаивает на получении справочного документа, то выдается отчет с прочерками в 3, 4 и 5 разделах либо справка в свободной форме о том, что доходность в отчетном периоде отсутствует.

Если сотрудник запросил сведения за прошлые периоды, то оформляйте справочные бланки по той форме, которая действовала в запрашиваемом году. К примеру, за 2020 год заполните бланк из Приказа ФНС России № ММВ-7-11/566@ от 02.10.2018. И запомните: скачать бесплатно новый бланк формы 2-НДФЛ 2023 года нельзя. В 2023 году этот документ не применяют.

Сроки сдачи годового отчета

Дата предоставления годового отчета не зависит от того, удержан налог с выплаченных доходов или нет. С 2023 года из-за введения ЕНП, единых сроков платежей и отчетности расчет 6-НДФЛ, в который теперь входит отчетность о доходности и налогах сотрудников, сдают до 25 февраля следующего года. За 2022 год надо отчитаться не позднее 27.02.2023: 25.02.2022 выпадает на субботу, сдачу отчета переносят на понедельник.

Правила заполнения приложения к расчету 6-НДФЛ

С итоговой отчетности за 2021 год форма сдается в составе расчета по НДФЛ. С 2021 года действует еще одно новое правило: если в штате организации более 10 человек, то сдавайте отчет в электронной форме. Обновите формат электронной отчетности в специализированной программе, которую используете для заполнения налоговых форм.

За 2022 год формируем приложение № 1 к расчету 6-НДФЛ по форме из Приказа № ЕД-7-11/845@.

По теме: подробная инструкция по заполнению отчета 6-НДФЛ.

Шаг 1. Вводная часть и сведения о физическом лице — получателе дохода (раздел № 1)

Указываем номер справки по порядку и номер корректировки (для отчета, сдаваемого впервые, ставим 00 или прочерк), указываем код принимающей ИФНС. Вписываем ИНН и ФИО физического лица, которому налоговый агент платил вознаграждение в отчетном году. Если остаются незаполненные клеточки поля, то проставляем прочерки.

Затем указываем:

- статус налогоплательщика;

- дату рождения;

- гражданство;

- код удостоверения личности;

- серию и номер паспорта.

Шаг 2. Общие суммы дохода, налога и вычета (разделы № 2, 3, 4)

В разделе 2 отражаем:

- Ставку налога — ставку, по которой облагаются доходы физлица.

- Код бюджетной классификации, который соответствует этой ставке.

- Общую сумму дохода — сумму всех выплаченных доходов в отчетном периоде.

- Налоговую базу — разницу между суммой полученных доходов и суммой всех предоставленных налоговых вычетов.

- Сумму налога исчисленную — налоговая база * ставку НДФЛ.

- Сумму налога удержанную — налог, который удержал налоговый агент.

- Сумму фиксированных авансовых платежей — заполняем только при наличии уведомления из ФНС. Сведения вносим в соответствии с уведомлением.

- Сумму налога перечисленную — налог, который налоговый агент перечислил в бюджет.

- Налог на прибыль, подлежащий зачету, и излишне удержанный НДФЛ — показываем при наличии таких показателей.

В разделе № 3 показываем стандартные, социальные и имущественные налоговые вычеты, если их применяли в отчетном году. Если нет, то раздел не заполняем.

В разделе № 4 показываем сумму дохода, с которого налоговый агент не удержал НДФЛ, и сумму неудержанного налога.

Шаг 3. Приложение. Сведения о доходах и вычетах по месяцам

Вторая страница справки о доходах и налогах — это помесячная расшифровка вознаграждений, полученных физлицом за отчетный год.

Повторно указываем номер справки, ставку налога и код бюджетной классификации.

Затем приступаем к заполнению полей. Сначала указываем месяц: январь — 01, февраль — 02, март — 03 и так далее. Определяем код дохода и сумму, полученную в расчетном месяце. Ниже пишем код вычета, если такой предоставлялся, и указываем его сумму. По аналогии вносим сведения за каждый месяц.

Подтверждаем полноту и достоверность сведений — подписываем обе страницы приложения № 1 у налогового агента или его представителя. Ставим дату заполнения. Отчет готов.

Если в приложении № 1 к расчету за 2022 год допущена ошибка, то подается уточненный 6-НДФЛ, то есть весь отчет, а не один ошибочный документ. Если же исправления вносятся только в форму расчета 6-НДФЛ, то подавать в составе корректировки справки по сотрудникам не требуется.

Подробнее про налоговые вычеты работникам:

- при продаже квартиры;

- за учебу ребенка,

- на ребенка-инвалида.

Информация для справки: коды доходов и вычетов

Полный перечень кодов дохода регламентирован в приложении № 1 к Приказу ФНС России № ММВ-7-11/387@ от 10.09.2015. Так, например, код дохода «Дивиденды» — 1010, а заработная плата по трудовому договору — 2000.

Список налоговых вычетов, утвержденный в приложении № 2 к Приказу ФНС России № ММВ-7-11/387@ от 10.09.2015 , дополнили новым: 329 — вычет на фитнес. Его ввели только с 2022 г. и при необходимости надо показывать в справочных документах о доходах и налогах физлиц.

Вычеты к суммам по коду дохода по дивидендам в справке бывш. 2-НДФЛ неприменимы! Такие указания закреплены в п. 3 ст. 210 НК РФ. Причем отражение выплат по дивидендам должно идти отдельно от «зарплатных» поступлений.

Об авторе статьи

Евдокимова Наталья

Бухгалтер-эксперт

С 2017 года — автор и научный редактор электронных журналов по бухучету и налогообложению.

Но до этого времени вела бухгалтерский и налоговый учет в бюджетной сфере, в том числе как главбух.

Другие статьи автора на gosuchetnik.ru

Перейти к содержимому

Скачать бланк справки о доходах физических лиц по форме 2-НДФЛ

Январь 2023

Форма 2-НДФЛ 2023

Форма справки 2-НДФЛ утверждена: Приказом Федеральной Налоговой Службы России от 15.10.2020 № ЕД-7-11/753@ «Об утверждении формы расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (форма 6-НДФЛ), порядка ее заполнения и представления, формата представления расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом, в электронной форме, а также формы справки о полученных физическим лицом доходах и удержанных суммах налога на доходы физических лиц» (вместе с «Порядком заполнения и представления расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (форма 6-НДФЛ)»), в редакции Приказов ФНС России от 28.09.2021 № ЕД-7-11/845@ и от 29.09.2022 № ЕД-7-11/881@.

Начало действия документа: с отчетности за первый квартал 2021 года.

Начало действия последней редакции: с отчета за первый квартал 2023 года.

Код формы по КНД: 1175018.

Скачать бланк формы 2-НДФЛ:

Справка 2-НДФЛ (XLS)

Введена ли новая форма справки 2 НДФЛ за 2022 год для сотрудников? Когда и какие изменения внесены в форму последний раз? Кто, когда и кому подает форму? Какой должна быть справка 2 ндфл 2022 год для сотрудников? Новый бланк скачать бесплатно можно по ссылкам в этом материале

Начнем с того, что такого понятия, как «справка 2 НДФЛ» начиная с 2021 года не существует в качестве самостоятельного документа. Она стала частью годового расчета 6-НДФЛ. Вместо справки 2 ндфл используется две разные справки о доходах физических лиц, имеющие новую форму— для ИФНС и граждан:

- для подачи в налоговую инспекцию

- «Справка о доходах и суммах налога физического лица». Этот документ является приложением №1 к Расчету по форме 6-НДФЛ (код КНД 1151100), утвержденной Приказом ФНС от 28.09.2021 № ЕД-7-11/845@. Обращаем внимание, что эта форма является новой и используется для сдачи расчета за год. Справка заполняется и подается в налоговую службу только при подаче Расчета за год.

- для выдачи сотрудникам

- «Справка о доходах и суммах налога физического лица». Этот документ является приложением №4 к приказу ФНС России от 15.10.2020 № ЕД-7-11/753@ (в ред. Приказа ФНС России от 28.09.2021 № ЕД-7-11/845@). Эта форма также является новой и имеет код по КНД 1175018.

Справка 2 НДФЛ 2022 для сотрудников

По запросу работника работодатель обязан выдать заполненную «справку о доходах и суммах налога физического лица» в 3-дневный срок (ст.62 ТК РФ). При увольнении справка выдается в день расчета.

Итак, справка 2 ндфл в 2022 году (новая форма) для сотрудников теперь называется «Справка о доходах и суммах налога физического лица». От той справки, что использовалась ранее, новая отличается тем, что Приказом № ЕД-7-11/845@ изменен раздел 5 и добавлен раздел 6.

Скачать новую справку в формате pdf или excel можно по ссылке ниже:

Актуальная форма справки выглядит следующим образом:

Справка 2 ндфл за 2022 год для сотрудников — образец

По каждой налоговой ставке формируется отдельный документ.

Готовую справку нельзя исправлять, в т.ч корректирующими средствами. Для распечатки нужно использовать черные и синие, фиолетовые оттенки чернил, но не цветные.

Числовые показатели доходов и вычетов указывают в рублях с копейками, налог – в целых рулях. Суммовые данные не могут принимать отрицательные значения.

При подготовке Справки работодатель сначала заполняет данные по организации:

- ОКТМО;

- телефон;

- ИНН и КПП;

- наименование.

Если прошла реорганизация, ставится код преобразования (из Приложения 4 к порядку заполнения) и вписываются ИНН, КПП реорганизованной компании.

Затем указываются данные физического лица, получающего справку:

- фамилия, имя, отчество;

- статус налогоплательщика: резидент РФ (1) или нет(2);

- дата рождения;

- код страны гражданства (643 – для России);

- код удостоверяющего личность документа (наиболее распространенный — паспорт РФ, код 21), вписывается его серия и номер.

После чего в форме 2-НДФЛ 2021 года для сотрудников указывают сведения о доходах и вычетах. Суммы отражаются в разрезе:

- кодов;

- периодов получения (начисления).

Для доходов значение кода выбирается из Приложения № 1, для вычетов – из Приложения 2 приказа ФНС от 10.09.2015 № ММВ-7-11/387@ в редакции приказа № ММВ-7-11/820 от 24.10.2017. Приказом ФНС России от 28.09.2021 N ЕД-7-11/844@ добавлены новые коды доходов и вычетов в приложения №1 и №2 к приказу ФНС РФ ОТ 10.09.2015 № ММВ-7-11/387@.

Актуальные коды доходов и вычетов рассмотрены в статье «Код в справке 2 НДФЛ 2022 год : доход и вычет»

4 раздел 2-НДФЛ для сотрудника в 2022 году предназначен, как и прежде, для стандартных, социальных и имущественных вычетов, которые записываются одной суммой за весь период.

В разделе 5 указываются итоговые суммы — доходов, вычетов и по налогу.

В разделе 6 указывается сумма дохода, с которого не удержан налог налоговым агентом, и сумма не удержанного налога.

Подписывает документ уполномоченный представитель компании, ФИО которого расшифровывается. При наличии печати на 2-НДФЛ для сотрудника ставится ее оттиск.

Как правило, Справку готовит бухгалтер, который заносит все данные в 2-НДФЛ для сотрудника., образец которой показан ниже: