Приложение 1. к Порядку представления организациями и индивидуальными предпринимателями, а также нотариусами, занимающимися частной практикой, и адвокатами, учредившими адвокатские кабинеты, сообщений, предусмотренных пунктами 2 и 3 статьи 23 Налогового кодекса Российской Федерации в электронном виде по телекоммуникационным каналам связи, утвержденному Приказом ФНС России от 09.06.2011 N ММВ-7-6/362@ | Форма по КНД 1167002

Приложение N 1

к Порядку представления организациями

и индивидуальными предпринимателями,

а также нотариусами, занимающимися

частной практикой, и адвокатами,

учредившими адвокатские кабинеты,

сообщений, предусмотренных

пунктами 2 и 3 статьи 23

Налогового кодекса Российской

Федерации в электронном виде

по телекоммуникационным каналам

связи, утвержденному

Приказом ФНС России

от 09.06.2011 N ММВ-7-6/362@

Форма по КНД 1167002

Подтверждение даты отправки

___________________________________________________________________________

(наименование специализированного оператора связи; наименование

и код налогового органа)

Подтверждает, что дд.мм.гггг в чч.мм.сс был отправлен документ

(документы) в файле (файлах)

__________________________________________________________________________,

(наименование файла (файлов))

Отправитель документа:

__________________________________________________________________________.

(наименование организации, ИНН/КПП; Ф.И.О. индивидуального

предпринимателя (физического лица), ИНН (при наличии),

наименование и код налогового органа)

___________________________________________________________________________

(электронный адрес отправителя (идентификатор абонента))

Получатель документа:

__________________________________________________________________________.

(наименование организации, ИНН/КПП; Ф.И.О. индивидуального

предпринимателя (физического лица), ИНН (при наличии),

наименование и код налогового органа)

___________________________________________________________________________

(электронный адрес получателя (идентификатор абонента))

Организации и ИП на упрощенке отправляют декларацию по УСН, чтобы отчитаться перед ИФНС за налоговый период. Ее сдают независимо от объекта налогообложения, финансового результата за календарный год, основного вида деятельности и других характеристик.

Кто обязан отчитываться

Итоговая декларация по упрощенной системе налогообложения — отчет, который сдают все налогоплательщики на УСН. Причем статус плательщика не играет никакой роли: заполнять НД на упрощенке обязаны как организации, в том числе некоммерческие, так и индивидуальные предприниматели.

Может пригодиться: все отчеты ООО и ИП на УСН

Отметим, что объект обложения не влияет на обязанность отчитываться. Субъекты, выбравшие систему «доходы», заполняют и сдают декларацию в те же сроки, что и плательщики, выбравшие систему «доходы минус расходы». Но для каждой группы субъектов чиновники предусмотрели индивидуальные правила того, как заполняется отчетная форма.

У пользователей скачать бесплатно программу для декларации УСН с официального сайта ИФНС в 2023 г. не получится. Отчет заполняют в бухгалтерской программе налогоплательщика, на бланках в формате pdf и excel или в личном кабинете на сайте ФНС. Но для скачивания доступна другая налоговая программа — Tester: ее используют для логического контроля перед отправкой отчетности в ИФНС.

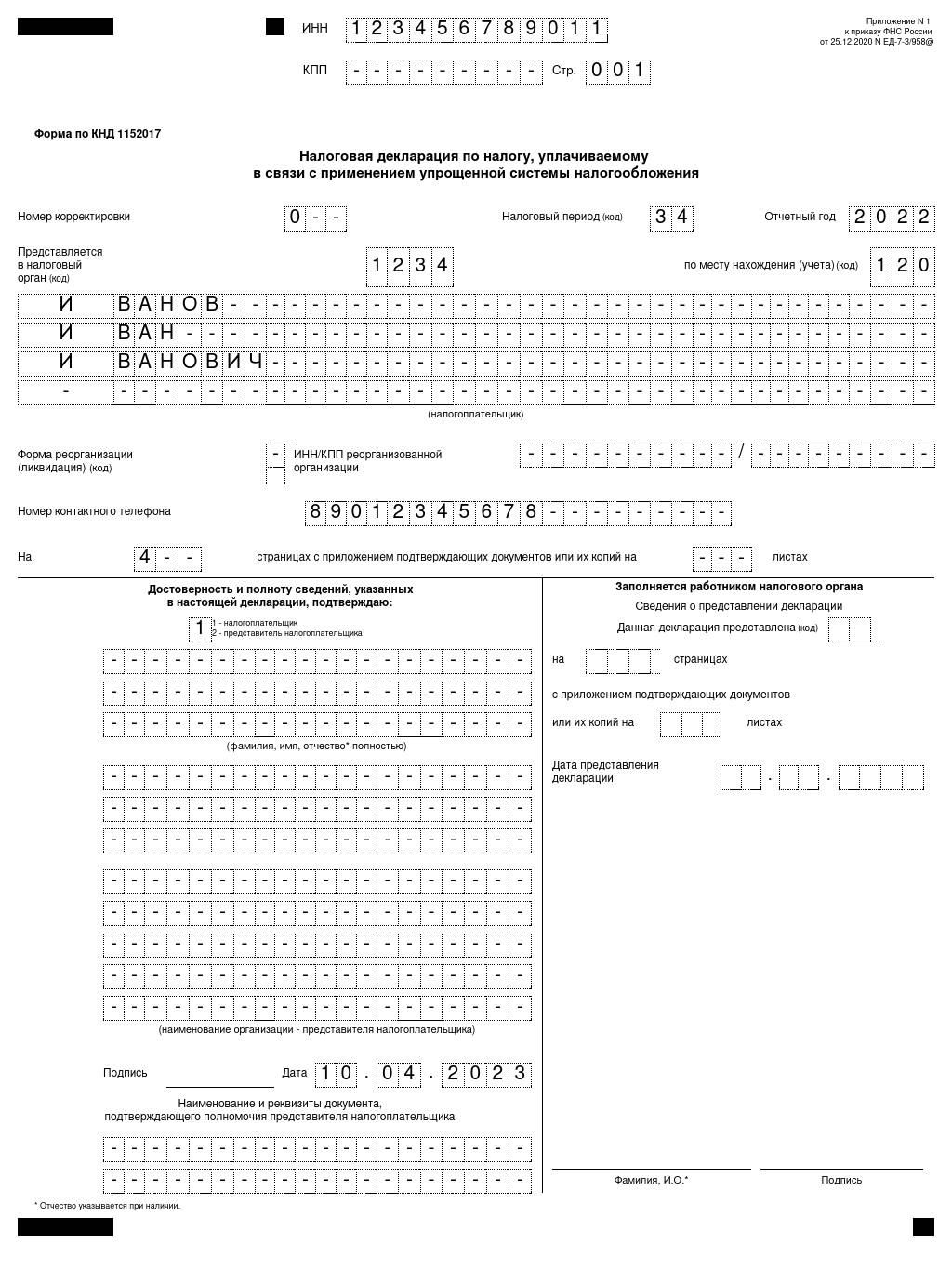

Какой бланк использовать

С отчетности за 2021 год применяется новый бланк по КНД 1152017. Вы сможете скачать бесплатно бланк декларации УСН за 2022 год в xls ниже. Этот бланк декларации и инструкция по его заполнению утверждены Приказом ФНС № ЕД-7-3/958@ от 25.12.2020. А вот с отчетности за 2023 год надо применять новый бланк декларации по упрощенке (Приказ ФНС № ЕД-7-3/1036@ от 01.11.2022).

И индивидуальные предприниматели, и организации на упрощенке используют КНД 1152017. Документ передают в ФНС по месту регистрации налогоплательщика.

С 2023 года и организации, и ИП платят налог по упрощенке в составе единого налогового платежа. В связи с переходом на ЕНП поменяли сроки уплаты налога. Организации перечисляют годовой платеж по УСН до 28 марта следующего года, ИП — до 28 апреля.

Отчет заполняют ежегодно, но по УСНО предусмотрены авансовые платежи, причем уплачивать их придется ежеквартально. С 2023 года изменили и срок перечисления аванса по упрощенке — 28-ое число месяца, следующего за отчетным кварталом. Если налогоплательщик неверно исчислит авансовый платеж либо перечислит деньги в бюджет с опозданием, налоговики применят санкции.

Особенности заполнения

Порядок заполнения документа зависит от выбранного объекта налогообложения:

|

Объект |

Что заполнять |

|---|---|

|

«Доходы» |

Титульный лист Раздел № 1.1 Раздел № 2.1 Раздел № 2.1.1 заполняется в обязательном порядке, а № 2.1.2 обязателен к заполнению, если субъект уплачивает торговый сбор по видам деятельности. Раздел № 3 (при использовании целевого финансирования — п. 1 и п. 2 ст. 251 НК РФ) |

|

«Доходы минус расходы» |

Титульный лист. Раздел № 1.2 Раздел № 2.2 Раздел № 3 (при использовании целевого финансирования — п. 1 и п. 2 ст. 251 НК РФ) |

Пошаговая инструкция: как заполнить налоговую декларацию 2022 ИП (УСН)

Когда сдавать

Сроки сдачи налоговой отчетности по упрощенке зависят от категории налогоплательщика. С 2023 года сроки сдачи отчета изменились:

- организации отчитываются до 25 марта года, следующего за отчетным;

- индивидуальные предприниматели отчитываются до 25 апреля года, следующего за отчетным.

Организации отчитываются за 2022 г. до 27.03.2023, поскольку 25.03.2023 выпадает на субботу. Индивидуальным предпринимателям надо отчитаться за 2022 г. до 25.04.2023.

Если субъект утратил право на применение упрощенного режима, то ему придется отчитаться раньше. Например, ИП принял решение о прекращении деятельности либо организация нарушила обязательные условия (п. 4 ст. 346.13 НК РФ). Срок сдачи в таком случае следующий:

- до 25-го числа месяца, следующего за отчетным кварталом, в котором налогоплательщик утратил право на применение УСНО;

- до 25-го числа месяца, следующего за месяцем, в котором была прекращена деятельность на упрощенке, о чем было подано соответствующее уведомление в ИФНС.

Отчет сдают на бумажном носителе либо отправляют по защищенным каналам связи. При отправке в электронном виде отчетность следует подписать электронной подписью.

Вам в помощь образцы, бланки для скачивания

Евдокимова Наталья

Бухгалтер-эксперт

С 2017 года — автор и научный редактор электронных журналов по бухучету и налогообложению.

Но до этого времени вела бухгалтерский и налоговый учет в бюджетной сфере, в том числе как главбух.

Все статьи автора

Вам может быть интересно:

Подписывайтесь на наш канал в Telegram

Мы расскажем о последних новостях и публикациях

Приложение N 1. Форма по КНД 1167002

Форма по КНД 1167002rn rn Подтверждение даты отправкиrn rn__________________________________________________________________rn (наименование специализированного оператора связи; наименованиеrn и код налогового органа)rnПодтверждает, что дд.мм.гггг в чч.мм.сс был отправлен документrn(документы) в файле (файлах)rn_________________________________________________________________,rn (наименование файла (файлов))rnОтправитель документа:rn_________________________________________________________________.rn (наименование организации, ИНН/КПП; Ф.И.О. индивидуальногоrn предпринимателя (физического лица), ИНН (при наличии),rn наименование и код налогового органа)rn__________________________________________________________________rn (электронный адрес отправителя (идентификатор абонента))rnПолучатель документа:rn_________________________________________________________________.rn (наименование организации, ИНН/КПП; Ф.И.О. индивидуальногоrn предпринимателя (физического лица), ИНН (при наличии),rn наименование и код налогового органа)rn__________________________________________________________________rn (электронный адрес получателя (идентификатор абонента))rn rn rn

Приложение N 2

к Порядку представления документов,

используемых налоговыми органами

при реализации своих полномочий

в отношениях, регулируемых

законодательством о налогах

и сборах, в электронном виде

по телекоммуникационным каналам

связи, утвержденному Приказом

ФНС России

от 17.02.2011 N ММВ-7-2/169@

Перейти к содержимому

Налоговая декларация по ЕСХН форма скачать бланк

05.01.2023

Форма декларации по ЕСХН

Форма декларации по ЕСХН (Единый сельскохозяйственный налог, форма по КНД 1151059) утверждена приказом Федеральной Налоговой Службы России от 28.07.2014 № ММВ-7-3/384@ «Об утверждении формы налоговой декларации по единому сельскохозяйственному налогу, порядка ее заполнения, а также формата представления налоговой декларации по единому сельскохозяйственному налогу в электронной форме», в редакции приказов ФНС России от 01.02.2016 № ММВ-7-3/51@ и от 18.12.2020 № ЕД-7-3/926@.

Начало действия последней редакции: 29.03.2021 (начиная с представления отчетности за 2020 год).

Штрих-код на титульном листе: 0180 9015.

Скачать приказ от 18.12.2020 № ЕД-7-3/926@ (pdf)

Скачать порядок заполнения декларации по ЕСХН (docx, в ред. прик. от 18.12.2020 № ЕД-7-3/926@)

Об изменениях в форме декларации:

• Внесены изменения в раздел 2 «Расчет единого сельскохозяйственного налога» декларации — добавлена новая строка 046 «Код налоговой льготы». В этой строке нужно указывать номер или буквенное обозначение статьи, части, пункта, подпункта, абзаца закона субъекта РФ, которым установлена понижения ставка по ЕСХН в пределах от 0 до 6%.

Изменение формы декларации связано с тем, что согласно Федеральному закону от 07.03.2018 № 51-ФЗ внесены нормы в НК РФ: пункт 2 статьи 346.8 НК РФ разрешает регионам устанавливать пониженную ставку налога по ЕСХН.

Общая информация

Сроки представления декларации по ЕСХН: Заполняем и подаем декларацию по ЕСХН не позднее 31 марта года, следующего за истекшим налоговым периодом. В случае прекращения предпринимательской деятельности в качестве сельскохозяйственного товаропроизводителя декларация представляется не позднее 25-го числа месяца, следующего за месяцем, в котором согласно уведомлению, представленному налогоплательщиком в налоговый орган, такая деятельность им прекращена. (пп. 2 п.1 ст. 346.10 НК РФ).Налоговый и отчетный периоды: 1. Налоговым периодом по налогу признается календарный год. 2. Отчетными периодами по налогу признается полугодие.

Налоговый период – это период, по окончании которого завершается процесс формирования налоговой базы, окончательно определяется сумма налога к уплате. Источник 1: ФНС.