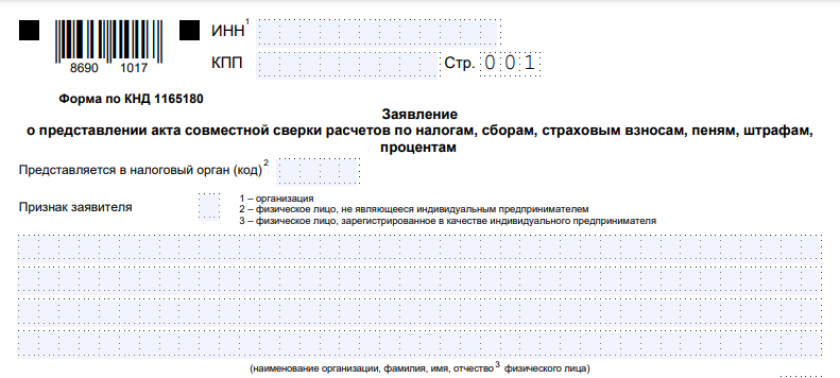

С 2023 года в России введена система единого налогового платежа (ЕНП). Им могут воспользоваться физлица, ИП и организации. Он избавляет от необходимости заполнять многочисленные платежные поручения с большим количеством реквизитов. При этом сверку расчетов с бюджетом в рамках ЕНП тоже нужно проводить. В этой консультации рассказываем про заявление (КНД 1165180) и акт сверки (КНД 1160070) по ЕНП с 2023 года (скачать форму первого документа можно бесплатно в конце статьи).

Как утверждены

Официальные названия обоих форм документов довольно длинные:

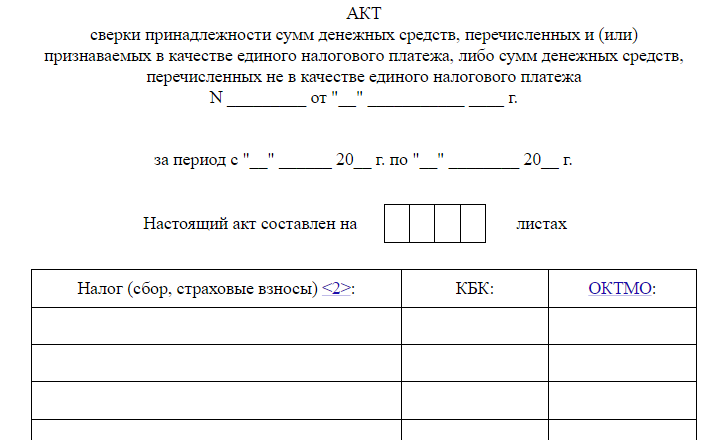

- Заявление о представлении на бумажном носителе акта сверки принадлежности сумм денежных средств, перечисленных и/или признаваемых в качестве ЕНП, либо сумм, перечисленных не в качестве ЕНП.

- Акт сверки принадлежности сумм денежных средств, перечисленных и/или признаваемых в качестве ЕНП, либо сумм, перечисленных не в качестве ЕНП.

Оба бланка закреплены письмом ФНС России от 29.12.2022 № АБ-4-19/17879. Причём обе эти формы типовые. То есть рекомендуемые.

Другим письмом ФНС от 09.01.2023 № АБ-4-19/7 зафиксирован электронный формат отправки указанных заявления и акта сверки по ЕНП.

Эти формы применяют с 1 января 2023 года.

Что указать в заявлении

В нём, в частности, ставят:

- признак заявителя – юрлицо/физлицо со статусом ИП или нет;

- способ получения акта сверки – в ИФНС, куда подали заявление, через МФЦ или по почте.

Акт сверки по ЕНП можно получить:

- сразу по всем КБК;

- по одному;

- по перечню КБК, который указывают в заявлении на отдельном листе(ах).

Также см. Платежное поручение по ЕНП: бланк и образец в 2023 году.

Сроки

Акт сверки подготовят не позднее 5 рабочих дней с даты регистрации бумажного заявления и не позднее 3 рабочих дней с даты регистрации электронного заявления.

Само заявление ИФНС регистрирует не позже следующего рабочего дня после его поступления.

При получении от налогоплательщика акта сверки с разногласиями, их рассмотрение происходит по общим правилам Административного регламента ФНС (п. 54, утв. приказом ФНС от 08.07.2019 № ММВ-7-19/343).

Правильный образец заполнения заявления о представлении на бумажном носителе акта сверки принадлежности сумм, перечисленных и/или признаваемых ЕНП по рекомендуемой ФНС форме можно посмотреть в Готовом решении КонсультантПлюс здесь.

Про акт

Что касается акта сверки по ЕНП, то налоговая его формирует отдельно по каждому налогу (сбору, страховым взносам) и КБК.

Он состоит из двух разделов:

- Раздел I. Акт сверки принадлежности сумм, перечисленных и/или признаваемых в качестве ЕНП.

- Раздел II. Акт сверки принадлежности сумм, перечисленных не в качестве ЕНП.

В акте ФНС рекомендует в случае несогласия с его данными в графе 3 разделов I и II по строке с суммой, по которой не согласен, указать сумму по данным налогоплательщика.

Важные документы

ФОРМА 2023 ЗАЯВЛЕНИЯ НА АКТ СВЕРКИ ПО ЕНП

Скачать документ

к приказу ФНС России

от «__» ______ 2020 г. N ____

0

0

1

2 — физическое лицо, не являющееся индивидуальным предпринимателем

3 — физическое лицо, зарегистрированное в качестве индивидуального предпринимателя

(наименование организации, фамилия, имя, отчество3 физического лица)

.

.

2 — по одному КБК

.

.

.

.

2 — в многофункциональном центре предоставления государственных и муниципальных услуг (далее — МФЦ), через который представлено настоящее заявление, для чего выражаю согласие на передачу мне акта сверки на бумажном носителе через МФЦ

3 — по почте по имеющемуся у налогового органа адресу заявителя

2 — представитель заявителя6

0

0

1

.

.

(фамилия, имя, отчество3 руководителя организации/ представителя заявителя)

.

.

2 Коды налоговых органов размещены на официальном сайте Федеральной налоговой службы nalog.ru.

3 Отчество указывается при наличии.

4 Заполняется физическим лицом, не являющимся индивидуальным предпринимателем, в случае незаполнения поля «ИНН».

6 Прилагаются документы (или их копии), подтверждающие полномочия представителя заявителя.

7 01 — на бумажном носителе (по почте); 02 — на бумажном носителе (лично); 17 — на бумажном носителе (через МФЦ).

Мобилизованным лицам и организациям, в которых мобилизованное лицо на дату его призыва является единственным учредителем (участником) организации и одновременно осуществляет полномочия единоличного исполнительного органа, продлены сроки представления отдельных форм налоговой отчетности.

Справочная информация: «Формы налогового учета и отчетности»

(Материал подготовлен специалистами КонсультантПлюс)

ФОРМЫ НАЛОГОВОГО УЧЕТА И ОТЧЕТНОСТИ

КонсультантПлюс: примечание.

Внимание! С 1 января 2021 года действует механизм «регуляторной гильотины». По общему правилу в рамках государственного контроля (надзора) не допускается оценка соблюдения обязательных требований, содержащихся в нормативных правовых актах Правительства РФ и федеральных органов исполнительной власти, вступивших в силу до 1 января 2020 года, а также в правовых актах исполнительных и распорядительных органов государственной власти РСФСР и СССР. Несоблюдение таких требований не может являться основанием для привлечения к административной ответственности (см. Федеральный закон от 31.07.2020 N 247-ФЗ).

Необходимо учитывать, что Правительством РФ определен перечень нормативных правовых актов и их групп, а также отдельных положений, на которые не распространяется механизм «регуляторной гильотины». При этом в отношении некоторых актов и положений установлен ограниченный срок нахождения в перечне (см. Постановление Правительства РФ от 31.12.2020 N 2467).

В данный материал включены важнейшие и широко применяемые формы налогового учета и отчетности, утвержденные федеральными органами государственной власти. Формы налогового учета и отчетности, отсутствующие в данном списке, можно найти непосредственно в утвердивших их документах.

Обращаем внимание, что ознакомиться с машиночитаемыми бланками, подготовленными на основании TIF-шаблона АО «ГНИВЦ», можно в документах, утвердивших соответствующие формы.

Смотрите формы налогового учета и отчетности:

Налог на добавленную стоимость >>>

Акцизы >>>

Налог на доходы физических лиц >>>

Налог на прибыль организаций >>>

Налог на добычу полезных ископаемых >>>

Налог на дополнительный доход от добычи углеводородного сырья >>>

Водный налог >>>

Государственная пошлина >>>

Сборы за пользование объектами животного мира и за пользование объектами водных биологических ресурсов >>>

Налог на имущество организаций >>>

Налог на игорный бизнес >>>

Транспортный налог >>>

Земельный налог >>>

Налог на имущество физических лиц >>>

Торговый сбор >>>

Система налогообложения для сельскохозяйственных товаропроизводителей (единый сельскохозяйственный налог) >>>

Упрощенная система налогообложения >>>

Система налогообложения при выполнении соглашений о разделе продукции >>>

Патентная система налогообложения >>>

Налог на профессиональный доход >>>

Налоговый контроль >>>

Страховые взносы на обязательное социальное страхование >>>

Платежи за пользование природными ресурсами >>>

Плата за негативное воздействие на окружающую среду >>>

Утилизационный сбор >>>

Экологический сбор >>>

Производственный экологический контроль >>>

—————————————-

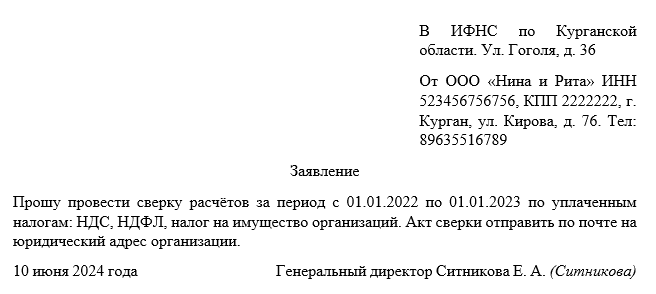

Заявление о сверке расчётов с налоговой – это документ, в соответствии с которым налогоплательщик просит ИФНС провести сверку взаиморасчётов по уплаченным налогам, сборам и страховым взносам. Право подать заявление имеет любой предприниматель.

Файлы для скачивания:

Исчисление подлежащих к уплате сумм и их перечисление в бюджет

В соответствии с положениями Налогового кодекса РФ налогоплательщики самостоятельно исчисляют подлежащие к уплате суммы по налогам, сборам и страховым взносам, а также переводят их в бюджетную систему государства. Для каждого вида сбора предусмотрен свой уникальный КБК. На практике этой деятельностью занимаются бухгалтеры организаций. В силу допущения ошибки в расчётах или банальной опечатки может возникнуть разногласия с налоговым органам. ИФНС может не засчитать переведённую сумму как уплату налога или сумма окажется недостаточной. Также имеет место переплата по налогу. Именно во избежание подобных ситуаций предприниматели и проводят сверку расчётов.

Сверка расчётов

Налоговый кодекс оставляет за налогоплательщиками право в любое время обратиться в ИФНС с просьбой о предоставлении акта сверки расчётов. Документ формируется на основе предоставленной предпринимателем информации и сведениях самого ведомства. Официальная бумага представлена в виде таблицы, в которой сравниваются значения. Если заявитель согласен с указанными данными, он ставит свою подпись. В противном случае придётся разбираться.

Результаты сверки

По факту проведённой сверки может быть выявлено:

- неуплата налога или сбора вовсе;

- уплаченная сумма оказалась недостаточной;

- образовалась переплата;

- был неверно указан КБК и средства поступили не по тому основанию.

Любая из вышеперечисленных ситуаций может быть решена налогоплательщиком посредством последующего обращения в ИФНС. Недостающую сумму можно доплатить, платёжку по КБК можно уточнить, переплату можно возвратить. Однако переплату по налогам можно засчитать в счёт будущих платежей или погасить ей текущие задолженности, штрафы или пени.

Налогоплательщик не согласен с результатами сверки

Если организация не согласна с результатами сверки, об этом следует сделать запись в самом акте сверки и только потом его подписать. Документ будет являться основанием для обращения в налоговую с целью решения возникшего вопроса. Если ситуация никак не может разрешиться в досудебном порядке, обращаться следует в арбитражный суд. Суд может удовлетворить требования истца и засчитать все положенные суммы как уплаченные. Однако для этого придётся доказать свою правоту в рамках судебного разбирательства.

Процедура

Как уже было сказано выше, процедура всегда начинается с письменного заявления налогоплательщика. Подать его нужно в территориальное отделение ИФНС, в котором предприниматель стоит на учёте. В противном случае заявление не будет принято к рассмотрению. Обратиться с документом можно любым удобным из доступных способом:

- передать бумагу сотруднику ведомства, придя в отделение лично;

- передать документ через представителя (необходимо оформить доверенность);

- отправить заявление почтовым отправлением на адрес отделения ИФНС;

- отправить на электронный адрес ведомства. Найти его можно на официальном сайте.

Также имеется способ обращения через личный кабинет налогоплательщика. В этом случае составлять заявление не потребуется, там предусмотрена своя форма. В данном материале разберём именно традиционную версию заявления.

Сроки

Произвести сверку расчётов можно только за три предыдущих года. Если срок пропущен, оформить процедуру уже не получится. Также ИФНС устанавливает срок для рассмотрения заявления в 5 рабочих дней. По истечению этого времени заявитель получит на руки акт сверки или мотивированный отказ. Причины для отказа:

- неверно указан ИНН, КПП;

- пропущен срок обращения;

- полномочия представителя не подтверждены;

- и так далее.

Форма документа

На сегодняшний день законодательство не предусматривает единой общеобязательной формы для обращения в налоговую с заявлением о сверке расчётов. Тем не менее Приказом ФНС рекомендуется воспользоваться формой по КНД 1165180. В любом случае написать заявление можно в свободной форме на листе бумаги формата А4.

Допускается изложить текст как в рукописном варианте при помощи чёрной или синей шариковой ручки, так и в машинописном при помощи компьютера. В обязательном порядке на официальной бумаге должна быть подпись заявителя или представителя, так что компьютерный вариант придётся распечатать на принтере.

Строго нельзя допускать никаких ошибок, исправлений, помарок. Заявление должно иметь строгий деловой вид, иначе сотрудники налогового органа могут отказаться принять его к рассмотрению.

Пошаговая инструкция по составлению заявления

По своей структуре заявление делится на три составных блока: шапка документа, основная (просительная) часть и подпись заявителя.

Начинаем именно с шапки. В правом верхнем углу отмечаем, куда и от кого подаётся заявление. Указываем отделение ИФНС, его номер, адрес. Здесь же оставляем наименование организации-заявителя (или ФИО индивидуального предпринимателя), ИНН, КПП и юридический адрес. Имеет смысл также указать номер телефона для связи и адрес электронной почты.

Ниже по документу посредине листа со строчной буквы пишем слово «заявление». Просим ИФНС выдать на руки акт сверки. Отмечаем способ получена ответа (лично в руки, по почте или через сеть «Интернет»). С красной строки формулируем просьбу о проведении сверки расчётов:

- отмечаем период, за который необходимо провести сверку;

- указываем, по каким именно налогам, сборам, взносам.

Примерный образец

На этом составление заявления окончено. Остаётся только поставить дату его подачи и подпись заявителя или представителя (с расшифровкой). Ответ будет получен тем же способом, которым оно и подавалось, если иное не отмечено в самом документе. Заявителю остаётся только ждать срок в 5 рабочих дней.

Обязательно ли проводить сверку расчетов при переходе на ЕНП с 2023 года

Требования провести сверку до перехода на ЕНП в законе нет. Но мы настоятельно рекомендуем это сделать. И вот почему.

На 01.01.2023 ФНС сформирует для всех налогоплательщиков сальдо ЕНС — единого налогового счета. При этом налоговики не будут учитывать переплату с истекшим сроком для возврата и безнадежную к взысканию недоимку (п. 2 ст. 4 закона от 14.07.2022 № 263-ФЗ). Проведение сверки сейчас позволит вам не потерять переплату, срок возврата которой истекает в ноябре-декабре.

При формировании сальдо ЕНС все ваши переплаты автоматически зачтутся с имеющимися недоимками. Вернуть с 1 января можно будет только положительное сальдо ЕНС. А осуществить возврат какого-то конкретного налога вы уже не сможете. Если есть такое желание, нужно поторопиться.

И имейте в виду, что после 1 января 2023 налоговики не будут рассматривать заявления на зачет или возврат переплаты, которые получили, но не отработали своими решениями до 31.12.2022 включительно. Срок на возврат — 10 рабочих дней с даты получения заявления или подписания акта сверки с организацией (п. 8 ст. 78 НК). Если подадите заявление в конце декабря, его просто не рассмотрят.

Подробнее о том, как провести сверку с налоговой по налогам и сборам для перехода на ЕНП, читайте нашей статье.

Форма заявления на сверку по налогам

Типовая (рекомендуемая) форма заявления о предоставлении акта совместной сверки расчетов по налогам, сборам, страховым взносам, пеням, штрафам, процентам на бумажном носителе (КНД 1165180) направлена письмом ФНС от 28.10.2020 № АБ-4-19/17644@. Скачать бланк можно бесплатно, кликнув по картинке ниже.

Использоваться рекомендуемая форма будет вплоть до вступления в силу приказа ФНС «Об утверждении порядка проведения совместной сверки расчетов по налогам, сборам, страховым взносам, пеням, штрафам, процентам, формы и формата заявления о предоставлении акта сверки расчетов, формы и формата акта сверки расчетов».

Заявление на получение акта сверки с налоговой

Скачать

Важно! Рекомендация от «КонсультантПлюс»

Если вы хотите провести сверку с инспекцией, то:

— подготовьте и подайте заявление о проведении сверки (пп. 11 п. 1 ст. 32 НК РФ);

— получите акт сверки;

— сравните свои данные с данными инспекции. Если разногласий нет, подпишите акт. Если разногласия есть, подпишите «с разногласиями» и получите исправленный акт.

Посмотреть описание этапов сверки расчетов с налоговиками и скачать необходимые для этого документы и образцы можно в К+, получив бесплатный пробный доступ.