Мобилизованным лицам и организациям, в которых мобилизованное лицо на дату его призыва является единственным учредителем (участником) организации и одновременно осуществляет полномочия единоличного исполнительного органа, продлены сроки представления отдельных форм налоговой отчетности.

Внимание! Организации не обязаны включать в налоговую декларацию по налогу на имущество сведения об объектах налогообложения, налоговая база по которым определяется как кадастровая стоимость. Если у налогоплательщика в истекшем налоговом периоде имелись только такие объекты налогообложения, налоговая декларация не представляется.

Применяется — с отчетности за 2022 год

Утверждена — Приказом ФНС России от 24.08.2022 N ЕД-7-21/766@

Срок сдачи — не позднее 25 марта года, следующего за истекшим налоговым периодом

Скачать форму налоговой декларации по налогу на имущество организаций:

— в TIF (данный TIF-шаблон рекомендован ФНС России и размещен на сайте АО «ГНИВЦ» www.gnivc.ru)

— в PDF (данная машиночитаемая форма подготовлена на основании TIF-шаблона АО «ГНИВЦ» и доступна для заполнения в программе Adobe Reader (программа размещена на сайте www.adobe.com))

Образец заполнения налоговой декларации по налогу на имущество организаций >>>

Материалы по заполнению налоговой декларации по налогу на имущество организаций:

— Приказ ФНС России от 24.08.2022 N ЕД-7-21/766@

— Письмо ФНС России от 30.03.2023 N БС-3-21/4430@

— Путеводитель. Налог на имущество организаций

— Готовое решение: Порядок заполнения декларации по налогу на имущество организаций (ф. по КНД 1152026)

— Готовое решение: Как учреждению заполнить декларацию по налогу на имущество организаций с 1 января 2023 г.

— «Годовой отчет — 2022» (под ред. В.И. Мещерякова) («Агентство бухгалтерской информации», 2022)

— «Годовой отчет для бюджетных учреждений — 2022» (под общ. ред. д. э. н. Ю.А. Васильева) («БиТуБи», 2022)

— «Годовой отчет для учреждений здравоохранения — 2022» (под общ. ред. д. э. н. Ю.А. Васильева) («БиТуБи», 2022)

— Статья: Новая форма декларации по налогу на имущество для отчета за 2022 год (Казаков Е.С.) («Аптека: бухгалтерский учет и налогообложение», 2023, N 1)

— Статья: Отдельные вопросы представления отчетности за налоговый период — 2022 год (Галина Е.) («Автономные учреждения: бухгалтерский учет и налогообложение», 2022, N 12)

— Статья: Декларация по налогу на имущество: новая форма (Зобова Е.П.) («Актуальные вопросы бухгалтерского учета и налогообложения», 2022, N 11)

— Статья: Нюансы заполнения декларации по налогу на имущество за 2022 год (Рябинин В.) («Учреждения здравоохранения: бухгалтерский учет и налогообложение», 2022, N 11)

— Статья: Новая декларация по налогу на имущество для отчета за 2022 год (Казаков Е.С.) («Бухгалтер Крыма», 2022, N 11)

Архивные формы налоговой декларации по налогу на имущество организаций:

— налоговая декларация по налогу на имущество организаций за 2021 год

— налоговая декларация по налогу на имущество организаций с 14 марта 2021 года до 1 января 2022 года

— налоговая декларация по налогу на имущество организаций с отчетности 2020 год до 14 марта 2021 года

— налоговая декларация по налогу на имущество организаций за 2019 год

— налоговая декларация по налогу на имущество организаций за 2017, 2018 год

— налоговая декларация по налогу на имущество организаций за 2013, 2014, 2015, 2016 год

— налоговая декларация по налогу на имущество организаций за 2011, 2012 год

— налоговая декларация по налогу на имущество организаций за 2008, 2009, 2010 год

—————————————-

Бесплатно найти и скачать образцы этого документа в КонсультантПлюс

Скачать бланк декларации по налогу на имущество в 2023 году в PDF

Скачать образец заполнения декларации по налогу на имущество за 2022 год для юридических лиц

Новый бланк для отчетности за 2022 год

В 2022 году бланк и правила заполнения декларации по налогу на имущество изменили: отчет придется заполнять по новой форме. Изменения зарегистрированы Приказом ФНС № ЕД-7-21/766@ от 24.08.2022. Обновления вступили в силу с 01.01.2023. Контрольные соотношения к новой форме указаны в Письме ФНС № БС-4-21/14195@ от 21.10.2022.

В статью 386 НК РФ внесены поправки. Теперь налогоплательщики обязаны включать в декларацию сведения о среднегодовой стоимости объектов движимого имущества, учтенных на балансе организации в качестве основных средств (Федеральный закон № 374-ФЗ от 23.11.2020). В разделе 4 декларации необходимо указать среднегодовую стоимость объектов движимого имущества, учитываемых на балансе.

Какие основные изменения предусмотрены в новом бланке?

- внесли новый раздел 2.2, который предусматривает предоставление налогового вычета для сторон СЗПК (это соглашение о защите и поощрении капиталовложений), условия прописаны в ст. 382.1 НК РФ;

- раздел 3 российские компании, которые владеют имуществом, облагаемым по кадастровой стоимости, начиная с отчета за 2022 год не заполняют (Информация ФНС от 28.09.2022 «С 2023 года вводится новая форма декларации по налогу на имущество организаций»). Обязанность заполнять раздел 3 сохранилась только для иностранных компаний, у которых налог с владения недвижимостью исчисляется из кадастровой стоимости;

- по объектам, расположенным в федеральной территории «Сириус», реализовали возможность применения налоговых льгот;

- заполнить декларацию вправе и компании в отношении недвижимости, которая утратила статус плательщика — участника СЗПК на основании пп. 2 п. 3 ст. 25.17 НК РФ и т.д.

В приказе ФНС № ЕД-7-21/766@ от 24.08.2022 предусмотрели два формата скачивания бланка — TIF и PDF, скачать бесплатно бланк формы по КНД 1152026 за 2022 год в Excel из приказа возможности нет. Подробнее о порядке заполнения смотрите приложение № 3 к Приказу ФНС России № ЕД-7-21/766@ от 24.08.2022.

Кто заполняет декларацию

На вопрос, сдается или нет декларация по имуществу в 2023 году, ответим: заполненная имущественная декларация предоставляется в ИФНС теми налогоплательщиками, которые имеют в своем владении или распоряжении имущество и ведут его налоговый учет, то есть производят начисления и выплаты в бюджет налога на имущество (ст. 374, п. 1 ст. 373, п. 1 ст. 386 НК РФ). Учреждения, которые находятся на льготных налоговых режимах и имеют недвижимое имущество, оцененное по кадастровой стоимости, с 2023 г. не должны отчитываться в ИФНС, раздел 3 за 2022 год российские учреждения не заполняют. Инспекции самостоятельно уведомят учреждения о сумме исчисленного налога путем направления сообщения.

Не предоставляют декларацию те организации, у которых нет имущественных объектов, подлежащих налогообложению. В таких случаях нет необходимости подавать и нулевую отчетность. Но если остаточная стоимость всех имущественных активов предприятия равна нулю (например, по причине амортизации), то налогоплательщик все равно отчитывается перед налоговой, хоть и в нулевой форме (письма ФНС № 3-3-05/128 от 08.02.2010, № ЕД-21-3/375 от 15.12.2011).

Подают отчетный бланк и иностранные организации, имеющие в России свое постоянное представительство и имущественную собственность, подлежащую налогообложению. Отчетность предоставляют и зарубежные компании без постоянного представительства в РФ, которые имеют налогооблагаемые собственные или полученные на основании концессионного соглашения объекты недвижимости.

В какие сроки сдавать отчет

С 1 февраля 2023 года в п. 3 ст. 386 НК РФ внесены изменения Федеральным законом № 263-ФЗ от 14.07.2022. Так, налоговая имущественная декларация предоставляется один раз в год — в срок до 25 марта следующего налогового периода (п. 3 ст. 386 НК РФ). Если дата выпадает на выходной, то срок переносится на первый рабочий день. За 2022 год отчитайтесь до 27 марта 2023 г., так как 25-е число выпадает на субботу.

Налог на имущество — это фискальный платеж, за который отвечают региональные власти. А НК РФ устанавливает порядок и сроки уплаты налога и авансов по нему (ст. 383 НК РФ). В связи с введением института единого налогового счета срок уплаты налога переносится на 28 февраля 2023 года, уведомление по исчисленным суммам налога предоставьте не позднее 25 февраля 2023 года.

Как платить авансы и предоставлять уведомления в 2023 году?

| Период | Срок уплаты | Срок предоставления уведомления |

|---|---|---|

| 2022 г. | 28.02.2023 | 27.02.2023 |

| 1-й квартал 2023 г. | 28.04.2023 | 25.04.2023 |

| Полугодие 2023 г. | 28.07.2023 | 25.07.2023 |

| 9 месяцев 2023 г. | 30.10.2023 | 25.10.2023 |

| 2023 г. | 28.02.2024 | 26.02.2024 |

Не путайте! Декларацию сдают раз в году, используя бланк по форме КНД 1152026. Ежеквартально налогоплательщики подавали авансовый отчет во форме КНД 1152028. С 2020 года квартальные авансовые расчеты по имущественному сбору отменили (63-ФЗ от 15.04.2019).

Какое имущество облагается налогом

К объектам налогообложения для российских предприятий относятся объекты недвижимости, находящиеся в собственности, владении, пользовании, распоряжении и полученные по концессии, учтенные на балансе налогоплательщика (ст. 378, 378.1, 378.2 НК РФ).

Для иностранных компаний налогооблагаемыми объектами будут:

- для зарубежных организаций, имеющих постоянное представительство в РФ, — недвижимость как ОС и недвижимое имущество, полученное по договору концессии;

- для иностранных фирм, не имеющих постоянного представительства в России, — недвижимость, являющаяся собственностью для таких компаний, и недвижимые активы, полученные по концессионному соглашению.

С 2020 года существенно изменился порядок налогового учета и отчетности для имущественных фондов. Теперь движимые имущественные основные средства, земля, ресурсы природопользования и иные активы не являются налогооблагаемыми.

Какую форму декларации использовать

В 2023 году (с отчета за 2022 г. расчетный период) налогоплательщики отчитываются по обновленной форме. Новый бланк и инструкция по заполнению декларации по налогу на имущество в 2023 году утверждены Приказом ФНС № -7-21/766@ от 24.08.2022.

Налогоплательщику необходимо внести сведения в титульный лист, раздел 1 (данные по каждому ОКТМО), раздел 2 (сведения о начислениях и выплатах), раздел 4 (сведения о среднегодовой стоимости объектов движимого имущества, учтенных на балансе организации в качестве объектов основных средств). Раздел 3 с отчета за 2022 год заполняют только иностранные организации.

Как считать налог на имущество

Исчисление суммы для уплаты в бюджет производится на основании балансовой стоимости для имущественных активов и основных средств и кадастровой стоимости для объектов недвижимости.

Для расчета платежей в декларации по налогу на имущество по основным средствам высчитывается среднегодовая стоимость актива путем сложения значения остаточной стоимости по каждому месяцу за отчетный календарный год и деления полученного итога на 13. Затем рассчитывается сам налоговый платеж. Для этого определяется результат произведения среднегодовой стоимости фондов на ставку, действующую в конкретном субъекте РФ, но не превышающую 2,2 %. Затем в отчете указываются суммы перечисленных в течение отчетного периода авансов (при наличии). Итоговым результатом, подлежащим к уплате, является разница между исчисленной суммой взноса и авансовыми платежами.

Расчет по кадастровой стоимости для недвижимости производится только для тех объектов, которые принадлежат учреждению на правах собственности или владения и числятся в качестве основных средств.

Стоимость по кадастру берется по состоянию на 1 января отчетного периода. В случае продажи недвижимости в течение отчетного года расчет производится не за весь период, а только за те месяцы, в течение которых организация владела объектом. Налогооблагаемая база индексируется на показатель, являющийся результатом деления общего количества месяцев периода владения на 12 — общее количество месяцев в год.

Требования по заполнению декларации

Правила заполнения закреплены в приложении № 3 к Приказу ФНС России № ЕД-7-21/766@ от 24.08.2022. В регламенте прописан порядок составления декларации и приведены дополнительные приложения, включающие различные типы кодов, необходимых при формировании отчетности. Кроме того, коды льгот для заполнения новой отчетной формы указаны в приложении № 6 к порядку заполнения декларации, который утвержден Приказом ФНС № ЕД-7-21/766@.

Обозначим общие требования. Все стоимостные значения вносятся в полных рублях (суммы до 50 копеек убираются, свыше — округляются до целого). Все страницы формы нумеруются по порядку. Поля заполняются слева направо, начиная с первой клетки и с заглавной буквы. Свободные ячейки по всей форме заполняются прочерками. Запрещается исправлять ошибки и недочеты при помощи корректора и использовать двустороннюю печать на листах декларации.

Как заполнить новый бланк отчета

Вот пошаговая инструкция, как заполнить декларацию по налогу на имущество за 2022 год.

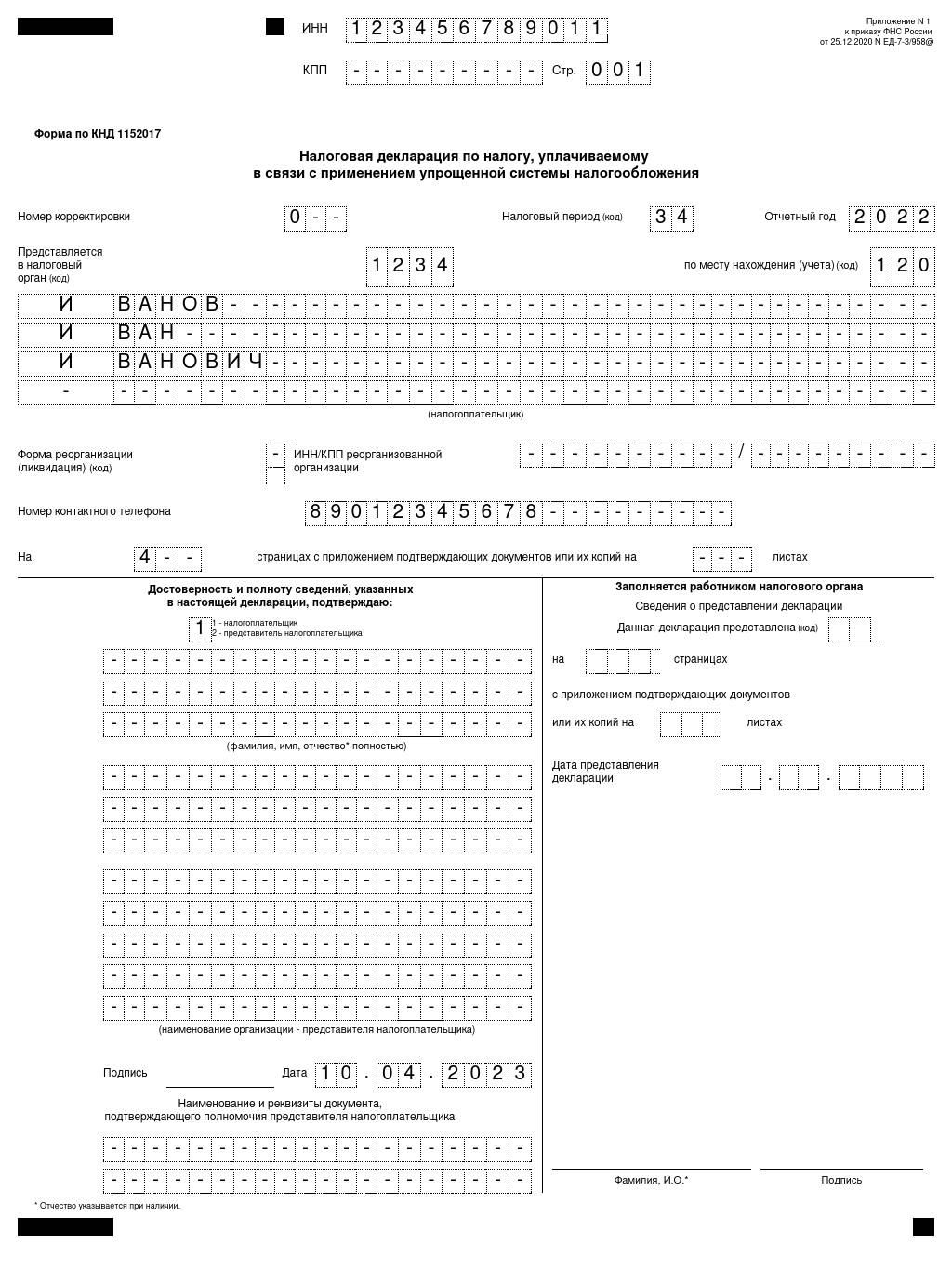

Шаг 1. Заполняем титульный лист.

ИНН и КПП заполняются в соответствии с регистрационными документами. Код налогового периода для отчета за 2022 год имеет значение «34». Если в ИФНС отчитывается ликвидированное или реорганизованное предприятие, то проставляется значение «50». Код по месту нахождения имеет значение «214». Затем заполняются наименование налогоплательщика в соответствии с уставом, контактный телефон и ФИО ответственного лица — руководителя и дата предоставления формы в инспекцию. Титульный лист заверяется подписью руководителя и печатью учреждения.

Актуальный пример заполнения налоговой декларации по налогу на имущество за 2022 год — титульного листа:

Шаг 2. Заполняем раздел 2.

Этот блок служит для отражения расчетных сведений — среднегодовой стоимости всех имущественных объектов за отчетный период. Данные перечисляются за каждый месяц календарного года. В этом разделе тоже требуется признак СЗПК, если у организации заключено соглашение о защите и поощрении капиталовложений.

В строке 150 приводится суммарный результат по среднегодовой стоимости.

В строке 160 указывается код налоговой льготы при наличии.

Строка 190 предназначена для отражения общей налоговой базы, а строка 210 иллюстрирует действующую в регионе ставку по имущественным взносам.

В поле 220 вносится итоговая исчисленная сумма, а в 260 ячейке отражается результат: разница исчисленного налога и применяемой льготы.

Вот наш образец заполнения декларации по налогу на имущество организаций за 2022 год — раздела 2.

Шаг 3. Заполняем раздел 2.1.

Этот раздел заполняется внимательно и в строгом соответствии с разъяснениями ИФНС. Здесь вносятся сведения о каждом имущественном объекте, подлежащем налогообложению по среднегодовой стоимости.

В поле 010 прописывается кадастровый номер (или иной код из перечисленных), в 020 — номер объекта (кадастровый, идентификационный, серийный или инвентарный).

В строке 040 записывают 9 или 12-значный код ОКОФ для конкретного объекта имущества.

В поле 050 отражается остаточная стоимость актива на 31.12 отчетного года. Информация вводится для каждой единицы отдельно, следовательно, если у организации есть несколько активов с кадастровыми или инвентарными номерами, то строки с 010 по 050 раздела 2.1 заполняются для каждого такого имущества. Остаточная стоимость на конец периода определяется для каждой позиции отдельно путем исчисления доли в суммарном значении каждого актива в инвентарной карточке. Рассчитанная доля умножается на итоговую остаточную стоимость по всем учтенным средствам. Заполнять раздел 2.1 в декларации налога на имущество, если продано в течение 2022 года имущество (если объект выбыл до 31.12.2022), не надо. Сведения об активах, выбывших в течение года, в итоговый отчет не включаются.

Шаг 4. Заполняем раздел 3 (если вы иностранная компания).

С отчета за 2022 год российские организации и учреждения третий раздел не заполняют.

Шаг 5. Формируем раздел 4.

Правила заполнения этого раздела подробно расписаны в части VIII приложения № 3 к Приказу Федеральной налоговой службы от 24.08.2022 № ЕД-7-21/766@. Блок состоит из двух граф:

- 1 — код субъекта РФ;

- 2 — среднегодовая стоимость движимого имущества.

Налогоплательщик прописывает среднегодовую стоимость движимого имущества по балансу по каждому обособленному подразделению и головному предприятию.

Шаг 6. Заполняем раздел 1.

Заполнять признак налогоплательщика в декларации по налогу на имущество в отчете за 2022 г. не надо, так как показатель исключили. Код проставлялся временно, пока на территории страны действовали отсрочки в связи с коронавирусной инфекцией. В строке 007 укажите признак СЗПК.

Кроме того, в этом разделе проставляется ОКТМО, исчисленная сумма к уплате и код бюджетной классификации. По новым правилам расчет суммы расписывается с поквартальной разбивкой.

Внизу страницы необходимо проставить дату и подпись руководителя.

Чтобы сдать отчет, понадобится:

- распечатать и подписать у руководителя в случае предоставления в ИФНС бланка на бумажном носителе;

- подписать электронной цифровой подписью и передать в ИФНС по телекоммуникационным каналам связи для электронной отчетности;

- получить подтверждение (извещение) о том, что форма принята инспектором.

Куда сдавать

Декларация по налогу на имущество предоставляется каждый год в территориальную ИФНС по месту регистрации налогоплательщика. Если организация имеет ОП в другом субъекте РФ (обособленные подразделения с отдельным балансом и самостоятельным налоговым учетом), то декларация подается в инспекцию по месту нахождения данного обособленного подразделения. Еще по месту нахождения подаются отчеты по каждому недвижимому налогооблагаемому объекту, находящемуся отдельно от ОП и головной организации.

Если предприятие не относится к числу крупнейших, перечисляет платежи строго в пределах одного региона и рассчитывает налог только по балансовой стоимости, то с согласия территориальной инспекции отчетность по обособленным ОП и удаленным активам включается в общую декларацию и предоставляется в ИФНС, в которой зарегистрирована головная организация.

Декларация по налогу на имущество принимается как в бумажной, так и в электронной форме. Подают ее ответственные лица или их доверенные представители. Допускается отправка декларации ценным письмом с обязательной описью всех приложений. Но некоторые категории плательщиков обязаны направлять отчетность по налогу на имущество строго в электронном виде по специализированным каналам связи (ст. 80 НК РФ):

- организации, относящиеся к категории крупнейших;

- созданные в отчетный период учреждения, список работников которых превышает 100 человек;

- налогоплательщики, чья среднесписочная численность за предыдущий отчетный период включает 100 работников и выше.

Ответственность

За несвоевременную сдачу или непредоставление декларации по налогу на имущество налогоплательщика ждут штрафные санкции по ст. 119 НК РФ и ст. 15.5 КоАП РФ. Административная ответственность от 300 до 500 рублей предусмотрена для должностных лиц.

Дополнительно:

- расчет налога на имущество организации;

- учетная политика для целей налогообложения.

НД по налогу на имущество 2023

НД по налогу на имущество — новая форма с 1 января 2023 года

Документ-основание: Приказ ФНС России от 24.08.2022 № ЕД-7-21/766@

Приказ издан в связи с принятием Федеральных законов от 02.07.2021 № 305-ФЗ, от 29.11.2021 № 382-ФЗ, от 28.06.2022 № 225-ФЗ, корректирующих отдельные положения Налогового кодекса РФ.

НД по налогу на имущество организаций 2023 — что изменилось?

- добавлен раздел «Сумма налога, исчисленного с применением налогового вычета для СЗПК» для предоставления налогового вычета в порядке и на условиях, предусмотренных ст. 382.1 НК РФ;

- раздел «Сумма налога, исчисленного исходя из определения налоговой базы по кадастровой стоимости» будет заполняться только иностранными организациями в отношении недвижимости, налог по которой исчисляется по кадастровой стоимости;

- реализована возможность применения налоговых льгот для объектов, расположенных в федеральной территории «Сириус»;

- предусмотрена возможность заполнения декларации в отношении объектов недвижимого имущества организации, утратившей статус налогоплательщика-участника соглашения о защите и поощрении капиталовложений по основанию, предусмотренному пп. 2 п. 3 ст. 25.17 НК РФ;

- исключены устаревшие коды «коронавирусных» льгот.

Приказ ФНС России от 24.08.2022 № ЕД-7-21/766@ вступает в силу по истечении двух месяцев со дня его официального опубликования и применяется с представления декларации за налоговый период 2022 года, но не ранее 1 января 2023 года.

Какие объекты не включают в декларацию по налогу на имущество?

Документ-основание: Федеральный закон от 2 июля 2021 г. № 305-ФЗ

С 2023 года налогоплательщики — российские организации не включают в декларацию сведения об объектах, налоговая база по которым определяется как их кадастровая стоимость.

Если у такого лица в истекшем налоговом периоде имелись только вышеуказанные объекты налогообложения, то декларация не представляется.

Скачать форму декларации по налогу на имущество организаций — КНД 1152026 PDF

Скачать форму декларации по налогу на имущество организаций — КНД 1152026 WORD

Читайте также

Новые сроки уплаты налогов и взносов в 2023 году

Примечание:

Данная форма вступает в силу (с 01.01.2023) по истечении двух месяцев со дня официального опубликования Приказа ФНС РФ от 24.08.2022 N ЕД-7-21/766@ и применяется начиная с представления налоговой декларации по налогу на имущество организаций за налоговый период 2022 г., но не ранее 01.01.2023 (пункт 3 Приказа ФНС РФ от 24.08.2022 N ЕД-7-21/766@)

Похожие формы:

— Форма по КНД 1152026 от 14.08.2019 (ред. от 18.06.2021)

— Форма по КНД 1152026 от 31.03.2017 (ред. от 04.10.2018)

— Форма по КНД 1152026 от 24.11.2011 (ред. от 05.11.2013)

— Форма по КНД 1152026 от 20.02.2008

| ИНН | |||||||||||||||||||||||||||||||||||||||

| КПП | Стр. |

0 |

0 |

1 |

|||||||||||||||||||||||||||||||||||

| Форма по КНД 1152026 |

|||||||||||||||||||||||||||||||||||||||

| Налоговая декларация по налогу на имущество организаций | |||||||||||||||||||||||||||||||||||||||

| Номер корректировки | Налоговый период (код) |

Отчетный год | |||||||||||||||||||||||||||||||||||||

|

Представляется в налоговый орган (код) |

по месту нахождения (учета) (код) |

||||||||||||||||||||||||||||||||||||||

|

(налогоплательщик) |

|||||||||||||||||||||||||||||||||||||||

| Форма реорганизации (ликвидация) (код) |

ИНН/КПП реорганизованной организации |

/ | |||||||||||||||||||||||||||||||||||||

| Номер контактного телефона |

|||||||||||||||||||||||||||||||||||||||

| На |

страницах с |

листах | |||||||||||||||||||||||||||||||||||||

|

Достоверность и полноту сведений, |

Заполняется |

||||||||||||||||||||||||||||||||||||||

| Сведения о представлении декларации | |||||||||||||||||||||||||||||||||||||||

| 1 — налогоплательщик 2 — представитель налогоплательщика |

|||||||||||||||||||||||||||||||||||||||

|

Данная |

|||||||||||||||||||||||||||||||||||||||

| на |

страницах |

||||||||||||||||||||||||||||||||||||||

| с приложением подтверждающих документов | |||||||||||||||||||||||||||||||||||||||

|

(фамилия, |

|||||||||||||||||||||||||||||||||||||||

| или их копий на |

листах |

||||||||||||||||||||||||||||||||||||||

| Дата представления декларации |

. | . | |||||||||||||||||||||||||||||||||||||

|

(наименование организации — представителя |

|||||||||||||||||||||||||||||||||||||||

| Подпись |

Дата |

. | . | ||||||||||||||||||||||||||||||||||||

| Наименование и реквизиты документа, подтверждающего полномочия представителя налогоплательщика |

|||||||||||||||||||||||||||||||||||||||

| Фамилия И.О.* | Подпись | ||||||||||||||||||||||||||||||||||||||

| * Отчество указывается при наличии. |

|||||||||||||||||||||||||||||||||||||||

Организации и ИП на упрощенке отправляют декларацию по УСН, чтобы отчитаться перед ИФНС за налоговый период. Ее сдают независимо от объекта налогообложения, финансового результата за календарный год, основного вида деятельности и других характеристик.

Кто обязан отчитываться

Итоговая декларация по упрощенной системе налогообложения — отчет, который сдают все налогоплательщики на УСН. Причем статус плательщика не играет никакой роли: заполнять НД на упрощенке обязаны как организации, в том числе некоммерческие, так и индивидуальные предприниматели.

Может пригодиться: все отчеты ООО и ИП на УСН

Отметим, что объект обложения не влияет на обязанность отчитываться. Субъекты, выбравшие систему «доходы», заполняют и сдают декларацию в те же сроки, что и плательщики, выбравшие систему «доходы минус расходы». Но для каждой группы субъектов чиновники предусмотрели индивидуальные правила того, как заполняется отчетная форма.

У пользователей скачать бесплатно программу для декларации УСН с официального сайта ИФНС в 2023 г. не получится. Отчет заполняют в бухгалтерской программе налогоплательщика, на бланках в формате pdf и excel или в личном кабинете на сайте ФНС. Но для скачивания доступна другая налоговая программа — Tester: ее используют для логического контроля перед отправкой отчетности в ИФНС.

Какой бланк использовать

С отчетности за 2021 год применяется новый бланк по КНД 1152017. Вы сможете скачать бесплатно бланк декларации УСН за 2022 год в xls ниже. Этот бланк декларации и инструкция по его заполнению утверждены Приказом ФНС № ЕД-7-3/958@ от 25.12.2020. А вот с отчетности за 2023 год надо применять новый бланк декларации по упрощенке (Приказ ФНС № ЕД-7-3/1036@ от 01.11.2022).

И индивидуальные предприниматели, и организации на упрощенке используют КНД 1152017. Документ передают в ФНС по месту регистрации налогоплательщика.

С 2023 года и организации, и ИП платят налог по упрощенке в составе единого налогового платежа. В связи с переходом на ЕНП поменяли сроки уплаты налога. Организации перечисляют годовой платеж по УСН до 28 марта следующего года, ИП — до 28 апреля.

Отчет заполняют ежегодно, но по УСНО предусмотрены авансовые платежи, причем уплачивать их придется ежеквартально. С 2023 года изменили и срок перечисления аванса по упрощенке — 28-ое число месяца, следующего за отчетным кварталом. Если налогоплательщик неверно исчислит авансовый платеж либо перечислит деньги в бюджет с опозданием, налоговики применят санкции.

Особенности заполнения

Порядок заполнения документа зависит от выбранного объекта налогообложения:

|

Объект |

Что заполнять |

|---|---|

|

«Доходы» |

Титульный лист Раздел № 1.1 Раздел № 2.1 Раздел № 2.1.1 заполняется в обязательном порядке, а № 2.1.2 обязателен к заполнению, если субъект уплачивает торговый сбор по видам деятельности. Раздел № 3 (при использовании целевого финансирования — п. 1 и п. 2 ст. 251 НК РФ) |

|

«Доходы минус расходы» |

Титульный лист. Раздел № 1.2 Раздел № 2.2 Раздел № 3 (при использовании целевого финансирования — п. 1 и п. 2 ст. 251 НК РФ) |

Пошаговая инструкция: как заполнить налоговую декларацию 2022 ИП (УСН)

Когда сдавать

Сроки сдачи налоговой отчетности по упрощенке зависят от категории налогоплательщика. С 2023 года сроки сдачи отчета изменились:

- организации отчитываются до 25 марта года, следующего за отчетным;

- индивидуальные предприниматели отчитываются до 25 апреля года, следующего за отчетным.

Организации отчитываются за 2022 г. до 27.03.2023, поскольку 25.03.2023 выпадает на субботу. Индивидуальным предпринимателям надо отчитаться за 2022 г. до 25.04.2023.

Если субъект утратил право на применение упрощенного режима, то ему придется отчитаться раньше. Например, ИП принял решение о прекращении деятельности либо организация нарушила обязательные условия (п. 4 ст. 346.13 НК РФ). Срок сдачи в таком случае следующий:

- до 25-го числа месяца, следующего за отчетным кварталом, в котором налогоплательщик утратил право на применение УСНО;

- до 25-го числа месяца, следующего за месяцем, в котором была прекращена деятельность на упрощенке, о чем было подано соответствующее уведомление в ИФНС.

Отчет сдают на бумажном носителе либо отправляют по защищенным каналам связи. При отправке в электронном виде отчетность следует подписать электронной подписью.

Вам в помощь образцы, бланки для скачивания

Евдокимова Наталья

Бухгалтер-эксперт

С 2017 года — автор и научный редактор электронных журналов по бухучету и налогообложению.

Но до этого времени вела бухгалтерский и налоговый учет в бюджетной сфере, в том числе как главбух.

Все статьи автора

Вам может быть интересно:

Подписывайтесь на наш канал в Telegram

Мы расскажем о последних новостях и публикациях