В нулевом расчете по страховым взносам страхователь показывает отсутствие начислений и выплат физическим лицам. Сдают нулевой РСВ в те же сроки, что и основной расчет.

Как изменится РСВ в 2023 году

С отчетности за 1-й квартал 2023 года ФНС обновила форму расчета по страховым взносам (Приказ № ЕД-7-11/878@ от 29.09.2022). Но скачать бесплатно новый бланк формы по КНД 1151111 на 2023 год в Excel не получится: налоговики утвердили расчет в PDF-формате.

Теперь мы будем сдавать не один, а два отчета:

- ежеквартальный расчет — до 25-го числа месяца, следующего после отчетного квартала;

- ежемесячные персонифицированные сведения (новый отчет вместо СЗВ-М) — до 25-го числа следующего месяца.

Страховые взносы теперь надо перечислять через единый налоговый платеж. Новые сроки уплаты — до 28-го числа. А вот по взносам на травматизм сроки не изменились: платим их, как и раньше, до 15-го числа следующего месяца. Но администрирует взносы от несчастных случаев и профессиональных заболеваний Социальный фонд России — новая структура, которая возникла после объединения Пенсионного фонда и Фонда социального страхования.

Кто сдает нулевой расчет по страховым взносам

Отчет по страховым взносам сдают все организации и индивидуальные предприниматели с наемными работниками вне зависимости от того, осуществлялись ли выплаты сотрудникам в отчетном периоде. Кроме того, обязательна сдача нулевого расчета по страховым взносам без сотрудников в 2023 году. Если в компании обязанности генерального директора исполняет единственный учредитель, то на него все равно необходимо предоставить форму в контролирующие органы. В случае заключения индивидуальным предпринимателем договоров гражданско-правового характера с физическими лицами он обязан предоставлять расчет в ФНС.

Исключением является ИП без работников — им сдавать расчет в ФНС не требуется.

Эксперты КонсультантПлюс разобрали, как сдавать РСВ. Используйте эти инструкции бесплатно.

Новый бланк

Начиная с отчета за 1-й квартал 2023 года применяется новая форма для кода отчетности 1151111, то есть для расчета по страховым взносам. Новый бланк и порядок его заполнения утверждены Приказом ФНС № ЕД-7-11/878@ от 29.09.2022. Исходя из норм ФНС, скачать отчет РСВ в Экселе вы не сможете, но для скачивания доступен бланк в PDF.

Как заполнить нулевку

Правила заполнения нулевого РСВ при отсутствии работников не отличаются от методики формирования расчета в случае осуществления выплат и начисления страховых взносов. Уменьшается только объем вносимых данных.

Если зарплата не начислялась, то страхователь подает нулевую отчетность и обязательно заполняет (Письмо Минфина № 03-15-05/73009 от 28.07.2022):

- титульный лист;

- раздел 1 с кодом 2;

- раздел 3 на каждого работника, который числился в штате в отчетном квартале.

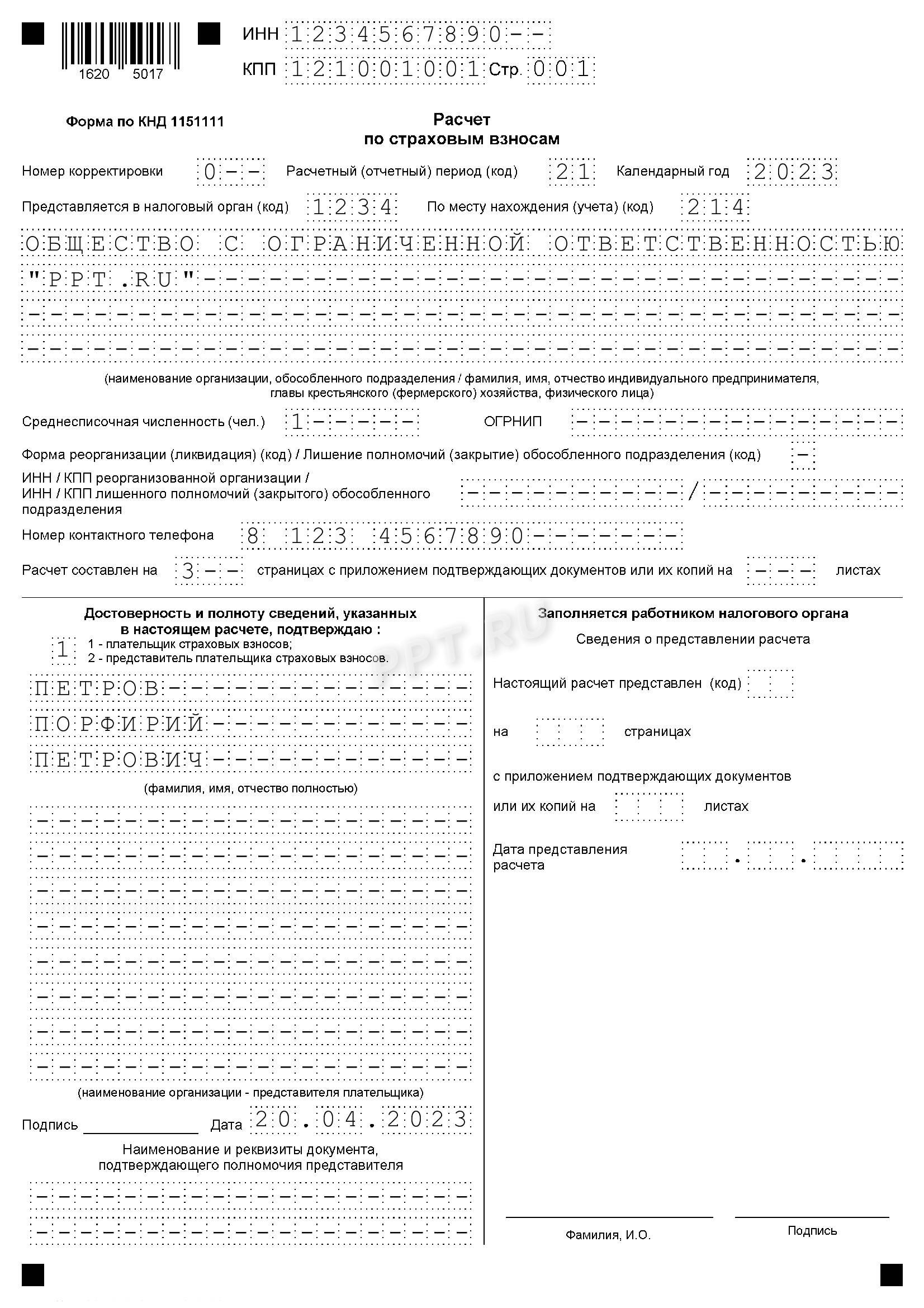

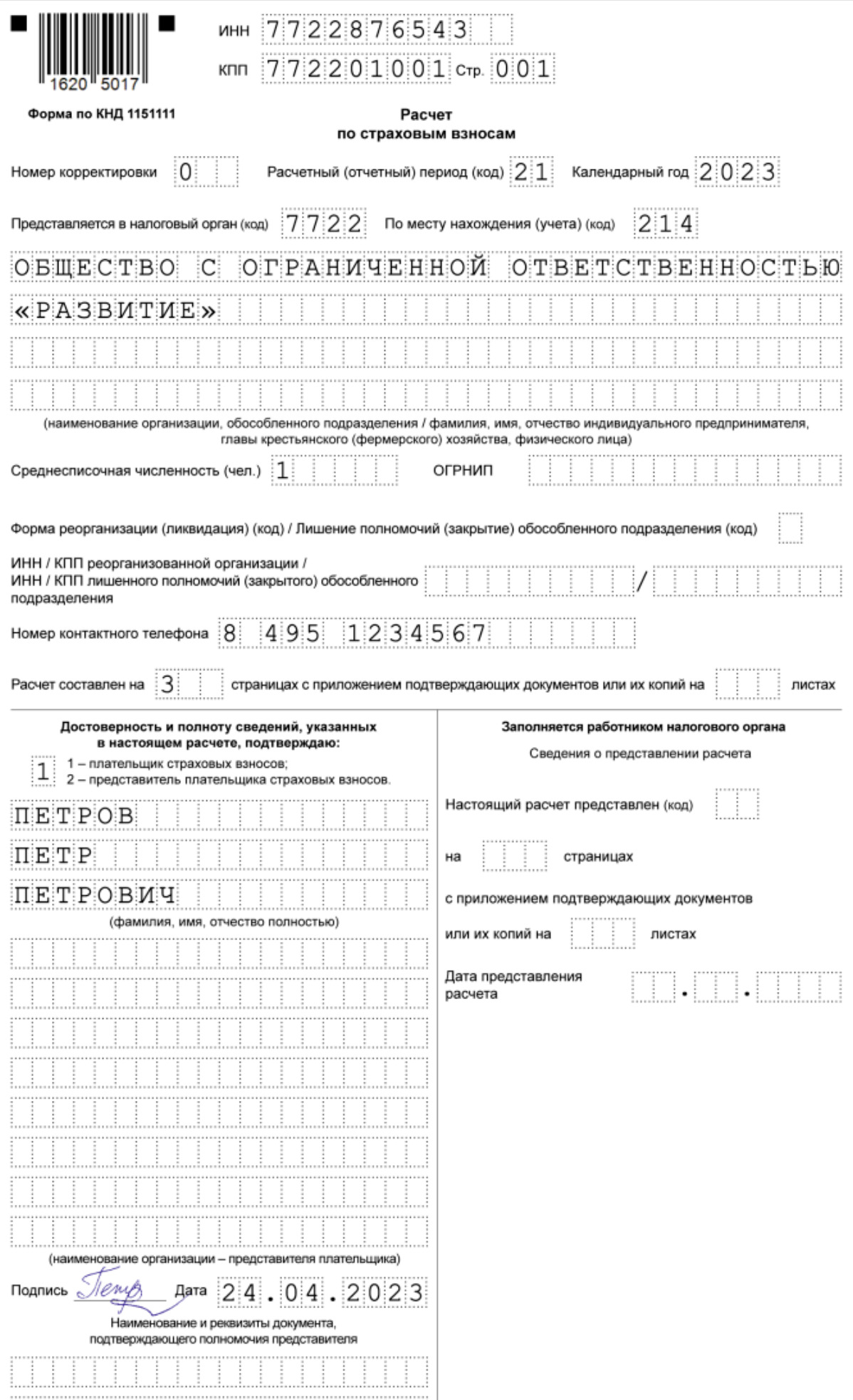

Приведем образец заполнения новой формы нулевой отчетности РСВ за 1 квартал 2023 года для ООО «Clubtk.ru».

Титульный лист. На нем указываются основные реквизиты юридического лица, среднесписочная численность персонала и телефон для связи.

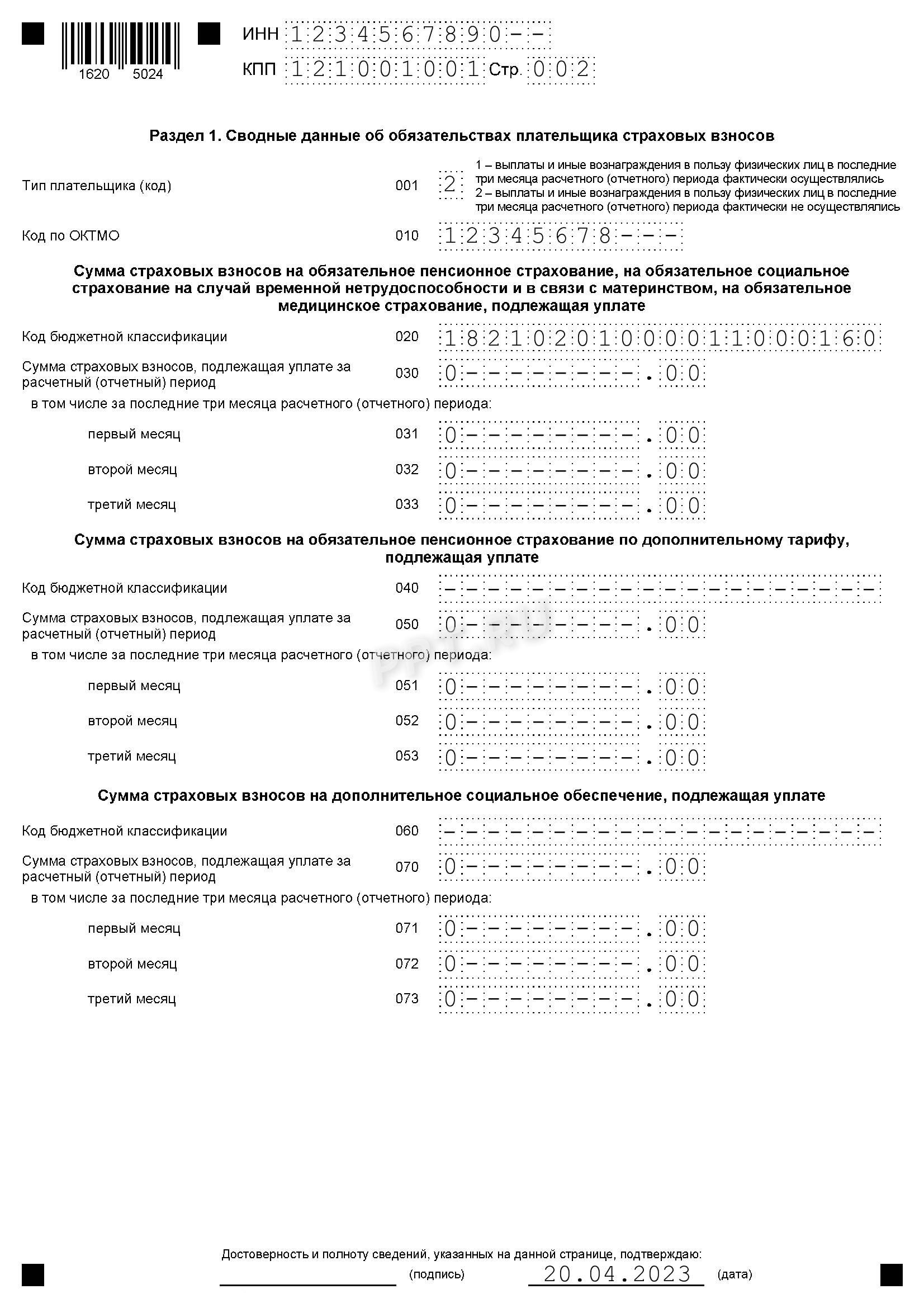

Раздел 1

Блок отражает обобщенные суммы начисленных страховых взносов за отчетный период. В ячейках, предназначенных для числовых показателей, следует указать «0». В остальных случаях необходимо поставить прочерк, если документ предоставляется на бумаге. Чтобы избежать ошибок при сдаче формы, рекомендуется заполнить строку единого КБК по взносам на ОПС, ВНиМ и ОМС. В нулевом расчете в строке «Тип плательщика» укажите значение «2».

Актуальный образец нулевой РСВ в 2023 году — раздел 1.

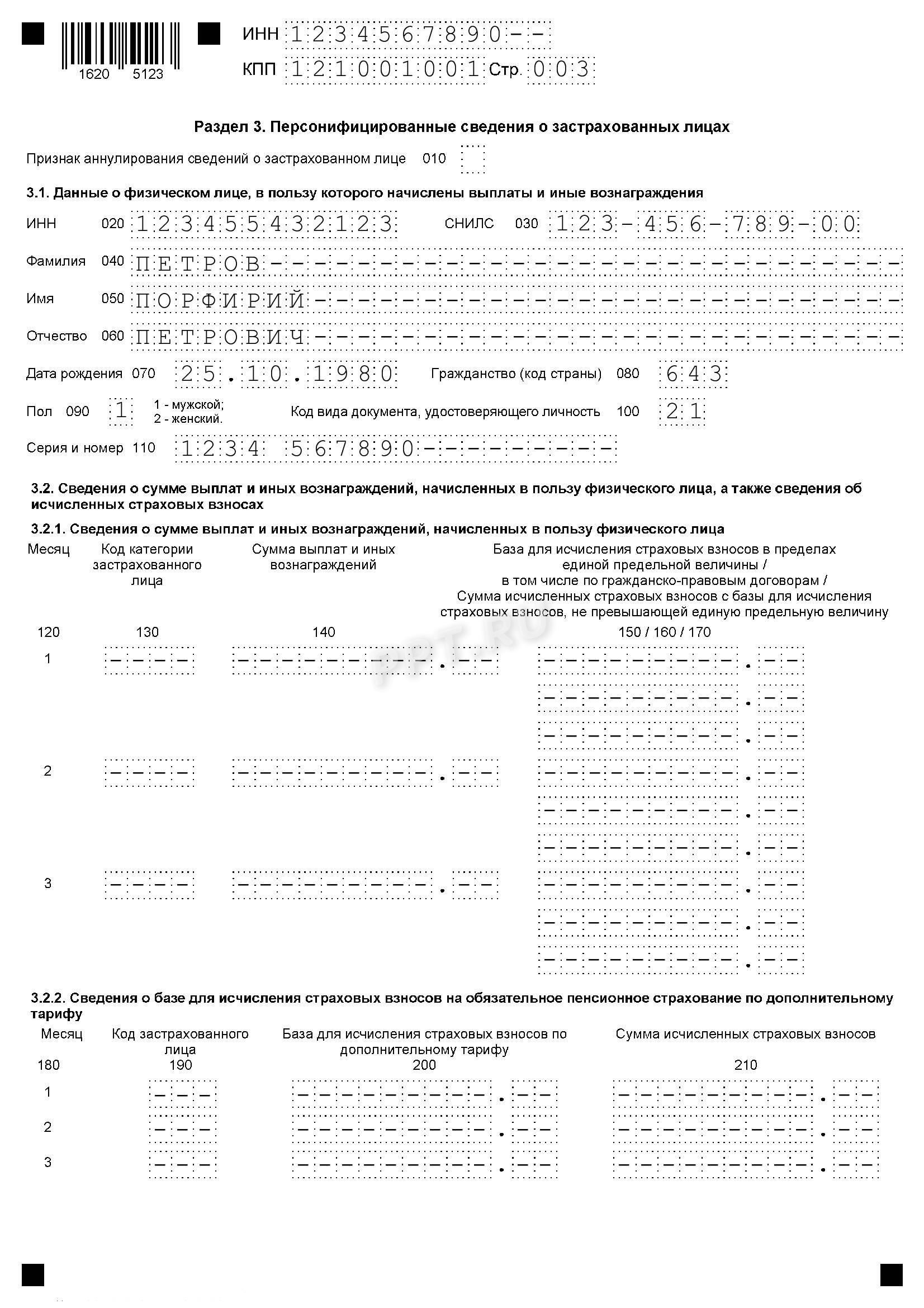

Раздел 3

В блок вносятся данные персонифицированного учета по каждому застрахованному физическому лицу. Перед заполнением раздела уточните у сотрудников их ИНН, СНИЛС, паспортные данные. Вот как выглядит образец заполнения нулевого РСВ за 1 квартал 2023 года в части раздела 3.

Прикладывать к расчету пояснительную записку не требуется. В случае возникновения вопросов или выявления несоответствия налоговая инспекция направит в адрес организации соответствующее требование.

Способы предоставления: электронно или на бумаге

Способ, как сдать РСВ, если зарплата не начислялась, зависит от численности сотрудников:

- на выбор — на бумаге или по ТКС (телекоммуникационным каналам связи), если в организации меньше 10 работников;

- только по ТКС, если число работников превышает 10 человек.

Пользователи больше не смогут скачать бесплатно бланк РСВ на 2023 год в Excel: воспользуйтесь PDF-бланком или заполните расчет в программе для онлайн-отчетности.

Сроки предоставления

Напоминаем, что с 2023 г. действуют новые сроки сдачи для расчета по страховым взносам. Нулевка подается в контролирующий орган в те же сроки, что и расчет при осуществлении выплат сотрудникам. В таблице представлены сроки сдачи отчета за 2023 год:

| 25.01.2023 | По итогам 2022 г. |

|---|---|

| 25.04.2023 | За первый квартал 2023 г. |

| 25.07.2023 | За полугодие |

| 25.10.2023 | За 9 месяцев |

| 25.01.2024 | По итогам 2023 г. |

Ответственность за непредоставление формы

Ответ на вопрос, надо ли сдавать РСВ ИП без работников, является отрицательным. В остальных случаях за непредоставление нулевого РСВ предусмотрен штраф в размере 1000 рублей (п. 1 ст. 119 НК РФ). Также ФНС вправе заблокировать расчетный счет неотчитавшегося юридического лица.

Кто сдает нулевой РСВ

Работодатели ежеквартально отчитываются о начисленных и уплаченных страховых взносах: код отчетности 1151111 — расчет по страхвзносам. По правилам, РСВ подают:

- компании, предприниматели и физлица без статуса ИП, которые нанимают работников и платят им зарплату (пп. 1 п. 1 ст. 419, п. 7 ст. 431 НК РФ);

- работодатели из числа глав крестьянско-фермерских хозяйств (п. 3 ст. 432 НК РФ).

Представители Федеральной налоговой службы разъясняют, нужно ли сдавать РСВ, если нет начислений зарплаты в 2023 году, — да, работодатели предоставляют расчет, даже если в отчетном квартале не начисляли работникам вознаграждение. Но ставят в таком РСВ нулевые показатели. Если не сдать расчет, то работодателя оштрафуют.

Для сведения: как заполнить расчет по страховым взносам

Какой бланк использовать для нулевой формы

С отчетности за 1-й квартал 2023 года страхователи заполняют новый бланк расчета из Приказа ФНС № ЕД-7-11/878@ от 29.09.2022. В этом же приказе — в приложении № 3 — приводится инструкция по заполнению формы. А вот скачать бесплатно бланк формы по КНД 1151111 на 2023 год в excel не получится: налоговики утвердили расчет в машиночитаемом формате pdf.

С 2023 года страхователи сдают две формы РСВ. Одну ежеквартальную — до 25-го числа следующего месяца после отчетного квартала, и одну ежемесячную (новые персонифицированные сведения о работниках) — до 25-го числа следующего месяца.

А еще с 2023 года изменили срок уплаты страхвзносов: из-за введения единого налогового платежа взносы необходимо перечислять до 28-го числа. Новые сроки уплаты не касаются взносов на травматизм, их по-прежнему платим до 15-го числа следующего месяца, но уже в новый Социальный фонд России. СФР заработал с 1 января 2023 года — после объединения ПФР и ФСС.

Как заполнить нулевой РСВ

Страхователи заполняют нулевой расчет по страхвзносам, если в отчетном периоде — квартале — не начисляли и не платили зарплату сотрудникам. Контролеры поясняют, какие разделы нулевого РСВ сдавать (письмо Минфина № 03-15-05/73009 от 28.07.2022):

- титульный лист;

- раздел 1 с кодом 2;

- раздел 3 на каждого работника.

По правилам заполнения расчета, если отчетный показатель отсутствует, в поле надо проставить 0 (для количественных и суммовых показателей) или прочерк (для текстовых и кодовых показателей). В отчете, заполненном через ПО, прочерки в незаполненных строках разрешают не ставить.

Пошаговая инструкция по заполнению нулевого РСВ:

Шаг 1. Оформите титульный лист. Обязательно заполните:

- ИНН и КПП страхователя. Если работодателем является индивидуальный предприниматель, то в поле КПП поставьте прочерки;

- номер корректировки. Для первичного отчета укажите «0—», для первого уточнения — «1—» и затем по порядку;

- расчетный период. Для первого квартала надо поставить 21, для полугодия — 31, для отчета за 9 месяцев — 33, а в годовой форме — 34;

- календарный год. Заполните текущий отчетный год — 2023;

- коды налогового органа и места учета. Код налогового органа — четырехзначная кодировка территориальной ИФНС, в которую сдают расчет. Код места нахождения — трехзначная кодировка места предоставления отчета. Все коды приведены в приложении № 4 к Приказу № ЕД-7-11/878@. Большинство российских работодателей ставит код «214»;

- название организации, Ф.И.О. индивидуального предпринимателя, которые и являются страхователями;

- среднесписочная численность. Покажите среднесписочную численность работников за отчетный период. Если получите дробное значение, то округлите его до целого;

- признаки реорганизации. Если компанию реорганизовали, то укажите форму реорганизации, ИНН и КПП реорганизованного юрлица;

- номер телефона. Напишите контактный номер для связи с исполнителем;

- количество страниц. Посчитайте количество заполненных страниц в отчете и приложений к нему, если предоставляете налоговикам приложения.

Укажите, кто сдает нулевой расчет по страхвзносам, — налогоплательщик или его представитель по доверенности. Напишите Ф.И.О., а для доверенного представителя — реквизиты доверенности. Подпишите отчет и поставьте дату заполнения.

Шаг 2. Заполните раздел 1. Поскольку не производили выплаты в пользу физлиц за отчетный квартал, поставьте код «2» в строке 001. В строке 010 впишите код ОКТМО. Напишите единый КБК страховых взносов на обязательное пенсионное страхование, обязательное социальное страхование на случай временной нетрудоспособности и материнства и обязательное медицинское страхование. В суммовых значениях проставьте нули.

Для сведения: КБК по страховым взносам

Шаг 3. Заполните раздел 3 нулевой РСВ на каждого работника, который числился у страхователя в отчетном квартале. Поле 010 оставьте пустым: его заполняют только при аннулировании или корректировке первоначальных сведений.

В подразделе 3.1 третьего раздела заполните персональные данные о застрахованном лице:

- его ИНН и СНИЛС;

- Ф.И.О. и дату рождения;

- гражданство и пол;

- код, серию и номер удостоверения личности.

Во всех строках подраздела 3.2 нулевого РСВ поставьте прочерки.

Как и куда подавать нулевой отчет РСВ

Расчет по страховым взносам направляют в территориальную налоговую инспекцию (пп. 1 п. 1 ст. 419, п. 7, 14 ст. 431, п. 3 ст. 432 НК РФ):

- компании — по месту нахождения. Если у организации есть обособленные подразделения с открытым расчетным счетом, которые тоже являются страхователями, то РСВ по ним сдают в ИФНС по их месту нахождения. Если ОП находится за границей, то расчет по страховым взносам сдают в ИФНС головной организации;

- индивидуальные предприниматели — по месту жительства. Налоговики определили, если у ИП нет сотрудников, надо ли сдавать РСВ в ИФНС: нет, предприниматели без сотрудников расчет не сдают;

- главы крестьянских и фермерских хозяйств — по месту учета.

Электронный расчет по страхвзносам сдают страхователи с численностью сотрудников свыше 10 человек (п. 10 ст. 431 НК РФ). Если в штате 10 сотрудников или меньше, то работодатель вправе выбрать форму сдачи — на бумаге или в электронном виде по ТКС.

Сроки подачи нулевого отчета

Напоминаем, что сроки сдачи расчета по страховым взносам изменились. РСВ, в том числе и нулевой, сдают ежеквартально — до 25-го числа следующего месяца после окончания отчетного квартала (пп. 1 п. 1 ст. 419, ст. 423, п. 7 ст. 431 НК РФ). Если последний день сдачи выпадает на выходную или нерабочую дату, то окончание срока отчетности переносят на следующий рабочий день (п. 7 ст. 6.1 НК РФ).

В 2023 году отправляйте нулевой расчет:

- за 4-й квартал 2022 — до 25.01.2023;

- за 1-й квартал — до 25.04.2023;

- за 2-й квартал — до 25.07.2023;

- за 3-й квартал — до 25.10.2023;

- за 4-й квартал 2023 — до 30.01.2024.

В Приказе № ЕД-7-11/878@ указано, нужно ли сдавать РСВ, если нет работников в ООО в 2023 году, — да, организации сдают расчет в любом случае. Даже если в отчетном квартале нет начислений или наемных работников, а в компании числится только один человек — директор, учредитель. Для юрлиц расчет по страховым взносам всегда обязателен.

Ответственность за непредоставление нулевой формы

За несвоевременную сдачу РСВ страхователю грозит штраф — от 5% взносов, которые не уплачены за отчетный период, за каждый полный или неполный месяц просрочки (п. 1 ст. 119 НК РФ, письмо ФНС № ГД-4-11/22730@ от 09.11.2017). Максимальный штраф составит 30%, минимальный — 1000 рублей. То есть за просрочку или несдачу нулевого отчета по страхвзносам придется заплатить 1000 рублей.

За просрочку накажут и должностных лиц — предупреждением или административным штрафом от 300 до 500 рублей (ст. 15.5 КоАП РФ). Если не сдать расчет по страховым взносам в течение 20 рабочих дней после окончания срока подачи, то налоговики вправе заблокировать расчетный счет (п. 6 ст. 6.1, п. 3.2 ст. 76 НК РФ). А по правилам статьи 119.1 Налогового кодекса, если нарушите способ подачи РСВ, то есть сдадите бумажный вместо электронного отчета, вас оштрафуют на 200 рублей.

Может пригодиться: как заполнить отчет по форме ЕФС-1

Об авторе статьи

Задорожнева Александра

Бухгалтер

В 2009 году закончила бакалавриат экономического факультета ЮФУ по специальности экономическая теория. В 2011 — магистратуру по направлению «Экономическая теория», защитила магистерскую диссертацию.

Другие статьи автора на gosuchetnik.ru

В нулевом расчете по страховым взносам КНД 1151111 отражают отсутствие начислений и выплат по соцстрахованию. Его сдают организации, которые не платили зарплату сотрудникам в отчетном периоде. За 1-й квартал 2023 г. надо отчитаться до 25.04.2023.

Кто обязан сдавать расчет по страховым взносам

Лица, выплачивающие вознаграждения работникам, обязаны ежеквартально отчитываться по начисленным страховым взносам (ст. 431 НК РФ). Отсутствие выплат сотрудникам не освобождает организацию от предоставления отчета в инспекцию. Минфин и ФНС разъясняют, нужно ли сдавать РСВ, если нет начислений зарплаты в 2023 году, — да, расчет сдают, даже если не платили сотрудникам в отчетном квартале (письмо Минфина № 03-15-07/17273 от 24.03.2017, письмо ФНС № ГД-4-11/6190@ от 02.04.2018).

Необходимость сдавать расчет не отменяется, даже если обязанности генерального директора исполняет единственный собственник без заключения трудового договора, а иных сотрудников в организации пока нет. В расчете по страховым взносам, если у 1 человека нет начислений, в разделе 3 приводят персонифицированные сведения о генеральном директоре.

Для сведения: как заполнить и сдать форму РСВ

Сдают ли РСВ предприниматели без работников

Плательщиками соцвзносов признаются не только организации, но и индивидуальные предприниматели. ИП вправе нанимать работников, но иногда ведет предпринимательскую деятельность и без привлечения сотрудников. Налоговики объясняли, надо ли сдавать РСВ в ИФНС, если у ИП нет сотрудников, — нет, но в этом случае сотрудники налоговой службы вправе потребовать объяснений. Поясните им в письменной форме, что вы работаете без привлечения наемных сотрудников.

Если у ИП сотрудники есть, но они не работают (в отпуске без сохранения заработной платы, в декрете), то предприниматель сдает нулевую отчетность.

По какой форме сдавать расчет по страховым взносам

Приказ ФНС № ЕД-7-11/878@ от 29.09.2022 утверждает новый бланк РСВ (код отчетности 1151111), его применяют с 1-го квартала 2023 года. Но скачать бесплатно бланк формы по КНД 1151111 на 2023 год в excel не получится: налоговики утвердили расчет в pdf-формате. А в приложении № 3 к приказу подробно описаны правила и порядок заполнения отчетной формы. Расчет сдают в налоговую инспекцию по месту нахождения организации.

Как сдать нулевой расчет

Вот как заполнить нулевой РСВ, если нет сотрудников в организации, и сдать его в ИФНС (ст. 431 НК РФ):

- почтой;

- в электронном виде по ТКС;

- лично налоговому инспектору.

Расчет по страховым взносам сдается на бумаге, только если численность работников компании не превышает 10 человек (п. 10 ст. 431 НК РФ). Пример:

ООО «Компания» не ведет деятельность. В штате компании 11 работников. Все они находятся в отпуске без сохранения зарплаты с 01.01.2023. Руководитель обратился в ИФНС за уточнением, сдается ли расчет по страховым взносам, если нет начисления зарплаты, и инспектор подтвердил обязанность сдачи нулевой формы.

ООО отправляет расчет в электронной форме через оператора ТКС, подписав электронной цифровой подписью уполномоченного лица. Сервис отправки отчетности проверяет, насколько корректно заполнен расчет. Если после заполнения он не выгружается, то необходимо проверить правильность.

Когда сдавать РСВ

С 2023 года порядок и сроки отчетности изменились. С 1 января 2023 года страховые взносы на ОПС, ОМС и ВНиМ надо платить до 28-го числа через единый налоговый платеж — одной платежкой. Страховые взносы на травматизм платим по-старому, до 15-го числа следующего месяца, но в новый Социальный фонд России: СФР появился после объединения ПФР и ФСС.

Квартальный расчет по страховым взносам в 2023 году тоже сдаем в новые сроки — до 25-го числа следующего месяца после отчетного квартала. Но для плательщиков появляется новый отчет — персонифицированные сведения о физлицах (Приказ ФНС № ЕД-7-11/878@). Его надо сдавать в ИФНС каждый месяц, до 25-го числа следующего месяца после отчетного. Фактически это новая ежемесячная отчетность, она заменила упраздненную форму СЗВ-М.

Сроки сдачи нулевого РСВ в 2023 году (п. 7 ст. 431 НК РФ):

| Период | Последний день сдачи |

|---|---|

| 2022 год | 25.01.2023 |

| 1-й квартал 2023 г. | 25.04.2023 |

| 2-й квартал 2023 г. | 25.07.2023 |

| 3-й квартал 2023 г. | 25.10.2023 |

| 2023 год | 25.01.2024 |

Если последний день сдачи приходится на нерабочий выходной или праздничный день, то срок сдачи переносится на следующий первый рабочий день (п. 7 ст. 6.1 НК РФ).

Какие предусмотрены санкции за несдачу РСВ

Отчет по страховым взносам сдают в бумажном или электронном виде (ст. 431 НК РФ). Если организация нарушит срок, порядок или форму сдачи, то налоговики выпишут штраф. По НК РФ, нужно ли сдавать РСВ, если нет работников в ООО в 2023 году, — да, организации (в отличие от ИП без наемного персонала) обязательно отчитываются, если нет работников и зарплатных начислений.

Несмотря на то, что компания, не ведущая деятельность, отражает в отчетности нулевые показатели, налоговики вправе применить к ней следующие санкции:

- минимальный штраф за несдачу отчета — 1000 руб. (статья 119 НК РФ);

- административный штраф на должностное лицо организации — от 300 до 500 руб. (статья 15.5 КоАП РФ);

- приостановление операций по банковским счетам (статьи 6.1, 76 НК РФ);

- штраф за несоблюдение электронной формы сдачи отчета — 200 руб. (статья 119.1 НК РФ).

Как правильно заполнить расчет по страховым взносам

В Приказе № ЕД-7-11/878@ перечислено, какие разделы нулевого РСВ сдавать в ФНС:

- титульный лист;

- раздел 1 с кодом 2;

- раздел 3 на каждого работника, который числится в организации в отчетном квартале.

В расчете надо указать наименование, ИНН и КПП организации, период, за который сдается расчет, и код налогового органа. Во всех полях с показателями сумм проставьте нули. В разделе 3 указываются данные работников организации (как минимум генерального директора). В связи с отсутствием начислений подраздел 3.2 заполнять не нужно.

Как заполнить нулевой РСВ

ООО «Ppt.ru» не вело деятельность в 1-ом квартале 2023 года. В штате организации имеется лишь генеральный директор, который с начала года находится в отпуске без сохранения зарплаты. Никаких начислений и выплат директору в отчетном квартале не производилось. Вот образец нулевой РСВ в 2023 году.

Читайте также:

- контрольные соотношения к расчету по страховым взносам;

- как при заполнении расчета по страховым взносам указать возмещение из ФСС.

Вам в помощь образцы, бланки для скачивания

РСВ за 4 квартал 2022 обязаны сдавать все работодатели. В 2023 году ожидается множество изменений в учете и отчетности. Выясним, касаются ли изменения расчета формы РСВ, разберем нюансы заполнения расчета, а также приведем образец его заполнения.

Бланк РСВ за 2022 год

Расчет страховых взносов в 2022 году

Посмотреть

Скачать

Сдача РСВ за 4 квартал 2022 происходит по форме, по которой уже отчитывались за прошлые расчетные периоды в 2022 году, (согласно приказу ФНС от 06.10.2021 № ЕД-7-11/875@).

При этом неважно, когда выплачивается декабрьская зарплата – в декабре или январе. Весь доход, начисленный сотрудникам в декабре, и страховые взносы с него, включаются в РСВ за 4 квартал 2022 года.

Расчет по страховым взносам с 2023 года

Посмотреть

Скачать

Внимание! За 2023 год будем отчитываться по новой форме по приказу ФНС от 29.09.2022 № ЕД-7-11/878@.

Срок сдачи РСВ за 4 квартал 2022 года изменился: последний день представления отчета – 25 января 2023 года.

Как заполняется годовая декларация?

Все показатели в РСВ за 4 квартал указывайте нарастающим итогом.

При отсутствии начислений и выплат в каком-либо периоде сдавайте нулевой отчет (без предоставления пояснительной записки или сопроводительного письма).

Обязательные разделы РСВ – 2023 (нулевой)

По страховым взносам, начисленным с выплат работникам, компании и ИП ежеквартально представляют в ИФНС установленную отчетность – «Расчет по страховым взносам» (РСВ). А что делать, если зарплата не начислялась, и взносов к уплате нет? В каких случаях необходимо представить отчет и как заполнить нулевую РСВ в 2023 году – об этом пойдет речь в нашем материале.

Подробнее

Разделы, обязательные для заполнения, при наличии начислений физлицам по трудовым договорам и ГПД, для организаций, ИП, частнопрактикующих лиц:

| Раздел 2, приложение 1 к разделу 2 (расчеты за год) | Подразделы 1.3.1,1.3.2 приложения1 к разделу 1 | Приложения 3–5 к разделу 1 | Приложение 6 к разделу 1 | Приложение 7 к разделу 1 |

| Главы крестьянских (фермерских) хозяйств. | Начисляющие пенсионные взносы по доп. тарифам | Имеющие право на пониженные тарифы. | Осуществляющие выплаты иностранным гражданам и лицам без гражданства, временно пребывающим в России. | Выплачивающие доходы студентам из студотрядов |

Страховые взносы в 2023 году — ставки (таблица)

Для разных категорий плательщиков (страхователей) применяются разные тарифы страховых взносов. С 2023 года правила расчета взносов изменились в связи с объединением ФСС и ПФР. Взносы с выплат своим работникам уплачивают ИП и юрлица, а предприниматели также обязаны платить страхвзносы «за себя». Рассмотрим, какие ставки по страховым взносам на 2023 год предусмотрены законодательством для страхователей, производящих выплаты физлицам.

Подробнее

Применять пониженные тарифы могут:

Заполнение РСВ при пониженном тарифе: образец

Начиная с 1 квартала 2023 года плательщики страховых взносов должны поквартально сдавать новую форму РСВ, утв. Приказом ФНС № ЕД-7-11/878@ 29.09.2022. Разберем заполнение РСВ при пониженном тарифе и приведем образец заполнения некоторых приложений.

Подробнее

Прежде чем отправить ЕРСВ за 4 квартал в ФНС, проверьте расчет на ошибки. Помогут вам в этом разъяснения от «КонсультантПлюс». Если у вас нет доступа к справочно-правовой системе, получите пробный демодоступ. Это бесплатно.

Оформляем титульный лист

В титульном листе заполняем все поля, кроме отведенных для работников налоговой инспекции. Рассмотрим некоторые из них:

| Поле отчета формы РСВ за 4 квартал 2022 года | Значение поля |

| Номер корректировки |

0 – первичный; 1, 2 и т. д. – номера корректировочных отчетов. Важно! Номера корректировок должны быть последовательными. |

| Расчетный (отчетный) период |

21, 31, 33, 34 – 1 кв., полугодие, 9 мес., год соответственно. При реорганизации коды следующие: 51, 52, 53, 90. |

| Календарный год |

Год, за который сдается отчет. В РСВ 4 квартал 2022 года – 2022 |

| Среднесписочная численность |

Порядок расчета приведен в п. 77–79.1 Указаний по приказу Росстата от 24.11.2021 № 832. Помним! Обособленные подразделения не заполняют это поле, так как численность их сотрудников должна быть включена в состав среднесписочной численности РСВ головной организации. |

| Код вида экономической деятельности по классификатору ОКВЭД 2 | Если у компании несколько ОКВЭД, то указывается код с наибольшей суммой дохода по нему в расчетном (отчетном) периоде. |

| Форма реорганизации (ликвидация) |

1 – Преобразование; 2 – Слияние; 3 – Разделение; 4 – Выделение; 5 – Присоединение; 6 — Разделение с одновременным присоединением; 7 — Выделение с одновременным присоединением; 9 — Лишение полномочий (закрытие ОП); 0 – Ликвидация. |

| Достоверность и полнота сведений |

1 – Отчет сдается налогоплательщиком. 2 – Представляет уполномоченное лицо, указываются наименование и реквизиты доверенности, приказа и пр., прикладывается копия этого документа. |

Раздел 1

В разделе 1 указывайте общие показатели по суммам взносов, подлежащих уплате нарастающим итогом с начала года и за последние три месяца расчетного (отчетного) периода.

Приложение 1 к разделу 1

По каждому коду тарифов заполните отдельное приложение 1.

Эти коды утверждены приказом ФНС от 06.10.2021 № ЕД-7-11/875@.

Коды пониженных тарифов:

| Подраздел 1.1 | Отражает в себе облагаемую базу по пенсионным взносам и суммам этих взносов |

| Подраздел 1.2 | Предназначен для отражения расчета облагаемой базы и сумм взносов на ОМС |

|

Подраздел 1.3 |

Заполняется, если имело место начисление пенсионных взносов по дополнительным тарифам |

| Приложение 2 к разделу 1 | При применении нескольких тарифов поле 001 и строки 010–060 в приложении 2 к разделу 1 заполняются по каждому коду тарифа. Строки 070–080 – один раз и с данными в целом по плательщику. |

Раздел 3

Количество листов раздела должно быть равно количеству застрахованных в системе ОПС сотрудников вне зависимости от того, были у них начисления в отчетном периоде или их не было.

Рассмотрим актуальные вопросы заполнения отчета РСВ

| Нужно ли включать сотрудника в отчет, если ему не было начислений? | Да, нужно показать его в количестве застрахованных лиц, но не отражать этого работника в строках по физлицам, с доходов которых начислены взносы. |

| Всегда ли совпадает численность сотрудников и застрахованных лиц? | Если все доходы застрахованных сотрудников облагаются страховыми взносами, то их количество будет одинаковым. |

|

Включаются ли в количество застрахованных лиц следующие категории сотрудников: 1. Сотрудницы в декретном отпуске? 2. Уволившийся в прошлом квартале сотрудник? 3. Работник, оформленный по трудовому договору, который весь последний квартал получал пособие, не облагаемое взносами, или находился в отпуске за свой счет? 4. Директор – единственный учредитель, не получающий зарплату? 5. Физлицо, выполняющее работы по ГПД, которое еще не получало выплаты? 6. Высококвалифицированный специалист с временным пребыванием в РФ? 7. Включаются ли сведения о директоре – единственном учредителе, который не получает доходов? |

Да. Включается. Нужно. Включаем. Указываем. Кроме прил. 2 к р.1. Нет, кроме таких специалистов из ЕАЭС. Обязательно включаем в численность застрахованных сотрудников. |

| Есть ли разница в отражении в РСВ начислений внутренним и внешним совместителям? |

Да, есть. Внешний совместитель – это целая единица в показателях строк численности по каждому виду страхования. Раздел 3 заполняется отдельно на внешнего совместителя. Внутренний совместитель не является еще одной единицей персонала. На него заполняется только один раздел 3. Его доходы указываются суммарно по всем договорам. |

| Включаются ли в базу для расчета на ОПС, ОМС, ОСС, НЗПЗ выплаты физлицам по ГПД? |

Вознаграждение по таким договорам подлежит обложению ОПС и ОМС, но данные категории физлиц не застрахованы на случай временной нетрудоспособности и в связи с материнством. Помним! |

| Нужно ли указывать в РСВ аванс, который выплатили физлицу по ГПД, но сдачи работ еще не было? | Доход по ГПД включается в РСВ в периоде, когда произведено начисление, а именно после сдачи работ или подписания акта о выполнении работ. |

| Какой код застрахованного лица указывать для исполнителей по договорам подряда? | Специального кода нет, указывают такой же код, как и для застрахованного лица по трудовому договору – НР. |

| Влияет ли на количество приложений в отчете совмещение спецрежимов? | Нужно заполнить несколько приложений 1 и 2 к разделу 1 в зависимости от количества режимов, что не зависит от режимов налогообложения ЮЛ или ИП. |

| Включается ли в раздел 3 текущего периода работник, уволенный в прошлом квартале и не имеющий начислений? | Нет, так как уволенный сотрудник уже не является застрахованным лицом в данной организации. |

Рассмотрим РСВ за 4 квартал (образец заполнения) на примерах

1) ООО «Бетон» в 2022 не ведет деятельности, но в штате организации числится 5 человек, выплаты которым не начислялись.

Отчет РСВ за 4 квартал будет содержать титульный лист, раздел 1 без приложений, раздел 3 с информацией о сотрудниках.

2) В ООО «Бетон» трудятся 5 человек:

- только по трудовому договору – 2 сотрудника – один из них является внутренним совместителем и занят на тяжелых условиях труда (Борисов А. В. – уволился 30.09.2022), другой – внешний совместитель (Васильева А. А.);

- по договору подряда – 1 физлицо (Рогов А. С.);

- по трудовому и ГПД – 1человек (Наикина Г. Г.);

- самозанятый, совмещающий спецрежим и работу по трудовому договору (директор) – 1 человек (Иванов А. В.).

| Оклад по основной должности, руб. | Оклад по совмещению (внешнему или внутреннему), руб. | Вознаграждение по ГПД, руб./мес. | |

| Борисов А. В. |

25000 |

5000 |

|

| Васильева А. А. | 3500 | ||

| Рогов А. С. |

35000 |

||

| Наикина Г. Г. |

15000 |

5000 |

|

| Иванов А. В. |

60000 |

Предприятие не применяет пониженных тарифов.

В отчетном периоде были произведены выплаты, руб.:

|

Борисов |

Васильева | Рогов | Наикина | Иванов | По всем сотрудникам | |

| Итого с начала года |

270000 |

42000 | 70000 | 185000 | 720000 |

1287000 |

| В т. ч. за последние 3 месяца: | ||||||

| октябрь |

0 |

3500 |

0 |

15000 |

60000 |

78500 |

|

ноябрь |

0 |

3500 |

35000 |

15000 | 60000 |

143500 |

|

декабрь |

0 |

3500 | 35000 | 20000 | 60000 | 148500 |

С этих выплат начислены страховые взносы на

* ОПС:

| Ф. И. О. | Основной тариф (22 %), руб. | Всего с начала периода, руб. | Доптариф (6 %), руб. | Всего с начала периода, руб. | ||||

| октябрь | ноябрь | декабрь |

октябрь |

ноябрь | декабрь | |||

|

Борисов |

0 |

0 |

0 |

59400 |

0 |

0 |

0 |

13500 |

| Васильева |

770 |

770 |

770 |

9240 |

0 |

0 |

0 |

0 |

| Рогов |

0 |

7700 |

7700 |

15400 | 0 | 0 | 0 | 0 |

| Наикина | 3300 | 3300 | 4400 |

40700 |

0 | 0 | 0 | 0 |

|

Иванов |

13200 | 13200 | 13200 |

158400 |

0 | 0 | 0 | 0 |

|

ВСЕГО |

17270 | 24970 | 26070 | 283140 | 0 | 0 | 0 | 13500 |

*ОМС (5,1 %) и ОСС (2,9 %)

| Период | Начисленные страховые взносы, руб. | |||||||

|

ОМС |

ОСС |

|||||||

| Окт. |

Нояб. |

Дек. |

Всего с начала периода, руб. | Окт. |

Нояб. |

Дек. | Всего с начала периода, руб. | |

| Борисов | 0 | 0 | 0 | 13770 | 0 | 0 | 0 | 7830 |

| Васильева |

178,5 |

178,5 |

178,5 |

2142 |

101,5 | 101,5 | 101,5 | 1218 |

| Рогов |

1785 |

1785 |

3570 |

0 | 0 | 0 | 0 | |

| Наикина |

765 |

765 |

1020 |

9435 | 435 | 435 | 435 | 5220 |

| Иванов | 3060 | 3060 | 3060 | 36720 | 1740 |

1740 |

1740 | 20880 |

| ВСЕГО | 4003,50 | 5788,5 | 6043,5 |

65637 |

2276,5 | 2276,5 | 2276,5 | 35148 |

РСВ за 4 квартал 2022 образец будет следующим.

Итоги

- При сдаче годового отчета РСВ за 2022 год меняется только срок его подачи.

- Форма отчета и порядок его заполнения за 4 квартал такие же, как и при его оформлении за первые три квартала 2022 года.

Нужно ли в 2023 году сдавать нулевой расчет по страховым взносам? Должны ли его сдавать ИП или только юридические лица? Если нет работников, движений по счету, то следует ли подготовить «нулевку»? Зачем вообще налоговикам такая информация? Ответим на вопросы и приведем универсальный образец заполнения нулевого РСВ.

«Нулевая» отчетность: она еще существует?

Если вы являетесь работодателем и у вас нет начислений по страховым взносам за отчетный период, то вы должны представить в ИФНС нулевой расчет по страховым взносам за этот период. Это означает, что вы должны заполнить и подать РСВ, в котором указываются нулевые суммы начислений и уплаченных страховых взносов.

Следует отметить, что нулевой расчет по страховым взносам является обязательным для всех работодателей, даже если у них нет начислений по страховым взносам. Представление такого расчета позволяет подтвердить факт отсутствия начислений и своевременно сообщить об этом налоговым органам.

В 2023 году нужно сдать нулевой РСВ, даже если страхователь не ведет деятельность и не выдает зарплату, а из сотрудников – только руководитель. Иначе инспекторы выпишут штраф.

Состав нулевого РСВ

Включите в него титульный лист, разд. 1 с кодом 2, а также разд. 3 на каждого работника, числившегося у вас в отчетном квартале (п. 3.2 Порядка заполнения РСВ, Письмо Минфина от 28.07.2022 N 03-15-05/73009).

В строке 001 раздела 1 укажите код «2». Он означает, что начислений в пользу физлиц в последние три месяца не было. В строках для сумм страховых взносов раздела 1 поставьте нули.

Далее приведем образец заполнения нулевого расчета по страховым взносам на бланке, применяемом в 2023 году:

Образец нулевого РСВ мы взяли из системы Консультант Плюс.

Сроки сдачи нулевого РСВ в 2023 году (таблица)

| ОТЧЁТНЫЙ ПЕРИОД ПО РСВ | КРАЙНИЙ СРОК СДАЧИ |

| За 2022 год | 25.01.2023 |

| 1 квартал 2023 | 25.04.2023 |

| Полугодие (6 месяцев) 2023 | 25.07.2023 |

| 9 месяцев 2023 | 25.10.2023 |

| За 2023 год | 25.01.2024 |

Ответственность за нулевой РСВ

Если работодатель не подал в ИФНС нулевой расчет страховых взносов, налоговые инспекторы начислят штраф 1000 руб. (п. 1 ст. 119 НК, письма Минфина от 18.06.2018 № 03-15-05/41578 и от 24.03.2017 № 03-15-07/17273). Также инспекция вправе заблокировать счет за то, что не представлен РСВ.

Если опоздаете со сдачей расчета более чем на 10 рабочих дней, налоговая инспекция заблокирует банковские счета.

Внимание!