В новой форме расчета по страховым взносам страхователи показывают начисления и выплаты по страхованию работников. Сведения за 1-й квартал следует отправить до 25.04.2023.

По какой форме сдают РСВ

Действующий бланк расчета по страховым взносам и правила заполнения РСВ разрабатывает и утверждает Федеральная налоговая служба. ФНС администрирует страхвзносы на ОПС, ОМС и ВНиМ, туда же надо предоставлять ежеквартальную отчетность по этим обязательствам.

С отчетности за 1-й квартал 2023 года применяется новая форма расчета по страховым взносам: за 1 квартал 2023 года отчитываемся на бланке из Приказа ФНС № ЕД-7-11/878@ от 29.09.2022. В отчете поменяли штрихкоды, внесли технические правки. Но основные изменения касаются перехода на ЕНП и уплаты страхвзносов на ОПС, ОМС и ВНиМ по единому тарифу. Напоминаем, что с 2021 года страхователи самостоятельно платят только пособие на погребение и суммы за первые три дня по больничному. Все остальные социальные выплаты и пособия работникам перечисляет Социальный фонд России.

С отчетности за 1 квартал 2023 заполняем новый расчет по страховым взносам из Приказа ФНС России № ЕД-7-11/878@ от 29.09.2022: скачать бесплатно форму расчета по страховым взносам в excel в 2023 году не получится, ФНС разработала бланк в рdf-формате. В обновленном бланке учли правила расчетов с учетом единого налогового платежа.

Кто и в какие сроки подает РСВ

РСВ обязаны сдавать все налогоплательщики, которые перечисляли зарплату и иные выплаты работникам за отчетный период (ст. 431 НК РФ). Сдавать расчет необходимо ежеквартально. С 2023 года сроки изменились: отправляйте форму до 25-го числа месяца, который следует после окончания квартала (п. 7 ст. 431 НК РФ). Если дата выпадает на выходной, то сдача переносится на следующий рабочий день.

Сроки сдачи отчетности РСВ в 2023 году:

- за 2022 год — до 25.01.2023;

- за 1-й квартал 2023 г. — до 25.04.2023;

- за 2-й квартал 2023 г. — до 25.07.2023;

- за 3-й квартал 2023 г. — до 25.10.2023;

- за 2023 год — до 25.01.2024.

С 2023 года страховые взносы платят в составе единого налогового платежа. Перечислять деньги на единый налоговый счет через ЕНП надо ежемесячно, до 28-го числа следующего месяца.

Отчет по страхвзносам направляется и в том случае, если в компании числятся наемные работники, но в отчетном периоде вознаграждение им не платили. Если не было начислений и выплат, то подается нулевой расчет по страховым взносам (письмо ФНС № ГД-4-11/6190@ от 02.04.2018). Сдавайте ЕРСВ и тогда, когда в компании есть один собственник (без трудового договора), который взял на себя обязанности гендиректора, а других сотрудников нет.

Если в организации трудятся больше 10 работников, то сдавайте отчет в электронном виде и подписывайте файл усиленной квалифицированной электронной подписью (п. 10 ст. 431 НК РФ). Определить стоимость отчетности РСВ невозможно, т. к. налогоплательщики отчитываются по страховым взносам без взимания платы. Не получится и скачать бланк бесплатно (расчет по страховым взносам) в 2023 году в excel: используйте для заполнения pdf-формат.

Как заполнить новую форму РСВ

Обязательные разделы для заполнения РСВ:

- титульный лист;

- раздел 1;

- подраздел 1.1 раздела 1;

- раздел 3.

Пошаговая инструкция, как заполнить расчет по страховым взносам за 1 квартал 2023 года страхователям:

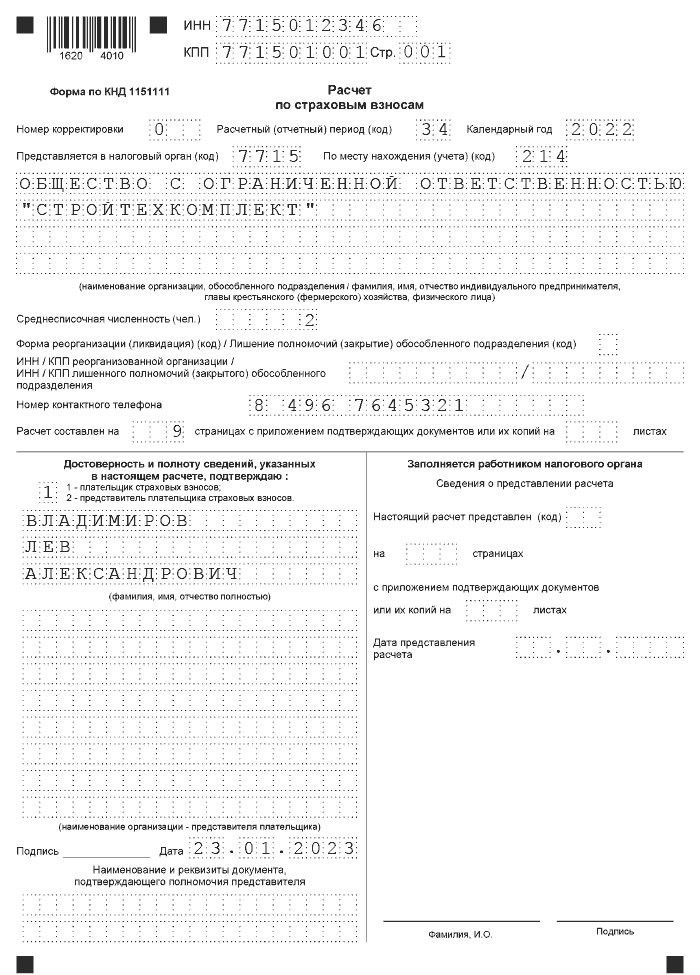

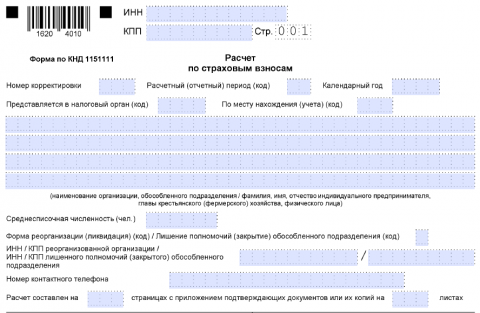

Шаг 1. Оформляем титульный лист. Вносим регистрационные сведения о страхователе и информацию об отчете:

- ИНН и КПП;

- номер корректировки;

- код налогового периода (за 1 квартал — 21);

- календарный год;

- код ИФНС;

- код места нахождения или учета;

- среднесписочная численность сотрудников;

- номер телефона;

- ответственное лицо страхователя и дата заполнения расчета.

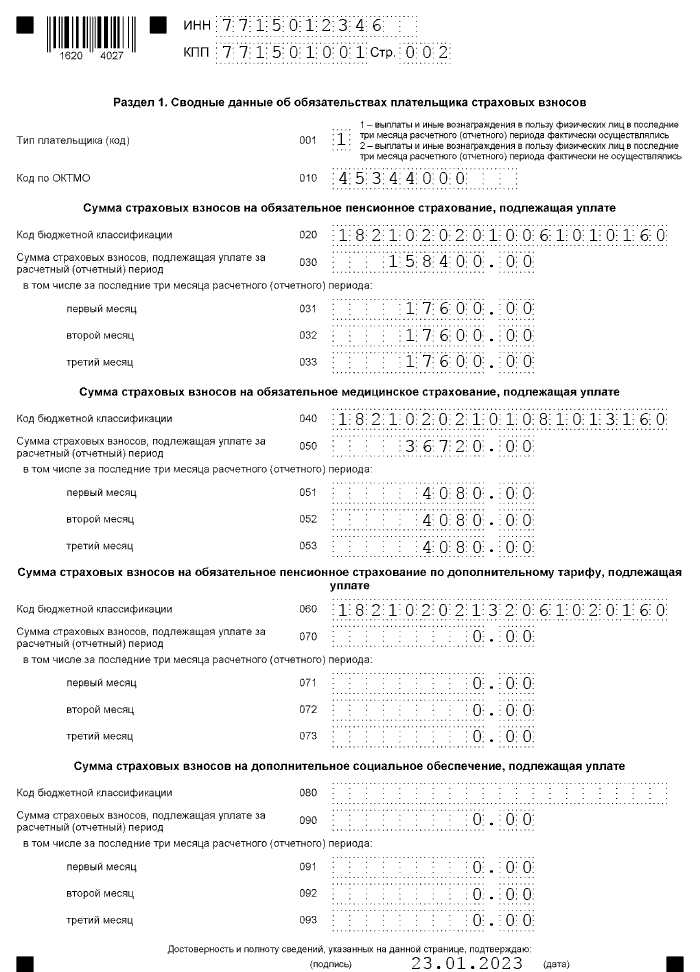

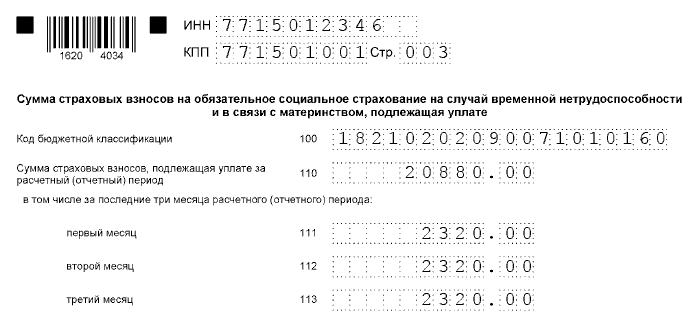

Шаг 2. Заполняем раздел 1 и указываем сводную информацию об обязательствах плательщика страхвзносов.

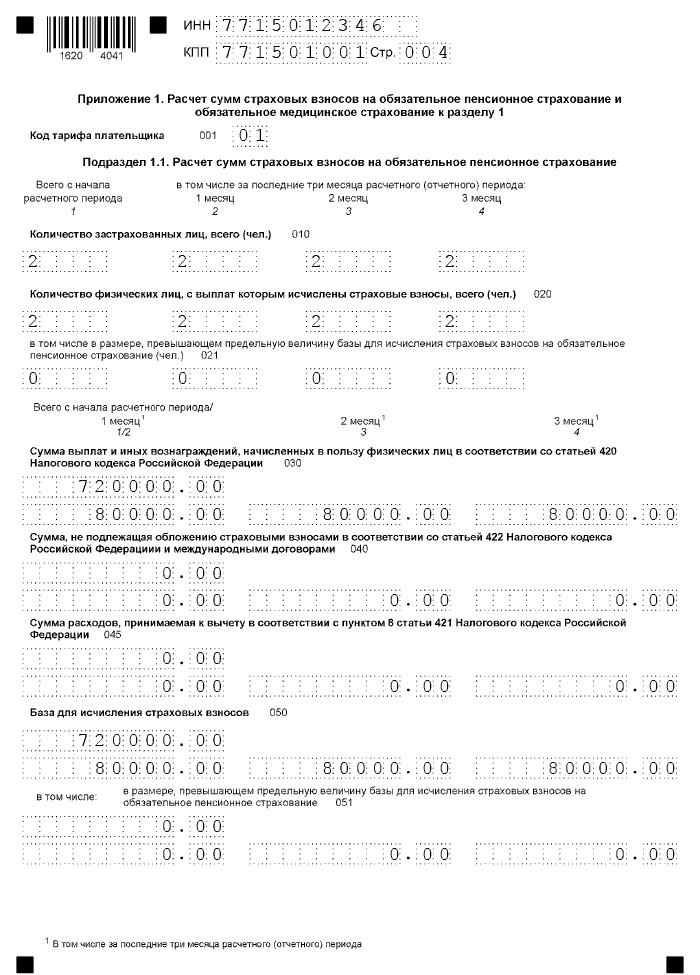

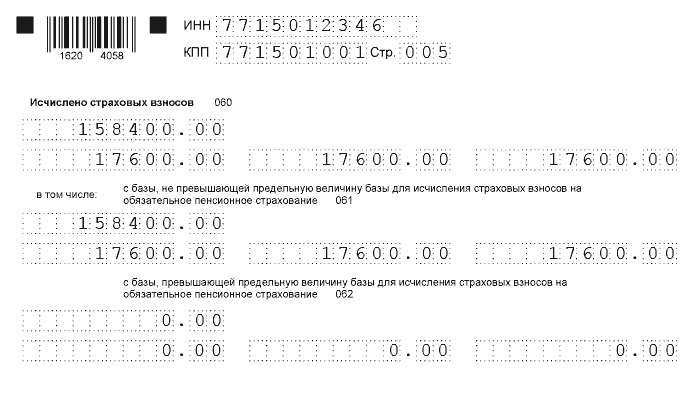

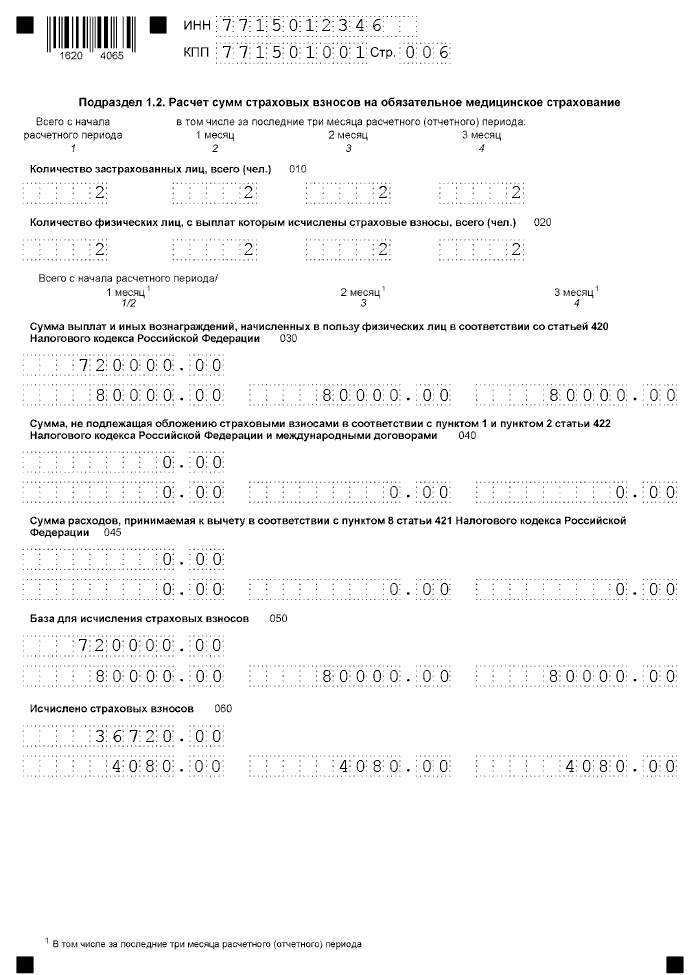

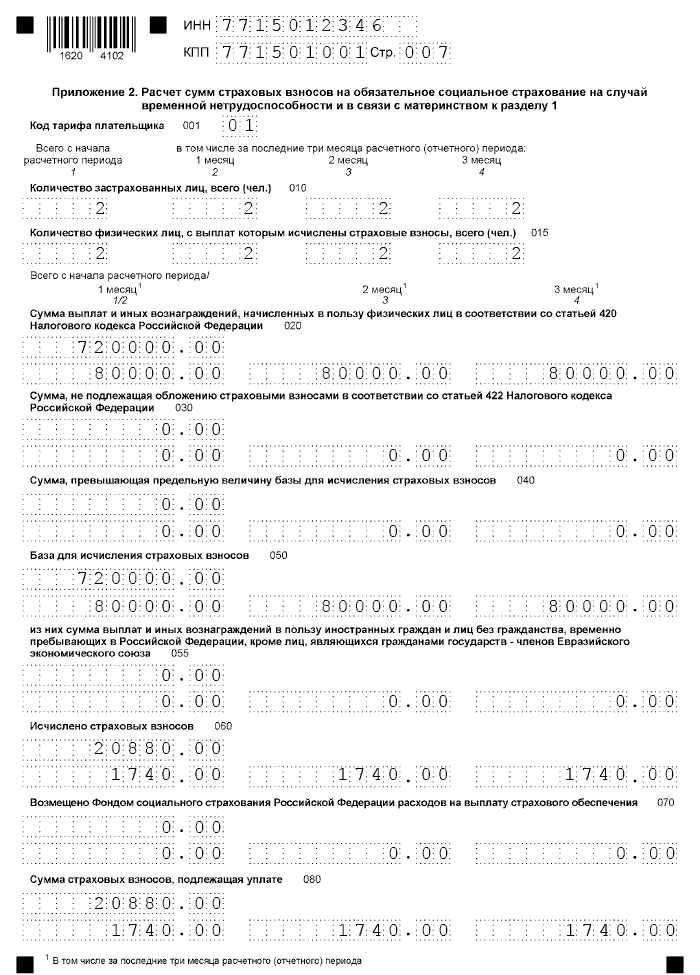

Шаг 3. Формируем подраздел 1.1 раздела 1. В нем приводится расчет страховых взносов на обязательное пенсионное страхование, обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством и обязательное медицинское страхование. Количество листов подраздела 1.1 зависит от количества применяемых тарифов.

Шаг 4. Формируем раздел 3. Приводим персонифицированные сведения о каждом застрахованном лице работодателя-страхователя.

Общее количество заполненных листов РСВ зависит от числа застрахованных лиц. У страхователей больше нет возможности скачать бесплатно бланк формы по КНД 1151111 за 1 квартал 2023 года в excel, но они смогут бесплатно заполнить форму отчета на сайте ФНС. Плательщики отправляют отчет в ФНС, подписав его электронной подписью.

Есть ли ответственность за несдачу РСВ

Отчетность принимает ИФНС. Расчет по страховым взносам подается в территориальную инспекцию по месту регистрации налогоплательщика. Если не сдать РСВ вовремя или проигнорировать сдачу отчетности, придется платить штраф — 5% от суммы неуплаченных страховых взносов (п. 1 ст. 119 НК РФ). Минимальный штраф в размере 1000 рублей назначают за просрочку нулевой РСВ. Платят 1000 рублей и те, кто вовремя перечислил деньги в бюджет, но опоздал со сдачей декларации (п. 2 ст. 119 НК РФ).

С 01.07.2021 изменились правила блокировки счетов за просроченный РСВ (368-ФЗ от 09.11.2020). Налоговики допускают опоздание на 20 рабочих дней, а не на 10 (ч. 3 ст. 76 НК РФ). А за 14 дней перед предполагаемой датой блокировки ФНС отправляет налогоплательщику уведомление о приостановлении операций на расчетном счете.

Штрафуют и за некорректный формат предоставления отчетности (ст. 119.1 НК РФ). Если предприятие с численностью персонала больше 10 человек отправляет РСВ на бумаге, то ему придется заплатить штраф 200 рублей.

Для сдачи РСВ применяется форма КНД 1151111 за 4 квартал 2022 года. Что изменилось в документе? Кто и когда должен сдавать РСВ по форме КНД 1151111? Где можно скачать бесплатно новую форму КНД 1151111? Ответ на эти вопросы, образец заполнения формы, а также ссылки для скачивания — в этом материале.

ФНС разработала новую форму расчета по страховым взносам и своим приказом от 06.10.2021 № ЕД-7-11/875@ утвердила её. Этим же приказом утвержден порядок заполнения формы, а также формата представления расчета по страховым взносам в электронной форме. В соответствии с п.3 Приказа новая форма и порядок её заполнения применяется, начиная с представления РСВ за отчетный период первый квартал 2022 года. Для сдачи расчета за 4 квартал 2022 года применяется эта же форма. Поэтому новой эта форма уже не является.

Актуальной является форма по КНД 1151111: расчет по страховым взносам, который утвержден Приказом ФНС России от 06.10.2021 № ЕД-7-11/875@ и подлежит сдаче в налоговую инспекцию. Помимо бланка расчета, приказ также содержит Порядок его заполнения, который подробным образом описывает процедуру заполнения расчета. К порядку заполнения приложены необходимые таблицы с кодами для внесения их в поля расчета. В статье приведена форма кнд 1151111 за 4 квартал 2022 года.

Документ имеет достаточно большой объём, однако он понятен и прост и содержит листы для отражения различной информации:

- сведений о доходах физических лиц;

- начисленных взносах на обязательное пенсионное страхование ( ОПС ) по всем тарифам;

- взносах на обязательное медицинское страхование ( ОМС );

- начисленных взносах на обязательное социальное страхование ( ОСС );

- выплаченных пособий по больничным листам, «детских» пособий, пособий некоторым лицам, пострадавшим в различных катастрофах, авариях;

- сведения по возможности применять льготные и пониженные ставки к взносам;

- данные о выплатах иностранных гражданам, лицам без гражданства, студентам за работу в студенческих отрядах;

- главы крестьянских фермерских хозяйств (КФХ) могут использовать отчет для отражения сведения о взносах за себя на ОПС и ОМС;

- персонифицированные данные о доходам каждого работника.

Не изменился способ подачи документа. Плательщики страховых взносов, где работают более 10 человек, предоставляют расчет только в электронном формате. Если численность равна 10 и менее работников, работодатель может сдавать как в электронном, так и в бумажном формате. Раньше ограничение составляло 25 человек. Обращаем внимание на то, что Срок сдачи РСВ за 2022 год претерпел изменения.

Для сдачи отчетности за 4 квартал применяется форма в соответствии с приказом ФНС от от 06.10.2021 № ЕД-7-11/875@. Эта форма применялась и ранее.

Обращаем Ваше внимание на то, что при сдаче отчетности по страховым взносам актуальной является форма кнд 1151111 за 4 квартал 2022 года. Бланк скачать бесплатно в формате PDF здесь .

Сроки сдачи РСВ

Последний срок сдачи расчета за расчетный период — 25-ое число следующего за отчетным периодом месяца, независимо от способа представления расчета. Периодами признаются Ⅰ квартал, полугодие, 9 мес. (расчетные) и 12 мес. (отчетный).

С 1 января 2023 года вступают в силу положения Федерального закона от 14.07.2022 №239-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации и статьи 18 и 19 Федерального закона «О проведении эксперимента по установлению специального налогового режима «Автоматизированная упрощенная система налогообложения».

Указанным Федеральным законом изменен срок представления расчета по страховым взносам — с 30-го на 25-е число месяца, следующего за расчетным (отчетным) периодом.

Поэтому срок сдачи расчета за 4 квартал 2022 года (за 2022 год) — 25 января 2023 года.

По общему правилу, если последний срок сдачи расчета за отчетный период выпадает на праздничный или выходной день, то расчет можно сдать в ближайший за ним рабочий день.

Форма КНД 1151111 за 4 квартал 2022: образец заполнения с пониженными тарифами

На титульном листе, обязательном для всех страхователей, указывается код расчетного периода. В отчетности за Ⅳ кв. 2022 год в этом поле указывается код «34». На нем также указываются сведения о среднесписочной численности работников. В обязательном порядке всеми страхователями в отчет включаются:

- раздел 1;

- подразделы 1.1 и 1.2 приложения 1 к разделу 1, приложение 2 к разделу 1;

- раздел 3.

КФХ заполняют раздел 2 бланка. Остальные листы расчета предназначены для страхователей, у которых есть соответствующие показатели.

Основной расчет приводится в приложениях, в раздел 1 заносятся итоговые показатели.

В разделе 3 отражаются персонифицированные сведения о лицах, получавших облагаемые взносами доходы.

Применение пониженных тарифов

В 2022 году субъекты МСП продолжают применять пониженный тариф страховых взносов к той части выплат сотрудникам, которая превышает МРОТ. Это закреплено Федеральным законом от 01.04.2020 № 102-ФЗ и поправками в НК РФ.

Подробнее — в статье « Применение пониженных тарифов в связи с увеличением МРОТ с 01.06.2022г.»

Малые и средние предприятия, числящиеся в реестре МСП, при расчете взносов используют одновременно 2 тарифа:

- базовый — 30% (из них 22% ПФР, 5,1% ФФОМС и 2,9% ФСС) для сумм выплат застрахованным лицам в пределах размера МРОТ;

- пониженный — 15% (10% ПФР, 5% ФФОМС, 0% ФСС) для части выплат, превышающих размер МРОТ.

Подробнее ознакомиться с базовыми, пониженными и льготными ставками можно в статье «Страховые взносы в 2022 году — ставки (таблица)»

Расчет ведется по каждому застрахованному лицу, при этом доход сравнивается с МРОТ по итогам каждого календарного месяца.

При заполнении формы КНД 1151111 таким компаниям и ИП для базы и начислений сверх МРОТ нужно будет использовать новые коды, перечисленные приложении к приказу:

— Базовый:

1) код тарифа плательщика «01» (при заполнении строки 001 Приложений 1 и 2 к Разделу 1);

2) код категории застрахованного лица (Подраздел 3.2.1 Раздела 3):

- НР — для физлиц-российских граждан;

— Пониженный:

1) код тарифа плательщика «20» (при заполнении строки 001 Приложений 1 и 2 к Разделу 1);

2) код категории застрахованного лица (Подраздел 3.2.1 Раздела 3):

- МС — для физлиц-российских граждан;

- ВЖМС – для временно проживающих на территории РФ или временно пребывающих с получением временного убежища иностранцев или лиц без гражданства;

- ВПМС – временно пребывающие иностранные граждане.

Сначала заполняется приложение с базовым тарифом, затем — с пониженным.

Образец заполнения расчета по страховым взносам с пониженными тарифами приведен в статье « РСВ за 4 квартал 2022 года: новая форма и образец заполнения с пониженными тарифами».

Приведем образец заполнения формы КНД 1151111 за 4 квартал 2022 для организации.

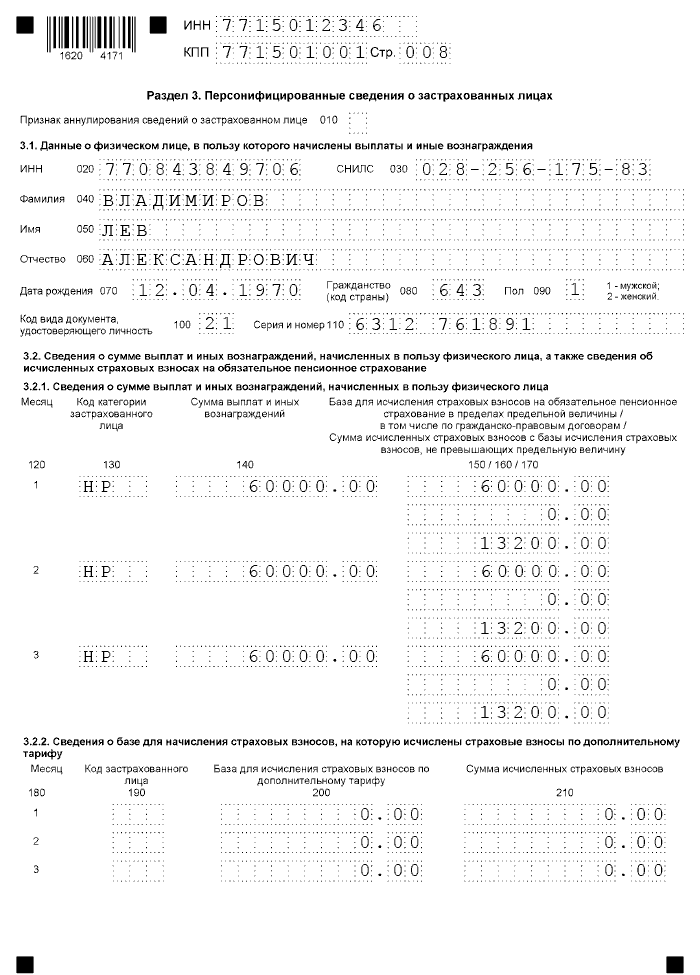

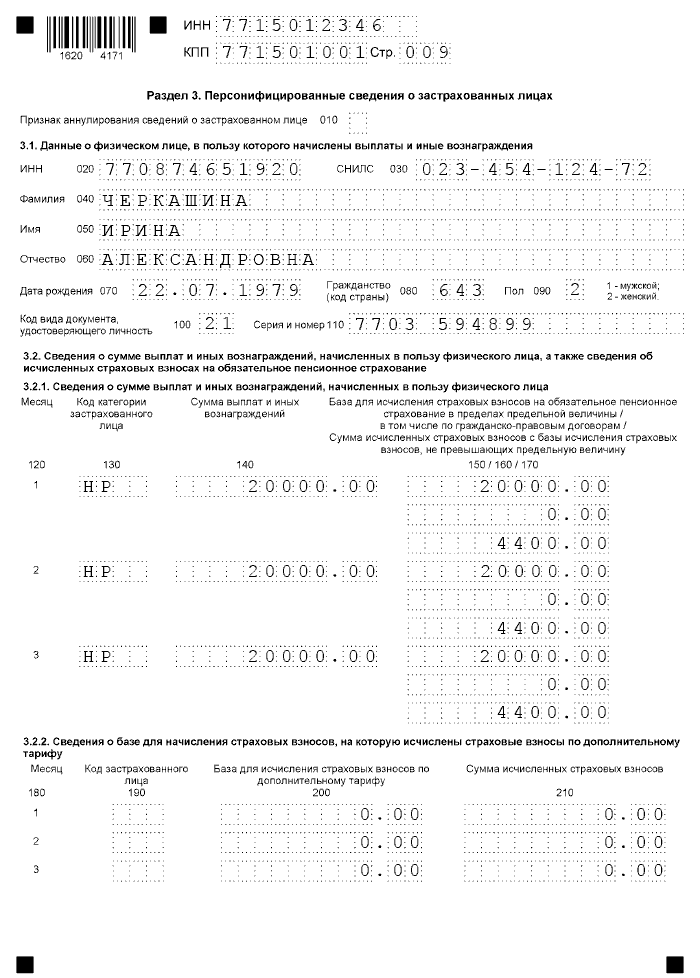

Пример

В ООО «Стройтехкомплект» работает директор Владимиров Л.А. с окладом 60000 руб. и бухгалтер Черкашина И.А. с окладом 20000 руб. В целях упрощения предположим, что начисления сотрудникам в каждом месяце не менялись.

«Стройтехкомплект» использует общую систему налогобложения. Предприятие не осуществляет деятельность по проектированию и разработке изделий электронной компонентной базы и электронной (радиоэлектронной) продукции и не является IT — предприятием, поэтому необходимость заполнения приложения 3 отсутствует.

Образец формы кнд 1151111 за 4 квартал 2022, заполненный бухгалтером общества, будет иметь следующий вид:

См. также: » Форма 4 фсс за Ⅳ квартал 2022 года «

Содержание

- Новая форма расчета

- Состав и обязательные разделы

- Таблица. Разделы новой формы РСВ

- Заполняем РСВ за 1 квартал 2023 года на примере

- Таблица 2. Расчет взносов за работника для заполнения РСВ

- Титульный лист

- Раздел 3

- Подраздел 1 Раздела 1

- Раздел 1

Начиная с 1 квартала 2023 года работодатели должны сдавать РСВ на новом бланке. Расскажем, как его заполнять, и приведем образец для работодателей из категории МСП.

Новая форма расчета

С 2023 года страховые взносы за работников, кроме взносов на травматизм, начисляются по совокупному тарифу. В связи с этим пришлось корректировать форму РСВ. С 2023 года применяется бланк, утвержденный приказом ФНС от 29.09.2022 № ЕД-7-11/878@ (КНД 1151111). Тем же документом утверждены правила его заполнения.

Обратите внимание! РСВ за 2022 год нужно подавать на старом бланке из приказа ФНС от 06.10.2021 № ЕД-7-11/875@. О порядке его заполнения рассказано в этой статье. Новая форма РСВ применяется с 1 квартала 2023 года.

Важно! РСВ теперь нужно подавать в новые сроки – до 25 числа первого месяца после окончания периода. То есть в общем случае до 25 января (за прошлый год), до 25 апреля, 25 июля и до 25 октября.

Состав и обязательные разделы

Новая форма РСВ включает 4 раздела с подразделами и приложениями. Какие из них заполняет конкретная компания, зависит от ее деятельности и вида тарифа – льготный или обычный.

Таблица. Разделы новой формы РСВ

| Раздел / Подраздел | Что отражается или для кого предназначается |

|---|---|

| Титульный лист | Заполняют все |

| Раздел 1 | Сводные данные за период. Заполняют все |

| Подраздел 1 | Расчет взносов на обязательное страхование по единому тарифу. Заполняют все |

| Подраздел 2 | Расчет взносов на ОПС по дополнительному тарифу |

| Подраздел 3 | Расчет взносов с выплаты летным экипажам, а также для компаний угольной промышленности |

| Приложение 1 | Для сфер IT и радиоэлектроники |

| Приложение 2 | Для НКО на УСН |

| Приложение 3 | Для производителей анимационной продукции |

| Приложение 4 | Для организаций, выплачивающих вознаграждения ученикам за деятельность в студенческих отрядах |

| Раздел 2 | Для глав КФХ |

| Подраздел 1 | Расчет взносов за главу и членов КФХ |

| Раздел 3 | Сведения о застрахованных лицах. Заполняют все |

| Раздел 4 | Для организаций, выплачивающих вознаграждения в пользу прокуроров, судей, сотрудников СК РФ |

В основном компаниям из сферы малого и среднего предпринимательства предстоит заполнять в форме РСВ такие листы: титульный, Раздел 1, Подраздел 1 к нему, а также Раздел 3. Это минимальный набор листов расчета.

Заполняем РСВ за 1 квартал 2023 года на примере

Субъект малого бизнеса ООО «Ивушка» платит взносы по пониженному тарифу, как и все прочие субъекты МСП. Ставки такие:

- с выплаты в пределах МРОТ – 30%;

- с выплаты свыше МРОТ – 15%.

Данные для заполнения РСВ:

- МРОТ на начало 2023 года – 16 242 рублей;

- количество работников в ООО – 1, только директор;

- в расчетном периоде работник получал лишь зарплату в сумме 100 000 рублей в месяц, никаких других выплат ему не производилось.

За январь работник получил 100 000 рублей. Считаем взносы так:

- сумма 16 242 рубля облагается по тарифу 30%, то есть 16 242 / 100×30 = 4 872,6 рублей;

- остальное облагается по тарифу 15%, то есть (100 000 – 16 242) / 100×15 = 12 563,7 рублей;

- итого взносов за месяц 4 872,6 + 12 563,7 = 17 436,3 рублей.

За прочие месяцы суммы будут те же, так как показатели не менялись. Поскольку мы заполняем форму за 1 квартал, то данные за период и последние 3 месяца будут совпадать.

Важно! При формировании расчета за другие периоды 2023 года не забудьте, что РСВ заполняется не поквартально, а за 1 квартал, полугодие, 9 месяцев и год. Это значит, что суммы отражаются с начала года, а не с начала квартала.

В Таблице 2 собраны данные для формирования обновленной формы РСВ 2023 года.

Таблица 2. Расчет взносов за работника для заполнения РСВ

| январь | февраль | март | Всего за 1 квартал | ||

|---|---|---|---|---|---|

| 1 | Облагаемая выплата, в том числе: | 100000 | 100000 | 100000 | 300000 |

| 2 | – в пределах МРОТ | 16242 | 16242 | 16242 | 48726 |

| 3 | – свыше МРОТ (стр. 1 – стр. 2) | 83758 | 83758 | 83758 | 251274 |

| 4 | Взносы по единому тарифу: | 17436,3 | 17436,3 | 17436,3 | 52308,9 |

| 5 | – в пределах МРОТ (стр. 2 х тариф 30%) | 4872,6 | 4872,6 | 4872,6 | 14617,8 |

| 6 | – свыше МРОТ (стр. 3 х тариф 15%) | 12563,7 | 12563,7 | 12563,7 | 37691,1 |

Далее расскажем, как формировать РСВ за 1 квартал 2023 года по новой форме и вспомним основные правила ее заполнения. Вносить данные будем в таком порядке: титульный лист, Раздел 3, затем Подраздел 1 Раздела 1 и последним – сам Раздел 1.

Титульный лист

Первый лист новой формы РСВ заполняется также, как титульные листы прочих отчетов и деклараций, и очень похож на титул старой формы. Но есть одно отличие: появилось поле для ОГРНИП, заполняют которое ИП и главы КФХ.

Раздел 3

В разделе 3 нужно указать сведения о работнике, включая суммы выплат и взносов. Мы укажем данные за январь, февраль и март и за весь первый квартал. При заполнении расчета за полугодие здесь нужно будет отразить данные за апрель, май и июнь и за 6 месяцев (а не 2 квартал).

Важно! Субъект МСП, который платит взносы по пониженному тарифу, в отношении каждого работника заполняет данный раздел два раза: по взносам с выплаты в пределах МРОТ и свыше МРОТ.

Поле 010 при первичной подаче не заполняется. Оно предназначено для отмены сведений.

Блоки 3.1 заполним одинаково в обоих Разделах З. В полях блока укажем персональные данные работника. Поле 080 предназначено для кода гражданства по классификатору ОКСМ, для россиян это 643. В поле 100 укажем код вида документа из Приложения № 6 к Порядку заполнения формы, для паспорта РФ – код 21. Серию и номер нужно вписать через пробел, знак «№» не вносится.

Блоки 3.2.1 будут отличаться. Первый вариант заполним в отношении выплат в пределах МРОТ, второй – в отношении выплат свыше МРОТ.

На первом листе раздела 3 в первой строке блока 3.2.1 укажем данные за январь:

- 130 – код категории застрахованного лица НР (Приложение № 7 к Порядку), он означает, что взносы с этой суммы начисляются по основному тарифу;

- 140 – сумма выплаты за месяц в пределах МРОТ, то есть 16242;

- 150 – база для расчета взносов в пределах лимита – снова 16242;

- 160 – сумма выплат по договорам ГПХ, в нашем случае ее нет;

- 170 – сумма взносов 4872,6.

Таких строк из полей 130-170 заполним еще две – за февраль и март.

Блок 3.2.2 заполнять не будем, поскольку по дополнительному тарифу взносы мы не начисляем.

На втором листе раздела 3 в каждой строке блоке 3.2.1 отразим иные показатели:

- 130 – код МС, означающий, что применяется тариф для МСП с выплаты свыше МРОТ;

- 140 – сумма выплаты за месяц свыше МРОТ, это 83758;

- 150 – база для расчета взносов в пределах лимита, у нас это опять 83758;

- 160 – выплат по ДГПХ нет (нули);

- 170 – сумма взносов за месяц 12563,7.

Обратите внимание! Тем же приказом № ЕД-7-11/878@ (Приложение 2) утвержден другой самостоятельный отчет: «Персонифицированные сведения о физических лицах». Это форма по КНД 1151162. Он подается в ИФНС ежемесячно вместо формы СЗВ-М. Названия этого отчета и Раздела 3 РСВ идентичны, но путать их не надо! Форма КНД 1151162 содержит больше информации, и данные в ней представлены более детально. Конечно же, одинаковые сведения в этих отчетах (ИНН, СНИЛС, ФИО, сумма выплат за месяц) должны совпадать.

Подраздел 1 Раздела 1

Подраздел 1 заполняется также в разрезе тарифа, но не на каждого застрахованного, а в целом за период. Это значит, что Подразделов 1 тоже будет два, потому что наше ООО начисляет взносы по двум тарифам: с выплат до МРОТ и свыше МРОТ.

Первый лист Подраздела 1 заполним данными по выплатам в пределах МРОТ. У нас один работник, но если их несколько, нужно сложить суммы выплат по всем физлицам в пределах МРОТ за соответствующий период.

В полях первого листа Подраздела 1 укажем:

- 001 – код тарифа плательщика 01 (Приложение № 5 к Порядку), он означает основной тариф взносов 30%;

- 010 – количество застрахованных лиц, в нашем примере 1. В следующих двух строках также укажем 1, так как с выплаты работнику начисляем взносы, а база для их начисления не превышает предельный размер. В строке 022 укажем нули, поскольку выплат сверх лимита базы нет;

- 030 – сумма, с которой начисляются взносы по тарифу в пределах МРОТ. В верхнем поле – сумма за квартал, то есть 48726, в нижних – по месяцам, то есть 16242;

- 040 – сумма, не облагаемая взносами (у нас нулевые показатели);

- 045 – вычет по пункту 8 статьи 421 НК РФ (впишем нули);

- 050 – база по взносам за квартал и по месяцам, в нашем случае как в строке 030;

- 051 – в том числе в пределах предельной базы (вновь дублируем цифры из строки 030, поскольку у нас нет выплат выше предельной базы);

- 060 – исчисленные взносы за период, то есть 14617,8, и за каждый месяц из трех последних – 4872,6;

- 061 – сумма взносов с выплаты в пределах лимита (здесь мы дублируем строку 060);

- 062 – взносы с базы, превышающей лимит (отражаем нулевые значения).

Второй лист Подраздела 1 заполним данными по выплатам свыше МРОТ. В строке 001 укажем код 20 из Приложения № 5 к Порядку, то есть тариф для МСП.

Принцип заполнения второго листа такой же, но нужно указать данные выплаты свыше МРОТ:

- в строках 030, 050 и 051 укажем суммы, с которых рассчитывали взносы. За квартал – 251274, за каждый отдельный месяц – 83758;

- в строках 060 и 061 – соответствующие суммы взносов. За квартал 37691,1, помесячно – 12563,7.

Остальные поля заполним также, как в первом Подразделе 1.

Раздел 1

Осталось внести данные в Раздел 1. Он будет единственным, поскольку содержит итоги всех расчетов.

В строке 001 указываем код плательщика 1, поскольку ООО «Ивушка» выплачивало деньги физлицам.

В строке 010 вписываем ОКТМО, в строке 020 – КБК.

Обратите внимание! Теперь страховые взносы, кроме взносов на травматизм, нужно платить на единый налоговый счет. Но в 2023 году действует переходный период: компании могут перечислять их напрямую, то есть по старым правилам. Однако список КБК изменился, актуальные коды – в приказе Минфина № 75н от 17.05.2022.

В строке 030 отражаем сумму страховых взносов за весь период, которая складывается из взносов с выплаты в пределах МРОТ и взносов с выплаты свыше МРОТ: 14617,8 + 37691,1 = 52308,9.

В строках 031-033 показатели считаем также, как и в строке 030, но взносы берем за каждый из трех месяцев отдельно: 4872,6 + 12563,7 = 17436,3.

Остальные строки будут без показателей.

Готовую форму РСВ подписываем на титульном листе и внизу Раздела 1. Не забудьте тут же указать дату заполнения.

Новая форма РСВ с периодов 2023 года – скачать образец

Мобилизованным лицам и организациям, в которых мобилизованное лицо на дату его призыва является единственным учредителем (участником) организации и одновременно осуществляет полномочия единоличного исполнительного органа, продлены сроки представления отдельных форм налоговой отчетности.

Внимание! ФНС России полагает, что в случае представления раздела 3 расчета по страховым взносам по итогам каждого отчетного (расчетного) периодов обязанность по представлению персонифицированных сведений о физических лицах за последний месяц отчетных (расчетного) периодов по страховым взносам считается исполненной.

Применяется — с отчетности за I квартал 2023 года

Утверждена — Приказом ФНС России от 29.09.2022 N ЕД-7-11/878@

Срок сдачи — не позднее 25-го числа месяца, следующего за расчетным (отчетным) периодом

Внимание! Плательщики, у которых численность физических лиц, в пользу которых начислены выплаты и иные вознаграждения, за расчетный (отчетный) период превышает 10 человек, а также вновь созданные (в том числе в результате реорганизации) организации, у которых численность указанных физических лиц превышает данный предел, представляют расчеты в электронной форме.

Скачать форму расчета по страховым взносам:

— в TIF (данный TIF-шаблон рекомендован ФНС России и размещен на сайте АО «ГНИВЦ» www.gnivc.ru)

— в PDF (данная машиночитаемая форма доступна для заполнения в программе Adobe Reader (программа размещена на сайте www.adobe.com))

Образец заполнения расчета по страховым взносам >>>

Материалы по заполнению расчета по страховым взносам:

— Приказ ФНС России от 29.09.2022 N ЕД-7-11/878@

— Письмо ФНС России от 21.03.2023 N БС-4-11/3237@

— Готовое решение: Как заполнить и представить в налоговый орган расчет по страховым взносам за отчетные (расчетный) периоды начиная с I квартала 2023 г.

— Готовое решение: Как заполнить расчет по страховым взносам за отчетные (расчетный) периоды начиная с I квартала 2023 г. при применении пониженных тарифов

— Готовое решение: Как заполнить расчет по страховым взносам при УСН за I квартал 2023 г. и последующие периоды

— Статья: РСВ и персонифицированные сведения — 2023 (Логинова Е.А.) («Упрощенная система налогообложения: бухгалтерский учет и налогообложение», 2022, N 12)

— Статья: Новая форма расчета по страховым взносам (Соколова О.) («Учреждения физической культуры и спорта: бухгалтерский учет и налогообложение», 2023, N 3)

— Статья: Новая форма отчетности по страховым взносам с 2023 года (Рябинин В.) («Учреждения здравоохранения: бухгалтерский учет и налогообложение», 2023, N 1)

— Статья: Расчет по страховым взносам — 2023 (Галочкина А.Б.) («Аптека: бухгалтерский учет и налогообложение», 2022, N 12)

Архивные формы расчета по страховым взносам:

— расчет по страховым взносам с отчетности за I квартал 2022 года до отчетности за I квартал 2023 года

— расчет по страховым взносам с отчетности за 2020 год до отчетности за I квартал 2022 года

— расчет по страховым взносам с отчетности за I квартал 2020 года до отчетности за 2020 год

— расчет по страховым взносам с отчетности за I квартал 2017 года до отчетности за I квартал 2020 года

—————————————-

РСВ за 4 квартал 2022 обязаны сдавать все работодатели. В 2023 году ожидается множество изменений в учете и отчетности. Выясним, касаются ли изменения расчета формы РСВ, разберем нюансы заполнения расчета, а также приведем образец его заполнения.

Бланк РСВ за 2022 год

Расчет страховых взносов в 2022 году

Посмотреть

Скачать

Сдача РСВ за 4 квартал 2022 происходит по форме, по которой уже отчитывались за прошлые расчетные периоды в 2022 году, (согласно приказу ФНС от 06.10.2021 № ЕД-7-11/875@).

При этом неважно, когда выплачивается декабрьская зарплата – в декабре или январе. Весь доход, начисленный сотрудникам в декабре, и страховые взносы с него, включаются в РСВ за 4 квартал 2022 года.

Расчет по страховым взносам с 2023 года

Посмотреть

Скачать

Внимание! За 2023 год будем отчитываться по новой форме по приказу ФНС от 29.09.2022 № ЕД-7-11/878@.

Срок сдачи РСВ за 4 квартал 2022 года изменился: последний день представления отчета – 25 января 2023 года.

Как заполняется годовая декларация?

Все показатели в РСВ за 4 квартал указывайте нарастающим итогом.

При отсутствии начислений и выплат в каком-либо периоде сдавайте нулевой отчет (без предоставления пояснительной записки или сопроводительного письма).

Обязательные разделы РСВ – 2023 (нулевой)

По страховым взносам, начисленным с выплат работникам, компании и ИП ежеквартально представляют в ИФНС установленную отчетность – «Расчет по страховым взносам» (РСВ). А что делать, если зарплата не начислялась, и взносов к уплате нет? В каких случаях необходимо представить отчет и как заполнить нулевую РСВ в 2023 году – об этом пойдет речь в нашем материале.

Подробнее

Разделы, обязательные для заполнения, при наличии начислений физлицам по трудовым договорам и ГПД, для организаций, ИП, частнопрактикующих лиц:

| Раздел 2, приложение 1 к разделу 2 (расчеты за год) | Подразделы 1.3.1,1.3.2 приложения1 к разделу 1 | Приложения 3–5 к разделу 1 | Приложение 6 к разделу 1 | Приложение 7 к разделу 1 |

| Главы крестьянских (фермерских) хозяйств. | Начисляющие пенсионные взносы по доп. тарифам | Имеющие право на пониженные тарифы. | Осуществляющие выплаты иностранным гражданам и лицам без гражданства, временно пребывающим в России. | Выплачивающие доходы студентам из студотрядов |

Страховые взносы в 2023 году — ставки (таблица)

Для разных категорий плательщиков (страхователей) применяются разные тарифы страховых взносов. С 2023 года правила расчета взносов изменились в связи с объединением ФСС и ПФР. Взносы с выплат своим работникам уплачивают ИП и юрлица, а предприниматели также обязаны платить страхвзносы «за себя». Рассмотрим, какие ставки по страховым взносам на 2023 год предусмотрены законодательством для страхователей, производящих выплаты физлицам.

Подробнее

Применять пониженные тарифы могут:

Заполнение РСВ при пониженном тарифе: образец

Начиная с 1 квартала 2023 года плательщики страховых взносов должны поквартально сдавать новую форму РСВ, утв. Приказом ФНС № ЕД-7-11/878@ 29.09.2022. Разберем заполнение РСВ при пониженном тарифе и приведем образец заполнения некоторых приложений.

Подробнее

Прежде чем отправить ЕРСВ за 4 квартал в ФНС, проверьте расчет на ошибки. Помогут вам в этом разъяснения от «КонсультантПлюс». Если у вас нет доступа к справочно-правовой системе, получите пробный демодоступ. Это бесплатно.

Оформляем титульный лист

В титульном листе заполняем все поля, кроме отведенных для работников налоговой инспекции. Рассмотрим некоторые из них:

| Поле отчета формы РСВ за 4 квартал 2022 года | Значение поля |

| Номер корректировки |

0 – первичный; 1, 2 и т. д. – номера корректировочных отчетов. Важно! Номера корректировок должны быть последовательными. |

| Расчетный (отчетный) период |

21, 31, 33, 34 – 1 кв., полугодие, 9 мес., год соответственно. При реорганизации коды следующие: 51, 52, 53, 90. |

| Календарный год |

Год, за который сдается отчет. В РСВ 4 квартал 2022 года – 2022 |

| Среднесписочная численность |

Порядок расчета приведен в п. 77–79.1 Указаний по приказу Росстата от 24.11.2021 № 832. Помним! Обособленные подразделения не заполняют это поле, так как численность их сотрудников должна быть включена в состав среднесписочной численности РСВ головной организации. |

| Код вида экономической деятельности по классификатору ОКВЭД 2 | Если у компании несколько ОКВЭД, то указывается код с наибольшей суммой дохода по нему в расчетном (отчетном) периоде. |

| Форма реорганизации (ликвидация) |

1 – Преобразование; 2 – Слияние; 3 – Разделение; 4 – Выделение; 5 – Присоединение; 6 — Разделение с одновременным присоединением; 7 — Выделение с одновременным присоединением; 9 — Лишение полномочий (закрытие ОП); 0 – Ликвидация. |

| Достоверность и полнота сведений |

1 – Отчет сдается налогоплательщиком. 2 – Представляет уполномоченное лицо, указываются наименование и реквизиты доверенности, приказа и пр., прикладывается копия этого документа. |

Раздел 1

В разделе 1 указывайте общие показатели по суммам взносов, подлежащих уплате нарастающим итогом с начала года и за последние три месяца расчетного (отчетного) периода.

Приложение 1 к разделу 1

По каждому коду тарифов заполните отдельное приложение 1.

Эти коды утверждены приказом ФНС от 06.10.2021 № ЕД-7-11/875@.

Коды пониженных тарифов:

| Подраздел 1.1 | Отражает в себе облагаемую базу по пенсионным взносам и суммам этих взносов |

| Подраздел 1.2 | Предназначен для отражения расчета облагаемой базы и сумм взносов на ОМС |

|

Подраздел 1.3 |

Заполняется, если имело место начисление пенсионных взносов по дополнительным тарифам |

| Приложение 2 к разделу 1 | При применении нескольких тарифов поле 001 и строки 010–060 в приложении 2 к разделу 1 заполняются по каждому коду тарифа. Строки 070–080 – один раз и с данными в целом по плательщику. |

Раздел 3

Количество листов раздела должно быть равно количеству застрахованных в системе ОПС сотрудников вне зависимости от того, были у них начисления в отчетном периоде или их не было.

Рассмотрим актуальные вопросы заполнения отчета РСВ

| Нужно ли включать сотрудника в отчет, если ему не было начислений? | Да, нужно показать его в количестве застрахованных лиц, но не отражать этого работника в строках по физлицам, с доходов которых начислены взносы. |

| Всегда ли совпадает численность сотрудников и застрахованных лиц? | Если все доходы застрахованных сотрудников облагаются страховыми взносами, то их количество будет одинаковым. |

|

Включаются ли в количество застрахованных лиц следующие категории сотрудников: 1. Сотрудницы в декретном отпуске? 2. Уволившийся в прошлом квартале сотрудник? 3. Работник, оформленный по трудовому договору, который весь последний квартал получал пособие, не облагаемое взносами, или находился в отпуске за свой счет? 4. Директор – единственный учредитель, не получающий зарплату? 5. Физлицо, выполняющее работы по ГПД, которое еще не получало выплаты? 6. Высококвалифицированный специалист с временным пребыванием в РФ? 7. Включаются ли сведения о директоре – единственном учредителе, который не получает доходов? |

Да. Включается. Нужно. Включаем. Указываем. Кроме прил. 2 к р.1. Нет, кроме таких специалистов из ЕАЭС. Обязательно включаем в численность застрахованных сотрудников. |

| Есть ли разница в отражении в РСВ начислений внутренним и внешним совместителям? |

Да, есть. Внешний совместитель – это целая единица в показателях строк численности по каждому виду страхования. Раздел 3 заполняется отдельно на внешнего совместителя. Внутренний совместитель не является еще одной единицей персонала. На него заполняется только один раздел 3. Его доходы указываются суммарно по всем договорам. |

| Включаются ли в базу для расчета на ОПС, ОМС, ОСС, НЗПЗ выплаты физлицам по ГПД? |

Вознаграждение по таким договорам подлежит обложению ОПС и ОМС, но данные категории физлиц не застрахованы на случай временной нетрудоспособности и в связи с материнством. Помним! |

| Нужно ли указывать в РСВ аванс, который выплатили физлицу по ГПД, но сдачи работ еще не было? | Доход по ГПД включается в РСВ в периоде, когда произведено начисление, а именно после сдачи работ или подписания акта о выполнении работ. |

| Какой код застрахованного лица указывать для исполнителей по договорам подряда? | Специального кода нет, указывают такой же код, как и для застрахованного лица по трудовому договору – НР. |

| Влияет ли на количество приложений в отчете совмещение спецрежимов? | Нужно заполнить несколько приложений 1 и 2 к разделу 1 в зависимости от количества режимов, что не зависит от режимов налогообложения ЮЛ или ИП. |

| Включается ли в раздел 3 текущего периода работник, уволенный в прошлом квартале и не имеющий начислений? | Нет, так как уволенный сотрудник уже не является застрахованным лицом в данной организации. |

Рассмотрим РСВ за 4 квартал (образец заполнения) на примерах

1) ООО «Бетон» в 2022 не ведет деятельности, но в штате организации числится 5 человек, выплаты которым не начислялись.

Отчет РСВ за 4 квартал будет содержать титульный лист, раздел 1 без приложений, раздел 3 с информацией о сотрудниках.

2) В ООО «Бетон» трудятся 5 человек:

- только по трудовому договору – 2 сотрудника – один из них является внутренним совместителем и занят на тяжелых условиях труда (Борисов А. В. – уволился 30.09.2022), другой – внешний совместитель (Васильева А. А.);

- по договору подряда – 1 физлицо (Рогов А. С.);

- по трудовому и ГПД – 1человек (Наикина Г. Г.);

- самозанятый, совмещающий спецрежим и работу по трудовому договору (директор) – 1 человек (Иванов А. В.).

| Оклад по основной должности, руб. | Оклад по совмещению (внешнему или внутреннему), руб. | Вознаграждение по ГПД, руб./мес. | |

| Борисов А. В. |

25000 |

5000 |

|

| Васильева А. А. | 3500 | ||

| Рогов А. С. |

35000 |

||

| Наикина Г. Г. |

15000 |

5000 |

|

| Иванов А. В. |

60000 |

Предприятие не применяет пониженных тарифов.

В отчетном периоде были произведены выплаты, руб.:

|

Борисов |

Васильева | Рогов | Наикина | Иванов | По всем сотрудникам | |

| Итого с начала года |

270000 |

42000 | 70000 | 185000 | 720000 |

1287000 |

| В т. ч. за последние 3 месяца: | ||||||

| октябрь |

0 |

3500 |

0 |

15000 |

60000 |

78500 |

|

ноябрь |

0 |

3500 |

35000 |

15000 | 60000 |

143500 |

|

декабрь |

0 |

3500 | 35000 | 20000 | 60000 | 148500 |

С этих выплат начислены страховые взносы на

* ОПС:

| Ф. И. О. | Основной тариф (22 %), руб. | Всего с начала периода, руб. | Доптариф (6 %), руб. | Всего с начала периода, руб. | ||||

| октябрь | ноябрь | декабрь |

октябрь |

ноябрь | декабрь | |||

|

Борисов |

0 |

0 |

0 |

59400 |

0 |

0 |

0 |

13500 |

| Васильева |

770 |

770 |

770 |

9240 |

0 |

0 |

0 |

0 |

| Рогов |

0 |

7700 |

7700 |

15400 | 0 | 0 | 0 | 0 |

| Наикина | 3300 | 3300 | 4400 |

40700 |

0 | 0 | 0 | 0 |

|

Иванов |

13200 | 13200 | 13200 |

158400 |

0 | 0 | 0 | 0 |

|

ВСЕГО |

17270 | 24970 | 26070 | 283140 | 0 | 0 | 0 | 13500 |

*ОМС (5,1 %) и ОСС (2,9 %)

| Период | Начисленные страховые взносы, руб. | |||||||

|

ОМС |

ОСС |

|||||||

| Окт. |

Нояб. |

Дек. |

Всего с начала периода, руб. | Окт. |

Нояб. |

Дек. | Всего с начала периода, руб. | |

| Борисов | 0 | 0 | 0 | 13770 | 0 | 0 | 0 | 7830 |

| Васильева |

178,5 |

178,5 |

178,5 |

2142 |

101,5 | 101,5 | 101,5 | 1218 |

| Рогов |

1785 |

1785 |

3570 |

0 | 0 | 0 | 0 | |

| Наикина |

765 |

765 |

1020 |

9435 | 435 | 435 | 435 | 5220 |

| Иванов | 3060 | 3060 | 3060 | 36720 | 1740 |

1740 |

1740 | 20880 |

| ВСЕГО | 4003,50 | 5788,5 | 6043,5 |

65637 |

2276,5 | 2276,5 | 2276,5 | 35148 |

РСВ за 4 квартал 2022 образец будет следующим.

Итоги

- При сдаче годового отчета РСВ за 2022 год меняется только срок его подачи.

- Форма отчета и порядок его заполнения за 4 квартал такие же, как и при его оформлении за первые три квартала 2022 года.