Для сдачи РСВ применяется форма КНД 1151111 за 4 квартал 2022 года. Что изменилось в документе? Кто и когда должен сдавать РСВ по форме КНД 1151111? Где можно скачать бесплатно новую форму КНД 1151111? Ответ на эти вопросы, образец заполнения формы, а также ссылки для скачивания — в этом материале.

ФНС разработала новую форму расчета по страховым взносам и своим приказом от 06.10.2021 № ЕД-7-11/875@ утвердила её. Этим же приказом утвержден порядок заполнения формы, а также формата представления расчета по страховым взносам в электронной форме. В соответствии с п.3 Приказа новая форма и порядок её заполнения применяется, начиная с представления РСВ за отчетный период первый квартал 2022 года. Для сдачи расчета за 4 квартал 2022 года применяется эта же форма. Поэтому новой эта форма уже не является.

Актуальной является форма по КНД 1151111: расчет по страховым взносам, который утвержден Приказом ФНС России от 06.10.2021 № ЕД-7-11/875@ и подлежит сдаче в налоговую инспекцию. Помимо бланка расчета, приказ также содержит Порядок его заполнения, который подробным образом описывает процедуру заполнения расчета. К порядку заполнения приложены необходимые таблицы с кодами для внесения их в поля расчета. В статье приведена форма кнд 1151111 за 4 квартал 2022 года.

Документ имеет достаточно большой объём, однако он понятен и прост и содержит листы для отражения различной информации:

- сведений о доходах физических лиц;

- начисленных взносах на обязательное пенсионное страхование ( ОПС ) по всем тарифам;

- взносах на обязательное медицинское страхование ( ОМС );

- начисленных взносах на обязательное социальное страхование ( ОСС );

- выплаченных пособий по больничным листам, «детских» пособий, пособий некоторым лицам, пострадавшим в различных катастрофах, авариях;

- сведения по возможности применять льготные и пониженные ставки к взносам;

- данные о выплатах иностранных гражданам, лицам без гражданства, студентам за работу в студенческих отрядах;

- главы крестьянских фермерских хозяйств (КФХ) могут использовать отчет для отражения сведения о взносах за себя на ОПС и ОМС;

- персонифицированные данные о доходам каждого работника.

Не изменился способ подачи документа. Плательщики страховых взносов, где работают более 10 человек, предоставляют расчет только в электронном формате. Если численность равна 10 и менее работников, работодатель может сдавать как в электронном, так и в бумажном формате. Раньше ограничение составляло 25 человек. Обращаем внимание на то, что Срок сдачи РСВ за 2022 год претерпел изменения.

Для сдачи отчетности за 4 квартал применяется форма в соответствии с приказом ФНС от от 06.10.2021 № ЕД-7-11/875@. Эта форма применялась и ранее.

Обращаем Ваше внимание на то, что при сдаче отчетности по страховым взносам актуальной является форма кнд 1151111 за 4 квартал 2022 года. Бланк скачать бесплатно в формате PDF здесь .

Сроки сдачи РСВ

Последний срок сдачи расчета за расчетный период — 25-ое число следующего за отчетным периодом месяца, независимо от способа представления расчета. Периодами признаются Ⅰ квартал, полугодие, 9 мес. (расчетные) и 12 мес. (отчетный).

С 1 января 2023 года вступают в силу положения Федерального закона от 14.07.2022 №239-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации и статьи 18 и 19 Федерального закона «О проведении эксперимента по установлению специального налогового режима «Автоматизированная упрощенная система налогообложения».

Указанным Федеральным законом изменен срок представления расчета по страховым взносам — с 30-го на 25-е число месяца, следующего за расчетным (отчетным) периодом.

Поэтому срок сдачи расчета за 4 квартал 2022 года (за 2022 год) — 25 января 2023 года.

По общему правилу, если последний срок сдачи расчета за отчетный период выпадает на праздничный или выходной день, то расчет можно сдать в ближайший за ним рабочий день.

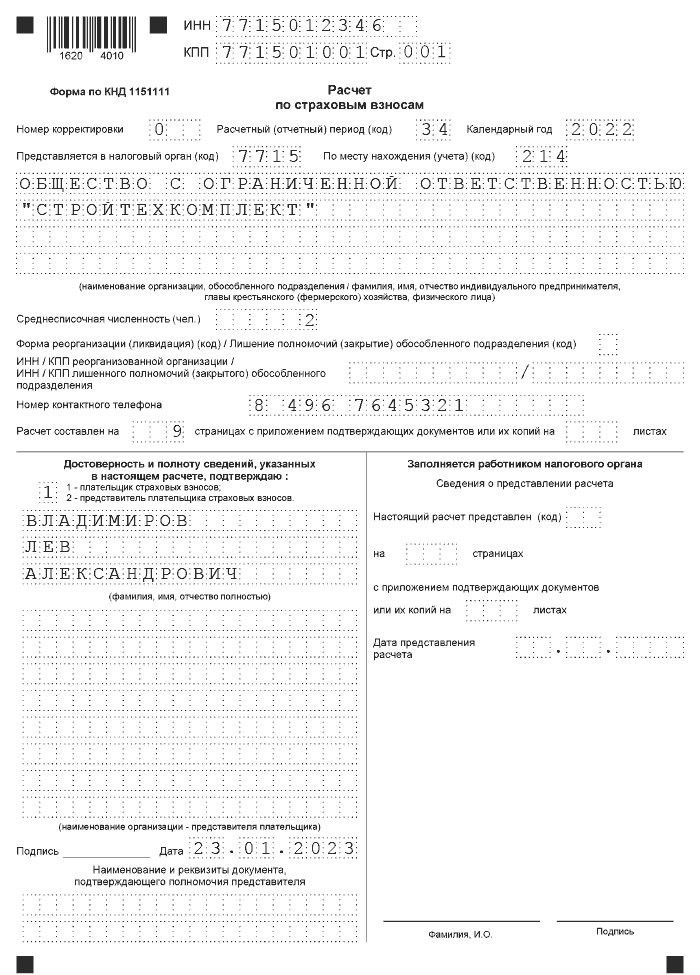

Форма КНД 1151111 за 4 квартал 2022: образец заполнения с пониженными тарифами

На титульном листе, обязательном для всех страхователей, указывается код расчетного периода. В отчетности за Ⅳ кв. 2022 год в этом поле указывается код «34». На нем также указываются сведения о среднесписочной численности работников. В обязательном порядке всеми страхователями в отчет включаются:

- раздел 1;

- подразделы 1.1 и 1.2 приложения 1 к разделу 1, приложение 2 к разделу 1;

- раздел 3.

КФХ заполняют раздел 2 бланка. Остальные листы расчета предназначены для страхователей, у которых есть соответствующие показатели.

Основной расчет приводится в приложениях, в раздел 1 заносятся итоговые показатели.

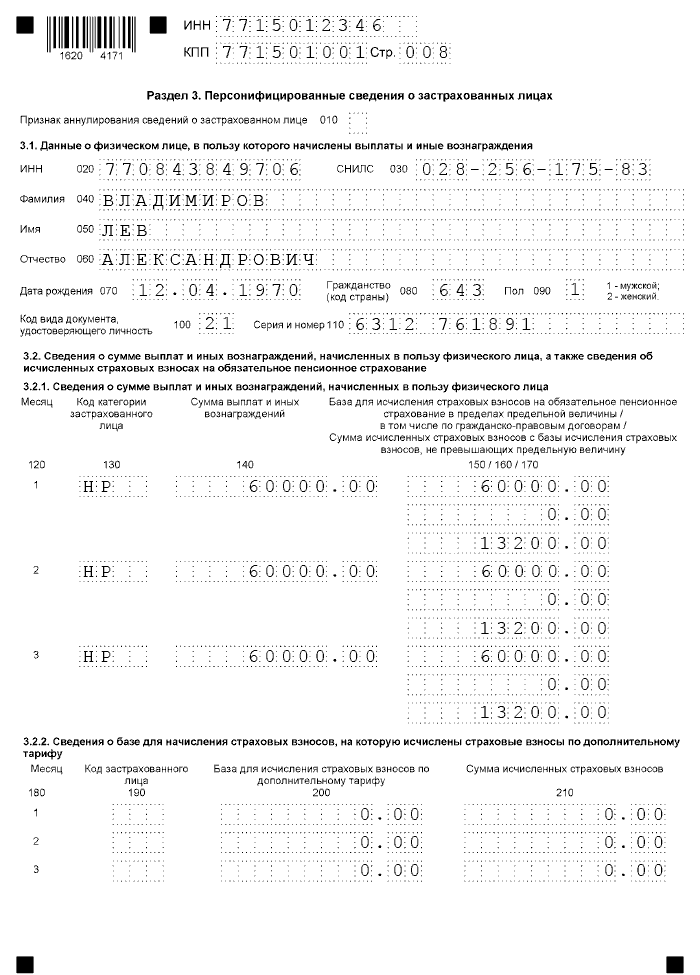

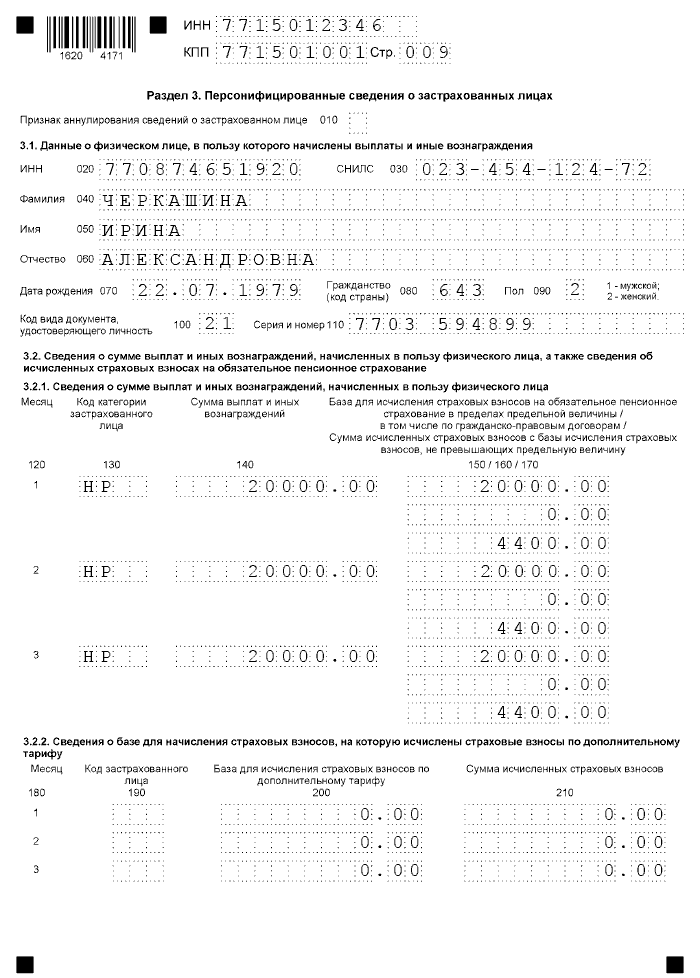

В разделе 3 отражаются персонифицированные сведения о лицах, получавших облагаемые взносами доходы.

Применение пониженных тарифов

В 2022 году субъекты МСП продолжают применять пониженный тариф страховых взносов к той части выплат сотрудникам, которая превышает МРОТ. Это закреплено Федеральным законом от 01.04.2020 № 102-ФЗ и поправками в НК РФ.

Подробнее — в статье « Применение пониженных тарифов в связи с увеличением МРОТ с 01.06.2022г.»

Малые и средние предприятия, числящиеся в реестре МСП, при расчете взносов используют одновременно 2 тарифа:

- базовый — 30% (из них 22% ПФР, 5,1% ФФОМС и 2,9% ФСС) для сумм выплат застрахованным лицам в пределах размера МРОТ;

- пониженный — 15% (10% ПФР, 5% ФФОМС, 0% ФСС) для части выплат, превышающих размер МРОТ.

Подробнее ознакомиться с базовыми, пониженными и льготными ставками можно в статье «Страховые взносы в 2022 году — ставки (таблица)»

Расчет ведется по каждому застрахованному лицу, при этом доход сравнивается с МРОТ по итогам каждого календарного месяца.

При заполнении формы КНД 1151111 таким компаниям и ИП для базы и начислений сверх МРОТ нужно будет использовать новые коды, перечисленные приложении к приказу:

— Базовый:

1) код тарифа плательщика «01» (при заполнении строки 001 Приложений 1 и 2 к Разделу 1);

2) код категории застрахованного лица (Подраздел 3.2.1 Раздела 3):

- НР — для физлиц-российских граждан;

— Пониженный:

1) код тарифа плательщика «20» (при заполнении строки 001 Приложений 1 и 2 к Разделу 1);

2) код категории застрахованного лица (Подраздел 3.2.1 Раздела 3):

- МС — для физлиц-российских граждан;

- ВЖМС – для временно проживающих на территории РФ или временно пребывающих с получением временного убежища иностранцев или лиц без гражданства;

- ВПМС – временно пребывающие иностранные граждане.

Сначала заполняется приложение с базовым тарифом, затем — с пониженным.

Образец заполнения расчета по страховым взносам с пониженными тарифами приведен в статье « РСВ за 4 квартал 2022 года: новая форма и образец заполнения с пониженными тарифами».

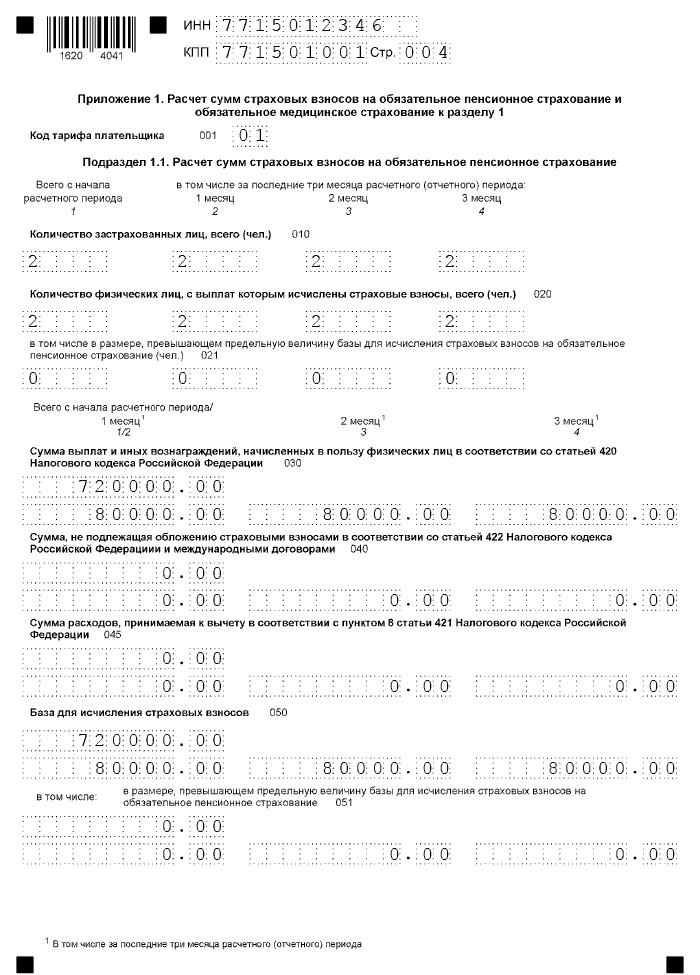

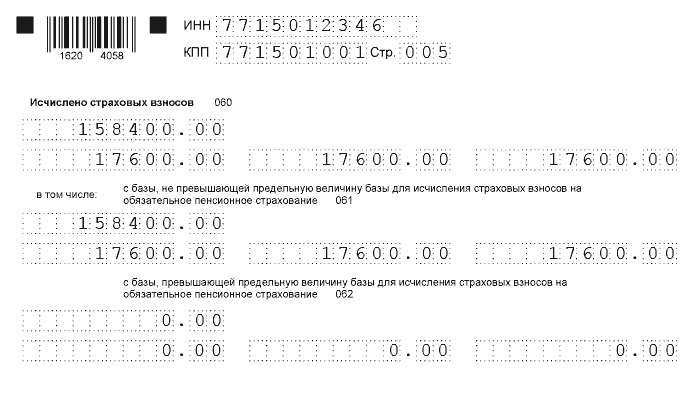

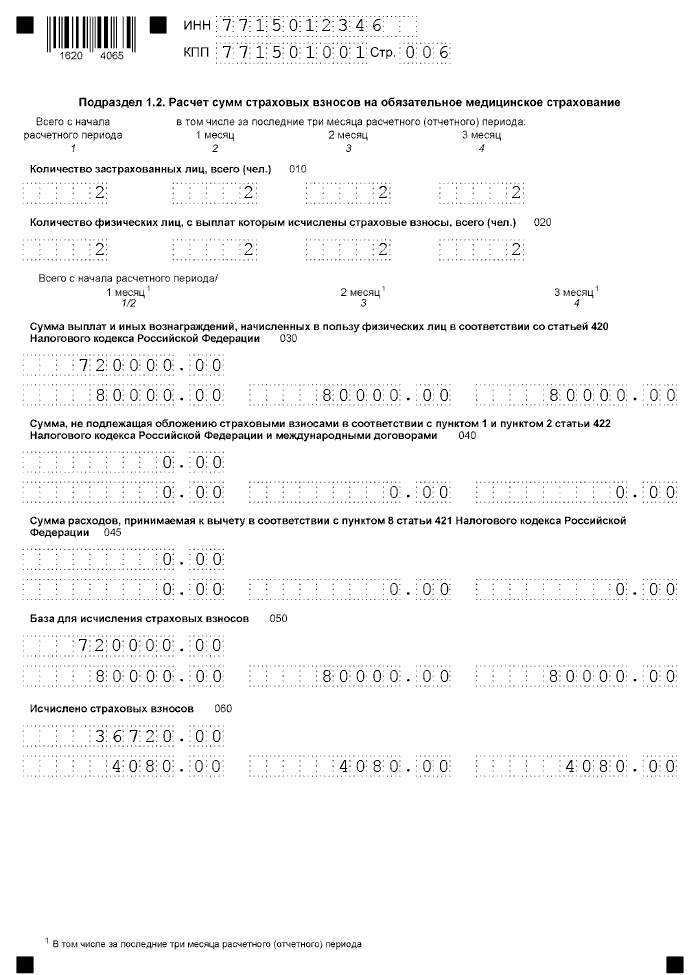

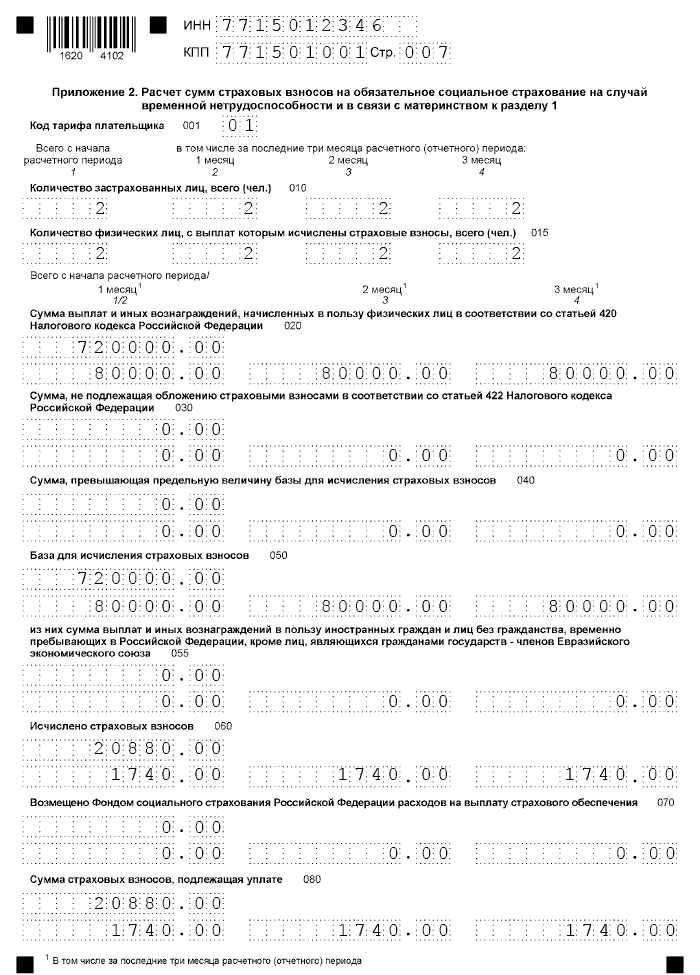

Приведем образец заполнения формы КНД 1151111 за 4 квартал 2022 для организации.

Пример

В ООО «Стройтехкомплект» работает директор Владимиров Л.А. с окладом 60000 руб. и бухгалтер Черкашина И.А. с окладом 20000 руб. В целях упрощения предположим, что начисления сотрудникам в каждом месяце не менялись.

«Стройтехкомплект» использует общую систему налогобложения. Предприятие не осуществляет деятельность по проектированию и разработке изделий электронной компонентной базы и электронной (радиоэлектронной) продукции и не является IT — предприятием, поэтому необходимость заполнения приложения 3 отсутствует.

Образец формы кнд 1151111 за 4 квартал 2022, заполненный бухгалтером общества, будет иметь следующий вид:

См. также: » Форма 4 фсс за Ⅳ квартал 2022 года «

Мобилизованным лицам и организациям, в которых мобилизованное лицо на дату его призыва является единственным учредителем (участником) организации и одновременно осуществляет полномочия единоличного исполнительного органа, продлены сроки представления отдельных форм налоговой отчетности.

Внимание! ФНС России полагает, что в случае представления раздела 3 расчета по страховым взносам по итогам каждого отчетного (расчетного) периодов обязанность по представлению персонифицированных сведений о физических лицах за последний месяц отчетных (расчетного) периодов по страховым взносам считается исполненной.

Применяется — с отчетности за I квартал 2023 года

Утверждена — Приказом ФНС России от 29.09.2022 N ЕД-7-11/878@

Срок сдачи — не позднее 25-го числа месяца, следующего за расчетным (отчетным) периодом

Внимание! Плательщики, у которых численность физических лиц, в пользу которых начислены выплаты и иные вознаграждения, за расчетный (отчетный) период превышает 10 человек, а также вновь созданные (в том числе в результате реорганизации) организации, у которых численность указанных физических лиц превышает данный предел, представляют расчеты в электронной форме.

Скачать форму расчета по страховым взносам:

— в TIF (данный TIF-шаблон рекомендован ФНС России и размещен на сайте АО «ГНИВЦ» www.gnivc.ru)

— в PDF (данная машиночитаемая форма доступна для заполнения в программе Adobe Reader (программа размещена на сайте www.adobe.com))

Образец заполнения расчета по страховым взносам >>>

Материалы по заполнению расчета по страховым взносам:

— Приказ ФНС России от 29.09.2022 N ЕД-7-11/878@

— Письмо ФНС России от 21.03.2023 N БС-4-11/3237@

— Готовое решение: Как заполнить и представить в налоговый орган расчет по страховым взносам за отчетные (расчетный) периоды начиная с I квартала 2023 г.

— Готовое решение: Как заполнить расчет по страховым взносам за отчетные (расчетный) периоды начиная с I квартала 2023 г. при применении пониженных тарифов

— Готовое решение: Как заполнить расчет по страховым взносам при УСН за I квартал 2023 г. и последующие периоды

— Статья: РСВ и персонифицированные сведения — 2023 (Логинова Е.А.) («Упрощенная система налогообложения: бухгалтерский учет и налогообложение», 2022, N 12)

— Статья: Новая форма расчета по страховым взносам (Соколова О.) («Учреждения физической культуры и спорта: бухгалтерский учет и налогообложение», 2023, N 3)

— Статья: Новая форма отчетности по страховым взносам с 2023 года (Рябинин В.) («Учреждения здравоохранения: бухгалтерский учет и налогообложение», 2023, N 1)

— Статья: Расчет по страховым взносам — 2023 (Галочкина А.Б.) («Аптека: бухгалтерский учет и налогообложение», 2022, N 12)

Архивные формы расчета по страховым взносам:

— расчет по страховым взносам с отчетности за I квартал 2022 года до отчетности за I квартал 2023 года

— расчет по страховым взносам с отчетности за 2020 год до отчетности за I квартал 2022 года

— расчет по страховым взносам с отчетности за I квартал 2020 года до отчетности за 2020 год

— расчет по страховым взносам с отчетности за I квартал 2017 года до отчетности за I квартал 2020 года

—————————————-

В нулевом расчете по страховым взносам страхователь показывает отсутствие начислений и выплат физическим лицам. Сдают нулевой РСВ в те же сроки, что и основной расчет.

Как изменится РСВ в 2023 году

С отчетности за 1-й квартал 2023 года ФНС обновила форму расчета по страховым взносам (Приказ № ЕД-7-11/878@ от 29.09.2022). Но скачать бесплатно новый бланк формы по КНД 1151111 на 2023 год в Excel не получится: налоговики утвердили расчет в PDF-формате.

Теперь мы будем сдавать не один, а два отчета:

- ежеквартальный расчет — до 25-го числа месяца, следующего после отчетного квартала;

- ежемесячные персонифицированные сведения (новый отчет вместо СЗВ-М) — до 25-го числа следующего месяца.

Страховые взносы теперь надо перечислять через единый налоговый платеж. Новые сроки уплаты — до 28-го числа. А вот по взносам на травматизм сроки не изменились: платим их, как и раньше, до 15-го числа следующего месяца. Но администрирует взносы от несчастных случаев и профессиональных заболеваний Социальный фонд России — новая структура, которая возникла после объединения Пенсионного фонда и Фонда социального страхования.

Кто сдает нулевой расчет по страховым взносам

Отчет по страховым взносам сдают все организации и индивидуальные предприниматели с наемными работниками вне зависимости от того, осуществлялись ли выплаты сотрудникам в отчетном периоде. Кроме того, обязательна сдача нулевого расчета по страховым взносам без сотрудников в 2023 году. Если в компании обязанности генерального директора исполняет единственный учредитель, то на него все равно необходимо предоставить форму в контролирующие органы. В случае заключения индивидуальным предпринимателем договоров гражданско-правового характера с физическими лицами он обязан предоставлять расчет в ФНС.

Исключением является ИП без работников — им сдавать расчет в ФНС не требуется.

Эксперты КонсультантПлюс разобрали, как сдавать РСВ. Используйте эти инструкции бесплатно.

Новый бланк

Начиная с отчета за 1-й квартал 2023 года применяется новая форма для кода отчетности 1151111, то есть для расчета по страховым взносам. Новый бланк и порядок его заполнения утверждены Приказом ФНС № ЕД-7-11/878@ от 29.09.2022. Исходя из норм ФНС, скачать отчет РСВ в Экселе вы не сможете, но для скачивания доступен бланк в PDF.

Как заполнить нулевку

Правила заполнения нулевого РСВ при отсутствии работников не отличаются от методики формирования расчета в случае осуществления выплат и начисления страховых взносов. Уменьшается только объем вносимых данных.

Если зарплата не начислялась, то страхователь подает нулевую отчетность и обязательно заполняет (Письмо Минфина № 03-15-05/73009 от 28.07.2022):

- титульный лист;

- раздел 1 с кодом 2;

- раздел 3 на каждого работника, который числился в штате в отчетном квартале.

Приведем образец заполнения новой формы нулевой отчетности РСВ за 1 квартал 2023 года для ООО «Clubtk.ru».

Титульный лист. На нем указываются основные реквизиты юридического лица, среднесписочная численность персонала и телефон для связи.

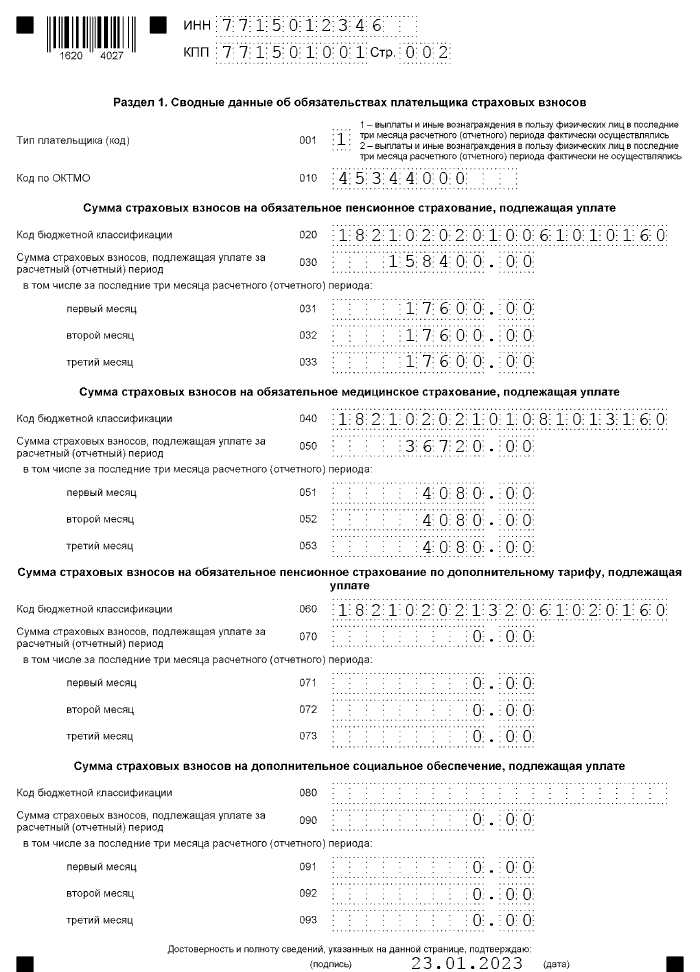

Раздел 1

Блок отражает обобщенные суммы начисленных страховых взносов за отчетный период. В ячейках, предназначенных для числовых показателей, следует указать «0». В остальных случаях необходимо поставить прочерк, если документ предоставляется на бумаге. Чтобы избежать ошибок при сдаче формы, рекомендуется заполнить строку единого КБК по взносам на ОПС, ВНиМ и ОМС. В нулевом расчете в строке «Тип плательщика» укажите значение «2».

Актуальный образец нулевой РСВ в 2023 году — раздел 1.

Раздел 3

В блок вносятся данные персонифицированного учета по каждому застрахованному физическому лицу. Перед заполнением раздела уточните у сотрудников их ИНН, СНИЛС, паспортные данные. Вот как выглядит образец заполнения нулевого РСВ за 1 квартал 2023 года в части раздела 3.

Прикладывать к расчету пояснительную записку не требуется. В случае возникновения вопросов или выявления несоответствия налоговая инспекция направит в адрес организации соответствующее требование.

Способы предоставления: электронно или на бумаге

Способ, как сдать РСВ, если зарплата не начислялась, зависит от численности сотрудников:

- на выбор — на бумаге или по ТКС (телекоммуникационным каналам связи), если в организации меньше 10 работников;

- только по ТКС, если число работников превышает 10 человек.

Пользователи больше не смогут скачать бесплатно бланк РСВ на 2023 год в Excel: воспользуйтесь PDF-бланком или заполните расчет в программе для онлайн-отчетности.

Сроки предоставления

Напоминаем, что с 2023 г. действуют новые сроки сдачи для расчета по страховым взносам. Нулевка подается в контролирующий орган в те же сроки, что и расчет при осуществлении выплат сотрудникам. В таблице представлены сроки сдачи отчета за 2023 год:

| 25.01.2023 | По итогам 2022 г. |

|---|---|

| 25.04.2023 | За первый квартал 2023 г. |

| 25.07.2023 | За полугодие |

| 25.10.2023 | За 9 месяцев |

| 25.01.2024 | По итогам 2023 г. |

Ответственность за непредоставление формы

Ответ на вопрос, надо ли сдавать РСВ ИП без работников, является отрицательным. В остальных случаях за непредоставление нулевого РСВ предусмотрен штраф в размере 1000 рублей (п. 1 ст. 119 НК РФ). Также ФНС вправе заблокировать расчетный счет неотчитавшегося юридического лица.

Расчет по страховым взносам с 2017 года предоставляется в ИФНС. В нём отображаются начисленные налоги на обязательное пенсионное, медицинское страхование и социальное (для случаев временной нетрудоспособности и в связи с материнством). Новый бланк формы расчета по страховым взносам и рекомендации по его заполнению утверждены приказом ФНС от 10.10.2016 № ММВ-7-11/551@.

ФАЙЛЫ

Скачать пустой бланк расчёта по страховым взносам по форме 1151111 .xlsСкачать образец расчёта по страховым взносам по форме 1151111 .xls

Для чего служит расчет по страховым взносам

На основании исчисленных сумм на страхование работников производится перечисление этих средств сотруднику на соответствующий страховой счёт. В отчёте указано, сколько денег работодатель должен зачислить на пенсионный счет каждого работника, а также медицинские отчисления в бюджет города. Страховые взносы высчитываются от суммы начисленной заработной платы, которая отражена в расчётной ведомости (форма Т-51). Этими расчетами занимается бухгалтер.

Расчет по страховым взносам оформляется поквартально. Срок сдачи – не позднее одного месяца с момента закрытия квартала.

Обратите внимание! Ранее требовалось представлять расчёты в электронном виде (на съёмном носителе). На новых бланках присутствует штрих-код, с помощью которого инспектор налоговой легко может перенести отчёт в свой компьютер.

Способы заполнения расчёта

Для удобства есть несколько вариантов заполнения отчета. Можно скачать бланк и образец заполнения расчета по страховым взносам на этой странице. Также можно воспользоваться бесплатной программой «Налогоплательщик ЮЛ» или платной программой 1С.Бухгалтерия.

Особенности заполнения расчёта по страховым взносам

Бланк расчёта содержит в себе 24 листа, из которого бухгалтер выбирает только нужные, причём в разделе 3 на каждого сотрудника листы добавляются. Поэтому итоговый отчёт может иметь меньше или больше листов. Те разделы, которые не относятся к вашей организации, включать в отчёт и распечатывать не нужно.

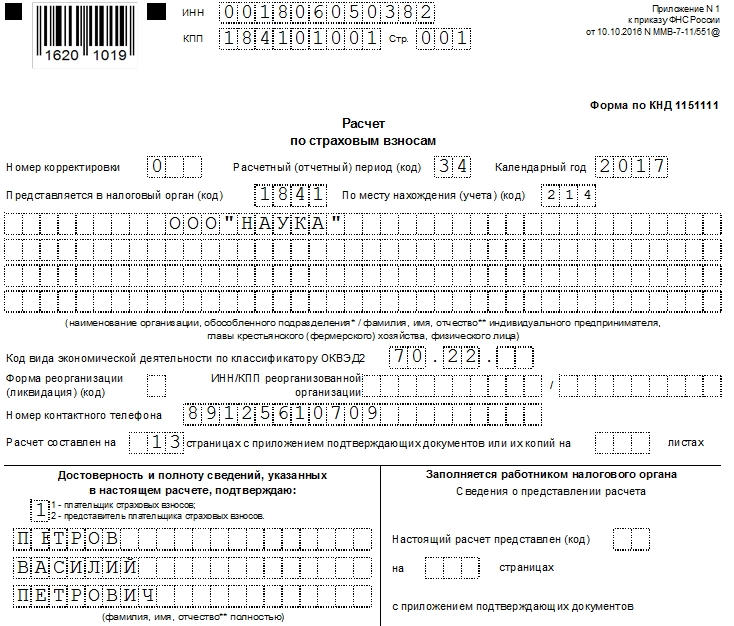

Алгоритм заполнения

Составим расчет по страховым взносам на примере ООО НАУКА. Пусть оно является плательщиком страховых взносов по УСН и применяет основной тариф страховых взносов (22% пенсионное страхование; 5,1% медицинское страхование; 2,9% социальное страхование). В штате ООО НАУКА числятся два сотрудника. Отчёт составлен за 4 квартал 2017 года.

Титульный лист

На титульном листе заполняем ИНН, КПП и нумеруем страницу. Если отчет за этот период сдаёте первый раз, то номер корректировки ставится 0.

Далее заполняется код отчетного периода, в данном случае годовой (код 34), год 2017.

Также на титульном листе должны быть заполнены следующие данные:

- Код налогового органа,

- код места нахождения организации РФ,

- наименование организации,

- код по ОКВЭД,

- контактный телефон руководителя или бухгалтера.

Количество страниц, на которых вышел отчёт, рекомендуем прописать после завершения составления отчёта.

Ниже заполняется только левая часть – сведения о плательщике страховых взносов. Ставится дата и подпись.

Обратите внимание! Дату и подпись плательщик страховых взносов либо его представитель должен поставить не только на титульном листе, но и на нескольких других, где для этого предусмотрено место.

Для нашего ООО мы включаем в отчёт следующие страницы:

- Раздел 1. Сводные данные плательщика страховых взносов (на двух страницах)

- Приложение 1 к разделу 1 (Подраздел 1.1)

- Приложение 1 к разделу 1 (Подраздел 1.2)

- Приложение 1 к разделу 1 (Подраздел 1.1)

- Приложение 2 к разделу 1 (на двух страницах)

- Приложение 3 к разделу 1

- Приложение 4 к разделу 1 (окончание)

- Раздел 3 (на двух страницах) – заполняется на каждого работника.

Следующие страницы

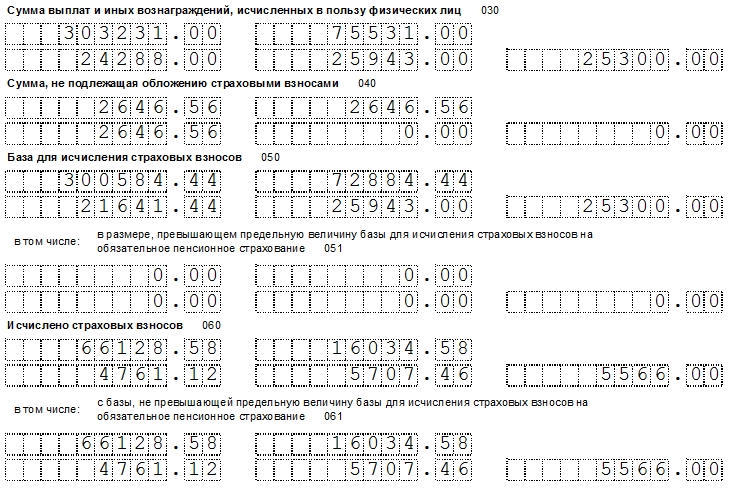

Заполнение данных рекомендуем начать с определения базы для исчисления страховых взносов. Она вычисляется так: берётся общая сумма начисления заработной платы по всем работникам и из неё вычитаются не облагаемые налогом суммы (больничные выплаты, пособия, материальная помощь и пр.).

Теперь из вычисленной базы высчитываем размер страховых взносов. Для ООО на УСН и основном тарифе налогообложения это 22% пенсионное страхование; 5,1% медицинское страхование; 2,9% социальное страхование.

Вписываем вычисленные значения в отчёт. На листе «Приложение 1 к разделу 1» Подраздел 1.1 относится к обязательному пенсионному страхованию, Подраздел 1.2 к обязательному медицинскому страхованию.

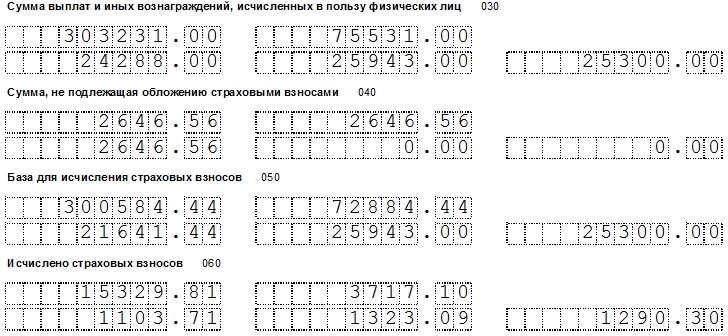

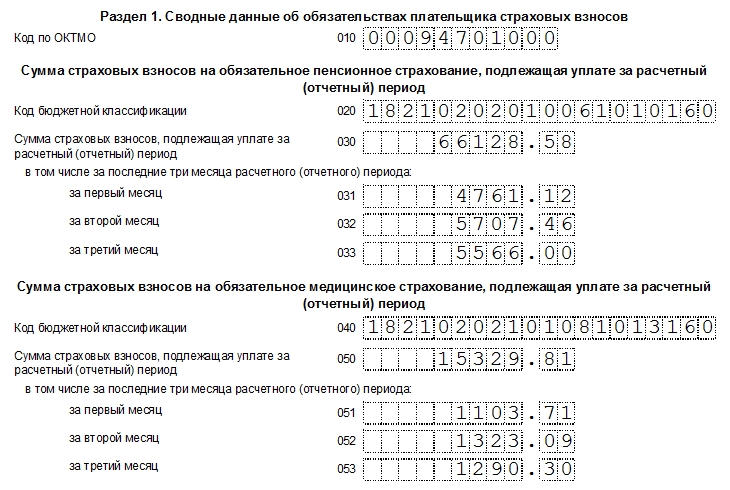

На рисунке в строке 060

- суммы 4761,12 руб., 5707,46 руб., 5566 руб. – помесячные исчисленные страховые взносы;

- сумма 16034,58 руб. – сложение исчисленных взносов, указанных выше;

- сумма 66128,58 – годовая сумма с нарастанием, то есть рассчитанная с января по декабрь.

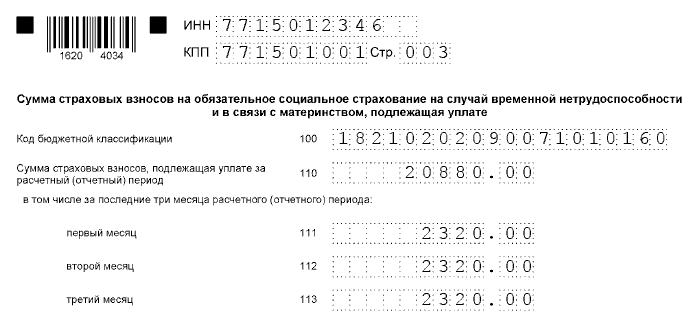

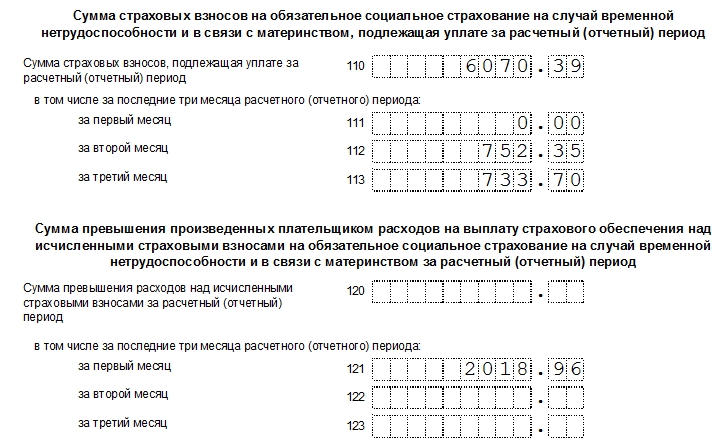

«Приложение 2 к разделу 1» относится к обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством.

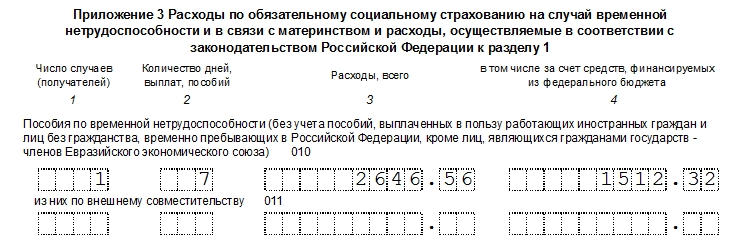

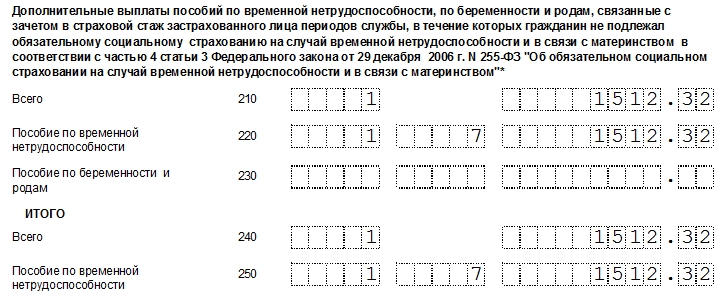

Заполнение выплат по больничному листу

Выплаты по больничному листу заполняются за квартал (3 последних месяца). В этом отчетном периоде один из сотрудников ООО НАУКА находился на больничном листке 7 дней. Эту информацию и сумму больничных выплат берём из расчетной ведомости (форма Т-51) и вписываем в наш отчёт в «Приложение 3 к разделу 1» в таблицу.

В первом столбце таблицы указывается общее количество учтённых больничных листков, даже если их все принёс один и тот же человек. Во втором столбце вписывается сумма больничных дней (на всех сотрудников). В третьем столбце отражается общая сумма, выплаченная по всем больничным листкам. В четвертом – сумма, которая возмещается организации из федерального бюджета. Так как первые три дня больничного листа оплачивает сотруднику организация, а последующие дни – из фед. бюджета.

Ниже в таблице раскрывается конкретные типы больничных листов.

В «Приложении 4 к разделу 1» указываются итоговые суммы возмещения из федерального бюджета с количеством больничных листков и суммой дней по ним в соответствующем абзаце приложения.

Заполнение Раздела 1. Сводные данные плательщика страховых взносов

После того, как мы вычислили страховые взносы, мы их красиво должны внести в «Раздел 1». Вычисленные суммы у нас есть в Подразделах, осталось их сюда перенести.

В нашем случае это Подраздел 1.1, подраздел 1.2

и продолжение Приложения 2 к разделу 1.

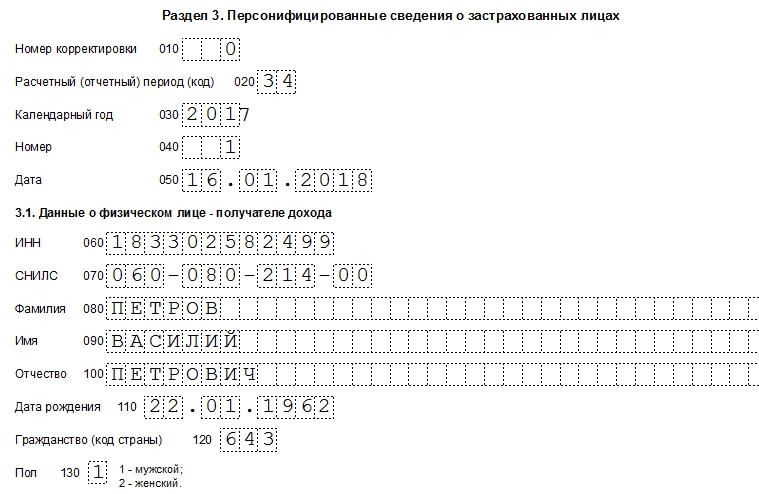

Заполнение Раздела 3. Персонифицированные сведения о застрахованных лицах

Раздел 3 заполняется на каждого сотрудника. В нём отражается только начисленные взносы на обязательное пенсионное страхование. В нашем случае это 22%.

На первом листе указываются все сведения о застрахованном лице:

- номер сотрудника по порядку внесения в отчет,

- ИНН, СНИЛС, ФИО, дата рождения, гражданство, пол,

- вид документа, удостоверяющего личность, и его серию с номером.

Также указывается признак, принадлежит ли лицо к пенсионному, медицинскому и социальному страхованию. Обычно всегда указывается «Да», но «Нет» может быть в случаях, если человек, к примеру, весь год болел или получал пособия, которые не облагаются налогом.

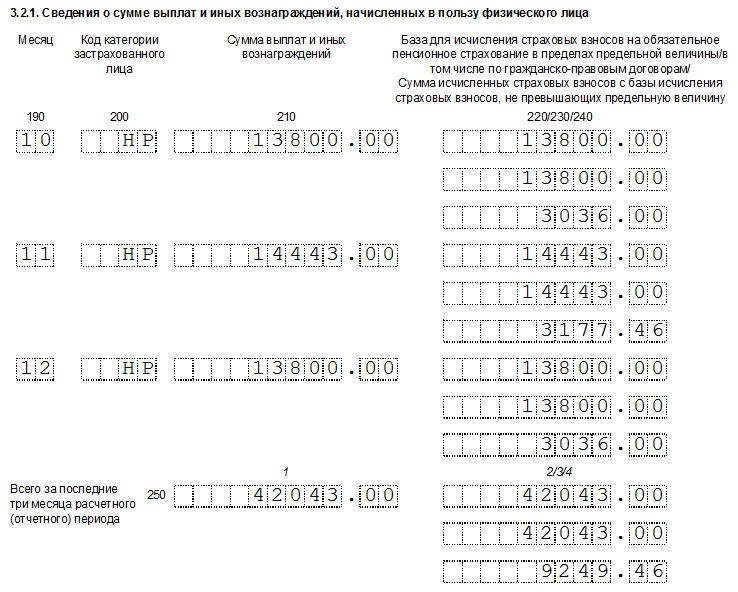

На втором листе раздела 3 в таблице указываются:

- номер месяца,

- код категории застрахованного лица (НР – наёмный работник),

- сумма выплат и иных вознаграждений,

- а в последнем столбце сразу три суммы (база для исчисления страх.взносов, в том числе по гражданско-правовым и исчисленные взносы).

В конце таблицы подводится итог за три месяца.

Обратите внимание! Сумма исчисленных взносов по каждому работнику должна быть равна общей сумме исчисленных страховых взносов, указанной в Приложении 1 к Разделу 1 в строке 060.

А также не забывайте на титульном листе указать количество получившихся листов в отчёте. Желаем успеха!

Содержание

- Бланк 2022 года

- Титульный лист

- Таблица 1. Заполнение титульного листа РСВ

- Раздел 3

- Приложения к разделу 1

- Приложение 1

- Приложение 2

- Раздел 1

- Пример заполнения

- Таблица 2. Данные для заполнения РСВ (в рублях)

В 2022 году менялась форма Расчета по страховым взносам — его нужно было подавать на обновленном бланке из приказа ФНС от 06.10.2021 № ЕД-7-11/875@. Изменение связано с распространением на всю территорию России механизма прямых выплат из ФСС.

В 2023 вводится новая форма РСВ — она утверждена приказом ФНС от 29.09.22 № ЕД-7-11/878@. Это изменение связано с объединением фондов ПФР и ФСС. Но отчитываться по ней придется только за 1 квартал 2023 года.

Уже совсем скоро всем работодателям предстоит подать отчет за 2022 год. В этой статье рассмотрен порядок и приведен пример заполнения старой формы РСВ, по которой нужно отчитаться за 2022 год.

Обратите внимание! С 2023 года меняется срок подачи РСВ! Теперь это 25 число того же месяца, что и раньше. Отчитаться за 2022 год нужно до 25 января 2023, а не до 30 января.

Старый бланк РСВ (форма по КНД 1151111), который пока еще действует для отчета за 2022 год, утвержден Приказом ФНС России от 06.10.2021 № ЕД-7-11/875@. До этого расчет менялся в 2020 году приказом № ММВ-7-11/470@.

Скачать бланк РСВ, применяемый в 2022 году

Из формы были исключены строки и разделы, которые были связаны с зачетной системой взаиморасчетов между фондом и работодателем. Вместе с тем в ней появились новые разделы, в которых отражаются сведения для расчета соответствия условиям применения пониженных тарифов (например, для сферы IT). Также изменены штрих-коды страниц.

Далее расскажем о заполнении Расчета по страховым взносам по форме 2022 года подробнее.

Порядок заполнения РСВ (далее – Порядок) закреплен в том же приказе № ЕД-7-11/875@ (Приложение № 2). РСВ 2022 года состоит из 17 листов, как и раньше. Заполнять и направлять в ИФНС нужно только те страницы, для которых есть данные. Обязательны для всех плательщиков титульный лист, раздел 1, подразделы 1.1 и 1.2 приложения 1 к 1 разделу, приложение 2 к разделу 1, а также раздел 3. Прочие страницы заполняют в определенных случаях, а именно:

- при начислении пенсионных взносов по дополнительным тарифам – подразделы 1.3.1, 1.3.2 приложения 1 к разделу 1;

- при начислении взносов по ставке 1,8% с вознаграждения иностранцам, временно пребывающим в РФ – приложение 6 к разделу 1;

- при начислении взносов по пониженным ставкам для разных случаев – приложения 3, 4, 5 к разделу 1.

Титульный лист

Бланк РСВ начинают заполнять с титульного листа. Заполняется он так же, как титул любой налоговой декларации. В Таблице 1 указано, что нужно на нем отразить.

Таблица 1. Заполнение титульного листа РСВ

| ИНН/КПП | КПП указывают только организации |

| Номер страницы | «001», «002» и так далее |

| Номер корректировки | «0–» для первичной, «1–», «2–» — для корректировочного расчета |

| Код периода | «21» для первого квартала, «34» для всего года. Код берется из Приложения 3 к Порядку |

| Календарный год | 2022 |

| Код налогового органа | Номер ИФНС |

| Код по месту учета | Для организации – «214», для ИП – «120» |

| Наименование | Полное название организации или ФИО предпринимателя |

| Среднесписочная численность | Заполняется по организации в целом. Структурные подразделения численность не указывают. |

| Код формы реорганизации | Только для реорганизованных/ликвидированных ЮЛ. Код из Приложения № 2 к Порядку |

| ИНН/КПП реорганизованной компании | Указывают реорганизованные компании |

| Номер телефона | В формате +79161234567 |

| Количество страниц расчета и копий документов | Копии указывают, если декларация подписана по доверенности |

| Код подписавшего лица | «1» – директор или ИП, «2» – представитель |

| ФИО подписавшего лица | ИП не указывают |

| Название организации-представителя | Указать, если декларация направляется представителем-юрлицом |

| Дата, подпись | |

| Реквизиты доверенности | При наличии доверенности |

Раздел 3

После титульного листа переходим к разделу 3. На каждого работника заполняется отдельный лист.

Напомним, что отчетными периодами для подачи РСВ являются 1 квартал, полугодие, 9 месяцев и год. То есть форма содержит суммовые показатели нарастающим итогом с начала года.

Форма 2022 года содержит в разделе 3 поле 010. При подаче первичного расчета оно не заполняется.

В подразделе 3.1 отражаются персональные данные:

- ИНН и СНИЛС;

- ФИО и дата рождения;

- гражданство в виде кода страны из классификатора ОКСМ (Россия – 643);

- пол;

- код вида документа из Приложения № 6 (паспорт – 21);

- серия и номер документа (отделяются пробелом, знака «№» не ставится).

Если подается корректировка РСВ, и представленные ранее персональные сведения неактуальны, то строки заполняются так:

- если данные нужно изменить, в поле 010 ставится код «1», а в подразделе 3.1 отражаются верные сведения;

- если данные нужно аннулировать, также применяется код «1», но строки подраздела 3.1 не заполняются.

В подразделе 3.2.1 нужно указать сведения о выплатах и взносах за работника, произведенных в каждый из трех последних месяцев отчетного периода. МСП при выплате свыше минимального размера оплаты труда в отношении каждого застрахованного заполняют 2 листа подраздела 3.2.1. На первом отражаются выплаты в пределах МРОТ, на втором – сверх этого размера. Если взносы исчисляются по общим тарифам, то раздел 3.2.1 будет на одном листе.

В поля раздела нужно внести такие данные:

- 130 – код категории застрахованного лица из Приложения № 7 к Порядку. МСП указывают код НР для выплаты в пределах МРОТ и код МС – для остальной части;

- 140 – сумма выплаты;

- 150 – база по взносам в пределах лимитов;

- 160 – входящая в строку 150 сумма выплат по ГПХ;

- 170 – сумма взносов, исчисленная от размера базы в рамках лимита.

Если страхователь платить взносы по дополнительному тарифу, нужно аналогично заполнить подраздел 3.2.2.

Приложения к разделу 1

Теперь следует внести данные в приложения к разделу 1 – в них производится расчет взносов.

В поле «001» нужно вписать код тарифа плательщика из Приложения № 5 к Порядку. Если субъект малого бизнеса платит работникам зарплату более МРОТ, то в отношении каждого лица все приложения заполняются в двух вариантах: с кодом «01» – для выплаты в пределах МРОТ, с кодом «20» – для части выплаты сверх этого размера.

Приложение 1

В подразделах 1.1 и 1.2 приложения 1 рассчитываются взносы на обязательное пенсионное и медицинское страхование.

В полях подраздела 1.1 указывают такие данные (с начала года и за каждый из последних трех месяцев):

- 010 – количество застрахованных;

- 020 – количество лиц, с выплат которым были начислены взносы;

- 021 – в том числе с базы свыше предела лимита (данные строки 021 входят в 020);

- 030 – сумма, с которой начисляются взносы;

- 040 – сумма необлагаемой взносами выплаты;

- 045 – вычет по пункту 8 статьи 421 НК РФ;

- 050 – база по взносам;

- 051 – в том числе свыше предельной базы (показатель входит в строку 050);

- 060 – исчисленные взносы;

- 061 – взносы с базы в пределах лимита (входит в строку 060);

- 062 – взносы с базы свыше лимита (показатель также фигурирует в сумме строки 060).

В подразделе 1.2 похожие поля, но строки с данными о базе и величине взносов свыше лимита отсутствуют, так как он не установлен.

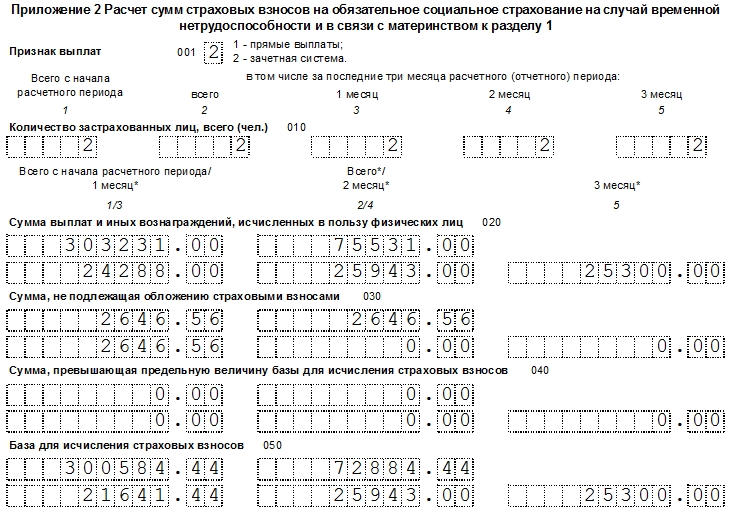

Приложение 2

В этом разделе рассчитываются взносы на социальное страхование по нетрудоспособности в связи с материнством. В расчете по страховым взносам 2022 года из приложения 2 удалили поля, которые были актуальны при зачетной системе расчетов с ФСС. Это связано с распространением механизма прямых выплат и отказом от зачетной системы.

В строках приложения 2 указывают такие данные (за период с начала года и каждый из трех последних месяцев):

- 010 – количество работников;

- 015 – количество тех, с выплат которым были начислены взносы на ВНиМ;

- 020 – сумма выплат физлицам;

- 030 – необлагаемые выплаты;

- 040 – сумма сверх предельной базы (с нее взносы не начисляются);

- 050 – база по взносам;

- 055 – в том числе сумма выплат иностранцам (входит в строку 050);

- 060 – рассчитанная сумма взносов;

- 070 – суммы, возмещенные из ФСС (отдельные выплаты все еще осуществляются работодателем с последующим возмещением из фонда, например, пособие на погребение);

- 080 – сумма взносов к уплате.

Раздел 1

В последнюю очередь отражаются данные в разделе 1, так как он является результирующим. В расчете по страховым взносам 2022 года из него исчезли строки 120-123 – в них отражались суммы страховых взносов по ВНиМ к возмещению, что теперь неактуально.

В поле 001 нужно указать:

- «1», если в последние 3 месяца плательщик производил выплаты физическим лицам;

- «2», если таких выплат не было.

В строку 010 вносится код ОКТМО.

Далее идет несколько блоков – они соответствуют разным типам страховых взносов. В каждом из блоков нужно отразить:

- КБК;

- сумму взносов соответствующего типа за период с начала года;

- в том числе суммы взносов за каждый из последних трех месяцев.

Отчет по страховым взносам готов, остается его подписать и направить в ИФНС.

Пример заполнения

Чтобы пояснить, как заполнить РСВ по форме 2022 года, рассмотрим упрощенный пример.

В ООО «Новый мир» есть всего один сотрудник (он же руководитель) с заработной платой 70 000 рублей в месяц. Директор получал в течение года только зарплату, никаких иных выплат не было. Общество является МСП, поэтому страховые взносы начисляет по разным ставкам с выплаты в пределах МРОТ и свыше него.

В таблице 2 приведены суммы взносов, которые уплачены за работника в отчетном периоде, то есть с начала года. Заполним по этим данным расчет по страховым взносам за 1 квартал 2022 года.

Таблица 2. Данные для заполнения РСВ (в рублях)

| январь | февраль | март | Всего за 1 квартал | |

|---|---|---|---|---|

| Облагаемая выплата, в том числе: | 70 000 | 70 000 | 70 000 | 210 000 |

| в пределах МРОТ* | 13 890 | 13 890 | 13 890 | 41 670 |

| свыше МРОТ | 56 110 | 56 110 | 56 110 | 168 330 |

| Взносы на ОПС: | 8 666,80 | 8 666,80 | 8 666,80 | 26 000,40 |

| в пределах МРОТ (22%) | 3 055,80 | 3 055,80 | 3 055,80 | 9 167,40 |

| свыше МРОТ (10%) | 5 611 | 5 611 | 5 611 | 16 833 |

| Взносы на ОМС: | 3 513,89 | 3 513,89 | 3 513,89 | 10 541,67 |

| в пределах МРОТ (5,1%) | 708,39 | 708,39 | 708,39 | 2 125,17 |

| свыше МРОТ (5%) | 2 805,50 | 2 805,50 | 2 805,50 | 8 416,50 |

| Взносы на ВНиМ: | 402,81 | 402,81 | 402,81 | 1 208,43 |

| в пределах МРОТ (2,9%) | 402,81 | 402,81 | 402,81 | 1 208,43 |

| свыше МРОТ (0%) | 0 | 0 | 0 | 0 |

* МРОТ в 2022 году равен 13 890 рублей.

Образец заполнения РСВ за 1 квартал 2022 года данными из примера можно скачать здесь

Обратите внимание! Этот пример сформирован на данных за 1 квартал 2022 года. Он может пригодиться тем, кому необходимо скорректировать РСВ за этот период, а также для ознакомления с формой 2022 года.