Шаблоны и формы

В расчете 6-НДФЛ приводятся сведения о доходах, выплаченных работникам. Сдавать форму нужно ежеквартально. За 1-й квартал 2023 года отчитываются до 25.04.2023.

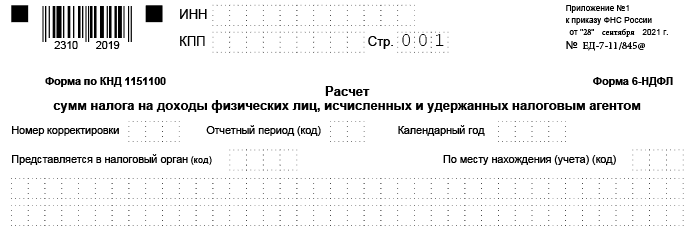

Унифицированная форма расчета 6-НДФЛ

Новая форма и инструкция по заполнению 6-НДФЛ в 2023 году утверждены Приказом ФНС № ЕД-7-11/753@ от 15.10.2020 в редакции Приказа № ЕД-7-11/881@ от 29.09.2022. Обновленную форму применяют с отчетности за 1-й квартал 2023 года.

У налогоплательщиков не получится скачать бесплатно бланк новой формы 6-НДФЛ в 2023 году в Excel: в ФНС разработали только PDF-формат отчета. Заполненный расчет предоставляется в территориальную налоговую инспекцию ежеквартально в электронном виде, используя специализированные бухгалтерские программы и сервисы отчетности. Если штат сотрудников в учреждении менее 10 человек, то разрешается передать расчет в инспекцию на бумажном носителе.

Вот как выглядит шаблон 6-НДФЛ в 2023 году (форма по КНД 1151100).

Сроки сдачи расчета и ответственность

Расчет формируется и направляется в ИФНС каждый квартал. С 2023 года изменился срок сдачи отчетности 6-НДФЛ: квартальные отчеты надо сдавать до 25-го числа месяца, следующего за отчетным, а годовые — до 25 февраля следующего года.

В течение года отчитываются каждый квартал. В таблице представлены сроки сдачи расчета в 2023 году (п. 2 ст. 230 НК РФ):

| Отчетный период | Предельный срок предоставления |

|---|---|

| За 2022 год | До 27.02.2023 (25.02.2023 — суббота) |

| 1-й квартал 2023 г. | До 25.04.2023 |

| 2-й квартал 2023 г. — нарастающим итогом за 6 месяцев текущего года | До 25.07.2023 |

| 3-й квартал 2023 г. — нарастающим итогом за 9 месяцев текущего года | До 25.10.2023 |

| За 2023 год — совокупные расчетные суммы за весь финансовый период | До 26.02.2024 (25.02.2024 — воскресенье) |

За нарушение сроков сдачи расчета предусмотрены штрафные санкции. За каждый просроченный месяц придется заплатить штраф в размере 1000 рублей (п. 1.2 статьи 126 НК РФ). К ответственности привлекут и того, кто отвечает за подачу отчетности: штраф — от 300 до 500 рублей (ч. 1 ст. 15.6 КоАП РФ).

При обнаружении ошибок и искажений информации в расчете по налогу на доходы физлиц учреждение заплатит штраф 500 рублей за каждого плательщика (п. 1 ст. 126.1 НК РФ).

Если организация, которая по регламенту должна предоставлять форму в электронном виде, подает расчет на бумажном носителе, то ее оштрафуют на 200 рублей по ст. 119.1 НК РФ.

При наличии обособленных подразделений документы составляются отдельно по каждому из них. В расчете отражается сводная информация по всем сотрудникам. Указываются суммарное значение заработной платы, переходящее в следующий расчетный период, и дата оплаты налога (рабочий день, следующий за числом, когда налог фактически удержан).

Для сведения: как сдавать отчетность обособленному подразделению

Инструкция по заполнению расчета 6-НДФЛ

Обновленный расчет 6-НДФЛ состоит из титульного листа и двух разделов:

- данные об обязательствах налогового агента;

- расчет исчисленных, удержанных и перечисленных сумм налога на доходы физических лиц.

В составе расчета за 4-й квартал (итоговой формы за год) необходимо подать справки о доходах и суммах налога физического лица на всех работников организации.

Актуальная пошаговая инструкция, как правильно заполнить 6-НДФЛ за 1-й квартал 2023 года.

Шаг 1. Заполняем титульный лист

На титульной странице появились новые строки для правопреемников, которые подают 6-НДФЛ после реорганизации учреждения. Им необходимо заполнить код формы реорганизации (ликвидации), ИНН и КПП реорганизованной организации (обособленного подразделения). Изменилась нумерация штрихкода. На титульном листе расчета указывают:

- ИНН и КПП организации;

- номер корректировки. Для первичной формы проставляется значение 000. Если инспектор требует уточнений, то отчет перезаполняется, и в этом окне указывается код 001, 002 и т.п.;

- расчетный период в соответствии с установленным значением (21 — 1-й квартал, 31 — 2-й квартал, 33 — 3-й квартал, 34 — год) и отчетный год;

- код территориальной ИФНС, в которую направляется отчетность (в соответствии с локальным расположением);

- графу «По месту нахождения», которая отражает принадлежность налогоплательщика (организация или ИП) к территориальной инспекции;

- в поле «Налоговый агент» — наименование организации, предоставляющей сведения (краткое или полное);

- код муниципального образования ОКТМО;

- номер телефона для связи;

- ФИО руководителя организации или ИП.

Шаг 2. Заполняем раздел 1

Раздел 1 предусмотрен для отражения обязательств налогового агента.

Сначала указывается код бюджетной классификации для уплаты НДФЛ, затем сумма подоходного налога, обобщенная по всем сотрудникам, за последние три месяца отчетного периода. Алгоритм, как вычислить сумму удержанного налога в стр. 020 расчета, таков:

- В поле 021 указать сумму подоходного налога по первому сроку перечисления.

- В поле 022 — по второму сроку перечисления.

- В поле 023 — по третьему сроку перечисления.

- В поле 024 — по четвертому сроку перечисления

- В поле 020 просуммировать НДФЛ, удержанный за последние три месяца отчетного периода.

В поле 030 указывают общую сумму подоходного налога, который вернули в последние три месяца отчетного периода. А в поля 031 и 032 вносятся даты возврата и суммы возвращенного НДФЛ.

Актуальный пример заполнения 6-НДФЛ за 1 квартал 2023 года для бюджетного учреждения:

Шаг 3. Заполняем раздел 2

В разделе 2 расчета 6-НДФЛ отражаются суммарные показатели начисленного дохода и удержанного НДФЛ нарастающим итогом с начала года по конкретной налоговой ставке. Если налоговый агент перечисляет подоходный налог по нескольким ставкам (13, 15, 30, 35 %), то он формирует раздел 2 по каждой ставке. В Приказе № ЕД-7-11/753@ нет указаний, какие суммы включать в строку 070 6-НДФЛ, — в новой форме нет такой строки.

Показатели раздела 2 нового расчета 6-НДФЛ отражаются в строках:

- 100 — налоговая ставка;

- 105 — КБК;

- 110 — обобщенная по всем физическим лицам сумма начисленного дохода с начала налогового периода;

- 111 — дивиденды;

- 112 — доходность по трудовым договорам;

- 113 — вознаграждение по договорам ГПХ;

- 115 — доходы, начисленные высококвалифицированным специалистам;

- 120 — общее количество физических лиц, которым начислялся доход;

- 121 — количество высококвалифицированных специалистов;

- 130 — вычеты;

- 140 — исчисленный НДФЛ нарастающим итогом с начала налогового периода;

- 141 — налог с дивидендов;

- 142 — налог с доходов высококвалифицированных специалистов;

- 150 — фиксированные авансовые платежи;

- 155 — сумма налога на прибыль организации, подлежащая зачету;

- 160 — удержанный НДФЛ с начала налогового периода;

- 170 — неудержанный подоходный налог;

- 180 — излишне удержанный НДФЛ;

- 190 — НДФЛ, возвращенный налоговым агентом налогоплательщикам по ст. 231 НК РФ.

Вот как заполнять новую форму 6-НДФЛ в 2023 году — раздел 2:

Для сведения: подавать ли нулевую отчетность 6-НДФЛ

В расчете за 4-й квартал заполняем справки о доходах и НДФЛ на каждого сотрудника. Справка (бывшая 2-НДФЛ) состоит из четырех разделов и приложения. Заполняйте приложение к годовому расчету так:

- в разделе 1 отражаем информацию о физическом лице, которое получает доход;

- в разделе 2 показываем общие суммы дохода и налога по итогам налогового периода;

- в разделе 3 фиксируем сведения о налоговых вычетах;

- в разделе 4 определяем сумму дохода, с которого не удержан налог агентом, и сумму неудержанного налога;

- в приложении расписываем доходы и вычеты по месяцам налогового периода.

Если в течение года у сотрудника были разные ставки, то необходимо заполнить раздел 2 справки и приложение к ней по каждой ставке.

Подробнее:

- как заполнить справку 2-НДФЛ по новой форме;

- какие контрольные соотношения использовать для сверки 6-НДФЛ и 2-НДФЛ.

Об авторе статьи

Задорожнева Александра

Бухгалтер

В 2009 году закончила бакалавриат экономического факультета ЮФУ по специальности экономическая теория. В 2011 — магистратуру по направлению «Экономическая теория», защитила магистерскую диссертацию.

Другие статьи автора на gosuchetnik.ru

Вместе с эти материалом часто ищут:

Заявление о зачете суммы излишне уплаченного налога — это форма, которую плательщики подают в территориальную инспекцию для учета лишних платежей. Если у компании образовалась переплата, ее можно использовать для погашения долга или в счет будущих взносов.

3 ноября 2021

Служебная записка на командировку — не обязательный документ. Но в ряде случаев без нее не обойтись. Разберемся, как составить этот документ.

6 октября 2017

В отчете в Соцстрах по форме 4-ФСС страхователи приводят расчет по взносам от несчастных случаев и профзаболеваний. Форму сдают ежеквартально.

18 января 2023

Положение об организации работы по охране труда — обязательный документ для бюджетного учреждения. Разберемся, как его разработать и утвердить.

11 декабря 2017

Форма 6-НДФЛ раскрывает информацию о суммах налога на доходы физических лиц. Расчет обязаны сдавать все налоговые агенты по НДФЛ. С 2023 года изменились сроки и форма сдачи отчета.

О чем идет речь

Налог на доходы физических лиц (НДФЛ) платят как граждане России, так и иностранцы, которые постоянно проживают на территории РФ. На сегодняшний день шкала ставок НДФЛ варьируется от 9 до 35% и зависит от ряда факторов.

Расчет 6-НДФЛ впервые начали сдавать с 1-го квартала 2016 года, и он формируется по всему учреждению — на всю сумму перечисленного платежа. Бланк и инструкция по заполнению 6-НДФЛ в 2023 году закреплены в Приказе ФНС № ЕД-7-11/753@ от 15.10.2020 в редакции Приказа ФНС № ЕД-7-11/881@ от 29.09.2022. Эту форму применяем с отчетности за 1-й квартал 2023 г.

Так выглядит шаблон 6-НДФЛ в 2023 году, который надо сдавать, начиная с 1 квартала 2023 (Приказ № ЕД-7-11/881@):

Форму готовят все налоговые агенты — юридические лица и индивидуальные предприниматели, которые осуществляют выплаты физическим лицам и отчисляют в бюджет НДФЛ. Расчет предоставляется в налоговую инспекцию по месту учета или местонахождения и по местонахождению каждого своего обособленного подразделения. Учтите, что скачать бесплатно бланк новой формы 6-НДФЛ в 2023 году в excel не получится: налоговики утвердили машиночитаемую форму в pdf-формате

Формат сдачи напрямую зависит от численности персонала. Если численность физических лиц, получивших вознаграждения в налоговом периоде, не превышает 10 человек, то форму КНД 1151100 допустимо предоставить на бумажном носителе (лично или ценным письмом с описью вложения). Во всех остальных случаях расчет предоставляется только в электронном виде через интернет посредством операторов ЭДО или сервиса на сайте налоговой службы (п. 2 ст. 230 НК РФ).

С 2023 года изменились сроки сдачи отчетности по НДФЛ. Ежеквартальный расчет надо сдать не позднее 25-го числа месяца, следующего за отчетным периодом. За год — не позднее 25 февраля следующего года (п. 2 ст. 230 НК РФ).

Сроки сдачи отчетности 6-НДФЛ в 2023 году:

- за 2022 г. — до 27.02.2023 (25.02.2023 — суббота);

- за 1-й квартал — до 25.04.2023;

- за полугодие — до 25.07.2023;

- за 9 месяцев — до 25.10.2023;

- за 2023 г. — до 26.02.2024 (25.02.2024 — воскресенье).

Как сформировать расчет

Актуальная пошаговая инструкция, как правильно заполнить 6-НДФЛ за 1-й квартал 2023 года на примере ООО «Clubtk.ru».

1. Начинаем заполнение с титульного листа

Заполняем данные организации: наименование, ИНН, КПП, ОКТМО, телефон для связи, Ф.И.О. подписанта и дату предоставления.

Год и код налогового периода:

- 34 — год;

- 21 — 1-й квартал;

- 31 — полугодие;

- 33 — 9 месяцев.

Код налоговой, в которую сдается отчетность, и код места предоставления:

- 214 — по месту учета организации (не являющейся крупнейшей);

- 220 — по месту регистрации обособленного подразделения;

- 120 — по месту жительства индивидуального предпринимателя.

На титульном листе есть строки для указания страниц и листов отчета. Заполняйте эти поля после того, как полностью сделаете отчет, чтобы не ошибиться.

2. Заполняем раздел 1

В разделе 1 отражают сведения только об удержанном налоге, который заплатили в отчетном периоде. Напоминаем, что с 2023 года НДФЛ платят в составе единого налогового платежа. Данные вписываем:

- в поле 021 — уплаченный налог по первому сроку перечисления;

- в поле 022 — по второму сроку перечисления;

- в поле 023 — по третьему сроку перечисления;

- в поле 024 — по четвертому сроку перечисления.

Общая сумма фиксируется в поле 020. Код бюджетной классификации подоходного налога отражается в строке 010.

Если компания возвращала сотрудникам НДФЛ, то сведения о суммах и датах возврата фиксируются в полях 030, 031 и 032. Если такого не было, то в эти строки вписывают нули.

Так выглядит образец заполнения новой формы 6-НДФЛ за 2023 г. — раздел 1 за 1 квартал 2023 г.

3. Переходим к заполнению раздела 2

Здесь указывают сумму дохода, исчисленного и удержанного налога, количество сотрудников. Если выплачивались дивиденды, то для них предусмотрены отдельные поля.

Несколько слов об отражении вычетов. Их не разделяют по видам, а вписывают только обобщенные сведения за отчетный период.

Обратите внимание на то, какие суммы включать в строку 170 6-НДФЛ: только те, которые невозможно удержать. К примеру, доход выплачен в натуральной форме.

Раздел 2 заполняют несколько раз, если доходы облагаются НДФЛ по разным ставкам.

Вот пример заполнения 6-НДФЛ за 1 квартал 2023 года в части раздела 2:

4. Заполнение справки

С 2021 года отдельно отчет по форме 2-НДФЛ подавать не надо, справки включили в состав 6-НДФЛ. Передавать необходимые сведения следует по итогам года. То есть при подаче расчета за 4-й квартал надо заполнить справки о доходах и суммах налога физического лица на каждого сотрудника. А для других кварталов (отчетность за 1-й квартал, полугодие, 9 месяцев) приложение 1 остается пустым.

Как проверять данные

Контрольные соотношения по новой форме расчета довели до налогоплательщиков письмом ФНС № БС-4-11/1981@ от 18.02.2022 (в ред. письма ФНС № БС-4-11/1010@ от 30.01.2023). При проверке отчетной формы в 2023 году пользуемся актуальными контрольными соотношениями. Старые КС из письма ФНС № БС-4-11/3759@ от 23.03.2021 больше не применяются.

Когда необязательно сдавать отчет

Не всегда у организации имеются данные для составления отчета. Например, порядок заполнения отчета 6-НДФЛ предусматривает особые ситуации, когда допустимо не сдавать расчет.

6-НДФЛ не предоставляется в трех случаях:

- отсутствие наемных работников и выплаченных доходов физическим лицам;

- отсутствие сведений, подлежащих отражению в отчете (нулевые показатели) (письмо ФНС России № БС-4-11/7928 от 04.05.2016);

- обособленными подразделениями, не производящими выплаты доходов физическим лицам (письмо ФНС России № БС-4-11/4901 от 23.03.2016).

Если сотрудник получит доход в другой организации или за пределами РФ, то организация в отношении такого дохода не является налоговым агентом (письмо ФНС России № БС-4-11/5602@ от 27.03.2017). И эти выплаты в расчет по форме 6-НДФЛ не включаются.

Нормативная база

Приказ ФНС России от 15.10.2020 № ЕД-7-11/753@ «Об утверждении формы расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (форма 6-НДФЛ), порядка ее заполнения и предоставления, формата предоставления расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом, в электронной форме, а также формы справки о полученных физическим лицом доходах и удержанных суммах налога на доходы физических лиц»

Приказ ФНС России от 28.09.2021 № ЕД-7-11/845@ «О внесении изменений в приложения к Приказу Федеральной налоговой службы от 15.10.2020 № ЕД-7-11/753@ «Об утверждении формы расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (форма 6-НДФЛ), порядка ее заполнения и предоставления, формата предоставления расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом, в электронной форме, а также формы справки о полученных физическим лицом доходах и удержанных суммах налога на доходы физических лиц»»

Письмо ФНС России от 13.05.2020 № БС-4-11/7791@

Письмо ФНС России от 04.05.2016 № БС-4-11/7928@

Письмо ФНС России от 23.03.2016 № БС-4-11/4901

Письмо ФНС России от 27.03.2017 № БС-4-11/5602@

© 2017-2023 AJDocs — Живые юридические документы

Мы не храним персональных и любых иных данных пользователей нашего сайта; советуем обращаться к юристам, экспертам и не несем ответственности за достоверность информации, опубликованной на сайте.

Мы в социальных сетях

Телеграм

Youtube

Rutube

ВКонтакте

ОК

Яндекс.Дзен

Электронная почта

Введена ли новая форма 6-НДФЛ за 4 квартал 2022 года? Когда и какие изменения внесены в форму последний раз? Кто и когда должен сдавать форму ? Куда сдавать отчет? Какой должна быть форма 6 ндфл за 4 квартал 2022 года? Новый бланк скачать бесплатно можно по ссылкам в этом материале.

Какой бланк использовать?

Расчет 6-НДФЛ за 4 квартал 2022 год должны представить налоговые агенты (они же – работодатели).

Актуальной для сдачи расчета является новая форма 6-НДФЛ, которая утверждена Приказом ФНС России от 28.09.2021 № ЕД-7-11/845@. Этим же приказом установлены новые правила заполнения и предоставления расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом.

Новая форма 6-НДФЛ и порядок ее заполнения утверждены Приказом ФНС от 28.09.2021 № ЕД-7-11/845@ В форме необходимо показать налог, исчисленный и удержанный с доходов физических лиц. Бланк включает:

- Титульный лист;

- Раздел 1 – «Данные об обязательствах налогового агента»;

- Раздел 2 – Расчет сумм налога (исчисленных, удержанных и перечисленных);

- Приложение № 1 – справка о доходах физлица.

В разделе 2 отчета отдельно отражают суммы, начисленные в качестве дивидендов, а также начисления наемным работникам и по договорам ГПХ. Действующие правила заполнения 6-НДФЛ предписывают заполнять раздел нарастающим итогом с начала года

В разделе 1 указываются сроки перечисления налога и суммы налога, удержанного за последние 3 месяца отчетного периода

В Приложение № 1 (с приложением сведений о доходах и вычетах по месяцам) заносится информация, которая ранее заносилась в справку 2-НДФЛ. В 6-НДФЛ за 4 кв. 2022 это приложение подлежит заполнению, поскольку оно обязательно в годовом отчете.

Форма имеет код по КНД 1151100.

Скачать бесплатно новый бланк формы 6-НДФЛ за 4 квартал 2022 года

Форма 6-НДФЛ за 4 квартал 2022 года — новый бланк скачать бесплатно по ссылке, приведенной ниже:

Рекомендуем ознакомиться с образцом заполнения 6 НДФЛ

Кто должен подавать расчет?

Сдавать форму обязаны:

- Все юридические лица и их обособленные подразделения.

- Индивидуальные предприниматели.

- Физические лица, которые ведут бизнес без привлечения наемного персонала. К ним, например, относятся занимающиеся частной практикой адвокаты и нотариусы, арбитражные управляющие и т.п. Исключением являются самозанятые граждане, которые платят налог на профессиональный доход.

Возникновение обязанности по сдаче формы 6-НДФЛ возникает, когда юридические или физические лица, а также ИП выплачивали вознаграждения в виде денежных средств или вещей:

- сотрудникам, с которыми подписаны трудовые договоры;

- физическим лицам, не находящимся в штате, но которые оказали им услуги или выполнили работы согласно заключенным гражданско-правовым договорам;

- владельцам исключительных прав на интеллектуальную собственность в соответствии с заключенными лицензионными договорами, договорами на отчуждение прав и т.п.

Куда надо сдавать расчет?

Место сдачи 6-НДФЛ определяется категорией налогового агента и местом выплаты дохода физическому лицу:

- юридические лица должны отчитываться в ИФНС по месту регистрации. Их обособленные подразделения должны отчитываться по местонахождению обособленного подразделения;

- Индивидуальные предприниматели и физлица, у которых нет в штате работников сдают Расчет по месту регистрации.

Однако, если ИП совмещают режимы, то есть некоторые особенности.

Когда сдавать расчет

О сроках сдачи 6 — НДФЛ в 2022 году подробнее рассмотрено в статье «Срок сдачи 6 НДФЛ в 2022 году»

6-НДФЛ с 2023 года снова обновилась. Главной причиной изменений бланка стали законодательные трансформации: новый механизм уплаты налогов, изменения в отчетных и платежных сроках. Как переделали бланк? Что учесть при его заполнении? Когда обновленную форму нужно впервые представить в инспекцию?

Как было и как стало

Чтобы быстро разобраться в произошедших в бланке 6-НДФЛ с 2023 года корректировках, важно ориентироваться в нововведениях по подоходному налогу.

Детальнее об изменениях в 6-НДФЛ с 2023 года − в следующих разделах.

Нововведения в бланке

В новой форме 6-НДФЛ с 2023 года обновили штрихкоды, изменили название отдельных полей и ввели новые строки. Наибольшей переделке подвергся раздел 1 этой формы:

Заполнение новых строк

ФНС установила особый порядок заполнения с 2023 года в 6-НДФЛ новых строк:

С образцом заполнения обновленного расчета можно ознакомиться в Готовом решении на сайте системы «КонсультантПлюс», оформив бесплатный демо-доступ.

Набор общих правил

За последнее время бланк расчета менялся неоднократно. При этом общие (технические) правила заполнения формы в целом остались неизменными. Напомним их:

Изменение сроков

Когда предстоит отчитаться по обновленной форме:

Обновленные правила на примерах от ФНС

Федеральное налоговое ведомство в Письме от 09.11.2022 № БС-4-11/15099@ рассказало, как по изменившимся правилам считать налог и заполнять отчет 6-НДФЛ в 2023 году:

- «Как посчитать индексацию заработной платы: пример»;

- «Как восстановить НДС с аванса: практические примеры»;

- «Хозяйственные операции в бухучете: примеры».

Итоги

По форме 6-НДФЛ с 2023 года немало изменений – переделан раздел 1 (добавлены и переименованы отдельные строки), в порядок заполнения и формат представления расчета внесены поправки, установлен новый срок представления расчета в налоговые инспекции. Впервые отчитаться на обновленном бланке предстоит по итогам 1 квартала 2023 года.