В единой упрощенной налоговой декларации отчитываются сразу по нескольким налогам. Организации и ИП подают ЕУНД в налоговую инспекцию при отсутствии деятельности и объектов налогообложения.

Единая упрощенная декларация для юрлиц и ИП

В статьях 23 и 80 Налогового кодекса РФ перечислено, кто сдает единую упрощенную декларацию в 2023 году и за какой период. Отчет предоставляют в органы ФНС лица, которые признаны налогоплательщиками по одному или нескольким налогам, но не осуществляли в отчетном периоде налогооблагаемых операций. Это в равной степени относится как к юридическим лицам, так и к индивидуальным предпринимателям. В число операций, при отсутствии которых есть возможность отчитаться по упрощенной схеме, входят:

- отсутствие движения денежных средств на счетах в банках или в кассе организации на протяжении всего налогового периода. Но любое, даже ошибочное, зачисление или списание денег приведет к утрате права подать такую декларацию;

- отсутствие объектов налогообложения.

ЕУД изначально не имеет ничего общего с декларацией по налогу на упрощенной системе налогообложения (УСН), с которой ее часто путают. Фактически это просто нулевой отчет сразу по нескольким фискальным платежам.

Кто подает ЕУД

Налогоплательщики подают единую декларацию по налогу на прибыль и по НДС при отсутствии движений на счете в банке или кассе и объектов налогообложения. Сделать это разрешается не на всех режимах налогообложения и в отношении не всех выплат в бюджет. В частности, нельзя подать единый отчет по налогу на доходы физических лиц, поэтому предприниматели на общей системе налогообложения лишены этой возможности. Это объясняется тем, что ИП обязан предоставлять отчет по НДФЛ вне зависимости от наличия объекта по нему (дохода в отчетном периоде).

Может пригодиться: инструкция, как закрыть ООО без деятельности

Что касается других налогов, то законодательство разрешает отчитываться таким способом только тем, у кого налоговый отчетный период в ЕУД равен кварталу, полугодию, 9 месяцам и году.

Налоговиками установлен квартальный срок по ЕУД: если отчетным периодом является месяц, налог нельзя включать в единый отчет. Это все акцизы, налог на игорный бизнес и налог на добычу полезных ископаемых.

Срок сдачи декларации

По общему правилу, сдать отчет надо не позднее чем через 20 дней после окончания периода, за который подаются сведения (квартал, полугодие, 9 месяцев или год). В некоторых случаях этот отчет сдают только за год, к примеру, по налогу на УСН. В этих случаях его надо подать до 20 января года, следующего за отчетным. Предельные сроки сдачи ЕУД в 2023 году:

- за 4 квартал 2022 — до 20.01.2023;

- за 1 квартал 2023 — до 20.04.2023;

- за 2 квартал 2023 — до 20.07.2023;

- за 3 квартал 2023 — до 20.10.2023;

- за 4 квартал 2023 — до 22.01.2024.

По теме: календарь бухгалтера со всеми сроками уплаты налогов и сдачи отчетов

По каким налогам отчитываются ЕУД

Важно понимать, какие налоги заменяет единая упрощенная декларация, чтобы у налоговиков не возникало претензий. С ее помощью отчитываются:

- об НДС (налог на добавленную стоимость);

- налоге на прибыль;

- по УСН (упрощенная система налогообложения);

- по ЕСХН (сельскохозяйственный налог).

Бланк декларации и особенности его заполнения

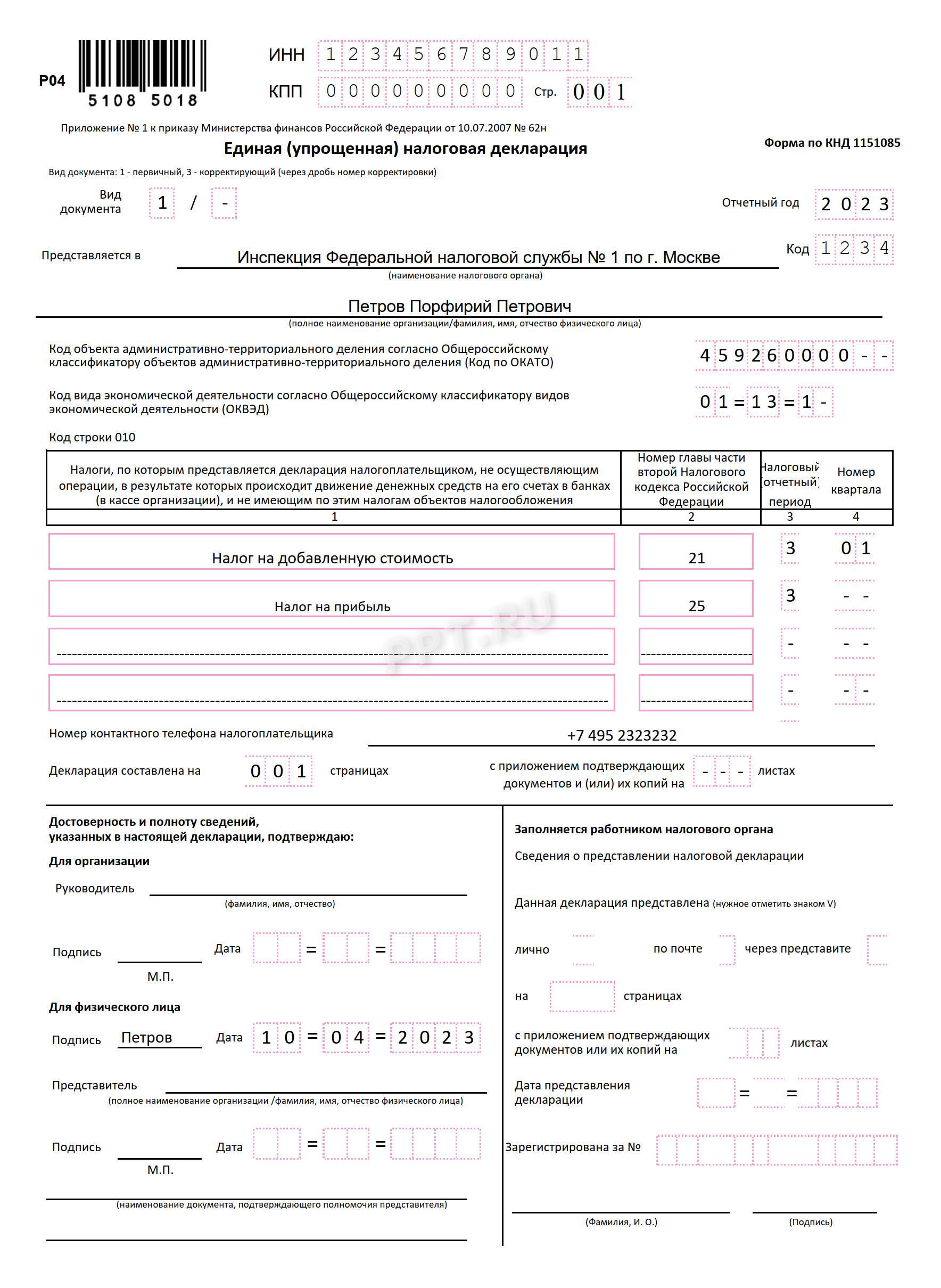

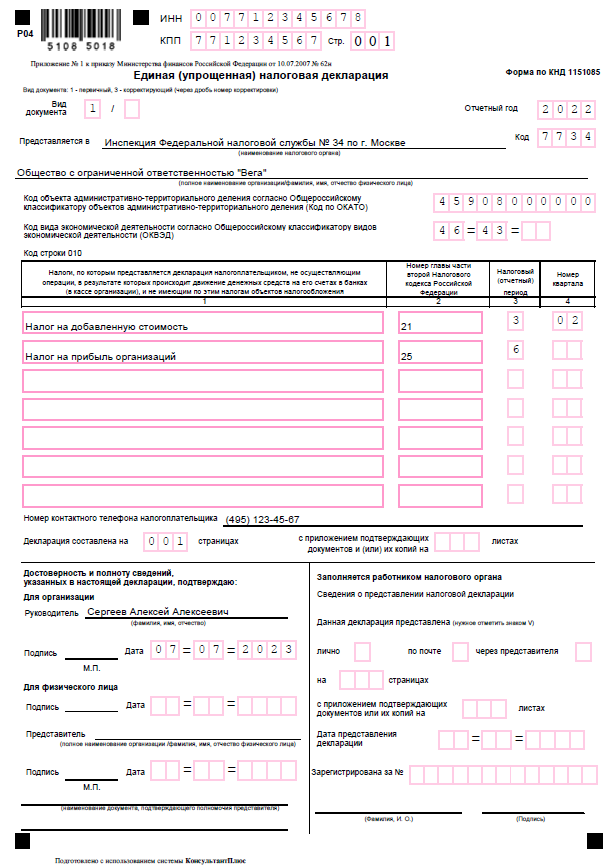

Приказом Минфина № 62н от 10.07.2007 утвержден бланк единой упрощенной налоговой декларации — форма по КНД 1151085. Этот же нормативный акт разъясняет и порядок подготовки. Никакие расчеты не предусмотрены, а заполнение декларации состоит в правильном указании данных налогоплательщика на титульном листе.

Документ разрешено заполнять от руки черной или синей ручкой, в ФНС примут машиночитаемый бланк, заполненный с помощью оргтехники. Поправки или корректировки в отчете недопустимы.

Хотя особых правил, как заполнить единую упрощенную декларацию за 1 квартал 2023 г. или другие периоды, не предусмотрено, есть несколько рекомендаций, которые помогут избежать ошибок.

| Поле | Что и по каким правилам заполнять |

|---|---|

|

ИНН |

Должны заполнить все налогоплательщики, как ИП, так и юрлица. Если у организации ИНН состоит из 10 знаков, то в первых двух клетках поля ИНН необходимо поставить нули. Пустые клетки система не пропустит. |

|

КПП |

Заполняют только юридические лица на основании своих документов. |

|

Вид документа |

Если отчет сдается в текущем периоде впервые, то в этом поле необходимо поставить 1. При подаче уточняющего документа в поле ставится значение 3, указывается порядковый номер корректировки. Например, если уточнения были поданы в первый раз, указывайте 3/1. |

|

Отчетный год |

Год, за налоговый период которого предоставляется отчет. |

|

Орган ФНС |

Наименование инспекции ФНС, в которую подается документ и в которой состоит на учете налогоплательщик. |

|

Наименование организации |

Полное наименование организации. Необходимо расшифровать такие аббревиатуры, как АО или ООО. Индивидуальный предприниматель указывает полностью фамилию, имя и отчество. |

|

ОКАТО |

Поле для кода ОКТМО (его необходимо указывать до утверждения нового бланка ЕУД). Если у налогоплательщика в коде менее 11 знаков, то в последних пустых клетках ставьте нули. В письме ФНС № ЕД-4-3/18585 от 17.10.2013 содержится рекомендация вписывать в эту графу код ОКТМО. |

|

ОКВЭД2 |

Код основного вида экономической деятельности налогоплательщика, указанный в выписке из ЕГРЮЛ — для юрлица или ЕГРИП — для ИП. |

|

Налоги |

Необходимо указать налоги, по которым предоставляется отчет. Если их несколько, то следует указывать в том порядке, в котором они расположены в Налоговом кодексе. |

|

Номер главы |

В этом поле укажите номер главы Налогового кодекса, которая регулирует налог, записанный в предыдущем поле. Например, для НДС это глава 21 НК РФ. |

|

Налоговый период |

Если периодом является квартал, необходимо поставить 3. Если налоговым периодом является год, а отчетным — квартал, то:

|

|

Номер телефона |

Телефон налогоплательщика для связи. Заполняется только цифрами с указанием кода страны, без знака «+». |

|

Количество листов |

В этом поле поставьте 001, если отчет подает ИП или юрлицо, поскольку второй лист отчета предназначен только для физлиц. |

Ответственность за просрочку

Вопрос об ответственности за несвоевременную сдачу отчета остается спорным, поскольку Минфин и ФНС имеют на этот счет разные мнения. Если специалисты Минфина в письме № 03-02-07/2-154 от 12.11.2012 отметили, что документ разработан для облегчения налогоплательщикам сдачи нулевой отчетности и поэтому нельзя назначать штрафы за его непредоставление, то налоговики при отсутствии этого отчета получают возможность наказать за непредоставление «нулевых» деклараций по каждому налогу в отдельности.

Второй вариант более щадящий: если ЕУД не сдана своевременно, ФНС сможет наложить взыскание по статье 126 НК РФ, так как этот отчет не является декларацией, содержащей сведения об объектах обложения и сумме исчисленного платежа.

Но некоторые суды считают иначе, и предоставление ЕУД с опозданием наказывается штрафом 1000 руб. по п. 1 ст. 119 НК РФ (постановление АС Московского округа № Ф05-16047/2014 от 26.01.2015).

ЕУД за 1 квартал 2023: новый бланк

ФНС давно собирается привести единый нулевой отчет в соответствие с действующими в настоящий момент требованиями к налоговой отчетности. В частности, утвердить электронный формат отчета и заменить в бланке ОКАТО на ОКТМО. Кроме того, налоговики разрешат использовать декларацию плательщикам УСН, не имеющим доходов в отчетном периоде. До сих пор такая возможность находилась под вопросом и вызывала разные толкования. Но нового бланка единой упрощенной налоговой декларации в 2023 году в ПДФ пока нет. За 1 квартал 2023 будем отчитываться по действующей форме единой декларации.

Вам в помощь образцы, бланки для скачивания

Дидух Юлия

бухгалтер, юрист

В 1998 году закончила КГАУ, экономический факультет по специальности бухгалтер. В 2006 году ТНУ, юридический факультет по специальности гражданское и предпринимательское право. Опыт работы бухгалтером с 1998 по 2007 год. Пишу статьи с 2012 года

Все статьи автора

В единой упрощенной налоговой декларации отчитываются сразу по нескольким взносам. ЕУНД подают ежеквартально, не позднее 20-го числа месяца, следующего за отчетным.

Кто сдает ЕУД

Согласно нормам ст. 80 НК РФ, если налогоплательщик одного или нескольких налогов не осуществлял предпринимательские операции, не производил расчеты и не имел объектов налогообложения, подается упрощенная декларация при отсутствии деятельности в 2023 году по итогам квартала, полугодия, 9 месяцев, года.

ЕУНД объединяет в одной форме несколько налогов. Обычно такую отчетность подают налогоплательщики на ОСНО: для упрощенной системы налогообложения действует специальный отчет по УСН. Но сдавать ЕУНД вправе и налогоплательщики и на УСН, и на ЕСХН.

В ч. 2 ст. 80 НК РФ указано, кто сдает единую упрощенную налоговую декларацию: организации и индивидуальные предприниматели, которые одновременно выполняют следующие условия:

- отсутствие оперативной деятельности и, как результат, движений по кассе, банковским счетам;

- отсутствие налогооблагаемого объекта.

ЕУНД подают, если у экономического субъекта не было деятельности в отчетном периоде. Такая ситуация возникает в начале работы компании или ИП, когда еще нет базы контрагентов и постоянных сделок. Отчитываются по единой форме и в период приостановки финансово-хозяйственной деятельности.

Подача ЕУД не освобождает индивидуальных предпринимателей на ОСНО от сдачи нулевой 3-НДФЛ и уплаты имущественных налогов.

В какие сроки ее сдавать

В ст. 80 НК РФ закреплены сроки сдачи единой упрощенной налоговой декларации — ежеквартально, до 20-го числа месяца, который следует после окончания отчетного квартала.

Сроки сдачи в 2023 году:

- за 2022 — до 20.01.2023;

- за I квартал 2023 — до 20.04.2023;

- за II квартал 2023 — до 20.07.2023;

- за III квартал 2023 — до 20.10.2023;

- за 2023 год (IV квартал 2023) — до 22.01.2024 (20.01.2024 выпадает на субботу).

Как заполнить отчет

Бланк формы КНД 1151085 и правила заполнения единого отчета утверждены Приказом Минфина № 62н от 10.07.2007. ЕУД всегда нулевая. Отчетность предоставляют в результате отсутствия деятельности, поэтому в ней нет чисел, показателей и сумм начисленных и уплаченных взносов.

Приведем инструкцию, как заполнить единую упрощенную налоговую декларацию, в таблице:

| Раздел | Порядок заполнения |

|---|---|

| Титульный лист |

|

| Страница 2 | Предназначена для отражения информации о физических лицах. Юридические лица и индивидуальные предприниматели этот раздел не заполняют. |

Актуальный пример заполнения единой упрощенной налоговой декларации за 2023 год:

Как направить в ИФНС

Отчет направляют в территориальную инспекцию ФНС. Инспекцию определяют по месту нахождения компании или месту регистрации индивидуального предпринимателя, подотчетного физлица. Форма сдачи — бумажная или электронная.

Если среднесписочная численность в организации меньше 100 человек, заполнение упрощенной налоговой декларации и подача формы осуществляются по выбору плательщика — на бумаге или по ТКС. Если среднесписочная численность включает больше 100 человек, то отчет подают только в электронном виде.

Каковы штрафы за несдачу или нарушение сроков подготовки

ЕУНД — это всегда нулевая форма по КНД 1151085, но за просрочку ее подачи или непредоставление назначаются штрафы. В отчете отражаются сведения по нескольким налогам, поэтому штрафуют по каждому виду взноса, который отмечен в КНД 1151085. А вот у Минфина позиция иная: если найдены объекты налогообложения, то уточненную ЕУД подавать нельзя, а следует отправить уточненные декларации по всем налогам (письмо № 03-02-07/2-154 от 12.11.2012).

Если ЕУД не сдана, то за несдачу штраф не назначат. Санкции последуют, по ст. 119 НК РФ, за каждую непредоставленную нулевую декларацию. За каждый налог назначат 1000 рублей. А если ЕУД сдана не в срок, то налогоплательщика оштрафуют на 200 рублей за каждый документ по ст. 126 НК РФ (письмо Минфина № 03-02-07/2-118 от 03.07.2008). Кроме того, за нарушение сроков или непредоставление отчетной формы положен штраф на должностное лицо от 300 до 500 рублей (ст. 15.5 КоАП РФ).

С 01.07.2021 применяется новый порядок блокировки счетов за просрочку сдачи обязательной отчетности (368-ФЗ от 09.11.2020). Допустимое опоздание теперь составляет не 10, а 20 рабочих дней (ч. 3 ст. 76 НК РФ). Кроме того, налоговики заранее уведомят о приостановке операций на расчетном счете — за 14 дней до даты блокировки.

Мобилизованным лицам и организациям, в которых мобилизованное лицо на дату его призыва является единственным учредителем (участником) организации и одновременно осуществляет полномочия единоличного исполнительного органа, продлены сроки представления отдельных форм налоговой отчетности.

Применяется — с отчетности за 9 месяцев 2007 года

Утверждена — Приказом Минфина России от 10.07.2007 N 62н

Срок сдачи — не позднее 20-го числа месяца, следующего за истекшими кварталом, полугодием, 9 месяцами, календарным годом

Скачать форму единой (упрощенной) налоговой декларации:

— в TIF (данный TIF-шаблон рекомендован ФНС России и размещен на сайте АО «ГНИВЦ» www.gnivc.ru)

— в PDF (данная машиночитаемая форма подготовлена на основании TIF-шаблона АО «ГНИВЦ» и доступна для заполнения в программе Adobe Reader (программа размещена на сайте www.adobe.com))

— в MS-Excel (данная машиночитаемая форма подготовлена на основании TIF-шаблона АО «ГНИВЦ»)

Внимание! В соответствии с Письмом ФНС России от 17.10.2013 N ЕД-4-3/18585 налогоплательщикам и налоговым агентам при заполнении налоговых деклараций, начиная с 1 января 2014 года до утверждения новых форм налоговых деклараций в поле «код ОКАТО» рекомендуется указывать код ОКТМО.

Образец заполнения единой (упрощенной) налоговой декларации >>>

Материалы по заполнению единой (упрощенной) налоговой декларации:

— Приказ Минфина России от 10.07.2007 N 62н

— Письмо ФНС России от 16.04.2008 N ШС-6-3/288

— Готовое решение: Как заполнить форму единой (упрощенной) декларации

— Типовая ситуация: Единая упрощенная декларация: как заполнить и сдать

— Статья: Упрощенная декларация для плательщиков НДС (Шелег Е.Е.) («НДС: проблемы и решения», 2020, N 7)

— Статья: Сложный УПД (Нечаева Т.) («Расчет», 2017, N 1)

— Статья: Единая упрощенная декларация (Ульянов В.) («Практический бухгалтерский учет», 2017, N 1)

— Статья: В каких случаях ИП может представлять единую (упрощенную) декларацию? (Шушакова Е.) («Арсенал предпринимателя», 2015, N 9)

— Статья: Заполняем упрощенную декларацию (Федорович В.) («Практический бухгалтерский учет», 2012, N 9)

— Статья: Единая (упрощенная) налоговая декларация (Артельных И.В.) («Российский налоговый курьер», 2008, N 1-2)

— Статья: Комментарий к Приказу Минфина России от 10.07.2007 N 62н «Об утверждении формы единой (упрощенной) налоговой декларации и Порядка ее заполнения» (Мартынова И.Н.) («Налоговый вестник: комментарии к нормативным документам для бухгалтеров», 2007, N 11)

—————————————-

05.01.2023

Форма единой (упрощенной) налоговой декларации и порядок заполнения утверждены и порядок ее заполнения утверждены приказом Минфина России от 10.07.2007 N 62н «Об утверждении формы единой (упрощенной) налоговой декларации и Порядка ее заполнения». В соответствии с письмом ФНС России от 17.10.2013 № ЕД-4-3/18585 налогоплательщикам и налоговым агентам при заполнении налоговых деклараций по форме, утвержденной данным приказом, начиная с 01.01.2014 до утверждения новой формы декларации в поле «код ОКАТО» рекомендуется указывать код ОКТМО.

Начало действия документа: 19.08.2007.

Штрих-код на титульном листе: 5108 5018.

Скачать порядок заполнения единой налоговой декларации (DOC,приложение № 2 к приказу)

Новое от 31.08.2016

ФНС РФ подготовила новую форму единой (упрощенной) налоговой декларации и порядок ее заполнения «Об утверждении формы единой (упрощенной) налоговой декларации, порядка его заполнения, а также формата представления единой (упрощенной) налоговой декларации в электронной форме».

Данную декларацию сдают налогоплательщики одного или нескольких налогов, не осуществляющее операций, в результате которых происходит движение денежных средств на его счетах в банках (в кассе организации), и не имеющее по этим налогам объектов налогообложения.

В ФНС разъясняют, что действующая форма не соответствует общим требованиям к формам налоговых деклараций. Издание новой формы декларации обусловлено внесением ряда поправок в НК РФ, переходом на применение кодов ОКТМО вместо ОКАТО, а также необходимостью обеспечить возможность для сдачи данной декларации в электронной форме.

Ссылка на проект приказа: regulation.gov.ru

Выдержка из приложения № 2 к приказу Минфина РФ от 10 июля 2007 г. N 62н:

Единая (упрощенная) налоговая декларация (далее — декларация) представляется лицами, признаваемыми налогоплательщиками по одному или нескольким налогам, не осуществляющими операции, в результате которых происходит движение денежных средств на их счетах в банках (в кассе организации), и не имеющими по этим налогам объектов налогообложения (далее — налогоплательщики), по данным налогам.

Декларация представляется в налоговый орган по месту нахождения организации или месту жительства физического лица.

Декларация представляется не позднее 20-го числа месяца, следующего за истекшими кварталом, полугодием, 9 месяцами, календарным годом.

Декларация представляется на бумажном носителе или в электронном виде.

Декларация может быть представлена налогоплательщиком в налоговый орган лично или через представителя, направлена в виде почтового отправления с описью вложения или передана по телекоммуникационным каналам связи.

При представлении декларации по установленной форме (установленному формату) по просьбе налогоплательщика налоговый орган проставляет на копии декларации отметку о принятии и дату ее получения при получении декларации на бумажном носителе либо передает налогоплательщику квитанцию о приеме в электронном виде — при получении декларации по телекоммуникационным каналам связи.

При отправке декларации по почте днем ее представления считается дата отправки почтового отправления с описью вложения. При передаче декларации по телекоммуникационным каналам связи днем ее представления считается дата ее отправки.

Декларация представляется в электронном виде в соответствии с Порядком представления налоговой декларации в электронном виде по телекоммуникационным каналам связи, утвержденным приказом МНС России от 2 апреля 2002 г. N БГ-3-32/169 «Об утверждении Порядка представления налоговой декларации в электронном виде по телекоммуникационным каналам связи» (зарегистрирован в Минюсте России 16 мая 2002 г., регистрационный N 3437; «Бюллетень нормативных актов федеральных органов исполнительной власти», N 21, 27 мая 2002 г.; «Российская газета», N 89, 22 мая 2002 г.). Источник 1: ФНС

В бизнесе бывают периоды, когда платить налоги не с чего. Но это не освобождает от необходимости подавать отчётность. В определённых случаях вместо нескольких нулевых форм в ИФНС можно направить одну, которая называется единая упрощённая декларация.

Кто может подавать упрощённый отчёт

Подавать этот отчёт могут налогоплательщики на общем и упрощённом режимах, а также на ЕСХН. Единая упрощённая декларация (ЕУД) может заменить отчёты по следующим налогам:

- на основной системе — НДС и налог на прибыль;

- налог при УСН;

- ЕСХН.

Подавать эту декларацию могут компании и предприниматели, у которых в отчётном периоде не было:

- какой-либо активности по расчётным счетам и по кассе предприятия (приход или расход);

- никаких объектов, по которым начисляются налоги.

Не могут подавать этот отчёт те налогоплательщики, у которых:

- нет прибыли, но были хотя бы какие-то операции (например, расходы на коммунальные платежи или выплату зарплаты);

- есть объекты, с которых они платят налоги.

На практике же чаще всего единую упрощённую налоговую декларацию подают те, кто недавно зарегистрировался и ещё не успел начать деятельность. Они сдают этот отчёт, поскольку это проще, чем заполнять обычные налоговые формы с нулевыми показателями.

Обратите внимание: обязанности подавать единую упрощённую декларацию нет ни у кого из налогоплательщиков. Эта форма введена лишь для удобства. Бизнес-субъекты сами выбирают, что подавать — ЕУД или нулевые декларации по своим налогам.

Правила и сроки подачи

Подать упрощённый отчёт следует за тот же период, за который подавалась бы обычная декларация. Крайний срок — 20 число месяца, следующего за окончанием отчётного периода. Сроки сдачи в 2023 году такие:

- за 2022 год — 20.01.2023;

- за 1 квартал 2023 — 20.04.2023;

- за полгода и 2 квартал — 20.07.2023;

- за 9 месяцев и 3 квартал — 20.10.2023;

- за 2023 год и 4 квартал — 22.01.2024 года.

Например, ООО открылось в начале 2023 года, осталось на ОСНО, но деятельности так и не вело. По окончании 1 квартала ему необходимо отчитаться по НДС и налогу на прибыль. Можно подать по каждому из них нулевой отчёт в установленный срок. Но также допустимо до 20 апреля направить в ИФНС упрощённую декларацию, заполнив её по налогам на добавленную стоимость и на прибыль. Если и в следующем квартале не будет объектов обложения налогами и движения средств, то можно сделать то же самое снова.

Единая упрощённая налоговая декларация (бланк) скачать бесплатно

Другой пример — ИП встал на учёт в январе 2022 года, сразу перешел на упрощённую систему, но до конца года у него не было никаких операций и объектов обложения. Его налоговая система предусматривает подачу лишь одного отчёта по итогам года. Вместо него он может подать единую упрощённую налоговую декларацию. Срок сдачи отчёта за 2022 год — 20.01.2023. При этом ЕУД за 1 квартал, полугодие и 9 месяцев ИП подавать не должен, потому что он является плательщиком упрощённой, а не общей системы налогообложения.

Представить декларацию можно любым способом:

- лично привести в ИФНС;

- передать с представителем по доверенности;

- направить почтовым отправлением;

- представить в электронной форме (с электронной подписью).

Возможность подать в бумажном виде может помочь тем, кто сдает отчётность по НДС. Дело в том, что декларацию по этому налогу необходимо направлять строго в электронной форме через уполномоченного оператора, с которым нужно заключать договор. Если декларацию по НДС послать почтой или представить лично, её не примут. А вот ЕУД можно подать и на бумаге.

Как заполнить ЕУД

Актуальный в 2023 году бланк этой декларации — форма по КНД 1151085, утверждённая ещё в июле 2007 года приказом Минфина России № 62н. В ней два листа, но компании и индивидуальные предприниматели заполняют только первый. Второй нужен для физлиц, не имеющих статуса ИП, которые не указали на листе 1 свой ИНН.

В форме необходимо отразить такие сведения:

- ИНН, а для организаций ещё и КПП. При указании ИНН организации в первых двух ячейках проставляется «00»;

- вид документа — 1, если за отчётный период он подаётся впервые. Если это корректирующий отчет, ставится код 3, а через «/» отражается номер корректировки;

- год, к которому относится отчёт;

- название и код ИФНС;

- наименование компании или ФИО предпринимателя;

- код ОКАТО;

- ОКВЭД.

Далее идет таблица – в ней нужно указать налоги, в отношении которых заполняется декларация. Налоги отражаются построчно в том порядке, в котором в Налоговом кодексе идут соответствующие им главы. То есть на ОСНО сначала указывается НДС (глава 21), а затем налог на прибыль (глава 25).

В отношении каждого платежа в таблице отражается такая информация:

- графа 1 – название налога;

- графа 2 – глава НК РФ;

- графа 3 – код налогового или отчётного периода. Если налог платится поквартально, то ставится код «3». Для платежей, налоговым периодом по которым является год, в графе 3 указывается отчётный период. Применяются следующие коды: «3» — 1 квартал, «6» — полугодие, «9» — 9 месяцев, «0» — год;

- графа 4 – номер квартала. Он указывается только для налогов, по которым налоговым периодом является квартал. То есть в отношении НДС в графе 3 всегда нужно указывать «3», а в графе 4 номер квартала, за который подается декларация («01», «02» и так далее).

Ниже табличной части нужно отразить такие сведения:

- номер телефона организации или ИП для контакта;

- количество страниц отчета;

- количество листов прилагаемых документов или их копий (если актуально).

Заполнение блока о полноте и достоверности информации зависит от того, кто подает декларацию:

- организация: в строке «Руководитель» прописывается имя полностью, ставится дата, подпись и печать;

- предприниматель: ничего вписывать не надо, нужно лишь подписать и поставить печать (при наличии), а также дату;

- представитель — физическое лицо: указывается ФИО представителя, ставится его подпись, дата, в нижней строке — параметры доверенности;

- представитель — юридическое лицо: вписываются наименование организации и дата. Подпись ставит руководитель этого ЮЛ, также ставится его печать. В строках ниже нужно указать реквизиты доверенности.

Особенности ЕУД в том, что она не содержит никаких полей для внесения значений. Ведь по своей сути это нулевой отчёт, соответственно, никаких показателей в нем быть не может.

Санкции за нарушение сроков

Если единая упрощённая декларация подана позже срока, инспекция может оштрафовать налогоплательщика. В Минфине считают, что в данном случае нет оснований накладывать штраф по статье 119 НК РФ, как за опоздание с представлением обычной налоговой декларации. Это связано с тем, что ЕУД не содержит показателей для расчёта налогов. Поэтому в финансовом ведомстве полагают, что это всего лишь непредставление документа в ИФНС в отведенный для этого срок. В этом случае адекватным наказанием будет штраф 200 рублей по пункту 1 статьи 126 НК РФ. Такое мнение выражено в письме Минфина от 03.07.08 № 03-02-07/2-118.

Но иногда налоговые органы всё же привлекают к ответственности за несвоевременную подачу ЕУД по статье 119 НК РФ. Штраф назначается в минимальном размере — 1 тыс. рублей, но по каждому налогу, который указан в отчёте.

Итак, мы рассмотрели заполнение единой упрощённой налоговой декларации (форма по КНД 1151085). Это нулевая отчётность для тех, кто за отчётный период не произвел никаких операций и не имел объектов налогообложения. Её подача является добровольным выбором налогоплательщика и заменяет представление нулевых деклараций, но только для тех, у кого есть основания, указанные выше.