Содержание

- Бланк декларации ЕХСН в 2023 году

- Как заполнить декларацию ЕСХН

- Образец заполнения декларации ЕСХН в 2023 году

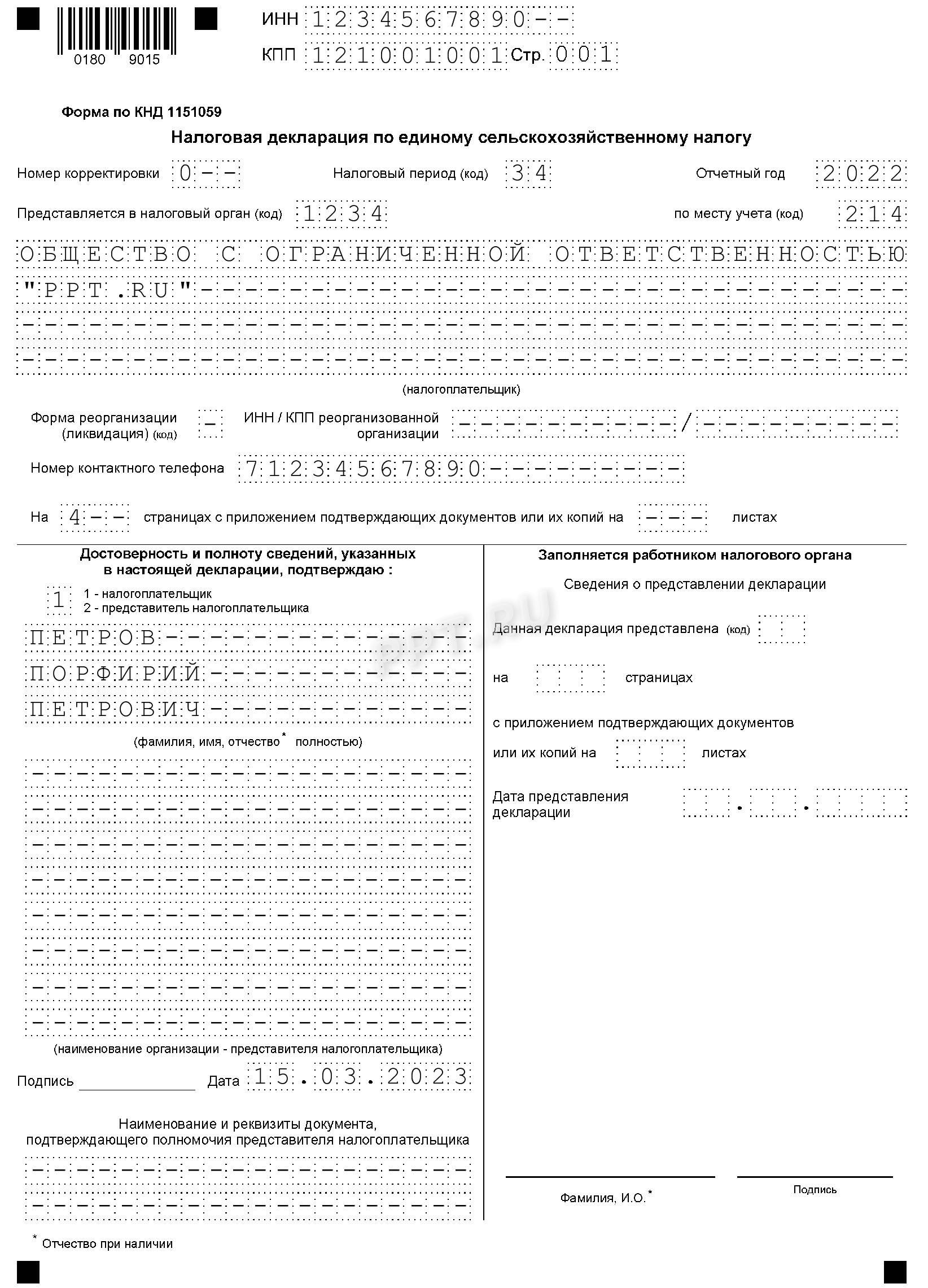

- Титульный лист

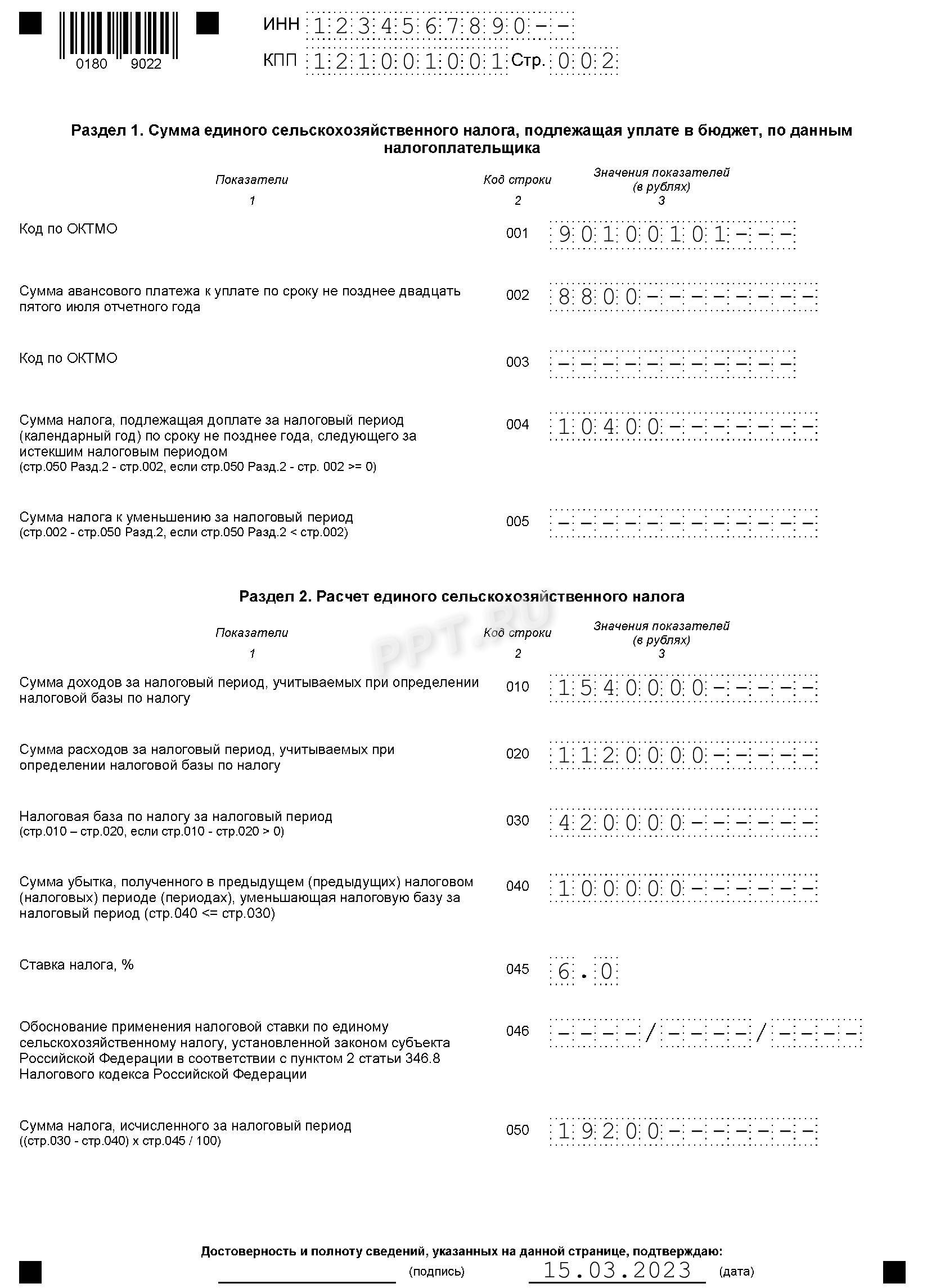

- Раздел 1 и 2

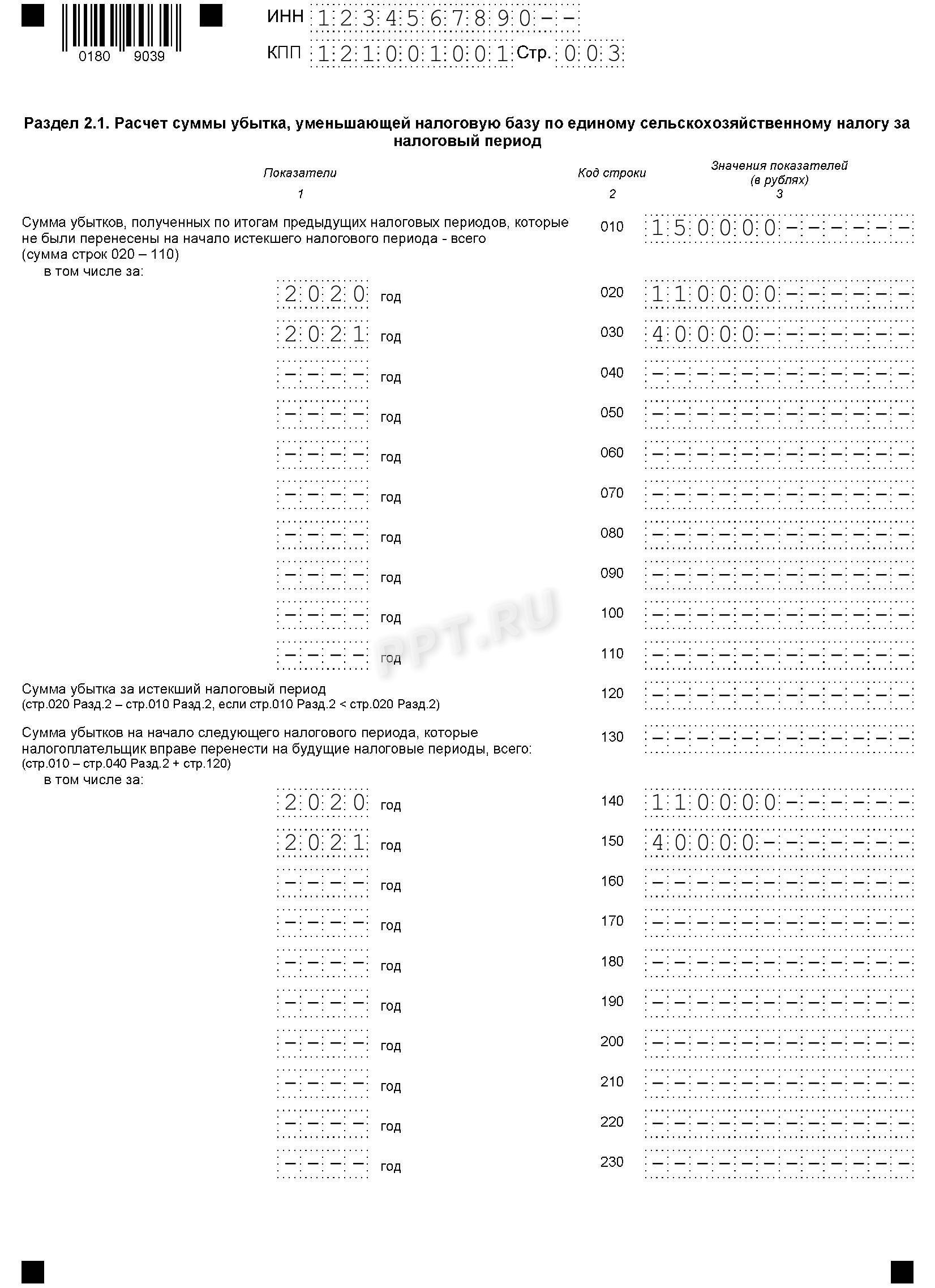

- Раздел 2.1.

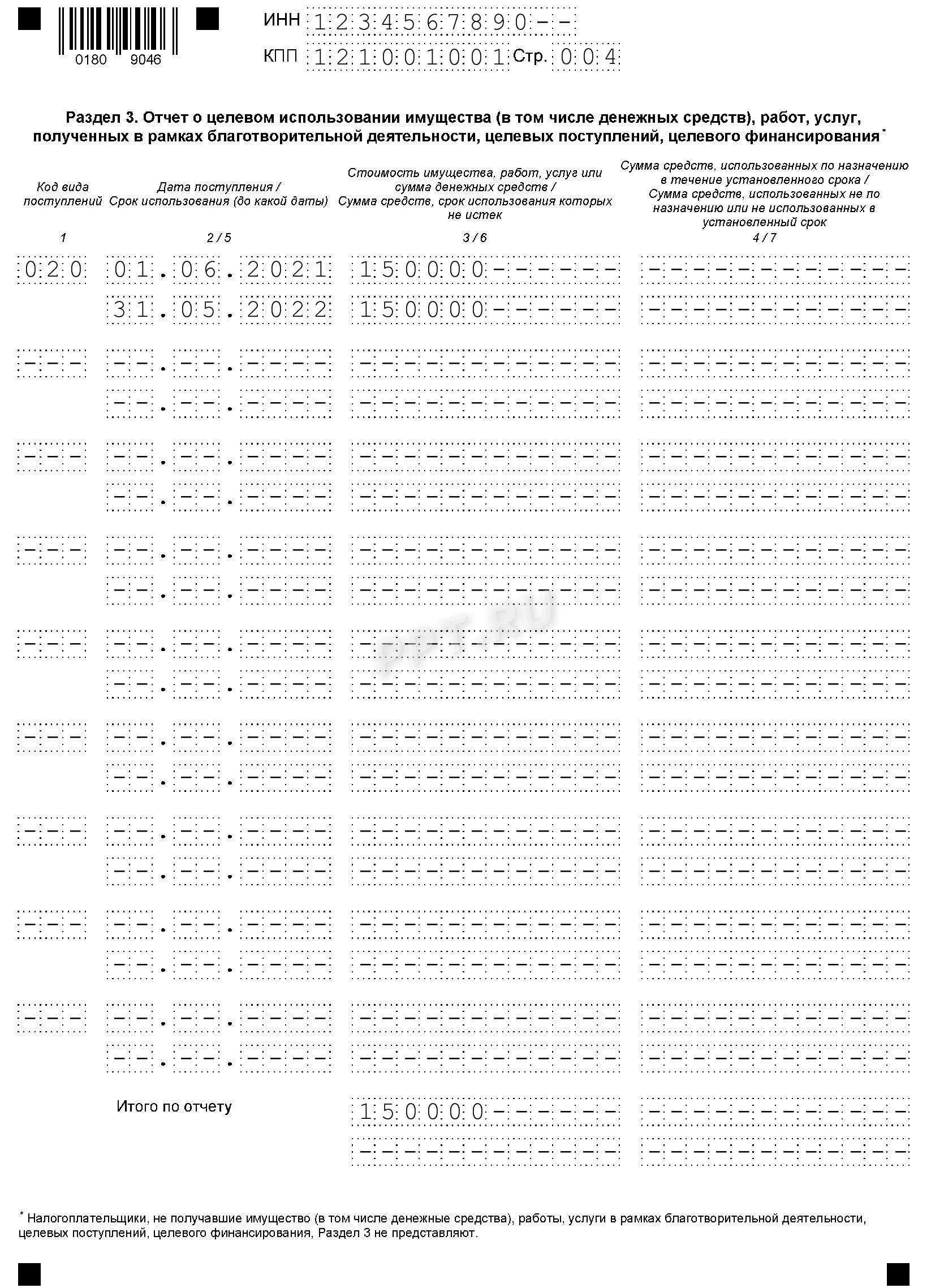

- Раздел 3

Бланк декларации ЕХСН в 2023 году

В 2023 году действует бланк декларации ЕСХН, утвержденный Приказом ФНС России от 18.12.2020 N ЕД-7-3/926@ (скачать бланк).

Как заполнить декларацию ЕСХН

С подробной инструкцией по заполнению нового бланка декларации ЕСХН вы можете ознакомиться на этой странице.

Образец заполнения декларации ЕСХН в 2023 году

Ниже представлен образец декларации ЕСХН для ИП, действующий в 2023 году:

Скачать образец (.pdf)

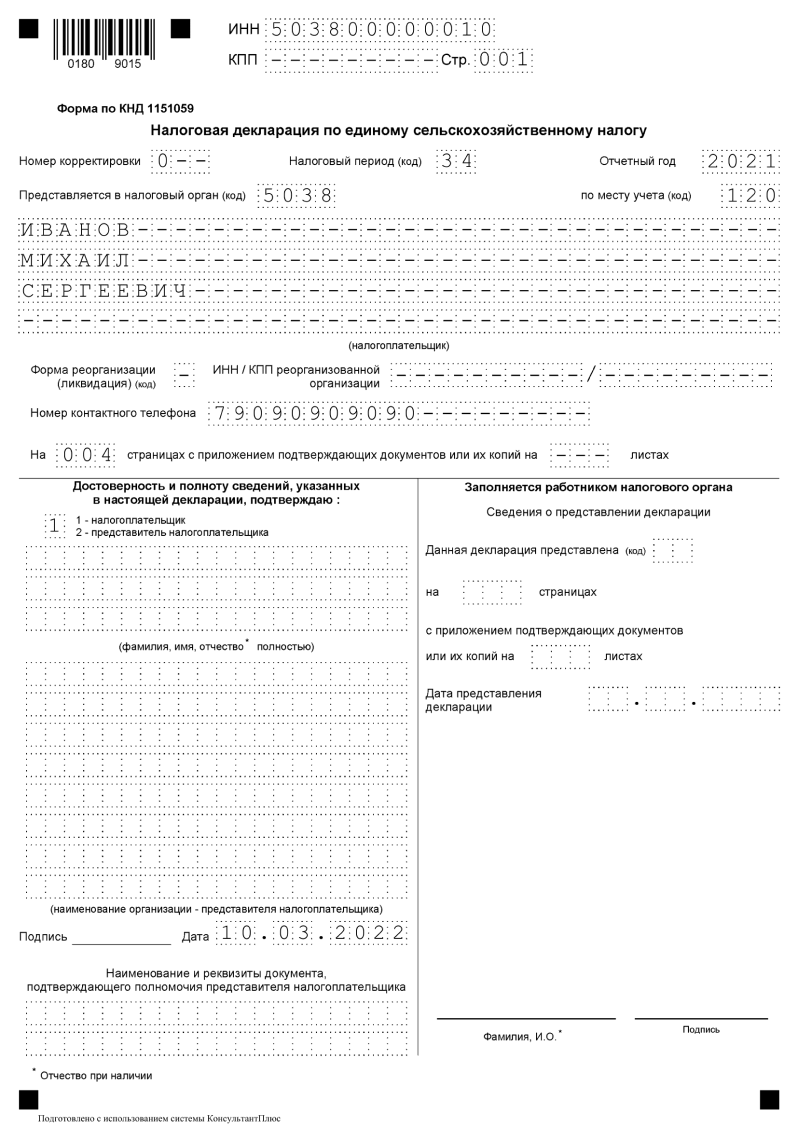

Титульный лист

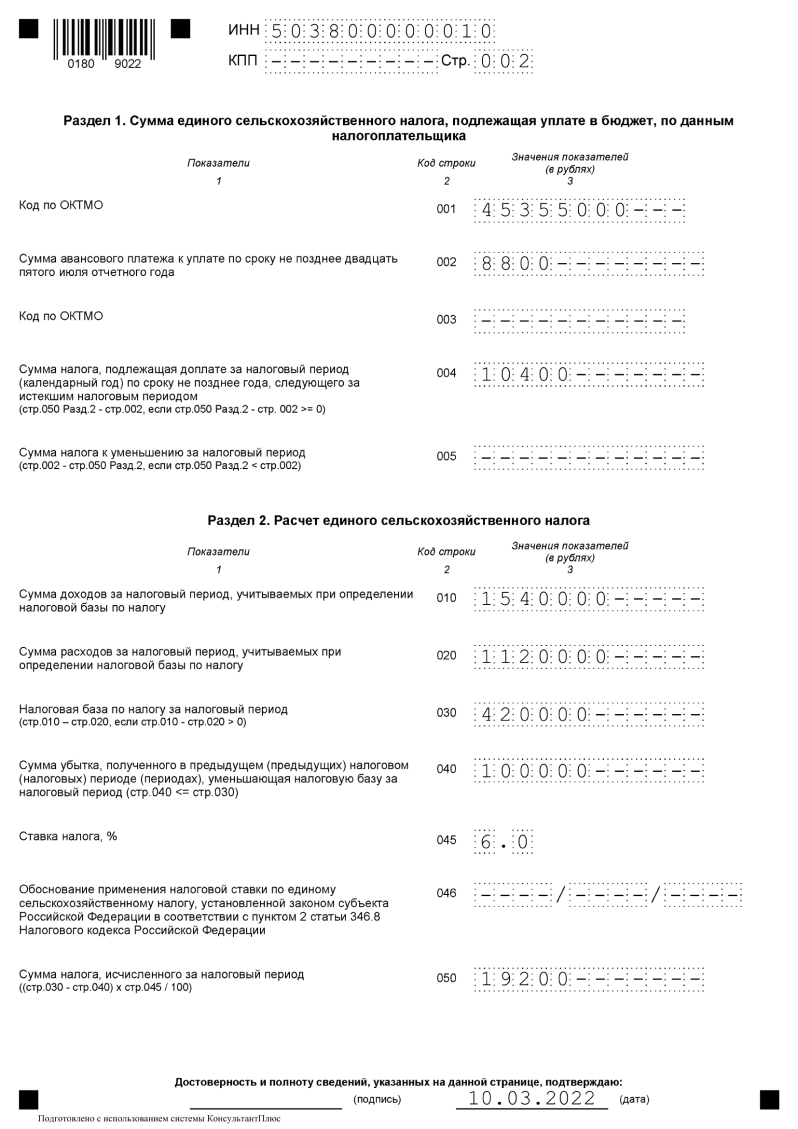

Раздел 1 и 2

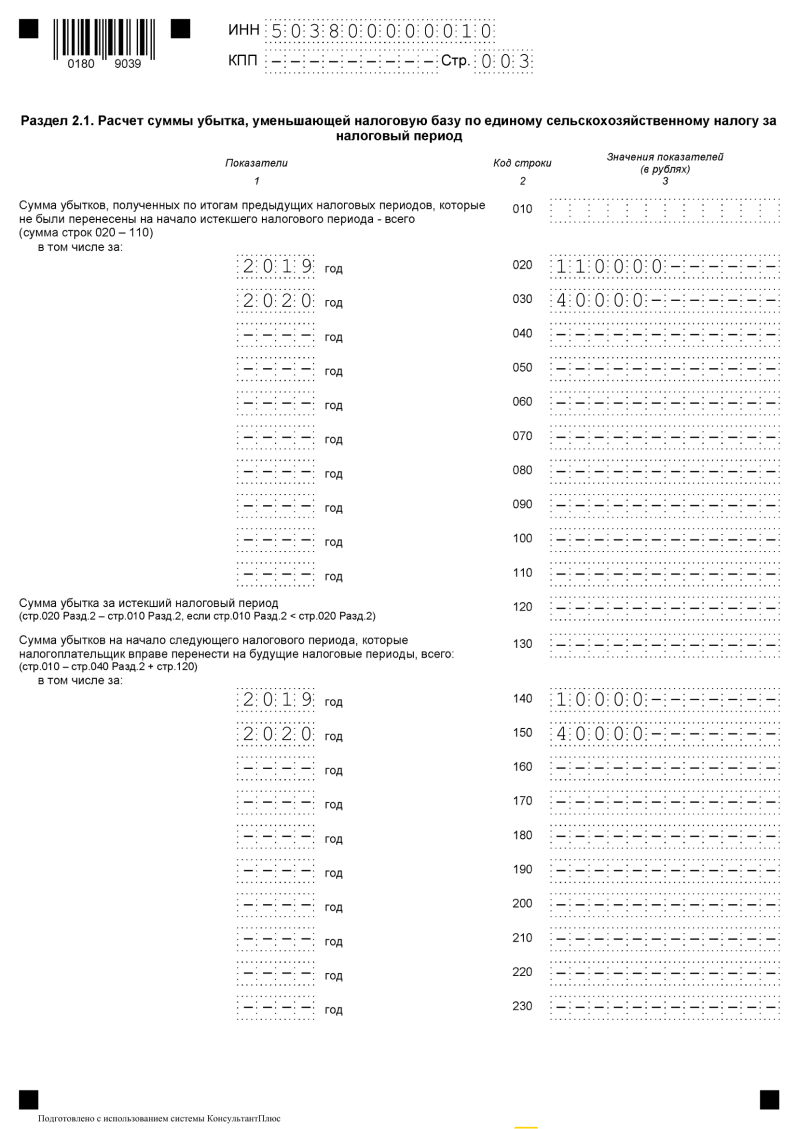

Раздел 2.1.

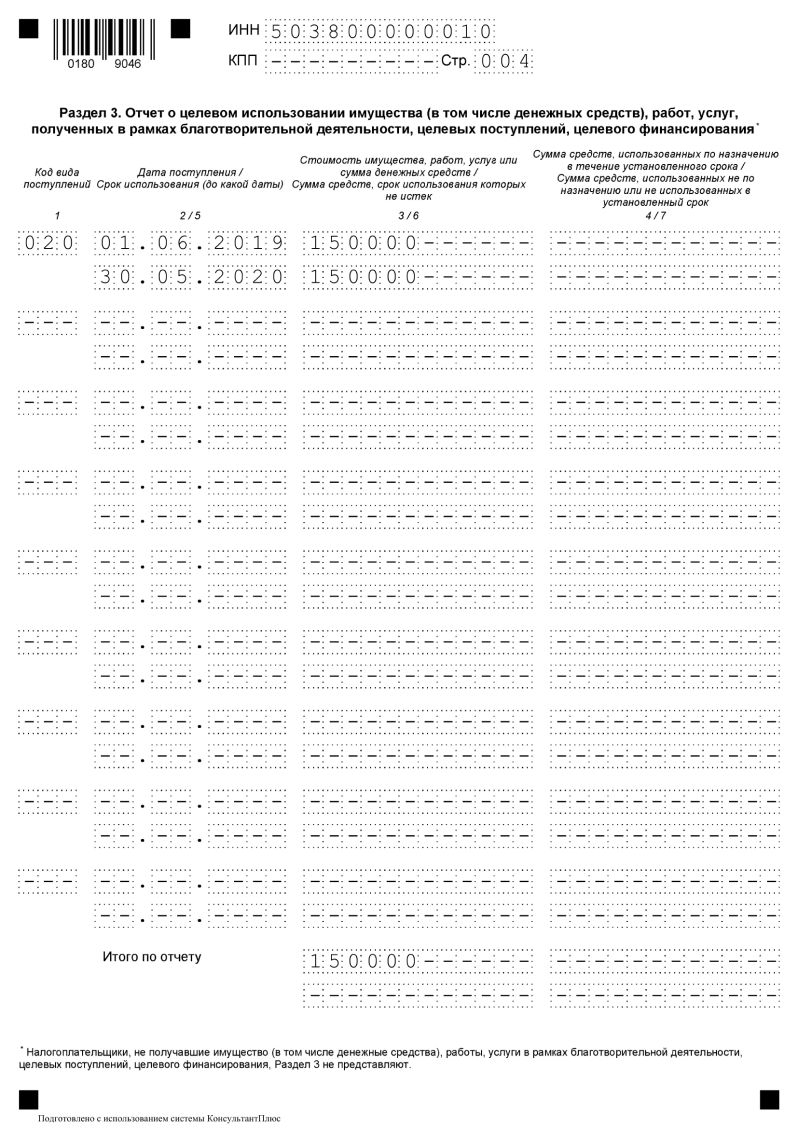

Раздел 3

Третий раздел необходимо заполнять только налогоплательщикам, которые получали имущество (в том числе денежные средства), работы, услуги в рамках благотворительной деятельности, целевых поступлений, целевого финансирования.

Мобилизованным лицам и организациям, в которых мобилизованное лицо на дату его призыва является единственным учредителем (участником) организации и одновременно осуществляет полномочия единоличного исполнительного органа, продлены сроки представления отдельных форм налоговой отчетности.

Применяется — с отчетности за 2020 год

Утверждена — Приказом ФНС России от 28.07.2014 N ММВ-7-3/384@

Срок сдачи:

— по итогам налогового периода — не позднее 25 марта года, следующего за истекшим налоговым периодом;

— при прекращении предпринимательской деятельности в качестве сельскохозяйственного товаропроизводителя — не позднее 25-го числа месяца, следующего за месяцем, в котором согласно уведомлению, представленному налогоплательщиком в налоговый орган в соответствии с пунктом 9 статьи 346.3 НК РФ, им прекращена указанная деятельность

Скачать форму налоговой декларации по единому сельскохозяйственному налогу:

— в TIF (данный TIF-шаблон рекомендован ФНС России и размещен на сайте АО «ГНИВЦ» www.gnivc.ru)

— в PDF (данная машиночитаемая форма подготовлена на основании TIF-шаблона АО «ГНИВЦ» и доступна для заполнения в программе Adobe Reader (программа размещена на сайте www.adobe.com))

Материалы по заполнению налоговой декларации по единому сельскохозяйственному налогу:

— Приказ ФНС России от 28.07.2014 N ММВ-7-3/384@

— Справочная информация: «Перечень контрольных соотношений к налоговым декларациям (расчетам)»

— Статья: Декларация по ЕСХН с изменениями в 2021 году (Казаков Е.С.) («Актуальные вопросы бухгалтерского учета и налогообложения: учет в сельском хозяйстве», 2021, N 2)

Архивные формы налоговой декларации по единому сельскохозяйственному налогу:

— налоговая декларация по единому сельскохозяйственному налогу с 12 марта 2016 года до отчетности за 2020 год

— налоговая декларация по единому сельскохозяйственному налогу, применявшаяся с отчетности за 2014 год до 12 марта 2016 года

— налоговая декларация по единому сельскохозяйственному налогу, применявшаяся с отчетности за 2009 год до отчетности за 2014 год

— налоговая декларация по единому сельскохозяйственному налогу, применявшаяся с отчетности за полугодие 2008 года до отчетности за 2009 год

—————————————-

Декларацию по ЕСХН ежегодно подают плательщики единого сельскохозяйственного налога. В 2023 году изменились сроки сдачи отчета и оплаты сельхозналога.

Бланк фискальной отчетности

Отчет имеет стандартизированный код — КНД 1151059. Отчетная форма декларации по ЕСХН в 2023 году утверждена Приказом ФНС № ММВ-7-3/384@ от 28.07.2014 в редакции Приказа № ЕД-7-3/926@ от 18.12.2020. Обновленный бланк заполняют с отчетности за 2020 год. В 2023 форму не меняли. Использовать для сдачи отчетности иные формы или устаревшие бланки недопустимо. Перед отправкой декларации обязательно проверьте актуальность документа, иначе ФНС не примет отчетность и наложит штраф.

Кто отчитывается по ЕСХН

Подавать налоговую декларацию по единому сельскохозяйственному налогу в 2023 году обязаны все категории плательщиков сельхозналога. К таковым относятся товаропроизводители сельскохозяйственной продукции — не только организации, но и индивидуальные предприниматели и субъекты, которые оказывают услуги в области растениеводства и животноводства для сельскохозяйственных товаропроизводителей.

Обратите внимание, что в соответствии с п. 2.1 ст. 346.2 НК РФ, рыбохозяйственные организации и коммерсанты, которые осуществляют вылов водных биологических ресурсов, тоже признаются плательщиками ЕСХН.

Компании, которые осуществляют только первичную или вторичную переработку сельхозпродукции, не вправе применять ЕСХН. Также не вправе перейти на сельхозналог бюджетные организации, производители подакцизных товаров и участники игорного бизнеса.

Сроки сдачи

С 2023 года единый сельхозналог надо перечислять в составе единого налогового платежа. В связи с этим изменили и срок оплаты ЕСХН. Годовой налог теперь надо платить до 28 марта следующего года. Платеж за 2022 г. перечисляем до 28.03.2023. Полугодовой аванс тоже платим через ЕНП — до 28 июля: за 1 полугодие 2023 рассчитываемся до 28.07.2023.

Подробнее: как произвести уплату единого налогового платежа

Отчетным периодом для ЕСХН является календарный год. Следовательно, все плательщики обязаны отчитаться в ИФНС по итогам отчетного года. Из-за ЕНП перенесли и срок сдачи декларации по ЕСХН в 2023 году: теперь плательщики отчитываются до 25 марта следующего года. Если день сдачи выпадает на выходной или праздник, то сроки переносят, отчитаться в таком случае следует в первый рабочий день. Поскольку 25.03.2023 — это суббота, отчитаться по ЕСХН за 2022 г. надо до 27.03.2023.

Если предприниматель или организация прекратили деятельность, облагаемую ЕСХН, то отчитаться перед инспекцией придется гораздо раньше. Срок подачи декларации 1151059 — до 25-го числа месяца, следующего за месяцем, в котором прекращена деятельность.

Куда сдавать отчетность по ЕСХН

Налоговики разъясняют, какие отчеты и куда сдавать ООО на ЕСХН в 2023 году: отчитаться надо по форме КНД 1151059, ее подают в территориальное отделение ФНС, в котором зарегистрирован налогоплательщик. Для ИП и компаний есть особенности. Индивидуальные предприниматели сдают отчетность в ИФНС по месту своего жительства — фактической регистрации или прописки. Компании, фирмы и организации обязаны подавать отчетность в ИФНС по месту своего нахождения — по юридическому адресу головного офиса.

Способы подачи отчета по ЕСХН

Отчитываются перед ИФНС одним из трех способов:

- личное посещение инспекции. Отчет подается на бумаге. Декларацию сдает руководитель или доверенный представитель. Обязательно возьмите с собой 2 экземпляра отчета (один останется в ИФНС, а второй, с отметкой контролера, сохраните в организации). Также захватите паспорт, доверенность и иные документы, удостоверяющие полномочия заявителя;

- отправка по почте. Декларационный формуляр направляется в ИФНС почтовым отправлением. Важен вариант отправки: используйте заказное письмо с описью вложений. Отчетность не запрещено отправить и обычным письмом, но в таком случае у налогоплательщика не останется никаких подтверждений факта отправки, а опись вложений является документальным подтверждением сдачи отчетности при разрешении споров с инспекцией;

- электронная отправка отчетности. Есть возможность заполнить декларацию ЕСХН онлайн бесплатно и подать через личный кабинет налогоплательщика на сайте ФНС или по защищенным каналам связи. Декларация формируется в электронном виде. Отчет заверяют усиленной цифровой подписью. Обязательно получите подтверждение от ФНС о том, что отчет принят.

Отчетный документ заполняют с помощью специализированных бухгалтерских программ или используют интернет-ресурсы ФНС. Некоторые сервисы и программы взимают плату за оказание услуг.

Правила оформления отчета по ЕСХН

Налоговую отчетность при едином с/х налоге в 2023 году заполняйте с учетом стандартных правил оформления фискальной отчетности. Напомним основные рекомендации:

- запрещена двусторонняя печать и скрепление страниц между собой;

- исправления недопустимы, корректирующие средства использовать нельзя;

- текст вносят заглавными печатными буквами;

- при отсутствии данных ставят прочерк;

- заполнение полей и строк начинают с первой слева ячейки;

- числовые показатели указываются в полных рублях с учетом округления.

Сведения о начисленных и уплаченных суммах штрафов и пеней по ЕСХН в декларации не отражаются. Эти суммы не относятся к расчету налога.

Инструкция по заполнению декларации

Подробная инструкция утверждена Приказом ФНС № ММВ-7-3/384@ от 28.07.2014 в обновленной редакции.

Титульный лист

ИНН и КПП: указываем коды налогоплательщика. Если отчет составляет ИП, то шифр КПП не заполняйте, поставьте прочерки.

Налоговый период: укажите код «34», если сдаете отчет за полный календарный год. Если деятельность, облагаемая ЕСХН, прекращена, то укажите код «96». При переходе на другую систему обложения — код «95».

Отчетный год: впишите год, за который составляете отчетность.

Код ИФНС: впишите четырехзначный шифр принимающей инспекции.

Коды налогоплательщика ЕСХН по месту учета:

- 120 — указывается декларация для КФХ и ИП;

- 214 — для российских организаций;

- 213 — для крупнейших налогоплательщиков;

- 331 — для иностранных фирм.

Далее укажите полное наименование налогоплательщика или Ф.И.О. предпринимателя. Внесите номер телефона.

Сведения о лице, подписавшем отчет, укажите только для организации. ИП в соответствующем разделе титульного листа ставят прочерки.

Раздел 1

Строчки 001 и 003 — это коды ОКТМО, идентифицирующие муниципальные образования, в которых зарегистрированы налогоплательщики.

В строке 002 указываем сумму аванса за первое полугодие.

Строчка 004 — это сумма налога, подлежащего перечислению в бюджет.

Строчка 005 заполняется только в том случае, если аванс превысил сумму годового налога.

Раздел 2

Рассчитываем налог к уплате в бюджет. Указываем в соответствующих строках бланка:

- доходы, полученные налогоплательщиком;

- сумму затрат, понесенных в отчетном периоде (нормами НК РФ определено, что вписывают в расходы в декларации ЕСХН);

- налогооблагаемую базу (разницу между поступлениями и расходами);

- сумму убытков, которые были получены в прошлых периодах;

- налоговую ставку, применяемую в регионе;

- исчисленную сумму налога.

В строке 046 обновленной декларации указывают обоснование применения налоговой ставки по ЕСХН, установленной законом субъекта РФ. В правилах заполнения декларации разъясняется, что писать в декларации по ЕСХН про обоснование применения налоговой ставки: если реквизит закона состоит не из четырех знаков, в свободных полях слева ставят нули (п. 5.6 порядка заполнения из Приказа № ММВ-7-3/384@). Например, как указано в инструкции, если речь идет о льготе, установленной подпунктом 15.1 пункта 3 статьи 2 закона субъекта РФ, то в строке 046 указываем 000020003151.

Раздел 2.1

Раздел заполните, только если получили убытки. Потери компания вправе учитывать при исчислении налоговой базы в течение 10 лет. Убыток 2022 года разрешено учитывать до 2032 года включительно.

Раздел 3

Раскройте информацию о полученном целевом финансировании за отчетный период. Если налогоплательщик не получал целевого имущества, благотворительных взносов, грантов и прочих целевых вложений, то раздел 3 заполнять не нужно.

Отчет проверьте, подпишите и укажите дату составления.

Порядок, как заполнить и сдать декларацию ИП на ЕСХН без работников за 2022 год, аналогичен. Количество работников или их отсутствие не влияет на порядок заполнения отчетности по единому сельхозналогу.

Ответственность и штрафы

За несоблюдение срока сдачи декларации налогоплательщика ждут штрафы. Например, если отчетность не была предоставлена вовремя, но налог уплачен, то сумма штрафа составит 1000 рублей за каждый полный и неполный месяц просрочки. Если налог недоплатили, то сумма штрафа исчисляется в размере 5% от суммы налога в декларации за каждый полный и неполный месяц задержки, но не более 30% от суммы налога к уплате и не менее 1000 рублей.

Читайте также: календарь бухгалтера со всеми сроками уплаты налогов и сдачи отчетности

Перейти к содержимому

Налоговая декларация по ЕСХН форма скачать бланк

05.01.2023

Форма декларации по ЕСХН

Форма декларации по ЕСХН (Единый сельскохозяйственный налог, форма по КНД 1151059) утверждена приказом Федеральной Налоговой Службы России от 28.07.2014 № ММВ-7-3/384@ «Об утверждении формы налоговой декларации по единому сельскохозяйственному налогу, порядка ее заполнения, а также формата представления налоговой декларации по единому сельскохозяйственному налогу в электронной форме», в редакции приказов ФНС России от 01.02.2016 № ММВ-7-3/51@ и от 18.12.2020 № ЕД-7-3/926@.

Начало действия последней редакции: 29.03.2021 (начиная с представления отчетности за 2020 год).

Штрих-код на титульном листе: 0180 9015.

Скачать приказ от 18.12.2020 № ЕД-7-3/926@ (pdf)

Скачать порядок заполнения декларации по ЕСХН (docx, в ред. прик. от 18.12.2020 № ЕД-7-3/926@)

Об изменениях в форме декларации:

• Внесены изменения в раздел 2 «Расчет единого сельскохозяйственного налога» декларации — добавлена новая строка 046 «Код налоговой льготы». В этой строке нужно указывать номер или буквенное обозначение статьи, части, пункта, подпункта, абзаца закона субъекта РФ, которым установлена понижения ставка по ЕСХН в пределах от 0 до 6%.

Изменение формы декларации связано с тем, что согласно Федеральному закону от 07.03.2018 № 51-ФЗ внесены нормы в НК РФ: пункт 2 статьи 346.8 НК РФ разрешает регионам устанавливать пониженную ставку налога по ЕСХН.

Общая информация

Сроки представления декларации по ЕСХН: Заполняем и подаем декларацию по ЕСХН не позднее 31 марта года, следующего за истекшим налоговым периодом. В случае прекращения предпринимательской деятельности в качестве сельскохозяйственного товаропроизводителя декларация представляется не позднее 25-го числа месяца, следующего за месяцем, в котором согласно уведомлению, представленному налогоплательщиком в налоговый орган, такая деятельность им прекращена. (пп. 2 п.1 ст. 346.10 НК РФ).Налоговый и отчетный периоды: 1. Налоговым периодом по налогу признается календарный год. 2. Отчетными периодами по налогу признается полугодие.

Налоговый период – это период, по окончании которого завершается процесс формирования налоговой базы, окончательно определяется сумма налога к уплате. Источник 1: ФНС.

Шаблоны и формы

Инструкция: заполняем декларацию по ЕСХН

Производители сельхозтоваров обязательно формируют декларацию по ЕСХН. Сдают ее ежегодно или после прекращения сельскохозяйственной деятельности. В 2023 году изменили сроки отчетности и платежей по единому сельхозналогу.

Кто и в какие сроки отчитывается по ЕСХН

Ежегодный отчет подают плательщики единого сельскохозяйственного налога, то есть те, кто применяет этот спецрежим (п. 1 ст. 346.2, п. 1 ст. 346.10 НК РФ). К ним относятся:

- юрлица и индивидуальные предприниматели, которые производят сельскохозяйственную продукцию;

- юрлица и индивидуальные предприниматели, которые оказывают услуги сельхозпроизводителям;

- сельскохозяйственные потребительские кооперативы.

Налоговый период для сельхозналога — год. Этим и определяется срок сдачи декларации по ЕСХН: в 2022 году налогоплательщики отчитывались за 2021, а в 2023 году — отчитаются за 2022.

С 2023 года ЕСХН платят в составе единого налогового платежа. В связи с этим изменили сроки сдачи декларации и уплаты единого сельхозналога. Теперь сначала отправляем декларацию — до 25 марта следующего года, а потом перечисляем ЕСХН — до 28 марта следующего года. Заплатить аванс по единому сельхозналогу тоже надо через ЕНП — до 28 июля.

Подробнее: что такое ЕНП и как с ним работать

Отправить отчет следует:

- до 25 марта следующего года;

- до 25-го числа следующего месяца, если плательщик перестал применять ЕСХН в текущем месяце.

Предельный срок сдачи переносится, если выпадает на праздничный или рабочий день. В этом случае налогоплательщик отчитывается в первый рабочий день после праздника или выходного. В 2023 году дата сдачи 25.03.2023 выпадает на субботу: отчитаться по ЕСХН надо до понедельника 27.03.2023.

Куда и каким способом надо сдать декларацию

По правилам, налоговая декларация по единому сельскохозяйственному налогу подается в территориальную инспекцию. Вот куда отправляют отчет налогоплательщики в зависимости от организационно-правовой формы:

- индивидуальные предприниматели — в ИФНС по месту жительства;

- организации — в ИФНС по месту регистрации.

Вариантов сдачи несколько:

- на бумаге — если позволяет численность сотрудников. Налогоплательщик или его доверенный представитель подают декларацию в территориальную налоговую в двух экземплярах. Один экземпляр предназначен для ИФНС, второй — инспектор регистрирует и возвращает обратно ответственному лицу;

- по почте — аналогично с личным предоставлением действует ограничение по численности. Отчетность по ЕСХН необходимо отправить ценным письмом с описью вложений и уведомлением о вручении. Дата сдачи отчета совпадает с датой почтовой квитанции;

- электронно — по ТКС, на сайте ФНС. Налогоплательщик подписывает декларацию электронной подписью и отправляет доступным способом.

Электронный формат подачи обязателен для всех плательщиков ЕСХН, чья среднесписочная численность сотрудников в прошлом году превысила 100 человек (п. 3 ст. 80 НК РФ). Если количество сотрудников меньше 100, у юрлиц и ИП есть выбор формата подачи — в электронном или бумажном виде.

Для сведения: отчетность и налоги после объединения ФСС и ПФР

Какой бланк использовать

Сдавать отчет необходимо на бланке, закрепленном в Приказе ФНС № ММВ-7-3/384@ от 28.07.2014. Последние изменения вносили в приказ перед сдачей годовой отчетности 2020 года (Приказ ФНС № ЕД-7-3/926@ от 18.12.2020). Перед сдачей проверяйте штрихкод налоговой декларации по ЕСХН за 2022 год: актуальный код на титульном листе — 0180 9015.

Как заполнять декларацию по разделам

Порядок подготовки отчета утвержден Приказом № ММВ-7-3/384@. Общие правила заполнения декларации по ЕСХН таковы:

- страницы нумеруют по порядку, начиная с 001 на титульном листе;

- текст вносят заглавными печатными буквами;

- в незаполненных ячейках проставляют прочерки;

- значения вписывают с левой стороны, начиная с первой ячейки;

- стоимостные показатели округляют до полных рублей, без копеек. Все, что меньше 50 копеек, откидывают. Все, что больше 50 копеек, прибавляют к итоговому значению.

Скреплять бумажный отчет степлером и скрепками, печатать информацию на обеих сторонах одного листа, зачеркивать и исправлять ошибки нельзя.

Декларация ЕСХН включает титульный лист и три раздела. Подробная инструкция по заполнению каждого отчетного блока — в таблице:

|

Раздел декларации ЕСХН |

Порядок заполнения |

|---|---|

|

Титульный лист |

На титульном листе отражается информация о налогоплательщике:

Кроме того, на титульном листе указывают код налогового периода, сведения о реорганизации (если ее проводили в отношении плательщика), количество страниц отчета и приложений к нему. Коды налоговых периодов для ЕСХН:

|

| Раздел 1 |

В этом блоке определяют сумму сельхозналога, которую необходимо перечислить в бюджет. Плательщик указывает ОКТМО, сумму аванса, который внесли до 28.07 отчетного года, налог к доплате или к уменьшению. |

| Раздел 2 |

В этой части декларации рассчитывают сельскохозяйственный налог. Налогоплательщик фиксирует полученные доходы и произведенные расходы. В ст. 346.5 НК РФ, что можно вписывать в расходы в декларации по налогу ЕСХН — затраты на приобретение, изготовление и ремонт основных средств, покупку и создание нематериальных активов, аренду, материальные издержки, оплату труда, обязательное и добровольное страхование и прочие (п. 2, 3, 4, 4.1, 5 ст. 346.5 НК РФ). После подсчета доходов и расходов плательщики определяют налоговую базу и сумму убытка из предыдущих периодов. Затем фиксируется ставка налога, обоснование применяемой ставки по нормативам региональных властей и сумма ЕСХН. В 2022 году общая ставка — 6%, но местные законодатели вправе уменьшить ее до 0%. В Республике Крым ставка сельхозналога равна 4%. |

| Раздел 2.1 |

В этом блоке рассчитывается убыток, который уменьшает налогооблагаемую базу. В отчетности по сельхозналогу фиксируются убытки, полученные в прошлом: их используют для уменьшения налоговой базы в течение 10 лет. Списывать разрешают сумму, не превышающую налоговую базу. |

| Раздел 3 |

Это отчет о целевом использовании имущества. Если плательщик в отчетном периоде получал имущественные объекты и деньги по благотворительным программам, целевому финансированию и целевым поступлениям, он формирует 3 раздел. Если такие поступления не переводили, блок заполнять не нужно. |

Всем налогоплательщикам сельхозналога доступна опция заполнить декларацию ЕСХН онлайн: бесплатно в сервисах ФНС. Для онлайн-заполнения применяют актуальную версию программы «Налогоплательщик ЮЛ». Кроме того, действуют и платные сервисы для отчетности — у 1С, Контура и других специализированных программ.

Санкции за нарушения сроков сдачи декларации по ЕСХН

Установлен единый срок сдачи декларации по ЕСХН за 2022 год для ИП и для юрлиц — до 27 марта 2023 (перенос с 25 марта 2023). За несвоевременное предоставление или непредоставление декларации грозит налоговая ответственность.

Если плательщик опоздал со сдачей отчета, но уже перечислил налог, штраф составит 1000 рублей (ч. 1 ст. 119 НК РФ). Если нет ни налога, ни декларации, придется заплатить 5% от неуплаченного ЕСХН, но не больше 30% исчисленной суммы. Минимальный штраф составляет 1000 рублей.

Об авторе статьи

Задорожнева Александра

Бухгалтер

В 2009 году закончила бакалавриат экономического факультета ЮФУ по специальности экономическая теория. В 2011 — магистратуру по направлению «Экономическая теория», защитила магистерскую диссертацию.

Другие статьи автора на gosuchetnik.ru

Вместе с эти материалом часто ищут:

Форму 1-ТОРГ в статистику сдают, чтобы отчитаться об объемах продаж. Отчет ежегодно отправляют представители оптовой и розничной торговли.

16 января 2023

Трудовой договор с несовершеннолетним — это документ, в котором стороны фиксируют порядок и нюансы работы с сотрудником до 18 лет.

11 июня 2021

Статистическая форма № 1 — это отчет о численности сотрудников в разрезе размеров их оплаты труда, обязательный к сдаче юридическими лицами, за исключением малых предприятий.

10 февраля 2021

Несмотря на востребованность профессии педагога, трудности при трудоустройстве возникают даже у опытных специалистов — например, при переезде или желании перейти из средней школы в лицей. Предлагаем инструкцию, как написать качественное резюме учителя, чтобы легко найти работу с достойным заработком.

6 июля 2022