Мобилизованным лицам и организациям, в которых мобилизованное лицо на дату его призыва является единственным учредителем (участником) организации и одновременно осуществляет полномочия единоличного исполнительного органа, продлены сроки представления отдельных форм налоговой отчетности.

Применяется — с отчетности за налоговый период 2022 года

Утверждена — Приказом ФНС России от 23.09.2019 N ММВ-7-3/475@

Срок сдачи:

— по итогам отчетного периода — по общему правилу, не позднее 25 календарных дней со дня окончания соответствующего отчетного периода, налогоплательщики, исчисляющие ежемесячные авансовые платежи по фактически полученной прибыли, — не позднее 25 числа месяца, следующего за месяцем, по итогам которого производится исчисление авансового платежа;

— по итогам налогового периода — не позднее 25 марта года, следующего за истекшим налоговым периодом

Скачать форму налоговой декларации по налогу на прибыль организаций:

— в TIF (данный TIF-шаблон рекомендован ФНС России и размещен на сайте АО «ГНИВЦ» www.gnivc.ru)

— в PDF (данная машиночитаемая форма подготовлена на основании TIF-шаблона АО «ГНИВЦ» и доступна для заполнения в программе Adobe Reader (программа размещена на сайте www.adobe.com))

Образец заполнения налоговой декларации по налогу на прибыль организаций >>>

Материалы по заполнению налоговой декларации по налогу на прибыль организаций:

— Приказ ФНС России от 23.09.2019 N ММВ-7-3/475@

— Письмо ФНС России от 03.03.2023 N СД-4-3/2553@

— Письмо ФНС России от 07.03.2023 N СД-4-3/2672@

— Письмо ФНС России от 22.02.2023 N СД-4-3/2176@

— Путеводитель. Декларация по налогу на прибыль

— Типовая ситуация: Как заполнить декларацию по налогу на прибыль за 1 квартал 2023 г.

— Готовое решение: Как заполнить форму декларации по налогу на прибыль

— Готовое решение: Как ООО заполнить декларацию по налогу на прибыль при выплате дивидендов физическим лицам

— Готовое решение: Как IT-компании заполнить декларацию по налогу на прибыль

— «Годовой отчет — 2022» (под ред. В.И. Мещерякова) («Агентство бухгалтерской информации», 2022)

— «Годовой отчет для бюджетных учреждений — 2022» (под общ. ред. д. э. н. Ю.А. Васильева) («БиТуБи», 2022)

— «Годовой отчет для учреждений здравоохранения — 2022» (под общ. ред. д. э. н. Ю.А. Васильева) («БиТуБи», 2022)

— Статья: Немного изменений в декларации по налогу на прибыль за 2022 год (Подкопаев М.В.) («Аптека: бухгалтерский учет и налогообложение», 2023, N 1)

— Статья: Заполняем декларацию по налогу на прибыль за 2022 год (Новикова С.) («Учреждения здравоохранения: бухгалтерский учет и налогообложение», 2023, N 1)

— Статья: Дивиденды в декларации по налогу на прибыль (Самойлова М.Д.) («Туристические и гостиничные услуги: бухгалтерский учет и налогообложение», 2023, N 1)

— Статья: Декларация по налогу на прибыль за 2022 год (Сурков А.А.) («Налог на прибыль: учет доходов и расходов», 2022, N 12)

— Статья: Изменения в декларации по налогу на прибыль (Подкопаев М.В.) («Бухгалтер Крыма», 2022, N 12)

— Статья: Отдельные вопросы представления отчетности за налоговый период — 2022 год (Галина Е.) («Автономные учреждения: бухгалтерский учет и налогообложение», 2022, N 12)

— Статья: С отчета за 2022 год применяется новая форма декларации по прибыли (Сурков А.А.) («Налог на прибыль: учет доходов и расходов», 2022, N 10)

— Статья: Декларация по налогу на прибыль: обновление (Галочкина А.Б.) («Актуальные вопросы бухгалтерского учета и налогообложения», 2022, N 10)

Архивные формы налоговой декларации по налогу на прибыль организаций:

— налоговая декларация по налогу на прибыль организаций, применявшаяся с отчетности за налоговый период 2021 года до отчетности за налоговый период 2022 года

— налоговая декларация по налогу на прибыль организаций, применявшаяся с отчетности за налоговый период 2020 года до отчетности за налоговый период 2021 года

— налоговая декларация по налогу на прибыль организаций, применявшаяся с отчетности за налоговый период 2019 года до отчетности за налоговый период 2020 года

— налоговая декларация по налогу на прибыль организаций, применявшаяся с отчетности за первый отчетный период 2016 года до отчетности за налоговый период 2019 года

— налоговая декларация по налогу на прибыль организаций, применявшаяся с отчетности за первый отчетный период 2015 года до отчетности за налоговый период 2016 года

— налоговая декларация по налогу на прибыль организаций, применявшаяся с отчетности за первый отчетный период 2014 года до отчетности за первый отчетный период 2015 года

— налоговая декларация по налогу на прибыль организаций, применявшаяся с отчетности за 9 месяцев 2012 года (а для налогоплательщиков, исчисляющих ежемесячные авансовые платежи по фактически полученной прибыли, — с отчетности за 7 месяцев 2012 года) до отчетности за первый отчетный период 2014 года

— налоговая декларация по налогу на прибыль организаций, применявшаяся с отчетности за налоговый период 2010 года до отчетности за 9 месяцев 2012 года (а для налогоплательщиков, исчисляющих ежемесячные авансовые платежи по фактически полученной прибыли, — до отчетности за 7 месяцев 2012 года)

— налоговая декларация по налогу на прибыль организаций, применявшаяся с отчетности за налоговый период 2009 года до отчетности за налоговый период 2010 года

—————————————-

В этой статье обращаем внимание бухгалтеров и представителей бизнеса на основные моменты при заполнении и сдаче декларации по налогу на прибыль за 2022 год. Тем более, что с этого отчётного (налогового) периода действует её новая форма бланка с изменениями.

Когда сдавать

Крайний срок сдачи итоговой отчетности по налогу на прибыль организаций за 2022 год – 25 марта 2023. Но это выходной день – суббота. Поэтому действует правило переноса на ближайший рабочий день. Это будет 27 марта 2023 года.

Срок уплаты налога на прибыль по итогам налогового периода 2022 года – 28.03.2023.

Какой бланк использовать

Форма бланка (КНД 1151006) отчета по налогу на прибыль, порядок заполнения и электронный формат сдачи по ТКС в налоговую утверждены приказом ФНС от 23.09.2019 № ММВ-7-3/475.

Но учтите, что именно с отчета за 2022 год нужно использовать обновлённый бланк – в редакции приказа ФНС от 17.08.2022 № СД-7-3/753.

Этот бланк можно бесплатно скачать по ссылке в конце статьи.

Основные изменения в форме отчета

Сразу скажем, что они незначительные. Преимущественно связаны с изменениями в налогообложении международных холдинговых компаний.

Что и как заполнять

Обязательны для заполнения:

- титульный лист;

- подраздел 1.1;

- лист 02;

- приложения 1 и 2 к листу 02.

При заполнении учтите, что компаниям в конце 2022 года ФНС дала право выбора, как учитывать отрицательные курсовые разницы в 2022 году.

Подробнее см. Как в 2023 году учитывать курсовые разницы.

Подраздел 1.2 раздела 1 в годовой декларации не заполняют. А остальные подразделы, листы и приложения – только если есть данные для отражения. Например, лист 07 – если в 2022 году получили имущество от благотворительной деятельности или в рамках целевого финансирования.

|

НАЛОГОВЫЙ (ОТЧЕТНЫЙ) ПЕРИОД – КОД НА ТИТУЛЬНОМ ЛИСТЕ |

УСЛОВИЕ |

| 34 | Если авансовые платежи делаете поквартально и ежемесячно или только поквартально |

| 46 | Если вносите их ежемесячно по фактической прибыли |

Начинать заполнение декларации лучше с приложений и листов, где отражают состав доходов и расходов – например, Приложения 1 и 2 к листу 02, а затем заполнить лист 02, где все показатели обобщаются, а также разд. 1 с подразделами.

|

РЕКВИЗИТ/ПОКАЗАТЕЛЬ |

КАК ЗАПОЛНИТЬ |

| Подраздел 1.1 разд. 1 | Укажите налог по бюджетам к доплате или уменьшению |

| Подраздел 1.3 разд. 1 | Заполняют, если в декларацию вошли листы 03 или 04. Обычно при выплате дивидендов российским компаниям. |

| Лист 02 | В него нужно перенести итоговые данные по доходам, расходам и убыткам из приложений декларации. К примеру:

По строке 060 листа 02 считают итоговый результат – прибыль или убыток. Формула такая: (стр. 010 + 020 + 050 листа 02) – стр. 030 – стр. 040 листа 02 Если разница отрицательная, ее приводят со знаком “минус”. В строках 180 – 340 листа 02 приводят расчет налога, авансовых платежей. К примеру, если вносите только ежеквартальные платежи, в листе 02 укажите:

|

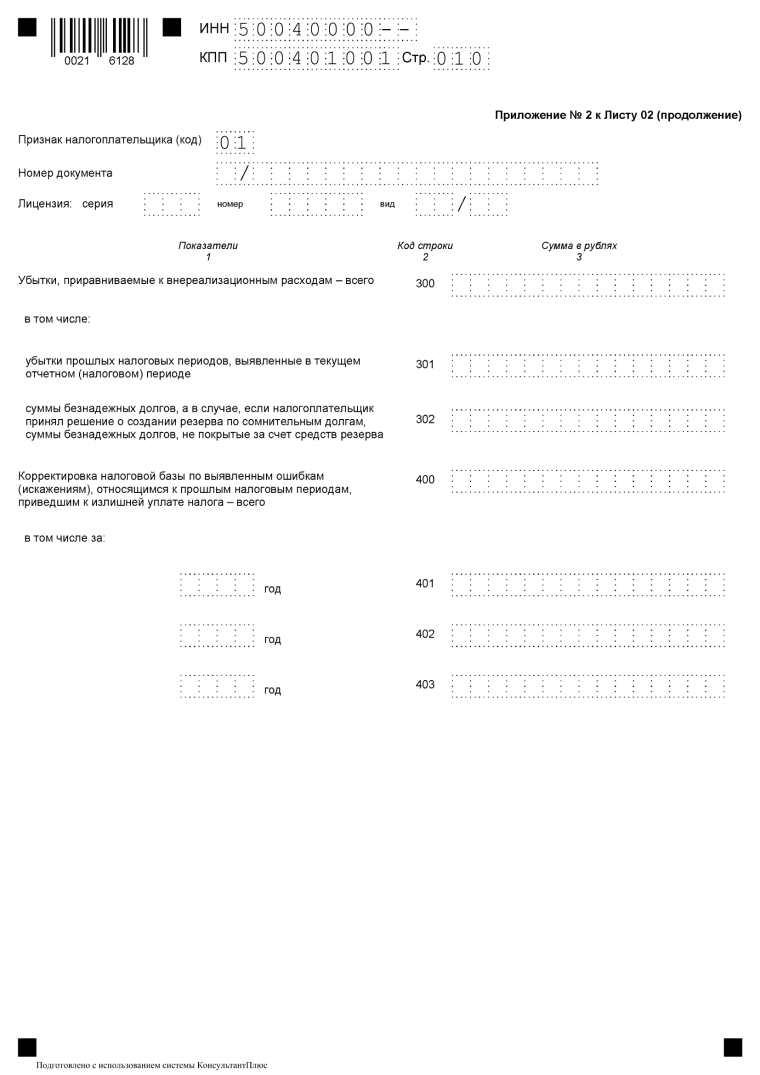

| Убытки прошлых лет, которые выявили в текущем налоговом периоде | Их отражают в особом порядке.

Укажите их по строкам 300 – 301 Приложения № 2 к листу 02, а также учтите в общей сумме внереализационных расходов по стр. 040 листа 02. Убыток, переносимый на будущее, показывают иначе – в стр. 110 листа 02. Для расчета берут данные из Приложения № 4 к листу 02. |

| Госпошлина | По общему правилу расходы на нее включают в строки 040 и 041 Приложения № 2 к листу 02. Но если госпошлина входит в первоначальную стоимость ОС или НМА либо в состав внереализационных расходов, есть особенности. |

Кроме того, порядок заполнения при продаже ОС зависит от того, амортизируемое оно или нет. Так, операцию по продаже амортизируемого основного средства показывают в Приложении № 3 к листу 02.

Пример заполнения

ООО “Гуру” уплачивает квартальные и ежемесячные авансовые платежи по налогу на прибыль.

Показатели деятельности в 2022 г. такие:

Реализованы товары (работы, услуги) собственного производства на сумму 64 000 000 руб. (без НДС).

Прямые расходы, связанные с реализацией товаров (работ, услуг), составили 45 000 000 руб.

Начислена амортизация основных средств – 4 500 000 руб. (метод начисления линейный).

Общая сумма внереализационных доходов – 22 000 руб.

Реализовано право требования долга, приобретенное у первоначального кредитора за 50 000 руб. Выручка от операции составила 52 000 руб.

Проданы 2 ОС (шлифовальный и лобзиковый станки) на общую сумму 350 000 руб.:

- лобзиковый станок, введенный в эксплуатацию менее 5 лет назад, продан взаимозависимому лицу. Амортизационная премия 12 000 руб., ранее начисленная по нему, в 2022 г. восстановлена и учтена во внереализационных доходах (п. 9 ст. 258 НК РФ). Станок продан с убытком 35 000 руб. Часть убытка 10 000 руб. уменьшает налогооблагаемую прибыль за 2022 г.;

- шлифовальный станок продан с прибылью 15 000 руб.

Остаточная стоимость проданных станков – 370 000 руб. (учтена амортизационная премия по лобзиковому станку – подп. 1 п. 1 ст. 268 НК).

При демонтаже станков получены расходные материалы на 10 000 руб.

Продано прочее имущество (инструмент) за 30 000 руб. Расходы на его приобретение и продажу – 20 000 руб.

Общая сумма косвенных расходов – 4 700 000 руб., в т. ч.:

- сумма начисленных налогов, сборов, страховых взносов на ОПС, ОМС и ВНиМ (кроме налогов, указанных в ст. 270 НК) – 1 500 000 руб.;

- амортизационная премия (в пределах 30%) – 400 000 руб.

Внереализационные расходы – 800 000 руб., в т. ч. проценты по банковскому кредиту – 670 000 руб.

Сумма безнадежных долгов (приравнивается к внереализационным расходам) – 7000 руб.

Сумма начисленных авансовых платежей по налогу на прибыль – 1 980 000 руб., в т. ч.:

- в федеральный бюджет – 297 000 руб.;

- региональный – 1 683 000 руб.

Убыток по итогам 2021 г. составил 980 000 руб.

Декларацию по налогу на прибыль за 2022 г. организация представила 22.03.2023.

В состав декларации вошли титульный лист, подраздел 1.1 разд. 1, лист 02, Приложения 1 – 4 к листу 02.

Полный образец заполнения декларации по налогу на прибыль за 2022 год с учетом этих условий смотрите по ссылке в конце статьи.

Кто сдаёт

Представить декларацию по прибыли по общему правилу должны организации – плательщики налога на прибыль. Причём даже когда у них нет обязанности по уплате налога или авансовых платежей.

Нулевой отчет

Если за 2022 год у компании не было доходов и расходов, всё равно нужно сдать нулевую декларацию по прибыли.

Тогда заполнить необходимо не все листы, а только обязательные (см. выше).

Если не сдать нулевую декларацию, ИФНС может оштрафовать и заморозить счета.

Способы сдачи

Декларацию по налогу на прибыль подают в свою инспекцию. В основном это делают по ТКС.

На бумаге могут сдать только компании, у которых среднесписочная численность работников 100 или менее. И учтите, что за несоблюдение этого правила грозит штраф.

При наличии обособленных подразделений сдают несколько деклараций – по организации в целом и каждой обособке. Или их группе, если в регионе выбрано ответственное подразделение.

Как проверить правильность заполнения

Загвоздка в том, что на конец марта 2023 года действующих контрольных соотношений для проверки декларации по налогу на прибыль, утвержденной приказом ФНС от 23.09.2019 № ММВ-7-3/475, нет.

Последние КС были изданы ФНС в письме от 14.07.2015 № ЕД-4-3/12317 для ранее действовавшей формы декларации. Частично их можно применять, но с учетом последних обновлений отчета по прибыли.

Важные документы

БЛАНК ДЕКЛАРАЦИИ ПО НАЛОГУ НА ПРИБЫЛЬ ЗА 2022 ГОД

Скачать документ

ОБРАЗЕЦ ЗАПОЛНЕНИЯ ДЕКЛАРАЦИИ ПО НАЛОГУ НА ПРИБЫЛЬ ЗА 2022 ГОД

Скачать документ

Сдавать отчет по налогу на прибыль в 2023 г. необходимо в новые сроки и по новой форме. Рассказываем, как заполнить декларацию за 1-й квартал 2023 года пошагово.

Кто сдает налоговую декларацию по налогу на прибыль

За счет налога на прибыль пополняются российский федеральный и региональный бюджеты. Ежегодно процент со своих прибыльных поступлений платят в казну юридические лица на общей системе налогообложения. Бухгалтерам регулярно приходится отчитываться с учетом всех изменений и обновлений, которые постоянно вносят в отчетность налоговики.

В соответствии со статьей 246 НК РФ декларацию по налогу на прибыль с кодом отчетности 1151006 сдают:

- российские юридические лица;

- зарубежные фирмы, работающие в РФ через постоянное представительство;

- зарубежные фирмы, получающие доходы от источников в РФ.

Может пригодиться: как рассчитать налог на прибыль

Обновленная форма декларации

Действующий бланк утвержден Приказом ФНС России № ММВ-7-3/475@ от 23.09.2019 в редакции Приказа ФНС № СД-7-3/753@ от 17.08.2022. Вот что изменилось в новой декларации:

- заменили штрихкоды в приложении № 1;

- лист 03 заполняется в соответствии с приложением № 1 к Приказу ФНС № СД-7-3/753@;

- лист 04 оформляем в соответствии с приложением № 2 к Приказу ФНС № СД-7-3/753@;

- приложение № 2 заполняем на основании приложения № 3 к Приказу ФНС;

- в приложение № 3 вносим сведения на основании положений приложения № 4 к Приказу № СД-7-3/753@.

Льготный порядок налогообложения предусмотрен для:

- IT-компаний;

- компаний, работающих в сфере радиоэлектронной промышленности.

Обратите внимание, что скачать бесплатно бланк формы по КНД 1151006 в 2023 году в Excel не получится, так как ФНС выпустила только машиночитаемые бланки в формате PDF.

Отчетный период по налогу на прибыль

Отчетность сдается поквартально (или ежемесячно) и по итогам года. Но показатели заполняются нарастающим итогом с начала года, а не за каждый квартал отдельно. Отчетные периоды:

- 1-й квартал;

- полугодие;

- 9 месяцев;

- год.

Сроки сдачи декларации по налогу на прибыль в 2023 году

С 2023 года налог на прибыль платят в составе единого налогового платежа. В связи с этим изменили сроки сдачи отчетности: теперь подавать отчеты надо до 25-го числа. Периодичность осталась прежней.

Подробнее: как произвести уплату единого налогового платежа

Плательщики делятся на две категории:

- те, кто отчисляет авансы ежеквартально;

- те, кто уплачивает авансы ежемесячно.

Сдавать отчет поквартально вправе компании, уплачивающие ежемесячные и ежеквартальные авансы. Раз в квартал авансы уплачивают компании, доход которых за предшествующие 4 квартала не более 15 млн рублей.

Налогоплательщики, уплачивающие налог из фактической прибыли, отчетность заполняют каждый месяц.

Представим сроки подачи декларации по налогу на прибыль в виде таблиц.

Ежеквартальная отчетность

| Период | Срок |

|---|---|

| За 2022 год | 27 марта 2023 г. (25 марта 2023-го выпадает на субботу) |

| За 1-й квартал 2023 г. | 25 апреля 2023 г. |

| За полугодие 2023 г. | 25 июля 2023 г. |

| За 9 месяцев 2023 г. | 25 октября 2023 г. |

| За 2023 год | 25 марта 2024 г. |

На основании п. 3 ст. 289 НК РФ плательщики, которые исчисляют суммы ежемесячных авансовых платежей по фактически полученной прибыли, обязаны отчитаться в срок не позднее 25-го числа месяца, следующего за отчетным. Изменения внесены в НК РФ в связи с введением в стране института единого налогового счета.

Ежемесячная отчетность

| 2022 год | До 27.03.2023 |

|---|---|

| 1-й месяц 2023 г. | До 25 февраля |

| 2-й месяц 2023 г. | До 27 марта |

| 3-й месяц 2023 г. | До 25 апреля |

| 4-й месяц 2023 г. | До 25 мая |

| 5-й месяц 2023 г. | До 26 июня |

| 6-й месяц 2023 г. | До 25 июля |

| 7-й месяц 2023 г. | До 25 августа |

| 8-й месяц 2023 г. | До 25 сентября |

| 9-й месяц 2023 г. | До 25 октября |

| 10-й месяц 2023 г. | До 27 ноября |

| 11-й месяц 2023 г. | До 25 декабря |

| 2023 год | До 25.03.2024 |

Как правильно заполнить декларацию по налогу на прибыль за 2023 год

В прибыльном отчете обязательно заполняют:

- титульный лист (лист 01);

- подраздел 1.1 раздела 1;

- лист 02;

- приложения № 1 и 2 к л. 02.

Остальные приложения и страницы заполняются при наличии условий:

- подраздел 1.3 раздела 1;

- приложения № 3, 4, 5 к л. 02;

- листы 03, 04, 05, 06, 07, 08, 09;

- приложения № 1 и 2 к декларации.

Смотрите подробное пошаговое заполнение декларации на прибыль для чайников в 2023 г. в приложении № 2 к приказу № ММВ-7-3/475@.

Важные нюансы заполнения отчета

Нужно учесть:

- Титульная страница содержит сведения об организации. Правопреемники реорганизованных компаний указывают ИНН и КПП, присвоенные до реорганизации. Коды форм реорганизации и код ликвидации указаны в приложении № 1 к порядку заполнения отчета.

- Два дополнительных листа — 08 и 09. Лист 08 заполняют организации, которые скорректировали (занизили) платеж из-за использования цен ниже рыночных в сделках с зависимыми контрагентами. Раньше эта информация размещалась в приложении 1 к л. 02.

- Предусмотрено заполнение листа 05 для организаций по операциям, финансовые результаты которых учитываются в особом порядке, за исключением тех, которые отражены в приложении 3 к листу 02.

- Лист 09 и приложение 1 к нему предназначены для заполнения контролирующими лицами при учете доходов контролируемых иностранных компаний.

- Лист 02 содержит поля для кодов налогоплательщика. Также в нем есть строки для торгового сбора, уменьшающего платеж, и поля, заполняемые участниками региональных инвестиционных проектов.

- В листе 03 указываются доходы, налог на прибыль с которых удерживает налоговый агент. В разделе «А» отражаются дивиденды. В разделе «Б» в поле для вида дохода теперь проставляются коды:

- 1 — если доходы облагаются по ставке, предусмотренной пп. 1 п. 4 ст. 284 НК РФ (3 — для облигаций);

- 2 — если доходы облагаются по ставке, предусмотренной пп. 2 п. 4 ст. 284 НК РФ.

- Лист 06 заполняют только негосударственные ПФ.

Инструкция по заполнению отчета

Приведем пошаговую инструкцию, как заполнить декларацию на прибыль за 1-й квартал 2023 года.

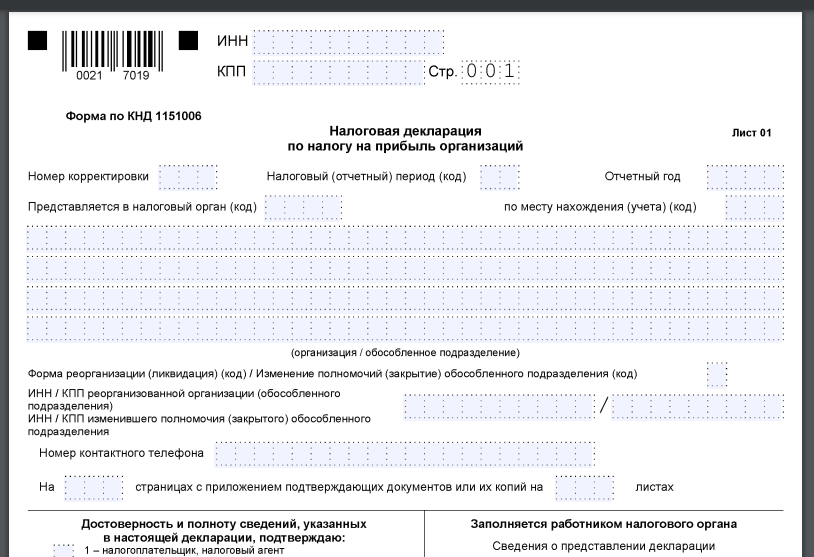

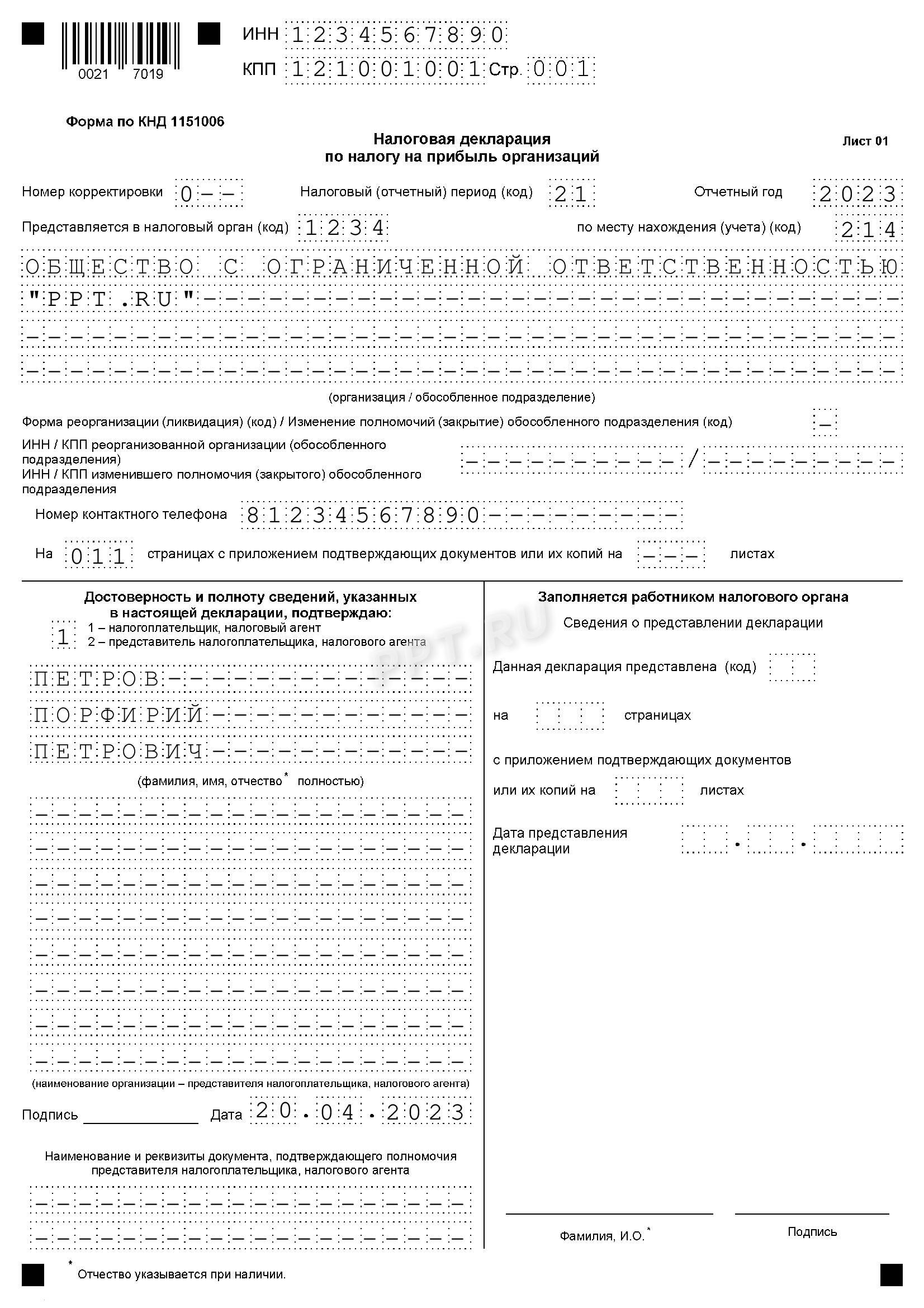

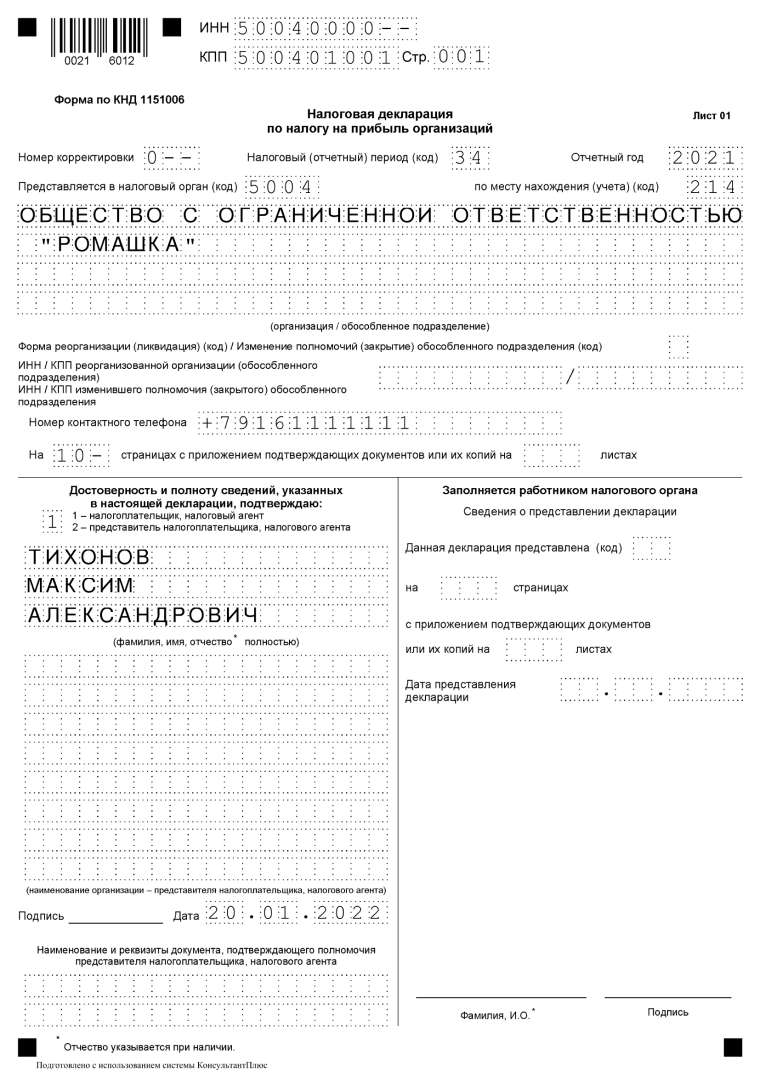

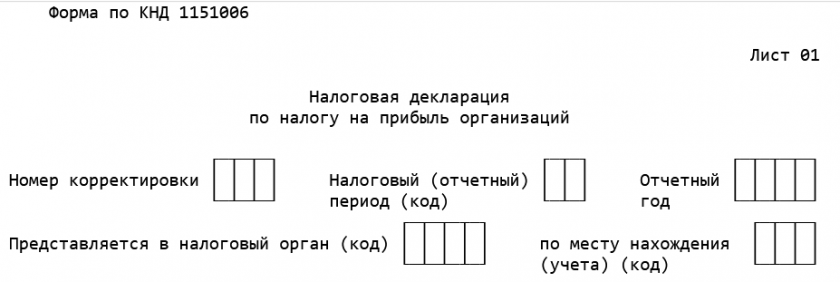

Титульный лист

Начинаем с титульного листа.

Вот как его заполнить:

- Внесите данные об организации: ИНН, КПП, название вписывайте полностью, свободные ячейки всегда заполняются прочерками.

- Впишите номер корректировки. Если сдаете первичный отчет, то ставьте 0. Уточненные отчеты номеруются по порядку — 001, 002, 003 и т. д.

- Проставьте код отчетного периода. Он зависит от того, за какой квартал или месяц сдается расчет. При сдаче годового отчета у налогоплательщиков, использующих разные системы отчисления авансов, коды тоже различаются.

Подробнее: как указать в налоговой декларации код отчетного периода

При предоставлении отчетности раз в квартал:

| 1-й квартал | 21 |

|---|---|

| Полугодие | 31 |

| 9 месяцев | 33 |

| Год | 34 |

Вот как указать на титульном листе формы 1151006 налоговый период в декларации по налогу на прибыль за 1 квартал 2023 года — проставить код 21.

При ежемесячной отчетности (по фактическому финансовому результату):

| 1-й месяц | 35 |

|---|---|

| 2-й месяц | 36 |

| 3-й месяц | 37 |

| 4-й месяц | 38 |

| 5-й месяц | 39 |

| 6-й месяц | 40 |

| 7-й месяц | 41 |

| 8-й месяц | 42 |

| 9-й месяц | 43 |

| 10-й месяц | 44 |

| 11-й месяц | 45 |

| Год | 46 |

Код налогового органа. Каждой инспекции присвоен код. Укажите код ИФНС, в которую подаете отчетность.

Проставьте код места предоставления. В таблице — основные коды:

| По месту учета крупнейшего налогоплательщика | 213 |

|---|---|

| По месту нахождения российской организации | 214 |

| По месту нахождения правопреемника, не являющегося крупнейшим налогоплательщиком | 215 |

| По месту учета правопреемника, являющегося крупнейшим налогоплательщиком | 216 |

| По месту нахождения обособленного подразделения российской организации | 220 |

Впишите телефонный номер, ФИО плательщика или представителя, количество листов и дату сдачи отчета.

Вот образец заполнения новой формы налоговой декларации по налогу на прибыль в 2023 году — титульный лист:

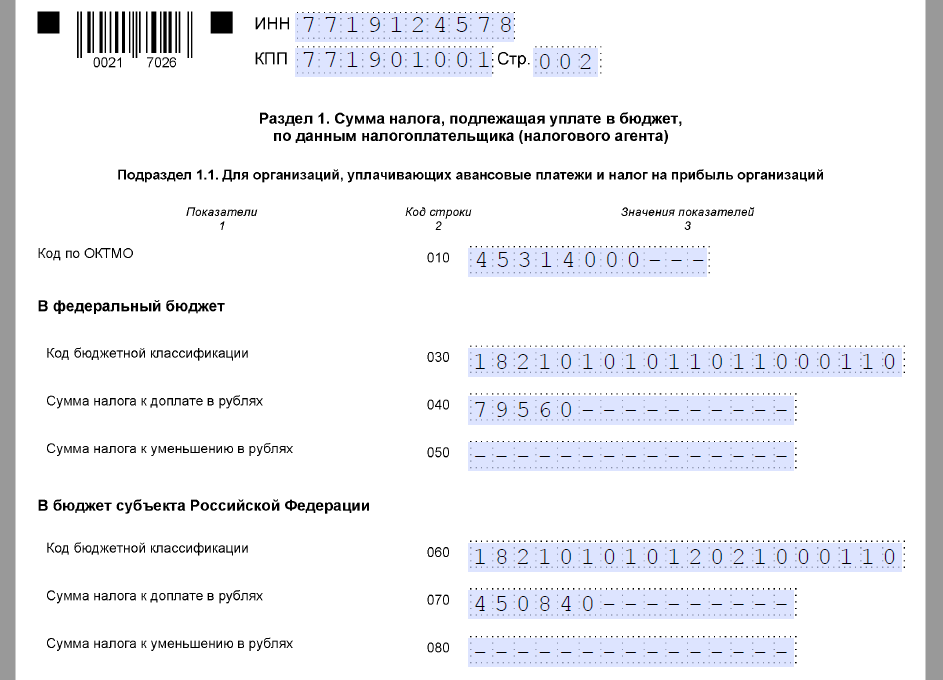

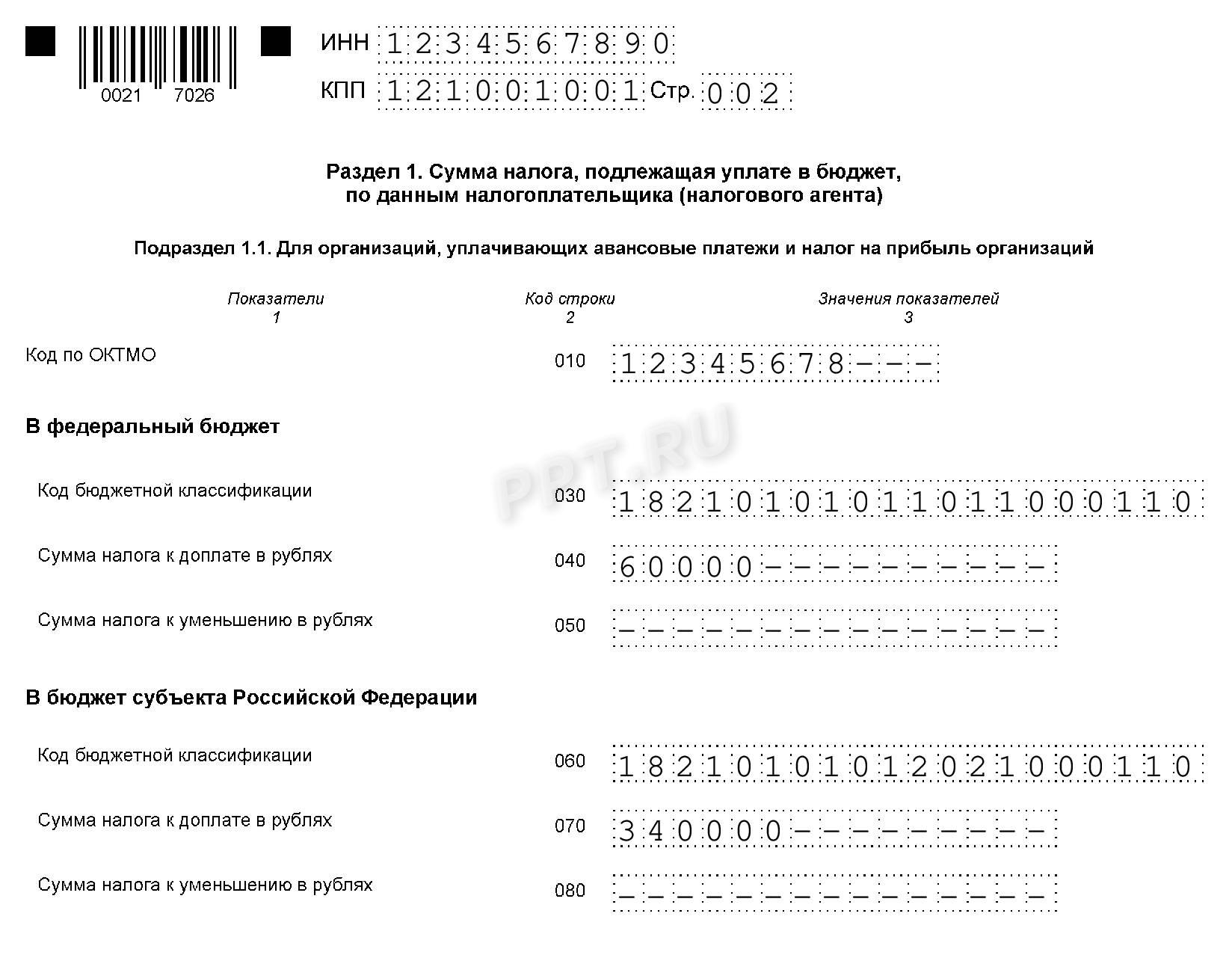

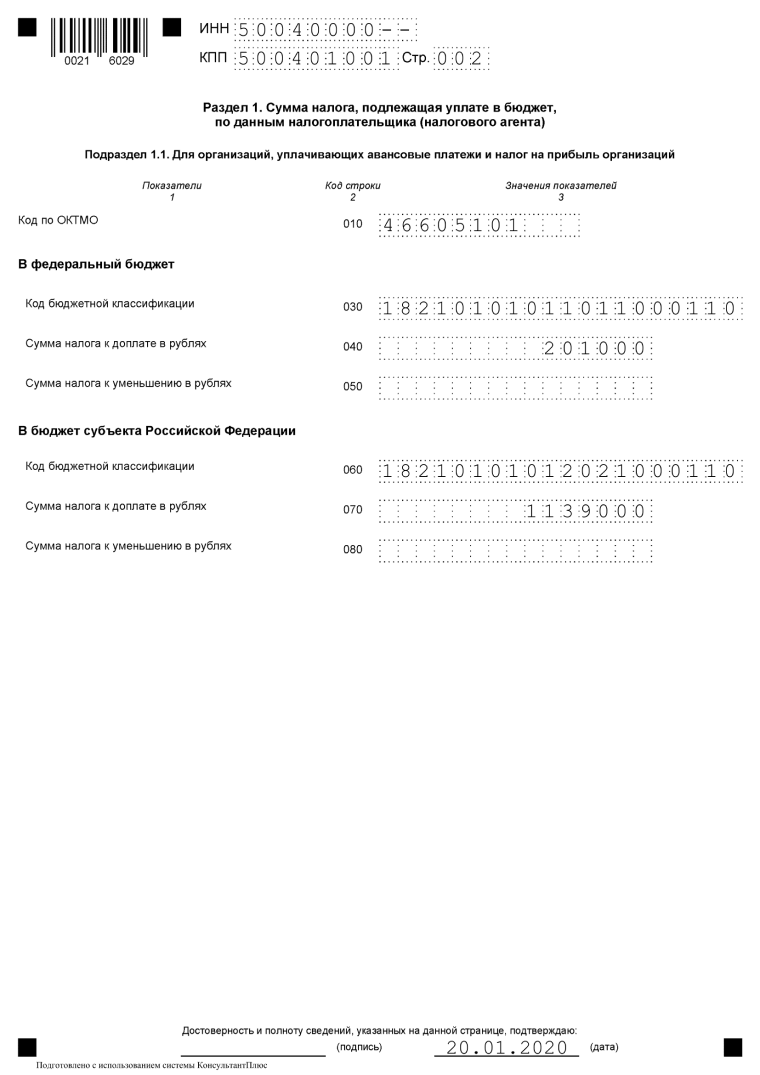

Раздел 1, подраздел 1.1

Построчное оформление 1-го раздела:

- 010 — код муниципального образования, на территории которого расположена фирма;

- 030 и 060 — указываем КБК для перечисления сумм в федеральный бюджет и бюджет региона;

- 040 и 070 — суммы к доплате по итогам отчетного (налогового) периода, разбитые по бюджетам:

- в федеральный бюджет — строка 040;

- в региональный бюджет — строка 070.

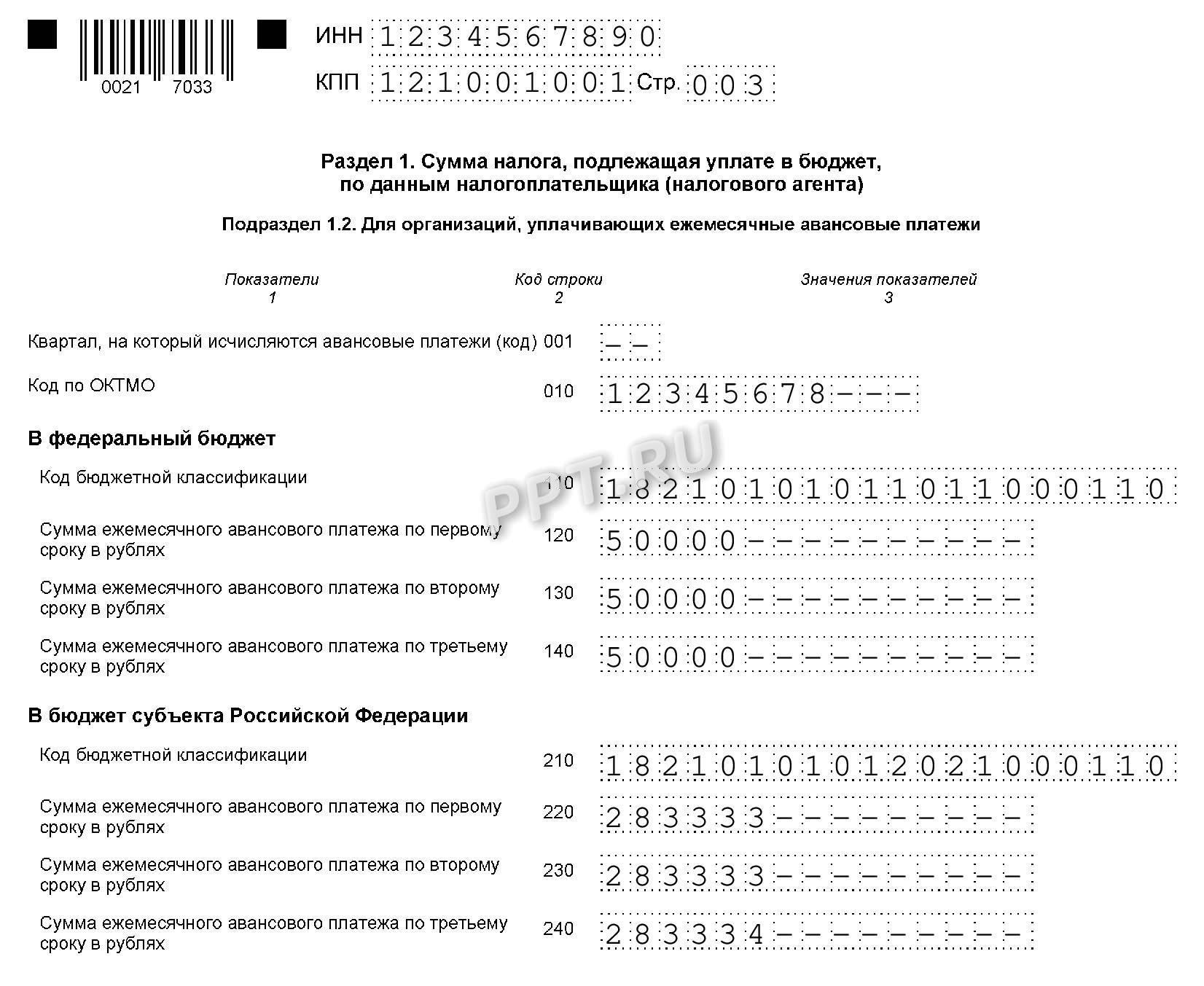

Подраздел 1.2 раздела 1

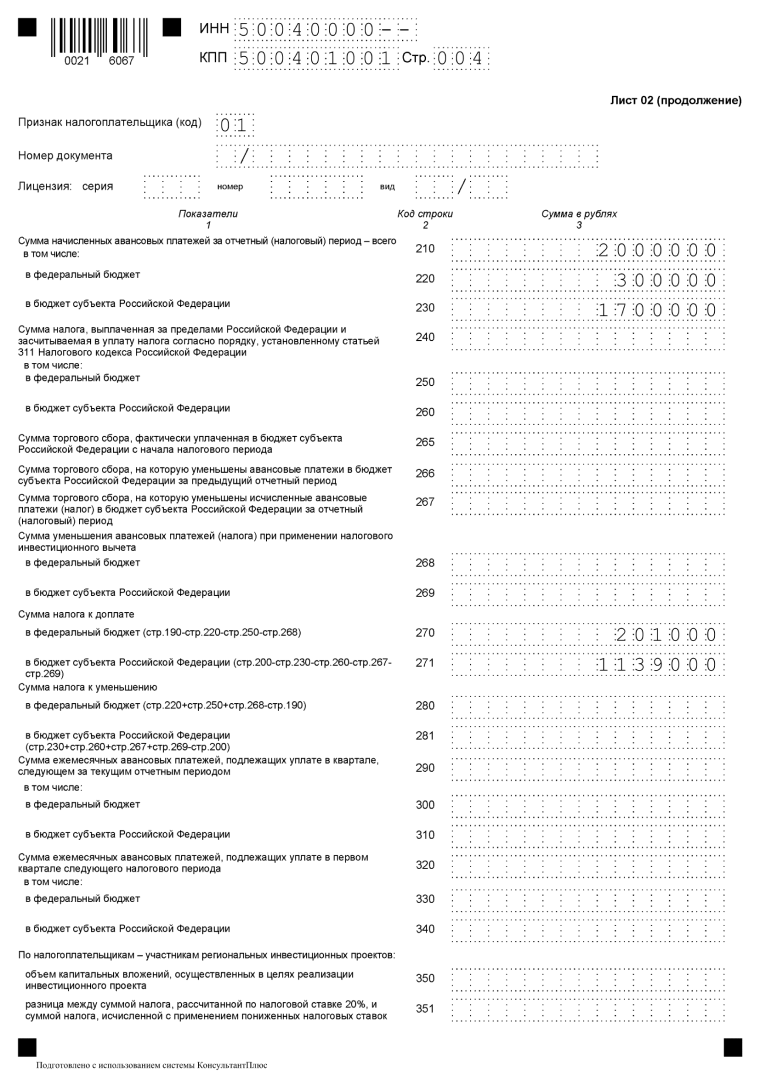

Заполняют плательщики налога на прибыль, отчисляющие авансы каждый месяц. Основное правило, как заполнить декларацию с авансовыми платежами, — разделить суммы аванса между федеральным и региональным бюджетами. Сведения в него переносятся из строк 300 и 310 листа 02. В отчет за 4-й квартал подраздел не включается.

Вот образец-пример заполнения декларации по налогу на прибыль в 2023 году, как заполнить подраздел 1.2 раздела 1:

Подраздел 1.3 раздела 1 «Дивиденды»

Заполняют фирмы при уплате налога на прибыль с дивидендов.

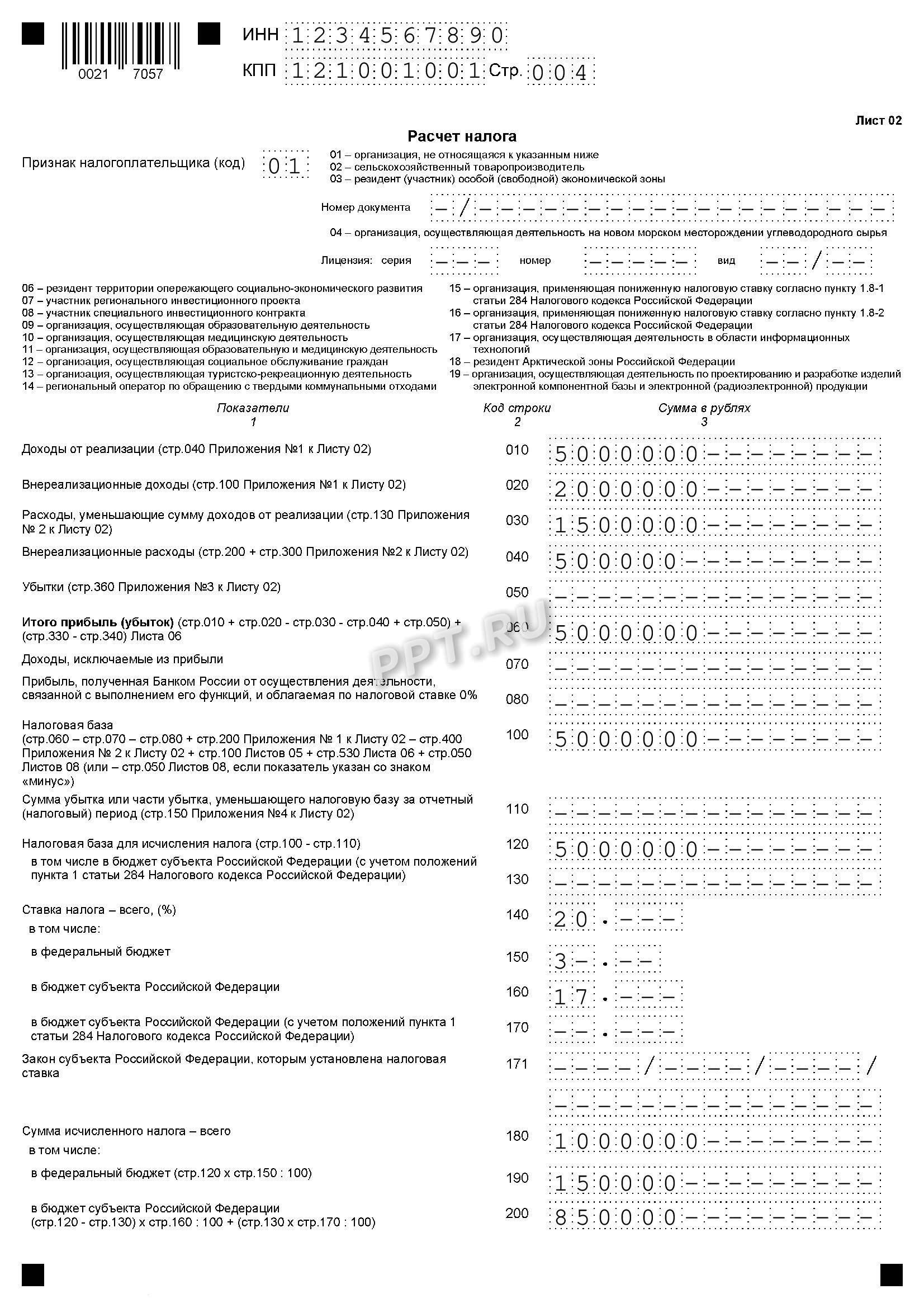

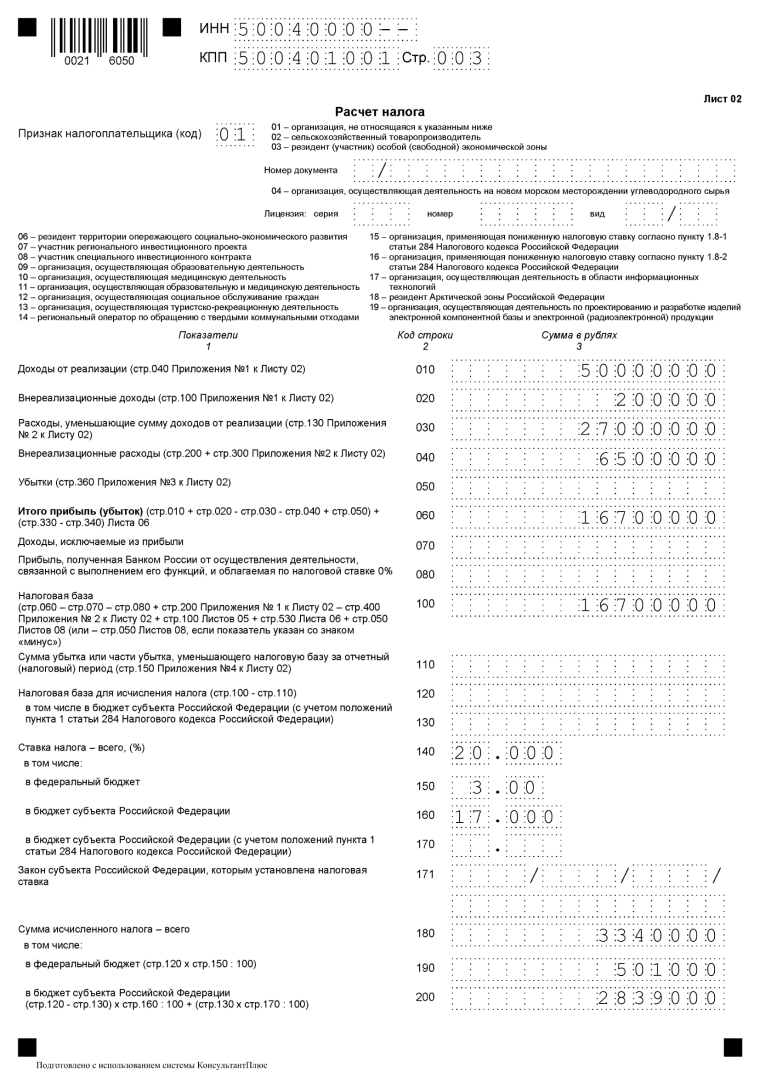

Лист 02 — расчет налога

Заполненный лист 02 декларации покажет, из каких сумм доходов и расходов была рассчитана налоговая база.

Вписываем по строкам:

- 010 — суммируем все доходы от продаж;

- 020 — внереализационные доходы (в сумме);

- 030 — расходы, связанные с реализацией;

- 040 — внереализационные расходы;

- 050 — убытки, не учитываемые в целях налогообложения (заполняется при наличии);

- 060 — сумма прибыли (посчитать по строкам: 010 + 020 — 030 — 040);

- 070 — доходы, которые исключаются из прибыли (если такие есть);

- 080–110 — заполняются в зависимости от специфики деятельности, наличия не облагаемых налогом доходов, льгот или убытков;

- 120 — налоговая база;

- 140–170 — налоговые ставки (следует рассчитывать по ставкам 3 и 17 %);

- 180 — сумма налога (указываем сумму за год, а не сумму к доплате);

- 190 — сумма в федеральный бюджет;

- 200 — сумма налога в местный бюджет.

Если документы за прошлый отчетный период опоздали, то разрешено акт за прошлые месяцы включить в декларацию по налогу на прибыль за 2023 г., это указал Минфин в Письме № 03-03-06/1/17177 от 24.03.2017. Чиновники отметили, что по нормам статьи 54 Налогового кодекса РФ при обнаружении ошибок (искажений) в исчислении налоговой базы, относящихся к прошлым налоговым (отчетным) периодам, в текущем налоговом (отчетном) периоде перерасчет налоговой базы и суммы налога производится за период, в котором были совершены указанные ошибки (искажения). И отражается в отчетности за отчетный период, но только если в нем получена прибыль. Если зарегистрировали убыток, то надо сдавать уточненку.

Может пригодиться: как отразить убыток в декларации по налогу на прибыль

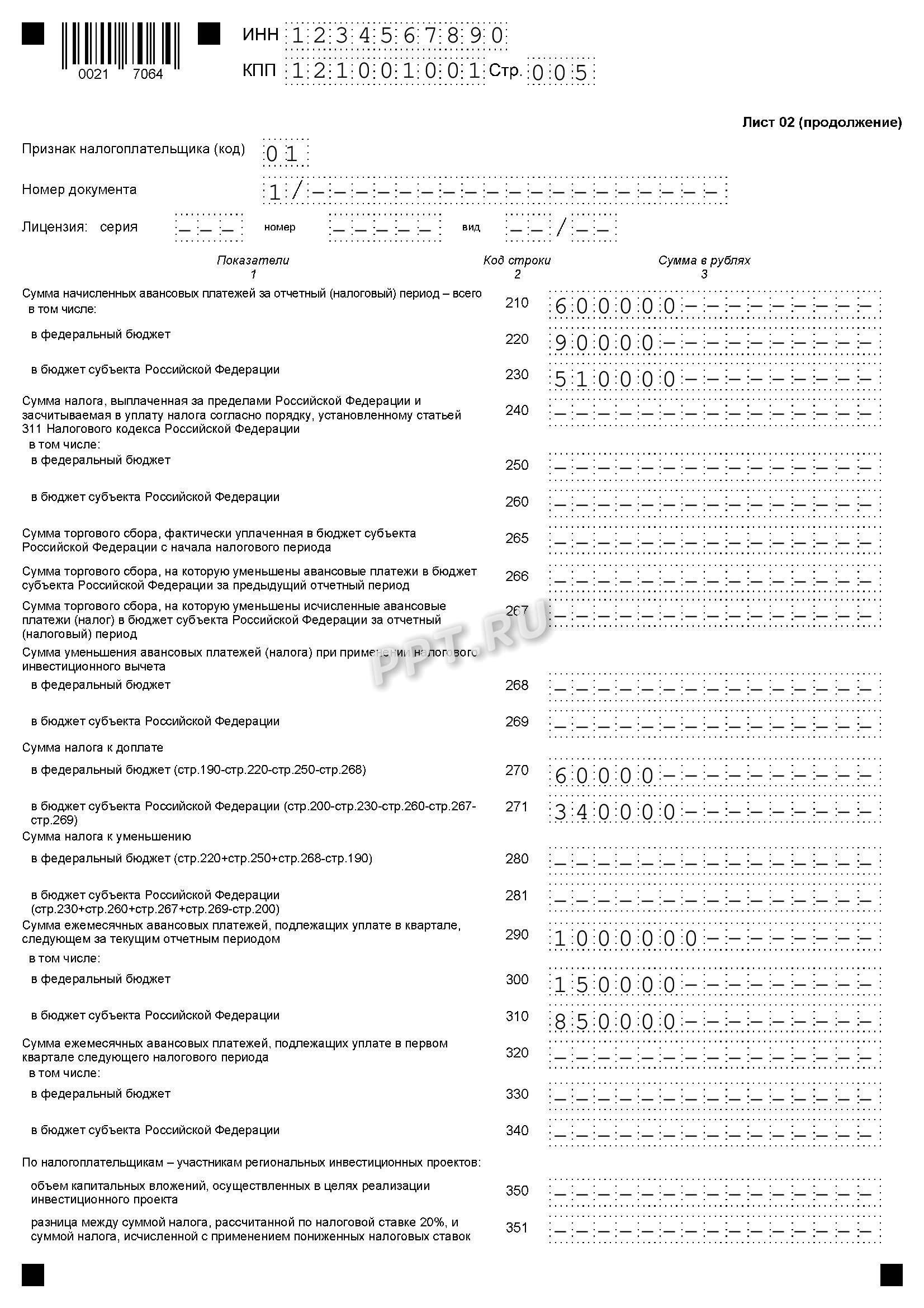

В продолжение листа 02 вписываем авансовый платеж прошлого периода.

Вот образец заполнения декларации по налогу на прибыль за 1 квартал 2023 года на примере листа 02:

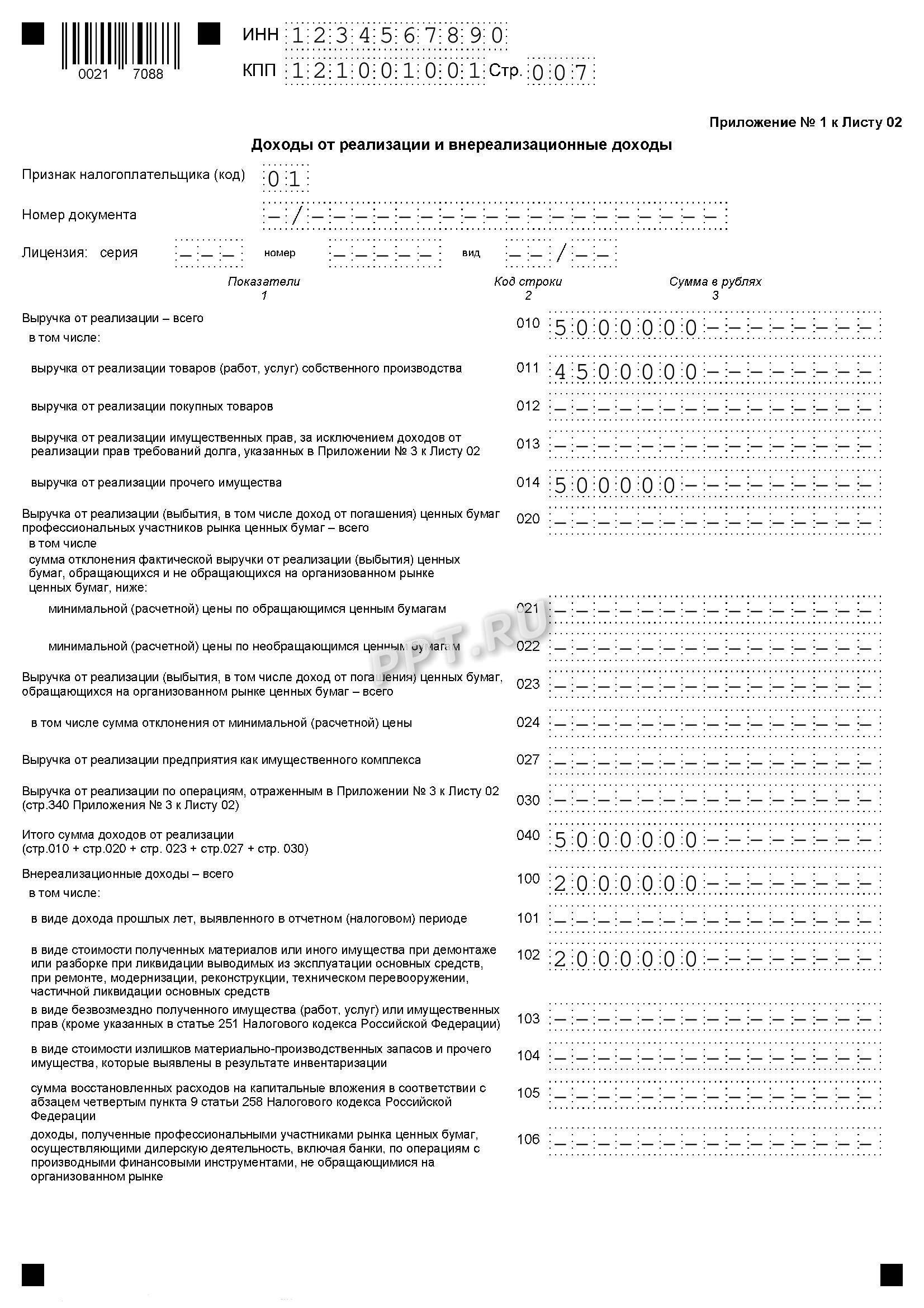

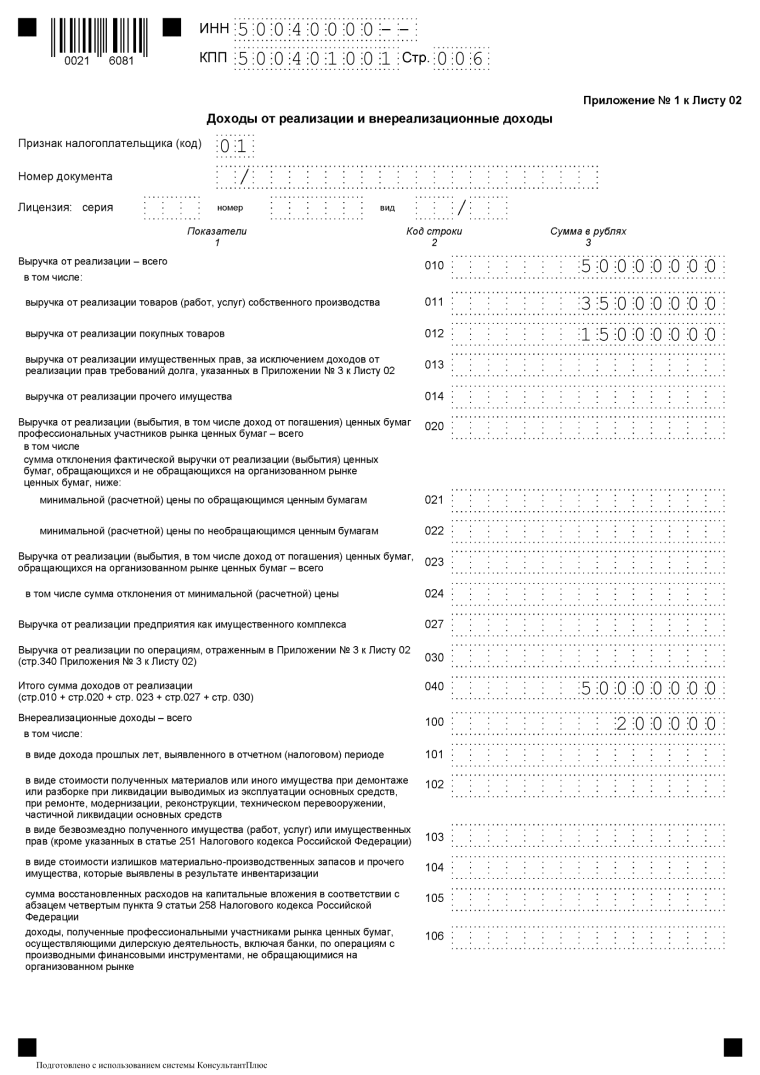

Приложение 1 к листу 02

В приложении 1 к листу 02 детализируем доходы по строкам:

- 010 — вся выручка за отчетный период.

Затем детально:

- 011 — выручка от продажи товаров своего производства;

- 012 — выручка от продажи приобретенных товаров.

Остальные строки заполняются при наличии условий. Затем итоговые показатели:

- 040 — сумма всех реализационных доходов;

- 100 — все внереализационные доходы.

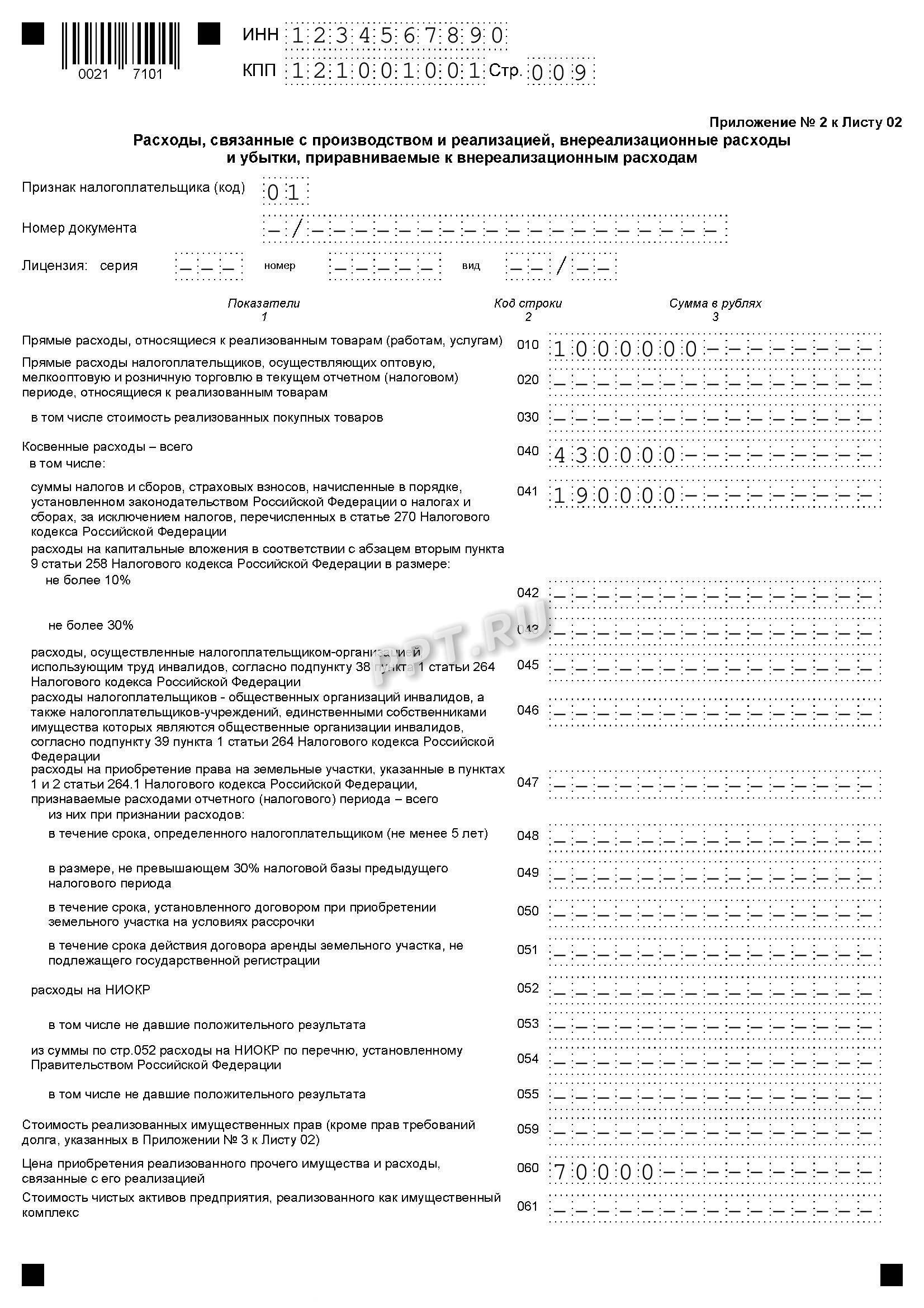

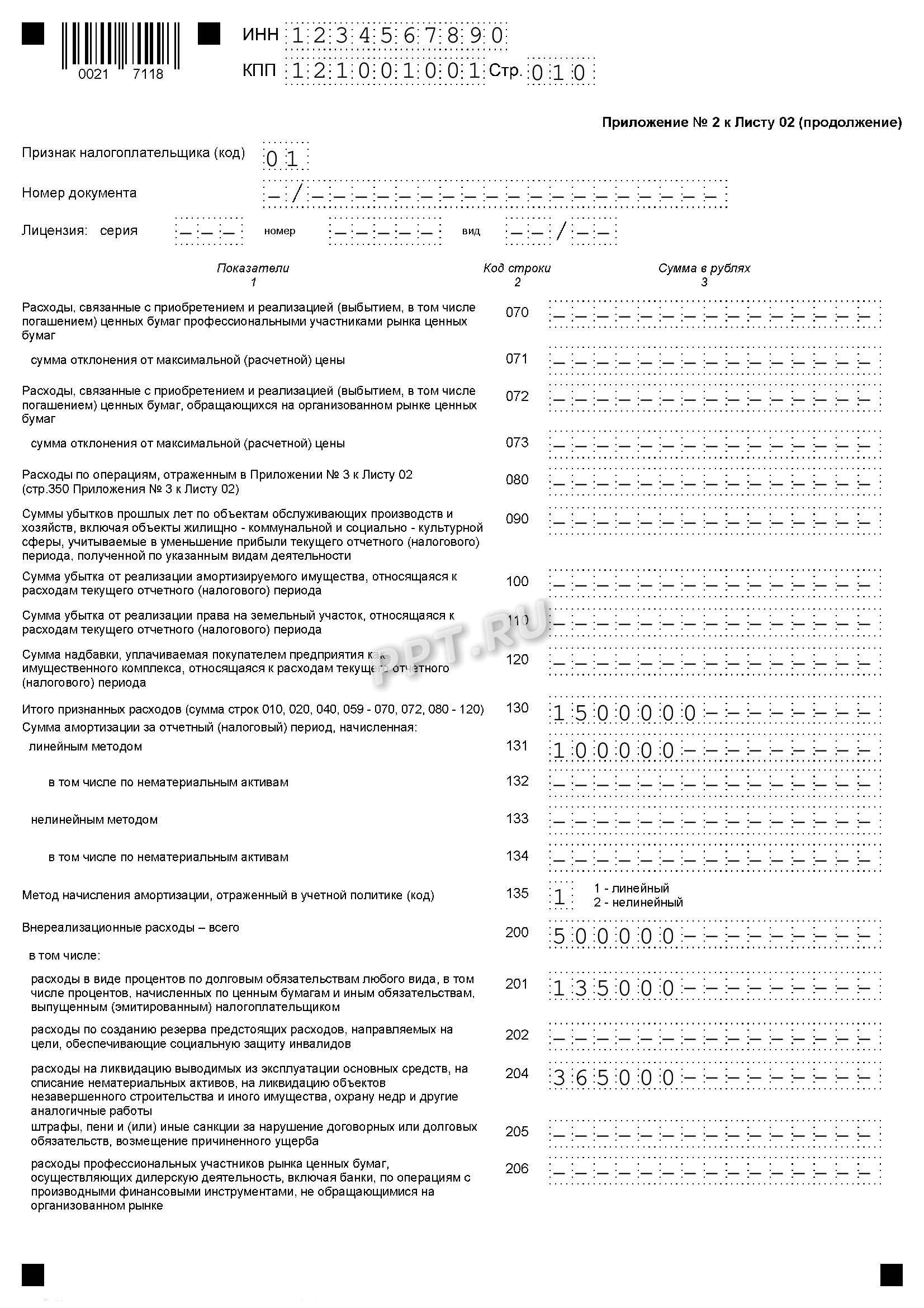

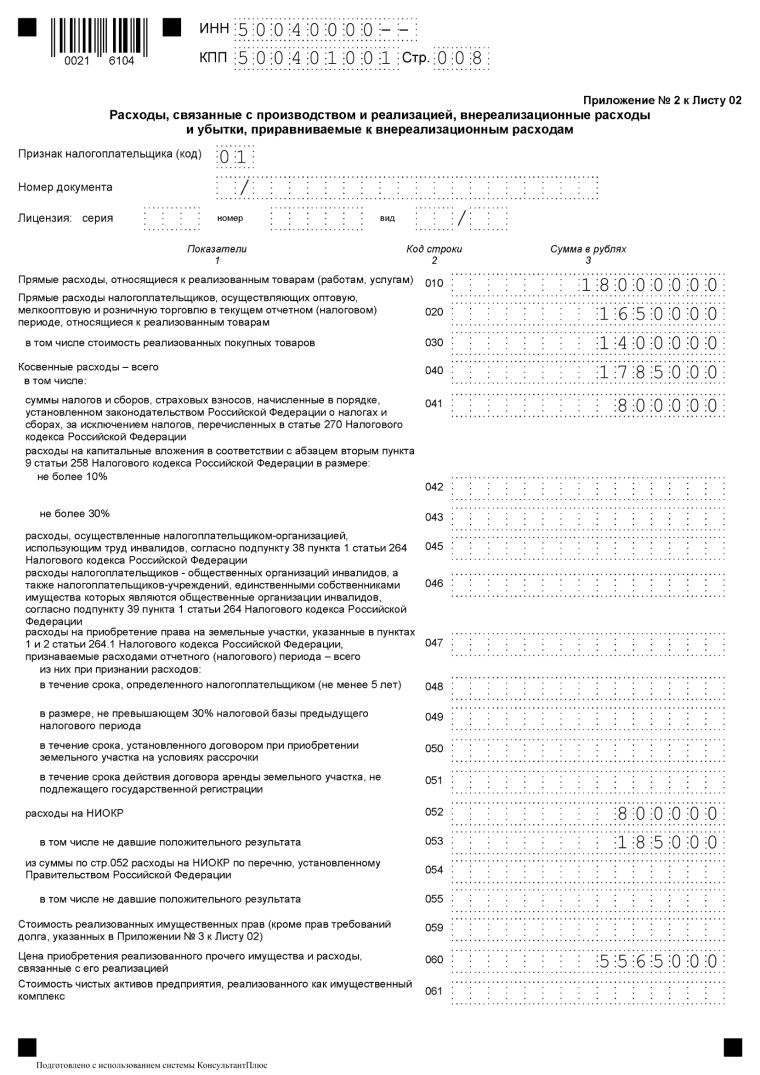

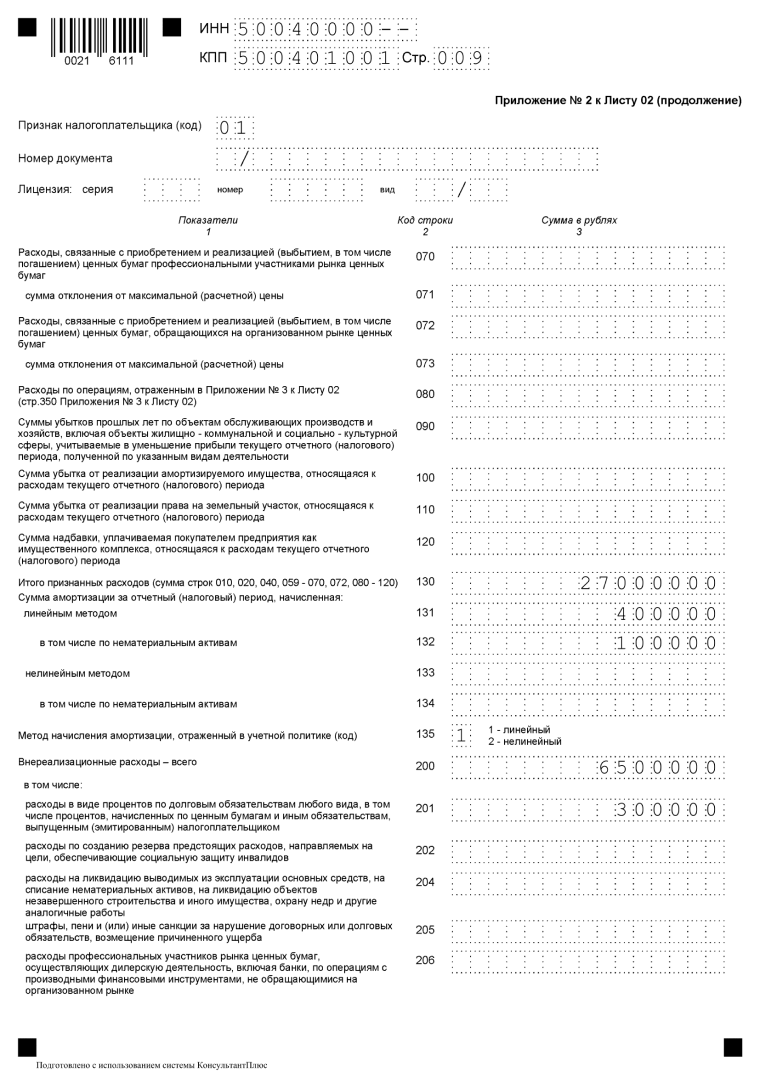

Приложение 2 к л. 02

Приложение 2 конкретизирует расходы. Строки 010–030 заполняют только фирмы, использующие метод начисления для признания доходов и расходов. При кассовом методе строки остаются пустыми:

- 010 — расходы на реализацию товаров собственного производства;

- 020 — прямые расходы, связанные с реализацией товара оптом и в розницу;

- 030 — стоимость товаров, которые были приобретены для перепродажи, как часть расходов;

- 040 — косвенные расходы (сумма). В следующих строках они перечисляются детально.

Предположим, что косвенные расходы организации состояли из налогов и приобретения амортизируемого имущества в качестве капитального вложения:

- 041 — суммы налогов и сборов;

- 043 — амортизационная премия.

Остальные поля в нашем случае остаются пустыми. Отдельно указываются расходы на амортизацию:

- 130, 131 — суммы амортизации, учитываемые в отчетном периоде.

Остальные поля в приложении 2 декларации остаются пустыми при отсутствии условий для заполнения.

Приложения 3 и 4 к листу 02

Приложение 3 оформляют, только если организация в отчетном периоде:

- продает амортизируемое имущество;

- продает непогашенную дебиторскую задолженность;

- несет расходы на обслуживание производства;

- имела доходы или расходы по договорам доверительного управления имуществом;

- продает землю, купленную в период с 01.01.2007 по 31.12.2011.

В форме декларации к л. 02 имеется и приложение 4. Когда заполнять приложение 4 к листу 02? Когда есть убыток, уменьшающий налоговую базу. Заполняется только в декларации за год и за 1-й квартал. Разрешено отразить только те убытки, которые возникли не ранее 2007 года.

Особенности заполнения уточненной декларации

Уточненка понадобится, если в расчетах обнаружится ошибка и налог на прибыль с первого раза не удалось высчитать верно. Не ошибиться поможет инструкция к заполнению формы — для уточненки действуют аналогичные правила. В уточненном бланке указывают сумму с учетом обнаруженной ошибки. Если сумма налога при первом расчете занижена, то до подачи уточненки необходимо доплатить разницу в бюджет и перечислить пени. Оплата недоимки и пеней до отправки корректировки убережет организацию от штрафа. Если заплатить вместе с подачей уточненки, то возможна ситуация, когда система ФНС зарегистрирует отчет раньше, чем придут деньги. И тогда инспектор начислит штраф.

Заполнить отчет в онлайн-сервисах пользователь сможет на сайтах разработчиков бухгалтерского ПО — «Мое дело», «Контур», «Небо» и др. Некоторые сайты позволяют это делать свободно, но обычно сервисы требуют небольшую плату (до 1000 рублей).

Вам в помощь образцы, бланки для скачивания

Содержание

- Бланк декларации по налогу на прибыль

- Образец заполнения формы декларации

- Лист 01

- Подраздел 1.1 Раздела 1

- Лист 02

- Приложение 1 к Листу 02

- Приложение 2 к Листу 02

- Срок сдачи декларации по налогу на прибыль

- Сроки сдачи налоговой декларации по итогам отчетного периода

- Способы сдачи декларации по налогу на прибыль организаций

- Как заполнить декларацию по налогу на прибыль

- Основные правила заполнения декларации

- Заполнение декларации по налогу на прибыль через специальные сервисы

Организации на ОСН обязаны по итогам каждого отчетного и налогового периода подавать в ИФНС декларацию по налогу на прибыль.

Важно: с 2023 года изменится порядок перечисления многих налогов и иных платежей. Вводится единый налоговый счет, через который необходимо их перечислять. Налогоплательщики должны сдавать декларации по налогу на прибыль до 25-го числа включительно. Платить налог нужно по-прежнему до 28 числа.

Если компания уплачивает квартальные авансы, декларацию она подает 4 раза за год (по итогам 3 кварталов и годовую).

Если компания уплачивает ежемесячные авансы по фактической прибыли, то декларацию она представляет 12 раз.

Обратите внимание, если в отчетном (налоговом) периоде у организации прибыль отсутствовала и не было движения по расчетным счетам и кассе, она может сдать в ИФНС единую упрощенную декларацию.

Бланк декларации по налогу на прибыль

Скачать бланк декларации по налогу на прибыль (форма по КНД 1151006), действующий в 2023 году (скачать бланк).

Примечание: форма налоговой декларации (при отчете в 2023 году), порядок ее заполнения и формат сдачи в электронном виде утверждены Приказом ФНС России от 23.09.2019 № ММВ-7-3/475@. Эта форма уже неоднократно обновлялась. Последнее изменение в нее внесены приказом ФНС от 17.08.2022 N СД-7-3/753@.

Образец заполнения формы декларации

Декларацию сдает организация на ОСН, уплачивающая квартальные авансы с ежемесячными платежами. Льгот по налогу на прибыль организация не имеет, ставка по налогу – 20%.

Скачать образец (.pdf)

Примечание: Этот образец заполнен данными за 2021 год и на бланке 2022 года, но принцип заполнения в 2023 году не изменился. Сами же бланки — прошлогодний и действующий ныне — также отличаются незначительно. Изменения затронули иные разделы, которые в этом примере не заполняются. Тем не менее для формирования отчета для ФНС нужно брать бланк из действующей редакции приказа № ММВ-7-3/475@ — у листов изменились штрихкоды.

Лист 01

Подраздел 1.1 Раздела 1

Лист 02

Приложение 1 к Листу 02

Приложение 2 к Листу 02

Срок сдачи декларации по налогу на прибыль

Налогоплательщики сдают декларации по итогам каждого отчетного и налогового периода.

Отчетными периодами для организаций, уплачивающих квартальные авансы, являются 1 квартал, полугодие и 9 месяцев.

Для организаций, выбравших порядок ежемесячной платы авансов по фактической прибыли, отчетными периодами являются месяц, два месяца, три месяца и так далее до 11 месяцев.

С 2023 года декларации предоставляются в ИФНС не позднее 25 дней с окончания отчетного периода.

Сроки сдачи налоговой декларации по итогам отчетного периода

Таблица № 1. Сроки сдачи декларации в зависимости от способа уплаты авансов

| Отчетный период |

Ежеквартальные авансы без уплаты ежемесячных платежей |

Ежеквартальные авансы с уплатой ежемесячных платежей | Ежемесячные авансы по фактической прибыли |

|---|---|---|---|

| 2022 год | 27.03.2023 | ||

| Январь | — | 30.01.2023 | 27.02.2023 |

| Февраль | — | 27.02.2023 | 27.03.2023 |

| Март | — | 27.03.2023 | 25.04.2023 |

|

I квартал 2023 |

25.04.2023 | 25.04.2023 (доплата) |

— |

| Апрель | — | 25.04.2023 | 25.05.2023 |

| Май | — | 25.05.2023 | 26.06.2023 |

| Июнь | — | 26.06.2023 | 25.07.2023 |

|

Полугодие 2022 |

25.07.2023 | 25.07.2023 (доплата) |

— |

| Июль | — | 25.07.2023 | 25.08.2023 |

| Август | — | 25.08.2023 | 25.09.2023 |

| Сентябрь | — | 25.09.2023 | 25.10.2023 |

|

9 месяцев 2023 |

25.10.2023 | 25.10.2023 (доплата) |

— |

| Октябрь | — | 25.10.2023 | 27.11.2023 |

| Ноябрь | — | 27.11.2023 | 25.12.2023 |

| Декабрь | — | 25.12.2023 | — |

| 2023 год | 25.03.2024 |

Штрафы за несвоевременное представление декларации:

- 1 000 руб. – если не представлена годовая декларация, но налог уплачен вовремя либо несвоевременно представлена «нулевая» декларация;

- 5% от суммы, подлежащей уплате по декларации за каждый месяц просрочки, но не более 30% в целом и не менее 1 000 руб. – если налог не уплачен;

- 200 руб. – если несвоевременно представлена декларация (расчет по налогу) по итогам отчетного периода.

Примечание: декларации по итогам отчетного периода по своей сути являются налоговыми расчетами, в связи с чем ИФНС не вправе штрафовать организацию по статье 119 НК РФ, если не представлен расчет по налогу на прибыль, несмотря на то, что в НК РФ данные расчеты именуются декларацией. Штраф за непредставление расчета взимается исключительно по ст. 126 НК РФ.

Способы сдачи декларации по налогу на прибыль организаций

Организации должны сдавать декларации:

- В ИФНС по месту своего учета.

- В ИФНС по месту учета каждого обособленного подразделения.

Примечание: если организация является крупнейшим налогоплательщиком отчитываться она должна по месту своего учета.

Декларация по налогу на прибыль может быть направлена в налоговый орган тремя способами:

- В бумажном виде (в 2-х экземплярах) лично или через своего представителя. При сдаче один экземпляр отчетности остается в ИФНС, а на втором проставляется отметка о принятии и возвращается. Штамп с указанием даты получения декларации при возникновении спорных ситуаций будет служить подтверждением своевременной сдачи документа;

- По почте ценным письмом с описью вложения. Подтверждением отправки декларации в данном случае будет являться опись вложения (с указанием в ней отправленной декларации) и квитанция с датой отправки;

- В электронной форме по ТКС (через операторов электронного документооборота).

Примечание: для сдачи декларации через представителя необходимо составить доверенность на него, заверенную печатью организации и подписью руководящего лица.

Обратите внимание, при сдаче отчетности на бумажном носителе некоторые ИФНС могут потребовать:

- Приложить файл декларации в электронном виде на дискете или флешке;

- Напечатать на декларации специальный штрих-код, дублирующий информацию, содержащуюся в отчетности.

Как заполнить декларацию по налогу на прибыль

Порядок заполнения декларации содержится в приказе, которым утверждена его форма (Приложение № 2).

Основные правила заполнения декларации

- Декларация составляется нарастающим итогом с начала года;

- Данные вносятся в декларацию слева направо начиная с первой ячейки, в случае, если остаются незаполненные клетки, в них необходимо поставить прочерк;

- При заполнении с помощью компьютера числовые показатели выравниваются по правому краю;

- При отсутствии данных в каком-либо поле (строке) в ячейках также ставится прочерк;

- Стоимостные показатели указываются в полных рублях по правилам округления (значение меньше 50 копеек отбрасывается, более 50 копеек округляется до рубля);

- В верхней части декларации указывается ИНН и КПП организации;

- Каждая страница должна содержать порядковый номер, указанный в формате 001, 010 и т.д.;

- При заполнении допускается использовать чернила черного, синего или фиолетового цвета;

- При заполнении нельзя использовать корректирующие и иные средства для исправления ошибок;

- Не допускается сшивание листов и скрепление с помощью степлера, а также двустороння печать документа;

- При заполнении сведения необходимо записывать заглавными печатными буквами;

- При заполнении с помощью компьютера рекомендуется применять шрифт Courier New 16 – 18;

- В обязательном порядке в декларацию (для всех налогоплательщиков) включаются Титульный лист (Лист 01), подраздел 1.1 Раздела 1, Лист 02, Приложения № 1 и № 2 к Листу 02;

- Организации, уплачивающие ежемесячные платежи, заполняют подраздел 1.2 Раздела 1.

Заполнение декларации по налогу на прибыль через специальные сервисы

Налоговую декларацию по налогу на прибыль можно заполнить также с помощью:

- Платных интернет-сервисов;

- Специализированных бухгалтерских компаний.

Декларация по налогу на прибыль в 2022-2023 годах — изменилась ли форма? Да, изменилась. Рассмотрим, какие нововведения чиновники включили в формуляр, а также приведем бланк и образец.

Налоговая декларация по налогу на прибыль (бланк 2022 — 2023 годов)

Декларация по налогу на прибыль, начиная с отчетности за 2022 год, составляется по форме, утвержденной приказом ФНС России от 23.09.2019 № ММВ-7-3/475@ (в ред. приказа от 17.08.2022 № СД-7-3/753@). Применять обновленный бланк нужно не ранее 01.01.2023. Этот же бланк применяется и за отчетные периоды 2023 года. Скачайте актуальный бланк декларации бесплатно, кликнув по картинке ниже:

Декларация по налогу на прибыль за 2022-2023 годы

Скачать

Образец заполнения обновленной формы декларации по налогу на прибыль за 1 квартал 2023 года смотрите в системе КонсультантПлюс. Для этого оформите пробный демо-доступ к справочно-правовой системе. Это бесплатно.

Сроки сдачи декларации по налогу на прибыль при квартальной отчетности в 2023 году следующие:

- за 2022 год — не позднее 25 марта 2023 года;

- за 1 квартал — не позднее 25 апреля;

- за полугодие — не позднее 25 июля;

- за 9 месяцев — не позднее 22 октября.

ВАЖНО! В связи с введением единого налогового платежа с 2023 года изменились сроки представления отчетности и сроки уплаты налогов. Почти все расчеты и декларации следует сдавать до 25 числа, а уплачивать налоги и взносы — до 28 числа. При этом периодичность сроков сохранилась. Таким образом, времени на подготовку декларации по налогу на прибыль стало меньше. Подробнее о сроках уплаты налогов в 2023 году мы писали в статье.

Больше о сроках сдачи декларации по налогу на прибыль узнайте здесь.

Эксперты КонсультантПлюс подготовили для вас подробное руководство по заполнению новой формы декларации по налогу на прибыль, переходите в Готовое решение. Если у вас нет доступа к системе, получите пробный онлайн-доступ бесплатно.

Итак, впервые по новой форме отчитаться нужно было за 2022 год. О том, какие изменения были внесены в декларацию, мы рассказали в этом материале.

Форма декларации по налогу на прибыль для уточненок

Если возникает необходимость уточнения данных по расчету налога на прибыль за предшествующие периоды, то декларацию нужно подавать в ИФНС на бланке, действовавшем в эти периоды.

Актуальный в 2022 году бланк, действующий с годовой отчетности за 2021 год и по 9 месяцев 2022 года, был утвержден приказом ФНС от 05.10.2021 № ЕД-7-3/869@.

Скачать бланк декларации 2022 года

Бланк, действующий в течение 2021 года, можно скачать ниже по ссылке. Он применялся, начиная с годовой отчетности за 2020 год по отчетность за 9 месяцев 2021 года.

Скачать бланк декларации 2021 года

Бланк декларации, действоваший с отчетности за 2019 год по отчетность за 9 месяцев 2020 года включительно, можно скачать ниже по ссылке:

Скачать бланк декларации 2020 года

Это бланк декларации, действовавший с отчетности, составлявшейся по итогу 2016 года, по отчетность за 9 месяцев 2019 года включительно:

Скачать бланк декларации 2019 года

О заполнении этой формы декларации читайте в нашей статье.

См. также: «Уточненная декларация: что нужно знать бухгалтеру?».

Кроме того, необходимые отчетные формы за нужный год всегда можно на сайте ФНС в разделе «Налоговая и бухгалтерская отчетность» (http://format.nalog.ru/). Там же можно ознакомиться с правилами представления декларации как в электронном, так и в бумажном виде.

Как исправить ошибки в прибыльной декларации, разъяснили эксперты КонсультантПлюс. Изучите Готовое решение, получив пробный доступ к системе бесплатно.

Итоги

Перед составлением отчетности всегда убеждайтесь в актуальности бланка, который собираетесь оформлять. Уточненку всегда сдавайте по той форме, которая действовала именно в уточняемом периоде. Найти свежие бланки отчетности и образцы их заполнения вы всегда можете на нашем сайте.