Содержание

- Какое заявление надо подать для отказа от упрощенной системы

- Уведомление по форме № 26.2-2

- Уведомление по форме № 26.2-3

- Уведомление по форме № 26.2-8

УСН – это льготный налоговый режим, для перехода на который надо подать заявление по форме № 26.2-1. Если окажется, что упрощенный режим перестал удовлетворять целям или масштабу бизнеса, от него надо отказаться, сообщив об этом в ИФНС.

Какими могут быть причины, побудившие отказаться от УСН?

- Во-первых, нарушение условий работы, перечисленных в статьях 346.12 и 346.13 НК РФ: превышение лимитов по доходам или численности, открытие филиала, начало запрещенного для УСН вида деятельности, вхождение в ООО участника-юрлица с долей более 25% и др.

- Во-вторых, необходимость работы с НДС для предоставления контрагенту вычета по этому налогу.

- В-третьих, переход ИП на режим НПД, где не надо платить страховые взносы за себя.

- В-четвертых, прекращение деятельности, которая велась в рамках УСН.

Какое заявление надо подать для отказа от упрощенной системы

Все виды заявлений для УСН утверждены приказом ФНС от 02.11.2012 № ММВ-7-3/829@. В зависимости от причин отказа выбирают один из трех видов уведомлений:

- форма № 26.2-2 (КНД 1150003) – при несоблюдении требований применения УСН;

- форма № 26.2-3 (КНД 1150002) – для добровольного перехода с упрощенки на другую систему налогообложения;

- форма № 26.2-8 (КНД 1150024) – в случае прекращения деятельности, в отношении которой применялась УСН.

Обратите внимание: если вам необходимо просто поменять объект налогообложения, например, работали на УСН Доходы, а теперь выгоднее УСН Доходы минус расходы, то отказываться от упрощенки не надо. Для этого используется специальное уведомление по форме № 26.2-6. Однако право сменить объект налогообложения возникает только с начала нового года, поэтому подать уведомление необходимо не позже 31 декабря текущего года.

Подать уведомление можно в любую ИФНС, а не только в ту инспекцию, где плательщик УСН стоит на учете. Об этом ФНС сообщила в письме от 24.11.21 № СД-4-3/16373@.

Теперь разберемся, как заполнять уведомления для каждой рассмотренной ситуации.

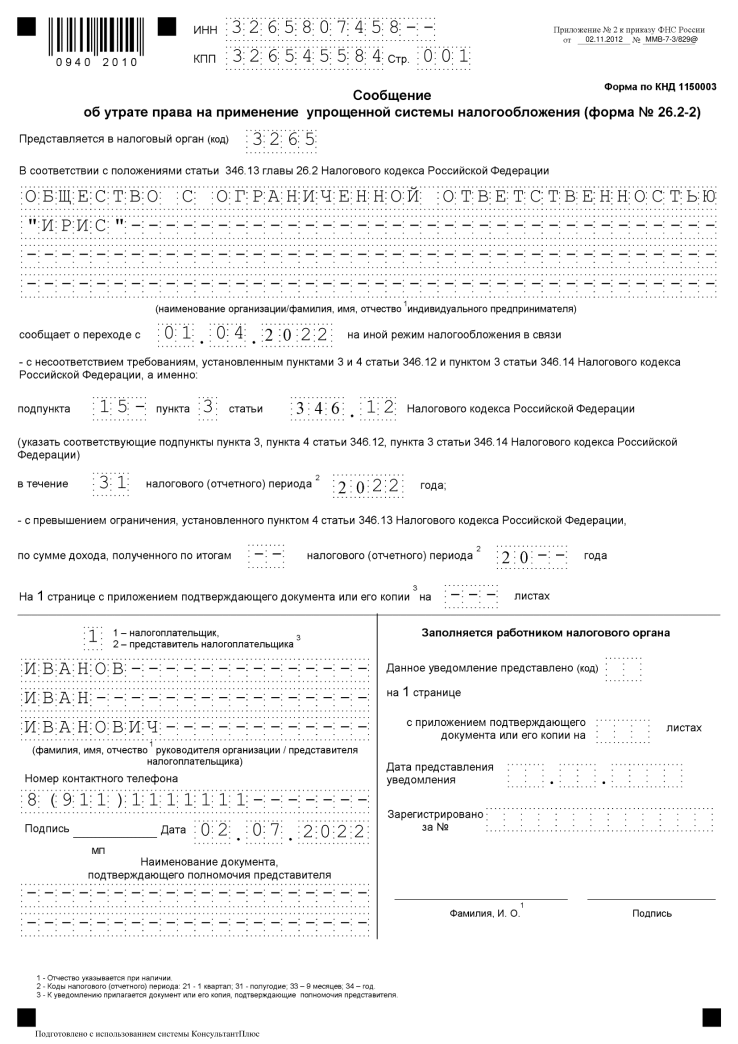

Уведомление по форме № 26.2-2

Если окажется, что организация или ИП нарушили условия применения упрощенной системы, об этом надо сообщить в ИФНС. Срок – в течение 15 дней после отчетного или налогового периода, когда оно было допущено.

В уведомлении надо указать статью, пункт и подпункт, где приводится нарушенная норма. Приводим бланк и образец формы № 26.2-2:

- бланк для заполнения;

- образец заполнения.

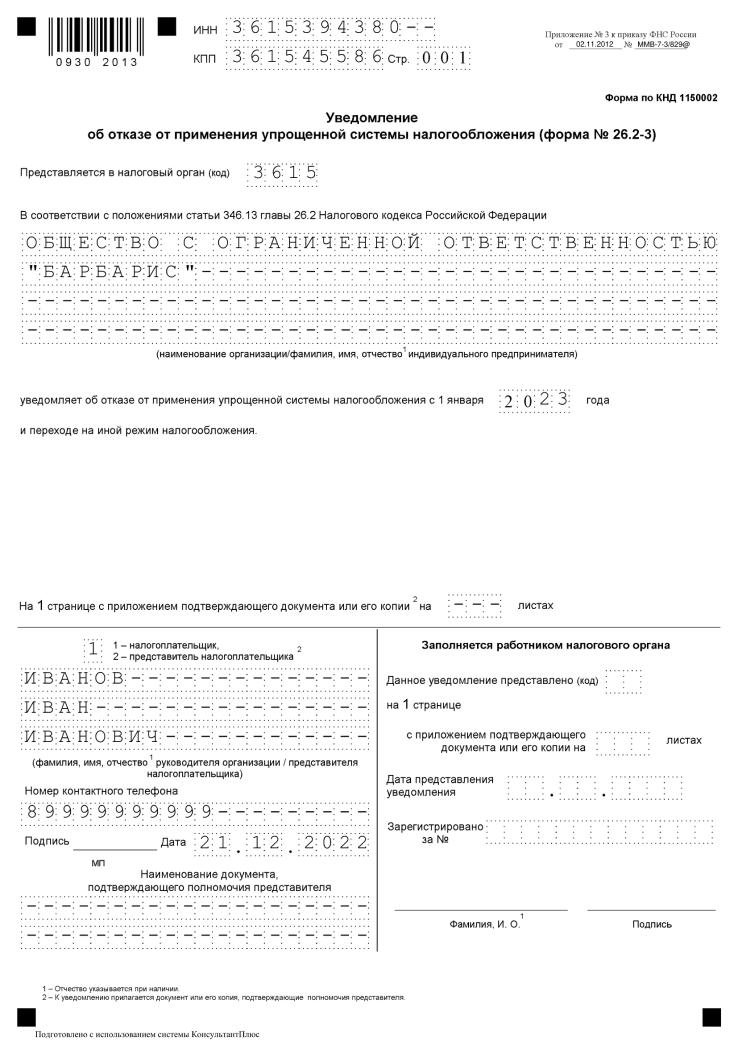

Уведомление по форме № 26.2-3

Если упрощенная система перестала удовлетворять вашему бизнесу, но при этом условия применения этого режима не нарушались, заполняется форма № 26.2-3. Однако отказаться от применения УСН можно только с начала нового года, поэтому уведомление должно быть подано не позже 15 января года перехода.

Например, 2022 год организация работала на УСН, тогда для перехода на другой режим уведомление надо подать не позже 15 января 2023 года (с учетом переноса даты с выходного дня – не позже 16 января).

Уведомление об отказе от УСН c 2023 года (форма № 26.2-3):

- бланк для заполнения;

- образец заполнения.

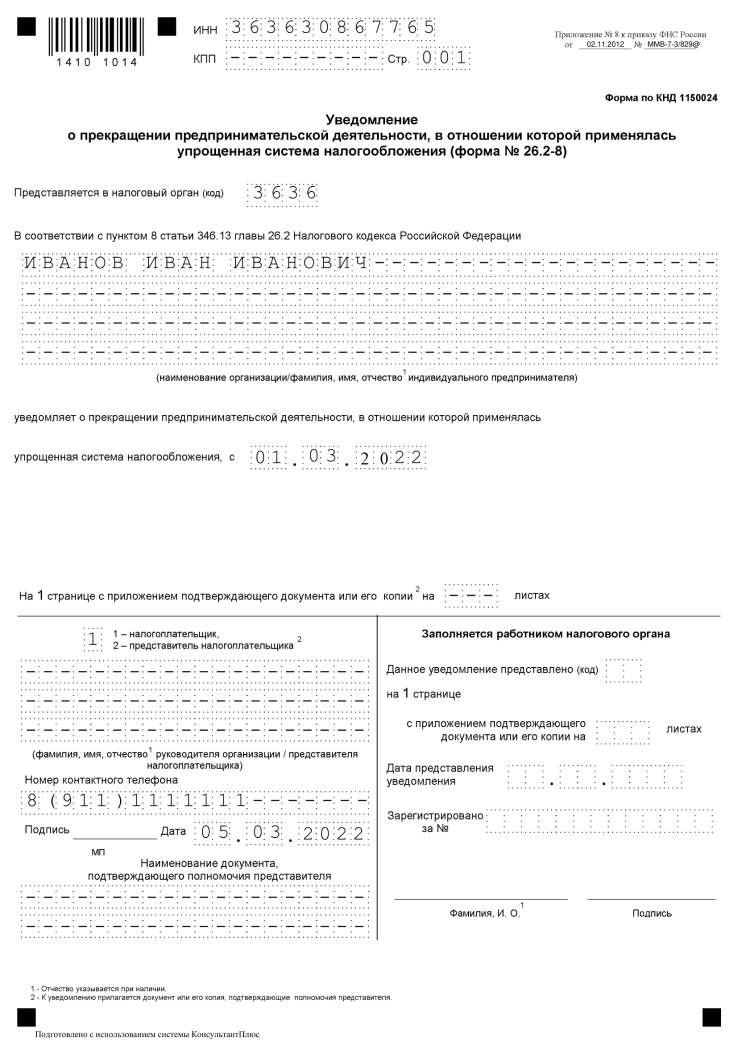

Уведомление по форме № 26.2-8

Форма № 26.2-8 называется «Уведомление о прекращении предпринимательской деятельности, в отношении которой применялась упрощенная система налогообложения».

В принципе, даже если вы прекратили бизнес на упрощенке, подавать уведомление об отказе от УСН необязательно. В таком случае надо продолжать отчитываться, подавая раз в год нулевую декларацию. Вполне возможно, что упрощенная система вам снова понадобится, тогда не придется заново подавать заявление по форме № 26.2-1.

Однако если речь идет об индивидуальном предпринимателе, который переходит на НПД, то отказ от УСН обязателен. Ведь если в течение 30 дней не отказаться от упрощенки, то регистрация плательщика налога на профессиональный доход будет аннулирована.

Строго говоря, для этой ситуации не подходит ни одна из форм приказа № ММВ-7-3/829@. При переходе на НПД не нарушаются условия применения УСН; перейти можно в любое время, а не только с 1 января нового года; часто ИП продолжает вести ту же деятельность, что и на упрощенной системе.

Тем не менее, налоговая служба не стала разрабатывать специальный бланк для перехода с УСН на НПД, а рекомендовала использовать форму № 26.2-8 (письмо ФНС от 26.12.2018 № СД-4-3/25577@).

Уведомление о прекращении предпринимательской деятельности на УСН (форма № 26.2-8):

- бланк для заполнения;

- образец заполнения.

А что делать, если индивидуальный предприниматель, работавший на УСН и перешедший на НПД, решил стать обычным самозанятым? В этом случае он теряет статус субъекта предпринимательской деятельности и применять упрощенный режим не может в принципе.

На этот вопрос ФНС ответила в письме от 23.11.2022 № СД-4-3/15780@. Из него следует, что если снятие с учета в качестве ИП произойдет в течение 30 дней после на НПД, то специально отказываться от УСН не надо.

Бланк рекомендован Приказом ФНС России от 02.11.2012 № ММВ-7-3/829@. Желательно Уведомление составить в 2-х экз., чтобы на своем экземпляре вы могли поставить отметку налогового органа о получении. При заполнении Уведомления вопросов не возникает. Главное в нем указать дату, с которой прекратилась деятельность на УСН субъекта.

Если налогоплательщик принял решение, что он не будет заниматься той деятельностью, по которой он применял УСН, то об этом он обязан уведомить налоговый орган. В этом случае подается Уведомление в свою налоговую инспекцию не позднее 15 рабочих дней с момента принятия такого решения.

Если несвоевременно будет подано Уведомление, то налоговый орган может применить штраф по ст. 126 НК РФ.

Статьи по теме

Нулевая декларация

Часто бывает, что расходы есть, а доходов нет, или нет никаких хозяйственных операций. И тут возникает вопрос: «Надо ли отчитываться при отсутствии деятельности в налоговую, в ПФР?» Ответ однозначный – обязаны отчитаться в соответствующие сроки, представив нулевые декларации или расчеты, чтобы не получить штраф. Разбираемся с нулевыми декларациями при различных системах налогообложения.

Изменения налогового законодательства в 2018 году

Важные изменения налогового законодательства уже вступили в силу с 1 января 2018 года, другие не менее важные вступят в течение года. Данные изменения повлияют на работу налоговой службы и, конечно, бухгалтеров. В статье пойдет речь об основных изменениях по налогам, сборам и страховым взносам.

Форма 26.2-8 утверждена приказом ФНС РФ от 02.11.2012 № ММВ-7-3/829. Ниже вы можете скачать бесплатно бланк формы и заполнить его с учетом своих данных.

Вам поможет

Образец заполнения формы 26.2-8 для ИП

Образец заполнения формы 26.2-8 для организаций

ФЕДЕРАЛЬНАЯ НАЛОГОВАЯ СЛУЖБА

ПРИКАЗ

от 2 ноября 2012 г. N ММВ-7-3/829@

ОБ УТВЕРЖДЕНИИ ФОРМ ДОКУМЕНТОВ ДЛЯ ПРИМЕНЕНИЯ УПРОЩЕННОЙ СИСТЕМЫ НАЛОГООБЛОЖЕНИЯ

(в ред. Приказа ФНС РФ от 23.09.2022 N ЕД-7-3/862@)

В связи с внесением Федеральным законом от 25 июня 2012 г. N 94-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации и отдельные законодательные акты Российской Федерации» (Собрание законодательства Российской Федерации, 2012, N 26, ст. 3447) изменений в статью 346.13 главы 26.2 Налогового кодекса Российской Федерации (Собрание законодательства Российской Федерации, 2000, N 32, ст. 3340; 2003, N 1, ст. 6; 2005, N 30 (ч. I), ст. 3112; 2007, N 1 (ч. I), ст. 31; 2007, N 23, ст. 2691; 2009, N 29, ст. 3641; 2010, N 31, ст. 4198; 2012, N 26, ст. 3447) приказываю:

1. Утвердить:

1.1. Рекомендуемую форму N 26.2-1 «Уведомление о переходе на упрощенную систему налогообложения» согласно приложению N 1 к настоящему приказу.

1.2. Рекомендуемую форму N 26.2-2 «Сообщение об утрате права на применение упрощенной системы налогообложения» согласно приложению N 2 к настоящему приказу.

1.3. Рекомендуемую форму N 26.2-3 «Уведомление об отказе от применения упрощенной системы налогообложения» согласно приложению N 3 к настоящему приказу.

1.4. Форму N 26.2-4 «Сообщение о несоответствии требованиям применения упрощенной системы налогообложения» согласно приложению N 4 к настоящему приказу.

1.5. Форму N 26.2-5 «Сообщение о нарушении сроков уведомления о переходе на упрощенную систему налогообложения» согласно приложению N 5 к настоящему приказу.

1.6. Рекомендуемую форму N 26.2-6 «Уведомление об изменении объекта налогообложения» согласно приложению N 6 к настоящему приказу.

1.7. Форму N 26.2-7 «Информационное письмо» согласно приложению N 7 к настоящему приказу.

1.8. Рекомендуемую форму N 26.2-8 «Уведомление о прекращении предпринимательской деятельности, в отношении которой применялась упрощенная система налогообложения» согласно приложению N 8 к настоящему приказу.

2. Управлениям Федеральной налоговой службы по субъектам Российской Федерации довести настоящий приказ до нижестоящих налоговых органов и налогоплательщиков.

3. Рекомендовать налогоплательщикам применять прилагаемые к настоящему приказу формы документов в практической работе.

4. Настоящий приказ вступает в силу с 1 января 2013 года, за исключением пункта 1.1 настоящего приказа.

5. Пункт 1.1 вступает в силу со дня издания настоящего приказа.

6. Признать утратившим силу приказ ФНС России от 13.04.2010 N ММВ-7-3/182@ «Об утверждении форм документов для применения упрощенной системы налогообложения» (далее — Приказ) с 1 января 2013 года, за исключением пункта 1.1 Приказа, который утрачивает силу со дня издания настоящего приказа.

7. Контроль за исполнением настоящего приказа возложить на заместителя руководителя Федеральной налоговой службы Д.В. Егорова.

Руководитель

Федеральной налоговой службы

М.В.МИШУСТИН

Приложение N 1

к приказу ФНС России

от _________ N _____

| ИНН <1> | |||||||||||||||||||||||||||||||

| 0360 | 3017 | КПП <1> | Стр. | 0 | 0 | 1 |

Форма по КНД 1150001

УВЕДОМЛЕНИЕ О ПЕРЕХОДЕ НА УПРОЩЕННУЮ СИСТЕМУ НАЛОГООБЛОЖЕНИЯ

(ФОРМА N 26.2-1)

| Представляется в налоговый орган (код) | Признак налогоплательщика (код) <*> | (выбирается из перечня, приведенного внизу листа) | |||||||||||||||||||||||||||||||||||||

| В соответствии с положениями статей 346.12 и 346.13 главы 26.2 Налогового кодекса Российской Федерации | |||||||||||||||||||||||||||||||||||||||

| (наименование организации/фамилия, имя, отчество <5> индивидуального предпринимателя) | |||||||||||||||||||||||||||||||||||||||

| переходит на упрощенную систему налогообложения | , | ||||||||||||||||||||||||||||||||||||||

| где: 1 — с 1 января | 2 | 0 | года, | 2 — с даты постановки на налоговый учет <3> | 3 — с | . | . | 2 | 0 | <4> | |||||||||||||||||||||||||||||

| В качестве объекта налогообложения выбраны | 1 — доходы, | ||||||||||||||||||||||||||||||||||||||

| 2 — доходы, уменьшенные на величину расходов | |||||||||||||||||||||||||||||||||||||||

| Год подачи уведомления о переходе на упрощенную систему налогообложения | 2 | 0 | |||||||||||||||||||||||||||||||||||||

| Получено доходов за девять месяцев года подачи уведомления | рублей <2> | ||||||||||||||||||||||||||||||||||||||

| Остаточная стоимость основных средств на 1 октября подачи уведомления составляет | |||||||||||||||||||||||||||||||||||||||

| На 1 странице с приложением подтверждающего документа или его копии <6> на | листах |

| Заполняется работником налогового органа | ||||||||||||||||||||||||||||||||||||

| 1 — | налогоплательщик | |||||||||||||||||||||||||||||||||||

| 2 — | представитель налогоплательщика <6> | Данное уведомление представлено | ||||||||||||||||||||||||||||||||||

| (код) | ||||||||||||||||||||||||||||||||||||

| на 1 странице | ||||||||||||||||||||||||||||||||||||

| с приложением подтверждающего документа или его копии на | ||||||||||||||||||||||||||||||||||||

| листах | ||||||||||||||||||||||||||||||||||||

| (фамилия, имя, отчество <5> руководителя организации/представителя налогоплательщика) | Дата представления уведомления | . | . | |||||||||||||||||||||||||||||||||

| Номер контактного телефона | ||||||||||||||||||||||||||||||||||||

| Зарегистрировано за N | ||||||||||||||||||||||||||||||||||||

| Подпись | Дата | . | . | |||||||||||||||||||||||||||||||||

| МП | ||||||||||||||||||||||||||||||||||||

| Наименование документа, | ||||||||||||||||||||||||||||||||||||

| подтверждающего полномочия представителя | Фамилия, И.О. <5> | Подпись | ||||||||||||||||||||||||||||||||||

|

<1>, <2> Сведения, отмеченные сносками 1 и 2, не заполняются налогоплательщиками, имеющими соответствующий код признака налогоплательщика. В незаполненных строках уведомления проставляется прочерк. |

||||||||||||||||||||||||||||||||||||

Приложение N 2

к приказу ФНС России

от _________ N _____

Форма по КНД 1150003

СООБЩЕНИЕ ОБ УТРАТЕ ПРАВА НА ПРИМЕНЕНИЕ УПРОЩЕННОЙ СИСТЕМЫ НАЛОГООБЛОЖЕНИЯ

(ФОРМА N 26.2-2)

| Представляется в налоговый орган (код) |

В соответствии с положениями статьи 346.13 главы 26.2 Налогового кодекса Российской Федерации

| (наименование организации/фамилия, имя, отчество <1> индивидуального предпринимателя) |

| сообщает о переходе с | . | . | 2 | 0 | на иной режим налогообложения в связи |

— с несоответствием требованиям, установленным пунктами 3 и 4 статьи 346.12 и пунктом 3 статьи 346.14 Налогового кодекса Российской Федерации, а именно:

| подпункта | пункта | статьи | 3 | 4 | 6 | . | Налогового кодекса Российской Федерации |

(указать соответствующие подпункты пункта 3, пункт 4 статьи 346.12, пункт 3 статьи 346.14 Налогового кодекса Российской Федерации)

| в течение | налогового (отчетного) периода <2> | 2 | 0 | года |

— с превышением ограничения, установленного пунктом 4 статьи 346.13 Налогового кодекса Российской Федерации,

| по сумме дохода, полученного по итогам | налогового (отчетного) периода <2> | 2 | 0 | года |

| На 1 странице с приложением подтверждающего документа или его копии <3> на | листах |

| Заполняется работником налогового органа | ||||||||||||||||||||||||||||||||||||

| 1 — | налогоплательщик, | |||||||||||||||||||||||||||||||||||

| 2 — | представитель налогоплательщика <3> | Данное уведомление представлено | ||||||||||||||||||||||||||||||||||

| (код) | ||||||||||||||||||||||||||||||||||||

| на 1 странице | ||||||||||||||||||||||||||||||||||||

| с приложением подтверждающего документа или его копии на | ||||||||||||||||||||||||||||||||||||

| листах | ||||||||||||||||||||||||||||||||||||

| Дата представления уведомления | . | . | ||||||||||||||||||||||||||||||||||

| (фамилия, имя, отчество <1> руководителя организации/представителя налогоплательщика) | ||||||||||||||||||||||||||||||||||||

| Номер контактного телефона | Зарегистрировано за N | |||||||||||||||||||||||||||||||||||

| Подпись | Дата | . | . | |||||||||||||||||||||||||||||||||

| МП | ||||||||||||||||||||||||||||||||||||

| Наименование документа, | ||||||||||||||||||||||||||||||||||||

| подтверждающего полномочия представителя | Фамилия, И.О. <1> | Подпись | ||||||||||||||||||||||||||||||||||

|

<1> Отчество указывается при наличии. |

||||||||||||||||||||||||||||||||||||

Приложение N 3

к приказу ФНС России

от _________ N _____

| ИНН | |||||||||||||||||||||||||||||||

| 0930 | 2013 | КПП | Стр. | 0 | 0 | 1 |

Форма по КНД 1150002

УВЕДОМЛЕНИЕ ОБ ОТКАЗЕ ОТ ПРИМЕНЕНИЯ УПРОЩЕННОЙ СИСТЕМЫ НАЛОГООБЛОЖЕНИЯ

(ФОРМА N 26.2-3)

| Представляется в налоговый орган (код) |

В соответствии с положениями статьи 346.13 главы 26.2 Налогового кодекса Российской Федерации

| (наименование организации/фамилия, имя, отчество <1> индивидуального предпринимателя) |

уведомляет об отказе от применения упрощенной системы налогообложения

| с 1 января | 2 | 0 | года и переходе на иной режим налогообложения. |

| На 1 странице с приложением подтверждающего документа или его копии <2> на | листах |

| Заполняется работником налогового органа | ||||||||||||||||||||||||||||||||||||

| 1 — | налогоплательщик, | |||||||||||||||||||||||||||||||||||

| 2 — | представитель налогоплательщика <2> | Данное уведомление представлено | ||||||||||||||||||||||||||||||||||

| (код) | ||||||||||||||||||||||||||||||||||||

| на 1 странице | ||||||||||||||||||||||||||||||||||||

| с приложением подтверждающего документа или его копии на | ||||||||||||||||||||||||||||||||||||

| листах | ||||||||||||||||||||||||||||||||||||

| Дата представления уведомления | . | . | ||||||||||||||||||||||||||||||||||

| (фамилия, имя, отчество <1> руководителя организации/представителя налогоплательщика) | ||||||||||||||||||||||||||||||||||||

| Номер контактного телефона | Зарегистрировано за N | |||||||||||||||||||||||||||||||||||

| Подпись | Дата | . | . | |||||||||||||||||||||||||||||||||

| МП | ||||||||||||||||||||||||||||||||||||

| Наименование документа, | ||||||||||||||||||||||||||||||||||||

| подтверждающего полномочия представителя | Фамилия, И.О. <1> | Подпись | ||||||||||||||||||||||||||||||||||

|

<1> Отчество указывается при наличии. |

||||||||||||||||||||||||||||||||||||

Приложение N 4

к приказу ФНС России

от _________ N _____

Форма по КНД 1125019

___________________________

(наименование

налогового органа)

___________________________

(код налогового органа)

___________________________

(штамп налогового органа)

СООБЩЕНИЕ

О НЕСООТВЕТСТВИИ ТРЕБОВАНИЯМ ПРИМЕНЕНИЯ УПРОЩЕННОЙ

СИСТЕМЫ НАЛОГООБЛОЖЕНИЯ (ФОРМА N 26.2-4) <1>

(в ред. Приказа ФНС РФ от 23.09.2022 N ЕД-7-3/862@)

от "__" ________ 20__ г. N ___

__________________________________________________________________

(наименование налогового органа)

сообщает, что ____________________________________________________

(наименование организации, ИНН/КПП,

__________________________________________________________________

фамилия, имя, отчество <2> индивидуального предпринимателя, ИНН)

превышено ограничение для применения упрощенной системы

налогообложения, установленное пунктом 4 статьи 346.13 Налогового

кодекса Российской Федерации (далее - НК РФ), по сумме дохода,

полученного по итогам _____ налогового (отчетного) периода ____

года;

допущено несоответствие для применений упрощенной системы

налогообложения требованию, установленному подпунктом ___ пункта

___ статьи ___ НК РФ в течение ___ налогового (отчетного) периода

____ года.

Одновременно сообщаем, что в соответствии с пунктом 4 статьи

346.13 НК РФ, если по итогам отчетного (налогового) периода доходы

налогоплательщика, определяемые в соответствии со статьей 346.15 и

с подпунктами 1 и 3 пункта 1 статьи 346.25 НК РФ, превысили 200

млн. рублей (с учетом индексации на коэффициент - дефлятор) и

(или) в течение отчетного (налогового) периода допущено

несоответствие требованиям, установленным пунктом 3 статьи 346.12

и пунктом 3 статьи 346.14 НК РФ, и (или) средняя численность

работников налогоплательщика превысила ограничение, установленное

подпунктом 15 пункта 3 статьи 346.12 НК РФ, более чем на 30

человек, такой налогоплательщик считается утратившим право на

применение упрощенной системы налогообложения с начала того

квартала, в котором допущены указанные превышения доходов

налогоплательщика и (или) средней численности его работников и

(или) несоответствие указанным требованиям.

В случае, если налогоплательщик применяет одновременно упрощенную

систему налогообложения и патентную систему налогообложения, при

определении величины доходов от реализации для целей соблюдения

ограничения, установленного пунктом 4 статьи 346.13 НК РФ,

учитываются доходы по обоим указанным специальным налоговым

режимам.

При этом суммы налогов, подлежащих уплате при использовании иного

режима налогообложения, исчисляются и уплачиваются в порядке,

предусмотренном законодательством Российской Федерации о налогах и

сборах для вновь созданных организаций или вновь

зарегистрированных индивидуальных предпринимателей. При этом

налогоплательщики не уплачивают пени и штрафы за несвоевременную

уплату ежемесячных платежей в течение того квартала, в котором эти

налогоплательщики перешли на иной режим налогообложения.

Согласно пункту 5 статьи 346.13 НК РФ налогоплательщик обязан

сообщить в налоговый орган о переходе на иной режим

налогообложения, осуществленном в соответствии с пунктом 4 статьи

345.13 НК РФ, в течение 15 календарных дней по истечении отчетного

(налогового) периода.

<1> Бланк сообщения заполняется в двух экземплярах. Один экземпляр

сообщения выдается (направляется по почте или в электронной форме

по ТКС либо через личный кабинет налогоплательщика)

налогоплательщику или его уполномоченному представителю.

<2> Отчество указывается при наличии.

Приложение N 5

к приказу ФНС России

от __________ N ____

Форма по КНД 1125020

___________________________

(наименование

налогового органа)

___________________________

(код налогового органа)

___________________________

(штамп налогового органа)

СООБЩЕНИЕ

О НАРУШЕНИИ СРОКОВ УВЕДОМЛЕНИЯ О ПЕРЕХОДЕ НА УПРОЩЕННУЮ

СИСТЕМУ НАЛОГООБЛОЖЕНИЯ (ФОРМА N 26.2-5) <1>

(в ред. Приказа ФНС РФ от 23.09.2022 N ЕД-7-3/862@)

от "__" ________ 20__ г. N ___

_________________________________________________________________,

(наименование налогового органа)

получив "__" ____________ 20__ г. уведомление о переходе на

упрощенную систему налогообложения от ____________________________

(дата и наименование

__________________________________________________________________

организации, ИНН/КПП, фамилия, имя, отчество <2>

индивидуального предпринимателя, ИНН)

от "__" ______ 20__ г., сообщает о нарушении сроков, установленных

пунктами 1 и 2 статьи 346.13 <*> Налогового кодекса Российской

Федерации (далее - НК РФ).

В соответствии с подпунктом 19 пункта 3 статьи 346.12 НК РФ

организации и индивидуальные предприниматели, не уведомившие о

переходе на упрощенную систему налогообложения в сроки,

установленные пунктами 1 и 2 статьи 346.13 НК РФ, не вправе

применять упрощенную систему налогообложения.

<1> Бланк сообщения заполняется в двух экземплярах. Один экземпляр

сообщения выдается (направляется по почте или в электронной форме

по ТКС либо через личный кабинет налогоплательщика)

налогоплательщику или его уполномоченному представителю.

<2> Отчество при наличии.

<*> Пунктом 1 статьи 346.13 НК РФ установлен срок подачи

уведомления для налогоплательщиков, переходящих с иных режимов

налогообложения, не позднее 31 декабря календарного года,

предшествующего календарному году, начиная с которого они

переходят на упрощенную систему налогообложения.

<*> Пунктом 2 статьи 346.13 НК РФ для вновь созданных организаций

и вновь зарегистрированных индивидуальных предпринимателей

установлен срок подачи уведомления не позднее 30 календарных дней

с даты постановки на учет в налоговом органе, указанной в

свидетельстве о постановке на учет в налоговом органе.

Приложение N 6

к приказу ФНС России

от __________ N ____

| ИНН | |||||||||||||||||||||||||||||||

| 1060 | 2010 | КПП | Стр. | 0 | 0 | 1 |

Форма по КНД 1150016

УВЕДОМЛЕНИЕ ОБ ИЗМЕНЕНИИ ОБЪЕКТА НАЛОГООБЛОЖЕНИЯ

(ФОРМА N 26.2-6)

| Представляется в налоговый орган (код) |

В соответствии с пунктом 2 статьи 346.14 главы 26.2 Налогового кодекса Российской Федерации

| (наименование организации/фамилия, имя, отчество <1> индивидуального предпринимателя) |

| уведомляет об изменении объекта налогообложения с 1 января | 2 | 0 | года |

| В качестве объекта налогообложения выбраны | 1 — доходы | |

| 2 — доходы, уменьшенные на величину расходов |

| На 1 странице с приложением подтверждающего документа или его копии <2> на | листах |

| Заполняется работником налогового органа | ||||||||||||||||||||||||||||||||||||

| 1 — | налогоплательщик, | |||||||||||||||||||||||||||||||||||

| 2 — | представитель налогоплательщика <2> | Данное уведомление представлено | ||||||||||||||||||||||||||||||||||

| (код) | ||||||||||||||||||||||||||||||||||||

| на 1 странице | ||||||||||||||||||||||||||||||||||||

| с приложением подтверждающего документа или его копии на | ||||||||||||||||||||||||||||||||||||

| листах | ||||||||||||||||||||||||||||||||||||

| Дата представления уведомления | . | . | ||||||||||||||||||||||||||||||||||

| (фамилия, имя, отчество <1> руководителя организации/представителя налогоплательщика) | ||||||||||||||||||||||||||||||||||||

| Номер контактного телефона | Зарегистрировано за N | |||||||||||||||||||||||||||||||||||

| Подпись | Дата | . | . | |||||||||||||||||||||||||||||||||

| МП | ||||||||||||||||||||||||||||||||||||

| Наименование документа, | ||||||||||||||||||||||||||||||||||||

| подтверждающего полномочия представителя | Фамилия, И.О. <1> | Подпись | ||||||||||||||||||||||||||||||||||

|

<1> Отчество указывается при наличии. |

||||||||||||||||||||||||||||||||||||

Приложение N 7

к приказу ФНС России

от _________ N _____

Форма по КНД 1125021

Инспекция Федеральной

налоговой службы

___________________________

(код налогового органа)

___________________________

(штамп налогового органа)

Информационное письмо (ФОРМА N 26.2-7) <1>

от "__" _________ 20__ г. N ____

Инспекция Федеральной налоговой службы _________________________

__________________________________________________________________

(наименование налогового органа)

в соответствии с подпунктом 4 пункта 1 статьи 32 Налогового

кодекса Российской Федерации на запрос

__________________________________________________________________

(наименование организации в родительном падеже, ИНН/КПП, __________________________________________________________________

фамилия, имя, отчество <2> индивидуального предпринимателя

в родительном падеже, ИНН)

от "__" _________ 20__ г., N ___ сообщает, что указанным

налогоплательщиком "__" ____________ 20__ г. подано заявление о

переходе на упрощенную систему

представлены(а) <3>/

налогообложения с "__" ________ 20__ г. и ------------------------

(ненужное

не представлены(а) <4>

-------------------------- налоговые(ая) декларации(ия) по налогу,

зачеркнуть)

уплачиваемому в связи с применением упрощенной системы

налогообложения, за ___________________ <5> годы (год).

Руководитель (заместитель руководителя)

Инспекции Федеральной налоговой службы

__________________________________ ___________ ___________________

(наименование налогового органа) (подпись) (фамилия, инициалы)

М.П.

<1> Бланк информационного письма заполняется в двух экземплярах.

Один экземпляр сообщения выдается (направляется по почте или в

электронном виде по ТКС) налогоплательщику или его уполномоченному

представителю.

<2> Отчество при наличии.

<3> Указывается, если налогоплательщиком представлены(а)

налоговые(ая) декларации(ия) по налогу, уплачиваемому в связи с

применением упрощенной системы налогообложения, по итогам

налоговых(ого) периодов(а).

<4> Указывается, если налогоплательщиком по истечении

налоговых(ого) периодов(а) налоговые(ая) декларации(ия) по налогу,

уплачиваемому в связи с применением упрощенной системы

налогообложения, не представлены(а).

<5> Не заполняется (за исключением случаев, предусмотренных в

сноске 3), если срок представления налоговой декларации по налогу,

уплачиваемому в связи с применением упрощенной системы

налогообложения, не наступил:

- для налогоплательщика-организации не 31 марта года, следующего

за годом, в котором он подал заявление;

- для налогоплательщика - индивидуального предпринимателя 30

апреля года, следующего за годом, в котором он подал заявление.

Приложение N 8

к приказу ФНС России

от __________ N ____

Форма по КНД 1150024

УВЕДОМЛЕНИЕ О ПРЕКРАЩЕНИИ ПРЕДПРИНИМАТЕЛЬСКОЙ ДЕЯТЕЛЬНОСТИ, В ОТНОШЕНИИ КОТОРОЙ ПРИМЕНЯЛАСЬ УПРОЩЕННАЯ СХЕМА НАЛОГООБЛОЖЕНИЯ

(ФОРМА N 26.2-8)

| Представляется в налоговый орган (код) |

В соответствии с пунктом 8 статьи 346.13 главы 26.2 Налогового кодекса Российской Федерации

| (наименование организации/фамилия, имя, отчество <1> индивидуального предпринимателя) |

уведомляет о прекращении предпринимательской деятельности, в отношении которой

| применялась упрощенная система налогообложения, с | . | . | 2 | 0 |

| На 1 странице с приложением подтверждающего документа или его копии <2> на | листах |

| Заполняется работником налогового органа | ||||||||||||||||||||||||||||||||||||

| 1 — | налогоплательщик | |||||||||||||||||||||||||||||||||||

| 2 — | представитель налогоплательщика <2> | Данное уведомление представлено | ||||||||||||||||||||||||||||||||||

| (код) | ||||||||||||||||||||||||||||||||||||

| на 1 странице | ||||||||||||||||||||||||||||||||||||

| с приложением подтверждающего документа или его копии на | ||||||||||||||||||||||||||||||||||||

| листах | ||||||||||||||||||||||||||||||||||||

| Дата представления уведомления | . | . | ||||||||||||||||||||||||||||||||||

| (фамилия, имя, отчество <1> руководителя организации/представителя налогоплательщика) | ||||||||||||||||||||||||||||||||||||

| Номер контактного телефона | Зарегистрировано за N | |||||||||||||||||||||||||||||||||||

| Подпись | Дата | . | . | |||||||||||||||||||||||||||||||||

| МП | ||||||||||||||||||||||||||||||||||||

| Наименование документа, | ||||||||||||||||||||||||||||||||||||

| подтверждающего полномочия представителя | Фамилия, И.О. <1> | Подпись | ||||||||||||||||||||||||||||||||||

|

<1> Отчество указывается при наличии. |

||||||||||||||||||||||||||||||||||||

Бланки специальных режимов налогообложения (УСН, ЕНВД, ЕСХН)

Главная / Бланки / Бланки спецрежимы

| Код: | Название документов: | Дата ввода: |

| 26.1-1 (КНД 1150007) | Заявление о переходе на систему налогообложения для сельскохозяйственных товаропроизводителейФорма 26.1-1 | Май 2010 |

| 26.1-3 (КНД 1150008) | Уведомление об отказе от применения системы налогообложения для сельскохозяйственных товаропроизводителей. Форма 26.1-3 | Май 2010 |

| 26.2-1 (КНД 1150001) | Уведомление о переходе на упрощенную систему налогообложения. Форма 26.2-1 | Ноябрь 2012 |

| 26.2-2 (КНД 1150003) | Сообщение об утрате права на применение упрощенной системы налогообложения | Май 2011 |

| 26.2-3 (КНД 1150002) | Уведомление об отказе от применения упрощенной системы налогообложения. Форма 26.2-3 | Январь 2013 |

| 26.2-6 (КНД 1150016) | Уведомление об изменении объекта налогообложения. Форма 26.2-6 | Январь 2013 |

| 26.2-8 (КНД 1150024) | Уведомление о прекращении предпринимательской деятельности, в отношении которой применялась упрощенная система налогообложения. Форма 26.2-8 | Январь 2013 |

| 26.5-1 (КНД 1150010) | Заявление на получение патента. Форма 26.5-1 2016 года | Январь 2016 |

| 26.5-1 (КНД 1150010) | Заявление на получение патента для ИП применяющих пониженную налоговую ставку. Форма 26.5-1 2016 года | Январь 2016 |

| 26.5-3 (КНД 1150025) | Заявление об утрате права на применение патентной системы налогообложения. Форма 26.5-3 | Август 2014 |

| 26.5-4 (КНД 1150026) | Заявление о прекращении предпринимательской деятельности, в отношении которой применялась патентная система налогообложения. Форма 26.5-4 | Январь 2013 |

| ЕНВД-1 (КНД 1111022) | Заявление о постановке на учет организации — налогоплательщика единого налога на вмененный доход в налоговом органе по месту осуществления предпринимательской деятельности, подлежащей налогообложению единым налогом на вмененный доход. Форма ЕНВД-1 | Январь 2013 |

| ЕНВД-2 (КНД 1112012) | Заявление о постановке на учет индивидуального предпринимателя — налогоплательщика единого налога на вмененный доход в налоговом органе по месту осуществления предпринимательской деятельности, подлежащей налогообложению единым налогом на вмененный доход | Март 2013 |

| ЕНВД-3 | Заявление о снятии с учета организации в качестве налогоплательщика единого налога на вмененный доход для отдельных видов деятельности | Март 2013 |

| ЕНВД-4 (КНД 1112017) | Заявление о снятии с учета индивидуального предпринимателя в качестве налогоплательщика единого налога на вмененный доход для отдельных видов деятельности. Форма ЕНВД-4 | Март 2013 |

| Книга учета доходов индивидуальных предпринимателей, применяющих патентную систему налогообложения | Январь 2013 | |

| Книга учета доходов и расходов и хозяйственных операций индивидуального предпринимателя | Январь 2013 | |

| Книга учета доходов и расходов организаций и индивидуальных предпринимателей, применяющих упрощенную систему налогообложения | Январь 2013 | |

| Книга учета доходов и расходов индивидуальных предпринимателей, применяющих систему налогообложения для сельскохозяйственных товаропроизводителей (единый сельскохозяйственный налог) | Январь 2009 |

(0)

Добавить