Содержание

- Какое заявление надо подать для отказа от упрощенной системы

- Уведомление по форме № 26.2-2

- Уведомление по форме № 26.2-3

- Уведомление по форме № 26.2-8

УСН – это льготный налоговый режим, для перехода на который надо подать заявление по форме № 26.2-1. Если окажется, что упрощенный режим перестал удовлетворять целям или масштабу бизнеса, от него надо отказаться, сообщив об этом в ИФНС.

Какими могут быть причины, побудившие отказаться от УСН?

- Во-первых, нарушение условий работы, перечисленных в статьях 346.12 и 346.13 НК РФ: превышение лимитов по доходам или численности, открытие филиала, начало запрещенного для УСН вида деятельности, вхождение в ООО участника-юрлица с долей более 25% и др.

- Во-вторых, необходимость работы с НДС для предоставления контрагенту вычета по этому налогу.

- В-третьих, переход ИП на режим НПД, где не надо платить страховые взносы за себя.

- В-четвертых, прекращение деятельности, которая велась в рамках УСН.

Какое заявление надо подать для отказа от упрощенной системы

Все виды заявлений для УСН утверждены приказом ФНС от 02.11.2012 № ММВ-7-3/829@. В зависимости от причин отказа выбирают один из трех видов уведомлений:

- форма № 26.2-2 (КНД 1150003) – при несоблюдении требований применения УСН;

- форма № 26.2-3 (КНД 1150002) – для добровольного перехода с упрощенки на другую систему налогообложения;

- форма № 26.2-8 (КНД 1150024) – в случае прекращения деятельности, в отношении которой применялась УСН.

Обратите внимание: если вам необходимо просто поменять объект налогообложения, например, работали на УСН Доходы, а теперь выгоднее УСН Доходы минус расходы, то отказываться от упрощенки не надо. Для этого используется специальное уведомление по форме № 26.2-6. Однако право сменить объект налогообложения возникает только с начала нового года, поэтому подать уведомление необходимо не позже 31 декабря текущего года.

Подать уведомление можно в любую ИФНС, а не только в ту инспекцию, где плательщик УСН стоит на учете. Об этом ФНС сообщила в письме от 24.11.21 № СД-4-3/16373@.

Теперь разберемся, как заполнять уведомления для каждой рассмотренной ситуации.

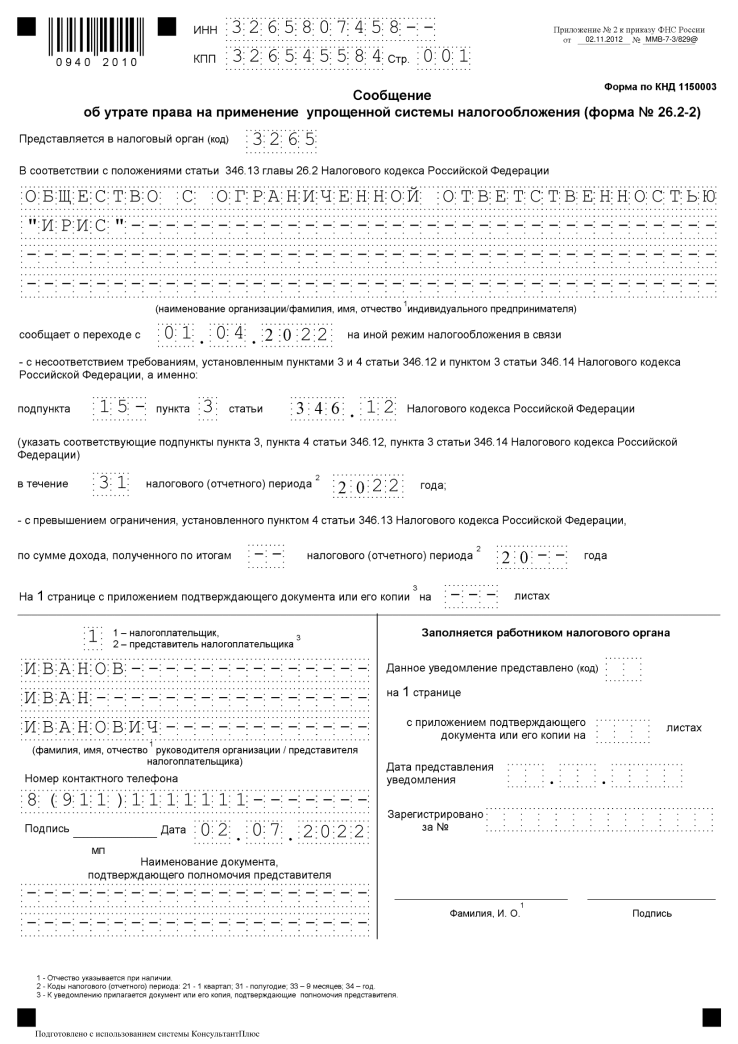

Уведомление по форме № 26.2-2

Если окажется, что организация или ИП нарушили условия применения упрощенной системы, об этом надо сообщить в ИФНС. Срок – в течение 15 дней после отчетного или налогового периода, когда оно было допущено.

В уведомлении надо указать статью, пункт и подпункт, где приводится нарушенная норма. Приводим бланк и образец формы № 26.2-2:

- бланк для заполнения;

- образец заполнения.

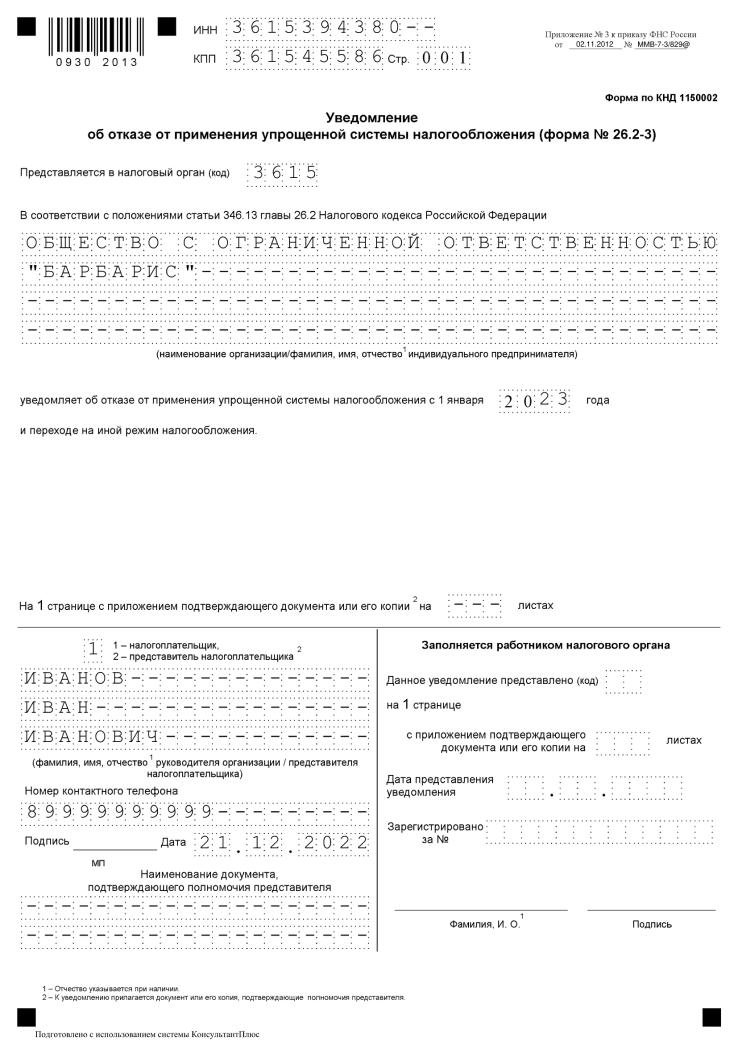

Уведомление по форме № 26.2-3

Если упрощенная система перестала удовлетворять вашему бизнесу, но при этом условия применения этого режима не нарушались, заполняется форма № 26.2-3. Однако отказаться от применения УСН можно только с начала нового года, поэтому уведомление должно быть подано не позже 15 января года перехода.

Например, 2022 год организация работала на УСН, тогда для перехода на другой режим уведомление надо подать не позже 15 января 2023 года (с учетом переноса даты с выходного дня – не позже 16 января).

Уведомление об отказе от УСН c 2023 года (форма № 26.2-3):

- бланк для заполнения;

- образец заполнения.

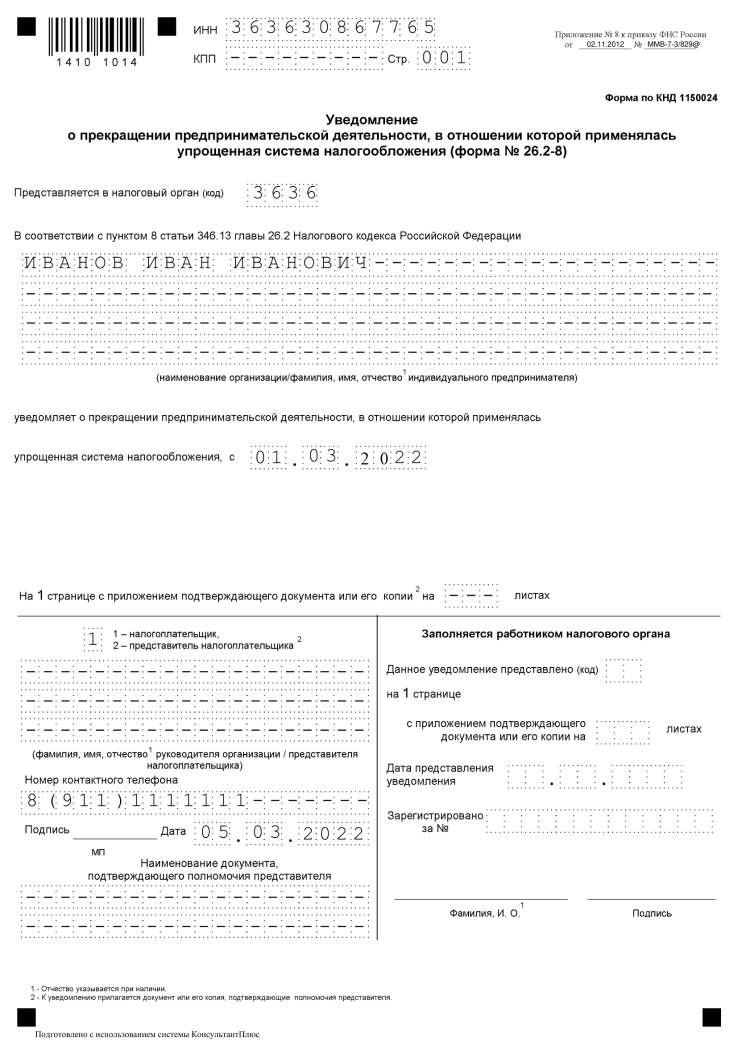

Уведомление по форме № 26.2-8

Форма № 26.2-8 называется «Уведомление о прекращении предпринимательской деятельности, в отношении которой применялась упрощенная система налогообложения».

В принципе, даже если вы прекратили бизнес на упрощенке, подавать уведомление об отказе от УСН необязательно. В таком случае надо продолжать отчитываться, подавая раз в год нулевую декларацию. Вполне возможно, что упрощенная система вам снова понадобится, тогда не придется заново подавать заявление по форме № 26.2-1.

Однако если речь идет об индивидуальном предпринимателе, который переходит на НПД, то отказ от УСН обязателен. Ведь если в течение 30 дней не отказаться от упрощенки, то регистрация плательщика налога на профессиональный доход будет аннулирована.

Строго говоря, для этой ситуации не подходит ни одна из форм приказа № ММВ-7-3/829@. При переходе на НПД не нарушаются условия применения УСН; перейти можно в любое время, а не только с 1 января нового года; часто ИП продолжает вести ту же деятельность, что и на упрощенной системе.

Тем не менее, налоговая служба не стала разрабатывать специальный бланк для перехода с УСН на НПД, а рекомендовала использовать форму № 26.2-8 (письмо ФНС от 26.12.2018 № СД-4-3/25577@).

Уведомление о прекращении предпринимательской деятельности на УСН (форма № 26.2-8):

- бланк для заполнения;

- образец заполнения.

А что делать, если индивидуальный предприниматель, работавший на УСН и перешедший на НПД, решил стать обычным самозанятым? В этом случае он теряет статус субъекта предпринимательской деятельности и применять упрощенный режим не может в принципе.

На этот вопрос ФНС ответила в письме от 23.11.2022 № СД-4-3/15780@. Из него следует, что если снятие с учета в качестве ИП произойдет в течение 30 дней после на НПД, то специально отказываться от УСН не надо.

Мобилизованным лицам и организациям, в которых мобилизованное лицо на дату его призыва является единственным учредителем (участником) организации и одновременно осуществляет полномочия единоличного исполнительного органа, продлены сроки представления отдельных форм налоговой отчетности.

Применяется — с 1 января 2013 года

Рекомендована — Приказом ФНС России от 02.11.2012 N ММВ-7-3/829@

Срок подачи — не позднее 15 января года, в котором налогоплательщик предполагает перейти на иной режим налогообложения

Скачать форму уведомления об отказе от применения упрощенной системы налогообложения (форма N 26.2-3):

— в TIF (данный TIF-шаблон рекомендован ФНС России и размещен на сайте АО «ГНИВЦ» www.gnivc.ru)

— в PDF (данная машиночитаемая форма подготовлена на основании TIF-шаблона АО «ГНИВЦ» и доступна для заполнения в программе Adobe Reader (программа размещена на сайте www.adobe.com))

Образец заполнения уведомления об отказе от применения упрощенной системы налогообложения (форма N 26.2-3) >>>

Материал по заполнению уведомления об отказе от применения упрощенной системы налогообложения (форма N 26.2-3):

— Типовая ситуация: Как перейти с УСН на ОСН

— Готовое решение: Как заполнить и подать уведомление об отказе от УСН

— «Упрощенка 6%: Практическое пособие для малых предприятий» (6-е издание, переработанное и дополненное) (Карсетская Е.В.) («АйСи Групп», 2019)

—————————————-

Все налогоплательщики, которые применяют УСН, имеют право добровольно перейти на иную систему налогообложения. Для этого они должны подать в налоговую службу по месту их регистрации соответствующее уведомление. Форма такого уведомления об отказе от применения упрощенной системы налогообложения утверждена ФНС N26.2-3. Уведомление подается с начала года, не позднее 15 января. Заполнить бланк можно вручную либо машиночитаемым способом. Предоставляется лично заявителем или отправляется средствами почтовой связи с уведомлением о вручении.

Бланк формы состоит из одного листа формата А-4. При его заполнении необходимо указать индивидуальный номер предпринимателя или код ОКПО предприятия и код налоговой организации. Далее следует полное название фирмы или фамилия, имя и отчество (при наличии). Следует написать год, с которого субъект отказывается применять УСН.

В специальной графе проставляется код, соответствующий сведениям о том, кто подает данный документ (1 или 2) — сам налогоплательщик или его представитель. Также указываются данные о руководителе организации или ИП, либо представителе. В случае предоставления документа представителем требуется указать документ, на основании которого он производит данные действия и приложить его (копию) к уведомлению. В конце формы ставится подпись заявителя и вписываются контактные телефоны.

Определенные графы заполняются работником налоговой службы с указанием фамилии и после документ заверяется подписью. После подачи уведомления, субъект уже не вправе изменить данное решение, так как законодательно отзыв уведомления не предусматривается.

Бланк рекомендован Приказом ФНС России от 02.11.2012 № ММВ-7-3/829@. Желательно Уведомление составить в 2-х экз., чтобы на своем экземпляре вы могли поставить отметку налогового органа о получении. Бланк формы состоит из одного листа формата А-4. При заполнении не возникает вопросов. Главное указать год, с которого субъект отказывается применять УСН.

Все налогоплательщики, которые применяют УСН, имеют право добровольно перейти на иную систему налогообложения, заполнив Уведомление. Срок подачи Уведомления не позднее 15 января.

Статьи по теме

Нулевая декларация

Часто бывает, что расходы есть, а доходов нет, или нет никаких хозяйственных операций. И тут возникает вопрос: «Надо ли отчитываться при отсутствии деятельности в налоговую, в ПФР?» Ответ однозначный – обязаны отчитаться в соответствующие сроки, представив нулевые декларации или расчеты, чтобы не получить штраф. Разбираемся с нулевыми декларациями при различных системах налогообложения.

Изменения налогового законодательства в 2018 году

Важные изменения налогового законодательства уже вступили в силу с 1 января 2018 года, другие не менее важные вступят в течение года. Данные изменения повлияют на работу налоговой службы и, конечно, бухгалтеров. В статье пойдет речь об основных изменениях по налогам, сборам и страховым взносам.