Форму 26.2-1 (КНД 1150001) заполняют индивидуальные преприниматели и юридические лица, которые изъявили желание платить налог по спецрежиму. Бланк заполняется для вновь зарегистрированных компаний или ИП, а также в связи с переходом, например, с общей системы. В разных ситуациях свои тонкости заполнения.

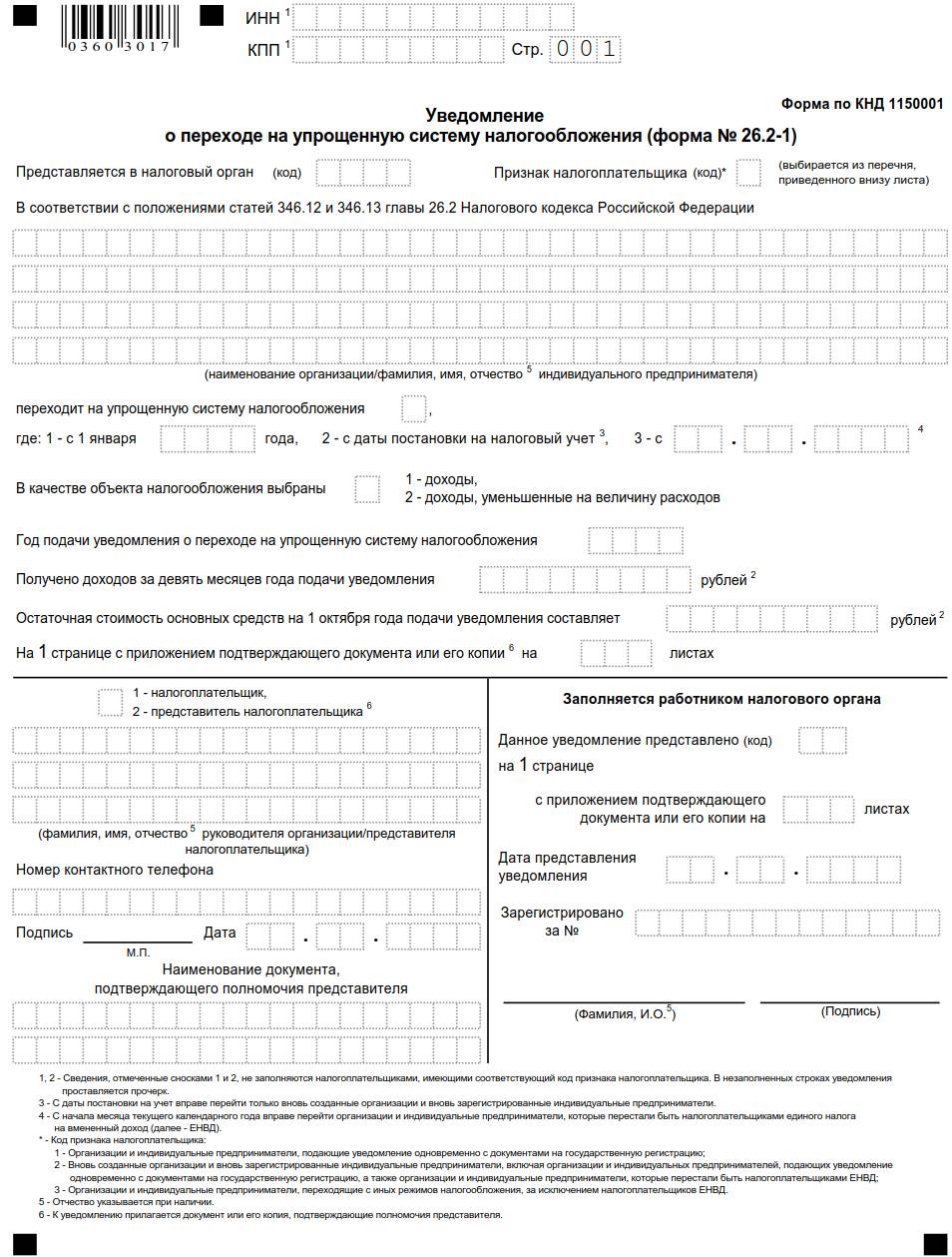

Бланк формы 26.2-1 (КНД 1150001)

О том, что компания решила применять упрощенное налогообложение, необходимо обязательно уведомить налоговую инспекцию. Если этого не сделать, то ИФНС посчитает, что перехода не было, и доначислит налоги, предусмотренные обычной системой налогообложения: НДС, налоги на имущество, прибыль и НДФЛ. Для этого придется заполнить и подать в инспекцию специальный бланк уведомления о применении УСН.

Действующая форма КНД 1150001 со штрих-кодом и правила заполнения формы 1150001 на 2022 год утверждены Приказом ФНС от 02.11.2012 № ММВ-7-3/829@. Бланк уведомления един и для организаций, и для индивидуальных предпринимателей. Заполнив бланк КНД 1150001 (то же самое, что упрощенная система налогообложения 26.2-1), вы тем самым изъявили желание платить налоги по ставкам 6 или 15 % в зависимости от налоговой базы.

В какие сроки подается КНД 1150001 о переходе на УСН

Компания вправе принять решение применять упрощенную систему налогообложения в любой момент со дня регистрации.

Допускается возможность перейти на упрощенку с другого режима уже в процессе деятельности. Но сменится система налогообложения не в день подачи заявления, а только с начала следующего года. Делать это целесообразно в начале декабря.

Во всех этих случаях заполняется один и тот же бланк уведомления о применении УСН.

| Причина перехода на УСН | В какой срок подать уведомление |

|---|---|

| Применение с момента регистрации | Не более 30 календарных дней со дня регистрации ИП или организации |

| Переход с ОСН или иной системы | Не позднее 31 декабря предшествующего года |

Не перепутайте формы! Если вместо уведомления 26.2-6 отправили 26.2-1, то это является ошибкой, и ИФНС вправе не перевести юрлицо или ИП на новый объект обложения. Необходимо успеть направить исправленный документ до 31 декабря текущего года, чтобы изменения вступили в силу в следующем. Налоговики обязаны принять то уведомление, которое получено позже (Письмо Минфина России от 16.01.2015 № 03-11-06/2/813).

Заполняем уведомление по КНД 1150001 при подаче документов на регистрацию

Заполнение достаточно простое. Подробные правила, как заполнить уведомление о переходе на УСН по форме 26.2-1, приведены внизу бланка. И для организаций, и для предпринимателей они одинаковы.

Бланк по КНД 1150001 состоит из одного листа, в нем необходимо указать такие данные:

- ИНН (для организаций заполняется еще и КПП). Если каких-то данных для заполнения нет (например, КПП у ИП), то в соответствующей строке проставляются прочерки;

- код налоговой инспекции, в которую подается форма;

- развернутое наименование организации или ФИО предпринимателя.

Если документ о переходе на УСН подается при регистрации организации или ИП, то заполняются еще два поля:

- в строке «Признак налогоплательщика» надо проставить 1 или 2 (исходя из комментария к форме внизу листа);

- в строке «Переходит на упрощенную систему налогообложения» — 2.

Выбранный объект налогообложения: указывается 1, если выбрана база «Доходы», и 2, если выбрана база «Доходы минус расходы».

В строку «Год подачи» вписывают текущий год. Данные о доходах и стоимости основных средств не указываются, потому что деятельность еще не ведется. В полях, предназначенных для этих сведений, ставят прочерки.

ФИО и подпись уполномоченного лица, дата составления. Если индивидуальный предприниматель заполняет документы самостоятельно, то часть строк он пропускает (ставит в них прочерки). При заполнении формы от имени юрлица, в реквизитах указываются данные директора компании.

Заполняем уведомление при смене налогового режима

Если меняете систему налогообложения, то при заполнении формы 26.2-1 возникают нюансы:

- В строке «Признак налогоплательщика» проставить 3, если вы переходите с другого режима.

- В строке для указания причины перехода на упрощенную систему налогообложения поставить 1 и заполнить, с какого года применяется УСН.

Кроме общих реквизитов, необходимо заполнить сумму полученных за 9 месяцев доходов и указать остаточную стоимость основных средств.

В какую ИФНС сообщать о смене налогового режима

Порядок информирования ФНС о переходе на УСН зависит от момента подачи:

- если подается бланк 26.2-1 вместе с документами на регистрацию, то необходимо предоставить его в регистрирующую налоговую инспекцию;

- если переходите на упрощенную систему с начала года, то извещайте о своем решении вести упрощенный учет с начала деятельности (в течение 30 дней со дня регистрации) ИФНС по месту нахождения организации (по месту жительства ИП).

После перехода на упрощенку компании предоставят информационное письмо (бланк 26.2-7), расшифровка в листе записи ЕГРЮЛ 26.2-1 в отдельной строке не выделена, узнать из листа записи невозможно о системе налогообложения.

Форма по КНД 1150001 — это уведомление о переходе на упрощенную систему налогообложения. В статье описаны основные требования к бланку, правила его заполнения, представлен пустой бланк и образец заполнения.

Уведомление используется в обязательном порядке для уведомления о переходе налогоплательщика на применение упрощенной системы налогообложения. Рекомендована Приказом ФНС РФ от 02.11.2012 № ММВ-7-3/829@, также носит наименование № 26.2-1.

Не все плательщики налогов вправе перейти на УСН. Для этого необходимо соблюдение определенных условий. Следует выдержать сроки подачи заявления. Подробнее об этом в статье, посвященной заполнению уведомления о переходе на УСН.

Так выглядит пустая форма 1150001 на 2020 год.

Основные положения

Форма достаточно простая и особых указаний для ее заполнения не предусмотрено. Все указания написаны в пояснениях к соответствующим графам КНД 1150001. Объект налогообложения выбирается с учетом экономических потребностей плательщика. Вновь созданные организации и зарегистрированные ИП не заполняют данные о доходах и остаточной стоимости основных средств.

Общие требования:

- заполняется от руки черными или синими чернилами или на компьютере;

- в одном знакоместе проставляется одно значение; пустые месте заполняются прочерком (к соблюдению этого правила не все ИФНС предъявляют строгие требования);

- используются только строчные буквы;

- исправления и ошибки недопустимы;

- все данные вносятся на основании подтверждающих документов;

- часть, предназначенная для заполнения налоговым органом, остается пустой.

Основные реквизиты и правила оформления

Рассмотрим алгоритм действий при заполнении бланка:

- ИНН и КПП вносятся на основании соответствующих документов;

- далее вписывается код налоговой (сведения ищите на официальном сайте ФНС РФ);

- код признака налогоплательщика выбирается из списка в конце документа;

- фамилия, имя, отчество и наименование организации заполняются на основании сведений из официальных документов, организационно-правовая форма указывается полностью;

- далее выбирается пункт о моменте перехода на УСН (следуйте указаниям, данным в бланке);

- объект налогообложения указывается в обязательном порядке;

- далее при необходимости заполняются поля о доходах и стоимости имущества на основании данных учета и отчетности;

- обязательно указание на лицо, которое сдает документы, так как этот гражданин будет подписывать отчет;

- далее вносится номер контактного телефона;

- подпись и дата — обязательные реквизиты (в целях удостоверения бланка и даты его предоставления).

Скачать бланк 1150001 2020 в excel

Скачать бланк формы по КНД 1150001 2020 (образец заполнения)

Глушенкова Юлия

Юрист

Окончила Уральскую государственную юридическую академию в 2001 году. Работала в государственных органах и коммерческих организациях, веду частную практику.

Все статьи автора

Вам может быть интересно:

Подписывайтесь на наш канал в Telegram

Мы расскажем о последних новостях и публикациях

Итак. Раз вы попали на эту страницу, можно предположить, что выбор налогового режима сделан и это — Упрощённая система налогообложения.

Заявление о переходе на УСН по форме № 26.2-1 нужно подавать в налоговую инспекцию вместе с другими документами для открытия ИП или ООО. Если же вы этого не сделали — ничего страшного.

Закон позволяет донести это заявление в течение 30 дней после подачи основного пакета документов.

Пример на пальцах:

15 октября 2016 года Валерий зарегистрировал ИП, но не знал про сайт Ассистентус.ру и поэтому выбрал неверный налоговый режим. 30 ноября 2016 друзья уговорили Валерия подать заявление о переходе на УСН в налоговую, что он и сделал. 1 января 2017 года Валерий становится полноправным ИП, применяющим упрощёнку.

Если вы переходите на УСН с другого налогового режима, то “включится” упрощёнка только с первого января того года, который идёт следующим за годом подачи заявления. Главное — это успеть подать документ с октября по декабрь текущего года.

Бланк заявления о переходе на УСН (по форме № 26.2-1)

Перво-наперво скачиваем пустой бланк.

Ниже будет представлен полный мануал по заполнению этого заявления.

ФАЙЛЫ

Заявление о переходе на упрощённую систему налогообложения в PDFЗаявление о переходе на упрощённую систему налогообложения в XLS

Все преимущества УСН ещё раз

- возможность легально вести бизнес, не платя подоходного налога на физическое лицо в размере 13%;

- налог на имущество, которое используется в деятельности предпринимателя, — нивелируется;

- забываем про НДС;

- простота расчёта. Платим либо 6 процентов со всего дохода, либо 15 процентов с дохода за вычетом расхода.

Кстати говоря! Когда говорят, что УСН заменяет всё налоговое бремя, возлагаемое на предпринимателя — врут. НДФЛ с зарплаты сотрудников, будьте добры оплачивать в срок согласно закону.

При переходе на упрощёнку, помните условия, при которых вам этого сделать не дадут!

- У вашей компании есть представительства и филиалы (разумеется, о которых уведомлён налоговый орган соответствующим образом). Т.е. если вы в Перми работаете вдвоём с Виталиком, печатая визитки, а в Казани Максим и Катя их распространяют — это не значит, что у вас есть Казанский филиал и, соответственно, данное условие, при котором нельзя применять УСН — не актуально.

- У вас должно быть менее 100 сотрудников. Разумеется, устроенных официально. На вас могут работать и полторы тысячи, но если для официальных служб вы работаете один — условий для неприменения УСН не будет. Другое дело, что появятся вопросы к вашей производительности труда, иначе бы все работали одни в своей компании.

- Остаточная стоимость — более 100 млн. рублей. Иначе вы слишком богаты, дабы применять “простые” режимы.

- Другие предприятия не должны иметь долю в вашем, превышающую 25%. Для ИП неактуальное условие.

- За три первых квартала года, в котором подаётся заявление о переходе на упрощёнку, доходы не должны превышать 45 млн. руб.

- Общий годовой доход не должен превышать сумму в 60 млн. руб.

Внимание: в последних двух пунктах суммы 45 и 60 нужно ещё дополнительно умножать на коэффициент-дефлятор УСН, который меняется ежегодно. Однако, с 2020 года данный коэффициент стал равен 1, но в дальнейшем возможен его пересмотр.

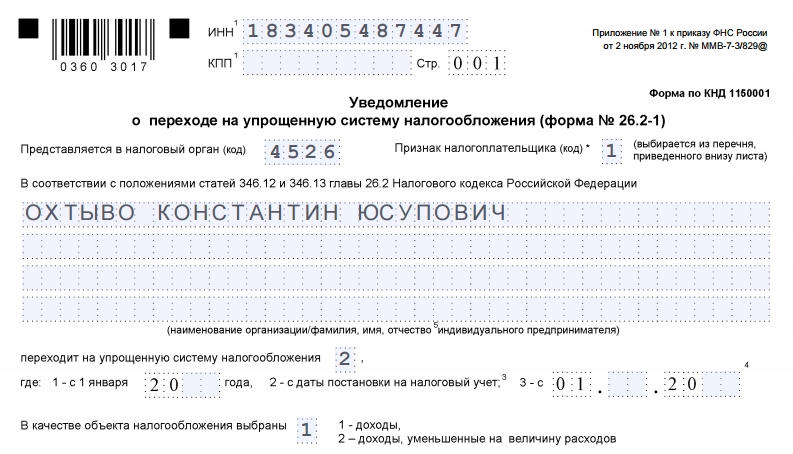

Приступим к заполнению заявления по форме № 26.2-1. Кстати, она же по КНД 1150001.

Заявление у нас будет подавать новоиспечённый предприниматель Охтыво Константин Юсупович. Он решил перейти на упрощённый режим налогообложения сразу с момента регистрации ИП.

Поле ИНН — тут всё понятно без лишних слов.

КПП (код причины постановки на учёт) — его у ИП нет. Не стоит искать, всё равно не найдёте. Поле оставляем пустым.

Код налогового органа

Ниже видим код налогового органа. Откуда его взять? Всё просто: переходим на сервис налоговой службы (https://service.nalog.ru/addrno.do), вводим в поле свой адрес, и вам выдадут код налоговой, которая привязана к вашему месту регистрации. Вот его и нужно вписать в соответствующее поле формы.

С кодом разобрались.

Признак налогоплательщика

Здесь нужно написать одну цифру — код признака налогоплательщика.

- — пишут те, кто подаёт заявление совместно с документами на регистрацию ИП. Это как раз наш случай.

- — когда вы регистрируйте компанию или ИП заново. Т.е. были уже ИП, потом закрылись, снова открываетесь — тогда этот случай ваш.

- — при переходе с другого налогового режима на УСН. Например, если вы сидите на ОСН и захотели перейти на УСН, то тройка — для вас.

Далее поле называется “переходит на упрощённую систему налогообложения”.

- — ставят те, кто подаёт заявление с октября по декабрь предыдущего года, с целью перехода на УСН с января следующего.

- — те, кто переходит сразу же при регистрации. Наш вариант.

В следующий квадрат ставим 1, если выбираем платить 6% только с доходов, и ставим 2 в ситуации, когда выбор пал на “доходы за вычетом расходов”, где мы платим уже 15%.

Небольшой лёгкий пример:

Вы изготовили табурет, затратив на это 300 рублей. Затем его продали за 1500 рублей. Если выбрали платить с “дохода”, то оплатите 6% с 1500 рублей — 90 рублей. Если выбрали “с дохода за вычетом расходов”, то 15% с суммы (1500р. — 300р.) — 180 р.

В данном примере, выгодней выбирать “доходы”. А теперь представьте, что сумма расходов была бы не 300, а 1000, тогда бы 15% платили уже с 1200 руб., а с 500, а это уже 75 рублей. Против 90 на “доходах” смотрится привлекательнее.

Именно поэтому важно подходить расчётливо к выборе способа налоговых выплат по УСН.

Остался самый простой последний этап.

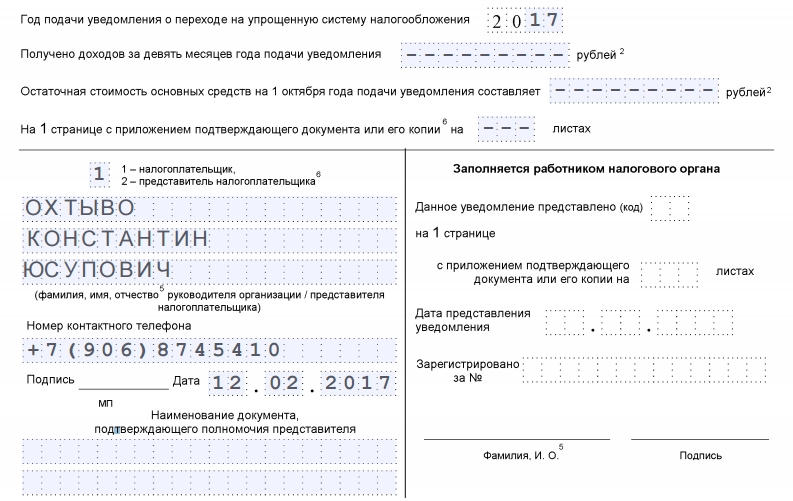

Год подачи уведомления — вписываем текущий.

Получено доходов за девять месяцев — ноль, поскольку мы только что регистрируемся. Почему введено это поле — написано выше — доходы тех, кто переходит на УСН за первые 3 квартала текущего года не должны превышать 45 млн.

С тем же посылом идёт и следующая строчка, которая называется “остаточная стоимость основных средств”. У нас их нет, ставим везде прочерки, у кого есть — ставят цифры.

Приложений к заявлению у нас не будет, поэтому три прочерка в каждой клетке.

Далее по образцу. Снова ФИО, как показано на изображении:

1 — если мы сдаём заявление самостоятельно и

2 — если за нас это делает третье лицо. Подпись, дата и печать, если вы работаете с печатью. Если нет — необходимость отпадает.

Поля ниже предназначены для документа лица — вашего представителя. Соответственно, если вы не прибегаете к услугам третьих лиц, поля эти заполнять не нужно.

Правая колонка заполняется сотрудником налогового органа.

Данную форму заявления обязательно печатаем в двух экземплярах! Один уходит в налоговую инспекцию, другой обязательно с их штампом — забираем себе! Помните: документ, подтверждающий, что вы находитесь на УСН, может понадобиться в дальнейшем.

Имя файла документа: uvedomlenie_o_perexode_na_uproshhennuyu_sistemu_nalogooblozheniya_forma_26_2-1

Доступный формат скачивания: xls

Размер текстовой версии файла: 41,0 кб

Как скачать документ?

Дождаться загрузки ссылки для скачивания, она очень скоро появится на этом месте

После появления ссылки, скачайте нужный вам формат

Не забудьте «Сказать спасибо», ваш голос помогает формировать нам рейтинг документов

Договор-образец.ру — это база из более чем 5 тысяч типовых образцов договоров и документов, ежедневное обновление и большое сообщество, объединяющее специалистов в юриспруденции. На сайте собраны самые различные договоры, контракты, соглашения, заявления, акты, бухгалтерские и финансовые документы, анкеты, доверенности и многие другие образцы, которые могут потребоваться в жизни каждого человека. Спасибо за ваше участие.

Пожалуйста, обратите внимение, что представленный образец документа является типовым, в нем отражены существенные условия, но без учета конкретной ситуации. Если вам нужен индивидуальный документ под вас, то лучше обратиться к квалифицированным специалистам.

Документы, которые также Вас могут заинтересовать:

- Уведомление об изменении объекта налогообложения (форма 26.2-6)

- Уведомление о продаже доли в квартире

- Акт-уведомление о готовности опытного образца (опытных образцов) вагонной продукции к приемочным испытаниям

- Бланк уведомления о безотзывном документарном аккредитиве

- Бланк уведомления о безотзывном документарном аккредитиве (англ.)

- Ежегодное уведомление о необходимости продолжения международного розыска (по каналам Интерпола)

- Ежегодное уведомление о необходимости продолжения международного розыска (по каналам Интерпола)

- Заявление-уведомление нанимателя жилого помещения в паспортный стол о месте своего пребывания в г. Дзержинский Московской области

- Казначейское уведомление главному распорядителю средств федерального бюджета и главному администратору источников финансирования дефицита федерального бюджета о бюджетных данных, соответствующих требованиям

- Карточка-уведомление, направляемая в порядке напоминания и упреждения контроля в МВД России

- Налоговое уведомление на уплату налога на доходы физических лиц

- Налоговое уведомление на уплату авансовых платежей по единому социальному налогу

- Налоговое уведомление на уплату налога на имущество физических лиц

- Налоговое уведомление на уплату физическим лицом земельного налога (авансового платежа по налогу)

- Налоговое уведомление на уплату транспортного налога