С 2022 года существенно упрощено получение налоговых вычетов по подоходному налогу, особенности в части документов. В рамках этих изменений приказ ФНС России от 17.08.2021 № ЕД-7-11/755 утвердил с 1 января 2022 годы формы заявлений и уведомлений о подтверждении права на социальные и имущественные вычеты по НДФЛ.

Что утвердили налоговики

Приказ ФНС России от 17.08.2021 № ЕД-7-11/755 утвердил формы, порядки их заполнения, а также электронные форматы направления документов, необходимых для подтверждения права налогоплательщика на получение:

- социальных налоговых вычетов по НДФЛ, предусмотренных подп. 2, 3, 4 (в части вычета в сумме страховых взносов по договору/договорам добровольного страхования жизни) и 7 п. 1 ст. 219 НК РФ;

- имущественных налоговых вычетов по НДФЛ, предусмотренных подп. 3 и 4 п. 1 ст. 220 НК РФ.

Это следующие формы документов:

- заявление о подтверждении права на получение указанных социальных вычетов (КНД 1112518);

- уведомление из налоговой о подтверждении права налогоплательщика на получение социальных налоговых вычетов;

- заявление о подтверждении права на получение указанных имущественных вычетов (КНД 1150074);

- уведомление от налоговой о подтверждении права на получение имущественных вычетов.

По закону такие заявления с приложенными подтверждающими документами (если нужно) можно подавать тремя способами:

- в письменной форме;

- электронно по ТКС;

- через личный кабинет налогоплательщика на сайт ФНС.

Уведомления о подтверждении права на вычет НДФЛ налоговая направляет в формате PDF.

Отметим, что от рекомендуемой до 2022 года письмом ФНС от 16.01.2017 № БС-4-11/500 формы заявления по социальным вычетам отличий немного. Так, на титульном листе убрали поле для адреса, а сведения о налоговом агенте приводят до, а не после суммам вычетов.

Также с 2022 года признан утратившим силу приказ ФНС от 14.01.2015 № ММВ-7-11/3, который утверждал форму уведомления о подтверждении права на имущественные налоговые вычеты.

Для каких вычетов эти документы

Если говорить конкретнее, то перечисленные документы касаются следующих видов вычетов по НДФЛ:

|

СОЦИАЛЬНЫЕ ВЫЧЕТЫ |

ИМУЩЕСТВЕННЫЕ ВЫЧЕТЫ |

| За обучение

За лечение (медицинские услуги) и покупку лекарств В сумме уплаченных налогоплательщиком в налоговом периоде страховых взносов по договору (договорам) добровольного страхования жизни За физкультурно-оздоровительные услуги |

За покупку жилья (в размере фактических расходов на новое строительство либо покупку на территории РФ жилых домов, квартир, комнат или доли (долей) в них, приобретение земельных участков или доли (долей) в них, предоставленных для индивидуального жилищного строительства, и земельных участков или доли (долей) в них, на которых расположены приобретаемые жилые дома или доля (доли) в них)

За ипотеку (в сумме фактических расходов на погашение процентов по целевым займам (кредитам), израсходованным на новое строительство либо приобретение указанных объектов, а также на погашение процентов по кредитам (займам) в целях рефинансирования (перекредитования) указанных кредитов) |

Также см. «Как с 2022 года получать вычеты НДФЛ по новым правилам: закон 2021».

Содержание заявлений

Оба заявления состоят из титульного листа и листов с информацией о заявляемых вычетах и сведениями о работодателях, у которых налогоплательщик планирует получить соответствующие вычеты. Также указывают сведения об объекте имущества.

Как заполнять заявления

Заполнение обоих заявлений на вычеты не должно вызвать особых трудностей. Они имеют стандартную формы бланка, в которой чётко расписаны все подвиды социальных и имущественных вычетов, которые можно заявить.

Необходимые для заполнения заявлений на подтверждение вычетов коды (вида документа, объекта, признака налогоплательщика) тоже есть в приказе ФНС России от 17.08.2021 № ЕД-7-11/755.

При заполнении заявления берут показатели из платежных и иных документов, имеющихся в распоряжении налогоплательщика, а также из сделанных на основании этих документов расчетов.

Заявления можно заполнять 3 способами:

- на бумаге от руки (в этом случае во всех пустых ячейках должны быть прочерки);

- в специальных программах (в этом случае числовые показатели выравнивают по правому (последнему) знакоместу, а печать шрифтом Courier New высотой 16-18 пунктов);

- в личном кабинете налогоплательщика на сайте ФНС России.

Основные правила и требования к заявлениям такие:

- распечатка на принтере ‒ только чернилами синего или черного цвета;

- двусторонняя печать недопустима;

- не должно быть исправлений;

- недопустима деформация штрих-кодов и утрата сведений на листах заявления при использовании для скрепления механических канцелярских средств (скрепок, зажимов и т. п.);

- каждому показателю соответствует одно поле с ячейками (исключения ‒ ден. единицы и даты, т. к. внутри разделены точками);

- все стоимостные показатели приводят в рублях и копейках;

- фамилия и инициалы налогоплательщика ‒ ЗАГЛАВНЫМИ буквами;

- показатель номера страницы ‒ «001» и т. д.

Физлицо вправе не указывать свой ИНН при условии заполнения в заявлении своих персональных данных ‒ даты рождения и сведений о документе, удостоверяющем личность.

При заполнении заявления в электронной форме через личный кабинет подпись и дату подписания не проставляют (система отразит их автоматически).

В пункте «Номер контактного телефона» указывают также код города (и страны, если не РФ) в следующем формате:

ТЕЛЕФОННЫЙ КОД СТРАНЫ, ИНОЙ ТЕЛЕФОННЫЙ КОД, ТРЕБУЮЩИЙСЯ ДЛЯ ОБЕСПЕЧЕНИЯ ТЕЛЕФОННОЙ СВЯЗИ, НОМЕР

Год, за который заявляется право на получение вычетов, это текущий налоговый период (календарный год).

Соцвычеты: Раздел 1

При заполнении Раздела 1 формы заявления в строке 010 указывают полное наименование работодателя (налогового агента) ‒ организации либо фамилия, имя, отчество ИП.

Показатель по строке 040 определяют путем суммирования следующих показателей:

- строка 050 ‒ в указанном в ней размере;

- строка 060 ‒ в указанном в ней размере, но не более предельного размера , установленного абз. 1 подп. 2 п. 1 ст. 219 НК РФ на каждого ребенка на обоих родителей (опекуна или попечителя) (50 000 руб.);

- суммы по строкам 070-120 ‒ в общей сумме, но не более предельного размера, установленного абз. 8 п. 2 ст. 219 НК РФ (120 000 руб.).

Если человек планирует получить социальные налоговые вычеты у нескольких (разных) работодателей, заполнить надо необходимое количество Разделов 1 со сведениями о каждом таком работодателе и соответствующих суммах вычетов.

Имущественные вычеты: Разделы 1 и 2

В строках 010-050 Раздела 1 указывают сведения о каждом факте приобретения (нового строительства) объекта, в отношении которого налогоплательщик планирует получать имущественные налоговые вычеты.

Строку 030 заполняют только если в строке 010 указан код наименования объекта «1» либо «7».

В строке 032 ‒ кадастровый номер объекта. При отсутствии кадастрового ‒ условный номер объекта. При отсутствии кадастрового и условного номера ‒инвентарный номер. При отсутствии всех трёх ‒ строку 032 не заполняют.

Строку 033 «Сведения о местонахождении объекта» можно не заполнять при заполнении строк 031 и 032.

Если налогоплательщик планирует получить имущественные налоговые вычеты по расходам на приобретение (новое строительство) нескольких объектов, то заполняет необходимое количество Разделов 1 со сведениями по каждому такому объекту.

В Разделе 2 «Сведения о работодателе и суммах имущественного налогового вычета» указывают полное наименование работодателя (налогового агента) ‒ организации либо фамилия, имя, отчество ИП.

Если планируется получить имущественные вычеты у нескольких (разных) работодателей, заполняют необходимое количество Разделов 2 со сведениями о каждом таком работодателе и соответствующих суммах имущественных вычетов.

Что прикладывать к заявлениям

Обязательно должна быть копия документа, подтверждающего полномочия законного или уполномоченного представителя налогоплательщика на подписание заявления.

Можно (не обязательно) составить и приложить к заявлению реестр прилагаемых подтверждающих документов.

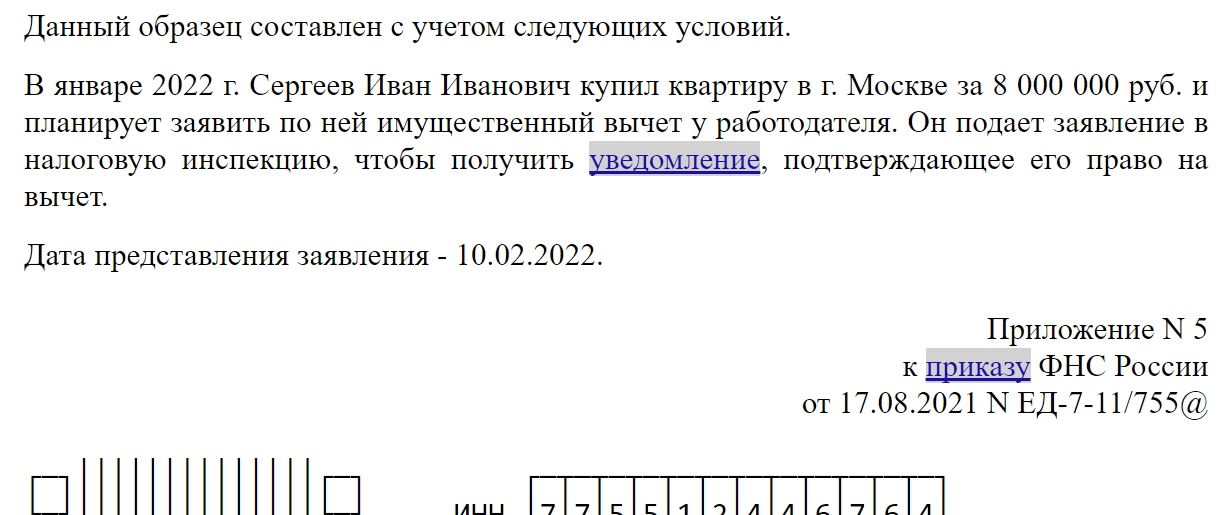

Пример заполнения

Правильный образец заполнения заявления в налоговый орган о подтверждении с 1 января 2022 года права на получение у работодателя имущественного вычета по НДФЛ при покупке жилья можно посмотреть в Готовом решении КонсультантПлюс здесь.

Мобилизованным лицам и организациям, в которых мобилизованное лицо на дату его призыва является единственным учредителем (участником) организации и одновременно осуществляет полномочия единоличного исполнительного органа, продлены сроки представления отдельных форм налоговой отчетности.

Заявление о подтверждении права налогоплательщика на получение социальных налоговых вычетов, предусмотренных подпунктами 2, 3, 4 (в части социального налогового вычета в сумме страховых взносов по договору (договорам) добровольного страхования жизни) и 7 пункта 1 статьи 219 Налогового кодекса Российской Федерации (КНД 1112518)

Применяется — с 10 февраля 2023 года

Установлена — Приказом ФНС России от 17.08.2021 N ЕД-7-11/755@

Скачать форму заявления о подтверждении права налогоплательщика на получение социальных налоговых вычетов, предусмотренных подпунктами 2, 3, 4 (в части социального налогового вычета в сумме страховых взносов по договору (договорам) добровольного страхования жизни) и 7 пункта 1 статьи 219 Налогового кодекса Российской Федерации:

— в TIF (данный TIF-шаблон рекомендован ФНС России)

— в PDF (данная машиночитаемая форма подготовлена на основании TIF-шаблона и доступна для заполнения в программе Adobe Reader (программа размещена на сайте www.adobe.com))

Материалы по заполнению заявления о подтверждении права налогоплательщика на получение социальных налоговых вычетов, предусмотренных подпунктами 2, 3, 4 (в части социального налогового вычета в сумме страховых взносов по договору (договорам) добровольного страхования жизни) и 7 пункта 1 статьи 219 Налогового кодекса Российской Федерации:

— Приказ ФНС России от 17.08.2021 N ЕД-7-11/755@

Архивные формы заявления о подтверждении права налогоплательщика на получение социальных налоговых вычетов, предусмотренных подпунктами 2, 3, 4 (в части социального налогового вычета в сумме страховых взносов по договору (договорам) добровольного страхования жизни) и 7 пункта 1 статьи 219 Налогового кодекса Российской Федерации:

— заявление о подтверждении права налогоплательщика на получение социальных налоговых вычетов, предусмотренных подпунктами 2, 3, 4 (в части социального налогового вычета в сумме страховых взносов по договору (договорам) добровольного страхования жизни) и 7 пункта 1 статьи 219 Налогового кодекса Российской Федерации, применявшееся с 1 января 2022 года до 10 февраля 2023 года

— заявление о подтверждении права налогоплательщика на получение социальных налоговых вычетов, предусмотренных подпунктами 2, 3 и 4 (в части социального налогового вычета в сумме страховых взносов по договору (договорам) добровольного страхования жизни) пункта 1 статьи 219 Налогового кодекса Российской Федерации, применявшееся с 16 января 2017 года до 1 января 2022 года

— заявление о подтверждении права налогоплательщика на получение социальных налоговых вычетов, предусмотренных подпунктами 2 и 3 пункта 1 статьи 219 Налогового кодекса Российской Федерации, применявшееся с 1 января 2016 года до 16 января 2017 года

—————————————-

Формы и образцы бланков по НДФЛ

| Заявление на распределение имущественного налогового вычета |  Скачать *doc (55 Кб) Скачать *doc (55 Кб) |

| Заявление о возврате излишне уплаченного НДФЛ |

|

| Заявление о возврате НДФЛ |

|

| Заявление о выдаче Справки о подтверждении получения либо неполучения налогоплательщиком социального налогового вычета (Письмо ФНС России от 1 сентября 2016 г. № БС-4-11/16272) |

|

| Заявление о подтверждении права налогоплательщика на получение имущественных налоговых вычетов по налогу на доходы физических лиц (Письмо ФНС России от 6 октября 2016 г. N БС-4-11/18925@) |

|

| Заявление о подтверждении права налогоплательщика на получение социальных налоговых вычетов, предусмотренных п.п. 2, 3 п. 1 ст. 219 НК РФ (Письмо ФНС РФ от 7 декабря 2015 г. № ЗН-4-11/21381@) |

|

| Заявление о подтверждении права налогоплательщика на получение социальных налоговых вычетов, предусмотренных подп. 2, 3 и 4 (в части социального налогового вычета в сумме страховых взносов по договору (договорам) добровольного страхования жизни) п. 1 ст. 219 НК РФ (форма по КНД 1112518) (Письмо ФНС России от 16 января 2017 г. № БС-4-11/500@) |

|

| Заявление о предоставлении двойного стандартного налогового вычета |

|

| Заявление о предоставлении документа, подтверждающего статус учебного заведения |

|

| Заявление о предоставлении налогового вычета на лечение |

|

| Заявление о предоставлении налогового вычета на обучение |

|

| Заявление о предоставлении налоговой льготы по транспортному налогу, земельному налогу, налогу на имущество физических лиц (Приказ Федеральной налоговой службы от 14 ноября 2017 г. № ММВ-7-21/897@) |

|

| Заявление о предоставлении профессионального налогового вычета (от налогоплательщика, получающего доходы от выполнения работ (оказания услуг) по договору гражданско-правового характера) |

|

| Заявление о предоставлении профессионального налогового вычета от налогоплательщика, получающего авторское вознаграждение |

|

| Заявление о предоставлении социального налогового вычета в сумме уплаченных пенсионных взносов по договору негосударственного пенсионного обеспечения в налоговом органе |

|

| Заявление о предоставлении социального налогового вычета в сумме уплаченных пенсионных взносов по договору негосударственного пенсионного обеспечения у работодателя |

|

| Заявление о предоставлении стандартного налогового вычета |

|

| Заявление о предоставлении уведомления о праве на получение имущественного налогового вычета |

|

| Заявление об удержании из заработной платы пенсионных взносов по договору негосударственного пенсионного обеспечения / страховых взносов по договору добровольного пенсионного страхования или добровольного страхования жизни / дополнительных страховых взносов на накопительную часть трудовой пенсии |

|

| Книга учета доходов и расходов и хозяйственных операций индивидуального предпринимателя (Приказ Минфина РФ, МНС РФ от 13 августа 2002 г. № 86н/БГ-3-04/430) |

|

| Налоговая декларация о предполагаемом доходе физического лица (форма 4-НДФЛ) (Приказ ФНС России от 27 декабря 2010 г. № ММВ-7-3/768@) |

|

| Налоговая декларация по налогу на доходы физических лиц (форма 3-НДФЛ) (Приказ Федеральной налоговой службы от 24 декабря 2014 г. № ММВ-7-11/671@) |

Подробнее в статье Образцы заполнения 3-НДФЛ(13% 9% 35% ставки) (бланк 2016-2017) |

| Протокол приема сведений о доходах физических лиц за 20__ г. на бумажных носителях (Приказ МНС РФ от 16 сентября 2011 г. № ММВ-7-3/576@) |

|

| Расчет сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (форма 6-НДФЛ) (Приказ ФНС России от 14 октября 2015 г. № ММВ-7-11/450@) |

Подробнее в статье 6-НДФЛ |

| Реестр сведений о доходах физических лиц за 20__ г. (Приказ МНС РФ от 16 сентября 2011 г. № ММВ-7-3/576@) |

|

| Справка о доходах физического лица (форма 2-НДФЛ) (Приказ ФНС России от 30 октября 2015 г. № ММВ-7-11/485@) |

Подробнее в статье 2-НДФЛ |

| Справка о подтверждении факта неполучения налогоплательщиком инвестиционного налогового вычета, предусмотренного подпунктом 2 пункта 1 статьи 219.1 Налогового кодекса Российской Федерации и подтверждении факта отсутствия у налогоплательщика в течение срока действия договора на ведение индивидуального инвестиционного счета других договоров на ведение индивидуального инвестиционного счета (Письмо ФНС России от 17 января 2018 г. № ГД-4-11/584@) |

|

| Уведомление о выбранных объектах налогообложения, в отношении которых предоставляется налоговая льгота по налогу на имущество физических лиц (КНД 1150040) (Приказ Федеральной налоговой службы от 13 июля 2015 г. N ММВ-7-11/280@) |

|

| Уведомление физического лица об осуществлении (о прекращении) деятельности по оказанию услуг физическому лицу для личных, домашних и (или) иных подобных нужд (Приказ ФНС России от 31 марта 2017 г. № ММВ-7-14/270@) |

|

Перейти к содержимому

05.01.2023

ФНС РФ утвердила форму заявления для получения социальных налоговых вычетов на обучение и лечение у налоговых агентов Приказом ФНС России от 17.08.2021 № ЕД-7-11/755@ «Об утверждении форм, порядков их заполнения, а также форматов представления документов, применяемых при подтверждении права налогоплательщика на получение социальных налоговых вычетов, предусмотренных подпунктами 2, 3, 4 (в части социального налогового вычета в сумме страховых взносов по договору (договорам) добровольного страхования жизни) и 7 пункта 1 статьи 219 Налогового кодекса Российской Федерации, а также имущественных налоговых вычетов, предусмотренных подпунктами 3 и 4 пункта 1 статьи 220 Налогового кодекса Российской Федерации, в электронной форме».

Начало действия документа: 01.01.2022.

Штрих-код на титульном листе: 7900 2011.

Код формы по КНД: 1112518. Приложение № 1 к приказу.

Предыдущая редакция формы до 01.01.2022

Рекомендованная форма приведена в письме ФНС от 16.01.2017 № БС-4-11/500@ «О направлении рекомендуемых форм».

На чтение 9 мин Просмотров 2.6к. Опубликовано 01.06.2019

НДФЛ уплачивается гражданами с доходов. Законодателем предусмотрены льготы, снижающие материальную нагрузку на плательщиков. К ним относятся социальные вычеты.

Получение налоговой скидки носит заявительный характер. Статья посвящена вопросу о том, как составить заявление на налоговый вычет на лечение.

Где взять бланк заявления на налоговый вычет на лечение

Бланк для заполнения доступен для скачивания в интернете. Оформить его можно, не выходя из дома. Актуальные формы документов пользователь всегда может найти:

- в справочно-правовых системах КонсультантПлюс и Гарант,

- на официальном сайте ФНС.

Предоставление бланка возможно непосредственно в налоговой инспекции. При использовании личного кабинета сайта налоговой службы заявление формируется в электронном виде.

Бумага имеет рекомендуемую ФНС форму (письмо от 16.01.2017 № БС-4-11/[email protected]).

Общие правила

Физическое лицо имеет право на вычет, если:

- у него есть доходы, облагаемые НДФЛ по ставке 13%,

- ему (его супруге/супругу, его родителям или несовершеннолетним детям) были оказаны услуги по лечению организациями или индивидуальными предпринимателями (ИП), имеющими лицензии на такой вид услуг,

- им на собственные средства были приобретены лекарственные средства, предписанные лечащим врачом.

Услуги и медикаменты, стоимость которых принимается к вычету, установлены Постановлением от 19.03.2001 № 201. К услугам относят профилактику, диагностику, лечение и проведение экспертизы:

- при оказании скорой медицинской помощи,

- поликлиниками,

- стационарами,

- санаториями.

Правительством допускается применение льготы при дорогостоящем лечении:

- некоторые виды хирургических вмешательств,

- трансплантация органов,

- разновидности терапевтического и комбинированного лечения,

- лечение бесплодия методом ЭКО,

- выхаживание недоношенных новорожденных.

Среди допустимых медикаментов, на которые у плательщика должен быть рецепт от врача:

- препараты для наркоза,

- анальгетики,

- противовоспалительные средства,

- антигистаминные препараты,

- антидепрессанты,

- антисептики (йод, перекись водорода),

- и многие другие.

Максимальная сумма вычета на лечение

Социальный вычет общее понятие для льгот, предоставляемых не только в связи с лечением, но и с обучением, перечислением пожертвований, уплатой добровольных страховых взносов. Общая сумма льготы 120 000 рублей в год. Ограничение не относится к дорогостоящему лечению, которое учитывается в полной мере.

Если сумма понесенных человеком расходов на лечение и медикаменты превысила предел, подтверждение права на применение льготы производится по основаниям, выбранным налогоплательщиком самостоятельно, но в рамках 120 000 рублей.

Получение налогового вычета на лечение через работодателя

Налоговая скидка предоставляется по месту работы в течение календарного года, если она одобрена налоговым органом. Заявление и комплект документов, подтверждающих расходы, подаются в инспекцию по месту жительства.

При составлении обращения следует воспользоваться формой по КНД 1112518. Несмотря на ее рекомендательный характер (необязательность применения), налоговые инспекторы консервативно относятся к оформлению бумаг и могут не принять документ, составленный в другом виде. Преимуществом можно считать минимизацию ошибок, так как вариант написания только один.

Какие данные о себе должен указать заявитель

В течение 30 календарных дней с момента подачи бумаг инспекция выдает уведомление, подтверждающее право налогоплательщика на льготу, либо сообщает об отказе, если оснований на вычет недостаточно.

Заявитель сообщает территориальному органу ФНС:

- ИНН,

- полное имя,

- дату рождения,

- паспортные данные,

- адрес проживания,

- номер телефона для обратной связи.

Что еще нужно указать в заявлении

В форме приводятся все допустимые разновидности социальной льготы, в том числе расходы на услуги лечения и лекарства. Дополнительно необходимо указать:

- 4-значный код налогового органа, в который следует обращение. Значение можно найти на сайте ФНС,

- представителя и основание полномочий, если плательщик самостоятельно обратиться в инспекцию не может,

- суммы вычетов, на которые претендует лицо,

- реквизиты работодателя, где льгота будет применена.

Какие документы прикладывать к заявлению

В качестве приложений к заявлению выступают:

- платежные документы: кассовые чеки, квитанции к приходным кассовым ордерам, банковские выписки,

- при лечении:

- копия договора на оказание медицинских услуг, если он был заключен,

- копия лицензии учреждения или ИП, если ее реквизитов нет в тексте договора,

- справка об оплате услуг, которая предусмотрена для представления в инспекции,

- копия документа, доказывающего связь между плательщиком и лицом, за лечение и лекарства которого предоставляется вычет (свидетельства о рождении, о браке, акта об установлении опеки),

- при покупке медикаментов:

- рецепт с пометкой Для налоговых органов РФ, ИНН налогоплательщика.

- формой предусмотрена формулировка с просьбой о подтверждении права на вычет.

Как сдать заявление на вычет по лечению в инспекцию

Передать пакет документов в налоговый орган можно:

- при личном посещении,

- через личный кабинет ФНС или Портала госуслуг,

- через каналы ТКС с использованием электронной подписи.

Образец заполнения заявления на вычет по расходам на лечение

Документ заполняется в электронном виде или от руки. Если в полях не хватает места для написания, например, паспортных данных, конечная их часть не указывается.

Кем выдан Отделением № 3 (обслуживает железнодорожный район гор. Рязани) ОУФМС России по Рязанской области в гор. Рязани на бланке примет вид:

| О | Т | Д | Е | Л | Е | Н | И | Е | М | № | 3 | ( | О | Б | С | Л | У | Ж | И | В | А | Е | Т | Ж | Е | Л |

Пример заполнения приведен в таблице:

| Первая страница | |

| ИНН | 622601020304 |

| Страница | 001 |

| Инспекция | 6226 |

| Фамилия | Пименова |

| Имя | Анастасия |

| Отчество | Анатольевна |

| Дата рождения | 02.09.1990 |

| Код удостоверения личности (паспорт) | 21 |

| Серия, номер | 6000 111111 |

| Дата выдачи | 19.09.2013 |

| Кем выдан | Касимовским РОВД Рязанской области |

| Место жительства (пребывания) | |

| Индекс | 390026 |

| Регион | 62 |

| Город | Рязань |

| Улица | Татарская |

| Дом | 90 |

| Квартира | 190 |

| Телефон | 89100000000 |

| Число страниц заявления | 2 |

| Число листов приложений | 10 |

| Достоверность и полноту сведений подтверждаю | |

| Самостоятельно | 1

|

| Подпись, дата составления | Пименова 17.05.2019

При статусе 2 подпись представителя |

| Раздел о принятии налоговым органом заполняется инспектором, фиксируется день обращения | |

| Вторая страница | |

| ИНН | 622601020304 |

| Страница | 002 |

| Фамилия, И., О. | Пименова А.А. |

| Год получения вычета | 2019 |

| Строка 010 оплата дорогостоящего лечения (без ограничений) | 200000,00 |

| Строка 040 стоимость лечения и препаратов (максимум 120 000 рублей) | 45000,00 |

| Строка 070 общий размер вычета | 245000,00 |

| Работодатель, полное наименование организации или полное имя ИП | Акционерное общество Приборный завод |

| ИНН работодателя | 6234111111 |

| КПП (для ИП не предусмотрен) | 623401001 |

| Подпись, дата составления | Пименова 17.05.2019 |

Обратите внимание! Вторая страница содержит все разновидности социальных вычетов. Для лечения предусмотрены строки 010 и 040, остальные нужно оставить пустыми.

Как правильно изложить просьбу работодателю

При положительном решении налогового органа выдается уведомление с подтверждением права на вычет. Его необходимо предоставить по месту работы, которое было указано в заявлении. Дополнительно в произвольной форме письменно сотрудник должен обратиться к работодателю с просьбой о применении льготы. Основные данные, которые следует указать:

- кому предоставляется (должность и имя руководителя (или ИП), наименование организации),

- от кого (должность, полное имя, ИНН, дата рождения, адрес прописки),

- слово Заявление,

- текст просьбы со ссылкой на статью 219 НК РФ, годом применения вычета и его суммой,

- приложение уведомление (с номером, датой выдачи и наименованием выдавшего органа),

- дата, подпись, расшифровка.

Образец текста заявления на налоговый вычет за лечение выглядит следующим образом: В соответствии со ст. 219 НК РФ прошу предоставить мне в 2019 году социальный налоговый вычет по налогу на доходы физических лиц в сумме ___________ (цифрами и прописью) рублей в связи с оплатой мною медикаментов..

Получение налогового вычета на лечение самостоятельно через ФНС

Обратиться в инспекцию напрямую следует по окончании года:

- если работодатель не предоставил вычет в полной мере,

- если плательщик изъявил желание обратиться в ФНС самостоятельно.

В данной ситуации налоговому органу потребуются:

- справка с места работы о доходах за прошедший год 2-НДФЛ,

- декларация 3-НДФЛ, заполненная заявителем,

- пакет документов-приложений (аналогично прикладываемых к заявлению о подтверждении права на социальный вычет),

- заявление о возврате излишне уплаченного подоходного налога.

Обратите внимание! Запрашивать уведомление о подтверждении права на вычет при обращении в инспекцию не нужно. Потребуется заявление на возврат налога за лечение.

Когда указывают реквизиты банковского счета в заявлении

Вернуть НДФЛ можно только в безналичной форме, то есть на действующий счет гражданина. Этим объясняется необходимость указания банковских реквизитов лица в заявлении на выплату.

Пошаговое заполнение заявления

Возврат производится по решению налогового органа, принятому в течение 1 месяца с момента подачи заявления, которое имеет утвержденную форму КНД 1150058.

Для возврата налога за лечение заявление заполняется следующим образом:

- Титульный лист заявления на возврат

- В верхней части страницы 1 пишется ИНН. Физические лица КПП не имеют.

- Указывается номер заявления, код налогового органа.

- Полное имя человека, желающего получить средства.

- Выбирается статус 1 налогоплательщик.

- Ссылка на статью 78 НК РФ с просьбой вернуть излишне уплаченный (значение 1) налог (аналогично 1).

- Возвращаемая сумма.

- Налоговый период примет вид ГД.00.2018, что означает возврат налога, уплаченного за 2018 год.

- Восьмизначный код ОКТМО можно узнать в интернете по адресу проживания. Например, для г. Рязани 61 701 000.

- КБК код бюджетной классификации, позволяющий администраторам обязательных платежей идентифицировать поступления. Для НДФЛ в 2018-2019 имеет вид 182 1 01 02010 01 1000 110.

- Аналогично заявлению о подтверждении права на вычет вносятся данные о количестве листов заявления 3, приложений к нему. Предоставление плательщиком отмечается значением 1, представителем 2 со ссылкой на основание. Дата, подпись.

- Присутствует раздел, заполняемый инспектором при приеме документов.

- Второй лист заявления банковские реквизиты и личные данные

- Вверху дублируется ИНН. Указывается фамилия, и., о. вида Пименова А.А..

- Вносятся сведения о счете: наименование банка, вид счета (01 расчетный, 02 текущий), БИК, номер счета (20 цифр) плательщика (1).

- Получатель полное имя, статус 2 (физическое лицо).

- Третий лист заявления личные данные

- Раздел не заполняется, если заявитель указал свой ИНН.

- При отсутствии ИНН указываются фамилия, и., о. вида Пименова А.А. и данные удостоверения личности. Код 21 паспорт.

По итогам проверки декларации и документов будет принято решение о возврате.

Каких ошибок следует избегать

Исправления в бумажном бланке допускать не следует, чтобы избежать недопонимания со стороны инспекторов. Внимательно стоит отнестись к заполнению разделов с личными данными, в частности ИНН.

Инспекция должна проверить обоснованность применения льготы, поэтому комплект документов должен быть подготовлен с особым вниманием: необходимо проверить наличие подписей и печатей, пометок Для налоговых органов. Нельзя забывать и о пределе суммы 120 000 рублей, за исключением услуг дорогостоящего лечения.

Как исправить

Если ошибки выявились инспекторами, то они свяжутся с заявителем и пояснят, какие документы неверно оформлены, в какие сроки их можно переделать и вновь представить на рассмотрение. Недостаточность приложений также повлечет повторный визит, если обращение следовало непосредственно в инспекцию.

При сдаче документов на льготу через личный кабинет исправить недочеты легче: сформированную декларацию можно отредактировать, заявления создать заново.

Социальные вычеты доступны гражданам, прошедшим курс лечения с приобретением медицинских препаратов. За получением льготы стоит обратиться к работодателю или в налоговую инспекцию по месту прописки. Излишне уплаченный НДФЛ можно вернуть после сдачи налоговой декларации.

Дата публикации: 16.12.2021

Об утверждении форм, порядков их заполнения, а также форматов представления документов, применяемых при подтверждении права налогоплательщика на получение социальных налоговых вычетов, предусмотренных подпунктами 2, 3, 4 (в части социального налогового вычета в сумме страховых взносов по договору (договорам) добровольного страхования жизни) и 7 пункта 1 статьи 219 Налогового кодекса Российской Федерации, а также имущественных налоговых вычетов, предусмотренных подпунктами 3 и 4 пункта 1 статьи 220

Налогового кодекса Российской Федерации, в электронной форме

Дата документа: 17.08.2021

Вид документа: Приказ

Принявший орган: ФНС России

Номер: ЕД-7-11/755@

КНД: 1112518, 1125030, 1150074, 1120115

В соответствии с пунктом 4 статьи 31 части первой Налогового кодекса Российской Федерации (Собрание законодательства Российской Федерации, 1998, N 31, ст. 3824; 2021, N 1, ст. 9), пунктом 2 статьи 219 и пунктом 8 статьи 220 части второй Налогового кодекса Российской Федерации (Собрание законодательства Российской Федерации, 2000, N 32, ст. 3340; 2021, N 17, ст. 2886), на основании подпункта 5.9.37 пункта 5 Положения о Федеральной налоговой службе, утвержденного постановлением Правительства Российской Федерации от 30.09.2004 N 506 «Об утверждении Положения о Федеральной налоговой службе» (Собрание законодательства Российской Федерации, 2004, N 40, ст. 3961; 2015, N 15, ст. 2286), приказываю:

-

Утвердить:

- форму заявления о подтверждении права налогоплательщика на получение социальных налоговых вычетов, предусмотренных подпунктами 2, 3, 4 (в части социального налогового вычета в сумме страховых взносов по договору (договорам) добровольного страхования жизни) и 7 пункта 1 статьи 219 Налогового кодекса Российской Федерации, согласно приложению N 1 к настоящему приказу;

- порядок заполнения заявления о подтверждении права налогоплательщика на получение социальных налоговых вычетов, предусмотренных подпунктами 2, 3, 4 (в части социального налогового вычета в сумме страховых взносов по договору (договорам) добровольного страхования жизни) и 7 пункта 1 статьи 219 Налогового кодекса Российской Федерации, согласно приложению N 2 к настоящему приказу;

- формат представления заявления о подтверждении права налогоплательщика на получение социальных налоговых вычетов, предусмотренных подпунктами 2, 3, 4 (в части социального налогового вычета в сумме страховых взносов по договору (договорам) добровольного страхования жизни) и 7 пункта 1 статьи 219 Налогового кодекса Российской Федерации, в электронной форме согласно приложению N 3 к настоящему приказу;

- форму уведомления о подтверждении права налогоплательщика на получение социальных налоговых вычетов, предусмотренных подпунктами 2, 3, 4 (в части социального налогового вычета в сумме страховых взносов по договору (договорам) добровольного страхования жизни) и 7 пункта 1 статьи 219 Налогового кодекса Российской Федерации, согласно приложению N 4 к настоящему приказу;

- форму заявления о подтверждении права налогоплательщика на получение имущественных налоговых вычетов, предусмотренных подпунктами 3 и 4 пункта 1 статьи 220 Налогового кодекса Российской Федерации, согласно приложению N 5 к настоящему приказу;

- порядок заполнения заявления о подтверждении права налогоплательщика на получение имущественных налоговых вычетов, предусмотренных подпунктами 3 и 4 пункта 1 статьи 220 Налогового кодекса Российской Федерации, согласно приложению N 6 к настоящему приказу;

- формат представления заявления о подтверждении права налогоплательщика на получение имущественных налоговых вычетов, предусмотренных подпунктами 3 и 4 пункта 1 статьи 220 Налогового кодекса Российской Федерации, в электронной форме согласно приложению N 7 к настоящему приказу;

- форму уведомления о подтверждении права налогоплательщика на получение имущественных налоговых вычетов, предусмотренных подпунктами 3 и 4 пункта 1 статьи 220 Налогового кодекса Российской Федерации, согласно приложению N 8 к настоящему приказу.

-

Установить, что в электронной форме уведомление о подтверждении права налогоплательщика на получение социальных налоговых вычетов, предусмотренных подпунктами 2, 3, 4 (в части социального налогового вычета в сумме страховых взносов по договору (договорам) добровольного страхования жизни) и 7 пункта 1 статьи 219 Налогового кодекса Российской Федерации, а также уведомление о подтверждении права налогоплательщика на получение имущественных налоговых вычетов, предусмотренных подпунктами 3 и 4 пункта 1 статьи 220 Налогового кодекса Российской Федерации, направляются в формате PDF.

-

Признать утратившим силу приказ ФНС России от 14.01.2015 N ММВ-7-11/3@ «Об утверждении формы уведомления о подтверждении права налогоплательщика на имущественные налоговые вычеты, предусмотренные подпунктами 3 и 4 пункта 1 статьи 220 Налогового кодекса Российской Федерации» (зарегистрирован Министерством юстиции Российской Федерации 30.03.2015, регистрационный номер 36625).

-

Руководителям (исполняющим обязанности руководителя) управлений Федеральной налоговой службы по субъектам Российской Федерации довести настоящий приказ до нижестоящих налоговых органов и обеспечить его применение.

-

Установить, что настоящий приказ вступает в силу с 01.01.2022.

-

Контроль за исполнением настоящего приказа возложить на заместителя руководителя Федеральной налоговой службы, координирующего методологическое обеспечение работы налоговых органов по вопросам исчисления, полноты и своевременности внесения в соответствующий бюджет налога на доходы физических лиц.

Руководитель

Федеральной налоговой службы

Д.В. Егоров

Прикрепленные документы

↑К началу страницы

- Главная/

- Все_бланки/

- Налоги и сборы/

- По видам налогов, взносов и сборов/

- Налог на доходы физических лиц (НДФЛ)

- /Форма КНД 1112518 «Заявление о подтверждении права налогоплательщика на получение социальных налоговых вычетов, предусмотренных подпунктами 2, 3 и 4 (в части социального налогового вычета в сумме страховых взносов по договору (договорам) добровольного стр

- Описание

- Порядок заполнения

- Добавить отзыв

- Теги

Форма КНД 1112518 «Заявление о подтверждении права налогоплательщика на получение социальных налоговых вычетов, предусмотренных подпунктами 2, 3 и 4 (в части социального налогового вычета в сумме страховых взносов по договору (договорам) добровольного страхования жизни) пункта 1 статьи 219 Налогового кодекса Российской Федерации» рекомендована письмом ФНС России от 16.01.2017 №БС-4-11/500@ «О направлении рекомендуемых форм».

Используется налогоплательщиком при оформлении социальных налоговых вычетов, предусмотренных подпунктами 2, 3 и 4 пункта 1 статьи 219 Налогового кодекса Российской Федерации, при его обращении с письменным заявлением к работодателю при условии подтверждения права налогоплательщика на получение социальных налоговых вычетов налоговым органом.

Зарегистрируйтесь, чтобы создать отзыв.

Comming Soon

Copyright MAXXmarketing GmbH

JoomShopping Download & Support

Бланки форм стандартных документов — заявлений, унифицированных форм первичных документов, форм отчетности и т.п.

Адрес электронной почты защищен от спам-ботов. Для просмотра адреса в вашем браузере должен быть включен Javascript.

- RSS feed

- picasa

- google+

Скачать *pdf (1,5 Мб)

Скачать *pdf (1,5 Мб) Скачать *xls (406 Кб)

Скачать *xls (406 Кб)