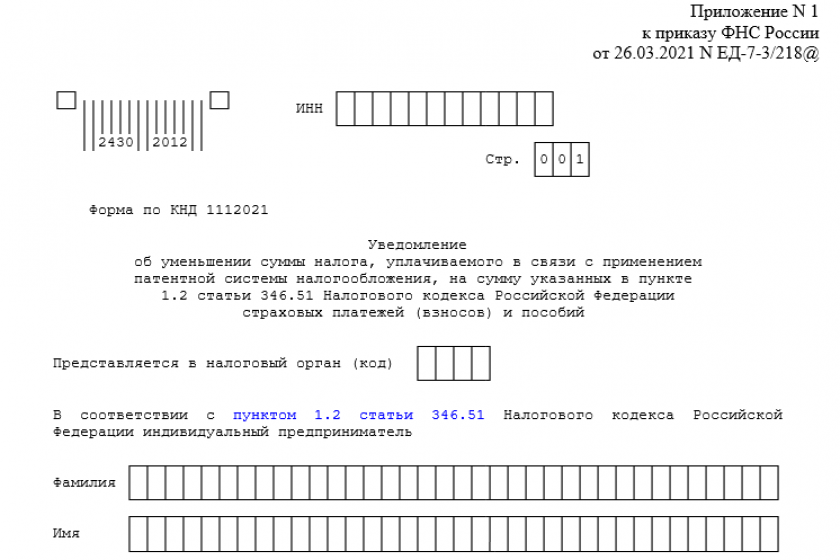

Типовая форма уведомления об уменьшении патента и правила ее заполнения утверждены Приказом ФНС РФ от 26.03.2021 № ЕД-7-3/218. Бланк можно заполнить в письменной или электронной форме.

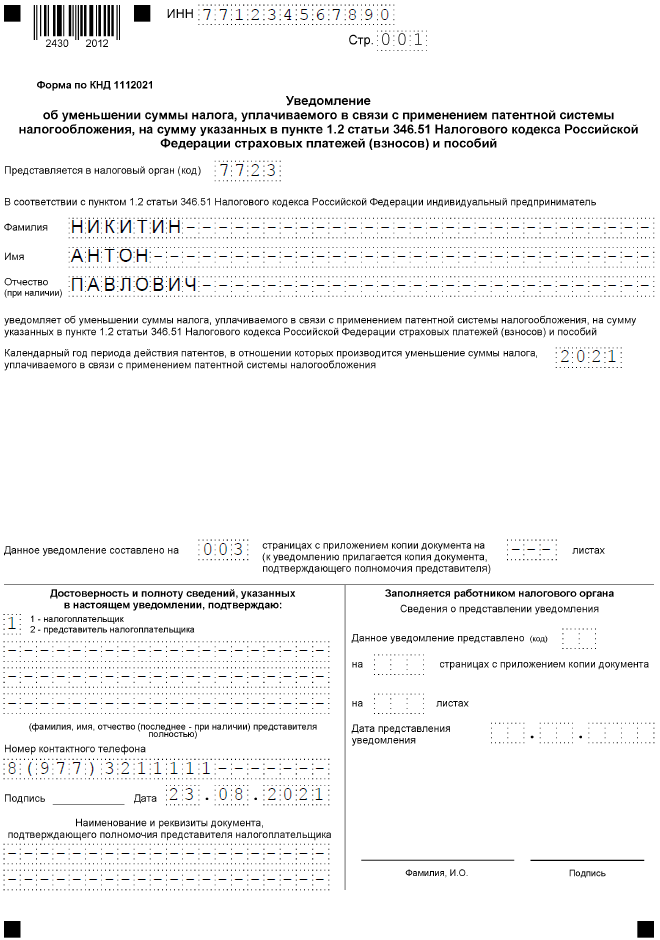

Уведомление по форме с цифровым кодом 1112021 состоит из трех отдельных разделов. Все листы заявления КНД 1112021 заполняются в обязательном порядке. Сначала идет титульный лист с общей информацией об ИП, затем лист А, на котором заполняется актуальные данные о полученных патентах. Далее на последнем листе Б указывается сумма, подлежащая вычету.

Предприниматели без работников вправе указать в заявлении об уменьшении патента сумму обязательных страховых взносов, уплаченных за себя. Это фиксированные взносы на ОПС и ОМС, а также доплата пенсионных взносов с доходов свыше 300 тыс. рублей. В этом случае налог по патенту можно снизить вплоть до нуля.

Бизнесмены-работодатели вправе уменьшать стоимость патента за счет взносов не только за себя, но и за наемный персонал. За работников можно учесть взносы на ОПС, ОМС, на случай временной нетрудоспособности и материнства, а также на травматизм. При этом действует лимит: патент можно уменьшить не более чем на половину.

Обязательным условием для получения вычета является наличие фактически уплаченных взносов в течение срока действия патента. Часто бывает, что размер уплаченных взносов больше, чем размер налога на ПСН. В этом случае остаток взносов можно использовать для снижения налога по другим патентам, которые действуют в этом же календарном году.

Когда взносы оплачены после окончания патента, этот патент уменьшить не получится. Но можно оформить новый патент со сроком действия в том же календарном году, тогда на уплаченные взносы в течение календарного года можно уменьшить следующий патент.

Ниже подробно расскажем, как правильно заполнить каждый раздел уведомления при уменьшении стоимости патента на сумму взносов, уплаченных за ИП или его работников.

Как заполнить титульный лист

В этой части укажите:

• код ИФНС, где открыт патент;

• Ф. И. О. ИП полностью;

• год, в котором действует патент;

• код 1 – ИП подписывает и подает уведомление лично, код 2 – если уведомление подает лицо по доверенности от предпринимателя;

• дату, когда подписан документ;

• личную подпись ИП или представителя;

• контактный телефон для связи.

Если документ сдает доверенное лицо, на первом листе дополнительно нужно указать Ф. И. О. представителя, реквизиты документа, подтверждающего полномочия. К уведомлению нужно приложить копию доверенности.

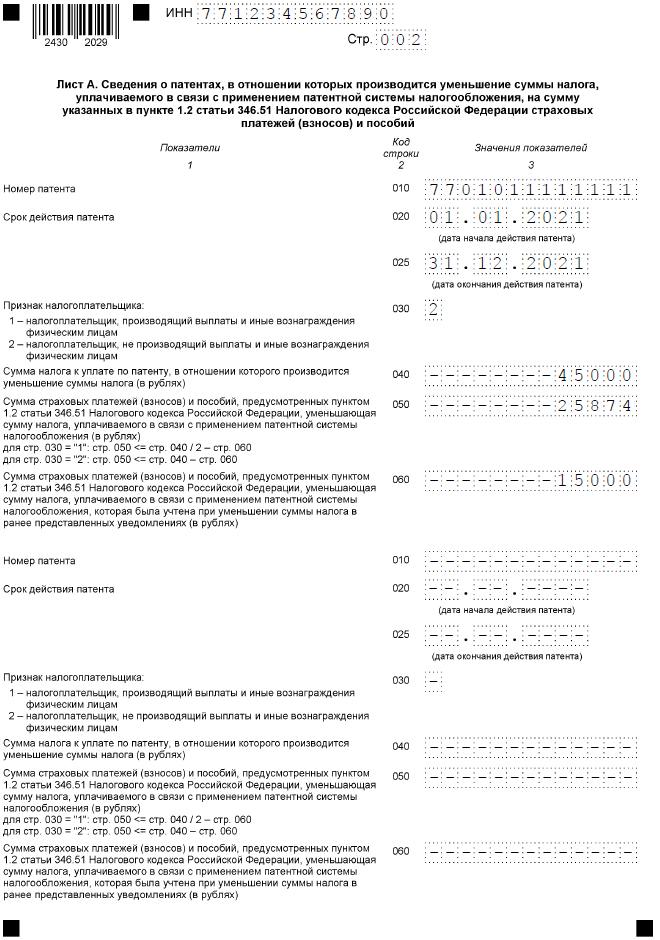

Как заполнить лист А

Один лист А предназначен для указания сведений по двум патентам. В этом случае строки 010–060 заполняют на каждый патент. Если патента три и более, нужно заполнить дополнительный лист .

В строках 010, 020 и 025 укажите номер и период действия патента: дату начала и окончания.

В строке 030 нужно выбрать код 1 для ИП с работниками или 2 – если ИП вел деятельность в одиночку. При этом выбрать код 1 следует, даже если деятельность по конкретному патенту ИП вел лично, но в период действия патента привлекал наемных работников по другому патенту (письма ФНС РФ от 02.06.2021 № СД-4-3/7704, от 19.07.2021 № СД-4-3/10101).

В строке 040 новой формы уведомления укажите стоимость патента полностью, даже если ИП оплачивает патент в два этапа и наступил срок оплаты первой части. В рекомендованной форме было неясно, какую сумму налога поставить в строке 040 листа А, если ИП получил патент на срок полгода и более.

В строке 050 укажите сумму уплаченных страхвзносов, на которую можно заявить вычет по конкретному патенту. Если сумма уплаченных взносов больше, чем стоимость патента, ИП без персонала указывает полную стоимость патента, а ИП-работодатель – половину от суммы оплаты налога.

В строке 060 проставьте общую сумму взносов, которая уменьшала стоимость того же патента в предыдущих уведомлениях, в том числе в уведомлении по старой рекомендованной форме (письмо ФНС РФ от 19.07.2021 № СД-4-3/10101).

В старой рекомендованной форме на листе А не было отдельной строки для суммы взносов, которые уменьшали стоимость отдельного патента. На листе Б в строке 120 эти данные указывали в совокупности по всем патентам. Как высчитывать сумму, если патентов было несколько, ФНС не разъясняет. Если патент был один, нужную сумму можно перенести в строку 060 нового уведомления из строки 120 листа Б рекомендованной формы.

В новом уведомлении для взносов, уменьшающих стоимость конкретного патента, предназначена строка 050. По строке 060 второго уведомления, который подадите по утвержденной форме, перенесите значения из строки 050 первого уведомления утвержденной формы.

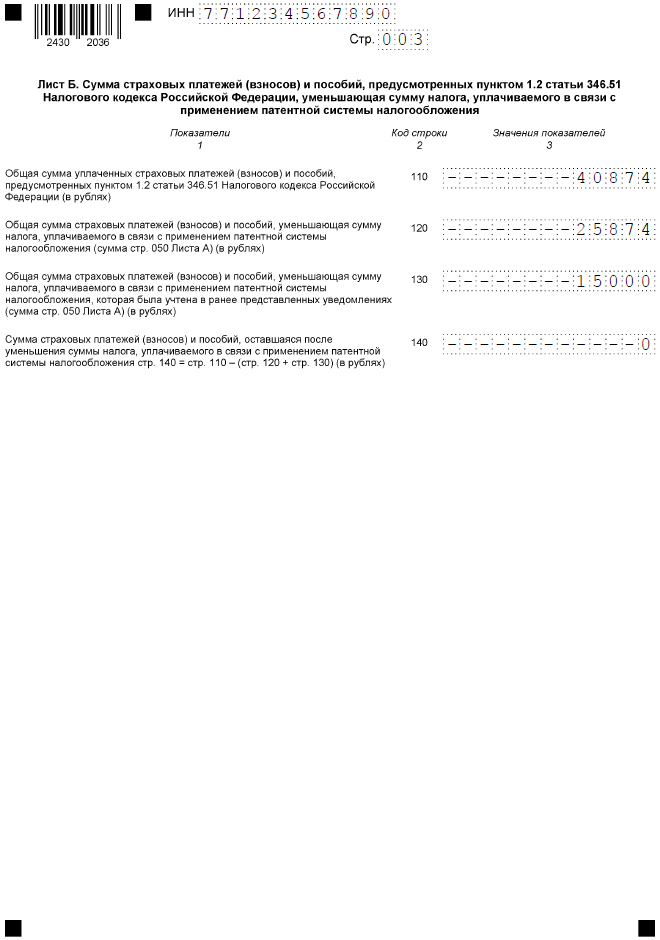

Как заполнить лист Б

На листе Б укажите суммы уплаченных взносов, на которые будет снижен налог по патенту.

В строке 110 заполните все взносы по работникам на патенте с начала года.

В строке 120 запишите стоимость страхвзносов, на которые планируется уменьшение налога к уплате.

По строке 130 укажите сумму взносов, которые заявляли к уменьшению в предыдущих уведомлениях.

Если уже подавали уведомление по старой рекомендованной форме, возьмите данные для строки 130 из строки 120 листа Б рекомендованной формы (письмо ФНС РФ от 19.07.2021 № СД-4-3/10101). В новой утвержденной форме значение по строке 130 равно сумме строк 050 листа А из ранее представленных уведомлений утвержденной формы.

По строке 140 запишите остаток суммы уплаченных взносов после того, как уменьшили ее на налог по патентам.

На всех листах уведомления заполните ИНН ИП и порядковый номер страницы. Количество уведомлений зависит от того, в одной или разных ИФНС были куплены патенты.

Пример (заполнение уведомления для ИП без сотрудников)

В июле 2021 года ИП Иванов получил патент в Московской области по виду деятельности «Услуги по производству монтажных, электромонтажных, санитарно-технических и сварочных работ». Начало действия патента – с 1 июля, окончание – 31 декабря. Сумма налога – 27 645 рублей.

ИП 20 сентября заплатил фиксированные страховые взносы – 10 219 рублей. Наемного персонала у Иванова нет. ИП 15 октября подал заявление на уменьшение налога на ПСН. Листы А и Б заполняются в следующем виде:

по строке 010 – 5038000023655;

строке 020 – 01.07.2021;

строке 025 – 31.12.2021;

строке 030 – 2;

строке 040 – 27 645;

строке 050 – 10 219;

строке 110 – 10 219;

строке 120 – 10 219.

Пример (заполнение уведомления для ИП с работниками)

В 2021 году ИП Петров ведет деятельность в Московской области на основании патента по виду деятельности «Услуги по производству монтажных, электромонтажных, санитарно-технических и сварочных работ». У Петрова один наемный работник, который занят в патентной деятельности. Патент действовал с 1 июля по 30 ноября. Сумма налога – 24 120 рублей.

ИП 21 сентября заплатил фиксированные страховые взносы 15 200 рублей. ИП 15 октября подал уведомление, чтобы получить вычет на сумму страховых взносов, которые были уплачены с 1 июля до 21 сентября. Поскольку ИП использует труд работника, сумму патента можно снизить не более чем наполовину.

Листы А и Б заполняются в следующем виде:

по строке 010 – 5038000023655;

строке 020 – 01.07.2021;

строке 025 – 30.11.2021;

строке 030 – 1;

строке 040 – 24 120;

строке 050 – 12 060;

строке 110 – 15 200;

строке 120 – 12 060;

строке 140 – 3 140.

Остаток неиспользованного вычета в размере 3 140 рублей ИП сможет перенести на следующий патент, который оформлен в том же году.

Как подать уведомление в ИФНС

Уведомление в установленной форме подается в налоговую, где открыт патент. Если у предпринимателя два и более патента, которые действуют не в одном субъекте РФ, он может обратиться за вычетом в любую из инспекций, в которых получал патенты. Это правило действует, даже если подадите уведомление в регионе, в котором срок использования патента уже истек. При этом не имеет значения, в какой период действовал выданный патент.

Если на день сдачи заявления ИП снят с ПСН, заявление подается в инспекцию, где он ранее состоял на учете (п. 1 письма ФНС РФ от 02.06.2021 № СД-4-3/7704).

В случае ошибки в уведомлении подайте его заново с верными данными. Форма корректировочного уведомления ФНС не предусмотрена.

Количество уведомлений по одному и тому же патенту законом не ограничено. Последующие уведомления не аннулируют предыдущие. В каждом уведомлении указывают только те действующие патенты, в счет уплаты которых ИП хочет получить вычет.

Срок сдачи уведомления в законодательстве не прописан, однако лучше сдать его за 20 рабочих дней до наступления даты, когда нужно внести платеж по патенту, поскольку столько дней есть у инспекторов, чтобы принять решение об отказе в вычете. В случае неодобрения вычета предприниматель оплатит налог полностью и не получит штраф.

Чтобы заявить об уменьшении налога при ПСН на страховые взносы, предприниматель должен подать в ИФНС уведомление по форме КНД 1112021. Рассмотрим, как его заполнить, и заодно разъясним сложные моменты.

Форма уведомления

Уменьшать стоимость патентов на взносы предпринимателям разрешено с начала 2021 года. 26 января ФНС рекомендовала применять для оповещения налоговых органов форму из письма № СД-4-3/785@. Однако теперь это бланк не применяется, поскольку приказом от 26.03.2021 № ЕД-7-3/218@ утверждена новая форма уведомления. Она применяется с 12 июля 2021 года.

Скачать бланк уведомления об уменьшении стоимости патента

Заявление на уменьшение стоимости патента состоит из титульной страницы, листов А и Б. В верхней строке каждого листа ИП должен вписать свой ИНН. Чуть ниже указывается номер страницы – «001», «002» и так далее.

Титульный лист

На первой странице уведомления нужно указать:

- код той ИФНС, куда оно подаётся. Если патентов несколько, представить уведомление можно в любую инспекцию, в которой ИП зарегистрирован как плательщик на ПСН. Причём даже в том случае, если патенты выданы в разных регионах. Подавать уведомления в каждый налоговый орган не нужно. Такое разъяснение ФНС даёт в письме от 2 июня 2021 года № СД-4-3/7704@;

- фамилию, имя и отчество предпринимателя – каждое слово с новой строки;

- календарный год, в течение которого был куплен патент;

- количество страниц уведомления;

- количество страниц прилагаемых копий документов (доверенности, если бланк подаёт представитель);

- код, обозначающий, кто подписывает документ. Если это сам ИП, выбирается код «1», если его представитель – код «2»;

- ФИО представителя, если подпись проставит лицо по доверенности;

- номер телефона для связи;

- дату заполнения и подпись;

- параметры доверенности, прилагаемой к уведомлению, если подписывает его представитель.

Лист А

Лист А состоит из двух блоков строк 010-060, каждый из которых предназначается для одного патента. Если их больше двух, нужно взять дополнительные листы.

В строках листа А нового бланка уведомления об уменьшении патента отражают:

- 010 – номер патента;

- 020 – дату начала его действия;

- 025 – дату окончания;

- 030 – код «1», если у ИП есть работники, «2» – если их нет (есть нюанс – он подробно рассмотрен ниже);

- 040 – стоимость патента до уменьшения;

- 050 – сумму взносов, которая вычитается;

- 060 – сумму взносов, на которую стоимость этого патента уже была уменьшена ранее. Если она не снижалась, проставляется прочерк.

В том же письме налоговая служба комментирует порядок заполнения строки 030. Если у ИП есть работники, то он вправе уменьшить стоимость патента максимум на 50%. При этом если патентов несколько, а наёмный труд привлекается в рамках лишь одного из них, то стоимость остальных патентов, действующих в тот же период, также разрешено снижать лишь наполовину. В таком случае в отношении патентов, по которым нет работников, в строке 030 листа А нужно указывать код «1».

✐ Пример ▼

Например, у ИП три патента:

- Патент 1 – с 01.01.2021 по 30.06.2021;

- Патент 2 – с 01.01.2021 по 31.03.2021;

- Патент 3 – с 01.04.2021 по 30.06.2021.

В январе ИП нанял работников по Патенту 2. В феврале он уплатил взносы и решил подать заявление по Патенту 1 и Патенту 2. Стоимость обоих он может снизить не более чем на 50%. Поэтому при заполнении строки 030 листа А он указал код «1» и по Патенту 1, и по Патенту 2.

В конце марта ИП уволил работника, то есть к моменту начала действия Патента 3 нанятых лиц не имел и до конца его срока к работе никого не привлекал. Соответственно, он вправе уменьшить стоимость Патента 3 без ограничения. В начале июня предприниматель подал новое уведомление об уменьшении патента и в строке 030 листа А указал код «2».

Лист Б

На этом листе всего несколько строк, предназначенных для отражения общей информации по взносам. Заполняют их так:

- 110 – общая сумма взносов и пособий, которая уплачена на момент подачи формы;

- 120 – общая сумма к вычету из патентов, в отношении которых подается уведомление. Нужно сложить показатели всех заполненных строк 050 листа А, если их несколько;

- 130 – сумма взносов, которая ранее была учтена в цене этих патентов. Складываются показатели всех строк 060 листа А;

- 140 – остаток суммы взносов к уплате после уменьшения. Эту сумму впоследствии можно будет вычесть из других патентов того же года. Считается показатель так: строка 110 – (строка 120 + строка 130).

Обратите внимание! На бланке уведомления в пояснении к строке 130 указано, что нужно суммировать строки 050 листа А. Это ошибка. В действительности суммируются строки 060.

Скачать образец заполнения новой формы уведомления об уменьшении патента

Если ранее подавалась рекомендованная форма

Теперь разберём, как заполнить новую форму в случае повторного уменьшения цены патента, если первое уведомление подавалось на рекомендованном бланке. В письме от 19 июля 2021 года № СД-4-3/10101@ ФНС поясняет некоторые моменты:

- в строке 060 листа А нового уведомления нужно отразить сумму, которая ранее принималась к вычету по этому патенту;

- в строке 130 листа Б новой формы нужно отразить сумму из строки 120 уведомления, ранее поданного в рекомендованной форме.

✐ Пример ▼

Приведём пример. ИП без работников приобрёл патент на 2021 год за 45 тыс. рублей. Треть его стоимости (15 тыс. рублей) предприниматель должен был заплатить до конца марта. За год он должен уплатить 40 874 рубля отчислений на своё страхование. Из стоимости патента он может вычесть всю сумму взносов, в итоге к доплате останется 45 000 – 40 874 = 4 126 рублей.

В феврале ИП перечислил 15 тыс. рублей на своё страхование и сразу же подал уведомление (тогда еще применялась рекомендованная форма). Первый платёж за патент ИП не перечислял, так как он полностью был перекрыт взносами.

К августу предприниматель уплатил остаток страховых отчислений в сумме 25 874 рубля. Теперь действует обновлённая форма заявления на уменьшение патента, и в ней ИП должен отразить:

- в строке 040 – 45 000 – полную стоимость патента;

- в строке 050 – 25 874 – сумму вычета за счёт взносов, перечисленных в августе;

- в строке 060 – 15 000 – вычет, отражённый ранее в рекомендованной форме, за счёт взносов, уплаченных в феврале;

- в строке 110 – 40 874 – общую сумму уплаченных к моменту подачи уведомления взносов;

- в строке 120 – 25 874 – сумму, на которую ИП снижает стоимость патента сейчас (из строки 050);

- в строке 130 – 15 000 -– сумму взносов, которая уже была учтена в цене этого патента (в поданном ранее уведомлении она должна быть отражена по строке 120);

- в строке 140 – 0, то есть все уплаченные на день подачи уведомления взносы учтены в стоимости патента.

Итак, мы разобрали заполнение уведомления об уменьшении стоимости патента по форме КНД 1112021. В заключение напомним важное правило – подавать его нужно после того, как фактически перечислены страховые взносы и прочие суммы, подлежащие вычету.

Бесплатная консультация по налогообложению

Мобилизованным лицам и организациям, в которых мобилизованное лицо на дату его призыва является единственным учредителем (участником) организации и одновременно осуществляет полномочия единоличного исполнительного органа, продлены сроки представления отдельных форм налоговой отчетности.

Применяется — с 11 июля 2021 года

Установлена — Приказом ФНС России от 26.03.2021 N ЕД-7-3/218@

Скачать форму уведомления об уменьшении суммы налога, уплачиваемого в связи с применением патентной системы налогообложения, на сумму указанных в пункте 1.2 статьи 346.51 Налогового кодекса Российской Федерации страховых платежей (взносов) и пособий:

— в TIF (данный TIF-шаблон рекомендован ФНС России и размещен на сайте АО «ГНИВЦ» www.gnivc.ru)

— в PDF (данная машиночитаемая форма подготовлена на основании TIF-шаблона АО «ГНИВЦ» и доступна для заполнения в программе Adobe Reader (программа размещена на сайте www.adobe.com))

Материалы по заполнению уведомления об уменьшении суммы налога, уплачиваемого в связи с применением патентной системы налогообложения, на сумму указанных в пункте 1.2 статьи 346.51 Налогового кодекса Российской Федерации страховых платежей (взносов) и пособий:

— Письмо ФНС России от 19.07.2021 N СД-4-3/10101@

— Статья: Как заявить об уменьшении «патентного» налога на взносы («Главная книга», 2021, N 16)

— Статья: Как уведомить ИФНС об уменьшении стоимости патента (Никитин А.Ю.) («Главная книга», 2021, N 13)

—————————————-

Содержание

- О снижении стоимости патента

- Какие расходы уменьшают стоимость патента

- Правила вычета

- Уведомление ИФНС

- Титульный лист

- Лист А

- Лист Б

Внимание! Здесь представлена лишь общая информация о снижении стоимости патента и образец заполнения заявления. Рекомендуем прочитать статью: Новое уведомление об уменьшении патента. В ней рассмотрены многие нюансы и разобраны примеры, в том числе и тот, по которому заполнен приведенный на этой странице образец.

В 2023 года индивидуальные предприниматели на ПСН получили право уменьшать налог на страховые отчисления. В связи с этим ФНС разработала специальную форму для снижения стоимости патента. В этой статье вы узнаете о том, как заполнить уведомление, а также о принципах уменьшения стоимости патента на страховые взносы.

О снижении стоимости патента

Раньше ПСН отличалась от других льготных налоговых режимов тем, что ИП не могли учесть уплаченные взносы при расчете налога. При этом возможность применить вычет была у плательщиков УСН с объектом «Доходы» и ЕНВД. А ведь обе эти системы, как и патентная, не предполагают учета затрат предпринимателя.

В связи с отменой с 2021 года режима ЕНВД многие ИП перешли на патентную систему. К этому моменту ее подкорректировали, например, сделали список видов деятельности открытым (за небольшим исключением), увеличили размер площадей для магазинов и общепита, а также дали ИП право учитывать страховые взносы при расчете налога. Изменения утверждены законом от 23.11.2020 № 373-ФЗ.

Какие расходы уменьшают стоимость патента

Существуют 3 вида принимаемых к учету расходов ИП на патенте:

- страховые взносы на пенсионное, медицинское и социальное страхование за себя и работников, уплаченные в налоговом периоде;

- расходы по выплате пособий по временной нетрудоспособности, которые оплачиваются за счет средств работодателя в части, не покрытой страховыми выплатами;

- взносы по договорам добровольного личного страхования работника на случай нетрудоспособности, заключенные с лицензированными страховыми организациями, если сумма страховой выплаты по таким договорам не превышает размера больничного пособия.

Важный момент! Указанные расходы уменьшают стоимость патента только в том случае, если они производятся в отношении работников, занятых в «патентной» деятельности.

Для информирования ИФНС о произведенных затратах необходимо заполнить заявление (уведомление) на уменьшение патента на сумму страховых взносов. Как это сделать, расскажем ниже. А пока кратко об общих принципах снижения цены патента.

Правила вычета

Важно! Подавать уведомление следует после того, как фактически уплачены страховые взносы и другие суммы, которые принимаются к вычету. Иначе ФНС в уменьшении стоимости патента откажет. Однако в 2023 году полностью меняется порядок перечисления многих платежей в бюджет. Налог при ПСН и страховые взносы не стали исключением — они теперь платятся через единый налоговый счет. И порядок уменьшения стоимости патента меняется.

Если предприниматель привлекает наемный труд, он может за счет указанных выше затрат снизить стоимость патента до 50%, но не более. ИП без работников вправе вычесть из рассчитанной цены все взносы/пособия, при этом стоимость патента может быть снижена вплоть до нуля.

Предприниматели, уже оплатившие стоимость патента, тоже могут подать уведомление о снижении стоимости патента. Можно вернуть даже часть стоимости патента, срок действия которого уже закончился. Деньги будут возвращены на Единый налоговый счет ИП и пойдут на уплату других платежей. Либо их можно будет вернуть с ЕНС на счет предпринимателя.

Базовый размер страховых взносов одинаков для ИП и составляет в 2023 году 45 842 рубля. При этом вполне возможны ситуации, что сумма, уплаченная на страхование, будет больше стоимости патента. Если патентов на один период приобретено несколько, разницу между суммой взносов и стоимостью одного можно вычесть из стоимости другого (других).

Уведомление ИФНС

Чтобы ИП мог сообщить налоговым органам об уменьшении стоимости патента, разработана форма по КНД 1112021, она содержится в приказе ФНС от 26.03.2021 № ЕД-7-3/218@. Заполняемая PDF-форма размещена на сайте налоговой службы.

Скачать актуальный бланк уведомления об уменьшении стоимости патента

Титульный лист

ФНС выпустила письмо 26.01.2021 № СД-4-3/785@, в котором рекомендовала предпринимателям форму для сообщения о снижении стоимости патента. Давайте разберемся, о чем речь, кто имеет право на новую преференцию и как ее реализовать.

Вычет взносов ИП на ПСН

До конца 2020 года патентная система налогообложения (ПСН) не давала предпринимателям права учитывать расходы на страховые взносы при исчислении стоимости патента. Это невыгодно отличало ее от ЕНВД и УСН с объектом «Доходы», ведь ИП на этих системах уменьшали свои налоги на сумму фактически уплаченных в периоде взносов.

Однако с начала 2021 года патентная система действует в соответствии с новыми правилами – они введены законом от 23.11.2020 № 373-ФЗ в связи с отменой ЕНВД. Изменилось многое, в частности, регионы получили гораздо больше прав. Теперь они могут ввести ПСН в отношении практически любых видов деятельности, кроме прямо запрещенных для этой системы, а также установить порог максимального дохода ИП, от которого считается стоимость патента. Могут они вводить и дополнительные ограничения.

Главным изменением, которое действует для всех предпринимателей на патенте, стало право на уменьшение налога на сумму страховых взносов.

Что и как уменьшать

Итак, налог при ПСН, то есть стоимость патента, можно снизить на следующие расходы:

- страховые взносы ИП за себя и своих сотрудников;

- больничные, которые оплачиваются за счет предпринимателя;

- отчисления по договорам добровольного личного страхования работника на случай нетрудоспособности.

Если ИП совмещает ПСН и другую систему, то к вычету из стоимости патента принимаются те затраты, которые произведены в отношении сотрудников, занятых в «патентной» деятельности.

Механизм уменьшения налога утвержден такой же, какой ранее применялся на ЕНВД:

- при наличии наемных работников за счет расходов на страхование и пособия стоимость патента можно снизить не более чем на 50%;

- если работников нет, за счет собственных взносов можно снизить сумму налога до нуля.

Предприниматель, у которого более одного патента, может уменьшить стоимость нескольких. Допустим, за первый патент нужно уплатить 21 000 рублей, а за второй – 32 000 рублей. Тогда как минимальный размер взносов ИП за 2021 год составляет 40 874 рубля. Перечислив эту сумму в ФНС, предприниматель сможет снизить стоимость первого патента на 21 000 рублей, то есть вовсе за него не платить. Стоимость же второго патента он сможет снизить на 40 874 – 21 000 = 19 874 рубля. Таким образом, он заплатит за второй патент всего 32 000 – 19 874 = 12 126 рублей.

Если ИП уплатил цену патента до перечисления страховых взносов и других вычитаемых затрат, он вправе зачесть или вернуть разницу. Для этого составляется заявление на зачет или возврат переплаченных в бюджет денег. Однако более рационально сначала уплатить все страховые отчисления, которые планируется принять к вычету, затем представить в налоговый орган уведомление об уплаченных страховых взносах, а уже после этого пересчитать стоимость патента и оплатить ее.

Бесплатная консультация по налогообложению

Как сообщить в ИФНС о вычете взносов

Чтобы специалисты налоговой инспекции понимали, на каком основании ИП перевел лишь часть стоимости патента или вовсе не платил за него, ему следует подать форму по КНД 1112021. Это заявление (уведомление) на уменьшение патента на сумму фактически уплаченных в периоде страховых взносов и пособий. Нужный бланк есть в письме ФНС № СД-4-3/785@. В этом же документе подробно описан электронный формат уведомления для тех, кто взаимодействует с налоговыми органами по ТКС.

Заявление на вычет взносов очень простое: в нем, помимо первой страницы с данными об ИП, содержится всего два листа.

Скачать форму КНД 1112021 – уведомление об уменьшении патента на сумму страховых взносов

Титульный лист

Заполнение полей титульного листа формы 1112021 по КНД представлено в таблице.

Таблица. Форма по КНД 1112021 – Титульный лист

| Поле | Что указать / примечание |

|---|---|

| Страница | Номер страницы в формате «001», «002» |

| Представляется в налоговый орган (код) | Код налоговой инспекции |

| Фамилия | ФИО предпринимателя построчно |

| Имя | |

| Отчество | |

| Данное уведомление составлено на… | Количество страниц уведомления |

| с приложением копии документа | Количество страниц приложений (например, доверенность) |

| Достоверность и полноту сведений, указанных в настоящем уведомлении, подтверждаю: | |

| код | 1 – ИП, выплачивающий физлицам вознаграждения; 2 – не выплачивающий |

| Три пустые строки для ввода ФИО представителя | Заполняются только в случае, если уведомление подписывает представитель ИП |

| Номер контактного телефона | Телефон для связи |

| Подпись, дата | Подпись ИП (представителя) и дата заполнения уведомления |

| Наименование и реквизиты документа, подтверждающего полномочия представителя налогоплательщика | Реквизиты доверенности, если подпись ставит представитель ИП |

Заполнение листа А

На этой станице указывают сведения о патентах, по которым производится уменьшение суммы налога. Здесь несколько блоков из трех строк. Заполнить нужно столько блоков, по скольким патентам уменьшается стоимость. В примере выше ИП надо заполнить два блока строк 010-030, поскольку он уменьшает цену двух патентов.

Вверху страницы отражают ИНН и ее номер. В строках 010-030 указывают такие данные:

- номер патента;

- дату выдачи;

- стоимость патента до уменьшения за счет взносов.

Заполнение листа Б

Лист Б предназначен для отражения суммы отчислений, принимаемых к вычету, а также стоимости всех патентов, цены которых будут уменьшены. Заполняются строки таким образом:

- 001 – код плательщика: 1 – ИП производит выплаты физлицам, 2 – не производит (ИП без работников);

- 110 – сумма налога к уплате, то есть стоимость всех патентов до вычета (суммируются показатели всех строк 030 листа А);

- 120 – сумма на зачет из стоимости патента, то есть сумма, на которую будет уменьшен налог.

Вот и все, мы заполнили новый бланк уведомления об уплаченных страховых взносах для уменьшения стоимости патента. После подачи его в ИФНС предприниматель вправе доплатить за патент лишь разницу. Однако если взносы не были перечислены, такого права не возникает. В этом случае налоговый орган пришлет отказ. Далее предпринимателю придется уплатить взносы, после чего подавать уведомление повторно. Если плата за патент была перечислена ранее взносов, надо подать заявление на зачет или возврат платежа.

Перейти к содержимому

05.01.2023

Форма уведомления об уменьшении суммы налога, уплачиваемого в связи с применением ПСН патентной системы налогообложения, на сумму указанных в пункте 1.2 статьи 346.51 Налогового кодекса Российской Федерации страховых платежей (взносов) и пособий утверждена Приказом ФНС России от 26.03.2021 № ЕД-7-3/218@ «Об утверждении формы, формата и порядка представления уведомления об уменьшении суммы налога, уплачиваемого в связи с применением патентной системы налогообложения, на сумму указанных в пункте 1.2 статьи 346.51 Налогового кодекса Российской Федерации страховых платежей (взносов) и пособий».

Начало действия документа: 11.07.2021.

Штрих-код на титульном листе: 2430 2012. Код по КНД: 1112021.

Скачать Приказ ФНС от 26.03.2021 № ЕД-7-3/218@ (pdf)

О новом в форме (или о причинах введения формы):

C 1 января 2021 года вступили в силу поправки в НК РФ, которые изменили правила применения патентной системы налогообложения. В частности, теперь ИП на ПСН могут уменьшать размер уплачиваемого налога на сумму обязательных страховых взносов и пособий (начисленных за аналогичный налоговый период) по тем же правилам, что ранее применялись для плательщиков ЕНВД. ИП, у которых есть наемные работники, могут уменьшать стоимость патента не более, чем на 50%. Для ИП без наемных работников такого ограничения нет. Стоимость патента они могут сократить до нуля, если это позволяет сумма уплаченных взносов. При этом об уменьшении суммы налога, уплачиваемого в связи с применением патентной системы налогообложения, на сумму страховых взносов и пособий надо уведомить налоговые органы.

Форма уведомления

С 12.07.2021 действует форма уведомления об уменьшении суммы налога, уплачиваемого при ПСН, на сумму страховых взносов и пособий, выплачиваемых работникам (форма КНД 1112021), утв. приказом ФНС от 26.03.2021 № ЕД-7-3/218@. Скачать новый бланк можно, кликнув по картинке ниже:

Бланк уведомления об уменьшении суммы налога при ПСН на сумму страховых взносов и пособий

Скачать

Напомним, что возможность использовать данный вычет при расчете стоимости патента появилась с 2021 года. О том, как он применяется, читайте в готовом решении от «КонсультантПлюс». Пробный доступ к правовой системе можно получить бесплатно.

До 12 июля действовала форма уведомления, рекомендованная письмом ФНС от 26.01.2021 № СД-4-3/785@, которая отличается от утвержденной приказом. В письме от 19.07.2021 № СД-4-3/10101@ налоговая служба разъяснила, как заполнять новое уведомление с учетом различий в новом и старом бланках.

Сумма взносов в новом уведомлении

В листе «А» укажите сведения по каждому патенту, который уменьшаете на взносы и пособия. В строке 060 по каждому патенту отразите взносы, на которые уменьшили налог по этому патенту в предыдущих уведомлениях, в том числе по рекомендованной форме.

В листе «Б» в строке:

- 110 — укажите общую сумму уплаченных в рамках патентной системы страховых взносов и пособий;

- 120 — общую сумму взносов и пособий, уменьшающую налог по патентам, в отношении которых подается уведомление (сумма значений строк 050 листа А);

- 130 — указывается общая сумма взносов и пособий, учтенная ранее, — сумма значений строк 060 листа А.

Пример заполнения уведомления для ИП есть в КонсулььтантПлюс. Получите пробный демо-доступ и бесплатно переходите в материал.

Признак налогоплательщика

Признаков налогоплательщика два:

- «1» — налогоплательщик, производящий выплаты и иные вознаграждения физлицам;

- «2» — налогоплательщик, не производящий выплаты и иные вознаграждения физлицам.

Признак нужно заполнить по каждому патенту, который уменьшается на взносы и пособия.

Если в календарном году у предпринимателя куплены несколько патентов и хотя бы по одному из них используется наемный труд, признак «1» указывается в отношении всех патентов, у которых период действия приходится на период, в котором ИП использовал труд наемных работников.

Отказ в уменьшении патента на взносы

Не забывайте, что налоговая может отказать ИП в уменьшении стоимости патента, если:

- он не уплатил взносы, которые указаны в уведомлении;

- указал в уведомлении сумму взносов и пособий, в размере большем, чем можно взять к уменьшению.

Отказ инспекция оформляет соответствующим уведомлением. С 30.05.2021 для этого применяется форма, утв. приказом ФНС от 24.03.2021 № ЕД-7-3/217@.