Налоговую декларацию по упрощенной системе налогообложения заполняют по форме КНД 1152017. Отчет должны сдавать и организации, и предприниматели на упрощенке. С 2023 года изменили сроки сдачи отчетности.

Какой отчет сдают на бланке с кодом КНД 1152017

По справочнику соответствия форм налоговых деклараций кодам КБК, утвержденным Приказом ФНС России № ММВ-7-6/189@ от 28.05.2013, код отчетности 1152017 соответствует налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения (УСН). Он един для организаций и ИП. При изменении бланка его кодировка КНД не меняется.

Сроки сдачи и общие правила заполнения декларации

С 2023 года налог по УСН платят в составе единого налогового платежа. Теперь организации платят годовой налог до 28 марта следующего года, ИП — до 28 апреля следующего года. Авансы тоже перечисляют через ЕНП в новые сроки:

- за 1-й квартал — до 28 апреля;

- за полугодие — до 28 июля;

- за 9 месяцев — до 28 октября.

Для сведения: как произвести уплату ЕНП

С 2023 года изменили и сроки сдачи отчета. Налогоплательщики УСН сдают декларации в разное время, в зависимости от статуса:

- организации — до 25 марта года, следующего за отчетным (в 2023 г. — до 27.03.2023);

- ИП — до 25 апреля года, следующего за отчетным (в 2023 г. — до 25.04.2023).

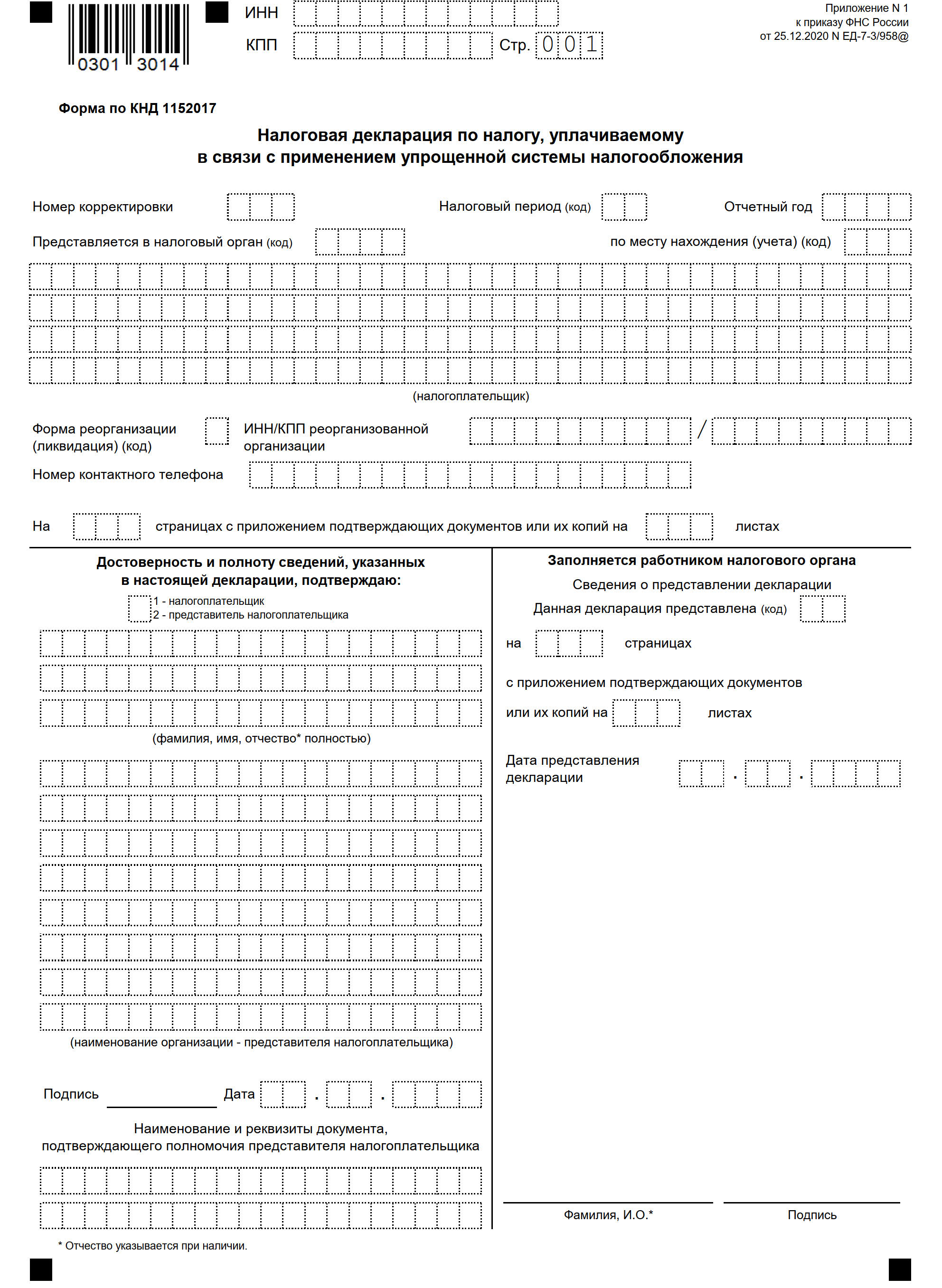

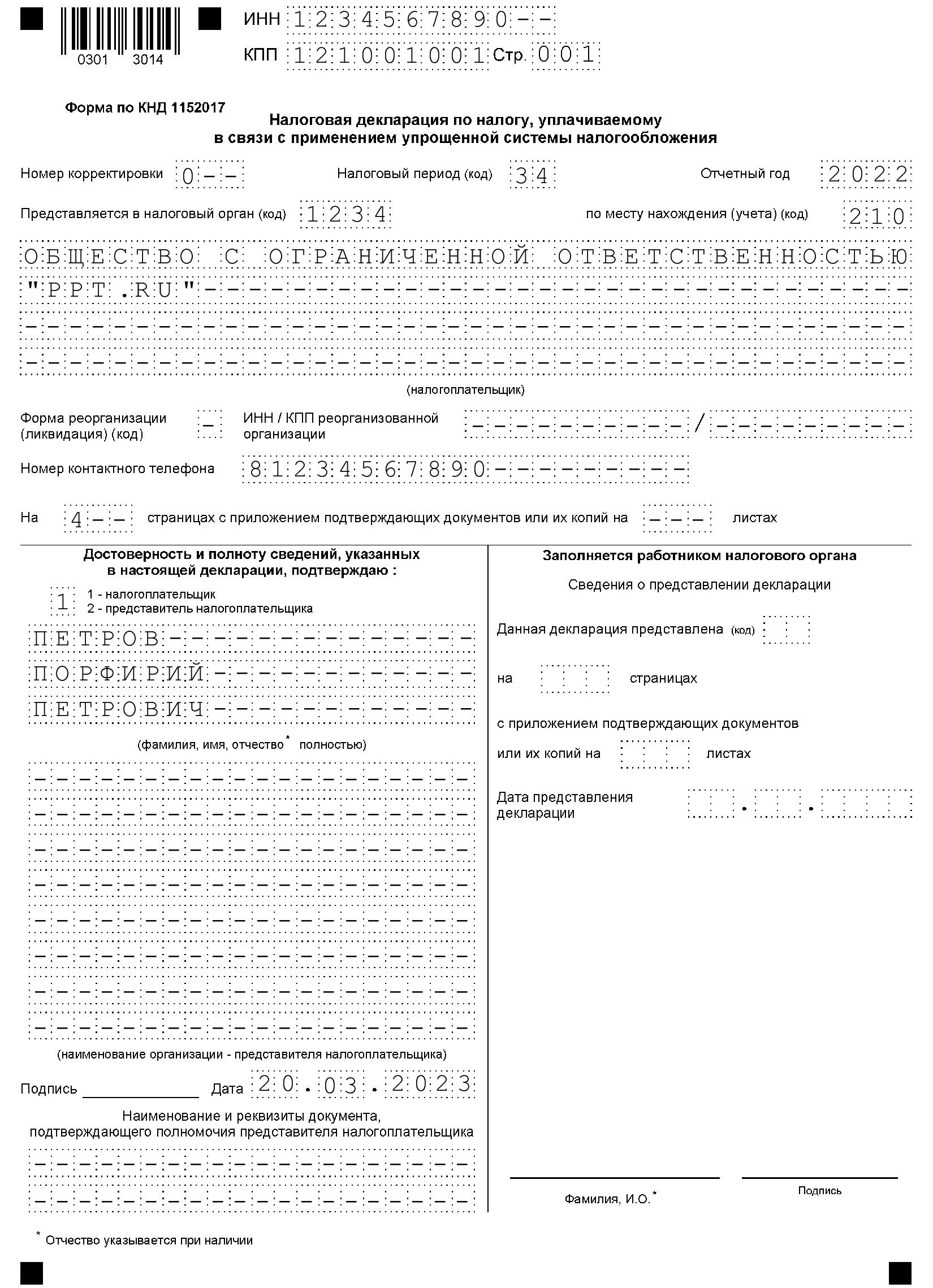

С отчетности за 2021 год применяется бланк из Приказа ФНС России № ЕД-7-3/958@ от 25.12.2020. Декларация состоит из титульного листа и трех разделов, но разделы 1 и 2 включают еще и подразделы. Вот как выглядит шаблон по форме КНД 1152017 в Excel в 2023 году:

Общие правила заполнения декларации не изменились:

- стоимостные показатели заполняются в полных рублях с учетом того, что значение менее 50 копеек не учитывается, а более 50 копеек — округляется до рубля;

- текст, числа, кодовые значения заполняются слева направо, начиная с первого (левого) знакоместа;

- если показатель отсутствует, то во всех знакоместах поля проставляется прочерк в виде прямой линии.

Для организаций и ИП правила заполнения не отличаются, за исключением нескольких нюансов. У налогоплательщиков есть возможность найти и скачать бесплатно бланк новой формы 1152017 за 2022 год на сайте Федеральной налоговой службы. Все актуальные бланки отчетов находятся в открытом доступе.

Порядок заполнения декларации на объекте «доходы минус расходы»

Заполняются титульный лист, разделы 1.2 и 2.2. Раздел 3 заполняется в случае получения в налоговом периоде благотворительной помощи или целевого финансирования.

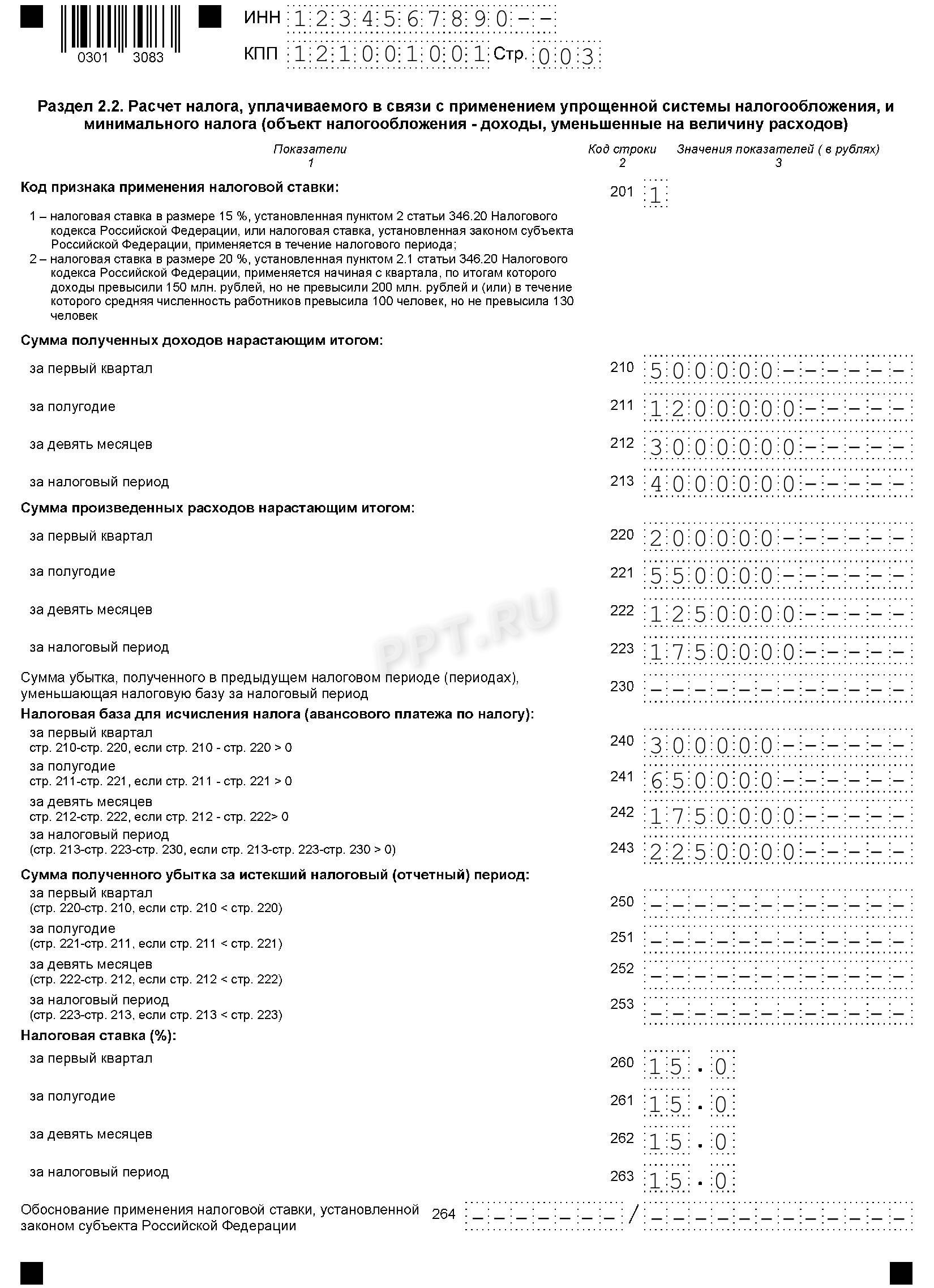

Сначала заполняем раздел 2.2. Указываем код признака налогоплательщика: 1 — для ставки 15 %, 2 — для ставки 20 %, если налогоплательщик превысил лимит дохода в 150 млн рублей с учетом индекса-дефлятора (в 2023 — 188,55 млн рублей).

По стр. 210–213 проставляются суммы полученных доходов за каждый отчетный (квартал, полугодие, 9 мес.) и налоговый периоды, а в стр. 220–223 за эти же периоды отражаются суммы расходов.

Строка 230 заполняется в случае наличия убытков за прошлые периоды.

Далее в стр. 240–243 показываем налоговую базу как разницу между показателями 210–213 и 220–223 по соответствующим периодам. Исключение составляет строка 243: в ней из стр. 213 отнимается показатель стр. 230. Если в любой из строк 240–243 получаем отрицательный показатель, то есть доходы за период меньше расходов, ставим прочерк, так как в этом периоде получен убыток. Убытки декларируются в 250–253.

Строки 260–263 включают информацию о размере ставки. Обычно она составляет 15 %, но субъект вправе уменьшить ее до 5 %. В стр. 264 показывают обоснование применения налоговой ставки по закону субъекта РФ (при необходимости).

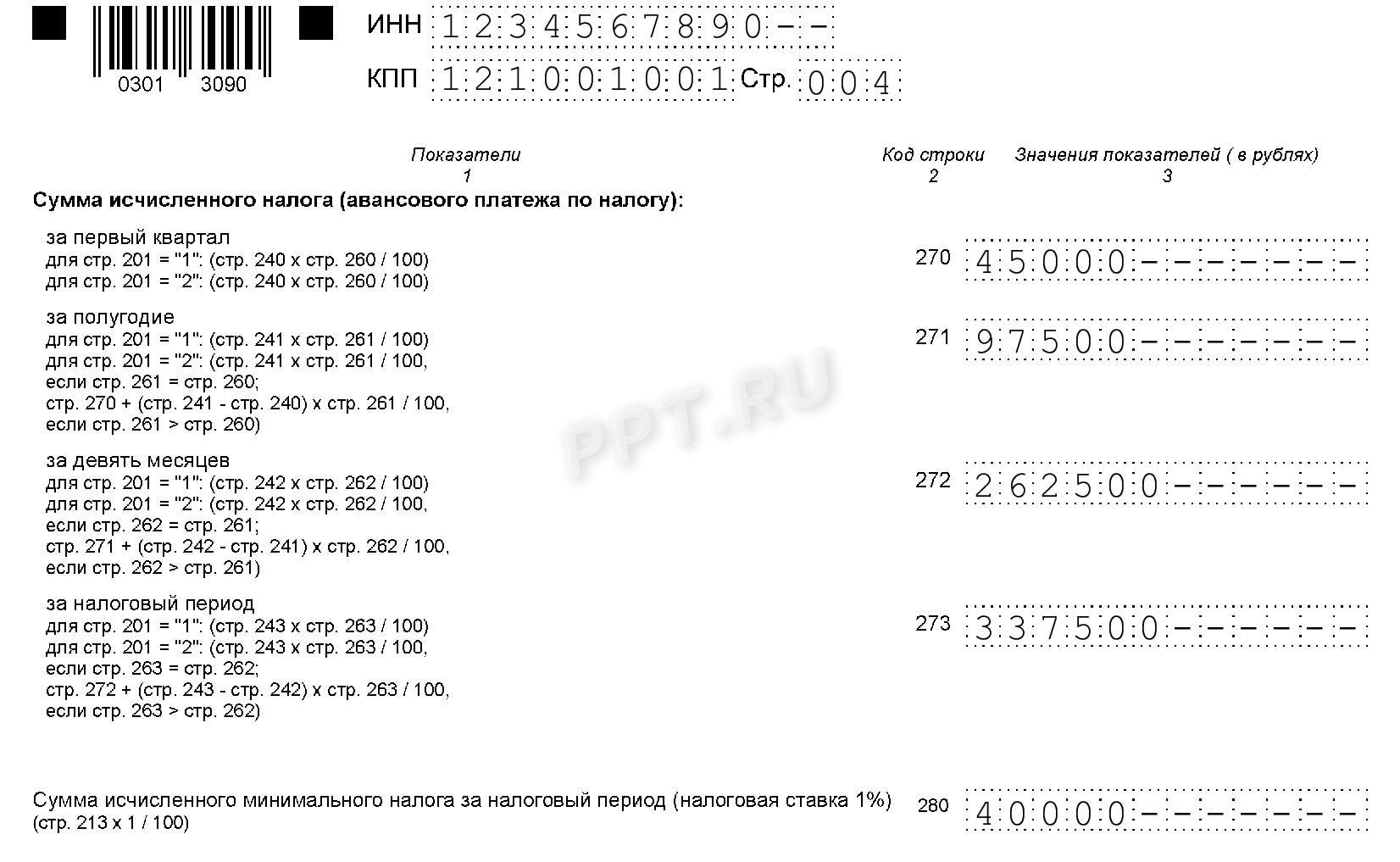

Следующие по нумерации — стр. 270–273. В них указываются авансы, подлежащие выплате, как произведение стр. 240–243 на стр. 260–263. Стр. 280 предназначена для показателя минимального налога, рассчитываемого как деление на 100 показателя из 213.

В 280 указывается сумма исчисленного за налоговый период минимального налога. Его значение определяют как частное от деления на 100 показателя, приведенного в стр. 213.

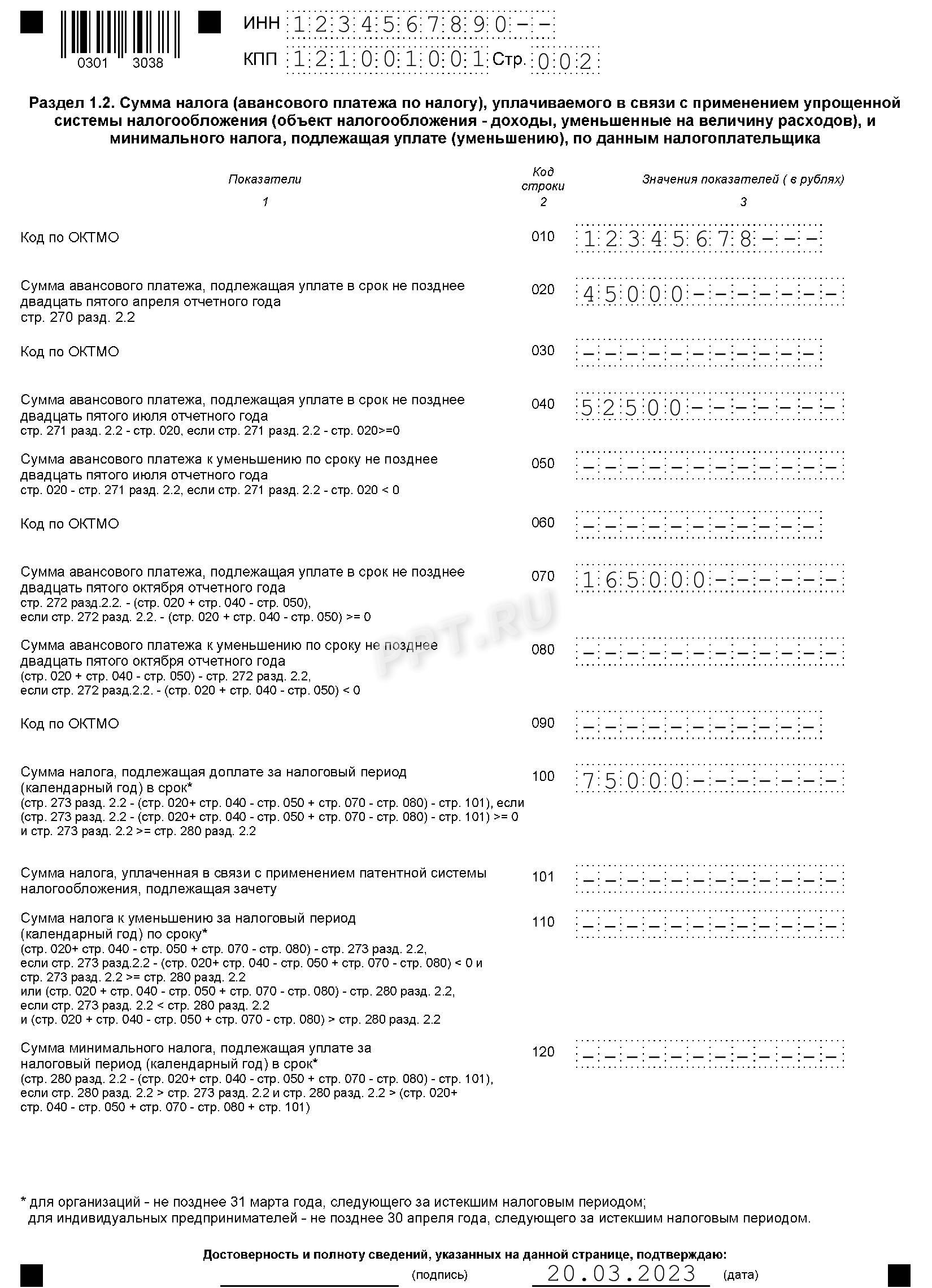

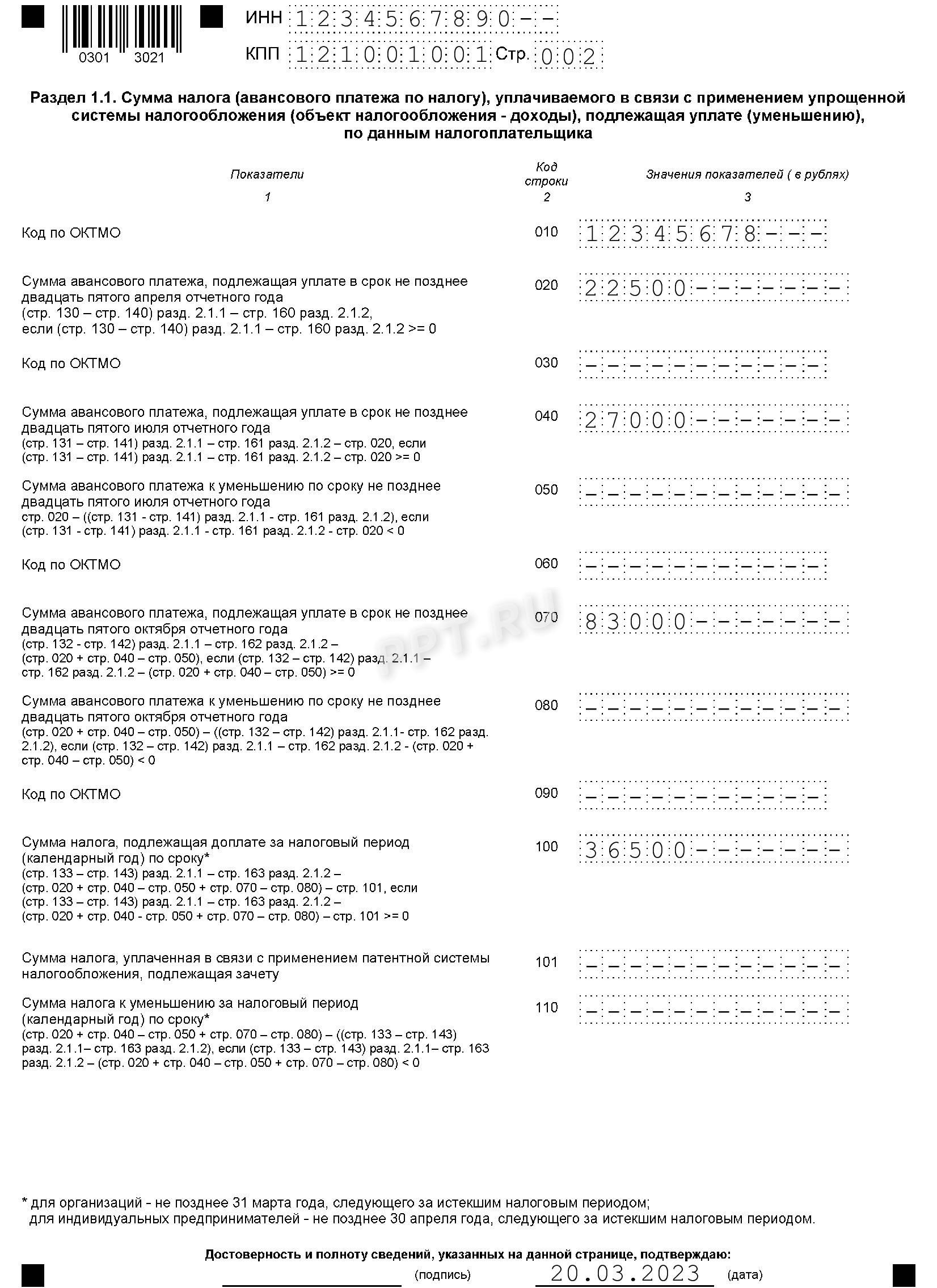

Раздел 1.2 содержит меньше строк:

- в 010 заполняется значение ОКТМО: смотрите на нашем портале или на сайте ФНС;

- 020, 040, 070 — это информация об авансах за каждый отчетный период. Расчетный показатель стр. 270 за 1-й кв. — фиксируем его в 020; разницу стр. 271 и 270 за полугодие записываем в 040; стр. 272 и 271 за 9 мес. отражаем в 070. Если за полугодие или 9 мес. (стр. 271 и 272) получены показатели меньшие, чем в предыдущих периодах (стр. 270 и 271 соответственно), то вместо 040 и 070 заполняются 050 и 080.

Может пригодиться: как узнать ОКТМО по ИНН

Последний этап — 100, 110 или 120 строчки. Суть такова, что если по результатам года к уплате рассчитали обычный налог, то ставим сумму в ячейки стр. 100, если минимальный — 120. В 110 ставится разница между исчисленным налогом, если он меньше авансов, и авансами. Эту сумму разрешается вернуть на расчетный счет или зачесть.

Порядок заполнения декларации на объекте «доходы»

Заполняются титульный лист, разделы 2.1.1 и 1.1. Раздел 2.1.2 заполняется, если вы уплачиваете торговый сбор. Раздел 3 заполняется в случае получения в налоговом периоде благотворительной помощи или целевого финансирования.

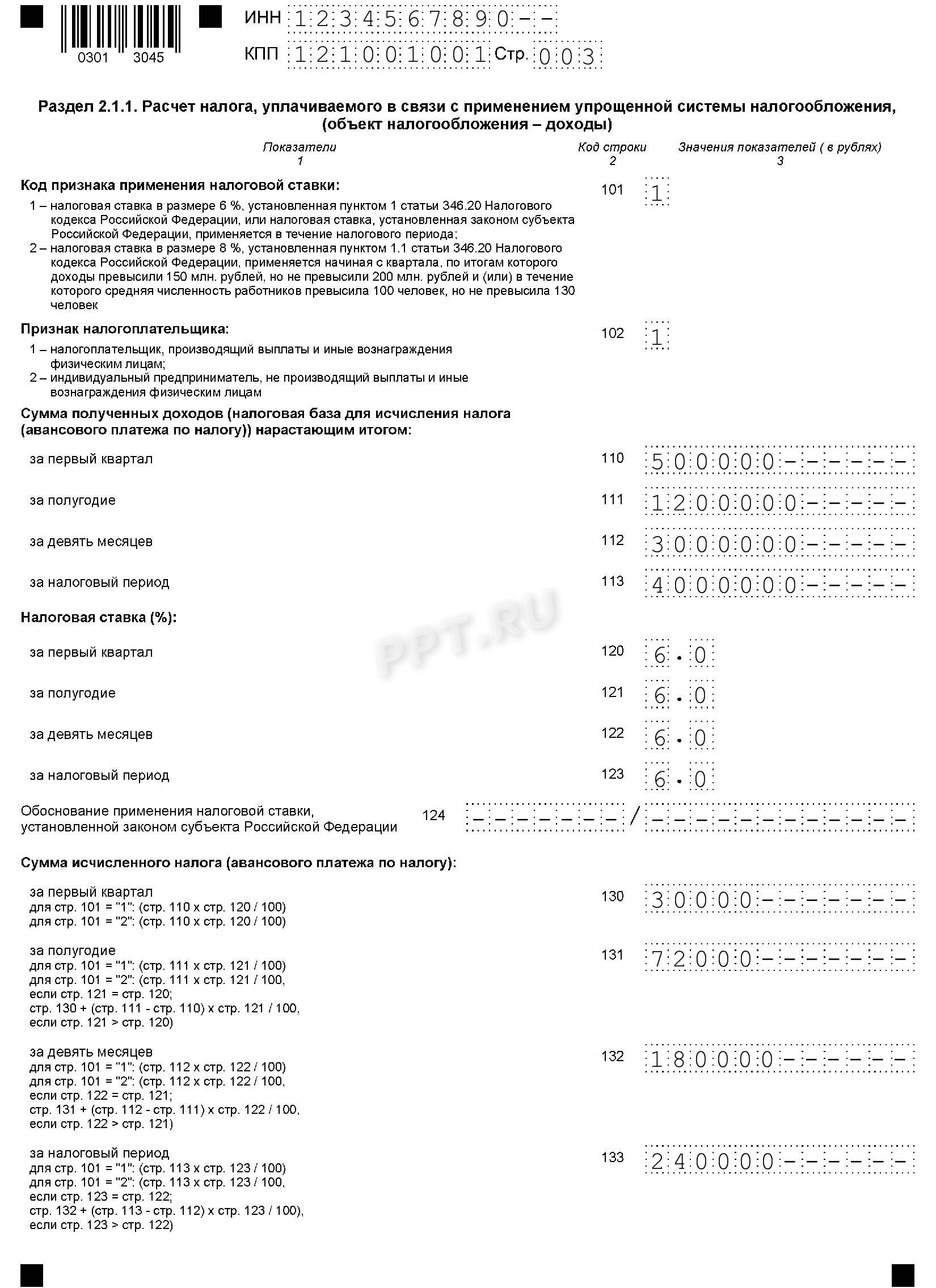

В стр. 101 указываем код признака налоговой ставки: 1 — для ставки 6 %, 2 — для ставки 8 %, если превысили лимит по доходу. В стр. 102 ставим признак налогоплательщика:

- «1» — работодатель;

- «2» — ИП без работников.

В разделе 2.1.1 показываем по строкам:

- 110–113 — доходы за 1-й кв., полугодие, 9 мес., год;

- 120–123 — ставка в пределах от 0 до 6 %.

В стр. 124 пишем обоснование применения налоговой ставки по закону субъекта РФ (по необходимости).

130–133 — начисленные с указанных доходов авансы как произведение показателей из ст. 110–113 на ст. 120–123.

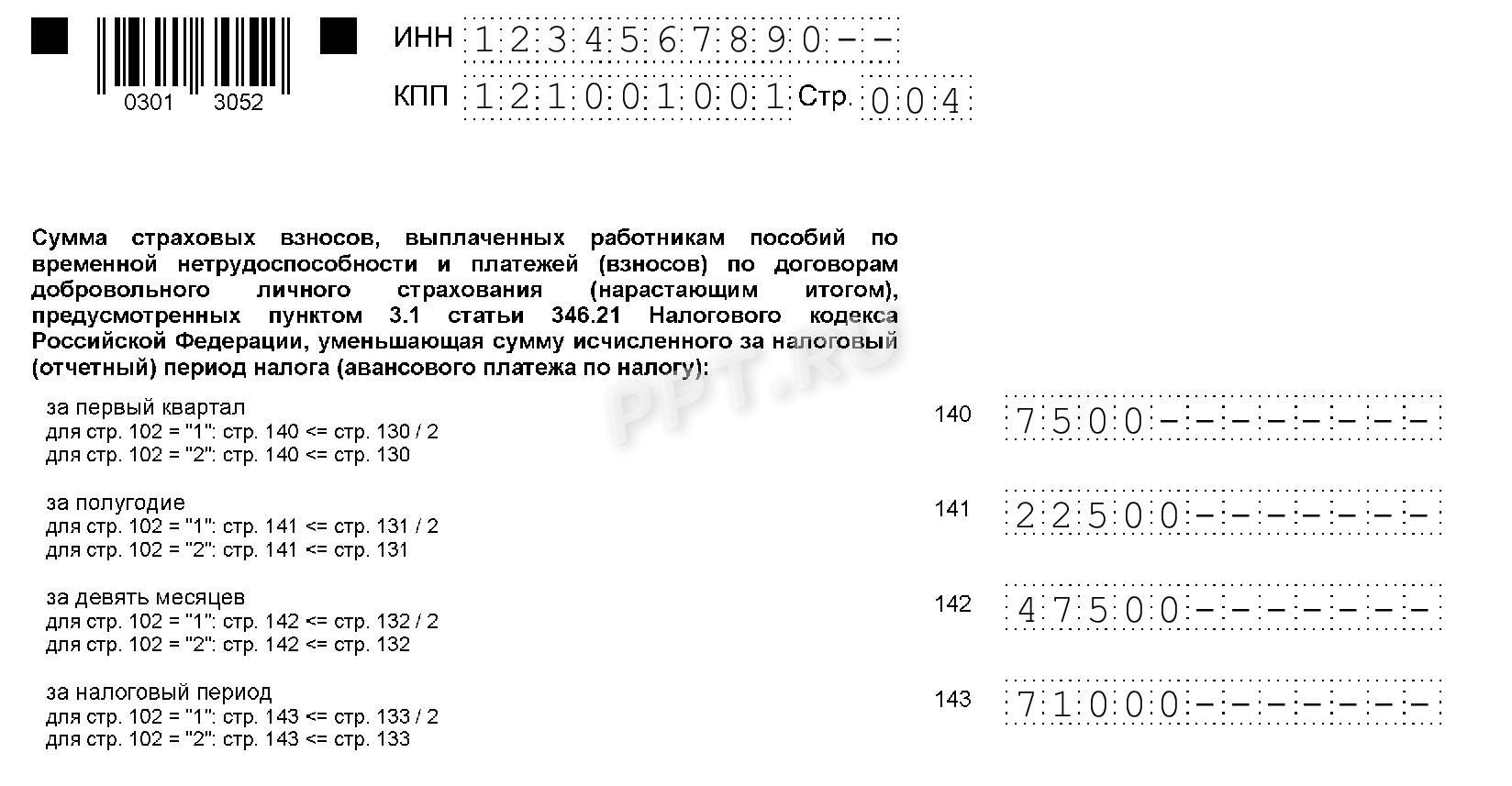

140–143 заполняются в сумме страховых взносов, значения которых составляют 1/2 показателей стр. 130–133.

В разделе 1.1 заполняем ОКТМО и суммы авансов к уплате или к уменьшению за отчетные периоды и год.

ИП, не производящие выплаты физлицам (признак «2» в ст. 102), заполняют строчки 140–143 на суммы фиксированных выплат взносов. На такие выплаты действует ограничение не в размере 50 % от исчисленного налога, а в размере суммы исчисленного налога (авансов), указанного по строкам 130–133. То есть показатели в 140–143 не бывают больше значений стр. 130–133.

В Приказе ФНС № ЕД-7-3/958@ нет пояснений, с какой формой следует сверить ф. КНД 1152017, — это самостоятельная декларация, она не связана с другими налоговыми отчетами. Но ФНС опубликовала алгоритм, по которому проверяют контрольные соотношения в отчетности по УСНО за 2022 год (Письмо ФНС № СД-4-3/16342@ от 24.11.2021). А минимальную сумму налога до сих пор проверяют по контрольным соотношениям к предыдущей отчетной форме по УСН из Приказа ФНС № ММВ-7-3/99@. И хотя письмо № СД-4-3/9567@ от 30.05.2016 больше не применяется, его до сих пор используют для проверки, поскольку нумерация этих строк осталась прежней.

Для сведения: особенности бухгалтерского учета при УСН

Порядок заполнения нулевой декларации

Если предприниматель на УСНО не вел деятельность, то он все равно обязан подать декларацию со всеми разделами. Если ИП применяет объект «доходы» и уплачивает фиксированный платеж по страховым взносам, то такой платеж в разделе 2.1.1 нулевой декларации он не отражает. Обоснование: в декларации не отражаются взносы в размере, превышающем сумму исчисленного налога, а она при нулевых доходах тоже равна 0.

Подробнее: как заполнить нулевую декларацию по УСН

Налоговая декларация по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, заполняется налогоплательщиками, применяющими упрощенную систему налогообложения в соответствии с главой 26.2 Налогового кодекса Российской Федерации.

Срок подачи декларации — организациями — не позднее 31 марта года, следующего за истекшим налоговым периодом, индивидуальным предпринимателям — не позднее 30 апреля года, следующего за истекшим налоговым периодом.

Начало действия данной редакции документа — 10.04.2016.

Данная редакция применяется для сдачи отчетности за 2019 год. Срок подачи декларации — организациями — не позднее 31 марта 2020 года, индивидуальным предпринимателям — не позднее 30 апреля 2020 года.

Состав декларации

- Титульный лист;

- Раздела 1.1 «Сумма налога (авансового платежа по налогу), уплачиваемого в связи с применением упрощенной системы налогообложения (объект налогообложения — доходы), подлежащая уплате (уменьшению), по данным налогоплательщика»;

- Раздела 1.2 «Сумма налога (авансового платежа по налогу), уплачиваемого в связи с применением упрощенной системы налогообложения (объект налогообложения — доходы, уменьшенные на величину расходов), и минимального налога, подлежащая уплате (уменьшению), по данным налогоплательщика»;

- Раздела 2.1.1 «Расчет налога, уплачиваемого в связи с применением упрощенной системы налогообложения (объект налогообложения — доходы)»;

- Раздела 2.1.2 «Расчет суммы торгового сбора, уменьшающей сумму налога (авансового платежа по налогу), уплачиваемого в связи с применением упрощенной системы налогообложения (объект налогообложения — доходы), исчисленного по итогам налогового (отчетного) периода по объекту налогообложения от вида предпринимательской деятельности, в отношении которого в соответствии с главой 33 Налогового кодекса Российской Федерации установлен торговый сбор»;

- Раздела 2.2 «Расчет налога, уплачиваемого в связи с применением упрощенной системы налогообложения, и минимального налога (объект налогообложения — доходы, уменьшенные на величину расходов)»;

- Раздела 3 «Отчет о целевом использовании имущества (в том числе денежных средств), работ, услуг, полученных в рамках благотворительной деятельности, целевых поступлений, целевого финансирования».

Требования к заполнению декларации

Все значения стоимостных показателей Декларации указываются в полных рублях. Значения показателей менее 50 копеек (0,5 единицы) отбрасываются, а 50 копеек (0,5 единицы) и более округляются до полного рубля (целой единицы).

Страницы Декларации имеют сквозную нумерацию, начиная с Титульного листа, вне зависимости от наличия (отсутствия) и количества заполняемых разделов, листов. Порядковый номер страницы записывается в определенном для нумерации поле слева направо, начиная с первого (левого) знакоместа.

Показатель номера страницы (поле «Стр.»), имеющий три знакоместа, записывается следующим образом: например, для первой страницы — «001», для десятой страницы — «010».

При заполнении Декларации должны использоваться чернила черного, фиолетового или синего цвета. Не допускается исправление ошибок с помощью корректирующего или иного аналогичного средства. Не допускается двусторонняя печать Декларации на бумажном носителе и скрепление листов Декларации, приводящее к порче бумажного носителя.

Каждому показателю Декларации соответствует одно поле, состоящее из определенного количества знакомест. В каждом поле указывается только один показатель.

Исключение составляют показатели, значением которых являются дата и ставка налога (%). Для указания даты используются по порядку три поля: день (поле из двух знакомест), месяц (поле из двух знакомест) и год (поле из четырех знакомест), разделенные знаком «.» («точка»).

Для показателя ставка налога (%) используются два поля, разделенные знаком «.» («точка»). Первое поле соответствует целой части десятичной дроби, второе — дробной части десятичной дроби.

Заполнение полей Декларации значениями текстовых, числовых, кодовых показателей осуществляется слева направо, начиная с первого (левого) знакоместа.

При заполнении полей Декларации с использованием программного обеспечения значения числовых показателей выравниваются по правому (последнему) знакоместу.

Заполнение текстовых полей бланка Декларации осуществляется заглавными печатными символами.

В случае отсутствия какого-либо показателя во всех знакоместах соответствующего поля проставляется прочерк. Прочерк представляет собой прямую линию, проведенную посередине знакомест по всей длине поля.

Если для указания какого-либо показателя не требуется заполнения всех знакомест соответствующего поля, в незаполненных знакоместах в правой части поля проставляется прочерк. Например, при указании десятизначного идентификационного номера налогоплательщика (далее — ИНН) организацией в поле «ИНН» из двенадцати знакомест показатель заполняется следующим образом «5024002119—«.

При представлении Декларации, подготовленной с использованием программного обеспечения, при распечатке на принтере допускается отсутствие обрамления знакомест и прочерков для незаполненных знакомест. Расположение и размеры значений показателей не должны изменяться. Печать знаков должна выполняться шрифтом Courier New высотой 16 — 18 пунктов.

При заполнении Декларации в верхней части каждой страницы указываются ИНН и код причины постановки на учет (далее — КПП) организации в соответствии с пунктом 3.2 настоящего Порядка.

При представлении в налоговый орган по месту учета организацией-правопреемником Декларации за последний налоговый период и уточненных Деклараций за реорганизованную организацию (в форме присоединения к другому юридическому лицу, слияния нескольких юридических лиц, разделения юридического лица, преобразования одного юридического лица в другое) в Титульном листе по реквизиту «по месту учета» указывается код «215», а в верхней его части указываются ИНН и КПП организации-правопреемника. В реквизите «налогоплательщик» указывается наименование реорганизованной организации.

В реквизите «ИНН/КПП реорганизованной организации» указываются, соответственно, ИНН и КПП, которые были присвоены организации до реорганизации налоговым органом по месту ее нахождения.

Если представляемая в налоговый орган Декларация не является Декларацией за реорганизованную организацию, то по реквизиту «ИНН/КПП реорганизованной организации» указываются прочерки.

В Разделах 1.1 и 1.2 Декларации указывается код Общероссийского классификатора территорий муниципальных образований ОК 33-2013 (далее — код по ОКТМО) того муниципального образования, на территории которого состояла на учете в качестве налогоплательщика реорганизованная организация.

Кто сдает форму КНД 1152017

Налоговый код отчетности в 1152017 форме означает, что налогоплательщики подают декларацию по УСН — упрощенной системе налогообложения. УСН регулируется главой 26.2 Налогового кодекса, где сказано, что применять упрощенку вправе как организации, так и индивидуальные предприниматели.

Организация вправе перейти на УСН после девяти месяцев деятельности в году, когда она приняла решение о переходе, при условии что совокупный доход за этот период не превысил 112,5 млн рублей с учетом индекса-дефлятора на текущий год (ст. 346.12 НК РФ). Часть 3 статьи 346.12 НК РФ перечисляет виды организаций и ИП, которые не вправе применять упрощенку, в их числе, например:

- субъекты, имеющие филиалы;

- банки;

- пенсионные фонды;

- инвестиционные фонды;

- ломбарды.

Организации и ИП, чьи виды деятельности не перечислены в ст. 346.12 и которые выполняют лимит по доходу, вправе перейти на УСН. Декларация по УСН станет для них обязательной.

УСН предполагает два варианта налогообложения:

- «доходы», при которой сумма налога исчисляется из полной суммы доходов организации;

- «доходы минус расходы» — порядок, при котором налогообложению подлежит только прибыль лица.

Ставка налога при системе «доходы» меньше, чем при «доходы минус расходы». Каждая организация и предприниматель самостоятельно решают, какую систему предпочесть.

Когда сдавать декларацию по форме КНД 1152017

С 2023 года налог по УСН платят в составе единого налогового платежа. В связи с этим изменили и сроки уплаты: организациям надо перечислить годовой налог по упрощенке до 28 марта следующего года, ИП — до 28 апреля. Сдвинули и сроки авансовых платежей по УСН:

- аванс за 1-й квартал — до 28 апреля;

- аванс за полугодие — до 28 июля;

- аванс за 9 месяцев — до 28 октября.

Для сведения: какие налоги входят в ЕНП и как его платить

Предельные сроки отчета по форме 1152017 установлены ст. 346.23 НК РФ. С 2023 года сроки сдачи отчетности по УСН тоже поменяли.

| Кто отчитывается | Срок сдачи |

|---|---|

| Организации | Не позднее 25 марта года, следующего за отчетным. Декларацию за 2022 год надо предоставить до 27.03.2023, поскольку 25.03.2023 выпадает на субботу |

| ИП | Не позднее 25 апреля года, следующего за отчетным. За 2022 г. отчитываемся до 25.04.2023 |

Есть особые случаи, когда подают форму КНД 1152017:

- если лицо прекращает предпринимательскую деятельность, о чем уведомляет налоговую инспекцию, то декларацию оно подает до 25-го числа месяца, следующего за тем, в котором прекратилась его деятельность;

- если лицо утратило право на применение УСН, то декларацию оно обязано подать до 25-го числа месяца, следующего за кварталом, в котором эта утрата произошла.

Как заполнить форму КНД 1152017

Действующий бланк и правила заполнения формы 1152017 закреплены в Приказе ФНС № ЕД-7-3/958@ от 25.12.2020. Форма используется с отчетности за 2021 год.

Декларация состоит из титульного листа и трех разделов, первый и второй разделы содержат подразделы, предназначенные для разных систем налогообложения. Логика заполнения документа такова: сначала заполняется титульный лист, затем второй раздел, а потом первый. Третий раздел заполняют при необходимости.

Все денежные значения в декларацию вносятся в рублях целыми цифрами, копейки округляются: 50 копеек и более — до полного рубля, 49 копеек и менее — до нуля.

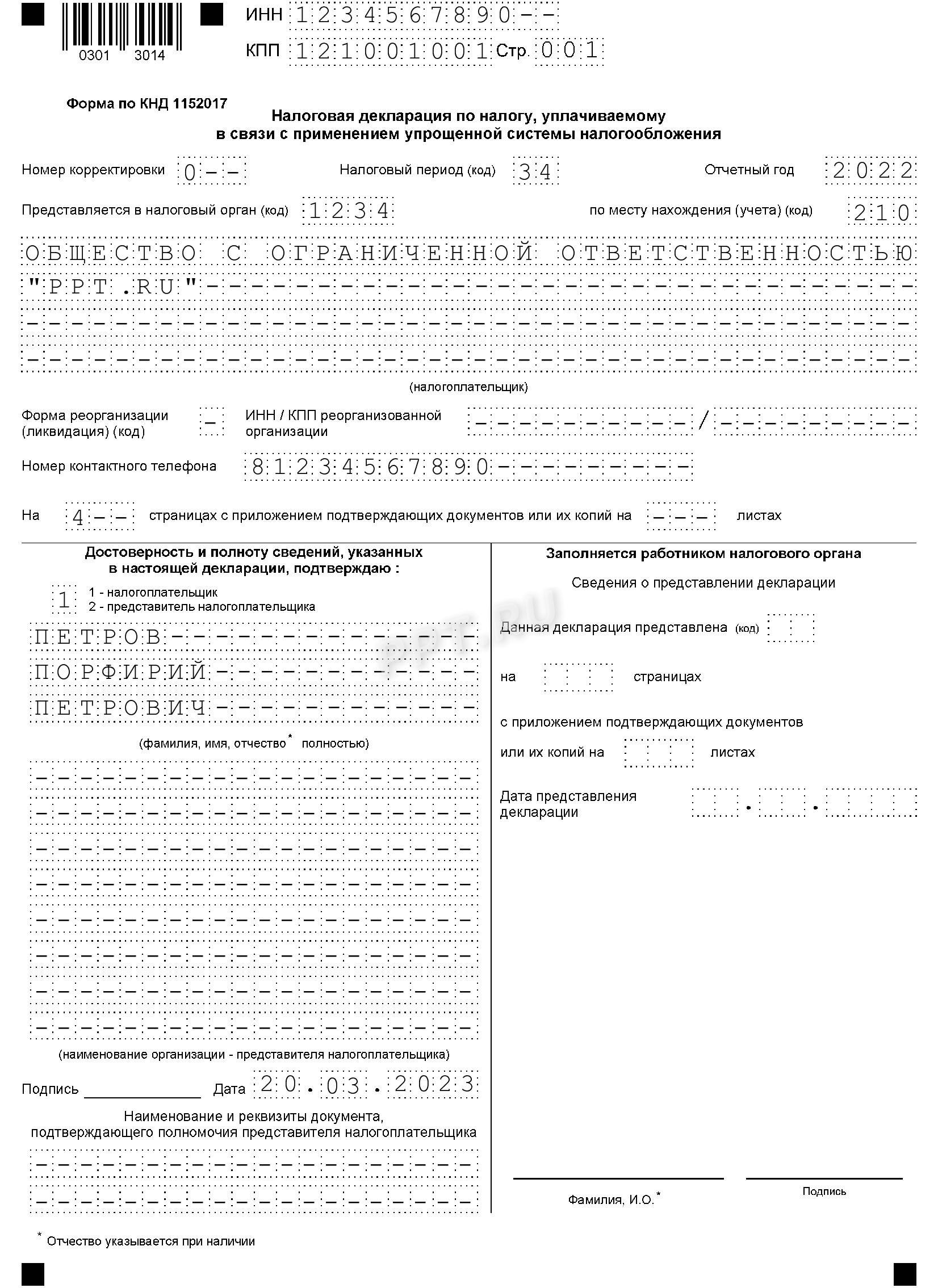

Шаг 1. Заполняем титульный лист

На титульном листе заполняются все разделы, кроме раздела «Заполняется работником налогового органа». Необходимо указать:

- ИНН и КПП;

- номер корректировки: 0— — при первичной подаче, 1—, 2— — при последующих после внесения изменений;

- налоговый период — 34, этот код КНД 1152017 соответствует календарному году;

- налоговый период — указать конкретный год, за который отчитывается субъект;

- код налогового органа, куда подается декларация, и код предоставления по месту нахождения — 210;

- полное наименование налогоплательщика;

- код формы реорганизации, если она была;

- ИНН и КПП реорганизованной организации, если реорганизация проводилась;

- телефон налогоплательщика;

- количество листов документа и количество листов приложений, если они подаются;

- информацию о лице, подтверждающем достоверность сведений документа, и основания его полномочий.

Шаг 2. Заполняем раздел 2

Раздел 2 отчета 1152017 состоит из двух подразделов:

- 2.1 — для лиц, применяющих систему УСН «доходы». Он имеет две части: 2.1.1 — «Расчет суммы налога» и 2.1.2 — «Расчет суммы торгового сбора, уменьшающей сумму налога»;

- 2.2 — для лиц, применяющих систему УСН «доходы минус расходы». В этом подразделе только одна часть — «Расчет налога».

Каждый подраздел состоит из строк, включающих наименование строки и поля для ее заполнения. Слева от полей для заполнения указаны трехзначные коды строк, они необходимы для описания порядка расчета других строк. Налогоплательщик самостоятельно заполняет только некоторые строки в разделах, под наименованиями других указан порядок исчисления их значений с помощью кодов.

Актуальный пример заполнения 1152017 — для УСН «доходы».

Может пригодиться: как указать код налоговой льготы в декларации по УСН

Шаг 3. Заполняем раздел 1

После заполнения второй части переходим к первой. Такой порядок заполнения декларации обусловлен тем, что значения, необходимые для первой части, рассчитываются на основании значений, полученных во второй с помощью формул, приведенных под наименованиями строк.

Раздел 1 содержит два подраздела:

- 1.1 — для УСН «доходы»;

- 1.2 — для УСН «доходы минус расходы».

В них налогоплательщику предстоит заполнить строки 010, 030, 060 и 090 — они предназначены для кодов ОКТМО. Код ОКТМО — это обозначение муниципального образования, в котором работает налогоплательщик. Если в течение описываемого года этот код не менялся, то достаточно указать его только в строке 010, в прочих — проставить прочерки.

Остальные поля первой части заполняются с помощью формул, приведенных под их наименованиями.

Шаг 4. Заполняем раздел 3

Раздел 3 является специальным и заполняется только организациями, которые получали в течение года целевые средства или имущество в рамках благотворительной деятельности.

Способ и форма представления документа

Декларация 1152017 подается:

- на бумажном носителе:

- лично налогоплательщиком;

- его представителем;

- по почте;

- в электронном виде. ФНС разрешает заполнить онлайн 1152017 форму, подписать электронной подписью и отправить в территориальную инспекцию.

ФНС не вправе требовать электронную декларацию. Отчитываться в электронном формате обязаны налогоплательщики со штатной численностью 100 и более работников. А для перехода на УСН действует условие: штат не превышает 100 работников. В то же время электронный способ сдачи позволяет исключить большое число ошибок и недочетов при заполнении.

Надо знать: ответственность за несдачу декларации по УСН

Об авторе статьи

Гольцова Полина

юрист, специалист по госзакупкам

В 2011 году окончила УрГЮА (ИПиП), в 2013 — РАНХиГС по программе «Управление государственными и муниципальными закупками». С 2013 по 2018 года занималась юридическим сопровождением закупок бюджетных учреждений федерального и регионального уровней.

Другие статьи автора на gosuchetnik.ru

По итогам 2022 года отчетность по УСН подается по прежней форме. Как должна быть заполнена налоговая декларация по УСН за 2022 год? Скачать бланк в Excel , посмотреть образец и примеры заполнения декларации для ИП и организации, ознакомиться с порядком заполнения, в том числе нулевой можно в этом материале.

«Заплати налоги и живи спокойно» — это не только расхожее выражение, но и необходимое (хотя и не всегда достаточное ) условие для долгосрочного и плодотворного функционирования организации или ведения хозяйственной деятельности индивидуальным предпринимателем. Введение упрощенного режима налогообложения дало возможность многим хозяйствующим субъектам работать именно на упрощенной системе налогообложения ( УСН ).

Вызвано это тем, что отчетность при УСН существенно упрощается: меньше налогов, значительно снижаются затраты на составление и обработку различной отчетности, экономится время, снижаются риски наложения штрафных санкций фискальными органами и , в конечном итоге, это сберегает деньги и нервы..

ВНИМАНИЕ: С 01.01.2023 года срок сдачи годовой отчетности по УСН изменен с 31 на 25 марта для юридических лиц и с 30 на 25 апреля для предпринимателей. Учитывая, что 25.03.2023 — суббота, срок сдачи для юрлиц смещается на 27.03.2023

Форма декларации УСН за 2022 год не изменилась.

Налоговая декларация по УСН за 2022 год должна быть сдана в налоговые органы всеми организациями и индивидуальными предпринимателями, которые применяли «упрощёнку» в 2022 году. Форма декларации по УСН за 2022 год, порядок её заполнения и электронный формат установлены в приказе ФНС от 25.12.2020 N ЕД-7-3/958@ (форма по кнд 1152017). Этот приказ вступил в силу ещё в начале 2021 года, но впервые по ней упрощенцы отчитывались в 2022 году за 2021 год (п.2 Приказа ФНС от 25.12.2020 N ЕД-7-3/958@).

Скачать новый бланк декларации УСН за 2022 год в в excel или pdf можно по ссылкам, расположенных ниже на этой странице.

Немаловажно знать, как правильно заполнить декларацию. В том числе с учетом всех последних изменений законодательства.

УСН предусматривает 2 вида налогообложения, один из которых вы должны были выбрать:

- УСН «доходы» по ставке 6 %

- УСН «доходы минус расходы» по ставке 15 %

ВНИМАНИЕ: Обращаем особое внимание на то, что приведенный бланк используется как для организаций, так и для индивидуальных предпринимателей. Как с объектом «доходы», так и с объектом «доходы минус расходы». В зависимости от выбранной системы заполняются разные разделы формы.

Если выбран режим «Доходы», то заполняется:

- Титульный лист

- Раздел 1.1

- Раздел 2.1.1.

Если выбран режим «Доходы, уменьшенные на величину расходов», то заполняется:

- Титульный лист

- Раздел 1.2

- Раздел 2.2

Вне зависимости от выбранного режима плательщики Торгового сбора заполняют Раздел 2.1.2, а ИП или юридические лица, получающие целевое финансирование, заполняют ещё и Раздел 3.

Декларация УСН – 2022

Налог по УСН по повышенной ставке платят те упрощенцы, у которых в соответствии с п. 1.1, 2.1 ст. 346.20 НК РФ:

— доходы, рассчитанные нарастающим итогом с начала года, превысили 150 млн руб., но не превысили 200 млн руб.;

— среднесписочная численность работников составила более 100 человек, но не более 130 человек;

— или произошло и то, и другое.

Налогоплательщики с объектом «доходы» при таких обстоятельствах начиная с того квартала, когда произошло превышение, платят налог по ставке 8%, а с объектом «доходы минус расходы» — по ставке 20%.

Если организации (или ИП) на УСН пришлось в 2022 году применять более высокую ставку налога, то в декларации ей нужно будет указать код признака ставки «2». Если же в течение всего 2022 года «упрощенец» считал налог только по одной (базовой) ставке, то он ставит код признака «1».

Соответствующий код указывается в п.п.5.2, 7.2 Порядка заполнения декларации, утв. Приказом ФНС от 25.12.2020 N ЕД-7-3/958@, (далее – Порядка):

— в строке 101 раздела 2.1.1 при объекте «доходы»;

— в строке 201 раздела 2.2 при объекте «доходы, уменьшенные на величину расходов».

Ставки налога в декларации по УСН за 2022 год

Ставки налога в декларации за каждый отчетный период и за год указываются отдельно:

— в строках 120-123 раздела 2.1.1 при объекте «доходы»

— в строках 260-263 раздела 2.2 при объекте «доходы минус расходы».

В указанных строках при необходимости указывается повышенная ставка – 8% или 20% или пониженная региональная.

Связано это с тем, что ставка может измениться в течение года по многим причинам. Например, если организация полгода работает в регионе, где вправе применять более низкую ставку (в соответствии с законодательством субъекта РФ), а затем переезжает в другой регион, где права на пониженную ставку уже не имеет. В этом случае организация должна применять разные ставки в течение года.

Теперь правомерность применения региональной ставки необходимо подтверждать в декларации. Для этого заполняется строка 124 раздела 2.1.1 либо строка 264 раздела 2.2 в зависимости от объекта налогообложения правилам п.п. 5.6, 7.15 Порядка.

В первой части, состоящей из 7 знакомест, нужно указать код, обозначающий «тип уменьшения ставки» (Приложение №5). Если применяется пониженная ставка, то:

— от 1% до 6% при объекте «доходы», используется код 3462010;

— от 5% до 15% при объекте «доходы минус расходы», используется код 3462020;

— от 3% до 6% или от 3% до 15% на территории республики Крым или в городе Севастополе, используется код 3462030;

— 0% для впервые зарегистрированных ИП, ведущих деятельность в производственной, социальной и некоторых других сферах, используется код 3462040.

Во второй части строки, состоящей из 12 знакомест, указывается статья, пункт и подпункт регионального закона, которым установлена пониженная ставка. На каждый «показатель» отводится по 4 знакоместа, свободные заполняются нулями.

В форме декларации учитывается возможность уменьшения единого налога на сумму торгового сбора.

См. Образец заполнения декларации УСН «доходы» за 2022 год

См. Образец заполнения декларации УСН за 2022 год «доходы минус расходы»

Декларация по УСН 2022: скачать бланк

Организации и ИП, использующие упрощённую систему налогообложения, должны отчитываться по форме декларации, утвержденной приказом ФНС от 25.12.2020 N ЕД-7-3/958@

Нулевая отчетность по УСН

Положения законодательных актов РФ определяют обязанность каждого хозяйствующего субъекта (организацию или индивидуального предпринимателя) сдавать отчетность в налоговые органы даже если деятельность не ведется. В этом случае сдается так называемая «нулевая» отчетность.

Основные правила при заполнении декларации.

При заполнении декларации по УСН надо обратить внимание на следующие моменты:

Декларация по УСН может быть заполнена на компьютере при помощи специальных бухгалтерских программ, сервисов или excel, а также от руки на бумажном бланке черной ручкой . Каждый лист, из которых состоит документ, должен иметь свой порядковый номер.

Все числовые сведения, которые записываются в декларацию, необходимо указывать в целых рублях, с округлением копеек по правилам математики. Если какие-то строки на листе не заполняются, либо данные, которые нужно записать в графу равны нулю, то в ней ставится знак «-».

При внесении информации нужно помнить, что нужно записать данные в графы, содержащие суммы авансов по налогу. При этом необходимо учитывать, что здесь указываются суммы не те, которые были реально уплачены, а полученные на основе расчета за определенный период.

При этом лучше всего сначала полностью внести сведения в листы раздела 2, а уже дальше возвратиться к разделу 1.

После того, как отчет полностью сформирован, его листы можно скреплять простой канцелярской скрепкой. Использование степлера нежелательно.

Декларация ИП на УСН за 2022 год

Большое количество отечественных индивидуальных предпринимателей перешло на использование или уже применяют упрощенную систему налогообложения. Это вызвано теми преимуществами, которые предлагает система: минимальное количество налогов, небольшим количеством отчетов, а также проста расчетов сумм налога, подлежащего к уплате. Использование упомянутой системы обязывает ИП представлять отчетность УСН за 2022 год.

В соответствии с действующим законодательством индивидуальный предприниматель должен сдавать только одну декларацию в год независимо от выбранного объекта налогообложения: либо это доходы, либо доходы минус расходы. Подчеркнем, что несмотря на необходимость уплаты ежеквартальных авансовых платежей, декларация ИП УСН за 2022 год подается однократно.

В тех случаях, когда предприниматель использует труд наемных работников, то ему необходимо представлять налоговую декларацию по форме 6-НДФЛ по всем наемным работникам, которым он платил заработную плату и удерживал подоходный налог. Больше никакой другой отчетности ИП не предоставляет за исключением случаев, когда предприниматель должен платить какие-либо специальные налоги, например, акцизы.

Сроки сдачи отчетности ИП на УСН

Сроки сдачи отчетности УСН одинаковы для всех индивидуальных предпринимателей независимо от вида деятельности, а также количества сотрудников или объекта налогообложения.

Как уже отмечалось выше, срок сдачи отчетности ИП установлен 25 апреля. Срок подачи сведений о среднесписочной численности — до 20 января, крайний срок подачи налоговых деклараций по подоходному налогу на сотрудников – до 1 апреля.

Датой представления Декларации в налоговый орган считается:

- дата получения декларации налоговым органом в случае ее представлении лично либо через представителя;

- дата отправки декларации по почте с описью вложения ;

- дата отправки по телекоммуникационным каналам, зафиксированная в подтверждении специализированного оператора связи, при ее передаче по телекоммуникационным каналам связи.

Допускается заполнение декларации как машинописным, так и рукописным способом с использованием чернил синего или черного цвета, при этом исправление ошибок с помощью средств для коррекции не допускается. Возможна распечатка декларации на принтере.

Налогоплательщики на УСН , которые выбрали объектом налогообложения доходы, уменьшают сумму налога (авансовых платежей по налогу), исчисленную за налоговый (отчетный) период, на:

- сумму страховых взносов на обязательное пенсионное страхование;

- обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством;

- обязательное медицинское страхование;

- обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний, которые уплачены в данном налоговом периоде.

Декларация ООО на УСН 2022 год

Отчетность организаций на этом режиме налогообложения существенно уменьшается по сравнению с другими режимами. Налоговая декларация ООО на УСН за 2022 год сдается всего один раз за весь год, а весь налоговый учет заключается в ведении книги учёта доходов и расходов. В отличие от режима ОСНО , организации освобождаются от уплаты налога на прибыль, налога на имущество, НДС и имеют ряд льгот.

Срок подачи декларации для юридических лиц — 27 марта 2023 года, поскольку 25.03.2023 — суббота, то срок сдачи для организаций переносится на 27.03.2023

С целью подтверждения основного вида деятельности по тарифам страховых взносов на травматизм все организации в срок до 15 апреля надо предоставить в свое отделение ФСС подборку необходимой документации. В ряде филиалов ФСС просят, чтобы ООО на УСН прикладывали к заявлению и справке -подтверждению письмо, написанное в свободной форме. В нем должно быть отражено, что организация использует «Упрощенку» и считает доходы по книге учета доходов и расходов. Юридически эта просьба не является законной, но её исполнение снимает ненужные вопросы и упрощает общение с чиновниками ФСС.

Все организации, применяющие УСН, обязаны вести бухгалтерский учет. При этом Закон N 402-ФЗ и НК РФ не требует представления в налоговые органы какой-либо промежуточной бухгалтерской отчетности, организации обязаны представлять в налоговые органы только годовую бухгалтерскую отчетность в срок не позднее трех месяцев после окончания отчетного года.

Коды налоговых периодов

| Наименование | Код |

| Календарный год | 34 |

| Последний налоговый период при реорганизации (ликвидации) |организации | 50 * |

| Последний налоговый период при переходе на иной режим налогообложения | 95 |

| Последний налоговый период при прекращении предпринимательской деятельности | 96 ** |

* Данный код также применяется для обозначения последнего налогового периода при прекращении деятельности в качестве индивидуального предпринимателя;

** Данный код также применяется для обозначения последнего налогового периода при прекращении предпринимательской деятельности, в отношении которой налогоплательщиком применялась упрощенная система.

Коды места представления декларации в налоговый орган, коды форм реорганизации (ликвидации) организации, коды, определяющие способ представления декларации, а также коды имущества (в том числе денежных средств), работ, услуг, полученных в рамках благотворительной деятельности, целевых поступлений, целевого финансирования, которые требуются при заполнении налоговой декларации можно скачать здесь.

Отчётность в органы статистики

Организации, применяющие УСН , наряду с остальными обязаны отчитываться в органах статистики.

Большинство «упрощенцев» относятся к малым или микропредприятиям.

Малыми являются организации, у которых одновременно выполняются следующие условия

- доля участия других юридических лиц, которые не считаются субъектами малого и среднего бизнеса, в уставном капитале не превышает 25%;

- средняя численность работников за предшествующий год не превышает 100 человек;

- объем выручки (без учета НДС) за предшествующий год не превышает 400 млн. руб.

К микропредприятиям относятся организации, у которых:

- доля участия других юридических лиц, которые не считаются субъектами малого и среднего бизнеса, в уставном капитале не превышает 25%;

- средняя численность работников за предшествующий год не превышает 15 человек;

- объем выручки (без учета НДС) за предшествующий год не превышает 60 млн. руб.

Необходимо обратить внимание на следующее:

Получив письменное требование из территориальных органов статистики, хозяйствующий субъект обязан заполнить и представить им в установленные сроки статистические сведения.

ИП по итогам 2022 года должны будут представить в территориальные органы Росстата форму №1-ИП. Срок — не позднее 1 марта 2023 года.

Малые предприятия не освобождены от статистических отчетов и ежеквартально представляют форму №ПМ «Сведения об основных показателях деятельности малого предприятия».

Ее заполняют нарастающим итогом за период с начала года и представляют в отделение статистики не позднее 29-го числа месяца, следующего за отчетным кварталом.

Микропредприятия сдают форму №МП (микро) «Сведения об основных показателях деятельности микропредприятия». По ней должны отчитываться все микропредприятия, кроме тех, кто занимается сельскохозяйственной деятельностью. Форма №МП (микро) является годовой.

Малые торговые предприятия дополнительно сдают ежеквартальную форму №ПМ-торг (утверждена приказом Росстата от 19.07.2011 №328 )

ИП, занимающиеся торговлей в розницу сдают годовую форму №1-ИП (торговля) (утверждена приказом Росстата от 12.05.2010 №185 ).

Книга доходов и расходов УСН

Для расчета налогов все налогоплательщики, которые применяют УСН, обязаны вести учет доходов и расходов. Этот учёт ведется в книге учета доходов и расходов организаций и ИП, Порядок заполнения которой, а также её форма утверждена Министерством Финансов РФ.

Книга учёта доходов и расходов при УСН должна регулярно заполняться в течении всего отчетного периода. В неё в хронологическом порядке производятся все записи из первичных документов, которые отражают все производимые хозяйственные операции. Заполнение книги можно вести как на бумажном носителе, так и в электронном виде. Если документ ведется на бумаге, то следует внимательно ознакомиться с правилами его заполнения.

Если книга учета доходов и расходов в течении отчетного периода велась в электронном виде, то после окончания отчетного периода она должна быть распечатана , пронумерована и прошнурована. На последней странице Книги должно быть указано количество содержащихся в ней страниц. Это количество страниц подтверждается подписью руководителя организации (индивидуального предпринимателя ) и скрепляется печатью организации (ИП, если у него имеется печать ).

Внимание! С отчетности за 2023 год применяется форма налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, в редакции Приказа ФНС России от 01.11.2022 N ЕД-7-3/1036@.

При этом ФНС России сообщает, что налоговым органам надлежит обеспечить прием представляемых с 3 апреля 2023 года (даты вступления Приказа ФНС России от 01.11.2022 N ЕД-7-3/1036@) налоговых деклараций по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, за 2022 год как по форме без учета внесенных указанным приказом изменений, так и по форме в редакции указанного приказа.

Применяется — с отчетности за 2021 год

Утверждена — Приказом ФНС России от 25.12.2020 N ЕД-7-3/958@

Срок сдачи:

— по общему правилу — организации — не позднее 25 марта года, следующего за истекшим налоговым периодом, индивидуальные предприниматели — не позднее 25 апреля года, следующего за истекшим налоговым периодом;

— при прекращении предпринимательской деятельности, в отношении которой применялась упрощенная система налогообложения — не позднее 25-го числа месяца, следующего за месяцем, в котором согласно уведомлению, представленному в налоговый орган в соответствии с пунктом 8 статьи 346.13 НК РФ, указанная деятельность прекращена;

— при утрате права на применение упрощенной системы налогообложения — не позднее 25-го числа месяца, следующего за кварталом, в котором на основании пункта 4 статьи 346.13 НК РФ налогоплательщик утратил право применять упрощенную систему налогообложения

Скачать форму налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения:

— в TIF (данный TIF-шаблон рекомендован ФНС России и размещен на сайте АО «ГНИВЦ» www.gnivc.ru)

— в PDF (данная машиночитаемая форма подготовлена на основании TIF-шаблона АО «ГНИВЦ» и доступна для заполнения в программе Adobe Reader (программа размещена на сайте www.adobe.com))

Образец заполнения налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения >>>

Материалы по заполнению налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения:

— Приказ ФНС России от 25.12.2020 N ЕД-7-3/958@

— Готовое решение: Как организации заполнить декларацию по УСН

— Готовое решение: Как ИП заполнить декларацию по УСН за 2021 г. и последующие периоды

— Готовое решение: Как заполнить и сдать декларацию по УСН при ликвидации организации и закрытии ИП

— Готовое решение: Как заполнить и сдать декларацию по УСН при ликвидации автономного учреждения

— Готовое решение: Как заполнить декларацию по УСН, если получен убыток

— Готовое решение: Как заполнить декларацию по УСН при смене адреса

— Готовое решение: Как заполнить декларацию по УСН при отсутствии доходов

— Готовое решение: Уточненная декларация по УСН

— Готовое решение: Нулевая декларация по УСН

— «Годовой отчет — 2022» (под ред. В.И. Мещерякова) («Агентство бухгалтерской информации», 2022)

— «Годовой отчет. Упрощенная система налогообложения — 2022» (под общ. ред. д. э. н. Ю.А. Васильева) («БиТуБи», 2022)

— Статья: Декларация по УСНО — 2022 (Максимова А.С.) («Упрощенная система налогообложения: бухгалтерский учет и налогообложение», 2022, N 12)

— Статья: Отдельные вопросы представления отчетности за налоговый период — 2022 год (Галина Е.) («Автономные учреждения: бухгалтерский учет и налогообложение», 2022, N 12)

— Статья: Новая форма декларации по УСН за 2021 год: что нужно учесть (Кравченко И.В.) («Главная книга», 2022, N 2)

— Статья: Нулевая декларация по УСНО (Гусаров Д.Ю.) («Упрощенная система налогообложения: бухгалтерский учет и налогообложение», 2022, N 3)

— Статья: Декларация по УСНО за 2021 год: на что обратить внимание при ее заполнении? (Гришина О.П.) («Упрощенная система налогообложения: бухгалтерский учет и налогообложение», 2021, N 12)

— Статья: Декларация по УСНО — 2021 (Новикова С.Г.) («Упрощенная система налогообложения: бухгалтерский учет и налогообложение», 2021, N 10)

— Статья: Декларирование бюджетным и автономным учреждением полученных доходов (Новикова С.) («Ревизии и проверки финансово-хозяйственной деятельности государственных (муниципальных) учреждений», 2021, N 10)

— Статья: С 2021 года — новая декларация на УСНО (Сухов А.Б.) («Бухгалтер Крыма», 2021, N 3)

— Статья: Новая форма декларации по УСНО (Кораблева Н.) («Автономные учреждения: бухгалтерский учет и налогообложение», 2021, N 4)

Архивные формы налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения:

— налоговая декларация по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, применявшаяся с отчетности за 2016 год до отчетности за 2021 год

— налоговая декларация по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, применявшаяся с отчетности за 2014 год до отчетности за 2016 год

— налоговая декларация по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, применявшаяся с отчетности за 2011 год до отчетности за 2014 год

— налоговая декларация по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, применявшаяся с отчетности за 2009 год до отчетности за 2011 год

— налоговая декларация по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, применявшаяся с отчетности за I квартал 2007 года до отчетности за 2009 год

—————————————-