Шаблоны и формы

В расчете 6-НДФЛ приводятся сведения о доходах, выплаченных работникам. Сдавать форму нужно ежеквартально. За 1-й квартал 2023 года отчитываются до 25.04.2023.

Унифицированная форма расчета 6-НДФЛ

Новая форма и инструкция по заполнению 6-НДФЛ в 2023 году утверждены Приказом ФНС № ЕД-7-11/753@ от 15.10.2020 в редакции Приказа № ЕД-7-11/881@ от 29.09.2022. Обновленную форму применяют с отчетности за 1-й квартал 2023 года.

У налогоплательщиков не получится скачать бесплатно бланк новой формы 6-НДФЛ в 2023 году в Excel: в ФНС разработали только PDF-формат отчета. Заполненный расчет предоставляется в территориальную налоговую инспекцию ежеквартально в электронном виде, используя специализированные бухгалтерские программы и сервисы отчетности. Если штат сотрудников в учреждении менее 10 человек, то разрешается передать расчет в инспекцию на бумажном носителе.

Вот как выглядит шаблон 6-НДФЛ в 2023 году (форма по КНД 1151100).

Сроки сдачи расчета и ответственность

Расчет формируется и направляется в ИФНС каждый квартал. С 2023 года изменился срок сдачи отчетности 6-НДФЛ: квартальные отчеты надо сдавать до 25-го числа месяца, следующего за отчетным, а годовые — до 25 февраля следующего года.

В течение года отчитываются каждый квартал. В таблице представлены сроки сдачи расчета в 2023 году (п. 2 ст. 230 НК РФ):

| Отчетный период | Предельный срок предоставления |

|---|---|

| За 2022 год | До 27.02.2023 (25.02.2023 — суббота) |

| 1-й квартал 2023 г. | До 25.04.2023 |

| 2-й квартал 2023 г. — нарастающим итогом за 6 месяцев текущего года | До 25.07.2023 |

| 3-й квартал 2023 г. — нарастающим итогом за 9 месяцев текущего года | До 25.10.2023 |

| За 2023 год — совокупные расчетные суммы за весь финансовый период | До 26.02.2024 (25.02.2024 — воскресенье) |

За нарушение сроков сдачи расчета предусмотрены штрафные санкции. За каждый просроченный месяц придется заплатить штраф в размере 1000 рублей (п. 1.2 статьи 126 НК РФ). К ответственности привлекут и того, кто отвечает за подачу отчетности: штраф — от 300 до 500 рублей (ч. 1 ст. 15.6 КоАП РФ).

При обнаружении ошибок и искажений информации в расчете по налогу на доходы физлиц учреждение заплатит штраф 500 рублей за каждого плательщика (п. 1 ст. 126.1 НК РФ).

Если организация, которая по регламенту должна предоставлять форму в электронном виде, подает расчет на бумажном носителе, то ее оштрафуют на 200 рублей по ст. 119.1 НК РФ.

При наличии обособленных подразделений документы составляются отдельно по каждому из них. В расчете отражается сводная информация по всем сотрудникам. Указываются суммарное значение заработной платы, переходящее в следующий расчетный период, и дата оплаты налога (рабочий день, следующий за числом, когда налог фактически удержан).

Для сведения: как сдавать отчетность обособленному подразделению

Инструкция по заполнению расчета 6-НДФЛ

Обновленный расчет 6-НДФЛ состоит из титульного листа и двух разделов:

- данные об обязательствах налогового агента;

- расчет исчисленных, удержанных и перечисленных сумм налога на доходы физических лиц.

В составе расчета за 4-й квартал (итоговой формы за год) необходимо подать справки о доходах и суммах налога физического лица на всех работников организации.

Актуальная пошаговая инструкция, как правильно заполнить 6-НДФЛ за 1-й квартал 2023 года.

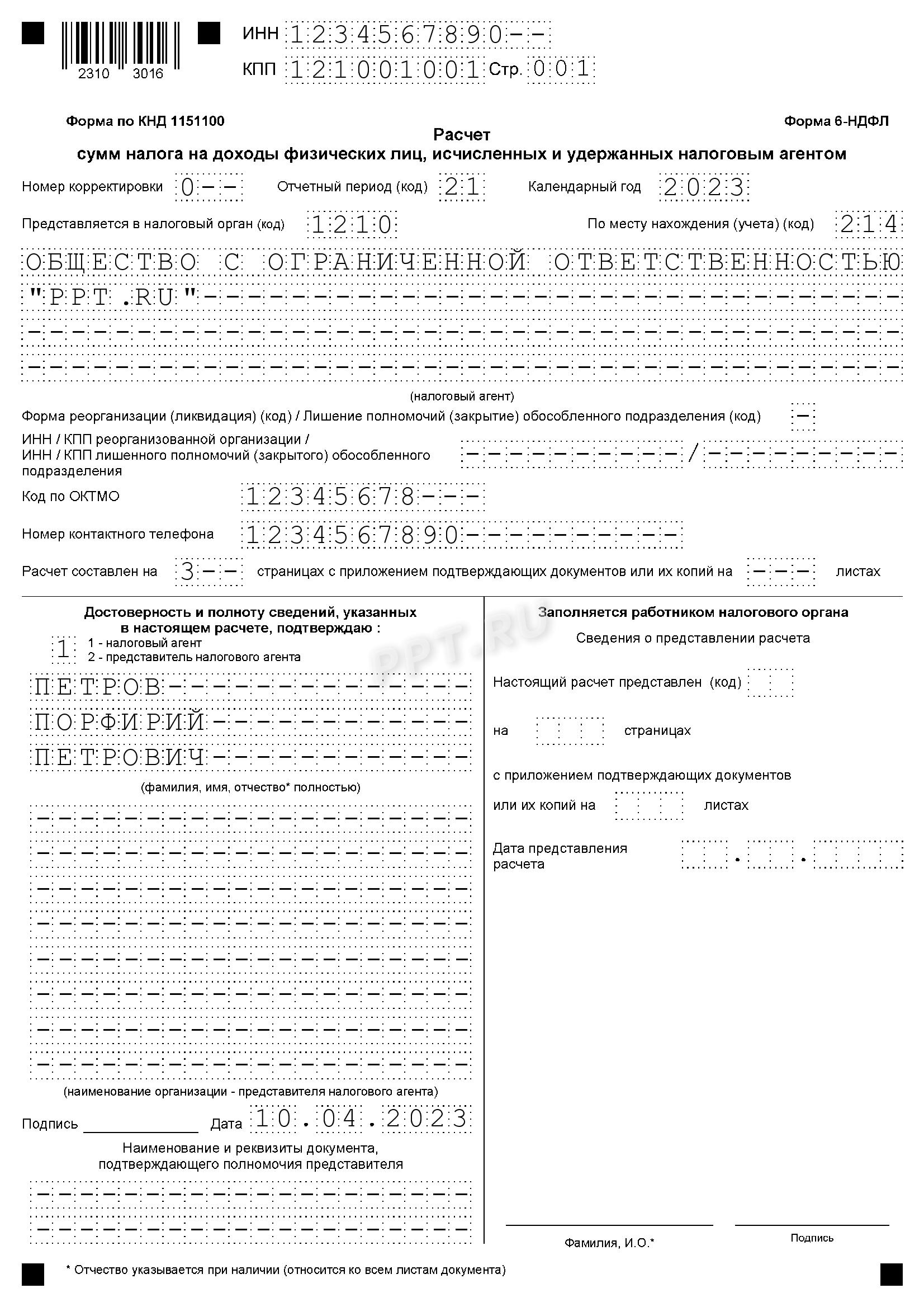

Шаг 1. Заполняем титульный лист

На титульной странице появились новые строки для правопреемников, которые подают 6-НДФЛ после реорганизации учреждения. Им необходимо заполнить код формы реорганизации (ликвидации), ИНН и КПП реорганизованной организации (обособленного подразделения). Изменилась нумерация штрихкода. На титульном листе расчета указывают:

- ИНН и КПП организации;

- номер корректировки. Для первичной формы проставляется значение 000. Если инспектор требует уточнений, то отчет перезаполняется, и в этом окне указывается код 001, 002 и т.п.;

- расчетный период в соответствии с установленным значением (21 — 1-й квартал, 31 — 2-й квартал, 33 — 3-й квартал, 34 — год) и отчетный год;

- код территориальной ИФНС, в которую направляется отчетность (в соответствии с локальным расположением);

- графу «По месту нахождения», которая отражает принадлежность налогоплательщика (организация или ИП) к территориальной инспекции;

- в поле «Налоговый агент» — наименование организации, предоставляющей сведения (краткое или полное);

- код муниципального образования ОКТМО;

- номер телефона для связи;

- ФИО руководителя организации или ИП.

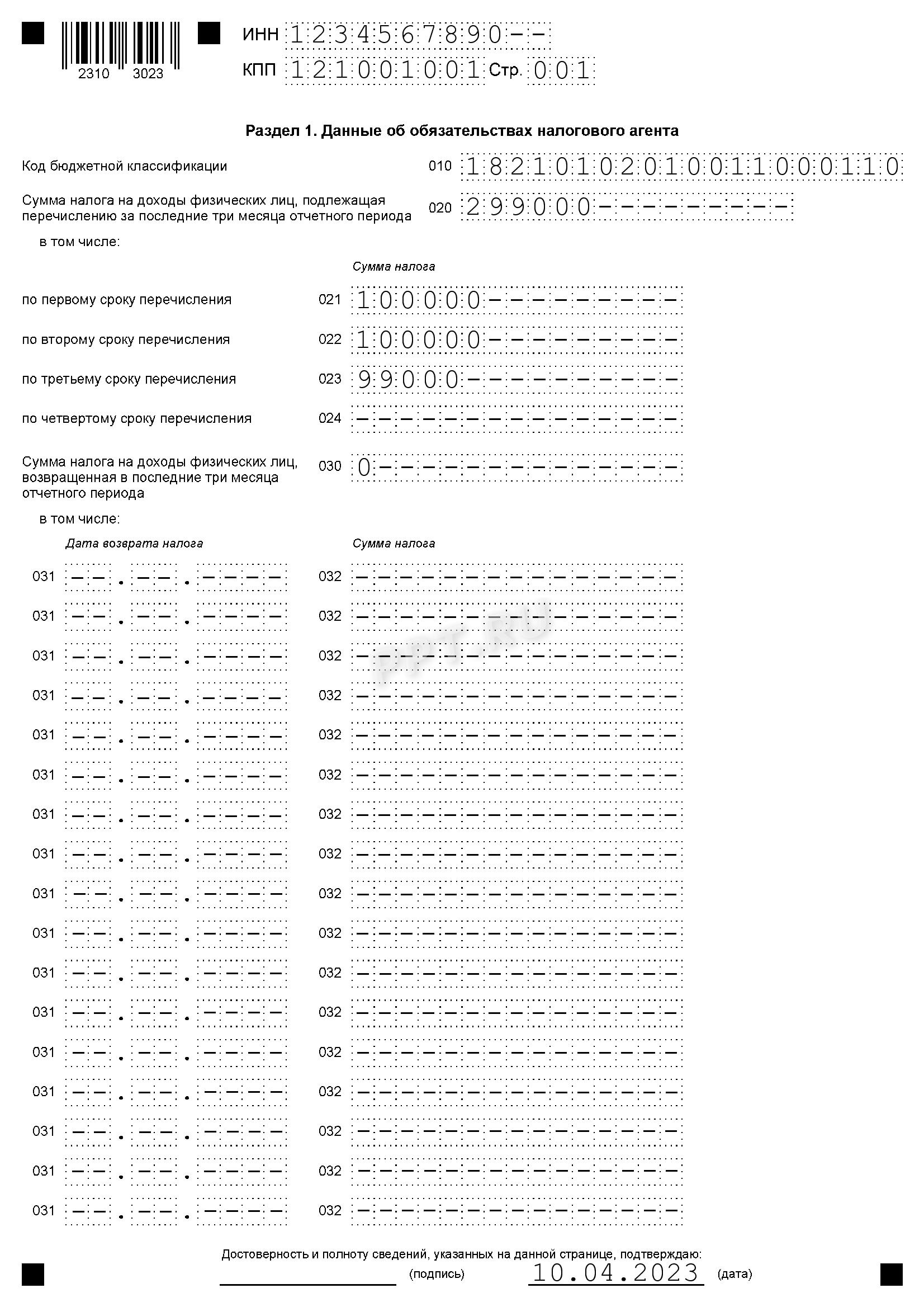

Шаг 2. Заполняем раздел 1

Раздел 1 предусмотрен для отражения обязательств налогового агента.

Сначала указывается код бюджетной классификации для уплаты НДФЛ, затем сумма подоходного налога, обобщенная по всем сотрудникам, за последние три месяца отчетного периода. Алгоритм, как вычислить сумму удержанного налога в стр. 020 расчета, таков:

- В поле 021 указать сумму подоходного налога по первому сроку перечисления.

- В поле 022 — по второму сроку перечисления.

- В поле 023 — по третьему сроку перечисления.

- В поле 024 — по четвертому сроку перечисления

- В поле 020 просуммировать НДФЛ, удержанный за последние три месяца отчетного периода.

В поле 030 указывают общую сумму подоходного налога, который вернули в последние три месяца отчетного периода. А в поля 031 и 032 вносятся даты возврата и суммы возвращенного НДФЛ.

Актуальный пример заполнения 6-НДФЛ за 1 квартал 2023 года для бюджетного учреждения:

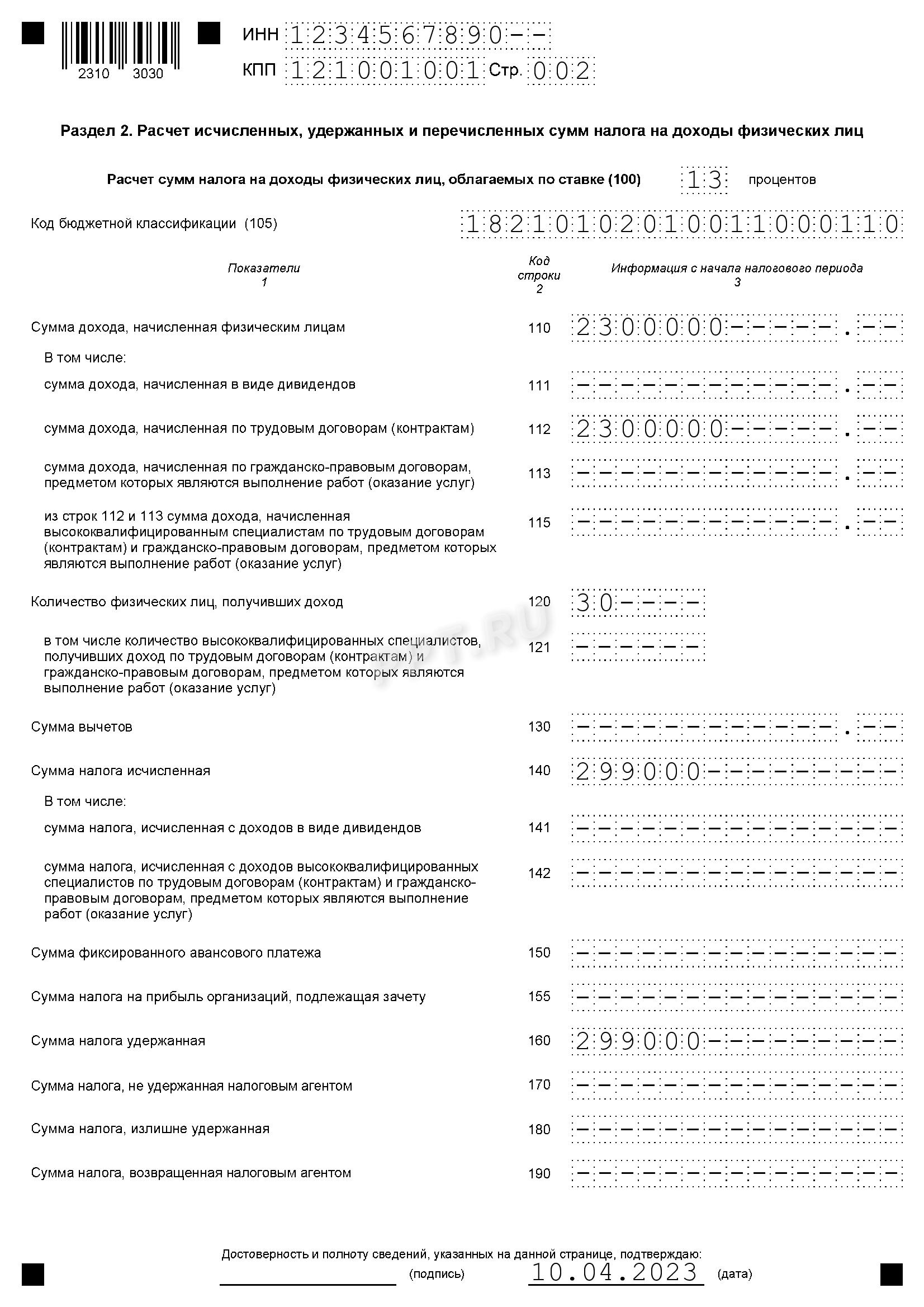

Шаг 3. Заполняем раздел 2

В разделе 2 расчета 6-НДФЛ отражаются суммарные показатели начисленного дохода и удержанного НДФЛ нарастающим итогом с начала года по конкретной налоговой ставке. Если налоговый агент перечисляет подоходный налог по нескольким ставкам (13, 15, 30, 35 %), то он формирует раздел 2 по каждой ставке. В Приказе № ЕД-7-11/753@ нет указаний, какие суммы включать в строку 070 6-НДФЛ, — в новой форме нет такой строки.

Показатели раздела 2 нового расчета 6-НДФЛ отражаются в строках:

- 100 — налоговая ставка;

- 105 — КБК;

- 110 — обобщенная по всем физическим лицам сумма начисленного дохода с начала налогового периода;

- 111 — дивиденды;

- 112 — доходность по трудовым договорам;

- 113 — вознаграждение по договорам ГПХ;

- 115 — доходы, начисленные высококвалифицированным специалистам;

- 120 — общее количество физических лиц, которым начислялся доход;

- 121 — количество высококвалифицированных специалистов;

- 130 — вычеты;

- 140 — исчисленный НДФЛ нарастающим итогом с начала налогового периода;

- 141 — налог с дивидендов;

- 142 — налог с доходов высококвалифицированных специалистов;

- 150 — фиксированные авансовые платежи;

- 155 — сумма налога на прибыль организации, подлежащая зачету;

- 160 — удержанный НДФЛ с начала налогового периода;

- 170 — неудержанный подоходный налог;

- 180 — излишне удержанный НДФЛ;

- 190 — НДФЛ, возвращенный налоговым агентом налогоплательщикам по ст. 231 НК РФ.

Вот как заполнять новую форму 6-НДФЛ в 2023 году — раздел 2:

Для сведения: подавать ли нулевую отчетность 6-НДФЛ

В расчете за 4-й квартал заполняем справки о доходах и НДФЛ на каждого сотрудника. Справка (бывшая 2-НДФЛ) состоит из четырех разделов и приложения. Заполняйте приложение к годовому расчету так:

- в разделе 1 отражаем информацию о физическом лице, которое получает доход;

- в разделе 2 показываем общие суммы дохода и налога по итогам налогового периода;

- в разделе 3 фиксируем сведения о налоговых вычетах;

- в разделе 4 определяем сумму дохода, с которого не удержан налог агентом, и сумму неудержанного налога;

- в приложении расписываем доходы и вычеты по месяцам налогового периода.

Если в течение года у сотрудника были разные ставки, то необходимо заполнить раздел 2 справки и приложение к ней по каждой ставке.

Подробнее:

- как заполнить справку 2-НДФЛ по новой форме;

- какие контрольные соотношения использовать для сверки 6-НДФЛ и 2-НДФЛ.

Об авторе статьи

Задорожнева Александра

Бухгалтер

В 2009 году закончила бакалавриат экономического факультета ЮФУ по специальности экономическая теория. В 2011 — магистратуру по направлению «Экономическая теория», защитила магистерскую диссертацию.

Другие статьи автора на gosuchetnik.ru

Вместе с эти материалом часто ищут:

Заявление о зачете суммы излишне уплаченного налога — это форма, которую плательщики подают в территориальную инспекцию для учета лишних платежей. Если у компании образовалась переплата, ее можно использовать для погашения долга или в счет будущих взносов.

3 ноября 2021

Служебная записка на командировку — не обязательный документ. Но в ряде случаев без нее не обойтись. Разберемся, как составить этот документ.

6 октября 2017

В отчете в Соцстрах по форме 4-ФСС страхователи приводят расчет по взносам от несчастных случаев и профзаболеваний. Форму сдают ежеквартально.

18 января 2023

Положение об организации работы по охране труда — обязательный документ для бюджетного учреждения. Разберемся, как его разработать и утвердить.

11 декабря 2017

Форма 6-НДФЛ раскрывает информацию о суммах налога на доходы физических лиц. Расчет обязаны сдавать все налоговые агенты по НДФЛ. С 2023 года изменились сроки и форма сдачи отчета.

О чем идет речь

Налог на доходы физических лиц (НДФЛ) платят как граждане России, так и иностранцы, которые постоянно проживают на территории РФ. На сегодняшний день шкала ставок НДФЛ варьируется от 9 до 35% и зависит от ряда факторов.

Расчет 6-НДФЛ впервые начали сдавать с 1-го квартала 2016 года, и он формируется по всему учреждению — на всю сумму перечисленного платежа. Бланк и инструкция по заполнению 6-НДФЛ в 2023 году закреплены в Приказе ФНС № ЕД-7-11/753@ от 15.10.2020 в редакции Приказа ФНС № ЕД-7-11/881@ от 29.09.2022. Эту форму применяем с отчетности за 1-й квартал 2023 г.

Так выглядит шаблон 6-НДФЛ в 2023 году, который надо сдавать, начиная с 1 квартала 2023 (Приказ № ЕД-7-11/881@):

Форму готовят все налоговые агенты — юридические лица и индивидуальные предприниматели, которые осуществляют выплаты физическим лицам и отчисляют в бюджет НДФЛ. Расчет предоставляется в налоговую инспекцию по месту учета или местонахождения и по местонахождению каждого своего обособленного подразделения. Учтите, что скачать бесплатно бланк новой формы 6-НДФЛ в 2023 году в excel не получится: налоговики утвердили машиночитаемую форму в pdf-формате

Формат сдачи напрямую зависит от численности персонала. Если численность физических лиц, получивших вознаграждения в налоговом периоде, не превышает 10 человек, то форму КНД 1151100 допустимо предоставить на бумажном носителе (лично или ценным письмом с описью вложения). Во всех остальных случаях расчет предоставляется только в электронном виде через интернет посредством операторов ЭДО или сервиса на сайте налоговой службы (п. 2 ст. 230 НК РФ).

С 2023 года изменились сроки сдачи отчетности по НДФЛ. Ежеквартальный расчет надо сдать не позднее 25-го числа месяца, следующего за отчетным периодом. За год — не позднее 25 февраля следующего года (п. 2 ст. 230 НК РФ).

Сроки сдачи отчетности 6-НДФЛ в 2023 году:

- за 2022 г. — до 27.02.2023 (25.02.2023 — суббота);

- за 1-й квартал — до 25.04.2023;

- за полугодие — до 25.07.2023;

- за 9 месяцев — до 25.10.2023;

- за 2023 г. — до 26.02.2024 (25.02.2024 — воскресенье).

Как сформировать расчет

Актуальная пошаговая инструкция, как правильно заполнить 6-НДФЛ за 1-й квартал 2023 года на примере ООО «Clubtk.ru».

1. Начинаем заполнение с титульного листа

Заполняем данные организации: наименование, ИНН, КПП, ОКТМО, телефон для связи, Ф.И.О. подписанта и дату предоставления.

Год и код налогового периода:

- 34 — год;

- 21 — 1-й квартал;

- 31 — полугодие;

- 33 — 9 месяцев.

Код налоговой, в которую сдается отчетность, и код места предоставления:

- 214 — по месту учета организации (не являющейся крупнейшей);

- 220 — по месту регистрации обособленного подразделения;

- 120 — по месту жительства индивидуального предпринимателя.

На титульном листе есть строки для указания страниц и листов отчета. Заполняйте эти поля после того, как полностью сделаете отчет, чтобы не ошибиться.

2. Заполняем раздел 1

В разделе 1 отражают сведения только об удержанном налоге, который заплатили в отчетном периоде. Напоминаем, что с 2023 года НДФЛ платят в составе единого налогового платежа. Данные вписываем:

- в поле 021 — уплаченный налог по первому сроку перечисления;

- в поле 022 — по второму сроку перечисления;

- в поле 023 — по третьему сроку перечисления;

- в поле 024 — по четвертому сроку перечисления.

Общая сумма фиксируется в поле 020. Код бюджетной классификации подоходного налога отражается в строке 010.

Если компания возвращала сотрудникам НДФЛ, то сведения о суммах и датах возврата фиксируются в полях 030, 031 и 032. Если такого не было, то в эти строки вписывают нули.

Так выглядит образец заполнения новой формы 6-НДФЛ за 2023 г. — раздел 1 за 1 квартал 2023 г.

3. Переходим к заполнению раздела 2

Здесь указывают сумму дохода, исчисленного и удержанного налога, количество сотрудников. Если выплачивались дивиденды, то для них предусмотрены отдельные поля.

Несколько слов об отражении вычетов. Их не разделяют по видам, а вписывают только обобщенные сведения за отчетный период.

Обратите внимание на то, какие суммы включать в строку 170 6-НДФЛ: только те, которые невозможно удержать. К примеру, доход выплачен в натуральной форме.

Раздел 2 заполняют несколько раз, если доходы облагаются НДФЛ по разным ставкам.

Вот пример заполнения 6-НДФЛ за 1 квартал 2023 года в части раздела 2:

4. Заполнение справки

С 2021 года отдельно отчет по форме 2-НДФЛ подавать не надо, справки включили в состав 6-НДФЛ. Передавать необходимые сведения следует по итогам года. То есть при подаче расчета за 4-й квартал надо заполнить справки о доходах и суммах налога физического лица на каждого сотрудника. А для других кварталов (отчетность за 1-й квартал, полугодие, 9 месяцев) приложение 1 остается пустым.

Как проверять данные

Контрольные соотношения по новой форме расчета довели до налогоплательщиков письмом ФНС № БС-4-11/1981@ от 18.02.2022 (в ред. письма ФНС № БС-4-11/1010@ от 30.01.2023). При проверке отчетной формы в 2023 году пользуемся актуальными контрольными соотношениями. Старые КС из письма ФНС № БС-4-11/3759@ от 23.03.2021 больше не применяются.

Когда необязательно сдавать отчет

Не всегда у организации имеются данные для составления отчета. Например, порядок заполнения отчета 6-НДФЛ предусматривает особые ситуации, когда допустимо не сдавать расчет.

6-НДФЛ не предоставляется в трех случаях:

- отсутствие наемных работников и выплаченных доходов физическим лицам;

- отсутствие сведений, подлежащих отражению в отчете (нулевые показатели) (письмо ФНС России № БС-4-11/7928 от 04.05.2016);

- обособленными подразделениями, не производящими выплаты доходов физическим лицам (письмо ФНС России № БС-4-11/4901 от 23.03.2016).

Если сотрудник получит доход в другой организации или за пределами РФ, то организация в отношении такого дохода не является налоговым агентом (письмо ФНС России № БС-4-11/5602@ от 27.03.2017). И эти выплаты в расчет по форме 6-НДФЛ не включаются.

Нормативная база

Приказ ФНС России от 15.10.2020 № ЕД-7-11/753@ «Об утверждении формы расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (форма 6-НДФЛ), порядка ее заполнения и предоставления, формата предоставления расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом, в электронной форме, а также формы справки о полученных физическим лицом доходах и удержанных суммах налога на доходы физических лиц»

Приказ ФНС России от 28.09.2021 № ЕД-7-11/845@ «О внесении изменений в приложения к Приказу Федеральной налоговой службы от 15.10.2020 № ЕД-7-11/753@ «Об утверждении формы расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (форма 6-НДФЛ), порядка ее заполнения и предоставления, формата предоставления расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом, в электронной форме, а также формы справки о полученных физическим лицом доходах и удержанных суммах налога на доходы физических лиц»»

Письмо ФНС России от 13.05.2020 № БС-4-11/7791@

Письмо ФНС России от 04.05.2016 № БС-4-11/7928@

Письмо ФНС России от 23.03.2016 № БС-4-11/4901

Письмо ФНС России от 27.03.2017 № БС-4-11/5602@

Расчет по форме 6-НДФЛ обновлен Приказом ФНС России от 15.10.2020 №ЕД-7-11/753@, впервые новый бланк следует заполнить и подать по истечении 1 квартала 2021 года.

Новая форма значительно изменилась, полный перечень всех изменений рассмотрен в статье ниже, а также предоставлен бланк для бесплатного скачивания и образец заполнения за 1 кв. 2021 года.

Содержание

- Скачать новый бланк 6-НДФЛ для 2021 года

- Что изменилось в форме расчета — таблица изменений

- Образец заполнения за 1 квартал

Скачать новый бланк 6-НДФЛ для 2021 года

Расчет 6-НДФЛ сдается четыре раза в год по завершению каждого квартала.

За 2020 года отчет нужно было предоставить еще по старой форме, утвержденной Приказом ФНС России от 14.10.2015 №ММВ-7-11/450@. За 1 квартал 2021 заполняется обновленный бланк, утвержденный Приказом ФНС России от 15.10.2020 №ЕД-7-11/753@.

Инструкция по заполнению 6-НДФЛ за 1 квартал 2021.

Инструкция по заполнению 6-НДФЛ за полугодие 2021.

К указанному выше приказу приложена актуальная форма расчета для бумажной и электронной подачи, а также изложены порядок и правила его заполнения с учетом внесенных изменений.

Скачать новый бланк 6-НДФЛ 2021.

Сроки подачи за периоды 2021 года:

- 30.04.21 — за 1 квартал;

- 02.08.21 — за 6 мес.;

- 01.11.21 — за 9 мес.;

- 01.03.22 — за год.

То есть крайним днем сдачи является последнее число месяца, следующего за истекшим отчетным периодом. Если это выходной, то срок переносится на следующий ближайший рабочий день.

Новая форма имеет следующим вид:

Что изменилось в форме расчета — таблица изменений

Обновленный бланк 6-НДФЛ заметно изменился, полный перечень обновлений смотрите в таблице ниже. Главное изменение заключается в том, что теперь в первом разделе отражаются данные за последние 3 месяца, а во втором — за весь период с начала года (раньше было наоборот).

Еще одно важное изменение — это включение данных из справки 2-НДФЛ в отдельный лист расчета 6-НДФЛ в виде приложения 1. Заполнить впервые его нужно будет в 2022 году, готовя отчетность по итогам 2021 года.

Таблица изменений в новой форме 6-НДФЛ с 2021 года:

|

Поле нового расчета |

Что изменилось? |

|

Титульный лист |

|

|

Отчетный период (код) |

Формулировка «период представления» заменена на «отчетный период». Сами коды, которые необходимо вносить в это поле не изменились. |

|

Календарный год |

Формулировка «Налоговый период» заменена на «Календарный год». Порядок заполнения этого поля остался прежним – следует указывать год, в котором относится отчетный период. |

|

Форма реорганизации, ликвидации/Лишение полномочий ОП |

Добавлен новый код для обозначения такого события, как закрытие обособленного подразделения — код 9. |

| Раздел 1 – в новой форме здесь отражаются данные за последние 3 месяца, показываются только сведения об обязательствах по уплате налога. Размер дохода не включается, как это было ранее в разделе 2. | |

|

010 |

КБК для уплаты НДФЛ. |

|

020 |

Общая сумма уплаченного налога, дата удержания которого вошла в последние 3 месяца. |

|

021 |

Дата уплаты налога – должна входить в последний квартал. |

|

022 |

Сумма соответствующего перечисленного НДФЛ.

Размер дохода, с которого удержан этот налог, а также дату его признания в новой форме отражать не нужно. |

|

030 |

Общая сумма возвращенного налога, дата возврата которого пришлась на последние 3 месяца. |

|

031 и 031 |

Расшифровка суммы, отраженной в строке 030 – дата возврата и величина возвращенного из бюджета НДФЛ. |

| Раздел 2 – в новой форме здесь приводятся данные о начисленном доходе и налоге за весь период в обобщенном виде. | |

|

100 |

Налоговая ставка. |

|

110 |

Начисленный общий доход по всем сотрудникам за период (дата начисления которого вошла в него). |

|

111, 112, 113 |

Пояснения к строке 110 – отдельно приводятся данные по выплатам в виде дивидендов, по трудовым и ГПХ договорам. |

|

120 |

Число работников, которым выплачен доход. |

|

130 |

Общая сумма примененных вычетов за период. |

|

140 |

Исчисленный налог с суммы из строки 110 с учетом вычетов из строки 130. |

|

141 |

Отдельно отражается налог с дивидендов из строки 111. |

|

150 |

Авансовый платеж – заполняется в отношении иностранных работников на патенте. |

|

160 |

Фактически удержанный налог, дата удержания которого попала в отчетный период. |

|

170 |

Размер НДФЛ, который работодатель не смог удержать по каким-либо причинам. |

|

180 |

Излишне вычтенный НДФЛ. |

|

190 |

Сумма налога, которая была возвращена работодателем работникам. |

| Приложение 1 Справка о доходах и суммах налога физлица на двух листах – новый раздел в расчете 6-НДФЛ заменяет собой ранее действующую справку по форме 2-НДФЛ. Заполнять приложение 1 нужно только по итогам года – впервые за 2021 год. При этом действующая ранее 2-НДФЛ теряет свою силу. |

Образец заполнения за 1 квартал

Пример заполнения расчета 6-НДФЛ за 1 квартал 2021 года:

Скачать бланк 6-НДФЛ.

Скачать образец расчета за 1 квартал 2021 года.

Скачать образец 6-НДФЛ за полугодие 2021.

6-НДФЛ — бланк этого отчета является обязательной частью комплекта бумаг для налоговой. О назначении бланка 6-НДФЛ и о том, где можно бесплатно скачать актуальный вариант, расскажет наш материал.

Форма НДФЛ-отчетности: назначение и свойства

Форма 6-НДФЛ предназначена:

- для регулярной отчетности налоговых агентов по НДФЛ;

- группировки сведений о НДФЛ и связанных с его исчислением параметров;

- контроля фискальными органами полноты и своевременности расчета и перечисления подоходного налога;

- налогового и бюджетного планирования.

Бланк 6-НДФЛ обладает следующими свойствами:

- унификации — позволяет формировать НДФЛ-данные в единой форме для всех отчитывающихся фирм и ИП;

- концентрации — объединяет и накапливает НДФЛ-информацию последовательно нарастающим итогом;

- детализации — дает возможность формировать детализированные данные о суммах фактически выплаченных доходов, в том числе персонализированно (с 2021 года), а также датах исчисления и перечисления НДФЛ;

- наглядности — показывает начисленный доход и исчисленный НДФЛ отдельно по каждой налоговой ставке, фиксирует не попавшие в бюджет суммы налога (не удержанные и возвращенные) и др.

Отчет 6-НДФЛ обладает существенной информативностью, хотя и таит в себе множество нюансов заполнения, связанных с требованиями налогового законодательства (в части признания доходов, применения вычетов и др.).

Где скачать бланк 6-НДФЛ

Скачать 6-НДФЛ предлагают множество интернет-сайтов. Учитывая изменчивость налогового законодательства (в том числе регулярные корректировки бланков налоговых деклараций и расчетов), актуальную в 2023 году форму 6-НДФЛ (бланк) в редакции приказа ФНС РФ от 29.09.2022 № ЕД-7-11/881@ скачать бесплатно лучше в проверенном источнике. Например, кликнув по картинке ниже:

6-НДФЛ с 2023 года

Скачать

Рекомендуем также образец заполнения 6-НДФЛ за 1 квартал 2023 год от экспертов КонсультантПлюс. Скачать его можно бесплатно, оформив пробный доступ к системе.

Ниже представленный бланк 6-НДФЛ применялся с отчетности за 2021 год. Он может понадобится в случаях уточнения расчетов за 2021 год, отчетные периоды 2022 года и за сам 2022 год:

6-НДФЛ за 2022 год

Скачать

Большинство фирм для заполнения 6-НДФЛ применяют специальные сервисы, с помощью которых можно не только сформировать отчет, но и проверить его и отправить налоговикам.

Детальное описание коммерческих программ для формирования 6-НДФЛ см. в статье «Существует ли программа для заполнения отчета 6-НДФЛ?».

Кому может потребоваться бланк 6-НДФЛ в формате Excel

Фирмы, доходы от которых получает незначительное количество физических лиц (10 чел. и менее), вправе отчитываться перед налоговиками посредством бумажного отчета 6-НДФЛ. Эту возможность предоставляет п. 2 ст. 230 НК РФ.

В этом случае бесплатными помощниками являются электронные таблицы Excel, с помощью которых можно заполнить 6-НДФЛ.

Приведенный ниже бланк 6-НДФЛ в Excel — это шаблон, полностью соответствующий по объему и содержанию требованиям приказа № ЕД-7-11/753@, в котором:

- 1-я страница отдана титульным данным налогового агента (его наименованию, ИНН, КПП и др.), отличительным признакам самого расчета (коду отчетного периода, номеру корректировки и т. д.), а также иным показателям организационного характера;

- 2-я страница включает основные разделы отчета (обобщенные показатели и детализацию выплат и НДФЛ по датам и суммам).

Скачать форму 6-НДФЛ 2020 года (бланк в Excel) для подачи уточненки за периоды 2018-2020 гг. вы можете на нашем сайте по ссылке ниже:

Скачать бланк

При необходимости подачи уточенного расчета на еще более старом бланке вы можете воспользоваться бланком, действовавшим в период 16.11.2015 по 25.03.2018. Скачайте его по ссылке ниже:

Скачать бланк

Итоги

Форму 6-НДФЛ обязаны сдавать все работодатели. При среднесписочной численности 10 и менее человек формуляр можно представить на бумаге. Скачать бланк 6-НДФЛ бесплатно можно на нашем сайте. Мы представили как актуальный бланк, так и те, что могут потребоваться в случае уточнения расчетов за более ранние периоды.

Введена ли новая форма 6-НДФЛ за 4 квартал 2022 года? Когда и какие изменения внесены в форму последний раз? Кто и когда должен сдавать форму ? Куда сдавать отчет? Какой должна быть форма 6 ндфл за 4 квартал 2022 года? Новый бланк скачать бесплатно можно по ссылкам в этом материале.

Какой бланк использовать?

Расчет 6-НДФЛ за 4 квартал 2022 год должны представить налоговые агенты (они же – работодатели).

Актуальной для сдачи расчета является новая форма 6-НДФЛ, которая утверждена Приказом ФНС России от 28.09.2021 № ЕД-7-11/845@. Этим же приказом установлены новые правила заполнения и предоставления расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом.

Новая форма 6-НДФЛ и порядок ее заполнения утверждены Приказом ФНС от 28.09.2021 № ЕД-7-11/845@ В форме необходимо показать налог, исчисленный и удержанный с доходов физических лиц. Бланк включает:

- Титульный лист;

- Раздел 1 – «Данные об обязательствах налогового агента»;

- Раздел 2 – Расчет сумм налога (исчисленных, удержанных и перечисленных);

- Приложение № 1 – справка о доходах физлица.

В разделе 2 отчета отдельно отражают суммы, начисленные в качестве дивидендов, а также начисления наемным работникам и по договорам ГПХ. Действующие правила заполнения 6-НДФЛ предписывают заполнять раздел нарастающим итогом с начала года

В разделе 1 указываются сроки перечисления налога и суммы налога, удержанного за последние 3 месяца отчетного периода

В Приложение № 1 (с приложением сведений о доходах и вычетах по месяцам) заносится информация, которая ранее заносилась в справку 2-НДФЛ. В 6-НДФЛ за 4 кв. 2022 это приложение подлежит заполнению, поскольку оно обязательно в годовом отчете.

Форма имеет код по КНД 1151100.

Скачать бесплатно новый бланк формы 6-НДФЛ за 4 квартал 2022 года

Форма 6-НДФЛ за 4 квартал 2022 года — новый бланк скачать бесплатно по ссылке, приведенной ниже:

Рекомендуем ознакомиться с образцом заполнения 6 НДФЛ

Кто должен подавать расчет?

Сдавать форму обязаны:

- Все юридические лица и их обособленные подразделения.

- Индивидуальные предприниматели.

- Физические лица, которые ведут бизнес без привлечения наемного персонала. К ним, например, относятся занимающиеся частной практикой адвокаты и нотариусы, арбитражные управляющие и т.п. Исключением являются самозанятые граждане, которые платят налог на профессиональный доход.

Возникновение обязанности по сдаче формы 6-НДФЛ возникает, когда юридические или физические лица, а также ИП выплачивали вознаграждения в виде денежных средств или вещей:

- сотрудникам, с которыми подписаны трудовые договоры;

- физическим лицам, не находящимся в штате, но которые оказали им услуги или выполнили работы согласно заключенным гражданско-правовым договорам;

- владельцам исключительных прав на интеллектуальную собственность в соответствии с заключенными лицензионными договорами, договорами на отчуждение прав и т.п.

Куда надо сдавать расчет?

Место сдачи 6-НДФЛ определяется категорией налогового агента и местом выплаты дохода физическому лицу:

- юридические лица должны отчитываться в ИФНС по месту регистрации. Их обособленные подразделения должны отчитываться по местонахождению обособленного подразделения;

- Индивидуальные предприниматели и физлица, у которых нет в штате работников сдают Расчет по месту регистрации.

Однако, если ИП совмещают режимы, то есть некоторые особенности.

Когда сдавать расчет

О сроках сдачи 6 — НДФЛ в 2022 году подробнее рассмотрено в статье «Срок сдачи 6 НДФЛ в 2022 году»

С отчета за 1-й квартал 2023 года изменились правила заполнения отчета 6-НДФЛ и его форма. Узнаем, как заполнить бланк в соответствии с новыми требованиями законодательства.

Форма отчета 6-НДФЛ

Приказом ФНС России № ЕД-7-11/881@ от 29.09.2022 внесены изменения в бланк и порядок заполнения 6-НДФЛ в 2023 году для налоговых агентов. Форма и инструкции к расчету утверждены Приказом ФНС № ЕД-7-11/753@ от 15.10.2020.

Еще в 2021 году в расчет включили справку о доходах и суммах налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (бывшая форма 2-НДФЛ). Но сдавать этот раздел следует только по итогам года в составе приложения № 1 к расчету.

Отчет, который показывает расчет сумм налога на доходы физических лиц, сдается поквартально. С 2023 года действует новая форма расчета 6-НДФЛ в редакции Приказа ФНС № ЕД-7-11/881@ от 29.09.2022. В каком формате и как заполнять новую форму 6-НДФЛ в 2023 г., зависит от численности сотрудников (п. 2 ст. 230 НК РФ, Письмо ФНС России от 09.12.2019 № БС-4-11/25215@):

- в электронном формате, если за отчетный квартал в организации производились выплаты в пользу 11 человек и более;

- если организация отчитывается менее чем за 10 человек (включительно), то форму разрешат сдать на бумажном носителе.

В новой форме поменялся и раздел 1, в котором теперь отражается информация по срокам перечисления (первому, второму, третьему и четвертому). Подробнее — в Приказе ФНС России от 15.10.2020 № ЕД-7-11/753@ в редакции от 29.09.2022.

Сумма налога указывается в рублях, а сумма дохода — в рублях и копейках.

Сроки сдачи отчетности

Форму в 2022 г. направляли в ФНС не позже последнего дня месяца, идущего за отчетным кварталом. Сроки сдачи в 2023 году изменились.

Актуальная таблица сроков сдачи 6-НДФЛ в 2023 году поквартально:

|

Расчетный период |

Последний срок сдачи |

|---|---|

|

За 1-й квартал 2023 года |

До 25.04.2023 |

|

За 2-й квартал 2023 года |

До 25.07.2023 |

|

За 3-й квартал 2023 года |

До 25.10.2023 |

|

За 2023 год |

До 26.02.2024 |

Штрафы за отчетность

За несоблюдение сроков сдачи отчета предусмотрен штраф. Каждый месяц опоздания обойдется в 1000 рублей, по нормам п. 1.2 ст. 126 НК РФ. Должностное лицо, отвечающее за непредоставление в срок отчетности по налогу на доходы физических лиц, оштрафуют на сумму от 300 до 500 рублей (ч. 1 ст. 15.6 КоАП РФ).

По ст. 76 НК РФ налоговая служба вправе заблокировать банковские счета налогового агента, который не сдал отчет.

С 01.07.2021 правила блокировки изменились. Теперь ФНС должна предупредить об этой мере за 14 дней, а блокировать счет можно, если отчет не сдан через 20 рабочих дней после окончания срока, а не через 10, как было до сих пор.

В случае установления недостоверности сведений в расчете организацию оштрафуют на 500 рублей (п. 1 ст. 126.1 НК РФ). Следовательно, главбуху каждой организации надо позаботиться не только о том, как заполнить 6-НДФЛ без ошибок, но и как сдать отчет без нарушения сроков.

Неправомерная сдача отчета на бумажном носителе вместо электронной формы грозит штрафом в 200 рублей (ст. 119.1 НК РФ).

Изменения в 6-НДФЛ, которые необходимо учесть в 2023 году

Для правопреемников реорганизованных компаний действует обязанность сдавать форму 6-НДФЛ, если сама фирма до окончания реорганизации этого не сделала. Такой порядок заполнения следует соблюдать организации-правопреемнику:

- указать ИНН и КПП налогового агента в верхней части титульного листа;

- использовать код 215 в реквизите «По месту нахождения (учета) (код)»;

- в реквизите «Налоговый агент» отметить название реорганизованного лица или его обособленного подразделения;

- в новом реквизите «Форма реорганизации (ликвидация) (код)» указать одно из значений: 1 — преобразование, 2 — слияние, 3 — разделение, 5 — присоединение, 6 — разделение с одновременным присоединением, 0 — ликвидация;

- указать «ИНН/КПП реорганизованной компании».

На титульном листе формы указывают полные реквизиты документа, подтверждающего полномочия представителя.

Компании, имеющие обособленные подразделения, вправе выбирать налоговую инспекцию для сдачи отчетности, если головная организация и обособленные подразделения расположены в разных муниципальных образованиях. Им необходимо уведомить все ФНС, в которых они стоят на учете, о своем выборе, направив не позднее 1-го числа налогового периода уведомление по форме, утвержденной Приказом ФНС № ММВ-7-11/622@ от 06.12.2019.

ФНС России выпустила разъясняющее Письмо № ЗГ-3-11/125@ от 11.01.2023 по порядку заполнения расчета. В соответствии с Федеральный закон от 14.07.2022 N 263-ФЗ, п. 2 ст. 223 НК РФ утратил силу с 1 января 2023 г. С 2023 г. дата получения дохода равна дню выплаты дохода. На основании п. 4 ст. 226 НК РФ при выплате дохода агенты удерживают начисленную сумму НДФЛ.

Если аванс выплачен 30 декабря 2022 г., а зарплата — 16 января 2023 г., то зарплату за первую половину декабря 2022 г. и налог отражают в разделе 2 расчета за 2022 г. и в приложении № 1 к расчету за 2022 г. Налог, удержанный 16 января 2023 г. при выплате зарплаты за декабрь 2022 г., отражают в 1 разделе расчета за 1-й квартал 2023 г. Зарплата за вторую половину декабря, которую перечислили 16 января 2023 г., и сумма налога отражаются в разделе 1 и 2 расчета за 1-й квартал 2023 г. и в приложении № 1 к расчету за 2023 г. Так, зарплата за вторую половину декабря 2022 г., которая перечислена 16 января 2023 г., отражается в отчете за 1-й квартал 2023 года.

Пошаговая инструкция, как правильно заполнить 6-НДФЛ за 1 квартал 2023

Хотя отчет действует уже не первый год, его оформление по-прежнему вызывает вопросы у работодателей и бухгалтеров. Кроме того, в него внесли целый ряд изменений, которые необходимо учесть при заполнении. В профессию приходят молодые бухгалтеры, которым требуются разъяснения. Специально для них разберем действия по шагам.

Документ состоит из следующих разделов:

- Титульный лист.

- Раздел 1 (отражаются сроки перечисления налога и удержанные суммы за последние 3 месяца отчетного периода).

- Раздел 2 (сведения формируются нарастающим итогом).

- Приложение 1 (заполняется только в отчете за 4-й квартал и содержит сведения о доходах каждого сотрудника, аналогичные отражавшимся ранее в справках 2-НДФЛ).

Вот инструкция по заполнению 6-НДФЛ в 2023 году с примерами за 1-й квартал 2023 г.

Титульный лист

Поскольку 6-НДФЛ — это налоговый отчет, необходимо указать все обязательные реквизиты для ИФНС. Пишем полное название налогового агента. В соответствующих полях указываются ИНН и КПП организации, сдающей отчет. Если отчет сдается филиалом, то указывается КПП филиала. Указываем номер корректировки. Если форма сдается первый раз за отчетный период, то в поле «Номер корректировки» отражаются нули.

Корректировка подразумевает изменение сведений, переданных в ФНС. Уточнение расчета по соответствующему отчетному периоду указывается номером корректировки: —1, —2. —3 и т.д.

Период предоставления отчета — квартал, за который отчитывается работодатель:

- 1-й квартал — код 21;

- полугодие — код 31;

- 9 месяцев — код 33;

- год — код 34.

Коды для организаций, осуществляющих передачу сведений на этапе реорганизации (ликвидации), указаны в приложении 1 приказа.

Налоговым периодом является календарный год, за который предоставляются сведения. В поле проставляются соответствующие 4 цифры (в 1-м квартале — 2023). Затем в строке указывается код той налоговой инспекции, куда сдается отчетность. Это четырехзначный код, в котором:

- первые две цифры — номер региона;

- вторые две цифры — код инспекции.

Отчетность направляется в ИФНС по месту нахождения организации или ее обособленного подразделения. ИП сдают отчет в налоговую по месту жительства или осуществления деятельности.

Код «По месту нахождения (учета)» помогает определить, какая организация сдает отчетность. Полный перечень кодов содержится в приложении 2 к приказу.

Наиболее распространенные для организаций:

- по месту учета — 214;

- по месту учета обособленного подразделения — 220.

ИП тоже указывают специальные коды:

- по месту жительства — 120;

- по месту осуществления деятельности — 320.

Указываем код ОКТМО (муниципального образования) и номер телефона налогоплательщика. Как требует утвержденный приказом ФНС порядок заполнения отчета 6-НДФЛ, указывают код того МО, на территории которого расположена и зарегистрирована организация или филиал. Иногда гражданам выплачивают денежные средства (зарплату и премии) как головная организация, так и ее подразделение. В этом случае заполняются и сдаются сразу две формы с разными кодами по ОКТМО.

Раздел 1

Раздел 1 с отчета за 1-й квартал 2023 г. выглядит иначе. В нем указываются суммы по срокам перечисления и удержанный налог за последние три месяца отчетного периода. Правила заполнения отчета объясняют, какие суммы нужно отражать в строке 030 раздела 1 расчета 6-НДФЛ: возвращенные налоговым агентом налогоплательщику.

Информацию указывают так:

- поле 010 — КБК;

- поле 020 — общая сумма исчисленного по срокам налога к уплате. Далее в строках 021–024 — детальная расшифровка;

- поле 030 — сумма НДФЛ, возвращенного работникам в 1-м квартале 2023 г.;

- поле 031 — дата возврата, поле 032 — возвращенная сумма.

Если возникает вопрос, как вычислить сумму удержанного налога в 6-НДФЛ, то необходимо суммировать налог со всех доходов, выплаченных работникам в отчетном периоде. Вот образец, как заполнить декларацию 6-НДФЛ за 1 квартал 2023 года (раздел 1).

Раздел 2

Ставки налога на доходы работников по трудовым договорам и лиц, выполняющих работы (оказывающих услуги) в рамках гражданских договоров: 13, 15, 30 и 35 % (стр. 100). В 2023 году действует повышенная ставка 15 % для больших доходов (свыше 5 млн рублей в год). Наш пример, как заполнить 6-НДФЛ за 1 квартал 2023 года, предусматривает использование ставки НДФЛ 13 %. В случае исчисления налога по разным ставкам для каждой ставки будут формироваться те данные, которые относятся только к указанной ставке НДФЛ. КБК продублируйте в поле 105.

Действующие правила заполнения 6-НДФЛ (для чайников) предписывают заполнять раздел нарастающим итогом с начала года. В строке 110 указывают общую сумму начисленной заработной платы работников за январь — март (с учетом разъяснений налоговой по Письму № ЗГ-3-11/125@ от 11.01.2023 в связи с новыми правилами удержания НДФЛ в 2023 году) и все полученные отпускные, больничные и другие доходы без уменьшения на налог и вычеты. Отдельный пример заполнения отпускных отсутствует, их включают в общую массу вознаграждений работников. Сумму вычетов указывают в строке 130, а исчисленный НДФЛ — в 140.

В строке 160 указывают сумму удержанного налога. Она не всегда совпадает с суммой НДФЛ в строке 140. В поле 170 укажите сумму НДФЛ, которую невозможно удержать. Например, налог с подарка физлицу, которое не получает постоянных денежных доходов в организации.

НДФЛ с зарплаты в 2022 г. перечислялся не позже следующего дня после выплаты заработной платы работникам. А вот налог с отпускных и больничных разрешено было уплатить не сразу. Главное — успеть до конца того месяца, в котором они были выплачены сотрудникам (ст. 226 НК РФ). С 2023 г. правила поменялись: например, в январе 2023 г. исчисленные суммы за период с 1 по 22 января 2023 г. необходимо уплатить до 28 января 2023 г. Далее периоды считаются так: с 23 января по 22 февраля и так до конца года. Особый срок — с 23 декабря 2023 года по 31 декабря 2023 г.

Оформляя отчет в 2023 г., проследите за тем, какие новые поля включает в себя расчет 6-НДФЛ и что в них указать. Следите, чтобы все ячейки в нем были заполнены. В ячейках без значений ставятся прочерки.

На титульном листе это правило тоже действует. Даже в самой длинной строке, содержащей название организации, все оставшиеся пробелы заполняются прочерками.

Бывшая справка 2-НДФЛ в составе расчета

Приложение № 1 к расчету содержит справку о доходах физических лиц (бывшая 2-НДФЛ). Работодателям не следует заполнять справки на всех сотрудников ежеквартально, их сдают только по итогам года (пример заполнения 6-НДФЛ со справками 2-НДФЛ за 1 квартал 2023 г. отсутствует, так как в состав отчета за 1-й квартал 2023 года приложение 1 со справками не включают). Пустое приложение ежеквартально подавать не надо. В справке о доходах и суммах налога физического лица по итогам 2023 года укажите:

- порядковый номер справки;

- номер корректировки сведений, для первичной указываются нули;

- данные о физлице — его ИНН, ФИО, статус плательщика (например, 1 — резидент), дата рождения и гражданство (643 — РФ), код вида документа (21 — паспорт гражданина РФ), серия и номер документа;

- ставку налога (13, 15 % и т. д.);

- КБК;

- общую сумму дохода за 2023 г., налоговую базу для расчета налога, сумму вычетов (при наличии) и исчисленный, удержанный и перечисленный НДФЛ;

- если есть неудержанные суммы, то отразите их в разделе 4.

Подробнее: как заполнить справку о доходах для выдачи работнику

Нулевой 6-НДФЛ

Обязанность сдавать в налоговый орган по месту своего учета расчет по форме 6-НДФЛ возникает, если налогоплательщик признается налоговым агентом, то есть осуществляет выплаты в пользу физических лиц. Если в течение отчетного периода доходы работникам не начисляются и не выплачиваются, то предоставлять отчет не нужно. Об этом ФНС проинформировала в Письме № БС-4-11/4901 от 23.03.2016.

Если в течение календарного года была хоть одна выплата в пользу физического лица, имеющая характер оплаты труда, больничного, материальной помощи, вознаграждения за оказанные услуги (выполненные работы) в рамках выполнения гражданского договора, то отчет составляется. Поскольку форма заполняется нарастающим итогом, в дальнейшем показатели из первого, второго и третьего кварталов будут сохраняться накопительным образом. Нулевого 6-НДФЛ не существует в принципе, в отчете все равно будут сведения хотя бы об одной выплате.

Может пригодиться:

- как отразить материальную помощь в 6-НДФЛ;

- как отразить больничный в 6-НДФЛ;

- какие контрольные соотношения использовать для проверки 6-НДФЛ и 2-НДФЛ.

Если в прошлом году организация была налоговым агентом, а в текущем отчетном периоде по каким-то причинам перестала выплачивать доходы работникам, то отчет в налоговый орган подавать нет необходимости. Хотя компания не обязана объяснять налоговикам, с чем связана утрата статуса налогового агента, рекомендуется отправить в ИФНС письмо о непредоставлении 6-НДФЛ, составленное в произвольной форме.

Подробнее: как заполнить нулевой отчет 6-НДФЛ.

Заполнить форму 6-НДФЛ онлайн

Заполнить отчет онлайн есть возможность на сайтах разработчиков бухгалтерского ПО — «Мое дело», «Контур», «Небо» и др. Некоторые сайты позволяют это делать безвозмездно, но обычно сервисы требуют небольшой платы до 1000 рублей. Скачать бесплатно бланк новой формы 6-НДФЛ в 2023 году в Excel не получится, в сети легко вы найдете бланк в формате PDF.

Вам в помощь образцы, бланки для скачивания

Добавить в «Нужное»

Начиная с отчетности за I квартал 2023 г. 6-НДФЛ необходимо представлять по обновленной форме. Мы расскажем, чем новая форма отличается от старой, а также о нюансах заполнения расчета по итогам I квартала.

Новая форма 6-НДФЛ

Обновленная форма 6-НДФЛ утверждена Приказом ФНС России от 15.10.2020 N ЕД-7-11/753@ (в ред. Приказа ФНС России от 29.09.2022 N ЕД-7-11/881@).

6-НДФЛ за 1 квартал 2023: скачать бланк

6-НДФЛ: что изменилось

Обновление формы, а также порядка ее заполнения потребовалась в связи с изменением законодательства в части НДФЛ. В частности, из-за изменения даты признания дохода, а также изменения сроков уплаты агентского НДФЛ.

Так, поле 020 раздела 1 теперь называется «Сумма налога на доходы физических лиц, подлежащая перечислению за последние три месяца отчетного периода». А раньше в этом поле показывалась сумма удержанного за последние три месяца отчетного периода налога.

Несколько изменилась структура полей, идущих после поля 020. Например, в ранее действовавшей форме в поле 021 нужно было отражать срок перечисления налога, а в поле 022 – сумму НДФЛ, подлежащую перечислению по сроку, указанному в поле 021. И было несколько блоков полей 021 и 022 для разных сроков перечисления налога. Теперь же блок такой:

- поле 021, в котором отражается сумма НДФЛ по первому сроку перечисления;

- поле 022, где отражается сумма налога по второму сроку перечисления;

- поле 023 – в нем необходимо отразить сумму НДФЛ по третьему сроку перечисления;

- поле 024, в котором надо отразить сумму налога по четвертому сроку перечисления.

Ниже мы подробнее остановимся на том, как именно заполнить эти поля при сдаче 6-НДФЛ за 1 квартал.

6-НДФЛ: состав расчета

В состав 6-НДФЛ за I квартал нужно включить (п. 1.2, 5.1 Порядка, утв. Приказом ФНС России от 15.10.2020 N ЕД-7-11/753@ (далее – Порядок):

- титульный лист;

- раздел 1 «Данные об обязательствах налогового агента»;

- раздел 2 «Расчет исчисленных, удержанных и перечисленных сумм налога на доходы физических лиц».

Заполнение 6-НДФЛ за 1 квартал 2023 г.

Остановимся на некоторых моментах заполнения расчета.

Нюансы заполнения титульного листа.

Подавая первоначальный расчет, в поле «Номер корректировки» на титульном листе поставьте «0—». Если же возникла необходимость сдать уточненный расчет, то при первой корректировке в этом поле ставится «1—», при втором уточнении отчетности за I квартал – «2—» и т.д.

При заполнении 6-НДФЛ за I квартал в поле «Отчетный период (код)» титульного листа в общем случае ставится «21» (Приложение № 1 к Порядку).

На титульном листе в поле «По месту нахождения (учета) (код)» по общему правилу надо поставить (Приложение № 2 к Порядку):

- «120», если 6-НДФЛ сдает ИП в ИФНС по месту его жительства;

- «214», если расчет подает российская организация в инспекцию по месту своего нахождения;

- «220», если 6-НДФЛ представляется в ИФНС по месту нахождения ОП российской организации.

Тонкости заполнения раздела 1.

В поле 010 раздела 1 необходимо указать КБК. На заполнении этого поля хотим заострить особое внимание, так как некоторые организации и ИП в 2023 г. уплачивают налоги и взносы в рамках ЕНП. Так вот, в этом поле указывается конкретный КБК по НДФЛ. То есть если вы уплачиваете налоги/взносы в рамках ЕНП, вам не нужно указывать в поле 010 КБК ЕНП, а надо указать тот КБК, который указывается в уведомлении об исчисленных суммах налогов и взносов.

Основные КБК по НДФЛ вы найдете в отдельной консультации. Также вам может пригодиться наша статья «Какие КБК использовать при уплате НДФЛ с доходов, выплаченных нерезидентам».

Кстати, если физлицам выплачивались доходы, для которых предусмотрены разные КБК (к примеру, доходы, облагаемые по ставкам 13% и 15%), налоговому агенту придется заполнить свой раздел 1 для каждого из этих КБК.

В поле 020 раздела 1 расчета 6-НДФЛ за I квартал надо отразить сумму налога, подлежащую перечислению за период с 01.01.2023 по 22.03.2023 включительно.

Поля 021 – 023 нужно заполнить так (п. 3.2 Порядка):

- в поле 021 отразите подлежащую перечислению сумму исчисленного и удержанного НДФЛ за период с 01.01.2023 по 22.01.2023;

- в поле 022 покажите подлежащую перечислению сумму налога, исчисленного и удержанного за период с 23.01.2023 по 22.02.2023;

- в поле 023 надо отразить подлежащую перечислению сумму НДФЛ, который был исчислен и удержан за период с 23.02.2023 по 22.03.2023.

При заполнении 6-НДФЛ за I квартал поле 024 заполнять не нужно.

Обратите внимание, что у вас должно выполняться следующее равенство:

Поле 020 = Поле 021 + Поле 022 + Поле 023

Что учесть при заполнении раздела 2.

Раздел 2 заполняется за период с 01.01.2023 по 31.03.2023 (Письмо ФНС от 06.03.2023 № ЗГ-3-11/3160@).

При выплате в I квартале 2023 г. физлицам доходов, облагаемых НДФЛ по разным ставкам, необходимо заполнить для каждой из этих ставок свой раздел 2 расчета 6-НДФЛ (п. 4.2 Порядка). Правило заполнения нескольких разделов 2 распространяется и на ситуацию, когда НДФЛ подлежит уплате на разные КБК. Такое возможно, к примеру, если налоговый агент выплачивал в отчетном периоде зарплату работникам, а также перечислял дивиденды учредителям-физлицам. Напомним, что с 2023 г. предусмотрены отдельные КБК для уплаты налоговым агентом НДФЛ с дивидендов.

В поле 105 раздела 2 так же, как и в поле 010 раздела 1, указывается конкретный КБК по НДФЛ, а не КБК ЕНП, даже если вы выбрали в 2023 г. именно ЕНП-способ уплаты налогов/взносов.

Что нельзя делать.

При составлении 6-НДФЛ существует несколько запретов. В частности:

- в расчете не должно быть отрицательных числовых значений (п. 1.10 Порядка);

- при сдаче расчета на бумаге запрещено исправлять допущенные ошибки при помощи корректирующего или иного аналогичного средства (п. 1.6 Порядка);

- при сдаче бумажного 6-НДФЛ под запретом двусторонняя печать расчета, а также скрепление расчета, приводящее к порче бумажного носителя (п. 1.7 Порядка).

Более подробно о заполнении расчета написано в вышеупомянутом Порядке.

6-НДФЛ за I квартал и декабрьская зарплата

Из-за того, что с 01.01.2023 изменилась дата признания зарплатного дохода, а также из-за неоднозначного осеннего разъяснения ФНС, у работодателей, которые произвели окончательный расчет с работниками по зарплате за декабрь 2022 г. в январе 2023 г., возник вопрос: в 6-НДФЛ за какой период показывать эту зарплату? Ответ вы найдете в нашей статье.

Срок сдачи 6-НДФЛ

6-НДФЛ за I квартал 2023 г. нужно представить не позднее 25.04.2023 (п. 2 ст. 230 НК РФ). Несвоевременная сдача расчета может обернуться штрафом (п. 1.2 ст. 126 НК РФ). А в случае непредставления расчета в течение 20 рабочих дней по истечении установленного срока сдачи налоговому агенту будут заблокированы банковские счета (п. 3.2 ст. 76, п. 6 ст. 6.1 НК РФ).

Прикинуть сумму штрафа можно, воспользовавшись нашим Калькулятором.

Имейте в виду, что для организаций, в которых мобилизован руководитель, являющийся единственным учредителем, а также для мобилизованных ИП предусмотрен перенос срока сдачи отчетности.

6-НДФЛ: способы представления отчета за 1 квартал 2023 г.

Если численность физлиц, получивших в течение налогового периода доходы от налогового агента, превысила 10 человек, то такой налоговый агент обязан представить электронный 6-НДФЛ (п. 2 ст. 230 НК РФ). Причем, в случае подачи 6-НДФЛ на бумаге этому налоговому агенту грозит штраф в размере 200 руб. за нарушение способа подачи отчетности (ст. 119.1 НК РФ).

Электронный формат расчета приведен в Приложении № 3 к Приказу ФНС России от 15.10.2020 N ЕД-7-11/753@.

Для сдачи 6-НДФЛ в электронном виде можно воспользоваться специальным сервисом ФНС.

Если же численность физлиц, получивших доходы, составила 10 человек и менее, то налоговый агент сам выбирает, в каком виде представить 6-НДФЛ: на бумаге или в электронном виде.

6-НДФЛ за 1 квартал: образец

Ознакомиться с образцом заполнения 6-НДФЛ за I квартал 2023 г. можно здесь, получив бесплатный доступ к системе КонсультантПлюс.

6-НДФЛ — новая форма расчета по НДФЛ для работодателей, которая действует с 2016 года. Форма 6-НДФЛ утверждена приказом ФНС России № ММВ-7-11/450 от 14.10.2015. Приказом ФНС от 28.09.2021 № ЕД-7-11/845 в форму 6-НДФЛ внесены изменения. Именно эта форма актуальна в 2022 году.

Расчет содержит сведения: по всем физическим лицам, которые получали доходы от налогового агента, о начисленных (выплаченных) суммах доходов и данные о предоставленных налоговых вычетах, включая информацию об исчисленном и удержанном НДФЛ за отчетный период.

Если же у Вас нет времени или желания заниматься бухгалтерией самостоятельно, рекомендуем воспользоваться этим популярным сервисом. Высокое качество услуг и выгодные цены гарантированы.

В нашей сегодняшней публикации мы рассмотрим, что собой представляет новая форма 6-НДФЛ 2022 года, порядок ее заполнения, сроки сдачи. В нижней части страницы читатель может скачать бланк 6-НДФЛ 2022 года.

Кто сдает отчет 6-НДФЛ в 2022 году?

Расчет 6-НДФЛ подается организациями и индивидуальными предпринимателями, которые являются налоговыми агентами, то есть выплачивает доходы сотрудникам или другим физическим лицам. Форма 6-НДФЛ сдается организациями и ИП наряду с 2-НДФЛ.

Если у организации есть обособленные подразделения, в которых заняты наемные работники, то заполнить расчет 6-НДФЛ нужно по каждому из них.

НУЖНО ЛИ СДАВАТЬ НУЛЕВОЙ РАСЧЕТ 6-НДФЛ в 2022 ГОДУ?

Несмотря на разъяснения ФНС РФ:

- письмо ФНС от 04.05.16 № БС-4-11/7928;

- письмо ФНС от 23.03.16 № БС-4-11/4901.

В которых сказано, что если организация или ИП не выплачивают доход физлицам, то представлять расчет не нужно, очень часто ИФНС не принимают эти письма во внимание и штрафуют, а также блокируют расчетные счета, ИП и организаций не сдавших нулевой отчет. Поэтому мы советуем во избежание лишних проблем предоставлять нулевые расчеты 6-НДФЛ в установленные сроки, если у вас хотя бы в одном из отчетных периодов были начисления и выплаты доходов наемным работникам.

Напомним, что 2-НДФЛ заполняется по каждому работнику ИП или компании отдельно, а 6-НДФЛ — сразу по всем работникам один раз в квартал.

Сроки сдачи 6-НДФЛ в 2022 году

Структуры, занимающиеся разработкой форм отчетности, подумывают об изменении сроков предоставления форм 6-НДФЛ и 2-НДФЛ, причем планируют объединить эти две формы в одну. Мы следим за обновляющейся информацией и своевременно предоставляем ее нашим читателям.

Срок предоставления 6-НДФЛ 2022 года совпадает со сроками предоставления РСВ 2022 года:

- За 12 месяцев 2021 года — не позднее 1 марта 2022 года.

- За I квартал 2022 года — не позднее 30 апреля 2022 года.

- За 6 месяцев 2022 года — не позднее 30 июля 2022 года.

- За 9 месяцев 2022 года — не позднее 01 ноября 2022 года.

- За 12 месяцев 2022 года — не позднее 1 марта 2023 года.

Дата сдачи 6-НДФЛ в 2022 году

Датой сдачи отчета 6-НДФЛ, отправленного в электронном виде, считается дата получения квитанции, которая является подтверждением даты отправки. Если квитанция получена до 24.00 последнего отчета дня, срок подачи отчета считается не нарушенным.

Датой отправки отчета 6-НДФЛ почтовым отправлением считается дата проставленная работником почты на описи вложения.

Датой отправки отчета 6-НДФЛ лично или через представителя непосредственно в налоговый орган считается дата, проставленная на вашем экземпляре отчета работником налоговой инспекции.

При количестве физических лиц, которым налоговый агент выплатил доход, до 10 человек, можно делать выбор между предоставлением формы 6 НФДЛ на бумажном носителе или в электронном виде. Если численность превышает 10 человек, отчет предоставляется только в электронном виде.

Правила заполнения формы

Основные правила и требования заполнения расчета 6-НДФЛ сводятся к следующему:

1. Документ заполняется на основании сведений, которые содержатся в регистрах налогового учета:

- о доходах, начисленных (выплаченных) налоговым агентом физическим лицам;

- об исчисленном и удержанном НДФЛ;

- о налоговых вычетах, предоставленных физлицам.

2. В случае если показатели разделов невозможно поместить на одной странице, то следует заполнить нужное количество страниц.

3. При заполнении формы нельзя:

- исправлять ошибки корректирующим средством;

- делать двухстороннюю печать документа;

- скреплять листы расчета (это может привести к порче бумажного носителя).

4. Бланк формы 6-НДФЛ 2022 года содержит два поля, разделенные точкой, которые предназначены для десятичной дроби. Первое поле, которое состоит из 15 клеток — для целой части десятичной дроби, а второе поле, которое состоит из 2 клеток — для дробной части. В пустых клетках ставятся прочерки.

5. На страницах бланка проставляется сквозная нумерация, начиная с титульного листа (в поле «Стр.» указывают: 001, 002, 003).

6. При заполнении формы можно использовать чернила черного (синего, фиолетового) цвета. Для печати знаков следует использовать шрифт Courier New (высота 16–18 пунктов).

7. Заполнять числовые и текстовые поля следует слева направо (начиная с левого края поля или с крайней левой ячейки).

8. Бланк заполняется отдельно по каждому коду ОКТМО:

- индивидуальные предприниматели, а также нотариусы, адвокаты и другие лица, которые занимаются частной практикой, признаваемые налоговыми агентами, указывают ОКТМО по месту своего жительства;

- ИП, которые являются налоговыми агентами, состоящие на учете по месту осуществления деятельности на ЕНВД (для отдельных видов деятельности) или на патенте, указывают ОКТМО по месту своего учета;

- организации, которые являются налоговыми агентами, указывают ОКТМО муниципального образования, на территории которого находится организация (или ее обособленное подразделение).

Если ИП или ООО в течение года изменили адрес, то необходимо ежеквартально сдавать в инспекцию по новому месту учета два расчета 6-НДФЛ (п.2 ст.230 НК РФ):

- со старым ОКТМО – за период до постановки на учет по новому местонахождению;

- с новым ОКТМО – с данными за период после постановки на учет по новому местонахождению.

9. В пустых клетках полей ставятся прочерки (например, для ИНН отведено 12 клеток, а сам код состоит из 10 цифр, значит, запись будет выглядеть так: «1357924680- «).

10. В форме 6-НДФЛ на каждой странице в поле „Достоверность и полноту сведений, указанных на данной странице, подтверждаю“ нужно поставить дату и личную подпись.

Порядок заполнения 6-НДФЛ 2022 года

Порядок заполнения 6-НДФЛ 2022 года следующий:

Титульный лист

1. Укажите ИНН и КПП (только для организаций) в соответствующих полях. ИП в поле „КПП“ ставят прочерк.

2. Поле „Номер корректировки“ для предоставления:

- первичной формы расчета — указывается „000“;

- уточненной формы расчета — указывается „001“ или „002“.

3. В поле „Период представления“ нужно выбрать код из следующей таблицы:

|

Код |

Наименование |

|

21 |

1 квартал |

|

31 |

Полугодие |

|

33 |

9 месяцев |

|

34 |

Год |

|

51 |

1 квартал при реорганизации (ликвидации) организации |

|

52 |

Полугодие при реорганизации (ликвидации) организации |

|

53 |

9 месяцев при реорганизации (ликвидации) организации |

|

90 |

Год при реорганизации (ликвидации) организации |

4. В поле „Налоговый период (год)“ указывается год, в котором заполняется форма.

5. В поле „Представляется в налоговый орган“ указывается код налоговой инспекции, в которую предоставляется 6-НДФЛ (его можно узнать с помощью онлайн сервиса „Узнать код налоговой“ на сайте ФНС).

6. В поле „По месту нахождения (учета) (код)“ необходимо выбрать код из следующей таблицы:

|

Код |

Наименование |

|

120 |

По месту жительства индивидуального предпринимателя |

|

125 |

По месту жительства адвоката |

|

126 |

По месту жительства нотариуса |

|

212 |

По месту учёта российской организации |

|

213 |

По месту учёта в качестве крупнейшего налогоплательщика |

|

220 |

По месту нахождения обособленного подразделения российской организации |

|

320 |

По месту осуществления деятельности индивидуального предпринимателя |

|

335 |

По месту нахождения обособленного подразделения иностранной организации в РФ |

7. В поле „Налоговый агент“ указывают:

- сокращенное наименование организации (по учредительным документам). Если сокращенного наименования у организации нет, то указывают полное название;

- ФИО полностью, без сокращений физического лица, которое признается налоговым агентом (в соответствии документом, удостоверяющим личность).

8. В строке „Код по ОКТМО“ указывается код муниципального образования (его можно узнать на сайте ФНС „Узнай код ОКТМО“ или в налоговой инспекции).

9. В соответствующем поле нужно указать номер контактного телефона, например:

- стационарный — 8 (495) 987654;

- мобильный +7 (978) 7020233.

10. Укажите количество страниц формы 6-НДФЛ (обычно, их две — „002“) и количество листов документов или копий, которые подтверждают права представителя.

11. В разделе „Достоверность и полноту сведений, указанных в настоящей Декларации, подтверждаю“ указывается одна из следующих цифр:

- подтверждает сам лично налоговый агент — 1;

- подтверждает представитель налогового агента — 2 (с указанием ФИО лица или организации — представителя налогового агента).

12. В соответствующем поле формы необходимо поставить дату и подпись.

13. В поле «Наименование документа, подтверждающего полномочия представителя» следует указать вид документа, который подтверждает полномочия представителя организации или индивидуального предпринимателя.

14. Составляйте 6-НДФЛ нарастающим итогом: за I квартал, за полугодие, за девять месяцев и год. Для этого берите сведения из регистров налогового учета по НДФЛ (п. 1.3, 1.4, 4.1 Порядка, утв. приказом ФНС от 15.10.2020 № ЕД-7-11/753@).

15. Все страницы расчета пронумеруйте по порядку: «001», «002», «003» и т.д. Поля с суммовыми значениями должны быть заполнены. Если значение суммового показателя отсутствует, проставьте «0». В полях, где есть ячейки для копеек, например, 110–113 и 130 раздела 2, укажите суммы в рублях и копейках. Если данные какого-либо раздела не умещаются на одной странице, отразите их в дополнительных страницах

16. С 1 января 2021 года ввели прогрессивную шкалу ставок 13 (15) процентов для доходов сверх 5 млн руб., поэтому для НДФЛ по повышенной ставке 15 процентов закрепили отдельный КБК.

Поэтому Раздел 1 надо заполнять по каждому КБК отдельно, а раздел 2 – по каждому КБК и по каждой ставке.

РАЗДЕЛ 1. «Данные об обязательствах налогового агента».

В Разделе 1 отразите сведения о налоге, удержанном в последние три месяца отчетного периода, а также о налоге, возвращенном в указанный период. Сведения заполняйте отдельно по каждому КБК.

Поле 010 «Код бюджетной классификации» раздела 1: укажите КБК, на который перечисляете налог (например, если в организации есть сотрудники, доход которых облагается по прогрессивной ставке 15 процентов, понадобится заполнить отдельный лист раздела 1.

Поля 020–022 (ранее строки 120 и 140). Здесь укажите НДФЛ, удержанный в последние три месяца отчетного периода, с разбивкой по крайним срокам уплаты. Ориентируйтесь на дату удержания НДФЛ. Например, в разделе 1 расчета за I квартал 2022 года нужно отразить сведения о налоге, удержанном в период с 1 января по 31 марта 2022 года. Например, матпомощь выплатили деньгами 31 марта, срок уплаты НДФЛ с нее попадет на 1 апреля, несмотря на это, такой налог нужно включить в раздел 1 расчета за I квартал.

Далее заполняются поля с указанием сроков оплаты НДФЛ в бюджет.

Сгруппируйте удержанные суммы НДФЛ по сроку уплаты в бюджет. Дату, не позднее которой нужно перечислить НДФЛ, укажите в поле 021 «Срок перечисления налога», а сумму удержанного налога в эту дату – в поле 022 «Сумма налога». Даты указывайте в соответствии с п.6 статьи 226 и п.9 статьи 226.1 НК. Обычно, это день, следующий за днем выплаты дохода. Однако, для больничных и отпускных срок перечисления НДФЛ отличается: последнее число месяца, в котором производились такие выплаты (НК РФ ст.226 п6 абз2).

Если срок уплаты НДФЛ выпал на выходной, праздничный или нерабочий день по указу Президента, в поле 021 укажите ближайший за ним рабочий день – действует правило переноса срока уплаты налога.

Поле 020 «Сумма налога на доходы физических лиц, удержанная в последние три месяца отчетного периода». Здесь указывается обобщенная сумма налога, удержанная в последние три месяца отчетного периода. Этот показатель должен быть равен сумме по всем заполненным полям 022.

Поля 030–032. В полях 030-032 отразите сведения о возвращенных физлицу суммах налога. В поле 031 «Дата возврата налога» укажите дату перечисления излишне удержанного НДФЛ на счет физлица, а в поле 032 «Сумма налога» – сумму возвращенного налога. В поле 030 «Сумма налога на доходы физических лиц, возвращенная в последние три месяца отчетного периода» укажите общую сумму налога, возвращенную физлицам за последние три месяца отчетного периода. Этот показатель должен быть равен сумме по всем заполненным полям 032.

Если на странице не хватило полей 021–022 или 031–032, следует перейти на новую страницу. При этом обобщающие показатели в полях 020 и 030 необходимо заполнить для каждого КБК только на первой странице.

Если налог с выплаты не удерживали, поля 021 и 022 не заполняйте. Указывать в поле 021 «00.00.0000» не нужно. Подобное требование действовало при заполнении раздела 2 старой формы 6-НДФЛ.

РАЗДЕЛ 2. «Расчет исчисленных, удержанных и перечисленных сумм НДФЛ».

В Разделе 2 укажите обобщенные суммы дохода, исчисленного и удержанного налога. Раздел 2 заполняйте нарастающим итогом за I квартал, полугодие, девять месяцев и год. Для каждой налоговой ставки и КБК заполните отдельный раздел 2.

Поле 100 «Расчет сумм налога на доходы физических лиц, облагаемых по ставке». Здесь указывается налоговая ставка, по которой исчислили налог

Поле 105 «Код бюджетной классификации». Тут указывается КБК, на который перечисляется налог. Необходимые в данных случаях КБК приведены в таблице:

|

КБК обязательный платеж |

пени |

штраф |

|

|

НДФЛ по доходам, у которых до 5 млн. руб. ставка 13 процентов, свыше 5 млн. – ставка 15 процентов: |

182 1 01 02010 01 1000 110 |

182 1 01 02010 01 2100 110 |

182 1 01 02010 01 3000 110 |

|

– с доходов сверх 5 млн руб. |

182 1 01 02080 01 1000 110 |

182 1 01 02080 01 2100 110 |

182 1 01 02080 01 3000 110 |

|

НДФЛ по остальным доходам, в том числе доходам нерезидентов со ставкой НДФЛ 30 процентов (доходы в пределах и сверх 5 млн руб.) |

182 1 01 02010 01 1000 110 |

182 1 01 02010 01 2100 110 |

182 1 01 02010 01 3000 110 |

Поля 110–115 «Сумма дохода, начисленная физическим лицам». Тут следует указать сумму начисленного дохода по всем физлицам нарастающим итогом с начала года. То есть в этом поле отражаются исключительно те доходы, дата фактических начислений которых приходится на отчетный период, за который составляется расчет. Например, доход в виде зарплаты указывается в том периоде, за который она начислена, а больничное пособие – в том периоде, в котором оно выплачено.

Включайте в 6-НДФЛ все доходы, при выплате которых ИП или ООО является налоговым агентом. В расчет за обособленное подразделение вносите только те доходы, которые начислили эти подразделения.

Из общей суммы начисленного дохода, отраженного в поле 110, необходимо выделить следующее:

-

в поле 111 (ранее строка 025) – дивиденды;

-

поле 112 – зарплату, премии, отпускные, компенсацию за неиспользованный отпуск, выплаты социального характера, больничные за счет работодателя и другие облагаемые НДФЛ выплаты, предусмотренные трудовым или коллективным договором;

-

поле 113 – доходы по ГПД, предметом которых является выполнение работ, оказание услуг;

-

поле 115 – доходы высококвалифицированных специалистов по трудовым договорам и ГПД. Эти суммы входят в поля 112 и 113.

Как отразить различные выплаты в разделе 2:

— в полях 110,113,115 – отражаются отпускные, больничные за счет работодателя, питание для сотрудников по инициативе работодателя, жилье сотрудников по инициативе работодателя, сверхнормативные суточные.

Сумма полей 111, 112, 113 и 115 может не совпадать с показателем в поле 110. Например, платежи по договорам аренды не относят к доходам по ГПД от выполнения работ или оказания услуг, поэтому выделять эти выплаты в полях 113 и 115 не нужно.

Поле 120 «Количество физических лиц, получивших доход» служит для указания количества работников, которые в течение отчетного (налогового) периода получали доход, облагаемый по соответствующей ставке.

В поле 121 вносится количество высококвалифицированных специалистов. Если вы уволили и приняли снова одного и того же человека на работу в течение года, он отражается единожды.

Поле 130 «Сумма вычетов». Тут указывается общая сумма вычетов по всем сотрудникам. Сюду вносятся все вычеты, на которые уменьшают доход сотрудника при расчете НДФЛ: стандартные, имущественные, социальные, профессиональные, инвестиционные.

Поле 130 заполняется нарастающим итогом с начала года. Если вычет больше зарплаты сотрудника, в 6-НДФЛ укажите его в размере, не превышающем доход.

Поле 140 «Сумма налога исчисленная» служит для отражения суммы исчисленного налога по ставке из поля 100 нарастающим итогом с начала года. Для определения размера данного показателя, сложите суммы НДФЛ, начисленные с доходов всех сотрудников.

Поле 141 «в том числе сумма налога, исчисленная с доходов в виде дивидендов» необходимо для выделения суммы НДФЛ, начисленной с выплаченных дивидендов по всем физическим лицам с начала года.

Поле 142 используется для выделения НДФЛ, исчисленного с доходов высококвалифицированных специалистов.

Поле 150 «Сумма фиксированного авансового платежа». Сюда вносится размер фиксированных авансовых платежей, которые зачтены в счет НДФЛ с доходов иностранцев, работающих по патенту. Эта сумма не должна превышать общую величину исчисленного налога.

Поле 155 «Сумма налога на прибыль организаций, подлежащая зачету». Здесь необходимо указать налог на прибыль с дивидендов в пользу организации – налогового агента, который зачитывают в счет НДФЛ. Зачесть налог на прибыль могут организации, которые в текущем или предыдущем годах получали дивиденды от участия в других организациях.

Поле 160 «Сумма налога удержанная» служит для указания суммы налога, удержанного с начала года.

Суммы исчисленного и удержанного НДФЛ по полям 140 и 160 могут не совпадать. Если в поле 110 расчета отражена сумма дохода, но его фактической выплаты в отчетном периоде еще не было, то в поле 160 налог с такого дохода не отражается, поскольку он будет удержан в другом периоде. Например, НДФЛ, который удерживают по зарплате за март в апреле, не отражают в поле 160 формы 6-НДФЛ за I квартал, а включают в значение показателя поля 160 расчета за полугодие.

Поле 170 «Сумма налога, не удержанная налоговым агентом» необходимо для отражения НДФЛ, который не смогли удержать в текущем отчетном периоде.

Поле 180 «Сумма налога, излишне удержанная» расчета 6-НДФЛ используется для внесения сумму излишне удержанного НДФЛ с начала года. Например, если вы ошибочно удержали налог по более высокой ставке или не предоставили вычет.

Поле 190 «Сумма налога, возвращенная налоговым агентом». Тут указывается сумма возвращенного налога по ст.231 НК РФ нарастающим итогом с начала года.

Обратите внимание

В случае если вы, как налоговый агент, производите операцию в одном отчетном периоде, а завершаете ее в другом отчетном периоде, то эту операцию необходимо отражать в том отчетном периоде, в котором она завершена.

Например:

1. При условии, что зарплата за сентябрь 2022 года выдана 5 октября 2022 года, в разделе 1 Расчета за 9 месяцев 2022 г. суммы аванса и зарплаты будут отражены, но в Разделе 2 формы 6-НДФЛ их отражать не надо, потому что, хоть дата исчисления налога и придется на 3-й квартал 2022 года, фактически налог будет удержан только в октябре 2022 года, т.е. в 4 квартале. В этом случае между показателями строк 140 «Сумма исчисленного налога» и 160 «Сумма удержанного налога» Раздела 1 получится разница в размере исчисленного, но не удержанного на 30.09.2022 НДФЛ.

2. Вам необходимо сделать расчет 6-НДФЛ за двенадцать месяцев 2022 года. Зарплату за декабрь 2022 года, вы, согласно своим локальным актам, выплатите работникам 10 января 2022 года. Соответственно, НДФЛ перечислите 10 или 11 января 2022 года. Несмотря на то, что это зарплата за 2022 год, в расчет 6-НДФЛ за 12 месяцев 2022 года данные по доходу и НДФЛ не включаются, так как выплата и перечисление НДФЛ будут произведены в другом отчетном периоде. Эти данные необходимо включать в расчет 6-НДФЛ за 1 квартал 2022 года.

Еще один важный момент: дата удержанного налога может отличаться от даты перечисления НДФЛ. Это связано с тем, что сроки уплаты НДФЛ по разным доходам отличаются:

- согласно пункта 6 статьи 226 НК РФ, налоговые агенты обязаны перечислять суммы исчисленного и удержанного налога не позднее дня, следующего за днем выплаты налогоплательщику дохода;

- при выплате пособий по временной нетрудоспособности (включая пособие по уходу за больным ребенком), а также выплате отпускных налоговые агенты обязаны перечислять суммы исчисленного и удержанного налога не позднее последнего числа месяца, в котором вышеуказанные выплаты были произведены.

Например:

Сотрудник получил отпускные 11 декабря 2022 года, в этом случае работодатель обязан заплатить НДФЛ в бюджет не позднее 31 декабря 2022 года и отразить эту дату в форме 6-НДФЛ за 2022 год:

Раздел 2

- графа 110 – указать общую сумму выплаченных отпускных;

- графы 140 и 160 – указать суммарный размер налога.

Раздел 1

- графы 021 – указать фактические даты выплаты;

- графа 022 – указать сумму удержанного НДФЛ.

При выплате премии 6-НДФЛ заполняется в следующем порядке:

Датой получения дохода в виде премий считается последний день месяца (также как и при выплате отпускных). Следовательно, если приказ о выплате премий датирован 20 числа, то в графе 100 Раздела 2 необходимо указать дату 30 или 31 в зависимости от количества дней в месяце, а в строке 110 отразить дату фактической выплаты премии, например, 25.06.2022.

Особенности заполнения 6-НДФЛ при выплате пособия по больничному листу

В форме 6-НДФЛ отражаются только выплаты, подлежащие налогообложению. Пособия по беременности и родам не облагаются НДФЛ, поэтому в форму 6-НДФЛ они не включаются.

Больничное пособие отражайте в 6-НДФЛ в том же порядке, что и отпускные.

Указывать отрицательные суммы в 6-НДФЛ нельзя. Порядок, утвержденный приказом ФНС от 14.10.2015 № ММВ-7-11/450, не предусматривает в 6-НДФЛ сумм со знаком минус.

Обращаем ваше внимание, что в форме 6 НДФЛ не может быть отрицательного дохода или налога быть не может.

Пособие и НДФЛ с него включите в разделы 1 и 2 в периоде выплаты. В поле 021 укажите последний день месяца, в котором пособие выплатили. Если в течение месяца пособия выплачивали несколько раз, то все суммы НДФЛ с этих пособий включите в одно поле 022.

В разделе 2 сумму пособия включите в поля 110,112,115, а начисленный и удержанный НДФЛ – в поля 140, 142, 160.

Больничный также отразите в справке о доходах к 6-НДФЛ (замена 2-НДФЛ).

Если ИФНС потребует объяснить, почему при наличии доходов не удержали НДФЛ, направьте в инспекцию пояснение.

Рекомендуем для проверки расчета, использовать контрольные соотношения, которые установлены письмами ФНС от 10.03.2016 № БС-4-11/3852, от 20.03.2019 № БС-4-11/4943, от 17.10.2019 № БС-4-11/21381, от 17.01.2020 № БС-4-11/529.

Также используйте новые контрольные соотношения для РСВ в части взаимоувязки с 6-НДФЛ из письма ФНС № БС-4-11/2124@ от 19.02.2021. С их помощью возможно:

- самостоятельно проверить, правильно ли он составил расчет;

- выяснить, какие несоответствия вызовут вопросы при камеральной проверке;

- узнать, что предпримет ИФНС, обнаружив ошибку.

Приложение №1 к расчету

Включите приложения №1 к расчету «Справка о доходах и суммах налогов физлица» в состав годового расчета 6-НДФЛ. Приложение заполните согласно разделу V Порядка заполнения расчета 6-НДФЛ. В приложении укажите сведения:

- о доходах физических лиц истекшего налогового периода, о суммах налога, исчисленных, удержанных и перечисленных в бюджет;

- невозможности удержать налог, о суммах дохода, с которого не удержан налог, и сумме неудержанного налога.

Скачать бланк 6 НДФЛ 2022 года и образец заполнения

По кнопкам ниже можно скачать образец заполнения формы 6-НДФЛ 2022 года и бланк:

Материал отредактирован в соответствии с изменениями действующего законодательства 14.12.2021

Тоже может быть полезно:

Информация полезна? Расскажите друзьям и коллегам

Уважаемые читатели! Материалы сайта TBis.ru посвящены типовым способам решения налоговых и юридических вопросов, но каждый случай уникален.